Дипломная работа: Аналіз організації депозитних операцій банків з фізичними особами в комерційному банку ТОВ "Укрпромбанк"

Дипломна

робота

на

здобуття освітньо-кваліфікаційного рівня спеціаліста

Тема

роботи:

Аналіз організації

депозитних операцій банків з фізичними особами в комерційному банку ТОВ

“Укрпромбанк”

Зміст

Вступ

Розділ 1. Теоретичні аспекти менеджменту депозитів

фізичних осіб в комерційному банку

1.1 Депозитні джерела формування ресурсів банку

1.2 Поняття депозитної політики банку і класифікація

депозитів в комерційних банках

1.3 Законодавча база проведення операцій з депозитами

фізичних осіб

1.4. Відкриття поточних рахунків фізичним особам

Розділ 2. Організація депозитних операцій з фізичними

особами в комерційному банку ТОВ “Укрпромбанк”

2.1 Загальна характеристика економічної діяльності ТОВ

“Укрпромбанк”

2.2 Аналіз вкладень фізичних осіб в ТОВ “Укрпромбанк”

2.3 Механізм залучення коштів фізичних осіб в ТОВ

“Укрпромбанк”

2.4 Механізм управління депозитами фізичних осіб в ТОВ

“Укрпромбанк”

Розділ 3. Напрямки оптимізації менеджменту депозитів

фізичних осіб в комерційному банку

3.1 Оптимізація методики аналізу клієнтської бази ТОВ

“Укрпромбанк”

3.2 Використання методу процентних ставок на депозити

за граничними витратами як напрямок вдосконалення цінової політики ТОВ

“Укрпромбанк”

Висновок

Список літератури

Додатки

Вступ

Банківські ресурси – це основа

основ діяльності будь-якого банку, оскільки процеси утворення ресурсів і

надання позик перебувають у тісному взаємозв’язку. Тому розуміння економічного

змісту банківських ресурсів, значення проблем пов’язаних із їх ефективним

формуванням і доцільним використанням, надзвичайно важливе, особливо для

українських комерційних банків. Саме нашим, вітчизняним, комерційним банкам

надзвичайно важко вирішувати це питання – формування ресурсів банків, тому що

українська банківська система ще дуже молода, вони тільки на початковому етапі свого

розвитку. За часів Радянського союзу перед банками не існувало такої проблеми

як формування своїх ресурсів, все робилося централізовано. Тому не було

необхідності досліджувати цю тему, яка на сьогоднішній день є дуже актуальною,

так як при створенні комерційного банку – це перше питання яке постає перед

його засновниками.

Актуальність теми дипломної роботи

“Організація депозитних операцій банків з фізичними особами” в тому, що я

вважаю це питання дуже поширеним в банківській діяльності. Так як перед кожним

комерційним банком на протязі його діяльності зустрічаються такі питання як:

“Які краще залучити кошти? Як оптимально їх сформувати? Яку депозитну політику

вигідніше застосовувати?” та інші не менше важливі питання. Комерційний банк

може не здійснювати операції з векселями, не надавати лізинговий кредит, не

здійснювати міжнародні розрахунки за дорученням своїх клієнтів – ці операції не

суттєво вплинуть на подальшу діяльність комерційного банку, на його надійність,

ліквідність. Я не вважаю, що банк повинен обмежити або не звертати уваги на

інші банківські операції та послуги, навпаки він має розширювати спектр своїх

банківських послуг для зміцнення своєї конкурентної здатності і розширення

клієнтської бази. Але все ж таки відповідною точкою для здійснення

різноманітних банківських операцій і надання послуг є ресурси цього банку, які

він повинен розміщувати з найефективнішим результатом. Очевидно, під впливом

змін у регулюванні банківської діяльності, зрушень у макроекономічній і

мікроекономічній динаміці, ситуації на грошово-кредитному ринку, структурних

коливань у доходах юридичних та фізичних осіб тощо можливості формування

ресурсної бази комерційного банку не залишаються стабільними. Враховуючи це,

актуальним є моделювання кожним окремо комерційним банком шляхів і джерел

ресурсного забезпечення його діяльності.

Об’єктом

дослідження дипломної роботи є формування ресурсів банку, предметом - депозитні операції.

Метою

дипломної роботи є з’ясування сутності формування ресурсної бази банку та розгляд механізму операцій

пов’язаних з їх формуванням.

Завданнями

даної роботи є:

–

з’ясування

призначення, сутності, класифікації і видів депозитів;

–

розгляд

порядку відкриття і закриття рахунків фізичних осіб;

–

ознайомлення

з депозитною політикою ТОВ

“Укрпромбанк”,

–

аналіз та впровадження

нових методів менеджменту вкладів населення.

В

ході дослідження та розгляду теми даної дипломної роботи застосовувались методи

аналізу, синтезу, конкретизації.

При

написанні даної роботи було використано: нормативно-правову базу України,

підручники, статті, публікації, матеріали опубліковані на сайтах українських

банків, а також внутрішні документи ТОВ

“Укрпромбанк”.

При написанні дипломної роботи

вирішувалися наступні завдання:

-

Вивчити теоретичні аспекти

менеджменту депозитів фізичних осіб в банку.

-

Ознайомитися з

законодавчою базою України, що регулює процеси залучення та управління

депозитами населення.

-

Провести аналіз

економічного стану об’єкта дослідження.

-

Розглянути механізм

менеджменту депозитів населення та проаналізувати рівень управління депозитами

фізичних осіб.

-

Надати рекомендації щодо

оптимізації механізму менеджмента депозитів населення в банку

Виходячи з того, що саме депозити

фізичних осіб за світовою практикою є найбільш стабільною та прогнозованою

ресурсною базою для комерційних банків, на наш погляд, розробка шляхів

оптимізації управління вкладами населення постає цікавою та актуальною темою

дослідження даної дипломної роботи.

Розділ

1. Теоретичні аспекти менеджменту депозитів фізичних осіб в комерційному банку

1.1 Депозитні джерела формування

ресурсів банку

Більша частина ресурсів КБ

формується на рахунок залучених та запозичених коштів, а не власних. Залучені

кошти банку – кошти, які банк залучає на вклади і депозити. Запозичені кошти -

це кошти, які банк залучає шляхом випуску облігацій або одержанням

міжбанківського кредиту. Можливості комерційного банку у залученні коштів

регулюються НБУ. Так згідно з показником платоспроможності банку, нормативне

значення якого встановлено НБУ, залучені та запозичені кошти не повинні

перевищувати розмір власного капіталу більше ніж у 8 разів.

Банки залучають вільні грошові

кошти шляхом виконання депозитних операцій у процесі яких використовують різні

види банківських рахунків. Депозитні операції – це операції, що проводить банк,

коли залучає кошти клієнтів. Суб’єктами депозитних операцій є комерційні банки,

які виступають як позичальники, так і кредитори – власники коштів. Об’єктами

депозитних операцій є кошти, що передані банку на умовах, визначених

двосторонньою угодою.

Депозит – це грошові кошти в

національній та іноземній валюті що передані їх власникам або іншою особою за

його дорученням в готовій або безготівковій формах на рахунок власника для

зберігання на певних умовах. [22]

Практично усі клієнтські рахунки називають

депозитними. Депозитним може бути будь-який відкритий клієнту у банку рахунок

на якому зберігаються його грошові кошти.

Депозит до запитання – це кошти,

що знаходяться на поточних бюджетних рахунках, на кореспондентських рахунках

комерційних банків і використовуються власниками залежно від потреби в цих

коштах. Умови сплати відсотків за залишками коштів за цими рахунками

визначаються у двосторонніх угодах при відкритті цих рахунків. Вони (депозити

до запитання) використовуються для здійснення поточних рахунків власника. За

першою вимогою клієнта кошти з поточного рахунку у будь-який час можуть

вилучатися шляхом видачі готівки, виконання платіжних доручень, сплати чеків

або векселів.

До вкладів до запитання

прирівнюються внески з попереднім повідомленням банку про намір зняти гроші з

рахунку. Вклади до запитання є нестабільними, що обмежує можливість їх

використання банком для позичкових та інвестиційних операцій, тому власникам

поточних рахунків сплачується низький депозитний % або не сплачується зовсім. В

умовах відсутності плати за депозити до запитання банки намагаються залучити

клієнтів стимулювати приріст поточних внесків за рахунок надання їх додаткових

послуг та підвищення якості обслуговування. Це зокрема, кредитування з

поточного рахунку, пільги вкладникам в одержанні кредиту, використання зручних

для клієнта форм розрахунків: застосування кредитних карток, чеків,

розрахунково-консультативне обслуговування тощо.

Залучення депозитів оформляється

банком шляхом:

-

відкриття депозитного

рахунку з укладанням договору банківського вкладу (видачею ощадної книжки);

-

видачі ощадного

(депозитного) сертифіката.

За договором банківського депозиту

комерційний банк, який прийняв кошти від вкладника або кошти, що надійшли на

рахунок вкладника від іншої сторони, зобов’язується виплатити вкладнику суму

депозиту та нараховані % на умовах та в порядок, що передбачені договором. [9]

Для покриття операційних витрат

пов’язаних з веденням поточних рахунків банк стягує з клієнта комісійну

винагороду. Комісія може утримуватися з депозитного %. Деякі банки не стягують

комісії з безпроцентних рахунків за умови зберігання на них стабільного залишку

не нижче встановленого рівня. До депозитів до запитання можна віднести і

кредитові залишки на конкретних рахунках. На цьому рахунку знаходять

відображення усі операції банку з клієнтами, тобто видача позичок і проведення

платежів за дорученням клієнта, а також надходження виручки від реалізації

продукції та інших грошових переказів на користь клієнта і на погашення

позичок. Тобто, контокорентний рахунок – це активно-пасивний рахунок, що

поєднує в собі ознаки поточного і позичкового. Кредитове сальдо по

контокорентному рахунку означає, що клієнт має у своєму розпорядженні власні

кошти, дебетове – що у клієнта виникла заборгованість перед банком за позиками.

Найбільшу частину

банківських зобов’язань складають кошти юридичних осіб. Це спричинено тим, що,

головним чином, весь безготівковий обіг в народному господарстві концентрується

на рахунках підприємств та організацій. Але позитивною тенденцією є постійне

зростання обсягу вкладів населення в комерційних банках, які є одним з основних

джерел банківських ресурсів. Це свідчить про збільшення грошових доходів

населення та підвищення довіри до банківської системи. Але населення України,

на відміну від країн з розвиненою економікою, не є основним клієнтом банків. У

пасивах банків розвинених країн частка приватних вкладів сягає 80%.

Потенційна

можливість залучення коштів населення дуже велика. У населення є вільні кошти,

але необхідні стимули для їх залучення у банківський сектор, що дало б

можливість збільшення фінансової стійкості комерційних банків. У залежності від

строку розміщення вкладів, найбільшу питому вагу мають строкові депозити

населення, обсяг яких постійно зростає.

Позитивним

зрушенням в останні роки є збільшення довгострокових депозитів, що дає

комерційним банкам можливість збільшити обсяги довгострокового кредитування.

Але такі депозити все ще займають невелику питому вагу в загальному обсязі

вкладів. Також спостерігалося збільшення привабливості національної валюти для

зберігання в ній частки доходів. Стабілізація політичної ситуації в Україні,

підвищення довіри населення до дій уряду сприяли в четвертому кварталі 2004

року зростанню на 31,6% залишків депозитів та вкладів у національній валюті в

комерційних банках. Однак, при збільшенні абсолютних розмірів вкладів з 29997

млн. грн. в 2003 році до 39475 млн. грн. в 2004 році, в цей період відбулося

зниження частки вкладів населення з 49% до 43% в загальному обсязі коштів на рахунках

юридичних і фізичних осіб, що пов`язано, скоріше за все, з передвиборною

ситуацією в Україні в другому півріччі 2004 року.

Значну частину

ресурсів комерційних банків мають складати вклади населення, які є одними з

найбільш дешевих залучених ресурсів, відносно стабільними (особливо строкові)

та мають потенційно великі обсяги для залучення (Див. табл. 1.1).

Таблиця 1.1

Вклади населення в комерційні

банки України (млн. грн.)

| Показники |

2000 |

2001 |

2002 |

2003 |

2004 |

| Кошти на рахунках

підприємств, організацій та населення, млн.грн., |

18585 |

25485 |

37384 |

61365 |

90935 |

| у тому числі: |

|

|

|

|

|

| вклади населення, |

6581 |

10247 |

14884 |

29997 |

39475 |

| з них: до запитання |

2029 |

2214 |

2736 |

6442 |

7589 |

| строкові, |

4551 |

8033 |

12148 |

23555 |

31886 |

| вклади населення,

% |

35 |

40 |

40 |

49 |

43 |

Джерело:

http://www.aub.com.ua/ua/2005.html

Використавши кошти населення як

кредитний ресурс, його можна було б спрямувати на інвестування перспективних

галузей економіки.

1.2 Поняття депозитної політики

банку і класифікація депозитів в комерційних банках

Згідно Закону

України “Про банки та банківську діяльність” від 7 грудня 2000р. № 2121-Ш депозити

(вклади) це

кошти в готівковій або у безготівковій формі, у валюті України або в іноземній

валюті, які розміщені клієнтами на їх іменних рахунках у банку на договірних

засадах на визначений строк зберігання або без зазначення такого строку і

підлягають виплаті вкладнику відповідно до законодавства України та умов

договору. [1]

Суб`єктами

депозитних операцій є комерційні банки, що виступають як позичальники, і власники

коштів, котрі, в свою чергу, виступають кредиторами. Об’єктами депозитних

операцій є кошти, що передані комерційному банку на умовах, визначених

двосторонньою угодою.

На долю

депозитних операцій приходиться біля 85% пасивів банків. При залученні депозитів

банки дотримуються наступних принципів організації депозитних операцій [21]:

-

депозитні

операції здійснюються таким чином, щоб сприяти отриманню банківського прибутку

або створювати умови для отримання прибутку в майбутньому;

-

в процесі

організації забезпечується різноманітність суб`єктів депозитних операцій та

поєднання різних форм депозитів;

-

при здійсненні

банківських операцій забезпечується взаємозв`язок і взаємопогодження між

депозитними і кредитними операціями по термінам і сумах;

-

особлива

увага в процесі організації депозитних операцій приділяється строковим

депозитам, які найбільше підтримують ліквідність балансу банку;

-

проводячи

свої депозитні та кредитні операції, банк повинен зменшувати свої вільні

ресурси;

-

банк

повинен приймати міри по розвитку банківських послуг, що передбачає залучення

депозитів.

Для банківської

практики характерна така класифікація депозитів:

За категоріями

депонентів:

-

депозити

суб`єктів господарської діяльності;

-

депозити

фізичних осіб;

-

депозити

банків.

За економічним

змістом:

-

депозити

до запитання;

-

депозити

на визначений строк (строкові, термінові);

-

ощадні

вклади.

За строками

використання:

-

депозити

до запитання;

-

депозити

на визначений строк (строкові).

Депозити за своїм

економічним значенням можуть бути як пасивними так і активними.

Активні –

розміщення банківських коштів в інших комерційних банках. Депозитні операції

можуть бути активними лише на міжбанківському кредитному ринку. Депозитні –

кошти, залучені банком.

Вклад (депозит)

до запитання – банківський депозит, який може бути вилучений вкладником на

першу вимогу (кошти на поточних та бюджетних рахунках). [20]

Кошти клієнтів у

вкладах до запитання зберігаються на поточних рахунках, які відкриває банк для

кожного клієнта. В будь-який момент вони можуть бути зняті готівкою з

відповідного рахунка або перераховані за вимогою клієнта на інші рахунки в

банках. Вітчизняні банки здебільшого не здійснюють виплати за залишками на

депозитних рахунках до запитання, оскільки розміри цих залишків дуже нестійкі

та слабо прогнозовані. Значну частину ресурсів, залучених у вклади до

запитання, банки використовують для забезпечення необхідного рівня ліквідності

та формування обов`язкових резервів у вигляді залишків на кореспондентському

рахунку в НБУ.

Водночас у повсякденній

банківській діяльності складається ситуація, коли клієнти не використовують

одразу всі кошти, що надходять на їхні поточні рахунки, залишаючи певну частину

у розпорядженні банку на деякий термін. Цю частину ресурсів банки

використовують у формі вкладень у найкоротші за терміном повернення

кредитно-інвестиційні активи. В цьому випадку він отримує можливість заробляти,

розміщуючи вільні залишки на поточних рахунках у відповідні дохідні активи, а

відтак сплачувати певний відсоток власникам депозитів до запитання за

користування їхніми грошима. Платність вкладів цього типу дає змогу, в свою

чергу, залучати ще більші обсяги поточних ресурсів, розширювати коло операцій

та збільшувати їх обсяги, що неодмінно сприятиме підвищенню

конкурентоспроможності банку.

У більшості

банків вклади до запитання займають найбільшу питому вагу в структурі залучених

коштів. Це найдешевше джерело банківських ресурсів. Власник рахунку може в

будь-який час вилучити кошти, тому банк повинен мати завжди високоліквідні

активи за рахунок скорочення долі менш ліквідних, але тих, що дають високі

доходи. Тому на залишок коштів на рахунках до запитання виплачуються низькі

відсотки. Для комерційного банку вклади до запитання є трудомісткими і дохід

від комісійних зборів за обслуговування рахунків не завжди покриває ці витрати.

Комерційні банки

зацікавлені у вкладах до запитання тому що:

-

клієнти

мають залишки грошей на рахунку і виникає можливість для банку використовувати

ці залишки для короткострокового кредитування і отримати доход;

-

банк має

можливість надати клієнту повний спектр банківських операцій та послуг.

Найстабільнішими

щодо прогнозування рівня залишків та визначення термінів повернення коштів є

термінові вклади (депозити).

Терміновий вклад

(депозит) – грошові ресурси, які розміщуються їх власниками у банку для

зберігання та зараховуються на відповідні депозитні рахунки на визначений

термін з виплатою обумовлених відсотків.

Ресурси, залучені

у термінові депозити, залишаються в розпорядженні банку в межах чітко

обумовленого часового інтервалу, а тому можуть використовуватись для

фінансування триваліших за терміном, а отже і більш дохідних активних операцій.

Відповідно і плата за залишками на термінових депозитах значно більша порівняно

із вкладами до запитання і прямо залежить від розміру та терміну зберігання

грошей на цих вкладах.[30]

Строкові вклади є

джерелом одержання прибутків їхніми власниками. Вони оформляються угодою між

вкладником і банком. Банки самостійно розробляють форму депозитної угоди. Угода

укладається в двох примірниках, один з яких зберігається у клієнта, а інший – у

банку. В угоді передбачається сума внеску, термін, протягом якого внесок

зберігатиметься у банку, розмір депозитного процента, обов’язки та права

вкладника і банку, відповідальність сторін за недотримання умов депозитної

угоди. В свою чергу, банк бере на себе зобов’язання своєчасно виконувати всі

умови угоди і відповідати за їх порушення, що виявляється у встановлені пені

або штрафи за невчасну видачу коштів власникові депозитного рахунку або виплату

процентів.

Спори, що

виникають між банком і вкладником, вирішують у судовому порядку. Строкові

вклади не використовуються для здійснення поточних платежів. Якщо вкладник

бажає змінити суму внеску, то він може розірвати депозитну угоду і переоформити

свій строковий вклад на нових умовах. При достроковому вилученні коштів з

термінового депозиту власник, як правило, позбавляється передбачених угодою

процентів. У цьому разі проценти знижуються до рівня, передбаченого за вкладами

до запитання.

Комерційні банки

у своїй діяльності використовують різні форми термінових вкладів (депозитів).

Однією з найпоширеніших є сертифікати, які поділяються на депозитні та ощадні.

Депозитні

сертифікати – документ, що видається тільки юридичній особі у вигляді

письмового свідоцтва банку про внесення грошових коштів, яке надає право власнику

сертифіката після закінчення встановленого терміну отримувати суму внеску та

відповідні відсотки. [30]

Ощадний

сертифікат – документ, що видається тільки фізичній особі як свідоцтво про внесення

нею грошей на банківський вклад та надає право власнику на отримання

відповідної суми внеску і відсотків. [30]

Депозитні та

ощадні сертифікати випускаються банками як на обумовлений термін, так і до

запитання. Вони можуть бути іменними та на пред’явника. Банківський сертифікат

– цінний папір, який може вільно продаватись / купуватись на фондовому ринку,

виступати засобом платежу, застави тощо. У разі виникнення необхідності в

наявних коштах власник сертифіката може його продати безпосередньо банку або на

вторинному ринку цінних паперів без загрози значної втрати від зниження відсоткової

ставки, але з урахуванням терміну, що залишився до моменту погашення

сертифіката.

Депозитна

політика комерційного банку – це стратегія і тактика банку щодо залучення грошових

коштів вкладників і визначення найефективнішої комбінації їх джерел. Депозитна

політика підпорядковується загальним банківським вимогам, тобто поєднанню

ліквідності, доходності і ризику.[19]

В банківській

практиці існують такі загальні критерії оптимальності депозитної політики:

-

зв’язок

депозитних, кредитних та інших операцій банку між собою для підтримки його

стабільності, надійності, фінансової стійкості;

-

диверсифікація

ресурсів банку з метою мінімізації ризику;

-

сегментування

депозитного портфеля(за клієнтами, послугами, ринками);

-

диференційований

підхід до різних груп клієнтів;

-

конкурентоздатність

банківських депозитних продуктів.

У роботі

комерційних банків із залучення депозитів (вкладів) важливу роль відіграє

процентна політика, оскільки одержання доходів від вкладених коштів є для

клієнтів суттєвим стимулом до активізації внесків. Процентна політика є одним з

показників надійності і стабільності ресурсної бази комерційного банку і

повинна вкладатися в рамки двох протилежних граничних вимог: по-перше,

процентна ставка за депозитами повинна бути достатньо привабливою для

потенційних вкладників; по-друге, процентна ставка не повинна різко

перевищувати нижню межу процентної маржі між активними і пасивними операціями

банку

1.3 Законодавча база проведення

операцій з депозитами фізичних осіб

При відкритті і веденні поточних

та строкових депозитних (вкладних) рахунків фізичних осіб в національній та

іноземній валютах, при розробці та проведенні своєї депозитної політики банки

України керуються Законом України “Про банки і банківську діяльність” від 7

грудня 2000р. № 2121-Ш та іншими законодавчими актами України.

Банки при відкритті та веденні

рахунків своїх клієнтів-фізичних осіб керується “Інструкцією про відкриття

банками рахунків у національній та іноземній валюті”, затвердженою постановою

Правління НБУ від 18.12.98р. №527, а також зміни до цієї інструкції затверджені

постановою Правління НБУ від 14.04.2000р. №146, “Інструкцією про касові

операції в банках України”, затвердженою постановою Правління НБУ від

14.08.03.№337, “Положення про ведення касових операцій у національній валюті

України “ від 19.02.01 №72, затверджене постановою Правління НБУ та зміни до

положення від 1 серпня 2001р. та “Правилами організації розрахунково-касового

обслуговування комерційними банками клієнтів і взаємовідносин з цього питання

між територіальними управліннями НБУ та комерційними банками в національній

валюті”, від 05.02.2001р. №44 затвердженими постановою Правління НБУ.

При проведенні бухгалтерського

обліку операцій з депозитами фізичних осіб банки керуються “Інструкцією з бухгалтерського

обліку кредитних, вкладних (депозитних) операцій та формування і використання

резервів під кредитні ризики в банках України”, затвердженою постановою Правління НБУ від 15.09.2004

№435, “Правил бухгалтерського обліку процентних та комісійних доходів і витрат

банків”, затверджених постановою Правління НБУ від 25 вересня 1997 року №316 та

зміни до них.

Для страхування вкладів фізичних

осіб банки керуються постановою Правління НБУ “Положення про порядок

відшкодування Фондом гарантування вкладів фізичних осіб коштів вкладникам

банків у разі їх ліквідації ” від 11.01.01. №8, а також зміни до положення

затвердженими постановою Правління НБУ від 26 червня 2001р. №239.

Також банки України в процесі

проведення своєї депозитної політики керуються рішеннями Ради і Правління

банків і не повинні суперечити загальним стратегічним планам банка у проведенні

їх діяльності. Для більш чіткого опису своєї політики стосовно залучення

депозитів фізичних осіб та операцій з ними Правліннями банків затверджується

положення про порядок здійснення операцій за поточними та строковими

депозитними (вкладними) рахунками фізичних осіб у національній та іноземній

валютах.

1.4 Відкриття

поточних рахунків фізичним особам

Фізичним особам

для зберігання коштів та проведення розрахунків у національній валюті з іншими

фізичними та юридичними особами відкриваються поточні рахунки, що мають назву

вклади «до запитання». Їх відкриття проводиться на підставі заяви фізичної

особи і документа, що засвідчує особу; угоди на відкриття та обслуговування

рахунку між установою банку та громадянином; картки із зразком підпису, який

вчиняється у присутності працівника банку, що відкриває рахунок та

засвідчується цим працівником і головним бухгалтером банку. (Див. рис.1.1.)

В угоді

зазначаються дані документа, що засвідчує фізичну особу, адреса постійного

місця проживання і ідентифікаційний номер фізичної особи — платника податку. За

дорученням власника рахунку-резидента, операції за рахунком може здійснювати

інша особа — резидент.

|

Схема відкриття депозитного рахунку

фізичній особі.

|

| Працівник банку |

|

1.

ознайомлює

клієнта з умовами

а) мінімальний розмір вкладу;

б) режим користування вкладом;

в) % ставка по вкладу.

|

| ↓ |

|

|

| Клієнт |

|

1.

заповнює

документи:

- ф № 51/36 прихідний касовий ордер (додаток №5)

- ф № 13 алфавітна картка (додаток №6)

|

| ↓ |

|

|

| Контролер |

|

1.

відкриває

вкладникові особовий рахунок №1 (додаток №7)

а) виписує картку особового рахунку,

в якій клієнт ставить зразок свого підпису;

б) прізвище, ім’я по батькові, рік народження,

домашня адреса, МФО банку, порядковий номер

особового рахунку;

|

| ↓ |

|

|

| Контролер |

|

1. оформлює алфавітну картку ф №13 ( назва установи

банку, порядковий номер особового рахунку) |

|

|

|

2. оформлюється ф №1 (дата, сума і залишок

відсотків, підпис) |

|

|

|

3. оформляються ф №51/36 (сума нарахованих %, сума

вкладу

(цифрами), залишок вкладу, залишок %, підпис)

|

|

|

|

4. оформлює вкладну книжку (дата, сума вкладу,

залишок

вкладу прописом і цифрами, підпис)

|

|

|

|

5. передає документи внутрішнім порядковим (ф №51/36

вкладна книжка)

|

|

|

|

|

| Касир |

|

1. перевіряє документи (правильність розрахунків,

відповідність

записів)

|

|

|

|

2. приймає гроші від клієнта (після прийняття

розписується

у вкладній книжці та ф №51/36)

|

|

|

|

3. видає клієнту вкладну книжку. |

Рис.1.1. Схема відкриття депозитного

рахунку фізичній особі

На поточні

рахунки в національній валюті фізичних осіб-резидентів зараховуються:

-кошти на оплату праці, пенсії, допомоги, авторські

гонорари за літературні праці, музичні твори, витвори образотворчого мистецтва,

за артистичну діяльність, наукові праці та винаходи;

-виплати страхових та викупних сум, позичок з особистого страхування,

страхове відшкодування за майновим страхуванням;

-орендна плата за найм житлових помешкань, рухомого і

нерухомого майна;

-відшкодування шкоди, заподіяної робітникам та службовцям

каліцтвом або у разі втрати годувальника;

-кошти в національній валюті за продану іноземну валюту;

-кошти за реалізоване власне майно та за здану сільгосппродукцію;

-інші надходження у випадках, що не суперечать чинному

законодавству України.

З поточних

рахунків у національній валюті фізичних осіб-резидентів за розпорядженням

власника чи за його дорученням проводяться такі операції:

-розрахунки за надані послуги юридичними та фізичними особами;

-розрахунки за придбані в підприємствах торгівлі товари;

-відрахування до державного й місцевих бюджетів

обов'язкових та інших платежів;

-розрахунки за участь у створенні підприємств різної

форми власності;

-розрахунки за купівлю та продаж цінних паперів на

біржовому або позабіржовому ринку;

-розрахунки за куплену іноземну валюту;

-інші операції у випадках, що не суперечать чинному

законодавству України.

Забороняється

перерахування коштів на будь-який рахунок фізичних осіб — нерезидентів.

На поточні

рахунки фізичних осіб-нерезидентів зараховуються:

-кошти, одержані як оплата праці, допомога, авторські

гонорари;

-кошти, одержані як відшкодування шкоди, заподіяної

робітникам та службовцям каліцтвом;

-кошти від продажу власного майна;

-успадковані кошти;

-кошти, отримані внаслідок здійснення іноземної

інвестиції в Україну (за наявності протоколу зборів засновників про розподіл прибутку

та довідки податкової адміністрації про сплату податків згідно з чинним законодавством);

-виплата страхових сум;

-кошти, що були раніше зняті власником з рахунку, але не

використані або використані не повністю;

-інші надходження, що не суперечать чинному законодавству

України.

З поточних

рахунків у національній валюті фізичних осіб-нерезидентів за розпорядженням

власника чи за його дорученням проводяться операції у грошовій одиниці України:

-видача коштів готівкою;

-видача платіжних документів для здійснення безготівкових

розрахунків;

-розрахунки у безготівковій формі за послуги, надані

юридичними та фізичними особами на території України;

-сплата мита, податків та інших обов'язкових платежів;

-сплата страхових та членських внесків;

-здійснення платежів з відшкодування витрат судовим,

слідчим, арбітражним, нотаріальним та іншим органам;

-перерахування на рахунок іншої фізичної особи;

-перерахування на інший власний поточний рахунок в іншому

банку України чи на вкладний рахунок;

-перерахування на рахунок юридичної особи-резидента як

внесок до її статутного фонду у випадках, передбачених чинним законодавством;

-перерахування на рахунок юридичної особи-резидента як

реінвестицію в об'єкт первинного інвестування чи в інші об'єкти інвестування

відповідно до чинного законодавства України за умови сплати податку на прибуток

(дохід);

-перерахування за купівлю іноземної валюти (купівля

іноземної валюти за кошти у грошовій одиниці України з урахуванням нарахованих

відсотків за залишками коштів на рахунку);

-інші операції, що не суперечать чинному законодавству

України.

Крім поточних рахунків

«до запитання», фізичним особам-резидентам — громадянам України, резидентам —

іноземцям та особам без громадянства, які отримали посвідку на проживання в

Україні, а також нерезидентам — громадянам України, які постійно проживають за

межами України та нерезидентам — іноземцям та особам без громадянства, які

проживають в Україні відповідно до візи, відкритої строком до 1 року

відкриваються в національній валюті вкладні рахунки на підставі договору про

його відкриття з видачею вкладнику вкладного документа (скажімо, ощадної книжки

— іменної чи на пред'явника).

Фізичній

особі-нерезиденту — надається іменна ощадна книжка. В угоді обумовлюється сума,

що вноситься або перераховується на вкладний рахунок; термін зберігання та

порядок повернення; розмір відсотків та умови перегляду відсотків, а також

умови розірвання угоди.

У разі відкриття

вкладного рахунку фізичній особі-резиденту у договорі на підставі довідки

податкового органу вказується ідентифікаційний номер фізичної особи — платника

податку.

Вкладні

(депозитні) рахунки фізичних осіб-резидентів призначені для обліку коштів,

внесених на визначений угодою термін. Кошти на вкладні рахунки фізичних осіб

можуть бути внесені готівкою, перераховані з власного вкладного рахунку в

іншому банку чи з поточного рахунку в національній чи іноземній валюті.

Розділ 2. Організація

депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк”

2.1

Загальна характеристика економічної діяльності ТОВ “Укрпромбанк”

2.1.1 Короткі

відомості про банк

У 1989 році

рішенням загальних зборів пайщиків Київського кооперативного союзу «Ліра» був

створений кооперативний банк «Демосбанк», що увійшов в історію розвитку

банківської системи України як перший у Києві кооперативний банк (Статут банку

зареєстрований Державним банком СРСР за № 127).

Банк стояв у

витоків банківської справи в Україні, брав участь у формуванні фінансової

системи країни як один з засновників Асоціації українських банків (1989 рік) та

Української фондової біржі (1991рік).

У 1993 році

«Демосбанк» з кооперативного банку був перереєстрований в товариство з

обмеженою відповідальністю.

У жовтні 1993

року Міністерством фінансів України банку було надано Дозвіл № 163 на

здійснення діяльності по випуску і обігу цінних паперів. Восени 1995 року Банк

отримав

Ліцензію НБУ на

право здійснення операцій з валютними цінностями, а у 1996 році, в зв'язку з

введенням обов'язкового ліцензування всієї банківської діяльності, банку надано

Ліцензію на право здійснення банківських операцій під № 67.

Знаменним для банку,

як учасника фінансового ринку України, став 1997 рік, коли ним було отримано

членство в Українській міжбанківській валютній біржі та Першій фондовій

торгівельній системі, що дало змогу вести активну діяльність на ринку цінних

паперів.

У 1999 році банк

був перейменований на «Арч-банк», а з 2000 року отримав назву — Товариство з

обмеженою відповідальністю «Український промисловий банк» (ТОВ «Укрпромбанк»),

під якою здійснює діяльність і досі.

У вересні 1999

року Банк став учасником Фонду гарантування вкладів фізичних осіб (Свідоцтво №

30).

Наступні роки

відзначилися для Банку формуванням розгалуженої системи кореспондентських

відносин, в тому числі з передовими світовими банками; впровадженням сучасних

комп'ютерних та телекомунікаційних технологій, системи електронних платежів

«Клієнт -Банк»; приєднанням до інформаційно-дилінгової системи «Reuters

Domestic Dialing 3000» («Рейтерз Доместік Ділинг 3000»), що дозволило Банку

зміцнити конкурентну позицію та покращити рівень обслуговування клієнтів.

У липні 2001 року

Банк став субагем-том міжнародної платіжної системи «Western Union» («Вестерн

Юніон») та почав здійснювати грошові перекази в цій системі. В серпні цього ж

року Банк отримав ліцензії на емісію платіжних карток ВАТ «Укркарт» під номером

LI № 00012 та на їх еквайрінг — під номером LA № 00012. Вже з листопада 2001

року Укрпромбанк став членом платіжної системи «Укркарт».

З 2000 року

Укрпромбанк почав розширювати свою географію з метою здійснення операцій на

регіональних ринках. На сьогоднішній день активно проводять обслуговування

клієнтів 125 установ у містах Вінниця, Дніпропетровськ, Донецьк, Житомир,

Запоріжжя, Івано-Франківськ, Кіровоград, Луцьк, Луганськ, Львів, Миколаїв,

Одеса, Полтава, Рівне, Севастополь, Сімферополь, Суми, Тернопіль, Ужгород, Умань,

Харків, Херсон, Хмельницький, Черкаси, Чернігів, Чернівці, Ялта.

У березні 2001

року Укрпромбанк розширив ліцензію Державної комісії з цінних паперів та

фондового ринку та отримав можливість вести депозитарну діяльність зберігача

цінних паперів.

Наприкінці 2001

року у зв'язку з набуттям чинності нового закону України «Про банки та

банківську діяльність» Банк отримав Ліцензію та письмовий Дозвіл Національного

банку України № 67 на здійснення банківських операцій.

У грудні 2001

року Укрпромбанк вперше звернувся до Національного банку України з проханням

розглянути його кандидатуру для участі у Другій кредитній лінії Європейського

банку реконструкції та розвитку. В процесі розгляду заяви було проаналізовано

фінансову звітність Банку (в тому числі і визнаними міжнародними аудиторськими

компаніями), в результаті чого група управління проектами Міжнародних кредитних

ліній при Національному банку України рекомендувала Укрпромбанк як кандидата

для набуття статусу Банку-учасника Кредитної лінії МСП-2, що в майбутньому

дасть змогу Банку активно підтримувати розвиток малого та середнього бізнесу.

У червні 2002

року Радою директорів Eurocard International (Євро-кард Інтернешнл) схвалено

вступ Укрпромбанку в якості афілятивного члена до Міжнародної платіжної системи

Eurocard International (Євро-кард Інтернешнл), після чого Банк розпочинає

емісію всіх видів платіжних карт Eurocard/MasterCard (Єврокард /Мастркард).

У результаті

аудиторських перевірок Укрпромбанку в 2002 році незалежною аудиторською

компанією «Deloitte & Touche» («Делойд єнд Туш) і в 2003 році Аудиторською

фірмою «IGK-Україна Аудит» відповідно до Міжнародних стандартів бухгалтерського

обліку отримано позитивний Висновок щодо фінансової звітності Банку.

Наприкінці 2004

року Укрпромбанк збільшив статутний капітал до 110 млн. грн., про що 3 грудня

Головне управління Національного банку України зробило запис у Державному

реєстрі банків України.

2.1.2 Оцінка

фінансового стану і результату діяльності банку

У 2004 році

Укрпромбанк здійснював успішну діяльність, що підтверджується збільшенням

обсягу чистих активів Банку в 5,4 рази — до 1006,81 млн. грн. та збільшенням

прибутку до 2,45 млн. гри., тобто практично в 2,5 рази. Таке стрімке економічне

зростання свідчить про постійне розширення ринкової ніші, зміцнення конкурентоспроможності

та ефективності діяльності Банку.

Укрпромбанк

впевнено крокує вперед, підвищуючи якість обслуговування клієнтів, розширюючи

власну регіональну мережу, впроваджуючи нові види банківських послуг і

продуктів, зміцнюючи свою конкурентоспроможність. Ефективна фінансова політика

Банку щодо залучення та розміщення ресурсів, диверсифікація активних і пасивних

операцій, впровадження та стрімкий розвиток нових видів банківських послуг

(зокрема, пенсійне обслуговування населення, інкасація торгової виручки і а

операції з дорогоцінними металами) є запорукою подальшого успішного розвитку

Банку.

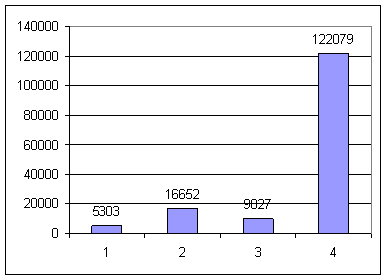

Найбільшими

темпами серед активів Банку зростали процентні активи, які широко

диверсифіковані як за територіальною, так і за галузевою ознаками. Середній

розмір кредитів клієнтам Банку протягом 2004 року збільшився з 154,9 до 790,4

млн. грн., тобто в 5,1 раз.

Найбільшу питому

вагу в структурі активів займають процентні активи, на які на кінець 2004 року

припадало 90,64%. Суворе дотримання Банком економічних нормативів, зокрема

рівня ліквідності, стало можливим завдяки збільшенню коштів на

кореспондентських рахунках та в касі Банку до 29,7 млн. грн.

За 2004 рік

значно підвищилася увага Банку до активних операцій з фізичними особами, що

знайшла своє втілення у стрімкому зростанні кредитування населення (споживчі

кредити, цільові програми «Автомобіль у кредит», «Товари в кредит», іпотечне

кредитування на придбання житла), а саме: на 31.12.04 кредитний портфель

фізичних осіб збільшився порівняно з початком 2004 року майже в 6 разів.

Розширення

активних операцій кредитування з формуванням у повному розмірі страхових

резервів, високий рівень забезпеченості кредитів, мінімізація банківських

ризиків шляхом диверсифікації кредитно-інвестиційного портфеля Банку

забезпечують високу якість та ліквідність його активів.

Для наочності

аналізу активів побудуємо графіки (Див. рис.2.1. і 2.2.), використовуючи дані

таблиць 2.1. і 2.2.

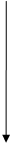

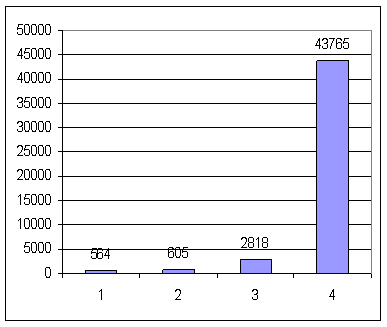

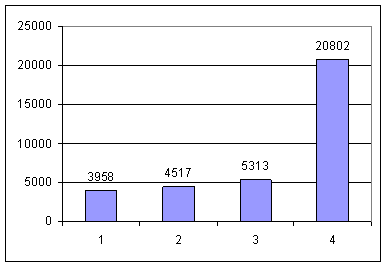

Таблиця 2.1.

Аналіз активів

ТОВ „Укрпромбанку” в 2001-2004 pp. (тис.грн)

| Активи

(тис.грн) |

2001р. |

2002р. |

2003р. |

2004р. |

| Грошові

кошти та рахунок в НБУ |

4265 |

10494 |

13761 |

29735 |

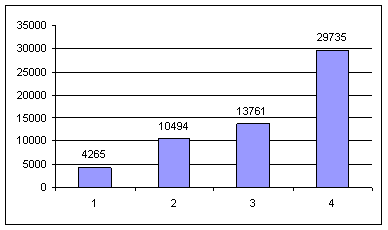

| Позики та

аванси, надані банкам |

5303 |

16652 |

9827 |

122079 |

| Позики та

аванси, надані клієнтам |

51628 |

68803 |

154858 |

790431 |

| Основні

засоби та нематеріальні активи, нетто |

564 |

605 |

2818 |

43765 |

| Інші

активи, нетто |

3958 |

4517 |

5313 |

20802 |

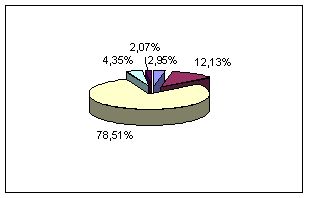

Таблиця 2.2.

Аналіз структури

активів ТОВ „Укрпромбанку” на 31.12.2004р. (%)

| Грошові

кошти та рахунок в НБУ |

2,95% |

| Позики та

аванси, надані банкам |

12,13% |

| Позики та

аванси, надані клієнтам |

78,51% |

| Основні засоби

та нематеріальні активи, нетто |

4,35% |

| Інші

активи, нетто |

2,07% |

Динаміка активів

в 2001-2004 pp.

а)

б)

в)

г)

д)

Рис. 2.1.

Динаміка активів ТОВ „Укрпромбанк” в 2001-2004р.р.

а) Грошові кошти

та рахунок в НБУ

б) Позики та

аванси, надані банкам

в) Позики та

аванси, надані клієнтам

г) Основні засоби

та нематеріальні активи, нетто

д) Інші активи,

нетто

Рис.2.2.

Структура активів ТОВ „Укрпромбанк” на 31.12.2004р.

Грошові кошти та

рахунок в НБУ – 2,95 %

Позики та аванси,

надані банкам – 12,13 %

Позики та аванси,

надані клієнтам – 78,51 %

Основні засоби та

нематеріальні активи, нетто – 4,35 %

Інші активи,

нетто – 2,07 %

Надаючи повний

спектр сучасних банківських послуг та продуктів, Банк постійно здійснює активну

роботу в напрямку максимального задоволення потреб клієнтів. З метою підвищення

якості та комфорту обслуговування населення та корпоративних клієнтів

керівництвом Банку зроблено ставку на розвиток мережі філій та відділень у

різних регіонах України. Це дозволило за рік збільшити ресурсну базу

Укрпромбанку до 890 млн. гри. або в 5,64 рази.

Правильно обрана

стратегія залучення коштів від фізичних та юридичних осіб, правильне

позиціонування Банку на ринку банківських послуг обумовили суттєве збільшення

залишків коштів па рахунках до запитання та строкових депозитів, які в 2004

році зросли в 6,6 раза: з 107,52 до 708,80 млн. грн.

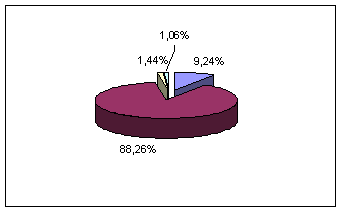

Пріоритетні

задачі фінансової політики Банку щодо формування ресурсної бази — формування

стійкого ресурсного потенціалу для проведення кредитних операцій, з одного

боку, та забезпечення фінансової стійкості та прибутковості діяльності — з

іншого, знаходять своє відображення у структурі зобов'язань Банку: на кошти

клієнтів на початок 2005 року припадало 88,26 % ресурсів.

Різноманітні види

депозитних вкладів, індивідуальний підхід до кожного клієнта дозволяє

задовольнити потреби найвимогливіших вкладників. Залучаючи кошти від клієнтів

на взаємовигідних умовах (за умов дотримання безпеки та ліквідності), Банк не

лише зміцнює власні позиції на вітчизняному банківському ринку, але й проводить

швидкий перерозподіл коштів в економіці України, гнучко реагуючи па потреби

клієнтів у фінансових ресурсах.

Для наочності

аналізу пасивів побудуємо графіки (Див. рис.2.3. і 2.4.), використовуючи дані

таблиць 2.3. і 2.4.

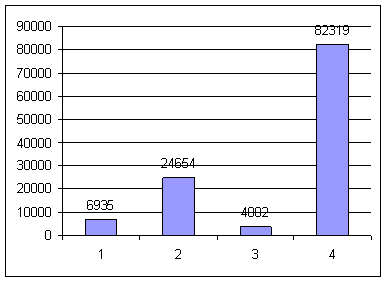

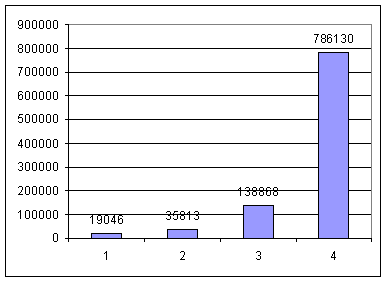

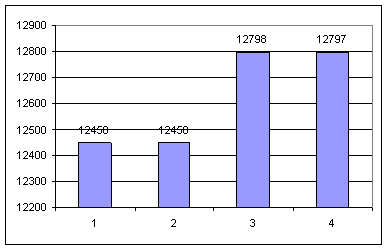

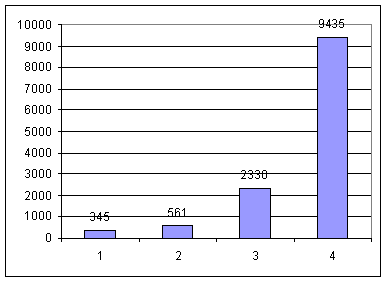

Таблиця 2.3.

Аналіз пасивів

ТОВ „Укрпромбанку” в 2001-2004 pp. (тис.грн)

| Пасиви

(тис.грн) |

2001р. |

2002р. |

2003р. |

2004р. |

| Позики та

аванси, отримані від банків |

6935 |

24654 |

4002 |

82319 |

| Кошті

клієнтів |

19046 |

35813 |

138868 |

786130 |

| Субординована

позика |

12450 |

12450 |

12798 |

12797 |

| Інші

зобов’язання |

345 |

561 |

2330 |

9435 |

Таблиця 2.4.

Аналіз структури

зобов’язань ТОВ „Укрпромбанку” на 31.12.2004р. (%)

| Грошові

кошти та рахунок в НБУ |

2,95% |

| Позики та

аванси, надані банкам |

12,13% |

| Позики та

аванси, надані клієнтам |

78,51% |

| Основні

засоби та нематеріальні активи, нетто |

4,35% |

| Інші

активи, нетто |

2,07% |

Динаміка пасивів

в 2001-2003 pp.

а)

б)

г)

г)

Рис.2.3. Динаміка пасивів в 2001-2004 pp. ТОВ

„Укрпромбанк”

а) Позики та

аванси, отримані від банків

б) Кошти клієнтів

в) Субординована

позика

г) Інші

зобов’язання

Структура

зобов’язань на 31.12.2004р.

Рис.2.4. Структура зобов’язань на 31.12.2004р.

ТОВ „Укрпромбанк”

Позики та аванси,

отримані від банків – 9,24 %

Кошти клієнтів – 88,26

%

Субординована

позика – 1,44 %

Інші зобов’язання

– 1,06 %

Укрпромбанк є

добре капіталізованим Банком середній розмір капіталу на 31.12.04 становив

19,70 млн. євро, що значно перевищує вимоги Національного банку України Для

реалізації плану стратегічного розвитку Банку, отримання можливості збільшення

максимального розміру кредиту, що може бути наданий одному позичальнику,

наприкінці 2004 року Банком було доведено статутний фонд до 110 млн. грн.,

тобто він виріс у 2,45 рази Рухаючись в цьому напрямку, в 2005 році розмір

статутного капіталу передбачається довести до 250 млн. грн. , що, з одного

боку, підвищить фінансову стійкість Банку, а з іншого — забезпечить додаткові можливості

збільшення кредитно-інвестиційного портфеля.

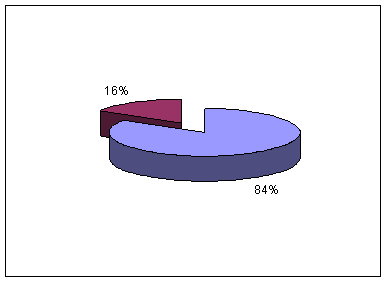

Найбільшу питому

вагу в капіталі Банку займає статутний капітал 86% та субординований борг,

абсолютний розмір якого на 31.12.04 становив 12,79 млн. грн. (Див. рис.2.5.)

Структура

регулятивного капіталу Укрпромбанку на 31.12.04

Рис.2.5.

Структура регулятивного капіталу „Укрпромбанку” на 31.12.04

84 % - капітал

1-го рівня

16 % - капітал

1-го рівня

Якісне управління

активами та пасивами Банку, ефективна політика щодо залучення та розміщення

ресурсів позитивно вплинули на фінансові результати діяльності Укрпромбанку

отриманий в 2004 році чистий прибуток збільшився порівняно з 2003 роком на 1467

тис. грн. або на 148,93% і становить 2452 тис. грн.

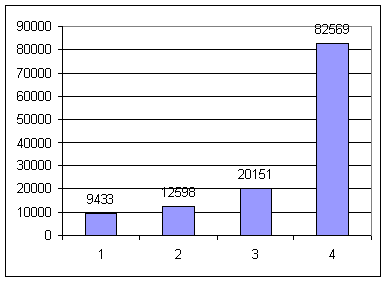

Основним джерелом

формування операційного доходу та прибутку Банку є процентний дохід, який

протягом трьох останніх років збільшувався наростаючим підсумком. В 2004 році

процентні доходи Банку збільшились на 309,75% та досягли при цьому значення 82

569 тис. грн.

Внаслідок

ефективної політики Банку з управління розміщенням залучених коштів, збільшення

процентних доходів відбувалося значно швидшими темпами, що дало змогу отримати

на 118,99% процентного прибутку більше, ніж в 2003 році, його розмір становив

34,05 млн. грн.

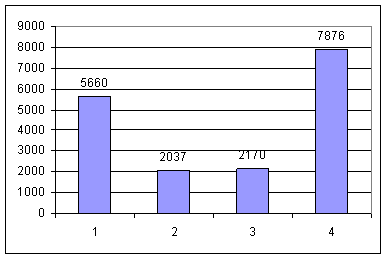

У зв'язку з

активним розвитком регіональної мережі Банку, що дозволило розширити як

дохідну, так і клієнтську базу Банку, в 2004 році спостерігалося підвищення

комісійного прибутку на 5,35 млн. грн., або на 272,01% в порівнянні з минулим

роком. Впродовж року Укрпромбанк отримав письмові дозволи НБУ, що дали право

проводити операції з дорогоцінними металами та здійснювати інкасацію торгової

виручки на валютному ринку України В перспективі планується подальше розширення

спектру банківських послуг з метою гнучкого задоволення потреб клієнтів.

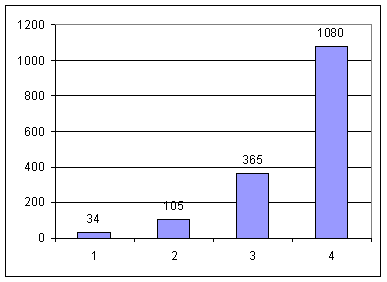

В результаті

залучення Банком нових клієнтів, освоєння нових фінансових ринків чистий

торгівельний дохід Банку від проведення валютних операцій збільшився на 195,89%

та склав 1 080 тис. грн. При цьому, протягом 2004 року зменшилась його частка у

структурі операційних доходів — з 1,6% до 1,2%.

У цілому протягом

2004 року структура доходів Банку була добре диверсифікована, а їх загальним

обсяг збільшувався більш швидкими темпами в порівнянні з підвищенням рівня

витрат, що свідчить про ефективну роботу Банку.

Суттєве

нарощування обсягів діяльності, збільшення штату працівників, розширення

філейної мережі Банку (лише в 2004 році було відкрито 15 філій у різних регіонах

України і близько 100 відділень), його регіональна диверсифікація привели до

певного збільшення небанківських операційних витрат. Але темпи приросту витрат

Банку був значно нижчим від зростання доходів, тобто ефективність операційної

діяльності в 2004 році підвищилась.

У відповідності

до вимог Національного банку України Укрпромбанк своєчасно та у повному обсягу

формував страхові резерви під активні операції.

Для наочності

аналізу фінансових результатів побудуємо графіки (Див. рис.2.6.),

використовуючи дані таблиці 2.5.

Таблиця 2.5.

Аналіз фінансових

результатів ТОВ „Укрпромбанку” в 2001-2004 pp. (тис.грн)

|

|

2001р. |

2002р. |

2003р. |

2004р. |

| Процентний

дохід |

9433 |

12598 |

20151 |

82569 |

| Комісійний

дохід |

5660 |

2037 |

2170 |

7876 |

| Чистий

торгівельний дохід |

34 |

105 |

365 |

1080 |

| Інші

доходи |

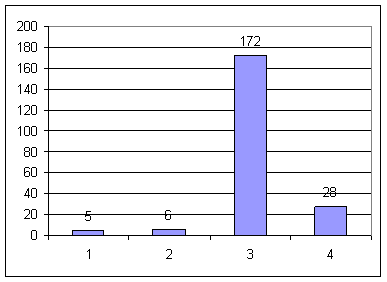

5 |

6 |

172 |

28 |

Серед основних

напрямків стратегічного розвитку банку у 2004 році було збільшення обсягів та

покращення якості послуг, що надаються клієнтам — фізичним особам.

Динаміка

операційних доходів банку

а)

б)

в)

г)

Рис.2.6. Динаміка операційних доходів ТОВ

„Укрпромбанк” за 2001-2004рр.

а) Процентний

дохід

б) Комісійний

дохід

в) Чистий

торгівельний дохід

г) Інші доходи

З цією метою

населенню було запропоновано широкий спектр послуг, серед яких:

·

відкриття

та обслуговування поточних рахунків в національній та іноземній валюті;

·

залучення

коштів на депозитні вклади;

·

виплата

пенсій та грошової допомоги;

·

операції

з відправки та отримання грошових переказів;

·

купівля

та продаж дорожніх чеків American Express (Амерікан Експрес);

·

прийом

комунальних платежів;

·

прийом

платежів за товари

·

та

послуги від фізичних осіб на користь юридичних осіб;

·

реалізація

пам'ятних та ювілейних монет України;

·

здійснення

операцій з обміну валют;

·

обмін

зношених купюр;

·

видача

довідок на вивіз валютних цінностей;

·

надання у

тимчасове користування індивідуальних сейфів.

Зростання довіри

до Банку з боку населення відобразилось у збільшенні депозитного портфеля

фізичних осіб. Обсяг залучених коштів від фізичних осіб на депозитні вклади

виріс за 2004 рік у порівнянні з 2003 роком майже у 8 разів та станом на

31.12.04 склав більше ніж 430 млн. гри. При цьому, частка довгострокових

залучень коштів в структурі депозитів населення зросла. Так, станом на 31.12.04

сума довгострокових вкладів фізичних осіб складала 89 % від загальної суми.

Банк постійно

розробляє нові депозитні програми для вкладників. У 2004 році було реалізовано

декілька успішних акцій, в результаті яких вкладники мали можливість вигідно

розмістити власні заощадження і а взяти участь у розіграшах цінних призів від

партнерів Банку.

У цьому році Банк

став переможцем тендеру, який проводився Пенсійним фондом України серед

вітчизняних банків, та здобув право на виплату пенсій та грошової допомоги

населенню по всій території України. Банк розробив та запропонував населенню

Банківську програму підвищення пенсій, основною рисою якої с комплексне

обслуговування пенсіонерів У рамках програми пенсіонери, які відкрили поточний

або картковий рахунок у Банку, мали можливість оформити депозитний вклад на вигідних

умовах, отримати у подарунок міжнародну платіжну картку з безкоштовним

обслуговуванням протягом року, дисконтну картку на купівлю медикаментів зі

знижкою у мережі аптек свого міста, страховий поліс від нещасного випадку на

1000 грн.

Пенсійна

програма, що стартувала у вересні 2004 року, дозволила значно наростити

клієнтську базу: кількість пенсіонерів, що відкрили рахунки в банку станом на

31.12.04 склала 5 610 чоловік.

Банк активно

розвиває операції грошових переказів за системою Western Union (Вестерн Юніон)

та «Anelik» («Анелік»). За 2004 рік кількість пунктів WU (ВЮ) збільшилась у 8

разів та склала станом на 31.12.04 116 пунктів. Обсяг виплат збільшився у 24

рази, а обсяг відправлень збільшився майже у 20 разів.

У квітні 2004

року Банк розпочав роботу в системі грошових переказів «Anelik» («Анелік»).

Кількість пунктів динамічно зростала протягом року та склала 95 пунктів станом

на 31.12.04. Обсяг виплат за період з квітня 2004 року по грудень 2004 року

збільшився майже у 600 разів, а обсяг відправлень збільшився у 85 разів.

Банк здійснює

приймання комунальних платежів від населення, в тому числі: за квартплату,

водопостачання, електроенергію, газ, кабельне телебачення, користування

телефоном, міжміські та міжнародні розмови, послуги мобільного зв'язку. Банк

запропонував програму, завдяки якій клієнти мають можливість сплачувати

комунальні платежі через банкомати.

Банк активно

розвиває прийом платежів від фізичних осіб на користь юридичних осіб за

договорами та без договорів, а саме: за товари та послуги, страхування,

навчання, придбання нерухомості, послуги Інтернет-зв'язку тощо. Приймання

платежів також здійснюється з наданням карток: за мобільний зв'язок; за

Інтернет-зв'язок; за IP-телефонію, приймання платежів до бюджету.

У 2004 році

діяльність Укрпромбанку в сфері кредитування різних галузей економіки була

спрямована на їх розвиток. Як і у попередньому році, Банк прагнув не лише

максимально задовольнити потреби клієнтів, надаючи послуги високої якості, а й

сформувати кредитний портфель з оптимальним розподілом кредитного ризику,

враховуючи вимоги безпеки та ліквідності. Темпи росту клієнтської бази у 2004

році дозволили збільшити обсяг кредитного портфеля до 805,89 млн. грн. При

цьому, якісні характеристики кредитного портфеля покращилися, доля безнадійної

до повернення заборгованості склала 0,02%. Диверсифікація кредитного портфеля

дозволила оптимізувати кредитний ризик, у тому числі за галузями економіки.

Укрпромбанк

постійно вдосконалює методи і форми кредитування. Так, стратегія розвитку Банку

у 2004 році передбачала пошук нових моделей та інструментів у роботі з

позичальниками. Основою процесу розширення клієнтської бази стало послідовне

впровадження Банком моделі Раціонального кредитування, яка поєднує у собі

ліквідність забезпечення кредиту, мінімізацію кредитного ризику, доходність

кредитної операції та інтереси позичальника, для чого в кредитних підрозділах

Банку постійно проводиться робота по підвищенню кваліфікації персоналу з

подальшим контролем — атестацією працівників. Інтереси позичальників

забезпечуються наявністю у Банку різноманітних кредитних інструментів, таких як

кредитні лінії (прості та револьверні), строкові кредити (в тому числі з

графіками надання та погашення), овердрафти, гарантії тощо.

Галузева

структура кредитного портфеля Банку на 31.12.04:

10% — кредити

промисловим підприємствам;

77% — кредити

підприємствам торгівлі та приватним підприємцям;

13% — кредити

підприємствам інших галузей економіки.

Протягом 2004

року Банк продовжував розвивати кредитування фізичних осіб. По системі було

впроваджено банківські продукти «Автомобіль у кредит» та «Товари в кредит» для

фізичних осіб. Станом на 31.12.04 кредитний портфель фізичних осіб у гривневому

еквіваленті склав 7,96 млн. грн.

Стратегією

розвитку кредитної роботи у 2004 році передбачалося визначення реальних

фінансових потреб позичальників та проведення ефективної оцінки кредитного

ризику. З метою реалізації стратегічних завдань було вжито заходів:

·

перегляд

та визначення нормативних значень основних показників, за якими проводиться оцінка

позичальника;

·

перегляд

методів та підходів до оцінки фінансового стану позичальника, його грошових

потоків, аналізу попередньої кредитної історії, факторів (економічних та

політичних), які впливають на господарську діяльність позичальника, а також

забезпеченості повернення кредиту та якості застави;

·

перегляд

підходів до кредитного моніторингу.

Протягом 2004

року підвищувалася якість стосунків з позичальниками за рахунок реалізації

інвестиційних проектів, в тому числі з ЗАТ «Миколаївнафтопродукт». Розширено

спектр послуг з кредитування для постійних клієнтів — ТОВ «НК Альфа-Нафта», ЗАТ

«Федкомінвест-Україна», ТОВ «Інвестпроект», ЗАТ «ТД «Сумські добрива» та ін. На

обслуговування залучено нових клієнтів — ВАТ «Суднобудівний завод «Залів»,

Група компаній «Верес», ЗАТ «ВТК «Немирів-Цукор», ЗАТ «СК «Укргаз»,

Севастопольський рибоконсервний завод та ін.

Продовжувалася

робота по розвитку та вдосконаленню кредитних продуктів, які пропонуються

клієнтам Банку.

Пріоритетними

галузями кредитування у 2004 році були нафтовидобувна та нафтопереробна

промисловості, виробництво та харчова промисловість, оптова та роздрібна

торгівля.

У 2005 році Банк

планує продовжити запровадження стратегії розвитку кредитної політики завдяки

раціоналізації кредитних операцій, спрямуванню коштів у пріоритетні галузі

економіки, планомірному поступовому збільшенню обсягів кредитування у

національній та іноземній валюті при оптимальному рівні кредитного ризику.

2.2 Аналіз вкладень фізичних осіб

в ТОВ “Укрпромбанк”

Одним з етапів управління

депозитами фізичних осіб є аналіз операцій по залученню вкладів. Саме

інформація яка поступає до менеджерів різних рівнів банку, в результаті проведеного

аналізу, дозволяє визначити рівень виконання планових завдань стосовно

залучення коштів населення, визначити фактори які посприяли тим чи іншим

способом на відхилення від плану та сформувати рекомендації щодо усунення

виявлених недоліків та використання існуючих резервів, визначити місце банку в

конкурентному середовищі та обсяг ринку який займає банк.

При аналізі депозитних вкладень

використовуються різні методи аналізу:

1. Метод порівняння. Припускає зіставлення

невідомого (досліджуваного) явища, предметів із відомими, вивченими раніше, з

метою визначення їх загальних рис або розходжень. За допомогою даного методу

визначаються загальне і специфічне в економічних явищах, вивчаються зміни

досліджуваних об'єктів, тенденції і закономірності їх розвитку. Можна виділити

такі найбільш типові ситуації, коли використовується порівняння, і цілі, що при

цьому досягаються:

Øзіставлення планових і фактичних показників

для оцінки ступеня виконання плану;

Øпорівняння фактичних показників з показниками

минулих років (звітних періодів) для визначення тенденцій розвитку як банку,

так і економічних процесів, що впливають на його діяльність;

Øзіставлення показників банку, що аналізуються

з показниками інших банків-конкурентів для визначення позицій банку на

фінансовому ринку за різними показниками діяльності;

Øзіставлення паралельних динамічних рядів для вивчення

взаємозв'язків досліджуваних показників;

Øзіставлення різних варіантів управлінських

рішень з метою вибору найбільш оптимального з них, наприклад, при встановленні

процентної ставки за депозитами населення вибирають такий її рівень, який

забезпечив би необхідний обсяг даного виду банківського ресурсу з урахуванням

наявності достатніх можливостей для обслуговування вкладників;

Øзіставлення результатів діяльності до і після

впровадження нововведення.

2. Метод використання абсолютних і

відносних показників. Абсолютні показники характеризують кількісні розміри

вкладень, а відносні відображають співвідношення будь-яких абсолютних

показників шляхом одного на іншій. Відносні показники виражаються в формі

коефіцієнтів (при базі 1) або відсотків (при базі 100). До них відносяться

показники виконання плану, динаміки, структури (питома вага), ефективності

тощо.

3. Метод групування дозволяє

досліджувати економічні явища в взаємозв’язку, виявляти вплив на досліджуючий

показник окремих факторів, виявити прояв тих чи інших закономірностей. Метод

групування дозволяє шляхом систематизації даних розібратись в суті аналізуємих

явищ та процесів.

Вкладення населення в банках

групуються за строками вкладення, валюти вкладів, ціни вкладів (% ставки),

групи вкладників та за строками використання (строкові та до запитання).

4. Балансовий метод. Служить

головним способом для відображення співвідношень, пропорцій двох груп

взаємозалежних і врівноважених економічних показників, підсумки яких повинні

бути тотожними. Даний метод допомагає зрозуміти економічний зміст

функціонування банку.

5. Графічний метод. Графіки

представляють собою масштабне зображення показників за допомогою геометричних

знаків (ліній, прямокутників, кіл) або умовно художніх фігур і мають велике

ілюстративне значення. Завдяки їм досліджуваний матеріал стає більш зрозумілим.

6. Метод табличного відображення

аналітичних даних. Результати аналізу, як правило, подаються у вигляді таблиць.

Це найбільш раціональна і зручна для сприйняття форма уявлення аналітичної

інформації про досліджувані явища за допомогою цифр, розташованих у визначеному

порядку. Аналітична таблиця представляє собою систему суджень, виражених мовою

цифр. Така мова є більш виразнішою й наглядною, ніж словесний текст. Показники

в ній розташовуються в більш логічній і послідовній формі в порівнянні з

текстовим викладом, займають менше місця, а пізнавальний ефект досягається

набагато швидше. Табличний матеріал дозволяє охопити аналітичні дані в цілому,

як єдину систему. За допомогою таблиць легше простежуються зв'язки між

показниками, що досліджуються.

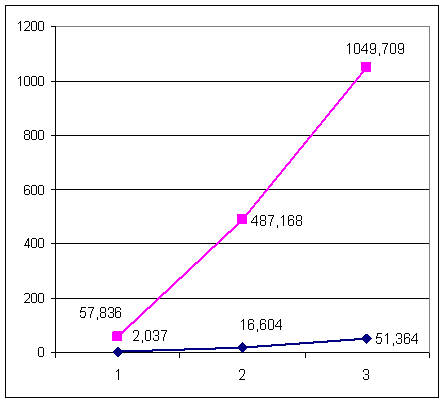

Для чіткого уявлення про місце

ТОВ “Укрпромбанк” на депозитному ринку фізичних осіб в України, треба

співставити обсяги депозитних портфелів по залученню коштів населення різних

комерційних банків.

Згідно даних взяти з сайта

Internet Асоціації українських банків побудуємо таблиці показників діяльності

банків (Див.табл. 2.6. і 2.7.)

Таблиця 2.6

Обсяги

депозитів населення деяких банків України

| Банк |

Депозити фізичних осіб (млн. грн.) |

| 01.01.2003 |

01.01.2004 |

1.01.2005 |

| До запитання |

Строкові |

До запитання |

Строкові |

До запитання |

Строкові |

| Приватбанк |

668,314 |

1947,176 |

1064,092 |

3506,320 |

1147,210 |

4731,888 |

| Аваль |

716,259 |

1566,904 |

1161,173 |

3286,173 |

1265,919 |

3905,356 |

| Укрсоцбанк |

118,550 |

740,249 |

183,993 |

1571,705 |

252,010 |

1937,359 |

| Укрсиббанк |

54,823 |

399,485 |

87,811 |

846,042 |

109,349 |

1448,900 |

| Надра |

48,314 |

662,673 |

83,376 |

876,851 |

121,178 |

1510,063 |

| Укрпромбанк |

2,037 |

57,836 |

16,604 |

487,168 |

54,364 |

1049,709 |

| Правекс-Банк |

71,085 |

293,522 |

100,278 |

662,595 |

93,173 |

966,574 |

| Мрія |

21,215 |

145,287 |

21,330 |

267,651 |

22,657 |

363,868 |

| Вабанк |

25,238 |

121,002 |

31,354 |

212,168 |

34,974 |

279,528 |

| БІГ Енергія |

5,195 |

145,159 |

9,791 |

198,906 |

12,839 |

285,635 |

Таблиця 2.7

Депозити фізичних осіб ТОВ

„Укрпромбанк” (млн.грн.)

|

|

На

01.01.2003р. |

На

01.01.2004р. |

На

01.01.2005р. |

| Сума,

всього (млн.грн.) |

59,873 |

503,772 |

1101,073 |

| Питома

вага (%) |

0,40 |

1,679 |

2,789 |

| Частка в

зобов’язаннях (%) |

37,89 |

49,08 |

59,049 |

| Кошти до

запитання (млн.грн.) |

2,037 |

16,604 |

51,364 |

| Строкові

депозити (млн.грн.) |

57,836 |

487,168 |

1049,709 |

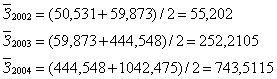

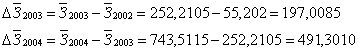

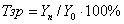

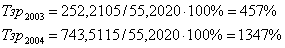

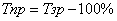

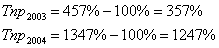

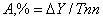

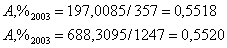

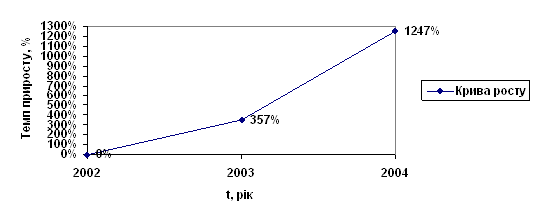

Для більш поглибленого аналізу

вкладень депозитів населення в ТОВ “Укрпромбанк” розраховується показник темпу

зростання вкладів, який розраховується за формулою:

Тзр = Y1 : Y0, (2.1)

де: Y1, Y0 –

рівень показника у періоді відповідно звітному та базовому.

Показує, наскільки показник

змінився у звітному періоді порівняно з базисним. Помноживши значення цього

показника на 100%, дістанемо процентну величину показника звітного періоду

відносно базисного.

Цей показник за 2002-2003рр.

становить за вкладами до запитання 815,1%, а за строковими вкладами 842,3%. За

період 2003-2004рр. темп зростання за вкладами до запитання дорівнює 309,4%, а

за строковими 215,5%. Також можна разрахувати такий показник як темпу приросту

депозитів фізичних осіб в ТОВ “Укрпромбанк” за формулою:

Тпр = [(Y1 : Y0)-1]*100 (2.2)

Показує на скільки показник (обсяг

депозитів фізичних осіб) у звітному періоді збільшився/зменшився порівняно з

базисним.

Виходячи з розрахунку темпу

приросту обсягів депозитів фізичних осіб можна відмітити, що за період 2002-2003рр.

спостерігалося збільшення вкладів до запитання на 715%, а строкових вкладів на 742,3%.

За період 2003-2004рр. спостерігалося збільшення вкладів до запитання на 209,3%,

а строкових на 115,5%.

Аналізуючи результати розрахунку

показників темпу росту та приросту депозитів населення в ТОВ “Укрпромбанк” за

період 2002-2004рр. можна зробити наступні висновки: банк за останні три роки

постійно збільшує обсяги вкладів населення зокрема депозитів до запитання та

строкових вкладів, проте прослідковується значне збільшення строкових вкладів

фізичних осіб. Виходячи з цього можна сказати, що банк у своїй політиці

стосовно залучення коштів фізичних осіб більш орієнтується на залучення

строкових вкладів ніж до запитання. Це ж може підтвердити результати розрахунку

коєфіцієнта строкових депозитів який розраховується за формулою:

Ксд = Сд / Пз, (2.3)

де:

Ксд - коєфіцієнт строкових

депозитів який вказує на частку строкових

коштів населення в загальному

обсязі залучених коштів фізичних осіб;

Сд – строкові депозити фіз. осіб;

Пз – поточні зобов’язання перед

населенням .

За цим показником коефіцієнт

строкових коштів населення дорівнює у 2002р. – 0.966 (або 96,6%), 2003р. – 0,967

(або 96,7%), а за 2004р. – 0,953 (або 95,3%).

Одним з основних чинників при

аналізі залучення депозитів фізичних осіб банку є розгляд та аналіз цінової

політики банку. Як вже відмічалося раніше ціна депозиту це процентна ставка за

вкладами.

ТОВ “Укрпромбанк” встановлює диференційовані

ставки за строковими депозитами для фізичних осіб з огляду на умови залучення

коштів. Зміни процентних ставок за вкладами за останні три роки можна

прослідкувати за даними табл. 2.8.

Таблиця 2.8

Процентні ставки за строковими

депозитами фізичних осіб в ТОВ “Укрпромбанк” ( % річних )

| Сума вкладу |

2002р |

2003р |

2004р. |

| Термін депозиту (міс.) |

Термін депозиту (міс.) |

Термін депозиту

(міс.)

|

| 1 |

3 |

6 |

12 |

1 |

3 |

6 |

12 |

1 |

3 |

6 |

12 |

| від 500 до 5000 грн, |

- |

- |

19% |

23% |

- |

15% |

18% |

22% |

- |

13% |

17% |

19% |

| від 5000 грн, |

- |

- |

21% |

24% |

- |

16% |

20% |

23% |

- |

14% |

18% |

20% |

| від 300 USD |

- |

7% |

8% |

9% |

- |

6% |

8% |

9% |

- |

5% |

6% |

7% |

| від 300 DEM(EUR) |

- |

7% |

8% |

9% |

- |

6% |

8% |

9% |

- |

5% |

6% |

7% |

Процентні ставки за вкладами до

запитання дорівнюють :

-

у національній валюті

України (грн.) – 5% річних.

-

в іноземній валюті(USD,

EUR) – 2% річних.

Аналізуючи дані таблиці 2.8 треба

відзначити, що за останні три роки роботи банку на ринку депозитів прослідкується

зменшення відсоткових ставок за строковими депозитами в середньому на 5%. Але

при цьому (табл.2.7) обсяги вкладів населення не зменшилися, а навпаки

збільшилися.

Зменшення процентів за вкладами в

ТОВ “Укрпромбанк” можна пояснити тим, що банк прагне зменшити витрати на

залучення коштів і отримати більшого прибутку від розміщення даних ресурсів.

У своєї діяльності ТОВ

“Укрпромбанк” використовує як прості відсотки за строковими вкладами населення

так і складні. Якщо в умовах депозитного договору сказано, що проценти за

вкладом прості, то сума процентів яка сплачується депоненту нараховується на

номінал депозиту. При цьому нараховані проценти можуть сплачуватися клієнту

щомісячно, або у кінці строку депозитного договору.

Якщо умовами договору вказано, що

проценти нараховуються за складною процентною ставкою, то нараховані відсотки

додаються до суми вкладу щомісячно і нарахування процентів в наступному періоді

(місяць) проходить на суму депозиту + раніш нарахованих відсотків.

Аналізуючи клієнську базу ТОВ

“Укрпромбанк” за останні три роки треба звернутися до даних табл. 2.9.

Аналізуючи обсяги вкладень

населення за групами вкладників треба відзначити, що клієнти яким за 50 років є

найбільш активними клієнтами банку. Це можна пояснити тим, що ТОВ “Укрпромбанк”

тісно співпрацює з Пенсійним фондом України і тому основними напрямками в

розробці нових депозитних продуктів, останніми роками, направлені на

задоволення потреб саме цієї вікової групи населення.

Таблиця 2.9

Обсяги вкладів в ТОВ “Укрпромбанк”

за групами населення, (млн. грн.)

|

Група населення

(вік)

|

01.01.2003 |

01.01.2004 |

01.01.2005 |

| До запитання |

Строкові |

До запитання |

Строкові |

До запитання |

Строкові |

| 21- 30 |

0,12 |

5,8% |

7,11 |

12,3% |

1,3 |

7,8% |

34,1 |

7% |

6,68 |

13% |

33,59 |

3,2% |

| 31- 40 |

0,2 |

9,6% |

13,99 |

24,2% |

2,84 |

17,1% |

141,28 |

29% |

11,81 |

23% |

170,1 |

16,2% |

| 41- 51 |

0,49 |

24,1% |

12,26 |

21,2% |

4,37 |

26,3% |

133,48 |

27,4% |

13,87 |

27% |

305,47 |

29,1% |

| 52 та більше |

1,23 |

60,5% |

24,47 |

42,3% |

8,1 |

48,8% |

178,3 |

36,6% |

19 |

37% |

540,6 |

51,5% |

| Сума |

2,037 |

100% |

57,836 |

100% |

16,604 |

100% |

487,168 |

100% |

51,364 |

100% |

1049,709 |

100% |

Але при цьому, також,

спостерігається постійно зростання активності і інших верств населення стосовно

вкладень в ТОВ “Укрпромбанк”. Це може свідчить про зростання довіри до банку.

Так темпи приросту вкладів за різними віковими групами депонентів (населення)

склали:

-

за період 2002-2003, на

рахунках до запитання вкладників в віці 21-30 років – 1083%, 31-40 років – 1420%,

41-51 років – 892%, 52 та більше років – 659%;

-

на строкових рахунках

вкладників в віці 21-30 років – 479%, 31-40 років – 1010%, 41-51років – 1088%,

52 та більше років – 729%.

Цей же показник за період 2003-2004рр.

становив: на рахунках до запитання вкладників у віці 21-30 років – 514%, 31-40

році – 416%, 41-51 років – 317%, 52 та більше років – 235%; на строкових

рахунках вкладників у віці 21-30 років – 98%, 31-40 років – 120%, 41-51 років –

229%, 52 та більше років – 303%.

Розрахувавши цей показник можна

відмітити, що за останній звітний період спостерігалося значне збільшення

вкладів на строкові депозити саме з боку населення у пенсійному віці. За

останній рік в ТОВ “Укрпромбанк” спостерігалася активізація банку на ринку

вкладів по роботі з населенням у віці 52 та більше років. Про це може свідчить

той факт, що банком було розроблено окрему програму з розширення асортименту

видів вкладів саме для пенсіонерів.

Умовами за вкладами (як строковими

так і до запитання) для пенсіонерів передбачено більш вигідні умови (більш

високі процентні ставки за вкладами, можливість поповнення рахунків, виплата

відсотків щомісяця, отримання пенсій по пластикових картках “Онікс-пенсійний”,

та інше) ніж для інших клієнтів банку.

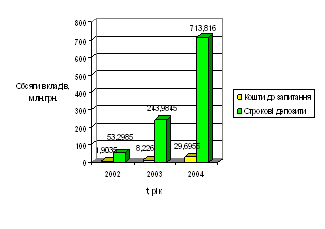

Треба також відзначити зростання

уваги банку саме на строкові вклади фізичних осіб. Про це свідчить дані рис. 2.7.

Рис.2.7.

Динаміка депозитів до запитання та строкових депозитів населення в ТОВ

“Укрпромбанк”.

Хоча

строкові кошти більш дорогі для ТОВ “Укрпромбанк” ніж до запитання але вони є

більш прогнозованими та стабільними для банку і саме ці кошти використовуються

для проведення активних операцій та отримання прибутку.

Аналіз вкладень

фізичних осіб ми проводимо на підставі статистичних спостережень за 2002, 2003

та 2004 роки з метою визначення внутрішніх банківських резервів для досягнення

оптимальних витрат по використанню цих ресурсів.

Обсяги і

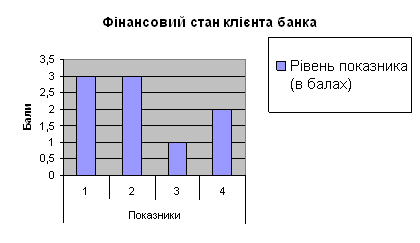

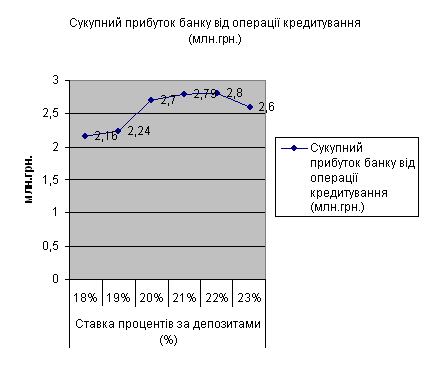

структура вкладень фізичних осіб характеризується такими даними таблиці 2.10.