Дипломная работа: Депозитные и сберегательные операции коммерческих банков и их развитие

Введение

Актуальность

темы дипломной работы определяется тем обстоятельством, что сбережения населения

занимают особое место в ряду экономических явлений, поскольку находятся на

стыке интересов самих граждан, организаций, специализирующихся на

предоставлении финансовых услуг и государства. С одной стороны, сбережения

являются важнейшим показателем уровня жизни населения, непосредственно

связанным с такими категориями как потребление, доходы и расходы населения,

уровень цен. С другой стороны, сбережения населения представляют собой ценный

ресурс экономического развития, источник инвестирования и кредитования

хозяйства. Наконец, личные накопления граждан используются целым рядом

финансовых и нефинансовых организации, осуществляющих посреднические функции, а

движении капитала.

Сегодня особую практическую

значимость приобретают вопросы, затрагивающие экономическую природу сбережений,

а также проблемы оценки, анализа и учета внешних и внутренних факторов,

влияющих на сберегательный процесс в коммерческом банке.

Исследование

процессов образования населением фондов накопления и потребления позволяет сделать

вывод о том, что факторы, оказывающие влияние на перераспределение отчислений

внутри фонда накопления и пользу сбережений, зависят от

социально-экономического развития общества, уровнем развития форм сбережений,

от степени развитости рынка финансовых организаций, аккумулирующих сбережения

и, в конечном итоге, от уровня

развития банковской системы и системы гарантирования вкладов. Следовательно,

для привлечения сбережений населения коммерческим банкам необходимо

использовать формы и методы, соответствующие уровню развития банковской системы

и потребностям развития экономики страны.

В этих

целях, по нашему мнению, необходимо совершенствовать деятельность коммерческого

банка по привлечению сбережений населения. Указанное, в свою очередь, требует

дополнительных исследований ряда вопросов, имеющих как теоретическое, так и

практическое значение. Среди них - определение факторов, влияющих на

формирование сбережений населения, и их место на рынке банковских ресурсов,

разработка и реализация сберегательной политики банка, управление рисками

деятельности банка на рынке сбережений населения и др. Эти вопросы в России находятся на стадии начальных

исследований.

На

общенациональном уровне главным является наличие механизма защиты интересов

вкладчиков. Для российской банковской системы вопрос внедрения в практику

механизма, способного защитить средства граждан от потери банками, стал

актуальным с момента перехода oт

одноуровневой государственной банковской системы на двухуровневую. Начиная с

1990 года, проблема создания системы гарантирования вкладов становилась все

более значимой по мере роста числа коммерческих банков, работающих на рынке

банковских услуг населению. При

этом острота вопроса о ее создании нарастает с увеличением объема пропавших

денег во вкладах в разорившихся банках. Отсутствие ответственности банковской

системы перед вкладчиками за потерю вкладов значительно подорвали доверие

граждан к российской банковской системе.

Отсюда

важность включения в число элементов

сберегательной политики коммерческих банков цементов, создающих оптимальные

условия для безопасного храпения средств населением.

Исходя

из указанного, актуальность темы дипломной работы обусловлена:

во-первых,

необходимостью совершенствования деятельности коммерческого банка по

привлечению сбережений населения;

во-вторых,

отсутствием комплексных исследований деятельности коммерческих банков на рынке

сбережений населения;

в-третьих,

не разработанностью механизма социальной защиты сбережений населения в

банковской сфере.

Целью

дипломной работы является комплексное исследование деятельности коммерческого

банка по депозитным и сберегательным операциям и разработка направлений их

совершенствования.

Поставленная

цель определила следующие задачи дипломной работы:

·

исследовать

теоретические основы сущности сбережении населения и факторы, влияющие на их

формирование;

·

выяснить место

сбережений населения на рынке банковских ресурсов; обосновать направления

деятельности коммерческого банка по привлечению сбережений населения;

·

провести анализ

банковской практики по привлечению сбережений населения;

·

определить пути

совершенствования деятельности коммерческого банка по привлечению сбережений

населения.

Предметом

дипломной работы являются социально-экономические и

организационно-экономические отношения, возникающие в процессе привлечения

сбережений населения в банковской сфере.

Объектом

дипломной работы выступает Акционерный Коммерческий Сберегательный банк

Российской Федерации (ОАО) Центральное ОСБ № 4257.

Информационной

базой дипломной работы послужили статистические материалы Госкомстата РФ,

Центрального банка РФ, Главного управления Центрального банка РФ по Самарской

области, Сбербанка РФ, коммерческих банков РФ и Самарской области, вторичная

информация из периодической печати, законодательные и нормативные акты,

регулирующие банковскую деятельность в России, исследования отечественных и

зарубежных экономистов.

Глава

1. Сбережения населения и их значение для деятельности коммерческих банков

1.1 Сбережения

населения как источник банковских ресурсов

Денежные

сбережения семей и отдельных граждан выступают как важнейший источник новых

инвестиций и увеличения общественного капитала, а также ограничения

потребительского спроса. Вследствие этого, исключительное значение в условиях

рыночной экономики имеет проблема максимального вовлечения в оборот денежных

сбережений и сокращения той части, которая находится на руках у населения.

Организация

сбережений населения путем их привлечения во вклады коммерческих банков

является весьма выгодной с позиций экономики и государства, так как именно

благодаря такой форме организации сбережения кратчайшим путем превращаются в

инвестиционный потенциал.

Принимая

во внимание то, что основные мотивы хранения денег во вкладах это

создание резерва на непредвиденные расходы, накопление денег и создание

капитала, вклады представляют собой надежную форму организации сбережений.

Предпочтение вкладов другим формам помещения капитала объясняется отсутствием

риска потери на колебаниях курса и цен. Но вместе с тем отпадает и шанс

повышения курса или стоимости.

Вклады

являются рентабельным размещением средств. Информированный вкладчик, размышляя

о рентабельности, учитывает следующее: уровень процентных ставок.

·

налогообложение

доходов в виде процентов,

·

расходы и

издержки,

·

связанное с инфляцией

понижение стоимости сберегательных вкладов.

Кроме

того, данная форма организации сбережений как никакая другая приспособлена для

накопления и является весьма высоколиквидной. А значительное разнообразие видов

вкладов позволяет не только прогнозировать доход от созданных сбережений, но и

маневрировать суммой вложенного капитала и осуществлять расчеты.

Для

кредитных же учреждений вкладные операции - это источник капитала, сравнительно

дешевые легко управляемые ресурсы. Денежные средства вкладчиков, обезличены,

как и все привлеченные средства банка. Суммы вложения отдельных вкладчиков в

совокупной массе привлеченных средств невелики и поэтому риск внезапного

изъятия из банковского оборота значительной суммы вкладов значительно ниже, чем

при заимствовании средств или привлечении средств в сертификаты и векселя со значительным номиналом. Средства

вкладчиков уже дифференцированы по срокам и ставкам, благодаря чему ими легче

управлять при размещении.

Известно,

что привлеченные средства юридических и физических лиц, сосредоточенные на

банковских счетах в результате проведения депозитных и сберегательных операций,

а также остатки средств на расчетных, текущих и других счетах клиентов являются

основой ресурсной базы коммерческого банка.

Коммерческие

банки выступают, прежде всего, как специфические учреждения, которые, с одной

стороны, привлекают временно свободные средства населения и хозяйств, а с

другой удовлетворяют за счет этих привлеченных средств разнообразные

потребности предприятий, организаций и населения. Совокупность средств,

находящихся в распоряжении банков и используемых ими для кредитных и

других активных операций, и составляют банковские ресурсы.

Мировая

банковская практика свидетельствует, что «свыше 90 процентов всей потребности в денежных ресурсах для осуществления

активных операций банк покрывает за счет привлеченных средств». Их доля по

различным российским банкам колеблется от 75% и выше. С развитием рыночных

отношений структура привлеченных ресурсов претерпела существенные изменения, что

обусловлено появлением новых, нетрадиционных для старой банковской системы способов

аккумуляции временно свободных денежных средств физических и юридических лиц. В

мировой практике все привлеченные ресурсы по способу их аккумуляции

группируются следующим образом:

- депозит;

- недепозитные привлеченные средства.

«Ресурсы

- (от французского resources) - это средства, запасы, возможности, источники

чего-либо». Ресурсы коммерческого банка (банковские ресурсы) - это его уставный

капитал и фонды, а также средства, привлеченные банками в результате проведения

пассивных операций и используемые для активных операций банка.

Для

структуры привлеченных ресурсов коммерческих банков России характерным является

высокий удельный вес средств, хранящихся на расчетных и других счетах,

составляющих депозиты до востребования, В настоящее время удельный вес этой

категории ресурсов занимает около 64,3%.

На долю

срочных депозитов приходится лишь 23,5%, из них на депозиты коммерческих

структур и вклады населении 5%, банков свыше 18%. Структура банковских ресурсов

по отдельным коммерческих банкам отличается большим разнообразием, что

объясняется их индивидуальными особенностями. Для сравнения приведем данные о

составе и структуре пассивов трех банков (табл.1).

Таблица

1 - Состав и структура пассивов

| Показатели |

Банк № 1 |

Банк № 2 |

Банк № 3 |

| млн. руб. |

в % к итогу |

млн. руб. |

в % к итогу |

млн. руб. |

в % к итогу |

| 1. Собственные

источники – всего |

2085782 |

10,87 |

1805049 |

8,94 |

12054 |

42,82 |

| 1.1. Уставной

капитал |

250000 |

1,30 |

391914 |

1,94 |

10000 |

35,52 |

| 1.2. Прочие

фонды и другие собственные источники |

1570611 |

8,19 |

1394001 |

6,91 |

1951 |

6,93 |

| 1.3.

нераспределенная прибыль |

265171 |

1,38 |

19134 |

0,09 |

103 |

0,37 |

| 2.

Привлеченные средства всего |

16964995 |

88,47 |

18155264 |

90,01 |

15955 |

56,68 |

| 2.1. Кредиты,

предоставленные Банком России |

760500 |

3,97 |

- |

- |

- |

- |

| 2.2 Средства

клиентов |

2935158 |

15,30 |

6454282 |

32,00 |

17700 |

6,04 |

| 2.3. Средства

клиентов, включая вклады населения |

10798742 |

56,31 |

7690560 |

38,13 |

8457 |

30,04 |

| 2.4.

Выпущенные долговые обязательства |

1351353 |

7,05 |

1161293 |

5,75 |

5067 |

18,00 |

| 2.5. Прочие

обязательства |

1119242 |

5,84 |

2849129 |

14,13 |

731 |

2,60 |

| 3. Прочие

пассивы |

125203 |

0,66 |

209861 |

1,04 |

140 |

0,50 |

| Всего пассивов |

19175980 |

100,00 |

20170174 |

100,00 |

28149 |

100,00 |

Анализ

структуры банковских ресурсов трех Тольяттинских банков, сделанный по данным

опубликованных балансов, показал, что привлеченные средства у всех превышают

собственные.

Причем

доли собственных источников у двух крупнейших банков № 1 и № 2 не значительна -

на уровне 1/10 части всех пассивов.

Сбережения населения могут быть привлечены коммерческим

банком, как в виде депозитов, так и виде не депозитных средств, например, путем

продажи долговых ценных бумаг, в том числе сберегательных сертификатов,

векселей и облигаций.

1.2

Содержание и сущность сберегательных и депозитных операций коммерческих банков

Депозитные

источники банковских ресурсов существенно отличаются от не депозитных средств

коммерческого банка:

1) они

ассоциируются с конкретным клиентом банка, то есть носят персональный характер,

в то время как прочие ресурсы приобретаются на рынке обычно через посредников

(брокеров) на конкурентной основе:

2)

инициатива вложения депозитных средств принадлежит клиенту, банк в данной

операции является пассивным участником, а клиент – активным;

3)

отношения между банком и вкладчиком, совершаемые на индивидуальной основе,

относят к розничным операциям. Другие же виды ресурсов приобретаются на крупные

суммы и считаются операциями оптового характера.

«Депозит»

как экономический термин по-разному понимается отечественными и зарубежными

экономистами. В цивилизованных банковских системах западных стран к депозитам

относятся все вклады клиентов банка за исключением сберегательных. В

отечественной практике, по мнению академика А.Ю. Казака, как срочные вклады,

так и депозиты до востребования юридических и физических лиц являются

собственно депозитами.

Профессор

В.И. Колесников под депозитами понимает срочные вклады предприятий и населения,

не учитывая средства на расчетных, текущих, бюджетных и прочих счетах

специального назначения.

Между тем,

в переводе с латинского depositum означает «вещь, отданная на хранение», что

дает основание считать депозитом любой счет клиента в коммерческом банке, на

котором хранятся его денежные средства, в том числе и активно-пассивные счета

при образовании на них кредитового сальдо.

Возникновение

депозита как особого вида банковских ресурсов возможно двумя путями:

«первичные»

депозиты образуются в результате открытия в банке депозитного счета, на котором

сосредотачиваются денежные средства юридических и физических лиц; «производные»

депозиты банк создает сам: банк имеет право выдать клиенту ссуду, а затем

предоставить ему возможность расплачиваться чеками против этого депозита. Такой

вид депозита наиболее распространен в западной банковской практике. Как первичные,

так и производные депозиты являются неотъемлемыми составляющими ресурсной базы коммерческих

банков и в равной мере используются в банковской практике.

С юридической стороны депозит - это договор займа денег, в

котором заемщиком является банк; заимодавцем вкладчик. В западной литературе

существует мнение, которое, исходя из исторического происхождения современных

банковских депозитов и в соответствии с коммерческой стороной дела, склонны

придавать бессрочным депозитам иную юридическую квалификацию. Сторонники этого

мнении исходят из того бесспорного факта, что современные депозиты возникли на

почве договора поклажи (хранения) у банкиров теx денег, которые они затем

пускали в оборот. Кроме того, депозит, в противоположность займы, возникает не

потому, что лицо, нуждающееся в деньгах, как это обыкновенно бывает, ищет

заимодавца, а, наоборот: в этом случае инициатива принадлежит кредитору,

который сам предлагает деньги должнику. Эти обстоятельства побуждают видеть в

банковском депозите особый вид договора поклажи, то есть иррегулярную поклажу -

depositum irregulare, институт, известный еще римскому праву и сохранивший в

современном мире свое значение при сдаче на хранение обезличиваемых ценных

бумаг.

Если

отдельно рассмотреть понятие вклада, то согласно Финансово-кредитному словарю

под вкладом следует понимать - «денежные средства населения, предприятий и

организаций, внесенные для хранения в банки и сберегательные кассы на

определенных условиях». Однако необходимо учесть, что понятие вклада имеет как

экономическую, так и правовую трактовку. Правовую основу вкладных операций

следует искать в Гражданском кодексе и Законе «О банках и банковской

деятельности».

Так

Закон «О банках и банковской деятельности» определяет вклад как денежные

средства в валюте Российской Федерации или иностранной валюте, размещаемые

физическими лицами в целях хранения и получения дохода.

Гражданский

же кодекс определяет, что вклад существует в форме договора банковского вклада,

письменная форма которого обязательна, по которому одна сторона (банк),

принявшая поступившую от другой стороны (вкладчика) или поступившую для нее

денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты

на нее на условиях и в порядке, предусмотренных договором: договор составляемся

в двух экземплярах, одни из которых выдается вкладчику. Письменная форма

договора банковского вклада считается соблюденной, если внесение вклада

удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом

либо иным выданным банком вкладчику документом, отвечающим требованиям,

предусмотренным для таких документов законом, установленными в соответствии с

ним банковскими правилами и применяемыми в банковской практике обычаями

делового оборота.

Эти законодательные акты определяют и субъектов вкладных, операций,

с одной стороны - это банки, имеющие такое право в соответствии с лицензией,

выдаваемой Банком России, а право привлечения во вклады денежных средств

физических лиц предоставляется банкам, с даты государственной регистрации

которых прошло не менее двух лет.

С другой

стороны субъектом вкладных операций являются вкладчики банка. Ими могут быть

граждане Российской Федерации, иностранные граждане и лица без гражданства, А в

соответствии с гражданским законодательством вкладчиками могут быть и юридические

лица.

Здесь

возникает некоторое расхождение между банковским и гражданским

законодательством, связанное с трактовкой понятия «вклад» Судя по определенным

законом «О банках и банковский деятельности» вкладчикам, о которых говорится

только как о физических лицах, вклад - это размещение на хранение средств

только физических лиц. По Гражданскому же кодексу вклад отождествляется с

понятием депозит.

Рассматривая этимологию терминов «депозит» и «вклад», можно

сделать вывод об идентичности данных понятий. Однако в данной работе под

вкладом будем понимать именно средства физических лиц, так как о размещенных в

банке средствах юридических лиц чаще говорят как о депозитах.

Таким

образом, в нашем случае под субъектами вкладных операций будем понимать с одной

стороны коммерческие банки (в частности Центральное ОСБ 4257 ОАО Сбербанка РФ)

с другой стороны физические лица, заключающие договор банковского вклада.

Гражданский

кодекс не случайно рассматривает правоотношения по вкладам в совокупности с

отношениями банковского счета, так как за подписанием договора банковского

вклада обычно следует открытие лицевого счета клиенту, что еще больше сближает

понятия вклад и депозит.

Здесь

следует еще раз обратить внимание на то, что в состав банковских ресурсов

входят не только депозиты, но и средства привлеченные с помощью ценных бумаг.

Поэтому в отдельную группу операций банка по привлечению сбережений населения

необходимо вынести операции по размещению среди населения собственных цепных

бумаг, таких как акции, облигации, векселя и особенно сберегательные

сертификаты. Именно сберегательные сертификаты являются основным субститутом по

отношению к вкладам.

Так как

сбережения являются одним из источников ресурсов коммерческих банков, то

необходимо существование единой концепции деятельности банка по привлечению

сбережений населения. Ориентированные на рынок сбережений банки, а также банки,

имеющие трудности в формировании устойчивой ресурсной базы, стремятся

наращивать объем привлекаемых у населения средств.

Остатки

вкладов на 1.09.05г. увеличились по сравнению с 1.01.05г. на 30,2%, а по

сравнению с аналогичным периодом 2004 года на 43,4 %. Доля Сбербанка в общем

объеме вкладов составила 73,4 %. Благодаря стабильному курсу национальной

валюты доля сбережений в форме покупки иностранной валюты сократилась с 6,7%

2004 года до 6,1% в 2005 году.

Однако развитие рынка частных вкладов имеет свои весьма

ощутимые пределы. До тех пор, пока в стране не начнется экономический подъем,

темпы прироста средств граждан в российских банках будут снижаться.

Соответственно, это уже происходит. Поэтому доля вкладов в структуре сбережений

населения по сравнению с 2004 годом в 2005 году не изменилась и составила лишь

24%.

Банкам

все сложнее привлекать средства населения. Решение данной проблемы, по нашему

мнению, возможно только в том случае, если банки, как и другие фирмы, будут

формировать социальную систему банковского сервиса, то есть применять

маркетинг. На ceгодняшний день маркетинг большинством банков рассматривается

лишь как способ изучения рынка, хотя комплексная система, включающая помимо

изучения рынка, разработку и формирование маркетинговой стратегии, и создание

системы методов стимулирования продвижения банковских услуг, в том числе по

аккумулированию сбережений населения, таким образом, банковский маркетинг

является и методом реализации сберегательной политики банка. Учитывая, что

сбережения населения являются основой формирования рынка банковских ресурсов,

деятельность коммерческого банка по привлечению сбережений населения

приобретает особое значение.

Известно, что при формировании ресурсной базы коммерческий

банк использует различные источники привлечения денежных средств. В частности,

через денежный рынок, рынок ценных бумаг, рынок ссудных капиталов, страховой

рынок.

1.

Организационная структура банка должна быть благоприятной для достижения

наибольшей эффективности от мероприятий сберегательной политики.

2.

Данная деятельность должна учитывать изменения конъюнктуры рынка, а,

следовательно, основана на его всестороннем исследовании.

3.

Учитывая социальный характер этого вида банковской деятельности, необходимо

жесткое ее регулирование со стороны государства.

Исходя

из данных положений, вся деятельность банка, по привлечение сбережений

базируется на разработанной и сформулированной банком сберегательной политике

или политике по привлечению сбережений населения.

В общем

виде сберегательную политику банка можно представить как политику по управлению

частью банковских ресурсов. Однако необходимо обратить внимание, что

деятельность банка по привлечению средств населения во вклады и недепозитные

инструменты весьма неоднозначна и зависит от многих факторов.

Bo-первых, деятельность банка по привлечению ресурсов

основана на том, что банк не просто аккумулирует денежные средства населения,

но далее размещает их в кредиты и инвестиции и тем самим извлекает прибыль.

Соответственно сущность сберегательной политики банка сводится в данном случае

к тому, что банк стремится привлечь как можно больше ресурсов для их

последующего размещения, причем ресурсов дешевых.

Но, с

другой стороны, и это - во-вторых, исходя из данного нами определения

депозитов, можно заключить, что наиболее дешевые ресурсы - это средства до

востребования, а, следовательно, имеющие незначительный срок хранения в полном

объеме. В таком случае сущность сберегательной политики заключается в том,

чтобы привлекать как можно больше ресурсов, но с достаточным сроком хранения

для оптимального размещения в кредиты и относительно дешевых.

В-третьих,

банк, осуществляя деятельность по привлечению ресурсов, выходит на рынок

свободных денежных средств. На данном рынке он существует не один и должен

учитывать не только факторы конкуренции, но и подчиняться законам данного

рынка. В данном случае под сберегательной политикой можно понимать политику

банка направленную на успешную работу на рынке сбережений

Особенность взаимосвязи сбережений населения с источниками

формирования рынка банковских ресурсов, как это наглядно видно из данной схемы,

состоит в том, что, с одной стороны, сбережения населения являются базовой

основой формирования рынка банковских ресурсов, а, с другой стороны, само

население пользуется кредитными и иными услугами рынка банковских ресурсов.

Следует отметить, что указанное направление в последние годы особенно активно

развивается. Об этом свидетельствует наметившаяся тенденция развития

потребительского кредита, появление его новых объектов; развитие различного

рода расчетно-кассовых услуг для населения.

1.3

Реализация сберегательной политики коммерческим банком

Политика

банка в области сбыта и коммуникационная политика, позволяют наиболее полно

воздействовать на факторы потребительского выбора. Организации сбытовой сети

банка с ориентацией на потребности клиентов, а также определение наиболее

удачного времени обслуживания, позволит банку повысить свою конкурентоспособность

и расширить клиентскую базу. Мероприятия коммуникационной политики позволяют, в

первую очередь, наиболее полно информировать клиентов о предлагаемых банком

вкладах, без чего эффективность остальных мероприятий в области сберегательной

политики будет сведена к нулю.

Все

мероприятия сберегательной политики можно разделить на две категории:

управление операциями по привлечению сбережений и управление факторами

потребительского выбора. А совокупность мероприятий сберегательной политики

можно представить следующим образом.

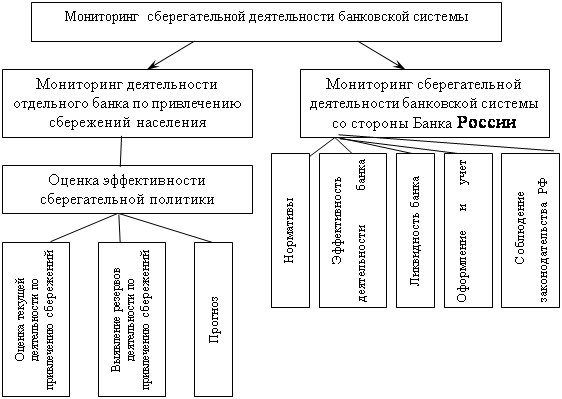

Как

видно из приведенной схемы и как уже отмечалось выше, на сберегательную

политику банка оказывают влияние различные факторы. Среди них можно выделить

внешние - факторы макроэкономические, то есть те, которые воздействуют на все

банки, и внутренние - микроэкономические, влияющие на работу конкретного банка

(рис. 1).

Рис. 1 - Этапы формирования сберегательной политики

коммерческого банка

Важнейшими

среди внешних факторов являются следующие:

·

состояние рынка

сбережений;

·

общее состояние

экономики страны, уровень инфляции, темпы роста;

·

ВВП, дефицит

бюджета и т.д.;

·

влияние денежно-кредитной

политики ЦБ РФ;

·

уровень доходов

населения;

·

уровень

конкуренции.

На

сберегательную политику банка оказывает влияние не только общее состояние

экономики страны, но также и региона, в котором банк осуществляет свою

деятельность.

Значительное

влияние на сберегательную политику банка оказывают и факторы внутренней

банковской среды, такие как - стабильность депозитов; ассортимент выполняемых

операций и услуг; квалификация и опыт персонала банка, сложившаяся клиентура

банка; ценовая политика банка и, безусловно, корпоративная стратегия банка.

Разрабатывая

стратегические направления деятельности по привлечению сбережений банк должен

опираться на общую корпоративную стратегию.

В том

случае, если банк выбрал стратегию экспансии, то есть ориентацию на завоевание

рынка сбережений, то он может реализовать ее, либо снижая издержки, либо

предлагая уникальные способы вложения средств, но издержки, по которым высоки.

Если же банк стремиться занять определенную рыночную нишу, то, скорее всего он

определит для себя потребительскую группу, чьи потребности он смог бы

удовлетворить наилучшим образом. Разберем все плюсы и минусы каждой из данных

стратегий. В рамках выборочной специализации на ceгментах рынка требуются

значительные усилия со стороны маркетинговой службы банка, чтобы найти такие

группы потребителей, удовлетворение выявленных нужд которых в наибольшей

степени соответствовало бы возможностям, задачам и целям банка. При этом банку

легче найти применение своим потенциальным возможностям в оказании определенных

видов услуг. В условиях зрелых рыночных отношений банк вынужден удовлетворять

выявленные потребности избранных классов клиентов и. исходя из своих

склонностей к предоставлению определенных продуктов, по мере своих сил и

возможностей формировать эти потребности. Следовательно, рыночная специализация

на различных сегментах дает больше простора для стратегических маневров банка.

Кроме того, до минимума снижает опасность сильного отрицательного влияния на банковскую

организацию изменений конъюнктуры рынка. Сбор информации о клиентах начинается

с сегментирования клиентов при помощи разделения их на различные маркетинговые

группы. Выделим пять типов информации о банковских клиентах, которые могут быть

полезными для тех, кто планирует стратегию банка: демографическая;

географическая; социологическая; поведенческая; потребительская (табл.2). Для

успешного изучения клиентов необходимо, чтобы существовала хорошо разработанная

центральная картотека о клиентах. Многие банки проводили исследования среди

своих клиентов для того, чтобы выяснить основные характеристики, образ жизни,

интерес, хобби, точки зрения и т.д. Однако банки иногда проводят исследования

клиентов без представления о том, какая информация о клиентах им необходима для

более успешного стратегического планирования.

Таблица

2 - Признаки сегментации банковского рынка

| Демографическая

информация включает |

Род занятий;

уровни дохода; национальность; образование; размер семьи; социальная группа;

пол; возраст; семейное положение |

| Географическая |

Размещение

рынков и плотность размещения; городской/сельский; характер сезонов;

структура транспортной связи и т.д. |

| Поведение

клиента |

Лояльность;

требуемые/игнорируемые услуги; чувствительность к изменениям цен;

чувствительность к качеству и т.д. |

| Потребности

клиента |

Ссуды;

различные чековые, сберегательные счета; трастовые услуги; кассовый

менеджмент; услуги по депонированию денежной суммы у третьего лица на

чье-нибудь имя; услуги по банковским карточкам и т.д. |

Исследование

клиентов может быть проведено при помощи комбинирования данных опроса и

доступной внешней информации. Оно используется для того, чтобы определить, как

воспринимают банк, и получить ответы на вопросы о том, какие необходимы услуги.

Выводы,

полученные при исследовании, должны быть обобщены в отчете о положении

клиентов. Этот опыт содержит обработанную статистику о группах, существующих на

рынке, и выводы, полученные при исследовании. Обычные методы исследования рынка

в отношении сегментации наилучшим образом подходят для диверсификации на рынок

сбережений. Сюда вошли бы как демографические, так и психографические

переменные. В качестве первого шага банк мог бы расслоить свои счета, используя

демографические данные по клиентам и банковские данные, такие как ставки по

сделкам, чтобы определить, являются ли эти счета прибыльными. Как правило,

высокие ставки по вкладам, а также счета с низкими ставками по сделкам - очень

прибыльные, как и счета с существенными заемными обязательствами. К

неприбыльным счетам относятся счета с высокой ставкой по сделкам.

Поведенческая сегментация,

которая весьма важна для построения сберегательной политики банка, проводится

на основе изучения состояния и объёма операций по счетам лиц. Так, французскими

банками население классифицируется следующим образом: 1) люди, живущие одним днем;

2) авантюристы; 3) утилитаристы, пассивные, но относящиеся с уважением к

материальным ценностям; 4) лица, стремящиеся быть в центре событий.

Возрастное

деление клиентуры определяется понятием «жизненного цикла». Это понятие

предполагает, что человек от рождения до смерти проходит ряд последовательных

стадий, на которых у него возникают определённые потребности. Это даёт

возможность при сегментации объединить клиентов, находящихся на определённых

этапах жизненного цикла, и обосновать на этой базе стратегию маркетинга.

Поэтому демографический фактор можно использовать путём анализа персональных

клиентов.

Возрастная

дифференциации позволяет банку выявить целевые рынки в общем массиве клиентов.

Этот массив может быть разделён на следующие группы (табл.3)

Таблица

3 - Возрастная сегментация

| Молодежь

(16-22 года) |

Студенты,

лица, впервые нанимающиеся на работу; более взрослые люди, готовящиеся

вступить в брак. |

| Молодые люди,

недавно образовавшие семью (25-30 лет) |

Люди, впервые

покупающие дом и потребительские товары длительного пользования. |

| Семьи «со

стажем» (25-40 лет) |

Люди со

сложившейся карьерой, но с ограниченной свободой финансовых действий.

Первоочередные

цели – улучшение жилищных условий, обеспечение финансовой защиты семьи,

предоставление образования детям.

|

| Лица зрелого

возраста (40-55 лет) |

У людей этой

категории наблюдается рост дохода по мере снижения финансовых обязательств.

Важная цель –

планирование пенсионного обеспечения.

|

| Лица,

готовящиеся к уходу на пенсию (55 и более лет) |

Люди имеют

накопленный капитал и стремятся обеспечить его сохранность и настоящий

устойчивый доход. |

Банк может

достаточно легко осуществить сегментацию клиентов по возрастным категориям,

т.к. при открытии банковского счёта с ними проводится беседа и заполняется

карта, содержащая подробные сведения об их возрасте, уровню образования и т.д.

Имея статистические распределения клиентуры по выбранному параметру, можно

затем составить другую таблицу, «привязав» определенные виды банковских

продуктов к уже указанным возрастным категориям (табл.4). Совместив эти две

таблицы, банк может определить, какие виды продуктов он будет предлагать при

выборе той или иной категории клиентов в качестве целевого рынка. С этим будет

связан и вид маркетинговой кампании по продаже тех или иных видов продукции и

услуг.

Таблица 4 - Возрастная сегментация с «привязкой» к

банковским продуктам

| Молодежь |

Для членов

группы характерна повышенная мобильность, частые переезды, жизнь вне дома. Им

необходимы услуги по переводу денег, относительно простые формы сбережений,

пластиковые карточки, банковские услуги, связанные с туризмом (дорожные

чеки). |

| Молодые люди,

недавно образовавшие семью |

Эта группа

нуждается в открытии совместного банковского счета для мужа и жены,

пластиковых карточках для покупки товаров. Они прибегают к целевым формам

сбережений (особенно, если планируется покупка дома) и к услугам по

финансовой защите семьи (страхование и т.д.) |

| Семьи «со

стажем» |

Широко

пользуются потребительским кредитом для покупки товаров в рассрочку и

улучшения жилищных условий. Практикуют сберегательные схемы для родителей и

детей. Нуждаются в консультировании по вопросам финансирования образования,

инвестирования сбережений, налогообложения, страхования, завещательных

распоряжений. |

| Лица зрелого

возраста и лица, готовящиеся к уходу на пенсию |

Наиболее

устойчивая группа банковских клиентов.

Хранят крупные

остатки на банковских счетах.

Требуют

высокого уровня персонального обслуживания, включая финансовое

консультирование, помощь в распоряжении капиталом, завещательные распоряжения

и т.д.

|

Кроме приведенной выше сегментации можно выделить

социальную. Для сберегательной политики она также важна, как и возрастная

сегментация. Не менее важной для построения оптимальной сберегательной политики

является и поведенческая сегментации. Она во многом определяется

психокультурным признаком. В основе ее использования в процессе сегментации

лежит учет различных аспектов покупательского поведения. Совершенно очевидно,

что, покупая банковские продукты, клиенты делают это по-разному (не в

техническом, а в поведенческом плане), что и определяет различную частоту

приобретения, приверженность, восприятие каждой группой потребителей

определенных банковских услуг. Исследование сбережений работающего населения,

приведенное в июне 2005 г., выявило, что к его сберегающей части относится

35-45% респондентов (к «сберегателям» можно отнести 25-30%, к «инвесторам» -

10-15% опрошенных) (табл. 5).

Таблица

5 - Социальная сегментация

| 1 |

2 |

| Клиенты,

имеющие высокий уровень достатка и занимающие высокое социальное положение (VIP) |

Клиенты,

имеющие высокий достатка, составляют наиболее прибыльный и сравнительно

доступный сегмент. Как правило, эти счета составляют основную массу в общей

сумме депозитов банка. В настоящее время за обладание сегментами идет довольно

сложная конкурентная борьба не только между банковской сферой и финансовыми

институтами, но и внутри самой банковской индустрии. Лица с высоким уровнем

достатка являются привлекательными для банков с точки зрения расширения

имеющейся депозитной базы. |

| Специалисты |

Такую

группу клиентов можно отнести к сегменту лиц с высоким уровнем достатка,

однако, детализация имеет свои положительные результаты, поэтому специалисты

часто выделяются в определенный сегмент. К специалистам принято относить

различные категории работников, имеющих довольно крупные заработки, например,

бухгалтеров, менеджеров и т.д. Как правило, для этого сегмента характерными

являются потребности в сравнительно небольших целевых кредитах, в услугах по

пенсионному планированию и др. банки особенно заинтересованы в связи с

достаточной прибыльностью этих счетов, их относительной стабильностью и

сравнительно низким уровнем риска при оказании услуг этим лицам. |

| Предприниматели |

Предприниматели

образуют более широкий сегмент по сравнению со специалистами. В силу

специфики предпринимательской деятельности счета, составляющие эту группу,

характеризуются достаточно высоким уровнем нестабильности, что сказывается на

отношении к ним банков. Поэтому к таким клиентам нужен, прежде всего,

избирательный подход, основанный на тщательном учете индивидуальных

характеристик конкретных счетов и анализе сфер деятельности отдельно взятых

предпринимателей. Продукты, предоставляемые клиентам данного сегмента,

представлены рисковым кредитованием, услугами по обработке данных, различными

видами консультирования. Таким образом, это довольно сложный сегмент, работа

с которым требует строго индивидуального подхода. |

| Рабочие и

служащие |

Рабочие и

служащие составляют довольно большой удельный вес в общем числе потребителей

банковских продуктов. Банки уделяют им достаточное внимание как поставщикам

значительного объема депозитов. |

| Студенты и

работающая молодежь |

Обслуживание

такого сегмента розничного рынка, как студенты, имеет прежде всего,

перспективную направленность, объясняющуюся относительной невыгодностью

обслуживания этого сравнительно малодоходного класса клиентов. Однако в силу

специфики человеческой психологии можно рассчитывать на преданность бывших

студентов одному банку, создавшему ранее для них «режим наибольшего благоприятствования».

Таким образом, банк, внимательно подходящий к вопросам обслуживания

студенческих счетов, может в перспективе получить в лице выпускников выгодных

клиентов. |

Российские исследования предполагают три типологии

сберегательного поведения: 1) «несберегатели», «полусберегатели»,

«сберегатели», «инвесторы»;

2)

«сберегатели», «антисберегатели»» «комбинированная модель», пассивная модель;

3)

«потребители первого уровня», «потребители второго уровня», «страхователи»,

«футуристы», «накопители», «инвесторы».

Отличительные

особенности двух выделенных групп состоят в следующем. «Сберегатели» вынуждены,

прежде всего, заниматься решением текущих вопросов, связанных с элементарным

выживанием. 20% опрошенных сберегателей» имеют сбережения, не превышающие одно-

двукратного объема «месячного дохода». «Инвесторы» как правило, лучше

обеспечены, что выражается в более высоких объемах сбережений. Здесь же

проявляется отмеченная выше закономерность: в структуре доходов «инвесторов»

доля оплаты труда на 10% ниже, чем у иных групп, что компенсируется аналогичным

ростом доли расходов от предпринимательской деятельности и на- 3% - от

собственности (сдача жилья и имущества в аренду). Что касается малосберегающей

части работающего населения («несберегатели» и «полусберегатели»), то, по

заявлениям 95% из них, они едва сводят концы с концами (по всей выборке так

отвечал каждый седьмой). Эти группы включают 82% среди тех 25% всех опрошенных,

средства которых покрывают лишь расходы на питание.

В целях

анализа сберегательного рынка представляет интерес структура сбережений групп,

отличающихся моделями (типами) сберегательного поведения (табл. 6).

Таблица

6 - Формы вложений сбережений в зависимости от типа сберегательного поведения

| Формы вложений |

«Несберега

тели»

|

«Полусбере

гатели»

|

«Сберегатели» |

«Инвесторы» |

|

Откладывали

наличные рубли

Покупали

валюту

Покупали

акции, ценные бумаги

Делали вклады

в Сбербанк

Делали вклады

в коммерческий банк

Делали вклады

в фонд, финансовую компанию

Строили дом,

ремонтировали квартиру

|

25,9%

26,2%

5,2%

3,4%

0,0%

1,7%

23,7%

|

23,5%

17,2%

27,7%

3,1%

3,1%

5,2%

30,8%

|

60,5%

50,0%

22,7%

63,6%

30,7%

5,5%

46,1%

|

60,6%

56,2%

25,0%

50,0%

27,3%

12,1%

38,2%

|

Если

расставить формы сбережений в порядке предпочтения различными группами, то

получится следующая картина (табл. 7)

Таблица

7 - Рейтинг форм вложений различных типов сберегательного поведения

| Место |

«Несберегатели» |

«Полусберега-тели» |

«Сберегатели» |

«Инвесторы» |

| I |

Покупка валюты |

Строительство

дома, ремонт квартиры |

Вклад в

Сбербанк |

Откладывание

наличных рублей |

| II |

Откладывание

наличных рублей |

Покупка акций,

ценных бумаг |

Откладывание

наличных рублей |

Покупка валюты |

| III |

Строительство

дома, ремонт квартиры |

Откладывание

наличных рублей |

Покупка валюты |

Вклад в

Сбербанк |

«Несберегатели»

предпочитают традиционные формы сбережений; «полусберегатели», что является их

отличие от других групп, из организованных форм сбережении отдают предпочтение

покупке акций и ценных бумаг; «сберегатели» имеют весьма близкие к «инвесторам»

сберегательные предпочтения (различен лишь их рейтинговый номер), главное

отличие состоит, пожалуй, в более высокой значимости для последних вкладов в

фонды (пенсионный, страховой), что свидетельствует о меньшей значимости текущих

забот и об их ориентированности на решение будущих проблем. Для изучения

предпочтений сберегателей по формам сбережений можно использовать опрос

населения проводимый по нижеприведенной форме (табл. 8) Данная форма позволяет

объединить в себе различные виды сегментаций и охарактеризовать потребительские

предпочтения. Ее можно использовать как основу для разработки товарной политики

банка.

В табл. 8 представлены результаты опроса в

части, касающейся наличия и форм сбережений. Названная таблица содержит также

основную информацию о структуре выборки. Как следует из приведенных данных,

почти 40% респондентов указали на отсутствие сбережений. Можно отметить, что во

многих регионах России этот показатель оказывается еще выше. По данным

общероссийских обследований ВЦИОМ, он может достигать 70 и более, процентов.

Таблица 8 - Основные

характеристики выборки и ответы респондентов на вопрос о наличии и формах сбережений

| Социально-экономические

параметры выборки (группировка на основе классификации ВЦИОМ) |

Доля данной

группы в выборке |

Варианты

ответа на вопрос о наличии сбережений и их формах |

| Нет сбережений |

Храню в

наличной форме |

Храню в

сбербанке |

Храню в других

банках |

Смешан

ные формы

|

| А |

1 |

2 |

3 |

4 |

5 |

6 |

| Всего

респондентов |

1424 |

559 |

374 |

272 |

118 |

101 |

| В том числе в

% к (1) |

|

39,2% |

26,3% |

19,1% |

8,3% |

7,1% |

| В том числе в

% к (1) – (2) |

|

|

43,2% |

31,4% |

13,7% |

11,7% |

| Распределение

респондентов по роду занятий |

| Предприниматели |

4,6% |

--- |

+ |

-- |

+++ |

+++ |

| Менеджеры |

8,2% |

-- |

+ |

- |

++ |

++ |

| Квалифицированные

специалисты |

16,7% |

- |

+ |

+ |

+ |

- |

| Служащие |

8,5% |

- |

+ |

- |

- |

- |

| Квалифицированные

рабочие |

11,2% |

+ |

= |

= |

-- |

- |

| Техперсонал,

разнорабочие |

9,8% |

= |

+ |

- |

- |

-- |

| Учащиеся |

12,1% |

- |

+ |

-- |

-- |

- |

| Неработающие

пенсионеры |

18,2 |

+ |

-- |

++ |

--- |

--- |

| Домохозяйки |

6,3% |

- |

+ |

= |

- |

+ |

| Безработные |

4,6% |

- |

= |

--- |

--- |

- |

| Распределение

респондентов по возрасту |

| 18-24 года |

15,3% |

+ |

- |

- |

- |

= |

| 25-39 лет |

35,6% |

= |

- |

-- |

++ |

+ |

| 40-54 года |

24,3% |

+ |

= |

+ |

= |

- |

| 55 лет и

старше |

24,8% |

+ |

-- |

++ |

--- |

-- |

| Распределение

респондентов по уровню образования |

| Высшее и

незаконченное высшее |

41,1% |

- |

= |

= |

++ |

+ |

| Среднее и

среднее специальное |

50,5% |

= |

= |

- |

- |

- |

| Ниже среднего |

8,4 |

++ |

-- |

= |

--- |

-- |

| Распределение

респондентов по уровню дохода на (на 1 члена семьи в месяц) |

| Высокий (свыше

1500 руб.) |

20,4% |

--- |

++ |

+ |

++ |

+ |

| Средний (500

–1500 руб.) |

52,9% |

= |

+ |

+ |

- |

- |

| Низкий (до 500

руб.) |

21,1% |

++ |

-- |

- |

--- |

- |

| Нет ответа |

5,5% |

- |

-- |

++ |

|

- |

Примечание. Знак «+++» –

в столбцах 2-5 означает, что среди респондентов, выбравших данный вариант

ответа на вопрос о формах сбережений, доля данной социальной группы очень

сильно (в 2,5 раза) превосходит ее средний удельный вес в целом по выборке,

указанный в столбце 1; «++» – существенно выше среднего показателя (в 1,5 – 2,5

раза); «+» – незначительно выше среднего показателя (в 1,1 – 1,5 раза); «=» –

примерно соответствует среднему показателю по выборке; «-» – незначительно

отклоняется вниз от среднего показателя (в 1,1 – 1,5 раза); «--» - существенно

ниже среднего показателя (в 1,5 – 2,5 раза); «---» - очень сильно отклоняется

вниз от среднего показателя (в 2,5 раза и более).

Среди имеющих сбережения наиболее высокой оказывается доля

респондентов, хранящих сбережении в наличной форме (почти 53%, в том числе 43%

- исключительно в наличной форме). Несколько менее популярны депозиты Сбербанка

(42,5% с учетом смешанных форм сбережения). Наконец, реже всего домохозяйствами

практикуется размещение средств в коммерческих банках. Этот вариант отметил

лишь каждый шестой респондент, имеющий сбережения.

Для

планирования объема возможного привлечения сбережений населении необходимо

анализировать доходные группы населения, их численность, размер доходов и

предпочтения в организации сберегаемых средств. Такой анализ можно проводить,

например, по форме, приведенной в таблице 9.

Таблица 9 - Объем сбережений, размещенные на территории России, у

населения с разным уровнем материального положения

| Доходные

группы |

Численность

населения, % |

Объем сбережений

без корпоративным счетов |

| Млрд. руб. |

% |

| Бедные (до

прожиточного минимума – ПМ) |

51,9 |

9,53 |

1,4 |

| Малообеспеченные

(1-2 ПМ) |

19,1 |

12,73 |

1,9 |

| Среднеобеспеченные

(2-5 ПМ) |

18,2 |

59,49 |

8,7 |

| Высокообеспеченные

(5-9 ПМ) |

5,8 |

105,58 |

15,5 |

| Богатые (9 ПМ

–10 тыс. руб) |

3,0 |

134,01 |

19,6 |

| Богатые (свыше

10 тыс. руб.) |

2,0 |

361,2 |

52,9 |

| ИТОГО: |

100 |

682,5 |

100 |

На

стадии внедрении и продвижения новых банковских продукты по привлечению

сбережений населения, на первое место выходит анализ критериев оценки

потенциальными вкладчиками коммерческого банка. Естественно, такой анализ

проводится либо самостоятельно банком с помощью опроса населения, либо

используются данные маркетинговых агентств.

Как

видно по данным (табл. 10), в целом по выборке респонденты выше всего оценили

репутацию банка (первое место – 4,24 балла) и уровень его процентной ставки

(второе место – 3,84 балла). Затем с заметным отрывом следуют советы друзей и

родственников, ассортимент ycлуг и местоположение банка (соответственно 2,64;

2,57; 2,56 балла). Общий рейтинг замыкают данные годового отчета банка (1,99) и

реклама (1,47).

Таблица 10 - Значимость основных факторов, влияющих на выбор банка, в

восприятии респондентов, использующих различные формы сбережений

| Факторы,

влияющие на выбор банка |

Средние оценки

значимости факторов |

|

|

Вся выборка |

Не имею-щие

сбере-жений |

Имеющие

сбережения |

В том числе |

| Толь-ко в

наличной форме |

Толь-ко в

Сбербанке |

Толь-ко в

коммерческих банках |

в смешанных

формах |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Всего

респондентов |

1424 |

559 |

865 |

374 |

272 |

117 |

101 |

|

Процентная

ставка

Репутация

Ассортимент

услуг

Местоположение

Годовой отчет

Реклама

Советы друзей

|

3,84

4,24

2,57

2,56

1,99

1,47

2,64

|

3,63

4,07

2,25

2,74

1,90

1,46

2,50

|

3,98

4,35

2,77

2,44

2,04

1,47

2,74

|

-0,29

-0,27

-0,14

-0,29

-0,17

0,05

0,17

|

0,13

0,12

-0,43

0,49

-0,26

-0,13

0,30

|

0,41

0,23

0,81

0,01

0,89

0,39

0,47

|

0,23

0,40

0,71

-

0,28

0,33

-

|

| Сумма баллов |

19,31 |

18,55 |

19,79 |

-0,94 |

-0,38 |

3,21 |

0,76 |

Таким

образом, при выборе конкретного банка или отказе от хранения сбережений в форме

депозита, фактор репутации банка имеет решающее значение.

Данное

обстоятельство подтверждается и социологическим опросом, данные которого

приведены в таблице 10.

Анализируя

причины выдвижения фактора репутации при выборе банка на первое место, можно

отметить, что население России достаточно скептически относится к банковской

системе РФ.

Именно

надежная вековая история банка является залогом успешной деятельности и

стабильности кредитного учреждения. Ярким примером в данном случае является

Сбербанк РФ, чья история насчитывает более вековой срок.

Сбербанк

РФ вновь подтвердил, что является системообразующим не просто по количеству

филиалов и объему пассивов и активов, но и по важнейшим функциям,

обеспечивающим устойчивое развитие банковской системы, и это свое качество,

будем надеяться он сохранит на долгие годы. Соответственно, именно данный банк

и является крупнейшим держателем вкладов от населения России. Очевидно, однако,

что само понятие репутации является комплексным.

Оценка

репутации банка должна основываться на анализе различных источников информации.

Между тем прочие факторы, перечисленные в нашей анкете, фактически в той или

иной степени характеризуют эти источники информации. Многие респонденты все

таки предпочитают делать сбережения в коммерческих банках, либо в Сбербанке РФ.

Фактор

рекламы остается самым незначительным фактором. Вероятнее всего это говорит о

том, что необходимо именно больше уделить внимание рекламе. Банковская система и

Сбербанк России как ее опорный элемент доказали свою способность выживать в любых

условиях, преодолевать кризисы и модернизироваться.

Глава 2. Анализ депозитных и

сберегательных операций коммерческих банков

2.1

Анализ реализации политики коммерческих банков в области привлечения сбережений

населения

Механизм

реализации сберегательной политики, как было отмечено в параграфе 1.3. состоит

из нескольких этапов в соответствии с четырьмя типами политик банка, то есть

реализация товарной, ценовой, сбытовой и коммуникационной политик. Далее мы

рассмотрим основные аспекты реализации сберегательной политики, а в качестве

конкретного примера будем рассматривать Центральное ОСБ № 4257 ОАО Сбербанка

РФ.

Товарная политика

Основная

доля операций Центрального ОСБ № 4257 Сбербанка РФ по организации сбережений

населения приходится на вкладные операции и на операции по размещению ценных

бумаг.

Виды

депозитов, используемых в практике современных банков, весьма разнообразны в

результате финансовых нововведений их. Количество в последние годы резко

возросло. Эти процессы обусловлены стремлением Центрального ОСБ № 4257

Сбербанка РФ в условиях сегментированного и высококонкурентного рынка

удовлетворить спрос на банковские услуги различных групп клиентов и привлечь их

сбережения и капиталы на банковские счета. В большинстве стран классификация

депозитных счетов основана на двух моментах:

- учете срока депозита до момента

изъятия;

- учете категории вкладчика;

Исходя

из категории вкладчика, различают депозиты:

- юридических лиц (предприятий,

организаций, других банков);

- физических лиц;

По форме

изъятия средств депозиты подразделяются на:

- до востребования (не имеющие

конкретного срока);

- срочные (обязательства, имеющие

определенный срок);

- условные (подлежащие изъятию при наступлении

заранее

оговоренных

условиях).

По

экономическому содержанию, как вклады, так и депозиты можно подразделить на

следующие 3 группы:

- срочные вклады (депозиты);

- вклады (депозиты) до востребования;

- сберегательные вклады.

В свою

очередь каждая из этих групп классифицируются по разным признакам. Срочные

депозиты классифицируются в зависимости и от их срока:

- депозиты со сроком 1 мес.и 1 день;

- депозиты со сроком 3 мес.и 1 день;

- депозиты со сроком 6 месяцев;

Депозиты

до востребования представляют собой средства, которые могут быть востребованы в

любой момент без предварительного уведомления банка со стороны клиента

У

большинства коммерческих банков вклады до востребования занимают наибольший

удельный вес в структуре привлеченных средств. Это, как правило, самый дешевый

источник образования банковских ресурсов. В связи с высокой мобильностью

средств остаток на счетах до востребования не постоянен, иногда крайне

изменчив.

Однако,

невзирая на высокую подвижность средств на счетах до востребования, имеется

возможность определить их минимальный, не снижающийся остаток и использовать

его в качестве стабильного кредитного ресурса.

Срочные

вклады - это депозиты, привлекаемые банками на определенный срок. В зарубежной

практике различают собственно срочные склады и срочные вклады с предварительным

уведомлением.

Собственно

срочные вклады подразумевают передачу средств в полное распоряжение банка на

срок и условиях по договору, а по истечении этого срока срочный вклад может быть

изъят владельцев в любой момент. Размер вознаграждения, выплачиваемые клиенту

по срочному вкладу, зависят от срока, суммы депозита и выполнения вкладчиком

условий договора. Чем длительнее сроки и (или больше сумма вклада, тем больше

размер вознаграждения). Действующая практика Центрального ОСБ № 4257 Сбербанка

РФ предусматривает оформление срочных вкладов на 1, 3, 6 месяцев. Такая

детальная градация стимулируем вкладчиков к рациональной организации

собственных средств, и их помещению во вклады, а также создает банкам

условия для управления своей ликвидностью.

Центральное

ОСБ № 4257 ОАО Сбербанка РФ принимает от населения следующие виды

вкладов: до востребования, срочные, пенсионные вклады, срочный пенсионный,

накопительный и др. Анализ предлагаемых коммерческими банками вкладов в разрезе

данной классификации и по срокам представлен в Приложении 1.

Ассортимент

предлагаемых тольяттинскими банками вкладов весьма разнообразен, что отражают

данные, представленные на межбанковском сайте www.banki.togliatti.ru. Благодаря информации данного

сайта можно просмотреть ассортимент вкладов по всем зарегистрированным на нем

банкам и определить наиболее оптимальный по условиям вложения и по предлагаемой

процентной ставке. Отобрав несколько наиболее известных и популярных в Тольятти

банков можно получить список их вкладов (см. Приложение 2). Наиболее

прогрессивные и приближенные к ожиданиям населения вклады предлагает банк ООО

«Потенциалбанк», который имеет в своем ассортименте депозиты, пенсионные вклады

на различные сроки с максимальной по данным банкам ставкой в 18,5% и

оптимальной для сберегателя минимальной суммой вложения - 100 рублей (самая

низкая граница вклада среди аналогичных других банков). Можно также отметить,

что в основном банки привлекают средства на срок до полугода.

Сберегательным

банком предлагаются различные вклады для разных категорий вкладчиков с учетом

их основных потребностей. Причем Сбербанк активно исследует рынок сбережений и

в соответствии с изменениями рыночной конъюнктуры предлагает новые виды

вкладов, отвечающие требованиям рынка и целям сберегательной политики банка.

Так, используя благоприятные макроэкономические условия, Сбербанк России

продолжил активное продвижение на рынок долгосрочных инструментов привлечения

денежных средств населения. А в связи с введением новой валюты - ЕВРО и

изменениями на валютном рынке, банк предложил два новых валютных вклада:

«Юбилейная рента» и «Новый Европейский Сбербанка России».

С целью

внедрения пластиковых проектов Центральное ОСБ № 4257 Сбербанка РФ предложил

населению вклад «Зарплатный». Особое место среди вкладных операций любого банка

занимают срочные вклады, так как являются наиболее стабильной частью среди

депозитов.

К

вкладам Центрального ОСБ № 4257 Сбербанка РФ относятся пенсионные вклады,

являющиеся «изюминкой» товарной политика данного банка и составляющие его

основное конкурентное преимущество на рынке сбережений.

С 16

августа 2004 года Сбербанк предлагает также новые пенсионные вклады:

»Пенсионный плюс Сбербанка России» и «Пенсионный депозит Сбербанка России».

Помимо

разного рода вкладов и депозитов Центральное ОСБ 4257 Сбербанка РФ привлекает

сбережения населения с помощью ценных бумаг. Основным инструментом привлечения

сбережений населения с помощью ценных бумаг для банка является сберегательный

сертификат.

Сберегательный сертификат занимает главное место между

сберегательными вкладами и процентными ценными бумагами. От сберегательных

вкладов он отличается своей формой (является свидетельством), а от ценных бумаг

тем, что не котируется на фондовой бирже. Сберегательный сертификат является

ценной бумагой на предъявителя. Сберегательные сертификаты выпускаются сериями.

Денежные расчеты по купле – продаже сберегательных сертификатов, выплате сумм

по ним осуществляются как в безналичном порядке, так и наличными средствами.

Сберегательный сертификат не может служить расчетным или платежным средством за

проданные товары или оказанные услуги. Сберегательные сертификаты выпускаются в

валюте Российской Федерации. Владельца сберегательных сертификатов могут быть

физические лица-резиденты и нерезиденты в соответствии с действующим

законодательством Российской Федерации и нормативными актами Банка России. Сберегательный

сертификат является срочным. Процентные ставки по сберегательным сертификатам

устанавливаются Правлением Банка. Проценты по первоначально установленной при

выдаче сберегательного сертификата ставке, причитающиеся владельцу по истечении

срока обращения, выплачиваются Банком независимо от времени его покупки.

Сертификат может быть предъявлен к оплате досрочно. В этом случае Банком

выплачивается сумма вклада и проценты, выплачиваемые по вкладам до востребования,

действующие на момент предъявления сертификата к оплате.

Если срок получения вклада по сертификату просрочен, то

Банк несет обязательство оплатить означенные в сертификате суммы вклада и

процентов по первому требованию его владельца. За период с даты востребования

суммы по сберегательному сертификату до даты фактического предъявления

сертификата к оплате проценты не выплачиваются.

Банк не может в одностороннем порядке изменить (уменьшить

или увеличить) обусловленную в сберегательном сертификате ставку процентов,

установленную при выдаче сертификата. Выплата процентов по сберегательному

сертификату осуществляется Банком одновременно с погашением сертификата при его

предъявлении. Для передачи прав другому лицу, удостоверенных сберегательным

сертификатом на предъявителя, достаточно вручения сертификата этому лицу. При

наступлении даты востребования вклада Банк осуществляет платеж против

предъявления сберегательного сертификата и заявления владельца с указанием его

счета, на который должны быть зачислены средства. По желанию владельца оплата

сертификата может быть произведена наличными деньгами. Сберегательный

сертификат Сбербанка России выпускаются с суммами номинала 1 000 рублей,

10 000 рублей, 50 000 рублей на срок от 3-х месяцев до 2-х лет. Имеют

фиксированную процентную ставку, установленную при выдаче сертификата. Свободно

продаются и принимаются к оплате любым подразделением Сбербанка России, обслуживающих

физических лиц. Подлежат досрочной оплате. По истечении установленного срока

востребования вклада оплачиваются без ограничений по первому требованию их

владельца. Принимаются в качестве залога при получении кредита. Принимаются

банком на хранение. Сберегательные сертификаты можно подарить или передать

другому лицу простым вручением без уведомления банка.

Процентные ставки по сберегательным сертификатам Сбербанка

России:

Кол-во дней начисл. % Номин.1т.р. Номин.10 т.р. Номин.5

т.р.

90 дней 4,5 4,75 5

180 дней 6,5 6,75 7

270 дней 7,5 7,75 8

364 дня 8,5 8,5 8,75

729 дней 8 8,5 8,5

Коммерческие

банки могут привлекать денежные средства и с помощью иных ценных бумаг, таких

как облигации и векселя.

Акции,

конечно, тоже могут служить в качестве инструмента организации сбережений, что

в первую очередь они являются долевыми ценными бумагами и скорее всего

приобретаются не для того, чтобы сохранить или накопить материальные ценности,

а для приобретения прав собственности, и с целью получения дохода в будущем.

С целью

привлечения дополнительных денежных средств для осуществления активных операций

коммерческие банки могут выпускать облигации. Обязательным условием выпуска

облигаций является полная оплата всех выпущенных банком акций (для акционерного

банка) или полная оплата пайщикам своих долей в уставном капитале банка (для

паевого банка).

Действующими

законодательными и нормативными документами запрещается одновременный выпуск

акций и облигаций.

В

практике российских банков широкое распространение получил выпуск собственных

векселей, что позволяет им увеличить объем привлеченных средств, а его клиенты

получают универсальное платежное средство.

Вексель

является довольно привлекательным инструментом фондового рынка для коммерческих

банков. Поэтому широкое распространение получили операции банков по выпуску

собственных векселей.

Сбербанка

РФ активно выпускает собственные векселя. Они пользуются большой популярностью

у юридических лиц, а так же представляют большой интерес и для физических лиц.

Вне

зависимости от того, в какой форме банк привлекает средства населении,

существует объективная необходимость регулирования данной деятельности банка и

повышения ее эффективности.

Для этой

цели необходимо отслеживать и планировать объемною политику по привлекаемым

ресурсам. Реализацию товарной политики банка можно проанализировать на примере

Центрального ОСБ № 4257 ОАО Сбербанка РФ.

В

анализируемом банке динамика прилива вкладов на 2005 год характеризуется

данными, из которых следует, что в 2005 году наблюдается постоянный приток

средств, как на рублевые, так и на валютные вклады (однако рублевые вклады

более подвержены колебаниям, очевидно связанным с сезонными колебаниями спроса

на денежные средства со стороны пенсионеров, которые составляют основную

категорию вкладчиков). Кроме того, в пересчете на рубли, валютные вклады

занимают больший удельный вес в структуре привлеченных ресурсов, чем рублевые

(приложение 3).

Как следует из приложения 3, в 2005 году, как и в

предыдущем, наблюдается положительная динамика прилива рублевых вкладов. С

января по апрель произошли структурные сдвиги.

Так, наблюдается снижение удельного веса следующих вкладов:

До востребования, Пенсионный плюс; Срочный пенсионный на 1г.1 мес. Компенсационный.

Доля следующих вкладов возросла: Молодежный, Накопительный, Зарплатный, Срочный

пенсионный на 2г..Небольшие изменения структуры произошли по пенсионным

вкладам.

Рост доли Молодежных вкладов говорит о том, что молодежь в

текущем году стала более активна в организации сбережений.

Рассмотрим структуру валютных вкладов, которая представлена

в (приложение 4)

Анализ данной таблицы показывает, что наряду с суммарным

ростом остатков по валютным вкладам, наблюдается снижение удельного веса

большинства из них.

Данное явление связано с тем, что, как и по рублевым

вкладам, большинство из приведенных в таблице вкладов только обслуживаются, а

новые счета по ним не открываются.

Помимо этого, важным фактором в наличии остатков по вкладам

является экономическая ситуация в стране, и в регионе в частности.

Ценовая политика

Peгулирование

сберегательной деятельности населения Сбербанка РФ осуществляется с помощью изменения

начисления процентов по вкладам. Они выступают серьезным стимулом при выборе

формы хранения денежных средств. Построение гибкой и привлекательной для

вкладчика процентной политики может обеспечить максимальное вовлечение денежных

средств во вклады. Коммерческие банки устанавливают более высокие проценты на

вклады частных лиц. Конкуренция за денежные ресурсы приводит к оттоку денежных

средств, включая и процентную политику. Сейчас широко используется механизм

индексации вкладов населения. Механизм индексации выступает, как

социально-экономическая защита вкладчиков. В условиях инфляции вряд ли можно

отрицать тот факт, что низкие процентные ставки не покрывают обесценение

сбережений населения. Новые формы денежных сбережений могут быть эффективными,

если будут исходить из обоснованной концепции процентов.

Государство

использует процент для аккумуляции временно свободных средств общества.

Реализуется она путем установления определенные процентных ставок, которые

регулируются спросом на кредитные ресурсы. Возрастание спроса приводит к

повышению уровня ссудного процента. При повышении потребностей производства в

заемных средствах увеличивается и процент по вкладам. Повышение процента по

вкладам может проводиться и в зависимости от конкретной экономической ситуации.

Если на потребительском рынке существует дефицит, то он может быть ослаблен за

счет стимулирования накопления населением денежных средств. В процессе

стимулирования при повышении процентных ставок достигается и изменение в

структуре вкладов в сторону увеличения доли срочных вкладов. Таким образом, со

стороны государства возможно регулирование структуры вкладов и притока денежных

средств в те или иные вложения разного целевого назначения в cooтветствии со

спросом на кредитные ресурсы.

При этом

выделяется немаловажная функция процентов - возможность соизмерить ценность

настоящих и будущих благ. Инфляционные процессы обесценивают денежные средства.

Процент помогает снизить это обесценение, и у вкладчика появляется возможность

выбора предпочтений. Однако функцию частичного компенсирования от обесценения

нельзя считать свойственной истинной природе процента. По определению процент -

это цена за использование привлеченных средств в качестве кредитных ресурсов.

Процент должен содействовать росту стоимости вложенных средств. В условиях же

инфляции процент компенсирует потерю средств. Опираясь на опыт западных стран,

можно сделать вывод, что процентная политика является одним из определяющих и в

то же время непрочных механизмов в регулировании сберегательной деятельности.

Можно выделить следующие факторы, влияющие на процент: спрос и предложение на

кредитные ресурсы, сроки хранения вклада, сумма депозита, темпы инфляции и

другое. Во всех странах этот процесс регулируется государством.

С другой

стороны, следует учитывать, что процент по вкладам населения является частью

процентной политики государства. Это связано с тем, что вклады населения

занимают значительное место в общем объеме привлечения кредитных ресурсов.

Следовательно, всякое изменение процентов, выплачиваемых по вкладу, приведут к

изменению стоимости кредита. Основной фактор формирования процента по пассивным

операциям - это состояние спроса и предложения на кредитные ресурсы. Если спрос

на кредит увеличивается, то идет повышение процентов по активным операциям.

Соответственно, кредитные ресурсы требуют пополнения, а это приводит к

повышению процентов по пассивным операциям. В Приложении 2 приведены

действующие процентные ставки по вкладам и депозитам Центрального ОСБ № 4257

Сбербанка РФ. В нем в виде таблицы представлены действующие на настоящий момент

вклады. Как следует из данной таблицы, наиболее выгодны для вкладчиков рублевые

вклады «Срочный пенсионный на два года» и «Накопительный». Для Центрального ОСБ

№ 4257 Сбербанка РФ, естественно, самый выгодный в процентном отношении вклад

«До востребования» в рублях и в иностранной валюте.

Для

совершенствования процентной политики Сбербанка РФ следует исходить из усиления

стимулирования стабильного и длительного хранения денежных средств.

Целесообразно компенсировать населению потери от инфляции. В лучшем случае

реальная процентная ставка должна распадаться на собственно процент, который

обеспечивает приращение стоимости вложенной суммы, и инфляционный коэффициент,

обеспечивающий сохранение реальной стоимости вложений. Должны приниматься в

расчет рост и дифференциация доходов населения. Выявленная сущность процента,

его функции, факторы, влияющие на процентные ставки, позволяют сформулировать

основные принципы формирования процентной политики, а именно:

1. Уровень процентов должен находиться в

зависимости от состояния спроса на кредитные ресурсы. Повышение спроса должно

определять повышение процентных ставок по активным операциям;

2. Процентная ставка должна быть связана

со сроком хранения средств, а по кредитным операциям - со сроком предоставления

ссуды;

3. Процентные ставки по активным

операциям должны быть больше процентных ставок по пассивным операциям;

4. Установление льгот для определенных

групп населения.

В

условиях высокой инфляции проценты должны выполнять социально-страховую роль,

быть формой социально-экомической защиты вкладчиков.

Все эти

принципы должны учитываться в комплексе мероприятий для формирования

эффективной процентной политики. К сожалению, в настоящее время нет реальных

экономических условий для реализации всех принципов, но соблюдение некоторых из

них становится объективно необходимым. Инфляция пагубно сказываема на реальной

стоимости сбережений. Вкладчики лишаются части реальной стоимостей своих

накоплений. Практика борьбы с инфляцией хорошо известна. В некоторых зарубежных

странах вклады привязываются к индексу стоимости жизни. Сбережения возвращаются

вкладчику с перерасчетом, который проводится с учетом повышения индекса

стоимости жизни за истекший год.

Очевидно,

что на сегодняшний день компенсировать инфляционное обеспечение всех вкладов

невозможно. Ресурсы для краткосрочного кредитования формируется в значительной

мере из средств, аккумулированных Сберегательным Банком. Перед Сберегательным

Банком России стоит задача превращать процент в средство управления

сберегательным процессом, найти дополнительные каналы привлечения сбережений.

Сбытовая политика

В рамках

сбытовой политики принимается решение о том, по каким каналам должны

предлагаться на рынке услуги. Речь идет, таким образом, об определении системы

сбыта. Подобные решения в большинстве случаев долгосрочно ориентированы и носят

стратегический характер. Кроме того, вопросы системы сбыта затрагивают также

другие сферы, например, кадровые вопросы и организационные аспекты структуры

предприятия и процесса его функционирования. В силу того следует тщательно

изучить, каковы издержки и перспективы успеха при возможном использовании

отдельных каналов сбыта.

Принятую

в банках систему сбыта можно разделить на прямой и непрямой (косвенный) сбыт

через посредников. Исторически на первом плане до сих пор находится прямой