Дипломная работа: Формування резервів на покриття кредитних ризиків

Факультет

Кредитно - економічний

Кафедра

Менеджмент банківської діяльності

Спеціальність "Банківська

справа"

Магістерська

програма 8105/1 Банківський менеджмент

Форма навчання заочна

МАГІСТЕРСЬКА

ДИПЛОМНА РОБОТА

на тему "Формування

резервів на покриття кредитних ризиків"

Київ

2010

РЕФЕРАТ

Дипломна магістерська робота

містить 89 сторінок, 30 таблиць, 23 рисунки, список літератури з 84

найменувань, 8 додатків на 24 стор.

"Формування

резервів на покриття кредитних ризиків".

Об'єкт

дослідження: Спеціальні резерви, що формуються банками для покриття кредитних

ризиків.

Предмет

дослідження: Економічні відносини, що виникають в процесі формування та

використання резервів на покриття кредитних ризиків.

Мета дипломної

роботи: З’ясувати проблеми, що виникають в процесі формування і використання

резервів, та можливі шляхи їх вирішення.

Завданнями

роботи є вирішення наступних задач:

- теоретичне дослідження сутності резервування

кредитних ризиків та методологій оцінки кредитного ризику і розрахунку розмірів

внутрішніх резервів банку на покриття кредитного ризику;

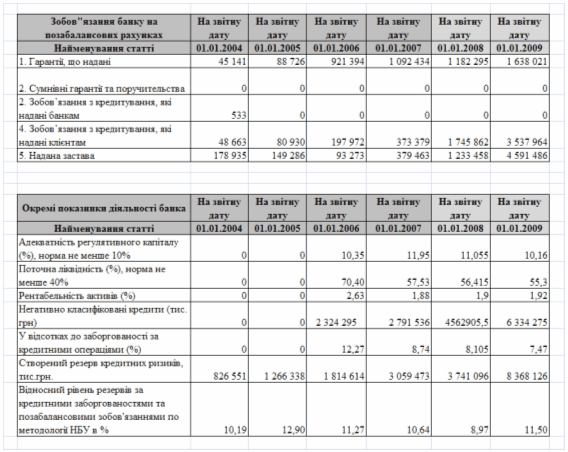

- аналіз діяльності комерційного банку ПАТ КБ "Приватбанк"

та інших банків БС України в сегменті спеціального резервування кредитних

ризиків у 2003 – 2009 роках;

- обґрунтування шляхів оптимізації вирішення задачі

"резерви на кредитний ризик – прибутковість діяльності банку" в

умовах наслідків світової фінансової кризи 2008 -2009 років в Україні.

Практична цінність отриманих результатів дипломного

дослідження полягає в обґрунтуванні ефективність шляхів оптимізації розмірів

створюваних резервів на покриття кредитного ризику за рахунок:

1. Зовнішнього страхування кредитних ризиків

позичальниками в страхових компаніях як заходу зменшення внутрішніх резервів

банків на кредитні ризики;

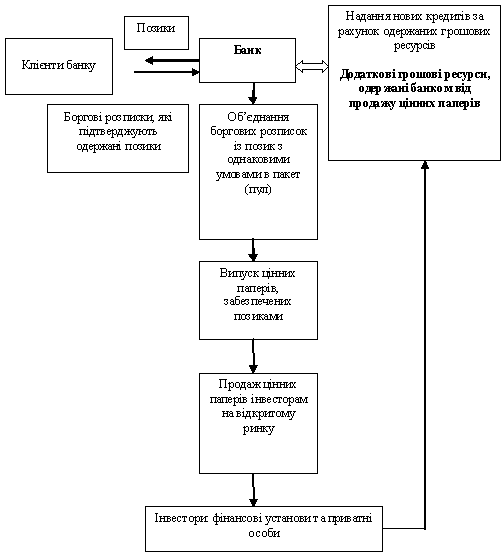

2. Сек’юритизації

активів кредитної застави як заходу еквівалентного зменшення внутрішніх

резервів банків на кредитні ризики.

Рік виконання магістерської дипломної роботи - 2009

- 2010

Рік захисту магістерської дипломної роботи - 2010

Зміст

Вступ

1. Сутність

кредитного ризику та способи його мінімізації в банку

1.1 Сутність,

особливості прояву кредитного ризику, критерії та методи його оцінювання

1.2 Характеристика

сучасних способів мінімізації кредитного ризику в банку

1.3 Формування

резервів під кредитні ризики, як один із способів мінімізації кредитного ризику

2. Аналіз практики

формування банками резервів на покриття кредитних ризиків в ВАТ КБ "Приватбанк"

2.1 Аналіз кредитного

ризику в діяльності досліджуваного банку

2.2 Аналіз якості

кредитних операцій банку

2.3 Формування та

використання банком резерву на покриття можливих втрат за кредитними операціями

та нарахованими відсотками за кредитними операціями

2.4 Формування та

використання банком резерву за дебіторською заборгованістю

3. Ефективність

управління кредитними ризиками через оптимізацію обсягів формування резервів

3.1 Вплив світової

кризи ліквідності на Україну та проблеми у сфері формування резервів на

покриття кредитних ризиків

3.2 Шляхи

вдосконалення процесу формування і використання резервів за кредитними ризиками

Висновки

Список використаної літератури

Додатки

Вступ

У діяльності

сучасних комерційних банків України застосовуються наступні види резервів

покриття банківських ризиків: внутрішній резервний фонд у складі власного

капіталу на погашення можливої збитковості діяльності банку, зовнішній

обов’язковий резерв на коррахунку в НБУ гарантування повернення залучених та

запозичених коштів клієнтів банку, зовнішній резерв страхування вкладів

фізичних осіб в Фонді гарантування вкладів, внутрішні спеціальні резерви

компенсацій можливих втрат від активних операцій, які, у свою чергу,

поділяються на наступні види резервів:

-

під

кредитні операції;

-

під

операції з цінними паперами;

-

під

дебіторську заборгованість;

-

під

нараховані доходи від активних операцій, сумнівні щодо їх одержання;

-

резерв на всю суму коштів,

розміщених на кореспондентських рахунках у банках (резидентах і нерезидентах),

які визнані банкрутами або ліквідовуються за рішенням уповноважених органів,

або які зареєстровані в офшорних зонах;

-

резерв за коштами, розміщеними

на кореспондентських рахунках, відкритих у банках-нерезидентах (балансові

рахунки 1500, 1580), банки зобов'язані формувати резерв з урахуванням ризику

країни.

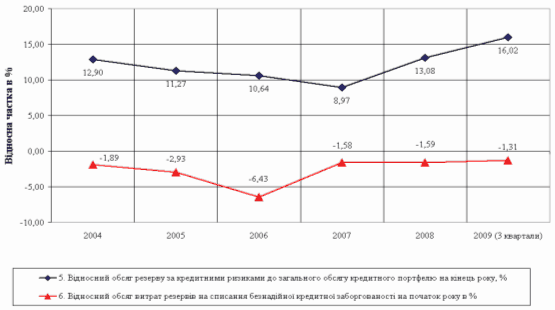

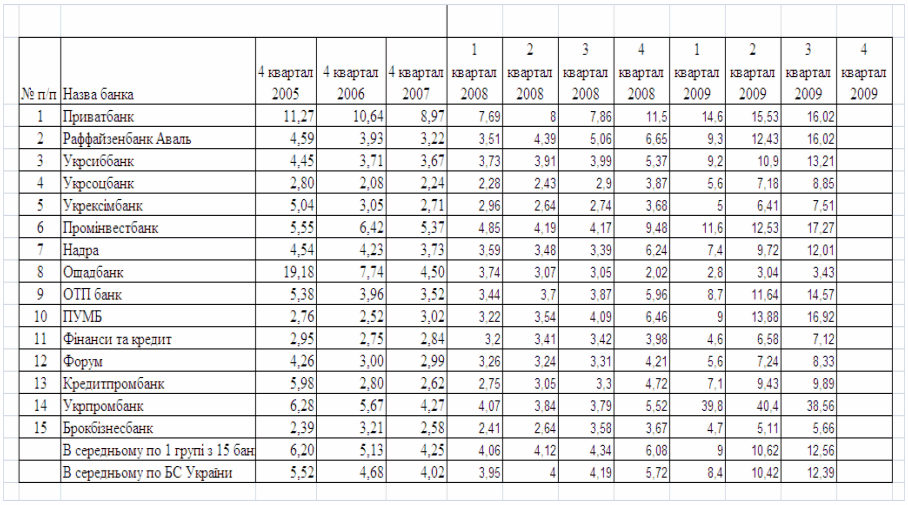

Аналіз динаміки резервування кредитних ризиків в

банківській системі України у передкризовому 2007 та кризових 2008 – 2009 років

за даними НБУ показав, що з рівня резервування кредитних ризиків в сумарному кредитному

портфелі банківської системи України – 4,0% (2005 - 2007 рр.) його величина

зросла на протязі 2008 – 2009 рр. до рівня 15,4% станом на початок 2010 року,

при цьому вперше за останні 10 років діяльність банківської системи України

збиткова, а сумарний збиток за 2009 рік становить -23,5 млрд.грн.

Актуальність теми магістерської дипломної роботи

полягає в тому, що створення внутрішніх резервів кредитних ризиків за рахунок

доходів банку та прибутковість діяльності комерційного банку є взаємозалежними та

протинаправленими процесами, які потребують дослідження та оптимізації в

напрямку досягнення максимального прибутку при мінімально можливому ризику

діяльності.

Об'єкт дослідження: Спеціальні резерви, що формуються

банками для покриття кредитних ризиків.

Предмет дослідження: Економічні відносини, що виникають в

процесі формування та використання резервів на покриття кредитних ризиків в

комерційних банках.

Мета магістерської дипломної роботи: З’ясувати

проблеми, що виникають в процесі формування і використання резервів на покриття

кредитних ризиків в комерційних банках, та запропонувати можливі шляхи їх

вирішення.

Для досягнення мети в магістерській дипломній роботі

вирішені наступні завдання:

1.

У першому розділі:

- визначена сутність, особливості прояву кредитного

ризику, критерії та методи його оцінювання;

- систематизовані характеристики сучасних способів

мінімізації кредит-ного ризику в банку;

- охарактеризоване формування резервів під кредитні

ризики, як один із способів мінімізації кредитного ризику.

2.

У другому розділі:

- проаналізована якість кредитних операцій

дослідженого банку;

- проаналізоване формування та використання резерву

на покриття можливих втрат за кредитними операціями;

- проаналізоване формування та використання резерву

на покриття можливих втрат за нарахованими відсотками за кредитними операціями;

- проаналізоване формування і використання резерву

за дебіторською заборгованістю.

3.

У третьому розділі:

- виявлені проблеми у сфері формування резервів на

покриття кредитних ризиків в комерційних банках України на фоні розвитку

світової фінансової кризи 2008 – 2009 років;

- запропоновані можливі шляхи вдосконалення процесу

формування і використання резервів за кредитними ризиками.

Методами дипломного дослідження були – історичний аналіз, структурний

аналіз, первинні статистичні спостереження, групування та статистичний аналіз

хронологічних рядів параметрів.

Магістерська дипломна робота виконана на матеріалах звітів

про діяльність ПАТ КБ "Приватбанк" за 2003 -2009 роки, а також з

використанням статистичних матеріалів по показникам діяльності банківської

системи України з офіційних Інтернет-сайтів Національного банку України та

Асоціації комер-ційних банків України за 2003 - 2009 роки.

Практична цінність отриманих результатів магістерського дипломного

дослідження полягає в тому, що практика діяльності окремих банків БС України у

2008 – 2009 роках підтверджує дієвість та ефективність запро-понованих у

дипломному проекті шляхів оптимізації (зменшення) розмірів створюваних резервів

на покриття кредитного ризику при одночасному підвищенні прибутковості

діяльності банку за рахунок:

1. Зовнішнього страхування кредитних ризиків позичальниками в

страхових компаніях як заходу зменшення внутрішніх резервів банків на кредитні

ризики;

2. Сек’юритизації активів

кредитної застави як заходу еквівалентного зменшення внутрішніх резервів банків

на кредитні ризики.

1. Сутність кредитного ризику та способи його мінімізації в

банку

1.1 Сутність, особливості прояву кредитного ризику,

критерії та методи його оцінювання

Ризик (з точки зору банку) - це потенційна

можливість недоотримання доходів або зменшення ринкової вартості капіталу банку

внаслідок несприятливого впливу зовнішніх або внутрішніх факторів. Такі збитки

можуть бути прямими (втрата доходів або капіталу) чи непрямими (накладення

обмежень на здатність організації досягати своїх бізнес-цілей). Зазначені

обмеження стримують здатність банку здійснювати свою поточну діяльність або

використовувати можливості для розширення бізнесу [20].

Ризик (з точки зору Національного банку України)

- це ймовірність того, що події, очікувані або неочікувані, можуть мати

негативний вплив на капітал та/або надходження банку. Толерантність до ризику

(визначення рівня допустимого ризику) - це визначення того рівня ризику, на

який банк погоджується йти для досягнення мети його діяльності та виконання

його стратегічних завдань. Рівень допустимого ризику звичайно визначається у

внутрішніх положеннях та планах банку, які затверджуються відповідно до

принципів корпоративного управління [9].

Ризики діяльності банку виникають на основі як

внутрішніх (ендогенних), так і зовнішніх (екзогенних) факторів. Важливим є те,

що значна частина зовнішніх факторів знаходиться поза межами контролю з боку

банку, а відтак банк не може мати повної впевненості щодо результатів майбутніх

подій та часу їх виникнення.

Успішна діяльність банку в цілому великою мірою

залежить від обраної стратегії управління ризиками. Мета процесу управління

банківськими ризиками полягає в їх обмеженні або мінімізації, оскільки повністю

уникнути ризиків неможливо. Управління банківськими ризиками, як правило,

спрямоване на забезпечення отримання банком відповідної винагороди за прийняття

ризиків. Виняток становлять нецінові ризики, щодо яких не існує кореляції між

їх рівнем та величиною винагороди банка [69].

З метою здійснення банківського нагляду

Національний банк України виділив дев'ять категорій ризику, а саме: кредитний

ризик, ризик ліквідності, ризик зміни процентної ставки, ринковий ризик,

валютний ризик, операційно-технологічний ризик, ризик репутації, юридичний

ризик та стратегічний ризик [9]. Ці категорії не є взаємовиключними; будь-який

продукт або послуга може наражати банк на декілька ризиків. Однак для зручності

аналізу Національний банк виявляє та оцінює ці ризики окремо.

Згідно класифікації НБУ, внутрішні ризики

банківської діяльності, віднесені до 9 основних категорій ризиків,

розподіляються на 2 основні подкатегорії [9]:

- квантифіковані ризики, тобто ризики які

піддаються кількісному оцінюванню і метою управління ними є оптимізація їх

рівня;

-

неквантифіковані ризики, які не піддаються кількісному оцінюванню.

Квантифіковані ризики визначаються за економічним

змістом наступним чином:

1) Кредитний ризик є ймовірністю фінансових втрат

внаслідок невиконання позичальниками своїх зобов'язань. Важливим складником

кредитного ризику є галузевий ризик, який пов'язаний з невизначеністю щодо

перспектив розвитку галузі позичальника. Одним із методів вимірювання

галузевого ризику слугує систематичний, або b-бета-ризик. b-бета-ризик

показує рівень коливань або відхилень у результатах діяльності галузі щодо

загальної тенденції розвитку ринку чи економіки в цілому. Галузь із показником b-бета, що дорівнює

одиниці, має коливання результатів, яке повторює рух ринку. Менш мінлива галузь

матиме коефіцієнт b-бета нижчий за одиницю, а більш мінлива –

більший за одиницю. Очевидно, вищий показник b-бета означає

вищий рівень галузевого ризику. Визначення рівня показника b-бета для кожної

галузі потребує надійної бази даних за великий період часу [50].

Регіональний кредитний ризик визначається

специфікою певного адміністративного чи географічного району, що

характеризується умовами, відмінними від середніх умов країни в цілому.

Відмінності можуть стосуватися кліматичних, національних, політичних,

законодавчих та інших особливостей регіону, які впливають на стан позичальника і

тому стають складовою кредитного ризику. Кредитний ризик присутній не лише в

операціях прямого кредитування, а й під час здійснення лізингових,

факторингових, гарантійних операцій, у процесі формування портфеля цінних

паперів та ін.

2) Ризик незбалансованої ліквідності пов'язується

з імовірністю того, що банк не зможе своєчасно виконати свої зобов'язання або

втратить частину доходів через надмірну кількість високоліквідних активів [45].

Ризик незбалансованої ліквідності може розглядатися як два окремих ризики:

ризик недостатньої ліквідності та ризик надмірної ліквідності. Виміряти ризик

ліквідності дуже складно, оскільки на цей показник впливає багато чинників,

причому більшістю з них сам банк керувати не може. На практиці для контролю за

рівнем ліквідності застосовують спеціальні показники, які здебільшого

регулюються центральними банками країн, як наприклад показники методики НБУ

[18].

Ризик неплатоспроможності тісно пов'язаний з

ризиком недостатньої ліквідності та ризиком банкрутства і є похідним від решти

ризиків. Ризик неплатоспроможності - означає ймовірність того, що банк не зможе

виконати свої зобов'язання навіть за умови швидкої реалізації (продажу)

активів. Саме тому процес управління базується на постійному контролі за рівнем

загального ризику, який бере на себе банк.

3) Ризик зміни процентної ставки(процентний

ризик) – це ймовірність фінансових втрат у зв’язку з мінливістю процентних

ставок на ринку протягом певного періоду та в майбутньому [69]. Ризик зміни процентної

ставки (процентний ризик) супроводжує діяльність позичальників, кредиторів,

власників цінних паперів, інвесторів.

Основні типи ризику зміни процентної ставки [69]:

-

ризик зміни вартості ресурсів;

-

ризик зміни кривої дохідності;

-

базисний ризик;

-

ризик права вибору;

-

ризик інфляції.

Базисний ризик визначається ймовірністю

структурних зрушень у різних процентних ставках. Іншими словами, цей ризик

зумовлюється виникненням асиметрії в динаміці окремих ставок (порівняльна

характеристика) на противагу відсотковому ризику, який пов'язується зі змінами

в рівнях відсоткової ставки з плином часу (динамічна характеристика).

4) Ринковий ризик – це наявний або потенційний

ризик для надходжень чи капіталу, який виникає через несприятливі коливання

вартості цінних паперів та товарів і курсів іноземних валют за тими

інструментами, що є в торговому портфелі банку [69]. Ринковий ризик включає

ризик зміни вартості цінних паперів і ризик інфляції.

Ризик зміни вартості цінних паперів (фондовий

ризик) – це ймовірність фінансових втрат, які виникають у зв'язку зі зміною

ринкової ціни цінних паперів чи інших інструментів фондового ринку. Цей ризик

властивий усім учасникам фондового ринку: інвесторам, торгівцям, емітентам

цінних паперів.

Ризик інфляції – це ймовірність майбутнього

знецінювання грошових коштів, тобто втрати їх купівельної спроможності.

Інфляційні процеси тією чи іншою мірою властиві більшості економічних систем.

Це загальноекономічне явище, і тому банки не можуть суттєво впливати на нього.

Однак банки можуть використати високі темпи інфляції для підвищення дохідності

своїх операцій. З огляду на специфіку своєї діяльності банки мають реальні

шанси опинитися серед тих, хто скористався стрімкою інфляцією на свою користь

за рахунок приростів грошової маси та дії кредитного мультиплікатора у процесі кредитування

клієнтів. Проте ризик інфляції має і негативний вплив, який виявляється в

знецінюванні банківських активів і коштів власників банку – акціонерного

капіталу.

5) Валютний ризик визначається ймовірністю втрат,

пов'язаних зі зміною курсу однієї валюти щодо іншої [69]. Валютний ризик

виникає в тих суб'єктів господарської діяльності, які мають на балансі активні,

пасивні або позабалансові статті, деноміновані в іноземній валюті.

Основні типи валютного ризику:

-

ризик трансакції;

-

ризик перерахунку;

-

економічний валютний ризик.

Ризик трансакції полягає в тому, що несприятливі

коливання курсів іноземних валют впливають на реальну вартість відкритих

валютних позицій. Оскільки цей ризик, як правило, випливає з операцій

маркетмейкерства, дилінгу і прийняття позицій в іноземних валютах, він

розглядається у рекомендаціях щодо ринкового ризику.

Ризик перерахування з однієї валюти в іншу

(трансляційний) полягає в тому, що величина еквівалента валютної позиції у

звітності змінюється в результаті змін обмінних курсів, які використовуються

для перерахування залишків в іноземних валютах у базову (національну) валюту.

Економічний валютний ризик полягає у змінах

конкурентоспроможності фінансової установи або її структур на зовнішньому ринку

через суттєві зміни обмінних курсів.

6) Операційно-технологічний ризик – це потенційна

загроза для існування банку, що виникає через недоліки корпоративного

управління, недосконалість систем внутрішнього контролю, інформаційних

технологій, процесів обробки інформації з погляду керованості, універсальності,

надійності, контрольованості та безперервності роботи [69].

Технологічний ризик (ризик системи) пов'язаний з

використанням у діяльності банку технічних засобів, високотехнологічного

обладнання та технологій. Цей вид ризику породжується помилками в застосуванні

комп'ютерних програм, у математичних моделях, формулах і розрахунках. Виникає

він і в разі несвоєчасного або неадекватного інформування менеджерів, через

хиби в інфраструктурних підсистемах, порушення в мережах або засобах зв'язку.

Фінансові втрати банку спричинюються і помилками та збоями, і додатковими

витратами на їх усунення.

Операційний ризик визначається ймовірністю

виникнення невідповідності між витратами банку на здійснення своїх операцій та

їхньою результативністю.

До неквантифікованих ризиків віднесені ризик

репутації, юридичний ризик та стратегічний ризик.

7) Ризик репутації – це наявний чи потенційний

ризик для надходжень чи капіталу, пов’язаний із несприятливим сприйняттям

іміджу банку клієнтами, партнерами, контрагентами, акціонерами, органами

нагляду [69].

Ризик втрати репутації пов'язується з можливою

неспроможністю банку підтримувати свою репутацію як надійної та ефективно

працюючої установи. Високий рівень залежності від залучених коштів робить банки

особливо вразливими щодо цього ризику. Втрата довіри до банку вкладників може

призвести до відпливу коштів і неплатоспроможності. Менеджмент банку має

приділяти особливу увагу дотриманню нормативних вимог, постійному контролю за

ліквідністю та загальним рівнем ризиковості банківських операцій.

8) Юридичний ризик - це наявний чи потенційний

ризик для надходжень чи капіталу, який виникає через порушення або недотримання

банком вимог законів, нормативно-правових актів, угод, а також через двозначне

тлумачення законів і правил. З юридичним ризиком, як наслідок, пов’язані

документарний ризик та ризик зловживань [69].

Документарний ризик полягає в можливості

виникнення ненавмисної помилки в документації, яка може призвести до негативних

наслідків – невиконання положень угоди, подання позову до суду, відмови від

раніше прийнятих зобов'язань та ін. Документарний ризик можна суттєво знизити,

посиливши системи контролю, аудиту, удосконаливши документообіг,

автоматизувавши процес документування, підвищивши кваліфікацію персоналу.

Ризик зловживань – це можливість збитків для

банку, до яких призводять шахрайство, розтрати, несанкціонований доступ до

ключової інформації службовців або клієнтів банку, відмивання грошей,

несанкціоноване укладення угод.

9) Стратегічний ризик - це наявний чи потенційний

ризик для надходжень чи капіталу, який виникає через неправильні управлінські

рішення, неналежну організацію рішень і на неадекватне реагування на зміни в

бізнес-середовищі [69].

Стратегічний ризик пов'язується з помилками у

реалізації функцій стратегічного менеджменту. Передусім ідеться про неправильне

формулювання цілей і стратегій банку, помилки під час розробки стратегічного

плану, неадекватне ресурсне забезпечення реалізації стратегій, а також хибний

підхід до управління ризиками в банківській практиці.

Одним з наслідків стратегічного ризику,

характерного для банків, є ризик впровадження нових продуктів – це ймовірність

не досягти запланованого рівня окупності нових банківських продуктів, послуг,

операцій чи технологій.

Процес управління ризиками складається з таких етапів:

1. ідентифікація – усвідомлення ризику, визначення причин його

виникнення та ризикових сфер;

2. квантифікація – вимірювання, аналіз та оцінювання величини

ризику;

3. мінімізація – зниження чи обмеження ризиків за допомогою

відповідних методів управління;

4. моніторинг – здійснення постійного контролю за рівнем

ризиків з механізмом зворотного зв'язку.

Для оцінки величини фінансових ризиків банку в

основному використовують три групи показників:

- статистичні величини (стандартне відхилення, варіація,

дисперсія, коефіцієнт бета);

- непрямі показники ризиковості діяльності, обчислені

зазвичай у формі фінансових коефіцієнтів за даними публічної звітності;

- аналітичні показники (індикатори), призначені для оцінки

конкретного виду ризику (валютного, відсоткового, кредитного, інвестиційного,

незбалансованої ліквідності та ін.) в процесі внутрішнього аналізу діяльності

банку.

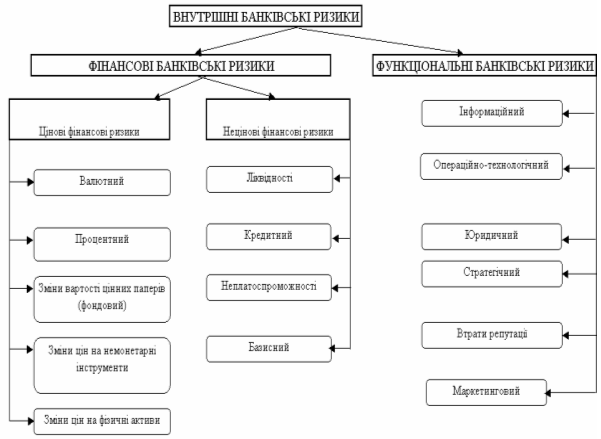

Усі банкіські ризики розподіляються на фінансові

та функціональні. На рис.1.1 наведений фінансово-функціональний розподіл

внутрішніх банківських ризиків з додатковим розділом фінансових ризиків на

цінові та нецінові групи.

Цінові фінансові ризики пов’язані з можливою

зміною дохідності чи вартості активів і зобов’язань банку внаслідок зміни

ринкових цін на фінансові та фізичні активи, що перебувають на балансі банку,

або обліковуються на позабалансових рахунках. Трьома основними банківськими

ризиками, що належать до групи цінових фінансових ризиків, є ризик зміни

процентних ставок, валютний ризик і ризик зміни вартості цінних паперів [69].

У процесі управління ціновими ризиками банки

застосовують низку спеціальних методів, об'єднаних спільною назвою –

хеджування. Механізм хеджування забезпечує компенсацію фінансових втрат, що

сталися через зміну ринкової ціни того чи іншого інструменту за однією

позицією, доходами за іншою (компенсуючою) позицією. Хеджування дає змогу

суттєво знизити або навіть уникнути цінових ризиків.

Рис.1.1. Фінансово-функціональний розподіл

внутрішніх банківських ризиків [69]

Нецінові фінансові ризики визначаються можливими

фінансовими втратами, які безпосередньо не пов’язані зі зміною ринкових цін

активів. Це збитки внаслідок втрати активів, неповернення кредитів, банкрутства

партнерів або емітентів цінних паперів. Найсуттєвішими з групи фінансових

нецінових ризиків є кредитний ризик та ризик незбалансованої ліквідності банку.

Крім фінансових ризиків, великий вплив на

діяльність банків справляють функціональні ризики, які виникають внаслідок

неможливості здійснення своєчасного та повного контролю за фінансово-господарським

процесом.

Функціональні ризики пов'язані з процесами

створення й упровадження нових банківських продуктів і послуг, збору, обробки

аналізу й передавання інформації, підготовки кадрового потенціалу та виконанням

інших адміністративно-господарських операцій.

Функціональні ризики важче виявити та

ідентифікувати, а також виміряти кількісно й виразити в грошових одиницях, ніж

фінансові. Однак функціональні ризики не менш небезпечні, ніж інші види

банківських ризиків, причому зрештою вони також призводять до фінансових втрат.

Банки намагаються знизити функціональні ризики,

удосконалюючи системи внутрішнього аудиту, розвиваючи схеми документообігу,

розробляючи внутрішні методики та техніко-економічне забезпечення окремих

операцій.

В табл.1.1 наведені основні стратегічні концепції

мінімізації та управління банківськими ризиками, що застосовуються комерційними

банками.

Під час оцінки кредитного ризику розрізняють індивідуальний

та портфельний кредитний ризик [38].

Джерелом індивідуального кредитного ризику є

окремий, конкретний контрагент банку - позичальник, боржник, емітент цінних

паперів.

Оцінка індивідуального кредитного ризику

передбачає оцінку кредитоспроможності такого окремого контрагента, тобто його

індивідуальну спроможність своєчасно та в повному обсязі розрахуватися за

взятими зобов'язаннями.

Портфельний кредитний ризик виявляється у

зменшенні вартості активів банку (іншій, аніж унаслідок зміни ринкової процентної

ставки).

Джерелом портфельного кредитного ризику є сукупна

заборгованість банку за операціями, яким притаманний кредитний ризик, -

кредитний портфель, портфель цінних паперів, портфель дебіторської

заборгованості тощо. Оцінка портфельного кредитного ризику передбачає оцінку

концентрації та диверсифікації активів банку.

Таблиця 1.1 Стратегічні концепції мінімізації та

управління банківськими ризиками [22]

| Характеристика ризику |

Концепція |

Ціль концепції |

| Фінансові (цінові ризики) |

| Ризики, щодо яких існує кореляція між їх рівнем

та величиною винагороди банка |

Управління ризиком |

Оптимізувати співвідношення – "ризик/дохідність"

для 2-х можливих варіантів:

1.

Максимізуючи дохідність для заданого рівня ризику;

2.

Мінімізуючи ризик для забезпечення заданого рівня дохідності

|

| Нецінові ризики (юридичний ризик, ризик

репутації, стратегічний ризик, операційно-технологічний ризик) |

| Ризики, щодо яких не існує кореляція між їх

рівнем та величиною винагороди банка |

Мінімізація ризику чи його уникнення |

Знизити ризики до певного граничного рівня,

намагаючись при цьому понести щонайменші витрати |

Для оцінки кредитного ризику Національний банк

України рекомендує враховувати наступні фактори [9]:

1) існування адекватної, ефективної, доведеної до

виконавців внутрішньої нормативної бази (положень, процедур тощо) щодо

управління кредитним ризиком, затвердженої відповідними органами банку,

виходячи з принципів корпоративного управління, а також відповідної практики

виконання її вимог;

склад портфелів активів (кредитний, інвестиційний

тощо) та існування концентрацій. Суттєві фактори включають такі:

а)продукти;

б)види економічної діяльності;

в)класифікація/рейтинги ризику;

г)походження заборгованості;

д)клієнти;

е)розмір кредитів;

ж)географічні регіони;

з)непов'язані/споріднені контрагенти;

и)джерела погашення;

к)застава;

2) рівень забезпечення кредитного ризику заставою.

Під час оцінки застави мають аналізуватися вид застави, якість, рівень покриття

заборгованості заставою, адекватність та періодичність переоцінки застави, можливість

реалізації, а також рівень і характер винятків у документації;

3) обсяг умовних зобов'язань банку (гарантій,

непокритих і резервних акредитивів, кредитних ліній, обов'язкових та не

обов'язкових до надання тощо);

4) тенденції щодо зростання обсягів активних

операцій, прострочень, негативно класифікованих кредитів і збитків від активних

операцій;

5) достатність резервів банку під можливі втрати за

активними операціями; наявність своєчасної, достовірної та повної управлінської

інформації;

6) ефективність кредитного адміністрування,

включаючи кредитний аналіз, моніторинг, роботу з проблемними активами, оцінку

застави і документальне оформлення застави;

7) адекватність методів, що використовуються для

визначення кредитних проблем;

8) рівень комплектації і кваліфікація кадрів,

зважаючи на обсяг та складність активних операцій банку;

9) чи застосовуються належні облікові підходи щодо

балансових та позабалансових активів та резервів;

10) наявність належних механізмів контролю (аудит,

внутрішні перевірки кредитної діяльності, відповідні процедури тощо) для

класифікації портфелів, забезпечення точності даних і моніторингу дотримання

положень або законів.

1.2 Характеристика сучасних способів мінімізації

кредитного ризику в банку

Управління ризиками - це процес, за допомогою

якого банк виявляє (ідентифікує) ризики, проводить оцінку їх величини, здійснює

їхній моніторинг і контролює свої ризикові позиції, а також враховує

взаємозв'язки між різними категоріями (видами) ризиків [30].

Система управління кредитним ризиком банку

складається із регламентних документів - політик, положень, процедур, процесів

тощо, - які затверджуються спостережною радою або правлінням банку відповідно

до обраної ним форми корпоративного управління, з урахуванням розміру банку та

складності його операцій [45].

Система управління кредитним ризиком має

включати, як мінімум, такі компоненти [9]:

1) політику та положення щодо управління

кредитним ризиком, які мають бути розглянуті та затверджені спостережною радою

або правлінням банку, відповідно до принципів корпоративного управління. Такі

політика та положення повинні підлягати періодичному перегляду;

2) Положення щодо кредитування, які враховують як

балансові, так і позабалансові операції банку, а саме:

а) регламентують типи і умови кредитів, які

надаватиме установа;

б) враховують характер ринків та галузей, яким

надаватимуться кредити;

в) передбачають розгляд до взяття зобов'язання

про надання кредиту: загального фінансового стану позичальника, характеру та

вартості застави, характеру позичальника та його готовності погасити кредит

згідно з угодою, а також фінансової відповідальності гаранта;

д) адекватно враховують концентрацію кредитного

ризику і пов'язаних із ним потенційних ризиків;

е) інші питання, що пов'язані із кредитуванням,

зокрема, порядок та процедуру визначення процентної ставки за кредитом та

необхідної застави.

3) положення щодо лімітів ризику на одного

контрагента, групу взаємопов'язаних контрагентів, за галузями або секторами

економіки, за географічними регіонами або іншими кредитними операціями, які

можна розглядати в сукупності (експозиціями); ці положення мають враховувати

всі компоненти кредитного ризику, як балансові, так і позабалансові, на які

наражається установа, а також можливий вплив інших категорій ризиків;

4) чітко визначену і продуману систему

повноважень з прийняття рішень щодо ухвалення кредитних операцій;

5) комплексну систему оцінки кредитного ризику;

6) належну інформаційну базу, яка:

а)дозволяє керівництву приймати обґрунтовані

кредитні рішення і оцінювати ризик на постійній основі;

б) дозволяє контролювати розмір, призначення та

джерело заборгованості, а також дозволяє оцінити здатність позичальника

своєчасно її погасити;

в) забезпечує можливість застосування відповідних

штрафних санкцій проти позичальника, у випадках порушення умов договорів;

г) надає можливість здійснювати адекватне

адміністрування і моніторинг кредиту;

д) дозволяє підтримувати зберігання і обробку

даних за попередні періоди.

7) процес ідентифікації кредитів, якість яких

погіршується, та належної роботи із проблемними активами, яка включає:

а) процес безперервного управління кредитними

експозиціями (операціями в їхній сукупності), що вимагають посиленої уваги;

б) періодичні перевірки якості активів для

ідентифікації проблемних активів;

в) методику ідентифікації, оцінки, обліку

кредитів, чия якість погіршується, та створення під них відповідних резервів;

г) порівняння загальних сум проблемних активів з

капіталом;

д)оцінку потенційних збитків за проблемними

активами і формування резервів, достатніх для поглинання таких збитків;

е) підготовку та подання періодичних звітів

керівництву і спостережній раді із достатньою інформацією для оцінки рівня

ризику. Ці звіти мають включати наступне, але не обмежуватись цим:

- перелік кредитів у розрізі класифікації за

ризиком;

- аналіз проблемних кредитів;

- оцінку напрямку ризику у кредитному портфелі;

- інформацію про проблемні кредити за кредитними

інспекторами, філіями, галузями, видами забезпечення тощо;

- аналіз змін рівня резервів банку на основі

рівня і тенденцій змін проблемних активів і загальної суми кредитів;

- аналіз концентрації кредитів за клієнтами,

пов'язаними з ними особами, галузями економіки і регіонами;

- функцію незалежних перевірок кредитної

діяльності, чиїм призначенням є аналіз якості як окремих кредитів, так і

кредитного портфеля(ів) у цілому.

Результати цього аналізу мають надаватися

правлінню і спостережній раді на регулярній основі.

Окремі банки, для більш ефективного управління

кредитним ризиком використовують наступні інструменти:

1) створення, запровадження в експлуатацію та

постійна актуалізація системи внутрішніх кредитних рейтингів;

2) на основі реальних спостережень принаймні

щоквартально обчислення матрицю ймовірностей міграції кредитних рейтингів та

оцінювання на основі такої матриці величини необхідних резервів під кредитні

збитки у наступних періодах;

3) проведення бек-тестування міграції внутрішніх

кредитних рейтингів на реальних даних за максимально можливий період часу.

Сучасні методи управління кредитним банківським

ризиком, які застосовуються вітчизняними банками, в основному, директивно

встановлені Національним банком України та розподіляються на:

- непряме регулювання ризиків нормативним

регулюванням співвідношення регулятивного капіталу банку та окремих агрегатів

активних та пасивних операцій банку, при якому власний капітал банку вважається

основним страховим резервом для відшкодування можливих втрат залучених коштів

клієнтів банку та інших банків [18];

- заставне забезпечення за рахунок активів

позичальників сум виданих кредитів [12];

- створення за рахунок прибутку банку спеціальних

резервів на відшкодування можливих втрат від активних операцій – кредитних

операцій, ненадходження нарахованих кредитних доходів банку [12];

- страхування активів, які не мають заставного

забезпечення та, в основному, вкладених в операції з комерційними цінними

паперами.

З метою мінімізації кредитних ризиків комерційних

банків Національний банк України установив нормативи кредитного ризику,

недотримання яких може призвести до фінансових труднощів у діяльності банку [18].

Порядок їх розрахунку та нормативні вимоги до оптимальних рівней наведені в

табл.1.2.

Базою для розрахунку економічних нормативів Н7,

Н8 є регулятивний капітал банку. Базою для розрахунку економічних нормативів

Н9, Н10 є статутний капітал банку [18].

Таблиця 1.2Нормативи, що

встановлені НБУ для мінімізації кредитного ризику банків [18]

| № |

Назва нормативу |

Методика розрахунку |

Нормативне значення |

| 1 |

Норматив

максимального розміру кредитного ризику на одного контрагента (Н7) |

Показник розміру кредитного ризику на одного контрагента

визначається як співвідношення суми всіх вимог банку до цього контрагента та

всіх позабалансових зобов'язань, виданих банком щодо цього контрагента, до регулятивного

капіталу банку |

Не більше 25% |

| 2 |

Норматив великих кредитних ризиків (Н8) |

Норматив великих кредитних ризиків визначається як

співвідношення суми всіх великих кредитних ризиків, наданих банком щодо всіх

контрагентів або груп пов'язаних контрагентів, з урахуванням усіх

позабалансових зобов'язань, виданих банком щодо цього контрагента або групи

пов'язаних контрагентів, до регулятивного капіталу банку |

не має перевищувати 8-кратний розмір регулятивного капіталу

банку |

| 3 |

Норматив максимального розміру кредитів, гарантій та

поручительств, наданих одному інсайдеру (Н9) |

Норматив максимального розміру кредитів, гарантій та

поручительств, наданих одному інсайдеру, визначається як співвідношення суми

всіх зобов'язань цього інсайдера перед банком і всіх позабалансових

зобов'язань, виданих банком щодо цього інсайдера, до статутного капіталу

банку |

Не більше 5% |

| 4 |

Норматив максимального сукупного розміру кредитів, гарантій

та поручительств, наданих інсайдерам (Н10) |

Норматив максимального сукупного розміру кредитів, гарантій

та поручительств, наданих інсайдерам, визначається як співвідношення сукупної

заборгованості зобов'язань усіх інсайдерів перед банком і 100 відсотків суми

позабалансових зобов'язань, виданих банком щодо всіх інсайдерів, до

статутного капіталу банку |

Не більше 30% |

Для ефективного функціонування банків

важливо передбачити, зважувати і страхувати можливі ризики. Передусім це

стосується ризиків за активними операціями, які тісно взаємопов’язані – один

такий ризик тягне за собою цілу низку інших.

Велике значення має вибір як методів

розрахунку ризиків, так і методів їх мінімізації. Серед основних інструментів

регулювання або зменшення кредитних ризиків банків застосовуються наступні [30]:

- систематичний аналіз і постійний

контроль за фінансовим станом клієнта банку, його кредитоспроможністю;

- резервування (створення резервів на

покриття можливих втрат, пов’язаних із кредитними ризиками);

- страхування ризику;

- забезпечення кредитних зобов’язань

за рахунок використання застави позичальником своїх активів;

- розподіл ризику у випадку, коли

загальна сума кредиту, а відповідно і ризик, розподіляється між кількома

банками;

- диверсифікація ризиків;

- обмеження ризику шляхом дотримання

економічних нормативів, які встановлюються Національним банком;

- зважування ризиків;

- використання плаваючих процентних

ставок.

1.3 Формування резервів під кредитні ризики, як один

із способів мінімізації кредитного ризику

Резервування – один із напрямів мінімізації кредитних ризиків.

Чим вищій ступінь ризику бере на себе банк, тим вищим повинен бути прибуток, на

який він може розраховувати. Тому основна задача комерційного банку полягає в

досягненні оптимального поєднання ризиковості та прибутковості банківських

операцій [69]. Ключове завдання кожного банку пов’язано з управлінням ризиками

з метою їх мінімізації, один із шляхів якої полягає у створенні резервів.

Зараз у роботі

комерційних банків України використовуються наступні види резервів: внутрішній резервний

фонд у складі власного капіталу на погашення можливої збитковості діяльності

банку [1], зовнішній обов’язковий резерв на коррахунку в НБУ гарантування

повернення залучених та запозичених коштів клієнтів банку [15], зовнішній

резерв страхування вкладів фізичних осіб в Фонді гарантування вкладів [6], внутрішні

резерви компенсацій можливих втрат від активних операцій, які, у свою чергу,

поділяються на спеціальні резерви:

-

під

кредитні операції [12],

-

під

операції з цінними паперами [11];

-

під

дебіторську заборгованість [10];

-

під

нараховані доходи від активних операцій, сумнівні щодо їх одержання [12];

-

резерв на всю суму коштів,

розміщених на кореспондентських рахунках у банках (резидентах і нерезидентах),

які визнані банкрутами або ліквідовуються за рішенням уповноважених органів,

або які зареєстровані в офшорних зонах [12];

-

за коштами, розміщеними на

кореспондентських рахунках, відкритих у банках-нерезидентах (балансові рахунки

1500, 1580), банки зобов'язані формувати резерв з урахуванням ризику країни

[12].

Резерв для відшкодування можливих втрат за

кредитними операціями банків (далі - резерв під кредитні ризики) є спеціальним

резервом, необхідність формування якого обумовлена кредитними ризиками, що

притаманні банківській діяльності. Створення резерву під кредитні ризики - це

визнання витрат для відображення реального результату діяльності банку з урахуванням

погіршення якості його активів або підвищення ризиковості кредитних операцій [12].

Бухгалтерський облік формування та використання

резервів здійснюється відповідно до Інструкції з бухгалтерського обліку

кредитних, вкладних (депозитних) операцій та формування і використання резервів

під кредитні ризики в банках України, затвердженої постановою Правління

Національного банку України від 15.09.2004 N 435 [7].

З метою недопущення збитків від неповернення

боргу через неплатоспроможність позичальників (контрагентів банку) оцінка

кредитних ризиків здійснюється за всіма кредитними операціями та коштами, що

розміщені на кореспондентських рахунках, які відкриті в інших банках як у

національній, так і в іноземній валюті.

Банки самостійно визначають рівень ризику

кредитних операцій, оцінюють фінансовий стан позичальників (контрагентів банку)

та вартість застави в межах чинного законодавства.

З метою розрахунку резерву під кредитні ризики

банки мають здійснювати класифікацію кредитного портфеля за кожною кредитною

операцією залеж-но від фінансового стану позичальника, стану обслуговування

позичальником кредитної заборгованості та з урахуванням рівня забезпечення

кредитної операції. За результатами класифікації кредитного портфеля

визначається категорія кожної кредитної операції: "стандартна",

"під контролем", "субстандартна", "сумнівна" чи

"безнадійна".

Загальна заборгованість за кредитними операціями

становить валовий кредитний ризик для кредитора.

Для цілей розрахунку резервів на покриття

можливих втрат за кредитними операціями визначається чистий кредитний ризик (в

абсолютних показниках) шляхом зменшення валового кредитного ризику,

класифікованого за ступенями ризику, на вартість прийнятного забезпечення.

Банки зобов'язані створювати та формувати резерви

для відшкодування можливих втрат на повний розмір чистого кредитного ризику за

основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма

видами кредитних операцій у національній та іноземних валютах.

Не здійснюється формування резерву: за бюджетними

кредитами; за кредитними операціями між установами в системі одного банку; за

операціями фінансового лізингу, якщо об'єктом цих операцій є нерухоме майно; за

коштами, що розміщені банком на умовах субординованого боргу; за позабалансовими

зобов'язаннями з кредитування (крім зобов'язань, наданих банкам), за якими банк

не повинен надавати кошти за першою вимогою контрагента (тобто за якими банк не

несе ризику); за коштами в іноземній валюті, що перерахована Національному

банку.

Резерв під кредитні ризики поділяється на резерви

під стандартну та нестандартну заборгованість за кредитними операціями. Резерви

під нестандартну заборгованість формуються за кредитними операціями,

класифікованими як "під контролем", "субстандартні",

"сумнівні", а також "безнадійні":

- "стандартні" кредитні операції - це

операції, за якими кредитний ризик є незначним і становить один відсоток

чистого кредитного ризику.

- "під контролем" - це кредитні

операції, за якими кредитний ризик є незначним, але може збільшитися внаслідок

виникнення несприятливої для позичальника ситуації та становить п'ять відсотків

чистого кредитного ризику.

- "субстандартні" кредитні операції -

це операції, за якими кредитний ризик є значним, надалі може збільшуватись і

становить 20 відсотків чистого кредитного ризику, а також є ймовірність

несвоєчасного погашення заборгованості в повній сумі та в строки, що

передбачені кредитним договором.

- "сумнівні" кредитні операції - це

операції, за якими виконання зобов'язань з боку позичальника/контрагента банку

в повній сумі (з урахуванням фінансового стану позичальника та рівня

забезпечення) під загрозою, ймовірність повного погашення кредитної

заборгованості низька та становить 50 відсотків чистого кредитного ризику.

- "безнадійні" кредитні операції - це

операції, імовірність виконання зобов'язань за якими з боку

позичальника/контрагента банку (з урахуванням фінансового стану позичальника та

рівня забезпечення) практично відсутня, ризик за такими операціями дорівнює

сумі заборгованості за ними.

Резерв під кредитні ризики формується в тій

валюті, у якій враховується заборгованість.

Резерв під кредитні ризики використовується лише

для покриття збитків за непогашеною позичальниками заборгованістю за кредитними

операціями за основним боргом, стягнення якої є неможливим.

Банки зобов'язані здійснювати розрахунок резервів

під стандартну та нестандартну заборгованість (з урахуванням строків погашення

боргу за кредитними операціями) протягом місяця, у якому здійснено кредитну

операцію (або укладено угоду на її здійснення). Формування резервів банки

зобов'язані здійснювати щомісяця в повному обсязі незалежно від розміру їх

доходів за групами ризику відповідно до сум заборгованості за кредитними

операціями (у тому числі наданих зобов'язань з кредитування) за станом на перше

число місяця, наступного за звітним, до встановленого строку для подання

оборотно-сальдового балансу (щомісяця).

Безнадійна кредитна заборгованість списується

банком за рахунок резерву під нестандартну заборгованість за рішенням правління

банку.

Банки зобов'язані розробити та затвердити за

рішенням відповідного органу банку внутрішньобанківське положення про порядок

проведення кредитних операцій та методику проведення оцінки фінансового стану

позичальника (контрагента банку). Ці документи повинні подаватися на вимогу

вповноважених працівників Національного банку для перевірки достовірності

оцінки фінансового стану позичальників, правильності їх класифікації та

достатності резервів під кредитні ризики. Відсутність чи неподання цих

документів для ознайомлення уповноваженим працівникам Національного банку

вважається підставою для негативних висновків щодо якості активів та управління

банку.

Якщо банк здійснює довгострокове кредитування

інвестиційних проектів, то внутрішні положення банку мають містити правила щодо

порядку видачі такого кредиту, методики оцінки інвестиційного проекту, методики

аналізу бізнес-плану реалізації інвестиційного проекту та його самоокупності,

порядку проведення обстеження позичальника, методики оцінки його інвестиційної

кредитоспроможності, визначення схем кредитування інвестиційних проектів і

регламенту підготовки прийняття рішень про надання інвестиційного кредиту.

Банки можуть класифікувати заборгованість за

кредитними операціями та на підставі цієї класифікації формувати портфель

однорідних споживчих кредитів, а також резерв за цим портфелем.

З метою розрахунку обсягу резерву під кредитні

ризики та визначення чистого кредитного ризику банк повинен проаналізувати

кредитний портфель.

Аналіз кредитного портфеля та класифікація кредитних операцій

(валового кредитного ризику) здійснюється за такими критеріями:

- оцінка фінансового стану позичальника

(контрагента банку);

- стан обслуговування позичальником (контрагентом

банку) кредитної заборгованості за основним боргом і відсотків (комісій та інших

платежів із обслуговування боргу) за ним у розрізі кожної окремої

заборгованості та спроможність позичальника надалі обслуговувати цей борг;

- рівень забезпечення кредитної операції.

Критерії оцінки фінансового стану позичальника

встановлюються кожним банком самостійно його внутрішніми положеннями щодо

проведення активних операцій (кредитних) та методикою проведення оцінки

фінансового стану позичальника (контрагента банку) з урахуванням вимог цього

Положення, у яких мають бути визначені ґрунтовні, технічно виважені критерії

економічної оцінки фінансової діяльності позичальників (контрагентів банку) на

підставі аналізу їх балансів і звітів про фінансові результати в динаміці тощо.

Методика проведення оцінки фінансового стану позичальника (контрагента банку),

яка розроблена банком, є невід'ємним додатком до внутрішньобанківського

положення банку про кредитування.

Для здійснення оцінки фінансового стану

позичальника - юридичної особи банк має враховувати такі основні економічні

показники його діяльності:

платоспроможність (коефіцієнти миттєвої, поточної

та загальної ліквідності);

фінансова стійкість (коефіцієнти маневреності власних коштів,

співвідношення залучених і власних коштів);

- обсяг реалізації;

- обороти за рахунками (співвідношення надходжень

на рахунки позичальника і суми кредиту, наявність рахунків в інших банках;

наявність картотеки неплатежів - у динаміці);

- склад та динаміка дебіторсько-кредиторської

заборгованості (за останній звітний та поточний роки);

- собівартість продукції (у динаміці);

- прибутки та збитки (у динаміці);

- рентабельність (у динаміці);

- кредитна історія (погашення кредитної

заборгованості в минулому, наявність діючих кредитів).

Банки повинні визначати значення показників

платоспроможності позичальника та його фінансової стійкості з урахуванням

статистичних даних галузі господарства, у якій він працює, і даних про

результати його діяльності.

Класифікація позичальників - юридичних осіб (у

тому числі банків) здійснюється за результатами оцінки їх фінансового стану та

оцінки стану обслуговування (погашення) кредитного боргу розподіленням на

стадії підготовки до видачі кредиту на 5 класів – "А", "Б",

"В", "Г", "Д" (Додаток А) [12].

На стадії дії кредитної

угоди банками щомісячно здійснюється визначення поточної групи кредитних операцій

за станом обслуговування позичальником боргу за ними (Додаток Б), класифікуючи

їх стан як "добрий", "слабкий", "незадовільний"[12].

Відповідно до перелічених критеріїв банками здійснюється

класифікація кредитного портфеля за ступенем ризику та визначається категорія

кредитної операції - позичальник зараховується до відповідного класу

(табл.1.3).

Таблиця 1.3 Класифікація кредитних операцій банку

за рівнем кредитного ризику [12]

|

Фінансовий стан позичальника

(клас)

|

Обслуговування боргу позичальником (група) |

| "добре" |

"слабке" |

"незадовільне" |

| "А" |

"стандартна" |

"під

контролем" |

"субстандартна" |

| "Б" |

"під контролем" |

"субстандартна" |

"субстандартна" |

| "В" |

"субстандартна" |

"субстандартна" |

"сумнівна" |

| "Г" |

"сумнівна" |

"сумнівна" |

"безнадійна" |

| "Д" |

"сумнівна" |

"безнадійна" |

"безнадійна" |

Під час визначення чистого кредитного ризику для

розрахунку резерву сума валового кредитного ризику окремо за кожною кредитною

операцією може зменшуватися на вартість прийнятного забезпечення, що зазначене

в цьому пункті, або об'єкта фінансового лізингу (рухомого майна).

Безумовні гарантії беруться до розрахунку при

визначенні резерву під кредитні ризики за вартістю, що диференційована залежно

від виду гарантії і класифікації виду кредитної операції(табл.1.4) [12].

Предмети застави (майно та майнові права

позичальника чи третіх осіб - майнових поручителів) беруться до розрахунку при

визначенні резерву під кредитні ризики з урахуванням виду застави, класифікації

кредитної операції та валюти кредиту (Додаток В) [12].

На підставі класифікації валового кредитного

ризику та враховуючи прийнятне забезпечення, банк визначає чистий кредитний

ризик за заборгованістю за кожною кредитною операцією (крім заборгованості за

кредитними операціями, що включена до портфеля однорідних споживчих кредитів) і

зважує його на встановлений коефіцієнт резервування(табл.1.5).

Таблиця 1.4 Відсоток урахування безумовних

гарантій [12]

| Класифіковані кредитні операції |

Відсоток вартості забезпечення (гарантії), що

береться до розрахунку чистого кредитного ризику за окремою кредитною

операцією |

| Кабінету Міністрів України |

урядів країн категорії "А" |

міжнародних багатосторонніх банків |

банків з рейтингом не нижче ніж

"інвестиційний клас", забезпечені гарантії банків України |

| "Стандартна" |

100 |

100 |

100 |

100 |

| "Під

контролем" |

100 |

100 |

100 |

100 |

| "Субстандартна" |

50 |

100 |

100 |

100 |

| "Сумнівна" |

20 |

20 |

20 |

20 |

| "Безнадійна" |

0 |

0 |

0 |

0 |

Таблиця 1.5 Відсоток резервування від чистого

кредитного ризику(за ступенем ризику) за кредитними операціями [12]

| Категорія кредитної операції |

Відсоток резервування (за ступенем ризику) за

кредитними операціями |

| у гривні |

в іноземній валюті |

За однорід-

ними споживчими кредитами

|

|

з позичаль-

никами, у яких є джерела надходження валютної

виручки

|

з позичальниками, у яких немає джерел

надходження валютної виручки |

| "Стандартна" |

1 % |

2 % |

50 % |

2 % |

| "Під

контролем" |

5 % |

7 % |

100 % |

10 % |

| "Субстандартна" |

20 % |

25 % |

100 % |

40 % |

| "Сумнівна" |

50 % |

60 % |

100 % |

80 % |

| "Безнадійна" |

100 % |

100 % |

100 % |

100 % |

Для врахування ризику країни при розрахунку

резерву за коштами, що містяться на кореспондентських рахунках, які відкриті в

інших банках, депозитами до запитання в інших банках і сумнівною заборгованістю

за цими коштами використовується встановлений міжнародними рейтинговими

агентствами рейтинг, який підтверджено в бюлетені однієї з провідних світових

рейтингових компаній (Fitch IBCA, Moody's, Standard & Poors тощо). Розмір резерву

визначається шляхом зваження суми коштів, що обліковується на коррахунку

окремого банку, на відповідний коефіцієнт резервування (табл.1.6).

Банки та інші позичальники, що розташовані в

країнах, рейтинг яких не підтверджений однією з провідних світових рейтингових

компаній, належать до групи 7. До групи 8 належать банки (резиденти і

нерезиденти) та інші позичальники, що визнані банкрутами або ліквідовуються за

рішенням уповноважених органів, а також банки, що зареєстровані в офшорних

зонах. Ризики за коштами, що розміщені на кореспондентських рахунках, відкритих

в інших банках, які віднесені до груп 1 - 2, вважаються

"стандартними", а віднесені до груп 3 - 8 - "нестандартними".

Таблиця 1.6 Відсоток резервування (за ступенем

ризику) за коштами на кореспондентських рахунках інших банків [12]

| N групи |

Коефіцієнт резервування ( %) |

| 1 |

0 |

| 2 |

2 |

| 3 |

10 |

| 4 |

20 |

| 5 |

30 |

| 6 |

40 |

| 7 |

50 |

| 8 |

100 |

2. Аналіз практики формування банками резервів на покриття

кредитних ризиків в ПАТ КБ "Приватбанк"

2.1 Загальний аналіз кредитного ризику в діяльності

досліджуємого банку

Стан банківської системи України за результатами 10-ти

місяців діяльності у 2009 році у порівнянні з результатами діяльності за 2008

рік характеризується наступними показниками впливу наслідків світової

фінансової кризи на діяльність банківської системи України [80]:

1). В стадії фінансового оздоровлення та введення

зовнішнього управління (тимчасовий адміністратор) з боку Національного банку

України знаходяться 15 комерційних банків, з них 2-банки ("Надра", "Укрпромбанк")

належать до 1 групи найбільших системних багатофілійних банків України.

2). Зобов’язання банків за станом на 01.11.2009 становлять

748,7 млрд. грн. та за 10 місяців 2009 року знизились на -57,1 млрд.грн.

3). Обсяг коштів фізичних осіб в банківській системі

України знизився за 10 місяців 2009 року на – 31,1 млрд.грн., обсяг коштів

юридичних осіб знизився на – 10,2 млрд.грн.

4). За станом на 01.11.2009 активи банків становили 875,6

млрд. грн., за 10 місяців 2009 року відток коштів з банківської системи України

становить – 51,6 млрд.грн.

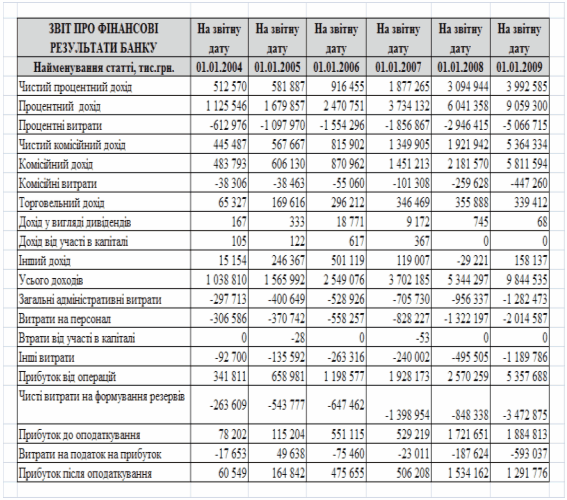

Загалом банківська система України за 10 місяців 2009 року

характеризується збитковістю діяльності:

- доходи банків склали 119,8 млрд. грн., з них:

процентні доходи становили 101,7 млрд. грн. (або 84,8% від загальних доходів),

комісійні доходи – 13,6 млрд. грн. (11,3%);

- витрати банків склали 138,0 млрд. грн., з них:

процентні витрати – 56,0 млрд. грн. (або 40,6% від загальних витрат),

відрахування в резерви – 51,7 млрд. грн. (37,4%), комісійні витрати – 2,5 млрд.

грн. (1,8%);

- загальний збиток -18,2 млрд.грн.

Досліджуємий в магістерській роботі ПАТ КБ "ПриватБанк"

заснований як товариство з обмеженою відповідальністю згідно з рішенням зборів

засновників від 07.02.1992 року і зареєстрований НБУ 19.03.1992 року, про що

внесено запис у Книгу реєстрації комерційних банків України № 92. У 2000 році

банк реорганізований у Закрите акціонерне товариство комерційний банк "ПриватБанк"

і перереєстрований НБУ 4 вересня 2000 року(реєстраційний №92), у 2009 році –

банк перереєстрований у публічне акціонерне товариство – ПАТ КБ "Приватбанк"

[79].

Форма власності – приватна (код-10). Юридична

адреса і фактичне місце знаходження банку: 49094, м.Дніпропетровськ,

вул.Набережна Перемоги,50, тел./факс:778-54-74. Кореспондентський рахунок №

32009100400 в ОУ НБУ м.Дніпропетровськ, МФО 305299, кодЄДРПОУ 14360570.

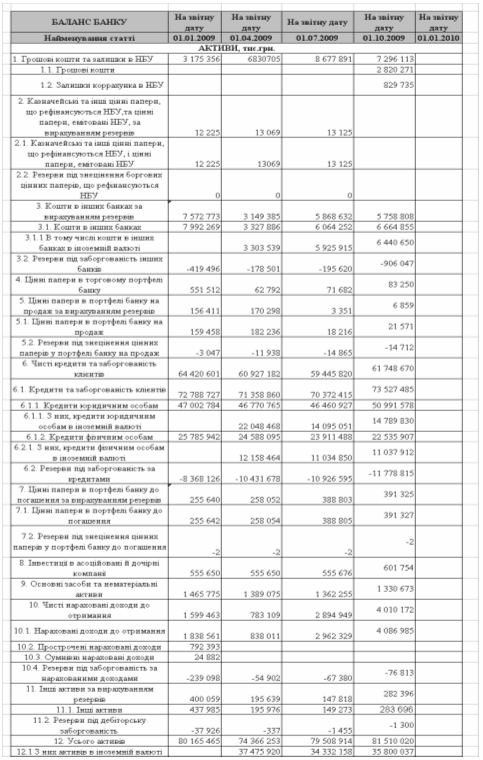

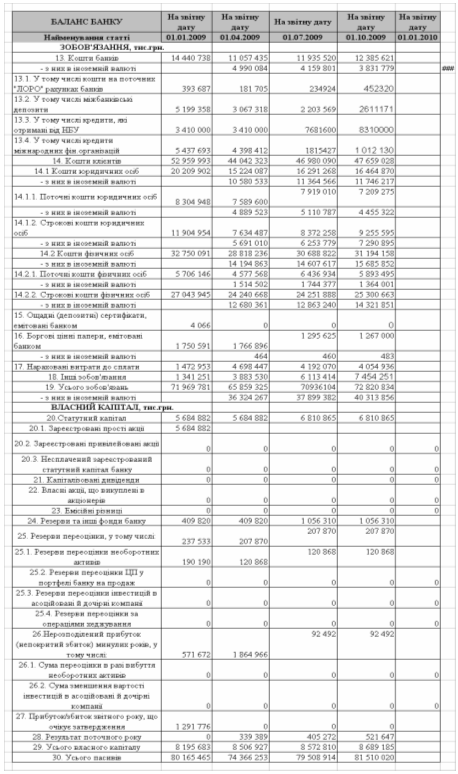

Станом на 01.01.2009 року (за 2008 рік) ПАТ КБ "Приватбанк"

продовжив утримання позиції лідера по обсягам агрегатів валюти балансу і займає

наступні рейтингові місця та відносні частки фінансів банківської системи

України [81]:

- Обсяг валюти активів балансу – 80165,5 млн.грн.( 1 місце –

8,98%);

- Обсяг власного капіталу – 8 711,9 млн.грн.( 2 місце –

7,05%);

- Обсяг статутного капіталу – 523,7 млн.євро (2 місце);

- Обсяг кредитно-інвестиційного портфеля

– 71 853,6 млн.грн.( 1 місце – 9,43%);

- Обсяг резервів на кредитні ризики – 8368,12 млн.грн. (11,5%

КІП);

- Обсяг поточних і строкових депозитів фізичних осіб

– 32 750,1 млн.грн.( 1 місце – 16,16%);

- Обсяг поточних і строкових депозитів юридичних осіб

– 24 743,1 млн.грн.( 2 місце – 11,17%);

- Обсяг балансового прибутку – 1 291,78 млн.грн. (1 місце –

17,33%);

- Прибутковість статутного капіталу – 22,723 % (15 місце);

- Прибутковість

активів балансу – 1,611 % (19 місце);

Станом на 01.10.2009 року (за 3 квартали 2009

року) ПАТ КБ "Приватбанк" продовжив утримання позиції лідера по

обсягам агрегатів валюти балансу і займає наступні рейтингові місця та відносні

частки фінансів банківської системи України [81]:

- Обсяг валюти активів балансу – 81510,02 млн.грн.( 1 місце –

9,59%);

- Обсяг власного капіталу – 10 440,977 млн.грн.( 3 місце – 7,654%);

- Обсяг статутного капіталу – 584,436 млн.євро (3 місце);

- Обсяг кредитно-інвестиційного портфеля

– 68 012,18 млн.грн.( 1 місце – 10,03%);

- Обсяг резервів на кредитні ризики – 11778,81 млн.грн.

(16,02% КІП);

- Обсяг поточних і строкових депозитів фізичних осіб

– 30 476,47 млн.грн.( 1 місце – 16,148%);

- Обсяг поточних і строкових депозитів юридичних осіб

– 21 838,44 млн.грн.( 1 місце – 11,314%);

- Обсяг балансового прибутку – 521,65 млн.грн. (2 місце);

- Прибутковість статутного капіталу – 7,659 % (16 місце);

- Прибутковість

активів балансу – 0,640 % (22 місце);

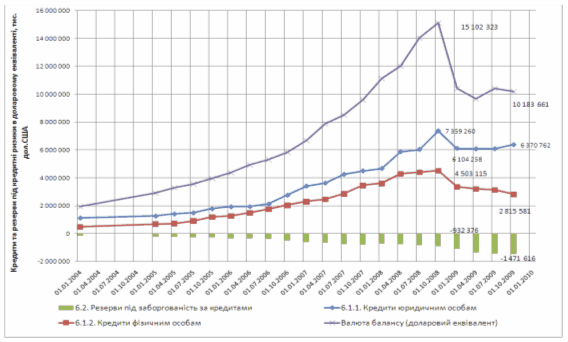

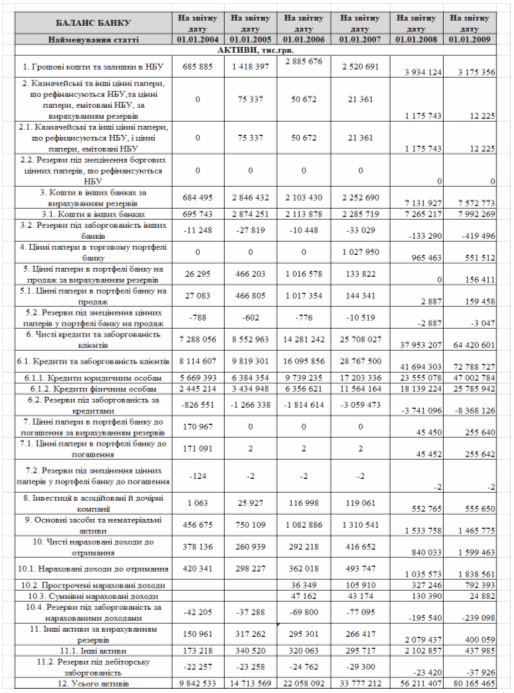

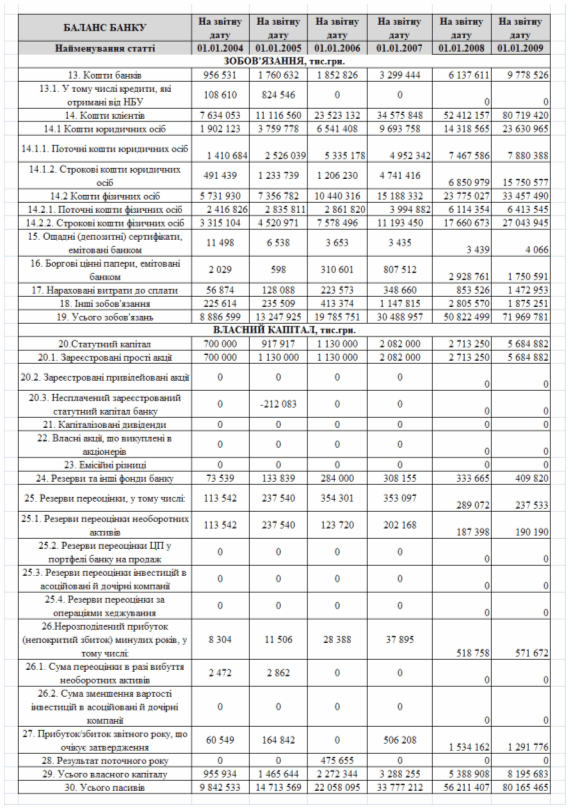

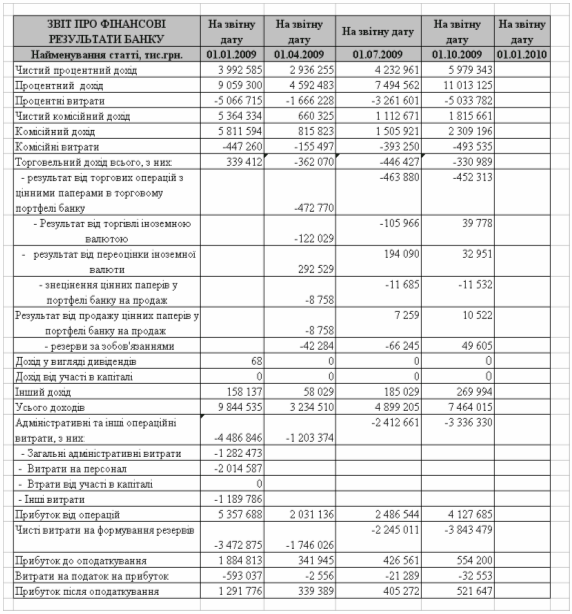

Але, за 3 квартали

2009 року кредитний ризик в досліджуємому ПАТ КБ "Приватбанк" суттєво

виріс, що інтегрально характеризується як абсолютними показниками, наведеними в

балансах та звітах про фінансові результати діяльності банка у 2003 - 2009

роках (Додаток Г) [79], які наведені динамікою приростів обсягів кредитного

портфелю та обсягів створених резервів на кредитні ризики, наведених в таблицях

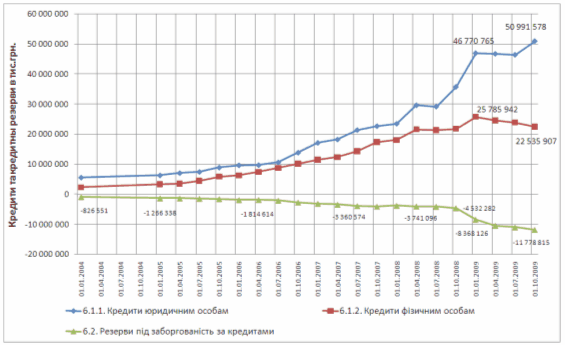

Додатку Д та на графіках рис.2.1.

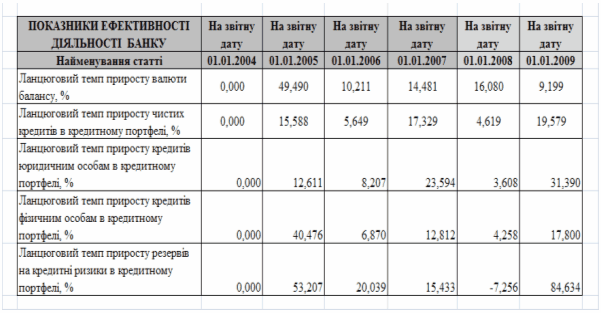

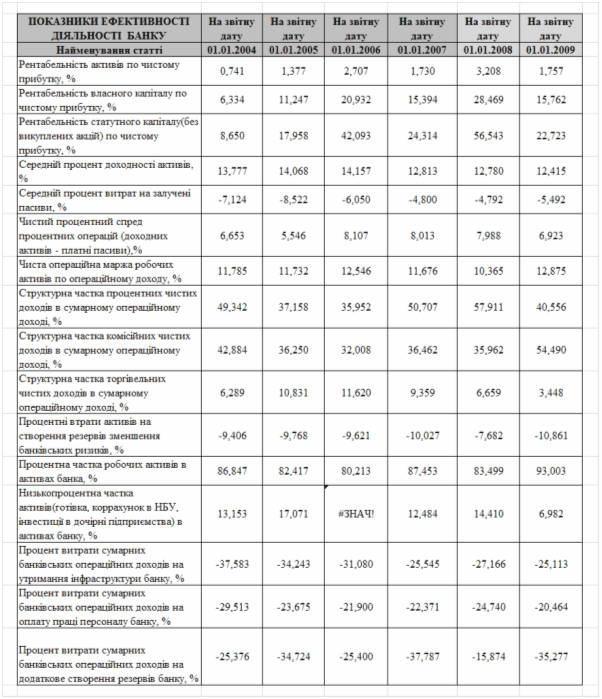

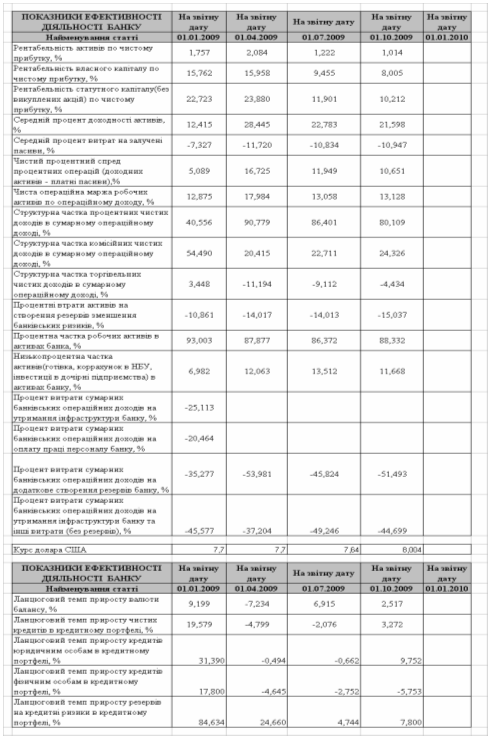

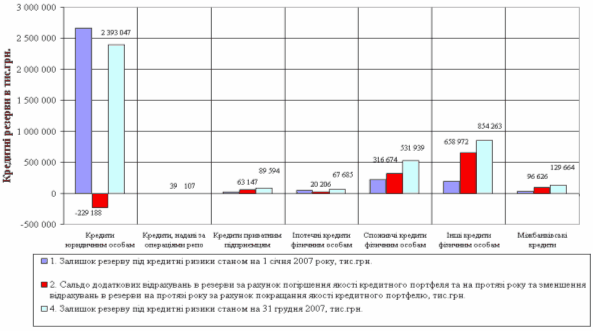

Рис. 2.1 – Динаміка

росту абсолютних рівнів кредитів юридичним і фізичним особам та резервів на

кредитні ризики в ЗАТ КБ "Приватбанк" у 2003 - 2009 роках

Як показує аналіз графіків, наведених на рис.2.1:

1) обсяг кредитно-інвестиційного портфелю КІП

знизився з рівня 71,853 млрд.грн. (01.01.2009) до рівня 68,01 млрд.грн.

(01.10.2009), тобто на -3,84 млрд.грн.;

2) а обсяг створеного резерву кредитних ризиків з

рівня 8,368 млрд.грн. (01.01.2009) зріс до рівня 11,778 млрд.грн., тобто на +

3,4 млрд.грн.;

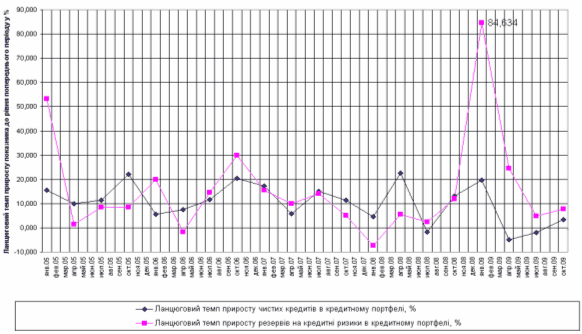

Як показує аналіз графіків динаміки приросту

показників кредитного портфеля, наведених на рис.2.2:

1) з жовтня 2008 року ланцюговий темп приросту

резервів на кредитні ризики став суттєво перевищувати темп приросту обсягу

кредитного портфелю, при цьому максимальне значення щомісячного приросту обсягу

створених резервів у 84,6% відповідає даті 01.01.2009 року (переведення більшої

частини річного прибутку в резерви на знецінення кредитного портфелю);

Рис.2.2. Динаміка

ланцюгових приростів обсягів кредитного портфелю та обсягів створених резервів

на кредитні ризики в ПАТ КБ "Приватбанк" у 2003 – 2009 рр.

При цьому (див. таблиці Додатку Д):

1) рентабельність активів ROA по чистому прибутку

за рахунок формування підвищених резервів на кредитні ризики різко знизилась з

рівня 1,611% (01.01.2009) до рівня 0,64% (01.10.2009);

2) а рентабельність власного статутного капіталу

(дивідендна доходність акцій ПАТ - ROE) по чистому прибутку за рахунок

формування підвищених резервів на кредитні ризики різко знизилась з рівня

22,723% (01.01.2009) до рівня 7,659% (01.10.2009).

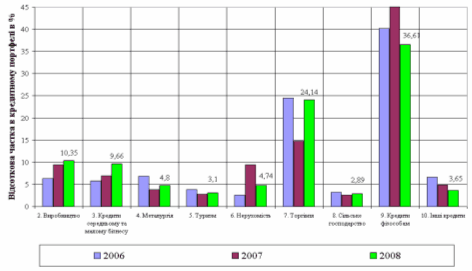

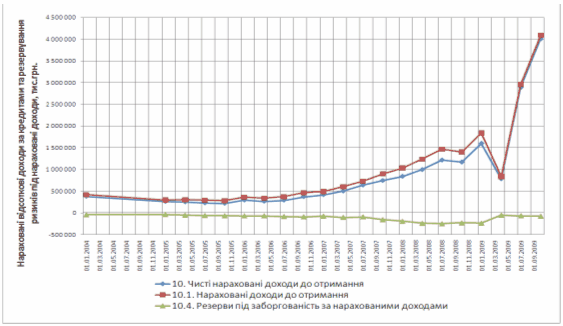

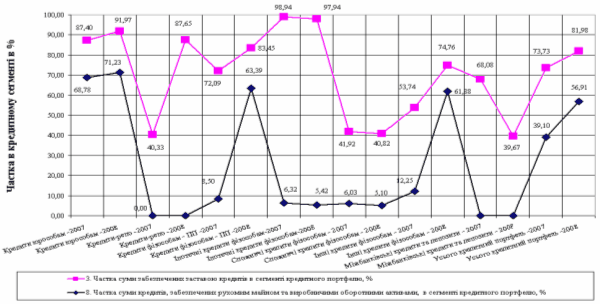

На рис.2.3. наведені графіки показників динаміки

структури кредитного портфеля ПАТ КБ "Приватбанк" за сегментами

кредитування у 2006 – 2008 роках. Як показує аналіз даних, наведених на рис.2.3,

пріоритетними сегментами кредитування банку у 2008 році були:

- кредитування фізичних осіб – частка 36,6%;

- кредитування торгівлі – частка 24,14%;

- наростання обсягів кредитування виробництва –

частка 10,35%;

- наростання обсягів кредитування середнього та

малого бізнесу – частка 9,66%;

- відновілення обсягів кредитування металургії –

частка 4,8%;

Треба відмітити різке падіння частки кредитування

будівництва, що пов’язане з кризою 2008 – 2009 років в будівництві в Україні.

Рис.2.3. Динаміка

структури кредитного портфеля ПАТ КБ "Приватбанк" за сегментами

кредитування у 2006 – 2008 роках [79]

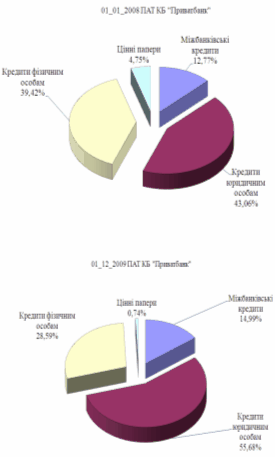

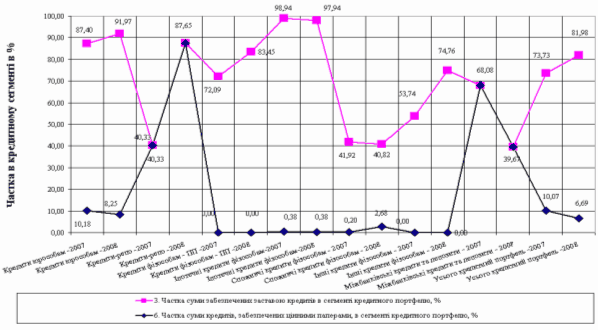

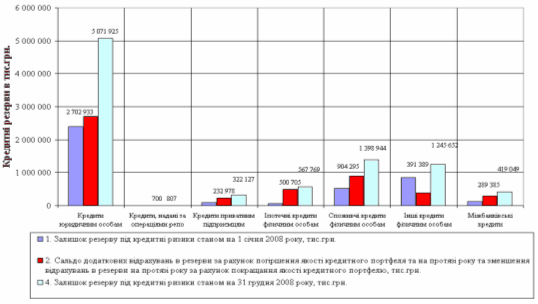

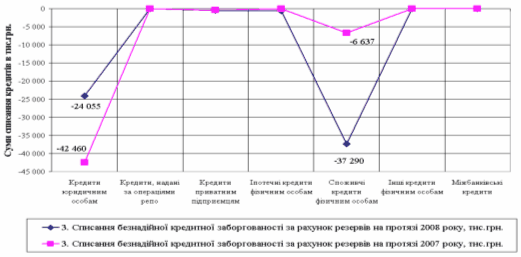

Аналіз структури резервуємого кредитного портфелю

ПАТ КБ "Приват-банк" (видані балансові кредити + позабалансові

кредитні гарантії+позабалансові зобов’язання по кредитувнню) станом на

01.01.2009 року, розподілений за інтег-ральними показниками ризикованості

кредитів по методології [12], показує, що в відсоткових частинах резервуємий кредитний

портфель розподілений на:

1)

"Стандартні" кредити –

70,5 % (Відсоток резервування 1-2% -табл.1.5);

2)

Кредити "під контролем"

– 0,76 %( Відсоток резервування 5-7% );

3)

"Субстандартні"

кредити – 17,65% (Відсоток резервування 20-25%);

4)

"Сумнівні до повернення"

кредити – 7,88% (Відсоток резервування 50-60%);

5)

"Безнадійні до повернення"

кредити – 3,21% (Відсоток резервування 100% );

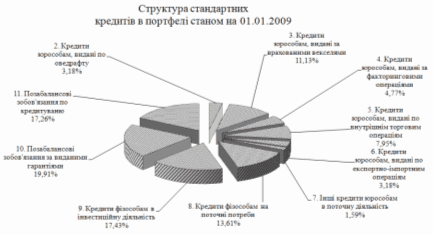

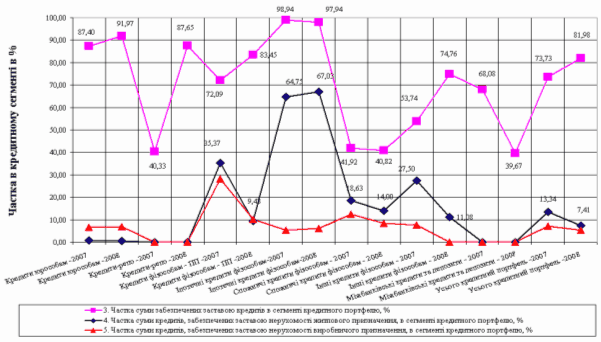

Аналіз структури "Стандартних" кредитів в

резервуємому кредитному портфелі ЗАТ КБ "Приватбанк" станом на

01.01.2009, наведений на рис.2.4, показує, що основними частками "стандартного"

сегменту портфеля є:

Рис. 2.4. Структура "Стандартних"

кредитів в резервуємому кредитному портфелі ЗАТ КБ "Приватбанк"

станом на 01.01.2009

- позабалансові

зобов’язання по кредитуванню та наданим гарантіям – 37,17%;

-

кредити, надані фізичним особам – 21,04%;

-

кредити юрособам, видані за врахованими векселями – 11,13%;

-

кредити юрособам, видані по внутрішнім торговим операціям – 7,95%.

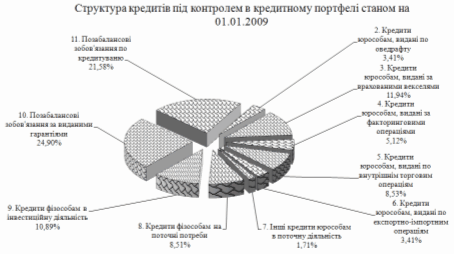

Аналіз структури

кредитів "Під контролем" в резервуємому кредитному портфелі ЗАТ КБ "Приватбанк"

станом на 01.01.2009, наведений на рис.2.5, показує, що основними частками

сегменту "під контролем" портфеля є:

Рис. 2.5. Структура

кредитів "Під контролем" в резервуємому кредитному портфелі ПАТ КБ "Приватбанк"

станом на 01.01.2009

-

позабалансові зобов’язання по кредитуванню та наданим гарантіям – 46,48%;

-

кредити, надані фізичним особам – 19,4%;

-

кредити юрособам, видані за врахованими векселями – 11,94%;

-

кредити юрособам, видані по внутрішнім торговим операціям – 8,53%.

Аналіз структури "Субстандартних"

кредитів в резервуємому кредитному портфелі ЗАТ КБ "Приватбанк"

станом на 01.01.2009, наведений на рис.2.6, показує, що основними частками "субстандартного"

сегменту портфеля є:

Рис. 2.6. Структура "Субстандартних"

кредитів в резервуємому кредитному портфелі ПАТ КБ "Приватбанк"

станом на 01.01.2009

-

позабалансових зобов’язань по кредитуванню та наданим гарантіям в сегменті

немає;

-

кредити, надані фізичним особам – 23,0%;

-

кредити юрособам, видані за врахованими векселями – 26,95%;

-

кредити юрособам, видані по внутрішнім торговим операціям – 19,25%.

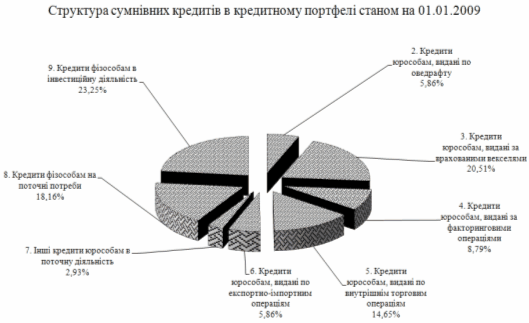

Аналіз структури "Сумнівних

до повернення" кредитів в резервуємому кредитному портфелі ЗАТ КБ "Приватбанк"

станом на 01.01.2009, наведений на рис.2.7, показує, що основними частками "сумнівного"

сегменту портфеля є:

-

кредити, надані фізичним особам – 41,4%;

-

кредити юрособам, видані за врахованими векселями – 20,51%;

-

кредити юрособам, видані по внутрішнім торговим операціям – 14,65%.

Рис. 2.7. Структура "Сумнівних"

кредитів в резервуємому кредитному портфелі ПАТ КБ "Приватбанк"

станом на 01.01.2009

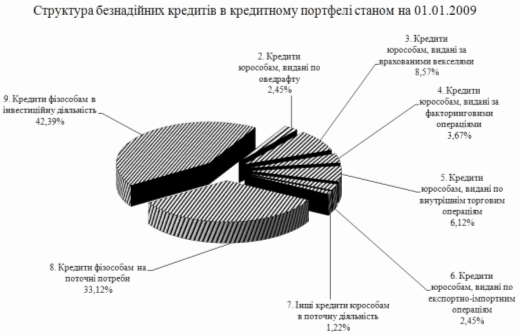

Аналіз структури "Безнадійних

до повернення" кредитів в резервуємому кредитному портфелі ЗАТ КБ "Приватбанк"

станом на 01.01.2009, наведений на рис.2.8, показує, що основними частками "безнадійного"

сегменту портфеля є:

-

кредити, надані фізичним особам – 75,5%;

-

кредити юрособам, видані за врахованими векселями – 8,57%;

-

кредити юрособам, видані по внутрішнім торговим операціям – 6,12%.

Рис. 2.8. Структура "Безнадійних"

кредитів в резервуємому кредитному портфелі ПАТ КБ "Приватбанк"

станом на 1.01.2009

Таким

чином, найбільш ризикованими сегментами кредитування в ПАТ КБ "Приватбанк"

є кредитування фізичних осіб (інвестиційні та поточні потреби), при цьому в "безнадійному"

сегменті кредитного портфелю інвестиційне (іпотечне) кредитування фізичних осіб

займає самостійно частку 42,4%. Проблема цих іпотечних кредитів, які заставою

повинні були покривати весь кредитний ризик, полягає в тому, що на фоні

світової фінансової кризи в Україні у 2008 -2009 роках реалізована масова

недобудова прокредитованого житла, що привело до знецінення іпотечної застави

до нуля.

2.2

Аналіз якості кредитних операцій банку

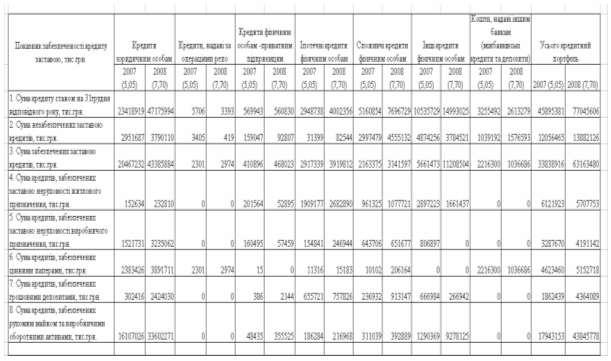

Для аналізу якості кредитного портфелю ПАТ КБ "Приватбанк"

у 2007 - 2008 роках в дипломному дослідженні побудовані технологічні таблиці

динаміки та структури показників кредитного портфеля в розрізі сегментів

кредитування (кредити юрсобам, репокредити, приватним підприємцям, іпотечні

кредити фізособам, споживчі кредити фізособам, інші кредити фізособам):

- рівень ризикового знецінення кредитів по окремим

сегментам в кредитному портфелі 2007 -2008 рр. (табл.Е.1 Додаток Е);

- якість заставного

забезпечення кредитів по окремим сегментам в кредитному портфелі 2007 -2008 рр.

(табл.Е.2 Додаток Е).

Як показує спільний

аналіз даних табл.Е.1 Додатку Е та структур знеціненості кредитів, наданих

юридичним особам, в ПАТ КБ "Приватбанк" у 2007 -2008 роках, наведених

структурними діаграмами на рис.2.9 -2.10:

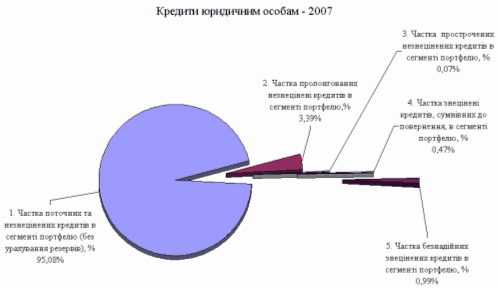

Рис.2.9.

Структура знеціненості кредитів, наданих юридичним особам в ПАТ КБ "Приватбанк"

у 2007 році

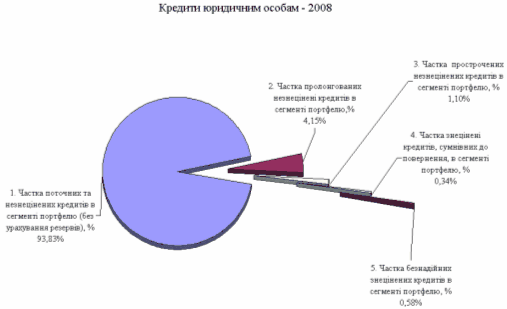

- обсяг поточних та

незнецінених кредитів юридичним особам зріс з рівня 22,7 млрд.грн. (01.01.2008)

до рівня 44,8 млрд.грн. (01.01.2009), тобто практично в 2 рази, при цьому частка

поточних та незнецінених кредитів в сегменті портфелю (без урахування резервів)

зменшилась з рівня 95,1% станом на 01.01.2008 до рівня 93,8% станом на

01.01.2009;

- обсяг пролонгованих

незнецінені кредитів юридичним особам зріс з рівня 0,81 млрд.грн. (01.01.2008)

до рівня 1,98 млрд.грн. (01.01.2009), тобто практично в 2,4 рази, при цьому

частка пролонгованих незнецінені кредитів в сегменті портфелю (без урахування

резервів) зросла з рівня 3,39% станом на 01.01.2008 до рівня 4,15% станом на

01.01.2009;

- обсяг прострочених

незнецінених кредитів юридичним особам зріс з рівня 17,8 млн.грн. (01.01.2008)

до рівня 525,5 млн.грн. (01.01.2009), тобто практично в 28,8 раза, при цьому

частка прострочених незнецінених кредитів в сегменті портфелю (без урахування

резервів) зросла з рівня 0,079% станом на 01.01.2008 до рівня 1,1% станом на

01.01.2009;

- обсяг сумнівних та

безнадійних знецінених кредитів юридичним особам зріс з рівня 0,348 млрд.грн.

(01.01.2008) до рівня 0,437 млрд.грн. (01.01.2009), при цьому:

а) обсяг знецінених

кредитів, сумнівних до повернення, зріс з рівня 111,4 млн.грн. до рівня 163,1

млн.грн.;

б) обсяг безнадійних

знецінених кредитів зріс з рівня 236,9 млн.грн. до рівня 274,6 млн.грн.;

в) сумарно частка цих

кредитів в сегменті портфелю зменшилась з рівня 1,46% станом на 01.01.2008 до

рівня 0,92% станом на 01.01.2009.

Рис.2.10.

Структура знеціненості кредитів, наданих юридичним особам в ПАТ КБ "Приватбанк"

у 2008 році

Як показує спільний

аналіз даних табл.Е.1 Додатку Е та структур знеціненості кредитів, наданих

фізособам – приватним підприємцям, в ПАТ КБ "Приват-банк" у 2007

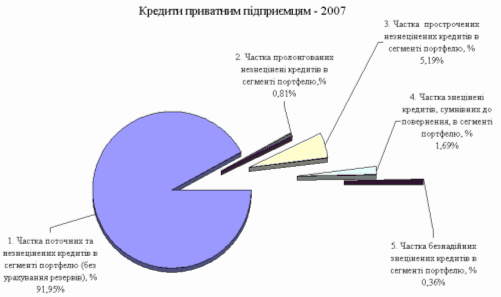

-2008 роках, наведених структурними діаграмами на рис.2.11-2.12:

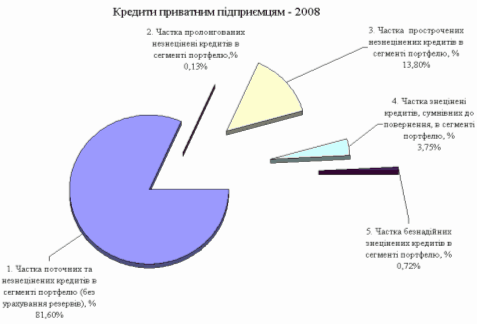

- обсяг поточних та

незнецінених кредитів фізособам –приватним підприєм-цям зріс з рівня 1,96

млрд.грн. (01.01.2008) до рівня 3,75 млрд.грн. (01.01.2009), тобто практично в

1,8 рази, при цьому частка поточних та незнецінених кредитів в сегменті

портфелю (без урахування резервів) зменшилась з рівня 91,9% станом на

01.01.2008 до рівня 81,6% станом на 01.01.2009;

- обсяг пролонгованих

незнецінених кредитів фізособам –приватним підприємцям зменшився з рівня 17,1

млн.грн. (01.01.2008) до рівня 5,83 млн.грн. (01.01.2009), тобто практично в 3

рази, при цьому частка пролонгованих незнеці-нені кредитів в сегменті портфелю

(без урахування резервів) зменшилась з рівня 0,81% станом на 01.01.2008 до

рівня 0,13% станом на 01.01.2009;

Рис.2.11.

Структура знеціненості кредитів, наданих приватним підприємцям в ПАТ КБ "Приватбанк"

у 2007 році

- обсяг прострочених незнецінені кредитів фізособам

–приватним підприємцям зріс з рівня 110,7 млн.грн. (01.01.2008) до рівня 634,8

млн.грн. (01.01.2009), тобто практично в 5,8 раза, при цьому частка

прострочених незнецінених кредитів в сегменті портфелю (без урахування

резервів) зросла з рівня 5,19% станом на 01.01.2008 до рівня 13,8% станом на

01.01.2009;

- обсяг сумнівних знецінених кредитів фізичним

особам – приватним підприємцям зріс з рівня 36,127 млн.грн. (01.01.2008) до

рівня 172,7 млн.грн. (01.01.2009), при цьому частка цих кредитів в сегменті

портфелю зросла з рівня 1,69% станом на 01.01.2008 до рівня 3,75% станом на

01.01.2009;

- обсяг безнадійних

знецінених кредитів фізичним особам –приватним підприємцям зріс з рівня 7,655

млн.грн. (01.01.2008) до рівня 33,056 млн.грн. (01.01.2009), при цьому частка

цих кредитів в сегменті портфелю зросла з рівня 0,36% станом на 01.01.2008 до

рівня 0,72% станом на 01.01.2009;

Рис.2.12.

Структура знеціненості кредитів, наданих приватним підприємцям в ПАТ КБ "Приватбанк"

у 2007 -2008 роках

Як показує спільний

аналіз даних табл.Е.1 Додатку Е та структур знеціненості іпотечних кредитів,

наданих фізичним особам, в ПАТ КБ "Приватбанк" у 2007 -2008 роках,

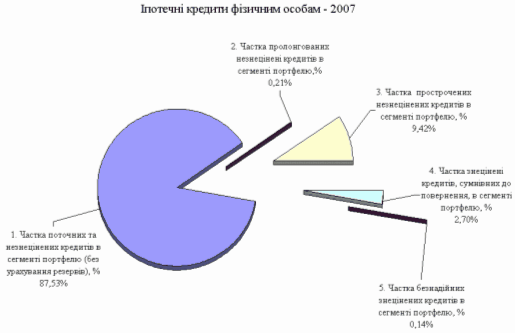

наведених структурними діаграмами на рис.2.13 -2.14:

- обсяг поточних та

незнецінених іпотечних кредитів фізособам зріс з рівня 2,581 млрд.грн.

(01.01.2008) до рівня 3,222 млрд.грн. (01.01.2009), тобто практично в 1,3 рази,

при цьому частка поточних та незнецінених іпотечних кредитів в сегменті

портфелю (без урахування резервів) зменшилась з рівня 87,5% станом на

01.01.2008 до рівня 80,6% станом на 01.01.2009;

Рис.2.13.

Структура знеціненості іпотечних кредитів, наданих фізичним особам в ПАТ КБ "Приватбанк"

у 2007 році

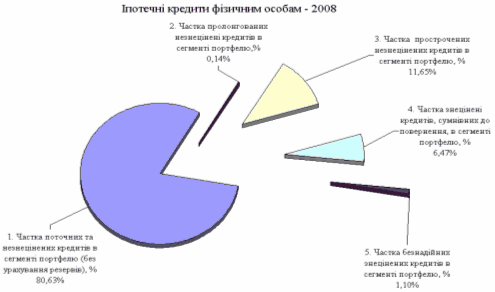

- обсяг пролонгованих

незнецінених кредитів фізособам –приватним підприємцям зменшився з рівня 6,245

млн.грн. (01.01.2008) до рівня 5,673 млн.грн. (01.01.2009), при цьому частка

пролонгованих незнецінених кредитів в сегменті портфелю (без урахування

резервів) зменшилась з рівня 0,21% станом на 01.01.2008 до рівня 0,14% станом

на 01.01.2009;

- обсяг прострочених

незнецінені іпотечних кредитів фізособам зріс з рівня 277,9 млн.грн.

(01.01.2008) до рівня 466,3 млн.грн. (01.01.2009), тобто практично в 1,8 раза,

при цьому частка прострочених незнецінених іпотечних кредитів в сегменті

портфелю (без урахування резервів) зросла з рівня 9,42% станом на 01.01.2008 до

рівня 11,65% станом на 01.01.2009;

Рис.2.14.

Структура знеціненості іпотечних кредитів, наданих фізичним особам в ПАТ КБ "Приватбанк"

у 2008 році

- обсяг сумнівних

знецінених іпотечних кредитів фізичним особам зріс з рівня 79,5 млн.грн.

(01.01.2008) до рівня 259,1 млн.грн. (01.01.2009), при цьому частка цих

кредитів в сегменті портфелю зросла з рівня 2,7% станом на 01.01.2008 до рівня

6,47% станом на 01.01.2009;

- обсяг безнадійних

знецінених іпотечних кредитів фізичним особам зріс з рівня 4,092 млн.грн.

(01.01.2008) до рівня 44,106 млн.грн. (01.01.2009), при цьому частка цих

кредитів в сегменті портфелю зросла з рівня 0,14% станом на 01.01.2008 до рівня

1,1% станом на 01.01.2009.

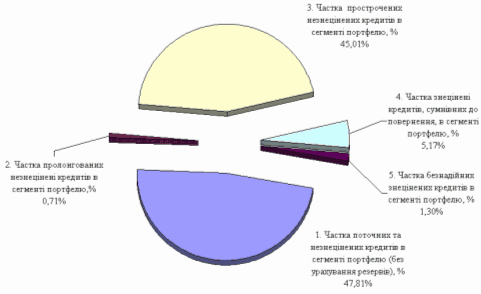

Як показує спільний

аналіз даних табл.Е.1 Додатку Е та структур знеціне-ності споживчих кредитів,

наданих фізичним особам, в ПАТ КБ "Приватбанк" у 2007 -2008 роках,

наведених структурними діаграмами на рис.2.15 – 2.16:

Рис.2.15.

Структура знеціненості споживчих кредитів, наданих фізичним особам в ПАТ КБ "Приватбанк"

у 2007 році

- обсяг поточних та

незнецінених споживчих кредитів фізособам зріс з рівня 6,531 млрд.грн.