Дипломная работа: Как банки привлекают депозиты и вклады

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

Таврический национальный университет

им М.И. Вернадского

Курсовая работа

По дисциплине

«Банковские операции»

На тему:

«Как банки привлекают вклады и депозиты»

Работу выполнила

Студентка_______________

Работу проверил

преподаватель ___________

_______________________

Симферополь, 2004

Введение

1.Коммерческие банки и их операции

1.1. Основные операции коммерческих банков

1.2. Особенности привлечения вкладов и депозитов

2. Аналитика проблемности привлечения вкладов коммерческими

банками Украины

2.1. Основные макроэкономические показатели развития

баковского сектора национальной экономики

2.2. Состояние депозитных и вкладных операций в Украине

2.3. Возможности управления и контроля по депозитным

операциям коммерческого банка

Заключение

Список использованных источников

Приложение

Введение

Непосредственным предметом исследования в работе служит предмет

банковских операций.

Обьектом изучения в работе является проблема привлечения депозитов

и вкладов коммерческими банками.

Цель работы в соответствии с предметом изучения дать

характеристику обьекта исследования, используя данные периодической печати,

монографий, публикаций, нормативных положений и учебной литературы.

Для достижения поставленной цели предполагается решить следующие

основные задачи:

- рассмотреть сущность депозитных и вкладных операций, их место в

других операциях, осуществляемых комбанками на национальном рынке финансовых

услуг;

- дать характеристику макроэкономического развития банковского

сектора за последние три года;

- определить основные тенденции, сушествующие в депозитной деятельности

банков и деятельности по привлечению вкладов;

- выделить основные направления совершествования работы с

депозитами и вкаладами для коммреческих банков.

Актуальность изучения аспекта, связанного с осуществлением

депозитных операций и привлечением вкладов, связана с особенностями

функционирования самой банковской системы. Депозиты и вклады это один из самых

главных источников привлечения средств для коммерческого банка. От успешности

этой работы зависит обьем последующих кредитных ресурсов для народного

хозяйства и населения страны.

Коммерческие банки и их операции Основные операции коммерческих

банков

В

соответствии с Законом «О банках и банковской деятельности» банковская система

Украины построена и функционирует по двухуровневому принципу. Она включает в

себя два основных уровня – Центральный банк –Национальный банк Украины (НБУ) и

коммерческие банки.

НБУ является

банком банков и ведет счета коммерческих банков, предоставляет им кредиты и

устанавливает правила функционирования межбанковского кредитного рынка в

Украине.

Кровеносной

системой национальной кредитной системы являются коммерческие банки.

Коммерческие

банки — это организации, функциями, которых является кредитование субъектов

предпринимательской деятельности и граждан за счет привлечении средств

предприятий и организаций, населения, а также других кредитных ресурсов,

кассовое и расчетное обслуживание народного хозяйства, выполнение валютных и

других банковских операций.

Банковские операции принято делить на активные

и пассивные. Активные операции — это операции банка по размещение денежных

средств в виде кредитов, а также покупки акций и других ценных бумаг. Пассивные

операции — это операции банков по привлечению денежных средств путем депозитов,

а также продажа акций и ценных бумаг.

Банк, оказывая деловые услуги своим клиентам,

является финансовым посредником. Для их участия в безналичном обороте и

аккумулировании безналичных денежных средств для целевого использования банк

открывает банковский счет.

Для осуществления своей деятельности и

обеспечения функционирования системы расчетов банки устанавливают друг с другом

корреспондентские отношения, открывая при этом корреспондентские счета, т.е.

счет одного банка в другом, который называется банком-корреспондентом.

Все коммерческие банки обязаны иметь

корреспондентский счет в центральном банке, а также получить лицензию на

осуществление банковской деятельности.

Законодательством устанавливаются определенные

ограничения на осуществление банками своей деятельности. Так, банкам

запрещается осуществлять деятельность в сфере производства и торговли

материальными ценностями, а также операций по страхованию, кроме страхования

валютных, кредитных и процентных рисков.

Поскольку кредитно-финансовая система имеет

жизненно важное значение для экономики страны, она служит объектом строжайшего

надзора и регулирования со стороны государства. Органом, осуществляющим

контроль за банковской системой и соблюдением банками банковского

законодательства, является Национальный банк Украины.

Этот контроль осуществляется путем установления

экономических нормативов, регулирующих деятельность коммерческих банков, а

также административного воздействия. К экономическим нормативам, устанавливаемым

НБУ для коммерческих банков, относятся:

·

минимальный

размер уставного фонда;

·

предельное

отношение между размером собственных средств банка и суммой его активов

(платежеспособность банка);

·

показатели

ликвидности баланса;

·

размер

обязательных резервов, размещаемых в НБУ;

·

максимальный

размер риска на одного заемщика.

К нарушителям данных нормативов НБУ может применять следующие санкции:

проведение мер финансового оздоровления; назначение временной администрации по

управлению банком на период финансового оздоровления; взыскание денежного

штрафа в размере дохода, полученного вследствие неправомерных действий коммерческих

банков; повышение норм обязательных резервов; исключение коммерческих банков из

Государственной книги регистрации банков.

Многообразие

услуг, предоставляемых коммерческими банками, исчисляется в двух- трехзначных

числах. Однако основной и первостепенной функцией коммерческого банка было и

остается кредитование.

Однако,

основной и важнейшей функцией любого коммерческого банка является

предоставление кредитов для нужд народного хозяйства, развития экономики и нужд

населения. Проводя кредитную политику каждый банк должен следовать определенным

правилам с тем, чтобы предоставленный кредит был возвращен заемщику – банку. В

случае физических лиц процедура предоставления кредита достаточно проста

(справки о подтверждении финансового положения с места работы). Для юридических

лиц эта процедура осуществляется поэтапно: рассмотрение заявки, оценка

кредитоспособности клиента и соответствующего кредитного риска. Клиент строит

свои планы из оптимистического сценария, а банк должен предполагать возможность

развития более пессимистического процесса. При анализе возможностей клиента

(юридического лица) используется целая система показателей, и это позволяет

объективно оценить риск невозврата или наоборот. После поведения экспертной

оценки (в случае положительного исхода) банк принимает решение о предоставление

кредита. В настоящий момент коммерческие банки практикуют не только

краткосрочное кредитование, но и среднесрочное, что является положительным

фактором.

На рынке

услуг кредитование предпринимательства (юридических и физических лиц) является

насущной необходимостью.

Банки в соответствии с лицензиями НБУ может

выполнять следующие банковские операции:

·

привлечение

и размещение денежных вкладов и депозитов;

·

осуществление

расчетов по поручению клиентов-корреспондентов и их кассовое обслуживание;

·

ведение

счетов клиентов и банков-корреспондентов;

·

финансирование

капитальных вложений по поручению собственников или распорядителей

инвестиционных средств;

·

выпуск

платежных документов и ценных бумаг, (чеков, аккредитивов, акций, векселей и

т.д.);

·

купля,

продажа и хранение платежных документов, цепных бумаг и другие операции с ними;

·

выдача

поручительств, гарантий и других обязательств за третьих лиц, предусматривающих

их выполнение в денежной форме;

·

приобретение

права требования по поставке товаров и предоставление услуг, принятие риска

выполнения таких требований и инкассация этих требований — факторинг;

·

приобретение

за свой счет средств производства для передачи их в аренду — лизинг;

·

купля

у предприятий и граждан и продажа им иностранной валюты наличными и валюты,

находящейся на счетах и вкладах;

·

купля-продажа

в Украине и за рубежом драгоценных металлов;

·

привлечение

и размещение драгоценных металлов на счета и вклады, а также другие операции с

этими ценностями в соответствии с международной практикой;

·

доверительные

операции (привлечение и размещение средств, управление ценными бумагами и т.д.)

по поручению клиентов;

·

предоставление

консультационных услуг, проведение операций по кассовому исполнению госбюджета

по поручению НБУ.

И это далеко не полный перечень банковских операций, предостваляемых

коммерческими банками пердпринимателям (юридическим лицам) и физичесим лицам

(населению). Однако основной целью исследования служат механизмы и анализ

деятельности коммерческих банков по привлечению вкладов и депозитов. Поэтому

рассмотрим ниже побробно составляющие этого механизма с последующей аналитикой

данных операций.

1.2. Особенности привлечения вкладов и депозитов

Кредитные ресурсы банка делятся на собственные и привлеченные.

Собственные ресурсы — это средство уставного, резервного, страхового и других фондов банка, которые возникают за счет прибыли,

а также нераспределенный на протяжении года прибыль. Главное же место в

составе кредитных ресурсов коммерческого банка будут занимать привлеченные средства. Это средства

клиентов на текущих счетах; депозиты юридических и физических лиц; остатки на

корреспондентских счетах; средство, которое их привлекает из межбанковского

рынка (межбанковский кредит); средства, получаемые от продажи ценных бумаг и

т.п.. Одним из наиболее надежных источников ресурсов для коммерческого банка

для поддержания его ликвидности являются депозитные вклады.

Коммерческий банк должен всегда иметь в наличии необходимые

денежные средства для выполнения взятых на себя обязательств относительно

обеспечения своевременного возвращения (предоставления) средств своим клиентам.

Вкладчики должны быть уверены в надежности банка. Поэтому в банке создается

обязательный резерв ликвидности, которая может гарантировать возвращение

средств вкладчикам.

Коммерческие банки во всех странах обеспечивают вкладчикам

резервный запас на случай возможных потерь; предполагаются также разнообразные

формы прямого и косвенного страхования. Потеря вкладчиками уверенности

относительно финансовой стойкости банков может привести к массовому изъятию

вкладов, которое крайне отрицательно повлияет на общую экономическую ситуацию в

стране.

Значительная часть кредитных ресурсов коммерческих банков

привлекается на основе депозитных операций.

Депозитом (вкладом) считаются временно привлеченные денежные

средства физических и юридических лиц или ценные бумаги, предоставленные банку

на четко определенный срок и за соответствующую плату (под процент).

Депозит — это средство, которое предоставляются физическими или

юридическими лицами у управления банка (финансовой организации). Депозит

оформляется соответствующим соглашением.

В широком понимании депозит можно рассматривать как кредит,

который предоставляет собственник депозита другим клиентам банка через

посредничество этого банка.

В развитой рыночной экономике депозитные операции являются одним

из важнейших секторов денежного (финансового) рынка. Масштабы депозитных

операций определяются наличием в народном хозяйстве свободного денежного

средства.

В бывшем Союзе ССР в банковской практике под словом

"депозит" понимали лишь срочные взносы.

Международная банковская практика рассматривает депозиты намного

более широкое — как все возможные виды и формы внесения (привлечения или

размещения) денежных средств на счета банка. Сумму депозита, на которую в

соответствии с условиями депозитной сделки начисляются проценты, заведен

называть номиналом депозита.

Субъектами отношений относительно обслуживания депозитов

выступают:

— коммерческие банки как заемщики;

— предприятия (фирмы, организации), банки и прочие кредитные

учреждения, физические лица — собственники средства как кредиторы.

Собственник депозита является депонентом.

Объектом депозитных операций являются взносы, которые на

определенное время привлекаются на депозитные счета в банк. Это средства,

переданные на условиях, определенных двусторонним соглашением.

Исторически депозитные функции банков заключались в том, что они

предоставляли своим клиентам преимущественно услуги в виде хранения золотых и

серебряных слитков и драгоценностей. Затем они стали привлекать денежные средства

клиентов. Причем, если первоначально банки предоставляли депозитные услуги

только физическим лицам, то позже спектр банковского депозитного обслуживания

распространился и на юридических лиц.

Впервые система страхования депозитов была создана и США.

Государственная структура, которая представляет такие услуги — Федеральная

корпорация страхования депозитов (ФКСД), которая страхует каждого вкладчика

коммерческого банка или кредитной ассоциации. Все коммерческие банки и

сберегательные учреждения делают взносы в ФКСД. За счет этих средств и

осуществляются выплаты вкладчикам банков, которые обанкротились. В

Великобритании создан Совет защиты депозитов Банка Англии. Здесь компенсируются

депозиты, открытые частным лицам во всех западноевропейских отделениях банков,

которые размещены на территории Великобритании, причем, как в фунтах стерлингах,

так и другой валюте. Подобные же системы существуют в Бельгии, Люксембурге,

Польше и других странах Западной Европы.

Всевозрастающая конкуренция на рынке депозитных услуг

способствует возникновению множества различных видов депозитов. В условиях

острой конкуренции западные коммерческие банки разрабатывают и предлагают

клиентам все новые и новые виды депозитных услуг. Виды вкладов, предлагаемые,

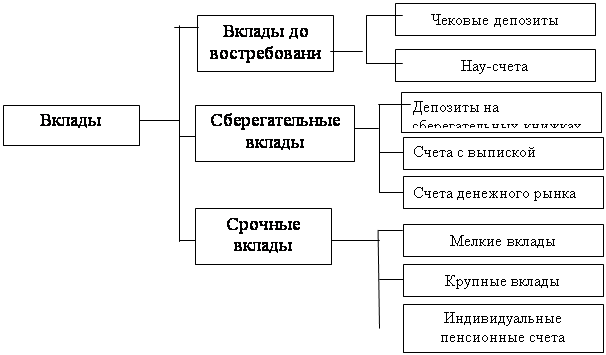

например, в США, представлены на рисунке 1.1.

Наиболее распространенными в США являются чековые вклады. Это

счета, которые дают право вкладчику выписывать чеки для совершения платежей

(отсюда и название). По чековым вкладам процент, как правило, не начисляется.

Нау-счета — это счета, против которых клиент может выставлять тратты,

именуемые обращающимися приказами об изъятии. По этим счетам, в отличие от

чековых, выплачиваются проценты. Процентная ставка по счетам на сберегательной

книжке ограничивается верхним пределом на уровне учетной ставки. Счета с

выпиской состояния сберегательного вклада в целом аналогичны счетам на

сберкнижке. Основной особенностью депозитных счетов денежного рынка Запада

является то, что ставка по этим счетам не ограничивается, а происходит ее

еженедельная корректировка в соответствии с изменением рыночных норм процента.

Срочные депозиты размеров до 100 тыс. долларов относятся к категории мелких,

свыше — крупных. Особое место среди банковских депозитов занимают

индивидуальные пенсионные счета, которые по сути представляют собой

специальные срочные или сберегательные вклады. В Украине такие формы вкладов по

депозитам только формируются.

Рис.1.1 Виды вкладов в США

Рис.1.1 Виды вкладов в США

В теории кредитования используются разные подходы к классификации

депозитов. Сложность проблемы состоит в том, что банковская практика постоянно

разрабатывает новые виды депозитов, которые часто объединяют в себе характерные

особенности и признаки существующих прежде видов. Безусловно, формирование

таких гибридных видов депозитов усложняет определение для них конкретного места

в общей схеме классификации банковских депозитов. Рассмотрим наиболее

распостраненные виды депозитов.

Депозиты принято делить на следующие основне виды:

— до востребования;

— срочные на определенный срок;

— сберегательные взносы населения;

—

сберегательные (депозитные) сертификаты.

Расскроем содержание вышеперечисленных депозитов.

Депозиты до востребования — это обязательства,

которые не имеют конкретного срока. Вклады до востребования могут быть изъятые в

любое время по первому требованию вкладчика. Это средство, которое находятся на

текущих, бюджетных счетах коммерческих банков и используются собственниками в

зависимости от потребности в этом средстве. Условия уплаты процентов за остатки

средств на таких счетах определяются в двусторонних соглашениях при открытии

этих счетов. По вкладам до востребования начисляется низкий процент.

Взносы до востребования размещают те, ком нужны средства в

ликвидной форме для осуществления текущих расчетов. К данному виду депозитов

относятся также так называемые чековые депозиты, при которых средство снимаются

из счета с помощью чеков.

Срочные депозиты — это обязательства,

которые имеют определенный срок. Это средство, которое сохраняются на депозитных

счетах в банка на протяжении срока, определенного в депозитном соглашении. Как

правило, взносы на определенный срок размещаются в больших суммах. Банки

выплачивают по срочным депозитами более высокий процент, чем по депозитам до

востребования. Сохранение средств на срочных депозитах выгодно как клиенту, так

и банку. Банки пользуются привлеченным средством на протяжении продолжительного

и, главное, заведомо обусловленного (известного им) термина. Это дает банку

возможность увеличивать объемы кредитных ресурсов.

К срочным депозитам в банковской практике

относят депозиты овернайт — депозиты, привлеченные банком на срок не больше

одного операционного дня (без учета нерабочих дней банка). Срочными депозитами

являются также средства, полученные от других коммерческих банков как депозит

(вклад) на конкретный срок.

Сумма, сроки и условия приема срочных депозитов определяются

банком-заемщиком соответственно его финансовым возможностям по согласованию с

вкладчиком. Особенности привлечения вкладов на срочные депозитные счета

регулируются внутренними положениями коммерческ-банков.

Разновидностью долгосрочных депозитов на определенный срок

являются депозитные сертификаты.

Депозитный (сберегательный) сертификат — это письменное

свидетельство коммерческого банка о депонировании денежного средства, которое

удостоверяет право вкладчика или его правопреемника на получение после

окончания установленного срока суммы взноса и процентов за ним; это письменное

свидетельство банка о внесении депонентом денежных средств на депозит. Выпуск

сберегательных (депозитных) сертификатов за своим экономическим содержанием

подобно привлечению любого другого срочного депозита.

В мировой банковской практике депозитные сертификаты приобрели

большое распространения. На депозитных сертификатах отмечается срок изъятия

средства и размер надлежащего процента. Депозитный сертификат есть ценной

бумагой, которая может осуществлять самостоятельный оборот на фондовом рынке.

Бланки депозитных сертификатов изготовляются соответственно действующим

нормативным требованиям и установленных образцов.

Коммерческие банки обязаны сделать достоянием гласности условия

выпуска сберегательных (депозитных) сертификатов путем размещения такой

информации в печатных средствах массовой информации или в общедоступном для

клиентов месте в учреждении банка, или обоими способами одновременно.

Сберегательные вклады - это вклады населения,

размещаемые в банках с целью сохранения и накопления. Для этого вида депозита

характерно наличие специальной сберегательной книжки, которое выдается банком

вкладчику и в которой фиксируются операции со сберегательным вкладом.

Собственник, как правило, обязан предъявить сберегательную книжку, чтобы

положить деньги на счет или снять их. В нашей стране на обслуживании

сберегательных вкладов населения специализируется Сберегательный банк.

Клиент должен сохранять сберегательную книжку и в случае ее потери

немедленно заявить об этом в учреждение банка. В таком случае вкладчику

изменяется номер счета и выдается новая книжка. Вторая сберегательная книжка за

тем самым вкладом , не выдается. Все записи в сберегательной книжке

осуществляются должностными лицами непосредственно в учреждении банка и только

в присутствия вкладчика или его законного представителя или наследника.

Вкладчику разрешается проверять в учреждении Сбербанка соответствие записей за

вкладами в сберегательной книжке и в карточке лицевого счета.

К ценным бумагам банков как видов депозитов относят: акции и

облигации акционерных обществ, которые принадлежат коммерческим банкам; акции и

облигации, которые находятся на сохранении в банка и принятые в обеспечения

займов и т.п..

В общей системе банковских депозитов выделяют также так называемые

специальные вклады. К ним принадлежат: средства,

зарезервированные на отдельных счетах для проведения аккредитивных расчетов и

расчетов с помощью лимитированных чековых книжек; средства для факторингових

операций; средства для межбанковских расчетов; кредиторская задолженность.

Важное значение имеют межбанковские депозиты,

которые предоставляются в границах корреспондентских отношений между банками.

Временно свободные средства в банка возникают из-за отсутствия необходимого

спроса на кредитном рынке или невыгодность размещения кредитных ресурсов среди

клиентов. Часто межбанковские депозиты играют роль инструмента отладки более

тесных и доверчивых корреспондентских отношений между банками.

Иногда банки используют в своей деятельности так называемые гарантийные

депозиты. Они открываются на требование банка кредитора в случае, если

у него существуют сомнения относительно обесценения активов, переданных

баночные у обеспечения предоставленного кредита, или есть риск

неплатежеспособности клиента-заемщика. Особенностью гарантийных депозитов есть

то, что инициатором их создания выступает сам банк, а не депонент.

В Отчете об остатках по депозитам коммерческие банки Украины

должны ежемесячно подавать в региональные управления НБУ данные о таких видах

депозитов: межбанковский рынок — депозиты размещены, депозиты привлечены;

небанковский рынок — депозиты небанковских финансовых предприятий, депозиты

нефинансовых государственных предприятий, депозиты нефинансовых

негосударственных предприятий, депозиты некоммерческих организаций, которые

обслуживают домашние хозяйства, депозиты физических лиц, депозиты других домашних

хозяйств, депозиты бюджета и внебюджетных фондов Украины (государственного

бюджета, клиентов, которые содержатся из государственного бюджета, местных

бюджетов), счета за доверительными операциями, сберегательные сертификаты.

Коммерческие

банки постоянно сталкиваются с серьезной конкуренцией на рынке денежных

ресурсов при привлечении депозитов. Побеждают в этой конкурентной борьбе те

банки, которые предложат клиентам наиболее удобные и выгодные депозитные схемы.

Важную роль в мотивации клиентов к вложению денежного средства сыграет уровень

процента за данным видам депозита. Коммерческий банк может предлагать кроме

процента дополнительные финансовые льготы своим клиентам.

1.

Аналитика проблемности привлечения вкладов коммерческими банками

Украины

Основные макроэкономические показатели развития баковского сектора национальной

экономики

На 1 марта 2004 года в Государственном реестре банков было

зарегистрировано 183 банка, из которых 157 имели лицензии на осуществление

банковских операций. В I квартале было зарегистрировано еще два новых банка:

универсальный банк «Лидер» и одесский банк «Соцкомбанк». При этом из

Госреестра в I

квартале был исключен один банк — «Амаско». В стадии ликвидации находится 23

банка, из которых 10 ликвидируются по решению НБУ, 12 — по решению судов и один

банк — по решению акционеров/18,98/.

Согласно закону о банках и банковской деятельности до 17 января

2003 года украинские банки должны были нарастить свои капиталы до 5 млн. евро,

областные банки — до 3 млн., кооперативные — до 1 млн. евро/1,10/.

Следует отметить, что отечественные банки увеличивают темпы роста

основных показателей, об этом свидетельствуют цифры консолидированной прибыли

украинских банков.

Так, консолидированная прибыль украинских банков в первом квартале

2003 г. превысила аналогичный показатель 2002 г. на 91 %, составив 216 млн.

грн. (за I

квартал прошлого года — 113 млн. грн.). Об этом сообщил заместитель

председателя правления НБУ Александр Шлапак. По его информации, за первый

квартал 2003 г. уставный капитал действующих банков увеличился на 7,7% (за I квартал 2002 г. — на 3,1

%) и составил 6457,4 млн. грн., обязательства выросли на 11,8% (на 6,2%) — до

60285,6 млн. грн., активы повысились на 10,4% (на 5,6%) — до 74822,2 млн. грн/16,54/.

Имеет место также положительная динамика балансового и уставного

капиталов коммерческих банков (рис. 2.1.).

Рис. 2.1. Динамика балансового и

уставного капиталов комбанков, млн.грн.

Благодаря хорошим макроэкономическим условиям в Украине два-три

минувших года (отсчет с 2000 года) стали периодом быстрого и устойчивого роста

кредитного рынка. Постепенно и население начало доверять все больше сбережений

банкам, что позволило финансовым учреждениям существенно нарастить объемы

выданных кредитов и снизить кредитные ставки. В итоге, как выразился президент

Ассоциации украинских банков Александр Сугоняко, «банки начали реальное

кредитование экономики не только на уровне оборотных средств, но и

производства».

Положительная динамика банковских ресурсов, используемых в

экономическом механизме выглядит за этот небольшой период достаточно

оптимистично (рис.2.2).

Рис. 2.2. Динамика вкладов в банковский

сектор, млн. грн.

Рост вкладов населения и других обязательств позволили

коммерческим банкам активно проводить политику кредитования народного

хозяйства, бизнеса и физических лиц. Вот как выглядит динамика кредитования со

стороны коммерческих банков за последние три года (рис. 2.3.).

Рис.2.3. Динамика кредитов,

предоставленных комбанками предпринимателям и физическим лицам, млн. грн.

Однако, уже с середины 2003 года, казалось бы, отлаженный

механизм, транслирующий сбережения в инвестиции, забуксовал. Впервые от

структур исполнительной власти прозвучало предложение банкам «затормозить»

кредитование, поскольку это в нынешних условиях небезопасно. Между тем

«разогретому» производственному бизнесу, растущему в течение последнего времени на

10—15% ежемесячно, плавно притормаживать достаточно сложно/8,53/.

Благоприятная макроэкономическая конъюнктура

заметно помогла украинским банкам. Как за счет притока ресурсов через

положительное сальдо торгового баланса, так и за счет роста монетизации

экономики у банков почти не было проблем с увеличением ресурсной базы. При этом

большинство банков также не испытывали в последние два года серьезных осложнений

с наращиванием собственного капитала и поддержанием ликвидности.

Самыми большими рисками в отечественной

банковской системе в настоящее время специалисты ведущих украинских банков на

конференции «Требования к системам контроля рисков коммерческих банков в

условиях развития национальной банковской системы Украины» назвали кредитный,

валютный и риск ликвидности.

Таким образом, среди предпосылок ухудшения

положения банков называются следующие факторы. Во-первых, это кредитные риски,

поскольку львиная доля сегодняшних «плохих долгов» банков была сформирована на

фоне безудержного роста кредитного портфеля в период восстановления экономики.

Во-вторых, это агрессивный банковский менеджмент, который слабо владеет

технологиями управления рисками. И в-третьих, критическая зависимость от

непрозрачной деятельности финансово-промышленных групп, контролирующих многие

банки. Перечисленные риски, «плохи» уже тем, что они объективно препятствуют

качественным изменениям в банковском секторе, создавая ситуацию «порочного

круга» и провоцируя рост кредитных ресурсов.

2.2. Состояние депозитных операций в Украине

Рассмотрим процессы, которы происходили на небанковском

рынке депозитов в последние три года. Для этого приведем и проанализируем

данные таблицы 2.1.

Таблица 2.1.

Динамика процентных

ставок комбанков по срочным депозитам на небанковском рынке (2001-2003 годы)

|

Сроки

размещения/

Виды

валют

|

Субьетов

хозяйственной деятельности |

Бюджета |

Физических

лиц |

Средневзвешен-ная

ставка |

|

|

2001 |

2002 |

2003 |

2001 |

2002 |

2003 |

2001 |

2002 |

2003 |

2001 |

2002 |

2003 |

В национальной валюте

|

| Средневзвешен-ная

ставка |

15,9 |

8,4 |

12,4 |

- |

- |

7,4 |

21,7 |

15,9 |

15,9 |

17,9 |

10,3 |

14,2 |

До 1 месяца

|

15,5 |

7,8 |

11,0 |

- |

- |

|

13,1 |

10,8 |

13,0 |

15,4 |

7,8 |

11,2 |

| До 1-3

месяцев |

17,5 |

12,5 |

14,5 |

- |

- |

15,3 |

19,4 |

15,8 |

16,9 |

18,2 |

14,9 |

16,0 |

| 3-6

месяцев |

13,2 |

12,4 |

11,6 |

- |

- |

|

20,9 |

14,6 |

14,7 |

17,0 |

14,1 |

14,0 |

| 6-12

месяцев |

14,1 |

13,7 |

11,3 |

- |

- |

18,0 |

22,1 |

15,7 |

14,6 |

20,5 |

14,9 |

12,8 |

| Более

года |

18,0 |

13,1 |

13,1 |

- |

- |

5,4 |

26,5 |

18,8 |

17,1 |

20,9 |

18,1 |

14,9 |

В иностранной валюте

|

| Средневзвешенная

ставка |

- |

6,2 |

6,7 |

- |

- |

- |

7,4 |

6,8 |

7,9 |

7,4 |

6,7 |

7,7 |

| До 1

месяца |

- |

- |

4,0 |

- |

- |

- |

|

2,9 |

3,7 |

- |

2,9 |

3,9 |

| 1-3

месяца |

- |

6,2 |

7,7 |

- |

- |

- |

5,7 |

4,6 |

7,4 |

5,7 |

5,4 |

7,5 |

| 3-6

месяцев |

|

7,4 |

3,8 |

- |

- |

- |

7,6 |

7,1 |

7,9 |

7,6 |

7,1 |

7,7 |

| 6-12

месяцев |

- |

4,5 |

6,8 |

- |

- |

- |

7,0 |

7,4 |

7,7 |

7,0 |

7,3 |

7,7 |

| Более 1

года |

- |

5,2 |

5,9 |

- |

- |

- |

13,3 |

9,0 |

9,7 |

13,3 |

8,9 |

8,8 |

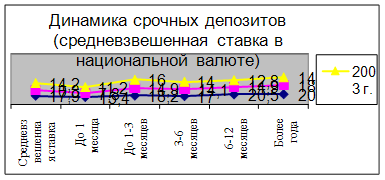

Проведем сравнительный анализ в динамике по

срочным депозитам в национальной и иностранной валюте для различных категорий

вкладчиков и по разным срокам привлечения, используя данные таблицы 2.2. Для

наглядности используем графический метод отображения информации (рис.2.4

–2.9.).

Рис.2.4. Динамика стоимости срочных депозитов для субьектов

хозяйствования по срокам привлечения (2001-2003 годы)

Из рисунка 2.4. хорошо видно, что самая высокая

стоимость данного вида депозитов для субьектов хозяйствования в национальной

валюте имела место в 2001 году (срок от 1 до 3 месяцев), самая низкая стоимость

по данному сроку привлечения зафиксированна в 2002 году. По срокам до месяца

также лидируют процентные ставки 2001 года. В целом следует отметить, что

депозиты в 2002 и 2003 годах значительно снизились по сравнению с базовым 2001

годом. Это говорит о уменьшении стоимости данного вида ресурсов в последние 2

года. При сравнении 2002 и 2003 года в аналогичных по срокам привлеченным

депозитам можно отметить колебания в группах и в сторону уменьшения и в сторону

увеличения стоимости депозитных вкладов для субьетов хозяйствования.

Рис.2.5. Динамика стоимости срочных депозитов для населения

(физических лиц)

Рисунок 2.5. демонстррует более высоки ставки по всем

группам в 2001 году и для физических лиц в национальной валюте также, и здесь

уровень депозитных ставок много выше соответствующих ставок по срокам для

субьетов хозяйствования (в среднем на 3-4 процентных пункта). При сравнении

проценных ставок 2002 и 2003 года отмечаются следующие тенденции –

средневзвешенная ставка в эти годы практически не изменилась, по вкладам до

месяца имеет рост на 1,2 пункта в 2003 году, по вкладам от 1 до 3 месяцев на 1

проценную ставку выше 2003 год, небольшой рост (лишь на 0,1%) отмечается по

группе привлечения от 3 до 6 месяцев. Сроки от 6 до 12 месяцев и свыше года

дают отрицательные значения для роста ставок в 2003 году (в среднем на

1,1процентного пункта).

Рис.2.6. Динамика средневзвешенной ставки срочных депозитов в

национальной валюте

Средневзвешенная ставка в рассматриваемые периоды была также

выше в 2001 году (исключение составляют депозиты со сроком привлечения от 1 до

3 месяцев). При сравнении в группах по срокам привлечения между 2002 и 2003

годом хочется отметить стойкий рост процентных ставок почти по всем группам в

2003 году. Исключение составляет группа от 6 до 12 месяцев и более года, здесь

отмечается значительное снижение процентных ставок по сравнению с 2002 годом (в

среднем на 4 процентных пункта). Это свидетельствует о том, что депозиты на

более длительный срок по стоимости становятся дешевле.

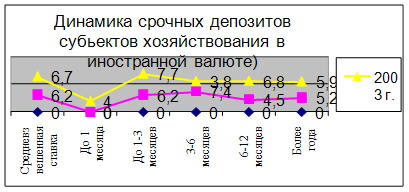

Перейдем к анализу основных групп депозитов в иностранной

валюте. Вначале рассмотрим процентные ставки по депозитам для субьектов

хозяйствования.

Рис.2.7. Динамика срочных депозитов

субьетов хозяйствования в иностраной валюте

Для данной группы вкладчиков отмечается следующая

картина. В 2001 году данные депозиты для субьетов хозяйствования не имели

места. В 2002 и 2003 годах по средневзвешенной ставке различия составляют 0,5

процентного пункта (рост в 2003 году), по группе от 1 до 3 месяцев в 2003 году

рост составляет 1,5 проценного пункта. Начиная с группы от 3 до 6 месяцев в

2003 году идет снижение депозитных ставок (от 1 до 3 месяцев снижение на 3,6

процентных пункта, от 6 до 12 месяцев на2,3 проценных пункта и более года на

0,7 процентного пункта).Перейдем к анализу срочных депозитов для физических лиц

в иностранной валюте.

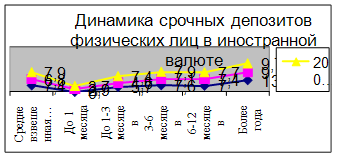

Рис.2.8. Динамика срочных депозитов физических лиц в иностраной валюте

Депозиты в иностранной валюте для физических лиц

в 2001 году уже не имеют значительных отличий по стоимости с другими

аналитическими периодами. Можно отметить некоторую стабильность в группах по

средневзвешенной ставке (колебания от 6,8-7,9 процентных пункта) до 1 месяца

3,0-3,7 процентных пункта; от 3 до 6 месяцев (7-7,7%). Нет стабильности в

группах депозитов более года (здесь выше всего депозитные ставки в 2001 году и

ниже в 2002 году, с последующим ростом в 2003 году на 0,7 процентного пункта).

Динамика депозитов по средневзвешенной ставке в

иностранной валюте очень похожа на динамику срочных депозитов для физических

лиц (рис.2.9). Отмечаются схожие тенденции в группах по срокам првлечения.

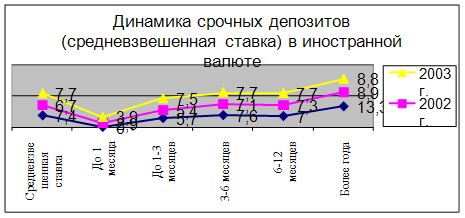

Рис.2.9. Динамика срочных депозитов (средневзвешенная ставка) в

иностраной валюте

Аналитика депозитных операций на небанковском и межбанковском

рынках проводитстя постоянно. При этом больщое значение уделяется причинам

изменений процентных ставок.

Ниже приводится выдержка из аналитического обзора

по депозитным операциям на небанковском и межбанковском рынках в октябре 2003

года.

На протяжении октября 2003 года средневзвешенная процентная

ставка по депозитам возросла на 0,9 процентного пункта до 7.6% годовых.

Повышение общего уровня процентных стваок по депозитам обусловлено подоражанием

на 1.1. процентного пункта до 8% годовых депозитов в национальной валюте и на

0,4 процентного пункта к 6,3%годовых в национальной валюте.

Анализ процентных ставок по срочным депозитам в

разрезе вкладчиков показал, что на протяжении октября 2003 года произошло

увеличение средневзвешенной процентной стваки процента до 7,8% по депозитам

субьетов хозяйствования, тогда как средняя стоимость депозитов физических лиц

осталась на прежнем уровне (12,2%годовых).

В сентябре 2003 года в сравнении с октябрем

средневзвешенная процентная ставка по депозитам в национальной валюте,

полученных от субьектов хозяйствования, увеличилась на 1,7% пункта и составила

8,2 %годовых. Краткосрочные депозиты в целом увеличились на 2,1 процентного

пункта до 7.7%. Наибольшее увеличение отмечено по средневзвешенной ставке по

депозитам сроком до 1 месяца. Стоимость депозитом, привлеченных на срок от 3 до

6 месяцев не изменилась и осталась на среднем уровне (11% годовых).

Средневзвешенная ставка по долгосрочным депозитам

за октябрь месяц увеличилась на 0,6 процентного пункта и составила 9,1%

годовых.

По регионам самый низкий уровень процентных

ставок по депозитам субьектов хозяйствования в национальной валюте

зарегестрирован в банках Днепрпетровска (6,7% годовых) и Донецкой областей (3,8

% годовых), что на 1,5 и 4,4 процентного пункта ниже среднего показателя по

банковской системе. Самой высокой осталась стоимость депозитов субьектов

хозяйствования в банках Черниговской области, которая в октябре составила 15,1%

годовых в сравнении с 13,9% годовых, и эта ставка была на 6.9 процентного

пункта выще, чем в среднем по банковской системе Украины.

Продолжалось увеличение средней стоимости

депозитов субьектов хозяйствования в иностранной валюте, которая в течении

октября 2003 года увеличилась на 0,7 процентного пункта к 5,1% годовых. На срок

свыше 1 года средства в иностранной валюте от субьектов хозяйствования

привлекались под 7,4% годовых, что на 0,7 процентного пункта выше, чем в

сентябре 2003 года.

Средневзвешенная процентная ставка по депозитам

физических лиц в национальной валюте на протяжении октября 2003 года

практически не изменилась (повысилась на 0,1 процентного пункта) и составила

7,6% годовых. Депозиты населения в иностранной валюте в сравнении с предыдушим

месяцем подорожали на 0,3 процентгого пункта до 6,7% годовых.

Положение на межбанковском рынке депозитов в тот

же период характеризовалось увеличением процентных ставок в национальной

валюте. Средневзвешенная процентная ставка по этим депозитам на протяжении

месяца выросла на 1.5 процентного пункта и составила 2,9% годовых.

Увеличение общего уровня стоимости гривневых

депозитов произошло вследствии подорожания депозитов фактически по всем срокам

привлечения вкладов. Исключение составили депозиты со сроком привлечения от 6

до 12 месяцев, средневзвешенная процентная ставка по ним снизилась на 1,8

процентного пункта и составила 8,2% годовых. Самыми дорогими средствами были

средства, привлеченные на депозитные счета сроком от 2 до 7 дней, средняя

стоимость этих средств в октябре составила 11,6% годовых в сравнении с 8,4%

годовых в сентябре. Самыми дешевыми были были депозиты овердрафт, которые

привлекались в среднем под 7.8% годовых.

В октябре 2003 года средневзвешеенные ставки по

межбанковским депозитам в иностранной валюте колебались на уровне 2,0-3,4%

годовых. По депозитам овердрафт банки платили в среднем 2,7% годовых, что на

0,7 процентного пункта меньше, чем в сентябре 2003 года, по средствам,

привлеченным на срок до 1 месяца, - 3,4% годовых, стоимость которых за месяц

возросла на 0,2 процентного пункта. Долгосрочные депозиты в иностранной валюте

в течении октября 2003 года подешевели на 0,1 процентного пункта до 2.9

%годовых.

Приведенная выше аналитическая выдержка

показывает, что на рынке депозитных операций имеют место колебания как в

сторону роста, так и удешевления депозитных договоров.

Обратимся к вкладам, которые предлагают

коммерческие банки для населения. Это особенность вкладных операций, они заключаются

в основном с населением, хотя договор может заключить и юридическое лицо.

Характеристика основных вкладов, которые

предлагают коммерческие банки населению может быть проведена с помощью данных

приложений курсового проекта. В приложениях 1-3 приводятся действующие вклады в

наиболее конкурентоспособных местных банках (по г. Симферополю).

Анализируя, предлагаемые населению вклады, можно

выделить их разнообразие. Разнообразие связано с целевым названием вкладов и

условиями их заключения. Наиболее разнобразными условиями выделяются вклады для

населения, которые заключаются по пенсионным пргораммам, они различны по срокам

привлечения средств и по расчетам с вкладчиками (ежемесячная выплата процентов,

выплата в конце срока, с возможностями пополнения и без них).

Популярны вклады срочного содержания,

накопительные, пенсионные, выиграшные. Эти вклады предлагаются, как правило, и в

национальной и в иностранной валюте. Причем вклады в национальной валюте вегда

имеют более высокую процентную ставку.

Минимальная сумма вклада, как правило,

укладывается в сумму 500 грн (есть и ниже). При этом заключивщий с банком

договор вкладчик имеет определеную стоимость процентов, присоединяемых к

вкладу. Чем выше сумма вклада, тем выше предлагаемая банком процентная ставка,

это дополнительный привлекающий момент для данного вида работы с населением.

В целом можно констатировать, что вклады мало,

чем отличаются от депозитных операций, однако здесь действует определенная

политика для привлечения вкладчиков (по специальным вкладам процентные ставки

оказываются немного выше чем по депозитным операциям на тот же срок).

В целом, заключения экспертов о тенденциях,

действующих на рынке депозитов показывают, что основной источник привлеченных

ресурсов банков — депозиты — в последнее время становятся все менее привлекательными.

«За счет вкладов сейчас привлекаются главным

образом «короткие» деньги, тогда как серьезных заемщиков больше интересуют

«длинные» займы. Банки не готовы брать на себя процентные риски, поскольку

депозитные ставки по тенденции будут снижаться», — объясняют банкиры.

Таким образом, банкам приходится отказываться от

новых клиентов. А значит, отказываться и от дополнительных источников прибыли,

что затрудняет наращивание капитала. Примерно такой же итог может последовать

и в случае, если банк решит прибегнуть — ради будущих прибылей и будущего

удешевления собственного бизнеса — к простому повышению кредитных ставок.

Впрочем, данная тактика чревата не столько ростом прибыли, сколько ростом

кредитных рисков.

2.3. Возможности

управления и контроля по депозитным операциям коммерческого

банка

Управление

депозитными операциями — это совокупность стратегических и тактических

мероприятий, которые проводит коммерческий банк с целью привлечения временно

свободных денежных средств клиентов, и образование на этой основе кредитных

ресурсов. Надежность и постоянство источников формирование кредитных

ресурсов обеспечивается на основе разнообразия видов и условий (вплоть до

индивидуализации) проведение депозитных операций относительно конкретных

юридических и физических лиц.

Эффективное

управление депозитными операциями предусматривает расширение сети и видов

депозитных счетов, удовлетворение потребностей клиентов в разнообразнейший

банковских услугах, обеспечение гарантий вложений через систему страхования

депозитов и т.п.. Режим функционирования депозитных счетов в банка может

отвечать потребностям максимального упрощения порядка проведение депозитных

операций

Предпосылкой

осуществления научно обоснованного управления депозитными операциями

коммерческого банка есть предшествующий анализ состояния, структуры и

использование ресурсной базы и пассивных операций.

Стратегические

инструменты управления депозитами банка включают мероприятия, направленные на

укрепление его позиций на депозитном рынке, который предусматривает учет всего

комплекса факторов, которые создают внешнюю среду для банковской деятельности. Тактические

инструменты управления депозитными операциями банка включают мероприятия

улучшения внутренней организации депозитной работы: усовершенствование правил и

порядка осуществление депозитных соглашений, улучшение работы персонала банка,

который занимается пассивными операциями, поиск новых форм работы с клиентами,

уменьшение вероятности риска и нерациональных решений и т.п..

В стратегическом

плане управления депозитной деятельностью банка опирается на маркетинг

депозитного рынка, регулирование спроса и предложения депозитных услуг. В

тактическом плане управления депозитными операциями банка предусматривает,

прежде всего, отладка четкого мониторинга количества и качества своего

депозитного портфеля.

Специфической

чертой депозитных операций является активная роль клиента банка, который

самостоятельно определяет величину вклада, то есть частицу своих доходов,

которую он направляет на сбережение. Меры воздействия на экономическое

поведение потенциальных вкладчиков должны занять весомое место в процессе

управления депозитными операциями коммерческого банка. Честность и порядочность

банка относительно клиентов должны быть нормой в любых, даже самых

неблагоприятных для банковской деятельности, ситуациях.

Подорожание

депозитов приводит и к подорожанию кредитных ресурсов банка. Поэтому стремление

банка к максимальному удовлетворению потребностей вкладчиков должны

ограничиваться будущими возможностями прибыльного размещения привлеченных

ресурсов под более высокий, сравнительно с депозитами, процент. Для реализации

этой задачи коммерческие банки устанавливают минимальную сумму срочного

депозитного вклада, минимальный срок, на который вкладываются денежные

средства, годовую процентную ставку, периодичность выплаты процента

(ежемесячно, ежеквартально, по окончании срока) и т.п..

Эффективное

управление депозитными операциями создает условия для оптимального ресурсного

регулирования в коммерческом банке. Умелое маневрирование ресурсами — важный

показатель профессионализма банковского персонала.

Пассивные

операции коммерческого банка органически связанные с активными операциями.

Банковский менеджмент неотделимый от обеспечения эффективных взаимосвязей

пассивных и активных операций банка. Привлечение денежных средств на депозиты в

банк теряет любой смысл, если нет надежных каналов их следующего прибыльного

размещения.

Коммерческий

банк отвечает перед вкладчиком за обязательствами, которые вытекают из

депозитного договора, собственным средством, имуществом и всеми надлежащими

активами. Тем не менее на сегодня в Украине нет более или менее надежных

гарантий вкладов, размещенных в коммерческих банках. В соответствии с

нормативными актами вклады Сберегательного банка гарантируются государством,

поскольку этот банк есть государственным, однако средство государственного

бюджета ныне крайне ограниченные. В соответствии с Указом Президента Украины от

24 ноября 1994 г. проводилась компенсация денежных сбережений по вкладам в

Сберегательном банке Украины. Денежные сбережения были увеличены соответственно

индексу роста потребительских цен в 1992—1993 гг. в 2200 раз. На сумму

компенсации выдавались так называемые компенсационные сертификаты.

С

целью обеспечения защиты интересов вкладчиков — физических лиц, создание

финансовых возможностей возмещения им средств в случае ликвидации коммерческого

банка постановлениями правление НБУ от 28 мая 1996 г. № 125 и от 24 июня 1996

г. № 152 утвержден временный порядок формирования коммерческими банками фонда

страхование вкладов физических лиц за счет приобретения государственных ценных

бумаг и передачи их на сохранение Национальному банку. Тем не менее этот фонд

страхования не сыграл положительной роли в деле гарантирования возвращение

вкладов (депозитов).

Надежная

и эффективная система гарантирования вкладов создает условия для защиты

интересов вкладчиков на случай неплатежеспособности или банкротства банка,

уменьшение риска кризисования банковской системы вследствие потери ликвидности

через массовое снятие депозитов, повышение эффективности управление

денежно-кредитной сферой экономики вследствие увеличения объема депозитов.

Указом

Президента Украины от 10 сентября 1998 г. №996/98 утверждены Положения о

порядке создания Фонда гарантирование вкладов физических лиц, формирование и

использование его средства. Фонд гарантирования вкладов физических лиц есть

юридическим лицом, создается и функционирует как государственная, экономически

самостоятельная, специализированная организация, которое не имеет целью

получения прибыли. Плательщиками собрания к нему являются коммерческие банки —

юридические лица, расположенные на территории Украины. Система гарантирования

вкладов вступает в действие, если вклады становятся недоступными, то есть в случае

невозможности выполнение банками требований вкладчиков относительно возвращения

средства и назначения ликвидатора по решению арбитражного суда или

Национального банка Украины. Источниками формирования средств фонда должны

стать собрание из коммерческих банков, взносы НБУ в сумме 20 млн гривен и

Министерства финансов Украины. Фондом возмещается общая сумма вкладов одного

вкладчика в одном коммерческом банке, включая проценты, независимо от вида

валюты состоянием на день, если вклады становятся недоступными, но не больше

500 гривен — суммы, которая превышает размер среднего вклада в Украине. Размер

возмещения за счет средств фонда может в дальнейшем быть увеличен.

В

любом банка может быть созданная система регистрации депозитов, цель применения

которой — обеспечить верную и своевременную запись в бухгалтерском учете суммы

за депозитами, дать начисления и уплаты процентов, дать погашение депозитов и

процентные ставки. Начисление процентов и осуществления соответствующих записей

в бухгалтерском учете банка может периодически проверяться лицами, которые не

причастны к начислениям. Проценты, отображенные на отдельных аналитических

счетах процентных затрат (доходов), должны быть выверены с суммой процентов,

уплаченных депоненту или полученные от банка.

Гарантией

успешного управления депозитными операциями являются взаимовыгодное отношение

между банком и клиентом. Чтобы увеличить депозитные привлечения, банк должен

тщательно и постоянно изучать интересы и пожелания вкладчиков — юридических и

физических лиц. Важно, чтобы банк предоставлял вкладчикам удобные формы

депозитного обслуживания, которые бы сводило к минимуму затраты времени.

Западная

банковская практика создала значительный опыт управления и контроля за

проведением депозитных операций. Умелое использование этого опыта с учетом

специфики отечественной экономики и ментальности населения имеет существенное

значение для улучшения работы коммерческих банков в Украине. Важно, чтобы

отечественные банки постоянно осуществляли поиск лучших методов и инструментов

управления депозитними банковскими продуктами.

Заключение

В процессе работы над

темой курсового проекта мной сделаны следующие основные выводы и обобщения.

Многообразие услуг,

предоставляемых коммерческими банками, исчисляется в двух - трехзначных числах.

Однако основной и первостепенной функцией коммерческого банка было и остается

кредитование.

Кредитные ресурсы

банка делятся на собственные и привлеченные. Значительная часть кредитных ресурсов

коммерческих банков привлекается на основе депозитных операций и за сет рабоы с

вкладами населения.

Депозитом

(вкладом) считаются временно привлеченные денежные средства физических и

юридических лиц или ценные бумаги, предоставленные банку на четко определенный

срок и за соответствующую плату (под процент). Вклады населения, размещаются в

основном в банках с целью сохранения и накопления. При этом коммерческие банки

постоянно сталкиваются с серьезной конкуренцией на рынке денежных ресурсов при

привлечении депозитов и вкладов. Побеждают в этой конкурентной борьбе те банки,

которые предложат клиентам наиболее удобные и выгодные депозитные схемою

Настоящая

макроэкономическая ситуация в Украине характеризуется увеличением темпов роста основных

показателей комбанков, об этом свидетельствуют цифры консолидированной прибыли

украинских банков.

Постепенно и население

начало доверять все больше сбережений банкам, что позволило финансовым

учреждениям существенно нарастить объемы выданных кредитов и снизить кредитные

ставки, «банки начали реальное кредитование экономики не только на уровне оборотных

средств, но и производства». При этом большинство банков также не испытывали в последние два года

серьезных осложнений с наращиванием собственного капитала и поддержанием

ликвидности.

Однако по мнению экспертов

благоприятная ситуация на кредитном рынке может изменится и это связано в

первую очередь стем, что за счет вкладов сейчас привлекаются главным образом «короткие» деньги, тогда как

серьезных заемщиков больше интересуют «длинные» займы. Банки не готовы брать на

себя процентные риски, поскольку «депозитные ставки по тенденции будут

снижаться» считают банкиры.

Для дальнейшего роста

вкладных и депозитных операций банки должны гарантировать вкладчикам

возвратность вложенныз средств. Для регулирования этой сложной работы в каждом

банке должна быть

созданна система регистрации депозитов, цель применения которой — обеспечить

верную и своевременную запись в бухгалтерском учете суммы по депозитам,

опрелить начисления и уплаты процентов, погашение депозитов и их процентных

ставок.

Западная

банковская практика создала значительный опыт управления и контроля за

проведением депозитных операций. Умелое использование этого опыта с учетом

специфики отечественной экономики и ментальности населения может дать

существенное улучшение данного вида услуг комбанков в Украине.

Список литературы:

1.

Про банки та банківську діяльність/

Закон України від 20.03.1991.;

2.

Денежно-кредитная

система// Деньги и кредит. 1994. № 2. С. 3 — 6.;

3.

Долгосрочная

концепция развития денежно-кредитной системы// Деньги и кредит. 1993. № 1. С. 3

— 23.;

4.

Курс

экономической теории., Чепурин М.И., -Киров:«АСА», 1994г;

5.

Лакшина

О. А. Банковские резервы как условие эффективного функционирования кредитной

системы // Деньги и кредит. 1999. № 7.;

6.

Некрасова

Н.И., Финансовые результаты деятельности коммерческого банка//Финансы

Украины№1, 2001;

7.

Обухов

Н. П. Кредитный рынок и денежная политика // Финансы Украины. 1999. № 2.;

8.

Ревун В.И., Аналитика проблемности коммерческих банков// Финансы

Украины №8, 2001;

9.

Симонов

В. В. Кредитная система и государственное регулирование // Деньги и кредит.

1999. № 4. С. 68 — 77.;

10.

Современная

экономика./ О.Ю. Мамедов.,- Ростов-на-Дону:Феникс, 1995г.;

11.

Чекмаева

Е. Н. Межбанковский кредитный рынок и его регулирование // Деньги и кредит.

1999. № 5-6.;

12.

Экономика

и бизнес /под ред. В.Д. Камаева, - М: Изд-во МГТУ, 1996 г.;

13.

Экономика/

под ред. А.С, Булатова,- М: «Юристь»» 2001 г.;

14.

Усоскин В.М.,

Современный коммерческий банк, М Антидор,1998;

15.

Отечественные

банки увеличивают темпы роста основных показателей// Компаньон №2, 2004 г.;

16.

Клименко

И., Дефицит адекватности// Компаньон №3, 2003

17.

Фрилов

К.Н., Структура коммерческих банков Украины по состоянию на 01.01.2000 г.// Вестник

НБУ, №3, 2001;

18.

Яценюк

А.П., Роль банковского сектора в экономике Украины// Актуальные проблемы

экономики №11, 2003.

Приложение

Данные по депозитам и вкладам

для населения (Приват-банк

г. Симферополь)

ГРИВНЯ

Депозитные вклады на:

3 мес.- 1.2,0% годовых 6 мес.- 14,10 % годовых

9 мес. - 14,0% годовых 2 мес.

- 15,0 % годовых

Вклад к 18-летию - 16 % годовых

Teкyщий пeнcиoнный cчeт

- 12,0%

Пенсионный карточный счет -12,0 % годовых до 5000 грн, свыше 15,5% годовых

«Срочный Пенсионный» - на 12 мес. -15,5% годовых (с ежемесячной выплатой %)

«Срочный Пенсионный» - на 12мес. - 16% годовых (переоформляющим)

«Пенсионный накопительный» - на 6 мес. - 13,7% годовых (с до вложением)

«Пенсионный накопительный» - на 12 мес. -16,5% годовых (с до вложением)

Вклад "Комби" по ПК Maestro (с ежемесячной выплатой %):

на 6 мес. -13,6% годовых, на

12 мес.- 15,3 % годовых

«Комби» на 12 мес. – 15,8 % годовых (переоформляющий вклад Комбина 12 мес.)

"Копилка" на 6 мес. -13,2 % годовых (на основе регулярных платежей с до

вложением)

"Копилка" на 12 мес. - 15,5 % годовых (на основе регулярных платежей с до

вложением).

Доллары

США и EURO

«Приват-вклад» - 3 % годовых (min срок-1 мес; min. сумма-10$ или EURO)

Депозитные вклады на:

3 мес.- 6,0% годовых 6 мес.- 7,0 % годовых

12 мес. – 8,0 % годовых

Вклад к 16-летию - 9 % годовых

Вклад "Комби" по ПК Мaestro (USD,EURO) - с

ежемесячной выплатой %:

на 6 мес. - 7,0 % годовых, на 12

мес. – 8,2 % годовых;

«Комби» на 12 мес. – 8,7 % годовые (переоформляюшим вклад Комби на 12 мес.)

"Копилка" на 6

мес. – 7,1 % годовых (на основе регулярных платежей с до вложением)

"Копилка" на 12

мес. - 8,3 % годовых (на основе регулярных платежей с до вложением)

Автоматическая пролонгация

вкладов «Копилка» и «Пенсионный накопительный» по ставке = Базовая % ставка +

0,5 % годовых

Для остарбайтеров, получающих в банке компенсацию

Доллары США

12 мес. ( с ежемесячной выплатой %) - 9 % годовых

EVRO 12 мес. (с

ежемесячной выплатой %) - 9 % годовых.

Приложение

Текущие тарифы депозитных вкладов (АППБ

«Аваль»)

В национальной валюте

|

|

Вклад

Депозитный (с пролонгацией)

|

| 3 месяца от 500

до 5000 грн. |

10% годовых |

| Выще 5000 грн. |

11% годовых |

| 6 месяцев от

500 до 5000 грн. |

11% годовых |

| Выще 5000 грн |

12% годовых |

| 12 месяцев от

500 до 5000 грн |

13% годовых |

| Выще 5000 грн |

14% годовых |

| Минимальная

сумма 500 грн. пополнение не возможно, выплата процентов в конце срока |

|

Вклад

Накопительный (с пролонгацией)

|

| 3 месяца от 500

до 5000 грн. |

10% годовых |

| Выще 5000 грн. |

10,5% годовых |

| 6 месяцев от

500 до 5000 грн. |

11% годовых |

| Выще 5000 грн |

11,5% годовых |

| 12 месяцев от

500 до 5000 грн |

12% годовых |

| Выще 5000 грн |

13% годовых |

| Минимальная

сумма 500 грн. пополнение возможно (минимальная сумма 100 грн), проценты

ежемесячно присоединяются к сумме вклада |

| Вклад «Срочный» с пролонгацией |

| 3 месяца от 500

до 5000 грн. |

9% годовых |

| Выще 5000 грн. |

10% годовых |

| 6 месяцев от

500 до 5000 грн. |

10% годовых |

| Выще 5000 грн |

11% годовых |

| 12 месяцев от

500 до 5000 грн |

12% годовых |

| Выще 5000 грн |

13% годовых |

| Минимальная

сумма 500 грн. пополнение не возможно, выплата процентов ежемесячно |

| Вклад «Накопительный» с пролонгацией |

| 3 месяца |

5% годовых |

| 6 месяцев |

6% годовых |

| 12 месяцев |

7% годовых |

|

Минимальная

сумма 300 долларов США, евро

Пополнение

возможно (минимальная сумма 50$, евро)

Проценты

ежемесячно присоединяются к сумме вклада

|

Приложение

Текущие условия депозитных вкладов

(АКБ «Правэкс-Банк)

В национальной валюте

|

|

Минимальная

сумма 500 грн.,с ежемесячной выплатой процентов

|

| Сроки |

Процентные

ставки |

| 2 мес. |

8,5 |

| 3 мес. |

11,5 |

| 6 мес. |

13,5 |

| 9 мес. |

14,0 |

| 1 год и 3 дня,

15 и 18 мес. |

16,0 |

С выплатой процентов по окончании срока

|

| Сроки |

Процентные

ставки |

| 1 мес. |

7,0 |

| 2 мес. |

9,0 |

| 3 мес. |

12,0 |

| 6 мес. |

14,0 |

| 9 мес. |

14,5 |

| 1 год и 3 дня,

15 и 18 мес. |

16,5 |

| Для вкладов с правом пополнения |

| 6 мес. |

13,0 |

| 9 мес. |

13,5 |

| 1 год и 3 дня,

15 и 18 мес. |

15,5 |

Вклады пенсионеров, с ежемесячной выплатой процентов

|

| Сроки |

Процентные

ставки |

| 2 мес. |

8,5 |

| 3 мес. |

11,7 |

| 6 мес. |

13,7 |

| 9 мес. |

14,2 |

| 1 год и 3 дня,

15 и 18 мес. |

16,2 |

|

Вклады пенсионеров, с

выплатой по окнчании срока

|

| Сроки |

Процентные

ставки |

| 1 мес. |

7,0 |

| 2 мес. |

9,0 |

| 3 мес. |

12,2 |

| 6 мес. |

14,2 |

| 9 мес. |

14,7 |

| 1 год и 3 дня,

15 и 18 мес. |

16,7 |

|

Вклады пенсионеров с

правом пополнения

|

| 6 мес. |

13,2 |

| 9 мес. |

13,7 |

| 1 год и 3 дня,

15 и 18 мес. |

15,7 |