Дипломная работа: Организация потребительского кредитования

Негосударственное

образовательное учреждение

среднего

профессионального образования

"Новочебоксарский

техникум прикладной биотехнологии"

Выпускная квалификационная

работа

(дипломная

работа)

Организация

потребительского кредитования

Иванов Максим Сергеевич

специальность 080108 "Банковское

дело"

курс IV группа 404.1 - Б

Научный руководитель:

Фёдорова Инна Витальевна

преподаватель второй категории

2009 г.

Оглавление

Введение

Глава 1. Теоретические основы потребительского кредитования

1.1 Общая характеристика потребительского кредитования

1.2 Виды потребительского кредита

1.3 Этапы и организация кредитного процесса

Глава 2. Организационно-экономическая деятельность по

организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис"

2.1 Краткая характеристика ООО КБ

"Мегаполис"

2.2 Расчет максимальной суммы кредита

2.3 Процедура расчета выплат сумм по погашению

потребительского кредита и процентам

2.4 Анализ динамики потребительского кредитования в России

Заключение

Список использованной литературы

Приложения

Введение

Банк – это кредитная

организация, имеющая исключительное право осуществлять в совокупности следующие

банковские операции: привлечение во вклады денежных средств физических и

юридических лиц, размещение указанных средств от своего имени и за свой счет на

условиях возвратности, платности, срочности, открытие и ведение банковских счетов

физических и юридических лиц. [1]

В России на

сегодняшний день самыми активными операторами рынка потребительского

кредитования являются банки. Потребительское кредитование часто называют

"самой демократичной" банковской услугой. Потребительский кредит представляет

собой продажу торговыми предприятиями потребительских товаров с отсрочкой

платежа или предоставление банком ссуд на покупку потребительских товаров, а

также на оплату различного рода расходов личного характера. [2]

Потребительская

услуга банка становиться все более необходимым условием жизни населения, она

позволяет решить многие задачи. Но кредитование населения сталкивается с

множеством проблем, и в первую очередь недоверием со стороны клиентов, что и

является актуальностью изучения данной темы.

Исходя из актуальности

темы, цель данной работы - проанализировать кредитное поведение россиян и

выявить основные тенденции развития потребительского кредитования и факторы,

сдерживающие его потенциал.

Объект исследования –

население, пользующиеся данным видом банковского продукта, используя заемные

средства для удовлетворения потребительских нужд.

Предмет исследования -

процесс организации выдачи и погашения потребительского кредитования,

рассмотренный на примере проведения потребительского кредитования в учреждениях

ООО КБ "Мегаполис"

Гипотеза: потребительское

кредитование будет успешным при условии доверительных отношений между

кредиторами и заемщиками, посредством установления положительной процентной

ставки.

Для достижения указанной

цели и выдвинутой гипотезы поставлены следующие задачи:

-

изучить

теоретические аспекты проведения потребительского кредитования;

-

проанализировать

процесс организации выдачи и погашения потребительского кредита;

-

провести анализ

динамики потребительского кредитования.

На основе цели и задач

можно провести следующие методы исследования: провести анализ имеющихся

источников; наблюдение за организацией потребительского кредитования; провести

беседу с сотрудниками банка по поводу выдачи заемных средств физическим лицам; на

основе графиков и расчетов провести обработку данных.

Выполнение банковских

операций с широкой клиентурой важная особенность современных банков, имеющих

развитую кредитную систему. Кредитные операции служат важным доходообразующим

фактором в деятельности российских банков.

Посредничество в кредите

банк осуществляет путем перераспределения денежных средств, временно

высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов

частных лиц.

Для того чтобы грамотно

подойти к предмету исследования, было изучено множество литературы. В нее

входили, как и специальные издания для вузов, журналы для профессионалов

банковского дела, так и литература, созданная для широкого круга лиц, пособия

для возможных пользователей потребительским кредитом. Также были проработаны

новейшие информационные программы, типа "Гарант" и "Консультант".

ООО КБ "Мегаполис" была предоставлена финансовая информация его

деятельности, на основании которой были произведены необходимые для

исследования расчеты.

Главная задача банка –

это забота о своих клиентах, которая выражается в том, что разработанная

система кредитования населения обусловлена его целями и направлена, прежде

всего, на создание условий для реализации потребностей каждого гражданина в

таких вопросах, как приобретение, строительство и реконструкция жилья,

обучение, приобретение мебели, бытовой техники и многое другое, что и

составляет практическую значимость данного исследования. Кредитование населения

является одной из перспективных в сфере предоставляемых банком услуг, которая с

каждым годом должно получать наибольшее распространение и развитие.

1. Теоретические основы

потребительского кредитования

1.1 Общая характеристика

потребительского кредитования

Кредит (От лат. Credere -

верить) - доверие, которым пользуется данное лицо, общество или государство в

имущественном отношении. Конечно, экономическое понятие кредита намного

объёмнее и сложнее, но именно доверие является основой кредитных отношений.[1]

На сегодняшний день

существует ряд трактовок понятия кредита, но унифицированным в них считается

определение кредита как сделки юридических и физических лиц о предоставлении

одной стороной другой определенной суммы денежных средств (иногда имущества) на

условиях платности, возвратности и срочности. Эти условия и являются основными

принципами кредитования. Принципы кредитования - принципы, на основе которых

принято предоставлять кредит заемщику. Определяющими принципами кредитования

являются также обеспеченность кредита, дифференциация кредитов

(кредитоспособность заемщика), целевое назначение. Коротко рассмотрим их.

Возвратность - принцип

финансовых, денежных отношений, согласно которому кредитные средства,

полученные заемщиком во временное пользование, подлежат обязательному и

своевременному возврату кредитору, владельцу средств.

Платность - принцип,

выражающий необходимость не только прямого возврата заемщиком полученных

кредитных ресурсов, но и оплаты их использования.

Срочность кредита -

соблюдение сроков возврата кредитных средств, полученных заёмщиком.

Дифференциация кредитов -

принцип, определяющий дифференцированный подход со стороны кредитной

организации к различным категориям потенциальных заемщиков. Практическая

реализация его может зависеть как от индивидуальных интересов конкретного

банка, так и от проводимой государством централизованной политики поддержки

отдельных отраслей или сфер деятельности (например, малого бизнеса) [2]

Принцип обеспеченности

кредита выражает необходимость обеспечения защиты имущественных интересов

кредитора при возможном нарушении заемщиком принятых на себя обязательств и

находит практическое выражение в таких формах кредитования, как ссуды под залог

или под финансовые гарантии.

Принцип целевого

назначения распространяется на большинство видов кредитных операций, выражая

необходимость целевого использования средств, полученных от кредитора. Находит

практическое выражение в соответствующем разделе кредитного договора,

устанавливающего конкретную цель выдаваемой ссуды, а также в процессе

банковского контроля за соблюдением этого условия заемщиком. Нарушение данного

обязательства может стать основанием для досрочного отзыва кредита или введения

штрафного (повышенного) ссудного процента.[4]

Субъектами кредитования

являются кредитор и заемщик.

Кредитор – банк или иная кредитная организация,

предоставляющая денежные средства (кредит) заемщику в размере и на условиях,

предусмотренных договором. Заемщик – субъект кредитных отношений, получающий

средства в пользование (в кредит) и обязанный их возвратить в установленный

cpoк. Объект кредитования – предмет, по поводу которого совершается кредитная

сделка, то есть цель кредита. Могут быть как товары, так и деньги. Цель кредита

выражает временную потребность заемщика в дополнительных платежных средствах. Объекты

кредитования классифицируются в зависимости от их количества в кредитуемом

мероприятии и обособленности от других объектов (совокупные и частные) и в

зависимости от их характерности для различных отраслей хозяйства (общие и специфичные).

Совокупные объекты

кредитования – объекты,

не обособленные друг от друга, а объединенные в один (общий, совокупный)

объект, например, строительство жилого дома, весенне-полевые работы, временной

разрыв в платежном обороте и т.п.

Частные объекты

кредитования –

конкретные объекты, например, легковой автомобиль, определенный вид сырья,

горючее и т.п.

Общие объекты

кредитования – объекты,

характерные для всех отраслей хозяйства, например, покупка недвижимости,

пополнение оборотных средств, затраты на выплату заработной платы и т.д.

Специфичные объекты

кредитования – объекты,

характерные для конкретных отраслей хозяйства, например, молодняк скота,

семена, минеральные удобрения (для сельскохозяйственных предприятий); торговое

оборудование (для торговых организаций) и т.п.[5]

Роль потребительского

кредита заключена в его функциях:

- облегчает

перераспределение капитала между отраслями экономики и тем самым способствует

образованию средней нормы прибыли;

- стимулирует

эффективность и производительность труда;

- расширяет рынок сбыта

товаров, работ, услуг;

- ускоряет процесс

реализации товаров и получения прибыли;

- ускоряет процесс

накопления и концентрации капитала;

- обеспечивает сокращение

издержек обращения связанных с обращением денег или товара.[1]

1.2 Виды потребительского

кредита

Кредит может погашаться

единовременно или с рассрочкой платежа.

Кредит с разовым

погашением. Сюда относятся текущие счета, открываемые покупателями на срок

1-1,5 месяца в универмагах и на других предприятиях розничной торговли; в

пределах предоставленных кредитов они покупают товары и по истечении

установленного срока единовременно погашают свою задолженность. Потребительский

кредит с разовым погашением включают также кредиты в виде отсрочки платежа.[2]

Кредит с рассрочкой

платежа. Чаще всего предоставляется именно такая форма потребительского

кредита.

Классификация

потребительского кредита:

- на неотложные нужды;

- под заклад ценных

бумаг;

- овердрафт;

- на строительство

объектов недвижимости;

- на приобретение

объектов недвижимости;

- ипотечные кредиты;

- на реконструкцию

объектов недвижимости;

- на приобретение бытовой

техники;

- на приобретение мебели

и ковров;

- на приобретение

компьютеров и периферийной техники;

- на приобретение

спортивного инвентаря;

- на приобретение систем

безопасности;

- на приобретение

сантехники и ее установки;

- на ремонт квартиры,

дома, дачи;

- на приобретение

туристических путевок;

- на приобретение и

ремонт автотранспорта;

- на медицинское

обслуживание;

- на образование.

Кредитование

осуществляется на общих условиях, к которым относятся следующие:

- банк предоставляет

кредиты гражданам России в возрасте, пределы которого устанавливаются

соответствующими банками;

- размер кредита

определяется на основе оценки платежеспособности заемщика и предоставленного

обеспечения возврата кредита, а также не может превышать предельной величины,

устанавливаемой Сбербанком России по конкретному виду кредита;

- платежеспособность

заемщика оценивается по ставке о среднемесячной заработной плате за последние 6

месяцев или по декларации о доходах за предыдущий год;

- наличие обеспечения

своевременного и полного исполнения обязательств заемщика (договор

поручительства, договор залога имущества);

- за пользование кредитом

заемщик уплачивает банку годовые проценты. Уплата процентов происходит

ежемесячно одновременно с погашением кредита, начиная с 1-го числа месяца,

следующего за месяцем заключения кредитного договора. Величину процентной

ставки банк может изменить в одностороннем порядке;

- при несвоевременном

внесении платежа в погашении кредита или уплаты процентов заемщик уплачивает

банку неустойку с суммы просроченного платежа по основному долгу и процентам.[7]

Рассмотрим виды

потребительского кредита, которые пользуются большим спросом и интересом на

сегодняшний день.

1. Ипотечное кредитование

Ипотечный кредит - это

кредит (заем), предоставленный для приобретения недвижимости под залог данной

недвижимости в качестве обеспечения обязательства.

По договору об ипотеке

может быть заложено следующее недвижимое имущество: земельные участки;

предприятия, а также здания, сооружения и иное недвижимое имущество,

используемое в предпринимательской деятельности; жилые дома, квартиры и части

жилых домов и квартир; дачи, садовые дома, гаражи и другие строения

потребительского назначения; воздушные и морские суда, суда внутреннего

плавания и космические объекты.

Условия ипотечного

кредитования следующие.

- Кредит предоставляется

и погашается в рублях.

- Срок, на который

предоставляется кредит, - обычно от одного года до 27 лет.

- Погашение кредита -

равные по сумме платежи , включающие в себя погашение части основного долга по

кредиту и проценты за пользование кредитом.

- Проценты по кредиту

сейчас составляют примерно 14% годовых. Долгосрочное погашение кредита –

частично или полное погашение кредита допускается после истечения полугода,

считая с даты предоставления кредита.

- Заемщиком может быть

любое дееспособное физическое лицо от 18 до 60 лет.

- Объект кредитования -

кредит предоставляется для приобретения квартиры или дома, на которые

оформляются право собственности в установленном законом порядке и которые

расположены на территории РФ, где осуществляется кредитование заемщика.

- Обеспечение кредита –

залог квартиры, приобретаемые на кредитные средства. Размер предоставляемого

кредита не может превышать 70% суммы оценки приобретаемого жилья или продажной

стоимости квартиры.

- Требование к доходу

заемщика – для получения ипотечного жилищного кредита необходимо иметь

постоянный источник дохода.

- Максимальная сумма

кредита зависит от дохода семьи. Ежемесячные выплаты по возврату кредита и

уплате процентов по нему не превышают 35% от совокупного дохода заемщиков.

- Страхование заемщик за

свой счет должен застраховать свою жизнь, потерю трудоспособности и

приобретаемое имущество. В сумме выплаты составляют почти 1% в год от остатка

ссудной задолженности.

- Приобретаемое на

заемные средства жилье оформляется в собственность заемщика или нескольких

заемщиков. То есть заемщик становится сразу же собственником приобретаемого

жилья. [7]

2. Кредит по банковской

карте (овердрафт)

Сущность заключается в том,

что выданная банком кредитная карточка дает право ее владельцу в пределах

разрешенной суммы покупать товары в тех магазинах, с которыми банк имеет

соглашение на их продажу в кредит на основе кредитных карточек. Сумма

задолженности владельцев карточек магазину оплачивается банком периодически.

Владельцы кредитных карточек в свою очередь, в установленные сроки погашают

свои долг перед банком, т.е. должны оплатить определенную минимальную сумму, но

не оплачивать долг полностью. Если же минимальная сумма в срок остается

неоплаченной, то на нее начисляется процент и добавляется к долгу владельца

карточки компании кредитных карточек. С банком заключатся договор о

кредитовании расчетного счета в форме "овердрафт".

Это выгодно, поскольку,

расплачиваться карточкой, вам предоставляется срок оплаты без учета процентной

ставки. Тем самым у вас появляется возможность лучше управлять своими денежными

потоками и планировать их распределение.

Расходные карточки.

Расходные карточки как средство платежа очень похожи на кредитные карточки.

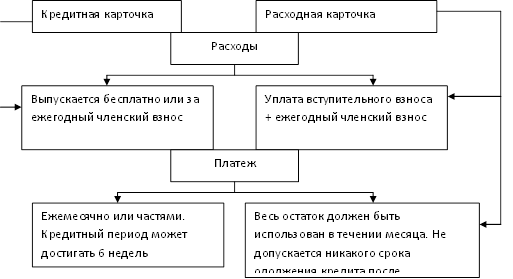

Однако, между ними есть различия (рис. 1)

Рис. 1

3. Автокредитование

Автокредит - целевой

кредит на покупку автомобиля. Автокредитование - составная часть потребительского

кредитования.

Автокредит, в отличие от

других потребительских кредитов, может предоставляться как на новый автомобиль,

так и на поддержанное транспортное средство.

Довольно высоки

процентные ставки и при кредитовании автомобилей с пробегом. Сам процесс кредитования

приобретения подержанных автомобилей не сильно отличается от кредитования

покупателя нового автомобиля. Удорожание услуг кредитования связано с тем, что

качество предмета залога (собственно автомобиля) в данном случае заведомо ниже.

Если заемщик окажется недобросовестным, банку придется потратить значительно

больше усилий на то, чтобы реализовать заложенную машину. Также при выдаче

кредитов на подержанные автомобили возникает ряд ограничений и требований,

которым должна соответствовать покупка. Это касается в первую очередь

юридической чистоты приобретаемого автомобиля. Существуют ограничения и по

возрасту авто. Бывают и дополнительные условия по страхованию или по покупке

машины только в салоне официального дилера данной марки, который может дать

гарантию на автомобиль.

При кредитовании

подержанных автомобилей банки стараются не брать на себя лишние риски на

случай, если оценка рыночной стоимости машины не соответствует

действительности. Поэтому сумма кредита на машины с пробегом не превышает, как

правило, 40-50% стоимости автомобиля.[7]

4. Экспресс-кредитование

частных клиентов

Услуга

экспресс-кредитования позволяет приобрести товары и услуги в магазинах –

партнерах банка в кредит, первоначально оплатив 20% стоимости. Экспресс-кредиты

предоставляются на определенную сумму.

Преимущества

экспресс-кредитования:

- оперативность

предоставления кредита;

- минимальный перечень

документов;

- предоставление кредита

без страховки и без поручительства;

- предоставление кредита

без справки о доходах, если сумма кредита меньше 15 000 рублей.

- возможность учесть

совокупный доход членов вашей семьи, если собственный доход недостаточен для

получения услуги.[6]

5. Кредит на обучение

Кредит на обучение, как и

рассмотренный в предыдущей главе автокредит, является составной частью

потребительского кредитования. Надо отметить, что, когда речь идёт об

образовательных кредитах, в первую очередь имеются в виду займы на получение

высшего образования.

Для получения кредита

нужно:

1.

Возраст от 16

лет;

2.

Аттестат о

среднем (полном) общем образовании;

3.

Положительные

результаты по итогом конкурсных испытаний в вузе;

4.

Гражданство РФ

или резедентство в России[6]

1.3 Этапы и организация

кредитного процесса

Рассмотрим этапы

кредитного процесса:

1. Знакомство с

потенциальным заемщиком.

На этом этапе изучаются

сфера деятельности клиента, состояние дел в данном бизнесе на текущий момент и

в перспективе, основные поставщики, покупатели, правовой статус

организации-заемщика; определяется цель кредита и ее соответствие текущей кредитной

политике банка, устанавливаются вид кредита, срок, источники возврата основного

долга и уплаты процентов.

2. Оценка

кредитоспособности заемщика и риска, связанного с выдачей кредита. Изучается

репутация заемщика, его кредитная история.

На основании анализа

представленных клиентом документов, рассчитанных коэффициентов

платежеспособности и кредитоспособности оценивается возможность клиента вернуть

кредит в срок. Это такие документы как:

- Документы,

подтверждающие правоспособность заемщика: паспорт или заменяющий его документ,

другие документы (по требованию банка)

- Документы,

характеризующие финансовое состояние заемщика: для физических лиц это справка с

места работы о доходах и размере производимых удержаний; для

граждан-предпринимателей- декларация о полученных доходах, заверенная налоговой

инспекцией; и другие документы (по требованию банка)

- Документы,

обеспечивающие возможность проведения и обосновывающие эффективность

кредитуемого мероприятия

- Документы,

представляемые заемщиком для выбора способа обеспечения возвратности кредита:

опись возможных предметов залога (по установленной форме); документы,

подтверждающие право собственности на предметы залога, их реальную рыночную

стоимость; страховой полис на закладываемое банку имущество; документы,

подтверждающие правоспособность и характеризующие финансовое положение

поручителя или гаранта; другие документы (по требованию банка).

Изучаются и оцениваются

вторичные источники погашения кредита, т. е. обеспечительные обязательства, а

также оценивается качество кредита в целом.

Результатом всей

проведенной банком работы на первом и втором этапах кредитного процесса

является заключение специалиста кредитного отдела банка на выдачу кредита.

Заключение на выдачу

кредита включает:

- развернутую полную

характеристику самого заемщика (его статус, репутация в деловых кругах, наличие

положительной кредитной истории; для физических лиц: возраст, наличие

иждивенцев и т.д.);

- оценку его бизнеса,

финансового положения, плана доходов и расходов и платежного календаря на

период кредитования;

- характеристику самого

объекта кредитования, способов обеспечения кредита и основных источников его

погашения;

- оценку реальности

сроков возврата основного долга и процентов, а также оценку кредитного риска

банка по данному кредиту.

Окончательное решение о

выдаче кредитов в соответствии с полномочиями по принятию решений выносят

начальник кредитного отдела, кредитный комитет банка (или филиала банка),

Правление банка. Эти же органы выносят окончательное решение и о способе обеспечения

кредита.

3. Документальное

оформление и выдача кредита

Кредитное подразделение

банка оформляет кредитный договор и договор обеспечения, юридический отдел

банка проводит правовую экспертизу текстов заключаемых договоров и визирует их.

Структура кредитного

договора: общие положения, права и обязанности заемщика, права и обязанности

банка, ответственность сторон, порядок разрешения споров, срок действия

договора, юридические адреса сторон.

В зависимости от способа

обеспечения, могут оформляться: договор залога, договор поручительства, банковская

гарантия, другие соглашения об обеспечении кредитного обязательства.

Выдача кредита

производится на основании распоряжения кредитного подразделения бухгалтерскому

подразделению банка за подписью уполномоченного должностного лица

В распоряжении должны

быть указаны

- наименование заемщика и

номер его расчетного счета, на который перечисляется кредит

- номер и дата кредитного

договора (соглашения)

- способ предоставления

кредита

- сумма предоставляемых

средств (лимит кредитования)

- срок уплаты процентов и

размер процентной ставки

- сроки возврата кредита

(с указанием дат и суммы)

- вид обеспечения и его

сумма

- группа кредитного риска

4.

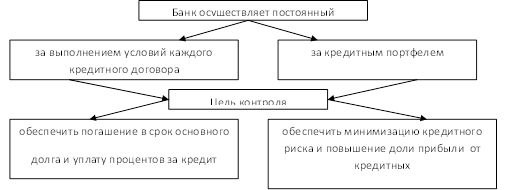

Кредитный мониторинг. Схему кредитного мониторинга можно рассмотреть на рисунке

2. За выполнением условий каждого кредитного договора контроль осуществляется

за соблюдением лимита кредитования, за целевым использованием кредита, за

сохранностью обеспечения, за полнотой и своевременностью уплаты процентов за

кредит и погашения кредита, за кредитоспособностью клиента.

Рис. 2

5. Погашение кредита

Погашение кредита

физическими лицами производится путем перечисления денежных средств с их

банковских счетов на основании их письменных распоряжений; перевода денежных

средств через органы связи или другие кредитные организации; взноса наличных

денег в кассу удержания из сумм, причитающихся на оплату труда (для заемщиков,

являющихся работниками банка-кредитора).[3]

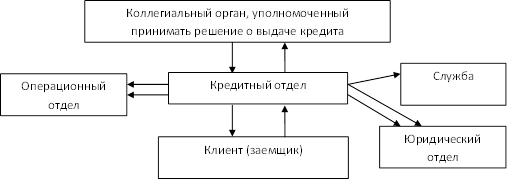

Организация кредитования.

Участники кредитования –

клиент и банк, то есть специально предназначенные отделы банка для проведения

операции в процессе предоставления и обслуживания кредита (см. рис. 3)

Рис. 3

Организация кредитования

включает в себя этапы:

1.

Клиент (заемщик) для

получения кредита предъявляет заявление и установленный пакет документов

2.

Кредитный отдел

консультирует потенциального заемщика, рассматривает его документы, при этом к

работе подключаются служба безопасности, юридический отдел и другие подразделения

банка. Составляется заключение о возможности выдачи кредита. Начальник отдела

принимает решение о выдаче кредита со стандартными условиями на сумму, не

превышающую установленного лимита.

3.

В коллегиальный

орган входят кредитный комитет и Правление банка.

Кредитный комитет

рассматривает вопрос о кредитовании клиента, если речь идет о кредите выше

установленного лимита (по размерам, сроку и т.п.)

Правление банка может

принимать окончательное решение по кредитам с нестандартными условиями в

зависимости от степени кредитного риска.

В случае положительного

решения о выдаче кредита в операционный отдел дается распоряжение о выдаче

кредита. В случае принятия решения об отказе в выдаче кредита клиенту

возвращаются представленные им документы и сообщается причина отказа

4.

Сумма кредита

зачисляется на банковский счет клиента.

5.

Кредитный

мониторинг.

6.

Погашение кредита

и уплата процентов. При несвоевременной уплате процентов и погашении кредита в

бухгалтерское подразделение банка передается распоряжение о вынесении

соответствующих сумм на счета по учету просроченных процентов и просроченной

задолженности по кредиту, а также об изменении группы кредитного риска

7.

По истечении

определенного срока документы по непогашенным в срок кредитам передаются в

юридический отдел для принудительного взыскания долга.[4]

Вывод: Кредитные операции

– самая доходная статья банковского бизнеса. За счет этого источника

формируется основная часть чистой прибыли, отчисляемой в резервные фонды и

идущей на выплаты дивидендов акционерам банка.

Банки предоставляют

кредиты различным юридическим и физическим лицам из собственных и заемных

ресурсов. Средства банка формируются за счет клиентских денег на расчетных,

текущих, срочных и иных счетах; межбанковского кредита; средств, мобилизированных

банком во временное пользование путем выпуска долговых ценных бумаг и т.д.

2. Организационно -

экономическая деятельность по организации потребительского кредитования,

рассмотренные на материалах ООО КБ "Мегаполис"

Цель: Ознакомление с

деятельности кредитно – финансового учреждения для изучения процесса

организации потребительского кредитования и предоставления их заемщику.

Задачи:

- провести расчет

финансовых результатов деятельности коммерческого банка

- проанализировать

максимальные суммы выдачи кредита и процедуру выплат сумм по погашению

процентов

- рассмотреть анализ

потребительского кредитования

2.1 Экономическая характеристика ООО КБ "Мегаполис"

3 января 1996 года Общим

собранием учредителей было принято решение о переименовании коммерческого банка

"Чебоксары" в коммерческий банк "Мегаполис" и получена

лицензия на осуществление банковских операций № 3265 от 16.09.96 г.

Коммерческий

банк "Мегаполис", именуемый в дальнейшем "Банк", является

кредитной организацией, созданной по решению его участников в форме общества с

ограниченной ответственностью (протокол № 1 от 30 мая 1994 года), в

соответствии с действующим законодательством Российской Федерации.

Место

нахождения Банка: Чувашская Республика, г.Чебоксары, ул.Карла Маркса, д.22. Полное

наименование Банка: Общество с ограниченной ответственностью Коммерческий банк "Мегаполис"

(в дальнейшем – Банк или ООО КБ "Мегаполис"). ООО КБ "Мегаполис"

в своей деятельности руководствуется Законом "О банках и банковской

деятельности", изданными в соответствии с ним другими законами,

нормативными документами ЦБ России, носящими обязательный характер для

коммерческих банков, а также уставом банка. ООО КБ "Мегаполис" имеет

лицензию Банка России № 3265 от 04 марта 1999 года.

Цель создания Банка -

предоставление физическим и юридическим лицам банковских услуг и извлечение

прибыли.

Банк является кредитной

организацией, которое для извлечения прибыли как основной цели своей

деятельности на основании специального разрешения (лицензии) Центрального банка

Российской Федерации (Банка России) имеет право осуществлять банковские

операции.

Организационная структура банка, их

функции представлена (Приложение…)

Органами управления Банка

являются:

-

высший орган

управления - общее собрание участников Банка;

-

наблюдательный

орган - Совет Банка;

-

исполнительные

органы - Председатель Правления и Правление Банка.

Высшим органом управления

Банка является общее собрание участников.

Общие собрания проводятся

не реже одного раза в год для рассмотрения и утверждения годового отчета и

баланса Банка.

Контроль за финансово-хозяйственной

деятельностью Банка осуществляется ревизионной комиссией, избираемой общим

собранием участников Банка сроком на 5 лет.

Организационную структуру ООО КБ "Мегаполис"

составляют три департамента:

- Департамент финансового учета и

клиентских отношений;

- Департамент финансового рынка;

- Административный департамент.

Каждый департамент имеет в своем

составе отделы и службы, которые показаны на рис. 4.

Банк может осуществлять

следующие банковские операции:

- привлекать денежные средства

физических и юридических лиц во вклады (до востребования и на определенный

срок);

- размещать привлеченные денежные

средства от своего имени и за свой счет;

- открывать и вести банковские счета

физических и юридических лиц;

- осуществлять расчеты по поручению

физических и юридических лиц, в том числе банков - корреспондентов, по их

банковским счетам;

- выдавать кредиты;

- инкассировать денежные средства,

векселя, платежные и расчетные документы и осуществлять кассовое обслуживание

физических и юридических лиц;

- покупать и продавать иностранную

валюту в наличной и безналичной формах;

- привлекать во вклады и размещать

драгоценные металлы;

- осуществлять операции по переводам

денежных средств по поручению физических лиц без открытия банковских счетов (за

исключением почтовых переводов);

-

выдавать

банковские гарантии.

Организация

учетно-операционной работы и документооборота в учреждениях банков.

Управление современными

банками относится к одной из самых сложных интеллектуальных сфер человеческой

деятельности. Оно базируется на использовании полной и достоверной информации о

формировании ресурсов и их размещения, достигнутых результатах, наличии

резервов на возможные потери по другим банковским операциям. Система,

обеспечивающая банки такой информацией, и есть бухгалтерский учет. Базой

бухгалтерского учета в банках является операционная работа, к которой

относятся:

·

прием денежных

документов от предприятия, организаций и учреждений и проверка правильности их

оформления;

·

подготовка

документов для их отражения в бухгалтерском учете;

·

введение карточек

расчетных документов и карточек срочных обязательств;

·

осуществление

контроля за своевременностью платежей;

·

операции по

корреспондентским счетам, возникающим в связи с осуществлением расчетов между

плательщиками и получателями денег, счета которых ведутся разными банками.

Правильная и четкая

организация учетно-операционной работы обеспечивает успешное выполнение всех

функций, возложенных на банки. Все банковские операции считаются завершенными,

если они отражены в банковском бухгалтерском учете. Только при своевременном и

полном учете всех операций можно осуществлять кредитование, расчеты,

регулирование денежного обращения, кассовое исполнение государственного

бюджета.

Контроль за своевременным

прохождением документов в операционных группах в соответствии с утвержденным

графиком осуществляется руководителями групп, начальниками отделов,

заместителями главного бухгалтера банка.

Следовательно,

организация учетно-операционной работы в банках направлена на быстрое и четкое

обслуживание предприятий, организаций и учреждений, своевременное и

безошибочное отражение операций в бухгалтерском учете.

Проведем расчет

финансовых результатов деятельности коммерческого банка.

Для анализа рассмотрена бухгалтерская

отчетность за три года.

Прибыль коммерческого

банка — это финансовый результат деятельности коммерческого банка в виде

превышения доходов над расходами.

1.

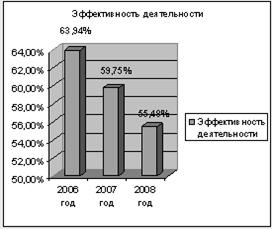

Эффективность

деятельности банка равна отношению чистой прибыли к уставному капиталу (табл.1).

Этот показатель характеризует эффективность и целесообразность вложения

средств, и степень "отдачи" Уставного фонда.

Таблица 1 Расчет

эффективности деятельности ООО КБ "Мегаполис" за 2006, 2007, 2008 г.г.

| Рассчитываемый период (год) |

Расчет (тыс. руб.) |

Результат |

| 1 |

2 |

3 |

| 2006 |

16784 / 26250 * 100% |

63,94% |

| 2007 |

15864 / 26250* 100% |

59,75% |

| 2008 |

14563 / 26250* 100% |

55,48% |

Эффективность

деятельности банка в течение трех (с 2006 по 2008 включительно) лет менялась в

довольно широких рамках. Отдача уставного капитала уменьшалась в течение трех

лет, с 2006 года по 2008 год снизилась на 8,46%. Чтобы нагляднее представить

произошедшие изменения представим их в виде диаграммы 1

Диаграмма1

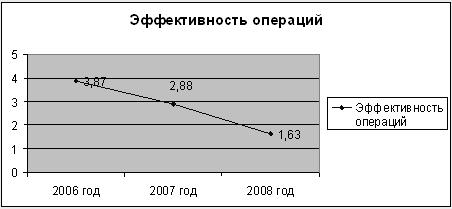

Эффективность

операций всей деятельности банка определяется как отношение валовой прибыли

(чистой) к общей сумме активов. Проанализируем эффективность операций

деятельности банка за три года 2006, 2007 и 2008 года (табл. 2).

Таблица 2 Эффективность

операций всей деятельности ООО КБ "Мегаполис" за 2006, 2007, 2008 г.г.

| Расчет эффективности операций всей деятельности банка |

2006 год

в тыс. руб.

|

2007

в тыс. руб.

|

2008

в тыс. руб.

|

| Валовая прибыль (чистая) / сумма активов (всего) |

16784/ 433897 * 100% |

15864/ 551753 * 100% |

14563 / 892248 * 100% |

| Итого: |

3,87% |

2,88% |

1,63% |

Наглядно рассмотрим

изменение эффективности операций всей деятельности банка на диаграмме 2

Диаграмма 2

Как видно из диаграммы2 наибольшая

отдача от операционной деятельности ООО КБ "Мегаполис" была в 2006

году. В 2007 году произошло падение почти на 1%, обусловленное в первую очередь

увеличением активов банка. В 2008 году падение продолжилось, к тому же

составило 1,25%, но и активы выросли на 340495 тыс. руб.

На величину прибыли банка

оказывают влияние следующие факторы.

Так как у банка

подавляющую часть актива баланса составляют кредитные вложения, банковская

маржа в наибольшей степени характеризует эффективность банковских кредитных

операций (разница между процентами полученными и уплаченными).

Удельный вес прибыли в

общей сумме доходов – такая часть дохода идет на формирование прибыли. Следовательно,

остальная часть доходов банком направляется на возмещение своих расходов

(отношение прибыли (убытка) за отчетный период к текущим доходам) (табл. 3).

Таблица 3 Удельный вес

прибыли в общей сумме доходов ООО КБ "Мегаполис" за 2006, 2007, 2008 г.г.

| Расчет |

2006 год |

2007 год |

2008 год |

| Чистая прибыль (убыток) / доходы |

16784 / 25633 *100% |

15864/22983 *100% |

14563/ 4942 *100% |

| Итого: |

65,48% |

69,02% |

58,39% |

По анализируемым

показателям банк в 2007 году по сравнению с 2006 годом улучшил свою

деятельность. Не смотря на это, ему так и не удалось не упустить тенденцию

роста и к 2008 году он снизил результаты. Произошедшие в 2007 году увеличение

доли доходов банка, используемое на покрытие расходов, и одновременно увеличение

доли прибыли в доходах положительно характеризуют деятельность банка и обладает

высокой привлекательностью для клиентов. Но снижение в 2008 году негативно

сказывается на доверии клиентов.

Расчет темпа роста

прибыли, расходов и доходов, маржи приведены в таблице 4.

Таблица 4 Темп роста

основных показателей ООО КБ "Мегаполис" за 2006, 2007, 2008 г.г.

| Показатель |

2005 год (в %) |

2006 год (в %) |

2007 год (в %) |

| Темп роста доходов |

+63,81 |

-10,34 |

+8,52 |

| Темп роста расходов |

+72,03 |

-19,55 |

+45,79 |

| Темп роста маржи |

+116,7 |

+40,43 |

+28,97 |

| Темп роста прибыли |

+59,79 |

-5,48 |

-8,2 |

Рост прибыли к 2007 году

снизился, если сравнивать с 2005 годом, на 67,99%. Это связано не с ростом

расходов (они снизились к 2007 году по сравнению с 2005 годом на 51,97%), а с

уменьшением прибыли на 55,29%. Уменьшение прибыли было связано с уменьшением

маржи на 87,73 % (сравниваю 2005 и 2007 г.г.).

Я предлагаю увеличить

количество выдаваемых кредитов, доход от полученных операций резко увеличит

прибыль банка. Так же банк может пополнить собственные средства за счет выпуска

и реализации собственных акций. Важным источником финансового оздоровления

банка является факторинг, т.е. уступка банку или факторинговой компании право

на восстановление дебиторской задолженности, по которой банк уступает свои

требования к дебиторам банка в качестве обеспечения возврата кредита.

Привлечение кредиторов

под прибыльные проекты способно принести высокий доход. Уменьшить дефицит

собственного капитала можно за счет ускорения его оборачиваемости путем

уменьшения сроков кредита, увеличения процентных ставок на большие сроки

кредитования, сроков коммерческого цикла и т.д.

Большую помощь выявления

результатов, улучшения финансового состояния банка может оказать маркетинговый

анализ по изучению спроса на банковский продукт, интереса инвесторов и

формирование на этой основе оптимального предложения банковских услуг.

2.2 Расчет

максимальной суммы кредита

Для определения

максимальной суммы кредита банк должен произвести следующие расчеты:

1. Определение

платежеспособности заемщика

Для получения кредита

заемщик представляет в банк следующие документы, подтверждающие его

платежеспособность:

- справку с места работы

заемщика и поручителей о доходах и размере производимых удержаний (для

пенсионеров - справку из органов социальной защиты населения). Справка должна

содержать сведения: о продолжительности постоянной работы заёмщика в данной

организации, занимаемой должности, среднемесячном доходе за последние 6

месяцев, среднемесячных удержаниях этой суммы - справку из

психоневрологического диспансера или водительское удостоверение;

- другие документы,

подтверждающие доходы клиента.

На основании указанных

документов банк проводит анализ платежеспособности заемщика. Цель анализа

платежеспособности клиентов состоит в совместном с ним определении наиболее

рациональных условий предоставления кредита в части его размера, сроков,

организации погашения ссуды.

Платежеспособность

заемщика (Р) определяется по формуле 1.

Р = Д * К * Т , (1)

где Д - среднемесячный

доход (чистый) за 6 месяцев за вычетом всех обязательных платежей;

К - коэффициент в

зависимости от величины Д:

является следующим

образом: доход в рублях делится на курс доллара, установленный ЦБ РФ на момент

обращения заявителя в банк

К= 0,3 при Д до 500

долларов США;

К= 0,4 при Д от 501 до

1000 долларов США;

К= 0,5 при Д от 1 001 до

2 000 долларов США;

К= 0,6 при Д свыше 2 000

долларов США.

Т- срок кредитования (в

месяцах)

Аналогичным порядком проводится

анализ платежеспособности поручителя заемщика.

2 .Расчет суммы кредита

Сумма кредита

рассчитывается по формуле 2.

S = P / (1+ ((годовая процентная ставка по кредиту * Т): 12*100), (2)

где S – сумма кредита.

Полученная величина

корректируется с учетом других влияющих факторов:

- предоставленного

обеспечения возврата кредита;

- остатка задолженности о

полученным раннее кредитам.

Если заемщик вступает в

пенсионный возраст, то платежеспособность определяется по формуле 3.

Р = Д1*К1*Т1 + Д2*К2*Т2, (3)

где Д1 – среднемесячный доход

(аналогично Д);

К1 – коэффициент (аналогично

К);

Т1 – период

кредитования в месяцах, приходящийся на трудоспособный возраст заемщика;

Д2 – среднемесячный доход

пенсионера (минимальный размер пенсии, так как отсутствует документальное

подтверждение размера трудовой пенсии);

К2 – коэффициент

(аналогично К);

Т2 - период кредитования

в месяцах, приходящийся на трудоспособный возраст заемщика.

Выдача кредита частями не

допускается. Исключение составляет кредит на строительство и реконструкцию

объектов недвижимости, который выдается двумя или более частями. Размер первой

части от 20 до 50% суммы по кредитному договору, каждая последующая сумма

выдается заемщику только после предоставления отчета об использовании

предыдущей. Кредит выдается в течении двух лет. Таким образом, мы определили

платежеспособность заемщика.

2.3 Процедура расчета

выплат сумм по погашению потребительского кредита и процентов

Процедура погашения

кредита.

После определения суммы

кредита кредитный инспектор составляет график погашения кредита (табл. 5).

Погашение кредита

осуществляется путем внесения наличных платежей по установленному графику и

любой другой суммой.

Таблица 5 Поэтапное погашение кредита

| Дата |

Основной платеж |

Проценты |

Остаток после платежа |

|

|

Сумма кредита: срок кредита в месяцах |

(сумма кредита * годовая процентная ставка * количество

дней в месяце) |

|

Порядок расчета выплат

суммы по кредиту и процентам

Пример: Кухонная мебель.

Цена – 30 000 рублей.

Авансовый взнос – 4 500

рублей (15% стоимости мебели)

Сумма кредита – 25 000рублей

(30 000 – 4 500).

Срок кредита – 12

месяцев.

Процентная ставка – 16%

годовых.

Ежемесячный платеж по

кредиту 2 124 рубля (25 500/12 месяцев)

Ежемесячный платеж по

процентам 336 рублей (25 500* (16%* (30 дн./365 дн.)) /100%)

Ежемесячная сумма платежа

по кредиту с процентами 2 460 рублей (2 124 + 336)

Примеры расчета платежей

по видам потребительского кредита.

1. Расчета платежей по

ипотечному кредитованию

Ипотечное кредитование

производится банками по различным программам. В зависимости от выбранной

программы клиентом, банк устанавливает различные условия – процентные ставки,

максимальная, минимальная сумма кредита, срок предоставления кредита.

Рассмотрим различные

программы ипотечного кредитования.

1.1 Классическое

ипотечное кредитование.

Валюта кредита – рубли РФ

Минимальный размер

кредита - 300 000 рублей

Объекты кредитования -

квартира, коттедж и земельный участок на вторичном рынке в Москве и Московской

области

Максимальная сумма

кредита определяется платежеспособностью клиента. К рассмотрению принимаются

доходы, подтвержденные официально (2-НДФЛ, 3-НДФЛ, 4-НДФЛ), а также иные

дополнительные доходы заемщика .

Условия, на которых будет

предоставлен кредит смотрите в таблице 6.

Пример 1. Условие: по

схеме целевых накопительных сбережений клиент ипотечного банка к моменту

получения ипотечного кредита накопил на сберегательном счете 130 тыс. руб.

Определить: какую сумму

кредита под залог получаемого жилья получит данный клиент, если сумма

накоплений составила 30% получаемого жилья, а предполагаемое соотношение суммы

кредита и стоимости залога составит 70%?

Решение:

1.

Найдем стоимость

покупаемого жилья:

130 000 / 30% * 100% = 433

333 руб.

2.

Поскольку

покупаемое жилье является залогом, то сумма кредита равна:

433 333 * 70% / 100% = 303

333 руб.

Пример 2. Условие: Иванов

С. И. с ежемесячным доходом 3000 руб. обратился в Сбербанк с просьбой выдать

ему ипотечный кредит в сумме 60 000 руб. сроком на 5 лет.

Определить: Сможет ли

Сбербанк удовлетворить заявку Иванова С. И., если условия кредитования

предполагают погашение кредитов и процентов ежемесячно равномерными взносами,

которые не должны превышать 30% дохода?

Решение: поскольку

погашение происходит равномерными взносами, то сначала рассчитаем сумму

ежемесячных выплат в погашение кредита:

60 000/ (12 мес. * 5 лет)

= 1 000 руб.

Возможность ежемесячных

выплат клиента, исходя из его дохода, составит:

3 000 * 30% / 100% = 900

руб.

Следовательно, Иванов С.

И. не сможет погасить кредит даже без учета процентов.

Ответ: нет

Пример 3. Условие: Петров

А. В. покупает с помощью КБ квартиру (на 7 лет, под 19% годовых), общей

стоимостью 785 600 руб. Первоначальный внос составляет 30 % от стоимости

квартиры.

Определите: сумму

кредита, ежемесячный платеж и минимальный доход Петрова А.В.

Решение: Квартира стоит

785 600 руб.

Первоначальный взнос 235 680

руб. (785 600*30%/ 100%).

Кредит КБ 549 920 руб.

(785 600-235 680).

Проценты за пользование

кредитом:

- за год 104 484,80 руб.

(549 920*19% /100%);

- за месяц 8 707 руб.

(104 484/ 12 мес.)

Основной платеж 6546,70

руб. (549 920/84 мес., т.е. 12 мес.* 7 лет)

Ежемесячный платеж за

кредит составляет 15 253,70 руб. (8 707 + 6 546,7).

Таким образом,

минимальный доход Петрова А.В. должен составлять 25 422 руб. (15 253,7/ 60% *

100%)

1.2 Залоговое ипотечное

кредитование

Предоставление кредита

под залог имеющегося недвижимого имущества.

Валюта кредита – рубли РФ

Минимальный размер

кредита - 300 000 рублей

Кредит предоставляется на

любые цели

Предмет залога -

квартира, коттедж и земельный участок на вторичном рынке

Максимальная сумма

кредита определяется платежеспособностью клиента. К рассмотрению принимаются

доходы, подтвержденные официально (2-НДФЛ, 3-НДФЛ, 4-НДФЛ), а также иные

дополнительные доходы заемщика.

Условия, на которых буде

предоставлен кредит смотрите в таблице 7 (Приложение….)

Пример 1. Условие:

Суворов М.М. собирается приобрести земельный участок стоимостью 500 000 рублей

под залог квартиры на 5 лет.

Задание: Рассчитайте,

какую сумму кредита может предоставить ему банк и платеж по уплате процентов в первый

месяц.

Решение:

Так как Суворов М.М.

собирается приобрести земельный участок банк может предоставить 50 % от

стоимости объекта, т.е. 250 000 рублей и потребует процентную ставку 14%

годовых. Получается, что Суворов М.М. выплатит по процентному платежу 2 916

рублей (250 000 * 0,14 / 12).

1.3 Приобретение жилья в

новостройках

Срок кредита от 3 до 30

лет (срок кратный 12 мес.) Объект кредитования – квартиры в новостройках в

Москве и в Московской области.

Условия, на которых буде

предоставлен кредит смотри в следующей таблице 8.

Таблица 8 Условия

ипотечного кредитования при покупке жилья в новостройках в рублях

| Процентная ставка |

Размер кредита |

Срок кредитования |

| Минимум |

Максимум |

| 14,0% |

300 тыс. руб. |

70% от стоимости квартиры |

3-15 лет |

| 14,5% |

300 тыс. руб. |

70% от стоимости квартиры |

16-30 лет |

После оформления права

собственности на квартиру процентная ставка снижается на 2%. Максимальная сумма

кредита определяется платежеспособностью клиента. К рассмотрению принимаются

доходы, подтвержденные официально (2-НДФЛ, 3-НДФЛ, 4-НДФЛ), а также иные

дополнительные доходы заемщика.

Пример 1. Условие: Львов

С.С. с ежемесячным доходом 20 000 руб. хочет приобрести квартиру в новостройке.

Срок кредитования - 10 лет. Стоимость квартиры 2 500 000 рублей.

Задание: Выдаст ли банк

Львову С.С. кредит на приобретение квартиры, и, если выдаст, под какой процент.

Ежемесячные платежи по кредиту не должны превышать 30% дохода.

Решение: Рассчитаем сумму

кредита. Банк может выдать максимум 70% стоимости кредита, т.е. 1 750 000 рублей.

Поскольку погашение

осуществляется равными взносами, то сначала рассчитаем сумму ежемесячных выплат

в погашении кредита:

1 750 000 / (12 мес. * 10

лет) = 14 583, 33 руб.

Возможность ежемесячных

выплат, исходя из его дохода, составит:

20 000 * 30% / 100% = 6 000

руб.

Следовательно, даже без

учета процентов Львов С.С. не сможет погасить кредит.

Ответ: нет.

2. Расчет кредита на

неотложные нужды

Условие: Иванов С.С.

обратился в банк с заявлением о получении кредита в размере 25000 руб. на

неотложные нужды (на лечение). Данный вид кредита предоставляется на 5 лет под

16% годовых. Для этого он предоставляет в кредитный отдел справку о доходе,

который составляет 2 800 руб. Ранее кредитом не пользовался и административных

взысканий не имел.

Задание: Рассчитайте

сумму кредита и размер выплачиваемых процентов за пользование ссудой; составить

график погашения кредита.

Решение:

Определим его

кредитоспособность за 5 лет (60 месяцев):

Р = 2800 руб. * 0,3 * 60

мес. = 50400 руб.

Определим сумму кредита,

которую банк может выдать:

S = 50400/ (1+ (16% * 60 мес.) / 12 *

100)) = 50400/(1+0,8)= 28000 руб.

3. Расчет кредита на

обучение в вузе.

Условия образовательного

кредита учитывают социально-экономические особенности молодежи. Некоторые банки

специально специализируются на образовательных кредитах. В приложении приведена

таблица 10, которая наглядно показывает преимущества льготного кредитования,

банков, занимающихся такой деятельностью.

Пример 1. Условие:

Александров С.Л. взял кредит на обучение на льготных условиях: процентная

ставка 10% годовых. Сумма кредита 375 000 рублей на срок – 10 лет. Погашение

кредита будет через 5 лет после подписания договора.

А Сурикова А.П. взяла

кредит на обыкновенных условиях бака под 15 % годовых на 5 лет. Сумма кредита

375 000 рублей. Погашение происходит в течении 5 лет с момента подписания

договора.

Задание: Рассчитайте

сумму кредита и размер уплачиваемых процентов за пользование кредитом

Александрова С.Л. и Суриковой А.П. Сравните выплачиваемые суммы и переплату.

Решение:

Проценты, выплачиваемые

Александровым С.Л.:

- за год 37 500 рублей

(375 000 * 10% / 100%)

- за месяц 3 125 рублей

(37 500 / 12 месяцев)

Основной платеж 6 250

рублей (375 000 / 60 месяцев (т.е. 12 месяцев * 5 лет))

Ежемесячный платеж

составляет 9 375 рублей.

Переплата составляет 225 000

рублей ( 37 500 * 6 лет)

Проценты уплачиваемые

Суриковой А.П.

- за год 56 250 рублей

(375 000 * 15% / 100%)

- за месяц 4 687,5 рублей

(56 250 / 12 месяцев)

Основной платеж 6 250

рублей (375 000 / 60 месяцев (т.е. 12 месяцев * 5 лет))

Ежемесячный платеж за

кредит составляет 10 937,5 рублей.

Переплата составляет 337 500

рублей (56 250 * 6 лет)

Ежемесячные платежи

Суриковой А.П. больше на 1 562,5 рублей

Переплата также больше у

Суриковой А.П. на 112 500 рублей. К тому же Александрову С.Л. предоставляется

отсрочка на срок обучения в вузе, т.е. к моменту выплаты сумм по кредиту, он

сможет устроиться на работу и получать дополнительный доход.

Преимущества льготного

кредитования ярко выражены в значительной разнице переплаты за кредит и небольшой

разнице в ежемесячных платежах.

Порядок кредитования

студентов и абитуриентов дневного и вечернего отделений, обучающихся по

программе первого высшего образования (бакалавр, специалист) мы можем

рассмотреть в следующей таблице 11.(приложение…)

Также банками

предусмотрены отдельные условия предоставления кредита студентам, учащимся в

магистратуре. Условия кредита различны и происходят по программе "бакалавр".

Их мы можем рассмотреть в таблице 12.(Приложение…)

Максимальные сроки по предоставлению

кредита, льготному периоду и периоду выплаты по разным программам, формам

обучения и срокам обучения отличаются, они указаны в следующей таблице 13.

Система образовательных

кредитов выгодна и полезна не только студенту, но и вузу, в который он приносит

деньги – вуз может быть уверен, что плата за обучение будет поступать регулярно

и в полном объеме и что студент сделает все, чтобы вовремя сдать сессию.

Налаженная и широко

распространенная система кредитования образования имеет огромный потенциал и в

масштабе всего государства. Кроме того, что государство в значительной степени

снимается бремя финансирования вузов, общество за счет повышения достаточности

образования получает лучших специалистов, не только более талантливых, но и

более мотивированных на достижение высоких результатов.

4. Расчет

автокредитования

Рассмотрим возможные

условия предоставления автокредита от различных производителей (см. табл. 14).

Некоторые дилеры

предлагают спецпрограммы без первого взноса по кредиту либо продажу машин в

рассрочку (с нулевой процентной ставкой).

Порядок погашения

кредита:

- Начало погашения – со

2-го месяца.

- Выплаты – ежемесячно,

равными суммами.

- Форма погашения –

наличная или безналичная.

- Возможность досрочного

погашения.

Необходимые документы.

При подаче заявки:

1. заполненная анкета –

заявка;

2. паспорт гражданина РФ

(ксерокопия всех страниц, оригинал предъявляется);

3. водительское

удостоверение;

4. второй документ (кроме

паспорта), удостоверяющий личность Заемщика: российский заграничный паспорт

гражданина РФ, водительское удостоверение, военный билет, паспорт моряка,

разрешение на право носить оружие, охотничий билет; пенсионное удостоверение,

служебное удостоверение (с фотографией владельца и печатью организации

(учреждения));

При отсутствии

перечисленных документов:

- свидетельство о

рождении;

- свидетельство о

заключении или расторжении брака;

- диплом об образовании и

т.д. (предоставляется ксерокопия документов, оригинал предъявляется);

5. обязательно для ПБОЮЛ

– справка по форме банк за период не менее 6 последних месяцев или иной

документ, подтверждающий оплату налогов;

6. для кредиторов суммой

более 50 000 долларов США – копия трудовой книжки и справка по форме 2 НДФЛ.

При оформлении кредита:

копия трудовой книжки, заверенная организацией – работодателем.

После всех необходимых

действий с дилером нужно зарегистрировать автомобиль в ГИБДД, а также

застраховать его от рисков всех способов повреждения или утраты.

Совместно с сотрудником

магазина партнера предъявить в банк оригиналы ПТС и страхового полиса будущего

автомобиля, после чего, подписав акт приема-передачи, получаете автомобиль.

Пример 1. Рассмотрим

пример на условиях одного банка.

Условия:

Предмет кредитования: новый отечественного и иностранного

производства автотранспорт, подержанный автотранспорт иностранного производства

сроком эксплуатации до 10 лет

Первоначальный взнос: от 0% стоимости автомобиля

Сумма кредита:

- Автомобили иностранного производства

– от 100 000, максимальная сумма не ограничена;

- Автомобили

отечественного производства – от 100 000, максимальная сумма не ограничена;

Срок кредита:

- Автомобили иностранного

производства – от 1 до 15 лет;

- Автомобили

отечественного производства – от 1 до 10 лет.

Процентная ставка

- Автомобили иностранного

производства – от 9% годовых;

- Автомобили

отечественного производства – от 9% годовых

Ежемесячная комиссия за

ведение ссудного счета

- Автомобили иностранного

производства – 0% от суммы выданного кредита;

- Автомобили

отечественного производства – 0% от суммы выданного кредита

Преимущества: возможность получения кредита без

документального подтверждения трудовой занятости и доходов.

- Лукина М.Ф. захотела

приобрести новый автомобиль отечественного производства, стоимостью 250 000

рублей на 10 лет.

Задание: Рассчитайте

ежемесячные платежи по кредиту, уплачиваемые проценты и остальные затраты, если

процентная ставка будет составлять 9% годовых.

Решение: Рассчитаем

ежемесячный платеж по кредиту: 250 000 руб. / (12 мес. * 10 лет) = 2 083, 33

руб.

Рассчитаем ежемесячные

проценты по кредиту: 250 000 * 0,09 / 12 мес. = 1 875 руб.

Общая ежемесячная выплата

по кредиту 3 958, 33 руб. Никаких дополнительных затрат Лукина М.Ф. не несет по

условиям банка.

- Авакумов С.И. решил

приобрести подержанный автомобиль иностранного производства стоимостью 310 000

руб. на 15 лет.

Задание: Рассчитайте

ежемесячные платежи по кредиту, уплачиваемые проценты и остальные затраты, если

процентная ставка будет составлять 11,5% годовых.

Решение: Рассчитаем

ежемесячный платеж по кредиту: 310 000 руб. / (12 мес. * 15 лет) = 1 722, 22

руб.

Рассчитаем ежемесячные

проценты по кредиту: 310 000 руб. * 0,115 / 12 мес. = 2 400,35 руб.

Общая ежемесячная выплата

по кредиту 4 122, 57 руб. Никаких дополнительных затрат Авакумов С.И. не несет

по условиям банка.

Кредитование под залог приобретаемого

транспортного средства.

Обеспечением может быть:

- залог приобретаемого

транспортного средства (обязательное обеспечение);

- поручительство третьих

лиц (дополнительное обеспечение);

- залог иного имущества

(дополнительное обеспечение)

Погашение происходит

ежемесячными аннуитетными платежами или погашение основного долга ежемесячно,

равными долями. Погашение процентов – ежемесячно. Мораторий на досрочное

погашение – 6 месяцев.

5. Расчет платежей по

экспресс-кредитованию.

Для получения кредита

необходимо:

- быть гражданином РФ в

возрасте от 18 до 58 лет включительно и иметь постоянное место жительства в

городе, в котором расположен офис банка;

- не менее 6 месяцев

иметь постоянное место работы и стабильный доход.

При получении кредита

нужно заполнить заявление-анкету и предъявить в банк с необходимыми

документами: паспорт гражданина РФ (ксерокопия всех страниц, оригинал

предъявляется); второй документ (кроме паспорта), удостоверяющий личность

заемщика: российский заграничный паспорт гражданина РФ, водительское

удостоверение, военный билет, т.д.; при наличии – индивидуальный

идентификационный номер (ИНН) физического лица (ксерокопия, оригинал

предъявляется); если сумма кредита превышает 15 000 рублей (может быть и другая

сумма зависит от региона и банка),предоставляется справка, подтверждающая

доходы клиента за последние 6 месяцев.

После необходимо оплатить

не менее 20% стоимости товара, заключить кредитный договор и получить в

магазине покупку, предъявив паспорт и кредитный договор.

Банк предъявляет самые

выгодные тарифы экспресс-кредитования частных лиц: рост цены покупки на 12

месяцев составляет 12-14%, а на 6 месяцев – 6-8%.

Пример 1. Первоначальный

взнос составил 20% стоимости стиральной машин (3 000 руб.). Остальную сумму –

80% стоимости стиральной машины (12 000 руб.) вы вносите в течение 6 месяцев.

График погашения

представлен наглядно в таблице 15.

Таблица 15 График

погашения по экспресс-кредитованию

| Периоды выплаты по кредиту |

Общая сумма платежа |

В том числе проценты |

| 1 |

2 |

3 |

| 1-й месяц |

2280,00 |

280,00 |

| 2-й месяц |

2233,33 |

233,33 |

| 3-й месяц |

2186,67 |

186,67 |

| 4-й месяц |

2140,00 |

140,00 |

| 5-й месяц |

2093,33 |

93,33 |

| 6-й месяц |

2046,67 |

46,67 |

| Итого: |

12980,00 |

980,00 |

Таким образом, за весь

срок кредитования стоимость стиральной машины увеличилась на 6,5%. А если

принять во внимание инфляцию и постоянный рост цен, можно быть уверенным, что

цена приобретения останется практически прежней.

2.4 Анализ динамики потребительского

кредитования в России

Кредитование традиционно

является одним из основных направлений деятельности банка и наиболее стабильным

источником доходов.

Банком проводится

взвешенная кредитная политика, направленная на уменьшение рисков, привлечение

денежных и платежеспособных клиентов для длительного сотрудничества.

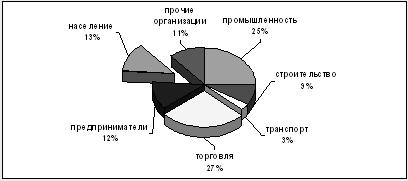

Кредитные вложения банка

по отраслям экономики в 2007 году характеризуется диаграммой (см. рис. 7)

Рис. 7 Структура

кредитных вложений банка по отраслям экономики в 2007 году

В структуре кредитного

портфеля (без учета ипотечных кредитов) преобладали обычные кредиты -71,5%,

вексельные кредиты составили 15,3%, доля возобновляемых и не возобновляемых

кредитных линий — 6,1%, доля овердрафтов - 7,1%. Доля ипотечных кредитов к

общему объему ссудной задолженности составила 47,5%. При оценке финансового

состояния и платежеспособности Заемщика проводилась количественная оценка

финансового состояния и качественный анализ рисков. Оценка финансового

состояния Заемщика проводилась по таким показателям, как: коэффициент

ликвидности, коэффициент соотношения собственных и заемных средств, показатели

оборачиваемости и рентабельности. Эти показатели анализировались ежеквартально,

изучалась кредитная история, движение денежных потоков. При проведении

качественного анализа изучались такие риски, как: отраслевые, акционерные,

производственные. Кроме того, в целях минимизации рисков практиковались

несколько форм обеспечения кредитов:

Таблица 15

| Статья |

На 01.01.07 |

На 01.01.08 |

| 1 |

2 |

3 |

| Ссудная задолженность |

277 |

460 |

| Обеспечение ссудной задолженности: |

|

|

| Имущество |

331 |

486 |

| Ценные бумаги |

5 |

6 |

| Поручительство |

730 |

1511 |

Формы обеспечения

кредитов, использованные ООО КБ "Мегаполис"

Сумма обеспечения по выданным

кредитам, без учета поручительств, предоставленных на ипотечные кредиты, в 1,2

раза превышает сумму ссудной задолженности как по состоянию на 1 января 2007

года, так и по состоянию на 1 января 2008 года.

Качество кредитного

портфеля банка видно из таблицы 16.

Таблица 16 Качество

кредитного портфеля ООО КБ "Мегаполис" за 2007, 2008 г.г.

| Вид ссуды |

2007 год, млн. рублей |

2008 год , млн. рублей |

| Стандартные ссуды |

271 |

452 |

| Нестандартные ссуды |

6 |

8 |

| Сомнительные ссуды |

- |

- |

| Безнадежные ссуды |

0,3 |

0,1 |

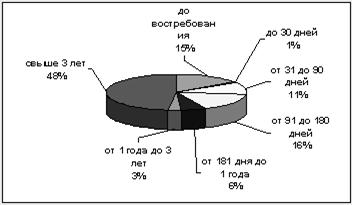

Удельный вес кредитов, предоставленных

в 2007 году на срок до 1 года составил 49%, от 1 до 3 лет — 3%, на 15 лет — 48%

(ипотечные кредиты). Подробная характеристика структуры кредитного

портфеля по срокам приведена в следующей рисунке:

Рис. 8 Структура

кредитного портфеля по срокам

По отраслевой

направленности кредитования приоритетными сферами вложения ресурсов в минувшем

году были промышленность, торговля и строительство, развитие предпринимательской

деятельности. Вложения в реальный сектор экономики в истекшем году составили

98,3 % кредитного портфеля (табл. 17). В 2007 году банк продолжал активно

сотрудничать с предприятиями реального сектора экономики. Кредиты

предоставлялись как для финансирования текущей деятельности, так и для

модернизации и расширения производства. На инвестиционные цели банком в 2003

году было выдано кредитов на сумму 56,5 млн. рублей, в том числе на:

приобретение оборудования - 29,9 млн. рублей; приобретение недвижимости - 16,9

млн. руб. Инвестиционные кредиты были предоставлены следующим предприятиям и

организациям: ОАО "Контур", ЗАО "Чебоксарская мебельная фабрика",

ОАО "Трест 5", ОАО "Городской таксомоторный парк". Кредитование

населения также растет, увеличилось на 110%, удельный вес так же увеличился.

Ипотечное кредитование увеличилось на 188%. Все это говорит о быстро

развивающейся кредитной политики банка, которая уделяет значительное внимание

кредитам физическим лицам.

Ипотечное кредитование

населения.

Развитие ипотеки не

является самоцелью, а выступает инструментом решения многих макроэкономических

задач, поскольку заставляет всех субъектов этого процесса ориентироваться на

длительный период взаимодействия, делая их заинтересованными в содействии

экономической стабильности. В 2007 году банк успешно справился с освоением

выделенных лимитов ипотечного кредитования. Были представлены на сумму 218,7

млн. рублей. В прошлом году банком выдано жителям республики 823 кредита.

Перевыполнение плана освоения лимита наблюдалось в следующих районах:

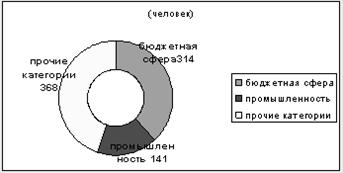

Батыревском, Янтиковском, Яльчикском. При анализе заемщиков в разрезе категорий

граждан прослеживается социальная направленность ипотеки — 368 человек, или

44,7 процента заемщиков банка являются работниками бюджетной сферы республики,

141 человек, или 17,1 процента - это работники промышленных предприятий, 314

человека, или 38,2 процента - это прочие категории граждан (преимущественно

работники сельхозпредприятий) (рис. 9). В общем количестве выданных

кредитов основную долю составляют кредиты, выданные сельскому населению.

Получить ипотечный кредит гражданам с невысокими доходами стало возможным

благодаря социальной ипотеке. Так, средняя заработная плата по Чувашской

Республике на конец 2007 года составила 3225 рублей, а усредненный доход заемщиков

банка за тот же период составил 2800 рублей. Более низкий по сравнению со

среднереспубликанским доход ссудозаемщиков объясняется тем, что 599 из них или

73 процента, составляют сельские жители и лишь 224 заемщика являются жителями

городов Чувашской Республики.

Рис. 9

В

общем количестве выданных кредитов основную долю составляют кредиты, выданные

сельскому населению. Получить ипотечный кредит гражданам с невысокими доходами

стало возможным благодаря социальной ипотеке. Так, средняя заработная плата по

Чувашской Республике на конец 2007 года составила 3225 рублей, а усредненный

доход заемщиков банка за тот же период составил 2800 рублей. Более низкий по

сравнению со среднереспубликанским доход ссудозаемщиков объясняется тем, что

599 из них или 73 процента, составляют сельские жители и лишь 224 заемщика

являются жителями городов Чувашской Республики. Это же подтверждают показатели и

среднего совокупного дохода семей ссудозаемщиков. Так, совокупный доход семей

заемщиков-горожан составляет 10000 рублей, а у семей сельских жителей только

3000 рублей.

Активно включились в

процесс ипотечного кредитования молодые семьи. В 2007 году 81 молодая семья

оформила кредитов на сумму 13962,8 тысяч рублей.

Ипотечное кредитование –

динамично развивающийся вид деятельности. В этом году банк запланировал более

высокие по сравнению с предыдущем годом показатели объемов выдаваемых

социальных кредитов.

Кредитное поведение

россиян

Использование кредитов

российской банковской клиентуры в зависимости от их социального статуса.

Становление и развитие

клиентуры банков как социально-ролевой группы определяется общим уровнем

социального, экономического и правового развития государства. Установлено, что

существенное влияние на решение клиента банка оказывает его пол, возраст,

семейное положение, образование, профессия, должностной статус, уровень

обеспеченности и род занятий, а также круг знакомых и ценностные ориентации.

Или, другими словами, социальный статус, отображающий место клиента в

социальной структуре общества.

Общепризнано, что

социальная структура делится на подвиды: социально-демографическая,

социально-классовая, социально-территориальная и национальная. Все они полностью

производятся с социальной структуре банковской клиентуры, которая представляет

собой специфическую ролевую общность, объединенную общими экономическими

интересами и мотивами в процессе использования финансово-банковских услуг.

Для анализа социальной

структуры российской банковской клиентуры и изучения влияния

социально-профессиональных характеристик банковских клиентов на формирование

моделей их экономического поведения был проведен метод анкетирования

социологический опрос 300 респондентов. В целях анализа данной структуры

банковской клиентуры использовались такие социологические показатели как

трудовая занятость, сфера профессиональной деятельности, форма собственности

предприятия, на котором занят респондент, его должностной уровень (занимаемая

им должность в должностной иерархии). По результатам исследования были сделаны

следующие выводы.

Среди клиентов банков

больше людей с высшем техническим и гуманитарным образованием, занятых в сфере

финансов, медицины, управления и продаж. Интересно отметить, что если в составе

клиентов банк безработных менее 15%, то среди "не-клиентов" -

четверть. Структура респондентов по должностному уровню примерно одинакова как

среди клиентов, так и в группе "не-клиентов" банка. Однако следует

подчеркнуть, что все руководители высшего звена, согласно опросу, пользовались

банковскими услугами.

Кредитное поведение

россиян во многом определяется их социально-профессиональными характеристиками.

Существенную роль в данном вопросе играет общая система требований банков к

заемщикам, а именно: последние, чтобы взять кредит, должны доказать наличие

регулярного и достаточного для этого дохода. Разумеется, данные требования

относятся именно к работающему населению.

Результаты опроса

показали, что пользователями банковскими кредитами в 4 раза чаще становятся

работающие респонденты. Довольно многие (каждый пятый) из них может позволить

себе взять кредит, а среди незанятых респондентов а среди незанятых

респондентов заемщиками становятся лишь 5,8%. Должностной уровень прямо влияет

на кредитную активность (табл. 18).

Полученные данные

позволяют сделать следующий вывод: кредиты как вид банковской услуги не

выполняют свою первоначальную задачу по улучшению уровня жизни тех, кто

действительно в этом нуждается и не имеют средств приобрести желаемое. Более

высокая должность предполагает более высокий доход, с одной стороны, и

определенные запросы на качество жизни – с другой

Таблица 18 Использование

респондентами банковских кредитов в зависимости от их должностного уровня (в %

опрошенных)

| Варианты ответов |

Высшее руководство |

Руководители среднего звена |

Специалисты |

Стажеры |

| Используют банковские кредиты |

41,7 |

29,8 |

17,7 |

11,1 |

| Не используют банковские кредиты |

58,3 |

66,0 |

72,9 |

88,9 |

| Не ответили |

0,0 |

4,2 |

9,4 |

0,0 |

Получается, что чем выше

должностной статус человека, тем чаще ему требуются дополнительные затраты,

которые он не может себе позволить сиюминутно (хотя имеет возможность

откладывать сбережения и сделать покупку позже), а потому возникает

необходимость обратится к банку за кредитом.

Профессиональная деятельность

респондентов не оказывает существенного влияния на их кредитную активность,

однако по результатам исследования можно сделать вывод, что наименее активными

заемщиками выступают работники науки, сферы услуг и юристы, а наиболее

активными – работники сферы строительства, продаж, экономисты и менеджеры.

Возврат кредита имеет для

банка не меньшее значение, чем его выдача, так как означает возобновляемость

банковских ресурсов. Интересно, что профессиональные характеристики заемщиков

практически не оказывают влияния на процесс возврата кредита. Так "трудным

почти всегда" возврат кредита не является ни для кого. В целом соотношение

оценок "чаще трудно" и "чаще не трудно" возвратить кредит

одинаково среди занятых и не занятых респондентов.

Среди клиентов банков из

высшего руководства 65% респондентов ответили, что выплачивать кредит им "чаще

трудно", и 1/3 - "чаще не трудно", а среди руководителей

среднего звена ситуация обратная. Возможно, трудности в выплате кредитов у

руководителей высшего звена связаны с их высокими запросами по отношению к

уровню жизни, в том числе на отдых. Так, они чаще других клиентов банка

предпочитают отдыхать за границей, проводить время в кафе, ресторанах, выезжать

за город, что означает существенные дополнительные расходы, которые могут

затруднять выплаты по кредитам.

В профессиональной

деятельности наибольшие трудности по возврату кредита имеют работники сферы

продаж, науки, легче всего их выплачивать, строителям, логистам. Не зависимо от

социально-профессиональных характеристик заемщики отдают предпочтение

потребительским кредитам и кредитам на неотложные нужды в рублях, чаще взятых в

российских коммерческих банках, но не в Сбербанке.

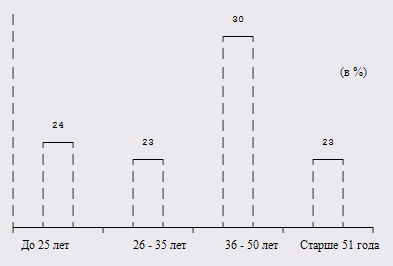

Услугами потребительского кредитования пользуются

все изученные возрастные группы (рис. 10), при этом самую многочисленную группу

составляют пользователи старше 36 лет (47%).

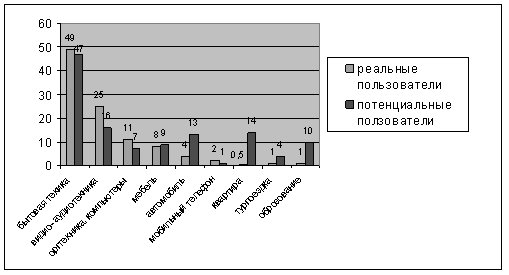

Больше всего

потребителей, покупающих бытовую технику в кредит, находится в средней и

старшей возрастной группе (от 36 лет и старше). Покупка аудио-, видеотехники

востребована пользователями всех возрастных групп, однако более 50%

потребителей принадлежат к молодежной возрастной группе (до 35 лет).

Рис. 10