Дипломная работа: Расчет экономической целесообразности перевода предприятия на пластиковую систему оплаты труда на примере ООО "Бамард"

ДИПЛОМНАЯ РАБОТА

«РАСЧЕТ ЭКОНОМИЧЕСКОЙ ЦЕЛЕСООБРАЗНОСТИ ПЕРЕВОДА ПРЕДПРИЯТИЯ

НА ПЛАСТИКОВУЮ СИСТЕМУ ОПЛАТЫ ТРУДА НА ПРИМЕРЕ ООО « БАМАРД»

Москва 2008

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. СУЩНОСТЬ И НАЗНАЧЕНИЕ

ПЛАСТИКОВЫХ БАНКОВСКИХ КАРТ

1.1 Пластиковые карты как

платежный инструмент

1.2 Классификация пластиковых карт

ГЛАВА 2. КАРТОЧНЫЕ БАНКОВСКИЕ

ПЛАТЕЖНЫЕ СХЕМЫ

2.1 Виды платежных схем

2.2 Экономическая эффективность

платежной системы

ГЛАВА 3. ОРГАНИЗАЦИЯ РАБОТЫ С

ПЛАСТИКОВЫМИ КАРТАМИ

3.1 Подготовка карточек к эмиссии

3.2 Технология безналичных

расчетов на основе карт

3.3 Проведение расчетов с

использованием платежных карт

3.4 Финансовые результаты от

операций с пластиковыми картами

ГЛАВА 4. ОПЕРАЦИИ КРЕДИТОВАНИЯ

НАСЕЛЕНИЯ С ИСПОЛЬЗОВАНИЕМ БАНКОВСКИХ КАРТ

4.1 Основные требования к

технологии кредитования

4.2 Условия кредитования с

использованием банковских карт

4.3 Современный банк как центр

розничных технологий

4.4 Прибыль банка от

предоставления использования системы банковских карт

ГЛАВА 5. РАСЧЕТ ЭКОНОМИЧЕСКОЙ

ЦЕЛЕСООБРАЗНОСТИ ПЕРЕВОДА ПРЕДПРИЯТИЯ НА ПЛАСТИКОВУЮ СИСТЕМУ ОПЛАТЫ ТРУДА НА

ПРИМЕРЕ ООО « БАМАРД»

5.1 Экономическое обоснование

принятия решения

5.2 Условия типового договора на

ведение карт-счета по договору банковского вклада

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Банковское дело — одно из самых древних занятий человечества.

Сегодня существует большое количество услуг, предоставляемых банками своим

клиентам. Одним из наиболее динамично развивающихся видов услуг является эмитирование

пластиковых карточек.

Банковская пластиковая карточка - это инструмент безналичных

расчетов и средство получения кредита. Первые карточки современного вида

появились в США в начале 1950-х гг. Впоследствии система карточных расчетов

была введена многими банками. Системы карточных расчетов получили

распространение во многих странах мира, а сами расчеты приобрели международный

характер.

На сегодняшний день в экономике нашей страны произошла

некоторая стабилизация, практически исчезла возможность зарабатывать деньги «из

ничего». Перед крупными, устоявшимися организациями стоял задачи более

эффективного использования получаемых ими денежных средств, усовершенствования

системы организации, перехода на новые, более современные и удобные принципы

управления. Наряду с экстенсивным развитием свойственным предприятиям в

предшествующие годы, сегодня многие организации стремятся перейти на новые,

интенсивные пути развития, когда внимание уделяется не только увеличению

объемов выпуска и выручки, но и снижению издержек обращения, более эффективному

использованию полученных денежных средств. Начинается период активного изучения

собственных ресурсов предприятия, разработки внутренней учетной политики,

инициативного аудита, поиска более эффективных путей развития (развитие «в

глубину»).

Сам процесс вхождения России в рыночные отношения, прежде

всего, был связан с перестройкой банковской системы, появлением значительного

количества коммерческих банков, финансовых и страховых компаний, которые

проявили интерес к использованию пластиковых карт, разновидностей которых к

началу 1990-х гг. в мире было уже достаточно много. Сложившееся положение на

рынке пластиковых карт в нашей стране, конечно, отличается от ситуации в

развитых странах. Абсолютные цифры, характеризующие отечественный сектор

обслуживания пластиковых карточек, пока малы по сравнению с аналогичными

показателями для западных стран. Но, несмотря на проблемы, в стране

разворачиваются и набирают обороты различные пластиковые системы, и все больше

людей приобретают карточки и становятся участниками системы безналичных

платежей с помощью пластиковых карточек.

Актуальность темы дипломной работы заключается в том, что операции с

пластиковыми карточками открыли новые перспективы финансового обслуживания

клиентов и соответственно расширили возможности получения банковской прибыли за

счет получения комиссионных, взимаемых с операций по картам, увеличения числа

клиентов за счет предоставления услуг нового типа, уменьшения расходов на

обслуживание наличного оборота и др.

На фоне этих тенденций отечественной экономики необходимо

отметить и такой аспект применения пластиковых карт, как выдача по ним

заработной платы, что представляется, несомненно, наиболее прогрессивной и

экономичной формой расчетов. В условиях намечающейся стабилизации рыночных

отношений именно такие проекты позволяют организации перейти на иной,

качественно более высокий уровень развития.

Переход с традиционной формы выдачи заработной платы на

оплату труда посредством банковских карточек позволяет организации сэкономить

весьма ощутимые денежные средства. К тому же снижаются риски, связанные с

операциями, в которых участвуют значительные суммы наличных денег, что, к

сожалению, немаловажно как для нашего, так и для любого другого государства.

Преимущества, связанные с внедрением пластиковых карточек на

российском рынке, очевидны. Для клиентов — это возможность иметь при себе

только карточку, а не наличные, что позволяет уменьшить риск потери денег.

Держателям карт предоставляются льготы при получении услуг на предприятиях

торговли и сервиса, уменьшаются затраты при проведении финансовых операций, в

том числе и покупок с использованием различных валют (поскольку конвертация

производится по курсу биржи, а не по завышенному курсу магазина).

Очевидны преимущества, получаемые от использования

пластиковых карточек предприятиями торговли и сервиса. Это и уменьшение

расходов на инкассацию, транспортировку и обналичивание средств, и возможность уменьшения

цен при продаже «валютных» товаров, и упрощение расчетов с покупателем

(отсутствие сдачи и подсчета де-нем покупателем и кассиром), а также реклама

предприятия и т. д. Безусловный интерес представляет пластиковая карточка и для

крупных предприятий при выдаче заработной платы сотрудникам.

Интерес государства во внедрении расчетов по пластиковым

карточкам тоже очевиден: снижаются колоссальные затраты на инкассацию денежных

средств, эмиссию и регенерацию банкнот и монет; упрощаются учет движения денег

и взимание налогов. Технология расчетов без участия наличных денег помогает

снизить криминогенность обстановки вокруг предприятий и лиц, работающих с

наличностью. Внедрение таких расчетов поможет сгладить и даже в некоторой

степени снизить темпы роста инфляции в стране. И наконец, Россия живет в

мировом сообществе, уже сегодня широко использующем системы расчетов по

пластиковым карточкам, оставаться в стороне от общего процесса при расширении

культурных, политических и экономических связей с другими странами практически

невозможно и невыгодно.

Быстрое распространение банковских карт служит свидетельством

того, что эта форма расчетов выгодна основным участникам системы.

Российский карточный рынок очень динамичен: меняются лидеры,

появляются новые продукты и технологии, неизменным остается только одно — он

быстро расширяется за счет новых держателей карточек, эмитентов и точек

обслуживания. Для многих коммерческих банков пластиковые карточки стали новым

направлением бизнеса, эффективным финансовым инструментом.

На российском рынке в настоящее время представлены все

основные международные карточки, получившие распространение во всем мире.

Сегодня в Российской Федерации имеется около 2000 торгово-сервисных

предприятий, которые обслуживают клиентов, обладающих пластиковыми карточками.

Большинство таких фирм расположено в Москве (примерно 1000), а на втором месте

находится Санкт-Петербург (500).

Пластиковая карта — это обобщающий термин, который обозначает

все виды платежных карт, различных по назначению, набору оказываемых услуг,

техническим возможностям и материалам, из которых они изготовлены.

В работе рассмотрены основные вопросы использования

пластиковых карт в современной экономической системе и приводятся примеры их

практического внедрения в такой важной области, как кредитование пластиковой

системой оплаты труда.

ГЛАВА 1. СУЩНОСТЬ И НАЗНАЧЕНИЕ ПЛАСТИКОВЫХ

БАНКОВСКИХ КАРТ

1.1 Пластиковые карты как платежный

инструмент

История развития хозяйственных систем представляет собой

бесконечную цепь попыток упростить, облегчить и ускорить платежи и расчеты

между участниками экономического оборота.

Под расчетами мы понимаем обмен информацией между

плательщиком и получателем денег, а также между финансовыми посредниками

(банками) о порядке и способах погашения обязательств. Что касается платежа, то

это безотзывная и безусловная передача денег плательщиком получателю,

завершающая процесс расчетов.

Кроме налично-денежного обращения с появлением и развитием

банков начала складываться система безналичных расчетов. Банки принимали

депозиты и открывали счета фирмам и частным лицам. Это позволило осуществлять

платежи не только путем передачи наличных денег, но и посредством перевода

средств с одного счета на другой.

В настоящее время в хозяйственном обороте РФ находятся монеты

и денежные купюры достоинством 10, 50, 100, 500, 1000 руб., на которых указано

«Билет Банка России». Все остальные средства расчетов безналичные. Под безналичными

расчетами понимают платежи, осуществляемые путем документооборота как в виде

материального обращения письменных документов, так и в виде магнитных записей.

Одним из прогрессивных средств организации безналичных

расчетов в сфере денежного обращения является пластиковая банковская карта.

Пластиковая банковская карточка — это персонифицированный платежный

инструмент, предоставляющий пользующемуся карточкой лицу возможность

безналичной оплаты товаров и/или услуг, а также получения наличных средств в

отделениях (филиалах) банков и банковских автоматах (банкоматах). Прием

карточки к оплате и выдача наличных по ней осуществляются на предприятиях

торговли/сервиса и в банках, входящих в платежную систему, осуществляющую

обслуживание карточки.

Сами карточки, технология выполнения операций с ними и их

обработка четко определены в рамках каждой платежной системы (в виде

спецификаций и руководств в общепризнанных и имеющих большой опыт платежных

системах или в виде правил приема карточек — в «более молодых»). Для приема

карточек в сети одной платежной системы следование стандартам было бы не

обязательным, но, поскольку всякая точка приема карточек, будь то магазин или

отделение банка, заинтересована в работе по единым или хотя бы похожим

правилам, технологии разных платежных систем должны быть по крайней мере

совместимы. Совместимость же достигается за счет следования стандартам.

Существует ряд международных стандартов, определяющих практически все свойства

карточек, начиная от физических свойств пластика, размеров карточки и

заканчивая содержанием информации, размещаемой на карточке.

Пластиковая карта представляет собой пластину, изготовленную

из специальной устойчивой к механическим и термическим воздействиям пластмассы,

которая имеет следующие геометрические параметры: ширина-85,595 ±0,125 мм; высота — 53,975 ± 0,055 мм; толщина — 0,76 ± 0,08 мм; радиус окружности в углах — 3,18 мм.

На лицевую сторону платежных карточек наносят логотип

финансового института, торговые марки платежной системы, номер карты, имя

владельца, срок действия карты. Кроме того, обычно на карточке присутствует

голограмма с определенным символом платежной системы, может также

присутствовать специальный элемент, видимый только в ультрафиолетовых лучах. На

лицевой стороне чиповой карточки находится микросхема, ее расположение строго

определено стандартом 1807816-1. На обратной стороне карточки находятся

магнитная полоса (место которой также строго определено стандартом), панель для

подписи и наносимый полиграфическим способом текст банка. В некоторых платежных

системах разрешается в определенном поле (чаще — на обратной стороне карточки)

помещать фото держателя.

В процессе подготовки к выпуску карточка претерпевает

графическую, физическую и электрическую персонализации.

Под графической персонализацией иногда понимают нанесение

полиграфическим способом на карточку логотипа финансового института — эмитента,

чаще же — нанесение с помощью специальных принтеров персональной информации о

держателе.

Физическая персонализация служит для нанесения на карточку персональных данных:

номера карточки, фамилии и имени владельца, срока действия карты, а также

иногда некоторой дополнительной информации (например, наименование

банка-агента, непосредственно выдавшего карточку своему клиенту, или

организации, в которой работает держатель).

Номер платежной карточки состоит из последовательности цифр,

обычно от 13 до 19, чаще всего — 16. В платежных системах банковских карточек

номер карточки начинается с 6 цифр, называемых BIN (идентификационный номер банка). Заканчивается номер

карточки контрольной цифрой, которая вычисляется исходя из предыдущих цифр с

помощью несложного алгоритма.

Эмбоссирование (тиснение) — метод физической персонализации. Эмбоссированные

символы — выпуклые, подкрашенные специальной краской (обычно серебряной, черной

или золотой). Эмбоссирование необходимо для визуальной идентификации кассиром

или операционистом персональных данных о держателе и для переноса их с карточки

на слип (счет-извещение).

«Электронные» карточки в соответствии с правилами принимаются только в

электронных устройствах (банкоматах, кассовых аппаратах, платежных терминалах).

Эмбоссирование таких карточек производится специальным образом — так называемым

индентированием, при котором символы получаются не выпуклыми, а как при печати

на пишущей машинке на листе бумаги — практически плоскими. Импринтер не в

состоянии перенести индентированныи на карточке текст на слип, что не позволяет

совершать операцию без использования электронных устройств. Иногда вместо

индентирования используется печать тех же данных графическим принтером.

При электрической персонализацпи кодируется магнитная полоса

или осуществляется запись информации в микросхему.

Персонализация карты позволяет идентифицировать карточку и ее

держателя, а также осуществить проверку платежеспособности карточки при приеме

ее к оплате или выдаче наличных денег. Доступ к записанным данным защищается

кодированным паролем (или PIN-кодом).

PIN-код — персональный идентификационный номер — представляет собой

последовательность цифр (обычно 4-6, но может быть и до 12), используемую для

идентификации клиента. В связи с тем, что PIN-код предназначен для

идентификации и аутентификации клиента, его значение должно быть известно

только клиенту.

В настоящее время ведутся дискуссии о применении PIN-кода для идентификации клиента.

Сторонники применения утверждают, что вскрытия PIN-кода составляют несколько случаев на сотни миллионов

транзакций, а противники считают, что PIN-код может работать только в идеальных

условиях, если:

• при передаче карточки от банка клиенту она не попадает в

чужие руки;

• банковские карточки не воруют, не теряют, их нельзя

подделать;

• PIN-код невозможно узнать при доступе к системе другим

пользователем;

• в электронной системе банка отсутствуют сбои и ошибки;

• в самом банке нет мошенников.

В качестве альтернативы предлагается использовать устройства

идентификации, основанные на биометрическом принципе (форма кисти, отпечатки

пальцев, ладони, запись голоса, радужная оболочка глаза). Большинство

биометрических критериев требует объема памяти в несколько сотен байтов, а

также специального оборудования для идентификации пользователя. Кроме того,

практически для всех систем безопасности, построенных на использовании

биометрии, характерно появление ошибок первого и второго рода. Вследствие

ошибок первого рода система отвергает действительного пользователя. Ошибки

второго рода состоят в том, что система не отвергает недействительного

пользователя.

Ошибки первого и второго рода связаны с изменением реальных

биометрических характеристик пользователя (например, изменение голоса из-за

болезни или усталости). Наличие этих ошибок может стать серьезной проблемой при

использовании методов биометрии на предприятиях торговли и в банкоматах как для

клиентов, не сумевших воспользоваться услугой, так и для самих банков,

предприятий торговли, теряющих клиентов. Поэтому пока биометрические критерии

не нашли широкого распространения в этой сфере, хотя попытки делаются

(банкоматы в Японии, идентифицирующие пользователя по радужной оболочке,

устройства типа Hand Key для проверки формы кисти,

предлагаемые для использования в торговой сети, и др.).

Банк выдает клиенту карту, с которой связана определенная

сумма. Эту сумму либо за счет кредита банка, либо за счет собственных вкладов

клиента держатель карты может потратить. Проведение платежа состоит в том, что

при покупке по карте магазин «записывает» за клиентом долг в размере суммы

платежа. А банк, получив от магазина соответствующий документ, списывает со

счета клиента эту сумму в счет магазина.

На первых слушаниях в Госдуме проекта закона о банковских

картах 14 мая 1998 г. было высказано мнение, что чем больше платежных карт

используется гражданами России, тем меньше оборот «черного нала». И если

магазин не подписывает договор на прием карт, скорее всего, там крутятся

«черные деньги». И такие магазины должны быть объектом внимания налоговой

инспекции и полиции. Если сегодня решить задачу распространения пластиковых

карт, то в ближайшее время собираемость налогов существенно повысится.

Но стоит отметить, что магазины не торопятся участвовать в

расчетах с использованием пластиковых карт из-за недоверия к банкам и их

клиентам, недостаточного числа держателей карт, дорогостоящего оборудования,

используемого для проведения электронных расчетов.

Было также отмечено, что ЦБ России уделяет особое внимание

пластиковым картам, так как совет директоров ЦБ в качестве одной из задач

ставит ускорение расчетов и оборачиваемости денежных средств на основе новых

технологий. Технология расчетов без участия наличных денег помогает снизить

криминогенность обстановки вокруг предприятий и лиц, работающих с наличностью.

Кроме того, карточки рассматриваются ЦБ в качестве одного из способов

сокращения наличных денег в обращении, что поможет сгладить и в некоторой

степени снизить темпы роста инфляции в стране.

Особенностью продаж и выдач наличных по карточкам является

то, что эти операции осуществляются магазинами и соответственно банками «в

долг» — товары и наличные предоставляются клиентам сразу, а средства в их

возмещение поступают на счета обслуживающих предприятий чаще всего через

некоторое время. Гарантом выполнения платежных обязательств, возникающих в

процессе обслуживания пластиковых карточек, является выпустивший их

банк-эмитент. Поэтому карточки на протяжении всего срока действия остаются

собственностью банка, а клиенты (держатели карточек) получают их лишь в

пользование. Характер гарантий банка-эмитента зависит от платежных полномочий,

предоставляемых клиенту и фиксируемых классом карточки.

При осуществлении расчетов держатель карточки ограничен рядом

лимитов. Характер лимитов и условия их использования могут быть весьма разнообразными.

Однако в общих чертах все сводится к двум основным сценариям.

Вариант 1. Держатель дебетовой карточки должен заранее внести на свой

счет в банке-эмитенте некоторую сумму. Ее размер и определяет лимит доступных

средств. При осуществлении расчетов с использованием карточки синхронно

уменьшается и лимит. Контроль лимита осуществляется при проведении авторизации,

которая при использовании дебетовой карточки является обязательной всегда. Для

возобновления (или увеличения) лимита держателю карточки необходимо вновь

внести средства на свой счет.

Вариант 2. Для обеспечения платежей держатель карточки может не вносить

средства предварительно, а получить в банке-эмитенте кредит. Подобная схема

реализуется при оплате посредством кредитной карточки. В этом случае лимит

связан с величиной предоставленного кредита, в рамках которого держатель

карточки может расходовать средства. Кредит может быть как однократным, так и

возобновляемым. Возобновление кредита в зависимости от договора с держателем

карточки происходит после погашения либо всей суммы задолженности, либо

некоторой ее части.

Как кредитная, так и дебетовая карточка может быть также

корпоративной. Корпоративные карточки предоставляются компанией своим

сотрудникам для оплаты командировочных или других служебных расходов.

Корпоративные карточки компании связаны с каким-либо одним ее счетом. Карточки

могут иметь разделенный и неразделенный лимиты. В первом случае каждому из

держателей корпоративных карт устанавливается индивидуальный лимит. Во втором случае

не предполагается разграничение лимита (больше подходит небольшим компаниям).

Корпоративные карточки позволяют компании детально отслеживать служебные

расходы сотрудников.

Семейные карточки в определенном смысле аналогичны

корпоративным — право произведения платежей в рамках установленного лимита

предоставляется членам семьи держателя карточки. При этом дополнительным

пользователям предоставляются отдельные персонализированные карточки.

Банк-эмитент, выпуская карточки и гарантируя выполнение финансовых обязательств,

связанных с использованием выпущенной им пластиковой карточки как платежного

средства, сам не занимается деятельностью, обеспечивающей ее прием

предприятиями торговли и сферы услуг. Эти задачи решает банк-эквайер (от

англ, acquirer), осуществляющий весь спектр

операций по взаимодействию с точками обслуживания карточек:

·

обработку

запросов на авторизацию;

·

перечисление на

расчетные счета точек средств за товары и услуги, предоставленные по карточкам;

·

прием, сортировку

и пересылку документов (бумажных и электронных), фиксирующих совершение сделок

с использованием карточек;

·

распространение

стоп-листов (перечней карточек, операции по которым по тем или иным причинам на

сегодняшний день приостановлены).

Кроме того, банк-эквайер может осуществлять выдачу наличных

по карточкам как в своих отделениях, так и через принадлежащие ему банкоматы.

Банк может совмещать выполнение функций эквайера и эмитента. Следует отметить,

что основными, неотъемлемыми функциями банка-эквайера являются финансовые, связанные

с выполнением расчетов и платежей точкам обслуживания. Что же касается

перечисленных выше технических атрибутов его деятельности, то они могут быть

делегированы эквайером специализированным сервисным организациям — процессинговым

центрам.

Выполнение эквайерами своих функций влечет за собой расчеты с

эмитентами. Каждый банк-эквайер осуществляет перечисление средств точкам

обслуживания по платежам держателей карточек банков-эмитентов, входящих в

данную платежную систему. Поэтому соответствующие средства (а также, возможно,

средства, возмещающие выданную наличность) должны быть затем перечислены

эквайеру этими эмитентами. Оперативное проведение взаиморасчетов между

эквайерами и эмитентами обеспечивается наличием в платежной системе расчетного

банка (одного или нескольких), в котором банки — члены системы открывают

корреспондентские счета.

Существуют также POS-терминалы, или торговые терминалы, предназначенные для обработки

транзакций при финансовых расчетах с использованием пластиковых карточек с

магнитной полосой и смарт-карт. Использование POS-терминалов позволяет автоматизировать операции по

обслуживанию карточки и существенно уменьшить время обслуживания. Возможности и

комплектация POS-терминалов варьируются в широких

пределах, однако типичный современный терминал снабжен устройствами чтения как

смарт-карт, так и карт с магнитной полосой, энергонезависимой памятью, портами

для подключения PIN-клавиатуры,

принтера, соединения с ПК или с электронным кассовым аппаратом.

Кроме того, POS-терминал

оснащен модемом с возможностью автодозвона. POS-терминал обладает «интеллектуальными» возможностями —

его можно программировать. Все это позволяет проводить не только on-line авторизацию карт с магнитной полосой и смарт-карт, но

и использовать при работе со смарт-картами режим off-line с

накоплением протоколов транзакций. Последние во время сеансов связи передаются

в процессинговый центр. Во время сеанса связи POS-терминал может также принимать и запоминать

информацию, передаваемую ЭВМ процессингового центра. Подобным образом

осуществляется перепрограммирование POS-терминалов.

Банкоматы — банковские автоматы — предназначены для выдачи и

инкассирования наличных денег при операциях с пластиковыми карточками. Кроме

этого, банкомат позволяет держателю карточки получать информацию о текущем

состоянии счета (в том числе и выписку на бумаге), а также, в принципе,

проводить операции по перечислению средств с одного счета на другой. Банкомат

снабжен устройством для чтения карты, а для интерактивного взаимодействия с

держателем карточки также дисплеем и клавиатурой. Банкомат оснащен персональной

ЭВМ, которая обеспечивает управление банкоматом и контроль его состояния.

Последнее весьма важно, поскольку банкомат является хранилищем наличных денег.

На сегодняшний день большинство моделей рассчитано на работу в on-line-режиме с карточками с магнитной полосой, однако

появились и устройства, способные работать со смарт-картами и в off-line-режиме.

Денежные купюры в банкомате размещаются в кассетах, которые,

в свою очередь, находятся в специальном сейфе. Число кассет определяет

количество номиналов купюр, выдаваемых банкоматом. Размеры кассет регулируются,

что дает возможность заряжать банкомат практически любыми купюрами.

Банкоматы — стационарные устройства солидных габаритов и

веса. Банкоматы размещаются как в помещениях, так и на улице, и некоторые из

них работают круглосуточно.

При покупке товара, оплате услуги или работы карточка вместе

с чеком помещается продавцом в специальное устройство — кассовый терминал.

После включения машины информация об имени владельца карточки и номере счета

отпечатывается на чеке вместе с именем и адресом продавца. Затем при помощи

того же аппарата продавец связывается с банком или компанией, эмитирующими

карточку, и выясняет ее «покупательную способность», т. е. наличие на счете

минимального депозита или свободного лимита кредитования. Кроме того, карта

проходит процедуру авторизации — получает разрешение выпустившей или

распространившей ее кредитной организации на проведение операций с ее

использованием, которое одновременно порождает обязательства кредитной

организации исполнить составленные с использованием платежной карты документы.

Получив эту информацию, продавец решает вопрос о том, может

ли карточка быть акцептована, т. е. использована для оплаты. Детали и сумма

сделки фиксируются на счете и подписываются покупателем. Продавец, сравнив

подпись на чеке и карточке и удостоверившись в их идентичности, возвращает

покупателю карточку, а также передает копию чека. Нужно заметить, что владелец

карты дополнительно санкционирует сделку путем набора в кассовый терминал

известного только ему персонального идентификационного номера (PIN). После выполнения всех указанных

операций продавцом дается команда на списание со счета необходимой денежной

суммы (стоимости покупки, работы или услуги).

Позже продавец пересылает чек в компанию или банк через

отделение банка и тем самым подтверждает платеж, совершенный в момент покупки

по компьютерным средствам связи.

Если сумма денег на счете для расчетов окажется

недостаточной, то владельцу карты будет предложено воспользоваться иной формой

оплаты. В случае отсутствия средств на счете вообще карточка будет поставлена в

stop-list (список блокированных номеров, которые не принимаются

к обслуживанию), действие ее будет приостановлено, а операции прекращены.

Следует заметить, что в stop-list

заносятся также утерянные или украденные карточки, что исключает возможность их

несанкционированного или злоумышленного использования.

В международной практике ответственность за любое

расходование денег с утерянной карточки (при условии, что владелец сообщил о

происшедшем банку) несет выпустивший карточку банк, а не ее владелец. В России

же требования банков иные. Во-первых, об утрате карточки надо сообщить

банку не только устно, но и письменно. Во-вторых, ответственность банка

перед владельцем потерянной карточки никак не конкретизирована. Поэтому следует

заблаговременно позаботиться о том, чтобы этот момент был урегулирован в

договоре как можно более подробно и конкретно.

1.2

Классификация пластиковых карт

Существует много признаков, по которым можно классифицировать

пластиковые карты:

1. По материалу, из которого они изготовлены:

• бумажные (картонные);

• пластиковые;

• металлические.

В настоящее время практически повсеместное распространение

получили пластиковые карты. Однако для идентификации держателя карты часто

используются бумажные (картонные) карты, запаянные в прозрачную пленку. Это

ламинированные карты. Ламинирование является довольно дешевой и легкодоступной процедурой,

и поэтому, если карта используется для расчетов, с целью повышения защищенности

от подделок применяют более совершенную и сложную технологию изготовления карт

из пластика. В то же время в отличие от металла пластик легко поддается

термической обработке и давлению (эмбоссированию), что весьма важно для

персонализации карты перед выдачей ее клиенту.

2. По общему назначению:

• идентификационные;

• информационные;

• для финансовых операций.

Это разделение не является взаимоисключающим. Например, крупная

компания может выдать каждому своему сотруднику карту, которая:

• является пропуском, разрешающим проход в определенные зоны

предприятия (идентификационная функция);

• на той же карте может быть записана в кодированном виде

какая-либо важная информация о держателе карты (информационная функция);

• кроме того, такая карта может использоваться еще для

расчетов в столовых и магазинах данной компании (расчетная функция).

Система с использованием многофункциональных карточек реально

существует за рубежом, и очевидно, что объединение многих функций в одной

пластиковой карточке является перспективным, поскольку такая

многофункциональная карта удобна для эмитента и для держателя.

3. На основании механизма расчетов:

• двусторонние системы. Возникли на базе двусторонних

соглашений между участниками расчетов, при которых владельцы карт могут

использовать их для покупки товаров в замкнутых сетях, контролируемых эмитентом

карт (универмаги, бензоколонки и т. д.);

• многосторонние системы. Предоставляют владельцам карт возможность

покупать товары в кредит у различных торговцев и организаций сервиса, которые

признают эти карты в качестве платежного средства. Многосторонние системы

возглавляют национальные ассоциации банковских карт, а также компании,

выпускающие карты туризма и развлечений (например American Express).

4. По виду проводимых расчетов:

• кредитные карты, которые связаны с открытием кредитной

линии в банке, что дает возможность владельцу пользоваться кредитом при покупке

товаров и при получении кассовых ссуд. Владельцу кредитной карточки открывается

специальный карточный счет и устанавливается лимит кредитования по ссудному

счету на весь срок действия карты, а также разовый лимит на сумму одной

покупки. В пределах разового лимита оплата покупки может производиться без

авторизации;

• дебетовые карты предназначены для получения наличных в

банковских автоматах или для оплаты товаров с расчетом через электронные

терминалы. Деньги при этом списываются со счета владельца карты в банке.

Дебетовые карты не позволяют оплачивать покупки при отсутствии денег на счете.

Некоторые авторы выделяют в особую категорию платежные карты как разновидность

кредитных карт. Отличие стоит в том, что общая сумма долга при использовании

платежной карты должна погашаться полностью в течение определенного времени

после получения выписки без права продления кредита.

Платежные карты: кредитные и дебетовые

Отсутствие нормативно-правового определения понятия платежной

карты и вызванное этим неправильное толкование данного термина привели к тому,

что на банковском рынке России долгое время все виды платежных карт именовались

кредитными. Причем такое понимание платежной карты присутствовало не только на

бытовом уровне, но и фигурировало практически во всех выпущенных в 1993-1995

гг. нормативных актах. Только в последние годы банковские карты в документах

стали справедливо называться платежными.

Между тем банковские карты могут быть не только кредитным и

дебетовыми, но и имеющими иные характеристики и предоставляющими их владельцам

совершенно иные возможности. Помимо этого могут выпускаться и смешанные виды

карт, сочетающие черты кредитных и дебетовых. А в некоторых случаях при

наступлении определенных условий дебетовая карточка может превращаться в

кредитную.

Кредитная карточка представляет собой такое средство расчетов, при котором

эмитент берет на себя не только обязанность перечисления средств клиента на

счета его контрагентов, но и риск немедленной оплаты товаров, работ и услуг ее

владельца в пределах установленного им лимита кредитования. Таким образом,

кредитная карточка позволяет ее владельцу при совершении любой покупки

отсрочить ее оплату путем получения у банка кредита (кредитной линии).

Лимит кредитования определяется банком-эмитентом каждому

владельцу карты на его ссудном счете. Этот счет абсолютно независим от обычного

(текущего, расчетного и пр.) счета клиента в банке.

Как правило, перед открытием ссудного счета банк или

соответствующая компания по выпуску карточек скрупулезно проверяют финансовое

положение будущего владельца кредитной карты, а также детали предыдущих

кредитных операций клиента — его «кредитную историю». На основании этих данных

эмитент определяет сальдо денежных средств клиента на ссудном счете, а также

суммы возможных поступлений и списаний.

Следует заметить, что эмитентами, как правило,

устанавливаются конкретные сроки, в пределах которых клиент обязан вернуть

банковский кредит. В случае задержки возврата денежных средств банк вправе

взимать заранее оговоренные с клиентом проценты за каждый день просрочки. Для

этой цели банками довольно часто устанавливается специальный страховой депозит,

средства которого могут использоваться как для списания задолженности банку,

так и для обращения взыскания в пользу возможных кредиторов клиента. Лишь

некоторые банки работают без страховых депозитов.

Многими банками допускается овердрафт — перерасход

кредитуемых средств. Разумеется, пользование кредитными ресурсами

осуществляется также под проценты, причем в данном случае повышенные.

С точки зрения западных экономистов, кредитные карточки имеют

определенные недостатки, к числу которых относятся: ежемесячные платежи банку в

размере 2,5-3% общего товарооборота, уплата вступительного взноса для

пользования компьютерной системой банка, дополнительное время для проверки

платежеспособности карты и наличия лимита кредитования по ней,

заинтересованность продавца в наличном расчете с покупателем. Тем не менее, все

преимущества кредитных карт очевидны и клиенты заинтересованы в получении

именно этого вида платежных карт.

Дебетовые карты предназначены для немедленной оплаты товаров,

работ и услуг путем прямого списания средств с текущего счета владельца

карточки на счет его кредитора в пределах имеющейся там суммы. В этом случае

при недостаточности средств расчеты банком производиться не будут, Так как лимит,

вносимый при открытии счета, снижаться не может, а обязательств по кредитованию

клиента банк на себя не принимал.

Таким образом, расчеты по дебетовой карточке производятся

путем прямого перечисления списанных со счета ее владельца денежных средств, а

не за счет получения у банка кредита.

Как ни парадоксально, хотя все виды эмитируемых в России

платежных карт и объединялись под названием кредитных, эмитировались

преимущественно именно дебетовые карты. Это объясняется особенностями

экономической ситуации в стране — инфляцией, кризисом неплатежей, повышенными

экономическими рисками и пр.

Как отмечалось выше, в отдельных банках при наступлении

определенных условий дебетовая карточка может превратиться в кредитную (такие

случаи банк определяет для каждого клиента индивидуально). Это значит, что

банком при расчетах с использованием карты может быть предоставлен кредит,

размер которого банк также определяет индивидуально. Величина кредита, к

примеру, может зависеть от сумм постоянных остатков на спецкарточном счете

(СКС) и регулярности пополняемости лимита.

Все очевидные преимущества кредитных и дебетовых карт

проявились в так называемых исполнительных, или экзекьютивных, карточках,

выдаваемых, как правило, высокооплачиваемым клиентам, крупным бизнесменам и т. п.

Такой тип платежных карт считается наиболее престижным и отличается более

крупным размером минимального депозита, дороговизной их открытия и

обслуживания, а также более высоким лимитом кредитования в сочетании с

простотой получения наличных денег. Представителями исполнительных карточек

сегодня являются «золотые», «платиновые», «премиальные» и др.

В качестве гарантии чека была выпущена специальная чековая

гарантийная карточка (Check Guarantee Card). Она выдается банком, где открыт

счет клиента, и применяется для того, чтобы избежать получения от

недобросовестного клиента необеспеченного чека или чека с поддельной подписью.

Появление таких карточек связано с широким распространением

одной из форм чекового кредита, которая основана на наличии у того или

иного лица обычного текущего счета. Чековая гарантийная карточка

предусматривает автоматическое предоставление кредита в момент исчерпания

остатка на чековом счете. При такой системе чеки принимаются к оплате до

определенного оговоренного лимита, который может составлять от 100 до $500, а

иногда и больше. Подобная система иногда называется овердрафтными счетами. В

большинстве случаев кредит выдается автоматически, как только сумма чека

превысила остаток на счете. Такие ссуды могут погашаться либо в процессе поступления

на счет обычных вкладов, либо чаще всего специальными взносами.

Карточки гарантии чеков используются для идентификации

клиента. Указанная система весьма привлекательна своими возможностями

расширения сферы применения чековых платежей. На гарантийных карточках обычно

имеется идентификационый номер, срок их действия и подпись клиента. Для

идентификации привилегированных клиентов некоторые банки выпускают гарантийные

карточки без условий овердрафта. Такие карточки используются владельцами

еврочеков и других чеков, имеющих хождение в нескольких странах. В то же время

в системе расчетов такими распространенными чеками, как American Express Travel Checks, никакие дополнительные банковские карточки не

применяются. Использование чековой гарантийной карточки имеет свои недостатки,

к числу которых относится наличие ежедневного лимита — предельной суммы

платежа, гарантированной карточкой.

5. По категории клиентуры, на которую ориентируется эмитент: обычные карты; серебряные

карты; золотые карты.

Обычные карты предназначены для рядового клиента. Это Visa Classic,

EuroCard/MasterCard Mass (Standard).

Серебряная карта (Silver, Business) называется бизнес-картой и

предназначена для частных лиц, для сотрудников компаний, уполномоченных

расходовать в тех или иных пределах средства своей компании.

Золотая карта (Gold)

предназначена для наиболее состоятельных богатых клиентов.

В системах Visa и

Еиrорау есть карточки, которые могут быть

использованы только в банкоматах для получения наличных денег и в электронных

терминалах: Visa Elektron, Cirrus/Maestro.

Они действуют в пределах остатка на счете, по ним, как правило, держателю

карточки кредит не предоставляется, и поэтому они могут быть выданы любому

клиенту независимо от уровня его обеспеченности или кредитной истории.

6. По характеру использования:

• индивидуальная карта, выдаваемая отдельным клиентам банка, может быть

«стандартной» или «золотой»;

• семейная карта, выдаваемая членам семьи лица, заключившего контракт, который

несет ответственность по счету;

• корпоративная карта выдается юридическому лицу. На основе этой карты могут

выдаваться индивидуальные карты избранным лицам (руководителям, главному

бухгалтеру или ценным сотрудникам). Им открываются персональные счета,

привязанные к корпоративному карточному счету. Ответственность перед банком по

корпоративному счету имеет организация, а не индивидуальные владельцы

корпоративных карт.

7. По принадлежности к учреждению-эмитенту:

·

банковские карты,

эмитент которых — банк или консорциум банков;

·

коммерческие

карты, выпускаемые нефинансовыми учреждениями: коммерческими фирмами или

группой коммерческих фирм;

·

карты, выпущенные

организациями, чьей деятельностью непосредственно является эмиссия пластиковых

карт и создание инфраструктуры по их обслуживанию.

8. По сфере использования:

·

универсальные

карты. Служат для оплаты любых товаров и услуг;

·

частные

коммерческие карты. Служат для оплаты какой-либо определенной услуги (например,

карты гостиничных сетей, автозаправочных станций, супермаркетов).

9. По территориальной принадлежности:

·

международные,

действующие в большинстве стран;

·

национальные, действующие

в пределах какого-либо государства;

·

локальные, используемые

на части территории государства;

·

карты,

действующие в одном конкретном учреждении.

10. По времени использования:

·

ограниченные каким-либо

временным промежутком (иногда с правом пролонгации);

·

неограниченные

(бессрочные).

11. По способу записи информации на карту:

• графическая запись;

• эмбоссирование;

• штрих-кодирование;

• кодирование на магнитной полосе;

• чип;

• лазерная запись (оптические карты).

Самой ранней и простой формой записи информации на карту была

и остается графическая. Она до сих пор используется во всех картах,

включая самые технологически изощренные. Вначале на карту наносились только фамилия,

имя держателя карты и информация об ее эмитенте. Позднее на универсальных

банковских картах был предусмотрен образец подписи, а фамилия и имя стали

эмбоссироваться (механически выдавливаться).

Эмбоссирование — нанесение данных на карточке в виде рельефных знаков. Это

позволило значительно быстрее оформлять операцию оплаты картой, делая на ней

оттиск слипа. Информация, эмбоссированная на карте, моментально переносится на

слип. Способ переноса эмбоссированной на карте информации — механическое давление.

Эмбоссирование не вытеснило полностью графическое изображение.

Штрих-кодирование — запись информации на карту с помощью штрих-кодирования

применялась до изобретения магнитной полосы и в платежных системах

распространения не получила. Карточки со штрих-кодами, подобными тем, которые

наносятся на товары, довольно популярны в специальных карточных программах, где

не требуются расчеты. Это связано с относительно низкой стоимостью таких

карточек и считывающего оборудования. При этом для лучшей защиты штрих-коды

покрываются непрозрачным для невооруженного глаза слоем и считываются в

инфракрасном свете.

Магнитные карты имеют тот же самый вид, что и обыкновенные пластиковые карты,

только на обратной стороне карты имеется магнитная полоса, а также возможны

фотография держателя и образец его подписи. Способы записи и чтения аналогичны

способам, используемым в бытовом магнитофоне. Магнитная полоса может хранить

около 100 байт информации, которая считывается специальным считывающим

устройством. Информация, нанесенная на магнитной полосе, имеет

идентификационный характер, а стоимостные показатели отсутствуют. На лицевой

стороне карточки указываются:

• имя держателя;

• номер его банковской карты;

• шифр его отделения банка;

• наименование банка;

• символы электронной системы платежей, в которой

используются карточки данного вида;

• голограмма — фирменный знак платежной системы. Цель

нанесения голограммы — сделать внешний вид карты более привлекательным и

защитить от подделки; впервые голограмму применили в системе MasterCard в 1985 г.;

• срок пользования карточкой (от полугода до двух лет).

Существует много национальных и международных стандартов на

магнитные карточки. Наибольшее распространение получил стандарт с

трехдорожечной магнитной полосой.

В соответствии со стандартом 1807813 на первой дорожке

записываются следующие данные: номер карточки, имя держателя, срок истечения

действия карточки, сервис-код (максимальная длина записи — 89 символов); на

второй дорожке — номер карточки, срок истечения действия, сервис-код (до 40

символов). Сервис-код — это код из двух цифр, определяющий допустимые для

данной карточки типы операций, например: 03 — только операции, выполняемые

банкоматом; 20 — операции, которые требуют авторизации у эмитента.

На третьей дорожке чаще всего записывается PIN-код. Помимо

определенных в стандарте величин на магнитной полосе могут записываться

некоторые другие коды, например PVV (PIN Verification Value) или CVC (Card Verification Code) — коды, позволяющие проверить PIN (секретный номер, присваиваемый

карточке и выдаваемый держателю вместе с карточкой) автономно устройством,

выполняющим операцию.

Магнитная запись является одним из самых распространенных

способов нанесения информации на пластиковые карты. С магнитными картами на

сегодняшний день работают такие транснациональные компании, как Visa, MasterCard, Europay, American Express, Diners Club.

Магнитные карточки нельзя считать идеальным платежным

средством, так как они имеют множество недостатков:

• плохие эксплуатационные характеристики (информацию на

магнитном носителе легко можно разрушить);

• отсутствует возможность надежного обновления информации,

что не позволяет хранить на карточке информацию о состоянии счета клиента;

• необходимость обслуживания карточки в режиме on-line, что повышает издержки эксплуатации подобной системы.

Это означает, что для каждой транзакции необходимо обращаться через модемную

связь в центр авторизации для подтверждения подлинности по выделенной

телефонной линии, что дорого и недостаточно надежно, особенно в условиях

России;

• слабая защита от мошенничества (эти карточки легко украсть,

подделать либо путем производства фальшивок, либо скопировав информацию с них).

Распространение карт с магнитной полосой на российском рынке

сдерживает ряд причин:

• низкий уровень и нерегулярность доходов населения в

сочетании с высокими темпами инфляции делает невозможным для массового клиента

поддерживать приличные неснижаемые остатки либо страховые депозиты на счетах;

• традиционное низкое качество телекоммуникационных сетей, не

позволяющее строить классические для Запада схемы on-line-обращения к

счетам клиентов.

Понятно, что магнитная полоса уже не обеспечивает

необходимого уровня защиты информации от мошенничества и подделок. И

специалисты начали искать более надежный способ записи информации. Им оказался

чип (от англ, chip — кристалл с интегральной схемой),

или микросхема. Карточки с чипом очень часто называются также смарт-картами.

Название «смарт-карта» (smart

— интеллектуальная, или разумная) связано с возможностью последней выполнять

весьма сложные операции по обработке информации. Основными преимуществами этого

вида карт являются повышенная надежность, безопасность и многофункциональность.

Существенным недостатком является ее высокая себестоимость. Стоимость таких

карт определяется стоимостью микросхемы, которая прямо зависит от размера

имеющейся памяти и колеблется для тиража в миллион карточек от 0,6 до $9,5.

Смарт-карты имеют различную емкость. Объем памяти обычной

карты составляет приблизительно 256 байт, но существуют карты с объемом памяти

от 32 байт до 8 Кбайт. Микросхемы позволяют хранить в памяти такой карты кроме

идентификационной информации и стоимостные показатели.

Рассмотрим типологию смарт-карт. В зависимости от внутреннего

устройства и выполняемых функций специалисты подразделяют

смарт-карты на два вида:

• карты с памятью;

• микропроцессорные карты.

1. Карты с памятью. Это название весьма условно, так как все смарт-карты имеют

память. Обычно карты подобного типа используются для хранения информации.

Существуют два подтипа подобных карт: с незащищенной и с защищенной памятью.

В картах с незащищенной памятью нет ограничений по чтению или

записи данных. Иногда их называют картами с полнодоступной памятью. Можно

произвольно структурировать карту на логическом уровне, рассматривая ее память

как набор байтов, который можно скопировать в оперативную память или обновить

специальными командами.

Карты с незащищенной памятью использовать в качестве

платежных крайне опасно. Достаточно приобрести такую карту легально,

скопировать ее память на диск, а дальше после каждой покупки восстанавливать

память копированием начального состояния данных с диска, т. е. шифрование

данных в памяти карты от мошенничества подобного рода не спасает. Практика

показывает, что в России людей, способных на такое занятие, достаточно.

В картах с защищенной памятью используется специальный

механизм для разрешения чтения/записи или стирания информации. Чтобы провести

эти операции, надо предъявить карте специальный секретный код (а иногда и не

один). Предъявление кода означает установление связи с ней и передачу кода

«внутрь» карты. Сравнение кода с ключом защиты чтения/записи (стирания) данных

проведет сама карта и «сообщит» об этом устройству чтения/записи смарт-карт.

Чтение записанных в память карты ключей защиты или копирование памяти карты

невозможно. В то же время, зная секретный код (коды), можно прочитать или

записать данные, организованные наиболее приемлемым для платежной системы

логическим образом. Таким образом, карты с защищенной памятью годятся для

универсальных платежных применений, хорошо защищены и при этом недороги. Так,

цена карты СРМ896 составляет не более $4 для тиражей свыше 5 тыс. экз.

Как правило, карты с защищенной памятью содержат область, в

которую записываются идентификационные данные. Эти данные не могут быть

изменены впоследствии, что очень важно для обеспечения невозможности подлога

карты. С этой целью идентификационные данные на карте «прожигаются».

Необходимо также, чтобы на платежной карте были, по меньшей мере,

две защищенные области. Уже отмечалось, что в технологии безналичных расчетов

по картам участвуют обычно три юридически независимых лица: клиент, банк и

магазин. Банк вносит деньги на карту (кредитует ее), магазин снимает деньги с

карты (дебетует ее), и все эти операции должны совершаться с санкции клиента.

Таким образом, доступ к данным на карте и операции над ними надо

разграничивать. Это достигается разбиением памяти карты на две защищенные

разными ключами области — дебетовую и кредитную. Каждый участник операции имеет

свой секретный ключ.

Для защиты областей данных от несанкционированного доступа

предусматриваются поля, контролирующие доступ к этим данным. Существуют три

типа ключей:

• 1-Кеу — ключ банка;

• Р-Кеу — ключ владельца карточки — PIN-код;

• A-Keys — ключи торговых организаций или

иных приложений.

Использование этих ключей дает возможность доступа к чтению

информации из соответствующей области или записи информации. Как правило,

активизация одного ключа позволяет только читать информацию, а активизация

сразу всех ключей ее — и записывать.

Правильное предъявление PIN-кода открывает доступ к карте (по чтению данных),

однако не должно менять информацию, которой распоряжается кредитор карты (банк)

или ее дебитор (магазин). Ключ записи информации в кредитную область карты

имеется только у банка; ключ записи информации в дебетную область — у магазина.

Только при предъявлении сразу двух ключей (PIN-кода клиента и ключа банка при кредитовании, PIN-кода клиента и ключа магазина при

дебетовании) можно провести соответствующую финансовую операцию — внести деньги

либо списать сумму покупки с карты.

Если в качестве платежной используются карты с одной

защищенной областью памяти, значит, банк и магазин будут работать с одной и той

же областью, применяя одинаковые ключи защиты. Если банк как эмитент карты

может ее дебетовать (например, в банкоматах), то магазин права кредитовать

карту не имеет. Однако такая возможность ему дана, поскольку в силу

необходимости дебетования карты при покупках он знает ключ стирания защищенной

зоны. То обстоятельство, что и кредитор карты, и ее дебитор (обычно разные

лица) пользуются одним ключом, нарушает сразу несколько основных принципов

защиты информации (в частности, принципы разделения полномочий и минимальных

полномочий). Это рано или поздно приведет к мошенничеству. Не спасают ситуацию

и криптографические способы защиты информации.

Из известных карт с защищенной памятью лишь упоминавшаяся уже

карта СРМ896 обладает двумя защищенными областями памяти и удовлетворяет

требованиям по разграничению доступа к информации, как со стороны банка, так и

со стороны магазина.

2. Микропроцессорные карты. Они открывают принципиально новые возможности,

поскольку имеют свою внутреннюю логику и фактически являются микрокомпьютерами.

В карту встраивается специализированная операционная система,

обеспечивающая большой набор сервисных операций и средств безопасности.

Операционная система карты поддерживает файловую систему,

предусматривающую разграничение доступа к информации. Для информации, хранимой

в любой записи (файл, группа файлов, каталог), могут быть установлены следующие

режимы доступа:

• всегда доступна по чтению/записи. Этот режим разрешает

чтение/запись информации без знания специальных секретных кодов;

• доступна по чтению, но требует специальных полномочий для

записи. Этот режим разрешает свободное чтение информации, но разрешает запись

только после предъявления специального секретного кода;

• специальные полномочия по чтению/записи. Этот режим

разрешает доступ по чтению или записи после предъявления специального

секретного кода, причем коды для чтения и записи могут быть различными;

• недоступна. Этот режим не разрешает читать или записывать

информацию. Информация доступна только внутренним программам карточки. Обычно

этот режим устанавливается для записей, содержащих криптографические ключи.

Как правило, в такие карточки встроены криптографические

средства, обеспечивающие шифрование информации и выработку «цифровой» подписи.

Традиционно в карточках для этих целей применяется криптографический алгоритм.

Кроме того, в карточке имеются средства ведения ключевой системы.

Карты обеспечивают различный спектр сервисных команд. Для

банковских целей наиболее интересные из них — средства ведения электронных

платежей.

К специальным средствам относят возможность блокировки работы

с карточкой. Различаются два вида блокировки: при предъявлении неправильного

транспортного кода и при несанкционированном доступе.

Суть транспортной блокировки состоит в том, что доступ к

карточке невозможен без предъявления специального «транспортного» кода. Этот

механизм необходим для защиты от нелегального использования карточек при

хищении во время пересылки карточки от производителя к потребителю. Карточка

может быть активизирована только при предъявлении правильного «транспортного»

кода.

Суть блокировки при несанкционированном доступе состоит в

том, что если при доступе к информации несколько раз неправильно был предъявлен

код доступа, то карта вообще перестает быть работоспособной. При этом в

зависимости от установленного режима карта может быть впоследствии либо

активизирована при предъявлении специального кода, либо нет. В последнем случае

карточка становится непригодной для дальнейшего использования.

Пластиковые карты с микросхемами имеют более высокую степень

защиты от мошенничества и подделок.

Несмотря на очевидные преимущества, смарт-карточки до сих пор

имели ограниченное применение по той причине, что такая карточка на порядок

дороже, чем карточка с магнитной полосой. Лишь в последнее годы, когда ущерб от

мошенничества с магнитными картами в международных платежных системах стал

пугающе высоким и продолжает расти, банками было принято решение о постепенном

переходе на смарт-карты.

Суперсмарт-карты. Примером может служить многоцелевая карта фирмы Toshiba, используемая в системе Visa. В дополнение ко всем возможностям обычной

микропроцессорной карты эта карта также имеет небольшой дисплей и

вспомогательную клавиатуру для ввода данных. Эта карта объединяет в себе

кредитную, дебетовую и предоплатную карты, а также выполняет функции часов,

календаря, калькулятора, осуществляет конвертацию валюты, может служить

записной книжкой и т. д. Из-за высокой стоимости суперсмарт-карты не имеют

сегодня широкого распространения, но их использование будет, вероятно, расти.

В 1981 г. Дж. Дрекслером была изобретена оптическая карточка.

Карты оптической памяти имеют большую емкость, чем карты памяти, но данные на

них могут быть записаны только один раз. В таких картах используется WORM-технология (однократная запись —

многократное чтение). Запись и считывание информации с такой карты производятся

специальной аппаратурой с использованием лазера (откуда другое название —

лазерная карта). Технология, применяемая в картах, подобна той, которая

используется в лазерных дисках. Основное преимущество таких карточек —

возможность хранения больших объемов информации. Такие карточки в банковских

технологиях распространения пока не получили вследствие высокой стоимости как

самих карточек, так и считывающего оборудования.

Платежные карты:

магнитные и чиповые

С точки зрения технических возможностей пластиковые карточки

можно классифицировать на магнитные и микропроцессорные (или чиповые).

Магнитная банковская карточка — это только отражение

банковского счета владельца: ее магнитный индикатор содержит лишь информацию об

имени владельца и номере его счета в банке. Поэтому при расчетах с

использованием этой карты каждый раз необходимо обращаться к центральному

компьютеру для получения информации о наличии на счете необходимой для оплаты

товаров (работ, услуг) суммы денег.

Помимо этого, при использовании магнитной карты следует

пройти процедуру персонификации — уточнения того факта, что картой владеет именно

ее предъявитель. Связь с системным кассовым терминалом нужна для передачи

команды на списание определенной суммы денег, подлежащей оплате.

Чиповая карточка (smart-карта) предоставляет намного больше возможностей для манипуляций

деньгами, находящимися на счете. Дело в том, что такая карточка содержит

микропроцессор (чип), в памяти которого содержится вся информация о банковском

счете ее владельца: о количестве денег на счете, максимальном размере суммы,

которую можно снять со счета единовременно, об операциях, совершенных в течение

дня. Иными словами, чиповая карточка — это одновременно и кошелек, и средство

расчета, и банковский счет. И это все благодаря микропроцессору, главным

достоинством которого является его высокая способность при постоянстве памяти

надежно сохранять и использовать большие объемы информации.

Чиповая карточка не нуждается в процедуре идентификации и

персонификации, а значит, способна работать в режиме off-line,

что не требует обращения при каждом необходимом случае к банку или компании,

где открыт счет владельца карты.

Таким образом, чиповая карта — на порядок более совершенное

платежное средство, нежели магнитная. Благодаря своим техническим

характеристикам, а также наличию у владельца личного кода, без знания которого

доступ к счету невозможен, чиповая карточка не только надежнее защищена от

подделки, но и предполагает более широкий набор возможностей по оперированию

счетом: помимо обналичивания денег через банкомат ее владелец может перевести

средства с карточного счета на депозитный или иной, однако в пределах того

банка, который эмитировал карточку.

К числу неудобств, возникающих при использовании smart-карты, можно отнести, во-первых, отсутствие

единой унифицированной системы обслуживания чиповых карт, в связи с чем для

«считывания» чиповых карточек разных банков необходимо наличие индивидуального

терминала, и, во-вторых, высокая себестоимость производства

микропроцессоров.

Нужно заметить, что из-за этих недостатков Центральный банк

РФ скептически относится к перспективам широкомасштабного внедрения в РФ

чиповых карт. Несмотря на высокий уровень их защиты от подделок и

несанкционированного доступа к счету владельца карты, по мнению ЦБ, издержки

банков на внедрение карточек с памятью на микросхеме очень высоки. Это будет

значительно тормозить внедрение новых технологий.

Электронные кошельки

Термин «электронный кошелек» (e-purse) получил

широкое распространение в 1995 г. и используется, как правило, в качестве

жаргонного обозначения карточки с хранимой суммой (stored value card) или одной из функций процессорной карточки,

состоящей в хранении в памяти некоторого числа, представляющего определенную

сумму денег. В категорию электронных кошельков не попадают карточки с

микросхемой, используемые только для оплаты какой-либо одной специфической

услуги: разговора через таксофон, проезда в городском транспорте, парковки и т.

п. Содержимое электронного кошелька должно быть обязательно «конвертируемо» в

реальные деньги.

Все схемы обращения электронных кошельков можно с некоторой

долей условности разделить на три типа.

1. Классические дебетовые схемы. В этих схемах все транзакции,

совершенные с помощью электронного кошелька, проходят те же стадии обработки,

что и транзакции по обычным дебетовым карточкам. Покупка полностью завершается

лишь после осуществления взаиморасчетов между всеми участниками платежной

системы (клиентом, торговым предприятием, банком — эмитентом карточки и

обслуживающим банком). Единственное преимущество, которое дает в этом случае

электронный кошелек, — возможность проводить авторизацию в режиме off-line. Пример классической дебетовой схемы — карточка Visa Cash.

2. Схемы «электронные деньги». Транзакции по таким кошелькам

абсолютно анонимны и не ведут к совершению каких-либо взаиморасчетов. Хранящиеся

в кошельке условные единицы имеют в платежной системе статус общепризнанного

законного средства платежа и, как и наличные, просто переходят из рук в руки (с

карточки на карточку). Примером может служить карточка Mondex.

3. Схемы «квазиэлектронные деньги». Промежуточная схема,

предусматривающая в отличие от предыдущей наличие некоторого резервного фонда,

поддерживаемого эмитентами и служащего своеобразным обеспечением электронных

денег на карточках клиентов. Из этого фонда торговым предприятиям, принимающим

электронные кошельки к оплате, возмещаются средства за покупки клиентов. Объем

средств в резервном фонде соответствует объему эмиссии электронных кошельков.

Пример — система Proton и ее

производные.

Понятия «электронные деньги» и «электронный кошелек» часто

смешиваются. Электронный кошелек — это функция (возможно, одна из многих)

карточки с микросхемой, состоящая в хранении в памяти некоторой суммы. Всегда

ли эта сумма — «электронные деньги»? Нет. Если клиринг операций по электронным

кошелькам проводится, то такая карточка ничем не отличается от обычной

дебетовой (с той лишь разницей, что может авторизоваться в режиме off-line). Примером могут служить карточки российской

платежной системы Золотая Корона. Если клиринговые операции не

проводятся (транзакции анонимны), речь идет об «электронных деньгах».

Таким образом, во избежание терминологической путаницы

следует иметь в виду, что содержимое электронного кошелька далеко не всегда

«электронные деньги». Идея электронного кошелька родилась почти одновременно с

появлением карточек с микросхемой. Первые проекты относятся к началу 1980-х гг.

Большинство из них давно стало историей. Серьезный всплеск интереса к

электронным кошелькам был обусловлен началом массового производства

микропроцессорных карточек (обладающих более широкими возможностями по

сравнению с карточками с памятью) и пришелся на 1990-е гг. Охарактеризуем

наиболее признанные и распространенные в мире системы электронных кошельков.

Visa Cash

Существуют три вида электронных кошельков Visa Cash:

1. Не пополняемые карточки с различными первоначальными

суммами («номиналами»), значение которых проставлено на карточке. Такие

карточки идеальны в качестве подарков, «карманных денег», выдаваемых детям (а

также «карманных денег» в деловых и туристских поездках), и в качестве

«билетов» на различные мероприятия.

2. Пополняемые карточки без указания «номинала». Клиент может

«заносить» на такую карточку денежные суммы через банкомат или специальный

терминал.

3. В виде функции Visa Cash на уже

имеющиеся у клиента карточки: кредитную, дебетовую или банкоматную.

Преобладают (в обращении находится более 1 млн. карточек)

кошельки первого типа. Объемы эмиссии карточек второго и третьего типов пока

незначительны.

Mondex

Идею, заложенную в основу создания системы Mondex, очень точно описывает главный рекламный лозунг ее

поставщиков: Mondex is cash! (Mondex — это

наличные!).

Для зачисления на карточку средств с банковского счета и для

перевода средств с карточки на карточку служат специальные устройства — Mondex-совместимые телефоны (Mondex phones). Таким образом, в качестве каналов

для передачи электронных денег в системе используются обычные телефонные линии.

Для хранения средств, снятых с банковского счета, помимо

карточки служит еще одно устройство, условно называемое «бумажником» (Mondex wallet). Это портативное устройство,

позволяющее переводить средства с карточки на карточку, просматривать баланс и

сведения о нескольких последних транзакциях, изменять PIN-код, а также

выполнять некоторые другие простые операции. Главная же функция этого

устройства, определяемая его названием, состоит в хранении снятых со счета

средств. Средства на карточку могут переводиться из «бумажника» по мере

необходимости. Такой подход, по мнению создателей системы, повышает

безопасность: часть «денег» хранится в «бумажнике», часть — на карточке.

Proton

Система Proton разработана

бельгийской компанией Banksys, появившейся

в 1991 г. в результате слияния двух существующих с 1977 г. бельгийских компаний — операторов сетей банкоматов, функционировавших в масштабе страны — Bancontact и Mister Cash.

Идею электронного кошелька Proton компания преподносит как The card for small purchases (карточка для мелких покупок).

Развитие этой идеи, традиционной для рынка электронных кошельков, компания Banksys ведет в нетрадиционном направлении: в

отличие от большинства поставщиков она делает упор не на многовалютность

карточки, а на разнообразие сфер ее использования. Отказ от многовалютности

объясняется тем, что согласно исследованиям, проведенным компанией Banksys, в повседневной жизни обыватель совершает в среднем не

более 1% мелких (до $50) платежей в иностранных валютах (т. е. за границей).

Основные сферы использования электронных кошельков, по мнению авторов проекта,

таковы:• мелкие покупки в магазинах;

• покупки в торговых автоматах;

• парковка автомобилей;

• проезд в общественном транспорте;

• телефоны-автоматы.

Банк или иное финансовое учреждение-эмитент дебетует счет

клиента в момент загрузки средств в память электронного кошелька. Одновременно

соответствующая сумма переводится эмитентом в единый для всей страны резервный

фонд.

Вывод. Из всего вышесказанного может сложиться представление о победном шествии

электронных кошельков по миру. Тем не менее ситуация далеко не столь радужна.

Доля электронных кошельков ничтожно мала как в общем, объеме обращающихся

платежных карточек, так и в объеме производства карточек с микросхемой. В

первом случае доминируют кредитные карточки, во втором — телефонные.

Ни одна из международных платежных систем не рассматривает

электронный кошелек как самостоятельный финансовый продукт.

Все считают его лишь первым шагом на пути к

многофункциональной процессорной карточке, способной совместить множество

платежных и нефинансовых приложений, необходимых клиентам. Можно утверждать,

что будущее — за многофункциональностью. Успехи же во внедрении электронных

кошельков доказывают лишь работоспособность микропроцессорной технологии в

финансовом секторе и необходимость серьезно развивать это направление.

ГЛАВА

2. КАРТОЧНЫЕ БАНКОВСКИЕ ПЛАТЕЖНЫЕ СХЕМЫ

2.1 Виды платежных

схем

Несмотря на бесконечное многообразие платежных схем,

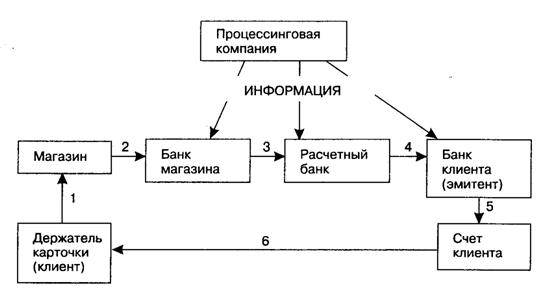

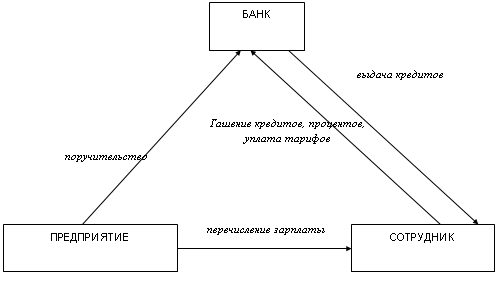

некоторые западные специалисты разделяют их на три большие группы (рис. 1).

1. Кредитная схема (credit card) предусматривает нулевой исходный

остаток на карточном счете. Все операции с карточкой записываются на кредит,

который держатель карточки должен погашать на определенных условиях. Вот

здесь-то и открывается поле для творчества эмитентов. В качестве примера можно

рассмотреть следующую схему.

В течение 25 календарных дней после направления клиенту

ежемесячной выписки по карточному счету проценты на сумму кредита (долга) не

начисляются, но необходимо обязательно оплатить 10% долга. По прошествии 25

дней на неоплаченную часть долга начинают ежедневно начислять проценты из

расчета 20% годовых. За безналичную оплату товаров и услуг банк комиссию не

взимает, за каждое получение наличных взимается 2%. За пользование такой

карточкой клиенту надо один раз в год заплатить $25. Естественно, что банк не

может позволить клиенту тратить бесконечные суммы и поэтому устанавливает

ежемесячный кредитный лимит. Размер лимита определяется исходя из

состоятельности клиента и его ежемесячных доходов.

Рис. 1. Платежные схемы

Кредитные схемы наиболее распространены в Соединенных Штатах.

Можно сказать, что в США подавляющее большинство банковских карточек Visa и MasterCard работают по кредитной схеме и

проценты по кредиту являются едва ли не главной составляющей доходов

американского «карточного» бизнеса. Между тем американские специалисты считают

серьезной проблемой как раз то, что многие держатели кредитных карт оплачивают

свой долг полностью в течение 25 дней (так называемый «grace period»), т. е. до начала начисления по нему процентов,

лишая тем самым банки запланированных доходов.

2. Расчетная схема (charge card) предполагает оплату всей суммы

произведенных за месяц расходов в течение определенного периода. По сути,

расчетная схема является частным случаем кредитной с фиксированным сроком (30 +

Ладней) 100%-ного погашения долга. Можно предполагать, что выделение расчетной

схемы некоторыми специалистами в качестве самостоятельной объясняется, во-первых,

принципиально иным (более простым) видом кредитования и, во-вторых, восприятием

беспроцентного периода как обязательного и неотъемлемого элемента «чисто»

кредитной схемы. Возможно, сказывается и то, что карты American Express, которые имеют единого эмитента, являются расчетными.

Однако следует обратить внимание на то, что по российскому законодательству

расчетная карта — это банковская карта, выданная владельцу средств на

банковском счете, использование которой позволяет держателю банковской карты,

согласно условиям договора между эмитентом и клиентом, распоряжаться денежными

средствами, находящимися на его счете в пределах расходного лимита,

установленного эмитентом, для оплаты товаров и услуг и получения наличных

денежных средств. Вероятно, речь идет о дебетной карте.

3. Дебетные схемы (debit сагd) принципиально отличаются от

кредитных. Суть дебитной карты состоит в том, что проведенная по ней операция в

тот же день списывается (дебетуется) с банковского счета клиента. Если сумма

операции превышает остаток по счету, то операция не проводится. Естественно,

что для дебетных карт требуется авторизация по каждой операции. Зато сводится к

минимуму риск возникновения несанкционированного кредита.

Конечно, авторизация каждой операции при большом их

количестве немыслима, если продавец будет звонить по телефону. Но операции

выдачи наличных денег, которые требуют авторизации независимо от сумм, уже

давно проводятся с помощью банкоматов, которые напрямую связаны с авторизационным

и процессинговым центром. Дальнейшее развитие коммуникационных сетей позволило

сделать следующий шаг: оборудовать специальными устройствами для считывания

карт и магазины. Именно такое развитие технических средств и коммуникаций

способствовало широкому распространению дебетных карт.

Фактически для дебетных карт не нужен специальный карточный

счет, поскольку любая операция сразу относится на обычный счет клиента, будь он

текущий, расчетный или какой-нибудь другой. Если же счета нет, то открывается

специальный карточный, на который вносятся средства под будущие расходы.

Такая ситуация типична для России. Поэтому большинство наших

банков считают, что выпускают дебетные карточки. Это не совсем верно. В России

практически совсем отсутствуют телекоммуникационные сети и технические средства

приема карточек, являющиеся обязательным элементом системы дебетных карт. В

результате же использования бумажной технологии, приспособленной для кредитных

карт, наши карты не являются чисто дебетными. Они допускают возможность

овердрафта (перерасходования средств) по счету. Это относится не только к

международным картам, эмитируемым российскими банками, но и к крупнейшим

российским системам. Чтобы избежать несанкционированного кредитования, банки

вводят обязательные страховые депозиты, которые используются для погашения

овердрафта в случае его возникновения.

Рассмотрим теперь элементы платежных схем, наиболее

распространенные в России.

1. Ежегодная сервисная ставка — это фиксированная сумма, которая

взимается один раз в год «за выпуск карточки и обслуживание счета». Возможны

варианты по дате взимания этой ставки: 1 января или, что чаще, при перевыпуске

новой карточки. Последний вариант удобнее для российских банков, поскольку у

нас уже сложилась традиция выпускать карточку сроком на 1 год. На Западе срок

действия карты часто бывает двухлетним и даже дольше.