Дипломная работа: Рынок ценных бумаг Республики Беларусь: состояние, проблемы, пути развития

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. Основные (теоретические) аспекты

организации рынка ценных бумаг в республике Беларусь

1.1 Понятие и экономическая природа

ценных бумаг, их типы и виды

1.2 Понятие, сущность и структура

первичного и вторичного рынков ценных бумаг

1.3 Участники рынка ценных бумаг

1.4 Деятельность фондовой биржи как

эмитента регулируемого рынка ценных бумаг

2. Рынок ценных бумаг: состояние,

проблемы

2.1 Государственное регулирование

рынка ценных бумаг

2.2 Государственная регистрация

выпусков ценных бумаг

2.3 Лицензирование профессиональной и

биржевой деятельности по ценным бумагам. Аттестация специалистов рынка ценных

бумаг

2.4 Основные проблемы рынка ценных

бумаг

3. Пути решения проблем рынка ценных

бумаг

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы: В

экономике рыночного типа широкое развитие получил такой механизм регулирования

экономических процессов, как рынок ценных бумаг. Это важнейший рыночный

перераспределительный механизм финансовых ресурсов, денежных накоплений между

субъектами хозяйствования, государством и населением. Рынок ценных бумаг

представляет собой сферу реализации экономических отношений, выражаемых

финансовым капиталом, и является частью финансового рынка, на котором капиталы

аккумулируются, а затем инвестируются в реальный сектор экономики.

Регулирование рынка

ценных бумаг — это упорядочение деятельности на нем всех его участников и

операций между ними со стороны организаций, уполномоченных обществом на эти

действия. Оно является важнейшей составляющей рынка ценных бумаг.

Рынок ценных бумаг играет

важную роль в системе перераспределения финансовых ресурсов государства и

необходим для его нормального функционирования. Поэтому регулирование рынка

ценных бумаг является важной задачей государства Республики Беларусь.

Рынок ценных бумаг

является неотъемлемой частью государства с развитой экономикой. В условиях

формирования рыночной экономики значительную роль играет формирование рынка

ценных бумаг.

Ценные бумаги -

необходимый атрибут нормального товарооборота. Будучи товаром, ценные бумаги

способны сами по себе служить как средством кредита, так и средством платежа,

эффективно заменяя наличные деньги. Переход к рыночной экономике и процесс

формирования рынка ценных бумаг потребовали возрождения и использования всего

многообразия рынка ценных бумаг. При этом появилась потребность в четком

правовом оформлении ценных бумаг и их оборота, при отсутствии которого их

использование невозможно.

Цель дипломной работы: на

основании изучения организационно-правовой базы рынка ценных бумаг Республики

Беларусь, исследовать рынок ценных бумаг Республики Беларусь в современных

условиях, выявить основные проблемы и определить пути их решения.

Для достижения

поставленной цели необходимо решить следующие задачи:

- рассмотреть

основные (теоретические) аспекты организации рынка ценных бумаг в Республике

Беларусь;

- проанализировать

состояние и проблемы рынка ценных бумаг Республики Беларусь;

- показать пути решения

проблем отечественного рынка ценных бумаг.

Объект исследования:

состояние, проблемы и пути развития рынка ценных бумаг Республики Беларусь.

Предмет исследования: основные (теоретические)

аспекты организации рынка ценных бумаг в Республике Беларусь.

Методы

исследования: исторического,

системно-структурного, системно-функционального, статистического, графического,

логического и сравнительного анализа.

Работа состоит из

введения, трех глав, заключения и списка использованных источников.

1 ОСНОВНЫЕ

(ТЕОРЕТИЧЕСКИЕ) АСПЕКТЫ ОРГАНИЗАЦИИ РЫНКА ЦЕННЫХ БУМАГ В РЕСПУБЛИКЕ БЕЛАРУСЬ

1.1 Понятие и экономическая

природа ценных бумаг, их типы и виды

В соответствии со ст. 128

Гражданского кодекса Республики Беларусь ценные бумаги являются одним из

объектов гражданских прав. При этом законодательство содержит два обобщающих

юридических определения такого правового института, как ценная бумага.

Так, под ценной бумагой

понимается:

- документ,

удостоверяющие выраженные в нем и реализуемые посредством предъявления или

передачи имущественные права или отношения займа владельца ценной бумаги по

отношению к эмитенту (п. 3 ст. 1 Закона Республики Беларусь «О ценных бумагах и

фондовых биржах»);

- документ,

удостоверяющий с соблюдением установленной формы и (или) обязательных

реквизитов имущественные права, осуществление или передача которых возможны

только при его предъявлении. С передачей ценной бумаги переходят все

удостоверяемые ею права в совокупности. В случаях, предусмотренных

законодательством или установленном им порядке, для осуществления и передачи

прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в

специальном реестре (обычном или компьютерном) (ст. 143 Гражданского кодекса

Республики Беларусь (ГК РБ)).

Определение ценной

бумаги, закрепленное в Гражданском кодексе содержит практически все

существенные характеристики ценной бумаги:

- ценная бумага

представляет собой документ, удостоверяющий наличие имущественного права;

- это документ

установленной формы и содержащий в себе обязательные реквизиты. В соответствии

со ст. 145 ГК РБ обязательные реквизиты ценных бумаг, требования к форме ценной

бумаги и другие необходимые требования определяются законодательством или в

установленном им порядке. Отсутствие обязательных реквизитов ценной бумаги или

несоответствие ценной бумаги установленной ей форме влечет ее ничтожность;

- неразрывность самой

ценной бумаги и зафиксированного в ней имущественного права, т.е. передача

прав, закрепленных в ценной бумаге, возможна лишь с одновременной передачей

самой ценной бумаги [1].

Указанные характеристики

свойственны всем ценным бумагам. При этом каждому типу и виду ценных бумаг

присущи свои признаки, отличающие их друг от друга.

Ценные бумаги бывают

различных типов. Такое подразделение основывается на выделении из всей

совокупности фондовых инструментов ценных бумаг, обладающих определенным

набором классифицирующих признаков, определяющих специфику их выпуска,

обращения и погашения, в том числе и объема прав, закрепленных в них (ценных

бумагах), правового положения эмитента и владельца (собственника) ценных бумаг.

Ценные бумаги

классифицируются на различные типы по ряду оснований.

1. В зависимости от

условий выпуска: эмиссионные и неэмиссионные ценные бумаги [13, c. 27].

Эмиссионной ценной бумагой является любая ценная бумага, в том

числе бездокументарная, характеризующаяся одновременно следующими признаками:

- закрепляет совокупность

имущественных и неимущественных прав, подлежащих удостоверению, уступке и

безусловному осуществлению с соблюдением установленных законодательством формы

и порядка;

- размещается выпусками;

- имеет равные объем и

сроки осуществления прав внутри одного выпуска независимо от времени

приобретения ценной бумаги [5, c, 22].

При этом необходимо

отметить, что из-за отсутствия в законодательстве (в частности, в ГК РБ)

понятия «тип ценных бумаг» эмиссионные и неэмиссионные ценные бумаги определяются

как виды ценных бумаг. К эмиссионным ценным бумагам относятся акции и

облигации.

2. В зависимости от

субъектов прав, удостоверенных ценной бумагой:

- ценная бумага на

предъявителя (права, удостоверенные ценной бумагой, принадлежат ее

предъявителю);

- именная ценная бумага

(права, удостоверенные ценной бумагой, принадлежат названному в ценной бумаге

лицу);

- ордерная ценная бумага

(права, удостоверенные ценной бумагой, принадлежат названному в ценной бумаге

лицу, которое может само осуществить эти права или назначить своим

распоряжением (приказом) другое управомоченное лицо).

3. В зависимости от формы

выпуска:

- документарные ценные

бумаги – это форма ценных бумаг, при которой владелец устанавливает на

основании предъявления оформленной надлежащим образом ценной бумаги или в

случае ведения учета прав на ценные бумаги депозитарием на основании записей на

счетах «депо»;

- бездокументарные ценные

бумаги – форма ценных бумаг, при которой владелец устанавливает на основании

записей на счетах «депо» в депозитарии.

Документарные ценные

бумаги выпускаются на бланках особого образца, содержащих все обязательные

реквизиты того или иного вида ценной бумаги. При этом одни виды ценных бумаг

могут выпускаться только в документарной форме, а другие - как в документарной,

так и бездокументарной [19, c. 34].

4. В зависимости от рода

прав, удостоверяемых ценной бумагой:

- ценные бумаги,

удостоверяющие только право денежного требования (государственная облигация,

облигация, вексель и т.д.);

- ценные бумаги,

удостоверяющие право на получение имущества (товарораспорядительные ценные

бумаги). Владелец таких ценных бумаг имеет право требовать получения указанного

в ней товара (простое и двойное складское свидетельство, коносамент);

- ценные бумаги,

удостоверяющие право участия в управлении хозяйственным обществом (простые

акции).

Кроме того, в системе

фондового рынка ценные бумаги могут классифицироваться и по другим признакам:

а) в зависимости от формы

собственности эмитента: государственные; частные, (корпоративные); международные;

б) с учетом территории,

на которой обращаются: региональные; национальные; мировые;

в) в зависимости от

механизма выплаты доходов: с фиксированным и изменяющимся (плавающим) доходом

[15, c. 18].

Основными видами ценных

бумаг в Республике Беларусь являются государственная облигация, облигация,

вексель, чек, депозитный и сберегательный сертификат (банковские сертификаты),

банковская сберегательная книжка на предъявителя, акция, приватизированные

ценные бумаги, коносамент, а также другие документы, отнесенные

законодательством о ценных бумагах.

Облигация – ценная бумага, подтверждающая обязательство

эмитента возместить владельцу ценной бумаги ее номинальную стоимость в

установленный срок с уплатой фиксированного процента (если иное не

предусмотрено условиями выпуска) [33, c. 34].

Вексель – ордерная ценная бумага, содержащая ничем не

обусловленное обязательства указанного в векселе лица выплатить по наступлении

предусмотренного в векселе срока определенную денежную сумму векселедержателю

[33, c. 34].

Чек – ценная бумага, содержащая ничем не

обусловленное распоряжение чекодателя произвести платеж указанной в нем суммы

чекодержателю [30, c. 28].

Банковский сертификат –

ценная бумага,

удостоверяющая сумму вклада, внесенного в банк, и право вкладчика или его правопреемника

на получение по истечении установленного срока суммы вклада и процентов по нему

в банке, выдавшем сертификат, или любом филиале (отделении) этого банка [9, c. 68].

Банковская сберегательная

книжка на предъявителя – сберегательная книжка, по которой право на получение вклада, а также

процентов по этому вкладу имеет лицо, предъявившее данную сберегательную книжку

[30, c. 28].

Акция – ценная бумага, удостоверяющая право

владельца на долю собственности акционерного общества при его ликвидации, дающая

право ее владельцу на получение части прибыли общества в виде дивиденда

(простая акция) или дивиденда в качестве фиксированного процента

(привилегированная акция) и на участие в управлении общества (простая акция)

либо не дающая такого права (привилегированная акция) [30, c. 28].

Приватизированные ценные

бумаги – именные

приватизированные чеки, являющиеся государственными именными ценными бумагами,

выпущенными на срок, установленный Советом Министров Республики Беларусь по

согласованию с Президентом Республики Беларусь, которые свидетельствует о праве

их владельцев на долю в приватизированной государственной собственности и

выражают размер этой доли (квоту) [33, c. 34].

Коносамент – ценная бумага, выдаваемая перевозчиком или

его представителем, которая определяет условия договора перевозки, указывает на

грузоотправителя; описывает груз, принимаемый к транспортировке способом,

позволяющим его идентифицировать, и содержит обязательство передать товар в

определенном месте грузоотправителю или лицу, которому будет передан

коносамент. Необходимо отметить, что областью применения коносамента в

большинстве случаев являются морские перевозки, и соответственно правовой режим

данной ценной бумаги в основном установлен законодательством, регулирующим

морские перевозки.

Двойное складское

свидетельство, каждая из

двух его частей (складское свидетельство и залоговое свидетельство (варрант)) и

простое складское свидетельство – ценная бумага, выдаваемая товарным складом

товаровладельцу в подтверждение принятия от него товара на хранение.

Кроме того, действующим

законодательством выделяется такая специфическая категория ценных бумаг, как производные

ценные бумаги, под которыми понимаются ценные бумаги, предоставляющие права и

(или) устанавливающие обязанности по покупке или продаже базисного актива

(базисный актив – фондовый индекс, ценная бумага, движимое имущество либо

стандартизированные услуги, являющиеся предметом купли-продажи посредством

производной ценной бумаги).

В свою очередь

производные ценные бумаги классифицируются на различные виды. К производным

ценным бумагам относятся фьючерсы, опционы и опционы эмитента.

Фьючерс - контракт (соглашение) на покупку (продажу) базисного актива в

день, установленный контрактом, по фиксированной цене.

Опцион – контракт (двухстороннее соглашение), по

которому одна из сторон приобретает право на покупку (опцион на покупку (колл))

или продажу (опцион на продажу (пут)) определенного базисного актива по

фиксированной цене, действующей в течение всего указанного в контракте

(соглашении) срока, а другая сторона обязуется обеспечить осуществление этого

права.

Опцион эмитента — опцион, базисным активом по которому являются (могут

выступать) выкупленные на баланс акции собственного выпуска или

зарегистрированные в установленном порядке облигации [10, c. 38].

Таким образом, ценная

бумага по своей сути имеет двойственную природу. Иными словами, ценная бумага,

с одной стороны, представляет собой имущественное право, а с другой – документ,

удостоверяющий наличие этого имущественного права, т.е. вещь (движимое

имущество), и следовательно, имеет характеристики, свойственные вещи.

1.2 Понятие, сущность и

структура первичного и вторичного рынков ценных бумаг

Рынок ценных бумаг в

общем смысле рассматривается как совокупность двух взаимосвязанных и взаимодополняющих

составных структурных элементов: первичного и вторичного рынка ценных бумаг.

Основными критериями их

разделения являются время и способ поступления ценных бумаг на рынок, а также

функции, которые они выполняют. Первичный рынок означает эмиссию и

первоначальное размещение ценных бумаг, в то время как вторичный – организацию

их обращения.

Первичный рынок ценных бумаг – рынок первых и дополнительных эмиссий

фондовых инструментов, на котором осуществляется их начальное размещение среди

инвесторов. Первичным рынком ценных бумаг является экономическое пространство,

на котором ценная бумага проходит путь от эмитента до первого держателя

(владельца) [11, c. 234].

Важнейшая черта

первичного рынка ценных бумаг – полное раскрытие информации для инвесторов,

позволяющей последним сделать обоснованный выбор вида ценных бумаг для

инвестирования. Основной функцией первичного рынка является создание

необходимых условий для проведения эмиссии и начального распространения ценных

бумаг.

Так, в частности, акции

акционерных обществ при их первичном распространении могут размещаться путем

открытой подписки (акции открытых акционерных обществ) либо распределения

только среди учредителей (акции закрытых акционерных обществ).

Государственные ценные

бумаги (государственные облигации) при их первичном размещении могут

распространяться:

- на условиях аукциона;

- посредством

индивидуального размещения;

- при посредничестве

банков неопределенному кругу лиц и др.

Первичный рынок

государственных облигаций можно разделить на биржевой и внебиржевой. Биржевой

рынок означает размещение государственных облигаций на аукционе, проводимом

через открытое акционерное общество «Белорусская валютно-фондовая биржа», а внебиржевой

- размещение облигаций вне системы названной биржи. Приобретая ценные бумаги на

первичном рынке, их владельцы выходят на вторичный фондовый рынок, который

выполняет две функции: сводит нового покупателя с продавцом и способствует

стабилизации цен, уравновешивая спрос и предложение [11, c. 490].

Вторичный рынок ценных бумаг

– рынок, на котором

обращаются ранее эмитированные и размещенные на первичном рынке ценные бумаги.

Важнейшей чертой вторичного рынка ценных бумаг является ликвидность, т.е.

возможность в короткое время при незначительных колебаниях и низких издержках обращения

реализовать приобретенные ценные бумаги. Таким образом, основной функцией

вторичного рынка является, прежде всего, обеспечение ликвидности выпускаемых

ценных бумаг [31, c. 45].

Вторичный рынок ценных

бумаг подразделяется на организованный (биржевой) и неорганизованный (внебиржевой,

или «уличный») рынок.

Важнейшим элементом

регулируемого вторичного рынка ценных бумаг является фондовая биржа, которая

выступает как торговое, профессиональное, нормативное и технологическое ядро

данной системы правоотношений [28, c. 19].

Таким образом, можно

сделать вывод и выделить отличия вторичного рынка ценных бумаг от первичного:

первичный рынок предшествует вторичному и ценные бумаги не могут появляться на

вторичном рынке, минуя первичный. На первичном и вторичном рынках происходят

разные по своей сущности процессы. На первичном рынке капиталы инвесторов путем

купли-продажи ценных бумаг попадают в руки эмитентов. На вторичном рынке

происходит переход ценных бумаг от одних инвесторов к другим, а деньги за

проданные ценные бумаги поступают бывшим владельцам ценных бумаг (т.е. операции

на вторичном рынке происходят, как правило, без участия эмитента и

непосредственно не влияют на положение дел эмитента).

1.3 Участники рынка

ценных бумаг

Существуют следующие

основные группы участников рынка ценных бумаг в регулирующие Законом «О рынке

ценных бумаг» в зависимости от их функционального назначения: эмитенты;

инвесторы; фондовые посредники; организации, обслуживающие рынок ценных бумаг;

государственные органы регулирование и контроля.

Эмитент - это юридическое

лицо, группа юридических лиц, связанных между собой договором, или органы

государственной власти и органы местного самоуправления, несущие от своего

имени обязательства перед инвесторами ценных бумаг по осуществлению прав,

удостоверенных ценной бумагой.

Эмитент поставляет на

фондовый рынок товар - ценную бумагу, качество которой определяется статусом

эмитента, хозяйственно-финансовыми результатами его деятельности [5, c. 256].

Значение инвестора на

фондовом рынке трудно переоценить. Рынок любой ценной бумаги существует и

развивается, если в его основе лежит интерес инвестора к ее приобретению.

Поэтому понять интересы инвестора, предложить ему именно те ценные бумаги,

которые соответствуют его запросам,- ключ к успеху на фондовом рынке. Закон “О

рынке ценных бумаг” определяет инвестора как лицо, которому ценные бумаги

принадлежат на праве собственности (собственник) или ином вещном праве

(владелиц).

Брокером считают

профессионального участника рынка ценных бумаг, который занимается брокерской

деятельностью. В соответствии с Законом «О рынке ценных бумаг» «брокерской

деятельностью признается совершение гражданско-правовых сделок с ценными

бумагами в качестве поверенного или комиссионера, действующего на основе

договора- поручения или комиссии либо доверенности на совершение таких сделок».

В качестве брокера могут выступать как физические лица, так и организации.

Профессиональная брокерская деятельность на фондовом рынке выполняется на

основании лицензии, полученной в установленном порядке. Брокер получает

лицензию в местных финансовых органах.

Законом допускается

совмещение брокерской деятельности с другими видами деятельности на рынке

ценных бумаг.

Дилером называется

профессиональный участник рынка ценных бумаг (физическое лицо или организация),

осуществляющий дилерскую деятельность. В Законе «О рынке ценных бумаг»

определено, что «дилерской деятельность признается совершение сделок

купли-продажи ценных бумаг от своего имени и за свой счет путем публичного

объявления цен покупки и (или) продажи определенных ценных бумаг с

обязательством покупки и (или) продажи определенных ценных бумаг по объявленным

лицам, осуществляющим такую деятельность, ценам».

Одним из профессиональных

участников рынка ценных бумаг могут быть управляющие компании независимо от

конкретной юридической формы их организации, но имеющие государственную

лицензию на деятельность по управлению ценными бумагами [14, c. 78].

Указания деятельности

включают [14, c. 80]:

- управление ценными

бумагами, переданными их владельцами в соответствующую компанию;

- управление денежными

средствами клиентов, предназначенными для прибыльного вложения в ценные бумаги;

- управление ценными

бумагами и денежными средствами, которые компании получают в процессе своей

деятельности на рынке ценных бумаг.

Регистраторами на рынке

ценных бумаг обычно называются организации, которые по договору с эмитентом

ведут реестр. Реестром называется список владельцев именных ценных бумаг,

составленный на определенную дату. Задача регистратора состоит в том, чтобы вовремя

и без ошибок предоставить реестр эмитенту.

Основная обязанность

регистратора - своевременное предоставление реестра эмитенту. Другая

обязанность регистратора, тесно связанная с основной, - ведение лицевых счетов

владельцев ценных бумаг и номинальных держателей счетов, которые при

бездокументарном выпуске удостоверяют право собственности на ценные бумаги.

Депозитариями называются

организации, которые оказывают услуги по хранению сертификатов ценных бумаг и

(или) учету прав собственности на ценные бумаги, т.е. депозитарий ведет счета,

на которых учитывается ценные бумаги, переданные ему клиентами на хранение, а

также непосредственно хранит сертификаты этих ценных бумаг [20, c. 45].

Расчетно-клиринговая

организация - это специальная организация банковского типа, которая

осуществляет расчетное обслуживание участников организационного рынка ценных

бумаг. Ее главными целями являются:

- минимальные издержки по

расчетному обслуживанию участников рынка;

- сокращение времени

расчетов;

- снижение до

минимального уровня всех видов рисков, которые имеют место при расчетах [2, c. 289].

Расчетно-клиринговая

организация - это коммерческая организация, которая должна работать с прибылью.

Ее уставной капитал образуется за счет взносов ее членов. Основные источники

доходов складываются из:

- платы за регистрацию

сделок;

- доходов от продажи

информации;

- доходов от обращения

денежных средств, находящихся в распоряжении организации;

- поступлений от продажи

своих технологий расчетов, программного обеспечения и т.п.;

- других доходов.

Организатор торговли –

это профессиональный участник рынка ценных бумаг, осуществляющий деятельность

по организации торговли на рынке ценных бумаг. Организатор торговли на рынке

ценных бумаг обязан раскрыть следующую информацию любому заинтересованному

лицу:

- правила допуска

участника рынка ценных бумаг к торгам;

- правила допуска к

торгам ценных бумаг;

- правила регистрации

сделок;

- правила заключения и

сверки сделок;

- порядок исполнения

сделок;

- правила ограничивающие

манипулирование ценами;

- расписание

предоставления услуг организаторам торговли на рынке ценных бумаг [3, c. 311].

Таким образом, участники

рынка ценных бумаг - это физические лица или организации, которые продают или

покупают ценные бумаги или обслуживают их оборот и расчеты по ним; это те, кто

вступает между собой в определенные экономические отношения по поводу обращения

ценных бумаг.

1.4 Деятельность фондовой

биржи как эмитента регулируемого рынка ценных бумаг

По мере формирования

рынка ценных бумаг возникает необходимость в учреждении специальных органов, в

основные функции которых входят организация торгов, контроль и регулирование

оборота ценных бумаг. Такими органами являются фондовые биржи, существование

которых обусловлено мировой практикой функционирования финансовых рынков.

Фондовая биржа - это организация с правом юридического

лица, созданная для обеспечения профессиональным участникам рынка ценных бумаг

необходимых условий для торговли ценными бумагами, определения их курса

(рыночной цены) и его публикации в целях ознакомления всех заинтересованных лиц

регулирования деятельности участников рынка ценных бумаг (ст. 24 Закона о

ценных бумагах и фондовых биржах) [8, c. 98].

Объединяя

профессиональных участников рынка ценных бумаг в одном помещении, фондовые

биржи создают условия для концентрации спроса и предложения, а также повышения

ликвидности рынка в целом. Для бирж присуща определенная система организации

торговли, к основным принципам которой относятся:

- проверка качества и

надежности продаваемых ценных бумаг;

-установление на основе

аукционной торговли единого курса на одинаковые ценные бумаги одного эмитента;

- гласность совершаемых

на бирже операций.

Отличительной чертой

биржи является некоммерческий характер ее деятельности. Для того чтобы извлекать

высокую прибыль от работы биржи, потребовалось бы максимально увеличить сборы с

ее членов, что вынудило бы часть из них искать иное место для совершения

сделок. Доходы биржи ограничиваются суммами, необходимыми для обеспечения ее

нормального функционирования и развития, и не используются на выплату

дивидендов субъектам, внесшим свои средства в уставный капитал биржи.

В Республике Беларусь в

соответствии со ст. 25 Закона «О ценных бумагах и фондовых биржах» фондовая

биржа должна быть образована в форме открытого акционерного общества.

Следует отличать

учредителей фондовой биржи от ее акционеров и членов Членами фондовой биржи

могут быть акционеры, являющиеся профессиональными участниками рынка ценных

бумаг. Устав и правила фондовой биржи должны предусматривать, что членство в

ней доступно для любого профессионального участника рынка ценных бумаг.

Необходимо отметить, что членами фондовой биржи не имеют права быть органы

государственной власти и управления, прокуратуры и суда, их должностные лица и

специалисты, а также органы общественных объединений, преследующие политические

цели, и их штатные должностные лица. При этом физическое лицо, обладающее

долевым участием в уставном фонде члена биржи, не может быть руководителем или

сотрудником другого члена биржи, а также служащим самой биржи.

Фондовая биржа

самостоятельно вырабатывает и утверждает порядок совершения сделок в торговом

зале, расчетов и учета по сделкам, различные правила и другие документы,

связанные с деятельностью биржи. При этом центральный орган, осуществляющий

контроль и надзор за рынком ценных бумаг, вправе отменить или рекомендовать

изменить любые внутренние документы биржи, если они противоречат действующему

законодательству, Фондовая биржа не имеет права заниматься деятельностью, не связанной

с выполнением ее основных функций, не может осуществлять деятельность,

связанную с обеспечением дополнительных услуг участникам рынка ценных бумаг,

таких, как хранение, учет и расчеты по ценным бумагам, создание информационных

служб, сетей, изданий и др.

В Республике Беларусь

биржевой рынок представлен главным образом открытым акционерным обществом «Белорусская

валютно-фондовая биржа» (ОАО «Белорусская валютно-фондовая биржа»), которая

была создана 29 декабря 1998 г. во исполнение Указа Президента Республики

Беларусь от 20.07.1998 г. № 366 «О совершенствовании системы государственного

регулирования рынка ценных бумаг» путем преобразования государственного

учреждения «Межбанковская валютная биржа». Указ № 366 утратил силу 28.04.2006

г. во исполнении Указа Президента Республики Беларусь № 277 «О некоторых

вопросах регулирования рынка ценных бумаг»

Для многих ценных бумаг

ОАО «Белорусская валютно-фондовая биржа» является единственным допустимым

местом торгов. К таким бумагам, в частности, относятся: государственные кратко-

и долгосрочные облигации, краткосрочные облигации Национального банка

Республики Беларусь, облигации местных займов и ценные бумаги открытых

акционерных обществ, прошедшие оценку качества и надежности (листинг) и

допущенные к обращению на бирже.

Торги в ОАО «Белорусская

валютно-фондовая биржа» организуются в рамках секции валютного рынка, секции

фондового рынка и секции срочного рынка. Сделки с финансовыми активами

заключаются только в электронных торговых системах. Участники торгов имеют

возможность работать с использованием автоматизированных рабочих мест,

расположенных в залах торгов, или установить удаленный торговый терминал в

своем офисе.

В феврале 2001 г. ОАО «Белорусская валютно-фондовая биржа» стала членом Международной ассоциации бирж стран

СНГ, основной целью деятельности которой, является содействие формированию

единого биржевого пространства с использованием передовых технологий биржевой

торговли [25, c. 434].

Можно сделать вывод о

том, что основной целью деятельности биржи, является создание благоприятных

условий для широкомасштабной и эффективной торговли ценными бумагами.

2.

Рынок ценных бумаг: состояние, проблемы

2.1 Государственное

регулирование рынка ценных бумаг

Государственное

регулирование рынка ценных бумаг — это упорядочение деятельности на нем всех

его участников и операций между ними со стороны организаций, уполномоченных

обществом на эти действия.

К основным целям

регулирования рынка ценных бумаг относятся:

- создание

необходимых условий для работы всех участников рынка;

- защита

участников рынка, в том числе инвесторов, от недобросовестности и мошенничества

отдельных лиц или организаций;

- обеспечение

свободного и открытого процесса ценообразования на ценные бумаги на основе

спроса и предложения;

- создание

эффективного рынка, на котором всегда имеются стимулы для предпринимательской

деятельности;

- создание новых

инструментов для расширения и совершенствования существующего рынка ценных

бумаг, а также, при необходимости создание новых рынков;

- воздействие на

рынок для достижения каких-либо общественных целей (например, снижение

инфляции, рост экономики) [27, c.

189].

Процесс государственного

регулирования рынка ценных бумаг включает:

- создание

нормативной правовой базы функционирования рынка, т.е. разработку законов,

постановлений, правил, положений, инструкций, методических указаний и других

нормативных актов, в соответствии с которыми осуществляется выпуск, размещение,

обращение, погашение ценных бумаг, совершаются разнообразные операции с ними,

регулируется деятельность на нем профессиональных участников ценных бумаг;

- лицензирование

профессиональных участников рынка ценных бумаг, подготовка и аттестация

специалистов этого рынка;

- страхование

инвесторов и защита их прав;

- аудиторский и

рейтинговый контроль за финансовым состоянием эмитентов;

- постоянное

информирование инвесторов о состоянии рынка и его участников (эмитентов,

посредников);

- контроль за

соблюдением всеми участниками норм и правил функционирования рынка;

- систему санкций

за отклонение от норм и правил, установленных на рынке: устные и письменные

предупреждения, штрафы, аннулирование квалификационных аттестатов,

приостановление действия или отзыв лицензий на право осуществления профессиональной

деятельности — вплоть до уголовных наказаний;

- предотвращение

негативного воздействия на рынок ценных бумаг других видов государственного

регулирования (монетарного, валютного, налогового);

- предупреждение

чрезмерного развития рынка государственных ценных бумаг, отвлекающего часть

инвестиционных ресурсов на покрытие расходов государства.

Различают внутреннее и

внешнее регулирование. Под внутренним регулированием понимается подчиненность

деятельности данной организации ее собственным внутренним нормативным

документам, например, устав акционерного общества. Внешнее регулирование

осуществляется государственными органами, организациями профессиональных

участников рынка ценных бумаг и обществом в целом.

Можно выделить две

основные модели регулирования фондового рынка. В первом случае регулирование

осуществляется преимущественно государственными органами и лишь небольшая часть

полномочий по надзору, контролю, установлению правил передается государством

саморегулируемым организациям. Для второй модели характерна передача

максимально возможного объема полномочий саморегулирующим организациям,

значительное место в контроле занимают не жесткие предписания, а переговорный

процесс, при этом государство сохраняет за собой основные контрольные функции,

возможность в любой момент вмешаться в процесс саморегулирования.

Государство через

законодательную базу и свои органы управления регулирует рынок ценных бумаг

напрямую — административно, и косвенно — экономически. Административное

регулирование государства заключается в установлении обязательных требований ко

всем участникам рынка ценных бумаг, регистрации всех видов ценных бумаг,

лицензировании профессиональной деятельности по ценным бумагам, обеспечении

гласности и равной информированности всех участников рынка. Косвенное

управление рынком ценных бумаг государство осуществляет посредством

экономических рычагов, в число которых входят налогообложение, определение

уровня ставки рефинансирования, проведение центральным банком операций на

открытом рынке, изменение нормы обязательного резервирования [21, c. 567].

Нормативной правовой

основой регулирования рынка ценных бумаг в Республике Беларусь является

действующее законодательство, прежде всего:

Гражданский кодекс

Республики Беларусь;

Указ Президента

Республики Беларусь 28 апреля 2006 г. № 277 «О некоторых вопросах регулирования

рынка ценных бумаг»;

Закон Республики Беларусь

от 12 марта 1992 года «О ценных бумагах и фондовых биржах»;

Закон Республики Беларусь

от 9 декабря 1992 года «О хозяйственных обществах»;

Постановление Совета

Министров Республики Беларусь 14 ноября 2000 г. № 1740 «О некоторых вопросах обращения ценных бумаг открытых акционерных обществ»;

Постановление Совета

Министров Республики Беларусь от 26 ноября 2008 г. № 1801 «О составлении

закладных и учете прав по ним» (Национальный реестр правовых актов Республики

Беларусь, 2008 г., № 291, 5/28850), разработанное в целях реализации статьи 55

Закона Республики Беларусь от 20 июня 2008 г. «Об ипотеке»;

Постановление Комитета по

ценным бумагам при Совете Министров Республики Беларусь от 11 апреля 2006 г. № 09/П «Об утверждении инструкции о порядке выпуска и государственной регистрации ценных

бумаг»;

Инструкция о порядке

совершения сделок с ценными бумагами на территории Республики Беларусь,

утвержденная постановлением Министерства финансов Республики Беларусь от 12

сентября 2006 г. № 112

Постановление комитета по

ценным бумагам при Совете 24 апреля 2003 г. № 06/П «Об утверждении порядка расчета рыночной цены эмиссионных ценных бумаг, допущенных к обращению на ОАО «Белорусская

валютно-фондовая биржа», и установлении предельной границы колебаний рыночной

цены»;

Постановление Комитета по

ценным бумагам при Совете Министров Республики Беларусь 16 декабря 2005 г. № 09/П «Об утверждении Инструкции о порядке аттестации специалистов рынка ценных бумаг

Республики Беларусь»;

Постановление Комитета по

ценным бумагам при Совете Министров Республики Беларусь от 16 декабря 2005 г. № 05/П «Об установлении требований финансовой достаточности к профессиональным участникам

рынка ценных бумаг и квалификационных требований к их руководителям и

сотрудникам»

Инструкция о порядке

осуществления профессиональной деятельности по ценным бумагам, утвержденная

постановлением Министерства финансов Республики Беларусь от 12 сентября 2006 г. № 112;

Постановление

Министерства финансов Республики Беларусь от 22 ноября 2006 г. № 143 «О регулировании депозитарной деятельности».

Постановление

Министерства финансов Республики Беларусь и Правления Национального банка

Республики Беларусь 13 февраля 2008 г. № 18/25 «Об утверждении Инструкции о

раздельном учете денежных средств профессиональных участников рынка ценных

бумаг и их клиентов» (Национальный реестр правовых актов Республики Беларусь, 2008 г., № 67, 8/18312);

Инструкция о порядке

представления отчетности и раскрытия информации, утвержденную постановлением

Комитета по ценным бумагам при Совете Министров Республики Беларусь от 16

декабря 2005 г. № 10/П;

Постановление

Министерства финансов Республики Беларусь от 27 июня 2008 г. № 107 «Об утверждении Инструкции о порядке расчета стоимости чистых активов и признании

утратившими силу некоторых нормативных правовых актов Министерства финансов

Республики Беларусь». Данным постановлением предусмотрены особенности расчета

стоимости чистых активов профессиональными участниками рынка ценных бумаг, что

обусловлено необходимостью повышения финансовой устойчивости профессиональных

участников, снижения риска их финансовой несостоятельности, что, в свою

очередь, будет способствовать защите прав и законных интересов инвесторов.

Дальнейшее развитие рынка

ценных бумаг Республики Беларусь определено следующими документами:

Концепцией

функционирования и развития рынка ценных бумаг Республики Беларусь, главная

цель которой состоит в определении и создании необходимых условий для

становления целостного, ликвидного, прозрачного и эффективного рынка ценных

бумаг как составной части финансового рынка в Республике Беларусь,

регулируемого государством, и интегрированного в мировой рынок ценных бумаг;

Концепцией формирования

расчетно-клиринговой системы по ценным бумагам Республики Беларусь,

направленной на создание эффективной и прозрачной системы клиринга и расчетов

по сделкам с ценными бумагами всех видов;

Программой развития

электронной торговли на фондовом рынке Республики Беларусь, согласно которой

все сделки на биржевом и внебиржевом вторичном рынке заключаются через систему

удаленных торговых терминалов, доступ к которым имеют все профессиональные

участники национального фондового рынка;

Планом мероприятий по

реализации Национальной программы привлечения инвестиций в экономику Республики

Беларусь на период до 2010 года, основной целью которого является создание

благоприятного инвестиционного климата на всех сегментах финансового рынка.

В соответствии с

Положением о Министерстве финансов Республики Беларусь, утвержденным

постановлением Совета Министров Республики Беларусь от 31 октября 2001 года №

1585, к основным задачам, возложенным на Министерство финансов Республики

Беларусь, относятся государственное регулирование рынка ценных бумаг,

осуществление контроля и надзора за выпуском, обращением и погашением ценных бумаг,

а также профессиональной и биржевой деятельностью по ценным бумагам [16].

Согласно Положению о

Департаменте по ценным бумагам Министерства финансов Республики Беларусь (далее

– Департамент по ценным бумагам), утвержденному постановлением Совета Министров

Республики Беларусь от 31 июля 2006 года №_982, Департамент по ценным бумагам с

правами юридического лица является структурным подразделением центрального

аппарата Министерства финансов Республики Беларусь, наделенным

государственно-властными полномочиями и осуществляющим исполнительные,

контрольные, координирующие и регулирующие функции в части государственного

регулирования рынка ценных бумаг, осуществления контроля и надзора за выпуском

и обращением ценных бумаг, а также профессиональной и биржевой деятельностью по

ценным бумагам.

Департамент по ценным

бумагам осуществляет вневедомственный финансовый контроль за соблюдением

участниками рынка ценных бумаг законодательства о ценных бумагах.

Количество

институциональных инвесторов (в том числе банков) на 1 января 2008 года

составляло 61 (26), на 1 января 2009 года – 65 (26).

Размер активов (кроме)

банков на 1 января 2008 года составлял 25,4 млн долларов США, на 1 января 2009

года – 51,2 млн долларов США.

Капитализация рынка акций

по состоянию на 1 января 2009 года составляла 0,103 млн долларов США.

Отношение капитализации к

ВВП на 1 января 2009 года – 0,18 % (табл. 2.1).

Таблица 2.1 - Объем и

количество зарегистрированных регулятором рынка ценных бумаг выпусков ценных

бумаг

| Виды ценных бумаг |

Количество эмитентов |

Количество выпусков |

Объем фактически размещенных ЦБ по

цене размещения, млн долларов США |

| По состоянию на 01.01.08 |

По состоянию на 01.01.09 |

По состоянию на 01.01.08 |

По состоянию на 01.01.09 |

По состоянию на 01.01.08 |

По состоянию на 01.01.09 |

| Акции |

4 208 |

4 201 |

5 279 |

4 939 |

7 813,9 |

14 181,8 |

| Облигации |

9 |

30 |

68 |

155 |

238,2 |

1 121,9 |

| Всего |

4 217 |

4 231 |

5 347 |

5 094 |

8 052,1 |

15 303,7 |

Примечание – Источник: [18]

Общий объем торгов за

2008 год на первичном рынке составлял 37,9 млн долларов США, в том числе

облигациями – 37,9 млн долларов США, на вторичном рынке – 534 млн долларов США,

в том числе акциями – 91,7 млн долларов США, облигациями – 534 млн долларов

США.

Общий объем торгов на

первичном и вторичном рынках составлял 571,9 млн. долларов США.

Отношение объема торгов к

ВВП – 0,98 % (табл. 2.2)

Таблица 2.2 - Количество

организаций, осуществляющих определенный вид профессиональной деятельности на

рынке ценных бумаг

| Вид профессиональной деятельности |

По состоянию на 01.01.08 |

По состоянию на 01.01.09 |

| Всего |

В том числе банки |

Всего |

В том числе банки |

| Брокерская деятельность |

58 |

26 |

63 |

26 |

| Дилерская деятельность |

55 |

26 |

60 |

26 |

| Депозитарная деятельность |

40 |

19 |

37 |

18 |

| Деятельность по доверительному

управлению ценными бумагами |

16 |

11 |

17 |

13 |

| Деятельность по организации торговли

ценными бумагами |

1 |

0 |

1 |

0 |

| Клиринговая деятельность |

1 |

0 |

1 |

0 |

Примечание – Источник: [18]

Количество проверок за

2008 год, осуществленных уполномоченным органом профессиональных участников

рынка ценных бумаг, – 39, эмитентов – 191 (табл. 2.3).

Таблица 2.3 - Виды

нарушений на рынке ценных бумаг и ограничительные меры воздействия и санкции,

применяемые уполномоченным органом

| Вид нарушения на рынке ценных бумаг |

Меры воздействия и санкции |

Количество (указать по каждому виду примененных мер) |

Суммарный размер штрафов (долларов США) |

| На 01.01.08 |

На 01.01.09 |

На 01.01.08 |

На 01.01.09 |

| 1. Невыполнение лицензиатами лицензионных требований и условий

осуществления лицензируемых видов деятельности, в том числе соблюдение

порядка осуществления профессиональной деятельности по ценным бумагам |

Аннули-рование лицензии |

2 |

2 |

– |

– |

| 2. Административные правонарушения в области рынка ценных бумаг

(нарушение установленного порядка регистрации, размещения и совершения сделок

с ценными бумагами, требований законодательства о ведении реестра акционеров,

непредставление документов, отчетов и иные нарушения) |

Наложение штрафа |

214 |

144 |

23 127,4 |

23 797,7 |

Примечание – Источник: [18]

В 2009 году Департаментом по ценным

бумагам работа в области совершенствования законодательства, регулирующего

правовые основы деятельности на рынке ценных бумаг, осуществлялась по следующим

основным направлениям:

-

разработка концептуальных направлений развития расчетно- клиринговой системы по

ценным бумагам;

- реализация мероприятий Программы

развития рынка корпоративных ценных бумаг Республики Беларусь на 2008-2010

годы, утвержденной постановлением Совета Министров Республики Беларусь и

Национального банка Республики Беларусь от 21 января 2008 г. № 78/1 (далее – Программа), главной целью которой является создание необходимых условий для

становления целостного, ликвидного, прозрачного и эффективного рынка ценных

бумаг как составной части финансового рынка в Республике Беларусь,

регулируемого государством и интегрированного в мировой рынок ценных бумаг,

способствующего привлечению инвестиций, прежде всего, в реальный сектор

экономики;

- выполнение поручений Правительства

Республики Беларусь, а также реализация мероприятий, предусмотренных:

мерами по обеспечению стабильной

работы валообразующих и иных организаций реального сектора экономики Республики

Беларусь, утвержденными постановлением Совета Министров Республики Беларусь и

Национального банка Республики Беларусь от 6 января 2009 г. № 6/1;

планом первоочередных мероприятий по

либерализации условий осуществления экономической деятельности в 2009 году,

утвержденным Главой Администрации Президента Республики Беларусь от 13 января 2009 г. № 09/5 и Премьер-министром Республики Беларусь от 13 января 2009 г. № 11/4 и др.;

- приведение нормативных правовых

актов Министерства финансов Республики Беларусь, регулирующих правоотношения на

рынке ценных бумаг, в соответствие с актами Главы государства, постановлениями

Правительства Республики Беларусь и совершенствование порядка выпуска и

обращения ценных бумаг, осуществления профессиональной деятельности на основе

анализа правоприменительной практики.

В рамках выполнения выделенных

приоритетных направлений, Департаментом по ценным бумагам разработано 22

проекта нормативных правовых актов.

В их числе:

1) Нормативные правовые акты Главы

государства:

- Указ Президента Республики Беларусь

от 25 июня 2009 г. № 331 «О внесении дополнений и изменений в Указ Президента

Республики Беларусь от 28 апреля 2006 г. № 277» (Национальный реестр правовых

актов Республики Беларусь, 2009, № 159, 1/10809), разработанный в целях

совершенствования порядка осуществления деятельности на рынке ценных бумаг по

следующим направлениям:

порядок осуществления депозитарной

деятельности и установления междепозитарных корреспондентских отношений;

либерализация условий осуществления

профессиональной деятельности по ценным бумагам;

развитие рынка облигаций местных

займов, в том числе установление ряда налоговых льгот по операциям с

облигациями, выпущенными местными исполнительными и распорядительными органами;

развитие рынка корпоративных

облигаций;

- Указ Президента

Республики Беларусь от 28 декабря 2009 г. № 664 «О внесении дополнений в Указ Президента Республики Беларусь от 28 апреля 2006 г. № 277», которым усовершенствован порядок осуществления выпуска и государственной регистрации

корпоративных облигаций, обеспечиваемых банковской гарантией, а также расширен

перечень способов обеспечения исполнения обязательств по облигациям;

2) Законы Республики Беларусь:

- проекты законов Республики

Беларусь, предусматривающие внесение изменений в Закон Республики Беларусь «О

ценных бумагах и фондовых биржах» (новая редакция) и Закон Республики Беларусь

«О депозитарной деятельности и центральном депозитарии ценных бумаг в

Республике Беларусь», которые станут основой новых принципов комплексного

регулирования рынка ценных бумаг в соответствии с международными стандартами и

современными потребностями рынка, что будет способствовать скорейшей интеграции

национального рынка ценных бумаг в мировую финансовую систему, а также более

тесному взаимодействию финансовых рынков Республики Беларусь и отдельных

иностранных государств, прежде всего Российской Федерации.

Проект Закона Республики

Беларусь, предусматривающий внесение изменений в Закон Республики Беларусь «О

ценных бумагах и фондовых биржах» (новая редакция) (далее - Законопроект)

регулирует отношения, связанные с эмиссией и обращением эмиссионных ценных

бумаг, профессиональной деятельностью на рынке ценных бумаг со всеми видами

ценных бумаг и особенностями создания профессиональных участников рынка ценных

бумаг. Кроме того, Законопроектом предусматривается возможность создания

саморегулируемых организаций профессиональных участников рынка ценных бумаг,

определены права саморегулируемой организации профессиональных участников рынка

ценных бумаг, а также установлены требования, предъявляемые к саморегулируемым

организациям.

Законопроектом также

закрепляются основы государственного регулирования рынка ценных бумаг, а также

определены функции, права и обязанности республиканского органа государственного

управления, осуществляющего государственное регулирование рынка ценных бумаг.

С

целью повышения прозрачности рынка ценных бумаг Законопроектом более детально

регламентирована процедура раскрытия информации участниками рынка ценных бумаг

– эмитентами, профессиональными участниками, акционерами открытых акционерных

обществ – на различных этапах их функционирования на рынке ценных бумаг.

Законопроект также содержит положения, позволяющие относить информацию на рынке

ценных бумаг к закрытой, служебной (инсайдерской), общедоступной, раскрытой,

что исключает неоднозначность толкования данных терминов и будет способствовать

предотвращению незаконного использования закрытой, служебной информации

участниками рынка ценных бумаг.

Законопроект также

включает в себя комплекс норм, направленных на защиту прав и законных интересов

инвесторов на рынке ценных бумаг.

В целях либерализации

условий осуществления деятельности на рынке ценных бумаг Закон Республики

Беларусь «О внесении изменений и дополнений в Закон Республики Беларусь «О депозитарной

деятельности и центральном депозитарии ценных бумаг в Республике Беларусь»

(далее - Проект закона) предусматривает снятие отдельных ограничений,

установленных для депозитариев в статье 4 Закона Республики Беларусь «О депозитарной

деятельности и центральном депозитарии ценных бумаг в Республике Беларусь». В

Проект закона также включены нормы, уточняющие функции и полномочия

центрального депозитария ценных бумаг в Республике Беларусь.

В целях обеспечения

правового регулирования взаимоотношений депозитария и эмитента Проектом закона

определено понятие договора на депозитарное обслуживание эмитента, а также

условия, которые должен содержать данный договор.

3) Нормативные правовые акты

Правительства Республики Беларусь:

- постановление Совета Министров

Республики Беларусь от 14 февраля 2009 г. № 198 «О внесении изменения в постановление Совета Министров Республики Беларусь от 14 ноября 2000 г. № 1740» (Национальный реестр правовых актов Республики Беларусь, 2009, № 45, 5/29308),

разработанное в целях создания условий для активизации деятельности эмитентов

по работе с акциями собственной эмиссии, формированию пакетов акций, в том

числе для дальнейшей реализации их инвесторам на условиях бизнес-плана. Данным

постановлением расширен перечень случаев, при которых возможно совершение

сделок с акциями на внебиржевом рынке;

- постановление Совета Министров

Республики Беларусь от 27 мая 2009 г. № 682 «О признании утратившими силу

некоторых постановлений Совета Министров Республики Беларусь» (Национальный

реестр правовых актов Республики Беларусь, 2009, № 134, 5/29816), (далее –

Постановление № 682), разработанное в целях исключения дополнительных

требований для местных исполнительных и распорядительных органов при выпуске

ими облигаций. Принятие Постановления № 682 позволило местным исполнительным и

распорядительным органам осуществлять выпуск облигаций, в общеустановленном

порядке, с учетом некоторых особенностей, установленных Бюджетным кодексом

Республики Беларусь, что упрощает процедуру выпуска облигаций местных займов и

сокращает затраты, связанные с выпуском данных облигаций;

-

постановление Совета Министров Республики Беларусь от 10 сентября 2009 г. № 1163 «О некоторых вопросах выпуска, обращения и погашения ценных бумаг», в соответствии с

которым Министерство финансов утверждает порядок выпуска, обращения и погашения

всех видов ценных бумаг, в том числе ценных бумаг местных исполнительных и

распорядительных органов, за исключением ценных бумаг Национального банка,

банковской сберегательной книжки на предъявителя, чеков, депозитных и

сберегательных сертификатов.

4) Постановления Министерства

финансов:

- постановление Министерства финансов

Республики Беларусь от 20 марта 2009 г. № 29 «О признании утратившими силу

некоторых постановлений Министерства финансов Республики Беларусь»

(Национальный реестр правовых актов Республики Беларусь, 2009, № 82, 8/20707)

(далее – Постановление № 29), разработанное в целях исключения дублирования

нормативных правовых актов. Постановлением № 29 признается утратившим силу

постановление Министерства финансов Республики Беларусь от 23 августа 2000 г. № 89 «Об утверждении Положения о порядке определения затрат по операциям с ценными бумагам

для юридических лиц (за исключением банков, небанковских кредитно-финансовых

учреждений)»;

- постановление Министерства финансов

Республики Беларусь от 12 мая 2009 г. № 65 «О выдаче согласия на изготовление

бланков ценных бумаг, внесении изменений и дополнений в некоторые нормативные

правовые акты, регулирующие рынок ценных бумаг, и признании утратившим силу

постановления Государственного комитета по ценным бумагам Республики Беларусь

от 26 октября 2000 г. № 21/П» (Национальный реестр правовых актов Республики

Беларусь, 2009, № 145, 8/21021) (далее – Постановление № 65), разработанное в

целях приведения нормативных правовых актов Министерства финансов Республики

Беларусь в соответствие с постановлениями Совета Министров Республики Беларусь

от 14 февраля 2009 г. № 198 и от 30 апреля 2009 г. № 563. Постановлением № 65:

определен порядок получения согласия

на изготовление бланков ценных бумаг. При этом признано утратившим силу

постановление Государственного комитета по ценным бумагам Республики Беларусь

от 26 октября 2000 г. № 21/П», ранее регламентировавшее данную процедуру;

внесены изменения в Инструкцию о

порядке осуществления профессиональной деятельности по ценным бумагам,

утвержденную постановлением Министерства финансов Республики Беларусь от 12

сентября 2006 г. № 112, в связи с необходимостью конкретизации ведения

профучастниками внутреннего учета зарегистрированных договоров залога ценных

бумаг, отражения в журналах на бумажном носителе ежемесячных суммарных данных о

сделках, совершенных на биржевом рынке, а также с целью осуществления контроля

в части приобретения эмитентом акций на баланс и недопущения нарушений

законодательства о ценных бумагах;

- постановление Министерства финансов

Республики Беларусь от 18 мая 2009 г. № 67 «О внесении изменений и дополнений в

постановления Комитета по ценным бумагам при Совете Министров Республики

Беларусь от 26 апреля 2005 г. № 05/П и от 16 декабря 2005 г. № 09/П» (Национальный реестр правовых актов Республики Беларусь, 2009, № 145, 8/21018) (далее

– Постановление № 67), разработанное в целях совершенствования государственного

регулирования рынка ценных бумаг, усиления контроля за деятельностью профессиональных

участников рынка ценных бумаг и их сотрудников, а также сотрудников эмитентов.

Постановлением № 67 установлены требования об обязательности обучения лиц,

претендующих на получение квалификационного аттестата, о необходимости

повышения квалификации специалистами рынка ценных бумаг не реже одного раза в

два года, а также расширен перечень оснований отказа в продлении срока действия

квалификационного аттестата. Вместе с тем, исключены требования,

предусматривающие ежегодную переаттестацию руководителей профучастников;

- постановление Министерства финансов

Республики Беларусь, Правления Национального банка Республики Беларусь от 19

июня 2009 г. № 80/75 «О внесении изменений в Инструкцию о раздельном учете

денежных средств профессиональных участников рынка ценных бумаг и их клиентов»

(Национальный реестр правовых актов Республики Беларусь, 2009, № 162, 5/21106)

(далее – Постановление № 80/75). Постановление № 80/75 разработано в целях

снятия ограничения на поступление на счет (субсчет) профучастника денежных

средств от отчуждения ценных бумаг, принадлежащих клиенту, в результате

исполнения сделок, совершаемых профучастником во исполнение договоров

поручения, комиссии, доверительного управления, а также от погашения ценных

бумаг и (или) выплаты дохода по ценным бумагам, принадлежащим клиенту.

Вышеназванные ограничения сняты в связи с окончанием (31 декабря 2008 г.) срока действия норм подпункта 1.1 пункта 1 Указа Президента Республики Беларусь от 15 августа

2005 г. № 373 «О некоторых вопросах заключения договоров и исполнения

обязательств на территории Республики Беларусь»;

- постановление Министерства финансов

Республики Беларусь от 22 июня 2009 г. № 82 «О внесении изменений и дополнений

в постановление Министерства финансов Республики Беларусь от 22 ноября 2006 г. № 143 и утверждении Инструкции о порядке депозитарного учета и прав на бездокументарные

закладные» (Национальный реестр правовых актов Республики Беларусь, 2009, №

172, 8/21185) (далее – Постановление № 82), разработанное в целях

совершенствования порядка осуществления депозитарной деятельности.

Постановлением № 82:

определен порядок передачи на

централизованное хранение в депозитарную систему, а также снятия с

централизованного хранения выпусков биржевых облигаций;

расширен перечень сведений,

включаемых в анкету депонента;

уточнен порядок оформления поручений

«депо»;

уточнен перечень документов, на

основании которых может быть закрыт счет «депо» ликвидированного юридического

лица;

определены требования к содержанию

запроса о выдаче реестра владельцев ценных бумаг;

в целях снижения затрат депозитариев

и соответственно их депонентов, сокращено количество электронных сообщений,

направляемых РУП «РЦДЦБ» при осуществлении междепозитарных переводов ценных

бумаг;

утверждена Инструкция о порядке

депозитарного учета прав на бездокументарные закладные, разработанная в целях

обеспечения реализации положений Закона Республики Беларусь «Об ипотеке» о

бездокументарных закладных. Инструкцией определены особенности порядка

совершения депозитарных операций в процессе фиксации в депозитарном учете

информации о бездокументарных закладных и их владельцах, о правах по ним и об обременении

(ограничении) этих прав.

- постановление Министерства финансов

Республики Беларусь от 4 сентября 2009 г. № 110 «О некоторых вопросах установления корреспондентских отношений центральным депозитарием ценных бумаг в Республике

Беларусь», регулирующее порядок установления корреспондентских отношений

центральным депозитарием ценных бумаг Республики Беларусь с

депозитариями-нерезидентами, а также устанавливающее требования к

депозитариям-нерезидентам, с которыми центральный депозитарий вправе

устанавливать корреспондентские отношения;

-

постановление Министерства финансов Республики Беларусь от 4 сентября 2009 г. № 111 «О требованиях к регламенту работы с реестром владельцев ценных бумаг», устанавливает

порядок утверждения регламента, а также внесение в него изменений и дополнений.

- постановление Министерства финансов

Республики Беларусь от 18 сентября 2009 г. № 115 «Об утверждении Инструкции о порядке выпуска, обращения и погашения жилищных облигаций», которым, в целях

усиления защиты прав инвесторов, регламентированы особенности выпуска и

погашения жилищных облигаций. Кроме того, постановлением предусмотрено

расширение круга инвесторов в жилищные облигации за счет предоставления

возможности их приобретения иностранным юридическим и физическим лицам.

- постановление Министерства финансов

Республики Беларусь от 12 октября 2009 г. № 125 «О внесении изменений и дополнений в постановление Министерства финансов Республики Беларусь от 12

сентября 2006 г. № 112», которым усовершенствован порядок совершения сделок с

ценными бумагами, расширен перечень случаев, при которых не требуется

регистрация сделок с ценными бумагами профучастником.

- постановление Министерства финансов

Республики Беларусь от 11 ноября 2009 г. № 139 «Об установлении финансовых

требований к профессиональным участникам рынка ценных бумаг и квалификационных

требований к их руководителям и сотрудникам» (зарегистрировано в Национальном

реестре правовых актов 26.11.2009 № 8/21634). Постановлением установлены

финансовые требования к соискателям лицензии и лицензиатам на осуществление

профессиональной и биржевой деятельности по ценным бумагам (в том числе

требования финансовой достаточности в части минимального размера собственного

капитала (чистых активов), квалификационные требования, предъявляемые к

руководителям и сотрудникам профессиональных участников рынка ценных бумаг в

зависимости от выполняемых видов работ и услуг, составляющих профессиональную и

биржевую деятельность по ценным бумагам. Также определен перечень лиц

(руководителей и сотрудников), которым не требуется получение квалификационного

аттестата. Постановлением также признается утратившим силу постановление

Комитета по ценным бумагам при Совете Министров Республики Беларусь от 26

апреля 2005 г. № 05/П «Об установлении требований финансовой достаточности к

профессиональным участникам рынка ценных бумаг и квалификационных требований к

их руководителям и сотрудникам»;

- постановление Министерства финансов

Республики Беларусь от 11 декабря 2009 г. № 146 «Об утверждении Инструкции о некоторых вопросах выпуска и государственной регистрации ценных бумаг»,

регламентирующее некоторые вопросы, связанные с выпуском, обращением и

погашением ценных бумаг (акций и облигаций), а также особенности выпуска

облигаций местными исполнительными и распорядительными органами и особенности

выпуска, размещения и погашения биржевых облигаций.

В целях создания конкурентоспособной

расчетно-клиринговой системы по ценным бумагам, обеспечивающей высокую

эффективность осуществления расчетов по сделкам со всеми видами ценных бумаг,

максимальную защиту интересов и гарантию прав инвесторов, Департаментом по

ценным бумагам в составе Межведомственной рабочей группы велась работа по

разработке проекта Концепции развития расчетно-клиринговой системы по ценным

бумагам Республики Беларусь на 2010 – 2015 годы, утверждаемой совместным

постановлением Министерства финансов Республики Беларусь и Национального банка

Республики Беларусь.

С целью обеспечения условий для выхода белорусских

эмитентов на международный рынок капитала, Департаментом по ценным бумагам

разработан проекта Указа Президента Республики Беларусь «Об иностранных

депозитарных расписках». Выпуск депозитарных расписок позволит белорусскому

эмитенту получить доступ к зарубежным инвестиционным ресурсам, привлечь крупных

инвесторов, сформировать корпоративную историю на зарубежных биржевых торговых

площадках.

Также, в отчетном периоде было

рассмотрено 39 нормативных правовых актов и правовых актов, не являющихся

нормативными, подготовленных органами государственного управления, в числе которых:

18 проектов актов Президента

Республики Беларусь (Указы, Декреты, распоряжения Президента Республики

Беларусь);

8 проектов Законов

Республики Беларусь;

8 проектов постановлений

Совета Министров Республики Беларусь;

5 проектов постановлений

Национального банка Республики Беларусь [18].

Таким образом, в

настоящее время нормативная правовая база, прямо или косвенно регулирующая

рынок ценных бумаг, состоит из: Гражданского, Инвестиционного, Банковского,

Налогового, Административного кодексов Республики Беларусь, Кодекса торгового

мореплавания, 10 законов Республики Беларусь, 6 Декретов и 18 Указов Президента

Республики Беларусь, 3 постановлений Верховного Совета, 1 постановления

Президиума Верховного Совета, 120 постановлений Совета Министров, и свыше ста

ведомственных нормативных правовых актов.

2.2 Государственная регистрация

выпусков ценных бумаг

По состоянию на

01.01.2010 количество акционерных обществ увеличилось по сравнению с 01.01.2009

на 90 и составило 4291, из них 1892 – открытых акционерных обществ, 2399 –

закрытых акционерных обществ.

Объем эмиссии акций

действующих эмитентов по состоянию на 01.01.2010 увеличился по сравнению с

01.01.2009 на 23,2 % и составил 40,6 трлн. рублей, в том числе 29,87 трлн.

рублей – эмиссия акций открытых акционерных обществ, 10,76 трлн. рублей –

закрытых акционерных обществ.

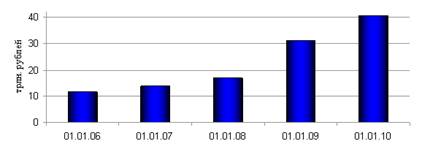

Динамика объема эмиссии

акций представлена на графике (рис. 2.1).

Рис. 2.1 - Динамика

объема эмиссии акций представлена на графике

Примечание – Источник:

[18]

Общая сумма изменения

эмиссии акций акционерных обществ за 2009 г. составила 9,6 трлн. рублей (в 2008 г. - 14,7 трлн. рублей), в том числе:

- приватизируемые

предприятия – 5,9 трлн. рублей;

- банки – 0,8 трлн.

рублей;

- страховые – 0,2 трлн.

рублей;

- прочие – 2,7 трлн.

рублей.

Данные по

зарегистрированным выпускам акций в 2009 году в разрезе регистрирующих органов

представлены в таблице 2.1.

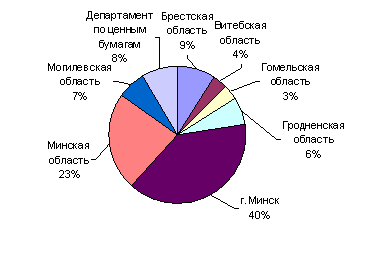

Удельный вес выпусков АО

по объему эмиссии, зарегистрированных в областях и Департаменте по ценным

бумагам, в общем объеме зарегистрированных выпусков представлен на графике

(рис. 2.2). Наибольший объем эмиссии акций акционерных обществ (40 %)

зарегистрирован в г. Минске.

Таблица 2.2 - Данные по

зарегистрированным выпускам акций в 2009 году в разрезе регистрирующих органов

| Область |

ОАО

Сумма в млрд. руб.

|

ЗАО

Сумма в млрд. руб.

|

Общая сумма

в млрд. рублей

|

| Брестская область |

838,9 |

15,4 |

854,3 |

| Витебская область |

349,3 |

0,3 |

349,6 |

| Гомельская область |

330,3 |

5,6 |

335,9 |

| Гродненская область |

607,4 |

16,2 |

623,6 |

| г. Минск |

3 008,3 |

750,7 |

3 759,0 |

| Минская область |

2 215,1 |

6,6 |

2 221,7 |

| Могилевская область |

544,8 |

105,0 |

649,8 |

| Департамент по ценным бумагам |

635,8 |

175,6 |

811,4 |

| Итого |

8529,9 |

1075,4 |

9 605,3 |

Примечание – Источник: [18]

Рис. 2.2 - Удельный вес выпусков АО по объему

эмиссии, зарегистрированных в областях и Департаменте по ценным бумагам, в

общем объеме зарегистрированных выпусков Примечание – Источник: [18]

В 2009 г. зарегистрировано 176 выпусков корпоративных облигаций 53 эмитентов (16 банков, 37

небанковских организаций) на общую сумму эмиссии 7 747,81 млрд. рублей (из них

допущено к обращению без государственной регистрации на ОАО «Белорусская

валютно-фондовая биржа» биржевых облигаций – 16 выпусков 5 эмитентов на сумму

эмиссии 1 432,35 млрд. рублей).

Из общего объема

зарегистрированных выпусков облигаций облигации банков составляют 94,23 % (7 300,48

млрд. рублей), небанковских организаций – 5,77 % (447,33 млрд. рублей).

Всего за год

зарегистрировано 84 выпуска облигаций небанковских организаций, в том числе

таких предприятий как ОАО «Гродно Азот», РУП «Белпочта», РУП «Витебскэнерго»,

ОАО «Белсчеттехника», РУП «Гомельский завод литья и нормалей», ОАО «Гродненский

мясокомбинат», ООО «Заславский лакокрасочный завод», ОАО «Савушкин продукт»,

ОАО «Универмаг Гомель» и др.

В то время, как в 2008 г. зарегистрировано 126 выпусков корпоративных облигаций 32 эмитентов (13 банков, 19

небанковских организаций) на общую сумму эмиссии 2 148,03 млрд. рублей, в том

числе облигации банков – 1 973,33 млрд. рублей, небанковских организаций –

174,7 млрд. рублей.

По состоянию на

01.01.2010 в обращении находилось 272 выпуска корпоративных облигаций 59

эмитентов (19 банков, 40 небанковских организаций) на общую сумму эмиссии 8 241,38

млрд. рублей (из них биржевые облигации – 10 выпусков 5 эмитентов на сумму

эмиссии 802,35 млрд. рублей).

Из общей суммы эмиссии

облигаций, находящихся в обращении, облигации банков составляют 92,56 % (7 627,93

млрд. рублей), небанковских организаций – 7,44 % (613,45 млрд. рублей).

По состоянию на

01.01.2009 в обращении находилось 160 выпусков корпоративных облигаций 32

эмитентов (14 банков, 18 небанковских организаций) на общую сумму эмиссии 2 340,53

млрд. рублей, в том числе облигации банков – 2 146,73 млрд. рублей,

небанковских организаций – 193,8 млрд. рублей.

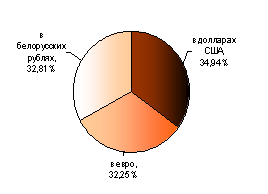

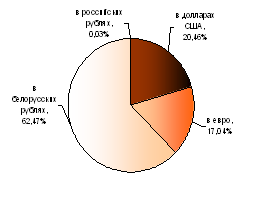

В разрезе валют

информация представлена на графиках (рис. 2.3).

|

Зарегистрированные выпуски корпоративных облигаций в 2009 году

|

Корпоративные облигации в обращении на 01.01.2010

|

Рисунок 2.3 – Обращение

корпоративных облигаций в 2009 году

Примечание – Источник:

[18]

Таким образом, в 2009 г. по сравнению с 2008 г. объем эмиссии зарегистрированных выпусков увеличился в 3,6 раза (объем

эмиссии зарегистрированных облигаций небанковских организаций увеличился в 2,6

раза), а сумма эмиссии находящихся в обращении облигаций увеличилась в 3,5 раза

(сумма эмиссии облигаций небанковских организаций увеличилась в 3,2 раза). Достойное

место на рынке ценных бумаг заняли облигации местных органов управления. Это

позволило качественно изменить структуру долга на местном уровне и привлечь

ресурсы на рынке ценных бумаг. По состоянию на 01.01.2010 в обращении

находилось 70 выпусков облигаций местных исполнительных и распорядительных

органов на общую сумму 1 313,76 млрд. рублей.

Увеличение суммы эмиссии

долговых обязательств в 2009 году связано с совершенствованием законодательства

в части создания благоприятных условий для привлечения организациями республики

средств физических и юридических лиц посредством выпуска облигаций.

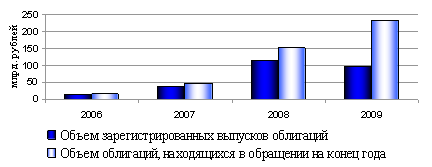

Емкость рынка

корпоративных облигаций в 2006 – 2009 годах отражена на графике рис. 2.4.

Рис. 2.4 - Емкость рынка

корпоративных облигаций в 2006 – 2009 годах

Примечание – Источник:

[18]

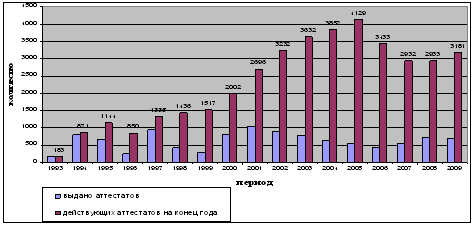

В 2009 году было

зарегистрировано 42 выпуска жилищных облигаций, удостоверяющих внесение их

владельцами денежных средств на строительство определенного размера общей

площади жилого помещения, на сумму эмиссии 96,2 млрд. рублей. Из них по видам

валют: 40 выпусков на сумму 93,3 млрд. белорусских рублей, 2 выпуска на сумму

1,002 млн. долларов США. По состоянию на 01.01.2010 в обращении находилось 74

выпуска жилищных облигаций общим объемом эмиссии 233,1 млрд. рублей.

Динамика рынка жилищных

облигаций в 2006 – 2009 годах отражена на графике (рис. 2.5)

Рис. 2.5 - Динамика рынка

жилищных облигаций в 2006 – 2009 годах

Примечание – Источник:

[18]

Освобождение от

налогообложения доходов от операций с корпоративными облигациями, выпущенными с

01.04.2008 по 01.01.2013, изменение законодательства в части развития новых

финансовых инструментов - биржевых облигаций, выпуск которых осуществляется без

обеспечения, повлекло снижение количества выпусков облигаций, выпущенных в

соответствии с Указом Президента Республики Беларусь от 28.08.2006 № 537 «О

выпуске банками облигаций» (далее – ипотечные облигации).

Если в 2007 году

количество зарегистрированных выпусков ипотечных облигаций составило 19, в 2008

– 13, то в 2009 году – 1.Общая сумма зарегистрированной эмиссии в 2009 году

составила 1 070,0 млрд. рублей.

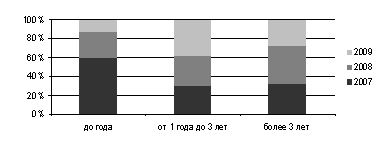

В 2009 году средний срок

обращения зарегистрированных выпусков корпоративных облигаций (без учета

местных займов и биржевых облигаций) составил 671 день.

Распределение облигаций

по срокам обращения представлено на графике (рис. 2.6). В 2009 году более 70 %

зарегистрированных выпусков облигаций имеют срок обращения от 1 года до 3 лет.

Рис. 2.6 - Распределение

облигаций по срокам обращения.

Примечание – Источник:

[18]

В 2009 году благодаря

созданию законодательной базы, способствующей развитию новых финансовых

инструментов, в частности биржевых облигаций, выпуск которых осуществляется без

государственной регистрации, произошло снижение выпусков корпоративных

облигаций, эмитированных на общих основаниях сроком обращения до 1 года.

За отчетный период в

торговой системе ОАО «Белорусская валютно-фондовая биржа» допущено к размещению

биржевых облигаций по объему эмиссии в 30,3 раза больше, чем в 2008 году [18].

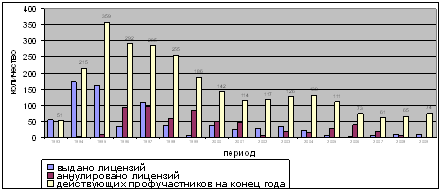

2.3 Лицензирование

профессиональной и биржевой деятельности по ценным бумагам. Аттестация

специалистов рынка ценных бумаг

В отчетном периоде

рассмотрены документы соискателей лицензий и лицензиатов, на основании которых:

- выдано лицензий - 10;

- отказано в выдаче – 1;

- внесены изменения и

дополнения в лицензии - 26;

- продлен срок действия

лицензии - 9.

Общее количество

действующих профучастников увеличилось за 2009 год на 9 и по состоянию на

01.01.2010 составило 74. Из них банки - 28, небанковские организации - 46.

Изменение лицензий

профучастников в разрезе составляющих профессиональную и биржевую деятельность

работ и услуг за 2009 год представлено в таблице 2.3.

Таблица 2.3 - Изменение

лицензий профучастников в разрезе составляющих профессиональную и биржевую

деятельность работ и услуг за 2009 год

|

|

на 01.01.2010 |

на 01.01.2009 |

изменение (шт.) |

|

Лицензий – всего

в т.ч.

Брокерская деятельность

Дилерская деятельность

Депозитарная деятельность

из них

банки

небанковские организации

Доверительное управление цб.

из них

банки

небанковские организации

Организация торговли цб.