Дипломная работа: Споживчий кредит та перспективи його розвитку в Україні

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ДЕРЖАВНИЙ ВИЩИЙ НАВЧАЛЬНИЙ ЗАКЛАД

„КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ

УНІВЕРСИТЕТ

імені ВАДИМА ГЕТЬМАНА”

Факультет КРЕДИТНО-ЕКОНОМІЧНИЙ

Кафедра МЕНЕДЖМЕНТ БАНКІВСЬКОЇ ДІЯЛЬНОСТІ

Спеціальність „БАНКІВСЬКА СПРАВА”

Магістерська програма „Фінансова аналітика та

інжиніринг у банку”

Форма навчання - заочна

МАГІСТЕРСЬКА ДИПЛОМНА РОБОТА

на тему “Споживчий кредит та перспективи його розвитку в Україні”

Студента_________________

Робота допущена до захисту в ДЕК

Завідувач кафедри

_________________(підпис)

Науковий керівник

____________________(підпис)

Рецензент

_____________________(звання, вчена ступінь)

________________(ПІБ) _________(підпис)

Київ – 2010

РЕФЕРАТ

Дипломна робота містить 70 сторінок, 8 таблиць, 6 рисунків, список літератури з 88 найменувань, 9 додатків на 21 стор..

“Споживчий кредит та перспективи його

розвитку в Україні”

Об'єкт дослідження: банківські

та небанківські продукти споживчого кредитування населення.

Предмет

дослідження: сутність та

портфельний ряд продуктів споживчого кредитування в комерційних банках

банківської системи України та небанківських фінансових установах споживчого

кредитування.

Мета дипломної

роботи: теоретичне

обгрунтування важливості впровадження банківськими та небанківськими установами

України продуктів споживчого кредитування населення України, розкриттю діючої

практики розвитку банківських та небанківських продуктів споживчого

кредитування, а також пошуку напрямків удосконалення розвитку сегменту

продуктів споживчого кредитування на основі систематизації існуючих тенденцій

розвитку цього сектору в зарубіжних кредитного-фінансових установах.

Для досягнення поставленої мети в дипломній роботі вирішені такі

завдання:

-

досліджено

економічну сутність, класифікаційний розподіл та особливості процесу споживчого

кредитування населення в Україні;

-

проведено аналіз практики

споживчого кредитування в банківській системі України та аналіз послуг в

кредитному портфелі споживчого кредитування ПАТ „Кредит

Європа Банк” (м. Київ), який

розпочав свою діяльність з 2 кварталу 2007 року;

-

розрахований фактичний

середньозважений рівень процентних ставок споживчого кредитування та доказана

більш вища дохідність кредитних операцій споживчого кредитування відносно рівня

доходності кредитування юридичних осіб;

-

виконано оцінювання

глибини падіння ринку споживчого кредитування в банківській системі України у

другому півріччі 2008 року та на протязі 2009 року як наслідок впливу світової

фінансової кризи 2008 - 2009 років

-

проведено аналіз діючої

практики зниження кредитних ризиків споживчого кредитування в зарубіжних

кредитно-фінансових установах;

-

запропоновано шляхи

удосконалення процесу споживчого кредитування за рахунок оперативного

використання автоматизованих банків даних нових інформаційних утворень в

Україні - бюро кредитних історій юридичних та фізичних осіб;

-

проведено аналіз шляхів та

основних тенденцій появи нових фінансових установ споживчого кредитування як

складових фінансових груп і холдінгів та входження іноземного капіталу на ринок

споживчого кредитування в Україні через ці установи;

-

запропонована оптимальна

сегментація ринку споживчого кредитування між комерційними банками, фінансовими

компаніями споживчого кредитування , кредитними спілками і ломбардами за

обсягами кредитів та ризикованістю кредитування;

-

виявлена особлива місія

ПАТ „Кредит Європа банк” на ринку спожичого кредитування України в кризовий

період – трансформація низьковідсоткових міжбанківських валютних еврокредитів

іноземного головного банку в високовідсоткові короткострокові гривневі споживчі

кредити населенню на придбання нових автомобілів тільки іноземного виробництва,

тобто фактично – інвестування росту виробництва автомобілей за кордоном та

забезпечення їм ринку збуту на території України за рахунок „викачування”

коштів з населення України з додатковим забезпеченням прибутку системі банків

„Кредит Європа банк” та „перекачуванні” нарощених капіталів в головний

іноземний банк, як повернення єврокредитів з відсотками.

- запропоноване введення обов’язких довідок про реальні оподатковані

доходи громадян як основу процесу споживчого кредитування та законодавче

обмеження сум споживчого кредитування відповідним розміром доходів за період кредитування

є основним напрямком економічного підходу до розробки Закону України „Про

споживче кредитування”, який повинен зупинити механізм незабезпеченого доходами

громадян України споживчого кредитування, оскільки механізм застави придбаного

товару має інфляційний характер та направлений на створення „кризи

переспоживання” в Україні і нестабільності роботи банківської системи України.

Практична цінність отриманих результатів дипломного дослідження полягає в тому, що впровадження пропонуємих пропозицій і рекомендацій щодо шляхів

розвитку банківських та небанківських продуктів споживчого кредитуван-ня

дозволить оптимально розподілити сегменти ринку споживчого кредитування в

банківському та небанківському секторі фінансових послуг.

Це надасть

можливість організувати діяльність банківських та небанківських фінансових

установ у відповідності з цілісною системою управління розвитку споживчого

кредитування населення для задоволення соціальних потреб населення України.

Рік виконання магістерської дипломної роботи - 2009 - 2010

Рік захисту магістерської дипломної роботи – 2010

ЗМІСТ

Вступ

Розділ 1. Теоретичні основи споживчого кредитування

1.1 Економічна сутність споживчого кредиту

1.2 Класифікація споживчих кредитів

1.3 Правове регулювання процесу споживчого кредитування в Україні

Розділ 2. Аналіз

споживчого кредитування на прикладі ПАТ КБ „Кредит Європа БанК”

2.1 Місце споживчих

кредитів в кредитному портфелі банку ПАТ „Кредит Європа Банк”

2.2 Послуги споживчого

кредитування населення на потреби поточного та капітального характеру в ПАТ

„Кредит Європа Банк”

2.3 Аналіз впливу світової

фінансової кризи 2008 - 2009 років на динаміку

розвитку споживчого кредитування в банку ПАТ „Кредит Європа Банк”

Розділ 3. Шляхи

активізації споживчого кредитування в Україні

3.1 Використання

зарубіжного досвіду споживчого кредитування фінансовими установами в Україні

3.2 Нові форми

організації споживчого кредитування на ринку України

Висновки

Список використаних джерел

Додатки

ВСТУП

Споживче кредитування стає усе більш і більш цікавим видом бізнесу, як

для банків, так і для небанківських фінансових установ. За даними експертів,

станом на 01.01.2009 біля 85,7% обсягу споживчого кредитування приходиться на

частку банківської системи, середня сума позики на одну людину в Україні складає

приблизно 105 євро, що значно менше аналогічних показників країн Східної Європи

– 790 євро в Польщі, а тим більше Західної Європи – 6058 євро в Германії та

9603 євро в Великобританії [88].

Споживче кредитування є одним з найпоширеніших видів банківських операцій

у розвинутих країнах світу і є одним зі стимулюючих факторів розвитку економік

цих країн. Вітчизняні комерційні банки прагнуть до збільшення обсягів

кредитування за такими програмами. Разом з тим дана практика призводить до

зростання кредитних ризиків. Проблеми розвитку споживчого кредитування

розглядаються в працях багатьох вітчизняних і зарубіжних науковців.

У них досліджується зміст і форми проведення споживчого кредитування,

визначаються напрями його розвитку в Україні. Проте у науковій літературі

недостатньо розглядаються питання, пов’язані з ефективністю операцій споживчого

кредитування.

Актуальність теми дипломного проекту полягає в необхідності дослідження

сучасного стану, структури та обсягів споживчого кредитування населення

комерційними банками України та небанківськими фінансовими установами, як

нового суттєвого явища в економіці України 21 сторіччя, доцільності проведення

оцінки ефективності різновидів споживчого кредитування та загального рівня

порівняльної привабливості споживчого кредитування населення.

Об’єктом дипломного дослідження є – банківські та небанківські продукти

споживчого кредитування населення.

Предметом дипломного

дослідження є – сутність та портфельний ряд продуктів споживчого кредитування в

комерційних банках банківської системи України та небанківських фінансових

установах споживчого кредитування.

Мета дипломного

дослідження полягає у теоретичному обгрунтуванні важливості впровадження

банківськими та небанківськими установами України продуктів споживчого кредитування

населення України, розкриттю діючої практики розвитку банківських та

небанківських продуктів споживчого кредитування, а також пошуку напрямків

удосконалення розвитку сегменту продуктів споживчого кредитування на основі

систематизації існуючих тенденцій розвитку цього сектору в зарубіжних

кредитного-фінансових установах.

Для досягнення поставленої мети в дипломній роботі вирішуються такі

завдання:

-

досліджено

економічну сутність, класифікаційний розподіл та особливості процесу споживчого

кредитування населення в Україні;

-

проведено аналіз практики

споживчого кредитування в банківській системі України та аналіз послуг в

кредитному портфелі споживчого кредитування ЗАТ „Кредит

Європа Банк” (м. Київ), який розпочав

свою діяльність з 2 кварталу 2007 року;

-

розрахований фактичний

середньозважений рівень процентних ставок споживчого кредитування та доказана

більш вища дохідність кредитних операцій споживчого кредитування відносно рівня

доходності кредитування юридичних осіб;

-

виконано оцінювання

глибини падіння ринку споживчого кредитування в банківській системі України у

другому півріччі 2008 року та на протязі 2009 року як наслідок впливу світової

фінансової кризи 2008 - 2009 років

-

проведено аналіз діючої

практики зниження кредитних ризиків споживчого кредитування в зарубіжних

кредитно-фінансових установах;

-

запропоновано шляхи

удосконалення процесу споживчого кредитування за рахунок оперативного

використання автоматизованих банків даних нових інформаційних утворень в

Україні - бюро кредитних історій юридичних та фізичних осіб;

-

проведено аналіз шляхів та

основних тенденцій появи нових фінансових установ споживчого кредитування як

складових фінансових груп і холдінгів та входження іноземного капіталу на ринок

споживчого кредитування в Україні через ці установи;

-

запропонована оптимальна

сегментація ринку споживчого кредитування між комерційними банками, фінансовими

компаніями споживчого кредитування , кредитними спілками і ломбардами за

обсягами кредитів та ризикованістю кредитування;

-

виявлена особлива місія

ПАТ „Кредит Європа банк” на ринку спожичого кредитування України в кризовий

період – трансформація низьковідсоткових міжбанківських валютних еврокредитів

іноземного головного банку в високовідсоткові короткострокові гривневі споживчі

кредити населенню на придбання нових автомобілів тільки іноземного виробництва,

тобто фактично – інвестування росту виробництва автомобілей за кордоном та

забезпечення їм ринку збуту на території України за рахунок „викачування”

коштів з населення України з додатковим забезпеченням прибутку системі банків

„Кредит Європа банк” та „перекачуванні” нарощених капіталів в головний

іноземний банк, як повернення єврокредитів з відсотками.

Методами дипломного

дослідження є – структурний аналіз, первинні статистичні спостереження,

групування та статистичний аналіз хронологічних рядів параметрів.

Інформаційною базою дипломного дослідження були – звітні документи ЗАТ „Кредит Європа Банк”,

статистичні матеріали Національного банку України, Асоціації українських

банків, Держкомстату України, Держфінпослуг України за 2007 – 2009 роки.

Практична цінність

отриманих результатів дипломного дослідження полягає в тому, що впровадження

пропонуємих пропозицій і рекомендацій щодо шляхів розвитку банківських та

небанківських продуктів споживчого кредитування дозволить:

1. Ввести обов’язковість довідок про реальні оподатковані доходи громадян

як основу процесу споживчого кредитування та законодавче обмеження сум

споживчого кредитування відповідним розміром доходів за період кредитування є

основним напрямком економічного підходу до розробки Закону України „Про

споживче кредитування”, який повинен зупинити механізм незабезпеченого доходами

громадян України споживчого кредитування, оскільки механізм застави придбаного

товару має інфляційний характер та направлений на створення „кризи

переспоживання” в Україні і нестабільності роботи банківської системи України.

2. В банківському

секторі:

-

зосередити увагу банківських установ на

привабливість розвитку сектору банківського споживчого кредитування населення,

поточний рівень якого в розрахунку на душу населення в Україні в 6 разів нижче

середньоєвропейського;

- ініціювати участь

банківських установ в створенні та розширенні діяльності кредитних бюро для

формування кредитної історії всіх фізичних осіб, які коли-небудь звертались за

кредитом у будь-яку кредитну установу країни;

- використати досвід

кредитування банків для формування начальних вибірок достатніх обсягів із

поділом клієнтів на “ добрих” та “ поганих” з виділенням основних вхідних

параметрів моделей кредитування.

2. В небанківському

секторі:

- створити систему

спеціалізованих дочірніх банківських структур – фінансових компаній споживчого

кредитування, в яких банк буде гарантом фінансової стабільності, джерелом

вільних ресурсів для нарощування обсягів споживчого кредитування та

організатором телекомунікаційних мереж автоматизованих систем мережевого

обслуговування точок продажу продуктів споживчого кредитування і систем

приймання платежів позичальників;

- прийняти Закон

України „Про ломбарди” та регулювання їх позикових ставок згідно ризиковим

розрахункам, але не в 3 раза більше, ніж для всіх інших суб’єктів ринку та

видів споживчого кредитування.

Це надасть

можливість організувати діяльність банківських та небанківських фінансових

установ у відповідності з цілісною системою управління розвитку споживчого

кредитування населення для задоволення соціальних потреб населення України.

РОЗДІЛ 1.

ТЕОРЕТИЧНІ ОСНОВИ

СПОЖИВЧОГО КРЕДИТУВАННЯ

1.1 Економічна сутність споживчого кредиту

Категорія “кредит” як в теоретичному, так і практичному аспекті явище без

сумніву цікаве. Слово “кредит” походить від латинського “сreditum”, що означає

“позика”, “борг”. Деякі лінгвісти пов'язують його із “credos”, тобто “вірю”.

Отже, категорія кредиту так чи інакше розглядається економічною наукою, як

відносини про надання позики однією особою іншій, що засновані на довірі та

передбачають повернення наданої вартості у певний строк з сплатою ціни за

користування. Таким чином, можна говорити, що кредитним відносинам притаманні

такі базові ознаки:

- феномен кредитування означає передачу вартості однією особою іншій у тимчасове

користування на умовах повернення та платності;

- економічною основою кредиту є тимчасово вільна від обігу мобілізована

вартість, що здатна до відчуження та формування позичкового капіталу;

- кредитні відносини передбачають наявність довіри, тобто передбачають

вільний рух інформації між позичальником і кредитором [17].

Таким чином, кредит – це економічні відносини, що виникають між кредитором

та позичальником з приводу передачі тимчасово вільних коштів на умовах їх

повернення та сплати ціни за користування. Кредит є однією з основних форм руху

позичкового капіталу.

Найповніше суть категорії кредит проявляється у функціях, що він виконує.

Сучасні економісти відзначають три його основні функції: перерозподільчу,

емісійну та контрольну [8].

Перерозподільча функція кредиту полягає у перерозподілі

за допомогою кредиту грошових капіталів між різними суб`єктами народного господарства

на засадах повернення та платності. Ця функція проявляється як в процесі

мобілізації тимчасово вільних грошових коштів суб`єктів господарювання, так і в

процесі їх розміщення на ринку позичкового капіталу. Таким чином, за допомогою

цієї функції відбувається своєрідне зосередження позичкового капіталу у найпріоритетніших

сферах економічної діяльності.

Емісійна функція кредиту полягає у можливості створення

за рахунок кредиту додаткових засобів платежу. Особливого значення дана функція

отрима-ла при переході від використання реальних грошей до вводу кредитних засобів

обігу. Будь-яка емісія грошей в обіг є результатом кредитної операції. Видача

позики збільшує масу грошей в обігу, погашення кредиту її зменшує. Отже, в

наслідок вмілого використання кредиту у рамках цієї функції, уряд отримує ефективний

інструмент регулювання економіки.

Контрольна функція кредиту полягає в тому, що в процесі

кредитування забезпечується контроль за дотриманням умов та принципів кредиту з

боку суб`єктів кредитної угоди. Отже, кредит значно посилює контрольні процеси

у народному господарстві, підвищує ефективність використання коштів, стимулює

процес розширеного відтворення.

Загальноприйнято виділення форм кредиту за наступними

функціональними ознаками: характер кредитних відносин, склад учасників

кредитної операції, об'єкт і сфера кредитування та ін. Таким чином, в

економічній літературі аналізуються наступні форми кредиту: товарна і грошова.

В економічній та законодавчо-нормативній літературі на даний час немає

єдиного підходу до визначення сутності споживчого кредиту. Аналіз наукової

літератури та нормативних документів банківської практики показує, що основними

визначеннями терміну “споживчий кредит” є наступні:

1. За визначенням Г.С.Панової (Росія,1994) - споживчий кредит – це

кредит, який надається фізичним особам на придбання споживчих товарів та послуг

і який погашається поступово [50]. Споживчий кредит характеризує відносини, що

виникають з приводу фінансування потреб кінцевого споживання. Суб`єктами

споживчого кредитування у якості позичальників виступає населення, у якості

кредитора – банки, кредитні спілки, підприємства виробники, торгівельні

посередники. Споживчий кредит за формою надання поділяється на прямий

(надається безпосередньо банківськими установами) та непрямий (надається через

посередників, торгівельні організації, тощо).

Споживчі кредити надаються, як правило, на строк до десяти років, але

конкретні параметри кредиту залежать від багатьох факторів: об`єкту кредитування,

доходів позичальника, вартості товару тощо.

2. За визначенням С.В.Мочерного (Україна,1995) -

споживчий кредит – це кредит, який надається тільки в національній грошовій

одиниці фізичним особам-резидентам України на придбання споживчих товарів

тривалого користування та послуг і повертається в розстрочку , якщо інше не

передбачено умовами кредитного договору [45] . Суб’єктами кредитних відносин

являються фізичні особи (позичальники ) , а в особі кредитора виступають банки,

інші кредитні установи ( ломбарди, пункти прокату та інші підприємства та організації ). Між банком та

населенням може існувати й посередник, наприклад торгівельна організація, однак

при цьому зміст споживчого кредиту не змінюється.

3. За визначенням В.О.Тиркало (2000) - споживчий кредит – це кошти, які

надаються комерційними банками громадянам України під процент у тимчасове

користування на умовах забезпечення, повернення, строковості, платності та

цільової спрямованості [16].

4. Згідно з раніше діючим „Положенням про кредитування”(№ 246 1995 рік) Національного банку України - споживчий кредит – це кредит, який надається тільки в національній грошовій одиниці фізичним особам-резидентам України на придбання споживчих товарів тривалого користування та послуг і який повертається в розстрочку, якщо інше не передбачено умовами кредитного договору.

5. В роботах Коцовської Р.Р., Ричаківської В.М. (1997) вказано, що суб’єктами споживчого кредитування є фізичні особи. У ролі кредиторів виступають комерційні банки, ощадні каси й асоціації, ломбарди, кредитні спілки, підприємства й організації [16]. Між банками і населенням може існувати посередник, наприклад торговельна організація. Об’єкти споживчого кредитування – це затрати, пов’язані із задоволенням потреб населення для купівлі товарів в особисту власність, а також затрати інвестиційного характеру на будівництво і підтримку нерухомості.

6. За визначенням А.М.Мороза та М.І.Савлука (2000 р.) - споживчий кредит

– це кредит, що спрямовується на задоволення особистих потреб людей, тобто

обслуговує сферу особистого споживання [7]. На перший погляд, складається

враження, що тільки виробничий кредит відповідає всім закономірностям руху

кредиту, оскільки в результаті його використання створюється нова вартість і

передумови для повного повернення позиченої вартості кредитору. У сфері ж

особистого споживання позичена вартість знищується, "проїдається" і

тому тут не створюються передумови для її зворотного руху як ключової ознаки

кредиту. Автори вказують, що споживчий кредит, здається, можна вважати

аномалією. Проте це не так. Особисте споживання, "знищуючи" вартість

предметів споживання, забезпечує підтримку та зростання вартості робочої сили,

продаж якої на ринку створює джерело повернення позиченої вартості кредитору.

Тому і споживчий кредит цілком відповідає усім закономірностям руху кредиту.

Джерелами погашення кредитів на споживчі потреби є доходи позичальників, через

що погашення кредиту здійснюється у міру їх формування.

Автори додатково вказують, що в широкому розумінні - споживчий кредит –

це кредит, який надається не тільки фізичним, але і юридичним особам на

споживчі цілі, коли юридичні особи опосередковано надають кошти отриманого

кредиту своїм працівникам у вигляді централізованого придбання для них квартир,

дач, земельних ділянок під садівництво.

Споживчий кредит може надаватись як банками, та кредитними установами

небанківського типу, а також юридичними і фізичними особами. В Україні

кредитними установами небанківського типу, що надають споживчий кредит, є

ломбарди (надають кредит під рухоме майно - дорогоцінності, антикваріат, одяг

тощо), кредитні спілки, підприємства зв'язку (телеграми і телефонні розмови в

кредит), торговельні організації (продаж товарів з розстрочкою платежу).

Кредити своїм працівникам можуть надавати суб'єкти господарювання за рахунок

спеціальних фондів, які вони створюють у результаті розподілу прибутку, що

залишається в їх розпорядженні. Фізичні особи також можуть надавати кредит на

споживчі цілі одна одній.

Спірним серед економістів є питання щодо надання споживчого кредиту

юридичним особам. На думку авторів, юридичні особи можуть отримувати споживчий

кредит. Так у багатьох країнах з ринковою економікою підприємства забезпечують

своїх працівників житлом та об'єктами соціально-культурного призначення. Навіть

за умов економічної кризи в Україні деякі підприємства здійснюють будівництво

таких об'єктів, особливо житлових будинків. Для їх будівництва вони можуть

отримувати кредит.

Окрім забезпечення соціальних потреб населення, споживчий кредит відіграє

значну роль у формуванні платоспроможного попиту населення, який, у свою чергу,

впливає на розвиток економіки країни, полегшуючи процес реалізації продукції,

прискорюючи отримання прибутку і доходів державного бюджету. Визначення

державою умов надання споживчого кредиту допомагає регулювати грошовий обіг у

країні.

До 2003 року Національним

банком України споживчий кредит визначався як позичка, яка надається тільки в

національній грошовій одиниці фізичним особам - резидентам України на придбання

споживчих товарів тривалого користування та послуг, тобто реклама видачі

споживчих кредитів в іноземній валюті порушувала Декрет Кабінету Міністрів „

Про валютне регулювання” , в якому єдиним законним платіжним засобом на

території України визначена національна валюта – гривня і , відповідно, ціна на

території України на всі споживчі товари тривалого користування та послуги

визначається в актах купівлі-продажу тільки в гривнях [6].

Постановою Правління

НБУ від 05.03.2003 р. №79 “Про внесення змін до Положення про кредитування” (нині скасована) було

визначено, що споживчий кредит може бути виданий банком не лише в національній

грошовій одиниці, а й в іноземній валюті. Крім того, скасовано дотримання

цільового використання споживчого кредиту. Але цільовий характер використання

споживчих кредитів може бути передбачений у кредитному договорі за згодою

сторін. В процедурі надання кредитів скасовано колегіальність вирішення питання

про надання кредиту незалежно від його розміру — банки приймають рішення щодо

надання кредитів позичальникам відповідно до своїх статутів та внутрішніх

положень, які регулюють кредитну діяльність.

Таким чином, проаналізувавши

вищенаведене, слід відмітити, що споживчий кредит має багато специфічних рис,

пов`язаних із особливостями сфери особистого споживання громадян.

По-перше, цей вид позики

відображає відносини між кредитором і позичальником, сенс яких полягає у

кредитуванні кінцевого споживання, на відміну від позик, які надають суб`єктам

господарювання для виробничих цілей або для придбання активів, що породжують

рух вартості.

По-друге, на відміну від інших

видів кредиту, якими користуються переважно суб`єкти господарювання, споживчі

кредити одержують, як правило, фізичні особи.

По-третє, споживчий кредит є

засобом задоволення споживчих потреб населення, тобто особистих, індивідуальних

потреб людей. Така позика прискорює отримання певних благ ( товарів, послуг),

які вони могли б мати (придбати) лише у майбутньому, накопичивши кошти,

необхідні для купівлі цих товарно-матеріальних цінностей або послуг,

будівництва тощо. Надання споживчих позик населенню з одного боку, підвищує їх

платоспроможний попит, життєвий рівень в цілому, а з іншого – прискорює

реалізацію товарних запасів, послуг, сприяє створенню основних фондів.

По-четверте, всі види споживчого

кредиту мають соціальний характер, оскільки вони сприяють вирішенню суспільних

проблем – підвищенню життєвого рівня населення (передусім із низьким та

середніми доходами ), утвердженню принципів соціальної справедливості. Саме із

цієї причини споживче кредитування здебільшого регулюється державами особливо

ретельно. У нашій країні це виражається у тому, що споживчі позики зазвичай

надаються на пільгових умовах.

В процесі погашення споживчих

позик у населення зменшується на відповідну суму платоспроможний попит, що

необхідно враховувати при визначенні обсягу та структури товарообігу, платних

послуг, динаміки доходів та витрат населення, грошової маси в обігу. Таким

чином розмір кредитів тісно пов’язаний з

формуванням купівельного фонду населення та його відповідності обсягу до

структури товарного фонду та послуг.

Суб’єктами кредитних відносин при споживчому кредитуванні

являються фізичні особи (позичальники ) , а в особі кредитора виступають банки,

інші небанківські кредитні установи. Між банком та населенням може існувати й

посередник, наприклад торгівельна організація, однак при цьому зміст споживчого

кредиту не змінюється.

Об’єктом кредитування є витрати, пов’язані з задоволенням попиту

населення поточного характеру, в тому числі придбання товарів в особисту

власність, а також витрати капітального (інвестиційного) характеру на

будівництво та підтримання нерухомого майна.

Враховуючи це, з моєї точки зору, найбільш економічно та організаційно

обгрунтованим визначенням споживчого кредиту є його класифікація як

невиробничого кредиту, тобто не призначеного для отримання додаткового прибутку,

що може бути сформульовано як:

„Споживчий кредит – це грошові кошти в національній чи іноземній валютах,

які надаються комерційними банками та фінансовими установами, діючими згідно

Закону України «Про фінансові послуги та державне регулювання ринків фінансових

послуг„ та отримавшими ліцензію Національного банку України чи Держфінпослуг

України на проведення кредитних операцій банківськими та небанківськими

фінансовими установами , громадянам України на невиробничі потреби під процент

у тимчасове користування на умовах забезпечення, повернення, строковості,

платності та цільової спрямованості”.

Тобто, на мою думку, слід в визначенні споживчого кредиту:

- повернути його цільову спрямованість, оскільки її відсутність не дає

можливості ефективно контролювати повернення кредиту;

- видалити фразу про можливість надання споживчого кредиту однією фізичною

особою іншій фізичній особі, оскільки така фінансова операція окремо обумовлена

Цивільним Кодексом України та має свій правочин (Стаття 1054. „Кредитний

договір” Цивільного Кодексу України : За кредитним договором банк або інша

фінансова установа (кредитодавець) зобов'язується надати грошові кошти (кредит)

позичальникові у розмірі та на умовах, встановлених договором, а позичальник

зобов'язується повернути кредит та сплатити проценти) [74].

Таким чином, на основі аналізу викладених вище різних точок зору маємо

можливість сформулювати економічну сутність споживчого кредиту як:

„Споживчий кредит - це невиробничий кредит, тобто не призначений для

отримання додаткового прибутку, який надається для задоволення споживчих потреб

населення (кредит фізичній особі) чи найманих працівників (кредит юридичній

особі), під процент у тимчасове користування на умовах забезпечення,

повернення, строковості, платності та цільової спрямованості та сплачується за

рахунок джерел, не пов”язаних з експлуатацією наданого кредиту”.

1.2 Класифікація споживчих кредитів

Існують різні

ознаки класифікації споживчих кредитів. Аналіз засвідчив, що в більшості джерел

ознаки, які використовуються в класифікації споживчого кредитування співпадають

з ознаками класифікації кредитів взагалі. Кількість ознак різниться у різних

авторів, але найбільш розповсюдженими класифікаційними ознаками споживчих

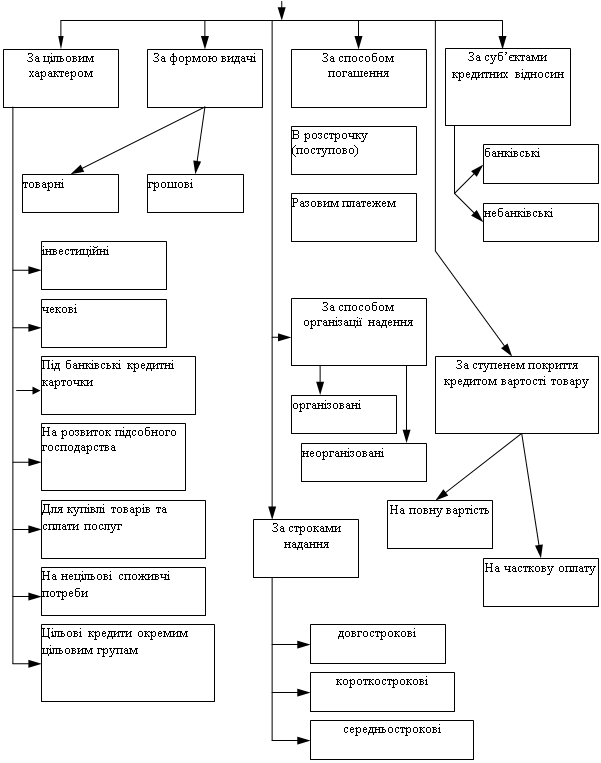

кредитів є наступні (рис.1.1) [4]:

- за об'єктами кредитування;

- за строками кредитування;

- за способом надання;

- за видами забезпечення;

- за методами погашення;

- за методом стягнення процентів;

- за характером кругообігу коштів.

- за суб’єктами кредитування (банківські та небанківські кредитно-фінансові

установи)

1. За об'єктами кредитування (напрямами використання) в Україні споживчі

кредити поділяються на два види:

- на споживчі цілі і нагальні потреби;

- на затрати капітального характеру.

2. За строками кредитування споживчі кредити поділяють на:

- короткострокові (строком від 1-го дня до 1-го року);

- довгострокові (строком понад 1 рік).

Строки надання споживчих кредитів

різноманітні. З загальної суми споживчих кредитів значна частина приходиться на

короткострокові та середньострокові кредити. Деякі з них видаються з

розстрочкою платежу. Довгострокові кредити видаються на інвестиційні цілі.

3. За способом надання споживчі кредити поділяють на цільові і нецільові

(на невідкладні потреби, овердрафт та ін.).

|

|

|

|

|

|

|

|

|

Класифікація споживчих

кредитів

|

|

|

|

|

|

|

|

|

Рис.1.1. Класифікація споживчих кредитів [4]

|

|

4. За забезпеченням розрізняють позики незабезпечені (бланкові) і забезпечені

(заставою, гарантіями, поручительствами, страхуванням).

5. За методом погашення розрізняють кредити, які погашаються одночасно, й

кредити з розстрочкою платежу.

6. За методом стягнення процентів кредити класифікують так:

- кредити зі стягненням процентів у момент його надання;

- позики зі сплатою процентів у момент погашення кредиту;

- позики зі сплатою процентів рівними внесками протягом усього строку

кредитування (щоквартально, один раз у півріччя, або за спеціально обумовленим

графіком).

7. За характером кругообороту коштів кредити поділяють на разові і

відновлювальні (револьверні). В групу револьверних, як правило, включають

кредити, які надаються клієнтам за кредитними картками, або кредити за єдиними

активно-пасивними рахунками у формі овердрафту.

8. В залежності від цільового

призначення споживчі кредити поділяються на:

- інвестиційні;

- для купівлі товарів та сплати

послуг;

- на розвиток підсобного

господарства;

- цільові кредити окремим

соціальним групам;

- на нецільові споживчі потреби;

- відстрочені кредити у вигляді

кредитних карток

.

|

Рис.1.1 Класифікація

споживчих кредитів

|

|

|

Цільові

кредити окремим цільовим групам

|

|

|

На нецільові споживчі

потреби

|

|

До інвестиційних відносяться

позики на кооперативне житлове будівництво та придбання квартир, індивідуальних

житлових будинків, садових будиночків, благоустрій садових ділянок,

реконструкцію, капітальний ремонт індивідуальних житлових будинків, дач.

Наступна група об’єднує позики для придбання окремих споживчих товарів

або сплати послуг, розстрочку платежів за товари довгострокового користування,

прокат деяких предметів споживання.

До кредитів на розвиток особистих

підсобних господарств відносяться позики на купівлю сільськогосподарської

техніки, транспортних засобів, купівлю посадкового матеріалу, фруктових дерев,

добрив.

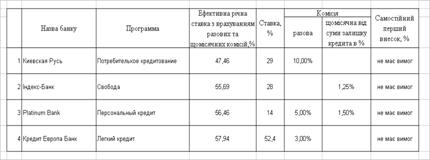

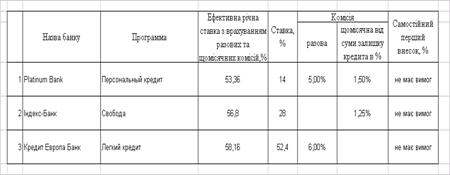

Нецільові споживчі кредити можуть

надаватися населенню комерційними банками та ломбардами під заставу майна без

зазначення мети використання кредиту. Це може бути кредит на невідкладні

потреби, здійснення затрат, що виникають в зв’язку з особливими або непередбачуваними обставинами (

лікування, нещасний випадок, туризм та інше ).

Новим в споживчому кредиті є

відстрочений кредит у вигляді банківських кредитних карток. При депозитній

формі картки між кредитором та позичальником передбачається обумовлене завчасно

автоматичне надання кредиту в момент вичерпання залишку коштів на рахунку

(овердрафтні кредити). Такі позики можуть погашатися або в процесі надходження

на рахунок грошових коштів ( вкладів ) або спеціальними внесками позичальника.

При кредитній формі картки надання кредиту та ідентифікації клієнта базується

на застосуванні спеціального карткового рахунку, який управляється за допомогою

телекомунікаційних засобів віддаленого управління(банкомати, термінали,

Інтернет). Кредитні картки припускають участь трьох сторін - власника картки,

банку та торгівельної організації. Пластикова картка з виділеними символами,

видана банком покупцеві, служить для торгівельної організації свідченням того,

що банк гарантує відкриття кредиту власнику цієї картки . Картка надається

клієнту, якщо стан його депозитних та позичкових операцій з банком задовільний.

По кожній картці встановлюється ліміт, який може бути змінено в ту чи іншу сторону

в залежності від режиму використання картки її власником. Кредитні картки

застосовуються і при сплаті за послуги. Використання кредитних карток поліпшує

надання споживчих кредитів. Вони служать знаряддям обігу та скорочують потреби

в готівкових грошах.

9. За суб’єктами кредитування

кредитори можуть бути структуровані як банківські та небанківські фінансові

установи.

Банки - кредитори можуть надавати

споживчі кредити безпосередньо позичальникам ( прямі кредити), що звертаються в

банк за позикою, або побічні через посередників (торговельну організацію,

ломбард, пункт прокату).

В зв’язку з тим, що торгівельні організації не завжди мають

грошові кошти, щоб перекрити всю заборгованість по наданому ними кредиту

покупцеві, вони самі звертаються в банки за позиками. Непряме кредитування

дозволяє надавати кредити без значного збільшення операційних витрат банку.

Банк надає кредити фізичним особам

у розмірах, що визначається виходячи з вартості товарів і послуг, які є

об`єктом кредитування, в межах вартості майна, майнових прав, які можуть бути

передані банку в забезпечення фізичною особою з урахуванням суми її поточних

доходів.

В нашій країні (ще за часів СРСР)

аж до перебудовчих процесів в економіці (до 1987 р.) переважали два основні

види споживчого кредиту: кредит на купівлю товарів тривалого користування та на

житлове будівництво (індивідуальне та кооперативне). Перший вид кредиту носив

побічний характер, так як його надавали різні торгові організації при

посередництві кредиту Держбанку, а другий вид кредиту видавався безпосередньо

кредитними установами (Держбанком та Будбанком ) [6].

З початком процесу формування

ринкових форм господарювання, який супроводжувався падінням виробництва, а

відповідно й товарообігу, втратило своє практичне значення кредитування

населення в формі придбання товарів в торгівлі з розстрочкою платежу. У кінці

90-х років 20 сторіччя разом з зупинкою падіння виробництва в Україні

кредитування житлового будівництва, а також надання деяких інших видів

споживчого кредитування (на будівництво і благоустрій садових ділянок,

будівництво, купівлю і ремонт будівель в сільській місцевості для сезонного

проживання, на купівлю молодняку худоби та господарське обзаведення, на

невідкладні споживчі потреби ) поступово взяли на себе комерційні банки України

(спільний проект іпотечного споживчого кредитування будівництва житла для

громадян АКБ „Аркада” та „Київмісьбуд”).

Кредитування споживчих потреб

населення комерційними банками України здійснюється при дотриманні таких же

принципів, що й при кредитуванні юридичних осіб: терміновості, повернення,

цільової спрямованості, платності, забезпеченості. Важливим критерієм є

платоспроможність позичальника .

Відповідно до Закону України "Про фінансові послуги та державне

регулювання ринків фінансових послуг" в Україні на сьогоднішній день надання

споживчих кредитів здійснюється також наступними небанківськими фінансовими

установами, які мають право надавати фінансові послуги за умови включення

інформації про них до Державного реєстру фінансових установ та функціонують під

контролем Державної комісії з регулювання ринків фінансових послуг

(Держфінпослуг) [25]:

- кредитні спілки;

- ломбарди;

- страхові компанії по довгостроковому страхуванню життя;

- спеціалізовані фінансові компанії споживчого кредитування ;

Таким чином, аналізуючи

наведені матеріали слід відзначити, що не існує єдиної класифікації споживчих

кредитів. В роботі запропонована класифікація, яка є найбільш вдалою, на мій

погляд, за кредитним ризиком забезпечення об”єктів споживчого кредитування:

-

малоризикове цільове

іпотечне кредитування з заставою нерухомості та страхуванням (до 100000 доларів

США);

-

середньоризикове цільове

кредитування засобів транспорту з їх заставою та страхуванням (до 20000 доларів

США);

-

високоризикове цільове

кредитування придбання меблів та складної побутової техніки без застави (до

5000 доларів США);

- найризиковіше нецільове беззаставне кредитування придбання

споживачем товарів та послуг(до 1000 доларів США).

1.3 Правове регулювання процесу споживчого

кредитування в Україні

Правове регулювання відносин між споживачами товарів, робіт і послуг та

виробниками і продавцями товарів, виконавцями робіт і тими, хто надає послуги,

здійснюється за допомогою законодавства про захист прав споживачів, що містить

сукупність галузевих нормативних правових актів, у яких встановлюються основні

права споживачів, визначається механізм реалізації та захисту цих прав, зокрема

щодо гарантій, а також встановлюються юридичні наслідки порушення зазначених

прав [74].

Одне з центральних місць у споживчому законодавстві України посідає саме

Закон «Про захист прав споживачів», який, необхідно визнати, є комплексним

нормативним правовим актом [27]. У ньому об'єднані норми цивільного та

адміністративного права, представлені норми цивільного процесуального та

фінансового права. 1 грудня 2005 р. ВР України прийняла Закон України «Про

внесення змін до Закону України «Про захист прав споживачів», яким Закон

України «Про захист прав споживачів» викладено в новій редакції. Основною

новизною цих змін є те, що нормами зазначеного Закону регулюються відносини із

надання споживчого кредиту.

Закон визначає споживчий кредит як кошти, що надаються кредитодавцем (банком

або іншою фінансовою установою) споживачеві на придбання продукції [27].

Споживачем виступає фізична особа, яка придбаває, замовляє, використовує або

має намір придбати чи замовити продукцію для особистих потреб, безпосередньо не

пов’язаних з підприємницькою діяльністю або виконанням обов’язків найманого

працівника. Продукцією, в розумінні Закону, є будь-які вироби (товар), робота

чи послуга, що виготовляються, виконуються чи надаються для задоволення суспільних

потреб. Таким чином, споживчий кредит це не тільки кредитування на придбання

товару, а й на надання певних послуг.

Нормами ст. 11

Закону врегульовано права споживачів на випадок укладення ними кредитних

договорів (зокрема, при здійсненні операцій з кредитування банківських рахунків

споживачів), відповідно до яких кредитодавець надає кошти (споживчий кредит)

або бере зобов’язання надати їх споживачеві на придбання продукції, а споживач

зобов’язується повернути їх разом із нарахованими відсотками.

Права споживача

в разі придбання ним продукції у кредит обумовлюються наступними документами та

процесами, встановленими Законом [27]:

1. Договір про надання

споживчого кредиту укладається між кредитодавцем та споживачем, відповідно до

якого кредитодавець надає кошти (споживчий кредит) або бере зобов'язання надати

їх споживачеві для придбання продукції у розмірі та на умовах, встановлених

договором, а споживач зобов'язується повернути їх разом з нарахованими

відсотками.

2. Перед укладенням

договору про надання споживчого кредиту кредитодавець зобов'язаний повідомити

споживача у письмовій формі про:

1) особу та

місцезнаходження кредитодавця;

2) кредитні умови,

зокрема:

а) мету, для якої

споживчий кредит може бути витрачений;

б) форми його

забезпечення;

в) наявні форми

кредитування з коротким описом відмінностей між ними, в тому числі між

зобов'язаннями споживача;

г) тип відсоткової

ставки;

ґ) суму, на яку кредит

може бути виданий;

д) орієнтовну сукупну

вартість кредиту та вартість послуги з оформлення договору про надання кредиту

(перелік усіх витрат, пов'язаних з одержанням кредиту, його обслуговуванням та

поверненням, зокрема таких, як адміністративні витрати, витрати на страхування,

юридичне оформлення тощо);

е) строк, на який

кредит може бути одержаний;

є) варіанти повернення

кредиту, включаючи кількість платежів, їх частоту та обсяги;

ж) можливість

дострокового повернення кредиту та його умови;

з) необхідність

здійснення оцінки майна та, якщо така оцінка є необхідною, ким вона

здійснюється;

и) податковий режим

сплати відсотків та про державні субсидії, на які споживач має право, або

відомості про те, від кого споживач може одержати докладнішу інформацію;

і) переваги та недоліки

пропонованих схем кредитування.

3. Кредитодавець не має

права вимагати від споживача відомостей, які не стосуються визначення його

платоспроможності та не є необхідними для надання споживчого кредиту.

Персональні дані,

одержані від споживача або іншої особи у зв'язку з укладенням та виконанням

договору про надання споживчого кредиту, можуть використовуватися виключно для

оцінки фінансового стану споживача та його спроможності виконати зобов'язання

за таким договором.

Не є порушенням

положень абзацу другого цієї частини повідомлення кредитодавцем відомостей про

споживача Бюро кредитних історій, яке займається збиранням, обробленням,

зберіганням, захистом і використанням інформації відповідно до законодавства

про формування і ведення кредитних історій.

4. Договір про надання

споживчого кредиту укладається у письмовій формі, один з оригіналів якого

передається споживачеві. Обов'язок доведення того, що один з оригіналів

договору був переданий споживачеві, покладається на кредитодавця.

Споживач не

зобов'язаний сплачувати кредитодавцеві будь-які збори, відсотки або інші

вартісні елементи кредиту, що не були зазначені у договорі.

У договорі про надання

споживчого кредиту зазначаються:

1) сума кредиту;

2) детальний розпис

загальної вартості кредиту для споживача;

3) дата видачі кредиту

або, якщо кредит видаватиметься частинами, дати і суми надання таких частин

кредиту та інші умови надання кредиту;

4) право дострокового

повернення кредиту;

5) річна відсоткова

ставка за кредитом;

6) інші умови,

визначені законодавством.

У договорі про надання

споживчого кредиту може зазначатися, що відсоткова ставка за кредитом може

змінюватися залежно від зміни облікової ставки Національного банку України або

в інших випадках. Про зміну відсоткової ставки за споживчим кредитом споживач

повідомляється кредитодавцем письмово протягом семи календарних днів з дати її

зміни. Без такого повідомлення будь-яка зміна відсоткової ставки є недійсною.

5. До договорів із

споживачами про надання споживчого кредиту застосовуються положення Закону про несправедливі

умови в договорах, зокрема положення, згідно з якими [27]:

1) для надання кредиту

необхідно передати як забезпечення повну суму або частину суми кредиту чи

використати її повністю або частково для покладення на депозит, або викупу

цінних паперів, або інших фінансових інструментів, крім випадків, коли споживач

одержує за таким депозитом, такими цінними паперами чи іншими фінансовими

інструментами таку ж або більшу відсоткову ставку, як і ставка за його

кредитом;

2) споживач

зобов'язаний під час укладення договору укласти інший договір з кредитодавцем

або третьою особою, визначеною кредитодавцем, крім випадків, коли укладення

такого договору вимагається законодавством та/або коли витрати за таким

договором прямо передбачені у складі сукупної вартості кредиту для споживача;

3) передбачаються зміни

в будь-яких витратах за договором, крім відсоткової ставки;

4) встановлюються

дискримінаційні стосовно споживача правила зміни відсоткової ставки.

6. Споживач має право

протягом чотирнадцяти календарних днів відкликати свою згоду на укладення

договору про надання споживчого кредиту без пояснення причин. Перебіг цього

строку розпочинається з моменту передачі споживачеві примірника укладеного

договору.

Відкликання згоди

оформлюється письмовим повідомленням, яке споживач зобов'язаний подати особисто

чи через уповноваженого представника або надіслати кредитодавцю до закінчення

строку, зазначеного в абзаці першому цієї частини. З відкликанням згоди на

укладення договору про надання споживчого кредиту споживач повинен одночасно

повернути кредитодавцю кошти або товари, одержані згідно з договором.

Споживач також сплачує

відсотки за період між моментом одержання коштів та моментом їх повернення за

ставкою, встановленою в договорі.

Споживач не

зобов'язаний сплачувати будь-які інші збори у зв'язку з відкликанням згоди.

Кредитодавець

зобов'язаний повернути споживачеві кошти, сплачені ним згідно з договором про

надання споживчого кредиту, але не пізніше, ніж протягом семи днів. За кожний

день затримки повернення споживачу коштів, сплачених ним згідно з договором про

надання споживчого кредиту понад установлений строк (сім днів), споживачеві

виплачується неустойка в розмірі одного відсотка суми, належної до повернення

кредитодавцем.

7. Право відкликання

згоди не застосовується щодо:

1) споживчих кредитів,

забезпечених іпотекою;

2) споживчих кредитів

на придбання житла;

3) споживчих кредитів,

наданих на купівлю послуги, виконання якої відбулося до закінчення строку

відкликання згоди.

8. Споживач має право

достроково повернути споживчий кредит, у тому числі шляхом збільшення суми

періодичних виплат.

Якщо споживач

скористався правом повернення споживчого кредиту шляхом збільшення суми

періодичних виплат, встановлених в абзаці першому цієї частини, кредитодавець

зобов'язаний здійснити відповідне коригування кредитних зобов'язань споживача у

бік їх зменшення.

9. У разі реалізації

споживачем своїх прав, передбачених статтями 8 і 10 Закону , ці права діють і

стосовно кредитодавця, що надав йому споживчий кредит для придбання продукції.

Кредитодавець у такому випадку зобов'язаний повернути споживачеві суму вже

здійснених ним виплат при розірванні договору купівлі-продажу (виконання

роботи, надання послуги) або здійснити відповідне коригування кредитних

зобов'язань споживача [27, с.12].

10. Якщо кредитодавець

згідно з договором про надання споживчого кредиту одержує внаслідок порушення

споживачем умов договору право на вимогу повернення споживчого кредиту, строк

виплати якого ще не настав, або на вилучення продукції чи застосування іншої

санкції, він може використати таке право лише у разі:

1) затримання сплати

частини кредиту та/або відсотків щонайменше на один календарний місяць; або

2) перевищення сумою

заборгованості суми кредиту більш як на десять відсотків; або

3) несплати споживачем

більше однієї виплати, яка перевищує п'ять відсотків суми кредиту; або

4) іншого істотного

порушення умов договору про надання споживчого кредиту.

Якщо кредитодавець на

основі умов договору про надання споживчого кредиту вимагає здійснення внесків,

строк сплати яких не настав, або повернення споживчого кредиту, такі внески або

повернення споживчого кредиту можуть бути здійснені споживачем протягом

тридцяти календарних днів з дати одержання повідомлення про таку вимогу від

кредитодавця. Якщо протягом цього періоду споживач усуне порушення умов

договору про надання споживчого кредиту, вимога кредитодавця втрачає чинність.

11. Якщо кредитодавець

у позасудовому порядку або до судового провадження звертається з вимогою про

повернення споживчого кредиту або погашення іншого боргового зобов'язання

споживача, кредитодавець не може у будь-який спосіб вимагати будь-якої плати

або винагороди від споживача за таке звернення.

При цьому кредитодавцю

забороняється:

1) надавати неправдиву

інформацію про наслідки несплати споживчого кредиту;

2) вилучати продукцію у

споживача без його згоди або без одержання відповідного судового рішення;

3) зазначати на

конвертах з поштовими повідомленнями інформацію про те, що вони стосуються

несплати боргу або споживчого кредиту;

4) вимагати стягнення

будь-яких сум, не зазначених у договорі про надання споживчого кредиту;

5) звертатися без згоди

споживача за інформацією про його фінансовий стан до третіх осіб, які пов'язані

зі споживачем родинними, особистими, діловими, професійними або іншими

стосунками у соціальному бутті споживача;

6) вчиняти дії, що

вважаються нечесною підприємницькою практикою;

7) вимагати повернення

споживчого кредиту, строк давності якого минув.

Таким чином, нова редакція Закону «Про захист прав споживачів» врегулювала

відносини, які складаються між кредитодавцем та позичальником (споживачем), що

можуть мати місце під час виконання ними взятих на себе зобов'язань відповідно

до укладеного кредитного договору [27].

В той же час, запровадження норм, які регулюють права споживача в разі придбання

ним продукції у кредит створює можливість виникнення в діяльності банків певних

ризиків під час укладення та виконання договорів про споживчий кредит із

фізичними особами, які не є суб'єктами підприємницької діяльності, що

обумовлені нормами ст. 11 Закону України «Про захист прав споживачів» [27].

РОЗДІЛ 2. АНАЛІЗ

СПОЖИВЧОГО КРЕДИТУВАННЯ НА ПРИКЛАДІ ПАТ КБ «КРЕДИТ ЄВРОПА БАНК»

2.1 Місце

споживчих кредитів в кредитному портфелі банку ПАТ „Кредит Європа Банк”

Публічне акціонерне товариство ПАТ "Кредит Європа Банк" в

Україні є дочірнім банком та належить Кредит Європа Банку (Голландія) та Credit Europe Group N.V.(CEG). CEG є

частиною міжнародної фінансової групи FIBA Group,

одного з найбільших багатогалузевих фінансових конгломератів. Група надає

різноманітні фінансові послуги, включаючи банківське обслуговування

корпоративних і приватних клієнтів у 12 країнах Східної та Західної Європи та

Середнього Сходу. Крім того, група вкладає значні інвестиції у мережу роздрібних

магазинів і ринок нерухомості [84].

CREDIT EUROPE BANK контролюється міжнародною фінансовою групою Credit Europe Group NV, одним із найбільших багатогалузевих фінансових

конгло-мератів. Група утримує 100 відсотків статутного капіталу CREDIT EUROPE BANK.

Кредит

Європа Банк Н.В. (CEB NV, Банк ) був заснований у 1994 році і на сьогодні

входить в топ-десятку голандських банків. В CEB NV

працює більше 6,000 професіоналів у 11 країнах, які надають послуги більше ніж

трьом мільйонам клієнтів по всьому світу. Як надійна фінансова група, яка

повністю підпорядковується Центральному Банку Голландії, CEB NV

пропонує своїм корпоративним та роздрібним клієнтам банківські продукти прості

у користуванні, застосовує індивідуальний підхід до кожного клієнта.

Крім

послуг для корпоративних клієнтів, прерогативою CEB NV є

вибрані торгові ринки предметів торгівлі, які засновуються на досвіді роботи з

мета-лами, в галузі енергетики та нафтопродуктів, добрив та

харчової промисловос-ті. Це забезпечило постійне зростання бізнесу навіть в

умовах складного 2008 року.

У

галузі роздрібного бізнесу, планується побудувати у Європейському Союзі успішну

модель, пропонуючи конкурентоспроможні та прості у вико-ристанні

продукти клієнтам у Нідерландах, Бельгії, Німеччині та Мальті.

За

межами Євросоюзу, метою є об’єднання позицій на обраних фінансових ринках

Дубаї, Румунії, Росії, України і Швейцарії (див. табл.2.1).

Таблиця 2.1

Міжнародні представництва (засновані дочірні банки) банка CREDIT EUROPE BANK (Голандія)

міжнародної фінансової групи Credit Europe Group NV [84]

|

Країна розташування

дочірнього банку

|

Адреса Інтернет – сайту

дочірнього банку

|

| Бельгія |

www.crediteurope.be |

| Швейцарія |

www.crediteurope.ch |

| Німеччина |

www.crediteurope.de |

| Нідерланди |

www.crediteurope.nl |

| Румунія |

www.crediteurope.ro |

| Росія |

www.crediteurope.ru |

| Україна |

www.crediteurope.com.ua |

| Туреччина |

www.fibaholding.com.tr |

ПАТ "Кредит Європа Банк" (МФО 380366, ЄДРПОУ 34576883) отримав

банківську ліцензію в Україні 28 грудня

2006 року, й офіційно розпочав свою діяльність під новою

назвою ЗАТ "Кредит Європа Банк" 6 червня 2007 року. Загальне зібрання

акціонерів 4 січня 2007 року вирішило збільшити сплачену частину акційного капіталу банку до 329,088,311 гривень

(понад 50 млн. доларів США).

У 2009 році згідно з вимогами Закону України „Про банки та

банківську діяльність” банк змінив форму ЗАТ на форму ПАТ - Публічне акціонерне товариство «КРЕДИТ ЄВРОПА БАНК» з вільним продажем акцій [84].

ПАТ "Кредит Європа Банк" має широкорозвинену мережу валютних кореспондентських рахунків в

банках – нерезидентах по всьому світу (див.табл.2.2).

Таблиця 2.2

Кореспондентські рахунки ПАТ „Кредит Європа банк” (Україна)

в банках – нерезидентах [84]

| Валюта |

Банк |

S.W.I.F.T. |

Рахунок |

| CHF |

Credit Europe Bank (Suisse) S.A.

Geneva, Switzerland

|

FSUI CH GG |

8001172000100 |

| EUR |

Credit Europe Bank N.V.

Amsterdam, The

Netherlands

|

FBHL NL 2A |

0783401833 |

| EUR |

J.P. Morgan AG

Frankfurt am Main,

Germany

|

CHAS DE FX |

6231607059 |

| GBP |

HSBC Bank plc

London, United Kingdom

|

MIDL GB 22 |

68441440 |

| JPY |

The Bank of Tokyo Mitsubishi UFJ, Ltd.

Tokyo, Japan

|

BOTK JP JT |

653-0467480 |

| RUB |

ПАТ “КРЕДИТ ЕВРОПА БАНК”

Москва, Росія

|

FMOS RU MM |

30111810500000000006 |

| SEK |

Svenska Handelsbanken

Stockholm, Sweden

|

HAND SE SS |

40329739 |

| TRY |

FINANSBANK A.S.

Istanbul, Turkey

|

FNNB TR IS |

17191963 |

| USD |

The Bank of New York

New York, USA

|

IRVT US 3N |

890-0676-833 |

Станом на

01.01.2009 року банк ПАТ „Кредит Європа банк” займав наступні рейтингові місця

в банківській системі України, маючи нижченаведений рівень основних показників

діяльності [77]:

1. За рівнем

валюти балансу:

- 51 місце в

рейтингу – 2,651 млрд.грн.;

- 0,297% частку

від сумарної валюти балансу БС України.

2. За рівнем

власного капіталу:

- 46 місце в

рейтингу – 47,0 млн.євро (при нормативному рівні не менше 10,0 млн.євро).;

- 0,413% частку

від сумарного власного капіталу БС України.

3. За рівнем кредитно

– інвестиційного портфелю:

- 52 місце в

рейтингу;

- 0,249% частку

від сумарної валюти КІП БС України;

- кредитний

портфель фізичних осіб – 291,17 млн.грн. (61 місце в рейтингу БС за обсягами

портфелю).

4. За рівнем

депозитів фізичних осіб в пасивах валюти балансу:

- 152 місце в

рейтингу;

- 0,787% частку у

власних зобов’язаннях;

- 0,008% частку

від сумарної валюти депозитів фізичних осіб в БС України.

5. За рівнем

депозитів юридичних осіб в пасивах валюти балансу:

- 94 місце в

рейтингу;

- 10,22% частку у

власних зобов’язаннях;

- 0,098% частку

від сумарної валюти депозитів юридичних осіб в БС України.

6. За рівнями прибутку

і рентабельності валюти балансу(ROA) та статутного капіталу(ROE):

- прибуток = 2,78

млн.грн. ( 0,037% від сумарного прибутку БС України);

- ROA – 0,105% ( нормативний рівень за вимогами НБУ не менше 1,5% у 2008 році);

- ROE –

0,55% ( нормативний рівень за вимогами НБУ

не менше 10% у 2008 році);

-

низкорентабельний та інвестиційно-непривабливий банк.

Станом на

01.09.2009 року банк ПАТ „Кредит Європа банк” займав наступні рейтингові місця

в банківській системі України, маючи нижченаведений рівень основних показників

діяльності [77]:

1. За рівнем

валюти балансу:

- 54 місце в

рейтингу – 2,052 млрд.грн. (зменшення на -600,0 млн.грн. за 8 місяців 2009

року);

- 0,25% частку від

сумарної валюти балансу БС України.

2. За рівнем

власного капіталу:

- 52 місце в

рейтингу – 44,0 млн.євро (при нормативному рівні не менше 10,0 млн.євро).;

- 0,341% частку

від сумарного власного капіталу БС України.

3. За рівнем

сумарного кредитно – інвестиційного портфелю:

- 55 місце в

рейтингу;

- 0,208% частку

від сумарної валюти КІП БС України;

- кредитний

портфель фізичних осіб – 263,83 млн.грн. (66 місце в рейтингу БС за обсягами

портфелю).

4. За рівнем

депозитів фізичних осіб в пасивах валюти балансу:

- 138 місце в

рейтингу;

- 1,342% частку у

власних зобов’язаннях;

- 0,011% частку

від сумарної валюти депозитів фізичних осіб в БС України.

5. За рівнем

депозитів юридичних осіб в пасивах валюти балансу:

- 120 місце в

рейтингу;

- 3,892% частку у

власних зобов’язаннях;

- 0,033% частку

від сумарної валюти депозитів юридичних осіб в БС України.

6. За рівнями прибутку

і рентабельності валюти балансу(ROA) та статутного капіталу(ROE):

- збитки = - 65,75

млн.грн. за результатами 8 місяців 2009 року;

- ROA – 0,0% ( нормативний рівень за вимогами НБУ не менше 1,5% у 2008 році).

- ROE –

0,0% ( нормативний рівень за вимогами НБУ не менше 10% у 2008 році).

-

низкорентабельний та інвестиційно-непривабливий банк після перетворення у публічне

акціонерне товариство (ПАТ) за вимогами НБУ у 2009 році та переходу до

біржового лістингу і вільної торгівлі акціями банку.

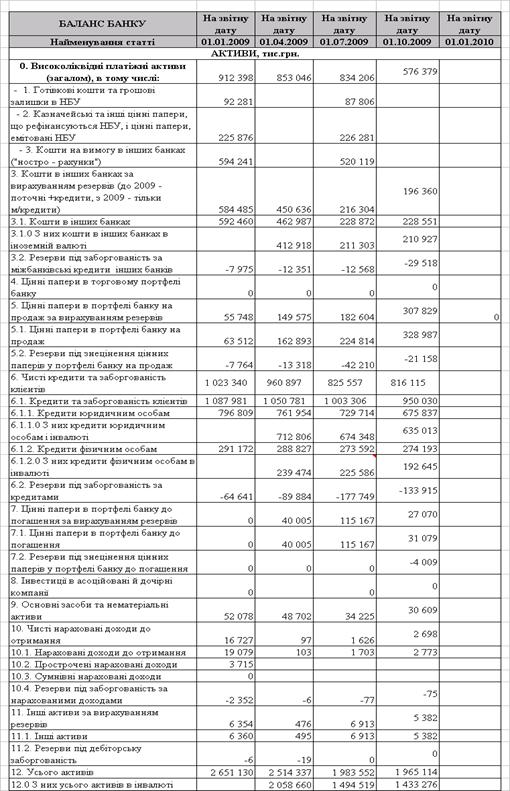

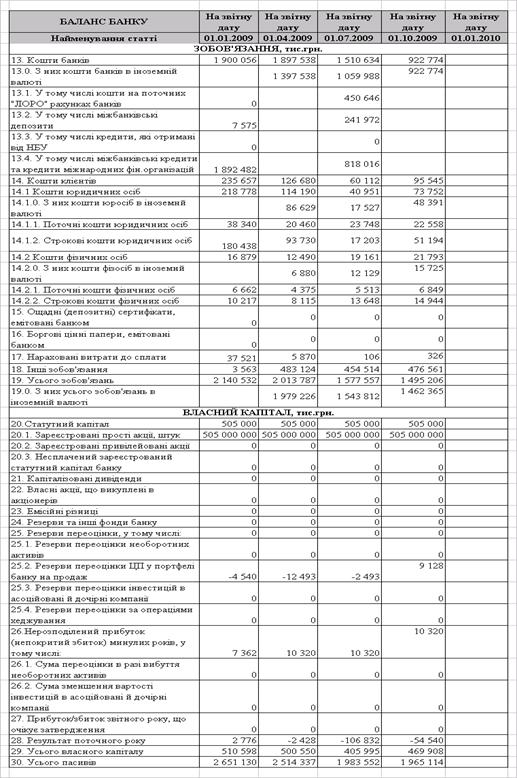

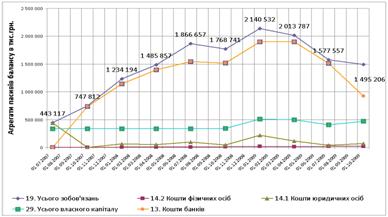

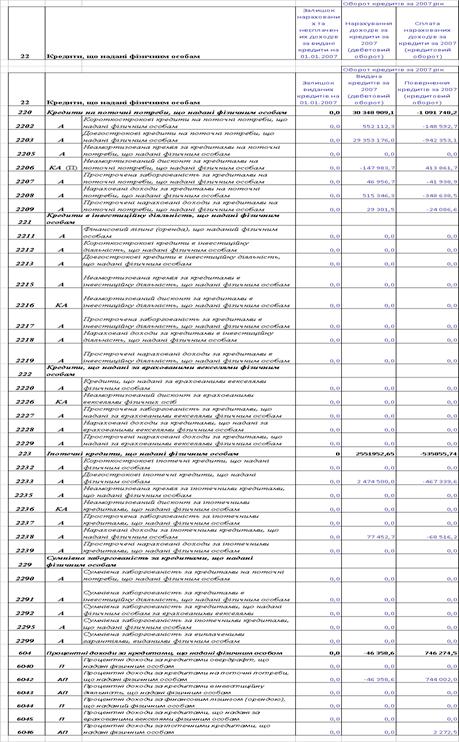

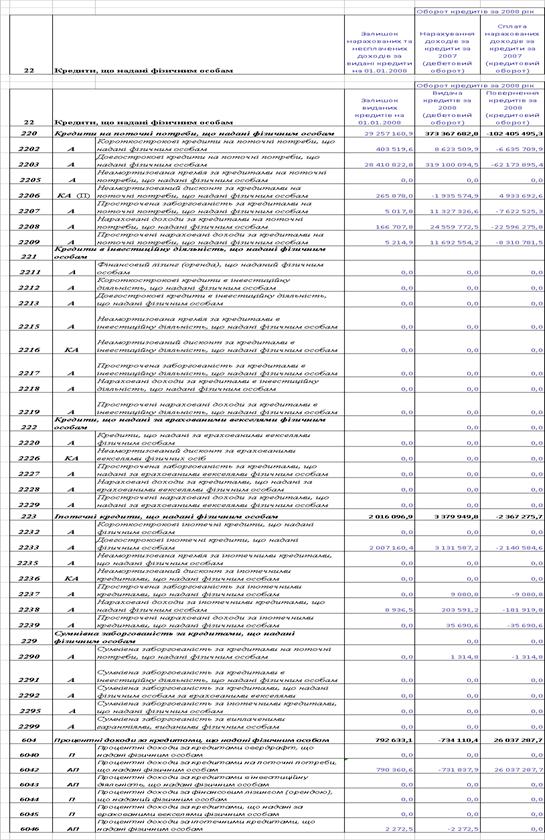

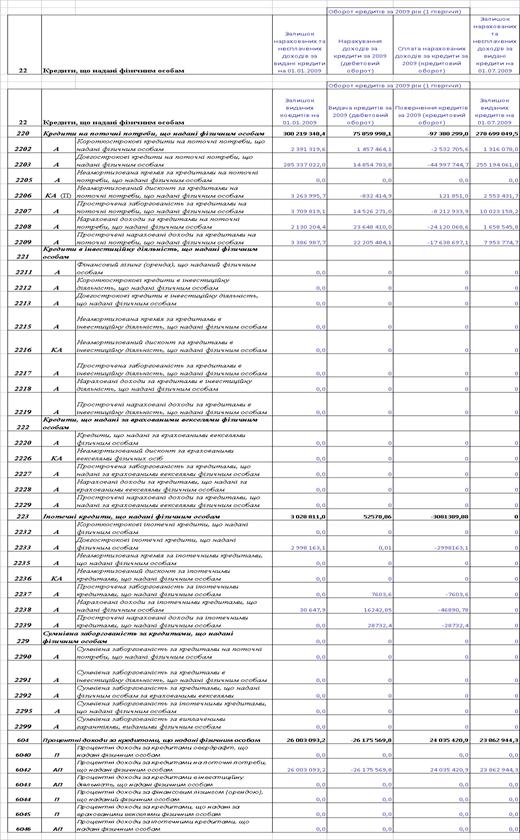

В додатках А, Б та

на рис.А.1 і рис. А.2 Додатку А представлена поквартальна динаміка балансів та

звітів про фінансові результати діяльності ПАТ „Кредит Європа банк” за 2007 –

2009 роки.

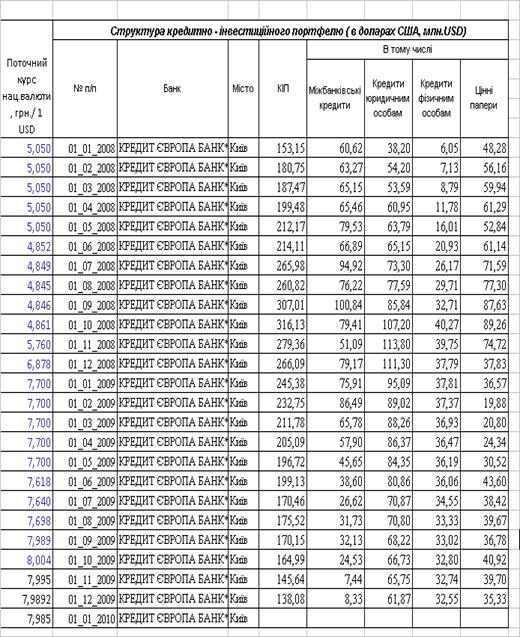

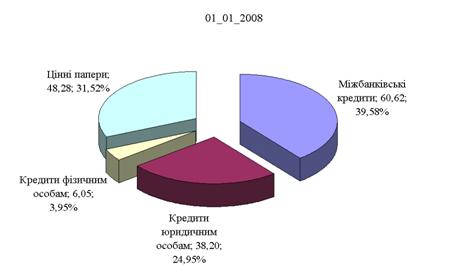

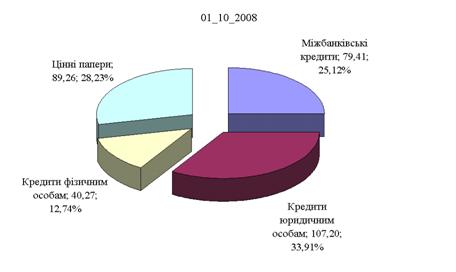

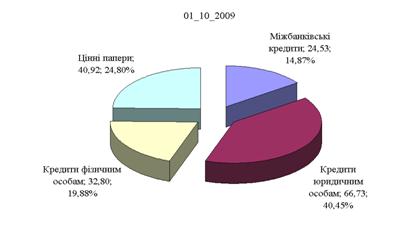

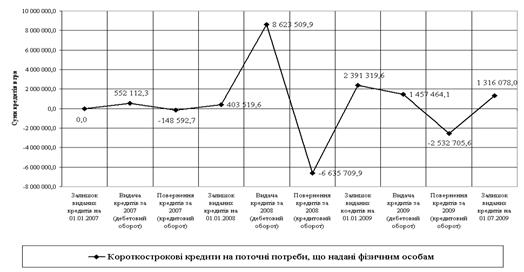

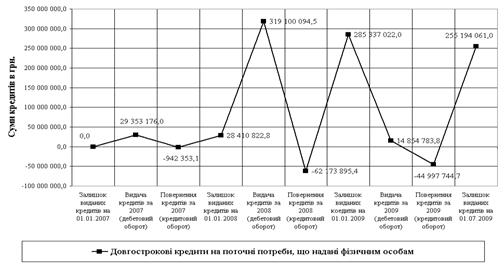

На рис. К.1 - К.4 Додатку К наведені результати оцінки динаміки змін в

структурі кредитно - інвестиційного портфелю ПАТ „Кредит Європа банк” у 2008 –

2009 роках. Як показує аналіз графіків, наведених на рис.К.1 - К.4 Додатку К структурна

частка кредитів фізичним особам в кредитно-інвестиційному портфелі банку з

рівня 3,95% станом на 01.01.2008 зросла до рівня 15,41% станом на 01.01.2009 та

продовжила зростання до рівня 20,3% станом на 01.07.2009 року.

Це пов’язане з наслідками світової фінансової кризи та відповідною

кон’юнктурною кризою в експортно-орієнтованих галузях економіки України, коли

міжнародний ринок попиту на експортну продукцію України у 2008 -2009 роках

різко впав, а внутрішній ринок України не може використати експортну продукцію.

Це привело до звуження банківських пропозицій на кредитування платоспроможних юридичних

осіб та розширення ринку банківських пропозицій на ринку споживчого

кредитування населення України, який характеризується як підвищеним ризиком

обслуговування багаточислених малих кредитів, так і підвищеною дохідністю

кредитування.

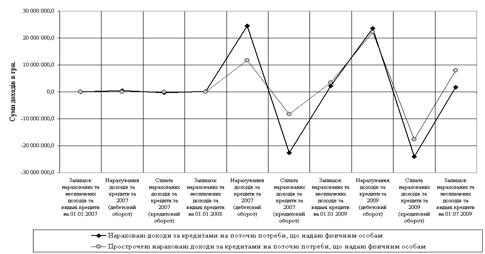

Відповідний аналіз прибутковості банку показав (додаток Б):

1. Обсяг процентного доходу банку за 2007 рік склав 65 723 тис.грн., з

яких процентний дохід кредитування фізичних осіб склав 746,3 тис.грн., тобто

1,136%;

2. Обсяг процентного доходу банку за 2008 рік склав 229 383 тис.грн., з

яких процентний дохід кредитування фізичних осіб склав 26 037,3 тис.грн., тобто

11,35%;

3. Обсяг процентного доходу банку за перше півріччя 2009 рік склав 126 448

тис.грн., з яких процентний дохід кредитування фізичних осіб склав 24 035,4

тис.грн., тобто 19,0%.

Таким чином, переміщення частки кредитних ресурсів банку в сегмент

кредитування фізичних осіб супроводжується відповідним зростанням частки

процентних доходів банку від кредитування фізичних осіб.

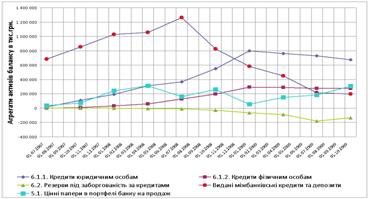

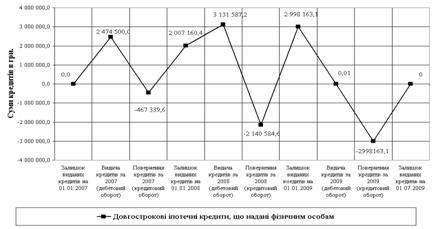

Як показує аналіз кредитно-інвестиційного портфелю ПАТ КБ „Кредит Європа

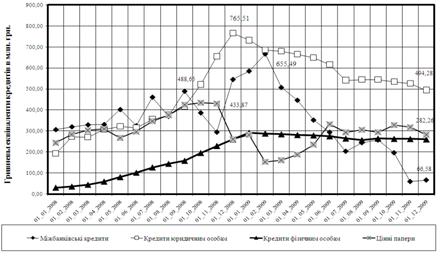

Банк”, наведеного графіками на рис.2.1, наслідки впливу світової фінансової

кризи 2008 – 2009 рр. характеризуються наступними показниками для банку (абсолютні

показники в гривнях без врахування девальвації національної валюти на протязі

кризи):

- обсяг кредитів, наданих юридичним осібам, на протязі 2008 року зріс з

рівня 194,557 млн.грн. станом на 01.01.2008(курс 5,05 грн./1$) до рівня 765,809

млн.грн. станом на 01.01.2009 (активний початок кризи в банківській системі

України - курс 7,7 грн./1$) та знизився до рівня 655,867 млн.грн. станом на

01.10.2009 року (через 1 рік після активного початку кризи в банківській

системі України - курс 8,0 грн./1$);

- обсяг кредитів, наданих фізичним особам, на протязі 2008 року зріс з

рівня 30,56 млн.грн. станом на 01.01.2008(курс 5,05 грн./1$) до рівня 291,17

млн.грн. станом на 01.01.2009 (активний початок кризи в банківській системі

України - курс 7,7 грн./1$) та знизився до рівня 274,193 млн.грн. станом на

01.10.2009 року (через 1 рік після активного початку кризи в банківській

системі України - курс 8,0 грн./1$);

Рис.2.1. Динаміка кредитно-інвестиційного портфеля ПАТ „Кредит Європа

банк” у 2008 – 2009 роках (Систематизовано

та побудовано автором самостійно)

- обсяг наданих міжбанківських кредитів на протязі 2008 року зріс з рівня

306,1 млн.грн. станом на 01.01.2008 (курс 5,05 грн./1$) до рівня 584,485

млн.грн. станом на 01.01.2009 (активний початок кризи в банківській системі

України-курс 7,70 грн./1$) та знизився до рівня 196,360 млн.грн. станом на

01.10.2009 року (через 1 рік після активного початку кризи в банківській

системі України -курс 8,0 грн./1$);

- обсяг створених внутрішніх резервів на кредитні ризики на протязі 2008

року зріс з рівня -1,632 млн.грн. станом на 01.01.2008(курс

5,05 грн./1$) до рівня -64,641 млн.грн. станом на 01.10.2008

(активний початок кризи в банківській системі України - курс 7,70

грн./1$) та зріс до рівня -133,915 млн.грн. станом на 01.10.2009 року (через 1

рік після активного початку кризи в банківській системі України - курс 8,0

грн./1$).

Таким чином, ризик кредитного портфелю ПАТ КБ „Кредит Європа Банк” за 1

рік активного впливу світової фінансової кризи на кризу банківської системи

України зріс практично в 2 рази, що потребує додаткових досліджень, проведених

в наступних розділах.

2.2. Послуги споживчого

кредитування населення на потреби поточного та капітального характеру в банку

ПАТ „Кредит Європа Банк”

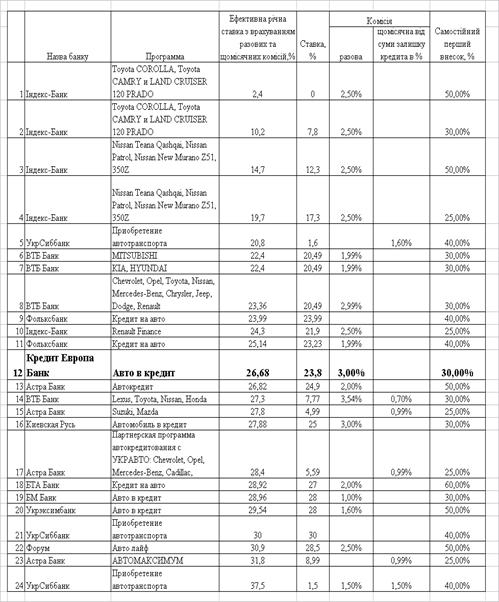

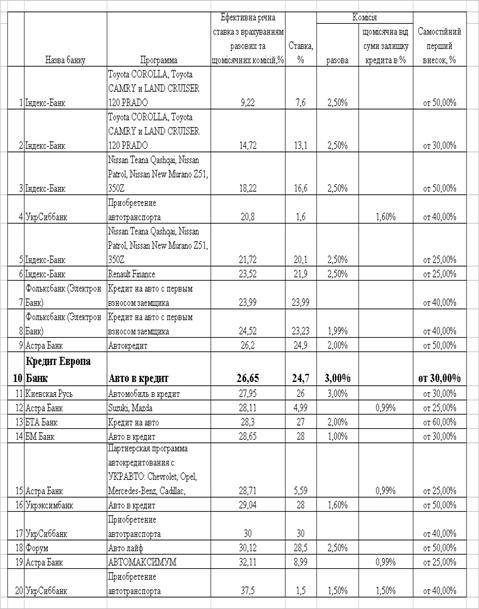

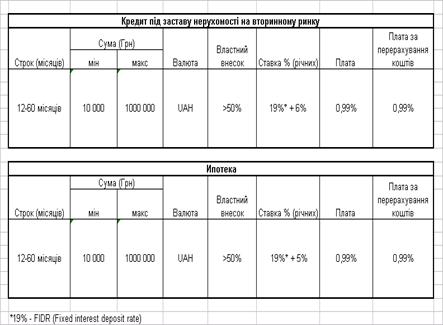

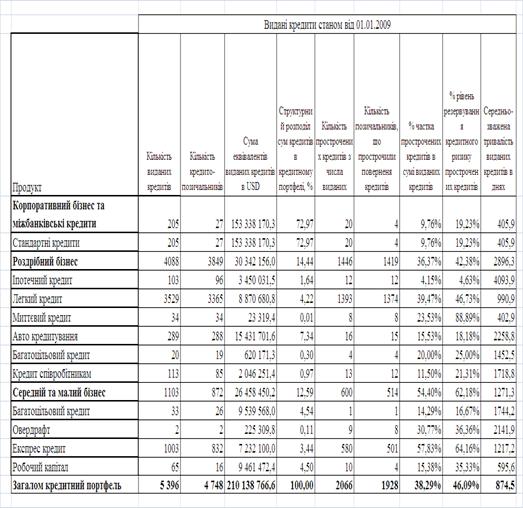

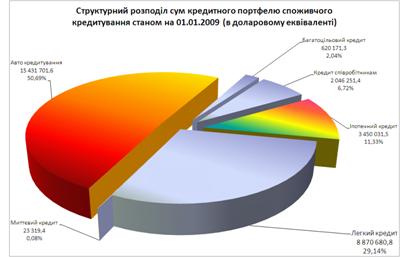

Станом на

01.09.2009 року в кредитному портфелі споживчого кредитування населення на

поточні потреби в ПАТ „Кредит Європа Банк” були наявні наступні кредитні

продукти [84]:

а) короткострокове

(до 1 року) нецільове кредитування фізичних осіб готівкою в національній валюті

(програма „Легкий кредит);

б) довгострокове (до

2 років) нецільове кредитування фізичних осіб готівкою в національній валюті (програма

„Легкий кредит);

в) довгострокове (від

2 до 4 років) цільове безготівкове кредитування фізичних осіб на придбання

автомобілей в національній та іноземній валютах (програма „Нові автомобілі

іноземної зборки”).

Станом на 16.11.2009 року в кредитному портфелі споживчого

кредитування населення на поточні потреби в ПАТ „Кредит Європа Банк” залишився

тільки 1 кредитний продукт (рис.2.7) [84]:

а) довгострокове (від

1 до 4 років) цільове безготівкове кредитування фізичних осіб на придбання

автомобілей в національній та іноземній валютах (програма „Нові автомобілі

іноземної зборки”).

Згорнута станом на 16.11.2009 програма поточного готівкового кредитуван-ня

„Легкий кредит” мала на протязі 2008 -2009 років наступні умови

кредитування (табл.2.3):

- кредит без застави;

- швидкість в обслуговуванні;

- можливість сплати комісії банку

за рахунок кредитних коштів;

- мінімальний пакет документів.

Таблиця 2.3

Умови кредитування по програмі „Легкий кредит”

у 2008 році – першому півріччі 2009 року [84]

| Строк |

Валюта |

Сума, грн |

Ставка, % місячна |

Плата за юридичне оформлення кредитного договору |

| Мін. |

Макс. |

| 12 міс |

ГРН |

1 000 |

20 000 |

4.37% |

3% |

| 24 міс |

6% |

Програма поточного безготівкового цільового кредитування „Авто в кре-дит”

має наступні умови кредитування (табл.2.4):

- автомобілі придбаються в сертифікованих автосалонах, з якими співро-бітничає

банк;

-

перший самостійний внесок

не менше 30%;

-

заставою є придбаний

автомобіль, тому кредитується придбання тільки нових автомобілей іноземної

зборки;

-

без нотаріального посвідчення договору застави.

Таблиця 2.4

Умови кредитування фізичних осіб по програмі „Авто в кредит” станом на

16.11.2009 [84]

| Умови Кредитування |

|

Валюта

|

долари США/ЄВРО

|

ГРН

|

|

Строк (міс)

|

12 |

24 |

36 |

48 |

12 |

24 |

36 |

48 |

|

Ставка % (річних)

|

12.55% |

14.30% |

14.90% |

14.90% |

21.10% |

23.80% |

24.70% |

25.20% |

|

Власний платіж

|

Мін 30% |

Мін 30% |

|

Плата за юридичне оформлення кре-дитного договору

|

0.50% |

0.50% |

|

Плата за

безготівкове перерахування грошових коштів

|

1,50% |

2,50% |

Таблиця 2.5

Умови видачі споживчих кредитів на

покупку нових авто іноземного складання / Кредит Європа Банк / Авто в кредит /Дата

дослідження: 16.11.09

Параметри

кредиту [84]

| Програма кредитування: |

Авто в кредит |

| Валюта: |

Гривня |

| Сума: |

будь-яка |

| Мінімальний строк: |

від 2 років |

| Максимальний строк: |

3 роки |

| Розмір первісного внеску: |

від 30,00% |

Вартість

кредиту

| Процентна ставка: |

24,70% |

| Одноразова комісія: |

3,00% |

| Щомісячна комісія: |

відсутня |

Страхові

платежі при оформленні кредиту

| КАСКО *: |

5-8% від вартості авто в рік |

| ОСАГО *: |

150-700 грн. |

| Страхування життя *: |

3,00% від суми кредиту |

* Оцінна вартість видатків

Платежі при

оформленні кредиту й покупці авто

| Держмито: |

1% від вартості авто |

| Пенсійний фонд: |

3% від вартості авто |

| Реєстрація в ДАІ *: |

Від 2000 грн. |

| Транспортний збір *: |

90 грн. |

| Оформлення договору застави*: |

0,1% від вартості застави |

| Послуги нотаріуса*: |

безкоштовно |

* Оцінна вартість видатків

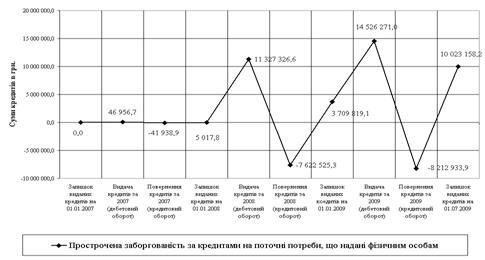

В табл.Д.1 додатку Д та на графіках рис.Л.1 – Л.4 Додатку Л представлені

показники динаміки оборотно-сальдового руху коштів на балансових рахунках поточного

та іпотечного кредитування фізичних осіб в ПАТ „Кредит Європа Банк” у 2007 –

2009 роках [84].

Як показує аналіз графіків, наведених на рис.Л.1 - Л.4 Додатку Л:

- 4,0% обсягу кредитного портфелю поточних споживчих кредитів фізичним

особам в банку становлять прострочені довгострокові поточні кредити;

- та 4,0% обсягу кредитного портфелю становлять нараховані та прострочені

і несплачені відсотки за користування цими поточними кредитами.

В той же час загальний рівень резервування кредитного портфелю банку

становить 17,7%, тобто рівень ризику споживчого кредитування фізичних осіб є

нижчим за ризик кредитування юридичних осіб.

Аналіз даних табл.Д.1 Додатку Д та графіків, наведених на рис. Л.5 –Л.6

Додатку Л показує, що в ПАТ „Кредит Європа банк” в умовах світової фінансової

кризи 2008 – 2009 років станом на кінець 1-го півріччя 2009 року припинено

іпотечне кредитування фізичних осіб, а видані іпотечні кредити погашені навіть

без нарахування відсотків за користування у 2009 році.

Як показує аналіз графіків, наведених на рис.Л.3 Додатку Л, на фоні

обсягів довгострокового поточного кредитування фізичних осіб у 2008 році – 285,

5 млн. грн. (98,4% кредитного портфеля фізичних осіб), іпотечна програма

кредитування фізичних осіб обсягом в 3,0 млн.грн. є малозначущою і в першій

половині 2009 році в банку закрита в умовах кризи в будівництві житла та

масової недобудови житла в Україні у 2008 – 2009 роках (криза відсутності

предмету заставної іпотеки в умовах недобудови житла).

Станом на 16.11.2009 року ПАТ «Кредит Європа банк» частково відновив

споживче іпотечне кредитування придбання населенням житла, але тільки для

операцій на вторинному ринку (житло вже збудоване), тільки в національній

валюті та строком тільки до 5 років при розмірі первісного внеску позичальника

не менше 50% від вартості житла (див.табл.2.6). При цьому, як показує аналіз

даних, наведених в табл.2.4, іпотечні кредити від ПАТ «Кредит Європа банк» займають

позицію «дорогих» кредитів при еквівалентній ставці 28,4% річних, що значно

вище 20,2% річних, які пропонує «БТА-банк».

Таблиця 2.6

Конкурентна оцінка пропозиції іпотечного кредитування

придбання житла ПАТ «Кредит Європа банк» на ринку м.Києва станом на 16.11.2009 [82]

| № |

Комерційний банк |

Програма |

Еф. ставка, % |

Ставка, % |

Комісія |

Перший внесок |

| разова |

Що-міс. |

| 1 |

БТА Банк |

На покупку жилої нерухомості |

20,19 |

16,50 |

2,00% |

- |

від 50,00% |

| 2 |

Фольксбанк (Електрон Банк) |

Іпотека |

25,66 |

21,99 |

1,99% |

- |

від 40,00% |

| 3 |

Universal Bank |

На покупку нерухомості під заставу житла (плаваюча

ставка) |

25,80 |

23,95 |

1,00% |

- |

від 30,00% |

| 4 |

Universal Bank |

На покупку нерухо-мості під заставу житла, що

придбава-ється (фіксована став-ка) |

27,80 |

25,95 |

1,00% |

- |

від 30,00% |

| 5 |

ИНДЭКС-БАНК |

На покупку нерухо-мості під заставу житла, що

придбава-ється |

27,85 |

26,00 |

1,00% |

- |

від 50,00% |

| 6 |

БМ Банк |

На покупку нерухомості (вторинний) |

27,85 |

26,00 |

1,00% |

- |

від 50,00% |

| 7 |

Кредит Європа Банк |

Іпотечний кредит |

28,44 |

24,75 |

2,00% |

- |

від 50,00% |

| 8 |

Кредобанк |

На покупку нерухомості |

32,02 |

26,50 |

2,99% |

- |

від 50,00% |

| 9 |

Укрсоцбанк |

на покупку нерухомості на вторинному ринку |

32,09 |

29,71 |

1,29% |

- |

від 40,00% |

| 10 |

Форум |

Іпотека |

32,19 |

28,50 |

2,00% |

- |

від 50,00% |

2.3 Аналіз впливу світової фінансової кризи 2008 -

2009 років на динаміку розвитку споживчого кредитування в банку ПАТ „Кредит Європа Банк”

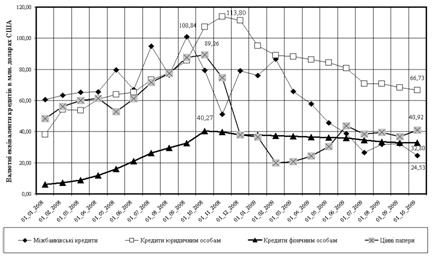

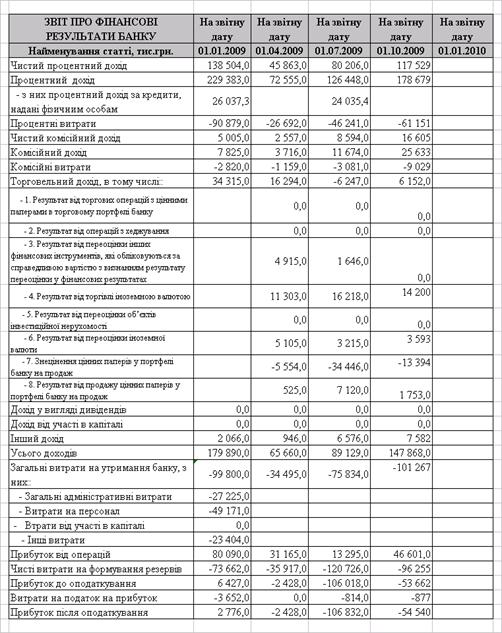

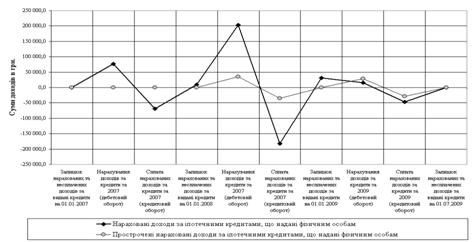

Динаміка обсягів

та структури кредитно-інвестиційного портфелю банку ПАТ „Кредит Європа банк”,

приведеного в аналізі до валютного (доларового) еквіваленту для ліквідування

фактору впливу девальвації національної валюти у 2008 - 2009 року, показує

(рис.2.2):

Рис.2.2. Динаміка валютних еквівалентів обсягів основних складових

кредитно – інвестиційного портфелю ПАТ „Кредит Європа банк” у 2007 – 2009 роках (Систематизовано та побудовано автором самостійно)

1. На

передкризовому інтервалі часу ( з 1 січня 2008 року до 1 жовтня 2008 року):

- обсяги валютного

еквіваленту міжбанківських кредитів зросли з рівня 60,6 млн.USD до рівня 100,8 млн.USD, тобто на +66,3%;

- обсяги валютного

еквіваленту кредитів юридичним особам зросли з рівня 38,2 млн.USD до рівня 113,8 млн.USD, тобто на +197,9%;

- обсяги валютного

еквіваленту кредитів фізичним особам зросли з рівня 6,05 млн.USD до рівня 40,27 млн.USD, тобто на +565,5%;

- обсяги валютного

еквіваленту коштів, вкладених в цінні папери, зросли з рівня 48,3 млн.USD до рівня 89,3 млн.USD, тобто на +184,9%;

Таким чином, динаміка росту споживчого кредитування фізичних осіб в банку

у передкризовий період в 2,5 рази перевищувала темп росту кредитування

юридичних осіб. Причина полягає в виявленому вище фактичному рівню ризику