Дипломная работа: Учет и анализ кредитных рисков коммерческого банка

ДИПЛОМНАЯ РАБОТА

На тему: «УЧЕТ И

АНАЛИЗ КРЕДИТНЫХ РИСКОВ КОММЕРЧЕСКОГО БАНКА»

2004 г.

С О Д Е Р Ж А Н И Е:

Введение............................................................................................................................................................................................. 3

Глава 1.Состояние и основные тенденции развития банков в

России.................................... 5

в период становления рыночной экономики................................................................................................. 5

1.1.Характеристика современной банковской системы в России........................................................................... 5

1.2. Основные тенденции и проблемы развития банковской системы

в сфере кредитования................................................................................................................................................................. 22

АКТИВНЫЕ ОПЕРАЦИИ ПАССИВНЫЕ ОПЕРАЦИИ.................................................................................................. 22

Глава 2. Методология учета и анализа кредитных рисков

коммерческого

банка.................................................................................................................................................................................................... 31

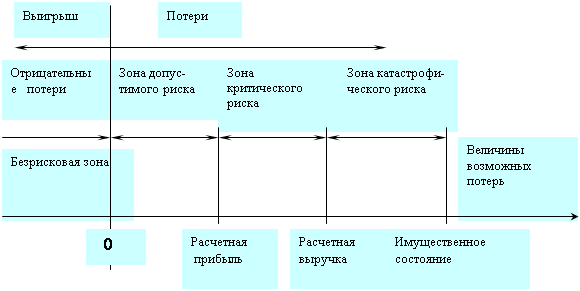

2.1.Риск: понятие и сущность................................................................................................................................................. 31

2.2.Принципы и критерии классификации банковских рисков................................................................................ 35

2.3.Методы расчета кредитного риска............................................................................................................................... 46

Глава 3. Анализ кредитных рисков в коммерческом банке.............................................................. 65

3.1.Характеристика ОАО Банк «Менатеп Санкт-Петербург»..................................................................................... 65

3.2.Анализ финансового состояния банка....................................................................................................................... 72

3.3.Организация кредитного процесса в банке............................................................................................................... 83

3.4.Пути снижения кредитных рисков в современных условиях........................................................................ 100

Заключение................................................................................................................................................................................ 102

Список используемой литературы...................................................................................................................... 105

Приложения................................................................................................................................................................................ 108

Введение

Актуальность

работы. Банк по своему назначению должен являться одним из наиболее

надежных институтов общества, представлять основу стабильности экономической

системы. В современных условиях неустойчивой правовой и экономической среды

банки должны не только сохранять, но и приумножать средства своих клиентов

практически самостоятельно, ввиду отсутствия государственной поддержки и опоры.

В этих условиях профессиональное управление банковскими рисками, оперативная

идентификация и учет факторов риска в повседневной деятельности приобретают

первостепенное значение.

Кредитные

операции – основа банковского бизнеса, поскольку являются главной статьей

доходов банка. Но эти операции связаны с риском невозврата ссуды (кредитным

риском), которому в той или иной мере подвержены банки в процессе кредитования

клиентов. Именно поэтому кредитный риск как один из видов банковских рисков

является главным объектом внимания банков. Кредитная политика банка должна

обязательно учитывать возможность кредитных рисков, предварять их появление и

грамотно управлять ими, то есть сводить к минимуму возможные негативные

последствия кредитных операций. В то же время, чем ниже уровень риска, тем,

естественно, меньше может оказаться прибыль банка, так как большую прибыль банк

обычно получает по операциям с высокой степенью риска. Таким образом, основной

целью банка является нахождение «золотой середины», т.е. оптимального

соотношения между степенью риска и доходностью по кредитным операциям при

помощи грамотного управления кредитным риском, что реализуется посредством

общения и анализа основных способов управления кредитным риском, разработку практических

мероприятий по снижению риска неплатежа по ссудам.

Проблема управления кредитным риском

становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются

друг от друга местом и временем возникновения, совокупностью внешних и

внутренних факторов, влияющих на их уровень, и, следовательно, способом их

анализа и методами измерения и снижения.

Всякая

деятельность, какой бы она ни была, и сама жизнь содержат в себе известную долю

риска и случайности самого различного характера. Любая экономическая

деятельность подвержена неопределённости, связанной с изменениями обстановки

на рынках, т.е. в значительной мере с поведением других хозяйствующих субъектов,

их ожиданиями и их решениями.

Риск представляет

элемент неопределённости, который может отразиться на деятельности того или иного

хозяйствующего субъекта или на проведении какой-либо экономической операции. А

поскольку целью деятельности банка является получение максимальной прибыли, он

должен уделять огромное внимание осуществлению своих операций при минимально

возможных рисках. Во избежание банкротства и сохранения устойчивого положения

на рынке банковских услуг банкам необходимо искать и применять эффективные

методы и инструменты управления этими рисками. Конкретные риски, с которыми

чаще всего сталкиваются банки определяют результаты их деятельности.

Следовательно, пока существуют банки и банковские операции, всегда будут

актуальными и значимыми управление рисками банков и проблемы, связанные с ним.

По этой же причине для экономистов, банковских

работников риски банков всё чаще становятся предметом обсуждения и анализа.

В связи с этим, в литературе и аналитических

материалах, касающейся банковских операций возрастает внимание к банковским

рискам, их классификации, методам управления и анализа. Всё больше появляется

статей в специализированной периодической печати, посвященных отдельным

проблемам управления рисками, минимизации возможных потерь в ходе деятельности

банка.

Кроме того, актуальность данной

дипломной работы видится в том, что у предприятий всех форм собственности всё

чаще, объективно возникает потребность привлечения заемных средств, для

осуществления своей деятельности и извлечения прибыли. Наиболее

распространенной формой привлечения средств является получение банковской

ссуды, но кредитному договору. На данном этапе все большая роль отводится

кредиту, который способен разрешить проблему неплатежей и нехватки оборотных

средств у предприятий, подготовить ресурсы для подъема производства.

Цель данной работы - рассмотреть

особенности учета и анализа кредитных рисков в коммерческом банке в условиях

рыночных отношений, при нестабильных рыночных условиях (спад производства, создание

новых предприятий, банкротства существующих предприятий, недостаток оборотных

средств и т.д.) на примере ОАО Банк «Менатеп СПб».

В этой связи задачами дипломной работы

являются:

1.Осуществить анализ состояния и основных тенденций

развития банковской системы России в период реформ, в том числе в сфере

кредитования.

2.Раскрыть понятие кредитного риска; изучить основные

методологические подходы к учету и анализу кредитного риска коммерческого банка

в современных условиях.

3.Показать особенности организации кредитного процесса

и анализа кредитного риска в ОАО Банк «Менатеп СПб» и перспективы

совершенствования кредитной политики Банка.

Глава 1.Состояние и основные

тенденции развития банков в России

в период становления рыночной

экономики

Банковская система России, как и любой другой страны,

являясь неотъемлемой частью экономики, представляет собой совокупность

различных видов банков и банковских институтов в их взаимосвязи.

Основные аспекты деятельности

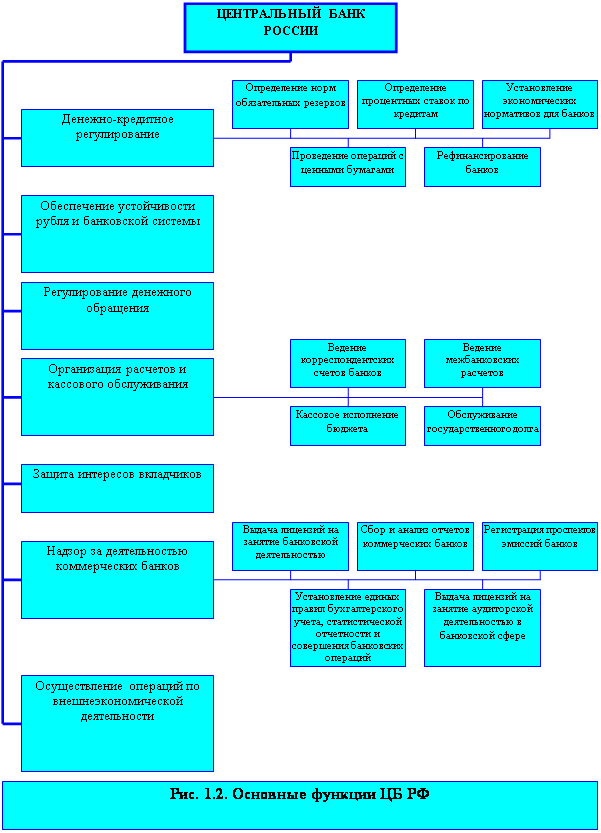

банковской системы России представлены на рис. 1.1.[1]

Банковская система стран с развитой

рыночной экономикой имеет сложную, как правило, двухуровневую структуру и

включает верхний уровень – Центральный (эмиссионный) банк страны и нижний, состоящий

из коммерческих банков и различных специализированных финансовых учреждений, в

том числе финансово-кредитных организаций.

Центральный банк Российской Федерации

(ЦБ РФ), являясь главным звеном банковской системы России, наделен правом

денежно-кредитного регулирования, эмиссии денег, регулирования валютного курса,

хранения золотовалютных резервов страны и надзора за коммерческими банками.

Основные функции ЦБ РФ представлены на рис. 1.2.

Банковскую

систему РФ образуют Центральный банк России, Банк внешней торговли РФ,

Сберегательный банк РФ, коммерческие банки разных видов, а также другие

кредитные учреждения, получившие лицензию на осуществление отдельных банковских

операций. Для финансирования отдельных целевых республиканских, региональных и

иных программ могут создаваться специальные банки в порядке и на условиях,

предусмотренных законодательными актами РФ.

Банки

действуют на основании своих уставов, принимаемых в соответствии с

законодательством РФ. Устав банка должен содержать: наименование банка и его

почтовый адрес; перечень банковских операций; размер уставного капитала,

резервного, страхового и иных фондов; указание на то, что банк является юридическим

лицом; данные об органах управления банка, их структуре, порядке образования и

функциях.[2]

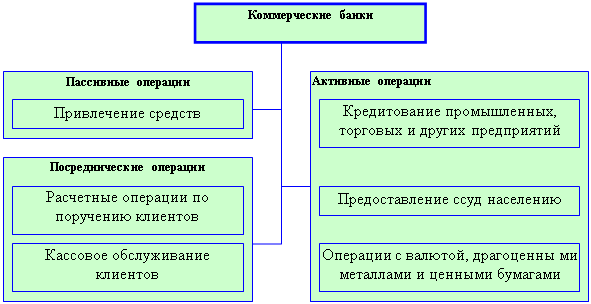

Рис.1.3.Операции коммерческих банков

Коммерческие

банки (КБ) – кредитные учреждения, создаваемые для привлечения денежных средств

(пассивные операции), размещения их от своего имени на условиях возвратности и

платности (активные операции) и выполнения поручений клиентов на комиссионных

началах (посреднические операции). Основные виды операций КБ представлены на

рис. 1.3.

Коммерческие банки являются универсальными кредитными

учреждениями, предоставляющими своим клиентам практически все виды

кредитно-расчетных услуг, а специализированные финансово-кредитные организации

обслуживают отдельные, более узкие сферы рынка ссудного капитала. Коммерческие

банки и специализированные финансово-кредитные организации проводят единую

политику по аккумуляции временно свободных денежных средств, сбережений и

накоплений, а также кредитованию предприятий, организаций и населения.[3]

Коммерческие

банки осуществляют свою деятельность на основе лицензии на совершение

банковских операций, выдаваемой ЦБ РФ, а также в соответствии с уставом,

определяющим перечень операций, размеры уставного фонда, органы управления

банка и их функции, порядок использования прибыли.

Главным инструментом кредитно-денежной политики

Центрального банка России становятся операции на открытом рынке. Суть этого

инструмента состоит в управлении эмиссиями коммерческих банков, покупке и

продаже ценных бумаг.

В первые годы рыночных реформ

коммерческие банки постепенно превращались в действенный рычаг эффективного

хозяйствования, исправления структурных перекосов и деформаций в российской

экономике.

Однако

процесс развития российских банков сопровождался большими трудностями. Россия –

государство, где оазисы с насыщенной финансовой инфраструктурой (Москва,

Петербург, Урал и др.) соседствуют с гигантскими банковскими пустынями размером

со среднее европейское государство. Например, в Швейцарии один банк приходится

на 1250 жителей, в других странах 1-5 банков и их отделений на 10000 чел. (не

считая филиалов Сбербанка и небанковских учреждений). В России – в среднем 1-2

банка (без учета Москвы – 0,8 банка) на 100 тыс. чел.[4]

Ситуация казалось более благополучной,

если принимать во внимание филиалы, отделения, учреждения Сбербанка,

Промстройбанка и др. (всего около 40 тыс.): одно банковское учреждение на 3-3,5

тыс. человек.

Свидетельством качественного скачка отечественной

банковской системы в докризисный период являлись[5]:

предоставление крупнейшим российским банкам несвязанных синдицированных

кредитов из-за рубежа; резкое увеличение количества представительств

отечественных банков в других странах; приобретение части капитала российских

банков международными банковскими организациями.

Изменилось положение банковской системы и на внутреннем

рынке: вместо большого числа узкоспециализированных кредитных организаций,

создававшихся в рамках отдельных отраслей, появилась сеть диверсифицированных

банков. На сегодняшний день диверсификация банковских операций стала нормой.

В основе этого процесса лежала

объективная тенденция очищения рынка банковских услуг от финансово нестабильных

кредитных организаций, а также ужесточение критериев регистрации и

лицензирования банковской деятельности. Кроме того, влияние оказал наметившийся

процесс консолидации кредитных учреждений путем их слияния и преобразования

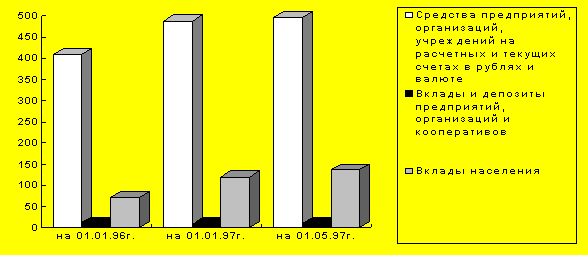

малых банков в филиалы крупных. На рис.1.4. представлена динамика распределения

средств предприятий и населения в банках РФ до кризиса 1998 г.

Рис. 1.4. Динамика распределения средств предприятий и

населения в банках РФ

Достаточность

капитала до 1998 г. имела в целом тенденцию к повышению.

К факторам, способствующим поддержанию устойчивости в

условиях падения номинальных ставок, можно было отнести:

-не все ресурсы обходились банкам так дорого, как

депозиты населения;

-операции столичных банков в значительной мере

осуществляются в иностранной валюте, но основную амортизационную роль сыграл

рынок государственных долговых обязательств (ГКО);

-доходы от операций с ценными бумагами

компенсировали многим банкам уменьшение процентных доходов и доходов от

валютных операций;

-средняя доля просроченных кредитов составила на конец

1996 г. 2,9% от общей суммы выданных кредитов.

Положительным фактором в деятельности российской банковской системы того

периода является то, что начали функционировать как универсальные, так и

специализированные КБ, обслуживающие экономические интересы государственных

предприятий и частных лиц; работу фондовых, товарных и сырьевых бирж;

функционирование торговых предприятий и производителей товаров, страховых

компаний и инвестиционных фондов, промышленных и сельскохозяйственных

предприятий. Кроме того банки начали активнее участвовать в реструктуризации

экономики России, что способствует сглаживанию наслаивающихся проблем и

деформаций в сферах производства, распределения и потребления.

Некоторые показатели деятельности 10 крупнейших банков

России тех лет (представивших балансы по счетам второго порядка) за 1996 г.

приведены в табл. 1.1-1.6.[6]

На фоне относительных успехов в деятельности банковской

системы РФ просматривались негативы и проблемы[7]:

-значительные средства банков оказались заложенными в материальных активах;

-балансы некоторых банков оказались перегружены сверх разумного уровня такими

статьями, как здания, капиталовложения, хозяйственные материалы, потому что они

не справились с дилеммой: «внешняя солидность или ликвидность банка»;

непредсказуемая политика властей по отношению к банкам.

Таблица 1.1

Лидеры по капиталу первого уровня

(В связи с отсутствием расшифровок, данные по

капиталу некоторых банков могут быть несколько завышенными, курс ЭКЮ - конец

1996г.)

|

|

|

|

Капитал первого уровня |

| Место |

Банк |

Место |

Абсолютное значение |

Рост за |

В % к |

|

|

|

нахождения |

Млрд. руб. |

млн. ЭКЮ |

год (%) |

активам |

| 1 |

ОНЭКСИМ |

г. Москва |

1357,0 |

169,7 |

82,28 |

6,73 |

| 2 |

МФК |

г. Москва |

1297,9 |

162,3 |

68,96 |

13,53 |

| 3 |

СБС |

г. Москва |

1285,5 |

160,8 |

51,85 |

12,80 |

| 4 |

Инкомбанк |

г. Москва |

1255,5 |

157,0 |

112,24 |

7,83 |

| 5 |

Автобанк |

г. Москва |

1089,3 |

136,2 |

195,86 |

15,80 |

| 6 |

Промстройбанк РФ |

г. Москва |

931,1 |

116,5 |

нет/дан |

15,86 |

| 7 |

Российский кредит |

г. Москва |

902,3 |

112,9 |

59,12 |

8,74 |

| 8 |

Уникомбанк |

г. Москва |

728,3 |

91,1 |

54,89 |

19,55 |

| 9 |

Возрождение |

г. Москва |

624,8 |

78,1 |

79,71 |

15,38 |

| 10 |

Башкредитбанк |

г. Уфа |

487,6 |

61,0 |

-5,23 |

28,36 |

Таблица 1.2

Динамика активов 10 крупнейших банков

|

|

|

|

Активы (млрд. руб.) |

| Место |

Банк |

Место |

На конец |

Изменение |

|

|

|

нахождения |

1996г. |

за год (%) |

| 1 |

ОНЭКСИМ |

г. Москва |

20155,9 |

14,76 |

| 2 |

Инкомбанк |

г. Москва |

16033,2 |

25,91 |

| 3 |

Менатеп |

г. Москва |

11422,4 |

40,91 |

| 4 |

Российский кредит |

г. Москва |

10327,2 |

47,76 |

| 5 |

СБС |

г. Москва |

10045,0 |

122,6 |

| 6 |

МФК |

г. Москва |

9596,4 |

-13,24 |

| 7 |

Автобанк |

г. Москва |

6893,3 |

31,32 |

| 8 |

Альфа-банк |

г. Москва |

6269,9 |

173,73 |

| 9 |

ТОКОбанк |

г. Москва |

6247,5 |

56,33 |

| 10 |

Промстройбанк РФ |

г. Москва |

5870,7 |

нет/данных |

Таблица 1.3

Лидеры

по прибыли на активы (показатель ROA)

| Место |

Банк |

Место |

Прибыль в % к |

Активы в % |

|

|

|

нахождения |

активам |

Капиталу |

к капиталу |

| 1 |

Ульяновск ВТБ |

г. Ульяновск |

35,42 |

61,19 |

172,77 |

| 2 |

Держава |

г. Москва |

29,40 |

72,28 |

245,82 |

| 3 |

КТБ |

г. Кемерово |

29,11 |

39,40 |

135,36 |

| 4 |

Выборг-банк |

г. Выборг |

26,18 |

55,97 |

213,77 |

| 5 |

Альфа-Альянс |

г. Москва |

25,73 |

41,00 |

159,36 |

| 6 |

Башкредитбанк |

г. Уфа |

24,26 |

36,95 |

152,28 |

| 7 |

Сибэкобанк |

г. Новосибирск |

23,11 |

48,53 |

209,98 |

| 8 |

Волгопромбанк |

г. Волгоград |

22,46 |

73,92 |

329,12 |

| 9 |

ПНБ |

г. Саратов |

21,38 |

55,12 |

257,77 |

| 10 |

Камчатрыббанк |

г. П/Камчатский |

21,38 |

54,83 |

256,45 |

Таблица 1.4

Лидеры по прибыли на капитал (показатель ROЕ)

| Место |

Банк |

Место |

Прибыль в % к |

Активы в % |

|

|

|

нахождения |

активам |

капиталу |

к капиталу |

| 1 |

Солидарность |

г. Самара |

79,90 |

15,14 |

527,73 |

| 2 |

Желдорбанк |

г. Москва |

77,86 |

13,67 |

569,68 |

| 3 |

Волгопромбанк |

г. Волгоград |

73,92 |

22,46 |

329,12 |

| 4 |

Держава |

г. Москва |

72,28 |

29,40 |

245,82 |

| 5 |

УралВТБ |

г. Екатеринбург |

70,91 |

15,40 |

460,38 |

| 6 |

Торибанк |

г. Москва |

66,49 |

5,15 |

1291,46 |

| 7 |

Башкирия |

г. Уфа |

65,07 |

9,99 |

651,57 |

| 8 |

ТатИнвестБанк |

г. Казань |

64,85 |

17,41 |

327,43 |

| 9 |

Пионер |

г. Москва |

64,78 |

15,90 |

407,33 |

| 10 |

Социнвестбанк |

г. Уфа |

64,26 |

13,53 |

474,98 |

Таблица 1.5

Лидеры по доходности операций с ГДО

|

|

|

|

В % к активам |

| Место |

Банк |

Место нахождения |

Чист. Доход |

Прибыль |

Федер. Ценные бумаги |

Кредиты НФС (нетто) |

|

|

|

|

|

(%) |

М |

(%) |

М |

(%) |

М |

| 1 |

Инвестсбербанк |

г. Москва |

42,15 |

7,45 |

51 |

42,16 |

11 |

27,47 |

73 |

| 2 |

Держава |

г. Москва |

38,25 |

29,40 |

2 |

63,97 |

4 |

8,78 |

95 |

| 3 |

Паритет |

г. Москва |

37,48 |

14,79 |

20 |

72,50 |

1 |

5,87 |

99 |

| 4 |

Век |

г. Москва |

34,06 |

5,76 |

62 |

70,63 |

2 |

7,53 |

96 |

| 5 |

Солидарность |

г. Москва |

29,45 |

9,67 |

41 |

64,54 |

3 |

2,17 |

103 |

| 6 |

Пионер |

г. Москва |

22,48 |

15,90 |

16 |

57,83 |

5 |

12,22 |

90 |

| 7 |

Аспект |

г. Москва |

22,11 |

20,10 |

11 |

35,11 |

14 |

11,55 |

92 |

| 8 |

Диалог-банк |

г. Москва |

20,73 |

11,89 |

31 |

29,53 |

18 |

24,49 |

77 |

| 9 |

УралВТБ |

г. Екатеринбург |

20,19 |

15,40 |

17 |

50,70 |

7 |

10,54 |

94 |

| 10 |

КОР |

г. Волгоград |

19,38 |

13,15 |

25 |

22,68 |

30 |

39,92 |

44 |

Таблица 1.6

Банки - лидеры по сумме средств бюджетов и фондов

(включая

депозиты)

| Место |

Банк |

Место |

Счета

бюджетов, бюджетных организаций и внебюджетных фондов |

|

|

|

нахождения |

млрд. руб. |

% к активам |

| 1 |

ОНЭКСИМ |

г. Москва |

2157,3 |

10,70 |

| 2 |

Банк Москвы |

г. Москва |

632,9 |

46,83 |

| 3 |

Автобанк |

г. Москва |

348,9 |

5,06 |

| 4 |

Менатеп |

г. Москва |

297,0 |

2,60 |

| 5 |

Башкредитбанк |

г. Уфа |

214,3 |

12,46 |

| 6 |

Возрождение |

г. Москва |

197,1 |

4,85 |

| 7 |

Уникомбанк |

г. Москва |

183,7 |

4,93 |

| 8 |

Промстройбанк РФ |

г. Москва |

157,0 |

2,67 |

| 9 |

Российский кредит |

г. Москва |

95,7 |

0,93 |

| 10 |

Социнвестбанк |

г. Уфа |

94,4 |

11,37 |

Негативное воздействие на банковскую деятельность в 1995-97 гг. оказали

следующие обстоятельства:

1. Невозврат кредитов в срок или

стремление клиентов списать свои долги, что приводило к убыткам большинства

банков. Так, просроченная задолженность клиентов банка составила в 1996 г.

порядка 25% от общей суммы задолженности, а по отдельным банкам этот показатель

доходил до 90%.

2. Неполучение планируемого дохода в виде процентов за

кредиты из-за нестабильности экономики.

3. Неоправданно-рискованная кредитная политика самих

банков.

Положение российской банковской

системы усугубляли и такие характерные для нее явления, как хроническая

недостаточность собственных капиталов и отсутствие сколько-нибудь достаточных

резервов под кредитные риски. По западным стандартам, минимальным соотношением

между капиталом и размером активов, взвешенных по риску, считается 8%. В российском

банковском секторе этот показатель находился на уровне 3,4%[8].

Все это объясняется не только действием рыночной

экономики, но и тем, что отсутствовала стратегия развития банковской системы,

не определена роль мелких банков.

Правительство РФ не принимало никакого участия в

оздоровлении банков и не придавало должного значения проблеме стабилизации

кредитно-финансовой системы.

При этом

некоторые действия Правительства РФ, ЦБ РФ и законодательной власти

отрицательно сказывались на финансовой деятельности банков.

Политическая нестабильность и снижение доходности на

финансовом рынке обусловили «бегство» капиталов; из-за невыгодности размещения

денег в банках, население прячет их «в чулках», что приводило и приводит, по

сути, к тому, что огромные суммы денег выводятся из оборота.

Долгие годы не решалась проблема

неплатежей. Вследствие этого появлялись денежные суррогаты, процветал бартерный

обмен, что снижало доходную базу банков и, следовательно, их финансовую устойчивость.

Кроме того, Россия развивалась как страна малых и

средних банков (доля банков с уставным капиталом до 20 млрд. руб. в 1996г.

составляла порядка 88%). Мощность российских банков значительно уступала

мощности банков развитых стран, особенно США[9].

Негативным явлением в деятельности банковской системы

России можно считать также банкротство большого количества (нескольких сотен)

банков из-за чрезмерно рискованной кредитной политики, проводимой этими банками

и невыполнения экономических нормативов ЦБ РФ.

В результате всех этих процессов, недальновидной

денежно-финансовой политики Правительства России, в том числе политики на

фондовом рынке, разразился серьезный финансовый кризис 1998 года и «похоронил»

под собой сотни коммерческих банков и надежды миллионов вкладчиков. На

несколько лет доверие к отечественной банковской системе было утрачено.

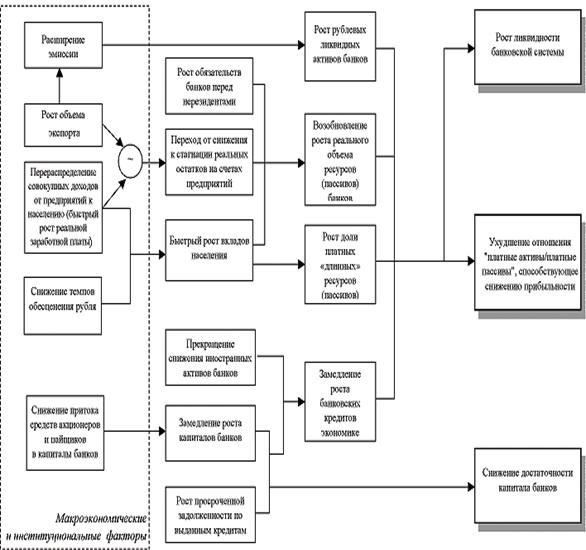

После кризиса банковская система страны

восстанавливается с трудом. Схематично основные факторы и тенденции развития

банковской системы в 2002 г. представлены на рис.1.5.

Продолжались интенсивные сдвиги в структуре

привлеченных средств банков. Основными растущими источниками банковских

ресурсов являлись средства населения и зарубежные заимствования, на фоне

снижающейся значимости привлечения средств от нефинансовых предприятий. Как

свидетельствуют данные Госкомстата РФ, вот уже два года динамика реального

объема вкладов населения держится на высоком уровне – около 7% ежеквартально.

Во второй и третий квартал 2002 года реальные остатки по вкладам увеличились на

16,2%, в том числе без учета Сбербанка – на 22% (рис.1.6.). Доля вкладов

населения в привлеченных средствах банков за этот период выросла с 31,4 до

33,1%, а без учета Сбербанка – с 12,7 до 14,3%.

Рис.1.5. Основные факторы и тенденции

развития банковской системы в 2002 г.

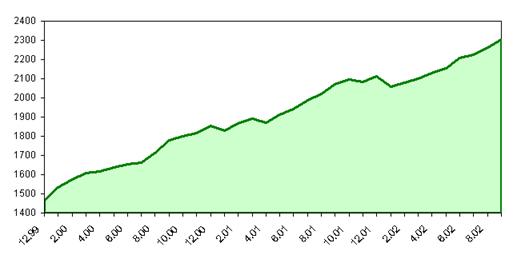

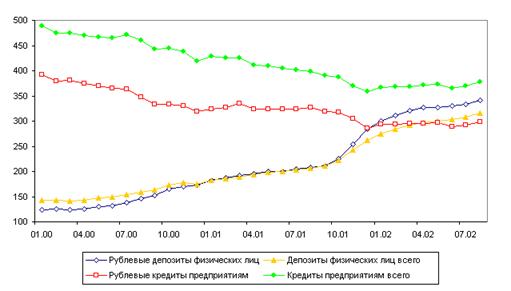

Рис. 1.6.Динамика основных элементов пассивов коммерческих банков

в реальном выражении (без учета Сбербанка, в ценах дек. 1999 г.,

на конец месяца, в

млрд. руб.)

При сложившихся условиях заметно увеличилась доля

валютных вкладов – с 1,8% до 2,4%.

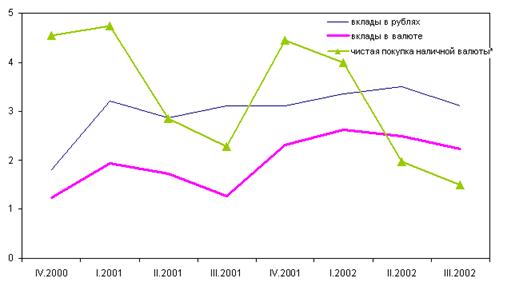

Рис 1.7. Доля различных

видов сбережений

в располагаемых доходах домашних хозяйств (поквартально, %)

Стабилизация реальных остатков на счетах предприятий в сочетании с устойчивым

ростом сбережений населения и активизацией притока средств из-за рубежа привели

к восстановлению роста реального объема совокупных пассивов банковской системы.

(рис.1.8.)

Рис.1.8. Динамика

объема совокупных пассивов (активов) банков в реальном выражении

(в ценах дек. 1999 г., на конец месяца, в млрд. руб.)

Ключевая тенденция текущего

года – замедление роста банковских кредитов, сопровождающееся стабилизацией их

доли в активах банков.

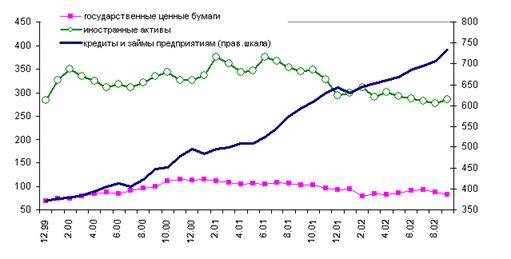

Рис.1.9. Динамика

основных элементов активов коммерческих банков в реальном выражении (без учета

Сбербанка, в ценах дек. 1999 г., на конец месяца,

в

млрд. руб.)

Рис.1.10. Структура активов банков (с учетом Сбербанка, %)

В последние два года в значительной степени укрепилась репутация российских

банков на мировых денежных рынках. Уменьшается просроченная задолженность по

кредитам предприятиям (рис.1.11).

Рис.1.11. Просроченная задолженность по кредитам

предприятиям

(в млрд. руб., в ценах декабря 1999 г.) и ее доля в общем объеме ссуд (в %)

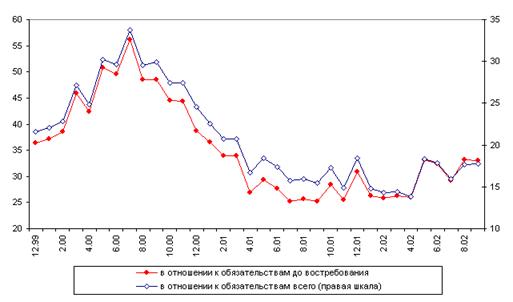

Устойчиво растет ликвидность банковской системы (рис.1.12).

Рис.1.12.

Соотношение абсолютно ликвидных активов и обязательств банков

по счетам и депозитам (по рублевым операциям, %).

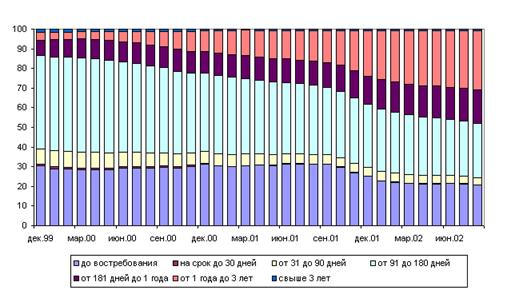

Значительная часть притока средств населения пришлась на средне- и долгосрочные

ресурсы (депозиты со сроком свыше полугода (рис.1.13_____________________________________________)).

Рис.1.13. Средний срок размещения

депозитов и кредитов (в днях)

Рис.1.14.

Срочная структура депозитов населения (на конец месяца, в %)

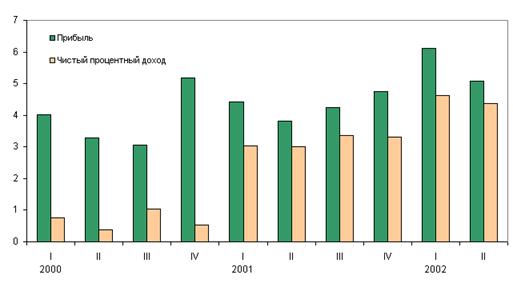

В настоящее время прибыльность

отечественной банковской системы находится на одном из самых высоких уровней за

последние четыре года: 5.1% в годовом выражении за второй квартал, без учета

операций с резервами, см. рис.1.15.).

Рис.1.15. Отношение прибыли

и чистого процентного дохода к активам

(без учета операций с резервами, в годовом выражении, %)

В России

завершился этап стабилизации экономики и банковского сектора, в частности после

кризиса 1998 года. По многим параметрам показатели кредитных организаций

превышают докризисный уровень. Тем не менее, ряд экспертов считает, что

состояние банковского сектора сдерживает темпы экономического роста. Для

реформы банковского сектора необходимо повышение транспарентности деятельности

банков, улучшение надзора и повышение капитализации банков. При этом

государство должно не только поддерживать стабильность, но и поощрять

эффективность деятельности банковского сектора.

Рейтинговое агентство «Эксперт РА» подготовило исследование эффективности

крупнейших российских банков по итогам 1 полугодия 2002 г. (Приложение 1)

В ходе

исследования деятельность банков оценивалась по 5 группам показателей, которые

были рассчитаны на основании информации оборотной ведомости и отчета о прибылях

и убытках (101 и 102 формы) за 1 полугодие 2002 года.

Исследование эффективности показало, что классическое правило пропорциональности

риска и доходности банковской деятельности в настоящее время в России не

выполняется. Частично эта проблема порождена не вполне совершенным

регулированием, частично неконкурентной средой в банковском бизнесе

(банки-лидеры олигопольно владеют наилучшими активами и пассивами), отчасти

непрозрачностью банковского сектора в целом.

Согласно результатам

исследования:

- по эффективности кредитных

операций лидируют: Банк "Возрождение", Банк

"МЕНАТЕП СПб", "ТрансКредитБанк";

- по эффективности операций с

ценными бумагами: "ИНГ Банк",

"Еврофинанс", Национальный резервный банк;

- по эффективности

использования банковских активов: Национальный резервный

банк, Внешторгбанк, ИБГ Никойл;

- по эффективности

использования капитала: Национальный резервный банк,

Доверительный и Инвестиционный Банк, АБН АМРО банк;

- по эффективности управления

персоналом: Ситибанк, Национальный резервный банк, Доверительный

и Инвестиционный Банк.

Прежде всего, следует определиться с основными

понятиями в сфере кредитования.

Кредитные операции – это отношения между кредитором и дебитором (заемщиком)

по поводу предоставления (получения) во временное пользование денежных

средств, их возрата и оплаты. При этом имеется в виду именно содержание

действий участников отношений, прежде всего банковских работников.

Кредитные

операции в общем виде делятся на активные и пассивные. В первом случае банк (кредитное

учреждение) является кредитором, т.е. стороной, дающей кредит (ссужающей

деньги) и размещающей денежные средства в форме депозитов (вкладов),

во втором – дебитором, т.е. стороной, берущей кредит и принимающей денежные

средства в форме депозитов (вкладов). Т. е. и активные, и пассивные

кредитные операции предполагают использование как кредитов (ссуд), так и

депозитов (вкладов). Иначе говоря, кредитные операции включают в себя:

Ссудные

операции и депозитные операции

Таким

образом, ссудные операции – это действие работников банков (кредитных

учреждений) по предоставлению и (или) получению кредитов, и их возврату и

оплате соответствующих процентов, а ДЕПОЗИТНЫЕ ОПЕРАЦИИ – действие тех же

работников по размещению и (или) привлечению к себе вкладов, их возврату и

оплате причитающихся процентов.

Принципиальное деление

кредитных операций на указанные виды схематично может быть представлено

следующим образом.

АКТИВНЫЕ

ОПЕРАЦИИ ПАССИВНЫЕ ОПЕРАЦИИ

1. Кредитование клиентов 6.

Депозиты клиентов

2. Кредитование других банков 7.

Депозиты банков

3. Депозиты в других банках 8.

Кредиты банков в том числе

4. Средства на резервном

корсчете центрального

в центральном банке

5. Средства на корсчетах в других

банках

Основной предмет ссудных операций – кредит (ссуда)

как определенная сумма денег, которая выдается (получается),

возвращается, оплачивается, соответственно депозитных операций – вклад (депозит)

как сумма денег и (или) иных ценностей (ценных бумаг), которая

помещается (принимается), возвращается, в необходимых случаях

оплачивается. (Очевидно, вопрос о плате (проценте) не возникает в тех

случаях, когда депозит составляют взносы налогов, сборов, пошлин, взносы в

обеспечение иска, явки и т.п.) Кредиты (ссуды) и вклады (депозиты)

имеют множество видов (табл.2.7)

Таблица. 2.7.Виды кредитов

| Критерий

(признак) |

Вид кредита (ссуды) |

| 1.

Роль банка (кредитор или заемщик) |

·

Активный

·

Пассивный

|

| 2.

Срок |

·

До востребования (онкольный)

·

Строчный

·

Краткосрочный

·

Среднесрочный

·

Долгосрочный

|

| 3.

Назначение |

См.

Примечание 2 |

| 4.

Цель |

·

На увеличение капитала

(производственных фондов)

·

На временное пополнение средств

·

На потребительские цели

населению (потребительский)

|

| 5.

Наличие и характер обеспечения |

·

Бланковый (необеспеченный)

·

Обеспеченный

·

Залогом товаров или ценных бумаг

(ломбардный)

·

Гарантийным обязательством или

поручительством

·

Страхованием

|

| 6.

Способ |

·

Кредит деньгами

·

Кредит посредством акцептования

векселя заемщика

|

| 7.

Степень риска |

·

С наименьшим риском

·

С повышенным риском

·

С предельным риском

·

Нестандартный

|

| 8.

Другие |

См.

примечание 1 |

Примечание 1 Классификация может проводиться и по другим критериям. Ими могут быть,

например: условия, порядок и сроки уплаты процента и возвращения основного

долга; режим открываемого заемщику счета; отраслевая принадлежность

ссудополучателя, форма собственности и организационно–правовая форма клиента;

источники происхождения кредитных ресурсов и др.

Примечание 2 Американские авторы классифицируют банковские ссуды

по критерию назначения следующим образом:

·

Ссуды торговым и промышленным

предприятиям.

·

Ссуды под недвижимость.

·

Ссуды частным лицам.

·

Ссуды финансовым учреждениям.

·

Ссуды фермерам.

·

Ссуды на приобретение или хранение

ценных бумаг (брокерам и дилерам по операциям с ценными бумагами).

·

Прочие ссуды

Учет выданных ссуд ведется на

открываемых клиентом ссудных счетах разного типа. Это могут быть:

·

простой ссудный счет;

·

специальный ссудный счет (выдача ссуд осуществляется по мере необходимости

путем оплаты кредитором расчетных документов заемщика без документального

оформления кредита каждый раз, а погашение ссуды происходит путем направления

выручки заемщика непосредственно на данный спецсчет);

·

контокоррентный счет (единый счет клиента, на котором могут отражаться как

поступление выручки, так и ссуды и платежи клиента - заемщика).

На отдельных балансовых счетах ведется учет

разносрочных ссуд, выданных одному заемщику. Во всех случаях по дебету ссудного

счета отражается сумма выданной ссуды, по кредиту – ее возврат (погашение).

Режим счета определяется в кредитном договоре. В соответствии с ним сумма

кредита может быть либо перечислена на расчетный (корреспондентский)

счет заемщика, либо выдана ему “живыми” деньгами (с учетом принятых

ограничений на расчеты наличными), либо кредитор может оплачивать затраты

заемщика по кредитуемой сделке, постепенно «выбирая» определенную

договором сумму.

Важным элементом кредитной политики банка является

используемый им инструментарий для удовлетворения потребностей клиентов в

заемных средствах, выраженный в видах, выдаваемых банком ссуд (кредитов).

Чем разнообразнее этот инструментарий, тем полнее могут быть удовлетворены

индивидуальные потребности клиентов. Вместе с тем на выбор банком кредитного

инструментария оказывают влияние не только потребности клиента, но и его

особенности (финансовая надежность и другие характеристики), а также,

разумеется, возможности и интересы самого банка. Ссуды классифицируются по

разным признакам. Развернутая классификация представлена в табл.2.8.

Таблица 2.8.

Классификация банковских ссуд

| Критерии

классификации |

Виды

ссуд |

| 1.Источники привлечения |

Внутренние (в пределах своей страны)

Внешние (международный)

|

| 2.Статус кредитора |

Официальные

Неофициальные (включая ссуды клиентов и чатных лиц)

Смешанные

Международных организаций (МВФ, МБРР, ЕБРР и др.)

|

| 3Форма предоставления |

Налично-денежная

Рефинансирование

Переоформление:

-

Реструктуризация

-

Предоставление нового кредита

|

| 4.Валюта привлечения |

В валюте страны-кредитора

В валюте страны заемщика

В валюте третьей страны

В ЭКЮ и СДР

Мультивалютный

|

| 5.Форма привлечения (организации) |

Двусторонние

Многосторонние:

-

Синдицированные

-

Консорциальные

-

“Зеркальные”

|

| 6.Степень обеспеченности возврата |

Необеспеченные (межбанковские)

Обеспеченные:

-

Материально обеспеченные

(залогом), в том числе ломбардные и ипотечные

-

Бланковые (обеспеченные

банковским векселем)

|

| 7.Техника предоставления (привлечения) |

Одной суммой

Открытая кредитная линия

Stand – by

Конторкоррентные

Овердрафтные

|

| 8.Сроки пользования |

Краткосрочные

Среднесрочные

Долгосрочные, в том числе инвестиционные

межбанковские

|

| 9.Направленность вложения средств |

На текущие нужды (формирование оборотных активов)

Инвестиционные

|

| 10.Экономическое назначение |

Связанные:

-

Платежные (под оплату платежных

документов, при-обретение ценных бумаг, авансовые платежи,

пост-финансирование, под конкретную коммерческую сделку)

-

Под формирование запасов

товарно-материальных ценностей, включая сезонные

-

Под финансирование производственных

затрат

-

Расчетные (учет векселей)

-

Под финансирование

инвестиционных затрат (увели-чение фондов)

-

Потребительские (физическим

лицам) и др.

-

Промежуточные (под лизинг и

т.п.)

Несвязанные (без указания объекта

кредитования в кредитном соглашении)

|

| 11.Степень концентрации объекта кредитования |

Под единичную потребность (оплата конкретного

контракта и т.д.)

Под совокупную потребность (систематическая ссуда на

приобретение товаров, приобретение и переработку производственных материалов)

Под укрупненную потребность (систематический кредит

на общую потребность клиента в средствах без ее расшифровки)

|

| 12.Вид процентной ставки |

С фиксированной ставкой

С плавающей ставкой

Со смешанной ставкой

|

| 13.Форма погашения |

Погашаемые одной суммой

Погашаемые через равные промежутки времени и равными

долями

Погашаемые неравномерными долями

|

| 14.Юридическая подчиненность кредитных операций |

Починяющиеся законодательству страны-заемщика

Подчиняющиеся законодательству третьей страны

|

С октября

1998 года начали заметно различаться потенциальные и фактические объемы

кредитования. Потенциальные оценивались, исходя из предкризисных пропорций

банковской системы, когда оба ограничения - достаточность капитала и

ликвидность - были равно связывающими для банков. В результате до кризиса 1998

года фактический объем выданных кредитов и потенциальные объемы кредитования

были близки. В конце 1998 года потенциальный объем кредитования, рассчитанный

исходя из ограничения ликвидности, начал быстро увеличиваться и значительно

оторвался от фактического и предельного объема кредитования, определенного

достаточностью капитала банка.

В то же

время в течение длительного времени фактический объем кредитования превышал

оптимальный объем, задаваемый капиталом банковской системы. Однако ускоренная

рекапитализация банков к началу 2000 года привела к сближению этих двух

показателей. К началу 2001 года фактический объем кредитования был очень близок

к потенциальному объему кредитования, задаваемому капиталом банков, но

избыточная ликвидность позволяет практически удвоить объем предоставленных

кредитов. Однако, как это часто бывает, зарегистрированные данные в целом по

банковской системе скрывали значительные резервы роста.

Коэффициент текущей ликвидности банков практически не изменился с середины 1999

года, в то же время нормативы Н1 и Н2 быстро росли и стабилизировались в 2000

году.[10]

К началу

2000 года платежеспособные банки могли, не нарушая норматива достаточности

капитала, увеличить рискованные активы на 750 млрд. рублей (84%).[11]

Более

консервативная оценка, учитывающая, что банки стремятся поддерживать значение

коэффициента достаточности на уровне заметно выше минимально установленного,

дает значения 390 млрд. рублей (44%). Это эквивалентно 6% ВВП России в 2000

году. Такой прирост кредитования являлся макроэкономическим фактором,

способствующим увеличению производства и улучшающим положение банков.

Таким

образом, агрегированные и макроэкономические индикаторы указывали на

значительный потенциал увеличения кредитных операций российских банков,

оцениваемый в несколько процентов ВВП России. К сожалению, микроэкономический

анализ способен частично нивелировать наиболее оптимистические оценки.

Анализ

финансового положения отдельных российских банков, проводимый в Центре

экономического анализа «Интерфакса» в рамках подготовки нового продукта

семейства «Интерфакс-100» - Портрета банка - показывала, что многие крупнейшие

российские банки уже приняли значительные риски.

Крупные

кредиты, выданные российскими банками (т.е. кредиты, превышающие 5% капитала

банка-кредитора), в целом по России составляли 714 млрд. рублей (60%). Обычно

крупный кредит составляет 20-30% капитала банка-кредитора. Центральный банк

установил предел крупных кредитных рисков в размере 800% капитала банков. Этот

норматив нарушали всего 4 банка (0,3% общего числа), у 808 банков крупные

кредиты превышают величину капитала, у 86% банков крупные кредиты превысили

половину капитала. По оценке специалистов, учитывая типичные размеры крупного

кредита по отношению к капиталу, даже значение норматива на уровне 200%

являлось опасным для финансовой устойчивости банка.

На 11

крупнейших заемщиков пришлось 129 млрд. руб. кредитной задолженности по крупным

кредитам, что соответствовало более 10% кредитов, выданных российскими банками,

и более 13% кредитов небанковскому сектору.

Однако не

меньшую потенциальную опасность представляла и основная масса кредитов,

выданных российскими банками. Объем требований российских банков к предприятиям

за 1998 - 1999 годы увеличился почти в 2,5 раза, с 380 до 940 млрд. руб.

Значительная их часть выдана «новым» для банков заемщикам, кредитоспособность которых

резко выросла после девальвации. Большая часть новых кредитов была выдана на

срок более года и опиралась на оптимистические прогнозы развития экономики

России. При снижении темпов роста экономики часть этих кредитов могла оказаться

затруднительной к взысканию. Требовалась консолидация операций и усиление

контроля за принятием новых рисков.

Что

касается потребительского кредитования, то здесь отметим следующее.

Важным

фактором, сдерживающим развитие потребительского кредитования в России,

является отсутствие банка данных о заемщиках. Именно в области потребительского

кредитования роль кредитных бюро велика, как нигде более. Только накопление

массива кредитных историй позволит сделать потребительское кредитование менее

рискованным и позволит подключиться к нему широкому кругу банков.

В 2001

году можно было говорить о резком увеличении темпов роста кредитного портфеля,

предоставленного физическим лицам. Если экстраполировать тенденцию темпов роста

кредитного портфеля банков частным заемщикам, сложившуюся в 2000 году, на 1-е

полугодие 2001 года, получим, что из прироста объема ссуд гражданам (включая

ссуды предпринимателям) за первые семь месяцев 2001 года в размере 31 млрд

руб., превышение ожидаемого значения составило 9 млрд руб. То есть сложившиеся

темпы роста кредитов физическим лицам были почти в 1,5 раза больше, чем можно

было ожидать. Но рост кредитного портфеля начинается с очень низкого старта.

Всего граждане России получили 70 млрд рублей кредитов, эта сумма эквивалентна

менее чем 50 рублям кредитной задолженности на одного россиянина.[12]

Одним из

факторов отмеченного ускорения темпов роста кредитования граждан коммерческими

банками являлось, по видимости, внесение в Налоговый кодекс РФ статей 86.1-86.3

о налоговом контроле за расходами физического лица. Согласно этой статье, при

приобретении физическим лицом недвижимого имущества, транспортных средств,

ценных бумаг, культурных ценностей или золота в слитках налоговые органы после

получения от организаций и уполномоченных лиц, осуществляющих регистрацию этого

имущества, проводят анализ соответствия расходов физического лица его

задекларированным доходам. При наличии серьезного расхождения между декларированными

доходами и расходами физического лица или отсутствии информации о доходах

физического лица налоговые органы направляют требование о даче пояснений по

этому факту.

Одним из

самых распространенных приемов обхождения этого закона является декларирование

в качестве источника средств получение кредита.

Лидерами

по объему предоставленных кредитов гражданам являются крупные корпоративные

банки. Именно в этих же банках наблюдается самая низкая доля просроченных

кредитов. По объему предоставленных кредитов гражданам лидирует Сбербанк. На

середину 2001 года он выдал кредитов на сумму 21,2 млрд руб. За 1-е полугодие

объем кредитов гражданам в Сбербанке выросли на 41,4%. На втором месте -

Альфа-банк с остатком ссуд гражданам на 6,2 млрд руб. При этом за полгода объем

ссуд гражданам в банке вырос в 50,5 раза (!). Также очень высокие темпы роста

кредитного портфеля гражданам сложились в банке «Менатеп Санкт-Петербург» (34,3

раза).[13]

Стоит

заметить, что банки, реально занимающиеся кредитованием граждан, не могут

похвастаться особо низкой долей просроченных кредитов. Более пристальный анализ

позволяет развеять и миф о сравнительно более высокой надежности частных

заемщиков.

На кредиты

связанным заемщикам приходится до 45% кредитного портфеля российских банков.

При этом подавляющая часть кредитов в рублях на срок свыше трех лет выдается на

крайне льготных условиях. К такому выводу пришли в своем последнем исследовании

специалисты рейтингового агентства «Интерфакс».[14]

Нормативы

ЦБ не отражают реального масштаба проблемы кредитования связанных заемщиков.

Если судить по значениям этих нормативов, такой проблемы просто не существует:

по состоянию на 1 июля 2001 года из 1322 банков лимит риска на всех акционеров

по отношению к капиталу нарушали всего три банка, а аналогичный лимит на всех

инсайдеров - только четыре банка. В первой сотне банков на кредиты акционерам

приходится в среднем 13,8% капитала. По мере уменьшения активов доля кредитов

акционерам в капитале банка приближаются к 20%, в отдельных группах даже к 25%.

Кредиты инсайдерам во всех группах оказываются примерно одинаковыми и

колеблются на уровне 1% капитала, резко поднимаясь у самых малых банков до 2,3%

капитала.[15]

Однако в

реальности проблема оказывается гораздо более серьезной. Дело в том, что многие

банки фактически скрывают своих реальных акционеров. Для этого активно

используются офшоры и подставные компании. Имеются случаи, когда банк имеет

нескольких крупных акционеров, в сумме контролирующих более 50% капитала банка,

при этом компании-акционеры взаимно владеют акциями друг друга. В такой

ситуации выяснению истинных собственников банка не поможет даже отслеживание

нескольких уровней собственности. Без установления реальных собственников

банков невозможно и адекватное определение рисков банка, связанных с

кредитованием своих акционеров.

Очень

часто банк (судя по формальным значениям его нормативов, не несущий высоких

рисков, связанных с акционерами) имеет в качестве крупнейших заемщиков членов

той же ФПГ, к которой принадлежит. В наиболее типичном случае, когда акционером

банка выступает управляющая компания (холдинг), такая ситуация становится не

исключением, а правилом. При консолидированном рассмотрении всего холдинга

кредитные риски на связанных заемщиков оказываются гораздо более значимыми, чем

это может показаться исходя из значений пруденциальных нормативов.

Доминирование связанного кредитования порождается дефицитом кредитных ресурсов.

Из-за этого доступ к кредитованию является привилегией «приближенных» клиентов.

В результате владение банком оказывается важным фактором конкурентного

преимущества для предприятий. Кэптивные банки собирают ресурсы со всех

клиентов, а кредитуют в основном группу привилегированных клиентов. Остальные

же кредитуются по остаточному принципу. При этом получается, что по отдельности

банк и предприятия оказываются менее прибыльными для владельцев, чем в связке.

Отдельная

группа проблем связана с использованием кредитных схем для увеличения капитала

банков. Центральный банк запрещает использование кредитов банка для увеличения

капитала, однако если получателем кредита оказывается не акционер, а иная

компания (которая впоследствии перечисляет средства акционеру по фиктивному

контракту), выяснить кредитный характер средств, вносимых в капитал банка, не

представляется возможным.

Подводя

итоги Первой главе дипломного исследования, отметим, что сейчас в России

возможны три варианта развития банковского сектора. При первом сохранится

доминирующее положение Сбербанка РФ и Внешторгбанка при поддержке государства.

В этом случае активы банковского сектора к 2004 году увеличатся до 30-40% ВВП.

Второй вариант предполагает создание крупных частных системообразующих банков и

административное вытеснение малых и средних банков, что повлечет за собой

снижение уровня конкуренции, а активы банков к 2005 году составят 37-38% ВВП. В

третьем - «конкурентном» варианте предусматривается компромисс между концентрацией

капитала и поощрением развития средних и малых банков. Активы при этом составят

к 2005 году 40-42%.[16]

Государственная политика по отношению к банковской системе в последние годы

основывалась на необходимости восстановления стабильности после кризиса 1998

года. В настоящее время эти задачи выполнены, что и нашло отражение в принятой

в конце 2001 года стратегии развития банковского сектора.

Модель

поведения банковского сектора должна быть изменена в лучшую сторону, в

частности, должна измениться модель участия банков в экономической жизни. Банки

должны быть более ориентированы на кредиты.

Глава 2. Методология учета и

анализа кредитных рисков коммерческого банка

Risko на испанском означает скалу, да не просто скалу,

а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность;

2) действие наудачу в надежде на счастливый исход.

Успех -

это 1) достижение поставленной цели; 2) желанный исход начатого мероприятия; 3)

последовательное достижение намеченных серьезных личных планов.

Правильное

решение - это количественно обоснованный выбор наилучшего образа действий,

ведущих к достижению поставленной цели в данных условиях обстановки.

Избежать

полностью риска невозможно. Риск бывает оправданный и неоправданный. Умение

рисковать - это умение проводить границу между оправданным и неоправданным

риском в каждом конкретном случае. Драма необходимости выбора при недостаточных

основаниях знакома каждому, кому приходилось принимать ответственные решения.

Расширенное толкование риска идентифицируется с понятием неопределенности,

означающим невозможность точного прогнозирования оптимального вектора развития

сложной системы и несущим в себе не только вероятность негативных последствий,

но также и позитивные возможности.

Из

определения риска следует, что:

1) он

представляет собой образ действий в неопределенной обстановке (наудачу);

2) что

рисковать следует лишь в тех случаях, когда возможен успех (в надежде);

3) что

ожидаемый результат риска носит не однозначный, а случайный характер.

Причины

неопределенности (первой стороны риска):

а)

неполнота наших знаний об окружающем мире (историю развития человечества можно

представить как историю борьбы с неопределенностью);

б)

случайность, т.е. то, что в сходных условиях происходит неодинаково, причем

заранее нельзя предугадать, как будет в этот раз. Спланировать каждый данный

случай невозможно;

в)

противодействие.

Второй

стороной риска является ожидание успеха - речь идет о неком конечном итоге

действий, в котором общий успех преобладает над общим проигрышем.

Третья

сторона риска - случайность. Изучение законов случайного дает возможность

предсказать общий исход действий, сопряженных с риском.

Вот лишь некоторые из

определений риска.

Риск –

неопределённость, связанная со стоимостью инвестиций в конце периода.[17]

Риск –

вероятность неблагоприятного исхода.[18]

Риск –

возможная потеря, вызванная наступлением случайных неблагоприятных событий.[19]

В

современных условиях оценка риска является теоретической базой для принятия

решений в политике и экономике. Для преодоления неопределенности, с которой

сталкиваются инвесторы в зарубежной стране, прежде всего, проводится анализ

странового риска (country risk), определяющего вероятность того, что суверенное

государство или независимые кредиторы в определенной стране не будут иметь

возможности или желания выполнить свои обязательства по отношению к иностранным

кредиторам и/или инвесторам.

В рамках

общего странового риска различают некоммерческий, или политический, и

коммерческий риски. Последний делится в зависимости от уровня своего влияния:

1) на уровне государства - риск неплатежеспособности (sovereign risk),

ассоциирующийся с предоставлением займов иностранным правительствам, 2) на

уровне компаний - трансфертный риск (transfer risk) - риск того, что при

проведении экономической политики отдельная страна может наложить ограничения

на перевод капитала, дивидендов и процентов иностранным кредиторам и

инвесторам.

В.Вестон и

Б.Сорж определяют политический риск как «действия национального правительства,

которые мешают проведению деловых операций, изменяют условия соглашений или

приводят к конфискации собственности иностранных компаний.» По определению

Кобрина, политический риск – «непредвиденные обстоятельства, возникающие в

политической среде и принимающие обычно форму ограничений в проведении

операций.» Г.Райс и И.Махмауд настаивают на необходимости учитывать не только

внутренние политические события в стране, но и международную политическую

ситуацию. Согласно этим авторам, политический риск может быть определен как

внутристрановые и международные, конфликтные и интеграционные события и

процессы, которые могут (или не могут) привести к изменениям в

правительственной политике внутри страны или в зарубежных странах, что

выразится в неблагоприятных условиях или дополнительных возможностях

(касающихся, напр., прибыли, рынков, персонала) для фирмы.

Некоторые

исследователи политического риска (С.Робок, С.Кобрин, Дж.Саймон) выделяют

макро- и микрориск, в зависимости от уровня экономических субъектов, на который

они распространяются. Макрориск ассоциируется с вероятностью

политических событий, отражающихся на всех иностранных субъектах в стране

размещения. К микрорискам относятся риски, специфичные для отрасли,

фирмы или даже отдельного проекта.

Ч.Кеннеди

предложил деление политического риска на экстралегальный и

легально-правительственный. Подобной классификации придерживаются Ж. де ла

Торре и Д.Некар.

В 80-х

годах ХХ века активно проводились исследования по проблемам развития и

улучшения методов прогнозирования. В работах Дж.Остина и Д.Йоффи, Т. Морана,

В.Оверхольта, Т.Шрива уделялось внимание общим методам оценки и анализа

политического риска. Другая группа ученых, среди которых Дж.Морган, С.Марк,

Дж.Сасси и С.Дила, сосредоточила свои усилия на индивидуальных подходах фирм.

Задача

прикладных исследований риска состоит в том, чтобы снизить остроту

неопределенности, предусмотреть возможные негативные и позитивные последствия ее

развития. Современные методы позволяют количественно и качественно оценить

вероятность достижения цели, отклонения от цели или неудачи.

Заслуживают внимания две финансово ориентированные рейтинговые системы:

Institutional Investor's Country Credit Rating и Euromoney's Country Risk

Index, охватывающие 109 и 116 стран соответственно. В модели Euromoney рейтинг

странового риска составляется путем комбинирования набора индикаторов типа

Лондонской ставки предложений по межбанковским кредитам (LIBOR), первичного

ценообразования, межбанковских кредитов и т.д. Для характеристики общих

экономических и политических тенденций, таких как степень национального

контроля над ключевыми секторами экономики, политическая нестабильность,

международный статус страны, изменения в торговом балансе правительства и фирм

применяются целые группы переменных. Преимущество индикаторов в их

объективности и (в большинстве случаев) измеряемости, что позволяет быстро

создавать точные отчеты о событиях. Однако крупной проблемой остается

теоретическая обоснованность индикаторов. Другой проблемой является статичность

рейтингов по определению: они рассматривают прошедшие события и условия,

которые могут не иметь никакой связи с будущим.

Множество

подходов высвечивает сложность и многоразмерность проблемы анализа и оценки

риска вообще. Экспертные системы критикуются за то, что в них не всегда четко

прослеживаются причинные отношения. Эконометрические модели часто страдают

сложностью обеспечения текущими источниками данных большинства независимых

переменных, необходимых для анализа. Встроенные модели могут быть дороги,

продолжительны во времени и географически ограничены. Из этого следует, что

оптимальный подход должен сочетать лучшие стороны каждого из методов и давать

возможность измерять макрориски и интерпретировать их применительно к

проектно-специфическим условиям.

В целом,

риск, вызываемый текущими политическими процессами, крайне высок, и может быть

охарактеризован как риск переходного периода: любые

события в политической жизни могут иметь последствия гораздо более

разрушительные, чем в стабильно развивающейся стране.

На наш

взгляд, достаточно полно определяет экономический риск Ковалёв В.В.:

Риск -

уровень финансовой потери, выражающейся а) в возможности не достичь

поставленной цели; б) в неопределённости прогнозируемого результата; в) в

субъективности оценки прогнозируемого результата.[20]

Существуют общие причины возникновения банковских

рисков и тенденции изменения их уровня. Во всех случаях риск должен быть

определен и измерен. Анализ и оценка риска в значительной мере основаны на

систематическом статистическом методе определения вероятности того, что

какое-то событие в будущем произойдет. Обычно эта вероятность выражается в

процентах. Соответствующая работа может вестись, если выработаны критерии

риска, позволяющие ранжировать альтернативные события в зависимости от степени

риска. Однако исходным пунктом работы является предварительный статистический

анализ конкретной ситуации.

Риском можно управлять, т.е. использовать меры,

позволяющие в определенной степени прогнозировать наступление рискового события

и принимать меры к снижению степени риска. Эффективность организации управления

рисками во многом зависит от классификации.

Не менее дискуссионной, чем понятие «риск» является и классификация

рисков.

Под классификацией

понимают систему соподчиненных понятий какой-либо области знания или деятельности

человека, используемую как средство для установления связей между этими

понятиями. Таким образом, классификация рисков означает систематизацию

множества рисков на основании каких-то признаков и критериев, позволяющих

объединить подмножества рисков в более общие понятия.

Вопросами

поиска оптимальных критериев занимаются до сих пор. Так, одним из первых

классификацией рисков занялся Дж.М.Кейнс. Он подошел к этому вопросу со стороны

субъекта, осуществляющего инвестиционную деятельность, выделив три основных

вида рисков:[21]

·

предпринимательский риск – неопределенность получения ожидаемого дохода от

вложения средств;

· риск

«заимодавца» - риск невозврата кредита, включающий в себя юридический риск

(уклонение от возврата кредита) и кредитный риск (недостаточность обеспечения);

· риск изменения ценности денежной единицы – вероятность потери средств в

результате изменения курса национальной денежной единицы (рыночный риск).

Классификация рисков позволяет глубже понять их экономическую сущность,

разработать и применить необходимые методы анализа, организовать систему

управления рисками инвестиций. Экономические риски классифицируют также по

следующим признакам:

· по

степени связи колебаний доходности активов с колебаниями доходности фондового

рынка (рыночного портфеля) выделяют систематический и несистематический

(собственный) риски;

· по

возможности снижения риска при диверсификации портфеля инвестиций выделяют

диверсифицируемый и недиверсифицируемый риски. Систематический риск не может

быть диверсифицирован;

· по

природе риска выделяют [22]:

технико-технологические, маркетинговые, финансовые, риски участников проекта, военно-политические,

юридические, экологические, строительные, риски форс-мажорных обстоятельств

(непреодолимой силы), социальные, специфические (для данных инвестиций) и

другие риски. Некоторые авторы подвергают критике такие классификации за

смешанные классификационные признаки и неполный характер перечисления.

Альтернативную классификацию выдвинул Ф. Замуруев[23],

подразделивший риски на естественные, страновые, рыночные и деловые;

· по

отношению к макро- и микросреде риски подразделяют на: общеэкономические

(макроэкономические), региональные, отраслевые, риск фирмы, риск отдельного

проекта;

· по

отношению к среде организации риски подразделяют на внешние и внутренние;

· по

возможности страхования - на страхуемые и нестрахуемые;[24]

· по

возможности управления (снижения) - на управляемые и неуправляемые.

Помимо

данной классификации риски необходимо подразделять также на риски, связанные с

колебаниями условий внешней среды (например, с колебаниями курсов валют, ценных

бумаг, относительных цен на товары), и риски, связанные с недостатком знаний

экономического субъекта о внешней среде (информационные риски). Величина

информационного риска определяется объемом используемой информационной базы.

Подавляющее большинство

зарубежных авторов выделяет следующие риски:

· операционный риск (operational risk);

· рыночный риск (market risk);

· кредитный риск (credit risk).

Подобного подхода

придерживаются ведущие западные банки, специалисты Базельского комитета, разработчики

систем анализа, измерения и управления рисками, а также российские специалисты.

К этим базовым рискам

добавляют еще несколько вариантов, встречающихся в той или иной последовательности:

· деловой риск (business risk);

· риск ликвидности (liquidity risk);

· юридический риск (Legal risk);

· риск, связанный с регулирующими органами (regulatory risk).

Спецификой

западной классификации рисков является то, что в этих странах существует устойчивая

банковская система, а также развитые рынки: валютный и ценных бумаг. Таким

образом, большинство работ, посвященных вопросам риска неразрывно связано с

указанными институтами, а также органами, их регулирующими.

Проблематика и методология рисков, свойственных банкам и банковским

организациям, проработана за рубежом достаточно тщательно. Основные документы,

которыми руководствуются риск-менеджеры западных компаний, разрабатываются

Базельским комитетом по банковскому надзору (Basle Committee on Banking

Supervision). Наиболее полно классифицирующими риски являются “Основные

положения по управлению рисками деривативов” (Risk Management Guidelines for

Derivatives).

В соответствии с этим

документом, банк, как правило, встречается со следующими видами рисков:

· Кредитный риск (включая риск погашения).

· Рыночный риск.

· Риск потери ликвидности.

· Операционный риск.

· Юридический риск.

Под операционным

риском понимается риск, связанный с недостатками в системах и процедурах

управления, поддержки и контроля.

Кредитный

риск – риск того, что участник-контрагент не исполнит свои обязательства в

полной мере либо на требуемую дату, либо в любое время после этой даты.

Рыночный риск - риск потерь, зафиксированных на балансовых и забалансовых

позициях, из-за изменения рыночных цен; это риск изменения значений параметров

рынка, таких как процентные ставки, курсы валют, цены акций или товаров,

корреляция между различными параметрами рынка и изменчивость (волатильность)

этих параметров.

Риск

потери ликвидности – риск того, что фирма не сможет в конкретный момент

погасить свои обязательства имеющимся капиталом.

Юридический риск – риск того, что в соответствии с действующим на данный

момент законодательством партнер не обязан выполнять свои обязательства по

сделке.

Каждый из

вышеозначенных рисков включает в себя значительное количество конкретных

рисков, например: операционный риск – риск обмана, риск аварий, риск стихийных

бедствий; кредитный риск – риск невозврата основной суммы кредита, риск заемщика;

рыночный риск – процентный риск, валютный риск и пр. Зачастую указанные риски

тесно переплетаются.

Используя

вышеозначенную классификацию, учитываются и коммерческие и финансовые риски,

которые «разбросаны» по всем категориям.

Перечисленные типы рисков взаимосвязаны. Очевидно, что кредитный риск ведет к

возникновению всей цепочки банковских рисков, а также может привести к риску

ликвидности и неплатежеспособности банка. Поэтому от организации кредитного

процесса зависит «здоровье» банка. Процентный риск в своем роде самостоятелен,

так как связан с конъюнктурой на рынке кредитных ресурсов, и действует как

фактор, не зависящий от банка. Однако он в состоянии усугубить кредитный риск

и всю цепочку рисков, если банк не будет приспосабливаться к изменению уровня

рыночной процентной ставки.

Наиболее важными элементами, положенными в основу классификации банковских

рисков, являются:

• тип, или вид, коммерческого банка;

• сфера возникновения и влияния банковского риска;

• состав клиентов банка;

• метод расчета риска;

• степень банковского риска;

• распределение риска во времени;

• характер учета риска;

• возможность управления банковскими рисками;

• средства управления рисками.

Рассмотрим подробно особенности классификации банковских рисков в зависимости

от состояния каждого из перечисленных элементов.

Тип (вид) банка и риски. В настоящее время с учетом направления

деятельности банков можно говорить о трех типах (видах) коммерческих банков: специализированные,

отраслевые, универсальные. Ясно, что набор рисков для этих банков будет

разным.

• В специализированном, например инновационном, банке преобладают повышенные

риски, связанные с кредитованием рискованных предприятий, технологий,

реализация которых в первое время затруднена. Это требует и особых методов регулирования

банковского риска, в частности, получения гарантий от государства, внедрения

залогового права на недвижимость и т.п. Холдинговое учреждение, специализирующееся

на покупке контрольных пакетов ценных бумаг, производит оценку риска по

операциям с ценными бумагами и т.д. Таким образом, специализированные банки

несут риски по тем специфическим банковским операциям, которые составляют

направление их деятельности.

• Отраслевые банки тесно связаны с определенной отраслью, поэтому спектр их

рисков, кроме рисков по произвольным банковским операциям, зависит

преимущественно от экономических (т.е. внешних для банка) рисков клиентов

банка. В отраслевом банке необходимо рассчитывать размер среднеотраслевого

риска для определения неиспользованных резервов на предприятиях и учреждениях

отрасли и выработки основных направлений деятельности банков.

• Универсальные банки вынуждены учитывать в своей деятельности все виды

банковских рисков. В этой связи целесообразно выработать оптимальный набор

видов риска для каждого типа (вида) банка.

Повышенной степенью риска в рассмотренных вариантах обладают отраслевые банки

как некрупные, немобильные, с жесткой привязкой к отрасли и клиенту, а

наименьшей — универсальные банки, имеющие возможность покрыть потери от одного

вида деятельности доходами от другого.

Сфера возникновения и влияния банковских рисков. В зависимости от сферы

возникновения банковские риски классифицируются на:

• риск стран;

• риск финансовой надежности отдельного банка (риски

недостаточности капитала банка, несбалансированной ликвидности,

недостаточности обязательных резервов);

• риск отдельного вида банковской операции (риск неплатежа,

невозмещения, инкассирования - банковской гарантии, юридического риска, риска

нерентабельности кредита и т.д.).

С другой стороны, риски в зависимости от сферы возникновения или влияния

подразделяются на внешние и внутренние.

К внешним относятся риски, непосредственно не связанные с деятельностью

банка или конкретного клиента. Речь идет о политических, социальных,

экономических, географических и других ситуациях и соответственно вызванных ими

потерях банка и его клиентов. К экономическим внешним рискам банка, не

связанным непосредственно с его деятельностью, можно отнести:

неустойчивость валютных курсов; инфляцию; неплатежеспособность или банкротство

клиентов банка, отказ его от платежей и неуплата долга в установленный срок;

изменение цены товара клиента после заключения контракта, ошибки в документах

или оплате товаров, злоупотребления клиентов или хищения ими валютных средств,

выплата по поддельным банкнотам, чекам.

Внутренние риски в свою очередь делятся на риски в основной и

вспомогательной деятельности банка.

Риски в основной деятельности представляют самую распространенную группу

видов: кредитный, процентный, валютный, риск по факторинговым и лизинговым

операциям, риск по расчетным операциям банка и операциям с ценными бумагами.

Риски во вспомогательной деятельности банка включают потери по

формированию депозитов, риски банковских злоупотреблений, риски по за

балансовым операциям, риски утраты позиций банка на рынке, потери репутации

банка, состава его клиентов, риск снижения банковского рейтинга и т.д. Они

отличаются от рисков по основной деятельности банка тем, что зачастую имеют

лишь условную, косвенную оценку и выражаются в упущенной выгоде.

Но и внутри каждого перечисленного вида рисков можно выделить дополнительные

группы. Например, появление новых видов кредитов (авального, ломбардного,

диспозиционного, консорционального, учетного и акцептного) создало новые виды

рисков по кредитным операциям и различные частные методы их расчета.

Состав клиентов банка и методы расчета рисков. Составом клиентов банка

определяется метод расчета риска и его степень. Мелкий заемщик подвержен

большей зависимости от случайностей рыночной экономики, чем крупный. В то же

время крупные кредиты, выданные одному заемщику или группе связанных

заемщиков, отрасли, региону или стране, нередко служат причиной банковских

банкротств. Поэтому одним из методов регулирования риска от предоставления

крупных кредитов является ограничение его размера 10—15% уставного капитала

банка. Существенное значение имеет и правильный выбор предпочтительного

клиента для банка. Обычно к таким партнерам относятся предприятия, обладающие

высокой степенью финансовой устойчивости и имеющие хорошие показатели

ликвидности и платежеспособности балансов, достаточный уровень доходности, и

хорошо обеспеченные собственными средствами.

В условиях рыночной экономики усиливается неустойчивость банковской системы. В

свою очередь это влияет на состояние различных отраслей экономики и

предприятий. Хозяйствующие субъекты начинают сокращать собственные средства и

резервы, что приводит к нарушению нормального кругооборота кредитных ресурсов

и повышению риска всех банковских операций. Поэтому в настоящее время самый

распространенный метод минимизации рисков - выделение и соблюдение

экономических нормативов банковской ликвидности. Многие коммерческие банки,

особенно специализированные, рассчитывают лишь отдельные виды рисков по