Дипломная работа: Управління вартістю кредитного портфеля банку

ДИПЛОМНА РОБОТА

на тему:

«Управління вартістю кредитного портфеля банку»

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ УПРАВЛІННЯ ВАРТІСТЮ

КРЕДИТНОГО ПОРТФЕЛЯ БАНКУ

1.1 Поняття кредитного портфеля банку та його

характеристика

1.2 Фактори зовнішнього та внутрішнього впливу

на вартість кредитного портфеля банку

1.3 Методи оцінки вартості кредитного портфеля

банку

1.4 Характеристика методів управління вартістю

кредитного портфеля

РОЗДІЛ 2 ДІАГНОСТИКА ЕФЕКТИВНОСТІ УПРАВЛІННЯ

ВАРТІСТЮ КРЕДИТНОГО ПОРТФЕЛЯ БАНКУ

2.1 Ідентифікація кредитного портфеля банку

2.2 Організаційно-методичне забезпечення

управління вартістю кредитного портфеля банку

2.3 Оцінка вартості кредитного портфеля ПАТ КБ

«Хрещатик»

2.4 Аналіз ефективності управління вартістю

кредитного портфеля банку ПАТ КБ «Хрещатик»

РОЗДІЛ 3 УДОСКОНАЛЕННЯ УПРАВЛІННЯ ВАРТІСТЮ

КРЕДИТНОГО ПОРТФЕЛЯ БАНКУ

3.1 Особливості управління вартістю кредитного

портфеля в умовах кризи

3.2 Розробка методології оцінки вартості

кредитного портфеля банку

3.3 Шляхи удосконалення управління вартістю

кредитного портфеля банку ПАТ КБ «Хрещатик»

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Актуальність теми магістерської дипломної роботи

полягає в тому, що створення внутрішніх резервів кредитних ризиків за рахунок

доходів банку та прибутковість діяльності комерційного банку є взаємозалежними

та протинаправленими процесами, які потребують впровадження системи

вартісно-орієнтованого управління кредитним портфелем банку та оптимізації його

в напрямку досягнення нормалізованої дивідендної прибутковості акціонерів, як

цільової функції управління кредитним портфелем банку.

Аналіз останніх наукових досліджень і

публікацій показав, що пробле-мі

визначення кредитних ризиків та створення оптимального рівня резервів на кредитні

ризики за рахунок заставного забезпечення і внутрішніх спецрезервів банку

присвячені наукові праці І.А. Бланка, А.М. Гераси-мовича, В.М. Голуба, О.В.

Дзюблюка, Г.Т. Карчевої, І.М. Лазепка, А.М.Мо-роза, С.В. Мочерного, І.М. Парасій-Вергуленко,

А.А. Пересади, О.В. Перна-рівського, М.І. Савлука та ін. Серед відомих західних

авторів особливо значимі праці Л. Гітмана, Б. Едварда, Г. Марковіца,

Дж.Маршалла, П. Роуза, Дж. Сінкі, Ф. Фабоцці, У. Шарпа та ін. Проте проблема регулювання

кредитних ризиків у вітчизняних банківських установах й досі носить дискусійний

характер.

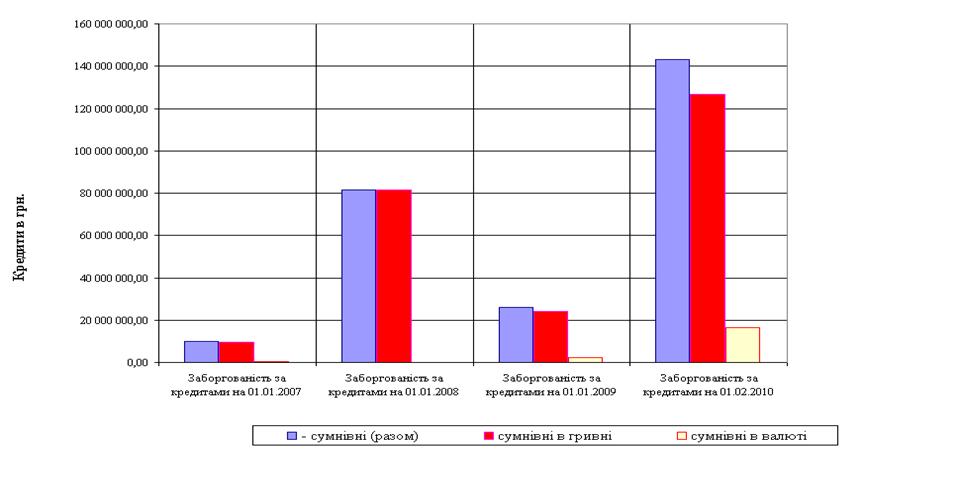

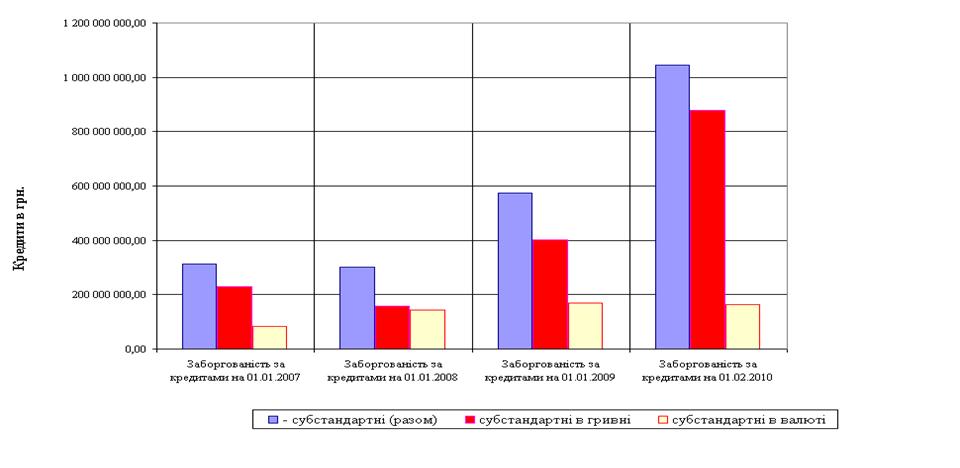

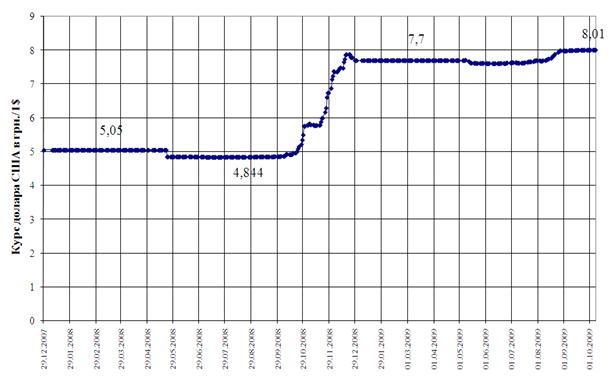

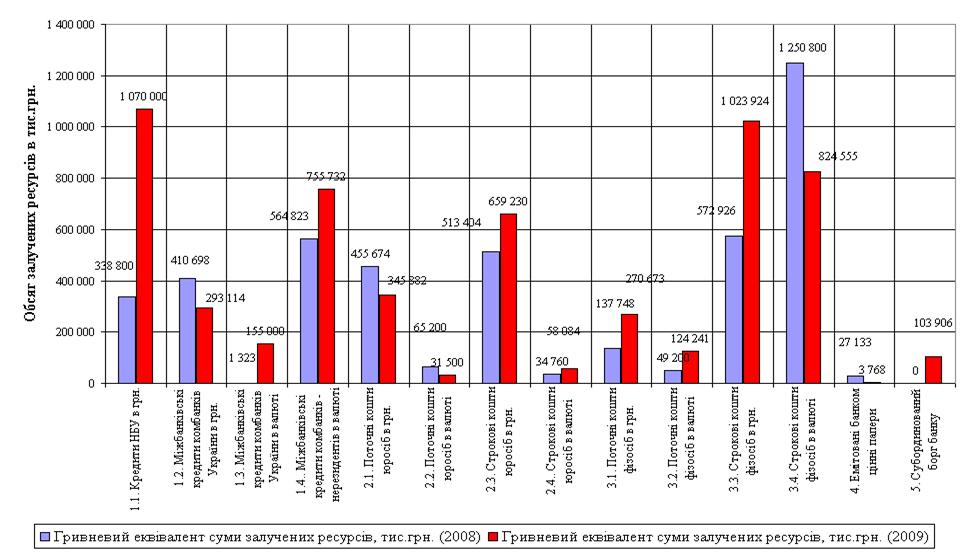

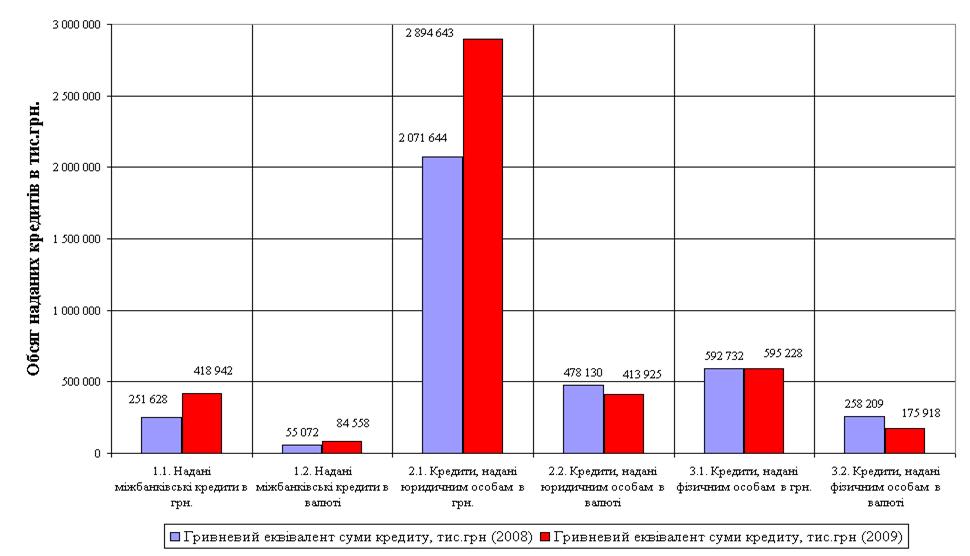

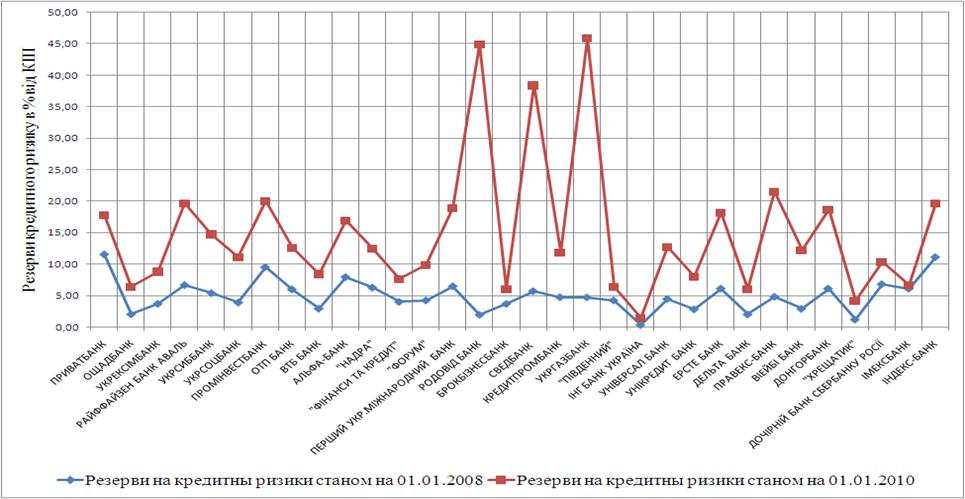

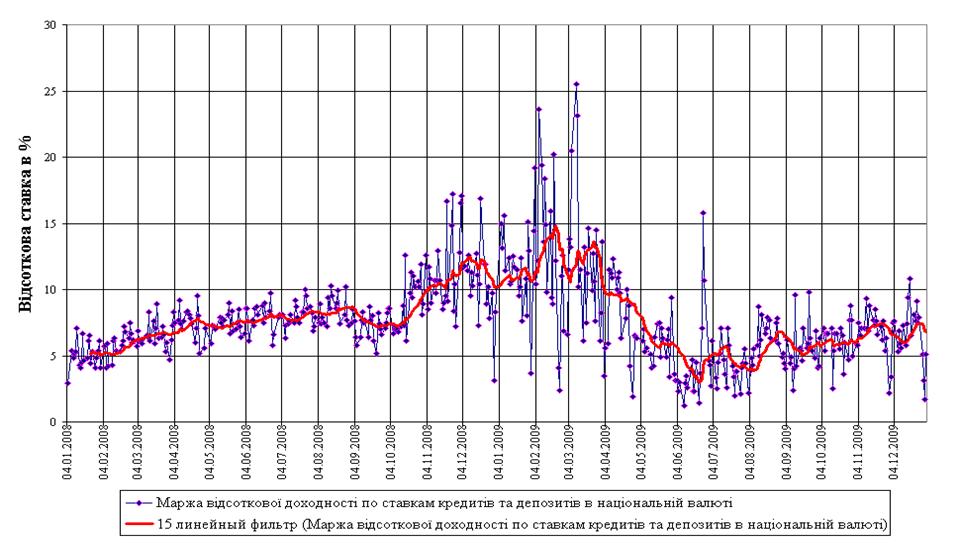

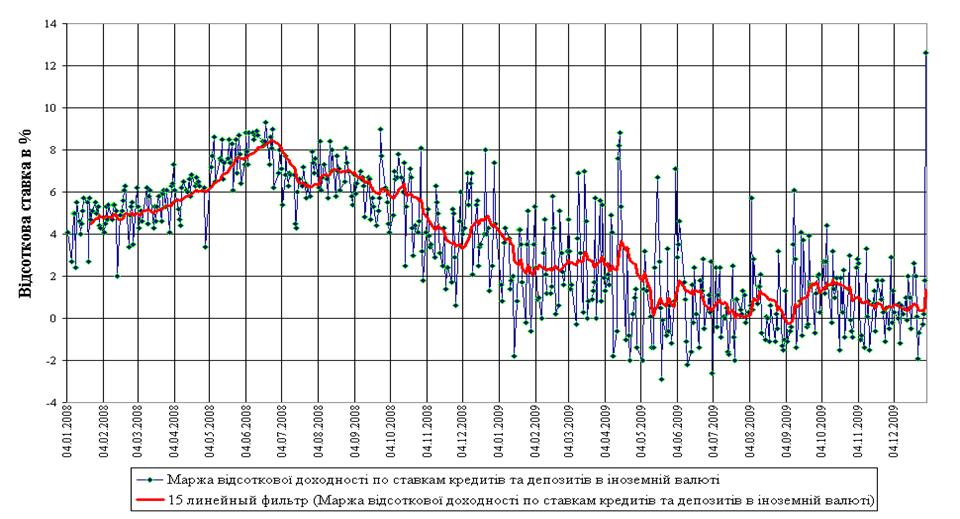

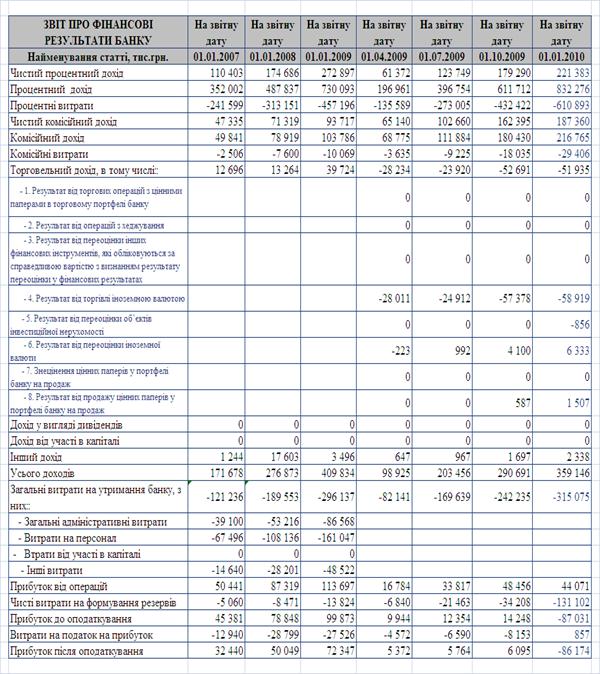

Аналіз впливу наслідків світової фінансової кризи на

прибутковість та ризикованість кредитної діяльності банківської системи України

у передкризовому 2007 та кризових 2008 – 2009 років за даними НБУ показав, що з

рівня резервування кредитних ризиків в сумарному кредитному портфелі

банківської системи України – 4,0% (2005 - 2007 рр.) його величина зросла на

протязі 2008 – 2009 рр. до рівня 15,4% станом на початок 2010 року, при цьому

вперше за останні 10 років діяльність банківської системи України стала збитковою,

а сумарний збиток практично 50% банків України за 2009 рік становить -23,5

млрд.грн..

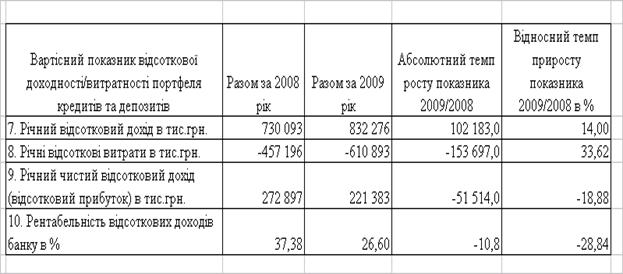

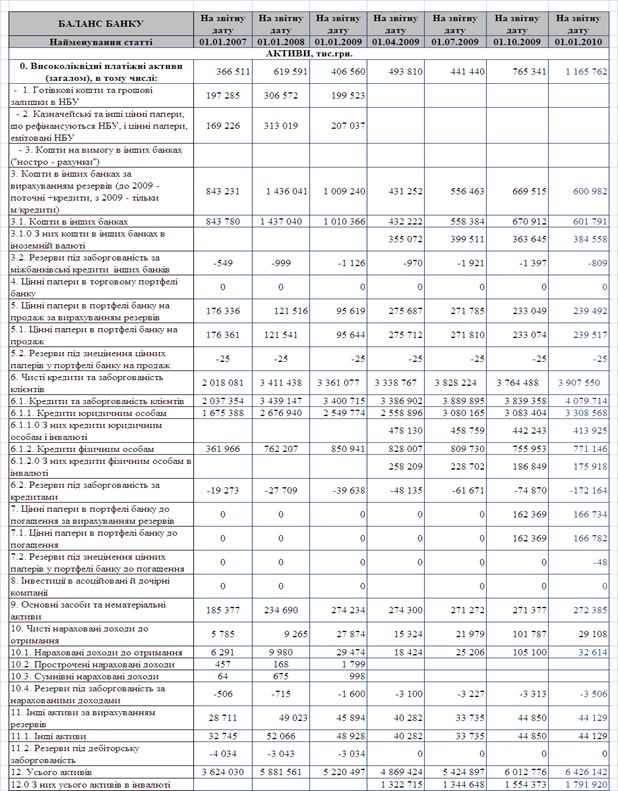

Об’єкт дипломного дослідження – система управління

кредитним портфелем банку ПАТ КБ «Хрещатик», який за обсягом валюти балансу 6,4

млрд.грн. займає у 2010 році 0,9% банківського ринку(28 місце в рейтингу

банківської системи України).

Предмет дипломного дослідження – методичні підходи та

інформаційне забезпечення управління вартістю кредитного портфелю банку.

Мета дипломного дослідження – дослідити існуючі методичні

підходи до інтегрального оцінювання та управління вартістю кредитного портфелю

банку в ПАТ КБ «Хрещатик» з використанням внутрішніх та зовнішніх джерел

інформації, запропонувати та довести ефективність впровадження динамічної

вартісно-орієнтованої моделі управління кредитним портфелем на основі щоденного

оцінювання та прогнозу доходних, витратних та прибуткових показників кредитного

та пов’язаного з ним ресурсного портфелів банку.

Для досягнення мети в магістерській дипломній роботі

вирішені наступні завдання:

1.

У першому розділі:

-

проаналізовані теоретичні

підходи до понять «кредитний портфель» та «вартість кредитного портфеля»

комерційного банку;

-

розглянуті існуючі методи

оцінки вартості кредитного портфеля банку та основні фактори впливу на його

вартість.

2.

У другому розділі:

-

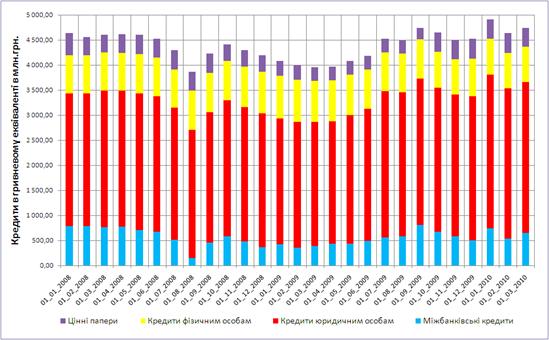

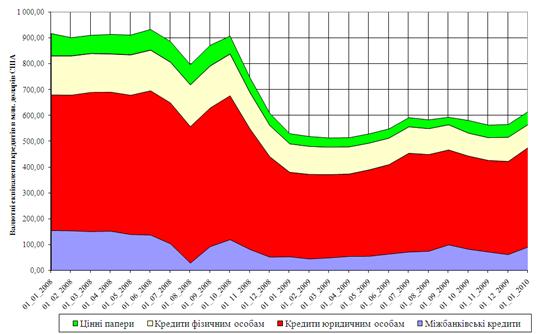

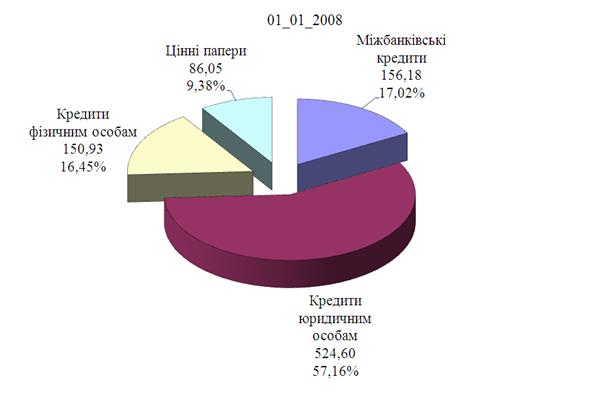

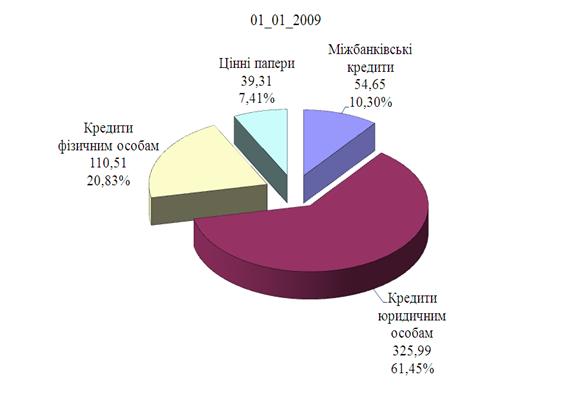

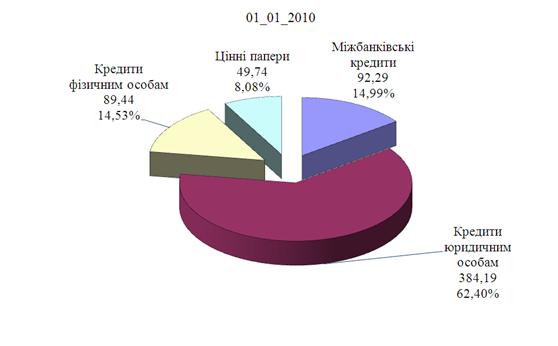

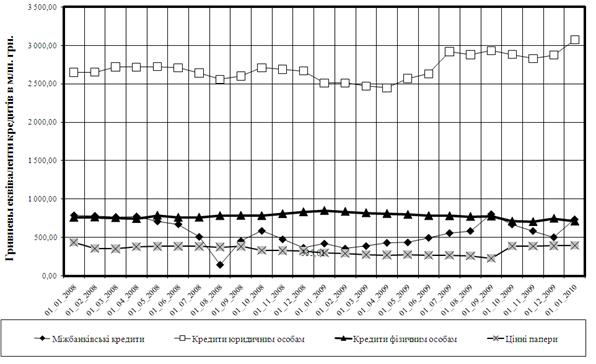

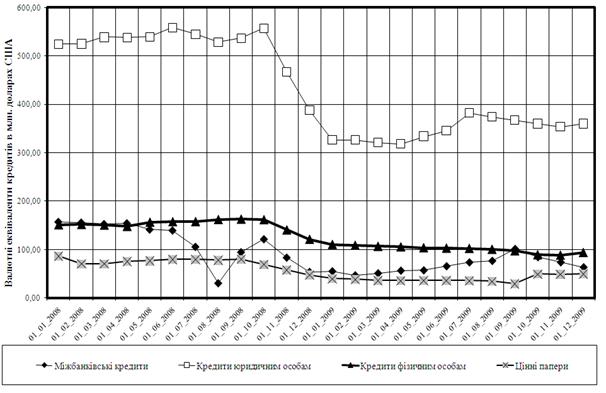

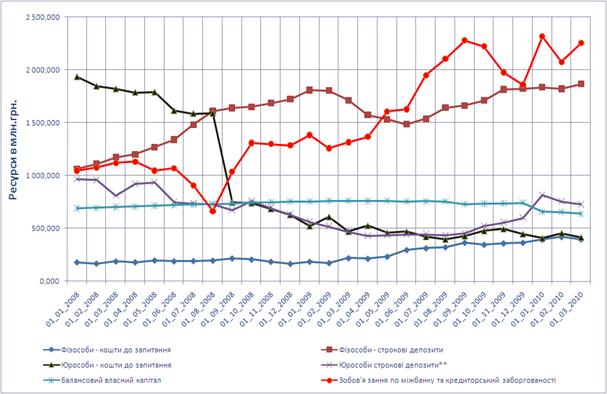

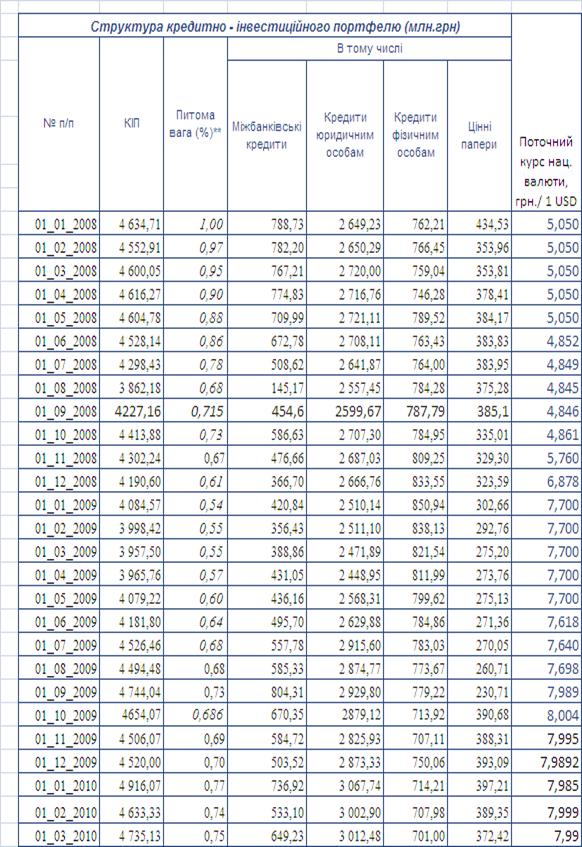

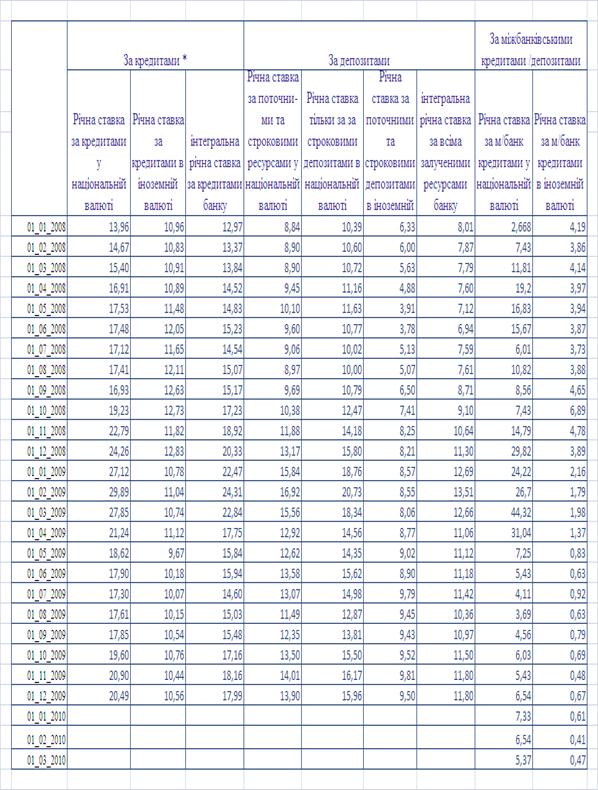

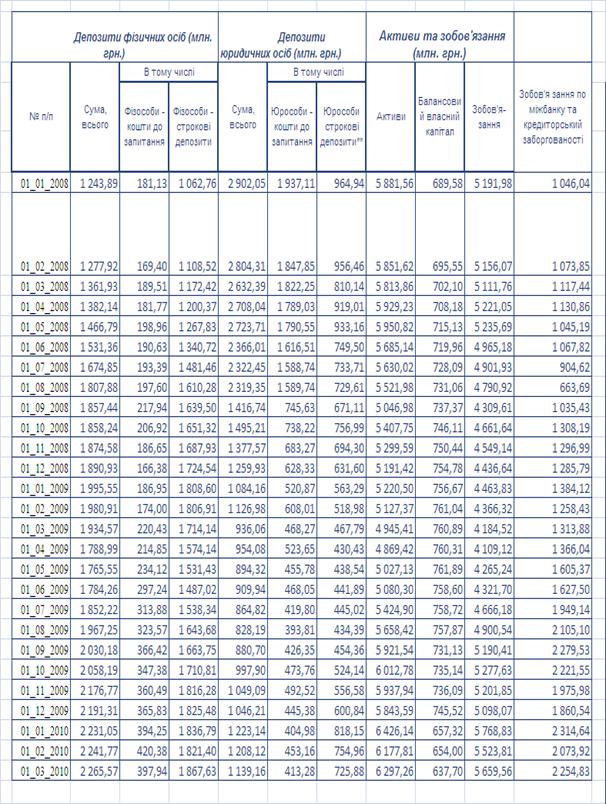

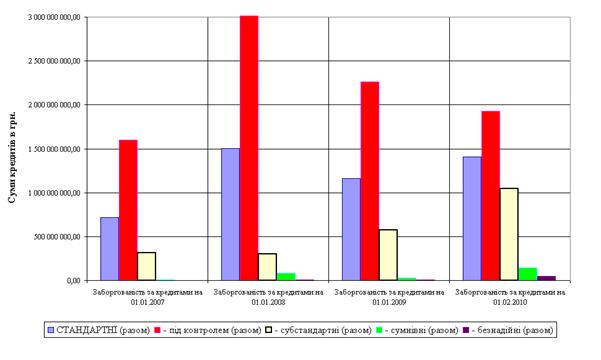

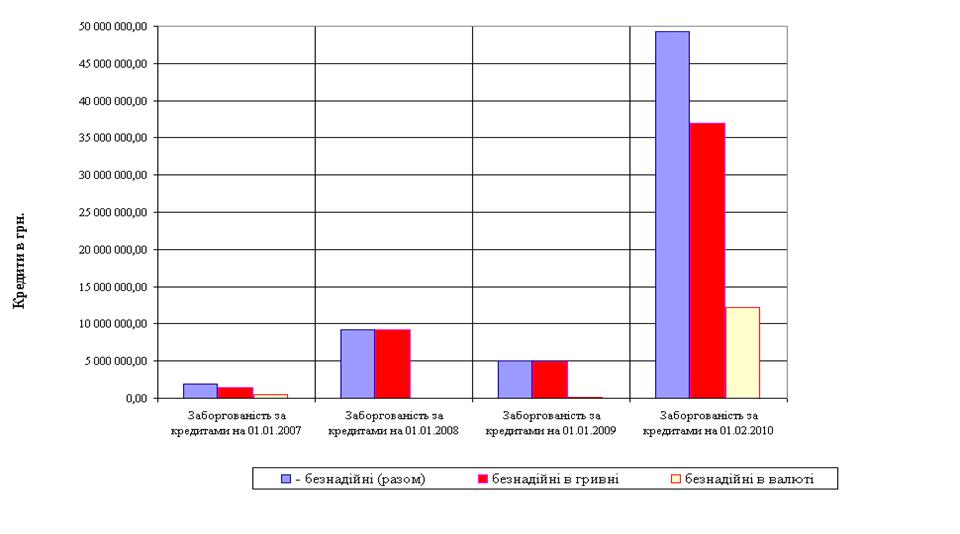

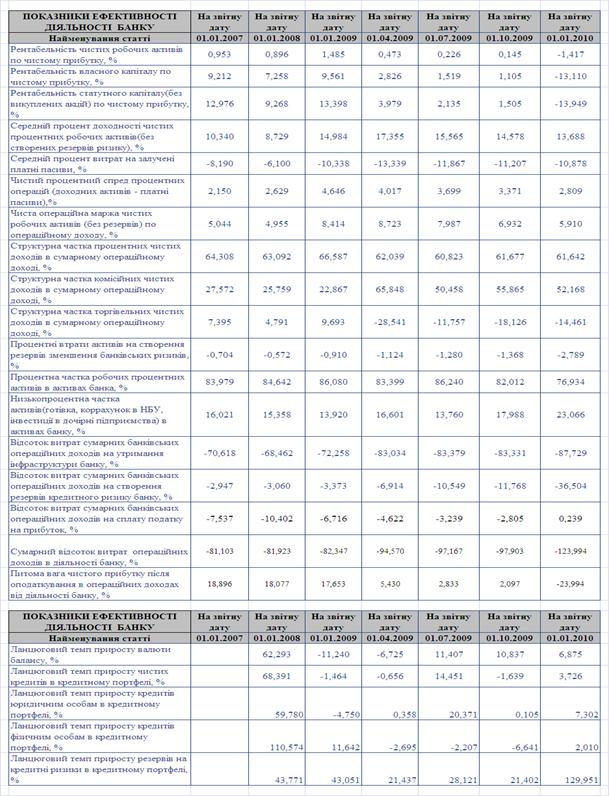

виконаний аналіз структури

та динаміки складових кредитного портфеля ПАТ КБ «Хрещатик» у 2007 – 2009 рр.;

-

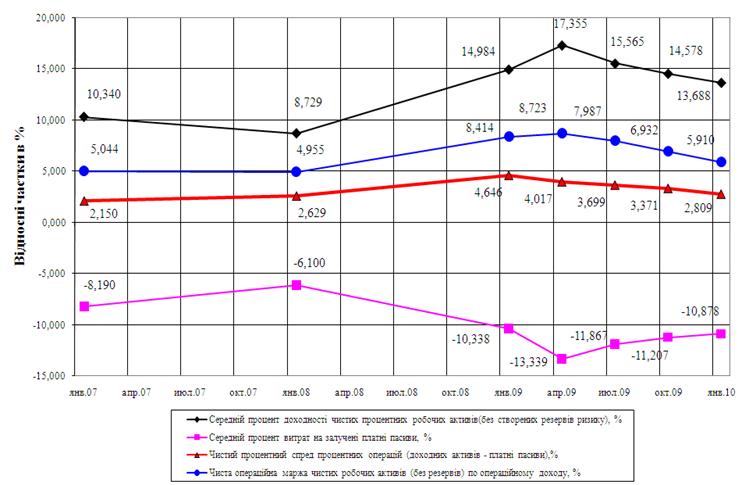

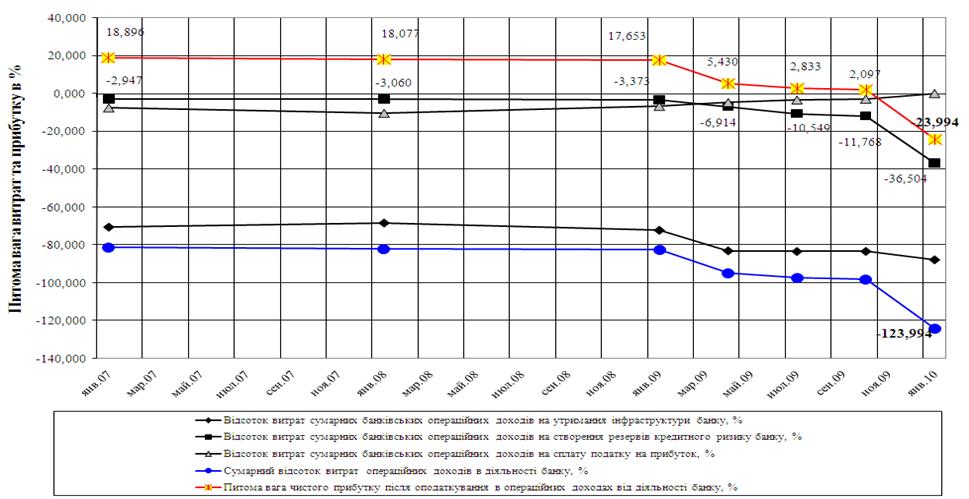

проаналізована існуюча

інтегральна методика оцінки вартості кредитного портфеля банку та ефективність

управління вартістю кредитного портфеля.

3.

У третьому розділі:

-

проаналізовані особливості

управління вартістю кредитного портфелю банку в умовах динаміки наслідків

впливу світової фінансової кризи 2008 -2009 рр.;

-

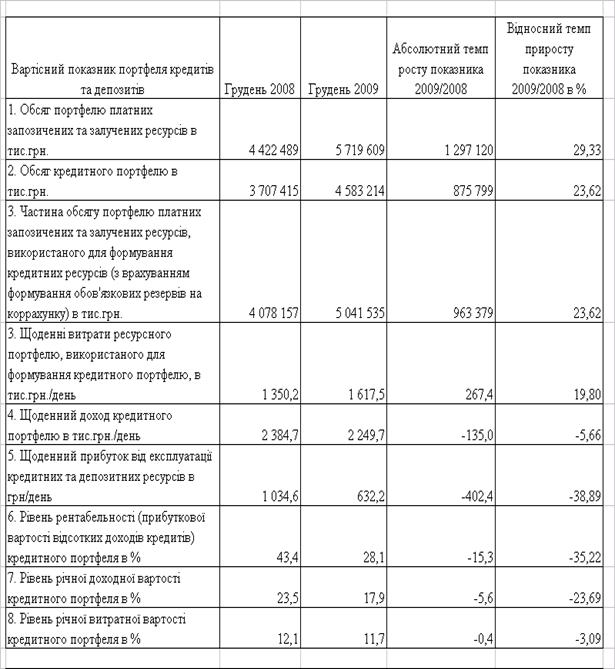

розроблена та опробована

динамічна модель щоденної оцінки дохідності, витратності та рентабельності

кредитного потрфелю банку, а також оцінка адекватності отриманих показників

моделі інтегральним показникам доходності та витратності кредитного портфеля

ПАТ КБ «Хрещатик»;

-

запропоновані шляхи

практичного впровадження запропонованої моделі в 8 класі управлінського обліку

вартітсю кредитного портфелю в ПАТ КБ «Хрещатик».

Методами дипломного дослідження були – історичний аналіз, структурний

аналіз, первинні статистичні спостереження, групування та статистичний аналіз

хронологічних рядів параметрів.

Інформаційні джерела магістерської дипломної роботи -

матеріали звітів про діяльність ПАТ КБ „Хрещатик” за 2007 - 2009 роки, а також

статистичні матеріали по показникам діяльності банківської системи України з

офіційних Інтернет-сайтів Національного банку України та Асоціації комерційних

банків України за 2007 - 2009 роки.

Наукова новизна та практична цінність отриманих

результатів магістерського дипломного дослідження полягає в тому, що впровадження

запропонованої вартісно-орієнтованої моделі управління кредитним портфелем

банку дозволить об’єднати в комплексі питання:

- балансової вартості кредитів та зменшення їх

вартості за рахунок ство-рення резервів на кредитні ризики;

- розрахунку доходної вартості кредитів з врахуванням

відсоткових ста-вок та зменшення їх вартості за рахунок створення резервів на

кредитні ризики;

- розрахунку частки нульової доходної вартості для

сумнівних та безна-дійних кредитів;

- розрахунку витратної вартості кредитів по

витратності відповідного ре-сурсного портфелю джерел по ставкам плати за

ресурси з врахуванням обов’яз-кового резервування частини залучених ресурсів на

коррахунку в НБУ (додат-кові витрати на зменшення кредитного портфелю);

- розрахунку поточної рентабельності кредитного

портфелю.

Дипломна робота складається

з вступу, 3 розділів, висновків та пропозицій, списку посилань, додатків.

Дипломна робота представлена на 115 стор., містить 12

табл., 26рис., списка посилань з 80 найменувань джерел літератури, 8 додатків

на 25 стор.

Рік розробки дипломної роботи - 2010.

Рік захисту дипломної роботи - 2010.

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ УПРАВЛІННЯ ВАРТІСТЮ

КРЕДИТНОГО ПОРТФЕЛЯ БАНКУ

1.1 Поняття кредитного портфеля банку та його

характеристика

Кредитні операції (кредит) – це вид активних операцій банку,

пов'язаних з наданням клієнтам коштів у тимчасове користування або прийняттям

зобов'язань про надання коштів у тимчасове користування за певних умов, а також

надання гарантій, поручительств, авалів, розміщення депозитів, проведення

факторингових операцій, фінансового лізингу, видача кредитів у формі врахування

векселів, у формі операцій репо, будь-яке продовження строку погашення боргу,

яке надано в обмін на зобов'язання боржника щодо повернення заборгованої суми,

а також на зобов'язання на сплату процентів та інших зборів з такої суми

(відстрочення платежу). Кредитні операції класифікуються залежно від рівня

ризику та поділяються на «стандартні», «під контролем», «субстандартні»,

«сумнівні» та «безнадійні».

Згідно з нормативним положенням Національного банку

України «Положення про порядок формування та використання резерву для

відшкодування можливих втрат за кредитними операціями банків» № 279 до

заборгованості за кредитними операціями, що становлять кредитний портфель

банку, належать як грошові балансові, так і документарні позабалансові активи

банку, які приносять як прибуток так і збитки в процесі банківських операцій:

- строкові депозити, які розміщені в інших банках, і сумнівна

заборгованість за ними (балансові рахунки 1502, 1510, 1512, 1513, 1514, 1515,

1516, 1517, 1581);

- кредити, які надані іншим банкам, і сумнівна заборгованість

за ними (балансові рахунки 1520, 1521, 1522, 1523, 1524, 1525, 1526 КА, 1527,

1582, 1600 А);

- вимоги, що придбані за операціями факторингу із суб'єктами

господарювання, і сумнівна заборгованість за ними (балансові рахунки 2030, 2036

КА, 2037, 2093);

- кредити, що надані за операціями репо суб'єктам

господарювання (балансові рахунки 2010, 2016 КА);

- кредити, що надані за врахованими векселями суб'єктам

господарювання, і сумнівна заборгованість за ними (балансові рахунки 2020, 2026

КА, 2027, 2092);

- кредити суб'єктам господарювання в поточну діяльність, в

інвестиційну діяльність і сумнівна заборгованість за ними (балансові рахунки

2062, 2063, 2065, 2066 КА, 2067, 2071, 2072, 2073, 2074, 2075, 2076 КА, 2077,

2096, 2097);

- іпотечні кредити, що надані суб'єктам господарювання, і

сумнівна заборгованість за ними (балансові рахунки 2082, 2083, 2085, 2086 КА,

2087, 2095);

- кредити, що надані органам державної влади та місцевого

самоврядування, і сумнівна заборгованість за ними (балансові рахунки 2102,

2103, 2105, 2106 КА, 2107, 2112, 2113, 2115, 2116 КА, 2117, 2190, 2191, 2198,

2199);

- іпотечні кредити, що надані органам державної влади та

місцевого самоврядування, і сумнівна заборгованість за ними (балансові рахунки

2122, 2123, 2125, 2126 КА, 2127, 2132, 2133, 2135, 2136 КА, 2137);

- кредити на поточні потреби та в інвестиційну діяльність, що

надані фізичним особам, і сумнівна заборгованість за ними (балансові рахунки

2202, 2203, 2205, 2206 КА, 2207, 2211, 2212, 2213, 2215, 2216 КА, 2217, 2290,

2291);

- іпотечні кредити, що надані фізичним особам, і сумнівна

заборгованість за ними (балансові рахунки 2232, 2233, 2235, 2236 КА, 2237,

2295);

- кредити, що надані за врахованими векселями фізичним

особам, і сумнівна заборгованість за ними (балансові рахунки 2220, 2226 КА,

2227, 2292);

- кредити овердрафт, що надані суб'єктам господарювання та

фізичним особам (балансові рахунки 2600 А, 2605 А, 2620 А, 2625 А, 2650 А, 2655

А);

- гарантії, поручительства, підтверджені акредитиви, акцепти

та авалі, що надані банкам (позабалансові рахунки 9000, 9001, 9002, 9003);

- сумнівна заборгованість за виплаченими гарантіями, виданими

іншим банкам (балансовий рахунок 1589);

- гарантії та авалі, що надані клієнтам (крім банків)

(позабалансові рахунки 9020, 9023);

- сумнівні гарантії, що надані банкам і клієнтам

(позабалансові рахунки 9090, 9091);

- сумнівна заборгованість за виплаченими гарантіями, виданими

суб'єктам господарювання (балансовий рахунок 2099);

- сумнівна заборгованість за виплаченими гарантіями, виданими

фізичним особам (балансовий рахунок 2299);

- зобов'язання з кредитування, що надані банкам і клієнтам

(позабалансові рахунки 9100, 9122, 9129). До розрахунку резерву береться 50 %

від суми зобов'язань з кредитування, які обліковуються за позабалансовими

рахунками 9100, 9129. У структурі банківського балансу кредитний портфель

розглядається як одне ціле та складова активів банку, котра характеризується

показниками дохідності та відповідним рівнем ризику. Дохідність і ризик —

основні параметри управління кредитним портфе-лем банку. За співвідношенням цих

показників визначається ефективність кредитної діяльності банку.

Головна мета процесу управління кредитним портфелем банку

полягає в забезпеченні максимальної дохідності за допустимого рівня ризику.

Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля,

а також від рівня відсоткових ставок за кредитами. В табл.1.1 наведені

результати аналізу поступового становлення категорії „кредитний портфель” в

науковій та методологічній літературі у 1990 – 2008 роках.

Таблиця 1.1

Визначення категорії „кредитний портфель” в науковій

літературі

| Джерело |

Визначення категорії |

Особливості визначення |

| Перша група визначень

(іноземні джерела – початок 90-х років 20 сторіччя) |

| 1. Долан Э.Дж., Кэмпбел

К.Д., Кэмпбел Р.Дж. Гроші, банківська справа й кредитно-грошова політика, Спб,

1993 – с.88 |

Портфель – це сукупність

банківських активів і пасивів |

Підкреслено визначення пор-тфеля

як широкої сукупності, що включає в себе весь актив і пасив балансу банку |

| 2. Синки Дж.Ф. Керування

фінансами в комерційному банку – Пер.с англ./під ред. Р.Я.Левіти,

Б.С.Пинскера – М.: Galaxy, 1994 – c.10 |

Портфель – це сукупність

фінансових активів. Комер-ційний банк може бути представлений як портфель

дохідних активів, переважно кредитів |

Підкреслено поняття

портфеля як сукупності фінансових активів, у т.ч. кредитів |

| 6. Рид Э.,

Коггер Р., Гилл Э., Смит Р. Комерційні банки. М.: Космополис, 1991. - с. 107. |

Під портфелем

кредитів

розуміють кредити клієнтам.

|

Поняття

розглядається як

сукупність, що

включає в

себе кредитні

операції. При

цьому не

підкреслюється

класифікований характер

сукупності.

|

| Друга група визначень (роботи

російських вчених – друга половина 90-х років 20 сторіччя) |

| 4. Панова Г. С.

Кредитна політика комерційного бан-ку. М.: ИКЦ «ДИС», 1997. - С. 139. |

Кредитний портфель – це

кредити, надані банком своїм клієнтам. |

Поняття

розглядається як

сукупність, що

включає в

себе кредитні

операції. При

цьому не

підкреслюється

класифікований характер

сукупності.

|

| 5. Банківська

справа: страті-гическое керівництво. - М.: Видавництво АТ«Консал-тбанкир»,

1998. - С. 412. |

Кредитний

портфель – це всі

кредитні вкладення банку.

|

Поняття

розглядається як

сукупність, що

включає в

себе кредитні

операції. При

цьому не

підкреслюється

класифікований характер

сукупності.

|

| 7. Пашков А. И.

Оцінка якості кредитного портфеля // Бухгалтерія й банки. - 1996. - № 3. - С.

29. |

Кредитний

портфель - це

сукупність

вимог банку по наданих кредитах. До складу кредитного портфеля банку входять:

міжбанківські кре-дити; кредити організаціям і

підприємствам; кредити при-ватним

особам

|

Портфель визначається

як

сукупність, що

включає кре-дити, видані позичальникам різного типу.

|

| 8. Андросов А.

М. Бухгал-терський облік і звітність у банку.М.: Менатеп-Информ, 1994. - С.

306. |

Кредитний

портфель – це кредитна заборгованість, яка містить у собі кредити, вида-ні й

ще не погашені, а також частина прострочених від-сотків по позичках, за

період менш 30 днів. |

Кредитний

портфель розгля-дається як сукупність вимог банку по кредитах і прост-роченим

відсотках |

| Джерело |

Визначення категорії |

Особливості визначення |

| Треття група визначень (роботи

українських та російських вчених – 1998 – 2008 роки) |

| 10. Банківська

справа: Під-ручник для студентів вузів / Під ред. О. И. Лаврушина, И. Д.

Мамоновой, Н. И. Вален-цевой. - 4-е изд. перераб. і доп. - М.: КНОРУС, 2006. |

Кредитний

портфель – це сукупність виданих кредитів, які класифікуються на основі

критеріїв, пов'язаних з різни-ми факторами кредитного ризику або способами

захис-ту від нього. |

Портфель

трактується як Класифікована сукупність кредитів. Позначаються критерії класифікації |

| 11.

Масленченков Ю. С. Технологія й організація роботи банку: теорія й практика.

М.: 000 Видавець-Ско-Консалтингова компа-ния «Дека», 1998 р. с. 346. |

Кредитний

портфель – це сукупність вимог банку по кредитах, які класифіковані за

критеріями, зв'язаним с різними факторами кредитного ризику або способами

захисту від нього |

Портфель

трактується як класифікована сукупність кредитів.Позначаються критерії класифікації |

| 12. Воробйова

Л. А. Керу-вання кредитним ризиком // Аудит і фінансовий аналіз. - 2005. - №

1. - С. 132. |

Кредитний

портфель – це характеристика структури й якості виданих кредитів класифікованих

за певними критеріями. Одним з таких критеріїв є ступінь кредит-ного ризику.

За цим критері-єм визначається якість кре-дитного портфеля. |

Портфель

трактується як класифікована сукупність кредитів.Позначаються критерії класифікації |

| 13. Кисельов В.

В. Керування банківським капіталом. М.: Логос, 1997. |

Кредитний

портфель – це характеристика структури й якості виданих кредитів, кла-сифікованих

по певним критеріям (сукупність вимог банку по наданих кредитах). |

Портфель

трактується як класифікована сукупність кредитів і вимог банку по наданим

кредитам. Позначаються критерії класифікації |

| 14. Основи

банківської справи в Російській Федерації / Під ред. О. Г. Семенюты Ростов

н/Д: Фенікс, 2001. - С. 263. |

Кредитний

портфель - це

структурований певним

чи-ном сукупний обсяг кредит-них вкладень банку, тобто характеристика

структури і якості виданих кредитів, класифікованих за найваж-ливішими

критеріями.

|

Портфель

трактується як Класифікована сукупність кредитів. Позначаються критерії класифікації |

| 15. Аналіз

банківської діяльності: Підручник / А. М. Герасимович,

М. Д. Алексеєнко, І. М. Парасій-Вергуненко та ін.; За

ред. А. М. Герасимо-вича. — К.: КНЕУ, 2004. |

Кредитні

вкладення, або кре-дитний портфель комерцій-ного банку — це сукупність усіх

кредитів, наданих бан-ком з метою отримання дохо-ду |

Кредитний

портфель банку включає агреговану балан-сову вартість усіх кредитів, у тому

числі прострочених, пролонгованих та сумнівних до повернення. Разом з тим до

нього не входять: зобов’я-зання видати кредит;гарантії та акредитиви; оперативний

лізинг |

| Джерело |

Визначення категорії |

Особливості визначення |

| 15. Положенні Банку Росії №

254-П від 26 березня 2004 р. «Про порядок формування кредитними організаціями

резервів на можливі втрати по позичках, позичкової й прирівняної до неї

заборгованості»), |

У поняття

кредитний порт-фель включається не тільки

кредитний

портфель, але й різні інші вимоги банку кре-дитного характеру: надані й

отримані кредити, розміщені й залучені депозити, міжбан-ківські кредити й

депозити, факторинг,позабалансові вимоги, операції фінансової оренди (

лізинга)

|

Дана структура кредитного

портфеля пояснюється по-дібністю таких категорій як депозит, міжбанківський

кредит, факторинг,гарантії, лізинг, цінний папір, які у своїй економічній

сутності пов'язані зі зворотним рухом вартості й відсутністю зміни власника. |

12. Примостка Л. О. Фінан-совий

менеджмент у банку: Підручник. — 2-ге вид., доп. і перероб. — К.: КНЕУ, 2004.

|

Кредитний портфель — це

сукупність усіх кредитів, наданих банком для одержання доходів. Обсяг

кредитного портфеля оцінюється за балансовою вартістю всіх кредитів банку, у

тому числі прострочених, пролонгованих, сумнівних. У структурі банківського балансу

кредитний портфель розглядається як одне ціле та складова активів банку,

котра характеризується показни-ками дохідності та відпо-відним рівнем ризику. |

До заборгованості за

кредитними операціями, які становлять кредитний портфель банку, належать:

·

строкові

депозити, розміщені в інших банках, та сумнівна заборгованість за ними;

·

кредити,

надані іншим банкам, та сумнівна заборгованість за ними;

·

рахунки

суб’єктів за овердрафтом та факторин-говими операціями, а також прострочена

заборгованість за ними;

·

кошти,

надані суб’єктам за операціями репо;

·

кредити,

надані у формі врахування векселів, та сумнівна заборгованість за ними;

·

кредити,

надані суб’єктам господарської діяльності, та сумнівна заборгованість за

ними;

·

кредити,

надані держорганам управління, та сумнівна заборгованість за ними;

·

кредити

в інвестиційну діяльність і на поточні потреби, надані фізичним особам, та

сумнівна заборгованість за ними;

- позабалансові операції

кредитного характеру:

|

|

|

|

|

|

Поняття кредитного портфеля залишається

дискусійним, а у вітчизняній економічній літературі його визначенню приділено

мало уваги й дане питання недостатньо розроблене й проаналізоване.

Однак існує ряд підходів до питання про

визначення поняття й сутності кредитного портфеля банку. Взагалі під портфелем

варто розуміти сукупність, набір, запас певних матеріальних, фінансових,

ідейних або інших параметрів, що дають подання про характер, напрямки, обсяги

діяльності, перспективах ринкової ніші банку.

Основні трактування кредитного портфеля банку

наведені в таблиці 1.1. Порівнюючи ці визначення кредитного портфеля, можна

зробити висновок що одні автори дуже широко трактують кредитний портфель,

відносячи до нього всі фінансові активи й навіть пасиви банку, інші - пов'язують

розглянуте понят-тя тільки з позичковими операціями банку, треті -

підкреслюють, що, кредит-ний портфель - це не проста сукупність елементів, а

класифікована сукупність.

Більшість авторів при визначенні кредитного

портфеля ґрунтуються тіль-ки на одному із критеріїв класифікації його елементів

- кредитному ризику. На мою думку, для найбільш точного визначення кредитного

портфеля необхідно брати до уваги й інших факторів, що здійснюють на нього

безпосередній вплив (наприклад, рівень прибутковості й ступінь ліквідності

кредитного портфеля).

У закордонній економічній літературі під

кредитним портфелем розумі-ється характеристика структури і якості виданих

позичок, класифікованих за певними критеріями залежно від поставлених цілей

керування [70]. Тобто у визначення сутності кредитного портфеля іноземні

економісти включають результат застосування елементів процесу кредитного

менеджменту. Останнім часом все більше число вітчизняних фахівців бере на

озброєння саме закордонну методи-ку визначення поняття кредитного портфеля.

Такий підхід реалізований і у нормативних

документах Національного банку України та Центрального Банку Росії, що

регламентують окремі сторони керування кредитним портфелем (зокрема в Положенні

Банку Росії № 254-П від 26 березня 2004 р. «Про порядок формування кредитними

організаціями резер-вів на можливі втрати по позичках, позичкової й прирівняної

до неї заборгова-ності»), визначена його структура, з якої випливає, що в нього

включається не тільки позичковий портфель, але й різні інші вимоги банку

кредитного характе-ру (див.табл.1.1).

Сутність кредитного портфеля банку можна

розглядати на категоріально-му й прикладному рівнях.

У першому аспекті кредитний портфель - це

економічні відносини, що виникають при видачі й погашенні кредитів, здійсненні

прирівняних до кредит-них операцій. У цьому випадку кредитний портфель визначається

як сукупність кредитних вимог банку й інших вимог кредитного характеру, а також

як сукуп-ність виникаючих при цьому економічних відносин. У другому аспекті

кредит-ний портфель являє собою сукупність активів банку у вигляді позичок,

врахова-них векселів, міжбанківських кредитів, депозитів і інших вимог

кредитного характеру, класифікованих по групах якості на основі певних

критеріїв.

Даючи визначення кредитному портфелю

комерційного банку неможливо не торкнути поняття його якості. Під якістю

кредитного портфеля будемо розу-міти комплексне визначення, що характеризує ефективність

формування кре-дитного портфеля комерційного банку з погляду прибутковості,

ступеня кре-дитного ризику (яка, у свою чергу, залежить від фінансового

становища пози-чальника, якості обслуговування боргу, а також від всієї наявної

в розпоряд-женні кредитної організації інформації по будь-яких ризиках

позичальника, включаючи відомості про зовнішні зобов'язання позичальника, про функціону-вання

ринку, на якому працює позичальник), і забезпеченості. Рівень показника якості

кредитного портфеля оберено пропорційний рівню кредитного ризику (чим вище

якість позички, тим менше ймовірність її неповернення або затрим-ки погашення,

і навпаки). Те ж саме ставиться до рівня забезпеченості й при-бутковості

позички (чим надійніше її забезпечення, і чим більший дохід вона приносить, тим

вище якість кредитного портфеля).

Істотним моментом визначення кредитного

портфеля є те, що вибір і формування його прямо залежить від визначення банком

свого інвестиційного обрію, набору стратегічних і тактичних рішень на певний

проміжок часу. У цьому зв'язку, представляється важливим підкреслити, що

кредитний портфель є не просто пасивно сформованим набором кредитних вимог

банку, а резуль-татом активних дій банку, що динамічно розвивається, свідомо управлінським

співвідношенням між різними видами кредитів. Саме тому необхідно розгля-дати

кредитний портфель комерційного банку як втілення стратегії, кредитної політики

банку (яка є, у свою чергу, частиною загальної стратегії розвитку банку), як

результат активних управлінських дій банку, спрямованих на форму-вання певного

співвідношення між сукупністю кредитних інструментів.

На формування структури кредитного портфеля банку

істотно впливає специфіка сектору ринку, який обслуговується цим банком. Для

спеціалізованих банків структура кредитного портфеля концентрується в певних

галузях економіки. Для іпотечних банків характерним є довгострокове кредитування.

У структурі кредитного портфеля ощадних банків переважають споживчі кредити та

позички фізичним особам.

Обсяг і структура кредитного портфеля банку

визначаються такими чинниками:

- офіційна кредитна політика банку;

- правила регулювання банківської діяльності;

- величина капіталу банку;

- досвід і кваліфікація менеджерів;

- рівень дохідності різних напрямів розміщення коштів.

Одним з головних завдань, що постають перед

менеджментом у сфері кредитування, є розробка кредитної політики банку. Кредитна

політика охоплює найважливіші елементи та принципи організації кредитної роботи

в банку, визначає пріоритетні напрями кредитування, а також перелік кредитів,

які не повинні входити до кредитного портфеля банку. Один і той самий кредит

може не відповідати основним вимогам кредитної політики одного банку, але бути

цілком прийнятним для іншого.

Кредитна політика банку регулює кредитну діяльність

кожного банку і встановлює правила формування кредитного портфеля. Положення

кредитної політики необхідно зафіксувати письмово й затвердити на засіданнях

Кредитного комітету та Комітету кредитного нагляду. Цей документ має

конфіденційний характер, а тому з ним можуть бути ознайомлені лише ті

працівники банку, які здійснюють кредитування. Кожному банку необхідно

розробити власну кредитну політику, що відбивала б напрями та специфіку його

діяльності, можливості цього банку та його клієнтів, рівень допустимого ризику,

права й обов’язки кредитних працівників.

Якість кредитного портфеля суттєво впливає на рівень

ризикованості та надійності банку, тому саме кредитна діяльність підлягає

регулюванню з боку органів нагляду в багатьох країнах. Установлені обмеження та

нормативи, а також правила регулювання банківської діяльності відіграють

суттєву роль у процесі формування кредитного портфеля.

Національним банком України регулюється обсяг

кредитного портфелю банку як нормативна функція показника Н2 – відношення

обсягу регулятивного капіталу банку до сумарного зваженого на ризик портфеля

активів банку, який включає в себе кредитний портфель банку з коефіцієнтами

ризику 50% для міжбанківських операцій кредитування та 100% для операцій

кредитування клієнтів [18] – Додаток А.

Одночасно, Національним банком України встановлено вимоги

щодо порядку надання кредитів та обов’язкові нормативи кредитного ризику. При

цьому поняття „кредитний ризик” в інструктивному матеріалі НБУ має наступну

трактовку:

«Кредитний ризик позичальника-контрагента - це сума

всіх вимог банку (за мінусом фактично сформованих резервів) та всіх

позабалансових зобов’язань щодо цього контрагента» - тобто це не тільки суми

виданих кредитів та кредитних гарантій, але і обумовлені угодами суми відсотків

за користування кредитами та надання гарантій. Таким чином, НБУ виділяє в

нормативних документах поняття „кредитного ризику”, як абсолютної величини

кредитних коштів та кредитних вимог, а поняття „ступеню кредитного ризику”, як

відносний (відсотковий) рівень, що характеризує ймовірний ступень реалізації

абсолютного обсягу «кредитного ризику».

Норматив максимального розміру кредитного ризику на одного

контрагента (Н7) визначається як відношення суми всіх вимог банку (за мінусом

фактично сформованих резервів) та всіх позабалансових зобов’язань щодо цього

контрагента, до регулятивного капіталу банку. Нормативне значення не має

перевищувати 25 % (наведені нормативні значення стосуються універсальних

банків, для спеціалізованих банків нормативні значення встановлюються диференційовано).

Норматив великих кредитних ризиків (Н8) визначається

як відношення суми всіх великих кредитів (за мінусом фактично сформованих

резервів) до регулятивного капіталу банку. Нормативне значення Н8 не має

перевищувати 8-кратний розмір регулятивного капіталу банку. Якщо норматив

великих кредитних ризиків перевищує 8-кратний розмір регулятивного капіталу банку,

то автоматично підвищуються вимоги до адекватності регулятивного капіталу.

Кредитний ризик вважається великим, якщо сума всіх вимог і позабалансових

зобов’язань щодо одного контрагента (або групи пов’язаних контрагентів)

становить 10 % і більше від величини регулятивного капіталу банку.

Норматив максимального розміру кредитів, гарантій та поручительств,

наданих одному інсайдеру (Н9), визначається як співвідношення суми всіх

зобов’язань щодо цього інсайдера перед банком (за мінусом фактично сформованих

резервів) і всіх позабалансових зобов’язань, виданих банком щодо цього інсайдера,

та регулятивного капіталу банку. Нормативне значення Н9 не має перевищувати

5 %.

Норматив максимального сукупного розміру кредитів,

гарантій та поручительств, наданих інсайдерам (Н10), визначається як

співвідношення суми сукупних зобов’язань усіх інсайдерів перед банком (за

мінусом фактично сформованих резервів) і 100 % суми всіх позабалансових

зобов’язань, виданих банком щодо всіх інсайдерів, і регулятивного капіталу

банку. Нормативне значення Н9 не має перевищувати 30 %.

У формуванні структури активів банку вирішальним

фактором є рівень дохідності кожного виду активних операцій. Проте висока

дохідність, як правило, супроводжується високим рівнем ризику, тому менеджменту

банку необхідно врахувати обидва фактори. Якщо рівень дохідності різних видів

активів приблизно однаковий, то перевага надається найменш ризикованим напрямам

розміщення коштів. У такому разі обсяг кредитного портфеля банку може

зменшитися на користь портфеля цінних паперів або на користь проведення інших

активних операцій.

Для оцінювання прибутковості кредитів банк повинен

мати ефективну систему обліку не лише доходів, а й витрат за кожним видом

кредитів. На прибутковість кредитних операцій банку впливають як доходи та

витрати, так і можливі збитки, що визначаються рівнем кредитного ризику за

кожною позичкою. Вимірювання, мінімізація та контроль за рівнем кредитного

ризику — одне з найскладніших завдань, що постає перед менеджментом банку у

процесі формування кредитного портфеля.

Сучасна класифікаційна структура кредитного портфелю

будується за принципом рівня ризикованості кредитів [12]. Банки самостійно

визначають рівень ризику кредитних операцій, оцінюють фінансовий стан

позичальників (контрагентів банку) та вартість застави в межах чинного

законодавства.

З метою розрахунку резерву під кредитні ризики банки мають

здійснюва-ти класифікацію кредитного портфеля за кожною кредитною операцією

залеж-но від фінансового стану позичальника, стану обслуговування позичальником

кредитної заборгованості та з урахуванням рівня забезпечення кредитної

опе-рації. За результатами класифікації кредитного портфеля визначається

катего-рія кожної кредитної операції: «стандартна», "під контролем",

"субстандартна", "сумнівна" чи "безнадійна".

Загальна заборгованість за кредитними операціями становить «валовий

кредитний ризик для кредитора», що в термінах Національного банку відповідає

поняттям наукового термінологічного блоку – „вартість кредитного портфелю”.

Для цілей розрахунку резервів на покриття можливих втрат за

кредит-ними операціями визначається «чистий кредитний ризик» (в абсолютних

показниках) шляхом зменшення валового кредитного ризику, класифікованого за

ступенями ризику, на вартість прийнятного забезпечення.

Банки зобов'язані створювати та формувати резерви для

відшкодування можливих втрат на повний розмір чистого кредитного ризику за

основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма

видами кредитних операцій у національній та іноземних валютах.

Резерв під кредитні ризики поділяється на резерви під

стандартну та нестандартну заборгованість за кредитними операціями. Резерви під

нестандартну заборгованість формуються за кредитними операціями,

класифікованими як "під контролем", "субстандартні", "сумнівні",

а також «безнадійні»:

- «стандартні» кредитні операції - це операції, за якими кредитний

ризик є незначним і становить один відсоток чистого кредитного ризику.

- «під контролем» - це кредитні операції, за якими кредитний ризик є

незначним, але може збільшитися внаслідок виникнення несприятливої для

позичальника ситуації та становить п'ять відсотків чистого кредитного ризику.

- «субстандартні» кредитні операції - це операції, за якими кредитний ризик є

значним, надалі може збільшуватись і становить 20 відсотків чистого кредитного

ризику, а також є ймовірність несвоєчасного погашення заборгованості в повній

сумі та в строки, що передбачені кредитним договором.

- «сумнівні» кредитні операції - це операції, за якими виконання

зобов'язань з боку позичальника/контрагента банку в повній сумі (з урахуванням

фінансового стану позичальника та рівня забезпечення) під загрозою, ймовірність

повного погашення кредитної заборгованості низька та становить 50 відсотків

чистого кредитного ризику.

- «безнадійні» кредитні операції - це операції, імовірність виконання

зобов'язань за якими з боку позичальника/контрагента банку (з урахуванням

фінансового стану позичальника та рівня забезпечення) практично відсутня, ризик

за такими операціями дорівнює сумі заборгованості за ними.

Резерв під кредитні ризики формується в тій валюті, у якій

враховується заборгованість, та використовується лише для покриття збитків за

непогашеною позичальниками заборгованістю за кредитними операціями за основним

боргом, стягнення якої є неможливим.

З метою розрахунку обсягу резерву під кредитні ризики та

визначення чистого кредитного ризику банк повинен проаналізувати кредитний

портфель.

Аналіз кредитного портфеля та класифікація кредитних операцій

(валового кредитного ризику) здійснюється за такими критеріями:

- оцінка фінансового стану позичальника (контрагента банку);

- стан обслуговування позичальником (контрагентом банку)

кредитної заборгованості за основним боргом і відсотків (комісій та інших

платежів із обслуговування боргу) за ним у розрізі кожної окремої

заборгованості та спроможність позичальника надалі обслуговувати цей борг;

- рівень забезпечення кредитної операції.

Критерії оцінки фінансового стану позичальника встановлюються

кожним банком самостійно його внутрішніми положеннями щодо проведення активних

операцій (кредитних) та методикою проведення оцінки фінансового стану

позичальника (контрагента банку) з урахуванням вимог цього Положення, у яких

мають бути визначені ґрунтовні, технічно виважені критерії економічної оцінки

фінансової діяльності позичальників (контрагентів банку) на підставі аналізу їх

балансів і звітів про фінансові результати в динаміці тощо. Методика проведення

оцінки фінансового стану позичальника (контрагента банку), яка розроблена

банком, є невід'ємним додатком до внутрішньобанківського положення банку про

кредитування.

Класифікація позичальників - юридичних осіб (у тому числі

банків) здійснюється за результатами оцінки їх фінансового стану та оцінки

стану обслуговування (погашення) кредитного боргу розподіленням на стадії підготовки

до видачі кредиту на 5 класів – «А», «Б», «В», «Г», «Д» (Додаток Б).

На стадії дії кредитної

угоди банками щомісячно здійснюється визначен-ня поточної групи кредитних

операцій за станом обслуговування позичальни-ком боргу за ними (Додаток В),

класифікуючи їх стан як «добрий», «слабкий», «незадовільний».

Відповідно до перелічених критеріїв банками здійснюється

класифікація кредитного портфеля за ступенем ризику та визначається категорія

кредитної операції - позичальник зараховується до відповідного класу (табл.1.2).

Таблиця 1.2

Класифікація кредитних

операцій банку за рівнем кредитного ризику

| Фінансовий стан позичальника (клас) |

Обслуговування боргу позичальником (група) |

| "добре" |

"слабке" |

"незадовільне" |

| "А" |

"стандартна" |

"під контролем" |

"субстандартна" |

| "Б" |

"під контролем" |

"субстандартна" |

"субстандартна" |

| "В" |

"субстандартна" |

"субстандартна" |

"сумнівна" |

| "Г" |

"сумнівна" |

"сумнівна" |

"безнадійна" |

| "Д" |

"сумнівна" |

"безнадійна" |

"безнадійна" |

Під час визначення чистого кредитного ризику для розрахунку

резерву сума валового кредитного ризику окремо за кожною кредитною операцією

може зменшуватися на вартість прийнятного забезпечення, що зазначене в цьому

пункті, або об'єкта фінансового лізингу (рухомого майна).

Безумовні гарантії беруться до розрахунку при визначенні

резерву під кредитні ризики за вартістю, що диференційована залежно від виду

гарантії і класифікації виду кредитної операції(табл.1.3).

Предмети застави (майно та майнові права позичальника чи

третіх осіб майнових поручителів) беруться до розрахунку при визначенні резерву

під кредитні ризики з урахуванням виду застави, класифікації кредитної операції

та валюти кредиту (Додаток Г).

На підставі класифікації валового кредитного ризику та

враховуючи прийнятне забезпечення, банк визначає чистий кредитний ризик за

заборгованістю за кожною кредитною операцією (крім заборгованості за кредитними

операціями, що включена до портфеля однорідних споживчих кредитів) і зважує

його на встановлений коефіцієнт резервування(табл.1.4).

Таблиця 1.3

Відсоток урахування безумовних гарантій

| Класифіковані кредитні

операції |

Відсоток вартості забезпечення

(гарантії), що береться до розрахунку чистого кредитного ризику за окремою

кредитною операцією |

| Кабінету Міністрів України |

урядів країн категорії

"А" |

міжнародних багатосторонніх

банків |

банків з рейтингом не нижче ніж

"інвестиційний клас", забезпечені гарантії банків України |

| "Стандартна" |

100 |

100 |

100 |

100 |

| "Під контролем" |

100 |

100 |

100 |

100 |

| "Субстандартна" |

50 |

100 |

100 |

100 |

| "Сумнівна" |

20 |

20 |

20 |

20 |

| "Безнадійна" |

0 |

0 |

0 |

0 |

Таблиця 1.4

Відсоток резервування від чистого кредитного ризику(за

ступенем ризику) за кредитними операціями

| Категорія кредитної операції |

Відсоток резервування (за ступенем ризику) за кредитними

операціями |

| у гривні |

в іноземній валюті |

За однорідними споживчими кредитами |

|

з позичаль-

никами, у яких є джерела надходження валютної виручки

|

з позичаль

никами, у яких немає джерел надходження валютної виручки

|

| "Стандартна" |

1 % |

2 % |

50 % |

2 % |

| "Під контролем" |

5 % |

7 % |

100 % |

10 % |

| "Субстандартна" |

20 % |

25 % |

100 % |

40 % |

| "Сумнівна" |

50 % |

60 % |

100 % |

80 % |

| "Безнадійна" |

100 % |

100 % |

100 % |

100 % |

Категорія заборгованості за кредитами, які включені до

портфеля однорідних споживчих кредитів, визначається банком щомісяця залежно

від кількості днів прострочення основного боргу та/або відсотків/комісій за

ним, відповідно формується рівень коефіцієнту резервування від чистого

кредитного ризику(табл.1.5).

Таблиця 1.5

Відсоток резервування від чистого кредитного ризику(за

ступенем ризику) за кредитними операціями, які включені до портфеля однорідних

споживчих кредитів

| Кількість календарних днів

прострочення |

Категорія

заборгованості |

Коефіцієнт резервування за

однорідними споживчими кредитами |

| у гривнях |

в іноземній валюті |

| 0 |

"стандартна" |

2 % |

50 % |

| до 30 |

"під

контролем" |

10 % |

100 % |

| 31 - 60 |

"субстандартна" |

40 % |

100 % |

| 61 - 90 |

"сумнівна" |

80 % |

100 % |

| від 91 і більше |

"безнадійна" |

100 % |

100 % |

1.2 Фактори зовнішнього та внутрішнього впливу на вартість

кредитного портфеля банку

Згідно статті 49 Закону

України «Про банки та банківську діяльність» при формуванні кредитного портфелю

банк зобов’язаний виконувати наступні зовнішні законодавчі умови:

- кредитними банківськими операціями визнаються:

1) розміщення залучених коштів від свого імені, на власних

умовах та на власний ризик;

2) організацію купівлі та продажу цінних паперів за

дорученням клієнтів;

3) здійснення операцій на ринку цінних паперів від свого

імені (включаючи андеррайтинг);

4) надання гарантій і поручительств та інших зобов'язань від

третіх осіб, які передбачають їх виконання у грошовій формі;

5) придбання або відчуження права вимоги на виконання

зобов'язань у грошовій формі за поставлені товари чи надані послуги, приймаючи на

себе ризик виконання таких вимог та прийом платежів (факторинг);

6) лізинг;

- банк зобов'язаний мати підрозділ, функціями якого є надання

кредитів та управління операціями, пов'язаними з кредитуванням;

- банкам забороняється прямо чи опосередковано надавати

кредити для придбання власних цінних паперів. Використання цінних паперів

власної емісії для забезпечення кредитів можливе з дозволу Національного банку

України;

- банк зобов'язаний при наданні кредитів додержуватись

основних принципів кредитування, у тому числі перевіряти кредитоспроможність

позичальників та наявність забезпечення кредитів, додержуватись встановлених

Національним банком України вимог щодо концентрації ризиків;

- банк не може надавати кредити під процент, ставка якого є

нижчою від процентної ставки за кредитами, які бере сам банк, і процентної

ставки, що виплачується ним по депозитах;

- банк має право видавати бланкові кредити за умов додержання

економічних нормативів;

- надання безпроцентних кредитів забороняється, за винятком передбачених

законом випадків;

- у разі несвоєчасного погашення кредиту або відсотків за

його користування банк має право видавати наказ про примусову оплату боргового

зобов'язання, якщо це передбачено угодою.

Кредитний ризик окремого кредиту в банку полягає в

неповерненні кредиту позичальником зовсім, або неповерення в договірний строк,

та несплаті позичальником плати за наданий кредит, або неповній сплаті плати за

наданий кредит. Вартість кредиту повинна відповідати прогнозуємому (розрахунко-вому)

рівню кредитного ризику повного чи часткового неповернення кредиту, або повної

чи часткової несплати відсотків за користування кредитом. Рівень кредитного

ризику зменшується банком превентивно за рахунок надання позичальником позабалансової

застави, яка буде реалізована на користь банку у випадку неповернення кредиту

та кредитних відсотків, та за рахунок створення за рахунок частки доходів банку

балансового внутрішнього спеціального резерву в відсотках від „чистого

кредитного ризику”, який становить різницю між сумою наданого кредиту і

майбутніх відсотків та ймовірною ринковою сумою реалізації наданої застави.

Економічна вартість кредитного портфелю банку

складається:

- з транзитної основної суми наданого кредиту,

джерелом якого є залучені кредитні ресурси, які банк повинен повернути клієнту

після повертання кредиту позичальником в банк;

- з витрат, які банк поніс для залучення кредитних

ресурсів та створення резервів на кредитний ризик неповернення наданих

кредитів;

- з транзитної суми відсотків доходу банку, які йому

сплатить позичальник. Вони є джерелом сплати відсотків за користування

кредитними ресурсами та джерелом власного доходу банку від передачі кредитних

ресурсів позичальнику.

Транзитна вартість основної суми кредиту не є

власністю банка, але він несе відповідальність за її збереження та своєчасне

повернення клієнту, у якого ці кредитні ресурси залучені.

Відповідно, вартість кредитного портфелю банку характеризується

як діалектична єдність 3-х видів показників – вартості витрат на створення та

експлуатацію кредитного портфелю(коефіцієнт витратності), вартості очікуємих

доходів кредитного портфелю(коефіцієнт доходності) та вартості очікуємого прибутку

кредитного портфелю, як різниці між очікуємими доходами та понесеними витратами(коефіцієнт

прибутковості):

1) Коефіцієнт витратності кредитного портфелю банкувизначається

як, як вартість витрат банку на залучення ресурсів проведення кредитних

операцій та витрат етапу організації видачі залучених ресурсів у вигляді

кредиту, можна обрахувати як суму:

- зобов’язань банку за сумами залучених ресурсів та

сумами майбутніх сплат за користання залученими ресурсами, а також витрат банку

на обслуговування депозитних угод;

- витрат банку на виведення із робочих кредитних

активів частки коштів обов’язкового страхового резервування залучених ресурсів,

які розміщуються на кореспондентському чи спеціальному рахунку в Національному

банку України;

- витрат банку на обслуговування кредитних угод

(оплата утримання обслуговуючої інфраструктури кредитно-розрахункових,

юридично-оціню-вальних підрозділів, підрозділів фінансової безпеки та

інформатизації банку);

- витрат на утримання технологічної інфраструктури

банку та ліній зв’язку на обслуговування депозитних та кредитних угод;

- витрат банку на обслуговування збереження застави (депозити

чи цінні папери) чи контролю збереження позичальником заставного майна;

- витрат частини доходів банку на створення

спеціальних внутрішніх резервів на кредитний ризик кредитного портфелю, що

зменшує робочі активи банку, та відповідно потребує підвищення ставок

розміщення активів банку для компенсації втрат від непрацюючих активів;

- витрат банку за позабалансовими комісійними

операціями по наданню гарантій, поручительств, підтверджених акредитивів,

акцептів та авалів, зобов’язань з кредитування;

- витрат банку на списання частки безнадійних до

повернення кредитів та відсотків за користування їми за рахунок створеного

спеціального резерву на кредитні ризики із зменшенням валюти балансу банку.

2) Коефіцієнт доходності кредитного портфелю банку, як

суму прогнозів майбутніх грошових потоків від позичальників кредитів до банку,

можна обрахувати як суму:

- періодичного повернення балансових сум наданих

кредитів згідно з графіком кредитної угоди;

- періодичної майбутньої сплати кредитних відсотків за

користування кредитом згідно схемі графіка кредитної угоди;

- разової та періодичної майбутньої сплати комісійних

послуг банку при супроводі кредитної угоди;

- надходжень за позабалансовими комісійними операціями

по наданню гарантій, поручительств, підтверджених акредитивів, акцептів та

авалів, зобов’язань з кредитування;

- повернення в склад робочих кредитних активів сум

створених спеціальних резервів на кредитний ризик кредитного портфелю при

своєчасному та повному поверненні позичальником кредиту та сплаті відсотків за

користування ним;

- надходження коштів від примусової реалізації наданої

кредитної застави при повному чи частковому неповерненні кредиту, або повній чи

частковій несплаті кредитних відсотків за користування кредитом;

3) Таким чином, коефіцієнт прибутковості кредитного

портфеля банку для кредитів з нормальною кредитною історією залучення

депозитних коштів та повернення їх клієнтам за рахунок повернення

позичальниками наданих кредитів можна обрахувати як суму:

- доходів банку від різниці сум сплачених

позичальниками кредитних відсотків за користування кредитами та сум сплачених

банком депозитних відсотків за користування залученими депозитними коштами

(строковими та до запитання);

- доходів банку від різниці сум отриманих банком

комісійних доходів за обслуговування кредитних угод та сум витрачених банком

комісійних витрат на обслуговування залучених депозитних коштів;

- доходів банку від різниці надходжень та витрат за

позабалансовими комісійними операціями по наданню гарантій, поручительств, підтверджених

акредитивів, акцептів та авалів, зобов’язань з кредитування;

- витрат банку на компенсацію тимчасового виведення із

робочих кредитних активів частки коштів обов’язкового страхового резервування

залучених ресурсів, які розміщуються на кореспондентському чи спеціальному

рахунку в Національному банку України;

- витрат банку на компенсацію тимчасово витраченої

частини доходів банку на створення спеціальних внутрішніх резервів на кредитний

ризик кредитного портфелю, що зменшує робочі активи банку, та відповідно

потребує підвищення ставок розміщення активів банку для компенсації втрат від

непрацюючих активів.

- витрат банку на обслуговування кредитних угод

(оплата утримання обслуговуючої інфраструктури кредитно-розрахункових,

юридично-оціню-вальних підрозділів, підрозділів фінансової безпеки та

інформатизації банку);

- витрат на утримання технологічної інфраструктури

банку та ліній зв’язку на обслуговування депозитних та кредитних угод;

- витрат банку на обслуговування збереження застави

(депозити чи цінні папери) чи контролю збереження позичальником заставного

майна;

- витрат банку на сплату податку на прибуток банку –

25% від балансового прибутку з врахуванням витрат на створення резервів на

кредитні ризики.

- витрат банку на списання частки безнадійних до

повернення кредитів та відсотків за користування їми за рахунок створеного

спеціального резерву на кредитні ризики із зменшенням валюти балансу банку.

Об’єктом вартісно-орієнтованого управління кредитним

портфелем банку є коефіцієнт прибутковості портфелю банку, одним із основних

параметрів активного регулювання якого є сума майбутніх платежів за

користування кредитом, що встановлюються у вигляді кредитної ставки в % річних

від суми експлуатуємого позичальником кредиту.

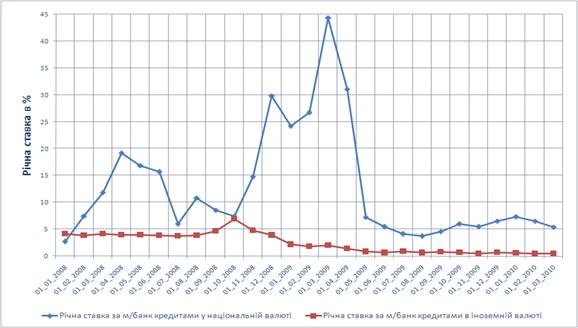

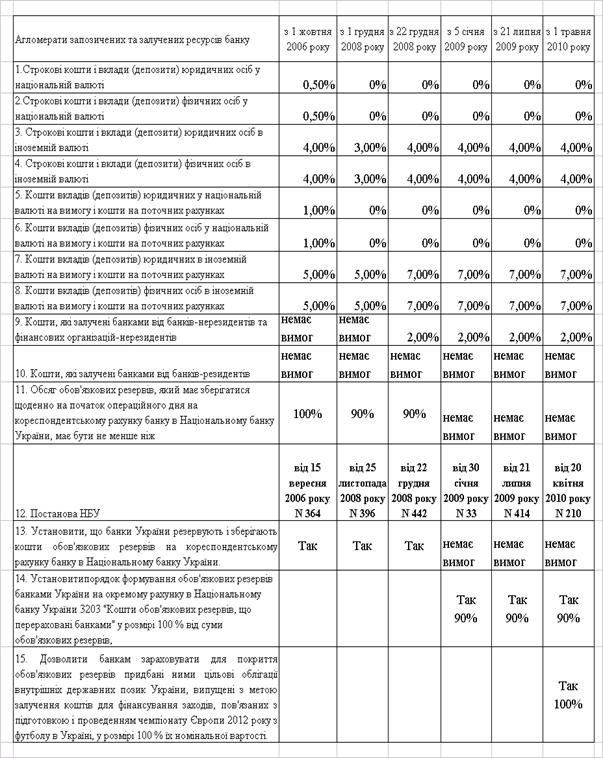

Основними факторами зовнішнього впливу на встановлюєму

кредитну ставку за кредитом є:

- облікова ставка НБУ;

- ставка рефінансування банків в НБУ для підтримання

ліквідності;

- рівень інфляції;

- рівень зовнішнього обов’язкового резервування

залучених банківських ресурсів на кореспондентському чи спеціальному рахунку в

НБУ;

- рівень зовнішнього резервування залучених депозитів

фізичних осіб у Фонді гарантування вкладів;

- попит та пропозиція кредитів в банківській системі;

- рівень конкуренції на кредитному ринку;

- кредитні ставки банків конкурентів.

Основними факторами внутрішнього впливу на

встановлюєму кредитну ставку за кредитом є:

а) за всіма кредитами:

- цінова політика банку;

- собівартість кредитних ресурсів;

- витрати на здійснення кредитного процесу в банку;

- норма прибутку від інших активних операцій;

б) за окремим кредитом:

- строк позички;

- розмір позички;

- якість та обсяги застави;

- зміст заходів, що кредитуються;

- характер взаємовідносин між банком і клієнтом.

Вплив цих факторів на рівень відсоткової плати за користування

банківськими кредитами є взаємопов'язаним, тому важко визначити кількісне

значення кожного з них, але враховувати їх у сукупності доцільно.

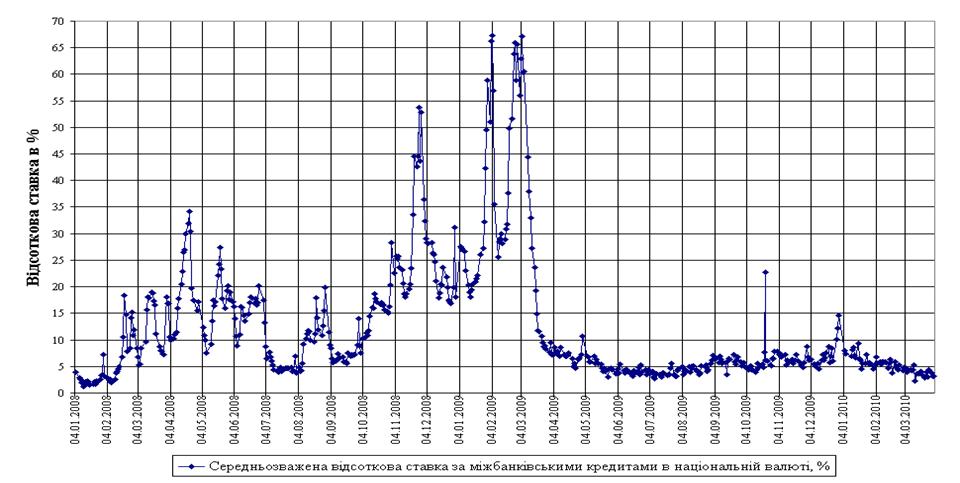

Базовою відсотковою ставкою за кредитами комерційних банків є

облікова ставка Центрального банку, за якою останній здійснює рефінансування

комерційних банків. Базова відсоткова ставка може бути або вищою, або нижчою

від облікової ставки. Якщо комерційний банк має дешеві ресурси (порівняно з

обліковою ставкою), він має право встановлювати відсотки за своїми кредитами

нижчі від облікової ставки.

Облікова ставка

центрального банку залежить від характеру його грошово-кредитної політики,

відсоткових ставок на міжнародному ринку позикових капіталів, стану платіжного

балансу країни й курсу національної валюти. Грошово-кредитна політика центрального банку може бути

спрямована або на експансію, або на рестрикцію кредиту. Проводячи політику

експансії, Центральний банк зменшує облікову ставку, а при політиці рестрикції

— підвищує її. Якщо на міжнародному ринку позикових капіталів норма відсотка

змінюється, то відповідно змінюється й облікова ставка Центрального банку.

Якщо у країні складається пасивний платіжний баланс і уряд не

хоче допустити падіння курсу національної валюти нижче від певного рівня, то

облікову ставку Центрального банку зазвичай підвищують з метою стимулювати

залучення іноземного капіталу.

Рівень інфляції впливає як на облікову ставку Центрального

банку, так і на ставки відсотка за кредитами комерційних банків. Незважаючи на

те, що Центральний банк встановлює позитивну відсоткову ставку (тобто з

урахуванням інфляції), комерційні банки також враховують інфляційний фактор.

Річ у тім, що облікова ставка Центрального банку не змінюється часто, тому в

періоди між її змінами і при інфляційній активності в комерційних банків

виникає потреба враховувати ту інфляцію, яка не покрита обліковою ставкою.

Фактор терміну кредиту прямо пропорційно впливає на рівень

відсоткової ставки за кредитами банку. Що триваліший термін користування, то

дорожчий для позичальника кредит. Така залежність зумовлена двома причинами.

По-перше, при тривалішому терміні кредити вищий ризик втрат від неповернення

боргу і від знецінення коштів, переданих у позику у зв'язку з інфляцією, що

неминуча в ринковій економіці. По-друге, вкладення коштів довготривалого

характеру, як правило, забезпечують порівняно вищу віддачу.

Ціна сформованих банком ресурсів безпосередньо впливає на

рівень відсоткової ставки за кредитами. Вона складається з депозитного відсотка

й інших видів плати за куплені кредитні ресурси. Чим дорожче обходяться банку

ресурси, тим за інших рівних умов вища норма кредитного процента.

Ризик є невід'ємним атрибутом кредитування. Тут виникають

кредитний і відсотковий ризики. Рівень цих ризиків залежить від виду кредити і

від порядку сплати відсотків. Найризикованішими є незабезпечені (бланкові) кредити.

Ступінь ризику забезпечених кредитів

залежить від повноти та якості застави. Чим вищий ступінь кредитного ризику,

тим більша вірогідність для банку зазнати втрат від неповернення позичальником

основного боргу й несплати відсотків по ньому. Тому більш ризиковані кредити

видають під вищий відсоток, аби компенсувати кредитору витрати від ризикового

розміщення коштів.

Розмір кредити і рівень відсоткової ставки є обернено

залежні. Зазвичай її рівень нижчий при більших позиках, оскільки відносні

витрати, пов'язані з кредитною послугою, тут нижчі. Крім того, великі кредити

надаються солідним клієнтам, які зазвичай менше схильні до ризику банкрутства.

Але з такого правила можуть бути і винятки. Банк може не зменшувати відсоткової

ставки за великими кредитами, коли за його розрахунками це може призвести до

зростання ризику через погіршення структури кредитного портфеля внаслідок

порушення правила диверсифікації активів.

Попит на кредити прямо впливає на рівень відсоткової ставки.

Зростання попиту зумовлює підвищення відсоткової ставки за кредитами. Але в

умовах конкуренції між кредитними установами й боротьби за розширення ринку

послуг банки можуть не зважати на це ринкове правило. Вони не підвищують рівень

відсоткових ставок у разі зростання попиту на кредит, керуючись тим, що нижчі

відсоткові ставки за кредитами дадуть змогу залучити більшу кількість клієнтів

і завоювати конкурентні переваги.

Що вища якість застави, то нижчий рівень відсоткової ставки

за кредитами. Що вона вища, то за інших однакових умов нижче може бути

відсоткова ставка за позикою. Це пов'язано з тим, що якісніша застава зменшує

ризик втрат у разі примусового погашення кредити за рахунок її реалізації.

На рівень відсоткової ставки впливає зміст заходів, що

кредитуються. Так, кредити, що опосередковують витрати, висока рентабельність

яких є наслідком спекулятивних дій позичальника, коштують звичайно дорожче, ніж

ті, які забезпечують ефект, пов'язаний з виробництвом продукції, особливо

сільського господарства.

Витрати на оформлення кредити й контроль прямо впливають на

рівень кредитного відсотка. Що ці витрати більші, то за інших однакових умов

вища норма відсотка за позикою. Іноді витрати, пов'язані з кредитним процесом,

не включаються у відсоткову ставку, а компенсуються стягненням з позичальника

комісійних платежів.

Ставка

банку-конкурента враховується при встановленні рівня позиково-го відсотка

залежно від характеру відсоткової політики, яку проводить цей банк. Прагнення

додаткового прибутку спонукає встановлювати вищі відсотки порівняно з іншими

кредиторами. Якщо здійснювати політику розширення ринку кредитних послуг,

позиковий відсоток встановлюють на нижчому рівні, ніж у конкурентів.

Норма прибутку від інших активних операцій банку є одним із

орієнтирів при встановленні норми кредитного відсотка. Якщо, наприклад,

інвестиційні операції забезпечують банку порівняно вищий прибуток (на одиницю

вкладеного капіталу), ніж позикові, то він має переглянути свою відсоткову

політику в бік підвищення рівня кредитного відсотка.

При врахуванні означених факторів треба не забувати про

підсумковий результат, який полягає в тому, що визначена у кредитній угоді

відсоткова ставка має бути джерелом отримання прибутку від позикових операцій.

1.3 Методи оцінки вартості кредитного портфеля банку

Основними параметрами вартісно - орієнтованого

управління кредитним портфелем є:

-

регульовані як попитом та

пропозиції зовнішнього ринку, так і внутрішньою політикою банку, відсоткові

ставки вартості залучаємих депозитів та відсоткові ставки надаваємих кредитів;

-

структура депозитного

портфелю залучених коштів;

-

рівень пасивного зменшення

обсягу залучених коштів на обов’язкове зовнішнє резервування;

-

структура якості та

ризикованості кредитного портфеля, що визначає рівень заставного забезпечення,

чистого кредитного ризику та необхідного рівня відвернення доходів банку на

створення внутрішніх резервів кредитного ризику.

-

активність банку на ринку

позабалансових кредитних операцій та рівень отримуємих додаткових комісійних

доходів за кредитно-гарантійне обслуговування клієнтів банку.

Вартісно-орієнтований підхід управління кредитним

портфелем передбачає метод встановлення сумарної кредитної ставки «Вартість

плюс», при якому кредитна ставка включає наступні складові:

- вартість залучених коштів;

- операційні витрати, пов’язані з процесом

кредитування;

- премію за ризик невиконання зобов’язань

позичальником;

- премію за ризик, зумовлений тривалістю періоду

кредитування;

- бажаний рівень прибутковості кредиту, який забезпечує

встановлений дивідендний резерв прибутковості акціонерів та прибуток розвитку

банку.

Недоліками методу „Вартість плюс” є наступні:

- Необхідність впровадження системи обліку витрат за

кредитами в банку;

- Ігнорування ринкових чинників – не враховується фактор

конкуренції з боку інших банків на ринку кредитів.

Метод встановлення кредитних ставок „Вартість плюс”

дає верхню оцінку рівня кредитних ставок, яка враховує всі інтереси банку та

його акціонерів, але вона може виявитися неконкурентоспроможною на кредитному

банківському ринку.

Тому для оцінки нижнього рівня кредитних ставок, які

диктуються вимогами попиту та пропозиції конкурентного кредитного ринку,

застосовується метод „Базова ставка плюс”.

Кредитна ставка за методом „Базова ставка плюс”

включає [42]:

1) Базову ставку кредитного ринку (за базову ставку

можна взяти ставку пропонування міжбанківського регіонального ринку, ставку

першокласного позичальника, ставки міжнародних ринків (LIBOR, FIBOR), або

аналогічну ставку KIBOR на українському ринку);

2) Кредитний спред, який включає:

- премію за ризик невиконання зобов’язань

позичальником;

- премію за строк надання кредиту, що відображає ризик

тривалості періоду кредитування та можливу зміну вартості ресурсів;

- категорія клієнтів і їх кредитоспроможність (для

першокласних позичальників кредитний спред дорівнює нулю, така ставка для

першокласного позичальника називається „прайм-ставка”);

Перевагами кредитної ставки за методом „Базова ставка

плюс” є:

- простота застосування, необов’язковість точного

врахування витрат за кожним кредитом;

- зручність застосування в умовах плаваючих ставок за

кредитом, урахування конкуренції пропозицій на кредитному ринку.

Недоліками кредитної ставки за методом „Базова ставка

плюс” є:

- необхідність наявності в банку „дешевої” ресурсної

бази поточних депозитів клієнтів (розрахункові рахунки) в необхідному для

кредитування обсязі, або цільове запозичення міжбанківських ресурсів за

мінімальними ставками, нижче базових на кредитному ринку;

- необхідність мінімізації внутрішньобанківських

витрат на організацію та супроводження кредитів;

- непрогнозованість прибутковості та виконання

цільової функції дивідендної доходності акціонерів, тобто факультативний рівень

прибутковості кредитного портфелю банку за рахунок конкурентного тиску попиту

та пропозиції кредитного ринку.

При вартісно-орієнтованому управлінні кредитним

портфелем в відсоткову ставку вартості кредиту для позичальника обов’язково

входить складова встановленого рівня акціонерної дивідендної прибутковості:

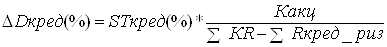

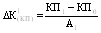

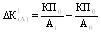

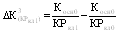

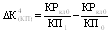

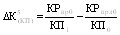

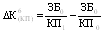

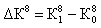

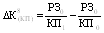

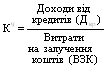

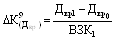

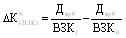

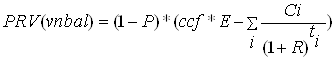

(1.1)

(1.1)

де Какц – номінальна сума статутного акціонерного

капіталу;

Stкред(%) – ставка доходності кредиту;

∆Dкред(%) – цільовий рівень дивідендної

дохідності акцій статутного капіталу;

- сумарний кредитний портфель

виданих балансових кредитів;

- сумарний кредитний портфель

виданих балансових кредитів;

- сумарний рівень спеціальних

резервів на зменшення кредитних ризиків.

- сумарний рівень спеціальних

резервів на зменшення кредитних ризиків.

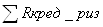

Так, для забезпечення 25% дивідендної дохідності акцій

статутного капіталу ПАТ КБ „Хрещатик”, згідно з балансовими даними станом на

01.01.2010 [73], необхідно в кредитній ставці передбачити додатковий

дивідендний резерв прибутковості (з врахуванням податку на прибуток 25% [ ]) на

рівні:

Як показує проведений розрахунок кредитний важіль

(відношення чистого кредитного ризику кредитного портфелю до статутного

акціонерного капіталу) є позитивним інструментом регулювання акціонерної

дивідендної ставки доходів, але його величина обмежена нормативом Н2 –

адекватності регулятив-ного капіталу. Одним із методів виконання нормативу Н2

та нарощування кредитного важіля, який застосовують, наприклад, банки «РайффайзенБанк

Аваль» та «VAB-банк», є впровадження структури власного регулятивного капіталу,

в якому окрім статутного капіталу більшу частину займає нерозподілений прибуток

минулих років та додатковий капітал за рахунок емісійних різниць при додаткових

емісіях акцій.

Згідно методологічного аналізу попереднього підрозділу

економічний термін «вартість кредитного портфелю банку» має 3 взаємопов’язані

характеристики:

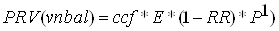

1. Витратна вартість кредитного портфелю банку, яка

розраховується як сума фактичних та прогнозних витрат банку на організацію

залучення кредитних ресурсів та проведення кредитування позичальників (сума

залучених кредитних ресурсів та відсотків сплати за користування ними);

2. Дохідна вартість кредитного портфелю банку, яка

розраховується як прогноз майбутнього грошового потоку від позичальників до

банку при поверненні кредиту та сплаті відсоткових та комісійних платежів за

кредитними угодами, включаючи зовнішній грошовий потік надходження коштів від

реалізації застави при невиконанні позичальником кредитних зобов’язань та

внутрішній грошовий потік повернення створеного резерву на кредитний ризик при

повному виконанні позичальником кредитних зобов’язань (сума наданого

кредиту(мінус створені резкрви) та майбутніх відсотків за користування ним);

3. Прибуткова вартість кредитного портфелю банку, яка

розраховується як різниця доходної та витратної вартостей кредитного портфелю

банку з врахуванням податку на прибуток банку, та використовується як цільова

інтегрована функція управління кредитною діяльністю банка при

вартісно-орієнтованому підході до корпоративного менеджменту банком.

Всі 3 показники вартості кредитного портфеля мають власні

динамічні характеристики змін вартості на протязі терміну кредитування:

1) У вартості витратного кредитного портфелю:

- зміна умов вартості (депозитних ставок) залучених

кредитних ресурсів при різних термінах залучення кредитних ресурсів та терміну «життєвого

циклу» кредиту (з врахуванням додаткових часових термінів пролонгації,

прострочення та неповернення);

- дострокове відкликання залучених депозитів

(кредитних ресурсів) та їх заміна з різким наростання вартості;

- зміна категорії ризикованості кредиту на протязі

терміну кредитування та створення додаткового спеціального резерву на

відшкодування кредитного ризику;

- зміна ринкової вартості застав та відповідне

зростання сум „чистого кредитного ризику” і необхідність створення додаткового

спеціального резерву на відшкодування кредитного ризику;

2) У вартості дохідного кредитного портфелю:

- зміна умов відсоткової дохідності повернутої частини

кредитів при їх наступному розміщенні на кредитному ринку, тобто при

періодичному частковому погашенні кредиту кожна його частка має різну степінь

доходності, що суттєво віддзеркалюється в сумарній дохідності кредиту при

сталій ставці сплати за залучені депозитні ресурси, які повертаються клієнту у

кінці строку депозитної угоди;

- зміна графіку кредитних надходжень від позичальника

при пролонгаціях та простроченнях термінів кредиту із відповідною зміною

відсоткової ставки за користування кредитом;

- невиконання позичальником кредитних зобов’язань, що

потребує реалізації наданої кредитної застави тільки після закінчення терміну

кредиту за угодою і залежить від поточної ринкової ліквідності застави та

сроків її реалізації з надходженням коштів до банку.

В методологічних документах Національного банку

України відсутній термін „вартість кредитного портфеля банку”, замість цього

найближчим терміном є – «кредитний ризик позичальника –контрагента» – «Кредитний

ризик позичальника-контрагента - це сума всіх вимог банку (за мінусом фактично

сформованих резервів) та всіх позабалансових зобов’язань щодо цього

контрагента» - тобто це не тільки суми виданих кредитів та кредитних гарантій,

але і обумовлені угодами суми відсотків за користування кредитами та надання

гарантій».

Якщо сумарний ризик кредитного портфелю банку в

термінології НБУ це сума всіх „кредитних ризиків позичальників – контрагентів

банку”, то, від-повідно, під терміном „вартість кредитного портфелю банку”

можна застосо-вувати визначену в дипломному дослідженні „дохідну вартість

кредитного портфелю банку”, яка складається з сум прогнозів майбутніх грошових

потоків від позичальників кредитів до банку та обраховується як сума:

- періодичного повернення балансових сум наданих

кредитів згідно з графіком кредитної угоди;

- періодичної майбутньої сплати кредитних відсотків за

користування кредитом згідно схемі графіка кредитної угоди;

- разової та періодичної майбутньої сплати комісійних

послуг банку при супроводі кредитної угоди;

- надходжень за позабалансовими комісійними операціями

по наданню гарантій, поручительств, підтверджених акредитивів, акцептів та

авалів, зобов’язань з кредитування;

- повернення в склад робочих кредитних активів сум

створених спеціальних резервів на кредитний ризик кредитного портфелю при

своєчасному та повному поверненні позичальником кредиту та сплаті відсотків за

користування ним;

- надходження коштів від примусової реалізації наданої

кредитної застави при повному чи частковому неповерненні кредиту, або повній чи

частковій несплаті кредитних відсотків за користування кредитом.

1.4 Характеристика методів управління вартістю

кредитного портфеля

Система показників менеджменту кредитного портфеля

включає такі блоки: загальний стан кредитного портфеля; характеристика кредитного

портфеля з погляду кредитного ризику; характеристика кредитного портфеля з

погляду дохідності. Формули аналізу стану і динаміки кредитного портфеля наведені

в табл. 1.2.

Таблиця 1.6

Система показників аналізу

кредитного портфеля банку [69]

| Показники |

Формула |

Динаміка

показника |

| усього |

у тому числі

за рахунок: |

| Чисельника |

Знаменника |

| 1. Загальний

стан кредитного портфеля |

| 1. Обсяг

кредитного портфеля (КП) |

КП |

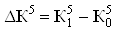

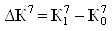

ΔКП = КП1

– КП0

Темп зростання

(Тзр)

Темп приросту:

Тпр – 100

Абсолютне

значення 1 % приросту:

|

|

|

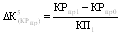

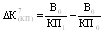

| 2. Питома

вага кредитного портфеля в активах банку |

Середній

розмір

|

|

|

|

| 2. Характеристика

кредитного портфеля з погляду кредитного ризику |

| 3. Співвідношення

власних коштів банку (ВК) та кредитного портфеля |

|

|

|

|

|

4. Коефіцієнт

покриття класифікованих кредитів (КРкл) основним капіталом банку

(Косн)

|

|

|

|

|

| Показники |

Формула |

Динаміка

показника |

| усього |

у тому числі

за рахунок: |

| Чисельника |

знаменника |

| 5. Частка

класифікованих кредитів у загальному обсязі кредитного портфеля |

|

|

|

|

|

6. Частка

своєчасно несплачених кредитів за процентами та основною сумою (КРпр)

в обсязі КП

|

|

|

|

|

| 7. Коефіцієнт

збитковості КП |

Збитки за кредитами

|

|

|

|

| 3. Аналіз

кредитного портфеля з погляду захисту від можливих втрат |

| 8. Коефіцієнт

забезпеченості втрат за позичками (В) |

|

|

|

|

| 9. Коефіцієнт

забезпеченості витрат за рахунок резервів банку на покриття збитків (РЗ) |

|

|

|

|

| 4.

Характеристика кредитного портфеля з погляду дохідності |

|

10. Рентабель-ність

кредитних операцій К9

|

|

|

|

|

|

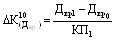

11. Дохідність

кредитного портфеля К10

|

|

|

|

|

|

|

|

|

|

|

За своєю сутністю вартісно-орієнтована

стратегія підприємства є узагаль-неною та інтегрованою моделлю, що спрямовує

діяльність суб'єкта господарю-вання на підвищення його вартості на базі

наявного потенціалу (економічних ресурсів) інституту господарювання.

Ефективність корпоративної стратегії діс-тає свій прояв у здатності реалізувати

принцип корпоративної рівноваги між суб'єктами підсистеми корпоративного самоуправління

(загальні збори акціо-нерів, спостережні ради) і суб'єктами виконавчої

підсистеми (найманий менед-жмент) за напрямом прийняття економічних рішень, що

обґрунтовують страте-гію.

Таким чином, вартісно-орієнтований підхід при

управлінні кредитним портфелем банку повинен бути спрямований на підвищення

вартості прибуткового кредитного портфелю, тобто одночасно, як на підвищення

вартості дохідного кредитного портфеля банку так і на зменшення вартості

витратного кредитного портфеля банку.

При цьому, враховуючи часову дискретність руху обсягів

витратного та доходного кредитних портфелів (1 банківський день),

характеристики сумарних показників кредитного портфелю потрібно складати на

рівні щоденних сум з дискретністю сум та відсоткових ставок, розрахованих щоденно:

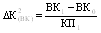

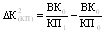

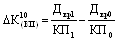

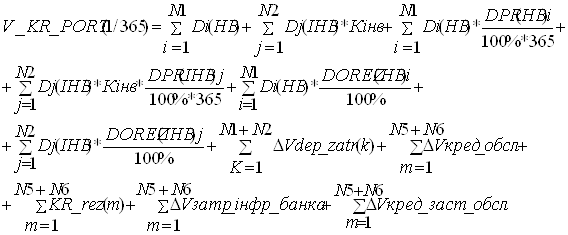

1) Щоденну вартість витратного кредитного портфеля з

приведенням коштів в операціях з іноземною валютою до гривневого еквіваленту

(по поточному курсу іноземної валюти до національної валюти) можна представити

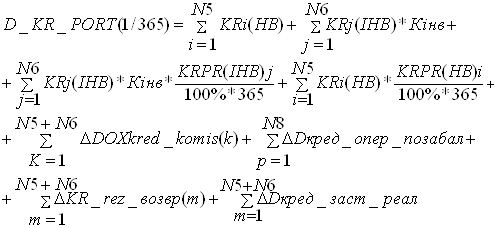

у вигляді наступного рівняння (V_KR_PORT(1/365)):

(1.2)

(1.2)

де N1 – кількість залучених поточних та строкових депозитних

коштів клієнтів та інших банків в національній валюті;

N2 – кількість залучених поточних та строкових депозитних

коштів клієнтів та інших банків в іноземній валюті;

Di(HB) – суми залучених поточних та строкових депозитних коштів

клієнтів та інших банків в національній валюті;

Dj(IHB) – суми залучених поточних та строкових депозитних коштів

клієнтів та інших банків в іноземній валюті;

Кінв – поточний курс іноземної валюти до національної

валюти;

DPR(HB) – річна ставка залучення депозитних коштів в

національній валюті в %;

DPR(ІHB) – річна ставка залучення депозитних коштів в іноземній

валюті в %;

DOREZ(HB) – поточна відсоткова ставка зовнішнього

страхування залучених депозитів в національній валюті на коррахунку в НБУ;