Дипломная работа: Взаимоотношения коммерческого банка и предприятий (на примере ОАО "Русь-Банк")

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

БАШКИРСКИЙ

ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

НЕФТЕКАМСКИЙ ФИЛИАЛ

Экономико-математический

факультет

Кафедра

экономической теории и анализа

выпускная квалификационная работа

на тему "Взаимоотношения

коммерческого банка и предприятий (на примере ОАО "Русь-Банк)"

Выполнил: студент 4 курса

заочной формы обучения

группы Э-41с Раянова Р.Р.

Допускается к защите:

заведующий кафедрой

канд. эконом. наук, доцент

Салимова Ф.Н.

Научный руководитель:

канд. эконом. наук, доцент

Габдуллин А.Р.

Нефтекамск

2010

СОДЕРЖАНИЕ

Введение

1. Теоретические

основы развития банковских отношений

1.1 Роль коммерческих банков в условиях рыночной экономики

1.2 Предпосылки взаимодействия коммерческого банка и

предприятия

1.3 Характеристика основных банковских продуктов для

предприятий как клиентов и особенности их изменения

2. Анализ

показателей деятельности Русь-банка в корпоративном сегменте

2.1 Динамика основных финансовых показателей деятельности

банка

2.2 Кредитный портфель корпоративных клиентов

2.3 Анализ предоставляемых услуг для

корпоративных клиентов

3. Перспективы сотрудничества банка и предприятия

3.1 Эффективности деятельности Русь-банка в

корпоративном сегменте

3.2 Оценка эффективности привлечения заемного

капитала для предприятия

Заключение

Список использованных источников и литературы

Приложение А. Объем инвестиции в

основной капитал, по видам экономической деятельности

Приложение Б. Структура доходов и

расходов Русь-банка

ВВЕДЕНИЕ

Анализ

мирового опыта показывает, что успешное развитие ключевых сфер экономики во

многом обусловлено процессами взаимодействия промышленного и банковского

капитала. В развитых странах деятельность промышленных компаний органически

связана с финансовыми структурами - банками, страховыми и инвестиционными

институтами.

В создании

для России новой рыночной экономики с разнообразными формами собственности

велика роль банковской системы, с помощью которой осуществляется перераспределение

и мобилизация капиталов, регулируются денежные расчеты, опосредуются товарные

потоки и т.д. Банки призваны выполнять множество специальных функций. К их

числу относятся проведение расчетных и кассовых операций, кредитование,

инвестирование, хранение денежных и других средств и управление ими, т.е. те

услуги, без которых сегодня не обойтись ни одному хозяйствующему субъекту.

Актуальность

выбранной темы выпускной квалификационной работы подтверждается тем, что современная экономическая политика России,

имеющая целью достижение устойчивого экономического роста, направлена на

создание основных институтов рыночной экономики. В развитых рыночных странах

этот процесс часто происходит за счет взаимодействия банковского и

промышленного секторов.

Лидирующее

положение стран определяется высоким уровнем развития промышленного

производства, банковского сектора и проводимой государственными органами

экономической политики, отражающей приоритетные интересы интенсивного развития

на базе современных технологий. Особое значение приобретает то, что

взаимодействие банковских и промышленных структур способствует повышению

экономического развития страны, укреплению хозяйственных связей.

Благодаря

взаимодействию кредитно-финансовых институтов с промышленными предприятиями

достигаются стратегические цели, связанные в первую очередь с повышением

мобильности развития и реализации технологического потенциала участников.

Скорость технологического обновления производства, темпы наращивания выпуска

конкурентоспособной продукции во многом зависят от степени соответствия

инвестиционных возможностей банков необходимым объемам финансирования. В

будущем устойчивые позиции займут банки, которые будут руководствоваться не

получением сиюминутной выгоды от вложенных средств, а найдут пути их

эффективного использования для решения долгосрочных задач развития

промышленного производства. Это возможно достичь посредством расширения методов

и форм взаимодействия банков с клиентами - промышленными предприятиями. Важно

знать, какие именно факторы оказывают влияние на развитие системы

взаимодействия промышленных предприятий и банков, почему в разных странах

системы взаимодействия различны.

Цель выпускной

квалификационной работы – анализ предоставляемых услуг корпоративным клиентам

Русь-банком и предложение направлений повышения их эффективности.

Согласно цели работы, поставлены задачи:

- оценить роль коммерческих

банков в условиях рыночной экономики;

- изучить предпосылки

взаимодействия коммерческого банка и хозяйствующего субъекта;

- проанализировать основные финансовые

показатели Русь-банка;

- рассмотреть основные

банковские продукты и услуги для предприятий;

- предложить направления по

повышению эффективности взаимодействия банков и хозяйствующих субъектов.

Объектом

исследования является Русь-банк. Предметом исследования выступает спектр услуг

Русь-банка для корпоративных клиентов.

В качестве

теоретической базы для работы использованы нормативные документы РФ, работы и

статьи отечественных и зарубежных авторов в области финансов и банковского дела

(Грязнова А.Г., Козлова

Е.П., Галанина Е.Н., Лапидус М.Х., Лаврушин О.И., Стоян И.И. и другие), а также

тематические публикации с ресурсов Интернет.

1.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ РАЗВИТИЯ БАНКОВСКИХ ОТНОШЕНИЙ

Сегодня вряд

ли кто-то сможет определить точное время появления банков. Известно, что

понятие "банк" происходит от латинского "banco", что

означает стол, прилавок. Именно на столах в средние века итальянские менялы

вели расчеты и обмен монет разных стран. Особенно успешно банковское дело

развивалось в Италии. В этой стране основные нити банковского дела держались в

руках могущественных финансовых семей Медичей и Толомей.

Банковская

система России до Октябрьской революции была довольно развита и успешно

функционировала. В начале нашего века она включала в себя Государственный банк,

акционерные коммерческие банки, ипотечные банки и городские банки. Велось

активное привлечение иностранного капитала, происходил процесс концентрации

банковских ресурсов. Выделялись пять крупнейших банков: Русско-Азиатский,

Русский (внешнеторговый), Русский торгово-промышленный, Петербургский

международно-коммерческий и Азово-Донской. Собственные капиталы этих банков превышали

2 млрд. российских рублей. Они имели более 400 филиалов по всей стране и

контролировали крупнейшие промышленные и товарные фирмы.

Сегодня банк

– это по существу кредитно-финансовое учреждение, предназначенное для

аккумуляции свободных денежных средств и их дальнейшего размещения в ссуду с

максимальной степенью эффективности и гарантии сохранности. Через банк

осуществляются платежи и взаимные расчеты между предприятиями, фирмами,

физическими лицами. Банк выпускает деньги в обращение, выполняет операции с

ценными бумагами. Он может выступать и в качестве трастовой организации,

которой клиент может доверить управление своим капиталом.

Банк - это

учреждение, которое предоставляет клиентам определенный перечень услуг.

Функционирование банка на протяжении столетий мало изменилось, расширился лишь

набор предлагаемых услуг.

В настоящее

время в мире существуют банки, которые оказывают клиентам до нескольких сот

разных услуг. Не выходя из дома можно оплачивать счета, заключать договоры,

осуществлять взносы в пенсионный фонд, расплачиваться за аренду дома или

строительство нового жилья.

Фактически

клиент доверяет своему банку производить все операции, связанные с налогами,

взносами, покупками и сбережениями. Клиент только принимает решения, а банк

производит расчеты. Для этого устанавливаются доверительные отношения,

формируются правила поведения и взаимные обязательства.

Как и прежде,

первоочередной функцией банка остается расчетно-кассовое обслуживание клиентов.

Банк осуществляет все платежные операции между клиентами и их контрагентами,

обеспечивает их наличными деньгами и инкассирует их, кредитует клиентов, выдает

гарантии при кредитовании, конвертирует валюту, производит платежи в

иностранной валюте, осуществляет диллинговые операции, управляет имуществом

клиента по доверенности.

Весьма важной

для всей экономической системы функцией банка является кредитование

хозяйственной деятельности. В результате кредитования расширяется производство

товаров, приумножается капитал, растет уровень жизни. Банковские кредиты играют

важную роль в экономике, потому что в больших размерах обеспечивают финансовыми

ресурсами промышленность, сельское хозяйство, торговлю.

Предприниматели-промышленники

могут закупать сырье, оборудование, нанимать рабочих; фермеры - приобретать все

необходимое для сельскохозяйственной деятельности; оптовые и розничные торговые

дома заполнять товарами и продуктами складские помещения и доставлять их

потребителю.

Особый род

услуг, предоставляемых коммерческими банками, связан с международными

расчетами. Поскольку существуют разные национальные валюты, банк может по

поручению своих клиентов произвести платежи в иностранной валюте. Чтобы

произвести такие платежи, например, в долларах или в немецких марках, клиент

обращается в банк и либо получает наличными данную сумму валюты, либо поручает

банку оплатить заключенный со своим партнером контракт.

Современное

кредитно-денежное и финансовое хозяйство страны переживает серьезные

структурные изменения. Перестраивается кредитная система, возникают новые виды

кредитно-финансовых институтов и операций, модифицируется система

взаимоотношений центральных банков и финансово-кредитных институтов,

складываются иные пропорции в динамике государственного и частного сектора.

Существенные изменения происходят и в работе банков: повышаются

самостоятельность и роль банков в народном хозяйстве; расширяются функции

действующих и создаются новые финансово-кредитные институты; изыскиваются пути

роста эффективности банковского обслуживания внутрихозяйственных и

внешнеэкономических связей; идет поиск оптимального разграничения сфер

деятельности и функций специализированных финансово-кредитных и банковских

учреждений; разрабатывается новое банковское законодательство в соответствии с

задачами современного этапа хозяйственного развития.

Операции

коммерческих банков можно разделить на три основные группы: пассивные

(привлечение средств), активные (размещение средств) и

комиссионно-посреднические и доверительные. Ресурсы банков складываются из

собственных, привлеченных и эмитированных средств. Собственные средства -

акционерный и резервный капитал и нераспределенная прибыль - составляют около

10% ресурсов современного банка. Основная их часть - привлеченные в форме

депозитов средства. Под депозитами понимаются как срочные, так и бессрочные (счета

до востребования) вклады клиентов банка.

Вклады до

востребования предназначены в основном для текущих расчетов, срочные вклады

вносятся на более длительные сроки. Банк может располагать этими вкладами более

продолжительное время, увеличив свои доходы от процентов за счет кредитов,

выданных под эти вклады.

В активных

операциях банков основная доля приходится на кредитные операции и операции с

ценными бумагами. Выдавая ссуды своим клиентам, коммерческие банки увеличивают

денежное предложение, и наоборот, возврат этих ссуд сокращает денежную массу в

обращении.

Обязательные

банковские резервы - это часть банковских активов, хранящихся либо в форме

наличных в специальных сейфах банка, либо (большая их, часть) в форме депозитов

на счетах Центрального банка. Резервы составляют лишь определенный процент

банковских вкладов, который устанавливается Центральным банком и является

обязательным для всех кредитно - финансовых институтов. Коммерческий банк может

выдавать новые ссуды и создавать банковские деньги только в том случае, если у

него есть свободные или избыточные резервы, т.е. резервы, превышающие

установленную законом минимальную сумму.

Помимо

ссудных операций, еще одним видом банковских операций являются банковские

услуги. Они включают операции с валютой, платежный оборот, доверительные

операции (управление имуществом клиентов по доверенности), размещение и

хранение ценных бумаг.

Наряду с

вышеназванными традиционными операциями банков в последнее время стали широко

использоваться такие банковские услуги, как лизинг и факторинг. Лизинг - это

приобретение банком имущества, например, компьютерного оборудования, для сдачи

его в аренду пользователям. Это новая форма финансирования, которая дает ряд

преимуществ как лизингодателю, так и лизингополучателю. Факторинг - это

передача компанией управления своей дебиторской задолженностью банку, который

берет также обязательство финансировать по мере необходимости при помощи

кредита выполнение всех финансовых обязательств данной фирмы. Факторинг

является универсальной системой обслуживания клиентов, включая бухгалтерское,

информационное, рекламное, сбытовое, страховое, кредитное и юридическое.

Благодаря факторингу значительно ускоряется оборачиваемость средств в расчетах.

Поскольку

банки - это чисто коммерческие предприятия, их целью является получение

прибыли. Валовая прибыль состоит из доходов от учетно-ссудных операций,

процентов и дивидендов от инвестиций в ценные бумаги, комиссионных от

посреднических операций, доходов от внешних операций, прибыли от учредительства

и биржевых сделок. Чистая прибыль банка - это разница между валовой прибылью и

всеми затратами по осуществлению банковских операций. Норму банковской прибыли

составляет отношение чистой прибыли к собственному капиталу банка.

Роль

коммерческих банков в рыночной экономике не ограничивается теми функциями, о

которых речь шла выше. Очень часто, когда хотят уточнить роль банков в

экономике, говорят, что они выполняют функцию посредника в сфере спроса и

предложения капиталов, особенно краткосрочных. В таком случае их роль должна

заключаться в предоставлении фирмам средств, привлеченных на депозиты. В

действительности роль банков лучше характеризует выражение банковская индустрия,

поскольку она намного важнее, чем у обычных посредников.

В условиях ужесточения

требований Центрального Банка России к коммерческим банкам и присоединения РФ к

принципам регулирования банковской деятельности Базельского комитета от коммерческих

банков требуется максимальное использование всех возможностей и резервов для достижения

целей, определенных банковской политикой. Как отмечают специалисты, некогда

сверхдоходные операции по государственным ценным бумагам, купле-продаже валюты и

другие виды операций, связанные с получением банками значительных доходов, ушли

в прошлое. На первый план выходят традиционные банковские услуги,

предоставляемые клиентам, причем стала очевидной необходимость постоянного улучшения

их качественных характеристик при расширении банком спектра услуг.

Политика банков,

претерпевшая изменения в отношении экономической целесообразности кредитования реального

сектора экономики, предприятий малого бизнеса, остро нуждающихся в увеличении оборотных

средств, создают предпосылки для увеличения количества участников и расширения рамок

функционирования самого кредитного рынка.

Предпосылками

для развития системы взаимодействия предприятий и банков являются наличие у предприятий

острого недостатка собственных средств, необходимых для дальнейшего функционирования,

с одной стороны, и невозможность дальнейшего функционирования банковского

сектора без преодоления оторванности от производственной сферы – с другой.

При построении

системы взаимодействия банка с клиентами-юридическими лицами банк, а именно он

является инициатором формирования и главным связующим звеном в работе системы, руководствуется

следующими принципами:

1. Принцип партнерства.

Партнерские отношения обладают определенными свойствами. Им присуще: добровольность,

взаимозаинтересованность, коммерческий характер взаимодействия банка с

предприятием.

2. Принцип длительности

взаимодействия банка с каждым из его клиентов. Данный принцип вытекает из особенности

банковского продукта как реализуемого товара, т.е. услуги, оказываемой на протяжении

определенного времени или даже бессрочно, поэтому банк, заключая соглашение с клиентом,

предполагает взаимодействие на максимально длительный срок.

3. Принцип комплексного

обслуживания. Значит, что банк заинтересован оказать клиенту весь (или

максимально возможный) комплекс банковских услуг, в которых тот нуждается.

Таблица 1 –

Функции банка и предприятия-клиента

| Банк |

Клиент |

| 1 |

2 |

|

1. Создание (формирование)

собственного капитала и различных целевых

фондов

|

1. Создание (формирование) собственного капитала и

различных специальных фондов |

|

2. Проведение клиентам как минимум трех групп банковских

операций в их совокупности:

- привлечение средств в депозиты;

- организация расчетного и кассового обслуживания клиентов,

выполнение

прочих

операций по их поручению;

- выдача ссуд

|

2. Организация трех хозяйственных

процессов, составляющих уставную деятельность:

- заготовление (приобретения)

товарно-материальных ценностей, необходимых для обеспечения;

- производство готовой продукции, выполнение работ,

оказание услуг;

- реализация продукции, сдача работ и услуг, т.е. выполнение

договорных

обязательств

перед заказчиками и покупателями, получение выручки

|

| 3. Участие в формировании капитала других организаций |

3. Участие в формировании капитала других организаций |

| 4. Выпуск (эмиссия) ценных бумаг (для продажи),

депозитных сертификатов банковских векселей |

4. Выпуск векселей, получение ссуд, займов и др. |

| 5. Приобретение ценных бумаг, выпускаемых

(эмитированных) государством или другими юридическими лицами |

5. Приобретение прочих ценных бумаг |

| 6. Выдача гарантий |

|

| 7. Консультационно-информационное обслуживание клиентов и

др. |

|

По мнению О.И.

Лаврушина ,партнерство банка и предприятия перспективно, т.к. банк представляет

собой специфическое предприятие, производящее специфический продукт – деньги.

Интересна точка зрения Е.П. Козловой и Е.Н. Галаниной: объясняя эффективность партнерских

отношений, они сопоставляют функции и задачи банка с функциями и задачами

предприятия-клиента в процессе их взаимодействия (таблица 1).

Как отмечают

Д.С. Петросян, А.В. Раскатов глубоко изучившие аспекты взаимодействия

банковской системы и реального сектора экономики, "банкам необходимо найти

новое направление для размещения средств", в связи с тем, что:

− операции

на фондовом рынке излишне рискованны и вовлечение в них значительных средств

чревато ухудшением ситуации;

− приоритетом

развития банковской системы является кредитование реального сектора экономики;

− подъем

предприятий производственной сферы, их развитие собственными силами практически

невозможно без привлечения дополнительных источников финансирования".

П.С. Роуз,

рассматривая отношения, возникающие при участии банков в бизнесе клиентов, высказывает

предположение, что разрешение банкам сотрудничать с предприятиями, имея в их

бизнесе собственный интерес, может способствовать росту экономической

стабильности, так как банки в этом случае "...в меньшей степени склонны

ставить своих клиентов в трудные ситуации".

В "Банковской

энциклопедии" рассматриваются пути участия банков в лизинговых сделках путем

создания дочерних лизинговых компаний, которые "...в целом обеспечивают более

высокую эффективность, нежели непосредственное участие банков в лизинговом

бизнесе", а также их кредитного и факторингового обслуживания.

Практический интерес

для исследователей (А.М. Тавасиева, Г.С. Пановой, А.Н. Молчанова, А.В. Масленченкова) проблем взаимодействия

предприятий и банков представляют формы финансовых взаимоотношений предприятия

и банка.

Так, Ю.С.Масленченковым

формы финансовых взаимоотношений делятся на посреднические и партнерские. Посредническая

форма финансовых отношений – "обычное" банковское обслуживание денежных

потоков предприятия: расчетно-кассовое, депозитное, валютное, кредитное, трастовое,

банкоматное, дилерское, депозитарное. Составной частью указанных отношений являются

формы консультационного обслуживания предприятия. Партнерская форма финансовых взаимоотношений

возникает при участии банка в разработке плановых финансовых документов

предприятия и заключении договора о его комплексном банковском обслуживании.

В зависимости

от срока, на который планируется сотрудничество, можно говорить о

стратегических и тактических клиентах.

Наиболее подходящим

и заинтересованным партнером в разработке результативного финансового плана для

предприятия считается коммерческий банк, клиентом которого оно является.

Перечень положительных

эффектов тесного сотрудничества хозяйствующего субъекта с коммерческим банком

приводится в таблице 2.

Таблица 2 –

Результат сотрудничества хозяйствующего субъекта и коммерческого банка

| Для банка |

Для предприятия |

| 1 |

2 |

| повышение дохода по финансовым инструментам банка и

рынка |

структурированная ресурсная база банка |

| повышение дохода за счет ускорения оборачиваемости

денежных средств (оборачиваемости дебиторской задолженности, снижения затрат по кредиторской

задолженности) |

увеличение процентных доходов за счет оптимизированной

структуры финансовых потоков,

комиссия |

| регулирование налоговой базы (налоговое планирование) |

заданная структура привлеченных средств |

| финансовый инжиниринг |

потенциал повышения эффективности использования

финансовых ресурсов |

| фондирование оборотных средств |

диверсификация рисков: процентного, ликвидности, кредитного |

| оптимизация оборотного капитала и денежных потоков |

привлечение и удержание денежных

потоков предприятия за счет использования большего

количества

финансовых

продуктов

|

| имидж предприятия в среде потребителей продукции |

имидж банка в клиентской среде |

С учетом

изложенных теоретических соображений важнейшими экономическими обобщающими

(синтетическими) показателями, характеризующими экономическую эффективность

использования банковского кредита являются:

– стоимость

земельных участков, приобретенных предприятиями с помощью банковского кредита,

в расчете на 1 рубль задолженности по предоставленному кредиту;

– сметная

стоимость основных фондов, производственных мощностей и объектов предприятий,

вновь построенных, расширенных, реконструированных или технически

перевооруженных и введенных в эксплуатацию с помощью банковского кредита, в

расчете на 1 рубль задолженности по предоставленному инвестиционному кредиту;

– стоимость

дополнительного годового выпуска (прироста производства) товаров и услуг и

дополнительной прибыли, полученной предприятием-заемщиком от реализации

прокредитованного коммерческим банком инвестиционного проекта, в расчете на 1

рубль задолженности по предоставленному кредиту.

Приведенные аргументы

свидетельствуют о том, что коммерческий банк является наиболее подходящим субъектом

для разработки альтернативного варианта развития предприятия. В силу того, что банковский

финансовый аналитик обладает собственными информационными источниками и методами

прогнозирования рыночных тенденций, и глубже знает возможности банка по решению

различных финансовых проблем, то он может предложить оптимальный вариант решения

финансовых проблем предприятия.

Кроме того, установление

партнерских финансовых отношений выгодно банку и потому, что дает ему некоторые

инструменты для решения следующих задач его финансового менеджмента:

− структурирования

привлеченных денежных средств по срокам, объемам и стоимости;

− повышения

качества текущей и срочной ликвидности банка;

− регулирования

процентного риска за счет гибкой ценовой политики и диверсификации сроков и объемов

привлечения денежных средств клиентов;

− расширения

ресурсной базы и соответственно возможностей проведения активных операций, обеспеченных

структурированными ресурсами;

− регулирования

организационной, финансовой, коммерческой и функциональной устойчивости;

− расширения

клиентской базы и занятия новых рыночных ниш;

− приобретения

имиджа "клиентоориентированного" и "технологичного" банка, предлагающего

предприятиям банковские продукты, обеспечивающие решение их индивидуальных

проблем;

− увеличения

срочных денежных средств в ресурсной базе банка по сравнению со средствами на

счетах до востребования;

− обеспечения

сбалансированности между прибыльностью и ликвидностью банка.

Таким образом,

партнерская форма отношений позволяет более эффективно решать многие задачи финансового

менеджмента, как предприятия, так и банка. Это создает объективные предпосылки

для ее успешного развития на рынке банковских услуг.

Таким образом,

партнерские отношения предприятия и банка – это совокупность инициируемых ими реальных,

планируемых или потенциальных действий, условием осуществления которых является

наличие общих целей и максимальное использование свойств, возможностей и предложений

противоположной стороны с учетом ее условий и требований, и направленных на

достижение определенных целевых ориентиров каждой из сторон. Значительная роль

в отношениях предприятия и банка отводится также прошлым и ожидаемым

результатам указанных действий.

В соответствии с законом "О банках и банковской деятельности в

России" банки могут оказывать клиентам следующие услуги:

а) привлекать вклады (депозиты) и предоставлять кредиты по соглашению с

заемщиком;

б) осуществлять расчеты по поручениям клиентов и банков-корреспондентов,

в том числе и их кассовое обслуживание;

в) открывать и вести счета клиентов и банков-корреспондентов, в том числе

иностранных;

г) финансировать капитальные вложения по поручению владельцев или

распорядителей инвестируемых средств, а также за счет собственных средств банков;

д) выпускать, покупать, продавать и хранить платежные документы и ценные

бумаги (чеки, аккредитивы, векселя, акции, облигации и другие документы)

осуществлять иные операции с ними;

е) выдавать поручительства, гарантии и иные обязательства на третьих лиц,

предусматривающие исполнение в денежной форме;

ж) приобретать права требования по поставке товаров и оказанию услуг,

принимать риски исполнения таких требований и инкассировать эти требования

(форфейтинг), а также выполнять эти операции с дополнительным контролем за

движением товаров (факторинг);

з) покупать у российских иностранных юридических и физических лиц и

продавать им наличную иностранную валюту, находящуюся на счетах и во вкладах;

и) покупать и продавать в России и за ее пределами драгоценные металлы,

камни, а также изделия из них;

к) привлекать и размещать драгоценные металлы во вклады, осуществлять

иные операции с этими ценностями в соответствии с международной банковской

практикой;

л) привлекать и размещать средства и управлять ценными бумагами по

поручению клиентов (доверительные (трастовые) операции);

м) оказывать брокерские и консультационные услуги, осуществлять

лизинговые операции;

н) производить другие операции и сделки по разрешению Банка России,

выдаваемому в пределах его компетенции.

Прежде всего, к основным

услугам банка относятся специфические услуги: депозитные операции, кредитные операции, расчетные

операции.

Депозитные операции

связаны с помещением денежных средств клиентов в банк во вклады (депозиты).

Исторически данной операции предшествовала сохранная операция, когда люди

помещали свои ценности на сохранение в банки, обеспечивающие надежность и

безопасность сбережений. В последующем сохранность денежных средств стала

перерастать в сохранность от обесценения. Люди стали помещать свои денежные

ресурсы в банк не только как в наиболее удобное, безопасное место, но и в целях

получения дохода, их сохранения от обесценения, инфляции. За помещение денег на

депозит клиенты банка получают ссудный процент.

Кредитная операция

является основной операцией банка. Не случайно банк иногда называют крупным

кредитным учреждением. И это действительно так: в общей сумме активов банка

основной удельный вес составляют кредитные операции. Чаще всего за счет

кредитования клиентов банк получает и большую часть дохода. В современной

структуре банковских операций кредитная операция не является основной. В силу

экономического кризиса, инфляции и, следовательно, более высокого риска

коммерческие банки предпочитают заниматься не столько кредитованием, сколько

другими более доходными и менее рискованными операциями (например, валютными

операциями).

Отношения в сфере

кредитования юридических лиц строятся по определенной системе, которая

называется системой банковского кредитования. Система кредитования базируется

на трех составляющих: субъектах кредита, обеспечении кредита, объектах кредита.

Можно сколько угодно маневрировать организационными основами, технологией

кредитных операций, однако во всякой системе эти три базовых элемента сохраняют

свое основополагающее значение, практически определяют "лицо"

кредитной операции, её эффективность. Базовые элементы системы кредитования

неотделимы друг от друга. Успех в деятельности банка по кредитованию приходит

только в том случае, если каждый из них дополняет друг друга, усиливает

надежность кредитной сделки.

Под системой кредитования

понимается совокупность взаимосвязанных элементов, определяющих организацию

кредитного процесса и его регулирование в соответствии с принципами

кредитования и теорией кредитного риска. Система банковского кредитования

включает в себя совокупность следующих элементов:

-

объекты

кредитования;

-

порядок и степень

участия собственных средств заемщиков в кредитной операции;

-

способы

регулирования ссудной задолженности;

-

способы

кредитования;

-

формы ссудных

счетов;

-

банковский

контроль в процессе кредитования.

Все представленные выше

элементы по существу представляют собой технологию кредитного процесса.

Банковское кредитование

предприятий и других организационно-правовых структур на производственные и

социальные нужды осуществляется при строгом соблюдении принципов кредитования.

Последние представляют собой основу, главный элемент системы кредитования,

поскольку отражают сущность и содержание кредита, а также требования

объективных экономических законов, в том числе и в области кредитных отношений.

К принципам кредитования

относятся:

-

срочность

кредита;

-

возвратность;

-

дифференцированность;

-

обеспеченность;

-

платность;

-

целевой характер

кредита.

До недавнего времени

принцип обеспеченности кредита трактовался нашими экономистами очень узко:

признавалась лишь материальная обеспеченность кредита. Это означало, что ссуды

должны были выдаваться под конкретные материальные ценности, находящиеся на

различных стадиях воспроизводственного процесса, наличие которых на протяжении

всего срока пользования ссудой свидетельствовало об обеспеченности кредита и,

следовательно, о реальности его возврата.

Между тем в мировой

банковской практике видами кредитного обеспечения кроме материальных ценностей,

оформленных залоговым обязательством, выступают гарантии и поручительства

платежеспособных юридических и физических лиц соответственно, а также страховые

полисы, оформленные заемщиками в страховой компании, от риска непогашения

банковского кредита. Причем не только одна, но и все перечисленные формы

юридических обязательств одновременно могут служить обеспечением выдаваемого

хозяйственному органу банком кредита. Лишь с принятием Закона "О банках и

банковской деятельности" коммерческие банки Российской Федерации получили

возможность выдавать своим клиентам кредиты под различные формы обеспечения

кредита.

Таким образом, в

современных условиях, говоря об обеспеченности ссуд, следует учитывать наличие

у заемщиков юридически оформленных обязательств, гарантирующих своевременный

возврат кредита: залогового обязательства, договора – гарантии, договора -

поручительства, договора страхования ответственности непогашения кредита.

Обеспечение обязательств по банковским ссудам в одной или одновременно

нескольких формах предусматривается обеими сторонами кредитной сделки в

заключаемом между собой кредитном договоре.

Возвратность является той

особенностью, которая отличает кредит как экономическую категорию от других

экономических категорий товарно-денежных отношений. Без возвратности кредит не

может существовать. Возвратность является неотъемлемой чертой кредита, его

атрибутом.

Срочность кредитования

представляет собой необходимую форму достижения возвратности кредита. Принцип

срочности означает, что кредит должен быть, не просто возвращен, а возвращен в

строго определенный срок, те есть в нем находит конкретное выражение фактор

времени. И, следовательно, срочность есть временная определенность возвратности

кредита. Срок кредитования является предельным временем нахождения ссуженных

средств в хозяйстве заемщика и выступает той мерой, за пределами которой

количественные изменения во времени переходят в качественные: если нарушается

срок пользования ссудой, то искажается сущность кредита, он теряет свое

подлинное назначение, что отрицательно сказывается на состоянии денежного

обращения в стране. Подтверждением этому является современное положение с

денежным обращением в стране, на которое наряду с другими факторами

определенное воздействие оказала и практика длительного нарушения принципа

срочности в кредитовании отдельных отраслей и затрат при

планово-централизованной системе управления.

С переходом на рыночные

условия хозяйствования этому принципу кредитования придается, как никогда,

особое значение. Во-первых, от его соблюдения зависит нормальное обеспечение

общественного воспроизводства денежными средствами, а соответственно его

объемы, темпы роста. Во-вторых, соблюдение этого принципа необходимо для

обеспечения ликвидности самих коммерческих банков. Принципы организации их

работы не позволяют вкладывать им привлеченные кредитные ресурсы в

безвозвратные вложения. В-третьих, для каждого отдельного заемщика соблюдение

принципа срочности возврата кредита открывается возможность получения в банке

новых кредитов, а также позволяет соблюсти свои хозрасчетные интересы, не

уплачивая повышенных процентов за просроченные ссуды. Сроки кредитования

устанавливаются банком исходя из сроков оборачиваемости кредитуемых

материальных ценностей и окупаемости затрат, но не выше нормативных.

С принципом срочности

возврата кредита очень тесно связаны два других принципа кредитования, такие

как дифференцированность и обеспеченность. Дифференцированность кредитования

означает, что коммерческие банки не должны однозначно подходить к вопросу о

выдаче кредита своим клиентам, претендующим на его получение. Кредит должен

предоставляться только тем хозяйственным органам, которые в состоянии его

своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться

на основе показателей кредитоспособности, под которой понимается финансовое

состояние предприятия, дающее уверенность в способности и готовности заемщика

возвратить кредит в обусловленный договором срок. Эти качества потенциальных

заемщиков оцениваются посредством анализа их баланса на ликвидность, обеспеченность

хозяйства собственными источниками, уровень его рентабельности на текущий

момент и в перспективе.

Оценка кредитоспособности

хозяйственных органов, испрашивающих кредит, проводимая банком до заключения

кредитных договоров, дает им возможность в определенной степени подстраховать

себя от риска несвоевременного возврата кредита (и связанных с этим для банков

убытков) и, следовательно, предвосхитить соблюдение хозяйственными органами

принципа срочности кредитования. Дифференцированность кредитования, исходя из

кредитоспособности хозяйственных органов, препятствует покрытию их потерь и

убытков за счет кредита и служит необходимым условием его нормального

функционирования на основах возвратности и платности. Своевременность возврата

кредита находится в тесной зависимости не только от кредитоспособности

заемщиков, но и от обеспеченности кредита.

Принцип платности кредита

означает, что каждое предприятие-заемщик должно внести в банк определенную

плату за временное заимствование у него для своих нужд денежных средств.

Реализация этого принципа на практике осуществляется через механизм банковского

процента. Ставка банковского процента – это своего рода "цена"

кредита. Платность призвана оказывать стимулирующее воздействие на

хозяйственный (коммерческий) расчет предприятий, побуждая их на увеличение

собственных ресурсов и экономное расходование привлеченных средств. Банку

платность кредита обеспечивает покрытие его затрат, связанных с уплатой

процентов за привлеченные в депозиты чужие средства, затрат по содержанию

своего аппарата, а также обеспечивает получение прибыли для увеличения

ресурсных фондов кредитования (резервного, уставного) и использования на

собственные и другие нужды.

Расчетные операции,

которые производит банк, могут осуществляться как в безналичной, так и в

наличной форме. По поручению клиентов банки могут открывать различные счета, с

которых производятся платежи, связанные с покупкой или продажей

товарно-материальных ценностей, выплатой заработной платы, перечислением

налогов, сборов и других не менее важных платежей. При расчетах банк выступает

посредником между продавцами и покупателями, между предприятиями, налоговыми

органами, населением, бюджетом. При производстве расчетов банки используют

различное современное оборудование обеспечивающее быструю связь и техническую

обработку документации поступающей в банк.

Расчетно-кассовое

обслуживание является традиционной функцией в деятельности любого коммерческого

банка на сегодняшний день. С ростом количества предприятий различных форм

собственности растет предложение новых банковских услуг и продуктов, в том

числе в области расчетно-кассового обслуживания.

Расчетно-кассовые

операции заключаются в обеспечении движения денежных средств на счетах клиентов

банков согласно их поручениям. Эти операции занимают особое место в банковской

деятельности и играют важную роль в обеспечении успешного хода экономических

процессов на микро- и макроуровнях.

Расчетно-кассовое

обслуживание клиентов является одной из трех базовых операций банков, которые

конституируют их как особые финансовые учреждения, которые называются банками.

Поэтому эти операции тесно связаны со всеми другими банковскими операциями.

Любая операция банков - и пассивная и активная, и предоставление услуг -

неизбежно сопровождается осуществлением платежа, следовательно - расчетным или

кассовым обслуживанием соответствующего клиента. Причем для выполнения таких

операций банкам не нужны дополнительные резервы, поскольку необходимые средства

должны быть у тех клиентов, по поручению которых банки осуществляют платежи или

кассовые операции.

По своему характеру эти

операции, собственно, являются услугами, и за них банки взимают плату с

клиентов в виде комиссионного вознаграждения, а не процента. Получение таких

доходов обходится банкам относительно дешево и без значительных рисков для их

финансового состояния. Поэтому рост объемов расчетно-кассовых операций является

надежным и выгодным способом увеличения доходов и повышения рентабельности

банковской деятельности.

Клиентам

банков расчетно-кассовые операции обеспечивают получение денежного эквивалента

за реализованную продукцию или услуги, оплату необходимых для производства

материальных ресурсов, выплату заработной платы работникам, оплату обязательств

перед бюджетом и внебюджетными фондами, накопления и использования сбережений и

т.д. Поэтому чем быстрее и надежнее банки осуществляют расчетно-кассовое

обслуживание своих клиентов, тем лучшие условия создаются в последних для

воспроизводственного процесса, укрепление платежной дисциплины, оздоровления

финансового состояния, а в конечном итоге - для повышения жизненного уровня

населения.

Расчетно-кассовые

операции банков обеспечивают большую часть потоков совокупного денежного

оборота. Любые перебои в расчетно-кассовых операциях неизбежно приводят к

торможению денежных потоков и разбалансировки денежного оборота, что

отрицательно влияет на состояние экономики в целом, на развитие производства

товаров и услуг.

Важная роль

своевременного осуществления денежных платежей в обеспечении функционирования

экономики каждой страны обусловливает необходимость создания специальных

платежных систем, способных предоставить всем экономическим агентам (физическим

и юридическим лицам) возможность выполнить свои платежные обязательства.

Платежная

система в широком смысле - это совокупность определенных законом платежных

инструментов, норм, правил, а также механизмов и процедур их применения всеми

субъектами денежного оборота. Участниками платежной системы являются все виды

предприятий, государственные структуры, общественные организации, население,

коммерческие и центральный банки. Установление в рамках платежной системы для

всех ее участников определенных законом норм и правил поведения ставит их в

равные условия, защищает интересы каждого из них. Поэтому создание

высокоэффективной, действенной и надежной платежной системы является одним из

ключевых экономических задач государства.

В организации

расчетно-кассовых операций можно выделить три этапа:

1)

подготовка

организационных, технических и технологических предпосылок для осуществления

платежа;

2)

формирования и

передачи информации относительно платежа;

3)

перевод или

передача денег, то есть сам платеж.

На первом

этапе осуществляются такие действия, как открытие в банках счетов для

участников платежной системы, создание компьютерных систем связи, приема,

обработки, учета и передачи информации, эмиссия платежных карточек и т.п. На

втором этапе выполняются такие операции, как подготовка, обеспечение защиты,

передачи банка и проверка на подлинность информации, необходимой для осуществления

платежа, на определенных инструментах (носителях). На третьем этапе

осуществляются приема-выдачи наличных денег по счетам клиентов, перевод денег

со счета плательщика на счет получателя или зачет взаимной задолженности.

Важное место

в расчетно-кассовых операциях занимают платежные инструменты, под которыми

понимают определенных носителей информации, которые служат банкам правовым

основанием для осуществления денежных переводов на счета или выполнение

кассовых операций (чек, вексель, платежное поручение, различные виды платежных

карточек и т.п.). Такие инструменты, изготовленные из бумаги по строго

стандартизированной форме, принято называть расчетными документами. Средства,

применяемые для осуществления платежей на электронной основе, принято называть платежными

картами.

Расчетно-кассовые

операции банки осуществляют с учетом общих принципов, на которых базируется

организация платежных систем. Особое значение для организации банками

расчетно-кассового обслуживания клиентов имеют такие принципы:

1. Экономические агенты (юридические

лица) - владельцы денежных средств имеют право выбора формы оплаты (наличными

или безналичными) и право выбора банка, в котором они собираются хранить

средства и через который будут осуществлять свои расчеты в безналичной форме.

2. Хранение средств в банках и перевод

их осуществляется на банковские счета, которые открываются клиентам по их

просьбе при согласии банков. Каждый клиент имеет право открыть несколько счетов

в разных банках и право на сохранение в тайне состояния его счетов.

3. Перевод средств или выдача наличных

со счета осуществляются банком по распоряжению владельца в порядке определенной

им очередности и в пределах остатка средств на счете.

4. Форма перевода банком средств по

счету клиента определяется самим клиентом согласно форме безналичных расчетов,

предусмотренной в его хозяйственном договоре (контракте) с контрагентом, при

невмешательстве банка в договорные отношения между ними. Экономические агенты,

как правило, выбирают те формы расчетов, которые лучше защищают их интересы в

каждой конкретной хозяйственной операции.

5. Срок перевода банком средств со счета

определяется клиентом в соответствии с порядком его расчетов с контрагентом,

предусмотренного в их хозяйственном договоре. Безналичные платежи между

хозяйственными агентами строятся на принципе срочности и могут быть в

зависимости от определенного в договоре срока досрочными, срочными и

просроченными. Относительно хозяйственной операции, которая оплачивается,

платеж может быть: предварительным (авансовым); компенсационным, то есть

сделанным немедленно после совершения хозяйственной операции; отсроченным, т.е.

осуществленным через определенный срок после такой операции.

6. Отношения между банком и клиентом в

процессе расчетно-кассового обслуживания строятся на принципах партнерства и

взаимной выгоды и осуществляются на основании договора о расчетно-кассовом

обслуживании. В договоре предусматриваются права и обязанности сторон, а также

их ответственность за невыполнение взятых на себя обязательств с фиксацией размеров

штрафов за каждое из таких нарушений.

Указанные

принципы организации денежных расчетов обусловлены закономерностями

функционирования рынка и наиболее полно проявляются в странах с высокоразвитыми

рыночными экономиками. В странах с переходными экономиками, в том числе и в

России, эти принципы постепенно утверждаются, и на определенных этапах

наблюдаются существенные отклонения от их требований в практике организации

платежных отношений и расчетно-кассовых операций банков.

Рассмотренные три типа

банковских операций называют традиционными банковскими операциями. Оттенок

традиционности они приобретают прежде всего в том смысле, что исторически, на

протяжении длительного времени переходят как наследие от одного поколения

банков к другому. Можно сказать, что эти операции являются самыми древними: их

выполняли "старые" банкирские дома, выполняют и современные большие и

малые банки.

Но дело не только в этом.

Оттенок традиционности данные операции приобретают и в том смысле, что создают

условия сохранения статуса банка. Банками являются не вообще те или иные

предприятия или организации, которые принимают вклады, выдают кредиты, или

совершают расчеты между различными юридическими и физическими лицами. На

практике довольно часто можно встретить фонды, которые принимают вклады на

определенный срок и под определенный процент, но от этого они не становятся

банками. Известно, например, что кредиты могут предоставляться также торговыми

организациями, вообще всеми субъектами, у которых есть свободные денежные

средства, но от этого они также не превращаются в банки, а сохраняют свой

основной статус. Почта проводит платежи по поручению клиента, но не смотря на

расчетные операции, которые она выполняет, остается почтой, а не превращается в

банк.

Промежуточное положение

между традиционными и нетрадиционными операциями занимают дополнительные

операции. В их состав входят валютные операции, операции с ценными бумагами,

операции с золотом, драгоценными металлами и слитками. Эти операции банки могут

и не выполнять.

В состав нетрадиционных

банковских услуг входят все другие услуги. Их достаточно много, в том числе:

посреднические услуги, услуги, направленные на развитие предприятия (внедрение

на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.),

предоставление гарантий и поручительств, доверительные операции (включая

консультации и помощь в управлении собственностью по поручению клиента),

бухгалтерская помощь предприятиям, представление клиентских интересов в

судебных органах, услуги по предоставлению сейфов, туристские услуги и др.

Финансовый кризис вносит

свои коррективы во все сферы экономической жизни. Банки в наибольшей мере

ощутили на себе его негативные последствия: требования Банка России

ужесточились, банкиры вынуждены повышать стоимость кредитов и депозитов,

привлечение клиентов и их средств - становиться первостепенной, и, в то же

время, очень нелегкой задачей.

Банки начинают активно

использовать самые разнообразные методы привлечения клиентов. Часть банков

просто повысили ставки по срочным вкладам. Сейчас можно наблюдать рекордные

процентные ставки - до 20% годовых в национальной валюте. Другие банки, создают

инновационные продукты, которые, например, позволяют свободно управлять валютой

своего вклада или активно продвигают депозиты с гибкими условиями. Как

дополнительный стимул для открытия срочного депозита, банки предлагают

автоматическое участие в розыгрышах денежных сумм, золотых слитков или

туристических путевок.

Наряду с подобными

стимулирующими мерами, банки предпринимают активные шаги в сфере пиара и

маркетинга для увеличения уровня доверия и количества клиентов. Цель данной

активности очевидна - привлечь и удержать клиента, а соответственно и его

средства на максимальный период.

В условиях нестабильной

финансовой ситуации, профессионализм в оказании банковских услуг начинает

играть все большую роль, так как клиент осознает, что ему придется не только

контактировать с сотрудниками банка на протяжении длительного срока, но и быть

уверенным в том, что в любой момент его смогут качественно обслужить и

проконсультировать. Чем больше перспектива сотрудничества клиента с банком, тем

более значимую роль для него начинает играть качество предоставляемых услуг, а

не высокая прибыльность активов. Кроме того, по своей сути банковские услуги –

нематериальны и неосязаемы, поэтому оценить их качество возможно лишь в

процессе или после получения консультации, совершения платежей. Соответственно,

и критериями качественной банковской услуги выступают именно профессионализм и

качество обслуживания клиента сотрудником банка.

Необходимо понимать, что

если финансовое учреждение не будет стремиться к привлечению клиентов,

качественной работе с ними и повышению их лояльности, в долгосрочной

перспективе оно не может быть прибыльным.

В погоне за привлечением

денежных средств и повышением рентабельности рынок банковских депозитов

насыщается разнообразными депозитными программами, акциями, бонусами и

программами повышения лояльности, но уровень доверия банкам оставляет желать

лучшего, также как и качество обслуживания.

Таким образом, финансовый

кризис приводит к тому, что банки стремительно работают над ценовой политикой в

области привлечения клиентов, не уделяя должного внимания эффективным способам

повышения конкурентоспособности в долгосрочной перспективе: мониторингу и повышению

уровня квалификации сотрудников. Финансовый кризис не должен влиять на качество

обслуживания, напротив, взвешенная клиентоориентированная политика банка как

цель, выгодные условия и тарифы как средство, могут послужить конструктивной

основой для результативного привлечения клиентов в долгосрочной перспективе.

2. АНАЛИЗ ПОКАЗАТЕЛЕЙ ДЕЯТЕЛЬНОСТИ

РУСЬ-БАНКА В КОРПОРАТИВНОМ СЕГМЕНТЕ

Русь-Банк

основан 5 сентября 1994г. и осуществляет свою деятельность на территории

Российской Федерации. Банк является участником Системы обязательного

страхования вкладов.

Полное

наименование: Открытое акционерное общество "Русь-Банк".

Сокращенное

наименование: ОАО "Русь-Банк". В январе 1994г. по решению собрания

учредителей был создан Акционерный Коммерческий банк "Финтрастбанк" в

форме акционерного общества закрытого типа с уставным фондом 100 тыс. рублей

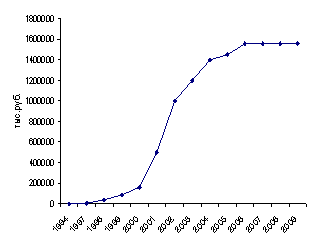

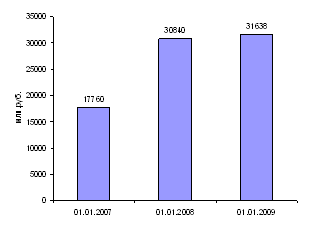

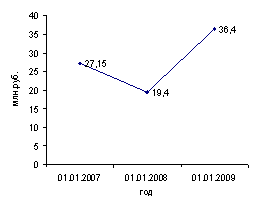

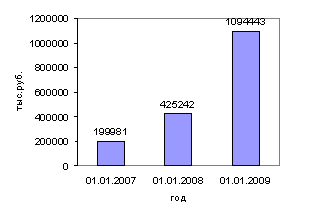

(деноминированных). Динамика размера уставного фонда приведена на рисунке 1.

Рисунок

1 - Динамика размера уставного фонда ОАО "Русь-Банк"

Уставный

капитал ОАО "Русь-Банк" на 01 февраля 2010г. составляет 1555 410

тыс.руб. (общая номинальная стоимость обыкновенных бездокументарных именных

акций 1552 080 тыс.руб. – 99,79% УК Банка, общая номинальная стоимость

привилегированных именных бездокументарных акций 3 330 000 рублей - 0,21% УК

Банка).

В

1995г. Банк получает свое нынешнее название - Акционерный коммерческий банк "Русский

межрегиональный банк развития" (АКБ "Русь-Банк"). Весь пакет

привилегированных именных бездокументарных акций Банка находится в

собственности ООО "Финансово-инвестиционная компания". Акционеры

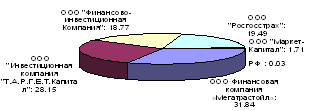

Банка (по состоянию на 01.02.2010) (рисунок 2):

-

ООО

Финансовая компания "Мегатрастойл"- 31,84% ;

-

ООО

"Инвестиционная компания "Т.А.Р.Г.Е.Т.Капитал" – 28,15% ;

-

ООО

"Финансово-инвестиционная Компания" – 18,77% ;

-

ООО

"Росгосстрах" – 19,49% ;

-

ООО

"Маркет-Капитал" – 1,71% ;

-

РФ в

лице Федерального агентства по управлению государственным имуществом – 0,03% ;

-

Акционеры

с долей менее 1% - 0,03% .

Рисунок

2 – Структура акционеров Русь-банка по состоянию на 01.02.2010г.

Русь-Банк

является членом Ассоциации Российских Банков (АРБ). Московского Банковского

Союза (МБС), Ассоциации региональных банков России (Ассоциация "Россия"),

а также членом Московской Межбанковской Валютной биржи и Сибирской

Межбанковской Валютной Биржи. Банк является участником системы международных межбанковских

расчетов S.W.I.F.T.

05

июня 2009 г. международное рейтинговое агентство "Moody's Investors

Service" подтвердило Русь-Банку рейтинг по долгосрочным обязательствам в

иностранной валюте на уровне "B2", а также рейтинг финансовой

устойчивости (РФУ) на уровне "Е+" (рейтинги присвоены 10 января 2006 г.). Прогноз всех рейтингов по глобальной шкале – "стабильный". Одновременно Moody's

Interfax Rating Agency подтвердило банку долгосрочный кредитный рейтинг по

национальной шкале на уровне "Ваа1.ru".

В

феврале 2009г. Рейтинговое агентство "Эксперт РА" присвоило рейтинг

кредитоспособности ОАО "Русь-Банк" на уровне А+ "Очень высокий

уровень кредитоспособности" (рейтинг подтвержден в декабре 2009г.) .

По

данным Банка России по состоянию на 01 декабря 2009г. ОАО "Русь-Банк"

входит в список 30 крупнейших российских банков.

По данным

журнала "Профиль" (№02 от 25 января 2010 года) среди 200 крупнейших

российских банков Русь-Банк занимает по состоянию на 1 декабря 2009г.:

-

49-е место по размеру собственного капитала;

-

38-е место по размеру чистых активов;

-

30-е место по объему кредитов, выданных частным

компаниям.

В

настоящее время услуги и финансовые продукты Банка предлагаются клиентам в 150

населенных пунктах России от Калининграда до Владивостока.

Основными

видами деятельности Русь-Банка являются кредитование предприятий малого и

среднего бизнеса, а также представление банковских услуг для частных клиентов.

Высокая степень финансовой устойчивости Банка, удобные для клиента условия

сотрудничества, оперативное обслуживание и качественный сервис делают его

весьма привлекательным кредитным учреждением и компетентным партнером для

проведения финансовых операций.

В течение 2008г.

Русь-банк прочно удерживал свои позиции в ТОП-50 крупнейших банков страны по

размеру капитала и по размеру чистых активов (по версии журнала "Профиль"

и данным информационных агентств "Интерфакс" и "РБК").

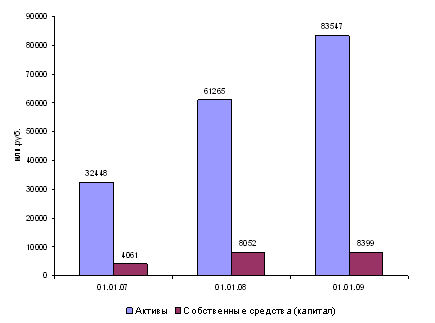

Основные показатели за

2006-2008гг. в таблицах 3,4 (рисунок 3).

Таблица 3 - Основные

финансовые показатели Русь-банка за 2006-2008гг., млн.руб.

| Показатели |

01.01.2007 |

01.01.2008 |

01.01.2009 |

| 1 |

2 |

3 |

4 |

| Валюта баланса |

38876 |

72616 |

110647 |

| Активы |

32448 |

61265 |

83547 |

| Работающие активы |

31456 |

57950 |

76546 |

| Обязательства |

29841 |

55157 |

77160 |

| Собственные средства (капитал) |

4061 |

8052 |

8399 |

| Прибыль до налогообложения |

492 |

371 |

760 |

| Чистая прибыль |

349 |

5 |

240 |

В 2008г. валюта баланса

Банка выросла более чем в 1,5 раза и составила на конец года 110,6 млрд.руб. Активы

Банка выросли на 37% и достигли 83,5 млрд.руб. Собственные средства (капитал)

Банка на 01 января 2009г. составили 8,4 млрд.руб. Банком получена чистая

прибыль в размере 240 млн.руб.

Таблица 4 - Основные

пруденциальные нормативы Русь-банка за 2008 год, млн.руб.

| Показатели |

Нормативы банка России |

01.01.2007 |

01.01.2008 |

01.01.2009 |

| 1 |

2 |

3 |

4 |

5 |

| Норматив достаточности собственных средств (капитала) Банка

Н1, % |

Мин.10% |

11,7 |

14,1 |

11,7 |

| Норматив мгновенной ликвидности Н2, % |

Мин.15% |

40,1 |

24,5 |

42,6 |

| Норматив текущей ликвидности Банка Н3, % |

Мин.50% |

59,3 |

61 |

86 |

| Норматив долгосрочной ликвидности Банка Н4, % |

Макс.120% |

115,4 |

90,9 |

112 |

Все пруденциальные

нормативы на протяжении 3-х лет не превышают нормативы Банка России, что

положительно характеризует финансовую деятельность Русь-банка.

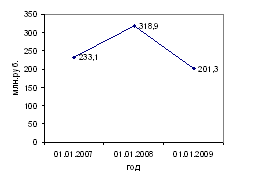

Рисунок 3 - Динамика

активов и капитала Русь-банка в 2006-2008гг., млн.руб.

На протяжении 3-х лет

наблюдается устойчивый рост активов банка, в то время как собственный капитал

вырос в два раза в 2007г., а к началу 2009г. остался почти на прежнем уровне. В

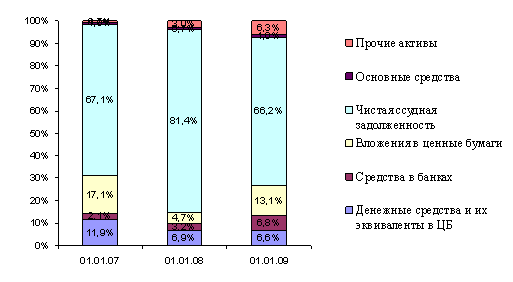

таблице 5 (рисунок 4) представлена структура и динамика активов Русь-банка в

2006-2008гг. на основании бухгалтерского баланса (приложение А).

Таблица 5 – Активы Русь-банка

в 2006-2008гг., млн.руб.

| Активы |

01.01.2007 |

01.01.2008 |

01.01.2009 |

Темп роста, 2007г. к 2006г. |

Темп роста, 2008г. к 2007г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Денежные средства и их эквиваленты в ЦБ |

3865 |

4227 |

5491 |

109,4% |

129,9% |

| Средства в банках |

687 |

1967 |

5717 |

286,3% |

290,6% |

| Вложения в ценные бумаги |

5537 |

2857 |

10950 |

51,6% |

383,3% |

| Чистая ссудная задолженность |

21784 |

49900 |

55307 |

229,1% |

110,8% |

| Основные средства |

332 |

458 |

841 |

138,0% |

183,6% |

| Прочие активы |

243 |

1856 |

5241 |

763,8% |

282,4% |

| Всего активов |

32448 |

61265 |

83547 |

188,8% |

136,4% |

Основной источник роста

активов – средства в банках, вложения в ценные бумаги и прочие активы. Объем

портфеля ценных бумаг снизился в 2007г., а в 2008г. вырос почти в 4 раза.

Рост денежных средств и

их эквивалентов связан с возросшим объемом краткосрочных межбанковских кредитов

в конце 2008г. Кроме того, рост остатков наличности обусловлен притоком

значительных объемов средств клиентов в евро и долларах США. Основные средства

возросли за счет проведенной переоценки и ряда приобретений.

Рисунок 4 - Структура

активов Русь-банка в 2006-2008гг., %

Основной удельный вес в

активах занимает кредитный портфель (более 60% всех активов), на втором месте –

вложения в ценные бумаги, в 2006г. их доля составила 17,1%, в 2007г. снизилась

до 4,7%, а в 2008г. выросла до 13,1%. Денежные средства в 2006г. составляли

11,9% всех активов, в 2007г. – 6,9%, в 2008г. – 6,6%. Возрос удельный вес

средств в банках, с 2,1% в 2006г. до 6,8% в 2008г., прочие активы увеличились с

0,7% в 2006г. до 6,3% в 2008г.

В таблице 6 (рисунок 5)

представлена динамика и структура пассивов Русь-банка в 2006-2008гг.

Таблица 6 – Пассивы

Русь-банка в 2006-2008гг., млн.руб.

| Пассивы |

01.01.2007 |

01.01.2008 |

01.01.2009 |

Темп роста, 2007г. к 2006г. |

Темп роста, 2008г. к 2007г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Средства Центрального Банка РФ |

0 |

0 |

10185 |

- |

- |

| Средства банков |

1921 |

5280 |

5334 |

274,9% |

101,0% |

| Средства клиентов, всего |

20333 |

37162 |

47800 |

182,8% |

128,6% |

| В том числе юридических лиц |

17424 |

29105 |

36689 |

167,0% |

126,1% |

| В том числе физических лиц |

2909 |

8057 |

11111 |

277,0% |

137,9% |

| Долговые обязательства |

7248 |

12180 |

8898 |

168,0% |

73,1% |

| Прочие обязательства |

339 |

535 |

4943 |

157,8% |

923,9% |

| Всего обязательств |

29841 |

55157 |

77160 |

184,8% |

139,9% |

| Средства акционеров |

1400 |

1555 |

1555 |

111,1% |

100,0% |

| Эмиссионный доход |

598 |

3443 |

3443 |

575,8% |

100,0% |

| Прочие собственные средства |

609 |

1110 |

1389 |

182,3% |

125,1% |

| Всего источников собственных средств |

2607 |

6108 |

6387 |

234,3% |

104,6% |

| Всего пассивов |

32448 |

61265 |

83547 |

188,8% |

136,4% |

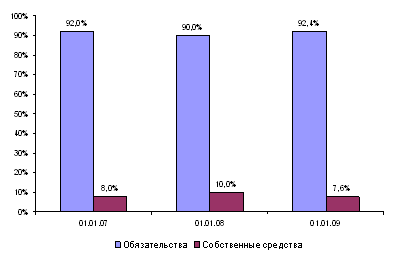

Рисунок 5 – Структура

пассивов Русь-банка в 2006-2008гг, %

Структура пассивов

значительно не изменялась на протяжении 3-х лет. 90% составляют обязательства.

Такой структуры пассивов придерживаются большинство коммерческих банков.

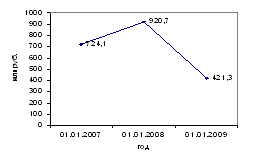

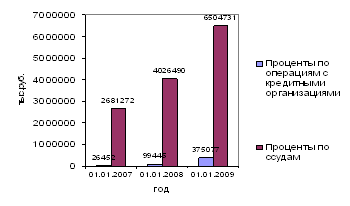

Структура доходов и

расходов и динамика чистой прибыли Русь-банка представлена в приложении Б (рисунок

6).

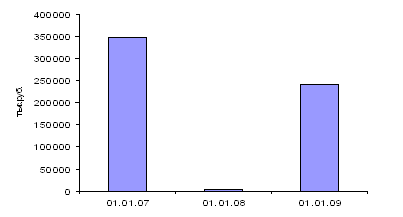

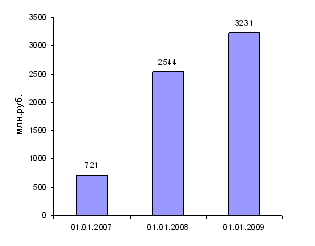

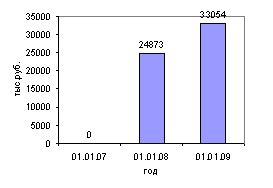

Рисунок 6 – Динамика

чистой прибыли Русь-банка за 2006-2008гг.

В 2006г. банком была

получена чистая прибыль в размере 348 618 тыс.руб., в 2007г. она составила 4951

тыс.руб. , а в 2008г. – 240327 тыс.руб. Значительное ее снижение в 2007г.

связано с ростом расходов и налогов выплачиваемых с прибыли.

Выводы. За 3 года активы

Банка выросли в 4,4 раза, до 83,5 млрд рублей на 01 января 2009 года. В целях

повышения уровня надежности и обеспеченности собственными средствами на протяжении

трехлетнего периода акционерный капитал был увеличен на 3000 млн.рублей.

В структуре заемных

средств Банка ведущая позиция остается за средствами корпоративных клиентов —

47,5% на 01 января 2009 года.

Банком выполнена задача

по диверсификации активов в рамках которой доля чистой ссудной задолженности в

активах Банка на 01 января 2009 года уменьшена до 66% активов Банка, доля

высоколиквидных инструментов (наличные средства, размещение на ностро счетах и

МБК) на 01 января 2009 года повышена до 13,4%.

Банк выполнил

поставленную акционерами задачу по сохранению прибыльности своей деятельности. При

этом цель была достигнута, несмотря на снижение прибыльности кредитных операций

из-за уменьшения кредитования в 4-м квартале 2008 года и существенно возросшей стоимости

привлечения долгосрочных средств на внешнем и внутреннем рынках во второй

половине 2008 года. При этом Банк проводил осторожную политику и на рынке

ценных бумаг.

По итогам 2008 года

зафиксирована чистая прибыль в размере 240 млн.рублей.

В своей работе Русь-банк

ориентируется на розничных клиентов и предприятия малого и среднего бизнеса,

которым предлагаются современные продукты и новейшие технологии обслуживания.

Банк проводит гибкую тарифную политику, максимально учитывая особенности

региональных рынков и отдельных клиентов.

В 2008 году Банк

постоянно поддерживал привлекательные процентные ставки и условия по депозитам,

уровень процентов на неснижаемые и среднедневные остатки, сертификаты, векселя.

Кроме того, была внедрена услуга "Депозит + страховка".

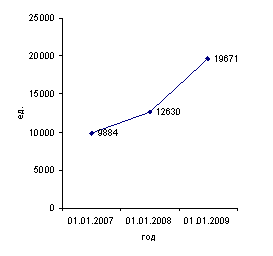

Предложения Банка были оценены

рынком. Количество юридических лиц и индивидуальных предпринимателей - клиентов

Банка увеличилось в 2008 году более чем в 1,5 раза и превысило 19 600 (рисунок

).

Рисунок 7 - Динамика

количества обслуживаемых клиентов юридических лиц Русь-банком

В 2009 году Банк

продолжил повышать качество обслуживания, развивая систему клиентских

менеджеров как основу продвижения продуктов, а также привлечения и

сопровождения клиентов, позволяющую обеспечить максимальное удовлетворение

индивидуальных потребностей клиентов. Банк развивал услуги дистанционного

банковского обслуживания и управления счетом для клиентов, имеющих

разветвленную филиальную/холдинговую структуру. В области тарифной политики

разрабатываются тарифные планы и пакеты услуг расчетно-кассового обслуживания,

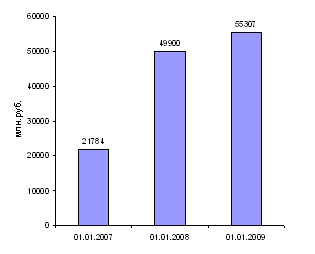

ориентированные на различные виды деятельности и категории клиентов. Кредитный портфель - основной актив Банка. В 2008 году, несмотря

на непростую экономическую ситуацию, его рост составил 11% и на 01.01.2009

достиг 55 307 млн.руб. (рисунок 8). Основную долю в кредитном портфеле Банка

занимают кредиты юридическим лицам (рисунок 9). Объем кредитования

корпоративных клиентов в 2008 году достиг 31 638 млн.руб. (без учета

кредитования среднего и малого бизнеса и учтенных векселей).Кредитная политика

Банка предполагает кредитование только высоконадежных клиентов,

платежеспособность которых подтверждается показателями их деятельности и

кредитной историей.

Рисунок 8 – Кредитный

портфель Русь-банка в 2006-2008гг., млн.руб.

Рисунок 9 – Кредитный

портфель корпоративных клиентов Русь-банка в 2006-2008гг., млн.руб.

Русь-Банк

предлагает предприятиям широкий спектр разнообразных кредитных продуктов: на

пополнение оборотных средств, закрытие кассовых разрывов; на выполнение работ

по государственным контрактам, позволяющий в полном объеме удовлетворить

потребности клиентов в заемных средствах.

Базовые

условия по кредитам и кредитным линиям:

-

срок - от 1 до 12

месяцев;

-

валюта -

российские рубли, доллары США, ЕВРО;

-

процентная ставка

- устанавливается и корректируется в соответствии с изменениями рыночной

конъюнктуры и может снижаться в случае увеличения денежных потоков по счетам

клиента, открытым в Банке.

Базовые

условия по кредитам в форме овердрафт:

-

срок - до 12

месяцев, срок непрерывной ссудной задолженности - не более 30 дней;

-

валюта -

российские рубли;

-

процентная ставка

- устанавливается и корректируется в соответствии с изменениями рыночной

конъюнктуры и может снижаться в случае увеличения денежных потоков по счетам

клиента, открытым в Банке.

Базовые

требования к заемщику:

-

компания обладает

опытом ведения бизнеса в отрасли не менее 1 года;

-

наличие

положительной кредитной истории;

-

наличие

собственных средств компании;

-

положительные

показатели рентабельности;

-

отсутствует

просроченная задолженность перед бюджетными и государственными внебюджетными

фондами.

В качестве обеспечения исполнения обязательств по кредитам и кредитным

линиям может быть принято имущество заемщика и третьих лиц:

1.

Залог товаров

(сырья, материалов) в обороте;

2.

Залог

оборудования;

3.

Залог

автотранспорта и спецтехники;

4.

Залог недвижимого

имущества;

5.

Залог ценных

бумаг;

6.

Поручительство

третьих лиц.

Реализация Программы кредитования

среднего и малого бизнеса (СМБ) началась в Банке в середине 2006 года.

Программа предполагает выдачу кредитов предприятиям СМБ на сумму до 10 млн.руб.

на срок до 2 лет и отличается упрощенной процедурой оформления кредита, быстрым

(до трех дней) рассмотрением заявки клиента, предоставлением заемщиком

минимального пакета документов, а также гибким индивидуальным подходом к

обеспечению кредита.

По итогам 2008 года по

Программе СМБ Русь-Банк выдал более 1400 кредитов на сумму 3,7 млрд.руб. За

весь период действия Программы с мая 2006 года Банком было профинансировано

малых предприятий на сумму свыше 7,4 млрд. рублей.

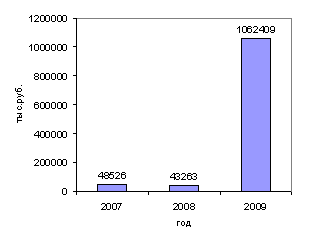

Рисунок 10 – Кредитный

портфель СМБ Русь-банка в 2006-2008гг., млн.руб.

Таким образом, объем

выданных кредитов вырос за 2008 год более чем в 1,5 раза. Действующий кредитный

портфель СМБ за 2008 год вырос в 1,3 раза и составил на 01 января 2009 года 3,2

млрд. рублей. Средняя сумма кредита составила по итогам года 2 млн. руб.

(рисунок 9).

Выгодные условия

кредитования и комплексная работа с клиентами позволили активно развивать

кредитование СМБ во всех регионах присутствия Банка. Лидерами в структуре

кредитного портфеля по итогам 2008 года являются Московский (доля в кредитном

портфеле СМБ Банка — 11%), Новосибирский (9%), Уфимский (8%) и Байкальский (7%)

филиалы.

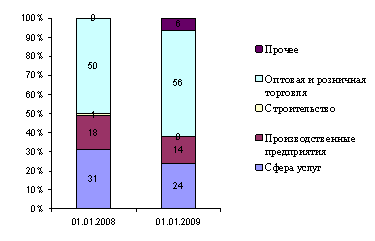

В рамках кредитования СМБ

Русь-Банк осуществляет финансирование всех сфер экономики: оптовая и розничная

торговля получили 56% всего объема кредитования, сфера услуг — 24%,

производственные предприятия — 14% (рисунок 11).

Рисунок 11 – Структура

кредитного портфеля СМБ, %

В 2008 году приоритетными

в предоставлении финансовой поддержки стали проекты, осуществляемые малым и

средним бизнесом в производственных отраслях экономики, в сфере науки,

инноваций и высоких технологий, а также проекты, направленные на развитие

инфраструктуры малого и среднего предпринимательства в российских регионах.

Финансовая поддержка малого

и среднего предпринимательства продолжает являться приоритетной задачей ОАО "Русь-Банк".

Банк постоянно работает над модернизацией

Программы кредитования

предприятий СМБ и ее адаптацией к потребностям клиентов для обеспечения их

дополнительными возможностями в финансировании своего бизнеса.

Успешные показатели,

достигнутые в ходе реализации Программы, способствуют достижению Банком лидерских

позиций в сегменте кредитования среднего и малого бизнеса России.

I.Организация расчетно-кассового

обслуживания.

Расчетно-кассовое

обслуживание является традиционной функцией в деятельности любого коммерческого

банка на сегодняшний день. С ростом количества предприятий различных форм

собственности растет предложение новых банковских услуг и продуктов, в том числе

в области расчетно-кассового обслуживания. Расчетно-кассовые операции

заключаются в обеспечении движения денежных средств на счетах клиентов банков

согласно их поручениям. Эти операции занимают особое место в банковской

деятельности и играют важную роль в обеспечении успешного хода экономических

процессов на микро- и макроуровнях.

По своему характеру эти

операции, собственно, являются услугами, и за них банки взимают плату с

клиентов в виде комиссионного вознаграждения, а не процента. Получение таких доходов

обходится банкам относительно дешево и без значительных рисков для их

финансового состояния. Поэтому рост объемов расчетно-кассовых операций является

надежным и выгодным способом увеличения доходов и повышения рентабельности

банковской деятельности. В таблице 8 приведены базовые тарифы на услуги

расчетно-кассового обслуживания для клиентов корпоративного бизнеса, которые

введены в действие с 27 апреля 2009г. На рисунке _ представлена динамика

объемов оказанных услуг юридическим лицам по расчетно-кассовым операциям.

Таблица 8 - Базовые

тарифы на услуги расчетно-кассового обслуживания

| Операция |

Тариф |

| 1 |

2 |

| Открытие счета |

500 руб. |

| Подключение к системе "Клиент – Банк" |

Бесплатно |

| Выдача выписок по счету (по мере совершения операции) |

Бесплатно |

| Переводы в рублях РФ в операционное время |

12 руб./док. |

| Ежемесячная плата за обслуживание счета |

300 руб./месяц |

| Выполнение функций агента валютного контроля по

внешнеторговым и по кредитным договорам (договорам займа) |

0,15% от суммы поступления (платежа), max $1000 (с учетом

НДС) |

| Выполнение функций агента валютного контроля по

внешнеторговым контрактам, заключенным с предприятиями Республики Казахстан |

0,05% от суммы поступления (платежа), max 7000 руб. (без

учета НДС) |

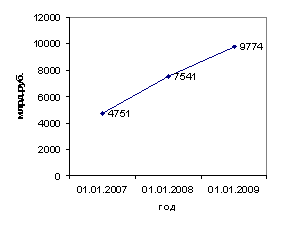

Рисунок 12 - Динамика

объемов оказанных услуг юридическим лицам по расчетно-кассовым операциям,

млрд.руб.

Клиентам банков

расчетно-кассовые операции обеспечивают получение денежного эквивалента за

реализованную продукцию или услуги, оплату необходимых для производства

материальных ресурсов, выплату заработной платы работникам, оплату обязательств

перед бюджетом и внебюджетными фондами, накопления и использования сбережений и

т.д. Поэтому чем быстрее и надежнее банки осуществляют расчетно-кассовое

обслуживание своих клиентов, тем лучшие условия создаются в последних для

воспроизводственного процесса, укрепление платежной дисциплины, оздоровления

финансового состояния, а в конечном итоге - для повышения жизненного уровня населения.

Также Банк

предоставляет банковские гарантии и импортные аккредитивы с неполным денежным

обеспечением и без денежного обеспечения.

II. Документарные, гарантийные и другие услуги.

Банковские гарантии как продукт значительно дешевле обычных коммерческих

кредитов - разница достигает более чем 50%. Обычные кредиты для малого и

среднего бизнеса обойдутся в 24% годовых, приобретение банковской гарантии на

тот же срок – от 10 до 12%. При этом, например, многие поставщики готовы предоставлять

отсрочку платежей под обеспечение банковской гарантией, не увеличивая при этом

цену товара.

К преимуществам банковской гарантии можно добавить следующее: не

требуется ожидание решения банка о возможности кредитования, тем более в

нынешней ситуации, когда само слово "кредит" стало синонимом

настороженности и непредсказуемости. Действительно, пакет документов банк

запрашивает такой же, как и при рассмотрении обычной кредитной заявки, но