Контрольная работа: Рынок ценных бумаг

СОДЕРЖАНИЕ

Особенности деятельности по введению реестра в России

Хеджирование на рынке ценных бумаг

Задание

Тесты

Список литературы

Особенности

деятельности по введению реестра в России

Деятельность по ведению реестра владельцев ценных бумаг — это

сбор, фиксация, обработка, хранение и предоставление данных, составляющих

систему ведения реестра владельцев ценных бумаг [7, с. 233].

Система ведения реестра владельцев ценных бумаг — это совокупность

данных, зафиксированных на бумажном носителе и/или с использованием электронной

базы данных, обеспечивающая идентификацию зарегистрированных в системе ведения

реестра владельцев ценных бумаг номинальных держателей и владельцев ценных

бумаг и учет их прав в отношении ценных бумаг, зарегистрированных на их имя,

позволяющая получать и направлять информацию указанным лицам и составлять

реестр владельцев ценных бумаг [4, с. 182].

Реестр владельцев ценных бумаг — это часть системы ведения реестра,

представляющая собой список зарегистрированных владельцев с указанием количества,

номинальной стоимости и категории, принадлежащих им именных ценных бумаг,

составленный по состоянию на любую установленную дату и позволяющий идентифицировать

этих владельцев, количество и категорию принадлежащих им ценных бумаг.

Держатель реестра — это юридическое лицо, которое оказывает услуги

по ведению реестра владельцев ценных бумаг [7, с. 233].

Держателем реестра может быть:

- эмитент ценной бумаги в случае, если число владельцев эмитированных

им именных ценных бумаг (кроме акций) не превышает 500 лиц, а в случае акций —

не превышает 50 лиц;

- регистратор — это профессиональный участник рынка ценных бумаг,

то есть независимая от эмитента специализированная организация, которая

осуществляет деятельность по ведению реестра владельцев ценных бумаг;

- в случае, если число владельцев ценных бумаг превышает 500 (а в

случае акций — 50 и более), их реестр в обязательном порядке ведет

профессиональный участник.

Регистратор может вести реестры владельцев ценных бумаг неограниченного

числа эмитентов. В свою очередь, эмитент может заключить договор на ведение

реестра всех своих эмиссионных ценных бумаг только с одним регистратором [7, с.

234].

Деятельность по ведению системы реестра владельцев ценных бумаг

является исключительным видом деятельности регистратора на рынке, которая не

может совмещаться ни с какими другими видами профессиональной деятельности на

рынке ценных бумаг.

Номинальный держатель. В системе ведения реестра владельцев ценных

бумаг могут быть зарегистрированы два вида владельцев:

1) владелец ценной бумаги;

2) номинальный держатель ценной бумаги.

Номинальный держатель — это лицо, зарегистрированное в системе

ведения реестра, в том числе являющееся депонентом депозитария, и не являющееся

владельцем в отношении этих ценных бумаг [7, с. 234].

Номинальным держателем ценных бумаг могут быть любые юридические и

физические лица, в том числе профессиональные участники рынка ценных бумаг.

Номинальный держатель необходим в двух случаях:

1) в целях обеспечения секретности, т. е. для сокрытия действительного

собственника ценной бумаги в тех случаях, когда это ему необходимо;

2) в целях обеспечения возможности централизованного клиринга и

расчетов на рынке ценных бумаг. В результате создается уникальная возможность

бесконечного процесса совершения сделок между участниками рынка без перерегистрации

прав собственности на ценную бумагу в системе ведения реестра ее владельцев.

В качестве номинального держателя соответствующих ценных бумаг

регистрируются как централизованный (расчетный) депозитарий, так и брокеры, и

дилеры [7, с. 234].

Номинальный держатель может осуществлять права, закрепленные

ценной бумагой, например, право участия в собрании акционеров, только при

наличии полномочий на это от непосредственного владельца ценной бумаги.

Ценные бумаги клиентов номинального держателя не подлежат

взысканию в пользу его собственных кредиторов.

К основным функциям номинального держателя в отношении владельцев

ценных бумаг относятся:

- обеспечение получения владельцем всех выплат, которые ему причитаются

по ценной бумаге за время нахождения ее в собственности владельца;

- осуществление сделок с ценными бумагами по поручению их

владельца;

- осуществление учета ценных бумаг на раздельных забалансовых

счетах и обеспечение их наличия в количестве, достаточном для удовлетворения

требований владельцев;

- внесение в систему ведения реестра записи о передаче ценной

бумаги на имя ее владельца по его требованию.

Одновременно по требованию держателя реестра номинальный держатель

обязан предоставить списки владельцев, номинальным держателем ценных бумаг которых

он является на соответствующую дату.

Деятельность по ведению системы реестра включает большое число

направлений, основными их которых являются:

- ведение лицевых счетов зарегистрированных в реестре лиц;

- ведение учета ценных бумаг эмитента на его лицевых счетах (отдельно

по выпуску ценных бумаг от счетов по выкупу ценных бумаг эмитентом);

- ведение регистрационного журнала по каждому эмитенту (уставный

капитал, дивиденды, выпуски ценных бумаг, дробления и консолидации акций);

- хранение и учет документов, являющихся основанием для внесения

записей в систему ведения реестра;

- учет начисленных доходов по ценным бумагам эмитентов.

В целом в системе ведения реестра должна содержаться информация об

эмитенте, его ценных бумагах, зарегистрированных владельцах этих ценных бумаг,

видах и количестве принадлежащих им бумаг.

Изменения в систему ведения реестра вносятся на основании установленного

перечня документов, в частности, распоряжения владельца (номинального

держателя) о передаче ценной бумаги (передаточное распоряжение), а также иных

документов, подтверждающих переход права собственности на ценную бумагу, например,

свидетельство о наследстве, договор дарения, решение суда.

Отказ от внесения записи (или отклонение от записи) не допускается,

за исключением случаев, предусмотренных законодательством [7, с. 234].

Основные функции регистратора вытекают из содержания его деятельности

и могут быть сведены в следующие группы:

- открытие лицевых счетов владельцам ценных бумаг и номинальным

держателям ценных бумаг;

- осуществление всех необходимых операций по лицевым счетам,

связанным с изменением количества и видов ценных бумагу владельцев ценных

бумаг, выплатой им доходов по ценным бумагам эмитента;

- постоянное совершенствование всей системы ведения реестра

владельцев ценных бумаг;

- своевременное и полное доведение информации, предоставляемой

эмитентами регистратору, до владельцев лицевых счетов;

- предоставление владельцам лицевых счетов выписок о состоянии

лицевого счета и выписок из состава реестра акционеров;

- предоставление реестра акционеров руководству акционерного

общества и тем акционерам, которые по закону имеют право на получение данного

реестра;

- при окончании или досрочном прекращении договора с эмитентом

передача всей системы ведения реестра владельцев его ценных бумаг в установленном

порядке новому регистратору.

Трансфер-агент — это юридическое лицо, которое по договору с

регистратором осуществляет функции по приему и передаче информации и

документов, необходимых для открытия лицевых счетов и проведения операций по

ним в системе реестра владельцев ценных бумаг, от владельца лицевого счета к регистратору

и обратно [7, с. 235].

Необходимость трансфер-агента вытекает из пространственной

распределенности владельцев ценных бумаг. Сам регистратор обычно находится в

одном из центральных городов, а владельцами ценных бумаг могут быть лица,

проживающие по всей стране.

Трансфер-агент осуществляет связь владельцев ценных бумаг с регистратором,

когда они расположены на существенном удалении друг от друга [7, с. 235].

Главные задачи трансфер-агента:

- прием документов от владельцев лицевых счетов при совершении

ими тех или иных операций с ценными бумагами;

- проверка подлинности представленных документов (в меру возможности)

и подписей на них;

- передача установленным способом полученных документов регистратору;

- передача владельцам лицевых счетов необходимых документов

(сертификатов ценных бумаг, выписок из реестра);

- осуществление в оговоренных случаях выплаты доходов по ценным

бумагам.

Основными источниками доходов регистратора являются:

- оплата услуг регистратора эмитентом согласно заключенному между

ними договору;

- оплата услуг регистратора со стороны владельцев лицевых счетов.

Регистратор самостоятельно устанавливает плату за свои услуги, но

ее максимальный размер в случае оказания услуг владельцам лицевых счетов

ограничивается нормами, устанавливаемыми федеральным органом исполнительной

власти по рынку ценных бумаг.

Услуги регистратора оплачивает по отдельности каждая сторона сделки

при купле-продаже ценной бумаги.

Основные виды услуг регистратора, которые подлежат оплате его

пользователями:

- открытие лицевого счета;

- внесение или изменение сведений в системе ведения реестра

владельцев ценных бумаг;

- внесение изменений в лицевые счета, прежде всего, в результате

совершаемых операций с ценными бумагами;

- предоставление по требованию клиентов выписок о состоянии

лицевого счета или из реестра владельцев ценных бумаг.

Хеджирование

на рынке ценных бумаг

Хеджированием

называется практика заключения на фьючерсной или опционной бирже срочных сделок

на продажу или покупку валюты или ценных бумаг для страхования от

предполагаемых в будущем колебаний цен или процентных ставок [10, с. 101].

Сущность

хеджирования заключается в покупке или продаже фьючерсных или опционных

контрактов одновременно с продажей или покупкой базисного актива с тем же

сроком поставки, а затем проведения обратной операции с наступлением дня

поставки. Хеджирование способно оградить хеджера от больших потерь, но в то же

время либо полностью лишает его возможности воспользоваться благоприятным

развитием коньюктуры, либо снижает его прибыль.

Хеджирование осуществляется с помощью заключения срочных

контрактов: форвардных, фьючерсных и

опционных [10, с. 102].

Изначально

форвардные/фьючерсные контракты возникли для целей страхования покупателей и

продавцов от будущего неблагоприятного изменения

цены. Например, если производитель пшеницы собирается через несколько

месяцев поставить на рынок зерно, то он может

хеджировать риск возможного будущего снижения цен за счет заключения

форвардного контракта, в котором оговаривается приемлемая для него цена

поставки. Таким же образом поступит покупатель пшеницы, если он

планирует приобрести ее через несколько месяцев. Для хеджирования форвардные контракты имеют тот недостаток, что диапазон их

применения сужен в силу самой характеристики данных контрактов. Поэтому в

реальной практике для страхования используют преимущественно фьючерсные сделки [9,

с. 174].

Хеджирование может быть полным или неполным (частичным). Полное

хеджирование полностью исключает риск

потерь, частичное хеджирование осуществляет страховку только в определенных

пределах. Наиболее простая схема хеджирования будет заключаться в открытии инвестором одной или нескольких позиций на весь период

времени, в котором заинтересован

вкладчик. В то же время ситуация на рынке постоянно меняется, что может потребовать от инвестора с определенной

периодичностью пересматривать свои позиции в ходе периода хеджирования [6, с. 84].

Для

хеджирования своей позиции инвестор должен определить размер возможных расходов

и необходимое число контрактов, которое требуется купить или продать. Так как

хеджирование является делом дорогим и сложным, то требуется проведение большого

объема вычислений при оценке полных расходов на хеджирование и при сравнении

альтернативных способов хеджирования.

Задача 1. Рассчитайте текущую цену бессрочной

облигации, используя данные таблицы для своего варианта.

| Показатель |

Вариант №9 |

| Номинал облигации, тыс. руб. |

150 |

| Купонная ставка, % |

9 |

| Рыночная норма доходности, % |

12 |

Решение:

Оценка

бессрочных облигаций (облигации с периодической выплатой процентов, но без

обязательного погашения) производиться по формуле

PV

обл=Y/r (1)

где:

P Vобл -

текущая стоимость облигации, ден. ед.;

Y -

купонный доход, ден. ед.;

r -

требуемая норма доходности, %.

1.

Рассчитаем величину купонного дохода по формуле:

Y = C К

К

С –

номинал облигации

К –

купонная ставка.

Y = 13,5 тыс. руб.

13,5 тыс. руб.

2.

Рассчитаем текущую стоимость бессрочных облигаций

PV

обл=13,5/12 = 1,125 тыс. руб.

Задача

3

Рассчитайте текущую

стоимость акции, используя данные таблицы для своего варианта.

| Показатель |

Вариант №9 |

| Величина последнего выплаченного дивиденда, руб. |

725 |

| Темп прироста дивидендов, % |

8 |

| Рыночная норма доходности, % |

12 |

Решение:

1.

Рассчитаем текущую стоимость акций по

формуле:

P = D/i

где D –

гарантированная величина дивиденда по акции,

i –

рыночная норма доходности.

2. Рассчитаем величину дивиденда по формуле

D = D1

где D1 – величина

последнего выплаченного девиденда

E – темп

прироста девидендов

D =  =

58 руб.

=

58 руб.

P =

58/12 =4,8 руб.

Задача

5

Рассчитайте текущую цену

купонной облигации, с выплатой доходов в течение периода обращения, используя

данные таблицы для своего варианта.

| Показатель |

Вариант №9 |

| Номинал облигации, тыс. руб. |

70 |

| Купонная ставка, % |

5 |

| Срок обращения, год |

10 |

| Рыночная норма доходности, % |

14 |

Текущая

стоимость купонной облигации равна сумме текущей стоимости номинала,

выплачиваемого в момент погашения, и текущей стоимости потока купонных выплат,

производимых в конце каждого купонного периода.

Текущая

стоимость номинала = N K

K

Текущая

стоимость номинала = 70 0,05

0,05

Текущая

стоимость номинала =73,5 тыс. руб.

Текущая

стоимость потока купонных выплат вычисляем по формуле

Определим

современную (текущую) стоимость такого потока:

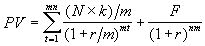

где

F - сумма погашения (как правило - номинал, т.е. F = N); k - годовая ставка

купона; r - рыночная ставка (норма дисконта); n - срок облигации; N - номинал;

m - число купонных выплат в году.

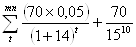

PV = = 73,5+1,44 =

74,94 тыс. руб.

= 73,5+1,44 =

74,94 тыс. руб.

Ответ:

74,94 тыс. руб.

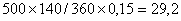

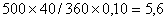

Задача 6.

Определите доход

коммерческого банка (КБ) и центрального банка (ЦБ) при учете векселей,

используя данные таблицы для своего варианта.

| Показатель |

Вариант №9 |

| Номинал векселя, тыс. руб. |

500 |

| Срок обращения, дни |

180 |

|

Условия учета в КБ

число дней до погашения

учетная ставка

|

140

15

|

|

Условия учета в ЦБ

число дней до погашения

учетная ставка

|

40

10

|

Доход

по банковским векселям может выплачиваться или в виде процентов, или в виде

дисконта.

Сумма

процентов исчисляется на основании годовой процентной ставки и периода

обращения векселя:

iB

* t * PН , где

IB

= 360 (365)

IB

- доход, исчисленный по формуле обыкновенных (при временной базе 360 дней) или

точных (при временной базе 365 дней) процентов;

iB

- годовая процентная ставка;

t

- число дней обращения векселя;

PH

- номинал векселя;

360

(365) – число дней, принимаемых за временную базу при исчислении соответственно

обыкновенных или точных процентов

Д =  тыс.

руб.

тыс.

руб.

Д = тыс.

руб.

тыс.

руб.

4. Назначение вторичного рынка ценных бумаг:

а) получение эмитентом необходимых инвестиционных ресурсов;

·

б)

поддерживать доверие инвесторов к рынку как инструменту вложения временно

свободных денежных средств.

Вторичный

рынок ценных бумаг имеет чрезвычайно важное значение для развития экономики

любой страны. Именно он обеспечивает свободный перетек финансовых средств между

хозяйствующими единицами. Эти бумаги фактически представляют резервный капитал

фирмы и при недостатке финансовых средств она может продать часть ценных бумаг,

которые имеются в ее активе, на вторичном рынке.

Перепродажа

ценных бумаг на вторичном рынке не изменяет общий капитал хозяйственных

субъектов, так как бумаги просто переходят от одного держателя к другому.

Капитал - заемный или собственный - возрастает, когда фирмы осуществляют новые

выпуски ценных бумаг. Таким образом, первичный рынок способствует росту

капитала и рациональному распределению источников нового финансирования, а

вторичный - обеспечивает гибкость и быстрому перемещению финансовых средств,

существенно облегчая структурную реорганизацию экономики.

8. Тип ценных бумаг, в основе которых

лежат имущественные права на какой-либо актив

·

а) первичные;

·

б) производные

в) государственные

г) эмиссионные.

Основные ценные бумаги –

это ценные бумаги, в основе которых лежат имущественные права на какой-либо

актив, как правило на товар, имущество, различного рода ресурсы, деньги,

капитал.

Основные ценные бумаги, подразделяют

на две подгруппы: первичные и вторичные ценные бумаги.

Первичные ценные бумаги

основаны на активах, в число которых не входят сами ценные бумаги. Это,

например, акции, облигации, векселя, закладные.

Вторичные ценные бумаги -

это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные

бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки.

Производная ценная бумага

- это бездокументарная форма выражения имущественного права (обязательства),

возникающего в связи с изменением цены лежащего в основе данной ценной бумаги

биржевого актива. Если несколько упростить это определение и сделать его менее

строгим, то можно было бы сказать, что производная ценная бумага – это ценная

бумага на какой-либо ценовой актив: на цены товаров (обычно, биржевых товаров:

зерна, мяса, нефти, золота и т.п.); на цены основных ценных бумаг (обычно, на

индексы акций, на облигации); на цены кредитного рынка (процентные ставки); на

цены валютного рынка (валютные курсы) и т.п.

К производным ценным

бумагам относятся: фьючерсные контракты (товарные, валютные, процентные,

индексные и др.) и свободнообращающиеся опционы. Под видом ценных бумаг будем

понимать такую их совокупность, для которой все признаки, присущие ценным

бумагам, являются общими, одинаковыми.

12. АО может самостоятельно вести и

хранить реестр акционеров, если число акционеров (N):

а) 500 < N < 1000;

б) 1000 < N < 10000;

в) 10000 < N < 100000;

·

г) N< 500.

Если АО с числом

акционеров более 50 обязано передать ведение реестра регистратору, то общество

с меньшим числом акционеров вправе вести реестр самостоятельно или опять таки

передать его специальному регистратору.

Акционерное общество,

число акционеров в котором менее 50, для самостоятельного ведения реестра

акционеров должно иметь в штате сотрудника с аттестатом ФКЦБ России на право

осуществления регистраторской деятельности, приобрести сертифицированный

программный продукт, разработать собственные правила ведения реестра.

16. Аваль – это

а) передаточная надпись;

·

б) поручительство

об оплате 3-го лица;

в) дополнительный лист

для индоссаментов;

г) согласие оплаты

плательщиком.

Аваль (фр. aval) —

поручительство по векселю или чеку; допускается для любого лица, кроме

плательщика.

25. Виды профессиональной деятельности

на рынке ценных бумаг, которые может осуществлять управляющая компания

инвестиционного фонда.

а) дилерскую;

·

б) доверительное

управление имуществом инвестиционного фонда;

в) доверительное

управление имуществом негосударственного пенсионного фонда;

г) депозитарную.

Паевые инвестиционные

фонды, вошедшие в российскую экономику в 1996 г., в настоящее время в соответствии с Федеральным законом № 156-ФЗ «Об инвестиционных фондах» представляют собой

обособленный имущественный комплекс, состоящий из имущества, переданного в

доверительное управление управляющей компании учредителем (учредителями)

доверительного управления с условием объединения этого имущества с имуществом

иных учредителей доверительного управления, и из имущества, полученного в процессе

такого управления, доля в праве собственности на которое удостоверяется ценной

бумагой, выдаваемой управляющей компанией. Паевой инвестиционный фонд не может

быть юридическим лицом.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1.

Федеральный закон

«О рынке ценных бумаг» от 22 апреля 1996 года №39-ФЗ// СПС Гарант. – 2007.-

№15.

2.

Временное

положение о требованиях, предъявляемых к организаторам торговли на рынке ценных

бумаг. Утверждено постановлением ФКЦБ от 19 декабря 1996 года № 23// СПС

Гарант.- 2007.-№15.

3. Положение о лицензировании различных видов

профессиональной деятельности на рынке ценных бумаг РФ. Утверждено постановлением

ФКЦБ от 23 ноября 1998 года № 50// СПС Гарант.- 2007.- №15.

4.Алексеев М. Ю. Рынок ценных бумаг / М. Ю.

Алекссев– М.: Финансы и статистика, 2004.- 491с.

5. Килячков А. Р., Чалдаева А. В. Профессиональная

деятельность на рынке ценных бумаг// Финансы и бизнес. – 1997. - № 2.- с. 45-

51.

6. Маренков Н. Л. Ценные бумаги. / Н. Л. Маренков.– Ростов

–н/Д: «Феникс», 2003.- 608с.

7.Рынок ценных бумаг/ под. ред. А. И. Басова, В.

А. Галанова.- М.: Финансы и статистика, 2002.- 467с.

8.Семенкова Е. В. Операции с ценными бумагами/ Е.

В. Семенкова – М.: Перспектива; ИНФРА-М, 2007. – 511с.

9.Фельдман А. А. Российский рынок ценных бумаг/

А. А. Фельдман – М.: Атлантика – Пресс, 2004.- 455с.

10. Фельдман А. А. Производные финансовые и товарные институты. Свопы и

защита от кредитных рисков/ А. А. Фельдман.- М.: Полка букиниста, 2008.- 345с.