Курсовая работа: Аналіз ефективності банківських операцій з пластиковими картками та шляхи їх вдосконалення

НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ

УКРАЇНСЬКА

АКАДЕМІЯ БАНКІВСЬКОЇ СПРАВИ

ХАРКІВСЬКИЙ БАНКІВСЬКИЙ ІНСТИТУТ

Кафедра банківської справи

КУРСОВА РОБОТА

на

тему: “Аналіз ефективності банківських операцій з пластиковими

картками

та шляхи їх вдосконалення ”

Керівник

роботи,

к.е.н.,

доцент

Студентки

факультету

банківської

справи,

обліку

та фінансів,

ІІІ

курсу, групи 32-БС,

Спеціальності

7.050105

“Банківська

справа”

Н.О.

Мартинець

Харків-2008

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ПЛАТІЖНІ КАРТКИ В УКРАЇНІ, ЇХ ВИКОРИСТАННЯ

ТА РОЗВИТОК В СИСТЕМІ ВАЛЮТНИХ РОЗРАХУНКІВ

1.1 Історія пластикових карток, їх сутність та роль в платіжному

обороті держави

1.2 Види пластикових карток

РОЗДІЛ 2 АНАЛІЗ РОЛІ ПЛАСТИКОВИХ КАРТОК В БАНКІВСЬКИХ

ОПЕРАЦІЯХ

2.1 Аналіз діяльності банків України на ринку

платіжних карток

2.2 Організація розрахунків із застосуванням

пластикових карток

РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ЕФЕКТИВНОСТІ БАНКІВСЬКИХ

ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ ЕТАПІ РОЗВИТКУ БАНКІВСЬКОЇ

СИСТЕМИ УКРАЇНИ

3.1 Проблеми та перспективи використання банками

платіжних карток

3.2 Економічна ефективність банківських операцій

від впровадження масових електронних платежів

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Основа

сьогоднішніх електронних грошей – це банківські розрахункові картки.

Застосування карток у країнах із розвитою ринковою економікою викликало

справжню революцію в банківському обслуговуванні фізичних осіб. Практично

рядовий клієнт перестав відвідувати банк. Все спілкування з банком відбувається

у клієнтів тільки за допомогою банкоматів або безготівкових розрахунків у

торгових установах. Остання форма набула в західних країнах величезну

популярність, тому що вигідна і для банків, що одержують відсоток за

обслуговування, і для магазинів, що замість інкасації величезних грошових мас

одержують прибутки в безготівковій формі, що призводить до істотної економії

коштів, і для клієнтів, що замість товстих гаманців носять маленькі кредитки.

Вибір

теми курсової роботи зумовлений зростанням ролі пластикових карток у проведенні

операцій банками. Це питання на сьогоднішній день носить досить актуальний характер,

бо саме розвиток внутрішніх платіжних систем містить величезний потенціал

подальшої розбудови фінансово-банківської системи України.

Метою

даної роботи є розкриття історії розвитку платіжних карток, розгляд організації

розрахунків з їх використанням, а також пошук напрямів удосконалення

банківських операцій із застосуванням карток.

Основними

завданнями роботи є:

-

визначення ролі та значення пластикових карток у

сфері банківських послуг;

-

дослідження механізму здійснення банками операцій

із застосуванням карток;

-

обґрунтування шляхів удосконалення ефективності

банківських операцій з пластиковими картками.

Об’єктом

дослідження є пластикові картки, які використовуються в банківських операціях

для здійснення різноманітних розрахунків.

Для

більш повного розкриття суті даної теми були використанні такі

законодавчо-нормативні джерела: Закон України “Про платіжні системи та переказ

коштів в Україні”, Постанова Національного банку України “Про затвердження

Положення про порядок емісії платіжних карток і здійснення операцій з їх

застосуванням”; посібники та підручники таких авторів: Б.С.Івасів, І.Ф.Рогач,

А.М.Мороз, М.І.Савлук, Л.В.Руденко та ін., які також приділяли увагу

дослідженню цього питання.

РОЗДІЛ

1 ПЛАТІЖНІ КАРТКИ В УКРАЇНІ, ЇХ ВИКОРИСТАННЯ ТА РОЗВИТОК В СИСТЕМІ ВАЛЮТНИХ

РОЗРАХУНКІВ

1.1

Історія

пластикових карток , їх сутність та роль в платіжному обороті держави

Батьківщиною пластикових карток

вважають Сполучені Штати Америки. Перші картки, щоправда, тоді ще не

пластикові, а паперові, запровадили у 1914 році деякі американські крамниці.

Вони видавали їх своїм постійним відвідувачам, які були гідні такої довіри. То

були, власне, кредитні картки з рельєфно витиснутими на них ім’ям та адресою

клієнта. Продавці за допомогою копіювального паперу могли швидко занести дані

про клієнта у касові книги. Усвідомивши, що загальна мережа карткового

обслуговування збільшить клієнтуру кожного з торговельних підприємств, власники

майже тисячі крамниць та інших торговельних закладів у 1936 році погодились у

такий спосіб кредитувати спільних клієнтів.

У 1949 році три підприємці –

Макнамара, Снайдер та Блумінгдейл – організували в Нью-Йорку компанію з випуску

кредитних карток для відвідувачів нью-йоркських ресторанів. Через деякий час “Diners Club” діяла в Нью-Йорку, Лос-Анжелесі та Бостоні. Картки виявилися

настільки успішним винаходом, що невдовзі емісією кредитних карток зайнялися

навіть американські банки. Першу банківську кредитну картку випустив 1951 року Franklin National Bank, його приклад

наслідували інші. Цими картками можна було розраховуватися не тільки в

ресторанах, але й у готелях тощо. А вже в 1958 році першу картку випустила “American Express”[10,c.141].

Засади карткового обслуговування

полягають у тому, що банк-емітент, видаючи картку, бере на себе обов’язок гарантувати

здійснення платежів за цією карткою. Характер таких гарантій залежить від

платіжних повноважень, що надаються клієнту, та класу картки. Розрахунки по

картці обмежуються одним чи кількома встановленими лімітами. Призначення та

умови останніх можуть досить сильно відрізнятися.

Найбільш розповсюдженими є дві схеми

карткового обслуговування: дебетна та кредитна. Для отримання дебетової картки

клієнт зазвичай вносить на рахунок у банку певну суму. Розміром внеску

визначається так званий ліміт картки (як правило, ліміт є трохи меншим за

внесок, тобто на рахунку клієнта зберігається не використовуваний залишок).

Ліміт картки контролюється завдяки обов’язковій процедурі авторизації й

зменшується у міру здійснення клієнтом розрахунків. Для поновлення (чи

підвищення) ліміту клієнту необхідно періодично робити внески коштів на свій

рахунок. Відзначимо, що ліміт картки є суто обліковим показником, отже

дебатування та кредитування рахунку власника картки не обов’язково співпадає у

часі зі зміною ліміту [12, c.85].

За кредитною системою клієнт замість

того, щоб робити внесок на банківський рахунок, бере у банку кредит. У цьому

разі банк-емітент встановлює ліміт кредиту, у межах якого клієнт може витрачати

кошти. Кредит може бути як одноразовим, також й поновлюваним (револьверним). В

останньому випадку поновлення кредиту відбувається після погашення суми

заборгованості повністю або частково, що визначається умовами угоди між банком

та користувачем картки. За використання кредитної картки авторизація здійснюється

лише тоді, коли сума платежу перевищує певну обумовлену величину. Укладаючи

угоду про обслуговування за кредитною схемою, банк-емітент може зажадати від

клієнта гарантій повернення кредиту. Спосіб гарантій визначається індивідуально

й залежить від статусу клієнта, його кредитної історії та деяких інших

факторів. Досить часто гарантії набувають форми страхового депозиту у розмірі,

що, як правило, перевищує розмір кредиту. Деякі банки вдаються до майнової

застави.

Яким же є сучасний “електронний

гаманець”? У найпростішому вигляді це – пластикова картка, яка виготовлена за

вимогами ISO (Міжнародної

організації по стандартизації) та має на зворотньому боці магнітну смужку з

занесеною на неї інформацією обсягом близько 100 байтів. Картки такого типу

широко використовуються як кредитні у електронних платіжних системах VISA, MasterCard, EuroCard тощо, а також

як дебетові банківські картки для обслуговування у банкоматах.

Більш досконалим та технічно складним

варіантом платіжної картки є так звана карта пам’яті, у якій інформація замість

магнітної смужки розміщується у вбудованій мікросхемі. Мікросхема також містить

пристрій для запису та зчитування інформації. Об’єм пам’яті варіює у досить

широкому діапазоні, що позначається на вартості картки [15,c.50].

Але найдосконалішим і найпотужнішим

типом слід визнати старт-картку. ЇЇ винайшов у кінці сімдесятих француз Ролан

Морено. Старт-картка – це справжній міні-комп’ютер: вона має центральний

процесор для обробки даних та команд, оперативну (для проведення обчислень) та

постійну (для зберігання незмінної інформації) пам’ять, систему

введення-виведення даних, Керуючу (операційну) систему, а також систему безпеки

та захисту даних.

У порівнянні зі звичайним шкіряним

гаманцем його молодший електронний брат має кілька безсумнівних переваг:

по-перше, ніхто, крім його власника, не знає скільки на картці грошей;

по-друге, у випадку викрадення картки злодієві буде досить важко скористатися

нею. Це особливо важливо на випадок зазублення картки. Крім того, платіжна

картка позбавляє власника проблем, пов’язаних з порваними чи підробними

купюрами.

З іншого боку, використання

“електронних гаманців” замість звичайних потребує наявності технічного та

програмного забезпечення експлуатації магнітних та старт-карток. Банки, що

надають своїм клієнтам послуги у сфері електронних платежів через пластикові

картки, змушені нести додаткові витрати та вирішувати організаційні проблеми. І

все ж таки, на сьогодні в Україні велика частина населення користується

картками.

Таким є загальний підхід до питання

виникнення та розвитку електронних платіжних систем. Тепер давайте подивимося

на проблему і потенціал розвитку платіжних карток в Україні, так би мовити,

зсередини, звертаючи увагу на об’єктивні та суб’єктивні фактори, якими

обумовлюється подальше розповсюдження новітніх банківських технологій у

державі.

З отриманням у 1991 році незалежності

Україна постала перед нагальною необхідністю рішучої реорганізації державної

фінансової системи. У часи, коли світові держави продовжували вдосконалювати

різноманітні форми систем електронних платежів, Україні у “спадок” дісталася

складна, застаріла й тому неефективна ієрархія паперового обігу платіжних

документів. Отож, справа була не тільки у створенні дійсно національної

фінансово-банківської системи, але й у тому, щоб зробити цю систему максимально

наближеною до сучасного міжнародного рівня розрахунків. Як свідчить аналіз

грошового ринку та системи розрахунків України, створення в республіці

дворівневої банківської системи значною мірою загострило питання вдосконалення

системи платежів у національному народному господарстві. Використання

накопиченого за радянський період досвіду виявилося малоефективним, оскільки

нові умрви економічного розвитку України, новий характер відносин банків з

підприємствами та галузями народного господарства поставили перед банківською

системою нові завдання, серед яких не останнє місце посіла проблема розбудови

системи електронних розрахунків. Власне кажучи, електронні гроші та системи їх

обігу й розрахунків були створені в Україні “з нуля” [19, c.163].

Система електронних міжбанківських

розрахунків, яку Національний банк України розробив та запровадив протягом

1992-1993 рр., виявилася досить ефективною. Вона відзначалася невисокою

вартістю розробки, вельми помірними експлуатаційними витратами, надійністю та

уніфікацією програмних й апаратних засобів, стислими термінами запровадження

тощо. На цьому етапі кілька потужних нових амбітних банків України, серед яких

– “Інко”, “Відродження”, Пер комбанк, Градобанк, Екобанк, почали надавати послуги

з обслуговування користувачів пластикових карток міжнародних платіжних систем.

Так, сукупні видатки Національного

банку України на розробку, впровадження, модернізацію та експлуатацію системи

електронних платежів (СЕП) у 1995-1998рр. становили близько 65,2 мільйонів

гривень або майже 35 мільйонів доларів США. Крім того, лише у 1998 році завдяки

цій системі було оброблено 82,5 млн. платежів на загальну суму понад 387

мільярдів гривень). При створенні самої системи використовувалися принципово

нові програмні, методичні та організаційні рішення. Перехід до електронних

платежів дав змогу повністю відмовитися від паперових носіїв інформації у

міжбанківських розрахунках завдяки широкій комп’ютеризації та

ієрархічно-мережній побудові системи [10,c.153].

Згодом банки “Інко” та “Відродження”

стали першими українськими членами міжнародної платіжної системи VISA International, а банки Україна та ПУМБ - EuroPay International. Тому

згідно з листом НБУ від 20 вересня 1995 р. з 1 жовтня 1995 р. всі інші банки

були зобов’язані надалі організовувати операції з платіжними картками через

один з указаних банків-резидентів.

Більш широко міжнародні платіжні

системи почали працювати в Україні в 1997 р., коли група українських банків

(ПІБ, “Аваль”, Укрінбанк, Укрсоцбанк, Укрексімбанк, Приватбанк) при

організаційній допомозі НБУ стали повноправними членами цих систем.

У 1996-1997 роках Національний банк

використав 2,9 мільйони доларів США з Інституційної позики Світового банку на

вдосконалення платіжної системи України шляхом переводу СЕП на нову технічну

платформу. Результатом цих активних заходів стало те, що доходи від

експлуатації системи електронних платежів у 1995-1998 роках склали 116,7

мільйонів гривень або близько 66 мільйонів дол. США. Створена в Україні система

електронних розрахунків не має аналогів у країнах колишнього СРСР і за своїми

характеристиками наближається до рівня відповідних систем, які експлуатуються у

розвинених європейських та світових державах.

Упровадження системи електронних

платежів дозволило прискорити здійснення поточних розрахунків та обігу коштів,

приблизно на 20% скоротити документообіг, суттєво зменшити імовірність

фальсифікації міжбанківських розрахункових документів та знизити приховану

емісію, пов’язану з оборотом коштів, отриманих на підробних документах. Крім

цього, перехід на сучасні форми розрахунків зробив можливим посилення контролю

за станом грошової маси в державі, підвищив швидкість виконання розрахунків та

надав Національному банку України та іншим банкам можливість більш чіткого контролю

за дисципліною здійснення платежів.

Платіжні системи являють собою

невід’ємну частину пакетів послуг, що їх українські банки пропонують своїм

клієнтам. Через потребу врахування індивідуальних вимог кожного клієнта банки в

умовах сучасної конкуренції вдаються до розробки спеціальних ділових та

ринкових стратегій використання платіжних послуг з тим, аби запропонувати

клієнтам їх найширший вибір [20,c.185].

Беручи за основу досвід розвинутих

країн світу у цій сфері Україна прийшла до використання поряд з традиційними

безготівковими платіжними інструментами (чеками, платіжними дорученнями тощо)

систем масових, тобто споживчих, платежів. Останнім словом тут є система

масових та корпоративних платежів за товари та послуги з допомогою пластикових

карток. У таких системах використовуються кредитні картки, дебетові картки,

“електронні гаманці”, а також картки для отримання грошей з банківських

автоматів.

Згідно нормативно-правових актів

Національного банку та чинного законодавства України, на території республіки

дозволяється використання платіжних карток, емітованих банками, що є членами як

внутрішніх, так і міжнародних платіжних систем. Відтак, банки мають право не

тільки створювати внутрішні одноемітентні (чи багатоемітентні) платіжні системи

та емітувати платіжні картки на терені України, але й поширювати сферу

діяльності таких систем на територію інших країн. Українські банківські

установи можуть укладати з платіжними організаціями міжнародних платіжних

систем VISA International та EuroPay International та небанківськими

платіжними системами American Express, Diners Club, JCB угоди про членство у цих системах. Умови

такого партнерства повинні відповідати критеріям чинного законодавства України.

Згідно вимог нормативно-правових актів

НБУ, внутрішні платіжні системи можуть створюватися в Україні

банками-резидентами спільно з іншими фінансово-кредитними та не фінансовими

установами (підприємствами) через запровадження власних проектів чи проектів

інших розробників платіжних систем.

Згадані проекти внутрішніх платіжних

систем мають відповідати вимогам та рекомендаціям міжнародних стандартів ISO, Європейського комітету з банківських

стандартів (ЕСВS), а також

задовольняти рішення міжнародних платіжних систем (VISA, EuroPay тощо).

Крім платіжних карток, які емітуються

фінансовими установами, в Україні дедалі більше поширюються інші форми

пластикових карток. До них належать дисконтні, клубні картки, зарплатні та

вкладні картки, картки АЗС та картки підприємців.

1.2 Види пластикових карток

За допомогою різного виду пластикових

карток можна скористатись такими послугами:

1.Отримати готівки через банкомати.

2.Отримати відповіді на запит про стан

рахунку.

3.Переказати кошти з одного рахунку на

інший. Наприклад з рахунку з низькими відсотками на рахунок з більш високими

відсотками чи навпаки. В електронних системах роздрібних банківських послуг

використовуються такі типи рахунків: операційний/поточний, чековий рахунок для

виконання великої кількості трансакцій і рахунок кредитної картки. Більшість

банків не дозволяють отримувати готівку з депозитних рахунків.

4.Отримати виписки з поточного

рахунку. Виписка – це друкований документ, що містить інформацію про проведені

операції по рахунку, а також дані про залишок на рахунку.

5.Отримати кредит при купівлі товарів

чи авансом в готівковому вигляді.

6.Виконати платіж за товар чи якусь

послугу з використанням торговельних терміналів.

7.Отримати відповідь на запит про

можливість отримання клієнтського кредиту з допомогою банкомату.

Усі ці послуги клієнт може отримати за

допомогою системи електронних роздрібних банківських послуг без участі

персоналу банку.

Пластикові картки як платіжний засіб

знайшли своє широке застосування не лише в банківській сфері. Сфера

використання карток дуже широка – вони використовуються при покупці товарів в

автоматах, для сплати мита при проїзді платними автострадами, для розрахунків

на бензозаправках, в громадському транспорті та в інших розрахунках.

Пластикові картки можна класифікувати

за багатьма ознаками: за способом використання; за формою розрахунків; за

способом запису інформації на картку; за належністю до організації-емітента; за

охопленням території дії; за терміном використання та ін. [24, c.48].

За способом використання картки

бувають:

-

індивідуальні картки, які видаються окремій особі.

Картка може бути “стандартною” чи “золотою”. Золоті картки видаються клієнтам,

що мають високу кредитоспроможність;

-

сімейні картки – видаються членам сім’ї особи, що

уклала відповідний договір і несе відповідальність за використання рахунку;

-

корпоративні картки – картки, що видаються

юридичними особами (організації, фірмі) на певну суму для проведення

розрахунків за куплені товари чи надані послуги. На основі цієї картки та

корпоративного карткового рахунку можуть відкриватись індивідуальні картки та

персональні рахунки керівникам чи відповідальним співробітникам.

Відповідальність перед банком по корпоративному рахунку несе організація, а не

окремі власники корпоративних карток.

За формою розрахунків картки бувають

двосторонніми та багатосторонніми.

Двосторонні – це картки, за допомогою

яких виконуються розрахунки за двосторонніми угодами між учасниками

розрахунків. По цих картках їх власники можуть отримувати товари чи послуги у

замкнутих мережах, які контролюються емітентом карток, на бензоколонках, в

універмагах тощо. Кредит по цих картках надає сама компанія, яка емітує картки.

До цього класу належать клубні картки, які випускаються для членів певних груп,

об’єднаних за професійним чи якимось іншим принципом.

Багатосторонні карти на відміну від

двосторонніх – це картки, які функціонують у національних чи міжнародних

карткових проектах і надають можливість купувати товари чи отримувати послуги у

багатьох торговців та закладів сервісу, які приймають пластикові картки як

платіжний засіб.

За способом запису інформації картки

бувають:

-

з графічним записом;

-

з ембосируванням;

-

з штрих-кодуванням;

-

з кодуванням на магнітній смузі;

-

з кодуванням на чіпах;

-

з лазерним записом (оптичні картки).

Найпростішою формулою запису

інформації на картку є графічне зображення. Цей спосіб використовується

практично на всіх типах карток. На картку заносяться прізвище, ім’я та

по-батькові власника картки, інформація про емітента, іноді сканується і

переноситься фотографія клієнта.

Ембосирування – нанесення рельєфних

даних на картку шляхом механічного видавлювання. Це дозволяє за допомогою

спеціального валика робити відбиток даних з картки на сліп (торговельний чек),

через копіювальний папір.

Штрих-кодування – запис даних на

картку з допомогою штрих-кодування. Цей метод використовувався до винаходу

магнітної смуги. У платіжних карткових системах він не набув розповсюдження.

Картки з магнітною смугою – це

пластикові картки, на зворотній стороні яких є магнітна смуга, де може

вміщуватися близько 100 байт інформації, яка може бути прочитана спеціальним

пристроєм. Інформація на магнітній смузі зберігається з даними на титулі:

ім’ям, номером рахунку власника картки, датою закінчення дії картки. Картки

цього типу використовуються як кредитні (типу VISA, Master Card, EuroCard, American Express), як банківські дебетові картки, картки

для банкоматів.

Незважаючи на масове розповсюдження

цього типу карток, вузьким місцем у їх використанні як платіжного засобу є

недостатній рівень захисту від підробок.

Картки з кодуванням на чіпах

поділяються на картки пам’яті та старт-карти.

Картки пам’яті – це картки з

мікросхемою, яка вміщує лише запам’ятовуючий пристрій. Обсяг пам’яті для

звичайних карток становить близько 256 байт, є картки з пам’яттю від 32 байт до

8 Кбайт. Рівень захисту в таких картках не дуже високий, тому вони

використовуються в системах, в яких не ставляться високі вимоги щодо захисту.

Старт-карти зовні дуже схожі на картки

пам’яті, але мікросхема цих карток містить мікропроцесор, який може виконувати

операції обробки даних. Тому ці картки називають “старт-картами”. Мікропроцесор

і мікросхема дуже маленькі, а тому їх часто називають “чіпом” комп’ютера.

Мікропроцесор – це, по суті, маленький

комп’ютер, запрограмований на взаємодію з іншими комп’ютерними системами. Він

може вміщувати інформацію про банк-емітент, що видав цю картку, термін дії

картки, інформацію про клієнту та суму коштів, яку може використовувати клієнт

для розрахунків.

Мікропроцесор може не тільки зберігати

інформацію, а й шифрувати і захищати її. Він має систему захисту, яка при

спробах проникнути в “чіп” здійснює його саморуйнування. Мікропроцесор може

містити близько 65 Кбайт інформації.

Картки оптичної пам’яті мають більшу

пам’ять, ніж картки пам’яті, але дані на них можуть записуватись лише один раз.

Запис та зчитування інформації на цих картках виконується за допомогою

спеціальної апаратури з використанням лазера, тому їх ще називають лазерними

картками. Ці картки поки що не дістали широкого розповсюдження в банківських

технологіях через високу вартість карток і обладнання для зчитування

інформації.

За функціональною ознакою картки

поділяються на кредитні та дебетні, а також картки типу “електронний гаманець”

і “електронні гроші”.

Кредитні картки дають змогу отримувати

кредит під час купівлі товарів чи оплати певних послуг, а також отримувати

готівкову позику. Кредитні картки бувають банківськими чи картками туризму та

розваг. Кредитна картка – це картка з РІN-кодом.

Банківські кредитні картки

використовуються для оплати за товари чи певні послуги з використанням банківського

кредиту чи для отримання авансу у готівковій формі. Клієнт користується

кредитом без сплати відсотків протягом 4-8 тижнів. Крім того, за бажанням він

може продовжити термін кредиту за межі пільгового періоду, сплачуючи в такому

разі відсотки. При цьому банком встановлюється ліміт на суму одноразової

витрати.

Кредитні картки видаються

платоспроможним клієнтам. Вони бувають індивідуальними та корпоративними.

Індивідуальні картки поділяються на стандартні та золоті. Золоті картки

надаються лише клієнтам з високим і стабільним рівнем доходів.

Картки туризму та розваг (travel and entertainment card) імітуються компаніями, що спеціалізуються

на обслуговуванні даної сфери, наприклад American Express. Ці картки

дають змогу їх власникам виконувати розрахунки на різні товари та послуги, а

також надають пільги по замовленню авіаквитків, номерів у готелях, по

страхуванню життя, дають можливість отримувати знижки на ціни товарів,

отримувати кредит і т.п.

Відмінність цих карток від банківських

кредитних карток полягає у тому, що в них відсутній ліміт одноразової витрати,

а також у тому, що власник повинен погасити заборгованість протягом місяця без

права пролонгування кредиту. У разі порушення термінів сплати заборгованості

власник зобов’язаний сплатити підвищений відсоток.

Картки туризму та розваг також бувають

індивідуальними та корпоративними.

Окремо виділяється такий вид кредитних

карток, як чекові гарантійні картки (chegue guarantee cards), які видаються власнику поточного

рахунку в банку для ідентифікації організації, що надала чек та гарантії

платежу по ньому. Картка базується на кредитній лінії, яка надає власнику

рахунка овердрафт. При цьому банк виступає гарантом перерахування у

встановлений термін відповідної суми коштів на рахунок торговельного закладу, навіть

якщо у власника цієї картки на рахунку буде відсутня потрібна сума, але в цьому

випадку клієнт – власник картки сплачує комісійні за наданий кредит [22,

c.155].

Дебетна картка – це картка, для якої

відкривається спеціальний рахунок, на якому зберігається сума, якою обмежені

розрахунки по ній. Дебетна картка надає клієнту зручності при проведенні

безготівкових платежів, отриманні готівки, управлінні рахунком. Звичайно,

фінансова привабливість дебетної картки порівняно з кредитними картками значно

менша, вона може бути підставою для нарахування відсотків на залишок рахунку та

отримання знижок при купівлі товару. При виконанні всіх операцій з дебетною

карткою, як правило, використовується РІN-код. З юридичної точки зору, дебетна картка може сплатити кредитною,

якщо дозволити по ній овердрафт.

Дебетні картки можуть

використовуватися для

-

отримання готівки через банкомат;

-

отримання грошей у відділенні банку з рахунку

клієнта;

-

сплати за послуги чи товари в торговельних

закладах.

Для отримання кожної з перелічених

послуг існують окремі дебетні картки.

Дебетна картка для банкомата дає змогу

власнику поточного чи ощадного рахунку в банку отримувати готівку в межах

залишку коштів на рахунку. Іноді по цих картках встановлюється ліміт щоденного

зняття коштів.

Дебетна картка для обслуговування в

торговельних закладах (POS – Point of Sale) може діяти за двома схемами. Перший

варіант – гроші, які знаходяться на рахунку дебетної картки в банку,

переносяться на картку. В кінці дня з торговельного закладу в банк передаються

чеки на трансакції, виконані з використанням дебетових карток, і робиться

відповідне бухгалтерське проведення на рахунку в банку. У цьому випадку не

потрібне оперативне проведення авторизації платежу.

Другий варіант – гроші зберігаються на

рахунку в банку і на картку не зараховуються. На картці зберігається лише номер

рахунку в банку, тобто картка є засобом доступу до рахунку, але в такому

випадку потрібно щоразу виконувати авторизацію платежу, тобто картка подібна до

чекової книжки. Під час використання цього типу карток ідентифікація клієнта

виконується в момент виконання трансакцій і кошти з рахунка власника

перераховуються відразу на рахунок торговельного закладу. Використання цієї

картки не дуже вигідне для клієнта, оскільки сума купівлі відразу знімається з

його рахунку, тоді як при використанні чеків чи кредитних карток клієнт отримує

відстрочку платежу. Крім того, для оперативного виконання авторизацій необхідні

відповідні засоби зв’язку торговельних та банківських закладів. Тому цей вид карток

не дуже поширений.

Різновидом пластикових карток як

платіжного засобу є картки типу “електронний гаманець” та “електронні гроші”.

На цей тип карток поки що не розроблено міжнародних стандартів, і вони не дуже

поширені як платіжний засіб.

Електронний гаманець – це розрахункова

картка, на яку зараховуються невеликі суми для виконання поточних розрахунків.

Електронний гаманець подібний до дебетової картки, але він має ряд істотних

відмінностей.

Електронний гаманець – це здебільшого

анонімна картка, для платежів по якій РІN-код не використовується. Для захисту від несанкціонованого

використання електронного гаманця власник може його заблокувати (розблокувати)

за допомогою спеціального коду, який можна ввести на будь-якому платіжному чи

банківському терміналі.

Гроші на таку картку можуть вноситися

безпосередньо у вигляді готівки чи переводитися з рахунку клієнта. Переведена

на картку сума відразу ж знімається з рахунку клієнта і в наступних операціях,

що виконує з нею клієнт, банком не контролюється. Електронний гаманець є

багаторазовою карткою, тобто існує можливість поповнення коштів після того, як

вони були витрачені.

Різниця між електронним гаманцем та

“електронними грошима” полягає у наступному.

1.Під час використання “електронних

грошей” гроші з картки клієнта переводяться на іншу картку комерсанта (торговця

чи ділового партнера, з яким виконуються певні розрахунки). Потім з картки

комерсанта ці гроші безакцептно списуються на його банківський рахунок. При

роботі по цій схемі дуже важко відстежувати обіг коштів, тому що одні банки

емітують картки, а комерсанти можуть бути клієнтами зовсім інших банків.

Банк-емітент не має змоги відстежувати і санкціонувати трансакції, що

виконуються з картками. Картка в цьому випадку відіграє роль електронної

банкноти.

2.При використанні “електронного

гаманця” гроші, що зараховуються на картку, банками-емітентами перераховуються

на загальний рахунок електронного гаманця в розрахунковому банку чи

процесинговому центрі. Інформація про трансакції з використанням “електронного гаманця”

надходить з торговельних закладів в розрахунковий банк, який проводить

перерахування з рахунку електронного гаманця на рахунок торговців.

За належністю до організації-емітента

картки бувають:

-

банківські картки, які емітуються банком чи

консорціумом банків;

-

комерційні картки, які емітентуються комерційними

фірмами чи їх групою, тобто не фінансовими установами;

-

картки карткових асоціацій, які випускаються

організаціями, основною діяльністю яких є емісія пластикових карток та

створення інфраструктури щодо їх обслуговування.

За сферою обслуговування картки

бувають:

-

універсальні, які використовуються для оплати за

будь-які товари та послуги;

-

приватні комерційні (цільові картки), які

використовуються для оплати за певні послуги (наприклад, картка для мережі

ресторанів, готелей, супермаркетів, заправ очних станцій).

За охватом територій дії картки

бувають:

-

міжнародні, дія яких розповсюджується на кілька

держав;

-

національні, дія яких обмежена рамками певної

держави;

-

регіональні, які використовуються лише у певних

регіонах держави;

-

локальні, дія яких обмежена рамками однієї

установи.

За терміном використання картки

бувають:

-

обмежені певним терміном дії (іноді з можливістю

прологування);

-

необмежені в терміні дії.

РОЗДІЛ 2 АНАЛІЗ РОЛІ ПЛАСТИКОВИХ

КАРТОК В БАНКІВСЬКИХ ОПЕРАЦІЯХ БАНКІВ

2.1 Аналіз діяльності банків України

на ринку платіжних карток

На сьогоднішній день в Україні більше

60% провідних українських банків обслуговують картки та беруть участь у роботі

міжнародних платіжних систем Visa International, Europay International, MasterCard International, American Express, Diner Club та інших менш відомих платіжних систем. Стан і розвиток карткових

платіжних систем, як відомо, віддзеркалює рівень освоєння новітніх банківських

технологій, ступінь цивілізованості держави. Тому головну увагу банків

зосереджено на збільшенні емісії пластикових карток і розширенні можливостей їх

використання у торговельній мережі.

Як свідчить аналіз, кількість

пластикових карток і обсяги операцій з ними в Україні динамічно зростають, що

дає змогу розглядати картковий бізнес як один із найбільш перспективних для

банків [15, c.149].

На 1 квітня 2002 року банками України

було емітовано 40-50 тисяч міжнародних пластикових карток, тоді як на 1 квітня

2005 року їх кількість досягла 18 444 тис. штук.

За обсягами емісії карток в Україні

серед міжнародних платіжних систем лідирує VISA. На сьогодні, порівнюючи з 2001 роком кількість емітованих карток

збільшилася майже у сім разів – з 1254 тис. до 7564 тис.

Серед банків беззаперечно лідирує

Приватбанк. На 1 квітня 2002 року цим банком було випущено 1 252 341 картка,

тоді як на 1 квітня 2005 року їх кількість збільшилася до 6 444 тис. шт.

Будучи дійсним членом двох найбільших

міжнародних платіжних систем VISA

і EUROPAY , а також агентом по

поширенню карток компанії American Express, “Приватбанк”

пропонує своїм клієнтам наступні види платіжних пластикових карток: VISA Classic, VISA Business, VISA Gold, VISA Electron/Plus, Visa Platinum, Visa Electron, CAM-card, VISA Electron Domestic; Eurocard/Mastercard Gold, Cirrus/Maestro; American Express Personal, American Express Corporate; American Express Gold, American Express Platinum.

Усім власникам пластикових карток

також пропонуються додаткові послуги: міжнародні дисконтні та сервісні картки,

страхові поліси з істотними знижками.

Промінвестбанк України лідирує за

кількістю встановлених банкоматів – понад 23,7%, а обсяги емісії карток,

порівнюючи з 2002 роком збільшилися майже в 4 рази – з 821 756 шт. (на

1.04.2002р.) до 2 366 тис. шт. (на 1.04.2005р.), причому кількість локальних

внутрішньобанківських збільшилася з 657 405 шт. до 1 151 тис. шт. “Аваль”

випустив 2 032 тис. шт. (на 1.04.2005р.), тоді як кількість карток, емітованих

цим банком на 1.04.2002 р. становила понад 532 973 шт., Ощадбанк – понад 743

тис. шт. (порівнюючи з 2002 р. ця кількість збільшилася майже в 2 рази ), у

тому числі 335 тис. локальні внутрібанківські).

Приватбанк також є лідером з випуску

карток системи VISA, а система Europay найбільше до

вподоби банку “Аваль”.

Порівнювати успіхи кожного окремого

банку важко, адже Укрсімбанк, наприклад, при невеликому обсязі емісії ( на

1.04.2002 р. - 73 990, або в 4,2 рази менше, ніж Ощадбанк; на 1.04.2005 р. –

майже 2 тис.) встановив 7,2% від загальної кількості банкоматів і займає досить

високі позиції на ринку еквайрінгу – майже 94,7% від обсягів Ощадбанку.

Як бачимо, локальні проекти займають

немалу долю карткового ринку, забезпечуючи банкам-емітентам можливість мати

свою (захищену!) долю на ринку. Подібні системи впроваджуються досить швидко і

допомагають банкам отримати прибуток за рахунок розширення сфери послуг щодо

залучення додаткових клієнтів, прискорення руху грошових коштів, збільшення

часу перебування коштів у банках тощо.

На 1 квітня 2002 року на один мільйон

жителів України припадало 18 банкоматів. На 1 квітня 2005 року їх кількість

значно збільшилася, їх налічувалося 186 одиниць. У середньому на один банкомат

припадала 2 101 картка, тоді як на 1 квітня 2002 року – 195.

На 1 квітня 2005 року (порівняно з

1.04.2002 р.) кількість операцій із застосуванням платіжних карток, емітованих

українськими банками, зросла майже на 40 млн. і становила 67 млн., причому сума

операцій з картками збільшилася на 9 415 млн. грн. – до 18 005 млн. грн.:

-

операції з отримання готівки за платіжними картками

зріс на 13 713 млн. грн. і становить понад 16 983 млн. грн.;

-

безготівкових платежів зріс на 703 млн. грн. і

становить понад 1 022 млн. грн.

Найбільшу частку в загальних обсягах

операцій за платіжними картками, емітованими українськими банками, становлять

операції з використанням карток міжнародних платіжних систем MasterCard і Visa відповідно 38% (6 931 млн. грн.) і 41% (7 455 422 млн. грн.) .

Потрібно зазначити, що останнім часом

з розширенням клієнтської бази і посиленням міжбанківської конкуренції банки

періодично знижували тарифи з обслуговування карток. Крім того, стимулюючи

нових клієнтів, ряд банків почали відмовлятися від страхового депозиту, значно

зменшили мінімальний залишок і мінімальний внесок при відкритті картрахунка. Досить

перспективними стають партнерські карткові проекти (так званий кобрендинг) –

програми, здійснювані банками-емітентами платіжних карток спільно з партнерами

(авіакомпаніями, автовиробниками, готелями, торговельними закладами,

туристичними, телекомунікаційними і нафтовими компаніями тощо) Такі програми

передбачають додаткові переваги держателям карток (знижки, компенсації тощо) і

направлені на збільшення обсягів продажу товарів (послуг) на основі створення

довіри та лояльного ставлення споживачів до обох компаній.

На кінець 2001 року понад чверть усіх

міжнародних кредитних карток випущені у світі, були спільними картками, а на

кінець 2003 року частка таких карток зросла до половини. В Україні першим став

проект “VISA UMS Aval Card”, який влітку

1999 року був запущений банком “Аваль” та оператором мобільного зв’язку UMC. Згодом Приватбанк створив три ко-бренди:

“СТАРкард” (спільно з оператором мобільного зв’язку Kyivstar), “САМкард” (з туристичною компанією “САМ”) і програму для

автолюбителів – “АВТОкард”, яка стала найбільш масовою. Аналогічні проекти нині

пропонують й інші банки, але потрібно визнати, що поки що спільні програми

порівняно з зарубіжними проектами не особливо ефективні. Адже за кордоном уже

давно стало звичним явище, коли споживачі користуються декількома платіжними

картками.

2.2 Організація розрахунків із застосуванням пластикових карток

За допомогою різного виду пластикових

карток можна скористатись такими послугами:

1.Отримати готівки через банкомати.

2.Отримати відповіді на запит про стан

рахунку.

3.Переказати кошти з одного рахунку на

інший. Наприклад з рахунку з низькими відсотками на рахунок з більш високими

відсотками чи навпаки. В електронних системах роздрібних банківських послуг

використовуються такі типи рахунків: операційний/поточний, чековий рахунок для

виконання великої кількості трансакцій і рахунок кредитної картки. Більшість

банків не дозволяють отримувати готівку з депозитних рахунків.

4.Отримати виписки з поточного

рахунку. Виписка – це друкований документ, що містить інформацію про проведені

операції по рахунку, а також дані про залишок на рахунку.

5.Отримати кредит при купівлі товарів

чи авансом в готівковому вигляді.

6.Виконати платіж за товар чи якусь

послугу з використанням торговельних терміналів.

7.Отримати відповідь на запит про

можливість отримання клієнтського кредиту з допомогою банкомату.

Щодо випуску карток найбільш активно

працюють Приватбанк, “Аваль”, “Надра”, Перший Український міжнародний банк,

Промінвестбанк, Укрексімбанк. Обслуговування карток здійснюється головним чином

Приватбанком, “Авалем”, банком “Надра”, Укрексімбанком.

Приватбанк займає на українському

ринку пластикових карток не менше 30% ринку і надає найбільш повний комплекс

послуг клієнтам по пластикових картках.

Маркетингова стратегія банку орієнтована

на різні категорії клієнтів, як фізичних, так і юридичних осіб.

Відмітними особливостями стратегії

банку є: універсальність продуктів; клієнтам пропонуються картки як масові (Classic), так і елітні (Gold, Platinum); банк постійно пропонує клієнтам різні додаткові послуги – страхові

поліси; телефонні картки, міжнародні дисконтні картки, сервісні картки; гнучка

тарифна політика – банк використовує зручну для клієнтів систему щомісячної

оплати тарифу в залежності від терміну використання картки; єдина тарифна

політика у всіх філіях банку при видачі готівки – при існуючій широкій

інфраструктурі це захищає клієнтів від додаткових витрат щодо зняття готівки в

інших банках; нові можливості карток:

-

у банку реалізована унікальна програма – “Дві

картки – один рахунок” – по одному рахунку відкриваються відразу дві картки

різних платіжних систем VISA і

EUROPAY. Банк одним із перших

запропонував цю послугу на українському ринку;

-

у банку існує унікальна технологія поповнення

карток одного рахунку в будь-якому відділенні банку протягом дня.

Нові проекти банку: VISA Electron Domestic – картковий

продукт, що використовується тільки на території України в електронному

середовищі (термінали, банкомати). Метою введення цього продукту є обхват всіх

сегментів ринку зарплатних карток, зокрема, для великих проектів, де

передбачається велика емісія. Visa Platinum – особливо

престижний продукт для елітних клієнтів, маючи ряд додаткових переваг:

обслуговування клієнтів за стандартами VIP; кредитна лінія; додаткові картиVISA GOLD. Мета введення

продукту – надання особливо вимогливим клієнтам найбільш повного якісного

сервісу, що враховує його персональні потреби [21, c.60].

Інтернет-картка, міжнародна картка для

проведення розрахунків у мережі Інтернет, передбачає особливий режим

використання, а також додаткові заходи безпеки (наприклад – блокування картки

відразу після здійснення купівлі). Метою впровадження цього продукту є надання

клієнтам додаткових можливостей при використанні мережі Інтернет – проводити

розрахунки, при цьому не ризикуючи своїми коштами на банківському рахунку.

Сьогодні банк “Надра” є одним із

банків, які на підставі угоди з компанією American Express розповсюджують

картки цієї системи. Власники карток American Express – престижного

продукту на світовому ринку пластикових карток – мають унікальну можливість

витрачати кошти зі своїх рахунків у розмірі встановленого ліміту з обов’язковим

щомісячним поповненням своїх витрат, а також користуватися додатковими пільгами

під час подорожей. Картка American Express є гарантом

повної конфіденційності розрахунків клієнта.

Міжнародні дебетні картки Cirrus/Maestro мають досить широке застосування при впровадженні “зарплатних

проектів”. Цей процес набув відчутних обертів унаслідок значного скорочення

витрат, пов’язаних із готівковим обігом та утриманням каси на підприємствах.

Для підвищення привабливості

запропонованих карткових продуктів розпочато роботу з надання клієнтам

додаткових послуг страхування власників пластикових карток, передбачено систему

знижок для власників двох та більше карток банку “Надра”, підготовлено проекти

участі власників карток банку в дисконтних та виграшних програмах за умови

використання карток у підприємствах сфери обслуговування, розроблені проекти

спільних карткових програм тощо.

Банком проведено роботу із залучення

підприємств торгівлі та сфери послуг до обслуговування власників платіжних

карток, а також щодо формування власної мережі банкоматів та пунктів видачі

готівкових коштів за картками. Крім того, банк пропонує свої послуги банкам-агентам,

які не є членами міжнародних платіжних систем, щодо реалізації платіжних карток

банку “Надра” своїм клієнтам.

Банк постійно докладає зусиль для

розширення спектра банківських послуг для фізичних осіб. В установах банку

“Надра” громадянам надаються послуги з виплати та приймання переказів як в

національній, так і в іноземній валютах.

У банку “Надра” впроваджено послугу –

терміновий переказ коштів фізичних осіб у національній валюті за системою банку

“Надра”.

З вересня 1999 року банк “Надра” був

прийнятий до числа організацій-партнерів Міжнародної системи Western Union і почав здійснювати миттєві перекази в системі. За допомогою цієї

системи фізичні особи протягом 15 хвилин можуть отримати та відіслати перекази

в доларах США в будь-який куточок світу.

РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ

ЕФЕКТИВНОСТІ БАНКІВСЬКИХ ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ

ЕТАПІРОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ

3.1 Проблеми та перспективи

використання банками платіжних карток

Інтенсивний розвиток перспективних

напрямів банківського бізнесу, особливо бізнесу пластикових карт, зумовлений

рівнем конкуренції, що постійно зростає, необхідністю впроваджувати нові якісні

банківські продукти.

Сьогодні перед українськими банками

стоїть складне завдання інтеграції у т.ч. вступ до міжнародних платіжних систем

“Visa International”і “Europay International” (далі МПС).

З метою залучення нових клієнтів,

банки постійно знижують поріг доступності карт. Так, 4 роки тому, щоб одержати

звичайну класичну карту Visa або Europay, клієнту

будь-якого українського банку необхідно було покласти на свій рахунок

мінімальний внесок у розмірі $2000, а також мати страховий депозит від

$1000 до $2000. Тепер деякі банки з метою залучення клієнтів, максимально

знизили тарифи на обслуговування та страхові внески.

Інтенсивний розвиток бізнесу пластикових карт

стримується як зовнішніми, так і внутрішніми чинниками.

Зовнішні чинники:

-

законодавча неврегульованість операцій із платіжними картами (робота в

мережі Інтернет, кримінальна відповідальність за крадіжки через Інтернет,

банкомати, використання підроблених карт);

-

нерозвинутість інфраструктури ринку;

-

несумлінна конкуренція (особливо тарифна політика) з боку деяких банків;

-

інші.

Несумлінні власники карт за кордоном здійснюють

численні трансакції на суми нижче лімітів авторизації, допускаючи

несанкціонований овердрафт до кількох десятків тисяч доларів. Розшук подібних

клієнтів у разі порушення кримінальних справ без підключення відповідних

спецслужб практично неможливий. При розслідуванні правоохоронними органами

кримінальних справ за шахрайськими трансакціями у торгових точках найчастіше

виникає проблема доказу понесеної шкоди, що переважно спричинена

некомпетентністю відповідального персоналу правоохоронних органів у технології

бізнесу пластикових карт.

Проте за наявності доведених фактів шахрайства в

торгових точках або з боку власників карт банку і навіть у разі фізичної

затримки шахраїв не існує законних підстав для притягнення їх до

відповідальності через не прийняту досі нову редакцію статті Кримінального

кодексу України, що передбачає кримінальну відповідальність за подібний стан

злочинів.

Інтенсивний розвиток Інтернет-технологій,

електронного бізнесу, системи закупівель через мережу Інтернет, по mailorder тощо зумовлює зростання

несанкціонованих трансакцій за пластиковими картами. Ситуація також

ускладнюється відсутністю правового поля для роботи в Інтернет.

Неузгодженість нормативних актів ДПАУ,

митних служб, окремих законів з Положенням про пластикові карти призводить до

застосування штрафних санкцій з боку цих органів до підприємств, що

використовують у своїй діяльності корпоративні пластикові карти і зарплатні

проекти, що шкодить популяризації безготівкових розрахунків в Україні, а отже,

і економіці країні [18,c.120].

Слаборозвинута інфраструктура ринку

(банкомати – повільна окупність, технічна невідповідність сучасним вимогам,

термінали – незацікавленість торгових точок в установленні, сторожке ставлення

до безготівкової форми розрахунків), жорстка, а часто і несумлінна конкуренція

негативно позначаються на розвитку ринку пластикових карт.

Головні витрати банків щодо розвитку

карткового бізнесу пов’язані з вкладеннями у формування інфраструктури істотно

стримує темп емісії карт, необхідний ринку.

У той же час в Україні фактично існує

достатня інфраструктура обслуговування індивідуальних клієнтів, що перебуває у

віданні банків, які не мають фінансових можливостей або бажання розвивати

картковий бізнес. У їхньому розпорядженні є перспективна цільова група

індивідуальних клієнтів, що бажають одержати сучасний банківський сервіс, а

також корпоративні клієнти, у т.ч. інсайдери, зацікавлені у впровадженні

зарплатних платіжних технологій.

Внутрішні чинники:

-

неякісний зв’язок і обмежені можливості авторизацій

них центрів (слабке програмне забезпечення банкоматів);

-

відсутність уніфікованого підходу до відносин з

банками-агентами тощо.

Неякісний зв’язок і обмежені

можливості авторизацій них центрів (слабке програмне забезпечення автоматів),

блокування і зникнення грошей. Як наслідок, банківські фахівці 70-80% свого

робочого часу витрачають на те, щоб вирішувати спірні ситуації, пов’язані з

помилковим блокуванням рахунків клієнтів.

Відсутність єдиних вимог до договірної

маси з банками-агентами призводить до різного тлумачення банками однакових

положень. Так, деякі банки-агенти або не укладають договорів з клієнтами, або в

договорі відсутні обов’язкові пункти, що регламентують взаємовідносини між

сторонами. Це спричиняє виникнення проблем правового характеру при проведенні

операцій по картах.

Для ефективного використання

можливостей ринку пластикових карт, формування сприятливих умов розвитку його

інфраструктури необхідно:

По лінії Верховної Ради:

-

прийняття доповнень до Кримінального кодексу, що

містять опис злочинів у сфері використання банківських пластикових карт і міру

покарання за них;

-

створення відповідних підрозділів для розслідування

злочинів стосовно пластикових карт, служб для екстреного затримання шахраїв за

дзвінком з банку або торгової точки;

-

внесення доповнень (змін) до чинних законодавчих і

нормативних документів з урахуванням Положення НБУ “Про порядок емісії

платіжних карт і здійснення операцій з їх використанням”:

-

до Закону про патентування – скоригувати пункт про

необхідність оплати торгового патенту підприємствами, що приймають до оплати карти

і при цьому не є роздрібом (оптові бази, заводи, театри,вузи і т.д.);

-

до Інструкції митних органів – роз’яснення про

відсутність вимог до декларування карт, оскільки вони не є валютною цінністю;

-

доопрацювання існуючих і розробку нових нормативних

актів, що регламентують порядок ведення бізнесу в електронному середовищі;

-

прийняття Закону про цифровий підпис;

-

запровадити загальнонаціональний моніторинг

шахрайських операцій;

-

забезпечити поетапний перехід на виплату заробітної

плати за пластиковими картами:

-

І етап – державним службовцям;

-

ІІ етап – усім іншим працівникам;

-

великим банкам спільно із середніми і малими

банками активізувати взаємодію щодо впровадження зарплатних проектів і

технологій КЕШ-терміналів.

Реалізація наведених вище заходів,

проведення узгодженої політики між НБУ, АУБ, ДПАУ, органами виконавчої та

законодавчої влади дозволить сформувати ефективну систему взаємодії між ними,

активно розвивати банківську систему України і відповідно створити сприятливі

умови для стабілізації економіки України в цілому. Особливо слід зазначити

необхідність створення єдиного механізму оцінки балансу КБ органами ДПАУ, НБУ і

самим КБ [14,c.65].

3.2 Економічна ефективність банківських операцій від впровадження масових

електронних платежів

Економічний ефект від упровадження

системи масових електронних платежів у загальнонаціональному масштабі полягає,

насамперед, у прискоренні розрахунків, зменшенні обсягів готівки в обігу,

зниженні дебіторської заборгованості та поточних витрат на обслуговування

клієнтів, прискоренні грошового обігу, упорядкуванні процесів кредитування,

підвищенні рівня контролю за фінансовими потоками, більшій фіскальній

прозорості трансакцій.

Доцільно відрахувати економічну

ефективність банківських послуг й, зокрема, ефективності функціонування

національної системи масових електронних платежів [10,c.195].

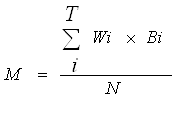

Отже, базовою формулою для визначення

ефективності банківського обслуговування можна вважати:

, (3.1)

, (3.1)

де М – продуктивність системи

(середньодобова кількість виконаних умовних банківських операцій);

-

кількість виконаних за рік банківських операцій іншого виду в

умовну банківську операцію;

-

кількість виконаних за рік банківських операцій іншого виду в

умовну банківську операцію;

- коефіцієнти переводу операцій іншого виду в умовну банківську

операцію;

- коефіцієнти переводу операцій іншого виду в умовну банківську

операцію;

-

кількість робочих днів у році.

-

кількість робочих днів у році.

Тоді кількість виконаних за рік

банківський операцій (W) складе:

,

(3.2)

,

(3.2)

а собівартість однієї операції (С)

дорівнюватиме:

,

(3.3)

,

(3.3)

де Z – поточні витрати за рік

Якщо прибутковість однієї операції (Р1)

обчислити як:

,

(3.4)

,

(3.4)

де Р – сума річного прибутку,

то вартість однієї умовної банківської

операції (S) можна буде записати

таким чином:

S = C + P1, (3.5)

Виходячи з вищесказаного, розрахувати

приріст вартісної оцінки результату в банківському обслуговуванні можна за

такою формулою:

, (3.6)

, (3.6)

де  -

ціна однієї умовної банківської операції;

-

ціна однієї умовної банківської операції;

- приріст обсягу банківських операцій за рахунок упровадження

національної системи масових електронних платежів за рік t;

- приріст обсягу банківських операцій за рахунок упровадження

національної системи масових електронних платежів за рік t;

- коефіцієнт дисконтування доходів для періоду t;

- коефіцієнт дисконтування доходів для періоду t;

t – індекс

року розрахункового періоду;

,Т – початковий та кінцевий роки розрахункового періоду.

,Т – початковий та кінцевий роки розрахункового періоду.

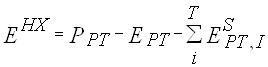

Користуючись вищенаведеними

розрахунками, народногосподарську ефективність упровадження національної

системи масових електронних платежів можна обчислити з допомогою такої формули:

, (3.7)

, (3.7)

де  -

приріст вартісної оцінки результату впровадження системи в розрахунковому

періоді;

-

приріст вартісної оцінки результату впровадження системи в розрахунковому

періоді;

- зміна витрат у банківському обслуговуванні національної системи

масових електронних платежів у розрахунковому періоді;

- зміна витрат у банківському обслуговуванні національної системи

масових електронних платежів у розрахунковому періоді;

Е – зміна витрат І-тій суміжній сфері

застосування такої системи в розрахунковому періоді.

Провівши запропоновані обчислення,

можна пересвідчитися у тому, що, якби в Україні була створена справді

загальнонаціональна система масових електронних платежів, вона мала б значний

економічний економічний ефект не тільки для банківсько-фінансової галузі, але й

для суміжних сфер застосування (на які припадає близько 50% загального

народногосподарського ефекту від упровадження такої системи) [10,c.205].

ВИСНОВКИ

Усе більш жорстка конкуренція

на ринку, з одного боку, і досягнення науково-технічного прогресу та бажання

клієнтів, з іншого, призводить до того, що банки звертаються до платіжних

карток як до нового інструменту банківського маркетингу. Картки дають

можливість банкам надавати свої послуги в режимі самообслуговування протягом 24

годин на добу. Залежно від мети і можливостей банку карткові проекти можуть бути

реалізовані за різноманітними платіжними схемами.

Інтенсивний розвиток перспективних напрямів

банківського бізнесу, особливо бізнесу пластикових карт, зумовлений рівнем

конкуренції, що постійно зростає, необхідністю впроваджувати нові якісні

банківські продукти.

Відзначимо, що створення та запровадження внутрішніх

платіжних систем містить величезний потенціал подальшої розбудови

фінансово-банківської системи України на засадах кращих зразків світового

досвіду у цій сфері. Наявність широкого спектра послуг, що їх надають карткові

платіжні системи, дозволить задовольнити потреби як фізичних, так і юридичних

осіб у своєчасних розрахунках, зменшенні питомої ваги готівки у грошовому

обороті, вчасному отриманні точної інформації щодо стану коштів. Крім того, система

масових електронних платежів сприятиме прискоренню грошового обігу,

упорядкуванню процесів кредитування, зміцнить банківську систему, надасть їй

додаткові важливі джерела фінансування, а також сприятиме більшій фіскальній

прозорості та фінансовій дисципліні платежів.

Удосконалення міжбанківських розрахунків, створення

ефективної, надійної та безпечної загальнодержавної платіжної системи і на

сьогодні є основним завданням НБУ.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Закон України “Про платіжні системи та переказ

коштів в Україні” від 7.04.2001 р.

2. Постанова Національного банку України “Про

затвердження Положення про порядок емісії платіжних карток і здійснення

операцій з їх застосуванням”.

3. Банки и банковские

операции: Учебник для вузов / Под ред. Е.Ф.Жукова. – М.: Банки и биржи, ЮНИТИ,

2002.

4. Банківська справа:

Навчальний посібник / За ред. проф. Р.І.Тиркала. – Тернопіль: Карт-бланш, 2001.

5. Банківські операції :

Підручник. – 2-ге вид., випр. і доп./ А.М.Мороз, М.І.Савлук, М.Ф.Пудовкіна та

ін.; За ред. д-ра екон. наук, проф.. А.М.Мороза. – К.: КНЕУ, 2002.

6. Беликов В. и др.

Электронные деньги – накопление, использование, хранение, безопасность / Под

ред. В.П.Невежина. – М., 2000.

7. Єрьоміна Н.В.

Банківські інформаційні системи. – К.: КНЕУ, 2000.

8. Івасів Б.С. Міжнародні

розрахунки: Підручник. – Тернопіль: Карт-бланш, 2004.

9. Комп’ютерні системи

обробки та передачі фінансової інформації / Підручник для студентів вищих

навчальних закладів. Укладачі С.Ф.Коряк, Л.Д.Самофалов, за редакцією

Л.Д.Самофалова. – Харків: ”Компанія СМІТ”, 2004.

10. Кравчук Г.Т. та ін.

Інформаційні системи і технології в банківській справі. – Львів, 2002.

11. Кредитна система

України і банківські технології: Навчальний посібник: У 3 кн. За заг. ред. д-ра

екон. наук, проф.. І.В.Сала. – Львів: ЛБІ НБУ, 2002.

12. Липис А., Маршалл Т.,

Линкер Я. Электронные системы денежных расчетов / Пер. с англ. – М.: Фин. и

стат., 1999.

13. Міжнародні розрахунки

та валютні операції: Навч. посібник / О.І.Береславська, О.М.Наконечний,

М.Г.Пясецька та ін.; За заг. ред. М.І.Савлука. – К.: КНЕУ, 2002.

14. Милляр Р. Современная

система денежных расчетов. – К.: ЕУФІМБ,2001.

15. Міщенко В.І.,

Шаповалов А.В., Юрчук Г.В. Електронний бізнес на ринку фінансових послуг.

Практич.посібник. – К.: Т-во «Знання», КОО, 2003.

16. Операції комерційних

банків / Р.Котовська, В.Ричаківська, Г.Табачук, Я.Грудзевич, М.Вознюк. – 3-тє

вид. – К.: Алеута; Львів: ЛБІ НБУ, 2003.

17. Панова Г.С.

Банковское обслуживание частных лиц. – М.: АО ДИС, 2001.

18. Петрашко Л.П. Валютні

операції: Навч. Посібник. – К.: КНЕУ, 2002.

19. Платіжні системи:

Навч. посібник для студентів вищ. Закладів освіти / В.А.Ющенко, А.С.Савченко,

С.Л.Цокол, І.М.Новак, В.П.Страхарчук. К.: Либідь, 1999.

20. Рогач І.Ф., Сендзюк

М.А., Антонюк В.А. Інформаційні системи у фінансово-кредитних установах: Навч.

посібник. – 2-ге вид., перероб. і доп. – К.: КНЕУ, 2001.

21. Рудакова О.С.

Банковские электронные услуги. – М.: Банки и биржи, 2001.

22. Руденко Л.В.

Організація міжнародних кредитно-розрахункових операцій в банках: Посібник. –

К.: Видавничий центр “Академія”, 2002.

23. Усоскин В.М.

Банковские пластиковые карточки. – М.: ИПЦ Вазар-ФЕРРО, 2000.

24. Швайка М.А.

Банківська система в Укранї: шляхи реформування і підвищення ефективності. –

К.: Парламентське видавництво, 2003.

25. Шевченко Р.І.

Банківські операції: Навч.-метод. посібник для самост. вивч. диск. – К.: КНЕУ,

2002.

26. Васильченко З.М.,

Демешко А.В. Розрахунки платіжними картками в Україні: стан, проблеми та

перспективи // Фінанси України. – 2002. - №10. – С.74-79.

27. Дорошенко І. Проблеми

організації та проведення операцій з міжнародними платіжними картками //

Банківська справа. – 2003. - №3. – С.64.

28. Коробкіна С.

Безготівкові розрахунки та шляхи вдосконалення їх // Банківська справа. – 2001.

- №1. – С.49.

29. Перспективи розвитку

Національної системи масових електронних платежів // Вісник НБУ. – 2005. - №4.

– С.33-34.

30. Поліщук С. Картковий

бізнес у площині валютних розрахунків // Вісник НБУ. – 2005. - №8. – С.20-24.

31. Харченко В. Нове у

використанні платіжних карток // Вісник НБУ. – 2005. - №8. – С.15-17.

32. Харченко В., Шпак Н.

Підсумки діяльності банків України на ринку платіжних карток // Вісник НБУ. –

2005. - №7. – С.24-25.