Курсовая работа: Банки и банковская деятельность

План

Введение………………………………………………………………2

1. Банки и банковская система……………………………………4

2. Активные операции коммерческих банков…………………..9

3. Пассивные операции коммерческих банков………………...14

4. Кассовые операции коммерческих банков…………………..19

5. Расчетные операции коммерческих банков…………………21

6. Трастовые операции коммерческих банков…………………23

7. Международные операции коммерческих банков………….28

8. Сберегательный банк Российской Федерации………….......30

Заключение………………………………………………………….33

Список

литературы………………………………………………...34

Введение

Термин "банк" происходит от "banco"[1],

что в переводе с итальянского означает "скамья менялы",

"денежный стол". В историческом плане первоначально банки возникли

как частные коммерческие образования, элементы торгово-рыночной инфраструктуры.

По мере развития товарного производства и расширения сферы денежного обращения

происходило возрастание роли банков в экономике. В настоящее время во всех

развитых странах банки представляют собой мощный сектор экономики, для которого

характерна высокая степень концентрации капитала, сильная конкуренция,

усиливающаяся диверсификация деятельности.

Одним из первых банков в современном понимании этого

термина стал основанный в 1407 г. Банк Генуя. В Западной Европе переход к

кредитным банкирским домам и коммерческим банкам произошел во второй половине XVII

в., в США история банковской деятельности начинается со второй половины XVIII

в.

В России первые банковские операции осуществляла в

1729 – 1733 гг. Монетная контора, а первый коммерческий банк – Банк для

поправления при Санкт-Петербургском порте коммерции и купечества – был создан в

1754 г. Термин "коммерческий банк" возник на ранних этапах развития

банковского дела, когда банки обслуживали преимущественно торговлю,

товарообменные операции и платежи. Банки кредитовали транспортировку, хранение и

другие операции, связанные с товарным обменом. Современный же коммерческий банк

– это организация, созданная для привлечения денежных средств и размещения их

от своего имени на условиях возвратности, платности и срочности.

Согласно действующему российскому законодательству

установлено, что предприятия, организации, учреждения, независимо от их

организационно-правовой формы (и, следовательно, форм собственности):

·

обязаны хранить свои денежные

средства в учреждениях банков;

·

должны производить расчеты по

своим обязательствам с другими предприятиями в безналичном порядке через

учреждения банков;

·

могут иметь в своей кассе наличные

деньги в пределах лимитов, установленных учреждениями банков по согласованию с

руководством предприятий.

Таким образом, в современной российской рыночной

экономике банки опосредуют движение денег, и никакой другой институт такими

полномочиями не обладает.

Однако наряду с банками перемещение денежных средств

на рынках осуществляют и другие финансовые учреждения: инвестиционные фонды,

страховые фонды, биржи и др. Но банки как субъекты экономической системы имеют

два существенных признака, отличающих их от других субъектов[2]:

1.

Для банков характерен двойной

обмен долговыми обязательствами: они размещают свои собственные долговые

обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а

мобилизованные таким образом средства размещают в долговые обязательства и ценные

бумаги, выпущенные другими.

2.

Банки отличает принятие на себя

безусловных обязательств с фиксированной суммой долга перед юридическими и

физическими лицами. Этим банки отличаются от различных инвестиционных фондов,

которые все риски, связанные с изменением стоимости их активов и пассивов,

распределяют среди своих акционеров.

По российскому законодательству, банк отличается от

всех других финансовых посредников тем, что только они имеет исключительное

право осуществлять в совокупности следующие банковские операции:

·

привлечение во вклады денежных

средств физических и юридических лиц;

·

размещение привлеченных денежных

средств юридических и физических лиц от своего имени и за свой счет на условиях

возвратности, платности и срочности;

·

открытие и ведение банковских

счетов физических и юридических лиц.

Следовательно, основное назначение банка –

посредничество в перемещении денежных средств от кредиторов к заемщикам и от

продавцов к покупателям.

1. Банки и банковская система.

Банковская система – это совокупность банков и

кредитных учреждений, между которыми возникают взаимоотношения. В настоящее

время грань между банками и кредитными учреждениями стерта, поскольку последние

стали похожи по роду своей деятельности на банки. Тем не менее, существуют и на

сегодняшний день объективные различия между ними:

- Во-первых, банк, как исходное звено денежного рынка

выполняет большую часть работы (включая и обслуживание кредитных учреждений);

- Во-вторых, банк – институт универсального характера

(а кредитные учреждения специализируются на более узких банковских операциях);

- В-третьих, банки, в отличие от кредитных учреждений,

могут снабжать денежный оборот платежными средствами и регулировать денежную

массу (через депозитные и кредитные операции).

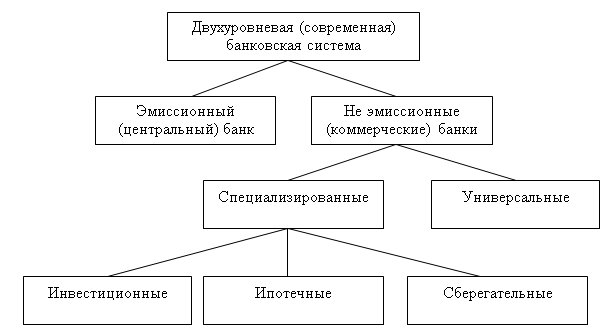

Организация банковской системы может носить

одноуровневый и двухуровневый характер.

Одноуровневая банковская система может включать[3]:

1.

систему кредитных учреждений при

отсутствии Центрального банка. Такой вариант соответствует ранним этапам

развития банковского дела. Необходимость в ЦБ – как органе регулирования

деятельности КУ - появилась значительно позже.

2.

Есть только ЦБ. Подобная ситуация

наблюдалась в течение 60-ти лет, когда в СССР существовал только Госбанк и его

разветвленная филиальная сеть.

Схема 1.1. Структура двухуровневой банковской системы.

Схема 1.1. Структура двухуровневой банковской системы.

Рассмотрим факторы, которые влияют на структуру

банковской системы:

1.

юридический фактор – представлен законами, нормативными актами и

различными юридическими документами, которые закрепляют ту или иную структуру

БС в стране (до 90-ых гг. в нашей стране была закреплена одноуровневая БС, а с

принятием Закона «О банках и банковской деятельности» - юридически была

оформлена двухуровневая система).

2.

экономический фактор – означает степень развития денежных отношений в

стране – определяется:

2.1 Функциональным развитием БС, которое показывает по

каким ступеням могут перемещаться деньги, как функционирует банковская система.

В зависимости от этого БС может быть:

-

одноуровневой (все задачи решаются

только в одном - единственном - звене);

-

двухуровневой (Центральный и

коммерческие банки);

-

трехуровневой (Центральный,

коммерческие и парабанки).

2.2 Собственностью на ссудный капитал. С этой точки

зрения БС стала формироваться только в конце 19 века, когда наблюдалась

концентрация промышленного капитала, образование монополий и банки из скромных

посредников превратились в монополистов. БС с этой точки зрения можно

представить в виде:

-

банковских картелей (соглашения

банков, ограничивающие их самостоятельность и конкуренцию через установление

единых тарифов на обслуживание клиентов, например, единые процентные ставки);

-

банковских синдикатов (соглашения

для совместной деятельности в крупных и выгодных операциях, главным образом, в

целях снижения рисков; например, кредитование крупного долгосрочного проекта);

-

банковских трестов (монополии,

образующиеся через слияния нескольких банков с полным объединением их

собственности);

-

банковских концернов (объединения

банков, которые юридически сохраняют свою самостоятельность, но фактически

находятся под контролем одного крупного банка, скупившего контрольные пакеты

акций).

2.3 Капитализацией и централизацией капитала. БС может

быть представлена крупными, средними или мелкими банками.

2.4 Срочностью кредитования. БС представлена долгосрочными

кредитными учреждениями (ипотечные, инвестиционные банки) или средне- и

краткосрочными институтами.

Центральный банк является важным звеном банковской

системы.

Первый Центральный банк появился в Швеции в 1668 году для регулирования

ДКС. Это стало историческим открытием, позволившим обуздать стихию рынка при

сохранении частного предпринимательства.

Первый Центральный банк появился в Швеции в 1668 году для регулирования

ДКС. Это стало историческим открытием, позволившим обуздать стихию рынка при

сохранении частного предпринимательства.

Первоначально под Центральными банками подразумевались

самые крупные коммерческие банки. Но затем такие банки отказались от

осуществления ряда рисковых операций (например, кредитование, операции с

ценными бумагами) и в то же время монополизировали эмиссионную функцию.

Позднее, в целях предотвращения излишнего выпуска денег и более жесткого

контроля за денежной массой, был определен и национализирован лишь один

Центральный банк страны.

Центральный банк Российской Федерации независим в

своей деятельности, но подотчетен Государственной Думе[4].

Это необходимое условие эффективной деятельности ЦБ по поддержанию

денежно-кредитной и валютной стабильности, поскольку цели ЦБ (стабильность в

денежно-кредитной сфере) нередко вступают в противоречие с краткосрочными

политическими целями правительства. Это важно для ограничения возможности

правительства использовать ресурсы ЦБ для покрытия дефицита бюджета. Несмотря

на это, независимость ЦБ имеет относительный характер. Так, экономическая

политика государства осуществляется в согласовании с ДКП ЦБ, а ЦБ

придерживается макроэкономического курса правительства.

Критерии независимости ЦБ:

·

Участие государства в капитале ЦБ.

Например, капитал ФРС США принадлежит федеральным резервным банкам, а Немецкого

Федерального банка – государству. Но поскольку НФБ называют самым независимым,

то данный показатель не единственный показатель независимости, а лишь один из

критериев.

·

Назначение руководства ЦБ (либо

правительством – Россия, ФРГ, США, Япония; либо Советом Управляющих ЦБ -

Италия).

·

Право государство на вмешательство

в ДКП (например, во Франции право на осуществление ДКП передано законом

правительству, а ЦБ лишь консультант и исполнитель решений правительства: в ФРГ

– правительство не имеет право на подобное вмешательство).

·

Ограничение кредитования

правительства (в Швейцарии нет абсолютно никаких ограничений, что

свидетельствует о большой зависимости ЦБ от государства).

Несмотря на значительную роль ЦБ, основным звеном

банковской системы являются коммерческие банки. Главным отличием коммерческих

банков от ЦЮ является отсутствие права эмиссии банкнот. Второй уровень БС в

России возник сравнительно недавно (первый российский коммерческий банк был

образован в 1988 году), но за это время успел претерпеть значительные

потрясения – от бурного развития в начале 90-х годов до жуткого кризиса в конце

90-х. Но тернистый путь закаляет, а опыт работы коммерческих банков в кризисных

ситуациях оказался воистину бесценным. Поэтому коммерческие банки, которые

сейчас работают и получают прибыль, пережив массовую волну банкротств, вне

всяких сомнений сильны и устойчивы.

В современном рыночном хозяйстве коммерческие банки

выполняют важнейшие функции[5]:

1)

Мобилизация денежных ресурсов и

превращение их в капитал.

2)

Посредничество в кредите. Не

всякий заемщик может самостоятельно найти такого кредитора, который сможет

удовлетворить потребность в кредите в нужной сумме и на необходимое время.

Коммерческие банки мобилизуют средства, различные по суммам и срочности,

поэтому могут предоставить кредит на необходимых условиях.

3)

Посредничество в платежах

(расчетно-кассовые операции).

4)

Создание кредитных орудий

обращения (банкнот, чеков).

Специализированные финансово-кредитные институты

(СФКИ) или парабанки возникают там, где образовывается пробел в удовлетворении

каких-либо услуг на денежном рынке, например, привлечение мелких сбережений

населения, размещение ценных бумаг населения. СФКИ ориентируются на

обслуживании определенной клиентуры и на выполнении специфических банковских

операций (сберегательные компании, пенсионные фонды, ссудо-сберегательные

союзы, кредитные союзы, благотворительные фонды). Они имеют возможность

мобилизовать ресурсы на длительные сроки, поэтому они могут позволить

долгосрочное инвестирование. В отличие от коммерческих банков они не имеют

права выполнять депозитарные (хранение ценных бумаг на спецсчетах), расчетные и

кредитные операции. СФКИ стали занимать ведущее место на денежном рынке по ряду

причин:

·

Наблюдается рост доходов

населения;

·

Развитие рынка ценных бумаг;

·

Развитие спец. услуг, которые

оказывают парабанки.

СФКИ включают страховые компании, пенсионные фонды,

ссудо-сберегательные ассоциации, финансовые компании, благотворительные фонды и

кредитные союзы.

Функции СФКИ:

·

Аккумуляция сбережений населения.

Происходит через выпуски различных видов ценных бумаг;

·

Размещение ресурсов осуществляется:

во-первых, посредством облигационных займов,

во-вторых, за счет предоставления ипотечных кредитов,

в-третьих, через предоставление потребительских

кредитов,

в-четвертых, посредством кредитной взаимопомощи;

·

Приведение активов и обязательств

в соответствии с потребностями клиентов (т.е. если есть возможность привлекать

ресурсы на длительные сроки, то и сроки размещения удлиняются);

·

Уменьшение риска путем

диверсификации.

2. Активные операции коммерческих банков.

Активные операции – это операции по размещению

ресурсов с целью получения дохода.

При осуществлении активных операций коммерческий банк

руководствуется рядом принципов, основными из которых являются:

1.

размещение ресурсов должно

осуществляться в соответствии с законодательством;

2.

при размещении средств банк должен

решать проблему соотношения прибыльности, ликвидности и риска (они находятся в

противоречии). Так, акционеры заинтересованы в максимизации прибыли, которая

может быть получена за счет рискованных кредитов или выгодных вложений в

долгосрочные инвестиции. С другой стороны, эти действия отрицательно

сказываются на ликвидности банка. Следовательно, между степенью

риска-ликвидности и нормой прибыли должен соблюдаться компромисс, т. е.

необходимо найти соотношение между максимальной прибыльностью, минимальным

риском и оптимальной ликвидностью. Оптимальное соотношение достигается через

умелое конструирование структуры активов банка.

Состав и структура активов отдельных коммерческих

банков могут

существенно

различаться, т. к. их формирование обуславливается широким кругом факторов:

-

особенностями национального

законодательства, способного ограничить или стимулировать определённые виды

деятельности кредитных учреждений

-

финансовым положением банка

-

продолжительностью деятельности

КБ, от которой зависят его возможности получения различных видов лицензий на

совершение определённых операций

-

составом и структурой

сформированных банком пассивов

-

типом и специализацией

коммерческого банка.

Основной задачей любого КБ является нахождение такой оптимальной

структуры своего баланса, при которой максимизировалась бы прибыль банка и в то

же время поддерживалась на должном уровне ликвидность. Важная роль в решении

этой задачи принадлежит управление активами банка, основной целью которого

является формирование рациональной структуры банковских активов.

Структуру банковских активов можно представить по трем параметрам:

ликвидность, прибыльность и риск.

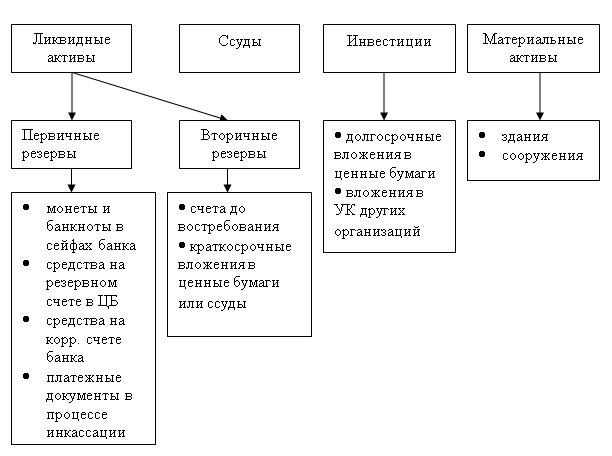

С точки зрения ликвидности структуру активов можно представить в виде

схемы:

Схема 2.1. Структура активов банка (по степени

ликвидности).

Ликвидные активы – это активы, которые в минимальный

срок и с минимальными потерями могут быть направлены на погашение обязательств.

В составе ликвидных активов выделяют кассовую наличность и вторичные ресурсы.

Банки избегают держать в больших объемах кассовую наличность, поскольку она не

приносит доходов банку, а наличные деньги могут быть украдены. Тем не менее,

коммерческие банки вынуждены иметь кассовую наличность в определенном объеме, который

зависит от ряда факторов (к примеру, от норматива ЦБ, определяющегося классом

банка, а следовательно, возможностью взять кредит на МБР, и структурой его

вкладов – чем больше вкладов до востребования, тем больше норматив). Вторичные

ресурсы – это краткосрочные вложения банка, т.е. высоко ликвидные доходные

активы, которые можно быстро и с незначительным риском потерь превратить в

наличные деньги (краткосрочные ценные бумаги, высоко ликвидные ссуды). Основное

предназначение вторичных ресурсов – служить источником пополнения первичных

ресурсов. Объем этой статьи зависит степень колебания депозитов и структура

портфеля кредитов. Если вклады и спрос на кредиты подвергаются значительным

колебаниям, то банку необходимо создавать вторичные ресурсы в большей сумме.

Портфель кредитов формируется исходя из заявок

клиентов с учетом спроса и предложения на кредит. Это наиболее важная часть

банковских активов, традиционный вид банковской деятельности, доходы по ссудам

– наиболее крупная составляющая банковской прибыли.

Инвестиции – это размещение средств в ценные бумаги с

целью получения дохода. Назначение инвестиций – приносить банку доход и по мере

приближения срока погашения ценных бумаг – обеспечивать ликвидность. Банки

отдают предпочтение государственным ценным бумагам, если главная цель банка –

обеспечение ликвидности (т. к. они менее доходны, но и менее рискованны).

Вкладывая ресурсы в ценные бумаги муниципалитетов, банк надеется на получение

прибыли, льготы по налогу и поддержку органов власти.

Материальные активы включают вложения в банковские

помещения, мебель, оборудование.

С точки зрения доходности активы делятся на 3 группы[6]:

-

доходные активы (вторичные

резервы, кредиты, инвестиции);

-

условно доходные (материальные

активы могут приносить реальный доход в виде арендной платы, а также

содействовать успешной работе банка);

-

недоходные активы (первичные

резервы).

Такой критерий качества, как рискованность означает потенциальную

возможность потерь при их превращении в денежную форму. На степень риска

банковских активов оказывает влияние множество факторов. В зависимости от

степени риска активы банка подразделяются на несколько групп. Количество

выделяемых групп, классификация активов по степени риска, уровень риска

отдельных групп активов в различных странах может определяться по-разному.

В Российской банковской практике выделяют 5 групп

риска (табл. 2.1.).

| Группа |

Коэффициент риска, % |

Активы |

| 1 |

0 |

·

средства на корр. счёте,

открытом в ЦБ РФ

·

средства на резервном счёте в ЦБ

РФ

·

вложения в государственные

долговые обязательства

·

вложения в облигации внутреннего

валютного займа

·

средства, размещённые в Банке

России на депозитном счёте

·

касса и приравненные к ней средства

|

| 2 |

10 |

·

ссуды, гарантированные

Правительством РФ

·

ссуды под залог государственных

ценных бумаг РФ

·

ссуды под залог драгметаллов в

слитках

|

| 3 |

20 |

·

вложения в долговые

обязательства субъектов РФ и местных органов власти

·

средства на корр. счетах у банков-нерезидентов

·

ссуды под залог ценных бумаг

субъектов РФ и местных органов власти

|

| 4 |

70 |

·

средства на счетах у

банков-резидентов РФ в иностранной валюте

·

средства на корр. счетах в

рублях у банков-резидентов (ностро)

·

собственные здания и сооружения за

минусом, переданных в залог

·

ценные бумаги для перепродажи

|

| 5 |

100 |

Все

прочие активы кредитной организации (активные остатки по балансовым счетам) |

Таблица 2.1.

Группировка активов по степени риска (в российской банковской практике).

Управляя портфелем активов коммерческий

банк может использовать один из следующих методов:

1) Метод общего фонда

("котловой" метод). Схема размещения активов:

Источники

Направления

- вклады до

востребования - первичные резервы

- вклады до

востребования - первичные резервы

- сберегат.

вклады - вторичные

резервы

- сберегат.

вклады - вторичные

резервы

- срочные вклады -

ссуды

- срочные вклады -

ссуды

-

займы

- инвестиции

-

займы

- инвестиции

- собственные

средства - материальные

активы

- собственные

средства - материальные

активы

Его сущность состоит в том, что денежные средства

формируются из разных источников в общий Фонд, независимо от канала их

поступления, а совокупные средства распределяются между активами банка в

установленном порядке (кассовая наличность, вторичные резервы, ссуды,

инвестиции, материальные активы). При распределении не имеет значения, из

какого источника поступили деньги.

Его сущность состоит в том, что денежные средства

формируются из разных источников в общий Фонд, независимо от канала их

поступления, а совокупные средства распределяются между активами банка в

установленном порядке (кассовая наличность, вторичные резервы, ссуды,

инвестиции, материальные активы). При распределении не имеет значения, из

какого источника поступили деньги.

Данный метод прост, не содержит четких

критериев для распределения ресурсов по категориям активов, что повышает риск

несбалансированной ликвидности. Управление осуществляется на основе опыта и

интуиции банковского персонала.

2) Метод конверсии. Схема

размещения активов:

Источники

Направления

- вклады до востребования

- первичные резервы

- вклады до востребования

- первичные резервы

-

сбервклады -

вторичные резервы

-

сбервклады -

вторичные резервы

- срочные

вклады - ссуды

- срочные

вклады - ссуды

-

займы

- инвестиции

-

займы

- инвестиции

- собственный

капитал - материальные активы

- собственный

капитал - материальные активы

Модель распределения активов учитывает

источники поступления средств, их специфику, нормы обязательных резервов ЦБ и

скорость обращения ресурсов. Например, вклады до востребования по сравнению со

срочными вкладами имеют более высокую скорость оборота и требуют более высокую

норму первичных резервов, чем против срочных вкладов.

Требования ликвидности для срочных и

сберегательных вкладов ниже, поэтому они могут использоваться формирование

портфеля кредитов и инвестиций. Займы, как правило, используются для

осуществления инвестиций и выдачи крупных, долгосрочных кредитов. Собственный

капитал, наконец, используется на приобретение зданий, оборудования, а остаток

– на инвестиции и кредиты, т.е. на увеличение доходов банка. Данный метод

достаточно эффективен, хотя и у него имеются недостатки. Так, в частности,

метод, акцентируя внимание на ликвидности резервов и возможном изъятии вкладов,

меньше внимания уделяет возможности удовлетворять кредитные заявки клиентов.

Кроме того, если активы и пассивы достигают значительных размеров,

разнообразных по структуре, то он не может позволить с минимальными издержками

сформировать портфель кредитов и инвестиций.

3) Аналитический метод. Предполагает

использование современных моделей математического анализа и симплекс-метода. Он

отвечает на 3 вопроса: в чем суть проблемы, каковы варианты решения, какой из

них наилучший. Для ЭММ должна быть сформулирована цель, которая должна быть

оптимизирована; должны вводиться ограничения по минимизации издержек, риска и

ликвидности. Решение такого уравнения поможет менеджеру банка, какую сумму

рационально вкладывать в любой вид активов, чтобы получить максимальную прибыль

при минимальном риске не выходя за рамки ликвидности.

Данный метод дает преимущества банкам,

которые располагают современными информационными банковскими технологиями.

Недостатки: дороговизна метода, но если ожидаемые доходы от применения данного

метода больше расходов, то он рационален.

3. Пассивные

операции банка.

Существует

несколько точек зрения на структуру ресурсной базы. Так, например, некоторые

ученые делят ресурсы коммерческого банка на собственные и чужие. По такой

классификации происходит слияние привлеченных и заемных средств в одну

категорию – "чужие средства". Мы же обратимся к более развернутой

структуре банковских ресурсов (схема 3.1.).

Схема 3.1. Структура ресурсной базы коммерческого

банка.

Капитал

банка является источником финансирования отдельных банковских операций и

критерием оценки его финансового положения. Чем больше размер уставного

капитала, тем более устойчив банк (хотя это отрицательно влияет на получение

прибыли).

Привлеченные

средства могут быть дешевыми (вклады до востребования, выпуск векселей) и

дорогими (срочные депозиты); устойчивыми (выпуск сертификатов) и неустойчивыми

(счета до востребования). Чем больше удельный вес стабильной и дешевой части

пассивов банка, тем стабильнее его положение и выше доходность. Хотя здесь

есть одно "но": средства на счете до востребования наиболее дешевы,

но непредсказуемы, а высокая их доля в ресурсах ослабляет ликвидность банка.

Наконец,

заемные средства. Этот источник используется в крайних случаях, когда все

другие источники (более дешевые) исчерпаны. Кроме дороговизны есть и другая

опасность: высокая их доля лишает банк самостоятельности, делает его зависимым

от кредиторов.

Собственный

капитал банка – есть реальная сумма собственных ресурсов, которая может быть

использована для выполнения следующих функций:

1) Регулирующая функция. Органы банковского надзора в

лице ЦБ устанавливают минимальный уровень банковского уставного капитала для

вновь создаваемых банков и минимальный размер капитала для действующих банков.

В ходе рыночных реформ в России проводилась политика,

направленная на сближение отечественных и международных стандартов капитала. В

соответствии с Инструкцией №1 "О порядке регулирования деятельности

КБ" минимальный размер уставного капитала для вновь создаваемых банков

был установлен на уровне 5 млн. ЕВРО, и также для действующих банков. При этом

на деятельность банков с недостаточным размером собственных средств были

наложены определённые ограничения. Данные банки не могут:

·

проводить банковские операции за пределами РФ (кроме открытия и

ведения корр. счетов в банках- нерезидентах для осуществления расчётов по

поручению физ. и юр. лиц);

·

осуществлять операции по привлечению и размещению драгоценных

металлов;

·

открывать филиалы создавать дочерние организации за рубежом;

·

принимать участие в капитале кредитных организаций на сумму,

превышающую 25% капитала этих кредитных организаций.

2) Защитная функция. Коммерческим банкам, функционирующим в условиях

рынка, предоставляется полная экономическая самостоятельность, а также

предусматривается экономическая ответственность. Суть экономической

ответственности банка заключается в том, что собственные средства служат

обеспечением его обязательств. Иными словами, банковский капитал является

предельной величиной гарантии ответственности перед вкладчиками и кредиторами.

Он играет роль своеобразной подушки и позволяет банку продолжать свою

деятельность в случае возникновения крупных непредвиденных потерь и затрат.

Банки для финансирования такого рода расходов используют прежде всего различные

резервные фонды, но могут быть в жизни столь неблагоприятные периоды, что и

этих фондов недостаточно. В таких случаях используется уставный капитал. В

случае процедуры банкротства собственные средства коммерческого банка

используются на погашение задолженности перед бюджетом, держателями облигаций и

прочих долговых обязательств, вкладчиками денежных средств на срочные депозиты

и депозиты до востребования.

3) Оперативная функция. В отличие от нефинансовых организаций для

банка оперативные функции капитала считаются второстепенными. Как правило,

банки стараются избежать размещения собственных средств в краткосрочные активы.

Собственные средства служат для банка источником развития его материальной

базы, они используются для приобретения зданий, необходимых ему машин,

оборудования, вычислительной техники и т.п.

Собственный

капитал включает[7]:

Во-первых,

Уставный (акционерный) капитал, который формируется либо через эмиссию

акций, либо накопление прибыли (капитализация доходов).

В

первом случае капитал формируется как сумма номинальной стоимости всех

размещенных среди акционеров акций.

В

случае капитализации на формирование УК могут быть направлены:

-

средства РФ, превышающие

максимальный рубеж;

-

средства от переоценки ОФ по

решению правительства;

-

остатки Фонда экономического

стимулирования по результатам года;

-

дивиденды начисленные, но не

выплаченные;

-

нераспределенная прибыль по итогам

года.

Во-вторых,

резервный капитал, который используется на покрытие возможных

(непредвиденных) расходов. Формируется за счет отчислений из чистой прибыли.

Его размер не должен быть ниже 15% от УК, в противном случае отчисления в Фонд

производятся из прибыли до налогообложения. Если РФ достигает своей предельной

величины (определяется Уставом банка), то средства Фонда должны

капитализироваться и его формирование начинается заново.

В-третьих,

специальные фонды (учет эмиссионной разницы и средств от переоценки) и

Фонды развития формируются из прибыли после налогообложения.

В-четвертых,

нераспределенная прибыль, остающаяся в распоряжении банка.

Привлеченные ресурсы –

это временно свободные средства клиентов банка, которые привлекаются для

выполнения активных операций.

Операции

банка по привлечению средств во вклады, их хранению и использованию в

соответствии с режимом счетов называют депозитными. С точки зрения изъятия

депозиты могут делиться на:

1)

трансакционные счета, которые характеризуются тем, что деньги могут быть

изъяты по первому требованию вкладчика, либо переведены с одного счета на

другой в любое время без предварительного уведомления банка. Так как это

непредсказуемые депозиты, то по ним банк будет создавать больший резерв, чем по

другим видам вкладов.

2)

сберегательные депозиты характеризуются наличием сберкнижки, в которой

содержатся правила пользования счетом и отражаются все операции по счету. %

начисляются в зависимости от условий вклада (срока, суммы) и порядка хранения

(изъятие средств по первому требованию, либо с предварительным уведомлением,

либо по окончании определенного срок

3)

срочные депозиты отличаются фиксированным сроком (в России – достаточно

коротким – до года), высокой относительно других вкладов %-ой ставкой. До

окончания срока, определенного договором, вкладчик не может изъять свои

средства со счета. Различают собственно срочные вклады и срочные вклады с

предварительным уведомлением.

Собственно

срочные вклады подразумевают передачу

средств в полное распоряжение банка на срок и на условиях по договору, а по

истечении этого срока срочный вклад может быть изъят владельцем в любой момент.

Размер вознаграждения, выплачиваемый клиенту по срочному вкладу, зависит от

срока, суммы депозита и выполнения вкладчиком условий договора. Чем длительнее

срок и (или) больше сумма вклада, тем больше размер вознаграждения. Действующая

практика предусматривает оформление срочных вкладов на срок 1,3,6,9,12 месяцев.

Вклады

с предварительным уведомлением об

изъятии средств означают, что об изъятии вклада клиент должен заранее

оповестить банк в определённый по договору срок (как правило, от 1 до 3, от 3

до 6, от 6 до 12 и более 12 месяцев). В зависимости от срока уведомления

определяется и процентная ставка по вкладам.

Срочные

вклады оформляются договором между клиентом (вкладчиком) и банком в лице его

руководителя. Банки самостоятельно разрабатывают форму депозитного договора.

Договор составляется в 2-х экземплярах: один хранится у вкладчика, другой в

банке в кредитном или депозитном отделе. В договоре предусматривается сумма

вклада, срок его действия, %-ты, которые вкладчик получит после окончания срока

действия договора, обязанности и права вкладчиков банка, ответственность сторон

за соблюдение условий договора, порядок разрешения споров. Многие банки

устанавливают минимальный размер срочного вклада, величина которого зависит от

ориентации банка на мелкого, среднего или крупного клиента. Споры, возникающие

между банком вкладчиком, должны решаться в арбитражном или судебном порядке

(если вкладчик является физическим лицом).

Кроме

депозитных источников привлечения средств коммерческие банки используют в своей

практике и так называемые "не депозитные". Они характеризуются тем,

что банк получает деньги через реализацию долговых обязательств на денежном

рынке. Специфика не депозитных источников заключается в следующем:

·

инициатива привлечения принадлежит

банку, а не вкладчику;

·

этот источник широко используется

крупными банками, которые имеют свободный доступ к денежным ресурсам;

·

не депозитные источники – это

оптовый (не персонифицированный) бизнес, т.к. долговые обязательства

реализуются крупным инвестором на крупные суммы.

В

настоящее время российские банки для привлечения дополнительных средств

выпускают облигации, векселя и сертификаты.

Заемные средства

представлены межбанковским кредитом, который предоставляется с целью

регулирования ликвидности банка, для выравнивания межбанковского платежного

оборота и, наконец, прибыльного размещения избыточной ликвидности. Банки,

которые имеют избыточную ликвидность, стараются прибыльно ее разместить, а

банки, которые испытывают дефицит ликвидности – улучшить свое положение за счет

МБК.

Коммерческие

банки предоставляют кредиты друг другу на следующих условиях:

-если

банк-кредитор обладает свободной ликвидностью,

-если

банк-кредитор получит значительный доход от размещения средств на МБР,

-если

это размещение средств не приведёт к нарушению нормативов ликвидности,

установленных ЦБ

-если

банк заёмщик испытывает временную потребность в ресурсах

-если

банк заёмщик является надёжным и имеет достаточно высокий рейтинг на денежном

рынке,

-если

банк заёмщик имеет ликвидные активы, которые он может предоставить в качестве

обеспечения кредита.

Погашение

кредита вместе с процентами осуществляется с корр. счёта при наступлении

срока. Если денег на корр. счёте нет, то либо решается вопрос о пролонгации

кредита, либо ссуда списывается со счёта гаранта, либо за счёт средств залога.

ЦБ

предоставляет кредиты КБ в следующих случаях:

1)для

удовлетворения потребностей КБ в обязательных резервах

2)предоставление

сезонных ссуд

3)поддержка

банков, оказавшихся в затруднительном финансовом положении

4)для

финансирования целевых программ Правительства.

Одним из крупнейших участников рынка МБК является

ЦБ. Для получения кредита от ЦБ коммерческий банк должен отвечать следующим

требованиям:

·

Иметь лицензию на

осуществление банковской деятельности;

·

Соблюдать все

предусмотренные нормативы;

·

Иметь положительное

аудиторское заключение по годовой отчетности;

·

Не иметь просрочек по

ранее полученным кредитам ЦБ;

·

При получении

аукционного или ломбардного кредитов банк должен проработать на рынке не менее

одного года.

4. Кассовые

операции коммерческих банков.

Кассовыми

операциями называют операции по ведению счетов физических и юридических лиц.

Согласно

российскому законодательству, клиент имеет право открывать столько счетов,

сколько ему необходимо.

Виды

счетов:

1.

расчетный счет. Открывается коммерческим организациям и гражданам,

имеющим статус предпринимателя. По этому счету осуществляются все операции,

связанные с реализацией товаров и услуг, обеспечением производства, расходами.

На него зачисляется выручка. Со счетов списываются деньги для выдачи заработной

платы, оплаты стоимости сырья, уплачиваются налоги. Счет позволяет совершать

практически любые операции, поскольку владелец сам определяет направления

использования средств. Существует две разновидности расчетного счета:

а) счет для осуществления совместной

деятельности, особенностью которого является множественный состав его

владельцев. Но совместное распоряжение счетом не распространено, поскольку

предполагает получение согласия всех владельцев по отдельным платежам, что

крайне не удобно.

б) счет для выполнения работ по

соглашению о разделе продукции. Его особенность – счет используется

исключительно для выполнения определенных работ. Может открываться как в

рублях, так и в иностранной валюте. Если выручка на этот счет поступает в

инвалюте, то правила об обязательной продаже 50 % не действуют.

2.

текущий счет – счет для финансирования некоммерческих юридических

лиц, представительств, не осуществляющих предпринимательскую деятельность. Он

предназначен для хранения денег, расчетных операций. По сравнению с владельцами

расчетного счета, самостоятельность владельцев текущего счета существенно

ограничена, они распоряжаются деньгами в строгом соответствии со сметой,

утвержденной вышестоящей организацией. Разновидности текущего счета:

а)

бюджетный счет – счет, который открывается предприятиям при выделении им

денежных средств из Федерального, региональных или местных бюджетов для

осуществления определенных видов деятельности. Это могут быть субсидии,

дотации. Особенность бюджетного счета проявляется, во-первых, в целевом

назначении зачисленных денег, контролировать которые должен собственник (либо

доверенное лицо) и, во-вторых, в ограниченном сроке существования счета,

составляющим 1 год, поскольку бюджет в России утверждается ежегодно,

следовательно, в конце года счета должны быть закрыты, а остатки по ним

перечислены в бюджет.

б)

инвестиционные и конверсионные счета – счета по учету средств Федерального

бюджета, предоставляемых на возвратной и платной основе на финансирование

инвестиций и конверсионных программ. Владельцами таких счетов являются

предприятия.

Кассовые

операции занимают большой объем работы в банковской деятельности. Коммерческие

банки строят свои отношения с клиентами на договорной основе, в том числе и при

осуществлении их кассового обслуживания.

По

договору банковского счета банки не могут отказать клиентам в открытии счета,

если он согласен с объявленными условиями и если у банка есть техническая

возможность принять данного клиента на обслуживание.

Для

открытия счета клиент предоставляет следующие документы:

-

заявление на открытие счета (для

оповещения банка о возникновении потребности в этом);

-

копии Устава, учредительного договора

и протокола общего собрания (для подтверждения юридической дееспособности, т.е.

правомочности открытия счета);

-

справка о постановке на учет из

ГНИ;

-

копии документов, подтверждающих

регистрацию в Пенсионном фонде, Фонде обязательного мед. страхования, Фонде

социального страхования (для удостоверения выполнения клиентом всех

обязательств перед бюджетом);

-

2 карточки с образцами подписей

уполномоченных лиц и оттиска печатей (для их сличения при дальнейшем

использовании счета).

После

открытия счета банк предоставляет следующий набор услуг:

-

ведение счета

-

организация и проведение

безналичных расчетов

-

выполнение операций с наличными

деньгами

Прием

от клиентов юридических лиц денежной наличности производится по объявлению на

взнос наличными с зачислением суммы на его расчетный (текущий) счет. Выдача и

списание денег производится по денежным чекам, при проведении расчетов в

безналичном порядке используются расчетные чеки. Прием и выдача денежной

наличности гражданам осуществляется по приходным и расходным кассовым ордерам.

В

соответствии с договором банк принимает на себя обязательства:

-

проводить по счету клиента все

виды банковских операций, предусмотренных законодательством

-

обеспечивать сохранность и

конфиденциальность всех денежных средств на счете

-

зачислять и списывать средства по

поручению клиента не позже дня, следующего за днем поступления платежных

документов

-

выдавать выписки по счету,

информирующие клиента об остатках.

Закрытие

счета может быть осуществлено, во-первых, по решению владельца (в любое время

без каких-либо претензий и условий); во-вторых, по решению банка (при

несоблюдении условий договора); и, в-третьих, по решению арбитражного суда (при

признании предприятия – клиента банка банкротом).

5. Расчетные операции коммерческих банков.

Расчетные

операции между экономическими субъектами осуществляются, как правило, в

безналичном порядке, т.е. путем перечисления денег со счета плательщика на счет

получателя.

Для

проведения расчетных операций и хранения денежных средств клиентов любому банку

с момента регистрации, т.е. выдачи лицензии на осуществление банковской

деятельности, открывается корреспондентский счет (расчетный счет коммерческого

банка). Первые суммы, зачисленные на корр. счет – это взносы учредителей в УК в

момент его образования. Взаимоотношения между коммерческим банком и ЦБ

(представителем которого является РКЦ) при открытии корр. счета оформляются

договором.

Для

открытия корр. счета в РКЦ предоставляются следующие документы[8]:

-

заявление на открытие счета;

-

карточку с образцами подписей.

Каждому

банку может быть открыт только один корр. счет в одном РКЦ. Платежи с корр.

счета осуществляются в пределах остатка на нем. При недостатке средств банк в

5-тидневный срок обязан его пополнить, в противном случае – санкции, вплоть до

отзыва лицензии. РКЦ ежедневно отчитывается перед банком выпиской о состоянии

корр. счета.

Между

банком и клиентом также возникают договорные отношения по поводу расчетного

обслуживания. Банк осуществляет расчеты по требованию клиента, когда последний

выступает или получателем, или плательщиком. Он несет ответственность за

наличие всех реквизитов в расчетных документах и идентичность их заполнения во

всех экземплярах. О состоянии расчетного счета банк информирует клиента

выпиской. Если денежная сумма зачислена (либо списана) на счет ошибочно, то

клиент в 10-дневный срок должен сообщить об этом банку, в противном случае,

обороты и остаток по счету считается подтвержденными.

При

проведении расчетов клиент вправе самостоятельно выбрать ту форму расчетов,

которая ему подходит (Положением № 14 "О безналичных расчетах"

предусмотрены расчеты платежными требованиями, требованиями-поручениями,

платежными поручениями, чеками, аккредитивами). Поступившие в банк платежные

требования и требования-поручения оплачиваются в порядке предварительного

акцепта.

Форма

безналичных расчетов – совокупность взаимосвязанных элементов, включая схему

документооборота, платежный документ и способ платежа (порядок перевода

денежных средств). В соответствии с классификацией БМР (г. Базель) способ

платежа может быть либо а) кредитовым, либо б) дебетовым.

Кредитовый

перевод характеризуется тем, что деньги сначала списываются со счета

плательщика, а затем перечисляются на счет получателя. При этом инициатива

платежа принадлежит плательщику (дебитору), который дает распоряжение банку

кредитовать счет получателя средств. Кредитовый перевод занимает почти 90%

платежного оборота. В качестве расчетного документа в российской практике могут

использоваться платежные поручения или требования-поручения, акцептованные

плательщиком.

Дебетовый

перевод: сначала деньги зачисляются на счет получателя, а потом происходит их

списание со счета плательщика. Инициатива начала перевода принадлежит кредитору,

который направляет платежный документ, подтверждающий долг дебитора. В качестве

платежного документа может выступать вексель, требование, чек, инкассовое

поручение на безакцептное списание средств, аккредитив.

Эффективность

отдельных форм безналичных расчетов определяется следующими показателями:

-

сближение моментов получения

товара и его оплаты;

-

трудоемкость расчетной операции;

-

возможность осуществления контроля

всеми участниками расчетов.

6. Трастовые операции коммерческих банков.

Трастовые

операции – это операции коммерческих банков и специальных финансовых

институтов, направленные на управление имуществом и осуществление других услуг

по поручению клиента и в его интересах.

В

трастовых операциях фигурируют различные виды имущества клиентов.

В

зависимости от вида имущества и пожеланий его собственника меняется содержание

трастовых операций, а также функции коммерческого банка в них.

Объекты

трастовых операций:

-

недвижимость производственного и непроизводственного характера;

-

движимое имущество (транспортные средства, средства связи и т.д.);

-

имущественные права;

-

денежные средства;

-

ценные бумаги.

При

выполнении трастовых операций коммерческий банк может выступать в двух ролях:

-

являться полным представителем клиента, распоряжающимся его имуществом

самостоятельно в пределах договора,

-

выполнять строго конкретные операции с собственностью клиента по его

поручению.

В

условиях рыночной экономики трастовые операции приобретают возможность решить

ряд задач по упрочнению своих позиций на рынке.

В

зависимости от специфики банка, его клиентской базы, ситуации на фондовом

рынке, а также от конкретных экономических и прочих условий меняются содержание

задач и их приоритет в деятельности трастовых подразделений банка.

Участники

трастовых операций[9].

Доверительный

управляющий – лицо, которому по

договору владелец передаёт своё имущество или имущественное право во временное

управление (пользование) или для совершения определённых действий.

Комиссионер – лицо, которое в соответствии с договором комиссии

обязуется совершать за счёт средств клиента определённые действия от своего

имени, получая при этом комиссионное вознаграждение.

Поверенный – лицо, которое по поручению клиента действует за

его счёт и от его имени. Услуги поверенного оплачиваются клиентом либо по

существующим тарифам, либо в соответствии с договором.

Бенефициар, или выгодоприобретатель, - лицо, в пользу которого

заключён трастовый договор, в частности относительно получения доходов от

трастовых компаний.

В

ходе осуществления трастовых операций между их участниками складывается система

финансово-экономических отношений, характер которых зависит от условий

трастового договора, типа имущества, передаваемого по трасту, содержание самой

операции, а также от роли отдельных участников.

Классификация

трастовых операций может быть разработана с учётом различных признаков.

Первый

вид трастовых операций – это доверительное управление, т.е. система

отношений между собственником имущества и другим лицом, доверительным

управляющим, которое в силу заключенного договора получили от собственника

право на распоряжение его собственностью. Это право может включать совершение

сделок и других юридических действий при получении соответствующего поручения

от собственника или без предварительного согласования с ним. Доверительный

управляющий в своих действиях выступает от своего имени, но по поручению

и за счёт средств своего клиента – собственника имущества, и в случаях,

предусмотренных договором, несёт материальную ответственность за результаты

действий.

Второй

вид трастовых операций – агентские услуги. Участниками агентских услуг

являются:

-

принципал (доверитель) – лицо, поручающее другому лицу выполнить какие-либо

действия и передающее ему свои полномочия;

-

агент – лицо, действующее от имени принципала и выполняющее в точности его

поручение.

В

агентских услугах право собственности на имущество (имущественные права)

остаётся у принципала (доверителя). Агент выполняет лишь функции поверенного. В

соответствии с договором он несет ответственность только за качество исполнения

самого поручения, а не за конечные результаты, последствия данного поручения.

Агент может от имени клиента заключать договора, получать ссуды, выписывать

чеки, оплачивать счета доверителя, оформлять страховые полисы и т. д. Агент

действует за счёт средств принципала и получает от него вознаграждение.

Рассмотрим

подробнее отдельные виды трастовых операций.

Передача

имущества в наследство связана с

соблюдением интересов всех наследников. В ходе данной операции доверительный

управляющий получает решение суда на открытие наследства, собирает наследуемое

имущество, определяет его состав, рассчитывается по долгам, оплачивает

административные издержки и налоги, делит оставшееся имущество между

наследниками в соответствии с завещанием или законом о наследовании.

Управление

имуществом по договору осуществляется

в интересах доверителя (учредителя траста) или бенефициара. Оно может включать

размещение денежных средств, покупку недвижимости с последующим управлением,

формирование портфеля ценных бумаг и другие операции. Обычно физические лица

поручают трастовым подразделениям банка заботу о своём имуществе, поскольку

сами не владеют необходимой информацией и квалификацией. Целью подобной деятельности,

как правило, является извлечение дохода.

Управление

указанными видами имущества актуально и для юридических лиц. Оно способствует

большей эффективности их деятельности и повышению их доходов. Поэтому подобная

операция предлагается банками. Наиболее распространенным вариантом является управление

портфелем ценных бумаг. Трастовое подразделение анализирует состояние

портфеля, следит за изменением фондового рынка и принимает наиболее

рациональные решения по качеству портфеля ценных бумаг, корректировке его

ориентации и содержимого.

В

ряде случаев возникает необходимость опеки или попечительства над имуществом

лиц недееспособных или частично утративших дееспособность. Трастовые

подразделения банка, накопившие большой опыт по управлению имуществом и имущественными

правами, способны эффективно выполнять эти функции, заключать сделки, оформлять

договора, решать спорные вопросы, защищая интересы подопечных.

Управление

средствами пенсионных фондов.

Подобные негосударственные фонды «обладают долгосрочными ресурсами и нуждаются

в их эффективном размещении. Трастовые операции банков позволяют пенсионным

фондам не только поместить денежные средства на банковские депозиты, но и

сформировать рациональный портфель ценных бумаг, с тем чтобы способствовать

получению дохода, достаточного для возмещения расходов по деятельности и роста

активов пенсионных фондов.

Создание

таких фондов и рациональное управление ими со стороны трастовых подразделений

способствует материальному обеспечению членов фондов. Если пенсионные фонды

образованы фирмой, предприятием, то возникают дополнительные стимулы к

повышению производительности труда персонала и стабилизации кадрового состава.

Управление

благотворительными и другими фондами специального назначения (например, фонды помощи, создаваемые учебными

заведениями, местными властями и т.д.) со стороны трастовых подразделений

выполняет две функции: 1) размещение средств фондов; 2) их распределение в

соответствии с задачами фондов. Поручение трастовым подразделениям банка

управления фондами эффективно, так как круг трастовых операций в банках

достаточно обширен и накоплен богатый опыт их выполнения.

Управление

инвестиционными компаниями и фондами.

В 1993 – 1994гг. в России активно создавались инвестиционные фонды и компании.

Насчитывалось более трехсот. В настоящее время выжили считанные десятки. Имели

место крупные потери финансовых ресурсов. Особенно существенно пострадали

средства физических лиц. Одной из важнейших причин случившегося было отсутствие

в инвестиционных фондах специалистов по управлению денежными средствами и

ценными бумагами. К тому же развитие трастовых операций коммерческих банков

России в этот период находилось на начальном этапе. В зарубежной банковской

практике управление средствами инвестиционных фондов и компаний относится к

числу наиболее распространенных трастовых операций.

В

ходе операций банки не только занимаются размещением денежных средств фонда, но

и ведут реестр его акционеров, помогают распределять доходы, выплачивают

дивиденды, размещают акции фондов и выполняют другие функции.

Трастовые

подразделения банков оказывают физическим и юридическим лицам и агентские

услуги по работе на фондовом рынке.

Существуют

и другие агентские услуги, связанные с обслуживанием фондового рынка. При

развитых трастовых операциях их состав велик.

Хранение

и передача денежных и прочих ценностей

направлены на гарантирование прав и интересов сторон. Данные услуги могут

включать:

-

прием ценных бумаг, документов и других ценностей на хранение;

-

предоставление для этого сейфовых ячеек;

- организация

передачи ценностей другому лицу;

-

хранение акций, облигаций с извещением клиента о поступлении дохода или

выигрыше;

-

хранение с последующей доставкой ценностей клиенту или лицу, указанному им.

В

настоящее время в некоторых коммерческих банках России (в частности, в

Сбербанке РФ) внедрена операция по гарантированию передачи крупных денежных

среде при сделках с недвижимостью. Для этого клиент арендует сейфовую ячейку,

оформляет договор с банком, по которому партнер клиента при купле-продаже недвижимости

получает доступ к содержимому ячейки (денежные средства) только после

выполнения определенного условия (передаче права собственности на

недвижимость). При данной услуге практически исключается риск мошенничества и

утраты денежных средств.

Важным

видом агентских услуг является оформление доверенности, завещания других

юридических и нотариальных документов. Российские банки уже предоставляю

клиентам подобные услуги по вкладам. Однако практика зарубежных банков в это

плане значительно шире. В частности, сберегательные кассы Германии предлагают

клиентам услуги по подбору необходимой недвижимости (жилые дома, квартиры) с

желаемыми качествами, консультированию клиентов по операциям с недвижимостью,

включая оформление всех документов по купле-продаже, аренде.

К

числу агентских услуг также относится депозитарное обслуживание

эмитентов ценных бумаг. Оно может распространяться как на государственных

эмитентов, так и на акционерные общества. Ряд коммерческих банков осуществляет

депозитарное обслуживание государственных краткосрочных и казначейских

обязательств. Сбербанк России работал с облигациями государственного

сберегательного займа для физических лиц, осуществляя их размещение, продажу,

погашение и выплату купонного дохода.

В

целом депозитарное обслуживание может включать следующие операции:

-

хранение глобального или частичного сертификата ценных бумаг;

-

ведение реестра акционеров;

-

ведение бухгалтерского учета и отчетности эмитента;

-

размещение его акций и других ценных бумаг;

-

организация обмена акций на новые или облигаций на акции;

-

выплата дивидендов по акциям и дохода по облигациям;

-

возврат (частичный или полный) отзывных облигаций или привилегированных акций

при их досрочном отзыве эмитентом.

Достаточно

часто депозитарное обслуживание предлагается таким собственникам ценных бумаг,

как предприятия, организации, акционерные общества, компании, инвестиционные

фонды, финансовые компании, органы государственной власти и пр.

В

целом перечисленные выше трастовые операции не исчерпывают их разнообразия. В

банковской системе западных стран их перечень включает несколько сот видов. В

России в настоящее время формируются условия для развития и расширения

трастовых операций. И одним из таких условий является эффективная организация

трастовых операций, включая создание специализированных банковских служб.

7. Международные операции коммерческих банков.

Необходимость

расчетов в иностранной валюте обусловлена развитием международных отношений и

международной торговли, а также использованием различных денежных единиц

контрагентами разных стран. Для осуществления расчетов в иностранной валюте и

обслуживания экспортеров (импортеров), коммерческий банк должен иметь лицензию,

позволяющую осуществлять валютные операции и развитую корреспондентскую сеть за

рубежом. Только в этом случае банк может заниматься международными расчетами.

Международные

расчеты – это платежи по обязательствам юридических и физических лиц одной

страны по отношению к требованиям и обязательствам юридических и физических лиц

другой страны. Международные расчеты осуществляются безналичным путем в форме

записей по счетам банка. Для этого между банками различных стран

устанавливаются корреспондентские отношения (с открытием корреспондентских

счетов). В корреспондентских соглашениях отражается характер счета, валюта

счета, возможность и порядок перевода средств со счета, порядок взимания

комиссионных, сумма минимального остатка на счете, а также возможность

овердрафта. При международных расчетах все документы оформляются на английском

языке с указанием кода пользователей. В коде указывается не только

страна-участница расчетов, но и банковская организация, ее месторасположение.

Наиболее

распространенными формами передачи платежных инструкций являются почта,

телеграф, телекс и система Свифт (это общество всемирных межбанковских

коммуникаций). Преимущества системы Свифт: высокая скорость расчетов,

надежность передачи информации, экономичность расчетов.

Средствами международных расчетов являются банковский чек, простой и переводной

вексель, пластиковые карточки.

Формы

международных расчетов аналогичны формам внутренних расчетов, но имеют ряд

особенностей[10]:

·

Это определенные отношения

участников международных сделок и их банков по поводу оформления, пересылки,

обработки и оплаты документов;

·

Международные расчеты имеют

документарный характер (оплата против документа);

·

Унификация правил и обычаев

основных форм расчетов.

Коммерческие

банки проводят международные расчеты по поручению своих клиентов в 3-х формах:

банковский перевод, документарное инкассо, документарный аккредитив. Эти формы

отличаются по степени участия банков в их проведении. Минимальная степень – при

банковском переводе: банк лишь выполняет поручение клиента. Более значимая

степень участия – при использовании инкассо: банк осуществляет контроль за

передачей документов и выдачей их плательщику в соответствии с инструкцией

доверителя. Максимальная степень участия при аккредитивной форме расчетов: банк

предоставляет платежное обязательство и при выполнении получателем всех условий

аккредитива осуществляет выплаты. Так возрастает обеспечение платежа для

экспортера: оно минимально при переводе и максимально при аккредитиве.

1)

Банковский перевод (прямой платеж) представляет простое поручение банка своему

корреспонденту выплатить определенную сумму денег по просьбе и за счет

перевододателя иностранному получателю (бенефициару) с указанием способа

возмещения (дебетовать Лоро, кредитовать Ностро) банку плательщика выплаченной

им суммы. Банк несет ответственность за надлежащее доведение платежа до

получателя; за выбор банка-корреспондента. При использовании валового способа

платежа перевод выгоден импортеру, поскольку он получает и товары, и документы

до начала оплаты. В международной банковской практике применяют и другой вид

перевода – авансовый: 10-15% от стоимости контракта перечисляется заранее, а

оставшаяся сумма – за фактически поставленный товар. Этот способ платежа не

выгоден импортеру, так как он представляет скрытую форму кредитования и создает

риск неплатежа.

2)

Документарное инкассо согласно Унифицированным Правилам по Документарному

Инкассо (УПДИ) – это операции, осуществляемые банками на основании полученных

от клиентов инструкций в целях:

·

Получения акцепта или

осуществления платежа;

·

Передача коммерческих документов

против акцепта;

·

Выдача документов на других

условиях.

Различают

документарное и чистое инкассо. Документарное инкассо – это инкассо финансовых

и коммерческих документов. Чистое инкассо – это инкассо только финансовых

документов (векселя, чеки, расписки, и прочие документы для платежа деньгами).

Эти документы имеют финансовую силу и не содержат ссылок на товары.

Коммерческие документы обслуживают обращение товаров и содержат полную их

характеристику (счета-фактуры, товарно-транспортные документы, сертификаты

качества, страховые документы и пр.).

3)

Документарный аккредитив определяется Унифицированными Правилами по

Документарному Аккредитиву (УПДА) как соглашение, в силу которого банк,

действуя по просьбе и на основании инструкций клиента должен:

·

произвести платеж третьему лицу

или его приказу;

·

акцептовать (т.е. учесть, купить)

тратты против предусмотренных документов, если соблюдены все условия

аккредитива.

8. Сберегательный банк Российской Федерации.

Сберегательный

Банк Российской Федерации – старейший банк страны и единственный банк,

сохранивший свою структуру после распада СССР. Новые экономические реалии,

рыночные реформы начала 90-х годов требовали серьезных изменений в работе

Банка, быстрого реагирования на изменяющуюся ситуацию. Главными задачами первых

лет деятельности в новых условиях стали задачи сохранения целостности системы

Банка, удержания позиций на рынке розничных банковских услуг и вкладов

населения, создания материально-технической базы, обеспечивающей необходимые

условия для обслуживания клиентов. Решение этих задач стало возможным благодаря

жесткой централизации структуры управления Банком.

К

1996 году период гиперинфляции закончился, и экономическая ситуация в стране

существенно изменилась. Основная задача Банком была решена: система Сбербанка

России устояла и сохранила основу. Банк сформировал стабильную ресурсную базу,

нарастил потенциал отделений и филиалов. Перед Банком встала задача

эффективного управления привлекаемыми ресурсами. Принятая в 1996 году собранием

акционеров Концепция развития Сбербанка России до 2000 года была нацелена на

трансформацию в универсальный коммерческий банк, в частности, через развитие

банковского обслуживания корпоративных клиентов с сохранением специализации и

лидерства на рынке розничных услуг. Концепция подчеркивала приоритетность

участия Банка в решении актуальных и сегодня общенациональных задач

оздоровления денежно-кредитных отношений, развития отечественной экономики, участия

в крупных государственных проектах, имеющих важное социальное значение.

Правильность

определенного Концепцией направления развития была подтверждена во время

кризиса финансовой системы страны в 1998 году. Сбербанк России не только

подтвердил репутацию самого надежного банка страны, пройдя кризис с минимальным

уровнем потерь, но и обеспечил доступ к банковским услугам значительному

количеству новых клиентов. Реализуя принятую Концепцию, Сбербанк России к 2000

году значительно укрепил свои позиции на приоритетных сегментах рынка. Сбербанк

России сохранил лидирующие позиции на рынке розничных банковских услуг, доля в

общем объёме рублевых вкладов населения достигла 87%. Несмотря на падение

реальных доходов населения и отставание законодательной базы, Банк последовательно

развивает кредитование физических лиц, и в объеме банковских кредитов,

полученных населением страны, на долю Сбербанка России приходится более 20%.

Существенно укрепились позиции Банка в обслуживании корпоративных клиентов:

доля Банка на рынке составляет около 25%, более 1 миллиона юридических лиц –

клиенты Сбербанка России. Банк продолжает активно работать на рынке внутренних

и внешних государственных обязательств, корпоративных ценных бумаг.

Наращивая

присутствие на приоритетных сегментах финансового рынка, Банк стремился

обеспечить адекватное увеличение собственного капитала, диверсифицировать

ресурсную базу, улучшить структуру активов, повысить рентабельность работы.

Размер капитала на начало 2000 года составил 29,6 млрд. рублей. Прирост капитала,

в основном, обеспечивался чистой прибылью Банка, которая только в 1999 году

составила 8,4 млрд. руб. Существенно изменилась структура привлеченных средств.

С 1995 года доля корпоративных клиентов в привлеченных средствах увеличилась

более чем в 4 раза. Качественно изменилась и структура активов Банка.

Определенная Концепцией политика приоритетного направления инвестиций в

реальный сектор экономики реализовалась в значительном росте кредитного

портфеля Банка, который на начало 2000 года составил 46% от размещенных

средств, превысив объем вложений Банка в государственные ценные бумаги.

Кредитный портфель Банка превышает 30% общего объема кредитов юридическим

лицам. Значительно сократились объемы межбанковских кредитов, которые на

текущий момент представляют собой, в основном, инструмент управления

краткосрочной ликвидностью. Последовательно наращивается участие Банка в сфере

инвестиционного кредитования и проектного финансирования. Объем инвестиционных

долгосрочных кредитов на начало 2000 года превысил 10,5 млрд. рублей и 320 млн.

долларов.

Курс

на трансформацию в универсальный коммерческий банк потребовал значительного

расширения набора банковских продуктов и услуг, предоставляемых физическим

лицам и корпоративным клиентам. Произошло существенное развитие бизнеса

банковских карт (доля на рынке — более 20%), количество эмитированных карточек

превысило 1,5 миллиона, динамично развивается собственная эквайринговая сеть.

Выросли объемы операций с драгоценными металлами (доля на первичном рынке —

20%), которые включают кредитование добычи золота и серебра, реализацию

драгоценных металлов населению, Банку России, экспорт и продажу на мировых

финансовых рынках. Продолжено совершенствование расчетной системы Сбербанка

России, которая сегодня ежедневно обрабатывает более ста тысяч межрегиональных

платежей. Значительное развитие получили казначейские операции Банка на

денежном и фондовом рынках, созданы Дилинг-центр и Депозитарий Сбербанка

России.

Существенно

изменилась система управления Банком. Обеспечивается единая процентная

политика, учитывающая региональные особенности, действует централизованная

система контроля, учета и управления рисками, управления финансовыми потоками и

ликвидностью. Разработана и постоянно совершенствуется современная методическая

и регламентная база операций Банка, утверждены подходы к развитию новых видов

бизнеса. Единая система нормативов и лимитов обеспечивает необходимую

децентрализацию управления в сочетании с усилением вертикальной системы

контроля. На постоянной основе ведется работа по совершенствованию

организационной структуры Банка, оптимизации филиальной сети.

Предпринятые

меры позволили Банку, не имея льгот и преференций, работая с другими банками в

рамках единой, установленной Банком России нормативной базы, стать лидером на большинстве

сегментов рынка, успешно конкурировать с крупными коммерческими кредитными

организациями на российском рынке банковских операций и услуг.

Цели,

поставленные в 1996 г. Концепцией развития Банка на период до 2000 г.,

достигнуты, намеченные стратегические задачи выполнены, создана необходимая

основа для дальнейшего развития. Условия политической стабилизации и начала

экономического роста в стране дают Банку новые возможности роста, увеличения

вклада в развитие экономики и банковской системы России. Лидирующие позиции

Банка на основных сегментах финансового рынка, накопленные финансовые ресурсы,

технологический и кадровый потенциал, создают основу для планирования развития

Банка на среднесрочную перспективу и требуют постановки стратегических целей и

задач Банка, приоритетных направлений его развития на ближайшие пять лет.

Заключение

Современная

российская банковская система стала формироваться с 1988 г., и сегодня, пройдя

16-тилетний рыночный путь развития, она отличается большим динамизмом, российские

банки активно осваивают новые услуги и операции, выходят на международные

рынки, внедряют прогрессивные информационные технологии. Их внешнее окружение

отличается нестабильностью, требования надзорных и регулирующих органов часто

изменяются и пересматриваются. На нынешнее состояние российской банковской

системы в значительной степени повлиял и кризис 1998 года, после чего

количество коммерческих банков стало постепенно уменьшаться, достигнув к концу

2002 года показателя 1874 (на начало 1999 года – 2451).

Коммерческие

банки России функционируют на основании лицензий, выдаваемых ЦБ РФ, и могут

выполнять на основе их следующие операции:

·

активные операции, состоящие в

размещении собственных и привлеченных ресурсов с целью привлечения дохода;

·

пассивные операции, состоящие в

формировании ресурсной базы банка;

·

кассовые, т. е. операции по

ведению счетов физических и юридических лиц;

·

расчетные, т. е. операции по

перечислению денег и финансовому обслуживанию экономических субъектов, которое

осуществляется, как правило, в безналичном порядке;

·

трастовые, т. е. операции,

направленные на управление имуществом и осуществление других услуг по поручению

клиента и в его интересах;

·

международные и др.

Прибыль

современного российского банка формируется в основном за счет кредитования

юридических и физических лиц, инвестиций в ценные бумаги и уставные капиталы

других предприятий, операций по ведению счетов юридических лиц и др. В

банковской деятельности в РФ государственные органы не устанавливают

специализации банков, например, на осуществление инвестиционной, ипотечной

деятельности и т. д. Российские банки могут беспрепятственно участвовать на

рынке фондовых ценностей.

Интересны

и мировые тенденции развития российских банков. До кризиса (1998 г.) количество

российских банков в рейтинге "The Banker"

неуклонно росло и по итогам 1997 г. достигло 12. Впоследствии повторить этот

результат удалось лишь по итогам 2001 г., когда к Сбербанку, Внешторгбанку,

Газпромбанку, МДМ-банку и Собинбанку присоединились Международный промышленный

банк, Внешэкономбанк, Альфа-банк, Росбанк, а к 2004 году их оказалось 17.

Несмотря на неуклонный рост уставных капиталов, активов и прибылей, российским

банкам еще достаточно далеко до мировых лидеров.

Список литературы.

1.

Александрова Н. Г., Александров Н.

А. Банки и банковская деятельность для клиентов. – СПб.: Питер, 2003.

2.

Балабанов И. Т., Гончарчук О. В.,

Савинская Н. А. Деньги и финансовые институты. – СПб.: Питер, 2000.

3.

Банки и банковское дело / Под

редакцией И. Т. Балабанова. – СПб.: Питер, 2001.

4.

Банковское дело / Под редакцией В.

И. Колесникова и Л. П. Кроливецкой. – М.: Финансы и статистика, 1999.

5.

Банковское дело / Под редакцией Г.

Н. Белоглазовой и Л. П. Кроливецкой. – СПб.: Питер, 2002.

6.

Банковское дело / Под редакцией О.

И. Лаврушина. – М.: Финансы и статистика, 1999.

7.

Деньги, кредит, банки / Под

редакцией О. И. Лаврушина. – М.: Финансы и статистика, 1999.

8.

Жарковская Е., Арендс И.

Банковское дело. – М.: Омега-Л, 2003.

9.

Колпакова Г. М. Финансы. Денежное

обращение. Кредит. – М.: Финансы и статистика, 2003.

10.

Маркова О. М., Сахарова Л. С.,

Сидоров В. Н. Коммерческие банки и их операции. – М.: Банки и биржи, ЮНИТИ,

1995.

11.

Никитина Т. В. Банковский

менеджмент. – СПб.: Питер, 2003.

12.

Общая теория денег и кредита / Под

редакцией Е. Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1995.

13.

Свиридов О. Ю. Банковское дело. –

М.: Март, 2002.

14.

Тарасов В. И. Деньги, кредит,

банки: учебное пособие. – Минск: Интерпрессервис, 2003.

15.

Финансы. Денежное обращение.

Кредит: Учебник для вузов / Под редакцией Л. А. Дробозиной. – М.: Финансы,

ЮНИТИ, 1997.

16.

Хруцкий В. Финансы и кредит. – М.:

Финансы и статистика, 2002.

[1] Банковское дело / Под редакцией Г. Н. Белоглазовой и

Л. П. Кроливецкой. – СПб.: Питер, 2002.

[2] Балабанов И. Т., Гончарчук О. В., Савинская Н. А.

Деньги и финансовые институты. – СПб.: Питер, 2000.

[3] Колпакова Г. М. Финансы. Денежное обращение. Кредит.

– М.: Финансы и статистика, 2003.

[4]

Банковское дело / Под редакцией В. И.

Колесникова и Л. П. Кроливецкой. – М.: Финансы и статистика, 1999.

[5]

Банковское дело / Под редакцией Г. Н.

Белоглазовой и Л. П. Кроливецкой. – СПб.: Питер, 2002.

[6]

Деньги, кредит, банки / Под редакцией О. И.

Лаврушина. – М.: Финансы и статистика, 1999.

[7]

Тарасов В. И. Деньги, кредит, банки: учебное

пособие. – Минск: Интерпрессервис, 2003.

[8]

Хруцкий В. Финансы и кредит. – М.: Финансы и статистика,

2002.

[9]

Никитина Т. В. Банковский менеджмент. – СПб.:

Питер, 2003.

[10]

Деньги, кредит, банки / Под редакцией О. И.

Лаврушина. – М.: Финансы и статистика, 1999.