Курсовая работа: Банковские риски и методы управления ими

КУРСОВАЯ РАБОТА

"Банковские риски и методы управления ими"

Содержание

Введение

1. Основы теории

риск-менеджмента в коммерческом банке

2. Классификация

банковских рисков

3. Способы управления

банковскими рисками

Заключение

Список использованной

литературы

Введение

Понятие

банковского риска появилось в российской экономической литературе лишь в

последние годы в связи с ориентацией на развитие рыночных отношений в нашем

государстве.

Банковские

риски входят в систему экономических рисков, а поэтому являются сложными уже по

своей природе. Находясь в системе, они испытывают на себе влияние других

экономических рисков, являясь одновременно специфическими, самостоятельными

рисками.

Вопрос

о риске в экономике очень важен, поскольку с ним тесно связан процесс принятия

решений в условиях информационной неопределенности. Разобраться в том, что такое

риск, очень важно. Практический опыт свидетельствует, что тот, кто умеет

рисковать, – оказывается в большом выигрыше. Поэтому люди, обладающие

способностью к риску, но подчиняющиеся при этом необходимым регламентациям, – важное

достояние экономического сообщества, ценный ресурс устойчивого развития

современной национальной экономики.

Далее

подробно рассмотрим банковские риски, их классификацию и методы управления ими.

1. Основы теории риск-менеджмента в коммерческом банке

Риски

всегда сопутствовали деятельности человека. Они могут формироваться извне и

внутри объекта или процесса и присуши как хаотическим системам, так и системам

упорядоченным.

Неограниченное

во времени и в пространстве распространение рисков предопределило повышенное

внимание к ним и послужило основой и причиной неоднозначных подходов к

трактовкам самого понятия «риск». Вариации при этом очень значительны – от

попыток сформулировать по возможности общее, всеобъемлющее определение,

пригодное для идентификации любых видов и проявлений рисков, до

специализированных формулировок рисков, нацеленных на конкретные, достаточно

узкие сферы их формирования и реализации.[1]

Разнообразные

трактовки понятия «риск», формулируемые различными школами, можно свести к

следующим.

1.

Конкретная опасность, угроза наступления каких-либо неблагоприятных,

нежелательных событий, негативных последствий собственных или чьих-либо

действий.

2.

Неопределенность, т.е. трудность предвидения, прогноза исполнения наблюдаемого

или управляемого процесса как по сценарию, так и по результату.

3.

Неизвестность, естественная или искусственная (секретность, зарегулированность,

непрофессионализм) недостаточность информации об исходных условиях, процессе,

окружающей среде, потенциальном результате.

4.

Неисполнимость, несоблюдение запланированного сценария процесса или ожидаемого

его результата.

5.

Возможность, вероятность наступления чего-либо негативного, опасного, несущего

угрозу. Здесь трактовки рисков варьируются от общих до достаточно

специализированных, конкретных. Это и вероятность потери части своих средств,

недополучения доходов или произведения дополнительных расходов в результате

осуществления запланированных финансовых операций, и вероятность случайного негативного

изменения в связи с неопределенностью будущей ситуации, и вероятность

отклонения реальных происходящих событий от ожидаемых ранее средних значений, и

потенциальная возможность наступления нежелательного события, и т.п.

6.

Вариативность, т.е. наличие параллельных сценариев возможного развития процесса

и реализации проекта, часто на первый взгляд внешне малозначимых, но вместе с

тем реально определяющих конкретный вариант осуществления сценария.

Существует

и ряд специфических определений, пo-своему логично характеризующих категорию риска.

Например – «стоимостное выражение вероятности события, ведущего к потерям», или

переходная область между порядком и хаосом, «недостаточность надежности и

устойчивости», событие, или группа родственных случайных событий, наносящих

ущерб объекту, несущему данный риск, действие в расчете на счастливый,

благоприятный исход.

«Риск»

может значительно варьироваться. В общем риск можно охарактеризовать как

наличие определенной опасности, как вероятность не наступления ожидаемого

события или наступления чего-либо негативного, нежелательного, как

неизвестность, недостаток необходимой информации об условиях и ходе реализации

проекта, как вариативность управляемого процесса, а часто и как определенное

поведение в конкретных нестабильных ситуациях.

Сущность

риска часто смешивается с его последствиями, и о риске говорят как об упущенной

выгоде, о косвенном (побочном) финансовом ущербе, о незапланированных затратах

и об иных по сути финансовых результатах риска.

Очевидно,

что разноплановые подходы может частично сбалансировать комплексная трактовка

понятия риск, рассматривающая его как структурированную категорию, включающую

наиболее общие схемы формирования, реализации и проявления рисков.

С

этих позиций вполне логичным представляется следующее определение. Риск – это

порождаемая неопределенностью проявлений агрессивных факторов внешних и

внутренних сред возможность отклонения реального протекания управляемого

(наблюдаемого) процесса от предполагаемого сценария и в итоге от ожидаемого

результата (цели).[2]

Под

банковским риском принято понимать вероятность, а точнее угрозу, потери банком

части своих ресурсов, возникновения убытков, недополучения доходов или

совершения дополнительных расходов в результате осуществления финансовых

операций по сравнению с прогнозируемым вариантом.[3]

Причины банковского риска – самые разнообразные: экономические кризисы, рост

внешней задолженности, финансовые инновации, инфляционные процессы, рост

расходов банка и др.[4]

Из

рассмотренных выше определений риска, в целом соответствующих позициям разных

школ риск-менеджмента, можно сделать целый ряд заключений, касающихся природы,

содержания и структуры концепции риска. При этом многие подходы, методики и

инструменты управления рисками (менеджмент риска – одна из важнейших областей

современного управления, связанная со специфической деятельностью менеджеров в

условиях неопределенности, сложного выбора вариантов управленческих действий) приобретают

эксклюзивный и более адекватный характер, и сфера риск-менеджмента

соответственно расширяется и диверсифицируется. Это открывает возможность

формирования комплексных схем управления рисками и по направлениям, и по инструментам.

Так,

неуверенность может формироваться целым рядом сфер, концентрирующих как

факторы, так и последствия рисков. Это:

– агрессивные

факторы, окружающей среды (соответственно среды рассматриваются как более или

менее подвижные, взаимосвязанные, неопределенные);

– особенности

управляемого или наблюдаемого процесса (предполагается, что процессы могут быть

более или менее стабильны, стандартны, сложны, многовариантны, более или менее

информационно обеспечены);

– специфика

объектов управления (сферы их деятельности, организационные структуры,

политика, корпоративная культура и иные характеристики могут значительно

различаться по стабильности, адекватности, агрессивности);

– отличительные

характеристики субъектов управления.

Информированность

о многообразии этих причин неуверенности, а соответственно и риска, включение их

как базовых составляющих в систему управления рисками является основным

условием эффективного риск-менеджмента.

Итак,

риск-менеджмент – понятие очень широкое, охватывающее самые различные проблемы,

связанные практически со всеми направлениями и аспектами управления.

Риск-менеджмент представляет систему оценки риска, управления риском и

финансовыми отношениями, возникающими в процессе бизнеса. Риском можно

управлять, используя разнообразные меры, позволяющие в определенной степени

прогнозировать наступление рискового события и вовремя принимать меры к

снижению степени риска.[5]

Риски

могут проецироваться либо на самом процессе, либо на его результате, поэтому

можно выделить две стороны риска. Первая – это так называемая факторная сторона

риска, связанная с отклонениями управляемого или наблюдаемого процесса от

предполагаемого сценария его развития. Вторая трактуется как результативная

сторона риска и приводит к несовпадению планируемых и реальных результатов

процесса, выходных и ожидаемых параметров и состояния объекта управления.

Разделение

единого процесса формирования риска на факторную и результативную стороны, на

первый взгляд, достаточно редкое, эксклюзивное явление имеет в основном не практическую,

а теоретическую ценность. Но такие утверждения и убеждения – результат скорее

политических приоритетов теоретических построений, чем итог анализа

практических ситуаций. Детальное выполнение запланированного сценария – редчайшее

явление в технических, социальных и экономических процессах. Но оперативное

вмешательство менеджмента, корректирующее отклонения или компенсирующее

воздействие факторов окружающей среды, в большинстве случаев разрывает,

преобразовывает взаимосвязь между факторной и результативной сторонами риска. В

реальности результативная сторона риска почти всегда формируется на базе его

факторной стороны. Но факторная сторона риска не во всех случаях приводит к

образованию результативной стороны. Таким образом, можно сделать два вывода относительно

менеджмента рисков.

1.

Методы и приемы управления факторной и результативной сторонами риска

значительно различаются методиками, финансированием и организацией, хотя и не

исключены отдельные совмещения.

2.

Методы и принципы управления факторной и результативной сторонами риска

находятся в определенной иерархии с точки зрения их важности, значения,

качества. Естественно, что приемы управления факторной стороной,

предупреждающие потери, играют в риск-менеджменте ведущую роль по сравнению с

компенсирующими уже нанесенные убытки инструментами управления результативной

стороной. Они в риск-менеджменте играют роль «второго эшелона», включаясь,

когда «защитные порядки» факторной стороны «прорваны»

Управление

банковскими рисками – специальный вид менеджерской деятельности, нацеленный на

смягчение воздействия риска на результаты работы банка. Работа менеджера по

рискам нацелена на защиту банка от рисков, угрожающих его доходам, и

обеспечивает решение главной задачи банковского менеджмента – выбор из альтернативных

возможностей оптимального варианта.

Под

политикой риска обычно имеют в виду совокупность мероприятий, целью которых

является реальное снижение опасности принятия неправильных решений и сокращение

потенциальных негативных последствий. Менеджер по рискам обеспечивает

безопасность кредитного учреждения. Его работа идет по следующим направлениям:

– оценка

возможных источников опасности;

– определение

вероятности неблагоприятного события и оценка возможных потерь;

– снижение

риска посредством применения мер по его минимизации.

Анализ

приведенных вариаций трактовок концепции риска позволяет сделать следующий

вывод: риску придают либо общие характеристики неопределенности,

неисполнимости, вариативности с подтекстом их негативных последствий, либо

конкретно сводят риск к опасности, ущербу, потерям, убыткам. В этом скрыта

серьезная проблема теории и методологии риск-менеджмента, в первую очередь в

сфере его терминологии. На термин «риск» возложены две неравноценные нагрузки –

и общего определения вероятности отклонений, неопределенности во всех их

проявлениях, и одновременно конкретной увязки характеристик событий с угрозой

наступления чего-либо нежелательного, негативного.

Такая

ситуация делает проблемным поддержание логики построения системы терминов

риск-менеджмента и стандартизацию подходов к управлению рисками. На первый

взгляд, достаточно ввести отдельные термины для обозначения общей концепции и

конкретной ситуации, и проблема будет разрешена. Однако есть ряд причин,

делающих это пока нецелесообразным. Во-первых, данные базовые определения имеют

многовековую историю. За это время они заняли свое место в научных трудах,

учебниках, методических разработках, словарях и комментариях, где это

противоречие, а также множественность трактовок термина вполне мирно уживаются.

Во-вторых, процесс диверсификации терминологии риск-менеджмента еще далек от

завершения, когда, возможно, и будет востребована перестройка всей системы.

2. Классификация

банковских рисков

Существуют несколько

подходов к классификации рисков в деятельности коммерческих банков. То, каким

образом банковские риски будут разделены на виды, зависит от признаков,

положенных в основу классификации.

По времени риски можно разделить на ретроспективные, текущие и

перспективные. Разделение рисков по времени необходимо для того, чтобы,

проанализировав ретроспективные риски, более точно предупреждать текущие и

перспективные риски.

По

степени (объему) банковские риски можно определить как низкие, умеренные и

полные:

– Полный

риск – предполагает потери, равные или сравнимые с вложениями банка в операцию.

Так, сомнительный, безнадежный или потерянный кредит характеризуется полным, т.е.

100-процентным, риском. Прибыли от данной операции банк не получает, а сама

операция находится в зоне недопустимого (неприемлемого) риска;

– Умеренный

риск – соответствует потере небольшой (примерно до 30%) части суммы,

затраченной банком на проведение операции (например, если банку не вернут или

вернут несвоевременно некоторую долю выданного им кредита или процентов за

кредит), однако при условии, что проведение такой операции все равно приносит

прибыль в размере большем, чем требуется для покрытия допущенной банком потери;

в этом случае считается, что операция находится в зоне допустимого

(приемлемого) риска;

– Низкий

риск – позволяет банку получать высокую или приемлемую прибыль практически без

потерь.

Риски

есть смысл делить также на:

– открытые

– не поддающиеся или слабо поддающиеся предупреждению и минимизации;

– закрытые

– хорошо поддающиеся предупреждению и минимизации.[6]

При

определении и изучении банковских рисков, необходимо помнить, что банки в своей

деятельности сталкиваются не с одним определенным риском, а со всей совокупностью

различных видов рисков, отличающихся между собой по месту и времени

возникновения, своему влиянию на деятельность банка, совокупности внешних и

внутренних факторов, влияющих на их уровень, и рассматривать их (риски) необходимо

в совокупности. Изменение одного вида риска вызывают изменения почти всех

остальных видов. Все это, естественно, затрудняет выбор метода анализа уровня

конкретного риска и принятие решения по его оптимизации ведет к углубленному

анализу множества других рисковых факторов. (Обобщенная схема банковских рисков

в приложении 1).

В

соответствии с Положением Банка России от 16 декабря

2003 года №242-П «Об организации

внутреннего контроля в кредитных организациях и банковских группах»,

зарегистрированным в Министерстве юстиции Российской Федерации 27 января

2004 года №5489 («Вестник

Банка России» от 4 февраля

2004 года №7), под

банковским риском понимается присущая банковской деятельности возможность

(вероятность) понесения кредитной организацией потерь и(или) ухудшения

ликвидности вследствие наступления неблагоприятных событий, связанных с

внутренними факторами (сложность организационной структуры, уровень

квалификации служащих, организационные изменения, текучесть кадров и т.д.)

и(или) внешними факторами (изменение экономических условий деятельности

кредитной организации, применяемые технологии и т.д.).

К

типичным банковским рискам относятся:

1.

Кредитный риск – риск

возникновения у кредитной организации убытков вследствие неисполнения,

несвоевременного либо неполного исполнения должником финансовых обязательств

перед кредитной организацией в соответствии с условиями договора.

К

указанным финансовым обязательствам могут относиться обязательства должника по:

– полученным

кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим

размещенным средствам, включая требования на получение (возврат) долговых

ценных бумаг, акций и векселей, предоставленных по договору займа;

– учтенным

кредитной организацией векселям;

– банковским

гарантиям, по которым уплаченные кредитной организацией денежные средства не

возмещены принципалом;

– сделкам

финансирования под уступку денежного требования (факторинг);

– приобретенным

кредитной организацией по сделке (уступка требования) правам (требованиям);

– приобретенным

кредитной организацией на вторичном рынке закладным;

– сделкам

продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых

активов);

– оплаченным

кредитной организацией аккредитивам (в том

числе непокрытым аккредитивам);

– возврату

денежных средств (активов) по сделке по приобретению финансовых активов с

обязательством их обратного отчуждения;

– требованиям

кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Концентрация

кредитного риска проявляется в предоставлении крупных кредитов отдельному

заемщику или группе связанных заемщиков, а также в результате принадлежности

должников кредитной организации либо к отдельным отраслям экономики, либо к

географическим регионам или при наличии ряда иных обязательств, которые делают их

уязвимыми к одним и тем же экономическим факторам.

Кредитный

риск возрастает при кредитовании связанных с кредитной организацией лиц

(связанном кредитовании), т.е. предоставлении кредитов отдельным физическим или

юридическим лицам, обладающим реальными возможностями воздействовать на

характер принимаемых кредитной организацией решений о выдаче кредитов и об

условиях кредитования, а также лицам, на принятие решения которыми может

оказывать влияние кредитная организация.

При

кредитовании связанных лиц кредитный риск может возрастать вследствие

несоблюдения или недостаточного соблюдения установленных кредитной организацией

правил, порядков и процедур рассмотрения обращений на получение кредитов,

определения кредитоспособности заемщика и принятия решений о предоставлении

кредитов.

При

кредитовании иностранных контрагентов у кредитной организации также могут

возникать страновой риск и риск неперевода средств.

2.

Страновой риск (включая риск неперевода средств) –

риск возникновения у кредитной организации убытков в результате неисполнения

иностранными контрагентами (юридическими, физическими лицами) обязательств

из-за экономических, политических, социальных изменений, а также вследствие

того, что валюта денежного обязательства может быть недоступна контрагенту из-за

особенностей национального законодательства (независимо от финансового

положения самого контрагента).

3.

Рыночный риск – риск

возникновения у кредитной организации убытков вследствие неблагоприятного

изменения рыночной стоимости финансовых инструментов торгового портфеля и

производных финансовых инструментов кредитной организации, а также курсов

иностранных валют и(или) драгоценных металлов.

Рыночный

риск включает в себя фондовый риск, валютный и процентный риски.

4.

Фондовый риск – риск убытков

вследствие неблагоприятного изменения рыночных цен на фондовые ценности (ценные

бумаги, в том числе закрепляющие права на участие в управлении) торгового

портфеля и производные финансовые инструменты под влиянием факторов, связанных

как с эмитентом фондовых ценностей и производных финансовых инструментов, так и

общими колебаниями рыночных цен на финансовые инструменты.

5.

Валютный риск – риск убытков

вследствие неблагоприятного изменения курсов иностранных валют и(или)

драгоценных металлов по открытым кредитной организацией позициям в иностранных

валютах и(или) драгоценных металлах.

6.

Процентный риск –

риск возникновения финансовых потерь (убытков) вследствие неблагоприятного

изменения процентных ставок по активам, пассивам и внебалансовым инструментам

кредитной организации.

Основными

источниками процентного риска могут являться:

– несовпадение

сроков погашения активов, пассивов и внебалансовых требований и обязательств по

инструментам с фиксированной процентной ставкой;

– несовпадение

сроков погашения активов, пассивов и внебалансовых требований и обязательств по

инструментам с изменяющейся процентной ставкой (риск пересмотра процентной

ставки);

– изменения

конфигурации кривой доходности по длинным и коротким позициям по финансовым

инструментам одного эмитента, создающие риск потерь в результате превышения

потенциальных расходов над доходами при закрытии данных позиций (риск кривой

доходности);

– для

финансовых инструментов с фиксированной процентной ставкой при условии

совпадения сроков их погашения –

несовпадение степени изменения процентных ставок по привлекаемым и размещаемым

кредитной организацией ресурсам; для финансовых инструментов с плавающей

процентной ставкой при условии одинаковой частоты пересмотра плавающей

процентной ставки –

несовпадение степени изменения процентных ставок (базисный риск);

– широкое

применение опционных сделок с традиционными процентными инструментами,

чувствительными к изменению процентных ставок (облигациями, кредитами,

ипотечными займами и ценными бумагами и пр.), порождающих риск возникновения

убытков в результате отказа от исполнения обязательств одной из сторон сделки

(опционный риск).

7.

Риск ликвидности –

риск убытков вследствие неспособности кредитной организации обеспечить

исполнение своих обязательств в полном объеме. Риск ликвидности возникает в

результате несбалансированности финансовых активов и финансовых обязательств

кредитной организации (в том

числе вследствие несвоевременного исполнения финансовых обязательств одним или

несколькими контрагентами кредитной организации) и(или) возникновения

непредвиденной необходимости немедленного и единовременного исполнения

кредитной организацией своих финансовых обязательств.

8.

Операционный риск –

риск возникновения убытков в результате несоответствия характеру и масштабам

деятельности кредитной организации и(или) требованиям действующего

законодательства внутренних порядков и процедур проведения банковских операций

и других сделок, их нарушения служащими кредитной организации и(или) иными

лицами (вследствие некомпетентности, непреднамеренных или умышленных действий

или бездействия), несоразмерности (недостаточности) функциональных возможностей

(характеристик) применяемых кредитной организацией информационных,

технологических и других систем и(или) их отказов (нарушений функционирования),

а также в результате воздействия внешних событий.

9.

Правовой риск – риск

возникновения у кредитной организации убытков вследствие:

– несоблюдения

кредитной организацией требований нормативных правовых актов и заключенных

договоров;

– допускаемых

правовых ошибок при осуществлении деятельности (неправильные юридические

консультации или неверное составление документов, в том числе при рассмотрении

спорных вопросов в судебных органах);

– несовершенства

правовой системы (противоречивость законодательства, отсутствие правовых норм

по регулированию отдельных вопросов, возникающих в процессе деятельности

кредитной организации);

– нарушения

контрагентами нормативных правовых актов, а также условий заключенных

договоров.

10.

Риск потери деловой репутации кредитной организации (репутационный риск) –

риск возникновения у кредитной организации убытков в результате уменьшения

числа клиентов (контрагентов) вследствие формирования в обществе негативного

представления о финансовой устойчивости кредитной организации, качестве

оказываемых ею услуг или характере деятельности в целом.

11.

Стратегический риск –

риск возникновения у кредитной организации убытков в результате ошибок

(недостатков), допущенных при принятии решений, определяющих стратегию

деятельности и развития кредитной организации (стратегическое управление), и

выражающихся в неучете или недостаточном учете возможных опасностей, которые

могут угрожать деятельности кредитной организации, неправильном или

недостаточно обоснованном определении перспективных направлений деятельности, в

которых кредитная организация может достичь преимущества перед конкурентами,

отсутствии или обеспечении в неполном объеме необходимых ресурсов (финансовых,

материально-технических, людских) и организационных мер (управленческих решений),

которые должны обеспечить достижение стратегических целей деятельности

кредитной организации.

Самыми распространенными

методами снижения конверсионных рисков являются:

– хеджирование

– т.е. создание компенсирующей валютной позиции для каждой рисковой сделки

(компенсация одного валютного риска – прибыли или убытков – другим

соответствующим риском);

– валютный

своп двух разновидностей. Первая напоминает оформление параллельных кредитов,

когда две стороны в двух различных странах предоставляют равновеликие кредиты с

одинаковыми сроками и способами погашения, но выраженные в различных валютах.

Второй вариант – просто соглашение между двумя банками купить или продать

валюту по ставке «спот» и обратить сделку в заранее оговоренную дату (в

будущем) по определенной ставке «спот»[7]. В отличие от

параллельных кредитов, свопы не включают платеж процентов;

– метод

«мэтчинга», где путем вычета поступления валюты из величины ее оттока

руководство банка имеет возможность оказывать влияние на их размер;

– метод

«неттинга», который выражается в максимальном сокращении количества валютных

сделок путем их укрупнения. Акцент валютного риска может быть сконцентрирован

на конкретных филиалах, региональных отделениях или центральном звене.

Соответственно, по мере централизации уровень риска частично снимается с

филиалов и конкретных подразделений и переносится на центральное звено.

Принципы международного

бухгалтерского учета учитывают фактор изменения рыночной стоимости путем

соблюдения принципа осторожности. Практически это выражается в ежедневной

переоценке вложений в ценные бумаги в зависимости от их котировок на бирже.

В мировой банковской

практике применяются следующие основные экономические показатели-измерители

кредитного риска:

1. Потери по ссудам /

Ссудная задолженность. Потери по ссудам равны сумме ссуд, которые за данный

период были списаны как невозвращаемые.

2. Чистые списания / Ссудная

задолженность. Чистые списания – это разница между возмещенными ссудами и

списанными ссудами.

3. Возмещенные ссуды / Потери

по ссудам. Возмещенные ссуды – это ссуды, которые первоначально считались

списанными, но затем были погашены.

4. Просроченные ссуды / Ссудная

задолженность.

5. Ссуды, по которым

прекращено начисление процентов / Ссудная задолженность.

6. Ссуды, отнесенные к 4

и 5 группам риска / Ссудная задолженность.

7. Резерв на возможные

потери по ссудам / Ссудная задолженность.

8. Ссуды одному заемщику /

Собственный капитал банка.

9. Ссуды связанным

заемщикам / Собственный капитал банка.

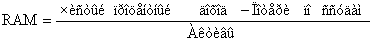

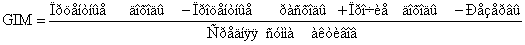

10. Маржа,

скорректированная на риск (RAM):

Маржа, скорректированная

на риск (RAM – Risk Adjusted Margin) – это общая (валовая) процентная маржа (GIM – Gross Interest Margin) скорректированная на

риск кредитных потерь. Она определяется по формуле:

В качестве способов обеспечения

необходимого уровня ликвидности можно привести следующие:

– отзыв или

конверсия кредитов;

– распределение

активов и пассивов путем составления таблицы всех счетов пассивов в целях

выявления, какую часть каждого вида пассивов следует разместить в ликвидные

статьи активов для поддержания определенных коэффициентов ликвидности;

– расширение

масштабов пассивных операций по привлечению средств клиентов;

Внешняя ликвидность может

быть обеспечена путем приобретения банком на рынке таких обязательств, которые

увеличат его запас ликвидных средств. При этом банк, проводя политику

«управления обязательствами», не только повышает свою ликвидность, но и может

обеспечить себе дополнительный доход, с выгодой используя полученные средства.

Такой способ обеспечения ликвидности стал применяться в заметных масштабах в

последнее время, может функционировать при развитом и открытом финансовом рынке

и характерен для крупных банков. Крупные учреждения в финансовых центрах

проводят агрессивную политику управления пассивами и не стремятся

«складировать» ликвидность в активе баланса. В силу своей высокой репутации и

солидного положения последние используют механизм финансовых рынков для покупки

ликвидности в нужный момент с помощью разного рода соглашений и операций.

Пример:

– Продажа ценных

бумаг с обратным выкупом;

– Выпуск на рынки

коммерческих бумаг (сертификаты, облигации, векселя);

– Получение займов и

др.

Анализ приведенных выше

классификаций банковских рисков позволяет выделить базовые критерии, лежащие в

основе классификационной структуры банковских рисков. Такими критериями

являются: сфера возникновения рисков (внутренние, внешние), состав клиентов

банка (форма собственности, отрасль экономики, объем собственного капитала),

вид банковских операций (кредитные, валютные, депозитные и т.д.).

Приведенные классификации

банковских рисков позволяют определить действительное место отдельного риска в

составе общебанковских рисков и его соподчиненность в этой системе. Необходимость

классификации банковских рисков заключается в выборе соответствующего метода

анализа того или иного риска, оценки его уровня и степени влияния на

деятельность банка в целом. Очень важной составной частью выработки стратегии

риска является разработка мероприятий по снижению или предупреждению

выявленного риска. В следующей главе будут рассмотрены наиболее

распространенные мероприятия, направленные на снижение отдельных видов риска.

3. Способы управления

банковскими рисками

Разрабатывая

собственную политику управления рисками, коммерческий банк должен четко

выделить в ней свою стратегию, а также рамки (границы) этой политики. Определяя

стратегию, банк рассматривает целый ряд проблем – от мониторинга риска до его

стоимостной оценки. Стратегия управления риском должна позволять использовать

все возможности развития собственного бизнеса и одновременно удержать риск на

управляемом уровне.

Большую

роль в реализации стратегии играют границы рисковой политики банка. Они

предполагают умение банка выбрать такие риски, которые, он может правильно

оценить и которыми может эффективно управлять. Во всех случаях риски должны

быть качественно определены (идентифицированы) и количественно измерены. Их

анализ и оценка в значительной мере основаны на систематическом статистическом

методе определения того, что какие-то существенные для банка события (главным

образом уже известные ему, знакомые, но также, возможно, и какие-то прежде не

наблюдавшиеся, но предполагаемые) в обозримой будущем произойдут. Обычно эта

вероятность выражается в процентах. Соответствующая работа в банке может

вестись, если выработаны критерии, позволяющие ранжировать альтернативные

события в зависимости от степени риска. Исходным пунктом такой работы является

накопление банком соответствующей статистики по всем операциям за как можно

более длительный период и предварительный статистический анализ всей этой

информации.

Здесь

используются методы:

– статистический

– предполагает анализ статистических рядов за возможно больший промежуток

времени с целью определения приемлемой и недопустимой для данного банка зон

риска. В основе метода, который может быть использован при оценке самых разных

видов рисков банка, лежат сравнения вероятностей возникновения потерь с

частотой их фактического возникновения;

– экспертных

оценок – включает в себя сбор и обработку мнений экспертов, составление

обобщающих рейтинговых оценок (коэффициентов) и их «привязку» к определенным

зонам рисков;

– аналитический

– означает углубленный анализ выявленных зон рисков (с привлечением ранее

названных методов) с целью установить оптимальные уровни приемлемых рисков для

каждого вида операций банка или для их совокупности.

Решив принять

определенный риск, банк должен быть готов управлять этим риском, отслеживать

его. При разработке рисковой политики банк должен придерживаться определенных

принципов, касающихся различных ее направлений и этапов.

Управление

риском можно представить в виде ряда процедур или этапов, следующих друг за

другом:

1-й

этап – выявление, распознавание рисков;

2-й

этап – анализ, количественная оценка рисков;

3-й

этап – способы уменьшения или предупреждения рисков;

4-й

этап – контроль рисков.

Система

управления риском реализуется через конкретные мероприятия, осуществляемые на

уровне стратегического управления, уровне организационных подразделений или в

рамках взаимодействия ряда подразделений для контроля риска при той или иной

сложной операции. Основными элементами системы управления рисками являются:

– Установление

лимитов. Установление лимитов относится к определению предельно допустимого

уровня риска, который руководство банка готово принять в соответствии со своей

стратегией. Эти лимиты устанавливаются во внутрибанковских положениях,

инструкциях и методиках.

– Выявление

и измерение риска.

– Контроль

риска. Данная функция относится к деятельности рядовых банковских работников,

руководителей различного уровня и учредителей. Для эффективного рискового

контроля необходимы: правильная система распределения полномочий; проработанные

должностные инструкции; совершенные каналы передачи информации.

– Мониторинг

риска. Данный термин означает регулярную независимую систему оценки и контроля

рисков с механизмом обратной связи. Мониторинг реализуется через информационные

должностные отчеты, внутренний и внешний аудит и деятельность, подобную

кредитному анализу.

Существуют

многочисленные модели, позволяющие измерить риск на основе его возможного

влияния на прибыль, чистый процентный доход или собственный капитал. Способы

управления финансовыми рисками представлены в приложении 4.

Нормативной

базой процесса формирования и реализации рисковой политики банка является Положение

ЦБ РФ от 16 декабря 2003 года №242-П «Об организации внутреннего

контроля в кредитных организациях и банковских группах»

В рамках банковской

рисковой политики можно выделить следующие способы управления рисками.

Страхование рисков,

связанных с кредитами, выдаваемыми банками, стало первым шагом в развитии

страхования банковских рисков. В процессе сотрудничества банков и страховых

компаний выработался целый комплекс страховых услуг, обеспечивающих реальную

защиту одновременно кредитных ресурсов банка и имущественных интересов

заемщика. Основные составляющие этого комплекса – страхование жизни заемщика и

страхование имущества, являющегося предметом договора залога / ипотеки,

заключенного в связи с кредитом. Кроме того, он может быть дополнен

страхованием риска потери работы заемщиком, страхованием возможных судебных

издержек, связанных с обращением в банк взыскания на заложенное имущество или

на доходы заемщика, а при страховании рисков, связанных с ипотечными кредитами,

– и страхованием ответственности риэлтера.

Банки

представляют собой организации системного риска. Среди многообразных рисков,

присущих банковской деятельности, особое место занимает кредитный риск,

поскольку кредитные вложения являются преобладающей формой размещения

собственных и привлеченных средств банка, а также наиболее доходной частью

активов банка. Одним из способов сохранения банковских активов, стабильной

работы банковской системы в целом является реальная оценка банками своего

кредитного риска и формирование под него специального резерва на возможные

потери. Система формирования резерва на возможные потери по ссудам применяется в

отечественной банковской практике с 01.01.95 г., и, как показала

действительность, она оправдывает себя на деле, способствуя снижению рисковости

кредитных вложений, повышению ликвидности банков и их устойчивости и

надежности.

Оценка

кредитных рисков для формирования в обязательном порядке резерва проводится

банками как по рублевым кредитам, так и по валютным, включая МБК, вексельные

кредиты, а также задолженность, приравненную к ссудной (по векселям третьих

лиц, приобретенным банком; по суммам, не взысканным по банковским гарантиям; по

операциям, совершаемым в соответствии с договором финансирования под уступку

денежного требования (факторинг).

Инструкция

ЦБ РФ №62а от 30.06.97 г. (в ред. от 01.08.2004 г.) предусматривает,

что классификация выданных ссуд и оценка кредитных рисков должны производиться

банками на комплексной основе.

В

соответствии с качеством обеспечения, ссуды подразделяются на полностью

обеспеченные, недостаточно обеспеченные и необеспеченные.

К полностью обеспеченным ссудам относятся ссуды, имеющие обеспечение в виде

ликвидного залога с рыночной стоимостью, достаточной для возмещения ссудной

задолженности, всех процентов, а также возможных издержек по реализации

залоговых прав, юридически правильно оформленных; либо выданные под гарантии Банка

России, центрального банка стран из группы развитых, а также векселя, авалированные

этими банками; либо предоставленные под поручительства Правительства РФ,

субъектов РФ, правительств развитых стран. Недостаточно обеспеченными считаются

ссуды, по которым залоговое покрытие является недостаточным, а также ссуды,

выданные под гарантии коммерческих банков группы развитых стран, а также векселя,

авалированные этими банками.[8]

Необеспеченные ссуды – это бланковые ссуды или ссуды, не отвечающие требованиям

по качеству обеспечения двум ранее названным категориям ссуд.

В табл. 1 приводится

информация о нормах резервирования под возможные потери по ссудам различных

категорий. В дополнение к резервам для покрытия конкретных проблемных ссуд Банк

России требует создания статистических резервов в размере 1% от ссуд

стандартной категории.

Таблица 1. Классификация

ссуд по категориям риска в соответствии с требованиями Банка России

| Категория риска |

Вид ссуды |

Норматив резервирования |

| Стандартные |

Все ссуды, кроме

нестандартных, сомнительных и безнадежных |

1% |

| Нестандартные |

– Ссуды,

просроченные на 1–30 дней;

– Ссуды,

однократно переоформленные без изменения условий договора;

– Ссуды с

недостаточным обеспечением, погашение которых задерживается на 1–5 дней;

|

20% |

| Сомнительные |

– Ссуды, погашение

которых задерживается на 30–180 дней;

– Двукратно

переоформленные ссуды на первоначальных условиях;

– Ссуды с

недостаточным обеспечением, погашение которых задерживается на 6–30 дней;

– Ссуды,

однократно пролонгированные с изменением условий договора;

– Необеспеченные

ссуды, погашение которых задерживается на 1–5 дней.

|

50% |

| Безнадежные |

– Ссуды, погашение

которых задерживается более чем на 180 дней;

– Ссуды с

недостаточным обеспечением, погашение которых задерживается более чем на 30

дней.

|

100% |

Формирование

резерва на возможные потери но ссудам производится в момент выдачи кредитов.

Ежемесячно, в последний рабочий день банком осуществляется его корректировка в

зависимости от остатка ссудной задолженности, от изменения оценочных параметров

качества ссуды: обеспечения, изменения условий первоначального кредитного

договора, финансового состояния заемщика, длительности просроченных платежей по

ссуде и процентам.

Использование

созданного резерва на возможные потери по ссудам производится при списании

основного долга с баланса в случае его безнадежности и / или

нереальности ко взысканию. Оно осуществляется по решению Совета директоров или

Наблюдательного Совета банка. Принятое решение о списании ссудной задолженности

с баланса кредитной организации за счет резерва на возможные потери по ссудам в

обязательном порядке по всем крупным ссудам, льготным ссудам, ссудам

инсайдерам, всем необеспеченным ссудам должно подтверждаться процессуальным

документом (определением, постановлением) судебных, нотариальных органов,

свидетельствующем о том, что на момент принятия решения погашение (частичное

погашение) задолженности за счет средств должника невозможно.

Признанные

безнадежными и / или нереальными для взыскания ссуды, не отнесенные к

категории крупных, льготных, необеспеченных, кредитов инсайдерам, могут

списываться за счет резерва на возможные потери по ссудам без обязательного

подтверждения процессуальными документами.

В

том случае, если величина созданного резерва недостаточна для покрытия всей

задолженности, нереальной для взыскания и подлежащей списанию с баланса, то

разница между суммой ссудной задолженности, подлежащей списанию, и резервом,

созданным по указанной ссуде, относится на убытки банка.

Действующая система

покрытия (финансирования) кредитных рисков и их оценки не является устоявшейся

и требует постоянного совершенствования по мере развития системы кредитования,

методов оценки финансового состояния заемщиков и качества выдаваемых ссуд.

Методы управления

валютными рисками (приложение 6.)

Банковский

валютный риск проявляется при открытой валютной позиции (ОВП), которая является

его выражением. Следовательно, эффективное управление валютным риском может быть

обеспечено только на основе эффективного управления ОВП. По экономическому

содержанию в ОВП банка выделяют наличную и срочную составляющие, которые

отражают группировку активов и пассивов (требований и обязательств) в

иностранных валютах в ОВП по срокам до их исполнения. При определении величины

ОВП по конкретной валюте необходимо принимать в расчет все активы (требования)

и пассивы (обязательства) банка / филиала, выраженные в этой валюте.

Существуют

два метода регулирования ОВП:

– хеджирование;

– лимитирование.

Хеджирование

– это метод регулирования ОВП, основанный на создании компенсирующей позиции,

при котором происходит частичная или полная компенсация одного валютного риска

(прибыли или убытков) другим соответствующим риском. Инструментами хеджирования

открытых валютных позиций банка являются:

– Структурная

балансировка заключается в стремлении поддерживать такую структуру активов и

пассивов, которая позволит перекрыть убытки от изменения валютного курса

прибылью, получаемой от этого же изменения по другим позициям баланса. Иначе

говоря, подобная тактика сводится к стремлению иметь максимально возможное количество

«закрытых» позиций, минимизируя таким образом валютные риски. Одним из простейших

и в то же время наиболее распространенных способов балансировки является

приведение в соответствие валютных потоков, отражающих доходы и расходы. Иными

словами, каждый раз, заключая контракт, предусматривающий получение или выплату

иностранной валюты, банк должен стремиться остановить свой выбор на той валюте,

которая поможет ему закрыть полностью или частично уже имеющиеся «открытые»

валютные позиции.

– Заключение

встречных (балансирующих) срочных и наличных сделок по покупке-продаже валюты.

Этот вид хеджирования является наиболее распространенным. Это обусловлено тем,

что конверсионные операции являются наиболее важным видом банковских операций,

оказывающим влияние на ОВП банка. Если у банка сложилась короткая ОВП, то это

означает, что в данной валюте пассивы больше активов и, следовательно,

необходимо заключить встречную сделку по покупке валюты. Если же у банка

сложилась длинная ОВП, то это означает, что в данной валюте пассивы меньше

активов, а следовательно, необходимо заключить встречную сделку по продаже

валюты.

По

экономическому содержанию в ОВП выделяют наличную и срочную составляющие,

характеризующие соответственно уровень наличного и срочного валютного риска,

которому подвергается банк в процессе своей деятельности (см. схему). Каждая из

перечисленных составляющих ОВП в процессе регулирования ОВП имеет различную

способность к изменению общей (итоговой или чистой) величины ОВП.

– Заключение сделок

типа «своп». В процессе своей деятельности банки используют и такие инструменты

хеджирования, которые позволяют при проведении операций, например покупки

валюты, не изменить сложившуюся величину ОВП. В первую очередь это относится к

сделкам типа «своп». Классическая валютная сделка «своп» представляет собой

валютные операции, сочетающие куплю или продажу валюты на условиях наличной

сделки «слот» с одновременной продажей или куплей той же валюты на срок по курсу

«форвард», корректирующиеся с учетом премии или дисконта в зависимости от

движения валютного курса. Сделки «своп» осуществляются по договоренности двух

банков обычно на срок до 6 месяцев. Основное преимущество таких сделок состоит

в том, что они не создают ОВП и временно обеспечивают банк необходимой валютой

без риска, связанного с изменением ее курса (на основе покрытия контрсделкой).

– Досрочный отказ от

исполнения / продление ранее заключенной сделки. Отказ от исполнения

сделки используется, как правило, при так называемых «фиктивных сделках», т.е.

таких, которые не предусматривают реальную поставку средств, заключаются по

взаимной договоренности сторон исключительно в рамках краткосрочной потребности

в регулировании ОВП. Отказ от исполнения сделки может быть также предусмотрен

условиями сделки, в любом случае он должен быть одобрен обеими сторонами и

оформлен соответствующим образом. Если регулирование величины ОВП необходимо

продолжить в том же направлении, то продление ранее заключенной сделки (сделок)

позволит снизить издержки по поиску новых контрагентов.

– Взаимозачет

требований и обязательств по сделкам с одним контрагентом. В результате

проведения взаимозачета размер требований и обязательств сокращается на

одинаковую сумму, что не приводит к изменению величины ОВП, но предназначено

для повышения эффективности контроля за изменением ОВП в результате исполнения

сделок.

Лимитирование открытой

валютной позиции. Лимитирование, в отличие от хеджирования, применяется как

банками, так и контролирующими органами и состоит в добровольном (со стороны

банка) или обязательном (предписанном со стороны контролирующего органа)

ограничении величин открытых валютных позиций банка в соответствии с

установленными лимитами.

К числу наиболее важных

инструментов регулирования банковского валютного риска, а также риска от

изменения цен на драгоценные металлы, которые используются Банком России,

относятся установление ограничений на максимальные уровни указанных видов

рисков для коммерческих банков – лимитов открытых позиций и регламентация

порядка определения (расчета) ОВП и ОПДМ, а также процедур контроля за

соблюдением установленных лимитов в коммерческих банках.

Помимо установления

лимитов на открытые позиции, Банк России определяет для коммерческих банков

порядок расчета ОВП (ОПДМ), а также устанавливает процедуры контроля за

соблюдением требований в отношении позиций валютного риска. Оперативный надзор

за величинами открытых позиций в иностранных валютах и драгоценных металлах

осуществляется территориальными учреждениями ЦБ РФ посредством анализа

отчетности об открытых валютных позициях, которая составляется кредитными

организациями по состоянию на конец каждого операционного дня. Таким образом,

Банк России контролирует величину валютного риска, сложившуюся у банков на

конец операционного дня. В течение операционного дня коммерческие банки могут

открывать и вести валютные позиции исходя из самостоятельной оценки допустимого

уровня валютного риска при условии, что к концу дня валютные позиции должны

быть приведены в соответствие с установленными требованиями.

Операции с ценными

бумагами занимают второе место среди всех активных операций, проводимых

банками. По сравнению с кредитными операциями, операции с ценными бумагами

обеспечивают более высокий уровень доходов и меньший риск. Но тем не менее

риски вложения в ценные бумаги высоки и требуют постоянного управления ими.

К основным методам

снижения риска относятся:

– диверсификация

фондового портфеля;

– методы

анализа эффективности вложений в ценные бумаги;

– создание

резервов для покрытия возможных убытков;

– хеджирование

– страхование контрактов от неблагоприятного изменения цен, что предусматривает

поставки ценных бумаг в будущем по фиксированным ценам (опционные и фьючерсные

контракты) и др.

С

точки зрения своевременности принятия решения по предупреждению возможных

потерь различают следующие формы управления рисками: активная, адаптивная,

консервативная (пассивная).

– Активная

форма управления факторами риска означает максимальное использование имеющейся

информации и средств управления для минимизации рисков. При этой форме

управления управляющие воздействия определяют факторы и события хозяйственной

жизни.

– Адаптивная форма

управления факторами риска строится как бы на принципе выбора «меньшего из

зол», на принципе адаптации к сложившейся обстановке. При этой форме управления

управляющие воздействия исполняются в ходе осуществления хозяйственной

операции. В этом случае предотвращается лишь часть ущерба.

– Консервативная

форма управления факторами риска означает, что управляющие воздействия

запаздывают. Рисковое событие наступило, ущерб от него неотвратим и поглощается

хозяйствующим субъектом. В данном случае управление направлено на локализацию

ущерба, нейтрализацию его влияния на другие события.

Диверсификация

портфеля ценных бумаг. Основными видами риска, которым подвергаются портфели

ценных бумаг, являются несистематический и систематический риски.

Несистематический

(диверсифицируемый) риск определяется глобальными обстоятельствами, не

зависящими от инвестора и эмитента. К таким обстоятельствам можно отнести

политические события на уровне страны и на международном уровне, изменения

законодательства, экономические реформы и т.д.

Систематический

(недиверсифицируемый) риск определяется факторами, связанными с деятельностью

предприятия-эмитента и изменениями рыночной конъюнктуры: снижением деловой

активности в национальной экономике, регионе, отрасли деятельности; инфляцией,

сопровождающейся неуклонным ростом цен и снижением покупательной способности

денег; изменением банковских процентов, налоговых и таможенных ставок,

введением квот и ограничений на хозяйственные операции и т.п.

С

помощью портфельного управления может быть сокращен только диверсифицируемый

риск.

Диверсификация

– распределение инвестиций между различными типами ценных бумаг и компаниями,

относящимися к разным отраслям.

Практика

показывает, что с увеличением количества видов ценных бумаг в портфеле

уменьшается риск инвестиций. Это происходит потому, что в портфель включаются

ценные бумаги, слабокоррелированные между собой, только в этом случае возможно

снижение риска.

При

диверсификации риск портфеля снижается только до определенного уровня, ниже

которого путем диверсификации риск уменьшить нельзя.

Хеджирование

фондового риска. Для нейтрализации неблагоприятных колебаний конъюнктуры рынка

ценных бумаг наряду с вышеперечисленными методами банками используется и метод

хеджирования. Рассмотрим хеджирование с использованием фьючерсных и опционных

контрактов.

– Техника

хеджирования фьючерсными контрактами. Банк имеет возможность хеджировать свою

позицию с помощью продажи или покупки фьючерсного контракта. К страхованию

продажей банк прибегает в том случае, если в будущем он планирует продать

какие-либо ценные бумаги, которыми владеет в настоящее время или которые

собирается получить. Если банк собирается в будущем приобрести ценные бумаги,

то он использует хеджирование покупкой фьючерсного контракта. Приведем пример

для случая хеджирования покупкой фьючерсного контракта. Банк располагает

некоторыми акциями, которые он планирует продать через месяц. Цена спот на эти

акции составляет 10 р. за штуку, фьючерсная цена с поставкой акций через

месяц – 12-р. Если через месяц цена спот поднимется до 13 р., то банк,

закрывая фьючерсные позиции, понесет убыток в размере 1 р. за каждую

акцию, но получит прибыль в 1 р. на рынке спот. Если же через месяц цена

спот упадет до 11 р. за акцию, банк получит убыток в 1 р. на

спотрынке и прибыль в 1 р. – на фьючерсном. Как видно из примера, продажа

фьючерсного контракта не позволила банку воспользоваться благоприятной рыночной

конъюнктурой в первом случае, однако хеджировала его от риска понижения цены во

втором.

– Техника

хеджирования опционными контрактами. При хеджировании своей позиции с помощью

опционных контрактов банк должен придерживаться следующего правила. Если банк

желает хеджировать ценные бумаги от падения цены, ему следует купить опцион пут

или продать опцион колл. Если позиция страхуется от повышения цены, то

продается опцион пут или покупается опцион колл. Рассмотрим пример, когда банк

опасается, что курс акций, которыми он владеет, упадет. Для этого банку

необходимо хеджировать свою позицию покупкой опциона пут. Курс акций составляет

100 р., цена опциона – 5 р. В момент покупки опционный контракт

является опционом без выигрыша. Как следует из условий сделки, хеджируя свою

позицию, банк несет затраты в размере 5 р. с акции. Хеджер застраховал

себя от падения цены акций ниже 100 р., поскольку опцион дает ему право

продать их по 100 р. Одновременно такая стратегия сохраняет банку выигрыш

от возможного прироста курсовой стоимости акций. Использование опционного

контракта, в отличие от фьючерсного, позволяет банку не только застраховаться

от риска неблагоприятного изменения рыночной конъюнктуры, но и получить прибыль

в случае благоприятной ситуации на рынке ценных бумаг. Но использование

опционных стратегий предполагает наличие гораздо более высокой квалификации со

стороны менеджера банка. Страхование портфеля ценных бумаг. Страховые компании

берут на страхование лишь некоторые финансовые риски, связанные с покупкой

ценных бумаг. Страхуются риски крупных инвесторов, которые формируют большие и

максимально диверсифицированные портфели ценных бумаг, а не ограничиваются

акциями одного или нескольких эмитентов. Страхование проводится только по

долгосрочным вложениям, так как при краткосрочных вложениях циклические

колебания курсов ценных бумаг будут создавать видимость ущербов.

Методы

управления процентными рисками

Процентный

риск возникает в случаях несовпадения сроков возврата активов и пассивов,

установления различных видов ставок по активам и пассивам. Внешним проявлением

процентного риска является снижение маржи. Для предупреждения подобных

нежелательных явлений применяются следующие методы:

– прогнозирование

уровня процентных ставок;

– анализ

процентного риска;

– управление

активами и пассивами;

– хеджирование

посредством фьючерсов и опционов, проведение процентных свопов.

Стратегию

банка в области управления процентным риском можно представить следующим

образом:

– определяется

период – 1 квартал, 1 год и т.д.;

– проводится

работа по определению оптимального соотношения между активами и пассивами банка

(по суммам, срокам, порядку погашения и цене);

– выбирается

статический или динамический подход при управлении процентным риском либо

комбинация этих подходов.

Статический

подход означает, что расчет GAP ведется исходя из процентного дохода банка, но

при этом увеличивается и размер принимаемого банком на себя риска.

Анализируя

общий подход к оценке деятельности банка с позиции банковского менеджмента в

процессе реализации банковской политики, следует подчеркнуть, что в процессе

управления активами упор обычно делается на анализ ликвидности, при управлении

пассивами – на рост активов, а при управлении соотношением активы / пассивы

– на доходность работы банка и его надежность.

Хеджирование

процентного риска. В целях управления процентным риском банки применяют

различные финансовые инструменты, среди которых можно выделить форвардные

соглашения, процентные фьючерсные сделки, свопы и процентные опционы.

Форвардные

соглашения о процентной ставке – это соглашения о предоставлении кредита или

привлечении депозита в определенный момент в будущем на срок и по ставке,

зафиксированной в настоящий момент. Например, банк в будущем предполагает

сделать заем по ставке LIBOR и считает, что ставки поднимутся до начала

займа. Тогда банк покупает форвардное соглашение о процентной ставке, фиксируя

процентную ставку в размере 5,65% на условный трехмесячный заем. Заем будет

осуществлен через два месяца. Предположим, что через два месяца трехмесячная

ставка LIBOR будет равна 5,75%, при этом трехмесячная ставка процента по

соглашению останется неизменной независимо от того, как изменилась базовая

ставка (в данном случае LIBOR). Расчет будет осуществлен за счет

компенсационного платежа деньгами в размере разницы фиксированной ставки по

форвардному соглашению и ставки LIBOR.

Если

бы ставка LIBOR вопреки прогнозам банка упала, то компенсационный платеж

осуществлял бы банк. Соглашение о процентной ставке используется для изменения

плавающей процентной ставки на фиксированную.

В

основе процентных фьючерсов лежит условный денежный депозит фиксированной суммы

на установленный срок, за который выплачиваются проценты. Начало срока приходится

на расчетный день фьючерсного контракта. Цена процентного фьючерса – это

процент, выплачиваемый но депозиту. Фьючерсные контракты постоянно продаются и

покупаются на бирже, и цена, по которой заключаются новые сделки на данный

фьючерсный контракт, с течением времени может возрастать или снижаться в

зависимости от предполагаемых изменений рыночных процентных ставок. Например,

банк привлек депозит с ежеквартальным пересмотром процентной ставки LIBOR. Однако банк не хочет

рисковать в случае повышения процентной ставки. Поэтому для хеджирования риска

повышения процентной ставки банк может использовать фьючерсный контракт.

Фьючерсные контракты используются для фиксирования процентной ставки по

кредитам и депозитам с переменной ставкой. Они дают возможность банку

застраховаться от неблагоприятного изменения процентных ставок.

Процентный

опцион дает его держателю право (но не обязательство) получить или уплатить

установленную ставку процента за определенный период времени по установленной

сумме займа. Например, банк предполагает в будущем привлечь депозит сроком на 1

год и считает, что процентные ставки к тому времени возрастут. Банк может

купить опцион на привлечение депозита по фиксированной процентной ставке 10%,

уплатив за покупку опциона премию. Если рыночная процентная ставка на момент

исполнения опциона будет равна 12%, то банк выполнит опцион, так как ставка,

зафиксированная в опционе, более выгодна для банка. Если рыночная ставка на

момент исполнения опциона будет равна 8%, то банк откажется от исполнения

опциона. Таким образом, опцион позволяет блокировать наихудшую возможную

процентную ставку как по кредитам, так и но депозитам и защищает держателя

опциона от неблагоприятных для него изменений процентных ставок на рынке.

Своп

дает возможность изменить платежи по процентам с плавающей ставки на

фиксированную или наоборот. Заинтересованные в проведении такой операции банки

заключают договор, в соответствии с которым один из банков соглашается уплатить

фиксированную процентную ставку, а другой – плавающую.

Таким

образом, своп может использоваться для регулирования соотношения займов по

фиксированной и плавающей ставке в структуре средств банка.

Покупая

и продавая производные инструменты, банки, имеющие кредиты и депозиты, могут

регулировать процентные ставки без изменения лежащих в основе этих производных

инструментов сумм кредитов или депозитов. Таким образом, производные

инструменты дают большую гибкость при управлении процентными ставками.

Таким образом, надежная и

стабильная деятельность банков находится в прямой зависимости от

организационной структуры управления рисками, которая призвана координировать,

детализировать и осуществлять последовательный контроль за мероприятиями по

снижению банковских рисков.

Заключение

Рыночная модель экономики

предполагает, что прибыльность является важнейшим стимулом работы банков.

Однако развитие рыночных отношений всегда связано с некоторой нестабильностью

различных экономических параметров, что соответственно порождает серию

банковских рисков. Постоянно меняются спрос и предложение, финансовые условия

заключения сделок, платежеспособность клиентов и т.п. Поэтому коммерческий банк

при совершении определенной сделки никогда не может быть до конца уверен в ее

результате, или, другими словами, несет риск финансового результата сделки.

Именно риски составляют

для банка опасность потери ликвидности и платежеспособности. Поэтому банки

должны постоянно отслеживать риски, выделяя из их множества те, на которые

возможно воздействовать с целью их уменьшения и обеспечения необходимого

минимума ликвидности.

На самом деле

представляется достаточно сложным однозначно оценить, сколько банки могут

потерять при неблагоприятных условиях финансового рынка. Слишком много

объективных и субъективных факторов влияют на это. Кроме того, специализация

деятельности каждого банка, несмотря на кажущуюся универсальность, сформировала

в банке свою уникальную систему управления ресурсами и деятельности в целом,

которая очень часто не подпадает под жесткие критерии, но при этом работает

весьма четко и эффективно.

Стоит учитывать, что

возможные потери банка зависят не только от структуры его вложений. Здесь надо

принимать во внимание и качество управления ресурсами, и поставленную систему

рисков и контроля в каждом конкретном банке и, конечно, качество активов.

Предполагаемые же потери уже могут быть заложены в стратегии банка при выходе

на более рискованные рынки или при работе с более рискованными инструментами

Разрабатывая собственную

политику управления рисками, коммерческий банк должен четко выделить в ней свою

стратегию, а также рамки (границы) этой политики. Определяя стратегию, банк

рассматривает целый ряд проблем – от мониторинга риска до его стоимостной

оценки. Стратегия управления риском должна позволять использовать все

возможности развития собственного бизнеса и одновременно удержать риск на

управляемом уровне.

Большую роль в реализации

стратегии играют границы рисковой политики банка. Они предполагают умение банка

выбрать такие риски, которые, он может правильно оценить и которыми может

эффективно управлять. Решив принять определенный риск, банк должен быть готов

управлять этим риском, отслеживать его. При разработке рисковой политики банк

должен придерживаться определенных принципов, касающихся различных ее

направлений и этапов.

На основании всего выше

изложенного подведем краткие итоги:

1. Банковские риски

являются сложными рисками. С одной стороны, они находятся в системе

экономических рисков, и поэтому испытывают на себе влияние других экономических

рисков, а с другой стороны, они являются самостоятельными рисками и зависят от

деятельности коммерческих банков.

2. Банковские риски

являются основополагающей причиной банковских банкротств, а поэтому управлению

различными видами рисков следует уделять особое внимание.

3. Результаты рисковой

политики банка во многом определяются организацией работы коммерческого банка

по управлению рисками. Указанное в значительной степени зависит от

организационной структуры коммерческого банка.

4. Банковские риски между

собой взаимосвязаны, но методы управления рисками носят специфический характер.

5. Наиболее значительными

по степени влияния на конечные результаты деятельности коммерческого банка

являются кредитный, процентный, валютный риски, но особенно риск операций с

ценными бумагами.

Список использованной

литературы

1.

Инструкция

Банка России от 16 января 2004 г. №110-И «Об обязательных нормативах

банков». Вестник Банка России. 2004. №11.

2.

Положение

Банка России №242-П от 16.12.2003 г. «Об организации внутреннего контроля

в кредитных организациях и банковских группах». Вестник Банка России. 2004. №7.

3.

Положение

Банка России №254-П от

26.03.2004 г. «О порядке формирования кредитными

организациями резервов на возможные потери по ссудам, по ссудной и приравненной

к ней задолженности». Вестник Банка России. 2004. №28.

4.

Положение

Банка России №255-П от 29.03.2004 г. «Об обязательных резервах кредитных

организаций». Вестник Банка России. 2004. №25.

5.

Указание

Банка России №1379-У

от 16.01.2004 г.

«Об оценке финансовой устойчивости банка в целях признания её достаточной для

участия в системе страхования вкладов». Вестник Банка России. 2004. №5.

6.

Указание

Банка России №1471-У от 06.07.2004 г. «Об особенностях депонирования

обязательных резервов кредитными организациями в Банке России в связи с

вступлением в силу Положения Банка России от 29 марта 2004 г. №255-П «Об

обязательных резервах кредитных организаций». Вестник Банка России. 2004. №43.

7.

Указание

Банка России №1506-У от 13.10.2004 г. «О внесении изменений в Положение

Банка России от 29 марта 2004 года №255-П «Об обязательных резервах кредитных

организаций». Вестник Банка России. 2004. №62.

8.

Указание

Банка России №1521-У от

30.11.2004 г. «О внесении изменений в Положение Банка

России от 16 декабря 2003 года №242-П «Об организации внутреннего контроля в

кредитных организациях и банковских группах». Вестник Банка России. 2004. №74.

9.

Указание

Банка России №1523-У

от 30.11.2004 г.

«О внесении изменений в Положение Банка России от 24 сентября 1999 года №89-П

«О порядке расчёта кредитными организациями размера рыночных рисков». Вестник

Банка России. 2004. №70.

10.

Указание

оперативного характера Банка России от 23 июня 2004. №70-Т «О типичных

банковских рисках». Вестник Банка России. 2004. №38.

11.

Федеральный

закон РФ №177-ФЗ от 23.12.2003 г. «О страховании вкладов физических лиц в

банках Российской Федерации». Вестник Банка России. 2004. №5.

12.

Банковское

дело / Под ред. Г.Н. Белоглазовой и Л.П. Кроливецкой. – СПб.: Питер,

2004.

13.

Банковское

дело: управление и технологии: Учебное пособие для вузов/ Под ред. проф. А.М. Тавасиева.

– М.: ЮНИТИ-ДАНА, 2002.

14.

Банковское

дело: Учебник/ Под ред. проф. Г.Г Коробовой. – М.: Экономистъ, 2003.

15.

Банковское

дело: Учебник/ под ред. д-ра экон. наук, проф. О.И. Лаврушина. – М.:

«Финансы и статистика», 2004.

16.

Жарковская Е.П.,

Арендс И.О. Банковское дело: Курс лекций. – М.: Омега – Л, 2003.

17.

Сайт

Банка России (www.cbr.ru)

18.

Сайт

газеты «Известия» (www.online.izvestia.ru)

19.

Севрук В.Т. Банковские

риски. – М.: «Дело ЛТД», 1994.

20.

Эволюция

терминологии банковского риск-менеджмента/ Ю.Ю. Русанов // Банковское

дело. 2004. №2.

[1]

Эволюция терминологии банковского риск-менеджмента/ Ю.Ю. Русанов // Банковское

дело. 2004.№2.

[2]

Эволюция терминологии банковского риск-менеджмента/ Ю.Ю. Русанов// Банковское

дело. 2004. №2.

[3] Банковское дело / Под ред. Г.Н. Белоглазовой и Л.П.

Кроливецкой. – СПб.:

Питер, 2004.

[4]

Банковское дело: Учебник/ под ред. проф. Г.Г Коробовой.- М.: Экономистъ, 2003.

[5] Банковское дело / Под редакцией Г.Н. Белоглазовой и

Л.П. Кроливецкой. – СПб.:

Питер, 2004.

[6]

Банковское дело: управление и технологии: Учебное пособие для вузов/ Под ред.

А.М. Тавасиева. – М.: ЮНИТИ-ДАНА, 2002.

[7] Спот — наличная валютная сделка, при которой платеж

производится на второй рабочий день, не считая дня заключения сделки.

[8] За исключением векселей МФ РФ и векселей, выпускаемых

местными органами власти субъектов РФ.