Курсовая работа: Документальне оформлення та облік овердрафту

ЗМІСТ

Вступ

І.

Теоретична частина

Розділ 1. Особливості овердрафту як виду

короткострокового кредиту

1.1 Принципи та умови надання кредиту

овердрафт

1.2 Порядок здійснення короткострокового

кредитування за овердрафтом

Розділ 2. Оформлення та облік овердрафту

2.1 Загальні принципи бухгалтерського

обліку кредитних операцій

2.2 Основні правила обліку видачі та

погашення кредиту овердрафт банком

ІІ.

Практична частина

Розділ 3. Документальне оформлення та

облік овердрафту на прикладі досвіду Львівської філії АКІБ «УкрСиббанк»

(Практичний приклад)

3.1 Умови надання, видачі та

обслуговування овердрафту у Львівській філії АКІБ «УкрСиббанк»

3.2 Надання кредиту овердрафт

фізичним особам

3.3

Принципи обліку кредиту овердрафт в АКІБ «УкрСиббанк»

Висновки

Список

використаної літератури

Додатки

ВСТУП

Однією

з найважливіших категорій ринкової економіки, що відображає реальні зв’язки і

відносини економічного життя суспільства, є кредит. Кредит завжди був і

залишається важливим важелем у стимулюванні розвитку виробництва і являє собою

економічні відносини з приводу зворотного руху позиченої вартості. Кредит

забезпечує трансформацію грошового капіталу у позичковий і виражає стосунки між

кредитором і позичальником. За його допомогою вільні кошти підприємств,

приватного сектора і держави акумулюються, перетворюючись у позичковий капітал,

котрий передається за плату в тимчасове користування.

Кредит

в ринковій економіці необхідний як еластичний механізм переливання капіталу з

одних галузей в інші та згладжування норми прибутку. У той же час кредит є

необхідним для підтримки неперервності кругообігу фондів діючих підприємств,

обслуговування процесу реалізації товарів, що є особливо важливим в умовах

становлення в Україні ринкових відносин.

У

ринковій економіці основною формою кредиту є банківський кредит. Банківський

кредит – необхідний інструмент стимулювання народного господарства, без якого

не можуть успішно працювати товаровиробники. В сучасних умовах необхідно

навчитися як на макро-, так і на макрорівні, правильно та ефективно

використовувати банківський кредит в інтересах розвитку національної економіки

України.

Комерційні

банки у країнах з розвиненою економікою, особливо англійські, практикують

кредитування у формі овердрафту. Але в останні роки ця тенденція помічається і

в українських банках. Для деяких вітчизняних банків цей метод кредитування не є

новим і досить широко використовується у банківській практиці.

Тема

курсової роботи «Овердрафт як один із видів короткострокового кредитування та

його облік» відноситься до однієї з актуальних в економічній теорії та

банківській практиці кредитування.

Актуальність,

науково-теоретичні і практична цінність даної проблеми, її недостатнє вивчення

і обґрунтування, необхідність розробки напрямків подальшого ефективного

розвитку методів і умов банківського короткострокового кредитування господарських

суб’єктів і обумовили вибір теми курсової роботи.

Метою

курсової роботи є вивчення проблем пов’язаних з порядком

здійснення, укладання та обліку

короткострокового кредитування за

овердрафтом, виробленням практичних та

методологічних рекомендацій щодо вдосконалення роботи банків в цьому напрямку.

Для

досягнення мети в роботі ставляться наступні завдання:

1)

розкрити механізм здійснення

короткострокового кредитування за овердрафтом;

2)

проаналізувати порядок оформлення та

обліку видачі та погашення овердрафту;

3)

проаналізувати діючу практику

кредитування за овердрафтом в АКІБ «УкрСиббанк».

Мета

і завдання обумовили зміст і структуру курсової роботи. Вона складається із

вступу, трьох розділів, висновку, списку літератури та додатків. В додатках

містяться практичні матеріали, які використані в процесі роботи.

В

першому розділі теоретичної частини курсової роботи викладені теоретичні

аспекти та наведена нормативно-правова основа надання короткострокового

кредитування за овердрафтом.

В

другому розділі вивчаються основні аспекти обліку операцій при наданні та

погашенні овердрафту.

Третій,

практичний розділ, висвітлює аналіз діючої практики короткострокових кредитних

відносин за овердрафтом у Львівській філії АКІБ «УкрСиббанк».

Інформаційною

базою проведеного дослідження є нормативно-правова база, матеріали періодичної

літератури з питань банківської справи, державної та відомчої статистики, дані

звітності, досвід роботи банку, дані спеціальних економічних досліджень та

наукова література.

РОЗДІЛ 1. ОСОБЛИВОСТІ

ОВЕРДРАФТУ ЯК ВИДУ КОРОТКОСТРОКОВОГО КРЕДИТУ

1.1

Принципи та умови надання кредиту овердрафт

Акціонерно-комерційні

банки, керуючись статутом банку, Законом України «Про банки і банківську

діяльність», нормативними документами Національного Банку України (НБУ) та

іншими законодавчими нормами надає короткострокові і довгострокові кредити

платоспроможнім підприємствам, організаціям і іншим господарським структурам,

які мають самостійний баланс і власні кошти.

Банківський

кредит надається для забезпечення, розвитку і розширення сфери виробництва і

обігу, задоволення споживчого попиту населення, інших напрямків господарської

діяльності. Надання кредитів здійснюється в межах наявних кредитних ресурсів за

умови обов’язкового дотримання економічних нормативів діяльності. Умови

кредитної угоди визначаються для кожного позичальника індивідуально, при цьому

ступінь ризику заходу, який кредитується, повинен бути мінімальним. У разі,

якщо кредит надається не під заставу майна, нерухомості та цінностей, що мають

реальну ринкову вартість, розмір власних коштів позичальника, як правило, не

повинен бути нижчим 30% його потреби в кредитних коштах.

Кредитування

позичальника здійснюється згідно принципів кредитування. Принципи кредитування

– це правила поведінки банку і позичальника в процесі здійснення кредитових

операцій. Отже, банківське кредитування здійснюється на умовах платності,

терміновості, гарантованості поверненням, цільового і ефективного використання

позичок на основі кредитної угоди [15,

c. 13].

Дотримання

принципу цільового кредитування допомагає комерційному банку приймати більш

зважене рішення про можливість та обґрунтованість надання позик, служить до

певної міри гарантією забезпечення їх повернення.

Принцип

строковості – уявляє собою необхідну форму досягнення повернення кредиту.

Принцип означає, що позичка повинна бути повернена в строго визначений строк,

який обумовлений в кредитній угоді.

Потрібно

зазначити, що кредити за строками поділяються на :

- короткострокові

– термін видачі до 1 року;

- довгострокові

– більше одного року.

Економічною

основою строковості кредиту, що надається позичальнику на цілі основної

виробничої діяльності, є тривалість кругообігу оборотного капіталу. Граничний

термін кредитування позичальника на такі цілі не більше 12 місяців, тобто

формування обігового капіталу підприємств здійснюється за допомогою

короткострокового кредиту.

З

переходом на ринкові умови господарювання цьому принципу надається особливе

значення. Від його дотримання залежить :

- (нормальне)

забезпечення суспільного відтворення (виробництва) грошовими засобами, темпи

зросту виробництва;

- забезпечення

ліквідності комерційного банку, тобто недопущення безповоротних вкладень;

- можливість

отримання позичальником в банку нових кредитів.

Строки

кредитування встановлюються в залежності від терміну обертання матеріальних

цінностей, що кредитуються та окупності витрат, але не вище нормативних.

Можна

зробити висновок, що від дотримання принципу строковості кредиту залежить

можливість банку надавати нові кредити, оскільки одним із джерел кредитування є

повернуті позички.

З

принципом строковості (терміновості) щільно пов’язані такі принципи

кредитування, як диференціювання та забезпеченості.

Диференційність

– означає, що кредит повинен надаватися тільки тим суб’єктам, які в змозі його

своєчасно повернути. Диференціація здійснюється на основі аналізу та балансу на

ліквідність, забезпеченість господарства власними джерелами, рівень

рентабельності на поточний момент і в перспективі. Це дає змогу підстрахувати

себе від ризику несвоєчасного повернення кредиту і пов’язаних з цим для банків

збитків.

Своєчасність

повернення кредиту знаходиться в щільній залежності не тільки від

кредитоспроможності позичальників, але і від забезпечення кредиту.

Принцип

забезпеченості має на меті захищати інтереси банку та не допускати збитків від

неповернення боргу в наслідок неплатоспроможності позичальника. В ролі носіїв

гарантії повернення кредиту виступає майно позичальника. Комерційні банки

можуть надавати і незабезпечені майном кредити (бланкові), однак вони мають

обмежене застосування, оскільки пов’язані з великим ризиком для банку та

надається під високий відсоток.

Лімітування

– це спосіб встановлення сум граничної заборгованості по позикам конкретному

позичальнику. Воно здійснюється шляхом встановлення лімітів кредитування, які

являють собою заздалегідь встановлену граничну суму кредиту, яку позичальник

має право отримати від банку. Акціонерні комерційні банки використовують таку

форму лімітування кредитів як овердрафт.

Відповідно

до Інструкції «Про застосування Плану рахунків бухгалтерського обліку

комерційних банків України» овердрафт – це особлива форма короткострокового

кредиту, що надається надійному клієнту понад його залишок на поточному рахунку

в цьому банку в межах заздалегідь обумовленої суми шляхом дебатування його

рахунку. При цьому утворюється дебетове сальдо [6].

У

науковій літературі поняття «овердрафт» отримало досить багатогранне

визначення.

Здійснюючи

овердрафтне кредитування, банк проводить платежі за клієнта на суму, що

перевищує залишок коштів на його поточному рахунку. Таким чином, клієнту

фактично надається кредит в межах певного ліміту.

Фактично

овердрафт є короткостроковим й у більшості випадків незабезпеченим кредитом.

На

думку фахівців контокорентна угода демонструє такі відносини між банком та

клієнтом, які виходять за межі суто офіційних. Категорія «довіра», яку

неможливо виміряти лише правовим інструментарієм, у цьому разі є визначальним

аргументом. А тому овердрафт (контокорент), зрозуміло, не може застосовуватися

для фінансування інвестицій [12, c.

130].

Зважаючи

на наявні ризики, вартість овердрафта зазвичай є вищою за вартість звичайного

кредиту.

Спеціалісти

із порівняльного права по-різному оцінюють відмінність між овердрафтом і

кредитом. Одні вважають, що «в сучасній банківській практиці реальна

відмінність між овердрафтом і кредитом розмивається» [9,c.127].

А.Ковальчук не погоджується із такою думкою, він зазначає, що овердрафт як

різновид кредитної угоди і власне кредит отримують відносно різне фінансове

забезпечення, а отже, і правове регулювання [12, с.131].

Можливість

існування операцій овердрафту в Україні законодавчо передбачена Законом України

«Про внесення до деяких законів України змін щодо відкриття банківських

рахунків» (1997 р.), де зазначено, що юридичні та фізичні особи мають право

«... здійснення всіх видів банківських операцій у будь-яких банках України та

інших держав за своїм вибором і за згодою цих банків у порядку, що встановлено

Національним Банком України» [4]. Це рішення підтверджене також іншим Законом

ст. 22.9 [3]: «Банки виконують розрахункові документи відповідно до черговості

їх надходження та виключно в межах залишку грошей на рахунках платежів, крім

випадків надання платнику обслуговуючим його банком кредиту», а також «Банки

здійснюють переказ з кореспондентських рахунків інших банків своїх клієнтів у

межах залишку грошей на цих рахунках, крім випадків надання обслуговуючим

банком кредиту банку клієнту» [3].

Цим

же Законом визначено, що платником є особа, з рахунку якої ініціюється переказ

грошей або яка ініціює переказ шляхом внесення до банку або іншої установи -

члена платіжної системи документа на переказ готівки разом з відповідною сумою

грошей. Під переказом грошей слід розуміти рух певної суми грошей з метою її

зарахування на рахунок отримувача або видачі йому у грошовій формі [3].

Відповідно

до ст. 55 Закону України «Про банк та банківську діяльність» [1]

відносини банку з клієнтами регулюються законодавством України

нормативно-правовими актами НБУ та угодами (договорами) між клієнтами та

банком. Принципово необхідно, щоб існувала відповідна угода між банком та

клієнтами з приводу надання останньому (клієнту) послуг користування

овердрафтом. Положення НБУ «Про кредитування» [8]

передбачало, що банківський кредит надається суб'єктам кредитування усіх форм

власності у тимчасове користування на умовах, передбачених кредитним договором.

Кредитування

за овердрафтом надає переваги як клієнтам, так і банкам. Для клієнта він стає

корисним у міру виникнення потреби в обігових коштах. Банк отримує додаткове

високодохідне джерело розміщення коштів. Але кредитування за овердрафтом

висуває й особливі вимоги до банку щодо формування ресурсів.

Перед

банком стоїть завдання щодо визначення необхідного рівня пасивних ресурсів, що

банк повинен акумулювати з метою забезпечення використання клієнтами

встановлених лімітів овердрафтного кредитування. Недостатній обсяг ресурсів

призведе до неможливості виконувати свої зобов'язання перед клієнтами та

поставить під загрозу ліквідність банку, завеликий обсяг ресурсів призводить до

невиправданих процентних витрат банку по залученим коштам.

Банк

повинен чітко уявляти, в яких обсягах необхідно підтримувати рівень ресурсів

для кредитування за овердрафтною системою, в якій ситуації вони можуть бути

перекриті поточними рахунками, а коли необхідно використати довгострокові

пасиви.

1.2 Порядок

здійснення короткострокового кредитування за овердрафтом

Зважаючи

на те, що овердрафт - це специфічний вид кредиту, до нього застосовуються

положення Цивільного Кодексу України (ЦКУ). Відповідно до вимог ст. 1054, глави

71 ЦКУ за кредитним договором банк бере на себе зобов’язання надати грошові

кошти (кредит) позичальнику в розмірі та на умовах, визначених цим договором, а

позичальник зобов’язується повернути кредит і сплатити відсотки за користування

ним. Кредитний договір, у тому числі договір овердрафту (далі - договір), має

бути складений тільки в письмовій формі. Розглянемо, як зазначені положення ЦКУ

стосуються договору овердрафту. Для цього скористаємося нормами Постанови НБУ №

388 і положеннями Роз’яснення НБУ № 12-111.

Банк,

за умовами договору, щоразу після одержання від підприємства платіжного

доручення із зазначеною в ньому конкретною сумою, самостійно визначає, чи

потрібний кредит такому підприємству. Наприклад, якщо залишок на поточному

рахунку підприємства менше суми, зазначеної в платіжному дорученні, банк це

фіксує і самостійно перераховує одержувачу суму, зазначену в платіжному

дорученні. При цьому поточний рахунок підприємства в банку буде мати негативний

залишок (дебет поточного рахунку банківської виписки), тому що сума грошових

коштів, що враховується на ньому, зменшується на суму коштів зазначеного банку

(суму платіжного доручення), перерахованих останнім одержувачу.

Наданий

підприємству короткостроковий кредит у вигляді овердрафту погашається не ним

самостійно, а банком в міру надходження коштів на поточний рахунок у банку

зазначеного підприємства (зменшується залишок по дебету поточного рахунку

підприємства банківської виписки). Це здійснюється доти, поки заборгованість

підприємства по короткостроковому кредиту перед банком не загаситься повністю.

Інакше кажучи, підприємству, що одержало від відправника кошти на свій рахунок

у банку, не потрібно самостійно повертати кредит банку (наприклад, виписувати

платіжні доручення, ін.). Останній сам утримає із зазначених коштів належні

йому суми. Такими сумами можуть бути не тільки суми кредиту, але й суми

відсотків за користування ним. Відповідно до Роз’яснень НБУ № 12-111 відсотки

нараховуються банком відповідно до умов договору та затвердженими ним

положеннями про облікову політику, але не менше одного разу на місяць на суму

дебетового залишку (зазначену у виписці) по поточному рахунку підприємства в

банку - процентна ставка, застосовувана для цілей нарахування відсотків по

кредиту, а також порядок нарахування суми відсотків, затверджується банком і

вказується в договорі короткострокового кредитування за овердрафтом. Договором

може бути передбачено, що порядок погашення основної суми кредиту по овердрафту

та/або нарахованої суми відсотків за користування ним здійснюється у

встановлений банком строк (наприкінці тижня, місяця і т.д.), а не в міру

надходження коштів на поточний рахунок підприємства в банку. В такому випадку

підприємство, якому раніше був виданий кредит у вигляді овердрафту, зобов’язане

поповнити свій поточний рахунок у банку у встановлені останнім строки для того,

щоб зазначений банк зміг утримати належні йому за договором суми (кредит,

відсотки). Договором також може бути передбачена ситуація, за якої банк, що

видав кредит у вигляді овердрафту, має право утримувати належні йому суми не з

рахунку підприємства, на якому здійснюється облік сум за овердрафтом, а з інших

поточних рахунків такого підприємства в зазначеному банку. Це можливо, якщо

підприємство не погашає (або «забуло» погасити) кредит і/або відсотки вчасно.

Кредитом у вигляді овердрафту підприємство, можливо, і не скористається (навіть

за умови укладання відповідного договору). Це має місце, якщо на поточному

рахунку підприємства весь час буде досить коштів для розрахунків з їхніми

одержувачами. При цьому банк здійснює перерахування коштів одержувачам у

звичайному порядку з розрахункового рахунку підприємства. Незалежно від того,

чи скористається підприємство кредитом, чи ні, при укладанні договору воно

сплачує банку певну суму за відкриття овердрафту (одноразова сплата), а також:

суми, що сплачують за пролонгацію терміну дії умов договору; суми, що сплачують

у вигляді штрафів і/або пені за несвоєчасне погашення (або за непогашення)

зобов’язань за овердрафтом (відсотків, основної суми кредиту). Зазначимо, що

банк має право перераховувати суми (зазначені в платіжних дорученнях

підприємства) їхнім одержувачам доти, поки не буде перевищена сума ліміту за

овердрафтом, зазначена в договорі. Варто сказати і про те, що в деяких

договорах може вказуватися сума поточного рахунку підприємства, з якої банк не

має права утримувати належні йому за овердрафтом кошти (кредит, відсотки). Це

робиться для того, щоб підприємство не залежало повністю від кредиту банку і

могло здійснювати певні поточні платежі (наприклад, сплату, податків, зборів)

за рахунок власних коштів. Крім того, якщо сума, зазначена в платіжному

дорученні, буде перевищувати суму ліміту за овердрафтом, підприємство може дати

доручення банку здійснити такий платіж (частково - за рахунок коштів банку в

межах ліміту овердрафту, а частково - за рахунок коштів підприємства).

Клієнтам

також можуть бути запропоновані наступні види овердрафту:

-

стандартний овердрафт;

-

овердрафт під інкасацію – надається

клієнтам, які задовольняють вимоги банку і не менше 75% оборотів по кредиту

розрахункового рахунку якого становить грошова виручка, яка інкасується (в тому

числі, яку здав на розрахунковий рахунок сам клієнт);

-

овердрафт авансом – надається клієнтам,

які задовольняють вимоги банку, з метою залучення (повернення) його на

розрахунково-касове обслуговування;

-

технічний овердрафт – надається клієнту,

без врахування його фінансового стану, під оформлені на рахунок позичальника

платежі (купівля/продаж валюти на біржі, до повернення строкового депозиту чи

інші гарантовані надходження на рахунок клієнта).

Вимоги

різних банків до клієнта, при розгляді можливості надання овердрафту можуть

відрізнятися. Умови можуть бути наступними:

-

клієнт повинен мати досвід роботи по основному

виду діяльності не менше одного року;

-

клієнт повинен користуватися послугами

банку по розрахунково-касовому обслуговуванню протягом останніх 6 місяців та

мати ненульові обороти по розрахунковому рахунку (крім авансового овердрафту);

-

мінімальна кількість поступлень грошових

засобів на розрахунковий рахунок в банку повинна бути не менша 3 разів на

тиждень або 12 поступлень в місяць (крім авансового овердрафту).

Для

отримання овердрафту юридичним особам необхідно надати в банк стандартний пакет

документів на розгляд кредитної заявки на кредитування. А також:

-

довідки з банків, в яких клієнт має

відкриті рахунки, про кредитні обороти за останні декілька місяців (не менше 6

місяців);

-

довідки з банків, в яких клієнт має

відкриті рахунки, про наявність/відсутність заборгованості по кредитах і

картотеці № 2.

Для

отримання технічного овердрафту юридичним особам необхідно надати:

-

заявку на отримання технічного

овердрафту, з описом здійснюваної клієнтом операції, в результаті якої

очікується поступлення грошових засобів на розрахунковий рахунок (з вказаною

датою поступлення);

-

копію договору, платіжних доручень,

інших документів, які свідчать про вказану в заявці операцію.

Ліміт

овердрафту для кожної юридичної особи розраховується індивідуально за методикою

розрахунку овердрафту. Для кожного виду овердрафту – своя методика розрахунку

ліміту.

РОЗДІЛ

2. ОФОРМЛЕННЯ ТА ОБЛІК ОВЕРДРАФТУ

2.1

Загальні принципи бухгалтерського обліку кредитних операцій

Облік

банку можна визначити як систему реєстрування та підбиття підсумків операцій,

виконуваних у банківському бізнесі, і з подальшим аналізом та перевіркою

результатів і складанням відповідних звітів.

Бухгалтерський

облік є інформаційною системою, що надає фінансову інформацію про банк як

суб’єкт господарської діяльності.

Бухгалтерський

облік є процесом визначення, вимірювання та передавання інформації економічного

характеру.

Бухгалтерські

дані відіграють істотну роль, коли йдеться про функціонування в конкурентному

середовищі за умов обмежених ресурсів.

Система

обліку являє собою сукупність процедур, що мають на меті фіксувати всі операції

банку, а саме:

-

визначати зміст здійснених операцій і

записувати їх;

-

описувати операції в часовому вираженні;

-

підбивати підсумки виконаних операцій

згідно з принципами міжнародних стандартів обліку;

-

належним чином подавати операції з

відповідними деталями.

На

сучасному етапі розвитку банківської системи України ставиться питання про

створення системи внутрішнього контролю банку, яка б охоплювала політику та

процедури кожної банківської установи, сприяючи успішному виконанню її завдань.

Бухгалтерський

облік є важливим елементом структури внутрішнього контролю. Зокрема, на

управлінські рішення істотно впливає бухгалтерська інформація щодо готівки,

стану розрахунків, цінних паперів, якими володіє банк, депозитних операцій,

валютних коштів, кредитних ресурсів та його кредитного портфеля.

Бухгалтерська

інформація базується на документах, які дають змогу простежити рух активів від

моменту отримання дозволу на них та придбання до списання чи реалізації. Те

саме стосується й пасивів — ідеться про часовий період від виникнення

зобов’язань до їх погашення. Адже банк не може успішно функціонувати в

конкурентному середовищі без відповідної системи щоденного обліку всіх своїх

операцій і зобов’язань. Лише за такої умови керівництво цієї установи постійно

відстежує всі аспекти її діяльності, а отже, і ризики, яким вона піддається.

Відповідно

до Закону України «Про банки і банківську діяльність» функцію розробки єдиних

правил бухгалтерського обліку покладено на НБУ (стаття 16).

Саме

НБУ став ініціатором поступового переходу до міжнародних стандартів

бухгалтерського обліку. Вочевидь, співпраця банків України з міжнародними

організаціями, кредитними установами на валютному, фондовому, інвестиційному

ринках світу потребує додержання певних загальноприйнятих підходів щодо

складання фінансової звітності. У противному разі користуватися фінансовою

інформацією українських банків вкрай важко. Так, українські правила обліку

спричиняли пряме спотворення балансу. Наприклад, балансова вартість кредитів

коригувалася лише в тому разі, коли надходив термін їх повернення. Отже, серед

українських банків виробилася звичка просто продовжувати термін дії кредитної

угоди, навіть якщо кредит визначався як безнадійний.

Бухгалтерський

облік кредитних операцій ґрунтується на принципах, загальноприйнятих у

міжнародній практиці, зокрема:

-

безперервності діяльності установи

банку;

-

стабільності правил бухгалтерського

обліку;

-

обережності;

-

поділу звітних періодів (нарахування

доходів та видатків);

-

дати операції;

-

переваги змісту над формою;

-

оцінки активів та пасивів;

-

окремого відображення активів і пасивів.

Кредити

поділяються на овердрафт; факторинг; урахування векселів; строкові;

субординовані.

До

кредитних операцій, враховуючи принцип МСБО «перевага змісту над формою»,

належать також:

-

операції фінансового лізингу;

-

розміщення міжбанківських депозитів;

-

операції купівлі активів за умови

зворотного продажу (операції репо).

Фінансовий

облік надання або отримання кредитів, визнання доходів (витрат) за кредитними

операціями здійснюється за рахунками Плану рахунків бухгалтерського обліку

комерційних банків України (постанова Правління НБУ від 21.11.97 за № 388).

Чітко

простежуються такі принципи бухгалтерського обліку кредитів за Планом рахунків.

При

обліковуванні кредиту за рахунком Плану рахунків насамперед беруть до уваги

цільове спрямування кредиту, що має перевагу над його формою.

Додержання

загальних принципів бухгалтерського обліку кредитних операцій можливе при

виконанні обов’язкового правила: пролонгована заборгованість, прострочена

заборгованість, а також нараховані доходи та прострочені нараховані доходи

мають обліковуватись за відповідними рахунками тієї групи Плану рахунків, в

якій обліковується номінал кредиту (сума основного боргу за кредитною угодою);

сумнівна заборгованість обліковується за окремими групами рахунків, але в

розрізі балансових рахунків, що визначають конкретну групу кредитів, щодо яких

заборгованість визнається сумнівною.

2.2

Основні правила обліку видачі та погашення кредиту овердрафт банком

При

виконанні такої операції як овердрафт за рахунком клієнта (контрагента) в банку

утворюється дебетове сальдо. Іншими словами, овердрафт являє собою кредитну

лінію (можливість негайного отримання кредиту), погоджену банком, якою

контрагент може скористатися з допомогою свого поточного рахунку. Здебільшого

поточний рахунок клієнта, як і кореспондентський рахунок банку, має кредитовий

залишок. Перевищення цього залишку при проведенні розрахункових операцій як

банком, так і контрагентом можливе при підписанні відповідної угоди в разі

відкриття кореспондентського рахунку банку або поточного рахунку клієнту. Так

документально оформлюється можлива ситуація, що має назву основний (твердий)

овердрафт, оскільки ядром (основою) його є постійна сума перевищення залишку за

рахунком. В угоді зазначається ліміт овердрафту, умови його використання та

проценти як плата за такий спосіб кредитування. Сума процентів за овердрафтом

обчислюється з огляду на неоплачений денний залишок за рахунком та затверджену

ставку процентів, що, як правило, перевищує процентну ставку, застосовувану в

банку за кредитними ресурсами. За способом надання овердрафт підлягає сплаті до

запитання.

Наприкінці

операційного дня за фактом овердрафту, сума дебетового залишку переноситься на

відповідні рахунки:

1520

овердрафт за кореспондентськими рахунками інших банків;

1620

овердрафт за кореспондентськими рахунками, які відкриті в інших банках;

2000

рахунки суб’єктів господарської діяльності за овердрафтом;

2200

рахунки за овердрафтом фізичних осіб.

Отже,

в банку виконується таке бухгалтерське проведення:

Дебет

(Д-т) Рахунки за овердрафтом

Кредит

(К-т) Кореспондентський рахунок банку або поточний рахунок контрагента.

Зрозуміло,

що наприкінці наступного дня за рахунком (банку — кореспондентського;

контрагента — поточного) ситуація може змінитися за результатами проведених

розрахункових операцій.

У

разі поповнення коштів на рахунку, що спричиниться до кредитового сальдо,

відповідна сума спрямовується на погашення овердрафту, що в обліку

супроводжується записом:

Д-т

Кореспондентський рахунок банку (поточний рахунок контрагента)

К-т

Рахунок за овердрафтом.

Сума

за рахунками овердрафту, що залишилася непокритою у разі недостатності коштів,

переноситься на наступний день.

Якщо

ж дебетовий залишок за кореспондентським рахунком (поточним рахунком)

збільшиться, то на відповідну суму збільшаться й записи за рахунками

овердрафту:

Д-т

Рахунки овердрафту;

К-т

Кореспондентський рахунок банку (поточний рахунок контрагента).

Проценти

за овердрафтом нараховуються щоденно або щомісяця згідно з обліковою політикою,

прийнятою банком. Для розрахунку процентів при помісячному їх нарахуванні може

застосовуватись метод процентного числа або звичайний метод.

Сплачуються

проценти з поточного рахунку контрагента (кореспондентського рахунку банку) у

терміни, що передбачені угодою.

Простежимо

облік операцій за овердрафтом, скориставшись таким умовним прикладом.

Умови

договору короткострокового кредитування за овердрафтом (далі - договір)

виконувалися таким чином.

З

11 вересня по 17 вересня за поточним рахунком контрагента обліковувалось

дебетове сальдо — 20000 грн., а з 18 вересня по 2 жовтня — 8000 грн. Процентна

ставка визначена угодою за овердрафтом — 54 %. Нарахування процентів

здійснюється в останній день місяця, а сплата — в перший день наступного

місяця.

У

розрахунку кількість днів визначається методом «30 / 360».

• 11

вересня при виникненні дебетового сальдо за поточним рахунком контрагента банк

проводить запис:

| Д-т

2000 «Рахунки суб’єктів господарської діяльності за овердрафтом» |

-

20000 грн. |

| К-т

2600 «Поточні рахунки суб’єктів господарської діяльності» |

-

20000 грн. |

• 18

вересня в обліку виконується бухгалтерське проведення на зменшення суми

овердрафту:

| Д-т

2600 «Поточні рахунки суб’єктів господарської діяльності» |

-

12000 грн. |

| К-т

2000 «Рахунки суб’єктів господарської діяльності за овердрафтом» |

-

12000грн. |

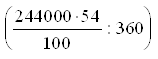

• Застосовуючи

метод процентного числа, обчислимо проценти за овердрафтом контрагента за вересень:

| Сума овердрафту |

Кількість днів дії овердрафту за даною сумою |

Сума коштів за овердрафтом

за зазначений період

|

| 20000 |

7 |

140 000 |

| 8000 |

13 |

104 000 |

|

|

|

244 000 |

Цей

метод використовується для розрахунку процентів у разі постійної процентної

ставки та змінного номіналу фінансового інструменту (як у наведеному прикладі).

Суть

даного методу полягає в тому, що спочатку, множачи номінал на кількість днів,

відшукують число до якого потім застосовується процентна ставка. Зрештою,

отриманий результат є сумою процентного доходу.

У

нашому прикладі нарахована сума процентного доходу дорівнює 366 грн.

Наприкінці

місяця банк виконує бухгалтерський запис:

| Д-т

2008 «Нараховані доходи за овердрафтом» |

-

366 грн. |

| К-т

6020 «Процентні доходи за рахунками суб’єктів господарської діяльності за

овердрафтом» |

-

366 грн. |

У

разі своєчасної сплати контрагентом процентів за овердрафтом у банку

виконується бухгалтерське проведення:

| Д-т

2600 «Поточні рахунки суб’єктів господарської діяльності» |

- 366 грн. |

| К-т

2008 «Нараховані доходи за овердрафтом» |

- 366 грн. |

У

разі несвоєчасної сплати процентів за овердрафтом, нарахована сума переноситься

на відповідні рахунки простроченої заборгованості за кредитами. З огляду на це

у Плані рахунків бухгалтерського обліку комерційних банків доречно внести

рахунок простроченої заборгованості у групу 200 «Рахунки суб’єктів

господарської діяльності за овердрафтом».

Погашення

овердрафту проходить з поточного рахунку у сумі овердрафту та процентів за ним:

| Д-т

2600 «Поточні рахунки суб’єктів господарської діяльності» |

-

8366 грн. |

| К-т

2000 «Рахунки суб’єктів господарської діяльності за овердрафтом» |

-

8366 грн. |

З

огляду на умови прикладу, слід зазначити кілька особливостей договору

кредитування у вигляді овердрафту. По-перше, за договором кредитування за

овердрафтом, банк має перераховувати одержувачу суму платіжного доручення, а не

різницю між сумою платіжного доручення та сумою залишку на поточному рахунку

підприємства в банку. По-друге, банк, навіть за наявності в підприємства перед

ним заборгованості, після першого платежу має право здійснювати платіж за

другим платіжним дорученням, але тільки до досягнення суми ліміту овердрафту.

По-третє, банк нараховує відсотки на суму дебетового залишку по поточному

рахунку підприємства в банку (від’ємний залишок для підприємства).

РОЗДІЛ

3. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ТА ОБЛІК ОВЕРДРАФТУ НА ПРИКЛАДІ ДОСВІДУ ЛЬВІВСЬКОЇ

ФІЛІЇ АКІБ «УкрСиббанк» (Практичний приклад)

3.1

Умови надання, видачі та обслуговування овердрафту у Львівській філії АКІБ

«УкрСиббанк»

Надання кредиту овердрафт у АКІБ «УкрСиббанк» здійснюється

на основі діючого законодавства України, нормативних актів Національного банку

України, а також на основі наступних нормативно-правових і

внутрішньобанківських документів:

-

Закону України «Про

банки та банківську діяльність»;

-

Закону України «Про

заставу» № 2654-ХІІ від 02.10.1992р.;

-

Закону «Про нотаріат»

№ 3425-ХІІ від 02.09.1993р.;

-

«Положення

Національного банку України про кредитування» затвердженого Постановою

Правління НБУ № 246 від 28.09.1995р.;

-

«Правила

бухгалтерського обліку доходів та витрат банків України», затверджені

Постановою Правління НБУ № 255 від 18.06.2003р.;

-

«Порядок реалізації

кредитних процедур в АКІБ «УкрСиббанк» (з додатками).

Відбір клієнтів, які мають право на отримання овердрафту,

проводиться за наступними критеріями:

-

відсутність претензій

до рахунків клієнта на момент надання овердрафту;

-

своєчасність

повернення і повнота розрахунків за попередніми кредитами.

-

овердрафт не

надається клієнтам, які мають прострочену заборгованість перед банком за

будь-яким видом наданих послуг;

-

позитивне рішення

кредитного комітету філії (регіонального управління).

Кредитування здійснюється в національній валюті чи

іноземній валюті.

Банк може одночасно заключати з клієнтом декілька договорів

овердрафт в різних валютах.

Одночасна дія двох і більше договорів в одній валюті одного

клієнта не допускається.

Надання овердрафту в іноземній валюті повинно здійснюватися

з врахуванням обмежень, встановлених діючим законодавством.

Договір овердрафту заклечається на термін до 12 місяців.

Типовий договір затверджується у встановленому порядку, згідно з Положенням про

типові договори в АКІБ «УкрСиббанк» (Додаток…).

Надання бланкового овердрафту юридичній особі здійснюється

тільки при умові підписання договору поруки, в якому поручитель виступає

керівником підприємства, яке кредитується (директор, голова правління), або

одним з власників (акціонер), частка корпоративних прав в підприємстві якого

становить не менше 40%.

Надання бланкового овердрафту фізичній особі – суб’єкту

підприємницької діяльності здійснюється тільки при умові підписання договору

поруки юридичної особи, а у випадку відсутності такого поручителя ліміт кредитування

підприємця обмежується еквівалентом 50 тис. доларів США.

Бланковий овердрафт надається клієнтам, термін

господарської діяльності яких перевищує 6 місяців.

Ліміти кредитування сумою до 2 млн. грн.. визначаються

відповідно з методикою визначення ліміту.

Всі заявки на овердрафт лімітом понад 2 млн. грн.., а також

заявки на надання овердрафту на умовах, відмінних від стандартних, повинні

розглядатися відповідно з методикою, яка застосовується для аналізу при

звичайному кредитування.

Ліміт овердрафту може бути змінений протягом терміну дії

договору овердрафту, як за ініціативою банку, так і за ініціативою клієнта.

Банк самостійно зменшує ліміт овердрафту, повідомивши

клієнта в термін, передбачений договором.

В автоматизованій банківській системі технічне встановлення

ліміту по кожному договору овердрафту здійснюється працівниками, які отримали

такі права згідно наказу керівництва філії чи за розпорядженням Департаменту

кредитних операцій.

Філіями (регіональними управліннями) рішення про надання

овердрафту може бути прийняте самостійно в межах встановлених для них лімітів

повноважень на здійснення кредитних операцій.

Рішення про надання овердрафтів в обсягах, які перевищують

повноваження філії, приймається Кредитним Комітетом Головного Банку

відповідного рівня.

Плата за овердрафт може вираховуватися у вигляді:

-

процентного доходу

(відсотків);

-

непроцентного доходу:

-

комісії за

встановлення ліміту по овердрафту;

-

комісії за збільшення

ліміту по овердрафту;

-

комісії за проведення

платежів за рахунок овердрафту.

Ліміт розраховується:

-

при погодженні заявки

на овердрафт;

-

в період дії договору

– щомісячно, в перші два робочих дні місяця;

-

при погіршення

фінансового стану клієнта.

При здійснення платежів за рахунок овердрафту, клієнт надає

операціоністу платіжне доручення на суму, яка перевищує залишок грошей на

рахунку.

Операціоніст перевіряє:

-

наявність претензій

до рахунку клієнта;

-

суму платіжного

доручення на відповідність сумі незаповненого ліміту клієнта по овердрафту на

момент надання платіжного доручення.

Якщо претензії до рахунку відсутні, і сума платіжного

доручення не перевищує суму незаповненого ліміту по овердрафту, операціоніст

проводить платіж.

Нарахування відсотків в балансі банк проводить щоденно.

Відсотки нараховуються на залишок по кожному траншу виходячи з терміну

використання траншу і відповідної цьому терміну відсоткової ставки.

При терміні користування від одного до трьох днів (включно)

з моменту надання кредитного траншу – застосовується ставка інтервалу «1-3

дні»;

При терміні користування від чотирьох до семи днів

(включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу

«4-7 днів» за весь період використовування траншу;

При терміні користування від восьми до п’ятнадцяти днів

(включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу

«8-15 днів» за весь період використовування траншу;

При терміні користування від шістнадцяти до тридцяти днів

(включно) з моменту надання траншу – відсотки нараховуються по ставці інтервалу

«16-30 днів» за весь період використовування траншу;

При терміні користування від тридцяти одного дня (включно)

та більше з моменту надання траншу – відсотки нараховуються за підвищеною

ставкою на весь період використання траншу.

Процентні ставки розраховуються Департаментом фінансових

ризиків щотижня, кожен понеділок і, у випадку їх зміни, затверджуються Головою

Правління або його Заступником в сфері кредитування.

Комісія за встановлення ліміту овердрафту нараховується у

вигляді відсотків від встановленої договором суми ліміту овердрафту. Розмір –

від 0,1% до 1% від суми ліміту. Термін сплати комісії – дата нарахування.

Надання овердрафту здійснюється тільки після сплати

клієнтом комісії.

Нарахування комісії проводиться в день укладання договору

овердрафту. Комісія нараховується в національній валюті.

Клієнт повинен повністю погасити заборгованість по кожному

кредитному траншу на наступний робочий день після закінчення 30 днів з дати

виникнення даної заборгованості, але не пізніше терміну закінчення дії

договору. У випадку непогашення кредитного траншу у вказаний термін видача

кредитів овердрафту припиняється (ліміт обнулюється).

Пеня за несвоєчасну проплату відсотків і комісії

нараховується у випадку, якщо проплата процентів і комісії прострочена більше

ніж на 2 дні з дати проплати вказаної в договорі ( на третій банківський день з

дня виникнення зобов’язань по проплаті відсотків і комісії). При цьому пеня

нараховується за всі календарні дні прострочки.

Кошти, які поступають на поточний рахунок клієнта,

направляються на погашення зобов’язань по овердрафту наступним чином:

-

сумнівна

заборгованість за нарахованими відсотками;

-

сумнівна

заборгованість за нарахованою комісією;

-

прострочені відсотки;

-

прострочена комісія;

-

відсотки, що підлягаю

сплаті;

-

нарахована комісія;

-

сумнівна

заборгованість по сумі основного боргу;

-

прострочена

заборгованість по сумі основного боргу;

-

поточна

заборгованість по сумі основного боргу.

Погашення пені здійснюється самостійно.

Овердрафт не надається клієнту, ні на який рахунок, якщо

мають місце претензії до будь-якого з поточних рахунків клієнта в банку.

При виникненні претензій до поточного рахунку клієнта і

наявності заборгованості клієнта по овердрафту у відповідній валюті, засоби,

які поступають на рахунок, направляються спочатку на задоволення виставлених до

рахунку претензій, потім – на погашення заборгованості по овердрафту у

встановленій черговості.

3.2

Надання кредиту овердрафт фізичним особам

При

обслуговуванні клієнта в рамках «Зарплатних проектів» АКІБ «УкрСиббанк» (далі –

Банк) надає стандартний овердрафт по картковому рахунку у гривні на наступних

умовах:

-

стандартний овердрафт надається Банком, протягом

14 (чотирнадцяти) календарних днів з моменту першого зарахування заробітної

плати/стипендії на картковий рахунок клієнта (позичальника);

-

ліміт стандартного овердрафту є

фіксованим та встановлений в тарифах;

-

строк користування лімітом овердрафту –

1 (один) рік;

-

відсотки за користування стандартним

овердрафтом нараховуються згідно тарифів та умов Договору;

-

порядок погашення, розмір комісій,

можливої неустойки та порядок їх сплати та всі інші умови надання,

обслуговування та погашення стандартного овердрафту визначаються правилами та

тарифами;

-

повідомлення про відкриття стандартного

овердрафту надається шляхом друкування чеку банкомату при здійсненні клієнтом

операції по картці, що випущена до цього рахунку;

-

клієнт має право письмово відмовитись

від послуги стандартного овердрафту;

-

клієнт має право звернутись до Банку із

заявою на встановлення індивідуального ліміту овердрафту;

Банк

може надати клієнту індивідуальний ліміт овердрафту на підставі заяви клієнта

та відповідно до внутрішніх процедур Банку.

Клієнт

сплачує Банку плату за користування овердрафтом, згідно тарифів та умов

договору. У разі використання клієнтом овердрафту, Банк щоденно нараховує

проценти на суму зобов'язань клієнта (під сумою зобов'язань розуміється сума

залишку заборгованості, яка виникла на рахунку наприкінці кожного дня) за

методом «факт/факт», тобто з розрахунку фактичної кількості днів користування

овердрафтом. Проценти нараховуються з дати видачі овердрафту по дату погашення

овердрафту. До 25 числа місяця, наступного за місяцем використання овердрафту

обов’язковими до сплати є відсотки, нараховані на усю суму використаного

овердрафту. Погашення процентів за використаний овердрафт відбувається при

кожному зарахуванні коштів на рахунок згідно правил. У разі отримання кредитних

коштів овердрафта готівкою в банкоматах та при поповненні карткового рахунку

стягується комісія в розмірах та в порядку, встановленому діючими тарифами

Банку на момент здійснення операції.

Процентна

ставка за користування овердрафтом може бути змінена (збільшена або зменшена).

Про зміну процентної ставки за овердрафтом Банк повідомляє клієнта не пізніше

ніж за 1 (один) календарний місяць до дати впровадження нового розміру

процентної ставки шляхом розміщення відповідного оголошення на інформаційних

стендах, що розташовані у приміщеннях Банку, на сайті Банку www.ukrsibbank.com

та у виписках.

У

разі надання овердрафту, держатель картки проводить операції в межах

встановленого банком ліміту овердрафту.

Датою

погашення (у т.ч. часткового погашення) овердрафту вважається день зарахування

коштів на рахунок, унаслідок якого заборгованість за овердрафтом на кінець

операційного дня стала меншою на суму такого зарахування.

Погашення

заборгованості за овердрафтом, яка виникла станом на перше число поточного

місяця, має здійснюватись до 25 числа поточного місяця в розмірі не менше 10 %

від суми заборгованості після погашення процентів, нарахованих на момент її

погашення. Якщо термін погашення заборгованості або термін закінчення строку

дії ліміту овердрафту припадає на вихідний, святковий або неробочий день, в

такому випадку терміном погашення/терміном закінчення строку дії ліміту овердрафту

вважається останній робочий день, що передує такому вихідному, святковому або

неробочому дню.

Повне

погашення усієї заборгованості за наданим овердрафтом, в тому числі у межах

ліміту овердрафту та плати за користування овердрафтом повинно бути здійснене

клієнтом:

-

до кінця строку дії ліміту овердрафту, зазначеного в документах, - у випадку

відмови клієнту щодо встановлення ліміту овердрафту на новий строк;

-

до дати закриття карткового рахунку;

-

не пізніше наступного робочого дня з дати виходу наказу про звільнення клієнта

з основного місця роботи (у разі встановлення ліміту овердрафту по рахунку,

відкритого в межах зарплатного проекту);

-

в інших випадках, визначених договором.

Надання

овердрафту припиняється у випадку настання будь-якої із подій, що впливає на

здатність виконання клієнтом зобов’язань за договором, зокрема:

а)

погіршення фінансового стану клієнта;

б)

втрати забезпечення, погіршення стану забезпечення та/або умов його зберігання;

г)

застосування до клієнта обмежень права щодо розпоряджання коштами на рахунках.

З

моменту застосування до клієнта обмежень щодо права розпоряджання коштами, Банк

направляє клієнту письмове повідомлення про припинення надання овердрафту.

Сторони

домовилися, що ліміт овердрафту може бути зменшений або анульований за

ініціативою Банку в наступному порядку:

а)

Банк письмово (шляхом направлення поштою відповідного рекомендованого листа

(далі - Письмове Повідомлення) за адресою, що визначена клієнтом як адреса для

листування за договором або за іншою адресою, яку клієнт повідомив Банку при її

зміні) повідомляє клієнта про застосування Банком права зменшення або

анулювання ліміту овердрафта, у разі не усунення клієнтом обставин, що дали

підстави Банку використати таке право. В Письмовому Повідомленні Банк зазначає

новий розмір ліміту овердрафту та дату зменшення або анулювання ліміту

овердрафту.

б)

в залежності від вимог Банку до клієнта, викладених у Письмовому Повідомленні,

клієнт протягом 40 календарних днів з дати направлення Банком клієнту

Письмового Повідомлення зобов’язується:

-

надати Банку докази усунення обставин, що дали Банку підстави для застосування

такого права, та/або

-

зменшити заборгованість за отриманим овердрафтом до суми нового ліміту

овердрафту, та/або

-

повністю погасити заборгованість за отриманим овердрафтом.

в)

у разі, якщо протягом 40 календарних днів з дати направлення Банком клієнту

Письмового Повідомлення, клієнт:

-

не надав до Банку доказів усунення зазначених у Письмовому Повідомленні

обставин, та/або

-

не зменшив або не погасив заборгованість за овердрафтом,

Банк

з дати, вказаної в Письмовому Повідомленні, набуває права зменшити або

анулювати ліміт овердрафту. У випадку зменшення ліміту овердрафту, сума

заборгованості клієнта, що перевищує суму нового ліміту овердрафту, вважається

обов’язковою до погашення на дату зменшення ліміту овердрафта, а у разі

анулювання ліміту овердрафту, термін повернення овердрафту та внесення плати за

користування овердрафтом вважається таким, що настав, а заборгованість клієнта

вважається обов’язковою до погашення на дату анулювання ліміту овердрафту.

У

випадку непогашення клієнтом заборгованості за овердрафтом або непогашення

плати за користування овердрафтом, в строки що визначені умовами Договору, ця

заборгованість вважається простроченою заборгованістю.

На

суму простроченої заборгованості за овердрафтом в рамках ліміту овердрафту

нараховуються проценти за підвищеною процентною ставкою згідно тарифів Банку.

Після

закінчення попереднього строку дії ліміту овердрафту Банк може самостійно

встановити клієнту ліміт овердрафту у попередньому розмірі та на такий же строк

у разі наявності сукупних обставин:

-

дотримання клієнтом умов договору та

правил ;

-

відсутності Письмового Повідомлення

клієнта про бажання анулювати ліміт овердрафту;

-

при сплаті комісії за послугу.

При

цьому останній день строку дії ліміту овердрафту вважається першим днем дії

нового строку ліміту овердрафту

3.3

Принципи обліку кредиту овердрафт в АКІБ «УкрСиббанк»

АКІБ

«УкрСиббанк» (надалі – Банк) здійснює кредитні операції відповідно до основних

напрямків кредитної діяльності Банку на підставі чинного Законодавства України,

свого Статуту, Ліцензії НБУ на право проведення активних операцій, нормативних

актів НБУ, а саме:

-

Цивільного Кодексу України;

-

Закону України «Про банки та банківську

діяльність»;

-

«Інструкції про порядок регулювання

діяльності банків в Україні», затвердженої постановою Правління НБУ № 368 від

28.08.01. із змінами;

-

«Інструкції з бухгалтерського обліку

кредитних, вкладних (депозитних)операцій та формування і використання резервів

під кредитні ризики в банках України», затвердженої постановою Правління НБУ № 481,

27.12.2007р.;

-

«Правил бухгалтерського обліку доходів і

витрат банків України», затверджених постановою Правління НБУ № 255 від

18.06.2003р. із змінами;

а

також внутрішніх документів:

-

«Положення про кредитування юридичних

осіб», затвердженого протоколом Правління Банку №14 від 26.04.04.;

-

«Положення про кредитування фізичних

осіб», затвердженого протоколом Правління Банку №14 від 26.04.04.;

-

«Положення про овердрафтне кредитування

фізичних осіб з використанням платіжних карток Міжнародних платіжних систем»,

затвердженого наказом № 442-а від 02.12.03;

-

«Порядку надання кредитів фізичним

особам для придбання нерухомості», затвердженого Наказом № 248 від 05.06.02.,

зі змінами та доповненнями;

-

«Порядку надання кредитів фізичним та

юридичним особам для придбання автомобіля», затвердженого Наказом № 489 від

29.10.01, зі змінами та доповненнями;

-

«Порядку реалізації кредитних процедур,

які застосовуються для обслуговування корпоративних клієнтів», затвердженого

04.09.03, з додатками (із змінами);

-

«Порядку надання кредитів фізичним

особам для придбання ТНП», затвердженого Наказом №157 від 01.02.02.;

-

«Положення про овердрафтне

кредитування», затвердженого Наказом №572 від 27.12.00. із змінами;

-

«Положення про кредитування фізичних

осіб», затвердженого Наказом № 348 від 01.08.01., зі змінами та доповненнями;

-

інших документів, що регламентують

кредитні операції.

Бухгалтерський

облік кредитних операцій у системі Банку ведеться відповідно до діючого Плану

рахунків.

Бухгалтерський

облік кредитних операцій з клієнтами Банку здійснюється відповідно до

Інструкції про застосування Плану рахунків. Кредити, надані фізичним особам -

підприємцям, враховуються на рахунках, призначених для обліку кредитної

заборгованості юридичних осіб.

Надані

кредити (якщо це передбачено договором) первісно оцінюються і відображаються в

бухгалтерському обліку за собівартістю (в сумі фактично наданих (отриманих)

коштів, уключаючи комісійні та інші витрати, що безпосередньо пов’язані з цими

операціями):

- комісії

за оформлення кредиту;

- комісії

за надання кредиту та ін.

Зобов’язання

Банку з кредитування та кредиту “овердрафт” підлягають врахуванню на

позабалансовому рахунку 9129 «Інші зобов’язання з кредитування, що надані

клієнтам». При частковому виконанні врахованих зобов’язань залишки за вказаним

рахунком підлягають зменшенню на суму виконаних зобов’язань. Якщо на дату

операції кредит надається в повній сумі, то зобов’язання з кредитування за

позабалансовими рахунками не відображається.

Рішення

щодо можливості проведення кредитної операції приймається колегіально Кредитним

комітетом установи банку (або особою, що уповноважена приймати рішення про

можливість кредитування з урахуванням самостійних повноважень відділень (ТТ))

та оформлюється відповідним протоколом, якщо це передбачено нормативними

документами банку.

У

філіях (Регіональних Департаментах, Територіальних управліннях, відділеннях) рішення

щодо можливості проведення кредитної операції приймається Кредитним комітетом

філії (РД, ТУ, відділення) в межах наданих їм повноважень.

У

випадку перевищення обсягу кредитної операції філії над обсягом наданих

повноважень, рішення щодо надання кредиту приймається Кредитним комітетом

відповідного рівня в порядку, що визначений Положенням «Про кредитний комітет

банку», затвердженого Наказом №266 від 08.07.2004.

Порядок

надання кредитів овердрафт та їх бухгалтерський облік визначено:

-

«Положенням про овердрафтне кредитування

суб’єктів господарської діяльності», затвердженого Наказом № 65-а від

27.02.2004р.;

-

«Положення про овердрафтне кредитування

фізичних осіб з використанням платіжних карток Міжнародних платіжних систем»,

затвердженого наказом № 442-а від 02.12.03;

Враховуючи

особливості кредиту овердрафт та з метою дотримання черговості погашення

кредитів та процентів за користування ним, встановленої чинним законодавством

та визначеної договорами кредиту, при порушенні позичальником умов договору

кредиту Банк класифікує таку заборгованість як заборгованість за кредитами на

поточну діяльність.

Установи

Банку надають овердрафтні кредити з використанням платіжних карт, які емітовані

Банком. При цьому Банк страхує ризик неповернення кредитів і процентів за

кредитами по програмам, за якими передбачено страхування нормативними

документами банку.

Перерахована

страхова премія на рахунок страхової компанії:

Д-т

3500 – К-т 2650, к/рахунок.

Щомісячно

1/12 частина страхової премії відноситься на операційні витрати банку:

Д-т

7399 – К-т 3500

Це

стосується усіх договорів страхування незалежно від сплаченої суми страхової

премії.

Після

укладення договору про надання овердрафту, установлена сума ліміту позичальника

відображається на позабалансових рахунках, а облік нарахування та сплати

комісії за овердрафтом здійснюється таким чином:

| Д-т |

К-т |

Призначення платежу |

| 9129 |

9900 |

Облік ліміту

за овердрафтом (на суму ліміту) |

| 3578 |

6111 |

нарахована

комісія за встановлення, збільшення ліміту |

| 2600, 2650 |

3578 |

сплата комісії

клієнтом |

Якщо

по закінченні операційного дня на рахунку клієнта виникає активний залишок, на

цю суму зменшується встановлений ліміт, та нараховуються проценти на залишок

овердрафту:

| Д-т |

К-т |

Призначення платежу |

| 9900 |

9129 |

на суму

використаного ліміту |

| 2607 |

6020 |

нараховані

доходи за кредитами овердрафт в нац. валюті |

| 2607 |

3800 |

нараховані

доходи за овердрафтом в інвалюті |

| 3801 |

6020 |

гривневий

еквівалент доходу в інвалюті |

| 2607 |

6111 |

Нарахована

комісія за проведення платежів за рахунок наданого овердрафту |

При

надходженні коштів на поточний рахунок клієнта вони спрямовуються на погашення

овердрафту та процентів відповідно до умов договору:

| Д-т |

К-т |

Призначення

платежу |

| 2600 |

2607 |

погашення

доходів за овердрафтом |

| 9129 |

9900 |

збільшення

ліміту овердрафта на суму зменшення Дт сальдо |

Облік

зобов'язань за наданим кредитом овердрафт ведеться до закінчення строку

договору.

В

разі порушення строків сплати основного боргу або процентів за овердрафтом, а

також у випадку накладання арешту на рахунок клієнта банк переносить

заборгованість за овердрафтом та нараховані за його користування проценти на

відповідні рахунки кредитів (короткострокові, прострочені, сумнівні).

В

разі непогашення в строк процентів за овердрафтом, сума нарахованих процентів

переноситься на рахунки прострочених доходів, заборгованість за овердрафтом

відноситься на відповідний рахунок короткострокових кредитів.

| Д-т |

К-т |

Призначення платежу |

| 2069 |

2607 |

на суму

прострочених процентів |

| 2062 |

2600 |

Перенос суми

овердрафта на рахунок короткострокового кредиту |

У

разі прострочення строку погашення основної суми боргу за овердрафтом залишок

за овердрафтом переноситься на рахунок простроченої заборгованості за наданими

кредитами:

Д-т

2067

К-т

2600 на суму простроченого кредиту

В

разі визнання простроченої заборгованості за овердрафтом сумнівною:

| Д-т |

К-т |

Призначення платежу |

| 2096 |

2067 |

на суму

заборгованості за кредитом |

| 2480 |

2069 |

на суму

заборгованості по доходам |

Бухгалтерський

облік кредитних операцій повинен забезпечити своєчасне і повне відображення

кредитних операцій та зобов'язань і активів, які виникають у зв'язку з ними, за

рахунками бухгалтерського обліку та статтями фінансової звітності, що

відповідають реальному стану кредитного портфелю; створення умов, необхідних

для здійснення оперативного контролю за своєчасним поверненням кредитів і

сплатою Банку належних доходів у терміни, визначені відповідними договорами.

ВИСНОВКИ

На

сьогоднішній день економіка України зазнала труднощів пов’язаних з виникненням

несприятливих умов на фінансовому ринку. Це призвело до втручання держави у

роботу банківської діяльності, що призвело до збільшення кредитних ставок і

обмеження кількості видач кредитних операцій. А оскільки кредит прискорює

розвиток економіки всієї країни, тоді не буде доцільним обмежувати діяльність

овердрафту як фінансування підприємства.

В

українській банківській практиці основну частину кредитних вкладень, наданих

суб’єктам господарювання, становлять короткострокові кредити, що надаються

строком до одного року та використовуються на покриття тимчасових розривів у

русі оборотних коштів.

На

ринку кредитів, банки використовують різні методи кредитування, які визначають

форму позикового рахунку, порядок видачі та погашення коштів, методи контролю

за цільовим використанням та засобами регулювання заборгованості.

Овердрафт

– це форма короткострокового кредиту, при якій банк надає у користування

клієнту грошові кошти шляхом оплати платіжних доручень в обсязі, більшому, ніж

залишок коштів на поточному рахунку (на рахунку фіксується дебетове сальдо),

але на суму не більшу, ніж попередньо визначений ліміт овердрафту.

Банк,

який за договором банківського рахунку здійснює платежі з рахунку клієнта,

попри те, що на ньому немає коштів, вважається таким, що надав власнику рахунку

кредит на відповідну суму від дня здійснення цього платежу (п. 1 ст. 1069 Цивільного

кодексу України). [8]

Погашення

кредиту і відсотків здійснюється автоматично, за рахунок надходжень на поточний

рахунок клієнта. Овердрафт обслуговується за такою схемою: якщо сума платежу,

зазначена у платіжному документі клієнта, перевищує залишок коштів на

розрахунковому рахунку, різниці (дебетове сальдо) автоматично оплачується

банком за рахунок кредиту але в межах невикористаного ліміту. Якщо сума платежу

перевищує залишок ліміту, плата банком не здійснюється. Ліміт овердрафта

зазвичай обмежується сумою, не перевищуючи 30% від місячного надходження доходу

реалізації продукції на поточний рахунок в банку. Строк погашення, як правило,

складає 2-3 тижні.[16,с.145]

Звичайно

овердрафт надається в гривні. Надання овердрафту в іноземній валюті не заборонено

законодавством, тому кожний банк самостійно вирішує, надавати чи ні таку

послугу своїм клієнтам. Проте овердрафт в іноземній валюті може бути наданий

лише підприємству, яке має стабільні надходження в іноземній валюті на поточний

рахунок. На даний час відсотки за овердрафтом у середньому становить 15-18%

річних – у гривнях і 10-13% річних – у валюті. [17,

с.21] Вони вищі ніж при звичайному кредитуванні, але якщо врахувати той факт,

що з використанням овердрафту розрахунки можна здійснити в будь-який необхідний

момент (що є важливим для погашення зобов’язань перед бюджетом), то доцільніше

сплатити відсотки банку з віднесенням їх до валових витрат, ніж сплачувати

штрафні санкції за несвоєчасну сплату податків.

Безготівкові

розрахунки можуть здійснюватися підприємствами не лише за допомогою електронних

і паперових документів на переказ, але й документів за операціями із

застосуванням спеціальних платіжних засобів, то банківський кредит може

надаватись їм у формі кредитування як поточного, так і карткового рахунків

підприємства.

Основою

для пред’явлення овердрафта зазвичай являється наявність поточного рахунку в

банку, надходження на нього виручки від господарської діяльності підприємства,

а також належні фінансово-економічні показники і відсутність істотних ризиків,

що можуть бути присутні у бізнесі позичальника.

Вимоги

до забезпечення овердрафту є більш лояльними порівняно зі звичайними кредитами.

Як основне забезпечення банки можуть приймати в заставі товари в обороті,

майнові права на дебіторську заборгованість та на інкасовану банком-кредитором

виручку. А також гарантії та поруки платоспроможних юридичних та фізичних осіб

[10,

c. 125].

На

нашу думку, овердрафт – найпростіший вид нецільового банківського

короткострокового кредит. Для підприємства овердрафт вигідний, насамперед, тим,

що у будь-який момент за рахунок банка може поповнити свої обігові кошти, яких

бракує для проведення розрахунків. Тобто завдяки овердрафту підприємство

отримує можливість належним чином працювати та здійснювати необхідні платежі

навіть за тимчасової відсутності коштів на рахунку. Це є важливим, зокрема, для

своєчасної сплати податкових зобов’язань, виплати заробітної плати, розрахунків

з контрагентами. При власноручному порівнянні овердрафту з іншими кредитами, що

надаються банком виділяються наступні переваги:

-

спрощений процес надання кредиту;

-

простота отримання кредитних коштів (шляхом надання до банку платіжних

документів на оплату або розпорядження на проведення платежу за системою

«Клієнт-Банк»);

-

отримання коштів без відкриття окремого позикового рахунку;

-

можливість отримання кредиту без оформлення застави в межах розрахункового

бланкового ліміту кредитування;

-

можливість щомісячного збільшення ліміту кредитування при зростанні обсягів

надходження коштів на поточний рахунок;

-

автоматичне погашення кредиту за рахунок надходжень на поточний рахунок клієнта

(без складання окремого платіжного доручення);

-

нарахування відсотків тільки на обсяг реально використаних клієнтом позикових

коштів (економія коштів клієнта на відсотках);

-

відсутність обмежень за цільовим використанням.

Також

можна додати, що погашення звичайного кредиту не гарантує отримання нового, а

овердрафт відновлюється разом із поверненням боргу.

Овердрафт

надається для забезпечення безперебійних платежів клієнта в умовах нестачі або

відсутності коштів на його поточному рахунку (для покриття «касових» розривів)

на поповнення обігових коштів:

-

для оплати товарно-матеріальних цінностей (робіт, послуг);

-

виплати заробітної плати, відрядних;

-

здійснення платежів у бюджет та позабюджетні фонди;

-

фінансування інших господарських витрат.[13, c. 131]

Відсотки,

сплачені за овердрафтом, включається до складу валових витрат на підставі

підпункту 5.5.1 Закону про прибуток.[9] Головна умова - сума отриманого кредиту

повинна використовуватись в господарській діяльності підприємства. Інші витрати

підприємства за договором овердрафту (сплата комісійних за встановлення ліміту

та надання кредиту) можуть бути віднесені до складу валових на підставі підпункту

5.2.1 Закону про прибуток [18].

Оскільки

овердрафт є операцією з розміщення та повернення коштів за договором позики, то

відповідно до підпункту 3.2.5 Закону про ПДВ така операція не є об’єктом

оподаткування ПДВ [19].

Витрати на сплату штрафів чи пені, передбачені договором овердрафту за

несвоєчасне погашення основної суми кредиту, не відносяться до складу валових (пп.

5.3.5 Закону про прибуток)[9].

З

даних спостережень ми вважаємо, що овердрафт являється резервним, проте

оптимальним варіантом для українських підприємств, оскільки даний вид

кредитування забезпечує нормальну діяльність підприємства і стабільне фінансове

забезпечення господарської діяльності. Сьогоднішнє становище України диктує

майбутній дефолт для економіки. Цей варіант є досить вірогідним оскільки

рефінансування банків не виконується належним чином і замість того, щоб наданий

Міжнародним Валютним Фондом кредит забезпечив належну діяльність банків і

зменшив процентні ставки на кредит, відбувається спекуляція на курсах іноземної

валюти.

Ситуація,

яка нависла над Україно є згубна для економіки, оскільки, на наш погляд, курс

збільшився в 2 рази, зарплати в кращому випадку не змінились, збільшився рівень

безробіття (тобто збільшилось кількість людей, які не змозі заплатити за

задоволення своїх потреб). Замість того, щоб посприяти економіці і зменшити

кредитну ставку, для збільшення обсягу кредитних видач, що призвело б до

збільшення швидкості обігу грошового масиву, запроваджується протилежний

варіант, який погіршує фінансове становище підприємств, яке і так не в найкращому

стані. В результаті ліцензія на видачі кредиту належить одному банку, який

скористався монопольним становищем і запровадив досить високу планку процентних

ставок на кредит. Так наприклад, у постанові «Правління Національного банку

України» від 2 лютого 2009р №39, вказано про функціонування СЕП в особливий

період, де встановленні наступні слова «Національний банк у разі потреби може

дозволити овердрафт за технічними кореспондентськими розрахунками учасників

СЕП»[20].

Овердрафт

– це один із найоптимальніших і найвагоміших елементів у фінансуванні

підприємства, від якого залежить стан господарської діяльності. Отже, кредит не

може ігноруватися при державній фінансовій політиці, приділивши належну увагу

саме овердрафту, який покращує конкурентоспроможність підприємства, як на

національній так і на світовій арені ринку товарів та послуг.

Овердрафт

має незліченні переваги таких як: відсутність жорстких вимог до цільового

використання; можливість отримувати транші без проведення узгоджувальних дій з

банком; простий механізм проведення овердрафту без відкриття окремого

позичкового рахунку; кредит погашається автоматично – при надходжень коштів на

рахунок клієнта. Ці переваги виділяють овердрафт посеред інших видів

короткострокових кредитів. Провідну роль при здійсненні кредитних операцій у

вигляді овердрафт досліджуються поточні рахунки підприємства і надаються

виплати в залежності від спроможності підприємства. А при виникненні ризиків

використовують забезпечений овердрафт, при якому кредит дається під заставу.

Будь якому разі даний вид кредитування є найбільш оптимальний і найбільш

вигіднішим для українських підприємств, тому він потребує державної підтримки

для розвитку.

СПИСОК

ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1.

Закон України «Про банки і банківську

діяльність» від 07.12.2000р.

2.

Закон

України «Про заставу» № 2654-ХІІ від 02.10.1992р.

3.

Закон України «Про платіжні системи та

переказ грошей в Україні» від 05.04.2001р.

4.

Про внесення до деяких законів України

змін щодо відкриття банківських рахунків: Закон України // Закони України. - Т.

13. - К., 1998. – 367с.

5.

Постанова Правління НБУ № 79 від

05.03.2003 р. «Про внесення змін до Положення про кредитування» // Законодавчі

інформативні акти з банківської діяльності. - 2003. - Вип. 4. - С. 3 - 4.

6.

Інструкція про застосування Плану

рахунків бухгалтерського обліку банків України: Затверджено постановою № 280

Правління НБУ від 17.06.2004р., зі змінами і доповненнями.

7.

Інструкція з бухгалтерського обліку

кредитних, вкладних (депозитних) операцій та формування і використання резервів

під кредитні ризики в банках України: Затверджено постановою № 481 Правління

НБУ від 27.12.2007р.

8.

Положення про кредитування, затверджене

постановою №246 Правління НБУ від 28.09.1995 р.

9.

Вишневський А.А. Банковское право

Англии. - М.: Статут, 2000. - С. 206.

10.

Дмитренко М.Г., Потлатюк В.С.

Кредитування і контроль: Навч. посіб. – К.: Кондор, 2005. – С.25-127.

11.

Кіндрацька Л.М. Бухгалтерський облік у

комерційних банках України: Навч. посібник. — К.: КНЕУ, 1999. — 432 с.

12.

Ковальчук А.Т. Банки. Кредит. Фінанси:

законодавчо-правовий вимір. - К.: Парламентське видавництво, 2004. - 259 с.

13.

Лагутін В.Д. Кредитування теорія і

практика:Навч. посіб. – К.: Знання, 2004.- С. 130-132.

14.

Гроші та кредит: Підручник / М.І.Савлук

та ін.. – К.: КНЕУ, 2001р.

15.

Панченко Е., Селезнева Е. Контроль

кредитного портфеля как составляющая часть банковского менеджмета. // Экономика

Украины. – 2002. - №6. С. 13 – 16.

16.

Короткострокове кредитування

зовнішньоекономічної діяльності підприємств українськими банками/ Курищук В.В //

Формування ринкових відносин в Україні. – 2008р. - №12. – С. 143-148.

17.

Овердрафт: що це за кредит і як його

обліковувати/ Ірина Арсеньєва// ГоловБух. – 2007р.- №68. – С. 19-21.

18.

www.1520mm.com/r/ua/p/94-334.html

19.

www.1520mm.com/r/ua/p/97-168.htm

20.

www.gdo.kiev.ua/files/db.php?god=2009&st=400

21.

www.

zakon.rada.gov.ua/cgi-bin/laws/main.cgi?page=16&19ze9=435-15