Курсовая работа: Финансы государственных унитарных предприятий

Содержание

Введение

1. Современные

экономисты об особенностях организации финансов государственных и муниципальных

унитарных предприятий

2. Структура и функции

финансовой службы унитарного предприятия

3. Состояние финансовых

ресурсов и результаты их использования в унитарном предприятии

Заключение

Список использованной

литературы

Введение

Современное государственное предприятие выполняет совершенно

иные цели и задачи, нежели такие же предприятия советского периода, когда

предприятия всех отраслей находились в собственности государства. Необходимость

создания унитарных предприятий диктуется обязательностью участия государства в

рыночных отношениях, развитие которых требует ограничения либо запрета

предпринимательской деятельности граждан и юридических лиц, созданных на основе

частной собственности, в определённых сферах и отраслях.

Таким

образом, проблема эффективного формирования и использования финансовых ресурсов

является актуальной как на уровне предприятия, так и на уровне экономики в

целом.

Целью

данной работы является рассмотрение особенностей финансов унитарных предприятий

и анализ эффективности формирования и использования финансовых ресурсов и поиск

путей её повышения.

Задачи

данной работы:

–

рассмотреть

теоретические аспекты организации финансов унитарного предприятия;

–

рассмотреть

теоретические аспекты оценки формирования и использования финансовых ресурсов;

–

определить

организационную структуру предприятия проанализировать основные показатели

функционирования предприятия;

–

проанализировать

эффективность формирования и использования финансовых ресурсов на предприятии;

–

разработать пути

повышения эффективности формирования и использования финансовых ресурсов на

предприятии.

Объектом

исследования является предприятие ФГУП «Росстрой» и результаты его деятельности

за 2006-2008 г.г.

Предмет

исследования – финансы предприятия ФГУП «Росстрой» и эффективность их

формирования и использования.

В

первой главе работы освещены теоретические аспекты организации финансов

унитарного предприятия, выявлены основные проблемы развития финансов унитарных

предприятий с точки зрения экономистов.

Во

второй главе данной работы рассмотрена структура и функции финансовой службы

унитарного предприятия, отражена их взаимосвязь.

В

третьей главе проведен анализ состояния финансовых ресурсов, приводятся пути

увеличения эффективности формирования и использования финансовых ресурсов.

При

написании курсовой работы использованы различные законодательные акты, учебные

пособия по финансам предприятия и экономическому анализу деятельности

предприятия.

1.

Современные экономисты об особенностях организации финансов государственных и

муниципальных унитарных предприятий.

Финансы (от лат. financia — наличность, доход) — совокупность экономических отношений, возникающих

в процессе формирования, распределения и использования централизованных и децентрализованных

фондов денежных средств.

Это экономическая категория,

обусловленная наличием товарно-денежных отношений и государства, поскольку существует

товарное производство, действуют законы стоимости, спроса и предложения, возникает

объективная необходимость распределения совокупного общественного продукта и национального

дохода с помощью финансов. Специфика финансов как экономической категории проявляется

в том, что они всегда выступают в денежной форме, имеют распределительный характер

и отражают процессы формирования и использования различных фондов денежных средств.

Финансы

предприятий – совокупность денежных отношений, возникающих у субъектов хозяйствования

по поводу формирования фондов денежных средств, их распределения и использования

на нужды производства и потребления.

В качестве

форм проявления финансов предприятий можно выделить следующие:

·

отношения с другими

хозяйствующими субъектами в процессе формирования и распределения выручки (нематериальные

отношения):

- штрафы,

пени, неустойки;

- отношения

аренды;

- выпуск

и реализация ценных бумаг;

- совместная

деятельность;

- коммерческое

кредитование;

- отношения

с работниками по выплате заработной платы;

·

финансовые отношения

с собственными структурными подразделениями. Сюда же относятся отношения внутри

производственных объединений и отношения предприятий со своими дочерними структурами;

·

отношения с налоговой

службой;

·

отношения с банковской

системой;

·

отношения с различными

страховыми компаниями;

·

отношения с органами

государственного управления.

Таким

образом, финансы – это встречные потоки денежных средств, услуг, различные формы

проявления интересов предприятия с одной стороны и движения платежных средств с

другой.

В сфере

финансов предприятий и организаций выделяют следующие звенья финансовой системы:

·

финансы предприятий

и организаций, функционирующих на коммерческих началах;

·

финансы предприятий

и организаций, осуществляющих некоммерческую деятельность;

·

финансы государственных

и муниципальных предприятий;

·

финансы общественных

организаций (объединений).

Коммерческими

организациями согласно ст. 50 ГК РФ являются те юридические лица, которые преследуют

извлечение прибыли в качестве основной цели своей деятельности.

Некоммерческими

организациями признаются те организации, которые не ставят своей целью извлечение

прибыли и не распределяют коммерческую прибыль между участниками. Юридические лица,

являющиеся некоммерческими организациями, могут осуществлять предпринимательскую

деятельность лишь постольку, поскольку это служит достижению целей, ради которых

они созданы и которым они соответствуют.

Некоммерческие

организации могут быть созданы в форме потребительских кооперативов, общественных

или религиозных организаций (объединений), благотворительных фондов, государственных

предприятий, муниципальных унитарных предприятий и в других формах, предусмотренных

законом.

В соответствии

с Федеральным законом «О государственных и муниципальных унитарных предприятиях»

от 14 ноября 2002 года № 161-ФЗ, унитарным предприятием признаётся коммерческая

организация, не наделенная правом собственности на имущество, закреплённое за ней

собственником. В форме унитарных предприятий могут быть созданы только государственные

и муниципальные предприятия. Имущество унитарного предприятия принадлежит на праве

собственности Российской Федерации, субъекту Российской Федерации или муниципальному

образованию.

Государственные

и муниципальные унитарные предприятия (далее ГМУП) в ходе коммерческой деятельности

владеют и пользуются чужой (государственной, муниципальной) собственностью, которая

принадлежит им на праве хозяйственного ведения или оперативного управления, в связи

с чем данные предприятия должны перечислять собственнику имущества часть прибыли

от его использования.

В РФ

создаются и действуют следующие виды унитарных предприятий:

–

унитарные предприятия, основанные на праве хозяйственного ведения

– федеральное государственное предприятие и государственное предприятие субъекта

Российской Федерации, муниципальное предприятие;

–

унитарные предприятия, основанные на праве оперативного управления

– федеральное казённое предприятие, казённое предприятие субъекта Российской Федерации,

муниципальное казённое предприятие (далее – казённое предприятие).

Унитарные

предприятия следуют отличать от бюджетных учреждений, которым государственное и

муниципальное имущество также передается на праве оперативного управления. Несмотря

на то, что и предприятия, и учреждения создаются по решению учредителя и наделяются

определённым имуществом, у них различаются цели создания. Учреждение – это некоммерческая

организация, главная цель которой – осуществление управленческих, социально-культурных

и иных функций некоммерческого характера. Учреждения финансируются полностью или

частично своим учредителем.

Унитарное

предприятие является коммерческой организацией, основная цель деятельности которого

– получение прибыли в интересах своего учредителя. Однако в отличие от других коммерческих

организаций получение прибыли не является первостепенной целью деятельности унитарного

предприятия, так как государственное предпринимательство осуществляется в первую

очередь для реализации функций органов государственной власти.

Финансовые ресурсы любого хозяйствующего

субъекта по источникам формирования подразделяются на собственные, мобилизуемые

на финансовом рынке и поступающие в порядке перераспределения.

Финансовый механизм деятельности ГМУП

теоретически предполагает использование как внутренних (амортизация, прибыль), так

и внешних (целевое бюджетное финансирование, заемные средства, в том числе кредиты

банков и других кредитных организаций) источников финансирования.

Принципиальным отличием унитарных предприятий

от акционерных обществ является отсутствие в ряду внешних источников финансирования

выпуска акций, поскольку сама организационно-правовая форма унитарного предприятия

не допускает возможности распределения имущества по вкладам (долям, паям), а, следовательно,

выпуска долевых ценных бумаг. В то же время более разнообразны возможности получения

дополнительных средств из централизованных источников – бюджета и целевых внебюджетных

фондов. Ресурсы, используемые в деятельности предприятия на бессрочной и бесплатной

основе в виде уставного фонда, амортизации или прибыли, не являются в юридическом

смысле собственными ресурсами. Однако характер их формирования и использования позволяет

классифицировать их, как собственные средства.

Уставный

фонд ГМУП определяет минимальный размер его имущества, гарантирующий интересы его

кредиторов. Он может формироваться за счёт денег, а также ценных бумаг, других вещей,

имущественных прав и иных прав, имеющих денежную оценку. Федеральными законами или

иными нормативными правовыми актами могут быть определены виды имущества, за счёт

которого не может формироваться уставный фонд государственного или муниципального

предприятия. Размер уставного фонда государственного или муниципального предприятия

определяется в рублях.

Размер

уставного фонда государственного предприятия должен составлять не менее чем 5 000

ММРОТ, установленных федеральным законом на дату государственной регистрации предприятия.

Размер уставного фонда муниципального предприятия должен составлять не менее чем

1 000 ММРОТ, установленных федеральным законом на дату государственной регистрации

предприятия.

В казённом предприятии уставный фонд не

формируется. Деятельность казённого предприятия осуществляется в соответствии со

сметой доходов и расходов, утверждаемой собственником имущества казённого предприятия.

Вторым важным источником формирования

имущества является прибыль, полученная от коммерческой деятельности предприятия,

которая представляет собой одну из форм чистого дохода. Чистый доход, создаваемый

унитарными предприятиями, полностью принадлежит государству, поскольку основой его

получения является государственная собственность. Существует три подхода его к использованию:

–

централизация всего чистого дохода в государственном бюджете;

–

оставление всего дохода в распоряжении предприятий;

–

централизация части чистого дохода.

Метод распределения и использования чистого

дохода определяется действующей системой хозяйствования. В России централизация

чистого дохода унитарных предприятий производится двумя методами: налогообложением

прибыли и установлением обязательных ежегодных отчислений от прибыли.

Важным

источником финансирования расходов ГМУП выступают финансовые резервы, создаваемые

в соответствии с действующим законодательством. В настоящее время коммерческие организации

могут формировать три группы резервов:

–

резервы, создаваемые за счёт включения в себестоимость продукции;

–

резервы, создаваемые за счёт балансовой прибыли (включаются во внереализационные

расходы);

–

резервы, создаваемые за счёт чистой прибыли.

Унитарное

предприятие за счёт чистой прибыли создает также иные фонды в соответствии с их

перечнем и в порядке, которые предусмотрены уставом унитарного предприятия. Средства,

зачисленные в такие фонды, могут быть использованы унитарным предприятием только

на цели, определённые федеральными законами, иными нормативными правовыми актами

и уставом унитарного предприятия.

На

финансовом рынке ГМУП может привлекать заёмные средства следующими способами:

–

кредитов по договорам с кредитными организациями;

–

размещения облигаций или выдачи векселей.

ГМУП

могут пользоваться государственной поддержкой в виде государственной помощи: бюджетных

средств (субсидии, субвенции) и бюджетных кредитов.

Особенности формирования и использования

финансовых ресурсов ГМУП в большой степени обусловлены и порядком формирования и

использования их имущества.

Уставом ГМУП определяются основные источники

формирования имущества, к которым относятся:

–

имущество, переданное по решению собственника имущества: государственным

и муниципальным предприятиям как взнос в уставный фонд или в хозяйственное ведение;

казённым предприятиям в оперативное управление;

–

имущество, приобретенное предприятием за счёт прибыли, полученной

в результате хозяйственной деятельности остающейся в распоряжении предприятия;

–

имущество, приобретенное предприятием за счёт заемных средств, в том

числе кредитов банков и других кредитных организаций;

–

имущество, приобретенное или созданное за счёт средств, получаемых

предприятием из бюджета на безвозвратной основе на капитальные вложения предприятия;

–

имущество, приобретенное или созданное за счёт целевого бюджетного

финансирования в виде трансфертов, средств, получаемых предприятием в виде бюджетных

кредитов;

–

имущество, приобретаемое за счёт прочих поступлений (арендная плата,

амортизационные отчисления, добровольные взносы).

На

данном этапе развития у государственных и муниципальных унитарных предприятий существует

ряд проблем, связанных с экономической эффективностью деятельности предприятия.

Ниже приведем примеры проблем развития государственных и муниципальных унитарных

предприятий, а также мнения экономистов по данным проблемам.

1.

Приватизации государственных и муниципальных предприятий (Михеев А.А. Заместитель

председателя Комиссии по инвестиционным программам при Правительстве г.Москвы, кандидат

экономических наук)

Одобренная

постановлением Правительства РФ N 1024 от 9 сентября 1999 г. Концепция управления

государственным имуществом и приватизацией в Российской Федерации (далее - `Концепция`),

впервые с 1992 г., определила приоритет проблемы управления государственным имуществом.

Данная проблема подразумевала изменение формы собственности государственных и муниципальных

унитарных предприятий.

В документе

заложена ориентация на постепенное количественное сокращение этих объектов при параллельной

реализации комплекса мер по улучшению управления ими.

В `Концепции`

предусматривается разработка целого комплекса мер по регламентации государством

механизма реализации права хозяйственного ведения. Большое внимание уделяется учету

интересов государства, как собственника унитарных предприятий, на основе построения

системы взаимоотношений с их руководителями, стимулирующей эффективную деятельность

последних в интересах собственника и обеспечивающей непосредственное управление

соответствующим имуществом со стороны государства.

В государственном

секторе экономики, по данным Госкомстата РФ, к 1 января 2000 г., т.е. вскоре после

принятия `Концепции`, насчитывалось около 72 тыс. предприятий и организаций, среди

которых государственных унитарных предприятий (федеральных и субъектов Российской

Федерации) было 21 574, государственных учреждений - примерно 45 тыс., хозяйственных

обществ с долей государственного участия (более 50% уставного капитала) - около

5 тыс. Государственные унитарные предприятия составляли более 70% числа предприятий

и организаций госсектора в таких отраслях, как жилищно-коммунальное хозяйство (ЖКХ),

торговля, транспорт, строительство.

За

период 2000-2001 гг. численность ФГУП сократилась примерно на треть: с 13786, как

указывалось в `Концепции`, до 9394 (по состоянию на 1 января 2002 г). Для сравнения,

укажем на то, что численность федеральных государственных учреждений (ФГУ) за тот

же период выросла с 23 099 до 34 926 (т.е. более чем в полтора раза). Увеличилось,

хотя и не в такой степени, количество хозяйственных обществ с государственным участием

в капитале.

Периодически выражавшаяся органами государственной власти озабоченность по поводу

эффективности распоряжения государственной собственностью, переданной в хозяйственное

ведение унитарных предприятий, почти не сказывалась на взаимоотношениях этих предприятий

с государством.

При

всех отличиях в подходах к ситуации в различных ведомствах можно отметить, что возможность

приватизации ФГУП через их акционирование допускалась лишь в отношении не более

15-20% их общего количества. Еще более слабой выглядела вероятность передачи федеральных

ГУП в собственность субъектов РФ.

В целом

можно утверждать, что разрабатываемые органами отраслевого управления планы реорганизации

подведомственных унитарных предприятий ориентированы на сохранение их основной массы

в имеющейся организационно-правовой форме в прежнем или измененном (после присоединения

или слияния) виде.

Изначально

предполагалось, что приватизация унитарных предприятий (путем акционирования и продажи

имущественных комплексов) станет основным направлением их реорганизации. Однако

на практике этот процесс шел крайне медленно (табл. 1, 2).

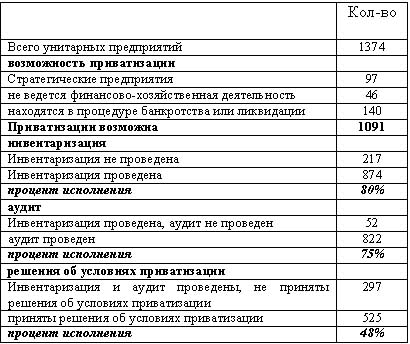

Таблица

1 - Данные о приватизации ФГУП в 2005.

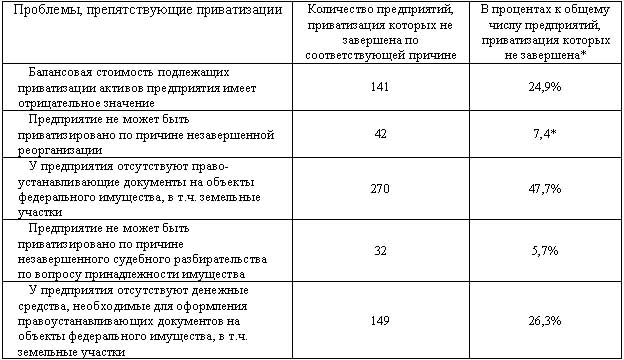

Таблица

2 - Проблемы, препятствующие приватизации ГУП

Исправлен

серьезный недостаток в регулировании деятельности государственных предприятий: был

принят порядок утверждения программ деятельности ФГУП и определения части их прибыли,

подлежащей перечислению в федеральный бюджет. Определенные плоды принесли усилия

государственных органов по реализации права государства на часть прибыли унитарных

предприятий. Однако уже сейчас можно сделать вывод о том, что получение части прибыли

от ГУП вряд ли можно рассматривать в качестве весомого и перспективного источника бюджетных доходов.

2. Проблема регулирования отношений по поводу муниципального имущества

(Терехов Н.А., председатель комитета по управлению муниципальным имуществом)

Целью управления муниципальной собственностью является обеспечение

доходной части местного бюджета для решения социально-экономических проблем муниципальных

образований, повышения благосостояния и жизненного уровня населения, создание благоприятной

для привлечения инвестиций в муниципальный сектор экономики. Кроме того, собственная

хозяйственная деятельность муниципального образования ведется не только в интересах

получения дохода и решения социально-экономических проблем, но и в целях регулирования

общего хозяйственного оборота.

Согласно

Федеральному закону от 6 октября 2003 года № 131-ФЗ «Об общих принципах организации

местного самоуправления в Российской Федерации» в собственности муниципальных образований

может находиться только три категории имущества:

1) имущество, предназначенное для решения

вопросов местного значения, установленных данным Федеральным законом;

2) имущество, предназначенное для осуществления

отдельных государственных полномочий, переданных органам местного самоуправления,

в случаях, установленных федеральными законами и законами субъектов Российской Федерации;

3) имущество, предназначенное для обеспечения

деятельности органов местного самоуправления и должностных лиц местного самоуправления,

муниципальных служащих, работников муниципальных предприятий и учреждений в соответствии

с нормативными правовыми актами представительного органа муниципального образования.

Статья 50 Закона устанавливает целевое

назначение муниципальной собственности. Данное регулирование соответствует особому

статусу муниципалитетов как публично-правовых образований и связанных с ним особенностям

участия муниципалитетов в гражданско-правовых отношениях. Названное принципиальное

положение нашло свое отражение не в форме установления критериев допустимости муниципальной

собственности на объекты, а путем закрепления подробного и закрытого перечня имущества,

могущего находиться в собственности муниципальных образований разных типов.

Подобный подход может привести к необходимости

внесения изменений и дополнений в статью 50 Закона (возможно и путем изменения ее

юридической конструкции), так как принятие муниципалитетами к решению дополнительных

вопросов местного значения может потребовать создания (приобретения) объектов муниципальной

собственности, не включенных в перечень.

Законодательно закрепленный закрытый перечень

муниципального имущества целесообразен лишь в том случае, если в перспективе предполагается

сохранение существующего социально-экономического состояния муниципальных образований,

а возможности разработки и реализации стратегических планов их развития не предусматриваются,

что существенно ограничивает возможности муниципальных образований по наращиванию

доходов за счет этой составляющей, а также по развитию рыночных механизмов использования

земли и имущества.

Органы местного самоуправления каждого

муниципального образования вправе самостоятельно решать какие виды муниципального

имущества в пределах перечня, определенного федеральным законом, необходимы им для

решения вопросов местного значения.

В случаях

возникновения у муниципальных образований права собственности на имущество, не относящееся

ни к одной из вышеперечисленных категорий, указанное имущество подлежит перепрофилированию

(изменению целевого назначения имущества) либо отчуждению. Органы местного самоуправления

до 1 января 2009 года должны были осуществить в порядке, предусмотренном законодательством

о приватизации, отчуждение или перепрофилирование муниципального имущества, не относящегося

ни к одной из вышеперечисленных категорий и находящегося в муниципальной собственности

на день вступления в силу указанного Федерального закона.

Данные

положения Федерального закона создают правовые гарантии, предусматривающие использование

муниципальной собственности в целях удовлетворения потребностей населения муниципального

образования. Вместе с тем, необходимо учитывать, что в этом случае органы местного

самоуправления лишаются дополнительных рычагов влияния на развитие муниципального

сектора экономики, а также части доходов, поступающих в местные бюджеты от использования

муниципальной собственности.

С появлением

новых, независимых субъектов права муниципальной собственности (разных типов муниципальных

образований) возникает вопрос о разделе имущества между ними, а также проблема установления

перечня необходимых для каждого муниципального образования объектов собственности,

определения критериев отнесения имущества к объектам права того или иного муниципального

образования.

Федеральные

законы от 6 октября 2003 года № 131-ФЗ «Об общих принципах организации местного

самоуправления в Российской Федерации» и от 4 июля 2003 года № 95-ФЗ «О внесении

изменений и дополнений в Федеральный закон «Об общих принципах организации законодательных

(представительных) и исполнительных органов государственной власти субъектов Российской

Федерации» предусматривают перераспределение имущества между Российской Федерацией,

субъектами Российской Федерации, муниципальными образованиями в соответствии с разграничением

полномочий между органами власти всех уровней, установленным данными федеральными

законами. При этом Правительство Российской Федерации, органы государственной власти

субъектов Российской Федерации до 1 января 2006 года обеспечивают безвозмездную

передачу в муниципальную собственность, находящегося соответственно в федеральной

собственности и собственности субъекта Российской Федерации имущества, предназначенного

для решения вопросов местного значения в соответствии с указанным Федеральным законом.

В свою

очередь до 1 января 2006 года органы местного самоуправления обеспечивают безвозмездную

передачу в федеральную собственность, собственность субъектов Российской Федерации

находящегося в муниципальной собственности имущества, предназначенного для осуществления

полномочий федеральных органов государственной власти и органов государственной

власти субъектов Российской Федерации в соответствии с разграничением полномочий,

установленным с 1 января 2006 года настоящим Федеральным законом, другими федеральными

законами.

Для

обеспечения указанного процесса необходимо провести инвентаризацию передаваемого

имущества; установить ответственность органов власти всех уровней за сохранность

и эксплуатацию имущества до и после передачи; условия и способы разрешения возникающих

конфликтов; механизмы передачи неиспользуемых объектов, находящихся в собственности

других органов власти.

В целях

реализации указанных положений требуется принятие федеральных законов, устанавливающих

порядок отчуждения вышеуказанного имущества, а также особенности возникновения,

осуществления и прекращения права муниципальной собственности, а также порядок учета

муниципального имущества. Кроме того, в связи с изменениями территориального устройства

местного самоуправления, предусмотренными реформой федеративных отношений и местного

самоуправления, Правительству Российской Федерации необходимо установить основания

разграничения обязательств, возникающих у органов местного самоуправления в порядке

правопреемства, а также порядок и сроки составления передаточного (разделительного)

акта.

3.

Низкая экономическая эффективность муниципальных унитарных предприятий (Молчанова

О.В., заместитель директор департамента экономики и финансов).

Федеральный

закон № 168-ФЗ от 14 ноября 2002 г. «О государственных и муниципальных унитарных

предприятиях» в ст. 8, хотя и не вполне четко, сформулировал цели сохранения и создания

данных организаций, регламентировал правовое положение муниципального унитарного

предприятия, права и обязанности собственников их имущества, ввел целый ряд новелл

относительно порядка управления унитарным предприятием, а также требований в отношении

руководителя унитарного предприятия.

Вместе

с тем, в ряде случаев муниципальные унитарные предприятия функционируют без текущих

планов, согласованных с органами исполнительной власти, четкого определения цели

их деятельности и стратегии развития. Низкое качество управления муниципальными

унитарными предприятиями в современной России связано с отсутствием четкого определения

целей функционирования этих предприятий, недостаточным объемом прав собственника

(в лице органов местного самоуправления) в области выработки текущей политики предприятия

и отсутствием контроля за реализацией намеченных задач, что ведет к нецелевому использованию

прибыли и амортизации, разрушению основных фондов.

Как следует из действующего в настоящее

время Федерального закона «Об общих принципах организации местного самоуправления

в Российской Федерации», взаимоотношения органов местного самоуправления с предприятиями,

не находящимися в муниципальной собственности, том числе в сфере управления муниципальной

собственностью, строятся на основе договоров. Вместе с тем всякое муниципальное

образование заинтересовано в комплексном социально-экономическом развитии своей

территории, поэтому согласно законодательству Российской Федерации муниципальные

органы власти наделены правом координировать деятельность соответствующих хозяйствующих

субъектов по вопросам торговли, землепользования, градостроительства, охраны окружающей

среды и т.п. Органы местного самоуправления участвуют в делах о банкротстве градообразующих

предприятий и при решении вопросов их финансового оздоровления или внешнего управления,

а также их интересы учитываются при приватизации муниципальных предприятий.

В настоящее

время в Бюджетном кодексе Российской Федерации определены отдельные требования,

которые должны применяться органами местного самоуправления при закупках товаров,

работ и услуг для муниципальных нужд, размещения муниципальных контрактов на конкурсной

основе, а также ведению реестра закупок. Вместе с тем для создания системы муниципального

заказа во всех муниципальных образованиях наиболее приемлемым было бы принятие отдельного

федерального закона, предусматривающего рамочное правовое регулирование указанных

вопросов. В этом законе должны быть установлены общие требования к порядку формирования,

размещения, исполнения и контроля за исполнением муниципального заказа.

Другой,

более широкий аспект взаимоотношений муниципальных органов с частными и иными немуниципальными

предприятиями, находящимися на их территории, связан с получением доходов от их

деятельности в местный бюджет. Ясно, что для расширения налогооблагаемой базы необходимо

увеличить число получающих доход хозяйствующих субъектов.

В настоящее

время ситуация такова, что большинство крупных государственных и приватизированных

предприятий простаивают из-за отсутствия потребности в их продукции, постоянно сокращая

при этом рабочие места и увеличивая свои долги в местные и государственные бюджеты.

Для повышения эффективности производства, расширения рынков сбыта товаров и услуг,

создания новых рабочих мест с участием муниципальных унитарных предприятий, муниципальных

банков и иных кредитных организаций на территории соответствующего муниципального

образования может быть создана финансово-промышленная группа в соответствии с Федеральным

законом от 30 ноября 1995 года «О финансово-промышленных группах».

Согласно

данным, представленным в плане развития государственного и муниципального секторов

экономики на 2006 год, удельный вес денежных доходов от использования муниципальной

собственности в общем объеме собственных доходов местных бюджетов незначителен и

составил в целом по Российской Федерации в 2005 году 4,2 процента, планируется получить

в 2006 году - 4 процента, а по прогнозной оценке на 2007 год - 4,8 процента.

В связи

с этим, по-прежнему остается задача повышения эффективности использования муниципального

имущества. Эту задачу необходимо решать за счет:

- оптимизации

количества муниципальных унитарных предприятий и учреждений путем их реорганизации,

ликвидации или уточнения видов деятельности на основе анализа, а также создания

новых организаций в зависимости от потребностей соответствующих территорий;

- обеспечения

полной инвентаризации объектов муниципальной собственности, проведения государственной

регистрации прав на объекты муниципальной собственности;

- четкого

определения прав пользования объектами муниципальной собственности и полномочий

пользователей на основе Положения о муниципальном имуществе;

- введения

единого реестра договоров аренды и учета недвижимого муниципального имущества, находящегося

в аренде, а также корректировки величины арендной платы с ориентацией на рыночные

цены;

- совершенствования

нормативно-правовой базы, регулирующей земельные отношения, развитие рынка земли

и осуществления контроля за использованием земельных участков.

2.

Структура и функции финансовой

службы унитарного предприятия

Главным

органом управления, принимающим стратегические решения в сфере финансово-хозяйственной

деятельности предприятия, является собственник имущества унитарного предприятия.

Собственник

имущества государственного или муниципального предприятия в отношении финансов предприятия

осуществляет следующие полномочия:

–

формирует уставный фонд государственного или муниципального предприятия;

–

даёт согласие на распоряжение недвижимым имуществом;

–

утверждает программу деятельности, показатели экономической эффективности

деятельности унитарного предприятия и контролирует их выполнение;

–

принимает решения о проведении аудиторских проверок, утверждает аудитора

и определяет размер оплаты его услуг;

Руководитель унитарного предприятия в процессе управления финансово-хозяйственной

деятельностью предприятия имеет следующие полномочия:

–

действует от имени унитарного предприятия без доверенности;

–

утверждает структуру и штаты унитарного предприятия;

–

осуществляет приём на работу работников такого предприятия, заключает

с ними, изменяет и прекращает трудовые договоры;

–

издает приказы, выдаёт доверенности в порядке, установленном законодательством.

Финансовое

планирование в государственных унитарных предприятиях имеет ряд своих особенностей.

Основным документом, в котором отражается текущий финансовый план ФГУП на предстоящий

год, является программа его деятельности. Программа деятельности представляет собой

комплекс мероприятий, связанных между собой по срокам и источникам финансирования.

Мероприятия программы должны отражать основные направления деятельности в планируемом

периоде по достижению целей, определенных уставом, решениями Правительства РФ и

федеральных органов исполнительной власти. К проекту программы прилагается технико-экономическое

обоснование планируемых мероприятий, затрат на их реализацию, а также ожидаемого

эффекта от их выполнения.

Составлением проекта программы занимается

непосредственно финансовая служба предприятия (планово-экономический отдел). Разработанная

программа на очередной год должна быть представлена руководителем ФГУП до 1 августа

текущего года в федеральный орган исполнительной власти, в ведении которого находится

предприятие.

Руководитель предприятия ежегодно, до

1 апреля, вместе с отчётом о деятельности предприятия за прошедший год представляет

в федеральный орган исполнительной власти предложения по уточнению размера части

прибыли, подлежащей перечислению в федеральный бюджет в текущем году.

Функции

финансовой службы фирмы.

Финансовая

структура в процессе осуществления деятельности фирмы решает следующие проблемы:

- Источники

финансирования – краткосрочное и долгосрочное кредитование; лизинговое финансирование;

распределение прибыль; целесообразность привлечения заемных и использование собственных

средств.

- Капитальные

вложения и оценка их эффективности – доходность капитала, текущая и перспективная

цена компании; оценка финансового риска; финансовое обеспечение капитальных затрат.

- Финансовое

планирование – содержание, порядок разработки и значение финансовых планов.

- Анализ

финансовой деятельности и финансовый контроль - анализ платежеспособности, ликвидности,

рентабельности, факторный анализ прибыли, анализ использования финансовых ресурсов.

Задачи финансовой службы.

1.

контроль за выполнением

принятых решений;

2.

учет и анализ прошлого

опыта и экстраполяция его на будущее;

3.

учет тенденций развития

и возможных направлений изменений во внешней среде хозяйствования;

4.

учет стратегических

целей и перспектив;

5.

ориентация на экстренный

характер принимаемых решений или проводимых преобразований;

6.

обоснование и признание

непредсказуемости влияния некоторых внешних факторов.

Структура

управления финансово - экономической службы предприятия.

Во

главе предприятия генеральный директор. За ним: первый заместитель генерального

директора – финансовый директор. А затем:

- Бухгалтерия

(финансовый учет);

- Аналитический

отдел;

- Отдел

финансового планирования;

- Планово

– экономический отдел.

Бухгалтерия

ведет бухгалтерский учет хозяйственных операций предприятия и формирует публичную

финансовую отчетность в соответствии с установленными стандартами и требованиями.

Качество финансового управления определяется уровнем бухгалтерского и управленческого

учета. Учет должен строится так, чтобы оперативно сводить финансовую информацию

воедино, определять влияние отдельных факторов среды на общее финансовое положение,

своевременно определять отклонения в плановых показателях от реальных. Финансовые

отчеты организации должны включать прибыльность, рыночную позицию, производительность,

использование активов, инновации.

Аналитический

отдел занимается анализом и оценкой финансового состояния предприятия, выполнение

плановых заданий по прибыли и объемам реализации, его ликвидности и рентабельности.

Также в задачи этой службы входит прогнозирование финансовых показателей. Специалисты

данного отдела могут оценивать предполагаемые инвестиционные проекты.

Отдел

финансового планирования (краткосрочного и долгосрочного) разрабатывает основные

плановые документы: баланс доходов и расходов, бюджет движения денежных средств,

плановый баланс активов и пассивов. Информационной основой планирования выступают

данные аналитического и оперативного отделов, бухгалтерии, других экономических

служб предприятия.

Планово

– экономический отдел собирает счета, накладные, отслеживает их оплату и в условиях

регулирования государством наличного обращения следит, чтобы расчеты наличными деньгами

между юридическими лицами не превышали установленного лимита. Это отдел контролирует

взаимоотношения с банками по поводу безналичных расчетов и получения наличных денежных

средств.

3.

Состояние финансовых ресурсов и результаты их использования в унитарном

предприятии

Полное

название предприятия — ФГУП «Росстрой»

Основные

виды деятельности — проведение работ по первичной, плановой и внеплановой инвентаризации

объектов капитального строительства и их учет в Едином государственном реестре.

Основные

экономические показатели функционирования предприятия ФГУП «Росстрой» представлены

в таблице 3.1.

Динамика

основных экономические показателей функционирования предприятия ФГУП «Росстрой»

представлена в таблице 3.1.

Проанализировав

основные показатели деятельности предприятия за 2006-2008 г.г, указанные в таблице

3.1, можно сделать следующие выводы.

Таблица

3.1 – Основные экономические показатели функционирования предприятия за 2006-2008

г.г

| Показатели |

Значение по годам |

| 2006 г. |

2007 г. |

2008 г. |

| Выручка от реализации,

тыс. руб. |

125 549,51 |

174 439,90 |

257 153,85 |

| Себестоимость реализованной

продукции, тыс. руб. |

71 213,42 |

92 112,37 |

133 950,26 |

| Прибыль от продаж, тыс.

руб. |

13 395,05 |

26 157,97 |

39 116,67 |

| Чистая прибыль, тыс. руб. |

7718,6 |

15827,4 |

19096,2 |

| Стоимость основных фондов,

тыс. руб. |

9 099,82 |

9 302,10 |

14 108,41 |

| Стоимость оборотных средств,

тыс. руб. |

23 828,37 |

49 297,83 |

52 003,89 |

| Рентабельность продаж,

% |

10,67 |

14,99 |

15,21 |

| Рентабельность продукции,

% |

18,81 |

28,40 |

29,20 |

| Фондоотдача, руб./руб. |

13,79 |

18,75 |

18,23 |

| Фондоёмкость, руб./руб. |

0,07 |

0,053 |

0,055 |

| Коэффициент оборачиваемости

оборотных средств, количество оборотов |

5,27 |

3,54 |

4,94 |

| Время обращения оборотных

средств, дн |

68,33 |

101,74 |

72,80 |

| Затраты на 1 рубль товарной

продукции, руб |

0,57 |

0,53 |

0,52 |

В 2006

году выручка от реализации составила 125 549,51 тыс. руб., а себестоимость – 71

213,42 тыс. руб., соответственно, предприятие получило чистую прибыль 6871,46 тыс.

руб. При этом рентабельность продаж равна 10,67%, а рентабельность продукции – 18,81%,

что говорит о нормальном уровне эффективности производства. Фондоотдача составила

13,79 руб./руб., а фондоемкость – 0,07 руб./руб. Это говорит о довольно высокой

эффективности использования основных фондов. Коэффициент оборачиваемости оборотных

средств составил 5,27, а период оборота – 68,33 дней. Затраты на 1 рубль товарной

продукции равны 0,57 руб., то есть для производства 1 рубля товарной продукции затрачивается

57 копеек, что говорит о достаточно высокой эффективности использования ресурсов.

В 2007

году выручка от реализации составила 174439,90 тыс. руб., а себестоимость – 92112,37

тыс.руб., соответственно, предприятие получило чистую прибыль 15827 тыс.руб. При

этом рентабельность продаж равна 14,99%, а рентабельность продукции – 28,40%, что

говорит о нормальном уровне эффективности производства. Фондоотдача составила 18,75

руб./руб., а фондоемкость – 0,05 руб./руб. Это говорит о довольно высокой эффективности

использования основных фондов. Коэффициент оборачиваемости оборотных средств довольно

низкий – 3,54, а период оборота – 101,74 дней. Затраты на 1 рубль товарной продукции

равны 0,53 руб, что говорит о достаточно высокой эффективности использования ресурсов.

В 2008

году выручка от реализации составила 257153,85 тыс. руб., а себестоимость – 133950,26

тыс.руб., соответственно, предприятие получило чистую прибыль 19096 тыс.руб. При

этом рентабельность продаж равна 15,21%, а рентабельность продукции – 29,20%, что

говорит о нормальном уровне эффективности производства. Фондоотдача составила 18,23

руб./руб., а фондоемкость – 0,05 руб./руб. Это говорит о довольно высокой эффективности

использования основных фондов. Коэффициент оборачиваемости оборотных средств составил

4,94, а период оборота – 72,80 дней. Затраты на 1 рубль товарной продукции равны

0,52 руб.

Проанализировав

динамику основных показателей деятельности предприятия за 2006-2008 г.г, указанную

в таблице 3.2, можно сделать следующие выводы.

Абсолютные

показатели деятельности предприятия в 2007 году по сравнению с 2006 выросли: объем

товарной продукции на 38,94%, себестоимость – на 29,35%, резко выросла чистая прибыль

– на 116,87%.

При

этом рост стоимости основных фондов предприятия был значительно меньшим, чем рост

выручки от реализации – 2,22%, соответственно, на 28,57% снизилась фондоемкость

и на 35,97% увеличилась фондоотдача. Такая динамика показывает повышение эффективности

использования основных фондов, что связано с проведением мероприятий по оптимизации

использования основных фондов, модернизацией старого оборудования.

Таблица

3.2 – Динамика основных экономических показателей

функционирования

предприятия за 2006-2008 г

| Показатели |

Абсолютные отклонения |

Темпы прироста, % |

| 2007 г. от 2006 г. |

2008 г. от 2007 г. |

2007 г. к 2006 г. |

2008 г. к 2007 г. |

| Выручка от реализации,

тыс. руб. |

48 890,39 |

82 713,95 |

38,94 |

47,42 |

| Себестоимость реализованной

продукции, тыс. руб. |

20 898,95 |

41 837,89 |

29,35 |

45,42 |

| Прибыль от продаж, тыс.

руб. |

12 762,92 |

12 958,70 |

95,28 |

49,54 |

| Чистая прибыль, тыс. руб. |

8 030,81 |

25 541,11 |

116,87 |

171,39 |

| Стоимость основных фондов,

тыс. руб. |

202,28 |

4 806,31 |

2,22 |

51,67 |

| Стоимость оборотных средств,

тыс. руб. |

25 469,46 |

2 706,06 |

106,89 |

5,49 |

| Рентабельность продаж,

% |

4,32 |

0,22 |

40,49 |

1,47 |

| Рентабельность продукции,

% |

9,59 |

0,8 |

50,98 |

2,82 |

| Фондоотдача, руб./руб. |

4,96 |

-0,52 |

35,97 |

-2,77 |

| Фондоёмкость, руб./руб. |

-0,02 |

0,002 |

-28,57 |

3,77 |

| Коэффициент оборачиваемости

оборотных средств, количество оборотов |

-1,73 |

1,4 |

-32,83 |

39,55 |

| Время обращения оборотных

средств, дней |

33,41 |

-28,94 |

48,90 |

-28,45 |

| Затраты на 1 руб. товарной

продукции, руб. |

-0,04 |

-0,01 |

-7,02 |

-5,67 |

Однако

стоимость оборотных средств возросла на 106,89%, что отрицательно сказалось на показателях

оборачиваемости оборотных средств: он снизился на 32,83%, а время обращения оборотных

средств увеличилось на 48,9%. Этот процесс вызван, в основном, значительным увеличением

дебиторской задолженности, а также денежных средств.

За

счет более значительного роста прибыли от продаж (95,28%) по сравнению с ростом

выручки от реализации (38,94%) и себестоимости (29,35%) рентабельность продаж увеличилась

на 40,49%, а показатель рентабельности продукции вырос на 50,98%.

Затраты

на 1 рубль товарной продукции снизились на 4 коп., то есть на 7%, так как рост себестоимости

продукции происходил более медленными темпами, чем рост выручки от реализации, что

объясняется оптимизацией затрат на производство продукции. В 2007 году значительно

снизились материальные затраты.

В 2008

году по сравнению с 2007 объем товарной продукции вырос на 47,42%, себестоимость

– на 45,42%, резко выросла чистая прибыль – на 171,39%, то есть в целом за анализируемый

период 2006-2008 г.г она увеличилась почти в 6 раз.

Стоимость

основных фондов росла меньшими темпами (51,67%), чем выручка от реализации продукции,

и как следствие, на 2,77% снизилась фондоотдача и на 3,77% увеличилась фондоемкость.

Это говорит о снижении эффективности использования основных фондов, но так как этот

процесс не принял критических масштабов и связан с модернизацией оборудования в

2008 году, то в будущем ожидается улучшение показателей эффективности использования

основных фондов.

Однако

стоимость оборотных средств возросла лишь на 5,49%, вызвало значительное увеличение

показателя оборачиваемости оборотных средств: он вырос на 39,55%, а время обращения

оборотных средств снизилось на 28,45%. Этот процесс вызван, в основном, значительным

снижением дебиторской задолженности и поддержанием объема денежных средств практически

на уровне 2007 года.

За

счет практически одинакового роста прибыли от продаж (49,54) по сравнению с ростом

выручки от реализации (47,42%) и себестоимости (45,42%) рентабельность продаж увеличилась

на 1,42%, а показатель рентабельности продукции вырос на 2,82%.

На

1 коп. снизились затраты на 1 рубль товарной продукции, то есть на 5,67%, так как

рост себестоимости продукции происходил практически одинаковыми темпами с ростом

выручки от реализации.

ФГУП

«Росстрой» работает как московский филиал, поэтому не имеет собственного капитала,

поэтому для анализа пассивов предприятия необходимо провести анализ структуры заемного

капитала.

Данные

для анализа динамики и структуры заемного капитала представлены в таблице 3.3.

Таблица

3.3 – Структура заемного капитала в 2006-2008 г.г

| Источник капитала |

Сумма, тыс. руб. |

Структура капитала, % |

| 2006 |

2007 |

2008 |

2006 |

2007 |

2008 |

| Долгосрочные обязательства |

435,93 |

0 |

0 |

1,32 |

0 |

0 |

|

Кредиторская задолженность

в том числе:

|

26 926 |

29 378 |

43 168 |

81,78 |

49,49 |

27,64 |

| поставщики и подрядчики |

488,80 |

807,27 |

624,28 |

1,82 |

2,74 |

1,45 |

| задолженность перед персоналом |

6 592,3 |

9 655,28 |

9 870,08 |

24,48 |

32,87 |

22,86 |

| перед гос. внебюджетными

фондами |

1 481,19 |

2 314,32 |

1 917,23 |

5,5 |

7,88 |

4,44 |

| по налогам и сборам |

3 437,35 |

3 461,08 |

3 032,36 |

12,77 |

11,78 |

7,02 |

| прочие кредиторы |

14926,36 |

13139,93 |

27 724 |

55,43 |

44,73 |

64,22 |

| Прочие краткосрочные обязательства |

177,62 |

104,36 |

0 |

0,54 |

0,18 |

0 |

| Внутрихозяйственные расчеты

между филиалами |

5388,6 |

29874,9 |

112999,4 |

16,4 |

50,3 |

72,4 |

| Итого |

32928,19 |

59357,3 |

156167,42 |

100 |

100 |

100 |

| Источник капитала |

Абсолютная разница |

Темп прироста % |

| 2007 г. от 2006 г. |

2008 г. от 2007 г. |

2007 г. к 2006 г. |

2008 г. к 2007 г. |

| Долгосрочные обязательства |

-435,93 |

0 |

|

|

|

Кредиторская задолженность

в том числе:

|

2452 |

13790 |

9,11 |

46,94 |

| поставщики и подрядчики |

318,47 |

-182,99 |

65,15 |

-22,67 |

| задолженность перед персоналом |

3062,98 |

214,8 |

46,46 |

2,22 |

| перед гос. внебюджетными

фондами |

833,13 |

-397,09 |

56,25 |

-17,16 |

| по налогам и сборам |

23,73 |

-428,72 |

0,69 |

-12,39 |

| прочие кредиторы |

-1786,43 |

14584,07 |

-11,97 |

110,99 |

| Прочие краткосрочные обязательства |

-73,26 |

-104,36 |

-41,25 |

0 |

| Внутрихозяйственные расчеты

между филиалами |

24486,3 |

83124,5 |

454,41 |

278,24 |

| Итого |

26429,11 |

96810,12 |

80,26 |

163,10 |

|

|

|

|

|

|

|

|

|

Проанализировав

данные, представленные в таблице 3.3, можно сделать следующие выводы о структуре

заемного капитала в 2006-2008 г.г.

Общая

сумма заемного капитала в 2007 году по сравнению с 2006 выросла на 26429,11 тыс.

руб или 80,26%, а в 2008 – на 163,10%. Произошли и существенные изменения в структуре

заемного капитала: доля банковского кредита уменьшалась (в 2007 и 2008 годах он

вообще отсутствует), а кредиторской задолженности, которая временно используется

в обороте предприятия до момента наступления сроков ее погашения, увеличилась.

В структуре

кредиторской задолженности также произошли некоторые изменения. Её общая сумма выросла

в 2007 году на 9,11%, а в 2008 году уже на 46,94%. Наибольшая доля в структуре кредиторской

задолженности на протяжении всего анализируемого периода приходилась на задолженность

прочим кредиторам: 55% в 2006 году, 45% - в 2007, 64% - 2008. При этом сумма задолженности

прочим кредиторам в 2007 году уменьшилась на 12%, а в 2008 году снова значительно

выросла – на 111%.

Также

большая доля в структуре кредиторской задолженности приходится на задолженность

перед персоналом (25%, 33% и 23% соответственно) и задолженность по налогам и сборам

(13%, 12% и 7%). Несмотря на сохранение структуры, сумма задолженности перед персоналом

в 2007 году выросла на 47%, а в 2008 – снизилась на 2%.

Таким

образом, за анализируемый период общая сумма кредиторской задолженности предприятия

значительно возросла, что объясняется инфляцией и процессом развития предприятия.

Однако чтобы сделать выводы о влиянии данного процесса на нормальное функционирование

предприятия, необходимо проанализировать соотношение заемного капитала с собственным,

что не представляется возможным. Большую долю также занимали расчеты между филиалами,

что объясняется особенностью предприятия. При этом структура заемного капитала в

2006-2008 годах оставалась примерно одинаковой.

Данные

для анализа динамики структуры активов предприятия представлены в таблицах 3.4.

Таблица

3.4 – Структура активов предприятия в 2006-2008 г.г

| Средства предприятия |

Сумма, тыс. руб. |

Структура, % |

| 2006 г. |

2007 г. |

2008 г. |

2006 г. |

2007 г. |

2008 г. |

| Внеоборотные активы |

9099,8 |

10059,5 |

104163,5 |

27,6 |

16,9 |

66,7 |

| Оборотные активы |

23828,5 |

49297,8 |

52003,9 |

72,4 |

83,1 |

33,3 |

| Итого |

32928,2 |

59357,3 |

156167,4 |

100 |

100 |

100 |

| Средства предприятия |

Абсолютные отклонения |

Темп прироста, % |

| 2007 г. от 2006 г. |

2008 г. от 2007 г. |

2007 г. к 2006 г. |

2008 г. к 2007 г. |

| Внеоборотные активы |

959,7 |

94104 |

10,5 |

935,5 |

| Оборотные активы |

25469,3 |

2706,1 |

106,9 |

5,5 |

| Итого |

26429,1 |

96810,1 |

80,3 |

163,1 |

|

|

|

|

|

|

|

|

|

Проанализировав

данные таблицы 3.4 можно сделать следующие выводы о динамике и структуре активов

предприятия в 2006-2008 г.г.

Горизонтальный

анализ активов показывает, что абсолютная их сумма в 2007 году выросла на 26429,1

тыс. руб. или 80,3%, а в 2008 – на 96810,1 тыс. руб (163,1%). Если бы не было инфляции,

можно было бы сказать, что предприятие повышает свой экономический потенциал. В условиях инфляции этого сказать нельзя,

поскольку основные средства, остатки незавершенного капитального строительства периодически

переоцениваются с учетом роста индекса цен. Вновь поступившие запасы отражены по

текущим ценам, ранее оприходованные запасы — по ценам, действующим на дату их поступления.

Средства в расчетах, денежная наличность не переоцениваются. Поэтому очень трудно

привести все статьи актива баланса в сопоставимый вид и сделать вывод о реальных

темпах прироста их величины.

Вертикальный

анализ активов баланса, отражая долю каждой статьи в общей валюте баланса, позволяет

определить значимость изменений по каждому виду активов. Полученные данные показывают,

что структура активов анализируемого предприятия изменилась довольно существенно:

в 2007 году внеоборотные активы увеличились на 10,5%, а их доля в структуре активов

уменьшилась с 28% до 17%; сумма оборотных активов увеличилась на 107%, доля их в

структуре также возросла на 10%. В 2008 году, наоборот, резко возросла сумма внеоборотных

активов – почти в 10 раз. Это произошло за счет значительного увеличения суммы по

статье «Незавершенно строительство». При этом сумма оборотных активов осталась практически

неизменной. В структуре активов предприятия в 2008 году доля внеоборотных активов

увеличилась, а доля оборотных, соответственно, уменьшилась, на 50%.

В связи

с этим изменилось органическое строение капитала; в 2006 году отношение оборотного

капитала к основному составляет 2,6, в 2007 — 4,9, что в итоге будет способствовало

ускорению его оборачиваемости и повышению доходности. А в 2008 году этот показатель

равен 0,5, что отрицательно может сказаться на оборачиваемости.

Для

анализа эффективности реализации финансового потенциала проведем анализ показателей

ликвидности.

Краткосрочная

ликвидность подразделяется на:

-

абсолютную ликвидность

Абсолютная

ликвидность показывает, какая часть краткосрочной задолженности, может быть покрыта

за счет наиболее ликвидных активов, то есть за счет денежных средств и краткосрочных

финансовых вложений.

¬

критическая ликвидность

Критическая

ликвидность показывает, какую часть краткосрочной задолженности предприятие может

покрыть за счет денежных средств, краткосрочных финансовых вложений и дебиторской

задолженности.

¬

текущая ликвидность

Текущая

ликвидность – это степень превышения оборотных активов над краткосрочными обязательствами.

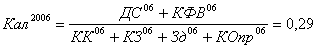

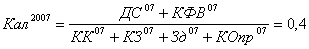

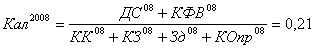

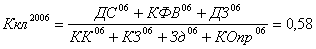

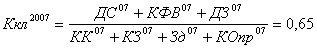

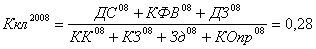

Проанализируем

относительные показатели ликвидности предприятия (таблица 3.5).

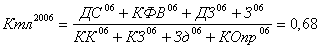

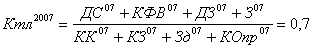

Таблица

3.5 – Показатели ликвидности предприятия в 2006-2008 г.г

| Показатель |

2006 г. |

2007 г. |

2008 г. |

Отклонения |

| 2007 г. от 2006 г. |

2008 г. от 2007 г. |

| Коэффициент абсолютной

ликвидности |

0,29 |

0,40 |

0,21 |

0,11 |

-0,19 |

| Коэффициент быстрой ликвидности |

0,58 |

0,65 |

0,28 |

0,07 |

-0,37 |

| Коэффициент текущей ликвидности |

0,68 |

0,70 |

0,31 |

0,02 |

-0,39 |

Таким

образом, проанализировав данные таблицы 3.5, можно сделать следующие выводы.

В 2006

году показатели ликвидности находились на не очень высоком уровне. В частности,

коэффициент быстрой ликвидности составил всего 0,58, при том, что нормальным считается

0,7-1. Это может быть связано с тем, что довольно большую часть ликвидных активов

предприятия составляет дебиторская задолженность, которую трудно своевременно взыскать.

Коэффициент текущей ликвидности в 2006 году составил 0,68, что показывает довольно

высокий риск невозврата предприятием долгов.

В 2007

году по сравнению с 2006 все показатели ликвидности увеличились, в среднем, на 0,07%,

оставшись, таким образом, примерно на том же уровне.

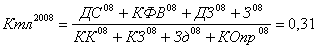

Однако

в 2008 году произошел резкий спад всех показателей ликвидности: коэффициента абсолютной

ликвидности – на 0,19, коэффициента быстрой ликвидности – на 0,37, коэффициента

текущей ликвидности – на 0,39. Это указывает на процесс потери ликвидности и может

привести к потери платежеспособности предприятия, деловой репутации, а также инвестиционной

привлекательности.

Данные

для анализа состава и динамики прибыли предприятия представлены в таблице 3.6.

Таблица

3.6 – Состав и динамика прибыли в 2006-2008 г.г

| Показатель |

Сумма, тыс. руб. |

| 2006 г. |

2007 г. |

2008 г. |

| Выручка от реализации |

125549,5 |

174439,9 |

257153,9 |

| Себестоимость реализованной

продукции |

71213,4 |

92112,4 |

133950,3 |

| Валовая прибыль |

54336,1 |

82327,5 |

123203,6 |

| Управленческие расходы |

40941,0 |

56169,6 |

84086,9 |

| Прибыль от продаж |

13395,1 |

26158,0 |

39116,7 |

| Прочие расходы |

3208,0 |

5162,0 |

7716,2 |

| Прибыль до налогооблажения |

10285,3 |

21535,3 |

31400,5 |

| Налог на прибыль |

2468,5 |

5168,5 |

12304,3 |

| Чистая прибыль |

7718,6 |

15827,4 |

19096,2 |

| Показатель |

Абсолютные отклонения |

Темп прироста, % |

| 2007 г. от 2006 г. |

2008 г. от 2007 г. |

2007 г. к 2006 г. |

2008 г. к 2007 г. |

| Выручка от реализации |

48890,4 |

82714,0 |

38,9 |

47,4 |

| Себестоимость реализованной

продукции |

20899 |

41837,9 |

29,3 |

45,4 |

| Валовая прибыль |

27991,4 |

40876,1 |

51,5 |

49,7 |

| Управленческие расходы |

15228,6 |

27917,3 |

37,2 |

49,7 |

| Прибыль от продаж |

12762,8 |

12958,7 |

95,3 |

49,5 |

| Прочие расходы |

-1954 |

-2554,2 |

60,9 |

49,5 |

| Прибыль до налогообложения |

10808,8 |

10405 |

109,4 |

49,5 |

| Налог на прибыль |

2700,0 |

7135,8 |

109,4 |

138,1 |

| Чистая прибыль |

8108,8 |

3268,8 |

105,1 |

20,6 |

|

|

|

|

|

|

|

Проанализировав

данные, представленные в таблице 3.6 можно сделать следующие выводы.

В 2007

году по сравнению с 2006 валовая прибыль увеличилась на 51,5%, а в 2008 – на 49,7%.

Это связано с более быстрым ростом выручки от реализации по сравнению с ростом себестоимости

продукции.

При

этом управленческие расходы в 2007 году выросли не 37,2%, а прибыль от продаж –

на 95,2%, в 2008 году эти показатели выросли на 59,7% и 49,5% соответственно. Прочие

расходы в 2007 году выросли на 60,9%, а прибыль до налогообложения на 11250,0 тыс.руб.,

или 109,4%. В 2008 году прочие расходы увеличились на 49,5%, а прибыль до налогообложения

на 138,1%. Такой резкий рост показателя прибыли до налогообложения объясняется более

быстрым ростом прибыли по сравнению с ростом расходов.

Сумма

налога на прибыль в 2007 году увеличилась на 109,4%, в 2008 году – на 138,1%. При

этом чистая прибыль в 2007 году выросла на 8108,8 тыс.руб., или 5,1%, а в 2008 году

– на 3268,8 тыс.руб. (20,6%) и составила 19096,2 тыс.руб.

Рост

показателя прибыли характеризует работу предприятия как положительную. При этом

этот рост происходил, в основном, за счет роста объёмов продаж и при снижении затрат

на рубль продукции, так как в анализируемом периоде рост себестоимости происходил

медленнее роста выручки от продаж. Также рост прибыли обусловлен ростом цен вследствие

инфляционных процессов.

Анализ

экономических показателей функционирования предприятия ФГУП «Росстрой» в 2006-2008

г.г показал необходимость проведения ряда мер по увеличению эффективности организации

финансов.

В результате

анализа выявлены две основные нежелательные тенденции:

–

снижение фондоотдачи за счет резкого увеличения суммы основных фондов,

в основном, за счет роста суммы по статье «Незавершенное строительство», при намного

меньшем росте показателя выручки от реализации продукции;

–

снижение ликвидности было обусловлено значительным ростом обязательств

предприятия по сравнению с ростом ликвидных активов.

Таким

образом, необходимо провести мероприятия по этим двум направлениям.

Для

выравнивания уровня фондоотдачи необходимо провести мероприятия по повышению эффективности

использования основных фондов, а также быстрому завершению строительства объекта.

Проведение

мероприятий по повышению показателей ликвидности предприятия включает следующие

два направления:

–

повышение ликвидности активов.

–

снижение суммы обязательств.

Направление

по повышению ликвидности активов предприятия включает в себя следующие мероприятия:

–

выявление и составление списка основных покупателей и заказчиков,

не расплатившихся по своим обязательством, для снижения дебиторской задолженности;

–

информирование заказчиков о необходимости оплаты своих задолженностей;

–

выявление не расплатившихся покупателей и заказчиков и повторное их

информирование;

–

сбор информации о возможности взыскания задолженностей юридическим

методами и направление материалов в судебные органы.

Для

осуществления данного комплекса мер по повышению ликвидности активов потребуется

использование имеющихся трудовых ресурсов на основе нескольких структурных подразделений:

–

для выявления и информирования должников – отдел бухгалтерии;

–

для направления материалов в судебные органы – юридический отдел;

В структуре

кредиторской задолженности неизменно довольно большую долю составляет задолженность

перед персоналом. В связи с этим необходимо провести мероприятия по повышению производительности

труда и эффективности набора сотрудников.

Направление

по снижению задолженности перед сотрудниками предприятия включает в себя следующие

мероприятия:

–

осуществление мониторинга текущей ситуации с трудовым ресурсами (сбор

информации о количестве сотрудников, их функциях, системе оплаты труда);

–

выявление ошибок в организации труда и причин снижения производительности

труда;

–

разработка и внедрение бонусной системы оплаты труда для стимулирования

сотрудников предприятия с учетом необходимости снижения затрат на оплату труда;

–

выявление на конкурсной основе наиболее и наименее эффективных сотрудников,

разработка и внедрение программы по сокращению штата.

В результате

проведенных мероприятий удастся добиться погашения дебиторской задолженности, а,

следовательно, увеличению ликвидности активов, а также снизить кредиторскую задолженность,

что в результате приведет к увеличению ликвидности предприятия в 2009 году.

В частности,

к концу 2009 года удастся снизить краткосрочную задолженность перед персоналом на

782,4 тыс.руб. и привести её показатель к сумме 9087,7 тыс. руб. Это произойдет

за счет снижения расходов на оплату труда за счет сокращения штата сотрудников на

10 человек. Повысить ликвидность активов предприятия удастся за счет снижения краткосрочной

дебиторской задолженности через взыскание средств с партнеров предприятия на сумму

1287,8 тыс. руб. В результате, этот показатель будет равен 10103,3 тыс.руб., а сумма

денежных средств составит 33900,4 тыс. руб. Таким образом, учётом проведённых мероприятий

планируются значения показателей ликвидности, представленные в таблице 3.7.

Таблица

3.7 – Основные показатели проектной эффективности организации финансовых ресурсов

в 2008-2009 г.г

| Показатель |

2008 г. |

2009 г. |

Абсолютное отклонение |

Темп прироста, % |

| 2009 г. от 2008 г. |

2009 г. к 2008 г. |

| Коэффициент абсолютной

ликвидности |

0,21 |

0,22 |

0,0,1 |

4,8 |

| Коэффициент быстрой ликвидности |

0,28 |

0,37 |

0,09 |

32,1 |

| Коэффициент текущей ликвидности |

0,31 |

0,32 |

0,01 |

3,2 |

Таким

образом, в результате проведенных мероприятий повысятся все относительные показатели

ликвидности предприятия.

Коэффициент

абсолютной ликвидности вырастет на 0,01 или на 4,8% и составит 0,22. Коэффициент

быстрой ликвидности составит 0,37, то есть вырастет на 32,1%. Коэффициент текущей

ликвидности вырастет на 0,01 (3,2%) единицы и составит 0,32.

При

этом предприятие не понесет дополнительных расходов финансовых и трудовых ресурсов,

то есть проведение предложенных мероприятия не послужит фактором повышения себестоимости

продукции услуг предприятия.

Заключение

Таким

образом, рассмотрев теоретические аспекты особенностей финансов унитарных предприятий,

оценки эффективности организации финансовых ресурсов унитарных предприятий, рассчитав

основные показатели эффективности функционирования предприятия и эффективности организации

финансовых ресурсов и проведя анализ их динамики, можно сделать следующие выводы.

Так

как создание унитарных предприятий являются одним из инструментов государственной

политики, оценка и повышение эффективности использования финансовых ресурсов в них

имеет значение как на микро-, так и на макроуровне.

Основными

показателями эффективности организации финансовых ресурсов на предприятии являются

показатели финансовой устойчивости предприятия, его платежеспособности и ликвидности,

а также результаты анализа структуры и динамики активов и пассивов предприятия и

его финансовых результатов.

При

анализе этих показателей на предприятии ФГУП «Росстой» выявилась проблемы в организации

финансовых ресурсов. При этом при рассмотрении этих показателей в динамике, заметно,

что ухудшение произошло в 2008 году.

Эффективность

организации финансовых ресурсов зависит от состояния и динамики таких показателей,

как выручка от реализации продукции, себестоимость реализованной продукции, валовая

прибыль, рентабельность продаж, уровень цен на продукцию, платежеспособность, ликвидность,

финансовая устойчивость.

При

оценке эффективности организации финансовых ресурсов на предприятии ФГУП «Росстой»

выявлены низкие показатели фондоотдачи, одновременно с высокими показателями фондоемкости,

а также показатели ликвидности баланса и предприятия в целом.

Таким

образом, выявлена необходимость в разработке мер по повышению эффективности организации

работы предприятия и финансовых ресурсов. В качестве таких мер могут быть предприняты

меры по улучшению управления основными средствами, повышению ликвидности активов

предприятия и погашению задолженностей.

В частности,

предлагается провести комплекс мер по повышению эффективности взыскания дебиторской

задолженности и погашения задолженности перед сотрудникам предприятия.

Список использованной литературы

1.

Гражданский кодекс

Российской Федерации.

2.

Федеральный закон

«О государственных и муниципальных унитарных предприятиях» от 14 ноября 2002 года

№ 161-ФЗ.

3.

Постановление Правительства

РФ N 1024 от 9 сентября 1999 г. «Концепция управления государственным имуществом

и приватизацией в Российской Федерации».

4.

Федеральный закон

от 6 октября 2003 года № 131-ФЗ «Об общих принципах организации местного самоуправления

в Российской Федерации»

5.

Федеральный закон

от 4 июля 2003 года № 95-ФЗ «О внесении изменений и дополнений в Федеральный закон

«Об общих принципах организации законодательных (представительных) и исполнительных

органов государственной власти субъектов Российской Федерации»

6.

Довгая О.В. Финансы

унитарных предприятий: учебное пособие. - Хабаровск : РИЦ ХГАЭП, 2007.

7.

Колчина Н.В. Финансы

предприятий. – М.: Юнити-Дана, 2009.

8.

Щербинина А.В. Финансы

организаций. Ростов н/Д: Феникс, 2007.

9.

Шуляк П.Н. Финансы

предприятия. — М.: Издательско-торговая корпорация «Дашков и К°», 2009 г.

10. Попов Е.М. Финансы предприятия. Учебник.

– М.: Высшая школа, 2008.

11. Шеремет А. Д., Сайфулин Р. С. Финансы

предприятий. Учебное пособие. М.: ИНФРА-М, 2009..

12. Савицкая Г.В. Методика комплексного анализа

хозяйственной деятельности: Краткий курс. – 3-е изд., испр. – М.: ИНФРА-М, 2008.

13. Грищенко О.В. Анализ и диагностика финансово-хозяйственной

деятельности предприятия. - http://www.aup.ru/books/m67/

14. Грузинов В.П., Грибов В.Д. Экономика предприятия:

Учебное пособие. – М.: Финансы и статистика, 2007.

15. Литовских А.М. Финансовый менеджмент:

конспект лекций - Таганрог: Изд-во ТРТУ, 2006.

16. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной

деятельности предприятия. – М.: ИНФРА-М, 2007.

17. Любушин Н.П., Лещева В.Б., Анализ финансово-экономической

деятельности предприятия. – М.: ЮНИТИ-ДАНА, 2008.

18. Чуев И.Н., Чечевицына Л.Н. Анализ финансово-хозяйственной

деятельности. Учебное пособие. – Ростов-н/Д: Феникс, 2008.

19. Шеук Д. И. Финансы предприятия. Конспект

лекций. – СПб: Питер, 2007.

20. Ковалев В. В., Ковалев Вит. В. Финансы

организаций (предприятий): Учебник. – М.: ТК Велби, 2009.

21. Николаева Т.П. Финансы предприятий. –

М.: ММИЭИФП, 2006.

22. Гаврилова А.Н., Попов А.А. Финансы организаций

(предприятий). – М.: Кнорус, 2007.

23. Грачев А.В. Анализ и управление финансовой

устойчивостью предприятия. – М.: Издательство "Финпресс", 2008 г.

24. Костиренко Р.О. Финансовый анализ. – М.:

Фактор, 2007.

25. Ручкин О.Ю. Финансы коммерческих организаций.

– М.: МЭЛИ, 2008.