Курсовая работа: Організація роботи недержавних пенсійних фондів на ринку цінних паперів

Організація

роботи недержавних пенсійних фондів на ринку цінних паперів

План

Вступ

1.

Механізм

функціонування НПФ в Україні

2.

Аналіз

діяльності НПФ за період 2005-2008 рр..

3.

Проблеми

та перспективи функціонування НПФ

Висновки

Список використаних джерел

Вступ

Пенсійна реформа, що стартувала у 2004 р., мала на меті значне підвищення

пенсій і розвантаження державного бюджету шляхом запровадження додаткових

рівнів пенсійного забезпечення – обов’язкового та добровільного

накопичувального. Принцип побудови накопичувальних рівнів пенсійного

забезпечення передбачає використання акумульованих пенсійних внесків як

інвестиційних ресурсів. Завдяки цьому пенсійна реформа має вирішити не тільки

проблему недостатності пенсійних накопичень літніх людей, а й використати

пенсійні внески як джерело інвестування національної економіки.

Першою почала діяти система недержавного пенсійного забезпечення –

добровільний накопичувальний рівень пенсійного забезпечення, досвід роботи

якого є необхідною умовою запровадження обов’язкового накопичувального рівня

пенсійної системи. Така умова забезпечує налагодження і відпрацювання

механізмів накопичення і примноження пенсійних активів, оскільки система

недержавного пенсійного забезпечення й обов’язковий накопичувальний рівень

працюють за єдиними принципами.

Отже, від результатів роботи інститутів недержавного пенсійного

забезпечення залежить успіх реалізації соціального та інвестиційного потенціалу

пенсійної реформи.

Питанням реформування пенсійної системи України займались такі науковці,

як: Л. Стожок, І. Гнибіденко, А. Непокульчицький, П. Матвієнко, Б. Надточій, В.

Яценко, Н. Ковальова, Н. Лазебна, Н. Луговенко та інші. Багато робіт присвячено

дослідженню питань пенсійної реформи, але малоопрацьованою залишається тема

розвитку системи недержавного пенсійного забезпечення, особливо в частині

функціонування недержавних пенсійних фондів на ринку цінних паперів.

Тому основними

завданнями даної роботи є:

-

розглянути

механізм функціонування НПФ

-

проаналізувати

досвід роботи НПФ України;

-

визначити

проблеми функціонування НПФ та запропонувати шляхи їх вирішення.

1. Механізм

функціонування НПФ в Україні

Верховною Радою

України 9 липня 2003 року прийнято Закон України "Про недержавне пенсійне

забезпечення" № 1057-ІУ, який визначає правові, економічні та

організаційні засади недержавного пенсійного забезпечення в Україні та регулює

правовідносини, пов’язані з цим видом діяльності.

Система

недержавного пенсійного забезпечення - це складова частина системи

накопичувального пенсійного забезпечення яка ґрунтується на засадах

добровільної участі фізичних та юридичних осіб, крім випадків, передбачених

законами, у формуванні пенсійних накопичень з метою отримання учасниками

недержавного пенсійного забезпечення додаткових до загальнообов’язкового

державного пенсійного страхування пенсійних виплат.

Основними

суб’єктами недержавного пенсійного забезпечення є недержавні пенсійні фонди.

Недержавні пенсійні фонди це неприбуткові організації які створюються

юридичними особами з метою накопичення пенсійних внесків на користь учасників.

Недержавне

пенсійне забезпечення здійснюється пенсійними фондами шляхом укладення

пенсійних контрактів між адміністраторами пенсійних фондів та вкладниками таких

фондів відповідно до законодавства.

Недержавні

пенсійні фонди створюються на підставі рішення засновників та не мають на меті

одержання прибутку для його подальшого розподілу між засновниками.

Активи пенсійного

фонду формуються за рахунок внесків до пенсійного фонду та прибутку від

інвестування пенсійних внесків.

Специфіка НПФ як

економічної категорії полягає в тому, що в системі економічних відносин

суб'єктів недержавного пенсійного фонду відбувається процес перетворення

частини заробітної плати працівника та валових витрат роботодавця на

інвестиційний ресурс.

За видами

пенсійні фонди можуть утворюватися як відкриті пенсійні фонди, корпоративні

пенсійні фонди та професійні пенсійні фонди.

Єдиним органом

управління пенсійного фонду є рада пенсійного фонду.

Пенсійний фонд не

несе відповідальності за зобов’язаннями держави, а держава не несе

відповідальності за зобов’язаннями пенсійного фонду.

Пенсійний фонд не

може бути проголошений банкрутом та ліквідований за законодавством про

банкрутство.

Пенсійний фонд

діє на підставі статуту , який повинен відповідати вимогам Закону України "Про

недержавне пенсійне забезпечення". Статут пенсійного фонду затверджується

засновниками фонду.

Державна

реєстрація пенсійного фонду та видача відповідного свідоцтва проводяться

Державною комісією з регулювання ринків фінансових послуг України.

Засновники

пенсійного фонду зобов’язані протягом трьох місяців з дня реєстрації пенсійного

фонду сформувати склад ради фонду відповідно до цього Закону.

Рада фонду

повинна укласти договори:

1.

Про

адміністрування пенсійного фонду – з адміністратором, який має ліцензію на

провадження діяльності з адмініструванні пенсійних фондів;

2.

Про

управління активами пенсійного фонду – з компанією з управління активами або з

іншою особою, яка отримала ліцензію Державної комісії з цінних паперів та

фондового ринку на провадження діяльності з управління активами;

3.

Про

обслуговування пенсійного фонду зберігачем - із зберігачем.

Структуру НПФ

можна відобразити наступним чином[12]:

До складу активів

пенсійного фонду відповідно до цього Закону належать: активи в грошових коштах;

активи в цінних паперах; інші активи згідно із законодавством.

Згідно ЗУ "

Про недержавне пенсійне забезпечення" пенсійні активи у цінних паперах

складаються з:

1) цінних

паперів, погашення та отримання доходу за якими гарантовано Кабінетом Міністрів

України, Радою міністрів Автономної Республіки Крим, місцевими радами відповідно

до законодавства;

2) акцій та

облігацій українських емітентів, що відповідно до норм законодавства пройшли лістинг

та перебувають в обігу на фондовій біржі або в торговельно-інформаційній системі,

зареєстрованих у встановленому законодавством порядку, обсяги торгів на яких становлять

не менше 25 відсотків від загальних обсягів торгів на організаційно оформлених

ринках цінних паперів України (крім цінних паперів, на які здійснюється

підписка згідно із законодавством);

3) цінних

паперів, погашення та отримання доходу за якими гарантовано урядами іноземних

держав, при цьому встановлення вимог до рейтингу зовнішнього боргу та

визначення рейтингових компаній здійснюються Державною комісією з цінних паперів

та фондового ринку;

4) облігацій

іноземних емітентів з інвестиційним рейтингом, визначеним відповідно до пункту

3 цієї частини;

5) акцій іноземних

емітентів, що перебувають в обігу на організованих фондових ринках та пройшли

лістинг на одній з таких фондових бірж, як Нью-Йоркська, Лондонська, Токійська,

Франкфуртська, або у торговельно-інформаційній системі НАСДАК (NASDAQ). Емітент

цих акцій повинен провадити свою діяльність не менше ніж протягом 10 років і бути

резидентом країни, рейтинг зовнішнього боргу якої визначається відповідно до

пункту 3 цієї частини.

Активи пенсійного

фонду формуються за рахунок внесків до пенсійного фонду та прибутку від

інвестування пенсійних внесків.

Інвестування

здійснюється у різні фінансові інструменти особами які отримали ліцензії на

управління активами згідно з інвестиційною декларацією, ухваленою радою

недержавного пенсійного фонду, та визначеними законом інвестиційними

обмеженнями. Особа, що здійснює управління активами складає інвестиційний

портфель, виходячи із загальних поточних економічних умов з метою максимального

примноження і збереження пенсійних активів.

Пенсійні активи,

що накопичуються у пенсійному фонді, можуть бути використані виключно для цілей

інвестиційної діяльності фонду, виконання зобов'язань фонду перед його

учасниками та оплати витрат, пов'язаних із здійсненням недержавного пенсійного

забезпечення.

Держава обмежує

інвестиційну діяльність Недержавних пенсійних фондів.[12]

Пенсійні активи,

що накопичуються у пенсійному фонді, можуть бути використані виключно для цілей

інвестиційної діяльності фонду, виконання зобов'язань фонду перед його

учасниками та оплати витрат, пов'язаних із здійсненням недержавного пенсійного

забезпечення.

Законом

передбачено, що управління активами недержавних пенсійних фондів можуть

здійснювати такі особи:

– компанія з

управління активами (КУА);

– професійний

адміністратор недержавного пенсійного фонду;

– банк, але

тільки в межах активів створеного ним корпоративного пенсійного фонду.

Для отримання

ліцензії на провадження професійної діяльності з управління активами юридична

особа повинна відповідати певним вимогам. [12]

Пасиви пенсійних

фондів формуються за рахунок відрахувань корпорацій, підприємств і внесків

працівників. Робітники й службовці здійснюють відрахування із заробітної плати

і отримують пенсії при досягненні пенсійного віку. Таким чином, пенсійні фонди

мають у своєму розпорядженні грошові ресурси довготермінового характеру і здійснюють

фінансування економіки й держави шляхом вкладень у державні й приватні цінні

папери. Майже 80 % активів пенсійних фондів становлять акції та облігації

приватних підприємств, при цьому майже 30 % активів — це прості акції, що дає

змогу пенсійним фондам активно впливати на політику корпорацій. [8]

Сьогодні

функціями НПФ є:

1) забезпечення

адміністрування пенсійних активів;

2) забезпечення

управління пенсійними активами;

3) забезпечення

зберігання пенсійних активів.

2.

Аналіз

діяльності НПФ за період 2005-2008 рр..

Інвестиційна складова діяльності недержавних пенсійних фондів полягає в

збереженні та примноженні пенсійних внесків за допомогою вкладання

акумульованих коштів у різні фінансові інструменти. З точки зору вкладання

коштів в окремі види фінансових інструментів, пенсійні внески виступають як

інвестиційний ресурс. У таких умовах завданням держави є стимулювання

недержавних пенсійних фондів вкладати кошти в реальний сектор економіки,

виступати внутрішніми інвесторами, забезпечити стабільне зростання національної

економіки.

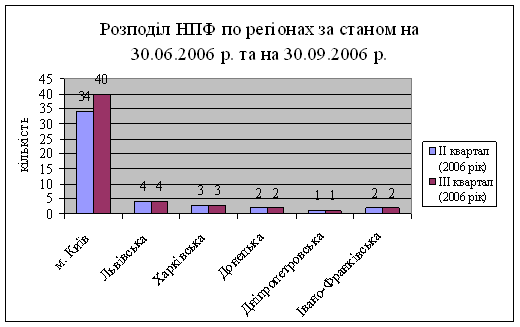

Найбільша кількість НПФ зосереджена в м. Києві – 40, а

взагалі за станом на 30.09.2006 р. НПФ провадили свою діяльність в 6 областях

України.

Дані по кількості НПФ по регіонах відображено на

діаграмі 1.

За станом на

30.09.2006 р. загальна вартість активів НПФ склала 92 075 670.57 грн. У порівнянні з II кварталом 2006 р. загальна вартість

активів НПФ зросла на 23 747 585.93 грн. або на 35 %.

За станом на 30.09.2006 р. загальна сума чистих активів НПФ

склала 91 258 975.23 грн. Зобов’язання НПФ склали 856 443.13 грн. У порівнянні з

II кварталом 2006 року загальна сума

чистих активів НПФ зросла на 23 655 982.91 грн. або на 35 %[6]

Діаграма 1.

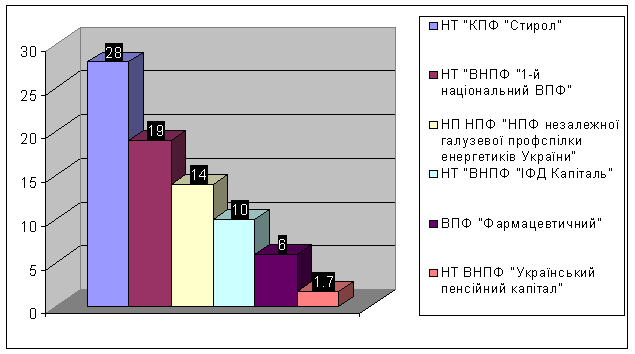

Найбільшим недержавним пенсійним фондом по показнику вартості чистих

активів є корпоративний пенсійний фонд „Стирол" (КУА „АЙ К’Ю ТЕХНОЛОДЖІ")

– 5 772 226, 37грн., що складає 28 % від загальної суми вартості чистих активів

недержавних пенсійних фондів. Найменшим недержавним пенсійним фондом по

показнику вартості чистих активів є відкритий пенсійний фонд "Непiдприємницьке

товариство КПФ "Аваль" (ТОВ Адміністратор недержавних пенсійних

фондів "Пенсійний капітал") – (- 7,5 грн). [6]

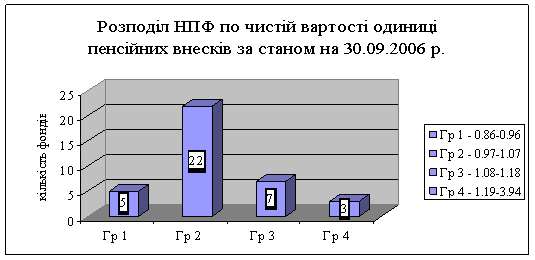

Діаграма 2 характеризує діяльність НПФ по показнику

чистої вартості одиниці пенсійних внесків (співвідношення між чистою вартістю

активів пенсійного фонду та загальною кількістю одиниць пенсійних внесків на

день підрахунку).

Перша група характеризується низькою величиною вартості одиниці

пенсійного внеску (< 1), тобто інвестування пенсійних активів не забезпечує

надійного збереження та приросту пенсійних коштів учасників фондів з

мінімальними ризиками, що забезпечується виваженою консервативною політикою

інвестування та диверсифікацією активів.

Друга група характеризується невеликим збільшенням величини вартості

одиниці пенсійного внеску.

Фонди, які відносяться до 3 та 4 групи отримують значний прибуток від

інвестування пенсійних внесків.

Діаграма 2.

Аналізуючи адміністративні дані, надані відповідно до Положення про

порядок надання адміністративних даних особою, що здійснює управління активами

пенсійного фонду можна зробити такі висновки:

·

спостерігається тенденція збільшення кількості НПФ,

в той же час розподіл по регіонам залишається відносно сталим;

·

зростання темпів формування активів недержавних

пенсійних фондів (величина вартості чистих активів фондів з кварталу в квартал

збільшується);

·

середня величина чистої вартості одиниці пенсійних

внесків склала 1,11 грн., в II

кварталі 2006 року цей показник склав 1,14 грн.;

·

у структурі активів НПФ переважають грошові кошти

на банківських рахунках та активи в цінних паперах.

Структура активів НПФ можна розглянути з даних

таблиць 1 і 2.

Таблиця

1.

Структура

активів НПФ за напрямками розміщення станом на 30.09.2007 р., грн

| Вид НПФ |

Цінні

папери |

Нерухомість |

Кошти |

Дорогоцінні

метали |

Інші

активи |

| професійний |

39 012

617,68 |

- |

2 273

505,04 |

- |

1 832,35 |

| корпоративний |

32 556

660,78 |

- |

17 406

311,66 |

1 577

429,26 |

2 182

728,71 |

| відкритий |

53 485

479,07 |

2 613

000,43 |

47 886

793,44 |

5 261

809,44 |

1 458

422,47 |

| Всього |

125 054

757,53 |

2 613

000,43 |

67 566

610,14 |

6 839

238,70 |

3 642

983,53 |

Як

і раніше, основними складовими зведеного портфелю НПФ є цінні папери (45,8%,

192,5 млн. грн) та гроші і банківські депозити (47,4%, 199 млн. грн.) 6,8%, що

залишилися, розподілені між банківськими металами, нерухомістю та "іншими

активами". У порівнянні з попереднім роком(відповідним періодом) частка

цінних паперів у зведеному портфелі НПФ зменшилася на 9,2 відсоткових пункти, а

частка грошових коштів – збільшилася на 8,9 відсоткових пункти.

Таблиця

2.

Структура

активів НПФ в управлінні КУА у розрізі видів фондів на 30.09.2008 р.

| Вид НПФ |

Цінні

папери |

Нерухомість |

Грошові

кошти |

Банківські

метали |

Інші

активи |

| професійний |

110 620 050,00 |

5 833 751,35 |

151 105 259,69 |

11 481 619,26 |

4 171 358,86 |

| корпоративний |

41 549 995,12 |

- |

26 412 795,99 |

2 957 712,43 |

2 411 211,03 |

| відкритий |

40 332 717,66 |

- |

21 495 265,91 |

- |

1 903 898,61 |

| Всього |

192 502 762,78 |

5 833 751,35 |

199 013 321,59 |

14 439 331,69 |

8 486 468,50 |

За фактичний час роботи недержавних пенсійних фондів у період з 2005 до

2007 р. активи пенсійних фондів збільшилися майже у 7 разів – з 46,2 до 280,6

млн грн [4, с. 7]. Але, не дивлячись на значні темпи зростання, обсяги активів

недержавних пенсійних фондів залишаються відносно невеликими: так, у 2007 р.

активи недержавих пенсійних фондів становили лише 0,04% ВВП. Активи недержавних

пенсійних фондів, відповідно до чинного законодавства, розміщаються в різних

інструментах фінансового ринку. Структура консолідованого портфелю недержавних

пенсійних фондів, наведена в таблиці, показує, що вимоги щодо диверсифікації

пенсійних активів почали виконуватись лише у 2006–2007 рр. Це пояснюється

незначними сумами пенсійних накопичень на початку діяльності.

Таблиця3. Структура консолідованого

портфелю недержавних пенсійних фондів у 2005–2007 рр., %

| Напрями інвестування пенсійних активів |

Нормативне

значення

|

2005р. |

2006р. |

2007р. |

| Кошти на депозитних

рахунках |

до 40 |

70,0 |

34,1 |

38,6 |

| Облігації українських

емітентів |

до 40 |

10,4 |

39,1 |

23,8 |

| Банківські метали |

до 10 |

1,6 |

3,1 |

2,8 |

| Цінні папери, дохід за

якими гарантовано Радою

Міністрів АРК, місцевими радами |

до 20 |

0,5 |

1,0 |

1,3 |

| Акції українських емітентів |

до 40 |

7,1 |

11,5 |

25,0 |

| інші незаборонені активи |

до 5 |

10,4 |

4,1 |

2,6 |

| Цінні папери, дохід за

якими гарантовано КМУ |

до 50 |

0,0 |

1,5 |

1,5 |

| Об’єкти нерухомості |

до 10 |

0,0 |

0,9 |

0,9 |

| Іпотечні цінні папери |

до 10 |

0,0 |

0,0 |

0,2 |

| Кошти на поточних рахунках |

__ |

0,0 |

4,7 |

3,3 |

| Всього |

__ |

100,0 |

100,0 |

100,0 |

Найбільшу питому вагу в структурі консолідованого портфелю недержавного

пенсійного фонду займають: кошти на депозитних рахунках та депозитні сертифікати

(38,6%), акції (25,0%) та облігації (23,8%) українських емітентів. Решта

(12,6%) активів пенсійних фондів розміщена в банківських металах, цінних

паперах, дохід за якими гарантовано Радою Міністрів Автономної республіки Крим,

місцевими радами та Кабінетом Міністрів України, в об’єктах нерухомості,

іпотечних цінних паперах та в інших, незаборонених законодавством активах.

Така структура консолідованого портфелю недержавних пенсійних фондів

свідчить про необхідність забезпечення рівня доходу пенсійних активів не нижче,

ніж рівень інфляції за прийнятного рівня ризику, й консервативну інвестиційну

політику більшості недержавних пенсійних фондів.

Досить висока концентрація пенсійних активів на депозитних рахунках та в

ощадних сертифікатах у 2005 р. пояснюється незначними сумами пенсійних внесків

на початку становлення пенсійних фондів. У 2006–2007 рр. пенсійні активи на

депозитних рахунках вирівнюються до нормативного значення 40%, проте, як і

раніше, займають перше місце у структурі консолідованого портфеля пенсійних

фондів, що пояснюється стабільною дохідністю депозитних рахунків, відсоток за

якими, як правило, встановлюється на межі або нижче за рівень інфляції.

Забезпечення рівня дохідності, вищого за рівень інфляції, відбувається

завдяки інвестуванню активів в акції та облігації українських емітентів, які у

2007 р. займали відповідно друге та третє місця в консолідованому портфелі

пенсійних фондів.

За даними Державної комісії з регулювання ринків фінансових послуг [4, с.

8],

35% недержавних пенсійних фондів на кінець 2007 р. показали знецінення

своїх активів, 65% недержавних пенсійних фондів забезпечили дохідність, вищу за

рівень інфляції, завдяки інвестуванню в цінні папери та облігації українських

емітентів, демонструючи активну інвестиційну політику. Привабливість таких

фінансових інструментів, як акції й облігації, забезпечується відносно високою

дохідністю та відсутністю інших аналогічних фінансових інструментів, таких як

іноземні цінні папери, інвестування в які й сьогодні залишається відкритим

питанням.

Цінні папери, дохід за якими гарантовано державою, є досить надійним і

ліквідним фінансовим інструментом у світовій практиці. Дозволена питома вага

таких цінних паперів (50%) у портфелі недержавних пенсійних фондів свідчить про

високу потенційну можливість держави впливати на дохідність та збереження

пенсійних активів. Але реальна питома вага цінних паперів держави (облігацій

внутрішньої державної позики) в консолідованому портфелі пенсійних фондів

досить низька (1,5%). На жаль, поки що говорити про позитивні тенденції

покращення рейтингу таких цінних паперів не доводиться. Якщо у 2005 р.

дохідність дворічних ОВДП становила 7% при рівні інфляції 13,5%, а у 2008 р.,

відповідно, 7,7% при офіційному рівні інфляції 25,2% [3, с. 1]. Таким чином,

купуючи цінні папери держави, недержавні пенсійні фонди втрачають 17,5%

вартості активів. Змінити ситуацію можна за умов активної участі держави,

наприклад, шляхом випуску цінних паперів спеціально для недержавних пенсійних

фондів, дохід за якими гарантовано державою не нижче за рівень інфляції. Якщо

поглянути на структуру цінних паперів, що продавались на фінансовому ринку

країни (за основу розрахунків взято дані Першої фондової торговельної системи –

найбільшої біржі в Україні, яка виконує 95% всіх операцій з цінними паперами),

то можна визначити галузі, які вже користуються інвестиційними ресурсами, що

залучаються за допомогою фінансових ринків. Зауважимо, що залучення та

використання інвестиційного ресурсу в умовах ринкової економіки можливо лише за

умови розвитку фондової моделі фінансування інвестиційної діяльності. Саме у

цей спосіб розкривається інвестиційна складова діяльності інститутів

недержавного пенсійного забезпечення. У системі ПФТС відбувається поступове

збільшення обсягу продажів: у 2003–2007 рр. майже у 9 разів – з 3,52 до 31,49

млрд грн. У структурі продажів переважають корпоративні облігації (55,19%),

акції (32,01%) та облігації внутрішньої державної позики (ОВДП).

Перше місце за обсягами продажів на ПФТС займають корпоративні облігації

і становлять більше ніж 43% від загального обсягу торгів за останні 5 років;

темп приросту обсягів продажу корпоративних облігацій порівняно з 2006 р.

збільшився на 52%, абсолютне збільшення становило 5,45 млрд грн. Найбільш

активно купували корпоративні облігації підприємств фінансового сектора (більше

ніж 35%), торговельних підприємств (25%), підприємств реального сектора

економіки (харчової промисловості, машинобудування, транспорту, сільського

господарства тощо, які в сукупності займали менше ніж по 10% від загального обсягу

продажів). Така тенденція обумовлена високою ліквідністю підприємств

фінансового сектора (банків, інвестиційних фондів) і торговельних організацій,

які мають високу оборотність активів. Підприємства реального сек. тора

економіки більш вразливі до економічних та політичних ризиків, а тому і

привабливість їх менша порівняно з фінансовими та торговельними організаціями.

Друге місце належить акціям, які збільшились з 15% у 2004 р. до 32% у 2007 р.

від загального обсягу продажів. Темп приросту продажів акціями порівняно з 2006

р. збільшився на 68%, абсолютне збільшення становило 4,1 млрд грн. Найбільш

активно операції здійснювались з акціями підприємств електроенергетики

(обленерго) (16,7%), машинобудування (15,8%), металургії (15,5%), фінансових

установ (15,4%) та енергопостачання (6,9%). Третє місце займають облігації

внутрішньої державної позики (ОВДП), які останнім часом суттєво зменшились як у

відносному (з 30,5% у 2006 р. до 8,9% у 2007 р.), так і в абсолютному значенні

(8,44 млрд грн. у 2006 р. до 2,81 млрд грн у 2007 р.). Порівняно з 2006 р.

обсяги продажів ОВДП становили 66,7%. Про зниження привабливості цього виду

цінних паперів свідчить і той факт, що із 19 цінних паперів, емітованих

Міністерством фінансів, угоди укладались лише з 11 цінними паперами.

Макроекономічним чинником зменшення привабливості цінних паперів Міністерства

фінансів стала його переорієнтація з внутрішнього на зовнішній ринок позик.

[11]

Структура торгів на фондовому ринку країни показує, що останнім часом

спостерігається зростання попиту, як у відносному, так і в абсолютному

значенні, на цінні папери українських емітентів (корпоративні облігації та

акції); протилежна динаміка спостерігається в попиті на державні цінні папери.

Схожі тенденції спостерігаються й у структурі консолідованого портфеля

недержавних пенсійних фондів, що свідчить про те, що недержавні пенсійні фонди

як фінансові інститути хоча й не мають на меті отримання прибутку, а тільки

збереження та примноження пенсійних активів, підпорядковуються ринковим

тенденціям і є вразливими до ринкових і фінансових криз.

Тому держава як головна зацікавлена особа у створенні та використанні

інвестиційного потенціалу недержавних пенсійних фондів повинна сприяти,

особливо на перших етапах упровадження пенсійної реформи, забезпеченню системи

недержавного пенсійного забезпечення надійними та дохідними фінансовими

інструментами. В умовах фінансової кризи питання державної підтримки

недержавних пенсійних фондів стоїть надзвичайно гостро. Адже підприємства

зупиняються, банкрутіють, акції й облігації підприємств в умовах кризи

знецінюються, що призводить до знецінення 50% пенсійних активів (саме така їх

кількість у структурі активів пенсійних фондів). Кошти на банківських

депозитних рахунках знецінюються меншою мірою, а банківські установи можуть

бути захищені в разі необхідності Національним банком України. Об’єкти

нерухомості та іпотечні цінні папери також відчувають вплив фінансової кризи,

але меншою мірою, за рахунок меншої ліквідності та довготривалої перспективи.

Таким чином, майже на всі об’єкти інвестування пенсійних активів

справляють негативний вплив фінансові кризи. Одним із механізмів захисту, який

можна використати, є державні цінні папери. Але через їх інвестиційну

непривабливість, унаслідок чого в портфелі пенсійних фондів їм належить тільки

1,5%, потенційна можливість впливати на захист активів пенсійних фондів

залишається нереалізованою.

3.

Проблеми

та перспективи функціонування НПФ

Фінансова криза стала серйозним випробуванням для фондового ринку.

Падіння вітчизняного фондового ринку продовжується і несе суттєві загрози для

інвесторів. Недосконалість законодавчої бази, нерозвиненість організованого

ринку цінних паперів, низький рівень фінансової обізнаності населення посилили

вплив кризових явищ на діяльність недержавних пенсійних фондів (НПФ). Захист

пенсійних накопичень та їх примноження за рахунок інвестиційного прибутку з

метою здійснення майбутніх пенсійних виплат учасникам знаходиться в руках

фінансових установ, які здійснюють управління активами НПФ.

Отже, саме від того, як працюють ці установи, як будують відносини з

фондом і як контролюються, значною мірою залежить спроможність фонду

здійснювати пенсійні виплати.

Розвиток цивілізованого ринку та створення умов для діяльності компаній з

управління завжди були пріоритетними завданнями для Української асоціації

інвестиційного бізнесу. Асоціація активно працює над запобіжними заходами щодо

недопущення, насамперед, дефолтів за цінними паперами, які знаходяться у

портфелях НПФ. Зменшення впливу кризових явищ буде здійснюватися шляхом

запровадження нових фінансових інструментів, в тому числі державних, які

матимуть плаваючу ставку доходності. [5]

Також необхідно встановити не верхній (до 50%), а нижній (не менше ніж

50%) ліміт інвестування в державні цінні папери.

Такий захисний механізм пенсійних активів може діяти або постійно, або

буде впроваджуватись на момент фінансових і політичних криз. Через те, що

неможливо спрогнозувати точну дату початку кризи, доцільно запровадити такий

механізм на постійній основі. Встановлення нижнього ліміту інвестування в

державні цінні папери вимагатиме від держави відповідальності, прогнозованої

політики, адже таким чином убезпечують ся активи пенсійних фондів.

Іншим захисним механізмом може бути державна підтримка підприємств. На

захист такого механізму можуть бути використані такі аргументи:

1) недержавні пенсійні фонди створюються великими підприємствами

(корпоративні та професійні);

2) цінні папери, в які можуть бути інвестовані пенсійні активи

(котирувальні листи I та II рівня лістингу ПФТС), випускають тільки великі

підприємства;

3) можна точно визначити момент, коли підприємство почало відчувати

труднощі у зв’язку із системною фінансовою кризою. Звісно, що підтримати

абсолютно всі підприємства неможливо, тому і пропонується підтримувати тільки

ті, цінні папери яких входять до портфелю недержавних пенсійних фондів, і такі,

що значною мірою впливають на систему недержавного пенсійного забезпечення.

Підсумовуючи, слід зазначити, що державне регулювання системи

недержавного пенсійного забезпечення набуває особливого значення на початку

функціонування системи та в моменти фінансових і політичних криз у суспільстві.

На сьогодні обидві умови збіглися у часі, що ставить під загрозу існування

системи і вимагає від держави вчасного корегування нормативно-правової бази та

умов діяльності.

З огляду на це розроблення додаткових механізмів захисту пенсійних

активів, що запропоновані, забезпечення державної інформаційної підтримки,

запровадження публічної звітності недержавних пенсійних фондів, показники якої

давали б змогу порівнювати ефективність роботи недержавних пенсійних фондів,

надасть необхідних стимулів для подальшого розвитку системи недержавного

пенсійного забезпечення. Перспективними напрямами подальших розвідок може бути

розробка системи показників діяльності недержавних пенсійних фондів та їх

включення до комплексного механізму державного регулювання розвитку системи

недержавного пенсійного забезпечення.

Перспектива має

такий вигляд. Нині "індустрія" НПФ цікава декільком десяткам

компаній. У майбутньому вона стане цікава багатьом. Наступний етап – різке

скорочення кількості "гравців" у цій сфері діяльності. Поступово все

входить в рамки, звичні для Європи. Залишається не більше 10 великих НПФ на

країну, що управлятимуть відповідним ринком, а гроші, які вони закумулюють,

будуть досить значними. Звичний баланс сконцентрованих національних грошових

заощаджень у розвинутих країнах – це такий паритет: 1/3 – у банків, 1/3 – у

страхових компаній, 1/3 – у пенсійних фондів.

На сучасному

етапі формування системи недержавного пенсійного забезпечення дуже важливим для

кожного НПФ є вибір стратегічного напряму діяльності.

Світова практика

показує, що найбагатші НПФ – це фонди державних службовців. У них беруть участь

лікарі, вчителі, міліція, пожежники, армія тощо. У цих сферах зайнято населення

більше, ніж на будь-якому підприємстві. До речі, НПФ одного підприємства – це

шлях "в нікуди". Виходячи з обраного напряму, слід поставити завдання

щодо прибутковості фонду і обрати стратегію вкладень, включаючи домовленості

про взаємні вкладення з партнерами. Зрештою необхідно визначитися стосовно

критеріїв діяльності НПФ: розрахунку на прибутковість, майбутнього перепродажу

фонду або обрати інші орієнтири. [2]

Розвиток ІСІ та НПФ має бути потужним імпульсом для активізації розвитку

фондового ринку та наповнення його внутрішніми інвестиційними ресурсами. Проте

зростаючі доходи населення і вільні ресурси юридичних осіб значною мірою

обминали стороною ринок спільного інвестування. За оцінками експертів, у

випадку підтримки на державному рівні професійної пенсійної системи, можна

очікувати збільшення надходжень до інвестиційних фондів не менше як на 200-300

%. Оскільки пенсійні фонди є значними клієнтами інвестиційних фондів, кошти,

вкладені у недержавні пенсійні фонди, через фондовий ринок можуть бути

перетворені на інвестиції. Активізація приватного пенсійного бізнесу можлива і

за рахунок фізичних осіб, проте поки що не спостерігається особливого інтересу

до недержавних пенсійних фондів через високу недовіру населення до довготривалих

внесків, а також низький рівень обізнаності з можливостями системи недержавного

пенсійного забезпечення. До системи недержавного пенсійного забезпечення

залучено лише 0,28 % чисельності населення України. Можливість використання

потенціалу недержавної пенсійної системи в інвестиційних цілях залежатиме від

подальшого розвитку корпоративного недержавного пенсійного забезпечення, а

також рекламної й роз’яснювальної роботи серед населення та компаній. [7]

Висновки

Від результатів роботи інститутів недержавного пенсійного забезпечення

залежить успіх реалізації соціального та інвестиційного потенціалу пенсійної

реформи.

Основними

суб’єктами недержавного пенсійного забезпечення є недержавні пенсійні фонди.

Недержавні пенсійні фонди це неприбуткові організації які створюються

юридичними особами з метою накопичення пенсійних внесків на користь учасників.

Специфіка НПФ як економічної категорії полягає в тому, що в системі економічних

відносин суб'єктів недержавного пенсійного фонду відбувається процес перетворення

частини заробітної плати працівника та валових витрат роботодавця на

інвестиційний ресурс.

Сьогодні

функціями НПФ є:

1) забезпечення

адміністрування пенсійних активів;

2) забезпечення

управління пенсійними активами;

3) забезпечення

зберігання пенсійних активів.

Інвестиційна складова діяльності недержавних пенсійних фондів полягає в

збереженні та примноженні пенсійних внесків за допомогою вкладання

акумульованих коштів у різні фінансові інструменти. З точки зору вкладання

коштів в окремі види фінансових інструментів, пенсійні внески виступають як

інвестиційний ресурс. У таких умовах завданням держави є стимулювання

недержавних пенсійних фондів вкладати кошти в реальний сектор економіки,

виступати внутрішніми інвесторами, забезпечити стабільне зростання національної

економіки.

Підсумовуючи, слід зазначити, що державне регулювання системи

недержавного пенсійного забезпечення набуває особливого значення на початку

функціонування системи та в моменти фінансових і політичних криз у суспільстві.

На сьогодні обидві умови збіглися у часі, що ставить під загрозу існування

системи і вимагає від держави вчасного корегування нормативно-правової бази та

умов діяльності. Розвиток ІСІ та НПФ має бути потужним імпульсом для

активізації розвитку фондового ринку та наповнення його внутрішніми

інвестиційними ресурсами.

Список використаних джерел:

1.

Закон

України "Про недержавне пенсійне забезпечення"

2.

Бірюк С.

Проблеми та перспективи діяльності компаній з управління активами у сфері

недержавного пенсійного забезпечення// [Електронний ресурс]. – Режим доступу: http://www.ufin.com.ua/analit_mat/rzp/084.htm

3.

Індекси

споживчих цін у 1993–2008 рр. (до відповідного періоду попереднього року)

[Електронний ресурс]. – Режим доступу: http://www.ukrstat.gov.ua.

4.

Інформація

про розвиток системи недержавного пенсійного забезпечення в Україні у 2007 р.

[Електронний ресурс]. – Режим доступу: http://www.dfp.gov.ua/ 786.html.

5.

Лузгіна

Л. В. Недержавні пенсійні фонди: чи є майбутнє?// Вісник Пенсійного фонду

України. - №3(81) – 2009 - с. 18-19

6.

Надточій

А.О. Аналіз досвіду роботи недержавних пенсійних фондів // [Електронний ресурс]. – Режим доступу: http://www.nbuv.gov.ua/portal/Soc_Gum/Dtr/du/2009_1/files/DerzUpr_01_2009_Nadtochij.pdf

7.

Поворозник

В.О. Фондовий

ринок України на сучасному етапі: проблеми та шляхи їх вирішення// Стратегічні

пріоритети. - №1(2). - 2007 р.

8.

Портфельне

інвестування. Навч. посібник / А. А. Пересада, О. Г. Шевченко, Ю. М. Коваленко,

С. В. Урванцева. — К.: КНЕУ, 2004. — 408 с.

9.

Портрет

потенційного інвестора інститутів спільного інвестування та недержавних

пенсійних фондів [Електронний ресурс]. – Режим доступу:

http//www.uaib.com.ua/files/articles/373/22/Portret%20investora-2008.ppt.

10.

Прейгер

Т. П. Управління активами недержавних пенсійних фондів// [Електронний ресурс]. – Режим доступу: http://www.economics.com.ua/lib/cu_review.php?id=2

11.

Річний

звіт ПФТС за 2007 рік [Електронний ресурс]. – Режим доступу: http://

www.pfts.com/uk/yearly-reports.