Курсовая работа: Рынок корпоративных облигаций: тенденции и перспективы развития

Содержание

Введение

1. Корпоративные ценные бумаги

1.1 Виды корпоративных ценных бумаг

1.2 Облигации: виды, стоимость, инвестиционные свойства

2. Анализ современного состояния российского рынка

корпоративных ценных бумаг

2.1 Становление рынка корпоративных облигаций: основные этапы

2.2 Текущее состояние рынка облигаций, его характерные

особенности

3. Перспективы развития российского рынка корпоративных

облигаций

Заключение

Список использованных источников

Введение

Ценные бумаги –

необходимый атрибут рыночного хозяйства. Ценность этих бумаг состоит в тех

правах, которые она дает своему владельцу. Последний обменивает свой товар или

свои деньги на ценные бумаги только в том случае, если он уверен, что эта

бумага ничуть не хуже, а даже лучше (удобнее), чем сами деньги или товар.

Таким образом, ценные

бумаги – это форма существования капитала, отличная от его товарной,

производительной и денежной форм, которая может передаваться вместо него

самого, обращаться на рынке как товар и приносить доход. [4, С. 35]

До настоящего времени

серьезной проблемой российского фондового рынка являлась нехватка надежных

финансовых инструментов. Актуальность этой проблемы возросла и из-за нынешнего

мирового финансового кризиса.

В экономической системе

государства фондовый рынок выполняет важные функции, обеспечивая

аккумулирование временно свободных денежных средств для инвестирования в

перспективные отрасли экономики. Ценные бумаги занимают все большую долю в

оборотных средствах предприятий. Основными, наиболее используемыми

корпоративными ценными бумагами являются акции и облигации. Правда, в отличие от

акций, облигации компаний не дают их владельцам права на участие в управлении

акционерным обществом, но, все равно являются привлекательным средством

вложения временно свободных средств. Это объясняется тем, что облигации

приносят гарантированный доход; легко, при необходимости, превращаются в

наличные денежные средства; выплата процентов по облигациям акционерного

общества производится в первоочередном порядке, т.е до начисления дивидендов по

акциям; а в случае ликвидации общества держатели облигаций также имеют

преимущественное право перед акционерами.

В ситуации,

которая сложилась сейчас в мире и в нашей стране, как никогда актуально

использование такого финансового инструмента как корпоративная облигация.

В связи с

этим, целью этой работы является рассмотрение корпоративной облигации как

финансовый инструмент и определение тенденций развития ее на российском рынке

корпоративных ценных бумаг.

Автором

поставлены задачи:

- изучить

экономическую сущность корпоративной облигации;

-

проанализировать текущее состояние рынка корпоративных облигаций в России;

-

рассмотреть перспективы развития рынка корпоративных облигаций.

Предметом

исследования в данной работе стали сложившиеся тенденции использования

корпоративной облигации в качестве инструмента привлечения инвестиций, а

объектом – рынок корпоративных облигаций.

При

написании работы были использованы научная литература, статьи из журналов,

ресурсы из сети Интернет.

В первой

главе рассматриваются основные характеристики корпоративной облигации,

преимущества ее использования перед другими финансовыми инструментами как для

инвестора, так и для эмитента, дана классификация корпоративной облигации.

Во второй

главе анализируется российский рынок корпоративных облигаций: его становление и

текущее состояние.

В последней

главе выявляются предпосылки развития рынка корпоративных облигаций в России и проблемы,

препятствующие обращению корпоративных облигаций.

1.

Корпоративные ценные бумаги, их характеристика

1.1 Виды корпоративных

ценных бумаг

Корпоративные ценные бумаги

- это ценные бумаги, эмитентами которых выступают акционерные общества,

предприятия и организации других организационно - правовых форм собственности,

а также банки, инвестиционные компании и фонды.

Выпуск, обращение,

обслуживание, погашение, выплата дохода и соблюдение прав собственности по

корпоративным ценным бумагам осуществляются на основе российского

законодательства.

Нормально функционирующий

фондовый рынок состоит из двух основных рынков: рынка корпоративных ценных

бумаг, представленного в основном акциями предприятий и банков, и рынка

государственных ценных бумаг. В странах с высоким уровнем развития рыночных

отношений корпоративные ценные бумаги занимают ведущие позиции на фондовых

биржах.

Корпоративные ценные

бумаги на рынке ценных бумаг представлены акциями акционерных обществ,

долговыми обязательствами, облигациями, жилищными сертификатами, векселями,

складскими свидетельствами. Характерным признаком, объединяющим их, является

наличие эмитента, не имеющего отношения к государственным органам управления.

Основным видом

корпоративных ценных бумаг являются акции. Акции, выпускаемые акционерным обществом,

прежде всего удостоверяют право их владельца на получение дохода, дают

возможность участвовать в управлении обществом и получать интересующую акционера

информацию. В случае ликвидации акционерного общества владелец акций наделяется

имущественной долей — ликвидационной стоимостью. Все акции общества являются

именными, это означает, что владелец акций должен быть внесен в реестр

акционерного общества.

Акционерные общества

выпускают акции двух видов: обыкновенные и привилегированные.

Обыкновенная акция дает

владельцу право голоса на собрании акционеров, а размер получаемого дивиденда

зависит от результатов работы общества за год. Размер дивиденда заранее

неизвестен, он устанавливается органами общества по истечении финансового года

и выплачивается только из чистой прибыли.

Привилегированная акция

не дает ее владельцу право голоса на собрании акционеров. Владелец такой акции

имеет гарантированный доход, независимый от результатов деятельности общества.

В случае отсутствия чистой прибыли акционерное общество обязано создать

специальный фонд. Только в том случае, если после выплаты дивидендов общество

может быть признано банкротом, оно имеет право не выплачивать их. В этом случае

владельцы акций приобретают право голоса на собрании акционеров.

Номинальная стоимость

всех привилегированных акций не должна превышать 25% уставного капитала. Привилегированные

акции могут быть нескольких типов, характерные признаки которых определяет

акционерное общество: привилегированная акция с правом отзыва, с правом участия

в прибыли, кумулятивная, конвертируемая акция и т.д.

Другим видом

корпоративных ценных бумаг, которые может выпускать акционерное общество,

являются облигации.

Облигация - эмиссионная

ценная бумага, закрепляющая право ее держателя на получение от эмитента

облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного

в ней процента от этой стоимости или иного имущественного эквивалента.

Как и акции, облигации

являются ценными бумагами, но в отличие от акций, которые представляют собой

собственный капитал предприятий, облигации являются выразителями заемного

капитала, то есть для предприятия они являются "долговыми бумагами".

Держатели облигаций (облигационеры) являются кредиторами предприятия, в то

время как акционеры – его совладельцами.

Перечень корпоративных

ценных бумаг не ограничивается выпуском акций или облигаций. Выпуску жилищных

сертификатов в обращение предшествовал Указ Президента РФ от 10 июня 1994 г. "О

выпуске и обращении жилищных сертификатов".

Жилищный сертификат

является именной ценной бумагой и может выпускаться в документарной и

бездокументарной формах.

Порядок установления

номинала этих ценных бумаг определяется в единицах общей площади жилья, а также

в его денежном эквиваленте. Стоимостное выражение номинала жилищного сертификата остается

постоянной величиной на весь срок его действия. Выпуск жилищных сертификатов возможен под

поручительство или гарантии, предоставленные банками, страховыми компаниями или

иными коммерческими организациями, если на то есть разрешение Федеральной

комиссии. При этом собственный капитал гарантов должен составлять сумму, в пять

раз превосходящую размер гарантируемой им части выпуска жилищных сертификатов. Средства, полученные

эмитентом от размещения жилищных сертификатов, поступают на специальные

банковские счета эмитента и используются строго в соответствии с их целевым

назначением.

Жилищный сертификат

имеет определенный срок действия, который не может превышать более чем в два

раза нормативный срок строительства объекта привлечения средств. Погашение

жилищных сертификатов производится путем выкупа: по требованию владельца

жилищных сертификатов в течение семи банковских дней с момента получения от него

письменного требования о выкупе их эмитентом. Погашение может быть осуществлено

путем предоставления владельцу жилищных сертификатов в собственность помещения.

В марте 1997 г.

Президентом РФ был подписан Федеральный закон " О переводном и простом

векселе". Основной целью данного документа является создание условий для

развития вексельного обращения и формирования механизма включения векселей в

хозяйственный оборот. Совершенствование практики выпуска векселей и

формирование рынка с их участием является одним из немаловажных направлений

развития сферы кредитно - финансовых услуг.

Вексель – это

письменное долговое обязательство, составленное в предписанной законом форме и

дающее его владельцу безусловное право требовать при наступлении конца срока с

лица, выдавшего обязательство уплаты, оговоренной в нем денежной суммы.

Вексель выступает

сложным расчетно-кредитным инструментом, способным выполнять функции как ценной

бумаги, так и кредитных денег, и может использоваться как средство платежа.

В зависимости от

количества участников сделки различают простой и переводной векселя. Простой

вексель выписывается заемщиком (векселедателем) и содержит обязательства перед

кредитором (векселедержателем), например, уплатить по наступлении срока

определенную сумму держателю векселя.

Переводной вексель

(тратта) представляет собой письменный приказ векселедателя (трассанта),

который адресован плательщику (трассату), с предложением уплатить указанную в

векселе сумму держателю векселя (ремитенту).

Переход векселя от одного

лица к другому осуществляется путем индоссамента. Индоссамент — передаточная

надпись на векселе, удостоверяющая переход прав по векселю к другому лицу и

выполняющая гарантийные функции. Тратта превращается в долговую расписку только

после акцепта ее трассатом.

Векселя в

зависимости от условий возникновения долга и выполняемых функций подразделяются

на коммерческие (торговые), финансовые и обеспечительные.

Товарораспорядительными

ценными бумагами наряду с коносаментами являются двойные и простые складские

свидетельства.

Складское

свидетельство — неэмиссионная ценная бумага, выпущенная складом в бумажной

форме и подтверждающая факт нахождения товара на складе. Товарным наполнением

складского свидетельства могут быть только товарно-материальные ценности —

материальные объекты хозяйственного оборота, оценка которых может быть

представлена как в количественном, так и в стоимостном выражении.

В соответствии с

Федеральным законом "Об ипотеке (залоге недвижимости)" на российском

фондовом рынке появились новые ценные бумаги — закладные.

Закладная является

именной ценной бумагой, удостоверяющей права ее законного владельца.

Закладная выписывается залогодателем, передающим свое имущество в залог по

обязательству залогодержателю. При этом сам залогодатель не обязательно является

должником залогодержателя, он может быть гарантом исполнения должником своих

обязательств перед залогодержателем.

По договору об

ипотеке может быть заложено недвижимое имущество, права на которое

зарегистрированы в порядке, установленном для государственной регистрации прав

на недвижимое имущество. Правила закона применяются также к залогу

незавершенного строительством недвижимого имущества.

Депозитные и

сберегательные сертификаты как ценные бумаги имеют право выпускать только

кредитные организации Российской Федерации с соблюдением правил выпуска и

оформления. Кредитная организация, выпускающая сертификаты, должна утвердить

условия выпуска и обращения своих сертификатов. При этом условия выпуска

представляются для каждого типа сертификатов отдельно, т.е. и для

сберегательных сертификатов, и для депозитных сертификатов.

Сертификаты могут

быть именными и на предъявителя. Именной сберегательный (депозитный) сертификат

должен иметь место для оформления уступки требования (цессии), а также может

иметь дополнительные листы — приложения к именному сертификату, на которых

оформляются цессии.

Для передачи другому

лицу прав, удостоверенных сертификатом на предъявителя, достаточно вручения

сертификата этому лицу.

Сертификаты являются

срочными ценными бумагами, и процентные ставки по ним устанавливаются

уполномоченным органом кредитной организации. Проценты по первоначально

установленной при выдаче сертификата ставке, причитающиеся владельцу по

истечении срока обращения, выплачиваются кредитной организацией независимо от

времени его покупки.

Кредитная

организация не может в одностороннем порядке изменить (уменьшить или увеличить)

обусловленную в сертификате ставку процентов.

Несмотря на

многообразие ценных бумаг, при необходимости привлечения значительных денежных

ресурсов банки, финансовые институты, отдельные компании или их объединения

часто прибегают к выпуску и продаже облигаций.

1.2 Облигации: виды,

стоимость, инвестиционные свойства

Корпоративная

облигация - это ценная бумага, удостоверяющая отношения займа между ее

владельцем (кредитором) и лицом, ее выпустившим (заемщиком), в качестве

последнего выступают акционерные общества, предприятия и организации других

организационно-правовых форм собственности.

Как и акции, облигации

являются ценными бумагами, но в отличие от акций, которые представляют собой

собственный капитал предприятий, облигации являются выразителями заемного

капитала, то есть для предприятия они являются "долговыми бумагами".

В связи с этим права

облигационеров отличны от прав акционеров: они не имеют права голоса и не могут

участвовать в управлении компанией-эмитентом, но в то же время она обязана

выплачивать проценты по облигациям (в отличие от дивиденда по акциям, где

никаких подобных обязательств у корпорации нет), причем делать это до рассмотрения

вопроса о дивидендах по акциям. Кроме того, при ликвидации компании

облигационеры имеют преимущественные права по сравнению с акционерами.

Существуют различные виды

облигаций, зависящие от различия в условиях выпуска облигаций. Рассмотрим

наиболее массовые виды, указанные в таблице 1, составленной автором.

Законодательством

установлены ограничения на выпуск необеспеченных облигаций, а именно: объем их

выпуска допускается в том случае, если не превышает размер уставного капитала и

не ранее третьего года существования общества при условии положительных двух

годовых балансов данного общества.

Таблица 1 –Виды облигаций

| Вид |

Форма |

Характеристика |

| По эмитенту |

Государственные |

Выпускаются государством или от его лица |

| Корпоративные |

Выпускаются коммерческими организациями различных видов. |

| По срочности |

Срочные |

Устанавливается условиями выпуска период времени, по

окончании которого номинал облигации возвращается его последнему владельцу.

Могут быть краткосрочные (до одного года), среднесрочные (до 25 лет), долгосрочные

(от 25 до 30 лет). |

| Бессрочные |

Конкретный срок выкупа не устанавливается, эмитент может

погасить в любой момент облигации с предварительным уведомлением. |

| По конвертируемости |

Конвертируемые |

Владелец имеет право на определенных условиях обменять облигацию

на определенное количество других ценных бумаг данной компании. |

| Неконвертируемые |

Владелец не имеет права на конвертацию облигаций в иные

ценные бумаги. |

| По доходности |

Купонные |

Доход выплачивается в виде определенного процента к

номиналу облигаций и на протяжении всего срока ее существования. Может быть

фиксированная процентная ставка, плавающая и равномерновозрастающая. |

| Дисконтные |

Доход по облигации определяется в виде разницы между

номиналом облигации и ценой ее приобретения владельцем, которая всегда меньше

номинала. |

| По обеспеченности |

Обеспеченные |

Выпускаются под залог у третьего лица, которым обычно

является банк. Предметом залога могут быть ценные бумаги, недвижимое

имущество, ценное оборудование. |

| Необеспеченные |

Не имеют какого-либо обеспечения, но на самом деле они уже

являются обеспеченными без заранее определенным видом имущества. |

Облигации могут

иметь различные стоимости: нарицательную (номинальную), конверсионную, выкупную

и рыночную.

Стоимость ценной

бумаги обычно отличается от ее цены, т.к. стоимость фиксирует определенное

мнение профессионального оценщика, покупателя, продавца, потенциального

инвестора или эмитента, посредника, а цена отражает условия состоявшейся сделки.

Таким образом, стоимость ценной бумаги субъективно определена, установлена, а

цена – объективно материализована, зафиксирована.

Нарицательная

стоимость – это сумма, которая предоставляется в заем и подлежит возврату по

истечении срока облигационного займа. Напечатана на самой облигации и

используется чаще всего в качестве базы для начисления процентов. Этот

показатель имеет значение только в двух случаях: в момент выпуска облигации при

установлении цены размещения, а также в моменты начисления процентов, если

последние привязаны к номиналу. В период размещения облигационного займа цена

облигации, как правило, совпадает с ее нарицательной стоимостью. Номинальную

стоимость облигации устанавливает эмитент.

Конверсионная

стоимость - расчетный показатель, характеризующий стоимость облигации, в

условиях эмиссии которой предусмотрена возможность конвертации ее при

определенных условиях в обыкновенные акции фирмы – эмитента.

Выкупная цена

(стоимость), цена досрочного погашения, отзывная цена - это цена, по которой

производится выкуп облигации эмитентом по истечении срока облигационного займа

или до этого момента, если такая возможность предусмотрена условиями займа. Эта

цена совпадает с нарицательной стоимостью, как правило, в том случае, если заем

не предполагает досрочного его погашения. Поэтому, с позиции оценки, разделяют

два вида займов: без права и с правом досрочного погашения. В первом случае

облигации погашаются по истечении периода, на который они были выпущены. Во

втором случае возможен отзыв облигаций с рынка (досрочное погашение). Как

правило, инициатива такого отзыва принадлежит эмитенту.

Рыночная (курсовая)

цена (стоимость) облигации определяется конъюнктурой рынка. Определяется

уровнем ссудного процента, кредитным рейтингом эмитента, сроком до погашения,

наличием отложенного или выкупного фонда и уровнем риска вложений.

Приобретая

корпоративные облигации, инвестор должен оценить их инвестиционные качества и

взвесить риск и доходность по этим ценным бумагам. Корпоративные облигации

привлекательны тем, что имеют средний риск, гарантированную доходность, высокую

ликвидность, надежность и безопасность за счет формирования страхового и

выкупного фондов при эмиссии облигаций. В отличие от акций имеют конечный срок

погашения.

Владельцы

облигаций имеют преимущество перед акционерами, т.к. корпоративная облигация

обладает старшинством перед акцией в выплате процентов. Например, если

предприятие заработало прибыль, размер которой достаточен только для погашения

обязательств по облигациям, акционеры не получат никаких дивидендов. Эмитент

обязан гасить купоны и номинал облигации в установленные сроки, иначе он может

быть объявлен неплатежеспособным, что повлечет за собой его ликвидацию. При

ликвидации предприятия его имущество в первую очередь идет на погашение

обязательств перед владельцами облигаций; и только оставшаяся часть

распределяется между акционерами. Выпуск облигаций обеспечен гарантиями крупных

компаний банков.

Это происходит

потому, что эмитенты облигаций являются заемщиками, должниками перед

держателями облигаций, поэтому невыполнение эмитентом взятых перед держателями

долговых обязательств влечет за собой законные процедуры взыскания

задолженности, вплоть до банкротства.

Безусловно, что для

вкладчика ставящего на первое место надежность своих инвестиций облигации, как

ценная бумага с фиксированным и гарантированным доходом, выглядит наиболее

привлекательной.

Для эмитента в

экономическом смысле облигации выгоднее: эмитент с инвестором связан напрямую,

за счет чего – более низкий процент, который платит эмитент облигаций.

Выпуск

облигаций содержит ряд привлекательных черт для компании-эмитента: посредством

их размещения хозяйственная организация может мобилизовать дополнительные

ресурсы без угрозы вмешательства их держателей-кредиторов в управление

финансово-хозяйственной деятельностью заемщика. Следовательно, выпуск облигаций

открывает для предприятий прямой источник привлечения инвестиций, в то же время

не затрагивает отношения собственности.

2. Анализ современного

состояния российского рынка корпоративных ценных бумаг

2.1 Становление рынка

корпоративных облигаций: основные этапы

В дореволюционной России хорошо

развитый фондовый рынок после 1917 года оказался разрушенным, были

ликвидированы фондовые биржи, исчезли из обращения ценные бумаги, потерян круг

профессионалов, работавших на этом рынке.

В огосударствленной

экономике оборот ценных бумаг по необходимости был чрезвычайно обеднен и

представлен в основном государственными ценными бумагами – облигациями,

предъявительскими сберкнижками и аккредитивами гострудсберкасс, выигравшими

лотерейными билетами, а в расчетах между юридическими лицами мог использоваться

расчетный чек. [4, C. 30]

С переходом к рыночной

экономике в 90-е г.г. прошлого века оборот ценных бумаг возрос, стал

формироваться их рынок. Становление рыночной экономики в России предполагал не

только развитие предпринимательства в сфере производства товаров и оказания

услуг, но и развитие новой отрасли экономики – фондового рынка, рынка ценных

бумаг. В России объем рынка ценных бумаг в сопоставлении с зарубежными рынками

мал, но это растущий, перспективный рынок.

В зависимости от

экономической ситуации в стране, изменений в законодательстве, в том числе в

налоговой сфере, предприятия осуществляли облигационные заимствования на

различных условиях, которые определили характерные черты того или иного этапа в

развитии рынка корпоративных облигаций России.

І этап – Докризисное

стихийное развитие рынка.

До осени 1997 года рынок

ценных бумаг быстро наращивал свою операционную способность. Постоянно

увеличивалось число инвестиционных институтов, более заметной становилось их

внедрение, см. таблицу 2.

Таблица 2 – Динамика

численности инвестиционных институтов в РФ [17, С. 14]

| Показатели |

Октябрь 1993 г. |

Октябрь 1994 г. |

Апрель 1995 г. |

Апрель 1997 г. |

| Всего инвестиционных институтов в РФ |

1023 |

2734 |

3176 |

5045 |

| в % |

100,0 |

100,0 |

100,0 |

100,0 |

|

Из них, в %

- совмещающие лицензии финансового брокера и

инвестиционного консультанта

|

62,0 |

51,8 |

50,9 |

50,2 |

| - совмещающие лицензии финансового брокера, инвестиционной

компании и инвестиционного консультанта |

23,9 |

35,3 |

36,8 |

36,9 |

Характерными признаками

этого этапа развития рынка корпоративных облигаций являются:

- товарная индексация или

погашение в товарной форме;

- эмитенты: производители

или предприятия добывающей отрасли;

- небольшое число

эмитентов и выпусков;

- отсутствие организованного

вторичного рынка.

Наиболее известными

выпусками этого этапа стали контракты "Гермеса" (1992 г.),

привязанные к индексу цен на нефть; облигации АвтоВаза (1993 г.), привязанные к

индексу цен на автомобили; облигации нефтяной компании ОАО "Коминефть".[37]

После кризиса осени 1997

г. – лета 1998 г. рынок сохранил основных игроков рынка. Продолжали развиваться

две национальные торговые системы – Московская межбанковская валютная биржа и

РТС.

ІІ этап – Ориентация на

иностранных инвесторов (сер.1999 – сер.2000 г.г.).

После

финансово-экономического кризиса 1998 г. российский рынок корпоративных

облигаций получил серьезную перспективу развития. На этом этапе произошла

значительная активизация выпуска корпоративных облигаций, т.к. в июне 1999 г.

было выпущено постановление Правительства, в соответствии с которым

налогооблагаемая прибыль уменьшалась на сумму процентов по облигациям. Пионерами

рынка можно назвать "Газпром", "ЛУКойл", "Тюменскую

Нефтяную Компанию", разместившие в конце 1999 года облигации под средства

нерезидентов на счетах типа С. Доходность к погашению составила в среднем

11,5-12,5% годовых. [23, С.10]

Помимо промышленных

предприятий начали размещать облигации и банки: "МДМ-банк", "Новая

Москва", "Внешторгбанк" и ряд других. Таким образом, круг участников

рынка корпоративных облигаций расширяется.

Характерными признаками

данного этапа являются:

- ориентация на

привлечение инвестиционных средств нерезидентов, за счет индексации купонных

выплат;

- срок обращения от трех

до пяти лет с возможностью досрочного погашения. Например, "ТНК"

предложила инвесторам обеспеченные поставками нефти облигации с возможностью

отзыва инвесторами после двух лет;

- эмитенты: крупнейшие

предприятия нефтегазовой отрасли и энергетики.

ІІІ этап – Ориентация на

привлечение средств физических лиц (март 2000 г. – март 2001 г.).

Политическая стабилизация

и улучшение макроэкономической ситуации в России в 2000 г. не повлекли за собой

резкого притока иностранных инвестиций в промышленный сектор. По данным журнала

"Индикатор", выпущенном в августе 2001г., рынок корпоративных

облигаций все также занимал небольшое место в сравнении с рынком

государственных облигаций (см. рисунок 1). И компании стали пытаться привлекать

инвестиционные ресурсы на открытом рынке. Так появились первые облигационные

займы. Круг покупателей и объем размещения облигаций в 2001 г. значительно

вырос по сравнению с 1999 г. (см. рисунок 2).

Для этого периода

характерны эмиссии, рассчитанные на привлечение средств индивидуальных

инвесторов. При формировании доходности основным индикатором выступали ставки

по пенсионным вкладам, которые традиционно выше иных. Началось формирование

вторичного рынка корпоративных облигаций, появились валютные аукционы для

нерезидентов.

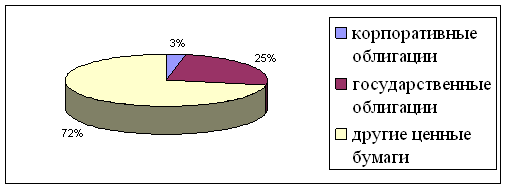

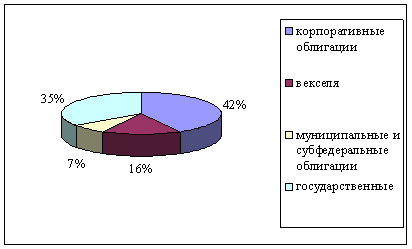

Рисунок 1 – Размещенные

выпуски облигаций к сер. 2001 г.

Характерными признаками

третьего этапа развития рынка корпоративных облигаций являются:

- ориентация на

привлечение средств индивидуальных инвесторов;

- формирование доходности

в зависимости от ставки по вкладам физических лиц в региональных отделениях

Сбербанка РФ;

- срок обращения от

одного до трех лет;

- объем эмиссии от 0,7 до

30 млн.рублей;

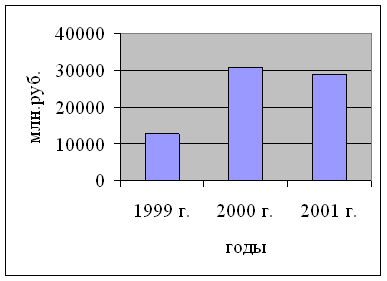

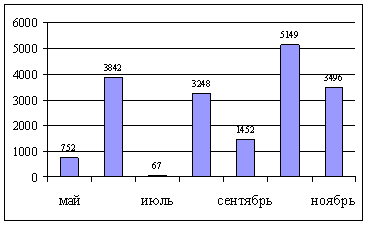

Рисунок 2 – Динамика

объема размещения российских корпоративных облигаций за 1999-2001 г.г.

- эмитенты: региональные

предприятия связи. Примерами могут служить выпуски ОАО "Уралсвязьинформ",

размер купонного дохода по облигациям которого превышал ставку по вкладу в 1,18

раз, и ОАО "АЛОЙЛ" - размер купонного дохода определялся на базе

ставки по срочному вкладу, плюс девять процентов годовых.

ІV этап – Ориентация на

привлечение средств финансовых институтов (сентябрь 2000 – апрель 2002 г.г.).

Облигационные займы

переориентированы с валютной индексации доходности на индексацию в зависимости

от изменения ставки рефинансирования ЦБ РФ и доходности рынка ГКО-ОФЗ. Для

управления сроком обращения облигаций начали использоваться оферты. Оферта

означает безусловное обязательство эмитента либо третьего лица выкупить

облигации у их владельца в заранее определенную дату и по определенной цене. В

этом периоде эмитентами Центрального федерального округа стали использоваться

выпуски облигаций, конвертируемых в акции из-за запрета прямого переоформления

задолженности в акции. Итак, характерными признаками этого периода являются:

- ориентация на

привлечение средств финансовых институтов;

- формирование доходности

в зависимости от ставки рефинансирования ЦР РФ и доходности ГКО-ОФЗ;

- использование оферт на

досрочный выкуп;

- эмитенты: широкий круг

предприятий.

V этап – Упрощение

структуры и управление сроками (апрель 2002 г.до нынешнего времени).

Новацией стало

предоставление держателям облигаций возможности требовать досрочного погашения

в случаях существенных изменений в деятельности и структуре собственности

эмитента, так и поручителей. Характерные признаки:

- ориентация на

привлечение средств широкого круга инвесторов;

- преобладание

фиксированного дохода;

- установление одного или

нескольких купонов на аукционе;

- досрочное погашение и

выкуп для управления рисками;

- эмитенты – широкий круг

предприятий;

- использование облигаций

для переоформления задолженности в акционерный капитал;

- установление ставки

купона уполномоченным органом эмитента.

К концу прошлого и началу

настоящего веков сложились уникальные условия: наблюдался рост производства

российской промышленности. Значит, увеличивалась суммарная потребность компаний

в долгосрочных инвестициях, в том числе для проведения модернизации

производства и наращивания мощностей. По данным из материалов Воробьевой З.А.

(2004 г.) за период с сер. 1999 – нач. 2004 г.г. размещено 238 выпусков 154

эмитентами-предприятими различных отраслей на сумму порядка 161,6 млрд. руб. по

номиналу; финансовыми структурами размешено 76 выпусков на сумму (по номиналу)

45,6 млрд. руб. По тем же данным Воробьевой данные о динамике размещения выпусков

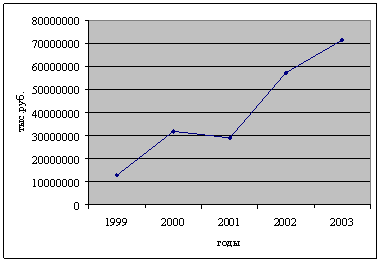

демонстрируют динамичный рост рынка корпоративных облигаций (см. рисунок 3).

Рисунок 3 – Динамика

объема размещения выпусков с 1999 по 2003 г.г.

По материалам журнала "Рынок

ценных бумаг" 2006 г. за май месяц 2005 год стал наиболее удачным для

рынка корпоративных облигаций с момента его зарождения в России. В течение

всего года отмечался плавный рост рынка без значительных и продолжительных

спадов. По итогам 2005 г. объем рынка корпоративных облигаций превысил 484

млрд.руб. По сравнению с 2004 г. рынок вырос на 81-82 %. По скорости развития

корпоративный сектор обошел муниципальный и федеральный рынки, которые за год

прибавили по 30 %. На рынок вышли предприятия, ранее не помышлявшие о

собственном облигационном займе. [34]

Итак, российский рынок

корпоративных облигаций существенно стал развиваться и расширяться.

2.2 Текущее состояние

рынка облигаций, его характерные особенности

За последние три года

рынок пережил и взлет, и падение. Немного выше было сказано, что по итогам 2005

года объем рынка корпоративных облигаций по сравнению с предыдущим годом вырос

на 81-82 %. В 2006 г. рынок корпоративных облигаций стремительно рос. Даже

небольшие компании все активнее стали размещать свои облигации. По материалам "Российской

Бизнес-газеты" от 31.10.2006 г. объем рассматриваемого рынка превысил 660

млрд. руб., количество эмитентов – 280. В 2006 г. сектор корпоративных

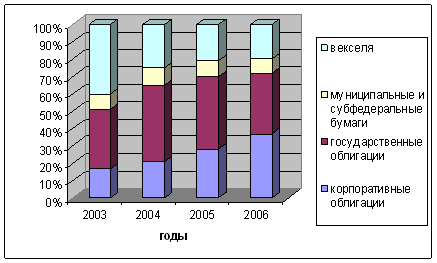

облигаций практически догнал сектор государственных бумаг (см. рисунок 4), а

объем обращающегося корпоративного долга вырос с 480 до 786 млрд. рублей. По

данным журнала "Экономика", для динамического роста корпоративных

облигаций сложились благоприятные условия:

- политическая и

финансовая стабильность, быстрый рост экономики России;

- повышение кредитного

рейтинга России до инвестиционного уровня;

Рисунок 4 – Динамика

изменения структуры рублевого долга в России

- повышение уровня

корпоративного управления крупных российских компаний и рост доверия

иностранных инвесторов к ним;

- готовность многих

компаний поделиться собственностью.

На отечественном рынке

стали преобладать горизонтальные слияния и поглощения - происходило отраслевое

укрупнение бизнеса и концентрация производственных мощностей. Лидерами в этом

процессе явились нефтегазовая, телекоммуникационная, металлургическая,

банковская, страховая, пищевая отрасли и сельское хозяйство. Продолжался

процесс консолидации активов в различных секторах промышленности. В 2006 г. на рынок ежемесячно выходило 12-13 новых

корпоративных эмитентов. Объем российского рынка корпоративных облигаций

составил около 3% ВВП - цифра низкая, однако она указывала потенциал роста. [21]. В 2007 году российские компании посредством выпуска

корпоративных облигаций привлекли 460 млрд. руб. долгосрочных инвестиций. Этот

год можно назвать годом "затруднений" в развитии рынка корпоративных

облигаций по сравнению с 2005-2006 г.г. Из-за проблем ипотечного рынка в США

часть размещений в ІІІ квартале была отменена. Но к концу 2007 года сектор

корпоративных облигаций вышел на лидирующее положение (см. рисунок 5)

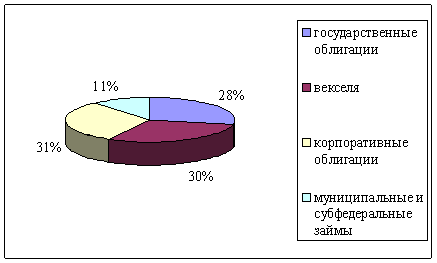

Рисунок 5 – Структура

рублевого долга в России в 2007 г.

Здесь сыграли два

фактора:

- на рынок вышло много

квазисуверенных заемщиков;

- в 2006 г. Россия

отменила ограничения на капитальные операции нерезидентов. А в начале 2007 г. Clearstream и Euroclear включили рубль в число расчетных

валют. Это способствовало притоку средств иностранных операторов в долговой

рынок России.

К 2007 году доходности по

облигациям сильно выросли, а ставки по депозитам в Сбербанке упали примерно на

один процент. Поэтому вложения в облигации получили свою привлекательность.

Текущий уровень доходности облигаций в 2007 году составлял 11-20 %. Но основным

фактором привлекательности бумаг являлась все же не высокая доходность, а

ожидание дальнейшего укрепления рубля. 2008 год на рынке российских

корпоративных облигаций проходил под знаком преобладания негативных тенденций,

ухудшение конъюнктуры рынка на мировых рынках капитала сказалось и на рынке корпоративного

долга, что привело к снижению цен и росту доходностей большинства выпусков,

сокращению количества размещений, а также появлению первых дефолтов российского

рынка корпоративных облигаций. По данным ФБ ММВБ, объем невыполненных в срок

обязательств за период с января по ноябрь 2008 года составил более 18 млрд.

рублей (см. рисунок 6).

Рисунок 6 – Объем

невыполненных обязательств по состоянию на 1 декабря 2008 г., млад. рублей

И все же второе полугодие

2008 года стало периодом "крупных размещений крупных эмитентов",

поэтому объем внутреннего рынка корпоративных облигаций в течение прошлого года

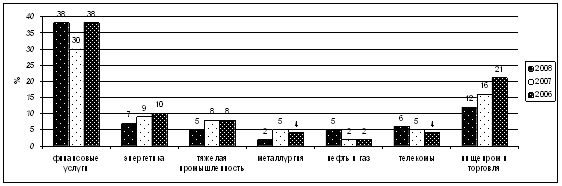

остался на лидирующем положении. (см. рисунок 7). Что касается отраслевой

структуры, то максимальный объем облигаций за последние три года приходится на

финансовый сектор. В 2006 в общей сложности на них пришлось более половины

размещений. (см. рисунок 8). Это связано прежде всего с бумом розничного

кредитования. А отрасль розничной торговли заняла в 2005 году львиную долю ВВП,

что и привело к активному размещению облигаций среди компаний розницы. Такие

отрасли как энергетика, тяжелая промышленность, металлургия требуют огромного

объема инвестиций, но активность эмитентов до сих пор мало проявляется.

Основная причина в том, что реформы в этих отраслях продвигаются медленно.

Другой причиной можно назвать замедление роста в эти годы промышленного

производства в России.

Рисунок 7 – Структура

внутреннего долга в России в 2008 г.

Рисунок 8 – Динамика

изменения отраслевой структуры рынка корпоративных облигаций за 2006-2008 г.г.

Однако эмитенты этого

сегмента отличаются высоким кредитным качеством и уровнем прозрачности, поэтому

на высокую доходность инвесторам рассчитывать не приходится.

Как становится заметным

то, что рынок корпоративных облигаций до середины 2007 года развивался с

интенсивной скоростью, т.к. в отсутствие реальных дефолтов кредитному качеству

эмитентов не уделялось должного внимания, вследствие чего происходил

бесконтрольный рост долговой нагрузки компаний.

К концу лета 2007 года

из-за разразившегося кризиса на ипотечном рынке США начинается отток иностранного

капитала, что привело к некоторому спаду уровня ликвидности.

Наиболее заметной

тенденцией 2008 года стало сокращение количества первичных размещений из-за

удорожания стоимости привлеченных средств. Основной объем эмиссий приходится,

как обычно, на финансовый сектор.

В условиях удорожания

стоимости заемных средств проявилась тенденция переориентации эмитентов с

внешнего на внутренний рынок (например, ВТБ отказался от размещения

еврооблигаций в пользу внутреннего долгового рынка). При этом эмитенты были

вынуждены предлагать более высокую премию по доходности (размер ставки

доходности к погашению увеличился в среднем на три-пять процентных пункта).

Основным фактором

ухудшения ситуации на рынке рублевых корпоративных облигаций стал отток

иностранного капитала из-за неблагоприятной конъюнктуры мировых рынков

(банкротство сильнейших финансовых институтов США) и политикой российского

правительства (война в Южной Осетии).

Все это способствовало

значительному снижению уровня ликвидности, проявившему сильнейший обвал на

рынке корпоративных облигаций, т.к последовала волна технических дефолтов по

облигациям компаний преимущественно пищевой промышленности и розничного

секторов.

Также чрезмерный рост

размещений на первичном рынке за эти годы, по словам аналитика ИБ "Траст"

Владимира Брагина, привел к тому, что эмитенты вынуждены были существенно

увеличивать премии при размещении. Высокие премии означали снижение спроса на

облигации эмитентов на вторичном рынке, в результате чего премии становились

еще больше.

Таким образом, к началу

мирового финансового кризиса на рынке рублевого долга уже наблюдалось

избыточное предложение, вследствие чего реакция рынка на кризис ликвидности

была крайне острой.

В целом доходы

корпоративного сектора от выпуска ценных бумаг со второй половины 2008 года

стали снижаться. В январе-мае 2009 года они приняли отрицательное значение за

счет резкого уменьшения выпуска акций и облигаций, так и за счет существенного

роста расходов на обслуживание долговых бумаг. [26]

Главной особенностью текущего

состояния рынка облигаций является полное отсутствие каких-либо ориентиров,

отмечает аналитик ИБ "Траст" Владимир Брагин.

3. Перспективы развития

российского рынка корпоративных облигаций

По словам А.О. Шабалина,

доктора экономических наук, ведущего сотрудника Института экономики РАН, для

преодоления кризиса на рынке ценных бумаг необходимы в первую очередь

антикризисные меры со стороны основных регулирующих органов:

- объединить усилия

крупных банков для качественного регулирования фондового рынка. Их задачами

будут являться поддержание процентных ставок на фондовом и кредитном рынках,

стабилизация доходности курсов корпоративных бумаг;

- создать ЦБ РФ совместно

с ФСФР единую депозитарную сеть по государственным и корпоративным ценным

бумагам. Это позволит пресекать недоброкачественные сделки на рынке;

- применять

административные меры в отношении участников рынка, приостанавливая какие-либо

сделки, несущие негативные последствия на рынок корпоративных бумаг.

Минфину РФ необходимо

разработать рейтинг корпоративных ценных бумаг. Присваивать рейтинги облигациям

различных эмитентов должно рейтинговое агентство, созданное при участии

Минфина. Такие рейтинги стали бы основой для ориентации государственных органов

и коммерческих структур.

Установить срок (минимум

три-четыре месяца), в течение которого нерезиденты не могут вывезти за границу

средства, полученные от продажи российских государственных и корпоративных

ценных бумаг.

В текущих экономических

условиях, которые характеризуются ростом неопределенности, сломом устоявшихся

тенденций, точность прогнозирования сильно снижается.

Стандарты выпуска

рублевых облигаций должны быть улучшены. У нас отсутствует практика взыскания

задолженности с эмитента или поручителя в случае дефолта по облигациям, т. к.

до кризиса не было реальных дефолтов.

Инвесторы станут боле

требовательными к юридической защите своих прав, требуя, чтобы стандарты

выпуска рублевых облигаций соответствовали стандартам выпуска еврооблигаций.

Российский корпоративных

сектор отличается от мировых аналогов тем, что рублевые облигации составляют

незначительную часть совокупного долга (4%). Поэтому у российских компаний есть

риск ликвидности, но не риск неплатежеспособности. Денежных средств будет

по-прежнему достаточно для выплаты процентов по долгу компаний. Ликвидность

рынка облигаций снизится, поскольку значительная часть новых выпусков будет

оседать до погашения в портфелях крупных государственных финансовых структур.

Объем рублевых облигаций

в обращении вырастет за счет выхода на рынок крупных российских компаний. Доля

эмитентов второго и третьего эшелонов заметно сократится за счет погашений. А

размещение новых облигационных займов будет недоступно для большинства компаний

третьего эшелона и затруднительно для многих компаний второго эшелона.

Корпоративные дефолты

продолжатся, на фоне чего возрастет количество чисто технических размещений. В

будущем, в отсутствии новых внешних шоков и при сохранении достаточно

стабильной ситуации с ликвидностью в банковской системе темпы роста

просроченной задолженности в дальнейшем уменьшатся.

В 2008 году продолжал

развиваться сегмент биржевых облигаций. Вероятно, что количество эмитентов,

выпускающих биржевые облигации, увеличится, поскольку интерес к этим бумагам

достаточно высок из-за краткосрочной ликвидности. [33]

Биржевая облигация – это

финансовый инструмент, который не требует регистрации эмиссии регулятором,

бумаги регистрируются самой биржей. При эмиссии этих бумаг не надо платить

государственную пошлину за регистрацию выпуска. Стандарты проспекта биржевых

облигаций проще по сравнению с корпоративными облигациями. Срок обращения данных

облигаций не может превышать трех лет.

Главной проблемой,

которая препятствует восстановлению функционирования рынка рублевых облигаций,

является напряженная ситуация на денежном рынке.

Реакция компаний в ответ

на финансовый кризис пока будет проявляться:

- в снижении капитальных

вложений;

- в снижении операционных

расходов – оптимизацией расходов занимаются компании практически всех секторов;

- в реструктуризации

посредством консолидации или поглощения.

Поэтому возможность

обслуживания необеспеченных долговых обязательств ограничена, в дальнейшем –

эмитенты с высокой долговой нагрузкой перейдут под контроль более крупных

компаний или объявят о дефолте. Нынешняя ситуация на финансовом рынке приведет

к тому, что на рынке практически не останется облигаций эмитентов низкого

кредитного качества.

По мнению Натальи

Сидоровой, начальника Департамента депозитарных услуг ING Wholesale Banking, необходимо для обеспечения прозрачности

функционирования всей инфраструктуры рынка ценных бумаг и в целях обеспечения

защиты прав инвесторов совершенствование системы раскрытия информации об

участниках финансового рынка.

Также необходима

дальнейшая разработка норм корпоративного управления, что будет способствовать

укреплению уровня защиты прав инвесторов и стимулированию иностранных

инвестиций.

Снижение

доходности облигаций будет способствовать уменьшению процентных ставок по

кредитам. Стабилизация котировок ценных бумаг окажет положительное воздействие

на устойчивость банковской системы, поскольку ценные бумаги являются важным

объектом для вложения банковских ресурсов. Рост курсов государственных и

корпоративных долговых бумаг расширит залоговую базу для рефинансирования ЦБ РФ

коммерческих банков.

Несмотря

на нынешнюю ситуацию некоторого затишья на рынке корпоративных облигаций и

планы Минфина РФ существенно увеличить заимствования на внутреннем рынке,

разрыв между рынком корпоративных облигаций и гособлигаций в дальнейшем будет

только расти в сторону корпоративных.

Именно

сейчас рынок облигаций позволяет неплохо заработать. В отличие от акций, у

облигаций жестко установлены график платежей и их размеры. И если отсутствует

необходимость переоценки бумаг по рыночной стоимости, то покупка облигаций даже

по цене на 10-15 % ниже номинала с учетом купонных платежей может приносить

доходность 25-30 % и выше.

Сигналом

того, что рынок близок к восстановлению, станет состоявшееся первичное

размещение эмитента, связанного с крупной компанией первого эшелона. Со

временем придет черед и рыночных первичных размещений из-за высокой потребности

компаний в заемных средствах.

Заключение

Ценные бумаги – это

необходимые инструменты рыночной экономики. Основными корпоративными ценными

бумагами являются акции и облигации. В сложившейся ситуации мирового

финансового кризиса, автор работы посоветовал бы лицам, желающим разместить

свободные денежные средства, приобрести корпоративные облигации.

В данный момент, когда в

экономике страны пока все зыбко и неопределенно, более привлекательными на

рынке ценных бумаг, по мнению автора, являются именно корпоративные облигации.

Во-первых, облигации

приносят гарантированный доход. Они выпускаются в купонной и бескупонной

формах, проценты выплачиваются в первоочередном порядке по сравнению с акциями,

т.к. облигационеры являются только лишь кредиторами предприятия.

Во-вторых, нет

ограничений на валюту облигаций, на характер их обращений (свободно

обращающиеся и с ограничениями) и владения ими (именные и предъявительские).

В-третьих, корпоративные

облигации имеют средний риск за счет формирования страхового и выкупного

фондов. Выпуск облигаций обеспечен гарантиями крупных компаний банков.

Поэтому, инвестору

выгодно приобретать этот инструмент с фиксированным и гарантированным доходом в

целях надежности своих вложений, а эмитенту выгоднее тем, что он напрямую

связан с инвестором, выплачивая более низкий процент по облигациям, чем,

например, по банковскому кредиту. Так же эмитенту наиболее удобны облигации

тем, что облигационеры не будут вмешиваться в управление предприятием, т.к. не

имеют права голоса.

В момент перехода России

к рыночной экономике рынок ценных бумаг был слабо развит. В 90-е годы прошлого

века оборот ценных бумаг стал возрастать. Начиная с 2001 года рынок внутреннего

долга рос в среднем на 60 % ежегодно. И объемы обращающихся выпусков облигаций к

2008 году более чем в 26 раз стал превышать объемы 2001 года.

Рост рынка в 2006-2007

годах произошел преимущественно за счет выпусков облигаций третьего эшелона

(агросектор, торговля, продукты питания, строители и т.д.).

В отсутствии реальных

дефолтов кредитному качеству эмитентов не уделялось должного внимания,

вследствие чего происходил бесконтрольный рост долговой нагрузки компаний.

По данным КИТ Финанс в

структуре выпусков (до кризиса) на долю первоклассных заемщиков (ЛУКОЙЛ, РЖД,

Газпром, РусГидро и т.д.) приходилось около 23 %, на эмитентов второго эшелона

(телекомы, ОГК, ТГК, металлургия и т.д.) – 27 %, на эмитентов третьего – 50%.

Таким образом,

бесконтрольный рост рублевого долга и мировой финансовый кризис в 2008 году

сделали свое дело. Произошло значительное снижение уровня ликвидности, которое

проявилось сильнейшим обвалом на рынке корпоративных облигаций.

В середине июня прошлого

года, по данным журнала РЦБ от 16 декабря 2008 года, лесопромышленный холдинг "Миннеско"

в связи с резким ухудшением финансового состояния допустил дефолт по своим

облигациям, не выплатив купон и не исполнив свои обязательства по оферте. После

этого последовала череда технических дефолтов.

Но, по мнению многих

финансовых аналитиков, в сложившейся ситуации происходит очищение от слабых

эмитентов-заемщиков, т.е выживут наиболее приспособленные или наиболее важные

для стратегических интересов государства компании, эмитенты с высокой долговой

нагрузкой либо перейдут под контроль более крупных игроков рынка, либо объявят

о дефолте.

Возможно, будут

пересматриваться стандарты рублевых облигаций, т.к. в данный момент отсутствует

судебная практика в случае дефолта по облигациям, и инвесторы станут более требовательными

к юридической защите своих прав, к кредитному качеству предприятия-заемщика.

По

мнению Шабалина, снижение доходности облигаций будет способствовать уменьшению

процентных ставок по кредитам. Стабилизация котировок ценных бумаг окажет

положительное воздействие на устойчивость банковской системы, поскольку ценные

бумаги являются важным объектом для вложения банковских ресурсов.

Преодоление

кризиса на фондовом рынке будет способствовать развитию реального сектора. В

перспективе за счет эмиссии акций и облигаций корпоративный сектор сможет

получать 45–50 млрд долл. в год. Рост котировок акций даст возможность укрепить

и увеличить залоговую базу для получения предприятиями кредитов. В целом все

это позволит преодолеть кризис и даст экономике России импульс для дальнейшего

развития.

Список использованных

источников

1. Федеральный закон от 22 апреля 1996 г. № 39-ФЗ "О

рынке ценных бумаг" (с последующими изменениями и дополнениями).

2. Федеральный закон от 26 декабря 1995 г. № 208-ФЗ "Об

акционерных обществах" (с последующими изменениями).

3. Федеральный закон от 5 марта 1999 г. № 46-ФЗ "О

защите прав и законных интересов инвесторов на рынке ценных бумаг" (с

последующими изменениями и дополнениями).

4. Алексеева Е.В. Рынок ценных бумаг: учебное пособие/ Е.В.

Алексеева, С.Ш. Мурадова – Ростов н/Д: Феникс, 2009. 331с.

5. Бердникова Т.Б. Оценка ценных бумаг: Учеб. Пособие. – М.:

ИНФРА-М, 2006. 144с.

6. Берзон Н.И., Буянова Е.А., Кожевников М.А., Чаленко А.В.

Фондовый рынок: Учебное пособие для высших учебных заведений экономического

профиля. – М.: Вита-Пресс, 1998. 400с.

7. Бочаров В.В., Леонтьев В.Е. Корпоративные финансы. – СПб.:

Питер, 2004. 592с.

8. Вальчишен А. Есть ли будущее у корпоративных облигаций?//

Финансовый директор. 2002. №4. С.39-43.

9. Воронин В.П., Сапожникова Н.Г. Учет ценных бумаг: Учеб.

Пособие. – М.: Финансы и статистика, 2005. 400с.

10. Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М.,

2008. 379с.

11. Гурвич В.// Верхом на облигациях// Российская

бизнес-газета. 2006. №578 от 31 октября.

12. Инвестиционная компания "Антанта Капитал".

Отраслевая структура первичного рынка корпоративных облигаций: тенденции 2006

г. от 4.12 2006. С.1-6.

13. Инфраструктура рынка ценных бумаг: итоги 2008 года и

перспективы. 2009. №1 (71). С.6-11.

14.Килячков А.А., Чаадаева Л.А. рынок ценных бумаг и биржевое

дело. – М.: Юристъ, 2000. 704с.

15. Леонова Е.// первичный рынок корпоративных облигаций: еще

лучше?// Рынок ценных бумаг. 2006. №5. С.33-37.

16 Мау В., Кочеткова О., Дробышевский С. И др. Российская

экономика в 2008 г. Тенденции и перспективы (Выпуск 30) – М.: ИЭПП, 2009. 655с.

17. Миркин Я.М. рынок ценных бумаг. Учебное пособие. – М.:

Финансовая академия при Правительстве РФ, 2002. 87с.

18. Моисеева С. Слияния и поглощения в инвестиционном

процессе// Рынок ценных бумаг. 2007. №14 (341). С. 16-20.

19. Рынок ценных бумаг: Учебник/Под ред. В.А. Галанова, А.И.

Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. 448с.

20. Рэй Кристина И. рынок облигаций. Торговля и управление

рисками: Пер. с англ. – (серия "Зарубежный экономический учебник"). –

М.: Дело, 1999. 600с.

21. Слободник Д.// Монетарная политика и долговой рынок

России: достижения и проблемы// Рынок ценных бумаг. 2007. №14 (341). С.8-13.

22. Смоленчук Ф. Российский рынок облигаций – тенденции и

перспективы// Биржевое обозрение. 2009. №7 (67). С.16-20.

23. Становление российского рынка корпоративных облигаций//

Индикатор. 2001. №8 (спецвыпуск). С.10-12.

24. Тертышный С.А. Рынок ценных бумаг и методы его анализа. –

СПб.: Питер, 2004. 220с.

25. Финансы и кредит: учебник/под ред. проф. М.В.

Романовского, проф. Г.Н. Белоглазовой. – 2-е изд., перераб. и доп. – М.: Высшее

образование, 2008. 609с.

26. Шабалин А.О. Рынок ценных бумаг России в современных

условиях// Банковское дело. 2009. №8. С.18-23.

27. Шевчук Д.А. Корпоративные финансы: [пособие]/Д.А. Шевчук.

– М.: ГроссМедиа: РОСБУХ, 2008. 224С.

28. Янукян М.Г. практикум по рынку ценных бумаг. – СПб.:

Питер, 2006. 192с.

29 Аналитика// Российский долг: не так опасен, как кажется//

Ассоциация кредит7ых организаций республики Башкоторстан – http://akorb.ru/.

30. Информационный центр// Семинар "Инструменты

фондового рынка для компаний малой и средней капитализации Северо-Западного

федерального округа"// Официальный сайт Московской межбанковской валютной

биржи – http://www.micex.ru.

31. Исследования/ Ценные бумаги// Проблемы и перспективы

рынка российских корпоративных облигаций// Рейтинги. Обзоры. Исследования.

Конференции. Эксперт РА – http://www.raexpert.ru/.

32. Новости// Российский рынок корпоративных облигаций.

Основные тенденции 2008 г.// Законодательство и инвестиции – http://www.lin.ru/.

33. Облигации// Российский долговой рынок//

РосБизнесКонсалтинг QUOTE – http://quote.ru.

34. Облигации// Этапы развития рынка корпоративных облигаций

в России// Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

35. Оценка стоимости облигаций// Оценка облигаций// Сайт

Национального Института Экономики – http://www.niec.ru/.

36. Пресс-центр/ публикации наших специалистов//

Инфраструктурные облигации. Текущее состояние// Сайт юридической фирмы "Вегас-Лекс"

- http://www.vegaslex.ru/.

37. Рынок ценных бумаг// Рынок корпоративных облигаций в

России: структура, динамика развития и перспективы// Портал "Финансовые

науки" - http://www.mirkin.ru/.

38. Услуги/ Долговой рынок// Долговой рынок России – новый

взгляд в условиях кризиса// Инвестиционная компания Велес Капитал – http://www.veles-capital.ru.