Курсовая работа: Системы рефинансирования Центральным банком кредитных организаций

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ОРГАНИЗАЦИОННЫЕ И ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНОЙ

ПОЛИТИКИ ЦБ РФ

1.1 Правовые основы деятельности ЦБ РФ

1.2 Сущность и принципы функционирования ЦБ РФ

1.3 Инструменты ЦБ в области кредитной политики

2. СОВРЕМЕННАЯ ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА ЦБ РФ

2.1 Реализация денежно-кредитной политики в 2009 году

2.2 Рефинансирование как инструмент

денежно-кредитного регулирования

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ КРЕДИТНОЙ ПОЛИТИКИ НА 2010

ГОД И ПЛАНОВЫЙ ПЕРИОД 2011 – 2012 ГОДОВ

3.1 Количественные ориентиры денежно-кредитной

политики в 2010 году и на период 2011-2012 годов

3.2 Инструменты денежно-кредитной политики и их

использование

4. ПУТИ ОПТИМИЗАЦИИ КРЕДИТНОЙ ПОЛИТИКИ ЦБ РФ

ВЫВОД

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ А

Процентные ставки по операциям Банка России в 2009

году

ПРИЛОЖЕНИЕ Б

Динамика ставки рефинансирования Центрального банка

РФ

ПРИЛОЖЕНИЕ В

Ломбардный список Банка России

ВВЕДЕНИЕ

Формирование рыночных

отношений в России и перспективные задачи развития экономики страны предъявляют

новые требования к устойчивости и масштабам функционирования банковской

системы. Обеспечение равновесия и устойчивости банковского сектора в

значительной мере обусловливается полнотой выполнения Центральным банком

Российской Федерации (ЦБ РФ) своей роли кредитора последней инстанции. В этой

связи важное значение приобретает система рефинансирования Банком России

кредитных организаций и проведение соответствующей кредитной политики.

Одним из необходимых

условий эффективного развития экономики является формирование четкого механизма

денежно-кредитного регулирования, позволяющего Центральному банку

воздействовать на деловую активность, контролировать деятельность коммерческих

банков, добиваться стабилизации денежного обращения.

Как показывает изучение

зарубежного и российского опыта, эта система активно развивается, расширяется

спектр и объем операций, оттачивается инструментарий анализа финансового

состояния кредитных организаций. Объем предоставленных Банком России

обеспеченных кредитов в 2009 году составил 25872,324 млрд. рублей и увеличился

по сравнению с 2007 годом (13689,823 млрд. рублей) почти в 2 раза[1].

В то же время история развития банковской системы последнего десятилетия

наглядно демонстрирует тот факт, что в кризисных ситуациях существующая система

рефинансирования кредитных организаций в России не всегда способна обеспечить

ожидаемую эффективность.

В то же время история

развития банковской системы последнего десятилетия наглядно демонстрирует тот

факт, что в кризисных ситуациях существующая система рефинансирования кредитных

организаций в России не всегда способна обеспечить ожидаемую эффективность.

Об актуальности

курсовой работы свидетельствуют следующие обстоятельства:

· значимость системы рефинансирования

кредитных организаций для деятельности банковского сектора страны как механизма

регулирования банковской ликвидности, обеспечения достаточного размера

ресурсной базы кредитных организаций для реализации краткосрочных и

среднесрочных проектов банков, обеспечения финансовой устойчивости банковского

сектора;

· высокая чувствительность

межбанковского кредитного рынка к внешним и внутренним воздействиям, что

требует от кредитной политики Банка России большого разнообразия элементов,

гибкости, оперативности и постоянного совершенствования.

Цель данной работы

состоит в изучении системы рефинансирования Центральным банком кредитных

организаций и разработке рекомендаций по совершенствованию методов

денежно-кредитного регулирования Центральным банком экономики России в текущем

периоде времени.

В соответствии с

указанной целью в данной курсовой работе были поставлены и решались следующие

задачи:

1. раскрыть содержание

системы рефинансирования кредитных организаций Банком России;

2. выявить особенности

разработки и реализации кредитно-денежной политики ЦБ РФ и оценить ее состояние

на современном этапе;

3. провести анализ

кредитно-денежной политики Банка России в 2008–2009 г.г. и ее основных

направлений на период 2010–2012 г.г.;

4. выявить причины,

затрудняющие эффективность кредитной политики Центробанка;

5. сформировать

основные пути оптимизации и совершенствования кредитно-денежной политики и

системы рефинансирования как ее инструмента.

Объектом исследования в

данной курсовой работе является денежно-кредитная сфера экономики России,

предметом исследования – инструменты, используемые Банком России при проведении

соответствующей денежно-кредитной политики. Методами исследования,

использованные в данной курсовой работе, являются: экономико-математический,

статистический, графический и другие.

Теоретическая

значимость научных результатов заключается в том, что работа раскрывает

содержание системы рефинансирования кредитных организаций и особенности

реализации кредитной политики Центробанком.

Практическая значимость

проведенного исследования заключается в ориентации выводов курсовой работы на

использование Банком России при проведении денежно-кредитной политики и

совершенствовании нормативно-правового регулирования процесса рефинансирования коммерческих

банков.

Информационной базой

исследования являются статистическая информация Федеральной службы

государственной статистики, данные Банка России («Вестник Банка России»,

«Бюллетень банковской статистики», «Основные направления единой государственной

денежно-кредитной политики»), Министерства финансов Российской Федерации, материалы

по проблематике исследования, опубликованные в периодической печати («Деньги и

кредит», «Банковские услуги», «Банковское дело», «Финансы и кредит», «Бизнес и

банки» и др.).

В данной курсовой работе

использовались труды авторов Алехина Б.И., Белоглазовой Г.Н., Лаврушина О.И. Братко,

А.Г., Тарасенко О.А., Бабичева Ю.А. и др. Были использованы нормативно-правовые

акты и федеральные законы, такие как федеральный закон «О Центральном банке

Российской Федерации», федеральный закон «О банках и банковской деятельности»,

а также статьи Конституции РФ.

Таким образом, данная

тема является актуальной и интересной для исследования, с учетом нестабильного

положения всей экономической системы нашей страны и других зарубежных

государств в условиях мирового финансового кризиса.

1. ОРГАНИЗАЦИОННЫЕ И ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ

КРЕДИТНОЙ ПОЛИТИКИ ЦБ РФ

1.1 Правовые основы деятельности ЦБ РФ

Конституционно-правовой

статус Центрального банка Российской Федерации установлен ст. 75 Конституции РФ,

где определено его исключительное право на осуществление денежной эмиссии и в

качестве основной функции – защита и обеспечение устойчивости рубля. Статус,

цели деятельности, функции и полномочия Банка России определяются также Федеральным

законом «О Центральном банке Российской Федерации (Банке России)» и другими федеральными

законами.

ЦБ РФ не является

органом государственной власти, вместе с тем его полномочия по своей правовой

природе относятся к функциям государственной власти, поскольку их реализация

предполагает применение мер государственного принуждения. Функции и полномочия,

предусмотренные Конституцией РФ и Федеральным законом «О Центральном банке

Российской Федерации (Банке России)», Банк России осуществляет независимо от

федеральных органов государственной власти, органов государственной власти субъектов

Российской Федерации и органов местного самоуправления.

Получение прибыли не

является целью деятельности Банка России. При этом Банк России перечисляет в

федеральный бюджет 50 процентов фактически полученной балансовой прибыли по

итогам года после утверждения годового отчета Центробанка Советом директоров.

Оставшаяся прибыль Банка России направляется Советом директоров в резервы и фонды

различного назначения.

Нормотворческие

полномочия Центрального банка предполагают его исключительные права по изданию

нормативных актов, обязательных для федеральных органов государственной власти,

органов государственной власти субъектов Российской Федерации и органов

местного самоуправления, всех юридических и физических лиц, по вопросам,

отнесенным к его компетенции Федеральным законом «О Центральном банке Российской

Федерации (Банке России)» и иными федеральными законами. Банк России в соответствии

с Конституцией Российской Федерации не обладает правом законодательной

инициативы, однако его участие в законодательном процессе, помимо издания

собственных правовых актов, обеспечивается также и тем, что проекты федеральных

законов, а также нормативных правовых актов федеральных органов исполнительной

власти, касающиеся выполнения Банком России своих функций, должны направляться

за заключением в Центробанк.

ЦБ РФ является

юридическим лицом. Уставный капитал и иное имущество Банка России являются

федеральной собственностью, при этом Банк России наделен имущественной и

финансовой самостоятельностью. Полномочия по владению, пользованию и распоряжению

имуществом ЦБ РФ, включая его золотовалютные резервы, осуществляются самим

Банком России в соответствии с целями и в порядке, которые установлены

Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

Финансовая независимость Банка России выражается в том, что он осуществляет

свои расходы за счет собственных доходов. Банк России вправе защищать интересы

в судебном порядке, в том числе в международных судах, судах иностранных

государств и третейских судах.

Государство не отвечает

по обязательствам Банка России, так же, как и Банк России – по обязательствам

государства, если они не приняли на себя такие обязательства или если иное не

предусмотрено федеральными законами. Банк России не отвечает по обязательствам

кредитных организаций, а кредитные организации не отвечают по обязательствам

Банка России, за исключением случаев, когда Центральный банк или кредитные

организации принимают на себя такие обязательства.

ЦБ РФ не подчиняется

Правительству РФ и не является органом исполнительной власти, но он подотчетен

Государственной Думе Федерального собрания РФ. Эта подотчетность означает:

· назначение на должность и

освобождение от должности Государственной Думой Председателя ЦБ РФ по

представлению Президента России;

· назначение на должность и

освобождение от должности Государственной Думой членов Совета Директоров ЦБ РФ (по

представлению Председателя Банка России, согласованному с Президентом РФ);

· определение Государственной Думой

аудиторской фирмы для проведения аудиторской проверки ЦБ РФ;

· предоставление ЦБ РФ

Государственной Думе на рассмотрение годового отчета, а также аудиторского

заключения;

· проведение парламентских слушаний о

деятельности ЦБ РФ с участием его представителей;

· доклады Председателя ЦБ РФ Государственной

Думе о деятельности Банка России (2 раза в год – при представлении годового

отчета и основных направлений единой государственной денежно-кредитной

политики).

Банк России ежегодно не

позднее 15 мая представляет Государственной Думе годовой отчет, утвержденный

Советом директоров. Годовой отчет Банка России включает:

1) отчет о деятельности

Банка России, анализ состояния экономики РФ, в том числе анализ денежного

обращения и кредита, банковской системы, валютного положения и платежного баланса

РФ, а также перечень мероприятий по единой государственной денежно-кредитной

политике, проводимых Банком России;

2) годовой баланс, счет

прибылей и убытков, распределение прибыли;

3) порядок формирования

и направления использования резервов и фондов Банка России;

4) аудиторское

заключение по годовому отчету Банка России.

Кроме того, Банк России

ежегодно не позднее 1-го октября представляет в Государственную Думу (а также

Президенту и Правительству РФ) проект «Основных направлений единой

государственной денежно-кредитной политики» на предстоящий год и не позднее

1-го декабря – окончательный вариант этого документа. «Основные направления…»

должны включать себя: анализ состояния и прогноз развития экономики РФ,

основные ориентиры, параметры и инструменты намечаемой денежно-кредитной

политики.

Таким образом,

Центральный Банк РФ имеет сложную правовую природу. Во-первых, он является

юридическим лицом публичного права. Как юридическое лицо, он обладает

обособленным имуществом, может от своего имени приобретать права и нести

обязанности, быть истцом и ответчиком в суде. Во-вторых, он представляет особое

организационное образование, сущность которого нельзя сводить к исполнительной

или административной власти. Обобщенно можно констатировать, что Банк России –

это орган государственного управления специальной компетенции. И, в-третьих,

Банк России является особым целевым образованием для выполнения определенных

функций, необходимых всему обществу.

1.2 Сущность и принципы функционирования

ЦБ РФ

Принцип независимости –

ключевой элемент статуса Центрального Банка Российской Федерации. Банк России

обладает экономической и политической независимостью от исполнительных органов

государственной власти. Его экономическая независимость проявляется в организационном,

финансовом и политическом аспектах.

Организационная

независимость Банка России определяется тем, что он является самостоятельным

юридическим лицом и осуществляет полномочия по владению, пользованию и

распоряжению своим имуществом. Изъятие и обременение обязательствами имущества

Банка России без его согласия не допускается.

Финансовая

независимость ЦБ РФ выражается в том, что он не отвечает по обязательствам

государства, а государство не отвечает по его обязательствам, за исключением

случаев, когда одна из сторон добровольно принимает на себя такие обязательства

или если иное не предусмотрено федеральными законами. Банку России запрещено

кредитовать федеральный бюджет (кроме тех случаев, когда такая возможность

прямо предусмотрена законом о федеральном бюджете) и бюджеты субъектов РФ.

Выражением политической

независимости Центробанка может служить отсутствие формальных связей между ним

и Правительством РФ, а также его независимость в кадровом вопросе. Политическая

независимость Банка России проявляется и в том, что федеральные органы

государственной власти, органы государственной власти субъектов РФ и органы

местного самоуправления не имеют права вмешиваться в деятельность Банка России

по реализации его законодательно закрепленных функций и полномочий, а также

принимать решения, противоречащие Федеральному закону «О Центральном Банке

Российской Федерации (Банке России)».

Центральный банк РФ –

главный банк России, наделенный широкими властными полномочиями в сфере

регулирования финансово-кредитных отношений. Он имеет монопольное право эмиссии

банкнот и осуществляет кредитно-денежную политику в интересах национальной

экономики. Уставной капитал (3 млрд. рублей) и иное имущество ЦБ РФ является

федеральной собственностью.

В соответствии со ст. 3

Федерального закона «О Центральном банке Российской Федерации (Банке России)»

целями деятельности Банка России являются: защита и обеспечение устойчивости

рубля, развитие и укрепление банковской системы Российской Федерации и

обеспечение эффективного и бесперебойного функционирования платежной системы. Функции

и полномочия, предоставленные Банку России для достижения этих целей, превращают

его в орган монетарной власти, орган банковского регулирования и надзора и расчетный

центр банковской системы.

В качестве органа

монетарной власти ЦБ РФ выполняет следующие законодательно закрепленные за ним

функции:

· разрабатывает и проводит (во

взаимодействии с Правительством РФ) единую государственную денежно-кредитную

политику, направленную на защиту обеспечения устойчивости рубля;

· осуществляет валютное

регулирование, включая операции по покупке-продаже иностранной валюты, а также организует

валютный контроль;

· принимает участие в разработке

прогноза платежного баланса РФ, организует составление платежного баланса РФ;

· проводит анализ и прогнозирование

состояния экономики РФ в целом и по регионам, прежде всего валютно-финансовых и

ценовых отношений, публикует соответствующие материалы и статистические данные.

Как орган банковского

регулирования и надзора Центральный банк выполняет следующие функции:

· осуществляет государственную

регистрацию кредитных организаций;

· осуществляет надзор за

деятельностью кредитных организаций;

· регистрирует эмиссию ценных бумаг

кредитных организаций;

· является кредитором последней

инстанции кредитной организации, организует систему рефинансирования;

· устанавливает правила проведения

банковских операций, бухгалтерского учета и отчетности для банковской системы

Банк России как

расчетный центр банковской системы играет ключевую роль в организации и

функционировании платежной системы страны. Для обеспечения эффективного и

бесперебойного функционирования системы расчетов он выполняет следующие функции:

· монопольно осуществляет эмиссию

наличных денег и организует их обращение;

· устанавливает правила осуществления

расчетов в РФ.

Наделение Центрального

банка указанными полномочиями позволяет обеспечить эффективное функционирование

двухуровневой банковской системы

Для реализации

возложенных на него функций Центральный Банк РФ участвует в разработке экономической

политики Правительства Российской Федерации. Банк России и Правительство

Российской Федерации информируют друг друга о предполагаемых действиях, имеющих

общегосударственное значение, координируют свою политику, проводят регулярные

консультации. Центробанк консультирует Министерство финансов РФ по вопросам

графика выпуска государственных ценных бумаг и погашения государственного долга

с учетом их воздействия на состояние банковской системы и приоритетов единой

государственной денежно-кредитной политики.

Итак, Центральный банк

РФ – крупнейший финансовый центр, который через систему экономических рычагов

воздействует на деятельность банков, взаимодействующих с промышленностью,

сельским хозяйством, торговлей, структурами всех форм собственности. Центральный

банк не ведет операции с деловыми фирмами или населением. Его клиентура –

коммерческие банки и другие кредитные учреждения, а также правительственные организации,

которым он предоставляет разнообразные услуги. Основной функцией ЦБ является

проведение общенациональной денежно-кредитной политики (распределение денежных

ресурсов и формирование влияния на денежный рынок).

1.3 Инструменты ЦБ в области кредитной

политики

Денежно-кредитная

политика – это проводимый государством курс и осуществляемые меры в области

денежного обращения и кредита, направленные на обеспечение устойчивого,

эффективного функционирования экономики, поддержание в надлежащем состоянии

денежной системы.

Денежно-кредитная

политика государства осуществляется через Центральный Банк РФ, как правило, по

двум направлениям:

1. проведение

экспансионистской или расширительной политики, направленной на стимулирование

масштабов кредитования и увеличение количества денег. Если в экономике

наблюдается спад производства, растет безработица, то Банк России проводит

политику дешевых денег, которая делает кредиты дешевыми и доступными для

коммерческих банков, а соответственно, и для заемщиков. Параллельно происходит

увеличение предложения денег, что ведет к снижению процентной ставки и,

соответственно, должно стимулировать рост инвестиций и деловой активности. Происходит

увеличение спроса на товарном рынке, и создаются предпосылки для экономического

роста. Эта политика проводится в период застоя.

2. проведение

рестриктивной (ограничительной) политики, направленной на увеличение процентной

ставки. При росте инфляции Центральный Банк проводит политику дорогих денег,

что ведет к подорожанию кредита и делает его труднодоступным. В этом случае

происходит увеличение продажи государственных ценных бумаг на открытом рынке,

рост резервной нормы и увеличение учетной ставки. Высокие процентные ставки ограничивают

число желающих брать деньги в ссуду. Данное направление регулирования используется

при наличии инфляции и высоких темпов экономического роста.

Денежно-кредитная

политика состоит в изменении денежного предложения с целью стабилизации

совокупного объема производства, занятости и уровня цен. Осуществляя кредитное

регулирование, Центробанк преследует следующие цели: воздействуя на кредитную

деятельность коммерческих банков и направляя регулирование на расширение или

сокращение кредитования экономики, оно, таким образом, достигает стабильного

развития внутренней экономики, укрепления денежного обращения, поддержки национальных

экспортеров на внешнем рынке. Таким образом, воздействие на кредит позволяет

достичь более глубоких стратегических задач развития всего хозяйства в целом. С

другой стороны, избыточная денежная масса имеет свои недостатки: обесценение

денег, и, как следствие, снижение жизненного уровня населения, ухудшение

валютного положения в стране. Соответственно в первом случае денежно-кредитная

политика должна быть направлена на расширение кредитной деятельности банков, а

во втором случае – на ее сокращение, переходу к политике «дорогих денег».

Приоритет целей

денежно-кредитной политики определяется состоянием государственных финансов,

стабильностью экономики государства или ее отсутствием, наличием

сбалансированности доходов и расходов государственного бюджета или его дисбалансом.

В

ст. 35 Федерального закона «О Центральном банке

Российской Федерации (Банке России)» приводятся

основные инструменты и методы денежно-кредитной политики Банка России:

1) процентные ставки по операциям Банка России;

2) нормативы обязательных резервов, депонируемых в Банке России;

3) операции на открытом рынке;

4) рефинансирование банков;

5) валютное регулирование;

6) установление ориентиров роста денежной массы;

7) прямые количественные ограничения.

8) эмиссия облигаций от своего имени.

Главными

же инструментами проведения денежно-кредитной политики Банком России являются:

· изменение ставки

рефинансирования (дисконтная политика);

· регулирование

банковских резервов (изменение норм

обязательных резервов);

· операции на открытом

рынке

с ценными бумагами и иностранной валютой, а также некоторые иные меры, носящие

жесткий административный характер.

Ставка рефинансирования – это

процент, под который Центральный банк предоставляет кредиты коммерческим

банкам, выступая как кредитор в последней инстанции. Учетная ставка – процент

(дисконт), по которому центральный банк учитывает векселя коммерческих банков,

что является разновидностью их кредитования под залог ценных бумаг.

Ставку рефинансирования (учетную ставку) устанавливает центральный

банк. Уменьшение ее делает для коммерческих банков займы дешевыми. При

получении кредита коммерческими банками увеличиваются резервы коммерческих

банков, вызывая мультипликационное увеличение количества денег в обращении. И

наоборот, увеличение ставки рефинансирования делает займы невыгодными. Более

того, некоторые коммерческие банки, имеющие заемные резервы, пытаются

возвратить их, т.к. они становятся очень дорогими. Сокращение банковских

резервов приводит к мультипликационному сокращению денежного предложения.

В настоящее время система рефинансирования кредитных организаций

Банком России обеспечивается тремя положениями Банка России: 236-П, 312-П,

273-П, в соответствии с которыми Банк России предоставляет кредиты.

Виды кредитов, предоставляемых Банком России следующие:

· под обеспечение рыночных активов – под залог ценных бумаг, входящих

в Ломбардный список Банка России (Положение 236-П);

· под обеспечение нерыночных активов (векселя, кредитные договоры

рейтинговых организаций и поручительства кредитных организаций (Положения 273-П

и 312-П).

При этом наиболее востребованными являются кредиты, предусмотренные

Положением 236-П, а именно:

· внутридневные кредиты, которые предоставляются при поступлении

расчетного документа на корреспондентский счет кредитной организации сверх остатка

средств на нем в пределах лимита кредитования, установленных ежедневно по

каждому счету; процентов за пользование данным инструментом кредитования

организация не платит;

· кредиты «овернайт», которые возникают при оставшемся непогашенном

внутридневном кредите на конец операционного дня; кредит «овернайт» автоматически

зачисляется на корреспондентский счет в конце операционного дня, ставка по нему

равна ставке рефинансирования, гашение кредита происходит в начале следующего

операционного дня;

· ломбардные кредиты, которые предоставляются по заявлению кредитной

организации по фиксированной процентной ставке (аукциону) в пределах суммы

залога; процентная ставка устанавливается по итогам аукциона, фиксированная

процентная ставка устанавливается по итогам последнего аукциона.

Другим

методом воздействия на кредитоспособность коммерческих банков является изменение

нормы обязательного резервирования (установление минимальных резервных

требований). В настоящее время минимальные резервы – это наиболее

ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило,

либо в форме наличных денег в кассе банков, либо в виде депозитов в Центральном

банке или в иных высоколиквидных формах, определяемых Банком России. Норматив

резервных требований представляет собой установленное в законодательном порядке

процентное отношение суммы минимальных резервов к абсолютным или относительным

показателям пассивных (депозитов) либо активных (кредитных вложений) операций.

Использование нормативов может иметь как тотальный (установление ко всей сумме

обязательств или ссуд), так и селективный (к их определенной части) характер

воздействия.

Минимальные резервы

выполняют две основные функции. Во-первых, они как ликвидные резервы служат

обеспечением обязательств коммерческих банков по депозитам их клиентов.

Периодическим изменением нормы обязательных резервов Центральный банк

поддерживает степень ликвидности коммерческих банков на минимально допустимом

уровне в зависимости от экономической ситуации. Во-вторых, минимальные резервы

являются инструментом, используемым Банком России для регулирования объема денежной

массы в стране.

Посредством изменения

норматива резервных средств Центральный банк регулирует масштабы активных

операций коммерческих банков, а следовательно, и возможности осуществления ими

депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если

их обязательные резервы в Центральном банке превышают установленный норматив.

Когда масса денег в обороте (наличных и безналичных) превосходит необходимую

потребность, Центральный банк проводит политику кредитной рестрикции путем

увеличения нормативов отчисления, то есть процента резервирования средств в Центробанке.

Тем самым он вынуждает банки сократить объем активных операций.

Обязанность выполнения

нормативов обязательных резервов возложена на кредитные организации ст. 25

Федерального закона «О банках и банковской деятельности» и возникает с момента

получения лицензии Банка России на право совершения соответствующих операций. На

обязательные резервы, депонируемые кредитными организациями в Банке России,

проценты не начисляются. Согласно ст. 38 Федерального закона «О Центральном

банке Российской федерации (Банке России)» нормативы обязательных ресурсов не

могут превышать 20% обязательств кредитной организации, быть изменены более чем

на пять пунктов, при этом они могут дифференцироваться для различных кредитных

организаций.

Размер обязательных

резервов в процентном отношении к обязательствам кредитной организации, а также

порядок их депонирования устанавливаются Советом директоров Банка России и

периодически пересматриваются исходя из целей проводимой денежно-кредитной

политики.

Резервируемые

обязательства кредитных организаций сгруппированы в следующие категории:

· «обязательства кредитной

организации перед юридическими лицами-нерезидентами» – включает обязательства

перед юридическими лицами-нерезидентами (в том числе обязательства перед

банками-нерезидентами), а также обязательства перед индивидуальными

предпринимателями-нерезидентами, в валюте Российской Федерации и (или) в

иностранной валюте, возникающие в соответствии с договорами банковского

(корреспондентского) счета, договорами на привлечение денежных средств (кредитными,

депозитными и иными договорами);

· «обязательства кредитной

организации перед физическими лицами» – включает обязательства перед

физическими лицами (резидентами и нерезидентами) в валюте Российской Федерации

и (или) в иностранной валюте, возникающие в соответствии с договорами

банковского вклада (в том числе удостоверенные сберегательными сертификатами),

банковского счета;

· «иные обязательства» кредитной

организации в валюте Российской Федерации и (или) в иностранной валюте.

Изменение нормы

обязательных резервов влияет на рентабельность кредитных учреждений. Так, в

случае увеличения обязательных резервов происходит как бы недополучение

прибыли. Поэтому данный метод служит наиболее эффективным антиинфляционным

средством. Недостаток этого метода заключается в том, что некоторые учреждения,

в основном специализированные банки, имеющие незначительные депозиты,

оказываются в преимущественном положение по сравнению с коммерческими банками,

располагающими большими ресурсами.

Норма обязательного

резервирования как инструмент денежно-кредитной политики регулирует не только

объем денежной массы, но и ее структуру, операции центрального банка на

открытом рынке оказывают прямое воздействие на объем свободных ресурсов,

имеющихся у коммерческих банков, что стимулирует либо сокращение, либо

расширение кредитных вложений в экономику, одновременно влияя на ликвидность

банков, соответственно уменьшая или увеличивая ее.

Наиболее «рыночным» инструментом денежно-кредитной политики

является политика открытого рынка, которая сводятся к купле-продаже Центральным

банком ценных бумаг у коммерческих банков и соответственно к увеличению или

уменьшению их банковских резервов.

Схема проведения этих операций на открытом рынке такова: предположим,

что на денежном рынке наблюдается излишек денежной массы в обращении, и ЦБ РФ

ставит задачу по ограничению или ликвидации этого излишка. В этом случае Центробанк

начинает активно предлагать государственные ценные бумаги на открытом рынке

банкам или населению. Поскольку предложение государственных ценных бумаг

увеличивается, их рыночная цена падает, а процентные ставки по ним растут, и,

соответственно, возрастает их «привлекательность» для покупателей. Коммерческие

банки и население начинают активно скупать правительственные ценные бумаги, что

приводит в конечном счете к сокращению банковских резервов. Что, в свою очередь,

уменьшает предложение денег в пропорции, равной банковскому мультипликатору.

Если же на денежном рынке существует недостаток денежных средств в

обращении, то в этом случае Банк России проводит политику, направленную на

расширение денежного предложения, а именно: Центральный банк начинает скупать

правительственные ценные бумаги у банков и населения по выгодному для них

курсу. Тем самым он увеличивает спрос на государственные ценные бумаги. В

результате их рыночная цена возрастает, а процентная ставка по ним падает, что

делает казначейские ценные бумаги «непривлекательными» для их владельцев.

Население и банки начинают активно продавать государственные ценные бумаги, что

приводит, в конечном счете, к увеличению банковских резервов и (с учетом

мультипликационного эффекта) – к увеличению денежного предложения.

В настоящее время Банк

России для операций на открытом рынке использует исключительно государственные

ценные бумаги – ГКО и ОФЗ. Операции на открытом рынке подразделяются на

операции купли-продажи и сделки РЕПО.

Сделка РЕПО – это

операция с обратным выкупом. Она состоит из двух частей: в первой ее части одна

сторона продает другой стороне ценные бумаги и одновременно берет на себя

обязательства выкупить их в определенный срок (либо по требованию второй

стороны), во второй части происходит обратная покупка ценных бумаг по цене,

отличной от цены первоначальной продажи.

Разница между ценами и

представляет тот доход, который получает покупатель ценных бумаг по первой

части РЕПО (продавец денежных средств). Юридически договор между участниками

сделки РЕПО является особым видом договора купли-продажи, в котором стороны

поочередно являются продавцами и покупателями.

Преимущества РЕПО по

сравнению с другими инструментами денежно-кредитной политики заключаются в том,

что они, во-первых, обеспечивают финансовую систему ликвидностью на некоторый

срок, по истечении которого нет необходимости вновь выходить на рынок, чтобы

изъять из обращения избыточную денежную массу; во-вторых, ценные бумаги,

выступающие в качестве объекта сделки, не выходят из оборота, а продолжают в

нем участвовать. Мировой опыт показывает, что операции РЕПО являются наиболее

действенным инструментом достижения оперативных целей денежно-кредитной политики.

Рассмотренные

инструменты кредитно-денежной политики используются центральным банком обычно в

комплексе в соответствии с целью денежно-кредитной политики. При этом

оптимальная комбинация инструментов денежно-кредитной политики зависит от

стадии развития и структуры финансовых рынков, роль Центробанка в экономике

страны. Например, политика учетных ставок (ставок рефинансирования), занимая

второе по значению место после политики Центрального банка на открытом рынке,

проводится обычно в сочетании с операциями Банка России на открытом рынке.

Таким

образом, Банк России представляет собой неотъемлемую часть экономики страны.

Инструменты регулирования кредитно-финансовой сферы, используемые Центральным

банком, позволяют характеризовать его как целостный и эффективно действующий

механизм для принятия наиболее важных экономических решений и регулирования

денежной политики на уровне всего государства.

2. СОВРЕМЕННАЯ ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

ЦБ РФ

2.1 Реализация денежно-кредитной политики

в 2009 году

При принятии решений по

денежно-кредитной политике Банк России основывается на анализе складывающихся

внутренних и внешних макроэкономических тенденций, формирующихся в обществе

ожиданий относительно будущей динамики инфляции и валютного курса рубля, а

также принимает во внимание динамику денежных и кредитных агрегатов. Изменение

со второй половины 2008 года условий реализации денежно-кредитной политики

повысило значимость для Банка России задачи по поддержанию стабильности

банковской системы и финансовых рынков и ограничению негативного влияния

мирового финансового и экономического кризиса на состояние российской

экономики.

В то же время основной

целью денежно-кредитной политики по-прежнему является снижение инфляции и

поддержание ее на уровне, обеспечивающем условия для долгосрочного устойчивого

экономического роста и развития экономики страны.

В условиях

сохранявшихся в начале 2009 года негативных тенденций, сформировавшихся в 2008 году,

Банк России продлил на первое полугодие 2009 года действие рекомендаций

кредитным организациям не наращивать иностранные активы и чистые балансовые

позиции по иностранным валютам. С целью ограничения инфляционного давления Банк

России в начале года принимал решения о повышении процентных ставок по своим

операциям, оставляя при этом неизменной ставку рефинансирования.

Стабилизация ситуации

на внутреннем валютном рынке способствовала снижению девальвационных ожиданий.

С апреля 2009 года наметилась тенденция к снижению инфляции и инфляционных

ожиданий. В то же время, несмотря на принимаемые Центробанком меры по

увеличению предоставления рублевых средств кредитным организациям, стоимость

кредитных ресурсов оставалась на высоком уровне. Значительное сокращение как

предложения кредитов со стороны банковского сектора, так и спроса на кредиты со

стороны экономических агентов обусловило сокращение в феврале – октябре 2009 года

общей задолженности по кредитам, выданным кредитными организациями. В этих

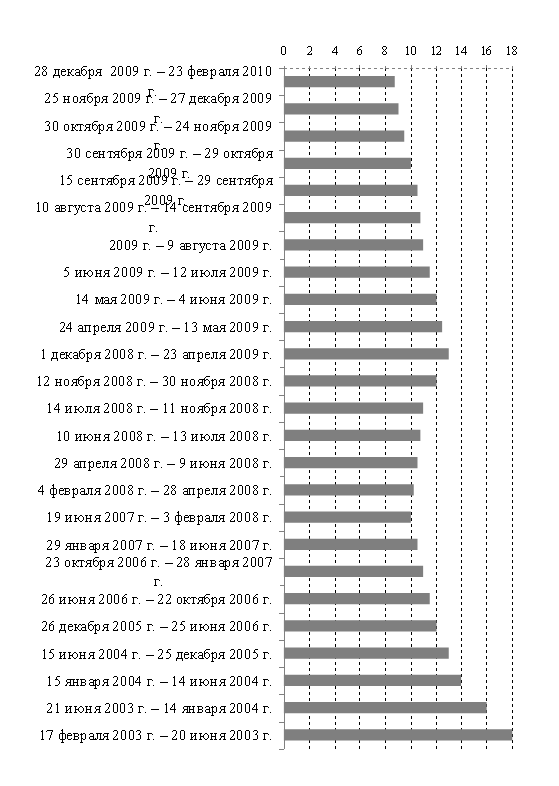

условиях Совет директоров Банка России в феврале – октябре 2009 года девять раз

принимал решение о снижении процентных ставок (Приложение А). За этот период

ставка рефинансирования была снижена с 13 до 9,5% годовых (Приложение Б), а

ставки по операциям Банка России – на 2,25 – 3,75 процентного пункта.

Тем не менее, высокие

оценки рисков потенциальных заемщиков, общая неопределенность в отношении

дальнейшей экономической динамики, а также необходимость реструктуризации

банковских балансов и связанное с этим предпочтение кредитных организаций

формировать значительную часть своих активов в наиболее ликвидной форме

сдерживают процесс снижения процентных ставок по кредитам конечным заемщикам и

увеличение объемов кредитования.

В условиях кризиса

заметно возросла неустойчивость спроса на деньги, главным образом вследствие

резких изменений в предпочтениях экономических агентов относительно валюты

активов, изменений в темпах роста экономики и динамике цен на активы. В 2009 году

рост спроса на деньги существенно замедлился по сравнению с предыдущим годом

главным образом вследствие значительного снижения объема ВВП, снижения темпов

роста цен на активы, продолжившейся в январе 2009 года девальвации национальной

валюты, обусловившей переток рублевых средств в активы в иностранной валюте.

В целом за девять

месяцев 2009 года объем рублевой денежной массы увеличился на 1,2%. При этом

значительное сжатие денежного агрегата М2 произошло в январе 2009 года (на

11,1% против 2,7% за январь 2008 года) в результате роста спроса на иностранную

валюту, обусловившего существенное сокращение чистых иностранных активов

органов денежно-кредитного регулирования (в долларовом эквиваленте на 9,8%).

Тем не менее в феврале

– октябре среднемесячный темп прироста денежного агрегата М2 был положительным

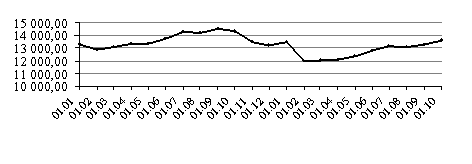

(рисунок 1). При этом объем денежной массы М2 за апрель – сентябрь 2009 года

возрос на 12,7%, превысив на 5,3 процентного пункта прирост данного показателя

за апрель – сентябрь 2008 года. Однако в годовом выражении темпы прироста

рублевой денежной массы в течение десяти месяцев 2009 года были отрицательными,

и на 1.10.2009 г. ее сокращение по сравнению с аналогичной датой предыдущего

года составило 5,0%. При этом скорость обращения денег (по денежному агрегату

М2), несмотря на неустойчивость ее динамики, за январь – сентябрь 2009 года

снизилась на 2,2% (за январь – сентябрь 2008 года ее снижение также составило

2,2%).

Рисунок 1 – Денежная

масса М2 в 2008–2009 г.г. (млрд. руб.)

Широкая денежная масса[2]

за январь – сентябрь 2009 года, по предварительным данным, увеличилась на 4,5%

(за январь – сентябрь 2008 года ее прирост составил 9,8%). Годовой темп

прироста широкой денежной массы на 1.10.2009 г. составил 9,1% (на 1.10.2008 –

26,5%). Основными источниками увеличения этого денежного агрегата были рост

чистого кредита федеральному правительству, а также увеличение чистых

иностранных активов органов денежно-кредитного регулирования (за февраль – сентябрь

их рост в долларовом эквиваленте составил 11,6%).

В условиях

существенного снижения объема ВВП объем депозитов до востребования, формируемый

главным образом за счет средств на расчетных и текущих счетах нефинансовых

организаций, за девять месяцев 2009 года сократился в абсолютном выражении на

0,3%. Срочные рублевые депозиты нефинансовых организаций и населения за январь

– сентябрь 2009 года возросли на 8,2% по сравнению с 18,4% за январь – сентябрь

предыдущего года.

Основной причиной такой

динамики срочных депозитов стало ослабление рубля в конце 2008 – начале 2009 года,

вызвавшее перемещение рублевых средств в активы в иностранной валюте. По мере

стабилизации и последующего укрепления курса рубля, а также роста процентных

ставок по депозитам срочные вклады в национальной валюте стали постепенно

увеличиваться. Однако их ежемесячные темпы прироста на протяжении трех кварталов

2009 года (за исключением мая и сентября) были ниже, чем в предыдущем году.

Что касается динамики

депозитов в иностранной валюте, то после существенного роста в январе

происходило снижение ежемесячных темпов роста этого показателя. Тем не менее

уровень валютизации депозитов в январе – сентябре 2009 года был заметно выше,

чем в соответствующий период 2008 года. Так, доля депозитов в иностранной

валюте (в рублевом эквиваленте) в общем объеме депозитов банковской системы, по

предварительным данным, на 1.10.2009 г. составила 27,6% (на 1.10.2008 – 13,9%),

а в структуре широкой денежной массы – 22,1% (на 1.10.2008 – 10,5%).

Значительное уменьшение

рублевой депозитной базы, произошедшее в начале года, а также продолжающееся

сокращение поступлений средств, привлекаемых на международных финансовых

рынках, существенно ограничивали предложение кредитов со стороны российской

банковской системы. В этот же период продолжился рост просроченной

задолженности по кредитам нефинансовым организациям и населению. Это стало

дополнительным фактором, обусловившим ограничение предложения кредитов, так как

вынуждало банки действовать более осторожно в связи с ухудшением качества банковских

активов и финансового состояния многих заемщиков.

Кроме того, на динамике

кредитных агрегатов отразилось снижение спроса на кредиты в условиях общего

спада экономической активности и высокой стоимости заимствований на внутреннем

рынке. Реализация кредитных рисков в российском банковском секторе и высокая

стоимость фондирования для кредитных организаций обусловили в конце 2008 —

начале 2009 года рост процентных ставок по кредитам нефинансовым организациям,

приостановившийся под влиянием мер, принятых Банком России.

Просроченная

задолженность по банковским кредитам нефинансовым организациям и населению в

первой половине 2009 года росла быстрыми темпами. Она увеличилась с 415 млрд.

рублей на 1.01.2009 г. до 824 млрд. рублей на 1.07.2009 г. В дальнейшем ее рост

замедлился, а в сентябре наблюдалось ее некоторое снижение. На 1.10.2009 г. она

составляла 948 млрд. рублей.

В связи с ростом «плохих»

активов кредитные организации создают значительные резервы на возможные потери.

Размер этих резервов увеличился с 1023 млрд. рублей на 1.01.2009 г. до 1824 млрд.

рублей на 1.10.2009 г. Несмотря на быстрый рост резервов на возможные потери,

достаточность капитала банковского сектора увеличивается. На 1.01.2009 г. она

составляла 16,8%, на 1.10.2009 г. – 20,3% (при нормативном значении 10%).

На постепенное

улучшение ситуации существенное влияние оказывали антикризисные меры

Правительства Российской Федерации и Банка России. Одним из факторов смягчения

проблемы «плохих» активов является наметившееся во второй половине 2009 года

оживление экономики. Совершенно ясно, что проблема «плохих» долгов продолжает

оставаться одной из центральных с точки зрения развития состояния банковской

системы и экономики. Данная проблема учитывается Банком России при проведении

им денежно-кредитной политики.

Динамика денежной базы

в широком определении[3],

характеризующей денежное предложение со стороны органов денежно-кредитного

регулирования, отражала основные изменения ситуации на денежном рынке и проводимой

денежно-кредитной политики.

В январе 2009 года в

условиях значительного оттока капитала частного сектора произошло резкое (на

22,4%) сокращение денежной базы, в основном за счет существенного снижения

наличных денег (на 14,5%) и остатков средств на корреспондентских счетах

кредитных организаций в Банке России (более чем в 2 раза).

На фоне снижения девальвационных

ожиданий участников рынка объем денежной базы в феврале – марте 2009 года

существенно не менялся, оставаясь на уровне примерно 4,3 трлн. рублей. За

апрель – сентябрь 2009 года в условиях закрепления позитивных

внешнеэкономических тенденций, укрепления валютного курса рубля, смягчения

бюджетной политики объем денежной базы возрос на 11,7%. В этот период объем

наличных денег в составе денежной базы увеличился на 5,8%. Рост ликвидности в

банковском секторе в апреле—сентябре 2009 года проявился также в увеличении

объема депозитов кредитных организаций в Банке России на 32,8%.

Основными источниками

увеличения денежной базы за апрель – сентябрь 2009 года были операции Банка

России на внутреннем валютном рынке и рост чистого кредита федеральному правительству.

В условиях повышения притока иностранной валюты на российский рынок и

формирования тенденции к укреплению валютного курса рубля прирост международных

резервов органов денежно-кредитного регулирования за апрель – сентябрь 2009 года

составил 29,6 млрд. долларов США, а суммарный приток ликвидности в банковский

сектор в результате этих операций – около 0,8 трлн. рублей. Сопоставимым по

объему источником роста денежной базы в этот период было увеличение чистого

кредита федеральному правительству, что было связано с принятым решением об

использовании средств Резервного фонда для финансирования дефицита федерального

бюджета. Увеличение уровня банковской ликвидности было связано также с

возобновлением с апреля 2009 года операций по размещению временно свободных

средств федерального бюджета на банковских депозитах (таблица 1).

Таблица 1.

Оценка показателей

денежной программы на 2009 год (млрд. рублей)

| Показатели |

1.01.2009 |

1.10.2009 |

1.01.2010 |

Прирост

за |

| факт |

факт |

прогноз |

2009

год |

| 1. Денежная база: |

4 392 |

3 955 |

5 008 |

616 |

| 1.1. наличные деньги в обращении |

4 372 |

3 869 |

4 909 |

537 |

| 1.2. обязательные резервы |

20 |

85 |

99 |

79 |

| 2. Чистые международные резервы |

11 199 |

11 275 |

12 095 |

895 |

| 3. Чистые внутренние активы, в

том числе: |

-6 807 |

-7 320 |

-7 086 |

-280 |

| 3.1. Чистый кредит расширенному

правительству: |

-7 152 |

-5 872 |

-4 867 |

2 286 |

| 3.1.1. чистый кредит

федеральному правительству |

-6 343 |

-4 744 |

-4 047 |

2 297 |

| 3.1.2. остатки средств

консолидированных бюджетов субъектов РФ и государственных внебюджетных фондов

на счетах в ЦБ РФ |

-809 |

-1 128 |

-820 |

-11 |

| 3.2. Чистый кредит банкам: |

2 515 |

1 024 |

159 |

-2 355 |

| 3.2.1. валовой кредит банкам |

3 692 |

1 805 |

1 355 |

-2 337 |

| 3.2.2. корреспондентские счета

кредитных организаций, депозиты банков в Банке России и другие инструменты

абсорбирования свободной банковской ликвидности |

-1 177 |

-780 |

-1 195 |

-19 |

| 3.3. Прочие чистые неклассифицированные

активы |

-2 170 |

-2 473 |

-2 379 |

-210 |

2.2 Рефинансирование как инструмент

денежно-кредитного регулирования

В январе 2009 года в

условиях недостатка ликвидности спрос кредитных организаций на операции по

рефинансированию со стороны Банка России находился на высоком уровне: средний

дневной объем операций Банка России по предоставлению ликвидности составлял

около 820 млрд. рублей. Стабилизация внутреннего валютного рынка привела к

снижению спроса кредитных организаций на дополнительную ликвидность: в феврале

– марте средний дневной объем операций Банка России по предоставлению ликвидности

снизился до 430 млрд. рублей и в апреле – сентябре 2009 года – до 81,9 млрд.

рублей.

В апреле – сентябре

2009 года сократилась задолженность по кредитам Банка России: объем валового

кредита кредитным организациям снизился на 1,7 трлн. рублей (на 48,4%). При

этом особенно существенно сократилась задолженность кредитных организаций по

кредитам без обеспечения (в 5,2 раза), часть которой была погашена досрочно.

Одним из основных

рыночных инструментов рефинансирования в 2009 году оставались операции прямого

РЕПО Банка России. За девять месяцев 2009 года объем данных операций составил

25,1 трлн. рублей по сравнению с 8,4 трлн. рублей за аналогичный период 2008 года.

Средний дневной объем операций прямого РЕПО Банка России за этот период

составил 136,3 млрд. рублей, при этом в январе был достигнут максимальный

дневной уровень данного показателя – около 763 млрд. рублей.

Повышению потенциала

данного инструмента в 2009 году способствовало начало проведения операций РЕПО

Банка России на Фондовой бирже ММВБ, а также расширение Ломбардного списка

Банка России (Приложение В). Кроме того, важным шагом являлось возобновление

операций прямого РЕПО на срок 90 дней и начало проведения операций на сроки 6 и

12 месяцев.

За январь – сентябрь

2009 года объем операций по предоставлению кредитов без обеспечения на сроки от

5 недель до 1 года составил 3,1 трлн. рублей. Первый кредитный аукцион на срок

1 год был проведен 8 июня 2009 года, по его итогам было предоставлено почти 48 млрд.

рублей. Задолженность банковского сектора по данным операциям на 1 октября 2009

года составила 0,3 трлн. рублей.

Объем операций Банка

России по предоставлению кредитов под обеспечение нерыночными активами

(векселя, права требования по кредитным договорам организаций) и под поручительства

кредитных организаций за девять месяцев 2009 года составил 1,8 трлн. рублей, из

них кредитов, обеспеченных поручительствами, – 580 млрд. рублей.

Существенно увеличился

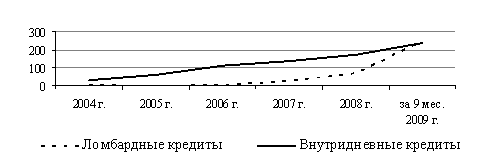

спрос на ломбардные кредиты (рисунок 2). За девять месяцев 2009 года общий объем

операций по предоставлению кредитным организациям ломбардных кредитов превысил

251 млрд. рублей, увеличившись по сравнению с соответствующим периодом 2008 года

в 4,4 раза, при этом 49,6% составили ломбардные кредиты по фиксированной процентной

ставке на срок от 1 до 30 календарных дней, в том числе более 16,5 млрд. рублей

– через систему электронных торгов ММВБ. Объем операций по предоставлению

кредитным организациям ломбардных кредитов на аукционной основе за девять

месяцев 2009 года составил 127 млрд. рублей по сравнению с 4,4 млрд. рублей за

соответствующий период 2008 года.

В 2009 году Банк России

продолжил работу по расширению перечня активов, которые банки могут

использовать в качестве обеспечения при проведении операций рефинансирования с

Банком России. В I квартале 2009 года в Ломбардный список Банка России

(Приложение В) были включены облигации с ипотечным покрытием, обязательства

эмитента по которым обеспечены солидарным поручительством ОАО «АИЖК» (ОАО

«Агентство по ипотечному жилищному кредитованию»), а также облигации эмитентов,

входящих в Перечень системообразующих организаций, утвержденный Правительственной

комиссией по повышению устойчивости развития российской экономики, образованной

постановлением Правительства Российской Федерации от 15.12.2008 № 957,

включенные в котировальный список по крайней мере одной фондовой биржи, действующей

на территории Российской Федерации, независимо от наличия у указанных эмитентов

международного рейтинга.

Рисунок 2 – Объем

ломбардных и внутридневных кредитов, предоставленных Банком России, млрд. руб.

Банк России также

предоставлял кредитным организациям кредиты овернайт для завершения

операционного дня: объем этих операций за январь – сентябрь 2009 года составил

241 млрд. рублей.

Существенно возрос в

январе – сентябре 2009 года объем операций по внутридневным кредитам,

предоставляемым Банком России в целях обеспечения бесперебойного

функционирования платежной системы, – до 16,6 трлн. рублей, что на 40,7%

больше, чем за соответствующий период 2008 года.

В целях регулирования

ликвидности банковского сектора Банк России проводил депозитные операции с

кредитными организациями – резидентами в валюте Российской Федерации по

фиксированным процентным ставкам на стандартных условиях. Общий объем

заключенных Банком России депозитных сделок за январь – сентябрь 2009 года

составил 13,6 трлн. рублей и увеличился по сравнению с соответствующим периодом

предыдущего года на 2,5 трлн. рублей.

В качестве

дополнительного инструмента регулирования банковской ликвидности Банк России

также использовал операции с облигациями Банка России (ОБР), однако возможности

использования данных операций были ограниченны ввиду низкой активности

участников и ограниченной ликвидности данного сегмента рынка.

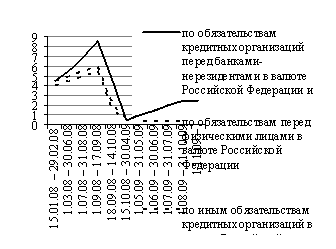

В 2009 году Банк России

в качестве инструмента прямого регулирования ликвидности использовал

обязательные резервные требования. В январе 2009 года Банк России принял

решение о переносе ранее установленных сроков поэтапного увеличения нормативов

обязательных резервов с 1 февраля и 1 марта 2009 года на 1 мая и 1 июня 2009 года

соответственно, а в апреле 2009 года – о реструктуризации повышения нормативов

обязательных резервов с проведением его не в два, а в четыре этапа (на 0,5 процентного

пункта на каждом этапе). Нормативы были установлены по каждой категории резервируемых

обязательств в следующем размере (рисунок 3): с 1 мая 2009 года – 1,0%; с 1 июня

2009 года – 1,5%; с 1 июля 2009 года – 2,0%; с 1 августа 2009 года – 2,5%.

Рисунок 3 – Динамика

нормативов обязательных резервов ЦБ РФ, %

C 1 ноября 2009 года

вступило в силу новое Положение Банка России «Об обязательных резервах

кредитных организаций», которым уточнены категории резервируемых обязательств,

что позволит Банку России устанавливать при необходимости дифференцированные

нормативы обязательных резервов. В сентябре 2009 года Банк России принял

решение о сохранении ранее установленных нормативов обязательных резервов в

размере 2,5% по каждой из категорий резервируемых обязательств (по

обязательствам перед юридическими лицами-нерезидентами в валюте РФ и

иностранной валюте, о обязательствам перед физическими лицами в валюте РФ и

иностранной валюте, по иным обязательствам кредитных организаций в валюте РФ и

иностранной валюте).

Кроме того, Банк России

до 1 марта 2010 года предоставил возможность использования усреднения

обязательных резервов, то есть поддержания части обязательных резервов на

корреспондентских счетах в Банке России кредитным организациям, независимо от

классификационных групп, присваиваемых им в результате оценки экономического

положения в соответствии с требованиями соответствующих нормативных актов Банка

России.

Установленный Банком

России коэффициент усреднения обязательных резервов (0,6) позволяет кредитным

организациям поддерживать на корреспондентских счетах и использовать в расчетах

60% от общей величины обязательных резервов, подлежащей депонированию в Банке

России. Усредненная величина обязательных резервов увеличилась с января по

сентябрь 2009 года с 37,0 до 199,9 млрд. рублей. Доля кредитных организаций,

использующих право на усреднение, также постепенно увеличивалась и в сентябре

2009 года составила 75,2% от общего числа действующих кредитных организаций

практически во всех регионах России.

3.

ПЕРСПЕКТИВЫ РАЗВИТИЯ КРЕДИТНОЙ ПОЛИТИКИ НА

2010 ГОД И ПЛАНОВЫЙ ПЕРИОД 2011 – 2012 ГОДОВ

3.1 Количественные

ориентиры денежно-кредитной политики в 2010

году и на период 2011-2012 годов

В 2010 году ожидается

некоторое улучшение внешних условий развития российской экономики после их

резкого ухудшения в 2009 году. Международные организации прогнозируют

постепенное возобновление роста мировой экономики. По прогнозу МВФ (сентябрь

2009 года) производство товаров и услуг в мире в 2010 году возрастет на 3,1% (в

2009 году – сократились на 1,1%) /20, с. 6/. Однако не исключается возможность

более медленного роста мирового ВВП. В 2011 и 2012 годах ожидается повышение

темпов роста мировой экономики. Оживление мировой экономики будет способствовать

восстановлению отечественного производства и росту экспорта. Инфляция в странах

– торговых партнерах России в 2010 году прогнозируется относительно низкой, что

не будет создавать дополнительных рисков ускорения роста цен в стране.

Цена на нефть на

мировых энергетических рынках является важнейшим фактором, оказывающим влияние

на состояние российской экономики. В связи с этим Банк России рассмотрел четыре

варианта условий проведения денежно-кредитной политики в 2010–2012 годах

(таблица 2) /19, с. 10/.

Дефицит баланса доходов

и текущих трансфертов в 2010 году ожидается в диапазоне 31,4 – 44,3 млрд.

долларов США. В 2011 – 2012 годах во всех вариантах прогноза счет текущих

операций будет сведен с положительным сальдо. В зависимости от варианта

прогноза увеличение объема ВВП в 2011 и 2012 годах ожидается в диапазоне 2,4 –

5,5%.

В соответствии со

сценарными условиями функционирования российской экономики и основными

параметрами прогноза социально-экономического развития Российской Федерации на

2010 год и плановый период 2011 и 2012 годов Правительство Российской Федерации

и Банк России определили задачу снизить инфляцию в 2010 году до 9 – 10%, в 2011

году – до 7 – 8%, в 2012 году – до 5 – 7%. Указанной цели по общему уровню инфляции

на потребительском рынке соответствует базовая инфляция на уровне 8,5 – 9,5% в

2010 году, 6,5 – 7,5% в 2011 году и 4,5 – 6,5% в 2012 году /22, с.25/.

Таблица 2.

Сценарии

макроэкономического развития на 2010 г. и период 2011–2012 гг.

| №

варианта |

1 |

2 |

3 |

4 |

| Цена

за баррель российской нефти, долл. США |

45 |

58 |

68 |

80 |

| Увеличение

реальных располагаемых денежных доходов населения |

-0,6 |

0,4 |

1,4 |

2,4 |

| Увеличение

инвестиций в основной капитал |

-2,5 |

1,0 |

4,5 |

8,0 |

| Экспорт

товаров и услуг |

-305,9 |

348,5 |

384,0 |

425,5 |

| Увеличение

валютных резервов, млрд. долл. США |

-8,0 |

15,5 |

30,2 |

69,7 |

| Экономический

рост |

0,2 |

1,6 |

3,0 |

4,4 |

Согласно прогнозу

социально-экономического развития Российской Федерации, положенному в основу

проекта федерального бюджета, в 2010 году ожидается восстановление

положительных темпов экономического роста. Оживление экономики, а также

возобновление роста цен на активы обусловят увеличение трансакционной

составляющей спроса на деньги. Снижение инфляции и девальвационных ожиданий

также будет способствовать росту спроса на национальную валюту как на средство

сбережения. В связи с этим диапазон изменения темпов прироста денежного

агрегата М2 в 2010 году в зависимости от вариантов развития экономики может

составить 8—18%. Предполагаемое постепенное улучшение макроэкономической

ситуации будет способствовать стабилизации темпов прироста спроса на деньги в

2011 и 2012 годах. В зависимости от вариантов прогноза диапазон темпов прироста

денежного агрегата М2 может составить 10—20 и 12—21% соответственно.

Денежная программа на

2010—2012 годы представлена в четырех вариантах, соответствующих вариантам

прогноза социально-экономического развития Российской Федерации на 2010 – 2012 годы.

В зависимости от сценарных вариантов развития темп прироста денежной базы в

2010 году может составить 8 – 17%, в 2011 году – 11–19%, в 2012 году – 13 – 19%

/15, с. 33/.

В рамках первого

варианта денежной программы в 2010 году ожидается снижение чистых международных

резервов (ЧМР) на 0,2 трлн. рублей и увеличение чистых внутренних активов (ЧВА)

на 0,7 трлн. рублей. Объем чистого кредита расширенному правительству в этом

варианте программы в 2010 году может вырасти на 2,3 трлн. рублей, а объем

чистого кредита банкам – снизиться на 1,2 трлн. рублей. Исходя из прогноза

платежного баланса в условиях этого варианта ЧМР увеличиваются в 2011 году на

0,1 трлн. рублей, в 2012 году – на 0,3 трлн. рублей. При этом ЧВА увеличиваются

ежегодно на 0,5 трлн. рублей. В 2011 – 2012 годах для обеспечения такой

динамики предусматривается ежегодное повышение объема чистого кредита расширенному

правительству примерно на 0,6 трлн. рублей при незначительном увеличении

чистого кредита банкам.

По второму варианту

программы, параметры которого соответствуют проекту федерального бюджета на

соответствующий период, в 2010 году прогнозируется рост ЧМР на 0,5 трлн.

рублей. С учетом оценки денежной базы это потребует увеличения ЧВА на 0,2 трлн.

рублей. Ожидается, что в структуре ЧВА чистый кредит расширенному правительству

возрастет на 1,8 трлн. рублей, а чистый кредит банкам снизится на 1,3 трлн.

рублей.

В 2011 году по данному

сценарию предполагается увеличение ЧМР на 0,6 трлн. рублей, что потребует

увеличения ЧВА на 0,2 трлн. рублей. Исходя из оценки прироста чистого кредита

расширенному правительству на 0,8 трлн. рублей чистый кредит банкам может

сократиться на 0,3 трлн. рублей. В 2012 году предусматривается, что рост

денежной базы будет обеспечен за счет увеличения ЧМР на 0,9 трлн. рублей и ЧВА —

на 0,2 трлн. рублей.

Согласно третьему

варианту в 2010 году прогнозируется увеличение ЧМР на 1,2 трлн. рублей при

снижении ЧВА на 0,4 трлн. рублей. В этих условиях чистый кредит расширенному

правительству увеличится на 1,5 трлн. рублей, а чистый кредит банкам снизится

на 1,7 трлн. рублей. В 2011 и 2012 годах данный вариант денежной программы

предусматривает увеличение ЧМР на 1,5 и 2,0 трлн. рублей при снижении ЧВА на

0,5 и 0,8 трлн. рублей соответственно. При параметрах, соответствующих данному

варианту, чистый кредит расширенному правительству в 2011—2012 годах практически

не изменится. Для обеспечения прогнозируемой динамики потребуется снижение

чистого кредита банкам примерно на 0,3 трлн. рублей в 2011 году и на 0,2 трлн.

рублей в 2012 году.

Четвертый вариант

программы предполагает в 2010 году рост ЧМР почти на 2 трлн. рублей и снижение

ЧВА на 1,2 трлн. рублей. При этом чистый кредит расширенному правительству увеличится

на 0,9 трлн. рублей, а чистый кредит банкам сократится на 1,9 трлн. рублей. В 2011

и 2012 годах рост ЧМР составит 2,6 и 3,1 трлн. рублей, что повлечет за собой

сокращение ЧВА на 1,5 и 1,8 трлн. рублей соответственно. Условия данного

варианта предполагают возможность значительного роста бюджетных доходов по

сравнению с другими вариантами программы. Поэтому ожидается, что чистый кредит

расширенному правительству снизится в 2011 году на 0,8 трлн. рублей и в 2012 году

— на 0,7 трлн. рублей. Снижение чистого кредита банкам составит 0,4 трлн.

рублей в 2011 году и 0,3 трлн. рублей в 2012 году.

Параметры денежной

программы не являются жестко заданными и могут быть уточнены в соответствии со

складывающейся макроэкономической ситуацией, изменением влияния на состояние

денежно-кредитной сферы ключевых внутренних и внешних факторов. В целях

адекватного реагирования на изменение состояния денежно-кредитной сферы и учета

возможных рисков при реализации денежно-кредитной политики Банк России будет

применять весь спектр инструментов, имеющихся в его распоряжении.

3.2 Инструменты денежно-кредитной политики

и их использование

В среднесрочной перспективе система инструментов

денежно-кредитной политики Банка России будет ориентирована на создание необходимых

условий для реализации эффективной процентной политики. По мере снижения темпов

инфляции и инфляционных ожиданий Банк России намерен продолжить линию на

снижение уровня ставки рефинансирования и процентных ставок по операциям

предоставления и абсорбирования ликвидности. Дальнейшие шаги Банка России по

снижению (изменению) процентных ставок будут определяться развитием

инфляционных тенденций, динамикой показателей производственной и кредитной

активности, состоянием финансовых рынков.

В случае образования существенного дефицита ликвидности банковского

сектора Банк России продолжит использование всего спектра инструментов

рефинансирования, что предполагает сочетание как операций по предоставлению

ликвидности под обеспечение (прежде всего операции прямого РЕПО на аукционной

основе и по фиксированной ставке), так и операций по предоставлению кредитов

без обеспечения, которые были введены Банком России в рамках реализации

антикризисных мер в октябре 2008 года. Расширение спектра сроков предоставления

рефинансирования (от 1 дня до 1 года) позволит Банку России более гибко

управлять текущей ликвидностью и оказывать стимулирующее воздействие на

кредитную активность банковского сектора и формирование долгосрочных процентных

ставок денежного рынка. Банк России продолжит работу, направленную на повышение

доступности инструментов рефинансирования (кредитования) для кредитных организаций,

в частности, за счет расширения перечня активов, используемых в качестве

обеспечения по операциям рефинансирования.

При формировании избыточного денежного предложения Банк

России будет использовать в качестве инструментов его стерилизации операции с

ОБР и операции по продаже государственных облигаций из собственного портфеля.

Банк России также продолжит проведение депозитных операций в качестве инструмента

краткосрочного «связывания» свободной ликвидности кредитных организаций. При

этом будут применяться рыночные инструменты изъятия свободной ликвидности –

депозитные аукционы, а также инструменты постоянного действия – депозитные

операции по фиксированным процентным ставкам.

В 2010 – 2012 годах Банк России продолжит осуществлять

взаимодействие с Правительством Российской Федерации как в области развития финансового

рынка, так и в области реализации курсовой политики. В частности, введенный в

2008 году Минфином России совместно с Банком России механизм размещения

временно свободных бюджетных средств на депозиты в кредитных организациях может

быть использован в качестве дополнительного канала предоставления ликвидности.

В то же время потенциал данного инструмента существенно ограничивается

параметрами федерального бюджета.

Кроме того, Банком России совместно с Минфином России будет

осуществляться разработка мер по совершенствованию рынка государственных

облигаций, что должно способствовать повышению эффективности использования

операций Банка России с государственными ценными бумагами в целях регулирования

денежного предложения.

Банк России в 2010 году и в период 2011 и 2012 годов

продолжит использование обязательных резервных требований в качестве

инструмента регулирования ликвидности банковского сектора. В зависимости от

изменения макроэкономической ситуации, ресурсной базы российских кредитных организаций

и с учетом других факторов Банк России при необходимости может принять решение

относительно изменения нормативов обязательных резервов и их дифференциации.

Вместе с тем Банк России не исключает дальнейшего повышения коэффициента

усреднения обязательных резервов, позволяющего компенсировать ликвидность

кредитным организациям при выполнении ими обязательных резервных требований.

4. ПУТИ ОПТИМИЗАЦИИ КРЕДИТНОЙ ПОЛИТИКИ ЦБ

РФ

Наибольшая

эффективность реализации денежно-кредитной политики Центрального Банка

проявляется тогда, когда используется вся совокупность экономических

инструментов, причем в целесообразной последовательности. Совершенствование

денежно-кредитной сферы экономики России происходит при помощи совместных

действий ЦБ и государства. Цель кредитно-денежной политики ЦБ РФ состоит в том,

чтобы создать на денежном рынке условия для того, чтобы в экономике постоянно

существовала такая масса денег и кредитов, которая необходима для развития

экономики страны.

Обязательным условием

обеспечения сбалансированности спроса и предложения денег является наличие

обоснованной методики оценки спроса на них. В начале 1990-х годов при его

оценке в российской экономике была допущена системная ошибка, состоявшая в том,

что спрос на деньги определялся на основе динамики ВВП. Соответственно при

падении этого показателя была реализована политика сжатия денежного

предложения, которая привела к росту процентной ставки и огромному бюджетному

дефициту в результате неспособности предприятий выплачивать налоги в денежной

форме при тотальной бартеризации экономики. Но следовало учитывать, что именно

в указанный период увеличивались объемы посреднических операций, развивался

фондовый рынок, а также рынки земли и недвижимости. В таких условиях падение

ВВП сопровождалось ростом объема сделок в экономике. Поэтому спрос на деньги не

падал, а, наоборот, возрастал. Использование рациональной методики оценки

спроса на деньги на основе показателя динамики объема сделок (платежного

оборота) позволит проводить эффективную и обоснованную ДКП и избежать ошибок

1990-х годов, имевших катастрофические последствия для российской экономики.

Банк

России намерен в период до 2011 г. в основном завершить переход к режиму

таргетирования инфляции, предполагающему приоритет цели по ее снижению. При

этом Центральный банк и Минфин считают главной целью ДКП и критерием ее

успешности достижение низкой инфляции. С правовой точки зрения их позиция

противоречит Федеральному закону «О Центральном банке Российской Федерации

(Банке России)», в ст. 3 которого указано, что главной целью деятельности Банка

России является защита и обеспечение устойчивости рубля;

Это серьезная

методологическая ошибка. Целью монетарной политики должно быть достижение

высших целей общества: поддержание высоких и устойчивых темпов экономического

роста и НТП, обеспечение нормальных уровней занятости и реальных доходов

граждан, обороноспособности страны и макроэкономической стабильности.

Подмена основного

критерия успешности социально-экономического развития инструментальной целью

(снижение темпов инфляции) практически исключает проведение кредитно-денежной

политики в соответствии с нормами Конституции и законов России. Поэтому перед

Банком России и Правительством не стоит выбор: борьба с инфляцией или

экономическое развитие. Они должны выбирать комплекс мер, в наибольшей мере

способствующих достижению фундаментальных целей социально-экономического

развития с учетом ущерба, наносимого инфляцией, высокими процентными ставками,

утечкой капитала и неразвитостью денежно-кредитной системы. При этом эффект

снижения инфляции может не компенсировать ущерба от замедления экономического

роста.

Планируемый переход

Банка России к таргетированию инфляции может значительно усилить риски

макроэкономической нестабильности. При таком варианте денежно-кредитной

политики для ослабления воздействия на нее внешних шоков используется режим

свободно плавающего валютного курса. Но отказ от поддержки валютного курса в

определенном диапазоне приведет к значительным колебаниям рубля по отношению к

другим валютам и будет провоцировать резкие притоки и оттоки спекулятивного иностранного

капитала. Таким образом, поставленную Банком России задачу завершения перехода

в 2010–2011 гг. к режиму таргетирования инфляции нельзя считать необходимой и

обоснованной.

Так как в настоящее

время ситуация на финансовых рынках России и мира достаточно тревожная, можно

сказать, что банки испытывают определенную потребность в ликвидности. Из этого

следует вывод, что ставки по использованию инструмента рефинансирования очень

высоки для банков. Выходом здесь может служить только отмена привязки ставки по

кредитам к ставке рефинансирования. Но Банк России остерегается сделать это,

т.к. получит более низкие процентные доходы. В то же время получение прибыли не

является целью деятельности ЦБ РФ, что прописано в ст. 3 Федерального закона «О

Центральном банке Российской Федерации (Банке России)». Таким образом, Банк

России жертвует выполнением одной из своих функций для выполнения другой, которая

в нормативных документах не прописана.

Другая проблема

рефинансирования – отсутствие необходимого обеспечения у кредитных организаций

для залога при получении кредитов в Центробанке. В настоящее время Банк России

практически полностью расширил Ломбардный список инструментов, под обеспечение

которых он выдает кредиты. В то же время в списке нет эмиссионных ценных бумаг

– акций, наиболее ходовых ценных бумаг российского фондового рынка. Отсутствие

данного инструмента объясняется высоким риском его использования. Этим и можно

объяснить, что Банк России не позволяет применять акции, т.к. колебание их

курсов достаточно велико.

Также существуют

проблемы при поиске обеспечения для выдачи кредитов под залог активов, потому

что Банк России предъявляет очень строгие требования к их качеству.

Одновременно низкий поправочный коэффициент, учитываемый при расчете стоимости

активов, делает их использование малоэффективным.

Кроме того, для

проведения Центробанком грамотной кредитной политики необходимо серьезно

повысить капитализацию банковской системы. Для увеличения собственного капитала

банков, кроме предоставления субординированных кредитов, надо снять надуманные

ограничения по формированию их капиталов акциями предприятий, землей; разрешить

включать в капитал средства от переоценки имущества ежегодно, а не через три

года; прекратить уменьшение капитала на величину вкладов в акции дочерних

российских банков; разрешить вкладывать капитал в независимые банки без его

уменьшения.

Нужно создать систему

налоговых льгот, компенсирующих вмененные издержки банков и стимулирующих

капитализацию прибыли. Налог на прибыль должен быть прогрессивным, с

минимальной ставкой в 10%. Кроме того, надо разработать систему региональных

преференциальных коэффициентов для экономических нормативов /12, с. 44/.

Помимо этого необходимо

обеспечить субсидирование процентов по кредитам приоритетным секторам

экономики, создать систему кредитования и страхования высокотехнологичного

экспорта. Причем надо предоставлять долгосрочные кредиты в масштабах, на

порядок больших, чем сейчас. Нужны госгарантии по кредитам, привлекаемым

высокотехнологичными и инновационно активными предприятиями, при этом список

таких кредитов и облигаций, утвержденных правительством, должен гарантировать

их прием ЦБ в качестве залога при выдаче рефинансовых кредитов.

Таким образом, ЦБ РФ

должен не только выполнять свою основную роль – кредитора последней инстанции,

как это делают ЕЦБ и ФРС, но и обеспечить рефинансирование избирательно, с

приоритетностью для предприятий, отобранных по принципу не только