Курсовая работа: Ссудный процент

Введение3

1. Понятие ссудного процента5

1.1 Рынок ссудных капиталов, спрос и предложение на нем5

1.2 Механизм формирования ссудного процента

2. Экономическая сущность ссудного

процента.

2.1 Виды процентных ставок, номинальная и реальная процентные

ставки.

2.2 Факторы, определяющие различия в процентных ставках.

2.3 Банковский процент и процентный доход.

3. Методы регулирования процентных

ставок со стороны государства и банков.

Литература

Введение

В любой развитой рыночной экономике процентная

ставка в национальной валюте является одним из самых важных макроэкономических

показателей, за которым пристально следят не только профессиональные

финансисты, инвесторы и аналитики, но также предприниматели и простые граждане.

Причина такого внимания ясна: процентная ставка - это самая главная цена в

национальной экономике: она отражает цену денег во времени. Кроме того,

двоюродная сестра процентной ставки - это уровень инфляции, измеряемый также в

процентных пунктах и признаваемый в соответствии с монетаристской парадигмой

одним из главных ориентиров и результатов состояния национальной экономики (чем

меньше инфляция, тем лучше для экономики, и наоборот). Родственная связь здесь

проста: уровень номинальной процентной ставки должен быть выше уровня инфляции,

при этом оба показателя измеряются в процентах годовых. В современной

экономической теории общий термин "процентная ставка" используется в

единственном числе. Здесь она рассматривается в качестве инструмента, с помощью

которого государство в лице монетарных властей воздействует на экономический

цикл страны, сигнализируя об изменении кредитно-денежной политики и изменяя

объем денежной массы в обращении. На частном уровне в повседневной практической

жизни ссудный процент пронизывает всю экономическую жизнь страны, присутствуя

в различных кредитных и долговых инструментах государства, банков, компаний,

индивидуальных предпринимателей и частных лиц в виде разнообразных процентных

ставок.

Многообразие конкретных процентных ставок в

национальной валюте - тема, которая является весьма полезным практическим

знанием, накопление которого в жизни любого человека происходит эмпирическим

путем. Благодаря средствам массовой информации, либо в своей профессиональной

деятельности, либо при управлении личными сбережениями и инвестициями, мы все

слышали или регулярно сталкиваемся с различными процентными ставками по

разнообразным продуктам.

Целью данной работы является анализ сущности ссудного

процента. В соответствии с целью были поставлены следующие задачи:

1.

Дать определения

ссудного процента и ставки процента;

2.

Раскрыть механизм

формирования ссудного процента;

3.

Рассмотреть формы

ссудного процента и виды процентных ставок;

4.

Обозначить

особенности денежного рынка в России.

При написании работы

применялись следующие методы исследования: монографический, статистический,

аналитический, логический и другие.

Информационной

базой для

написания работы послужили: учебная, научная, методическая литература по

рассматриваемому вопросу, законодательные акты; статистические справочники,

проблемные статьи в федеральных средствах массовой информации, электронные

ресурсы удаленного доступа.

1.

Понятие

ссудного процента

Свободные денежные капиталы,

высвобождающиеся у одних предприятий, корпораций и иных экономических субъектов

и предназначенные для передачи во временное пользование другим, становятся

ссудным капиталом. Движение ссудного капитала происходит на рынке

ссудных капиталов. Деньги в качестве кредитных ресурсов имеют свою цену

- ссудный процент.

Ссудный процент – это денежное вознаграждение, которое получают

кредиторы, предоставляя кредит. Ссудный процент является ценой кредита, или

платой, которую заемщик денег должен кредитору за пользование кредитом. Ссудный

процент представляет собой доход на ссудный капитал, тем самым подчеркивается

денежная природа процента.

Существование ссудного

процента обусловлено наличием товарно-денежных отношений, которые в свою

очередь определяются отношениями собственности. Еще в древности, за два

тысячелетия до нашей эры, были известны многочисленные виды натуральных ссуд с

уплатой процента в натуральной форме – скотом, зерном и т.д. В условиях выдачи

денежных ссуд процент соответственно уплачивается в денежной форме. Ссудный

процент возникает там, где один собственник передает другому определенную стоимость

во временное пользование, как правило, с целью ее производительного потребления.

Для кредитора, отказывающегося от текущего потребления материальных благ, цель

сделки состоит в получении дохода на ссуженную стоимость, предприниматель

привлекает заемные средства также с целью рационализации производства, в том

числе увеличения прибыли, из которой он должен уплатить проценты.

В период свободной

конкуренции основной формой движения ссудного капитала был кредит. С развитием

рынка, расширения объемов капитала, появлением ценных бумаг сформировался финансовый

рынок. На финансовом рынке осуществляется рыночное перераспределение

свободных денежных капиталов и сбережений между различными субъектами экономики

путем совершения сделок с финансовыми активами. В качестве последних выступают

деньги в наличной форме и в виде остатков на банковских счетах, иностранная

валюта, ценные бумаги и золото. Предложение денежных средств исходит от

домашних хозяйств; предприятий, у которых образуются свободные денежные

средства в процессе кругооборота их капиталов и от государства, у которого они

появляются в результате формирования и использования централизованных денежных

фондов. Спрос на денежные ресурсы предъявляют реальный сектор экономики,

государство для финансирования своих расходов, а также домашние хозяйства.

В зависимости от целей

перераспределения в составе финансового рынка выделяют денежный и рынок

капиталов. Денежный рынок – это рынок краткосрочных

операций (не более одного года), на котором происходит перераспределение

свободной денежной наличности. К характерным особенностям денежного рынка

относятся его высокая ликвидность и мобильность средств. На нем совершаются

сделки с активами в ликвидной форме, к которым относятся деньги в форме банкнот

и остатков на текущих и корреспондентских счетах коммерческих банков;

государственные краткосрочные бумаги; краткосрочные коммерческие долговые

обязательства (векселя), которые облечены в форму ценных бумаг. Денежный рынок

обслуживает движение оборотных капиталов предприятий и организаций,

краткосрочной ликвидности банков и государства.

Выделяют несколько

сегментов денежного рынка. В первую очередь это межбанковский рынок,

который представляет собой совокупность отношений между банками, возникающих по

поводу взаимных краткосрочных необеспеченных ссуд. На межбанковском рынке

происходит перераспределение коротких и сверхкоротких банковских ресурсов. К

денежному рынку относят также рынки краткосрочных банковских кредитов,

где предприятия получат средства, необходимые для завершения расчетов, дисконтный

рынок , рынок краткосрочных высоколиквидных и

надежных государственных ценных бумаг, депозитных сертификатов.

Основными участниками

денежного рынка являются банки, в том числе центральный, который выходит на его

межбанковский сегмент с предложением денег, реализуя при этом свою денежно-кредитную

политику. Основной функцией денежного рынка является регулирование ликвидности

всех его участников и экономики в целом. При наличии развитого денежного рынка

каждый его участник имеет возможность либо разместить свои временно свободные

денежные средства в высоколиквидные и надежные инструменты, приносящие

определенный доход либо, наоборот, оперативно привлечь дополнительные

ликвидные средства.

На рынке капиталов

происходят перераспределение капиталов и их инвестирование в различные доходные

финансовые активы. На этом рынке совершаются долгосрочные операции. Строгой

границы между рынками денег и капиталов не существует, так как одни и те же

инструменты могут обращаться на том, и на другом.

Торговля за использование

заемных средств ведется на различных сегментах финансового рынка. Лица,

желающие дать в долг, предлагают их через эти рынки. В зависимости от вида

финансовых инструментов, выступающих объектом купли-продажи выделяют четыре

сегмента финансового рынка: валютные рынки, кредитные рынки, рынки ценных бумаг

и рынки золота. Все сегменты финансового рынка взаимосвязаны между собой, их

границы пересекаются, одни финансовые инструменты могут конвертироваться в

другие.

На финансовом рынке с

совершенной конкуренцией отдельные заемщики и отдельные заимодатели не могут

влиять на рыночную ставку ссудного процента. Они принимают существующие

правила. Каждый отдельный заемщик составляет лишь небольшую часть общего

предложения заемных средств. А каждый заимодатель предлагает незначительную

долю общей суммы спроса на заемные средства. Цена, уплачиваемая за

использование заемных средств, определяется предложением накопленных средств,

определяется предложением накопленных средств и спросом на заемные средства со

стороны заемщиков.

В теории Дж. М.

Кейнса[1] процент – это автономный фактор,

его уровень определяется взаимодействием предложения и спроса на денежные

остатки, т.е. не на все сбережения, а лишь на их денежную часть. По его мнению,

процент – чисто денежный феномен, отражающий игру рыночных сил на денежном

рынке. В этом направлении он развивал свою теорию денежного спроса, связав ее

со склонностью к ликвидности. Кейнс считал, что процент утратил

связь с природой ссудного капитала, зато тесно породнился с денежной сферой. С

введением процента в анализ спроса на деньги была поставлена проблема

оптимизации распределения хозяйствующими субъектами своих ресурсов между

альтернативными видами активов. Важную роль при определении функции спроса

начинают играть ожидания хозяйствующих агентов в условиях неопределенности и

риска.

В теориях А.Маршалла

[2]и Л. Вальраса[3] норма процента рассматривается как

фактор, который приводит в равновесие желание инвестировать и сберегать. Как

считает А.Маршалл, процент, будучи ценой, уплачиваемой на любом

рынке за пользование капиталом, стремится к такому равновесному уровню, при

котором совокупный спрос на капитал на этом рынке при данной норме процента

равен совокупному капиталу, притекающему на рынок при этой же норме процента. Л.

Вальрас придерживался классической традиции, согласно которой возможной

норме процента соответствует сумма, которую индивидуумы будут сберегать, а

также сумма, которую они будут инвестировать в новые капитальные активы, и эти

две величины стремятся уравниваться друг с другом, и норма процента есть та

переменная, которая приводит их к равенству.

Рассмотрим соотношение спроса и предложения на кредитном рынке и на

рынке облигаций. Для выяснения механизма кредитного рынка особое значение имеет

сопоставление временных предпочтений кредиторов и заемщиков. Кредиторы,

составляя свои планы расходов и сбережений, исходят из того, чтобы максимизировать

результат не просто в данный момент времени, но и на определенном временном

горизонте. Их решения находятся в прямой зависимости от изменения процентных

ставок на кредитном рынке. Рост процентных ставок будет означать, что доходность

сбережений возрастает. При очень высоком уровне процентных ставок даже те, кто

ориентирован на текущее потребление, сочтут целесообразным делать сбережения в

форме финансовых инструментов. При высокой ставке процента фирмы также

обнаружат, что производительность капитала относительна низка и им выгоднее

стать кредиторами. Предложение кредита увеличится. При понижении процентных

ставок ситуация будет обратная, предложение кредита уменьшится. С другой

стороны, спрос на кредит находится в обратной зависимости от процентных ставок.

При снижении процентных ставок большая часть населения сделает выбор в пользу

увеличения текущего потребления за счет займов. Для фирм появится большое число

инвестиционных проектов, для реализации которых есть смысл привлекать заемный

капитал. Если учесть что, государство также является крупным заемщиком и ему

выгоднее делать займы под низкие процентные ставки, то можно утверждать, что

спрос на кредит возрастет при снижении процентных ставок и, наоборот,

уменьшится при их повышении.

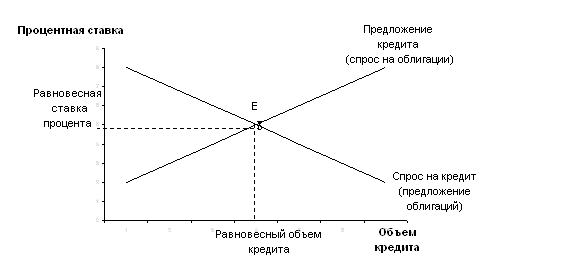

Зависимость спроса на кредит от величины процентных ставок можно изобразить

графически в виде наклонной кривой (рисунок1).

Рисунок

1.Равновесие на кредитном рынке.

Таким образом, рыночная ставка процента установится в результате

взаимодействия спроса и предложения на кредитном рынке. При избыточном

предложении кредита кредиторы вынуждены будут снижать процентную ставку и

соответственно сокращать объем предложения. При дефиците заемных средств

конкуренция между заемщиками поднимет ставку и сократит объем спроса. Процесс

будет продолжаться до тех пор, пока рынок не достигнет равновесия, при котором

ни у кредиторов, ни у заемщиков не будет стимулов для изменения своего

поведения.

Модель рынка облигаций имеет обычный вид, если рассматривается

зависимость спроса и предложения от цены облигаций. Чем выше цена облигаций в

данный момент времени, тем меньше облигаций готовы приобрести покупатели. И

наоборот, продавцы готовы предложить больше облигаций, если цена на них растет.

Известно, что цена облигаций изменятся в обратном отношению к изменению

процентной ставки. Поэтому объем спроса на облигации находится в прямой, а их

предложение – в обратной зависимости от процентной ставки (кривая спроса имеет

положительный наклон, кривая предложения имеет отрицательный наклон). Здесь нет

противоречия, так как предложение облигаций показывает, каков объем спроса на

ссуды. Аналогично кривую спроса на облигации можно рассматривать как объем

предложения ссуд (рисунок 1).

В условиях действия рыночных механизмов в сфере кредитных отношений

уровень ссудного процента стремится к средней норме прибыли в хозяйстве. При

условии свободно перелива капитала он будет устремляться в ту отрасль, ту сферу

приложения средств, которая обеспечит получение наибольшей прибыли. Если

уровень дохода в производственном секторе экономики выше ссудного процента, то

произойдет перемещение средств из денежной сферы в производственную и наоборот. Денежные средства

направляются в такие вложения, доходность или норма прибыли которых является по

сравнению с процентной ставкой достаточно высокой.

Рыночные ставки процента по любому

виду активов изменяются. То есть общий уровень процентных ставок может повышаться

и понижаться. При формировании

рыночного уровня ссудного процента на отклонение его величины от средней нормы

прибыли воздействуют как макроэкономические, так и частные факторы, лежащие в

основе проведения процентной политики отдельных кредиторов. Рассмотрим

макроэкономические факторы.

Соотношение спроса и предложения заемных средств в условиях свободной экономики является основным

фактором, определяющим норму процента.. Если спрос на заемные средства падает,

как это происходит в условиях экономического спада, а предложение ресурсов

остается неизменным, процентные ставки снижаются. Обратная тенденция возникает,

например, в случае снижения объемов кредитования экономики со стороны

центрального банка; предложение заемных средств сокращается, что при неизменном

спросе вызывает рост уровня процентных ставок.

Уровень развития

денежных рынков и рынков ценных бумаг. Важнейшие параметры рынка ценных и денежного рынка находятся

в прямой зависимости друг от друга. Например, вложения в ценные бумаги

традиционно являются альтернативным банковским депозитом. При росте доходности

по операциям с ценными бумагами финансовые институты вынуждены соответствующим

образом корректировать ставки. Чем больше развит рынок ценных бумаг, тем

сильнее проявляется эта зависимость.

Дефицит

государственного бюджета и необходимость его покрытия вызывают повышенный спрос

государства на заемные средства. По этой причине ставки процента на рынке

ссудных капиталов повышаются, что может привести к сокращению частных

инвестиций, поскольку некоторые из них становятся нерентабельными.

Международная

миграция капиталов, состояние национальных валют, состояние платежного баланса. Платежный

баланс характеризует сальдо торговых, неторговых операций и движения капитала.

Приток или отток денежных средств по этим статьям платежного баланса влияет на

объем и структуру денежной массы, состояние рынков, психологические ожидания. В

результате происходит движение процентных ставок, аккумулирующих влияние указанных

факторов.

Денежно-кредитная

политика Центрального Банка. Проводя свою денежно-кредитную политику, центральный банк

стремится обеспечить стимулирование экономического роста, смягчение циклических

колебаний экономики, сдерживание инфляции, сбалансированность внешнеэкономических

связей. Основными инструментами денежно-кредитной политики являются учетная

политика центрального банка, регулирование обязательной нормы банковского

резервирования и операции на открытом рынке. Посредством использования

указанных инструментов регулируется объем денежной массы в обращении и

соответственно уровень рыночных процентных ставок.

Объем денежных

накоплений населения. Чем больше накоплений, тем значительнее возможности у кредитных

организаций предоставлять заемщикам ссуды по сравнительно низким ставкам.

Например, высокий уровень денежных накоплений в ФРГ, Японии является одной из

причин традиционно низких ставок процента в этих странах.

Фактор риска присущ любой кредитной сделке. Если

кредиторы не уверены в будущих темпах инфляции, и, следовательно, не знают, на

каком уровне установятся процентные ставки, они вероятнее всего потребуют более

высокие процентные ставки, чтобы покрыть риск кредитования, особенно в долгосрочном

периоде. Отношение кредиторов к риску, связанному с тем, что реальные доходы

будут ниже ожидаемых, также будут воздействовать на предложение кредита и общий

уровень процентных ставок. Характер и уровень рисков меняются в зависимости от

конкретных операций, но если внутренние риски поддаются большей минимизации, то

внешние риски (макроэкономические, политические, институциональные) часто не

поддаются управлению. Они учитываются при формировании уровня процентных ставок

прежде всего по международным операциям.

Инфляционное

обесценение денег

(инфляционные ожидания) – существенный фактор, влияющий на уровень процентных

ставок. Рост инфляционных ожиданий заемщиков при неизменности номинальных

процентных ставок означает, что реальные процентные ставки снижаются. Повышается

выгодность заимствований, поэтому спрос на кредит растет. С другой стороны

снижение покупательской способности денег за период пользования ссудой или

обращения ценной бумаги приводит к уменьшению реального размера заемных

средств, возвращаемых кредитору. Компенсировать такое уменьшение кредитор

стремится посредством увеличения размера платы за кредит.

Налогообложение. Система налогообложения влияет на

размер прибыли, остающейся у предприятия. Таким образом, меняя порядок взимания

налогов, ставки налогообложения, применяя систему льгот, государство

стимулирует определенные экономические процессы. Эта система справедлива и для

денежно-кредитного рынка.

Частные факторы определяются конкретными условиями

деятельности кредитора, его положением на рынке кредитных ресурсов, характером

операций и степенью риска. Кроме того, имеет свои особенности формирование

уровня отдельных форм ссудного процента.

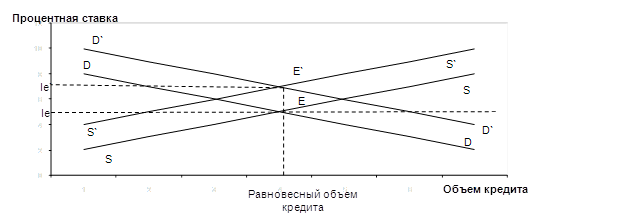

Рассмотрим, как изменения

в спросе и предложении повлияют на рыночные процентные ставки. Предположим, что

заемщики ожидают увеличение темпа инфляции и снижения реальных издержек

заимствования. При данной ставке iе процента спрос на кредит

способен превзойти предложение. Кривая спроса на кредит сдвигается вправо, из

положения DD в положение D`D` (рисунок 2).

Превышение спроса будет оказывать давление в сторону повышения процентной

ставки. С другой же стороны предположения кредиторов об увеличении темпов

инфляции, т.е. снижению в будущем доходности их активов приведут к снижению

предложения кредита при данной ставке процента, что усилит избыточный спрос.

Кривая предложения сдвигается влево, в положение S`S`. Часть

заемщиков лишается возможности получить кредит, другая часть вынуждена брать

кредит по более высокой в сравнению с действующей ставкой процента. В результате

на рынке установится новый более высокий уровень процентных ставок iе. При этом равновесный объем кредита в экономике может

не измениться по сравнению с предыдущим состоянием рынка.

Рисунок

2. Сдвиги спроса и предложения и рыночная ставка процента

2.

Экономическая

сущность ссудного процента.

2.1

Виды процентных ставок,

номинальная и реальная

процентные ставки.

Процентная ставка – это относительная величина

процентных платежей на ссудный капитал за определенный период времени (обычно

за год). Рассчитывается как отношение абсолютной суммы процентных платежей за

год к величине ссудного капитала.

Различают номинальную и реальную ставки процента. Когда

говорят о процентных ставках, то имеют ввиду реальные процентные ставки. Однако

реальные ставки не могут быть непосредственно наблюдаемы. Заключая кредитный

договор, мы получаем информацию о номинальных процентных ставках. Номинальная

процентная ставка – это процент в денежном выражении. Например, если по годовой

ссуде в 10000 руб., выплачивается 1200 рублей в качестве процента, то

номинальная процентная ставка составит 12% годовых. Получив по ссуде доход 1200

руб., станет ли кредитор богаче? Это будет зависеть от того, как в течение года

изменились цены. Если годовая инфляция составила 8%, то реально доход

кредитора увеличился только на 4% . Реальная процентная ставка – это увеличение

реального богатства, выраженное в приросте покупательной способности инвестора

или кредитора, или обменный курс, по которому сегодняшние товары и услуги,

реальные блага, обмениваются на будущие товары и услуги. То что, рыночная норма

процента испытает непосредственное влияние инфляционных процессов первым

предположил И.Фишер[4], который определял

номинальную ставку процента и ожидаемого темпа инфляции.

Взаимосвязь между

ставками может быть представлена следующим выражением:

i=r+e,

(1)

где i – номинальная, или рыночная, ставка

процента;

r - реальная ставка процента;

е – темп инфляции.

Только в особых случаях,

когда на денежном рынке нет повышения цен (е=0), реальная и номинальная

процентные ставки совпадают. Уравнение (2) показывает, что номинальная

процентная ставка может изменяться вследствие изменений реальной процентной

ставки процента или вследствие изменения инфляции.Так как заемщик и кредитор не

знают, какие темпы примет инфляция, то они исходят из ожидаемых темпов

инфляции. Уравнение обретает вид:

i=r+eе,

(3)

где eе – ожидаемый темп инфляции.

Уравнение (3)

известно, как эффект Фишера. Его суть в том, что номинальная

процентная ставка определяется не фактическим темпом инфляции, так как он не

известен, а ожидаемым темпом инфляции. Динамика же номинальной процентной

ставки повторяет движение ожидаемого темпа инфляции. Необходимо подчеркнуть, что при

формировании рыночной ставки процента имеет значение именно ожидаемый темп

инфляции в будущем с учетом срока погашения долгового обязательства, а не

фактическая ставка инфляции в прошлом.

Если непредвиденная

инфляция имеет место, то заемщики выигрывают за счет кредиторов, так как

возвращают кредит обесценившимися деньгами. В случае дефляции кредитор выиграет

за счет заемщика.

В данных, характеризующих

уровень инфляции в России в … годах (см. Приложение), если сопоставить

фактический индекс инфляции с динамикой средней ставки по краткосрочным кредитам,

то можно подтвердить наличие взаимосвязи между номинальной процентной ставкой и

уровнем инфляционного обесценения денег.

Иногда может сложиться

ситуация, когда реальные процентные ставки по кредитам имеют отрицательное

значение. Это может произойти в случае превышения темпов инфляции темпов роста

номинальной ставки. Отрицательные процентные ставки могут установиться в период

галопирующей инфляции или при гиперинфляции, а также в период экономического

спада, когда спрос на кредиты падает и номинальные процентные ставки

понижаются. Положительные реальные процентные ставки означают рост доходов кредиторов.

Это происходит, если инфляция снижает реальную стоимость займа (полученного

кредита).

Процентные ставки могут

быть фиксированными и плавающими. Фиксированная

процентная ставка устанавливается на весь период пользования заемными

средствами без одностороннего права ее пересмотра. Плавающая процентная

ставка – это ставка по средне- и долгосрочным кредитам, которая

складывается из двух частей: подвижной основы, которая меняется в соответствии

с рыночной конъюнктурой и фиксированной величины, обычной неизменной в течение

всего периода кредитования или обращения долговых ценных бумаг.

В денежно-кредитной сфере

экономически развитых стран применяются многочисленные процентные ставки.

Постепенно и в России структура процентных ставок приближается к международной.Система

процентных ставок включает ставки денежно-кредитного и фондового рынков: ставки

по банковским кредитам и депозитам, казначейским, банковским и корпоративным

облигациям, процентные ставки межбанковского рынка и многие другие. Их

классификация определяется рядом признаком, в том числе: формами кредита,

видами кредитных учреждений, видами инвестиций с привлечением кредита, сроками

кредитования, видами операций кредитного учреждения (Приложение 1).

К основным видам

процентных ставок, на которые ориентируются и кредиторы и заемщики, относятся: базовая

банковская ставка, процентная ставка денежного рынка, процентная ставка по

межбанковским кредитам; процентная ставка по казначейским векселям.

Рассмотрим некоторые

виды процентных ставок.

Базовая банковская ставка – это минимальная ставка,

устанавливаемая каждым банком по предоставляемым кредитам. Банки, предоставляют

ссуды, прибавляя некоторую маржу, т.е. надбавку к базовой ставке по большой

части розничных кредитов. Базовая ставка включает операционные и административные

расходы банка и прибыль. Ставка устанавливается самостоятельно каждым банком.

Повышение или понижение ставки у одного из банков вызовет аналогичные изменения

у других банков.

Процентные ставки по коммерческим,

потребительским и ипотечным кредитам. Этот вид ставок

хорошо известен как предпринимателям, которые берут в банках кредиты для развития

бизнеса, так и физическим лицам. Фактическая ставка по кредиту будет определяться

как сумма базовой ставки и надбавки. Надбавка представляет собой премию за

риск неисполнения обязательств заемщиком, а также премию за риск, связанный со

срочностью кредитования. Однако если при коммерческом кредитовании значение

процентной ставки известно заемщику заранее, то в потребительских кредитах

реальная эффективная ставка завуалирована различными маркетинговыми ходами и

обременена дополнительными вычетами: так, при объявленной ставке в 20% годовых

реальная плата оказывается намного выше, достигая порой 80 - 100% годовых.

Ставки

по срочным вкладам (депозитам) населения и компаний в коммерческих банках. Подавляющая часть предприятий, а

также все большее количество физических лиц имеют счета в коммерческих банках,

размещают рублевые средства в срочные вклады (т.е. депозиты), получая за это

процент, выраженный при заключении депозитного договора в виде процентной

ставки. Депозитные ставки по пассивным операциям банков подвержены влиянию тех

же рыночных процессов, что и ставки по активным операциям. Депозитные ставки

тесно связаны с прочими ставками денежно-кредитного и фондового рынков.

Юридическое лицо, желающее разместить во вклад определенную сумму денежных

средств может купить на организованном рынке облигации или на неорганизованном

– векселя. Депозит в банке удобнее в части оформления, но при это наличие

альтернативных возможностей размещения средств означает, что банки не могут

слишком занижать процентные ставки по депозитам.

Ставки по долговым ценным бумагам

(облигациям, депозитным сертификатам, векселям, коммерческим бумагам, нотам и

т. д.) относятся к процентным ставкам рынка капиталов. В долговых ценных

бумагах присутствует процентная ставка, под которую заемщик - эмитент ценной

бумаги берет деньги в долг. Эти ставки также весьма разнообразны: купон по

многолетним облигациям, ставка процента по векселям и депозитным сертификатам,

доходность к погашению. Купонные ставки показывают процентный доход к

номинальной стоимости облигаций. Доходность к погашению показывает процентный

доход с учетом рыночной стоимости облигаций и реинвестирования получаемого купонного

дохода.

Процентная ставка по казначейским векселям

– ставка, по которой центральные банки западных стран продают казначейские

векселя на открытом рынке. Казначейские векселя представляют собой

дисконтированные ценные бумаги, т.е. они продаются ниже номинала, поэтому

ставка рассматривается как дисконтная доходность.

Процентная ставка по межбанковским

кредитам относится к процентным ставкам

денежного рынка. Многие СМИ публикуют ставки кредитования на межбанковском

рынке, когда один коммерческий банк кредитует другой на определенный срок в

виде сделок. Эти ставки межбанковских кредитов (МБК) менее известны широкой

публике в отличие от банковских ставок по частным вкладам. Такие ставки

наиболее подвижны и в большей степени ориентированы на рыночную конъюнктуру.

Справочная ставка

- необходимый инфраструктурный элемент любого ссудного рынка операций с

процентными инструментами. При принятии решения о выдаче или получении кредита,

об инвестировании или сбережении средств любому экономическому индивидууму (как

банкам, так и предприятиям и частным лицам) необходим базовый показатель

общепризнанный индикатор процентной ставки, который служил бы ориентиром

общего уровня процентной ставки в данной валюте, с которым можно было бы сравнивать

всевозможные ставки по различным финансовым инструментам и депозитно-кредитным

продуктам на денежном рынке. В международной практике роль всеобщего

маяка-ориентира среди многочисленных ставок играют индексы процентных ставок,

называемые также справочными ставками. Для более длительных периодов предоставления

денег в долг (а это уже рынок капиталов) роль всеобщего ориентира выполняет ставка

доходности по государственным долгосрочным облигациям. Например, В США

- US Treasury bonds, в России - облигации федерального займа (ОФЗ). Для сроков

до 1 года справочная ставка для кредитно-депозитных инструментов формируется на

денежном рынке. На мировых денежных рынках, среди которых Лондон является

крупнейшим глобальным финансовым центром, наиболее известной справочной ставкой

является LIBOR. Это средние ставки предложения денежных средств на стандартные

сроки (от 1 дня до 1 года) на Лондонском межбанковском рынке. На межбанковском

денежном рынке ставки котируются на сроки от 1 дня (overnight)

до одного года (12 месяцев). LIBOR - это наиболее известная и часто

используемая базовая справочная ставка в мировых финансах: именно к ней

привязаны процентные и купонные платежи большинства облигаций, эмитируемых

государствами и компаниями. В Европе и зоне евро наиболее общеизвестными

справочными ПС денежного рынка и рынка капиталов являются индексы EURIBOR и

EONIA.

В России межбанковский рынок имеет определенные

особенности. Преимущественно это рынок краткосрочных финансовых ресурсов;

основной объем сделок заключается на условиях overnight.

До кризиса 1998 г. в России роль ориентира играла ставка по государственным

краткосрочным обязательствам (ГКО), сроки погашения которых не превышали одного

года. С 2005 г. данную функцию начала выполнять ставка MosPrimerate -

отечественный аналог ставки LIBOR. (См. Приложение) Помимо ставки

рефинансирования ЦБ РФ ежедневно с 1994 г. рассчитывает справочные ставки в

рублях, базирующиеся на ставках рынка межбанковских кредитов. Банки из

определенного списка (см. Приложение 3) обязаны ежедневно направлять в

Банк России следующие данные по ставкам МБК на различные сроки:

- заявляемые ставки по котировкам bid (ставка

привлечения ресурсов) и offer (ставки размещения ресурсов) на рабочий день,

следующий за отчетным. Из этих ставок Банк России рассчитывает ежедневные

ставки МИБИД и МИБОР;

-фактические процентные по предоставленным этими

банками сегодня межбанковским кредитам на те же сроки. Эти ставки используются

Банком России для получения индексной ставки МИАКР.

Как правило, уровень ставок на межбанковском рынке

при прочих равных условиях превышает депозитные ставки, но складывается на

более низком уровне, чем ставки по активным операциям.

Структура процентных

ставок в России практически соответствует международной. Однако большинство

ставок по операциям денежного рынка (в том числе ставки по депозитам населения)

по своему номинальному значению ниже уровня рублевой инфляции (посчитанной по

потребительским ценам), что переводит их в разряд инструментов с отрицательной

реальной доходностью. Получается, что вкладчик платит банку за хранение своих

сбережений. Ставки денежного рынка ниже инфляции - это ненормальная ситуация,

так как приводит к обесцениванию денежных ресурсов экономических агентов.

Как отмечает Д.Ю.Пискулов

в своей статье[5], «…на сегодняшний день в

России несколько искаженная система координат рублевых процентных ставок». Это

выражается в том, что ставки межбанковского рынка являются самыми низкими в

табели о рангах рублевых процентных ставках. Из сводной таблицы инструментов

денежного рынка за 2006 г. хорошо видно, что межбанковские ставки были ниже

депозитных ставок по частным и корпоративным срочным вкладам и ставок по

срочным частным депозитам населения, кроме депозитов до востребования. (См.

Приложение). В развитых странах Запада подобный феномен не встречается.

2.2

Факторы, определяющие различия в

процентных ставках.

На уровень ставок

процента по каждой отдельно взятой сделке оказывают влияние множество факторов.

При анализе различий в процентных ставках имеются ввиду не номинальные процентные

ставки, а доходность к погашению по аналогичным инструментам кредитного рынка.

Поскольку ссудный процент выполняет такую функцию, как гарантия сохранения ссужаемой

стоимости, т.е. возврата кредитору кредитных средств в полном объеме, то при

выдаче кредита учитываются срок кредита, его размер, наличие обеспеченности

ссуды, вероятность своевременного выполнения обязательств заемщика перед

кредитором, которые в свою очередь являются признаками для классификации видов

ставок процента и дифференциации их величины.

Цена кредита,

предоставляемого банками крупным компаниям, являющимися первоклассными

заемщиками, надежность которых не вызывает сомнений, устанавливается на более

низком уровне, чем цена, например, банковского потребительского кредита. Более

рискованные заемщики платят более высокий процент по кредиту для компенсации

риска. Банки, оценивая кредитоспособность заемщика, устанавливают процентную

ставку на определенное количество пунктов выше базовой ставки или справочной

ставки МВК. Корпоративные облигации с низким кредитным рейтингом продаются по

более низкой цене, обеспечивая доходность, компенсирующую кредитный риск.

При определении ставки

процента прежде всего учитывают срок кредит. Долгосрочные кредиты приносят

более высокий процентный доход, чем краткосрочные. Различия в сроках погашения

определяют различную доходность кредитов и займов. Для упрощения анализа,

составления прогнозов и принятия решений аналитики финансовых рынков

рассматривают доходность в рамках рисковой и временной структуры процентных

ставок. Зависимость процентных ставок или доходности финансовых активов от

риска, ликвидности и налогообложения при одинаковых сроках погашения называется

рисковой структурой процентных ставок. Зависимость от срока погашения

называется временной структурой процентных ставок.

Соотношение между

долгосрочными и краткосрочными процентными ставками важно как для заемщика,

определяющего, на какой срок производить заимствование, так и для кредитора,

решающего вопрос о срочности предоставления кредита или приобретения долгового

обязательства. Таким образом, очень важно понять, каким образом взаимосвязаны

долгосрочные и краткосрочные процентные ставки и что лежит в основе их

различия. Существует несколько основных теорий, посвященных данной проблеме.

Теория рыночной

сегментации исходит

из того, что каждый заемщик и кредитор на денежно-кредитном рынке имеет

определенные предпочтения по срокам размещения и привлечения средств. Так, если

промышленному предприятию необходимо финансировать техническое перевооружение

какого-то производства, то оно нуждается в долгосрочных ресурсах, если у

сельскохозяйственного предприятия есть потребность финансирования сезонных

работ, например, посевных, то ему нужны краткосрочные заемные средства. То же

самое можно сказать и об инвесторах, имеющих предпочтения по конкретным срокам

размещения свободных денежных средств. Ставка устанавливается исключительно под

влиянием спроса и предложения кредитов, которые сегментированы по типу

заемщиков. Различные виды и условия кредитов предполагают различные процентные

ставки, поскольку привлекают разные типы заемщиков и кредиторов.

Согласно данной теории

кривая доходности – график отражающий взаимосвязь между доходностью долговых

обязательств и сроками их погашения, зависит от соотношения спроса и

предложения на краткосрочных и долгосрочных финансовых рынках. Так, кривая

доходности возрастает, если предложение средств на краткосрочном рынке

превышает спрос, но имеет место нехватка ресурсов на долгосрочном рынке. В

противном случае кривая доходности падает. Если кривая доходности пологая, то

наблюдается баланс спроса и предложения ресурсов на том и на другом рынке.

Теория предпочтения

ликвидности.

Согласно этой теории процентные ставки по долгосрочным долговым обязательствам

превышают ставки по краткосрочным долговым обязательствам по двум основным

причинам. Инвесторы обычно предпочитают размещать средства в краткосрочные

кредиты в связи с их большей ликвидностью и меньшим риском потери стоимости во

времени. Вместе с тем заемщики, как правило, предпочитают долгосрочные

заимствования, поскольку привлечение краткосрочных ресурсов предполагает риск

выплаты долга при одновременной невозможности дополнительного привлечения

средств в случае неблагоприятного стечения обстоятельств. Следовательно, заемщики

готовы платить повышенный процент по долгосрочным займам, чтобы увеличить их

стабильность. Эти предпочтения как заемщиков, так и кредиторов приводят к

появлению в нормальных условиях премии за риск с учетом погашения долгового

обязательства .

Теория ожиданий. В соответствии с этой теории

процентная ставка по долговым обязательствам зависит от ожидаемого уровня

инфляции Согласно этой теории номинальная процентная ставка по долговым

обязательствам со сроком погашения через t лет составит

i=r+e (t), (4)

где i- номинальная процентная ставка

r – реальная «безрисковая ставка»

процента;

е – ожидаемый уровень инфляции за t лет.

Временная структура

процентных ставок, отражением которой является кривая доходности долговых

обязательств, определяется взаимодействием группы факторов: соотношением спроса

и предложения ресурсов на долгосрочном и краткосрочном финансовых рынках,

предпочтением ликвидности со стороны инвесторов и уровнем ожидаемой инфляции. В

отдельных временных интервалов могут доминировать те или иные факторы.

Ставка процента зависит и от размера кредита. Это объясняется тем, что

при больших суммах займа увеличивается риск, величина которого оценивается

размером потерь кредитора из-за неплатежеспособности заемщика. Вероятность

одновременного банкротства нескольких заемщиков значительно меньше, чем одного

из них. Следовательно, риск кредитора снижается в случае выдачи ссуд нескольким

заемщикам. В связи с этим в зависимости от размера кредита ставка процента дифференцируется

по мелкому, среднему и крупному кредиту.

Величина ставки процента зависит от обеспеченности кредита. Ставка по

необеспеченному кредиту высокая, так как такая ссуда связана с повышенным

риском. Более низкой является ставка процента по кредитам, имеющим обеспечение:

вексельное, товарное, под ценные бумаги или дебиторскую задолженность.

В зависимости от цели использования кредита разной и будет ставка

процента. Повышенным риском обладают ссуды, выдаваемые для устранения финансовых

затруднений, на осуществление инвестиционных проектов.

В условиях совершенной конкуренции существует тенденция к установлению

единой ставки ссудного процента. Однако даже в странах с развитой рыночной

экономикой ее нет, поэтому существует широкий диапазон ставок процента.

2.3

Банковский процент и процентный

доход.

Наиболее распространенной

формой ссудного процента является банковский процент. Данная форма проявляется

в том случае, когда одним из субъектов кредитных отношений выступает банк.

Банк, как любое кредитное учреждение, размещает в ссуду прежде всего не

собственные, а привлеченные средства. Доля дохода, получаемая банком,

представляет собой компенсацию за посредничество, риск невозврата долга,

принятый на себя банком, и оценку кредитоспособности заемщика. Риск

невыполнения обязательств перед банком по его активам превышает риск

невыполнения обязательств перед вкладчиком по пассивам. Таким образом, банк

принимает на себя риск неплатежей по ссудам. Природа возникновения премии за

риск с учетом срока погашения долгового обязательства определяется, во-первых,

большой сложностью прогнозирования последующего движения процентных ставок по

долгосрочным долговым обязательствам в сравнении со ставками по краткосрочным

долговым обязательствам.

Верхняя граница

банковского процента за кредит определяется рыночными условиями. Нижний предел

складывается с учетом затрат банка по привлечению средств и обеспечению

функционирования кредитного учреждения. При расчете нормы процента в каждой

конкретной сделке коммерческий банк учитывает: уровень базовой процентной

ставки (определяется исходя из ориентировочной себестоимости кредитных

вложений) и заложенного уровня прибыльности ссудных операций.

Поскольку процент по

активным операциям банка играет важную роль в формировании доходов, а плата за

привлеченные ресурсы занимает существенное место в составе расходов, актуальна

проблема определения процентной маржи т.е. разницы между средними ставками по

активным и пассивным операциям банка:

Мфакт= Па- Пп,

(5)

где (Мфакт) – процентная маржа;

(Па)-средние ставки по активным операциям;

(Пп)-средние ставки по пассивным

операциям.

Основными факторами, влияющими на размер процентной

маржи, являются объем и состав кредитных вложений и их источников, сроки

платежей, характер применяемых процентных ставок и их движение. Размер

процентной маржи находится под непосредственным воздействием соотношения

кредитных вложений и их источников по времени платежа, а также по степени

срочности пересмотра процентных ставок. Для коммерческих банков, являющихся

основными субъектами кредитных отношений в России, характерно постепенное

снижение процентной маржи. Это определяется общими тенденциями уменьшения

процентных ставок, усиления конкуренции в банковской системе и развития

денежно-кредитного рынка и рынка ценных бумаг.

При действующей практике

кредитования в нашей стране, как правило, применяются фиксированные ставки

процента, не подлежащие пересмотру до окончания кредитной сделки. Однако,

нельзя не учитывать опыт западных стран, где одновременно существует набор

процентных ставок, которые в большинстве случаем пересматриваются в зависимости

от рыночной конъюнктуры и приспосабливаются к ней.

В этих условиях все

активы и пассивы делятся на группы в соответствии с быстротой регулирования

процентных платежей и перехода на новый уровень ставок. Существует следующая

классификация:

RSA - активы с подвижными процентными

ставками;

RSL - пассивы с подвижными процентными

ставками.

Соотношение между

указанными категориями активов и пассивов характеризует подверженность банка

процентному риску. Этот анализ получил название ГЭП-анализа и стал одним из

наиболее простых способов оценки процентного риска. В период роста процентных

ставок для банка более благоприятно соотношение : RSA > RSL, т.е. число активов с подвижными процентными

ставками превышает соответствующую величину пассивов, в связи с чем

увеличивается разрыв в ставках по активным и пассивным операциям – растет

процентная маржа.

Напротив, при падении

рыночного уровня процента желательно придерживаться обратного соотношения (RSA < RSL) и подкреплять активы с фиксированными ставками

пассивами, характеризующимися срочностью пересмотра платежей по процентам.

Для эффективного

управления доходом от ссудных операций определяется и анализируется минимальная

процентная маржа, характеризующая сложившуюся величину затрат, не покрытых

полученными комиссиями и прочими доходами, на каждый рубль продуктивно

размещенных средств:

Ммин=

(Рб-Дп):Араб х 100%, (6)

где Ммин

– минимальная процентная маржа

Рб - расходы по обеспечению работы

банка ( все расходы, кроме сумм начисленных процентов);

Дп – прочие доходы кредитного

учреждения (доходы, за исключением поступлений по активным операциям банка;

Араб – актив баланса банка, приносящий доход на вложенные

средства: кредитные вложения, ценные бумаги в портфеле, средства, перечисленные

предприятиям для участия в их хозяйственной деятельности, и др.

С точки зрения кредитора, абсолютная величина процента, не соотнесенная с

суммой ссуды, не является оценочным показателем. Поэтому для выяснения

эффективности кредитных сделок, определения приемлемости той или иной цены

кредита используется относительный показатель такой цены – норма (ставка)

процента. Это характерное для некоторого фиксированного отрезка времени

отношение суммы уплаченных процентов (процентного платежа) к размеру ссуды:

Нп=Пр/С*100%, (7)

где Нп- -

норма процента;

Пр- -сумма уплаченных процентов;

С – размер ссуды (кредита).

При определении нормы

процента в каждой конкретной сделке коммерческий банк учитывает: уровень

базовой процентной ставки; премию за риск. Базовую процентную ставку определяют

исходя из планируемой «себестоимости» ссудного капитала и заложенного уровня

прибыльности ссудных операций на предстоящий период.

В условиях инфляции

происходит обесценение денег, уменьшение их покупательской способности. Поэтому

при определении процентного дохода не так важна его номинальная стоимость, как

реальная. Если за время t была получена некоторая наращенная сумма F, а индекс цен составил величину Ip, то с учетом обесценения сумма составит

:

F~= F / Itp.

(10)

При выполнении финансовых

операций могут использоваться различные схемы и методы начисления процентов:

схемы простых и сложных процентов, смешанная схема начисления, непрерывные

проценты, начисление процентного платежа в начале каждого расчетного периода

или в конце периода.

Начисление на исходный

капитал простых процентов применяется при обслуживании сберегательных вкладов с

ежемесячной выплатой процентов и в тех случаях, когда проценты не

присоединяются к сумме долга, а периодически выплачиваются кредитору. Простые

проценты используют при выдаче широко распространенных краткосрочных ссуд,

предоставляемых на срок до одного года с однократным начислением процентов.

Формула наращения простыми процентами имеет вид:

F=P (1+nr),

(8)

где F – наращенная сумма;

Р – исходный

капитал;

n – срок начисления процентов;

r – ставка процента.

Процентный доход (I) определяется по формуле:

I=Pnr. (9)

При определении

продолжительности финансовой операции принято день выдачи и день погашения

ссуды считать за один день. В зависимости от того, чему равной берется

продолжительность года (квартала, месяца), получают два варианта процентов:

-

точные проценты,

определяемые исходя из точного числа дней в году (365 или 366), в квартале (от

89 до 92) или месяце (от 28 до 31);

-

обыкновенные

проценты, определяемые исходя из приближенного числа дней в году (360),

квартале (90) или месяце (30).

При определении

продолжительности периода, на который выдана ссуда, также возможно два варианта

расчетов:

-

принимается в

расчет точное число дней кредитование;

-

в расчет

принимается приблизительное число дней кредитования

Если в расчетах

используется точный процент, берется и точная величина продолжительности

финансовой операции; при использовании обыкновенного процента может применяться

как точное, так и приближенное число дней ссуды. Таким образом, расчет может

выполняться одним из трех способов.

По

общему правилу проценты за пользование кредитом начисляются на остаток

непогашенной суммы. Однако, говоря о процентных ставках по кредитам, надо

отметить, что банки при расчете процентов применяют два основных метода. Первый

- обычный метод, который ориентирован на применение процентной ставки к

непогашенной части долга (кредита). Даже если основной долг погашается

равномерно, при таком методе расчета сумма выплат по кредиту будет уменьшаться

от месяца к месяцу за счет изменения суммы уплачиваемых процентов (ведь чем

меньше осталось заемных денег, тем меньше и сумма ежемесячных процентов).

Рассчитать сумму ежемесячных платежей по данному методу может каждый. Второй

метод - аннуитетный[6] - более сложный, он

применяется в случае, когда сумма ежемесячных платежей (часть основного долга +

проценты) постоянна на протяжении всего срока погашения кредита. При

аннуитетном методе расчета процентов их общая сумма немного выше, чем сумма

процентов, рассчитанная обычным методом при той же годовой процентной ставке.

3.

Методы регулирования

процентных ставок со стороны государства и банков.

Совокупность мероприятий

по регулированию экономических отношений посредством управления процентными

ставками называется процентной политикой. Процентная политика коммерческих банков

направлена на максимизацию чистого процентного дохода от банковских операций,

страхование кредитного риска и управление ликвидностью баланса банка. При

помощи процентной политики банк решает следующие задачи:

-

ставит цели, на

реализацию которых направлено проведение процентной политики;

-

устанавливает

максимальные и минимальные процентные ставки по банковским операциям, а также

основные принципы и критерии их дифференциации, дает определение штрафных и

льготных процентных ставок;

-

устанавливает

инструментарий, применяемый для ограничения процентного риска.

Дифференциация процентных

ставок определяется прежде всего уровнем риска кредитной сделки и зависит от

категории качества кредита, наличия обеспечения и срока кредитования. От

категории качества кредита зависит степень риска, присущего кредиту. В

настоящее время ссудный портфель банка подразделяется на пять категорий

качества в зависимости от финансового положения заемщика и качества

обслуживания им долга. С учетом такого деления происходит и дифференциация

процентных ставок по категории качества при предоставлении кредита. Например,

процентной политикой банка может быть определено, что кредиты 1 категории

качества предоставляются по ставкам не ниже ставки рефинансирования, ставки по

кредитам 2 категории качества возрастают на 1 процентный пункт.

Для участников кредитных операций большое значение имеет влияние на

уровень ставки процента рыночных сил и государственного регулирования. Государство

корректирует уровень ставки процента в первую очередь из-за того, чтобы

обеспечить приоритетное развитие отдельных отраслей экономики. Например,

льготные условия кредитования экспортных отраслей наряду с налоговыми льготами

позволяют компенсировать отставание национальных компаний от иностранных

конкурентов на внешнем рынке и тем самым сокращать дефицит торгового баланса.

Другая цель регулирования ставок процента заключается в создании одинаковых

условий для участников национальной кредитной системы.

Важным фактором, определяющим стоимость привлекаемых и размещаемых на

кредитном рынке ресурсов, является процентная политика центрального банка. Большинство центральных банков

проводят свою денежно-кредитную политику на основе регулирования процентных

ставок, т.е. определяет цену денег в экономике.

Устанавливаемая

центральным банком ставка платы за ресурсы наряду с нормой обязательного

резервов и условиями выпуска и обращения государственных ценных бумаг

постепенно является эффективным средством управления коммерческими банками. Не

прибегая к прямому регулированию процентной политики последних, центральный

банк определяет единство процентной политики в масштабах хозяйства, стимулируя

повышение или понижение процентных ставок. В большинстве стран к числу

официальных ставок, с помощью которых осуществляется регулирование денежного и

кредитного рынков в стране, относится учетная ставка или ставка

рефинансирования. Этот показатель у всех на слуху, мы часто слышим о нем из

новостей СМИ о кредитно-денежной политике; бухгалтеры и налоговики применяют

его при расчете штрафов и пеней. Учетный процент – это официальная ставка кредитования

коммерческих банков со стороны центрального банка. Учетный процент является

одним из основных инструментов, с помощью которого центральные банки разных

стран регулируют объемы денежной массы в обращении, темпы инфляции, состояние

платежного баланса и валютный курс. Рефинансирование коммерческих банков может

проводиться либо путем прямого краткосрочного кредитования, либо посредством

переучета коммерческих векселей. Понижение официальной процентной ставки

приводит к удешевлению кредитных ресурсов и увеличению предложения на рынке,

напротив, ее повышение – к сжатию денежной масс, замедлению темпов инфляции, но

в тоже время – к сокращению объема инвестиций. Изменение ставки

рефинансирования сигнализирует об изменениях в денежно-кредитной политике

Центробанка в зависимости от уровня инфляции. Политика воздействия на денежную

массу путем регулирования этих ставок получила название учетной (или

дисконтной) политики. Основным объектом, на который воздействует процентная

политика центрального банка, во всех развитых странах являются краткосрочные

кредиты. Однако посредством регулирования учетной ставки центральные банки

воздействуют не только на состояние денежного, но и финансового рынка. Так рост

учетной ставки влечет за собой повышение ставок по кредитам и депозитам на

денежном рынке, что в свою очередь влияет на уменьшение спроса на ценные бумаги

и увеличение их предложение.

Банк России также

начинает проводить более активную процентную политику. Так, в начале 2006 г.

для изъятия избыточной ликвидности Банк России несколько раз повышал ставки по

депозитам коммерческих банков в Центральном банке. Но не смотря на усиление

внимания к процентной политике, ее влияние на состояние денежной сферы в

ближайшее время будет оставаться все еще ограниченным. Как считает заместитель

Председателя Банка России А.В. Улюкаев, механизм создания денег Банком России

характеризуется тем, что рубли поступают в банковскую систему в основном в

результате покупки иностранной валюты. Большой приток ликвидности в экономику

делает спрос коммерческих банков на кредиты Центрального банка незначительным.[7]

Несоответствие

рекламируемых и реальных ставок по потребительским кредитам подтолкнуло

Федеральную антимонопольную службу разработать совместно с Центральным банком

рекомендации для банков, касающиеся предоставления информации по потребительским

кредитам

Теперь

Центральный банк следит за тем, чтобы банки давали потребителям достоверную и

полную информацию об условиях предоставления, использования и возврата

потребительского кредита, в частности о расходах должника, состоящих из годовых

процентов и дополнительных расходов, включающих в себя все виды платежей

кредитной организации и третьим лицам (например, страховым организациям,

оценщикам и почтовым службам), и т.д.

На сегодня денежный рынок

России подвержен действию многочисленных исторических дисбалансов и перекосов,

искажающих равновесие денежной системы и ее участников по классической модели.

Механизмы функционирования денежного рынка нуждаются в корректировке в

среднесрочном периоде взаимными усилиями регулятора, законодателей и

банковского сообщества.

Развитие рынка ценных бумаг в нашей стране уже может рассматриваться как

один из факторов, влияющих на уровень ссудного процента. Если до 2000 года в

России практически не было организованного рынка корпоративных долговых обязательств

как альтернативы банковскому кредитованию, то в последнее время все больше

эмитентов выходят на рынок. Постепенно складывается и рынок вторичного

обращения корпоративных облигаций, растет их ликвидность. То есть расширяется

число долговых инструментов, принятых рынком, и одновременно увеличивается

доступность операций по купле-продаже ценных бумаг для инвесторов.

Увеличение объемов

привлечения ресурсов международных рынков капиталов положительно сказывается на

динамике движения рыночных процентных ставок. Вывод ценных бумаг российских

предприятий на зарубежные финансовые рынки, усиление присутствия нерезидентов

на российском рынке долговых обязательств, расширение прямых контактов

российских предприятий и банков с зарубежными финансовыми институтами стимулирует

увеличение объемов предложения кредитных ресурсов и, следовательно, снижение

процентных ставок.

На

сегодняшний день некоторые российские банки пытаются использовать понятие

эффективной (реальной) годовой ставки. Но, к сожалению, в нашем законодательстве

понятия эффективной ставки нет, как нет и единой методики ее определения.

Кстати говоря, введение понятия эффективной ставки у нас даже не предвидится.

Федеральная антимонопольная служба и Центральный банк настоятельно рекомендуют

банкам сообщать подробный график платежей и указывать все комиссии до

заключения договора <7>. Правда, выполняя данное требование, большинство

банков предоставляет график платежей непосредственно при заключении кредитного

договора - когда потребитель, чаще всего, уже не может отказаться от его

подписания (так как в это время уже принято решение о покупке какого-либо

товара и надо платить за него деньги).

Приложение 1

Таблица

1.Классификация форм ссудного процента.

|

Классификационный признак

|

Форма ссудного процента |

|

По

формам кредита

|

Коммерческий

Банковский

Потребительский

По лизинговым сделкам

По государственному кредиту

|

| По видам кредитных учреждений |

Учетный процент ЦБ

Банковский

По операциям ломбардов

|

| По видам инвестиций с привлечением

кредита банка |

По кредитам в оборотные средства

По инвестициям в основные фонды

По инвестициям в ценные бумаги

|

| По срокам кредитования |

По краткосрочным ссудам

По среднесрочным ссудам

По долгосрочным ссудам

|

| По видам операций кредитного учреждения |

Депозитный

Вексельный

Учетный процент банка

По ссудам

По межбанковским кредитам

|

Приложение 2

Таблица

1.Российские банки, предоставляющие Банку России информацию для расчета ставок

МИБИД, МИБОР и МИАКР.

|

N

|

Наименование

кредитной организации

|

| 1 |

"АБН

АМРО Банк ЗАО" |

| 2 |

ОАО

"Альфа-Банк" |

| 3 |

АКБ

"БИН" (ОАО) |

| 4 |

ОАО

"Банк Москвы" |

| 5 |

ООО

"БКФ" |

| 6 |

ОАО

Внешторгбанк |

| 7 |

АБ

"Газпромбанк" (ЗАО) |

| 8 |

ЗАО

"Внешторгбанк Розничные услуги" |

| 9 |

Инвестиционный

банк "ТРАСТ" (ОАО) |

| 10 |

ООО

"Дойче Банк" |

| 11 |

КБ

"ЕВРОТРАСТ"(ЗАО) |

| 12 |

ОАО АКБ

"ЕВРОФИНАНС МОСНАРБАНК" |

| 13 |

Банк

"ВестЛБ Восток" (ЗАО) |

| 14 |

ОАО

"Банк ЗЕНИТ" |

| 15 |

"ИНГ

БАНК (ЕВРАЗИЯ) ЗАО" |

| 16 |

ЗАО

"КОММЕРЦБАНК (ЕВРАЗИЯ)" |

| 17 |

ЗАО ММБ |

| 18 |

ЗАО

"Международный Промышленный Банк" |

| 19 |

АКБ

"МБРР"(ОАО) |

| 20 |

ОАО

"МДМ-Банк" |

| 21 |

"МПИ-Банк"

(ЗАО) |

| 22 |

АКБ

"НРБанк" (ОАО) |

| 23 |

"НОМОС-БАНК"

(ЗАО) |

| 24 |

ОАО КБ

"ВИЗАВИ" |

| 25 |

ОАО

Банк "Петрокоммерц" |

| 26 |

ОАО АКБ

"Пробизнесбанк" |

| 27 |

ЗАО

"Райффайзенбанк Австрия" |

| 28 |

ОАО АКБ

"РОСБАНК" |

| 29 |

Сбербанк

России (ОАО) |

| 30 |

ЗАО КБ

"Ситибанк" |

| 31 |

ОАО

"ТрансКредитБанк" |

Приложение

3

Таблица

2. Рублевые процентные ставки для различных инструментов денежного рынка в

2006 г.[8]

| Месяц |

Межбанковская

ставка по

однодневным

МБК[9]

|

Доходность

ОБР[10]

|

Межбанковская

ставка по МБК

на срок

3 мес. [11]

|

Ставка

по

операциям

прямого

РЕПО[12]

|

Депозитная

ставка

(кроме

депозитов до

востребования)[13]

|

Ставка

коммерческих

кредитов[14]

|

Инфляция[15]

|

Ставка

рефинансирования

Банка России[16]

|

| Январь |

3,1 |

4,5 |

5,0 |

6,1 |

8,3 |

10,2 |

10,4 |

12,0 |

| Февраль |

3,1 |

4,6 |

5,0 |

6,1 |

8,4 |

10,7 |

11,0 |

12,0 |

| Март |

3,3 |

4,7 |

5,2 |

6,1 |

8,3 |

10,2 |

10,4 |

12,0 |

| Апрель |

3,3 |

5,2 |

5,5 |

6,1 |

8,4 |

10,8 |

9,7 |

12,0 |

| Май |

2,4 |

4,5 |

5,1 |

6,1 |

8,0 |

11,0 |

9,4 |

12,0 |

| Июнь |

2,8 |

4,3 |

4,9 |

6,1 |

7,5 |

10,5 |

9,1 |

12,0 |

| Июль |

2,0 |

4,5 |

4,7 |

6,1 |

7,3 |

10,1 |

9,5 |

11,5 |

| Август |

2,3 |

3,5 |

4,5 |

6,1 |

7,8 |

10,3 |

9,7 |

11,5 |

| Сентябрь |

3,5 |

3,6 |

4,4 |

6,1 |

6,6 |

10,5 |

9,5 |

11,5 |

| Октябрь |

4,1 |

4,1 |

4,8 |

6,1 |

7,7 |

10,1 |

9,2 |

11,5 |

| Ноябрь |

6,2 |

5,2 |

5,8 |

6,1 |

7,7 |

10,6 |

9,1 |

11,0 |

| Декабрь |

5,0 |

5,0 |

5,9 |

6,1 |

7,7 |

10,5 |

9,1 |

11,0 |

Приложение5

Таблица

3. Изменения учетной ставки Банка России и показателей инфляции в 2000-2007 гг.

|

Год

|

Ставка

рефинансирования

на конец года, в %

|

Инфляция

на конец года,

в %

|

| 2000 |

25 |

20,2 |

| 2001 |

25 |

18,6 |

| 2002 |

21 |

15,1 |

| 2003 |

16 |

12,5 |

| 2004 |

13 |

11,7 |

| 2005 |

12 |

10,9 |

| 2006 |

11 |

9,0 |

| сентябрь 2007 |

10 |

7,5 |

Литература

1.

Щегорцев В.А.,

Таран В.А. Деньги, кредит, банки: Учебник для вузов/Под ред проф. В.А. Щегорцева.-М.:ЮНИТИ-Дана,

2005.-383 с.

2.

Деньги,кредит,банки.Экспресс-курс:учебное

пособие/под ред.засл.деят.науки РФ, д-ра экон.наук, проф.О.И.

Лаврушина.-М.:КНОРУС,2005.-320 с.

3.

Общая теория

денег и кредита: Учебник/Под ред. проф. Е.В. Жукова.-М.: Банки и биржи, ЮНИТИ,

1995.-304 с.

4.

Смирнов Е.Е.

«Денежно-кредитная политика в 2007 году: с учетом требований закона и рынка»//

Управление в кредитной организации-2006-,№ 6// Консультант Плюс: 3000{Электрон.

ресурс}/ «Консультант Плюс»-М-2007.

5.

Федеральная

служба государственной статистики/ {Электронный ресурс}/ Режимдоступа:/http//gks/ru/wps/portal.

6.

«Основные

направления единой государственной денежно-кредитной политики на 2007

год»//»Расчеты и операционная работа в коммерческом банке», 2006- №

12//{Электронный ресурс}/ Консультант-Плюс.

[1] Кейнс (Keynes) Джон

Мейнард (5 июня 1883 — 21 апреля 1946), английский экономист и политический

деятель, основатель кейнсианства — одного из ведущих направлений современной

экономической мысли.

[2] Маршалл (Marshall)

Альфред (26.07 1842 — 13.07 1924), английский экономист, основатель

Кембриджской школы. 19 века. За долгую научную жизнь Маршаллом было

опубликовано более 80 трудов. Смысловым центром его труда является книга :

«Общие отношения спроса, предложения и ценности» Именно в этой книге Маршалл

дает основы абстрактного теоретического анализа рыночного равновесия. Основные

достижения Маршалла в области теории спроса связаны с концепциями кривой

спроса, эластичности спроса и потребительского излишка.

[3]

Вальрас (Walras) Леон Мари Эспри (1834-1910),

швейцарский экономист. Построил общую экономико-математическую модель народного

хозяйства.

[4] Фишер (Fisher) Ирвинг

(1867-1947), американский экономист. Труды в области теории денежного обращения

и кредита.

[5]

Ииндексы процентных ставок» "Международные

банковские операции", 2007, N 2

[6] Аннуитет (от лат.

annuitas - ежегодный платеж) - равные друг другу денежные платежи,

выплачиваемые через определенные промежутки времени в счет погашения

полученного кредита, займа и процентов по нему.

[7]

[8] по данным сайтов ЦБ РФ (www.cbr.ru)

, (www.nva.ru)

[9] Средневзвешенная ставка

по однодневным кредитам МБК (овернайт) в рублях по данным Банка России.

[10]Доходность облигаций Банка России

(ОБР) - средневзвешенная по объемам и срокам в обращении доходность.

[11] Ставка MosPrime по рублевым МБК

на срок 3 месяца (среднеарифметическая за месяц).

[12] Операции прямого РЕПО -

привлечение средств коммерческими банками от Банка России сроком на 1 день.

[13]Средневзвешенная ставка по

срочным рублевым депозитам населения в кредитных организациях сроком до 1 года

(т.е. без учета вкладов до востребования).

[14] Ставка по кредитам -

средневзвешенная ставка по рублевым кредитам нефинансовым организациям сроком

до 1 года.

[15]Уровень инфляции потребительских

цен (ИПЦ) в годовом выражении по отношению к такому же месяцу предыдущего года.

[16] Начало календарного месяца. Значение ставки

рефинансирования эквивалентно ставке по однодневным расчетным кредитам.