Курсовая работа: Страхование как звено финансовой системы

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

Глава I

Финансы и финансовая система

1.1 Сущность и функции финансов

1.2 Роль финансов

1.3 Задачи финансов

1.4 Финансовые отношения и денежные

фонды

1.5 Финансовая система РФ

Глава II

Страхование как звено финансовой

системы

2.1 Взаимосвязь финансов и

страхования как экономических категорий

2.2 Функции страхования

2.3 Этапы развития страхования в

России

2.3.1 Организация страхового

дела в России

2.3.2 Организация страхового

дела в Российской Федерации

2.4 Страховые дисциплины

2.5 Классификация страхования

2.6 Правовое регулирование

страховой деятельности

2.7 Анализ рынка страхования в

целом и автострахования

Глава III

ОСАГО: проблемы и пути решения

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

Введение

В условиях активно

развивающихся рыночных отношений наиболее важное место в развитии рынка

капитала нашей страны отводится страховому рынку. Наличие устойчивого

страхового рынка – существенный компонент любой преуспевающей экономики.

Страхование – вид экономической деятельности, непосредственно связанный со

снижением или перераспределением рисков между физическими и юридическими лицами

(страхователями) и специализированными органами (страховщиками).

Страховщики обеспечивают

аккумуляцию страховых взносов и выплаты страхователям в случае нанесения ущерба

застрахованной собственности. В современной экономической практике развитых

стран резервные фонды страховых компаний являются вторым по значимости

кредитным ресурсом экономики после банковских депозитов.

В нашей стране, несмотря

на высокие темпы роста объемов страховых операций, одной из основных проблем

по-прежнему остается невысокий уровень развития различных видов страхования.

Актуальность данной

курсовой работы определена следующими теоретическими положениями. Страхование -

важнейший элемент общей культуры человека. Если каждый человек страхует свое

жилье, свой бизнес, здоровье и жизнь, то он предусмотрителен относительно

будущего своей семьи, коллег и самого себя, он смотрит в завтрашний день,

обеспечивая его сегодня. Посредством страхования человек реализует одну из

важнейших своих потребностей - потребность в безопасности. Благодаря страхованию

снижается степень такой зависимости, когда человеческие ошибки или злой умысел,

просто стихийные бедствия могут поставить отдельную жизнь, семью, бизнес на

грань катастрофы.

Целью данной курсовой

работы выявить проблемы развития страхового рынка в России на примере

обязательного страхования автогражданской ответственности (ОСАГО).

Поставленная цель

обусловила необходимость решения ряда взаимосвязанных задач:

·

изучить

социально-экономическую сущность страхования;

·

выявить связь

финансов и страхования;

·

рассмотреть

правовую базу страхования в РФ;

·

проанализировать

основные аспекты обязательного страхования автогражданской ответственности.

1.1 Сущность и функции

финансов

Термин «финансы»

произошел от латинского слова financia, означающего доход, платеж при сделке. Впервые он появился в торговых

городах Италии в 18 – 19 веках. Позже, получив международное признание, термин

стан означать систему денежных отношений.

Сущность финансов,

закономерности их развития, сфера охватываемых ими товарно-денежных отношений и

роль в процессе общественного воспроизводства определяются экономическим строем

общества, природой и функциями государства.

Сущность финансов

проявляется в их функциях. Финансы выполняют две функции: распределительную и

контрольную.

Распределительная

функция финансов

означает участие финансов в распределении и перераспределении ВВП и

национального дохода. Через бюджет перераспределяется более половины

национального дохода. Перераспределение денежных средств осуществляется между

сферой материального и нематериального производства, между отраслями,

регионами.

Контрольная функция

финансов

означает участие финансов в контроле за эффективным использованием всех видов

экономических ресурсов. Контрольные функции выполняют многие финансовые органы:

Счетная палата РФ, Главное контрольное управление Президента РФ,

контрольно-ревизионное управление и Федеральное казначейство Министерства

финансов РФ; Государственный таможенный комитет РФ; Министерство Российской

Федерации по налогам и сборам; Департамент страхового надзора Министерства

финансов РФ; контрольно-ревизионные управления отраслевых министерств и

ведомств; финансовые управления и финансовые отделы фирм; ревизионные комиссии

в акционерных, кооперативных и общественных организациях; независимые аудиторские

фирмы.

1.2 Роль финансов

Роль финансов в экономике

разнообразна, но тем не менее ее можно свести к трем основным направлениям:

1.

финансовое

обеспечение потребностей расширенного воспроизводства;

2.

финансовое

регулирование экономических и социальных процессов;

3.

финансовое

стимулирование эффективного использования всех видов экономических ресурсов.

Финансовое обеспечение

потребностей расширенного воспроизводства означает покрытие затрат за счет финансовых ресурсов.

Финансовое

регулирование экономических и социальных процессов – второе направление воздействия

финансов на развитие экономики. Регулирование экономики – это изменение темпов

роста отдельных структурных подразделений для перестройки производства в

соответствии с изменившимися потребностями общества.

Финансовое

стимулирование эффективного использования всех видов экономических ресурсов осуществляется различными способами:

·

через эффективное

вложение финансовых ресурсов;

·

через создание

поощрительных фондов – фондов потребления, фондов социальной сферы;

·

через

использование бюджетных стимулов ( налоговые льготы)

·

через

использование финансовых санкций ( пени и штрафы за несвоевременную уплату

налогов, за сокрытие доходов и имущества от налогообложения)

1.3 Финансовые

отношения и денежные фонды

Финансы – это

экономическая категория, а любая экономическая категория выражает определенные

экономические отношения.

Финансовые отношения

представляют собой экономические – денежные отношения, связанные с

формированием, распределением и использованием фондов денежных средств, в целях

обеспечения условий расширенного воспроизводства и выполнения функций и задач

государства.

Денежные фонды

формируются на макро- и микроуровнях. На макроуровне ним относятся:

· Государственный бюджет

· Государственные внебюджетные фонды

· Государственные фонды страхования (они

представляют собой систему денежных отношений между государством, с одной

стороны, и юридическими и физическими лицами – с другой)

На микроуровне – это:

· фонды собственных средств (уставный,

добавочный, резервный капитал; фонды накопления и потребления и социальной

сферы; нераспределенная прибыль)

· фонды заемных средств (кредиты и

займы)

· фонды привлеченных средств (кредиторская

задолженность)

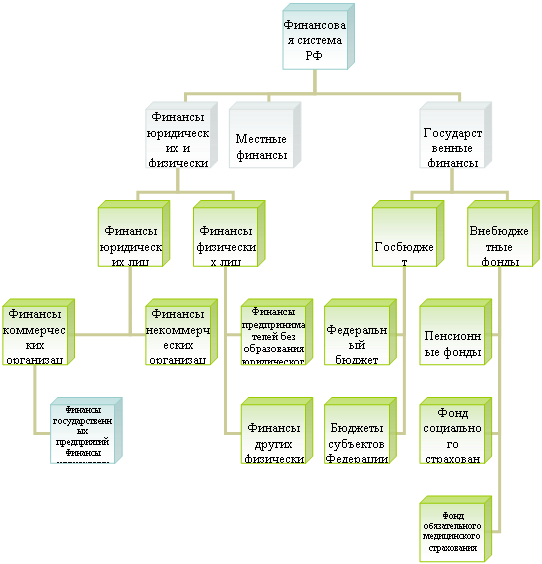

1.4 Финансовая система

Финансовая система –

совокупность блоков, звеньев, подзвеньев финансовых отношений.

Финансовая система России

состоит из трех крупных блоков:

-

Государственные

финансы

-

Местные финансы

-

Финансы

юридических и физических лиц

Государственные

финансы отражают

экономическое отношение по формированию и использованию централизованных фондов

денежных средств, предназначенных для обеспечения выполнения государством его

функций. Государственные финансы включают государственный бюджет и

государственные внебюджетные фонды. По месту, занимаемому в финансовой

системе, государственный бюджет представляет собой основной финансовый план

государства на текущий финансовый год, имеющий силу закона. По своему

материальному содержанию, государственный бюджет – это централизованный фонд

денежных средств государства. По социально-экономической сущности он

представляет собой основной инструмент распределения и перераспределения ВНП и

национального дохода государства.

Местные финансы – это окружные, городские, районные

бюджеты, бюджеты поселков и сельских населенных пунктов; районные бюджеты в

городах.

Финансы юридических и

физических лиц – это

совокупность экономических отношений по формированию и использованию денежных

фондов организаций, предпринимателей, физических лиц, предназначенных для

обеспечения процесса расширенного воспроизводства.

Государственные

внебюджетные фонды –

это форма аккумуляции и перераспределения денежных средств, используемых для

удовлетворения социальных потребностей и дополнительного финансирования

территориальных нужд. Внебюджетные фонды создаются на федеральном и

территориальном уровнях и имеют целевое назначение. Внебюджетные фонды включают

Пенсионный фонд, а также один из самых главных звеньев – страхование. О нем и

пойдет речь в следующей главе.

Социально-экономическая сущность

страхования

Человечество живёт и трудится в определённых условиях

природной и социальной среды. И в процессе своей жизнедеятельности оно

постоянно сталкивается с различными стихийными силами природы, со случайными социальными

явлениями. В процессе своей жизнедеятельности человек приобретает знания о

природе некоторых рисков и с другой стороны само создаёт новые виды рисков,

т.е. существование рисков постоянно меняется только их количество и степень

нанесения им ущерба. Поэтому важными задачами общества является своевременное

распознавание рисков и проведение соответствующих мероприятий по уменьшению

степени риска.

2.1 Взаимосвязь

финансов и страхования как экономических

категорий

Страхование – древнейшая

категория общественно-экономических отношений между людьми, которая является

неотъемлемой частью финансов.

В монографической и

учебной литературе страхование часто включалось в экономическую категорию

финансов и ему приписывались характерные для финансов функции и роль. Такое

ограничение сферы действия страхования в теоретическом плане создавало условия

для недооценки страхования в практическом плане.

За весь период

существования бывшего Советского государства страхование, как и вся экономика,

было монополизировано государством. Деятельность страховой системы в рамках

Министерства финансов была подчинена интересам бюджета, преобладали фискальные

начала в ущерб развитию страхового дела. Государством допускались

принудительные изъятия из страховых фондов огромных средств на покрытие

бюджетного дефицита. Страхование превратилось в подсобную отрасль.

По содержанию и

происхождению страхование имеет принципиальные отличия от финансов и кредита,

но, при этом, безусловно являясь основным звеном финансов.

Страхование является самостоятельной

экономической категорией.

Из рассмотренного ранее

известно, что сущность финансов как экономической категории связана с

экономическими отношениями в процессе создания и использования денежных

средств. Сущность страхования также связана с созданием и использованием

денежных средств. Но, если для финансов всегда необходимы денежные отношения и

всегда характерно формирование фондов денежных средств, то страхование может

быть и натуральным. Исходное звено в трактовке сущности страхования – его замкнутая

раскладка ущерба между заинтересованными участниками такой раскладки.

И, кроме того,

страхование всегда привязано к возможности наступления страхового случая, то

есть для страхования присуще как обязательный признак – вероятностный характер

отношений. Использование средств страхового фонда связано с наступлением и

последствиями страховых случаев.

Таким образом,

разграничивая понятия финансов и страхования, становится возможным установить,

что страхование вовсе не является придатком финансов, а является одним из самых

главных его звеньев.

2.1.2 Функции

страхования

Функции страхования и его

содержание как экономической категории органически связаны. В качестве функций

экономической категории страхования можно выделить следующие.

1.

Формирование специализированного

страхового фонда денежных средств.

2.

Возмещение ущерба

и личное материальное обеспечение граждан.

3.

Предупреждение и

минимизация ущерба.

Функция формирования

специализированного страхового фонда реализуется в системе запасных и резервных

фондов , обеспечивающих стабильность страхования, гарантию выплат и возмещений.

Если в коммерческих банках аккумулирование средств населения с целью, например,

накоплений, и имеет место только сберегательное начало, то страхование через

функцию формирования специализированного страхового фонда несет

сберегательно-рисковое начало.

Также через эту функцию

решается проблема инвестиций временно свободных средств в банковские и другие

коммерческие структуры, вложения денежных средств в недвижимость, приобретения

ценных бумаг.

Вторая функция

страхования - возмещение ущерба и личное материальное обеспечение граждан.

Право на возмещение ущерба в имуществе имеют только физические и юридические

лица, которые являются участниками формирования страхового фонда.

2.1.3.Принципы

страхования

Страховая деятельность

основана на принципах эквивалентности и случайности.

Принцип

эквивалентности

выражает требование равновесия между доходами страховой компании и её

расходами. Для того, что бы страховая компания не обанкротилась её доходы

должны сбалансироваться с расходами.

Принцип случайности, события от которых страхуется,

носят случайный и неожиданный характер, в каждом конкретном случае не известно

будет ли вообще иметь место данное событие и когда оно наступит. Не страхуются

преднамеренно осуществлённые действия (например - поджог).

2.2 Этапы развития

страхования в России

2.2.1 Организация

страхового дела в России

Первоначальный смысл

страхования связан со словом «страх». В частности, выражение «страхование»

(страховка, подстраховка) иногда употребляется в значении поддержки в

каком-либо деле, гарантии удачи в чем-либо.

По дошедшим до нашего

времени источникам, еще в рабовладельческом обществе были соглашения, в которых

можно усмотреть черты договора страхования. Эти соглашения касались недвижимого

имущества, торговли, ссудных сделок, а также морского судоходства.

История страхования в

России имеет глубокие корни. Так, первым по времени было морское страхование.

Екатерина II, озабоченная развитием морской

торговли, издала в 1781 году «Устав купеческого водоходства, заключавший в себе

постановление о морском страховании». Страхование от огня начиналось в России

также во времена Екатерины II

(Россия считается родиной страхования от огневых рисков).

За короткое время

возникли новые страховые общества: в 1867 году – «Русское», в 1870 –

«Коммерческое», «Варшавское», «Русский Ллойд», в 1872 году – «Северное»,

«Якорь», «Волга».

В 1903 году 141

крупнейшая фирма центрального промышленного района создала в Москве Российский

взаимный страховой союз, осуществляющий страхование от огня движимого и

недвижимого имущества.

К 1913 году русские

страховые общества владели уже значительными капиталами (активы составляли 374

млн. руб.) и играли большую роль в экономике страны.

Страховое дело после

Октябрьской революции прошло три этапа:

·

Декретом СНК

РСФСР от 23 марта 1918 года учрежден государственный контроль над всеми видами

страхования, кроме социального, который возглавлялся Комиссариатом по делам

страхования.

·

Декретом СНК

РСФСР от 28 ноября 1918 года «Об организации страхового дела в Российской

республике» страховое дело было объявлено государственной монополией во всех

его видах.

·

Утверждение ЦИК и

СНК от 18 сентября 1925 года «Положения о государственном страховании в СССР»,

где было записано, что страхование во всех видах является государственной

монополией.

Главным управлением

государственного страхования в СССР был Госстрах. До 1958 года система

Госстраха была жестко централизованной в масштабе СССР. С 1958 года часть

системы Госстраха передается в ведение министерств финансов союзных республик.

С 1988 года начинается

демонополизация страхового дела в нашей стране. Демонополизация происходила в

системе Госстраха. Она выражалась в предоставлении страховым обществам

республик , краев и областей права наряду с едиными по стране видами

страхования проводить региональные виды имущественного и личного страхования.

2.2.2 Организация

страхового дела в Российской Федерации

Первую страницу в новой

истории российского страхования открыли страховые кооперативы, которые были

страховыми организациями, альтернативными бывшей системе Госстраха.

В конце 1988- начале 1989

годов в России действовало уже около 100 новых страховых организаций, а в

феврале 1989 года создано первое их объединение – Ассоциация советских

страховых организаций (АССО), объединившая страховые организации России,

Украины, Молдавии, Прибалтики.

В 1992 году после распада

СССР согласно Указу Президента РФ от 29 января 1992 года государственные и

муниципальные страховые предприятия могли преобразоваться в акционерные

страховые общества (АСО) закрытого и отрытого типов и в страховые товарищества

с ограниченной ответственностью (ТОО), а на базе правления Госстраха был создан

Росгосстрах.

Принятый Верховным Советом

Российской Федерации Закон РФ «О страховании» (подписан президентом РФ 27

ноября 1992 года № 4015-1 и введен в действие 12 января 1993 года), а ныне

Федеральный закон «Об организации страхового дела в Российской Федерации»,

определил общие понятия страхования и страховой деятельности, их существенные

признаки, дал определения объектов страхования, страховщика, страхователя,

застрахованного, выгодоприобретателя и страховых посредников, установил

значения терминов «страховая сумма», «страховой взнос», «страховая выплата»,

«страховой тариф». Закон установил общие законодательные требования к договору

страхования, обеспечению финансовой устойчивости страховщиков, государственному

надзору за страховой деятельностью, порядку лицензирования страховой

деятельности, страхованию иностранных граждан, лиц без гражданства и

иностранных юридических лиц на территории Российской Федерации. В законе также

затронуты вопросы разрешения споров и международных договоров.

Государственный надзор за

страховой деятельностью вначале осуществлял Государственный страховой надзор

РФ (Росстрахнадзор). В соответствии с Указом Президента РФ от 30 июля 1992 года

№ 1148 «О структуре центральных органов федеральной исполнительной власти»

Государственный страховой надзор был преобразован в Федеральную инспекцию по

надзору за страховой деятельностью, а Указом Президента РФ от 9 апреля 1993

года № 439 «О приведении указов Президента РФ в соответствие с Законом РФ «О

страховании» - в Федеральную службу России по надзору за страховой

деятельностью.

Указом Президента РФ от

14 августа 1996 года №1177 «О структуре федеральных органов исполнительной

власти» Федеральная служба России по надзору за страховой деятельностью была

передана в ведение Минфина России, где был создан департамент страхового

надзора.

Согласно Федеральному

закону от 31 декабря 1997 года № 157 – ФЗ «О внесении изменений и дополнений в

Закон РФ «О страховании» название закона изменено в редакции: «Об организации

страхового дела в Российской Федерации», а название «Федеральная служба России

по надзору за страховой деятельностью» заменено на «Федеральный орган

исполнительной власти по надзору за страховой деятельностью»

2.3 Страховые

дисциплины

Основы страховой

деятельности разрабатывают три дисциплины: экономика страхования, страховая

математика и страховое право. Экономика страхования исследует способы

оптимизации деятельности страховой компании с точки зрения ее резервной и

инвестиционной политики. На страховой математике базируются расчеты тарифов,

размеры страховых премий, достаточности страховых резервов и пр. Страховое

право регламентирует отношения между страховщиком и страхователем, а также

остальные взаимоотношения на страховом рынке.

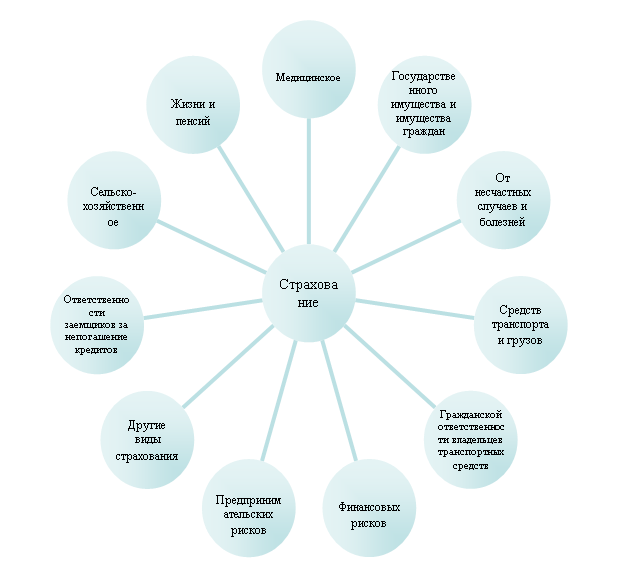

Классификация в

страховании

Страхование, как и любая

другая сфера деятельности человека, любая другая система знаний, требует

внутренней структурно-логической благоустроенности. Без такой благоустроенности

невозможно организовать сложное дело, выработать методологию научных

исследований, построить учебный процесс. Чтобы достичь необходимой

благоустроенности, применяют классификацию. И потребность в ней тем нужнее, чем

более сложный объект, который может быть классифицирован.

Страхование как наука,

как область знаний и как сфера бизнеса характеризуется многими специфическими

понятиями. Без классификации этих понятий невозможно выполнять ни теоретические

исследования, ни практическую работу в этой области. Поэтому классификации

страхования отводится особое внимание.

Страхование

классифицируется по объектам страхования и по роду опасностей. Страхование по

объектам общепринято и делится на страхование по отраслям, подотраслям и видам.

Страхование по роду опасностей применяется только в имущественном страховании.

Вид страхования представляет собой страхование однородных объектов от

характерных для них опасностей по соответствующим тарифным ставкам.

По форме собственности

страховые организации подразделяются на государственные и негосударственные,

реализующие свои услуги на внутреннем, внешнем и смешанном рынке в сфере

обязательного и добровольного страхования.

По формам организации

страхование бывает:

·

Государственным,

когда в качестве страховщика выступает государство;

·

Акционерным, где

страховщиком выступает частный капитал в виде различных обществ, с уставным

капиталом (акции, ценные бумаги), принадлежащим физическим лицам;

·

Взаимным

страхованием (общество взаимного страхования), когда негосударственные

организационные формы создаются физическими или юридическими лицами на долевой

основе и не с коммерческой целью, а с целью страховой защиты своих

имущественных интересов. В настоящее время эта форма не развита в нашей стране

из-за отсутствия правовой базы;

·

Медицинским

страхованием. Данная организационная форма страховой деятельности предназначена

для социальной защиты населения.

Основополагающим на рынке

страхования выступает объект страхования, разделяющийся на категории: имеющий

стоимость и не имеющий стоимость.

В зависимости от объектов

страхования различают отрасли страхования. Так, личное страхование разделяют

на:

1. Страхование жизни:

·

Смешанное или

связанное страхование жизни

·

Страхование

дополнительной пенсии

·

Страхование «на

дожитие»

·

Страхование

«аннуитет»

·

Страхование на

случай утраты трудоспособности и на случай смерти

·

Страхование детей

и престарелых родителей

·

Страхование

женщин на случай родов

·

Свадебное

страхование (к бракосочетанию)

·

Репродуктивное

страхование женщин

·

Страхование от

непредвиденных ситуаций

·

Страхование

инвестиционных вложений

·

Страхование от

алкоголизма и разводов и др.

Страхование жизни

представляет собой совокупность видов личного страхования, предусматривающих

обязанности страховщика по страховым выплатам:

·

На дожитие

застрахованного до окончания срока страхования или определенного договором

страхового возраста;

·

В случае смерти

застрахованного;

·

Пенсии (ренты,

аннуитета) застрахованному в случаях, предусмотренных договором страхования

Договоры страхования

жизни заключаются на срок не менее года.

2. Страхование от

несчастных случаев и болезней:

·

Страхование

туристов и путешественников;

·

Страхование

спортсменов;

·

Страхование детей

и школьников;

·

Страхование на

случай болезни (до 4-х месяцев);

·

Групповое

страхование туристов от несчастных случаев;

·

Страхование от

несчастных случаев на охоте;

·

Групповое

страхование от болезней;

·

Страхование

расходов на случай определенного заболевания или заражения

·

Страхование

потери дохода или болезни и др.

Страхование от несчастных

случаев и болезней представляет собой совокупность видов личного страхования,

предусматривающих обязанности страховщика по выплатам или фиксированной сумме в

размере частичной или полной компенсации дополнительных расходов

застрахованного, вызванных наступлением страхового случая.

В объем ответственности

страховщика по договорам страхования от несчастных случаев и болезней

включаются обязанности произвести обусловленную договором страхования или

законом страховую выплату при:

· Нанесении вреда здоровью

застрахованного вследствие несчастного случая или болезни;

· Наступления смерти застрахованного в

результате несчастного случая или болезни;

· Утрате (постоянной или временной)

трудоспособности (общей или профессиональной) несчастного случая или болезни,

за исключением видов страхования, относящихся к медицинскому страхованию.

3.Медицинское страхование

Медицинское страхование

представляет собой совокупность видов страхования, предусматривающих

обязанности страховщика по осуществлению страховых выплат(выплат страхового

обеспечения) в размере частичной или полной компенсации дополнительных расходов

застрахованного, вызванных обращением застрахованного в медицинские учреждения

за медицинскими услугами, включенными в программу медицинского страхования.

Отношения, возникающие

при проведении добровольного медицинского страхования, регулируются Законами РФ

«О страховании» и «О медицинском страховании граждан в РФ».

4.

Имущественное

страхование:

1)

страхование

средств наземного транспорта:

·

страхование

средств наземного транспорта

·

страхование от

кражи и поломок автомашин, мотоциклов, мопедов, тракторов, катеров и др.

·

транспортное

страхование грузов

·

страхование

грузов от хищения и регрессных претензий и др.

Страхование средств

наземного транспорта представляет собой совокупность видов страхования,

предусматривающих обязанность страховщика по страховым выплатам в размере частичной

или полной компенсации ущерба, нанесенного объекту страхования. Объектом

страхования здесь выступают имущественные интересы лица, о страховании которого

заключен договор, связанные с владением , пользованием, распоряжением

транспортным средством вследствие повреждения или уничтожения (угона, кражи)

наземного транспортного средства.

2)

страхование

средств воздушного транспорта. Страхование средств воздушного транспорта

представляет собой совокупность видов страхования, предусматривающих обязанности

страховщика по страховым выплатам в размере частичной или полной компенсации

ущерба, нанесенного объекту страхования. Объект страхования - имущественные

интересы лица, о страховании которого заключен договор, связанные с владением ,

пользованием, распоряжением воздушным судном вследствие повреждения или

уничтожения (угона, кражи) средства воздушного транспорта, включая моторы,

мебель, внутреннюю отделку, оборудование и др.

3)

страхование

средств водного транспорта. Страхование средств водного транспорта представляет

собой совокупность видов страхования, предусматривающих обязанности страховщика

по страховым выплатам в размере частичной или полной компенсации ущерба,

нанесенного объекту страхования. При этом объектом страхования выступают

имущественные интересы лица, о страховании которого заключен договор, связанные

с владением, пользованием, распоряжением водным судном вследствие повреждения

или уничтожения (угона, кражи) средства водного транспорта, включая моторы,

такелаж, внутреннюю отделку, оборудование и др.

4)

страхование

грузов. Страхование грузов - совокупность видов страхования, предусматривающих обязанности

страховщика по страховым выплатам в размере частичной или полной компенсации

ущерба, нанесенного объекту страхования. При этом объектом страхования

выступают имущественные интересы лица, о страховании которого заключен договор,

связанные с владением, пользованием, распоряжением грузом вследствие

повреждения или уничтожения (пропажи) груза (товаров, багажа или иных грузов),

независимо от способа его транспортировки

5)

страхование

других видов имущества, кроме перечисленных, а именно:

· страхование атомных рисков

· страхование государственного жилого

фонда

· страхование церквей, костелов,

мечетей, синагог, принадлежащих государству и переданных в пользование

религиозным организациям

· страхование жилья и садовых участков

· страхование электронного

оборудования, компьютеров, музыкальных центров, телевизоров, кинокамер,

фотоаппаратов, картин и др.

Страхование имущества

представляет собой совокупность видов страхования, предусматривающих обязанности

страховщика по страховым выплатам в размере частичной или полной компенсации

ущерба, нанесенного объекту страхования. Объектом страхования выступают

имущественные интересы лица, о страховании которого заключен договор, связанные

с владением, распоряжением, пользованием имуществом, вследствие повреждения или

уничтожения имущества иного, нежели перечисленное.

5.

Страхование

финансовых рисков.

Представляет собой

совокупность видов страхования, предусматривающих обязанности страховщика по

страховым выплатам в размере частичной или полной компенсации потери доходов

(дополнительных расходов) лица, о страховании которого заключен договор,

вызванной такими событиями как:

Þ

Остановка

производства или сокращение объема производства в результате оговоренных

событий

Þ

Потеря работы (

для физических лиц)

Þ

Банкротство

Þ

Непредвиденные

расходы

Þ

Неисполнение

(ненадлежащее исполнение) договорных обязательств контрагентом застрахованного

лица, являющегося кредитором по сделке

Þ

Понесенные

застрахованным судебные расходы (издержки)

Þ

Иные события

6.

Страхование

ответственности

Ответственность перед

третьими (физическими, и юридическими) лицами включает в себя страхование

задолженности и страхование на случай возмещения вреда (страхование гражданской

ответственности).

Самые распространенные из

них:

·

Страхование

гражданской ответственности перевозчика

·

Страхование

гражданской ответственности предприятий

·

Страхование

профессиональной ответственности (нотариальная деятельность, врачебная

деятельность и т.д.)

·

Страхование

ответственности за неисполнение обязательств

( страхование риска

невозврата, страхование риска несвоевременного погашения задолженности по

ссуде, страхование гражданской ответственности за финансовый ущерб)

·

Страхование

гражданской ответственности владельцев автотранспортных средств – страхование, предусматривающее

обязанности страховщика по страховым выплатам в размере полной или частичной

компенсации ущерба, нанесенного объекту страхования. При этом объектом страхования

здесь служат имущественные интересы лица, о страховании которого заключен

договор, связанные с обязанностью последнего в порядке, установленным

гражданским законодательством, возместить ущерб, нанесенный им третьим лицам в

связи с использованием автотранспортного средства.

Правовое регулирование

страховой деятельности.

Правовую основу страховой

деятельности составляют законодательные и подзаконные акты по страхованию:

1.

Конституция

Российской Федерации – правовой документ, имеющий наивысшую юридическую силу (

принята всенародным голосованием 12 декабря 1993 г.)

2.

Правовые

документы, имеющие высшую юридическую силу:

· Гражданский кодекс Российской

федерации (ГК РФ), часть вторая, гл. 48 «Страхование» (принят Государственной

Думой 22 декабря 1995г., введен в действие 1 марта 1996 г.);

· Федеральный закон «Об организации

страхового дела в Российской Федерации» (от 31 декабря 1997 г. № 157-ФЗ) определяет основные принципы государственного регулирования страхования,

регламентированы отношения между страховыми организациями и гражданами и

предприятиями, учреждениями; отношения страховых организаций между собой;

· Федеральный закон «Об основах

туристической деятельности в Российской Федерации» (от 24 ноября 1996 г. № 132-ФЗ);

· Федеральный закон «О медицинском

страховании граждан в Российской Федерации» (от 28 июня 1991 г. № 1500-1, с изменениями и дополнениями от 2 апреля 1993 г. № 4741-1);

· Федеральный закон «О защите прав

потребителей»;

· Указы Президента Российской

Федерации.

3.

Законодательные и

нормативные правовые акты, постановления Правительства и положения:

· «О Федеральном органе исполнительной

власти по надзору за страховой деятельностью» (Департамент страхового надзора

министерства финансов – Указ Президента РФ от 14.08.96 № 1177)

· Нормативные методические материалы,

издаваемые Федеральным органом исполнительной власти по надзору за страховой

деятельностью:

1)

условия

лицензирования страховой деятельности на территории Российской Федерации (от 12

декабря 1992 г. № 02-02/4 с изменениями и дополнениями от 22 января 1993 г.)

2)

методика расчета

нормативного размера соотношения активов и обязательств страховщиков и

Инструкция о порядке применения «Методики расчета нормативного размера

соотношения активов и обязательств страховщиков», утвержденные приказом Росстрахнадзора

от 30 октября 1995 г. № 02/02;

3)

правила

размещения страховщикам страховых резервов, утвержденные приказом Минфина РФ от

22 февраля 1999 г. № 16н (с изменениями от 16 марта 2000 г.)

4)

постановление

Правительства РФ от 16 мая 1994 г. № 491 «Об особенностях определения

налогооблагаемой базы для уплаты налога на прибыль страховщиками» ( с

изменениями от 7 июля 1998 года);

5)

рекомендации по

аудиторской проверке страховщиков от 13.03.95

6)

методики расчета

тарифных ставок по рискованным видам страхования ( утв. Распоряжением

Росстрахнадзора от 08.07.93 № 02-03-36) и другие.

4.

Юридические

документы:

· Договор страхования;

· Лицензия на страхование;

· Страховое свидетельство (полис или

сертификат);

· Условия (Правила) страхования;

· Учредительные документы (устав.

Правила страхования по видам).

Конституция РФ

декларирует основные стратегические направления развития страны, порядок формирования

органов государственной власти и местного самоуправления; определяет полномочия

законодательной, исполнительной и судебной властей, правовой статус Президента

РФ, органов федерального, регионального и местного самоуправления.

Гражданский кодекс РФ ,

являясь основным законом рыночной экономики, своими нормами охватывает и сферу

страхования.

В ГКРФ сформулированы

общие положения о формах страхования (обязательной и добровольной), договорах

страхования, правах и обязанностях субъектов правовых отношений; об интересах ,

страхование которых не допускается; о последствиях наступления страхового

случая; об основаниях по освобождению страховщика от выплаты страхового

обеспечения и страхового возмещения; о перестраховании, взаимном

государственном страховании.

Понимание и знание основных

понятий, изложенных в ГКРФ позволяет всем, кто соприкасается со сферами

страхования и туризма, единообразно их употреблять и использовать, что создает

благоприятные условия для разрешения возможных конфликтных ситуаций, ибо не

только незнание законов, но и непонимание их не освобождает от ответственности.

Надзор за страховой

деятельностью.

Федеральная служба страхового надзора является федеральным органом исполнительной

власти, осуществляющим функции по контролю и надзору в сфере страховой

деятельности (страхового дела).

Основные функции федеральной

службы страхового надзора:

· выдача страховщикам лицензий на

осуществление страховой деятельности;

· ведение единого Государственного

реестра страховщиков и объединений страховщиков, а также реестра страховых

брокеров;

· контроль за обоснованностью страховых

тарифов и обеспечением платежеспособности страховщиков;

· установление правил формирования и

размещения страховых резервов, показателей и форм учета страховых операций и

отчетности о страховой деятельности; выдача в предусмотренных законом случаях

разрешений на увеличение размеров уставных капиталов страховых организаций за

счет средств иностранных инвесторов, на совершение сделок с участием

иностранных инвесторов по отчуждению акций (долей в уставных капиталах)

страховых организаций, а также на открытие, филиалов страховыми организациями с

иностранными инвестициями;

· разработка нормативных и методических

документов по вопросам страховой деятельности (в пределах компетенции);

·

обобщение

практики работы страховых организаций, подготовка и представление в

установленном порядке предложений по развитию и совершенствованию законодательства

РФ о страховании. Лицензии на осуществление страховой деятельности выдаются на

основании заявлений страховщиков с приложением: учредительных документов;

свидетельства о регистрации; справки банка о размере оплаченного уставного

капитала (не ниже установленного законом минимума); экономического обоснования

страховой деятельности (бизнес-плана); правил по видам страхования; расчетов

страховых тарифов; сведений о руководителях и их заместителях.

(Перестраховщикам не требуется представлять бизнес-план, правила и расчет

тарифов.)

Лицензии выдаются на

проведение добровольного и обязательного личного страхования, имущественного

страхования и страхования ответственности, а также перестрахования, если

предметом деятельности страховщика является исключительно перестрахование. При

этом в лицензиях указываются конкретные виды страхования, которые страховщик

вправе осуществлять. Основанием для отказа в выдаче юридическому лицу лицензии

на осуществление страховой деятельности может служить несоответствие документов

требованиям законодательства РФ. При нарушении страховщиками этих требований

действие лицензии может быть приостановлено, ограничено, а если нарушения не

устраняются, лицензия может быть отозвана.

Федеральная служба

страхового надзора

вправе:

·

получать от

страховщиков установленную отчетность о страховой деятельности, информацию об

их финансовом положении;

·

производить

проверки соблюдения ими законодательства и достоверности представляемой

отчетности; при выявлении нарушений давать страховщикам предписания по их

устранению, а в случае невыполнения предписаний приостанавливать или

ограничивать действие лицензий этих страховщиков впредь до устранения

выявленных нарушений либо принимать решение об отзыве лицензий;

·

обращаться в

арбитражный суд с иском о ликвидации страховщика в случае неоднократного

нарушения последним законодательства, а также о ликвидации предприятий и

организаций, осуществлявших страхование без лицензии. На основании

Постановления Правительства РФ от 26 июня 1993 № 609 созданы территориальные

органы страхового надзора - региональные инспекции.

Их основные

функции - осуществление контроля за соблюдением требований законодательных и

нормативных актов о страховании, за обоснованностью страховых тарифов и

обеспечением платежеспособности страховщиков, за соблюдением правил

формирования и размещения страховых резервов; обобщение практики работы

страховщиков, страховых посредников и других участников страхового рынка,

представление в федеральную службу страхового надзора предложений по

совершенствованию практики надзора за страховой деятельностью и

законодательства о страховании; рассмотрение заявлений и жалоб физических и

юридических лиц по вопросам, связанным с нарушением законодательства Российской

Федерации о страховании и др. Территориальные органы страхового надзора

осуществляют свою деятельность под руководством федеральной службы

страхового надзора во взаимодействии с соответствующими органами

исполнительной власти субъектов РФ.

Совершенствование…

Действующая система

страхового законодательства в Российской Федерации включает системообразующие

нормативные акты Минфина России, иные нормативные акты, содержащие положения о

страховании, а также международные соглашения и договоры.

Принятые в период становления

страхового рынка, они в настоящее время требуют некоторой адаптации к

изменениям, произошедшим за этот период в жизни страны, к обозначившемуся росту

экономических показателей.

II Глава

Современное положение

рынка обязательного автострахования

Страхование – одна из

наиболее динамично развивающихся сфер российского бизнеса. Объемы операций на

рынке неуклонно растут. Так, объем страхового рынка России с 2000 по 2006 год

вырос в 3,5 раза.

Наблюдается ежегодный

рост страховых премий , в первую очередь, за счет развития имущественного

страхования. Коэффициент страховых выплат с 2002 по 2006 год сократился с 77,1%

до 57,3 %.

Доля страховой премии в

ВВП России начиная с2004 года снижается и составила в 2006 году 2,3%.

Доля обязательного

страхования на российском страховом рынке в 2006 году составила 44,8 %,

добровольного – 55,2%. Значительное изменение соотношения между обязательным и

добровольным страхованием произошло после введения в 2003 году системы

обязательного страхования гражданской ответственности владельцев

автотранспортных средств.

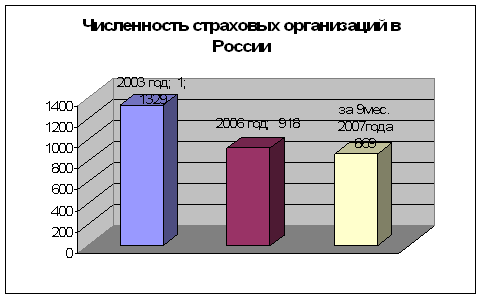

Наблюдается тенденция

сокращения численности страховых организаций.

Это связано с повышением

требований к минимальному уставному капиталу, а также с ужесточением контроля

со стороны ФССН.

Наибольшая доля страховых

организаций (61 %) представлена в организационно-правовой форме обществ с

ограниченной ответственностью; закрытые и открытые акционерные общества

составляют соответственно 21,1 % и 16,2%. Менее 5% организаций представлены в

форме унитарных предприятий.

Страхование ответственности владельцев автотранспортных

средств является наиболее известным видом страхования гражданской

ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда

стала возрастать интенсивность автомобильного движения, и увеличился риск

дорожно-транспортных происшествий. В большинстве развитых стран оно проводится

в обязательной форме, которая во многих европейских государствах (Финляндии,

Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй

мировой войны. Это обусловлено стремлением органов власти предоставить

потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С

другой стороны, обязательная форма проведения страховых операций, приводя

практически к полному охвату страхованием имеющегося в той или иной стране

парка автотранспортных средств (как правило, незастрахованными оказываются от 1

до 6% средств транспорта), обусловливает одно из ведущих мест данного вида

страхования в объеме собираемых страховых премий.

По данным исследования, которое проводил Российский

союз автостраховщиков (РСА) за прошедшие девять месяцев 2007 года страховые

компании заключили почти 25,2 млн. договоров ОСАГО (годом ранее – 22,6 млн.) и

собрали 52,621 млрд. рублей премии, что на 15,7% больше, чем в предыдущем году.

Страховщикам заявили об 1,26 млн. страховых случаев, из которых 1,21 млн.

случаев было урегулировано, тогда как в 2006 году было выплачено возмещение по

0,99 млн. случаям из 1,04 млн. произошедших. Объем выплат составил 27,749 млрд.

рублей, что на 24,5% выше данных по прошлому году. Таким образом, выплаты

составили 53% от поступлений при средней стоимости полиса 2 090 рубля, по

сравнению с 2006 годом полис подорожал на 76 рублей. Средний размер выплат

составил 22 980 рублей, что больше прошлогодней нормы на 433 рубля.

Рынок ОСАГО остается монополизированным – 50% или

26,1 млрд. рублей сборов за девять месяцев приходится на пятерку крупнейших

страховых компаний. 14,2 млрд. рублей всей премии по ОСАГО собрали компании

группы «Росгосстрах» (27%). Второе место по объему поступлений по ОСАГО в

январе-сентябре заняла «РЕСО-Гарантия» – 4,4 млрд. рублей (8,4%), на третьем –

«Ингосстрах» – 3,1 млрд. рублей (5,9%), на четвертом – «РОСНО» – 2,6 млрд.

рублей (4,9%), на пятом – «Страховой дом ВСК» – 1,7 млрд. рублей (3,3%).

Итоги

деятельности российских страховых компаний за 9 мес. 2007 г.

|

Компания

|

Премия,

млн. руб.

|

Выплаты,

млн. руб.

|

Уровень

выплат, %

|

| Прямое

страхование |

|

|

|

| Система

«Росгосстрах» |

38913 |

16700 |

42,91624907 |

| СГ«СОГАЗ» |

28934 |

11771 |

40,68224234 |

| «Ингосстрах» |

26485 |

12671 |

47,84217482 |

| РЕСО |

24726 |

8054 |

32,57300008 |

| Группа

РОСНО Allianz |

23067 |

9704 |

42,06875623 |

| ВСК |

13658 |

5644 |

41,32376629 |

| «Столичная

страховая группа» |

9265 |

4165 |

44,95412844 |

| «Согласие» |

8956 |

3512 |

39,21393479 |

| СГ

«КапиталЪ» |

8390 |

2888 |

34,42193087 |

| СГ

«Уралсиб» |

8120 |

4088 |

50,34482759 |

| Итого по

топ-10 |

190514 |

79397 |

41,67515248 |

| Общий объем

рынка |

365244 |

143167 |

39,19763227 |

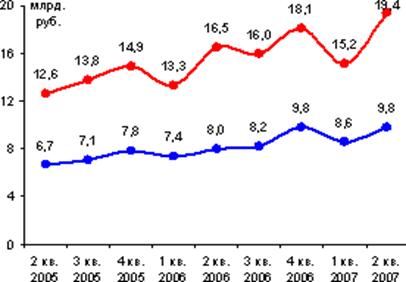

Объем премии

по ОСАГО за 1 полугодие 2007 г. составил 34,5 млрд. руб., увеличившись на 17,6%

по сравнению с 1 полугодием 2006 г. Страховые выплаты увеличились на 21,9% до

18,4 млрд. руб.

Характерной

тенденцией ОСАГО в последнее время является рост убыточности. В целом по рынку

уровень страховых выплат вырос на 2% с 51,5% в 1 полугодии 2006 г. до 53,5% за отчетный период. Однако в региональном срезе можно выделить два различных по

направлению процесса:

- крупнейшие страховщики федерального уровня стараются держать убыточность в

"узде" - среднее значение уровня выплат ТОП-10 по объему премий

сократилось на 1,7%% до 51,6% в 1 полугодии 2007 г.,

- у некоторых региональных страховщиков, в особенности, в Свердловской,

Кемеровской, Челябинской областях, в Республике Татарстан, уровень выплат по

ОСАГО достигает 80%.

Основных причин убыточности можно выделить три.

Во-первых, растет размер ущерба - увеличивается цена

ремонта, стоимость запчастей, инфляция, машины становятся дороже.

Во-вторых, граждане научились защищать свои права.

Появились адвокаты, специализирующиеся на делах по возмещению убытков от ДТП,

суды наработали необходимую практику. Если раньше у людей не было достаточной

информации и они не знали, как следует получать деньги по страховым случаям

ОСАГО, либо не обращались никуда вообще, либо допускали ошибки и не получали

возмещение, то теперь это уходит.

И в-третьих, к сожалению, страхование

автогражданской ответственности пока не начало в полной мере выполнять свои

воспитательные функции. Число дорожно-транспортных происшествий и травматизм,

связанный с ним, растет.

С рынка ОСАГО

безвозвратно ушли семь страховщиков, но пришли 13 новых компаний. Всего

количество участников достигло 167 и увеличилось на шесть страховщиков. Группа

постоянно действующих компаний, состоящая из 154 страховщиков, увеличила сбор

премии на 20,1%, а 13 вновь пришедших собрали 558 млн. руб. (1,6% от объема

премии ОСАГО).

По данным ФССН (Федеральная служба

страхового надзора), число жалоб граждан в органы страхового надзора за девять

месяцев 2007 года выросло на 40% по сравнению с аналогичным периодом прошлого

года. При этом в 63% случаев россияне жалуются на работу страховщиков ОСАГО.

Всего в

январе-сентябре 2007 года, по данным ФССН, было подано 7006 обращений граждан,

что на 39,4% больше, чем годом ранее. На долю ОСАГО пришлось 63% жалоб - 4119

обращений, из которых 2562 раза граждане жаловались на несоблюдение

страховщиками сроков рассмотрения обращений и осуществления выплат ОСАГО, а 724

раза - из-за занижения страховых выплат. Неудивительно, что в материалах ФССН

подчеркивается, что "наиболее острыми и социально значимыми остаются

проблемы, связанные с вопросами соблюдения страховыми организациями законодательства,

регулирующего ОСАГО".

Главными

причинами поступления жалоб по ОСАГО являются несоблюдение страховщиками сроков

рассмотрения обращений и осуществления выплат, занижение страховой выплаты,

отказ в страховой выплате.

Отмечается

рост общего количества обращений по сравнению с аналогичным периодом прошлого

года. Так, если за 9 месяцев 2006 года поступило 5027 обращений, то за 9

месяцев 2007 года - 7006. Рост количества обращений за указанный период

составил 39,4%.

А главными причинами жалоб граждан

являются несоблюдение страховщиками сроков рассмотрения обращений и

осуществления выплат, занижение страховой выплаты, отказ в страховой выплате.

Статистика

обращений граждан в ФССН с жалобами на страховщиков ОСАГО за три квартала 2007 г .

|

|

Количество

обращений, единицы

|

|

|

I квартал

|

II квартал

|

III квартал

|

|

Всего обращений

по ОСАГО

|

1488

|

1548

|

1383

|

| несоблюдение

сроков выплат и рассмотрения обращений |

868 |

894 |

800 |

| занижение

размеров выплат |

253 |

288 |

183 |

| обращения

из-за отказа в выплате |

339 |

316 |

287 |

|

Другие жалобы

|

927

|

1204

|

989

|

Совсем недавно (1 декабря 2007 года) Президент России подписал закон «О

внесении изменений в Федеральный закон «Об обязательном страховании гражданской

ответственности владельцев транспортных средств». Закон принят и уже опубликован

в «Российской газете»(5 декабря 2007 года).

Новый закон

об ОСАГО, значительно повышающий защиту интересов граждан и юридических лиц при

страховании автомобиля, вступит в силу с 1 марта 2008 года.

Законом

вводится облегченная процедура оформления ДТП (Европейский протокол) - с

01.12.2008 года можно будет получить выплаты, не вызывая ГИБДД, а просто

направив заявление страховщику, в случаях, отвечающих следующим условиям:

1.

В ДТП

отсутствуют потерпевшие, жизни и здоровью которых мог быть причинен вред;

2.

ДТП

произошло с участием двух транспортных средств, ответственность владельцев

которых застрахована в соответствии с настоящим Федеральным законом;

3.

У

водителей, причастных к ДТП, есть взаимное согласие в оценке размера ущерба,

причиненного имуществу, и он не превышает 25 тысяч рублей;

4.

Расположение

транспортных средств зафиксировано в извещениях о дорожно-транспортном

происшествии, оформленных водителями в соответствии с правилами обязательного

страхования, и не вызывает разногласий.

Важные

изменения вносятся в Закон относительно размера страховой суммы в случае

причинения вреда жизни и здоровью. Предполагается снять ограничение общей

страховой суммы на всех потерпевших (ранее лимит составлял 240.000 рублей).

Теперь, в соответствии с поправками, каждый потерпевший, чьей жизни или

здоровью был причинен ущерб, будет иметь право на возмещение в пределах 160.000

рублей.

Исключается

также фактически не применявшаяся норма, в соответствии с которой страхователь

должен был за 2 месяца предупреждать страховую компанию о том, что он не будет

продлевать договор ОСАГО.

Кроме того,

поправки к закону об ОСАГО исключают обязанность страхования прицепов к

легковым транспортных средствам, принадлежащим физическим лицам, вводят

возможность проведения экспертизы сотрудниками страховщика, увеличивают срок

рассмотрения заявления о выплате по законопроекту (с 15 до 30 дней), а также

предусматривают ряд других изменений.

Большая часть

изменений направлена на расширение прав страхователей. В частности,

предусмотрена уплата страховщиком пени за просрочку выплаты в размере одной

семьдесят пятой ставки рефинансирования Центрального Банка Российской

Федерации, действующей на день, когда страховщик должен был исполнить это

обязательство, от страховой суммы по виду возмещения вреда каждому

потерпевшему. Граждане смогут также заключать договоры страхования на

ограниченный период использования транспортного средства - 3 месяца (ранее было

6 месяцев).

В отношениях

между участниками рынка ОСАГО произойдут существенные изменения.

Во-первых,

все страховщики ОСАГО должны будут заключить между собой соглашение о прямом

возмещении убытков. Расчеты между страховщиками должны будут производиться

путем возмещения суммы оплаченных убытков по каждому требованию, либо исходя из

числа удовлетворенных требований в течение отчетного периода и средних сумм

выплат. Конкретные требования к соглашению о прямом возмещении убытков, порядок

взаиморасчетов между страховщиками, а также особенности бухгалтерского учета по

операциям, связанным с прямым возмещением убытков, будут устанавливаться в

нормативных актах Минфина РФ.

Во-вторых,

существенно изменится статистика убытков страховых компаний, участвующих в

ОСАГО. В частности, упрощение процедуры оформления ДТП с незначительным ущербом

(до 25 000 рублей) однозначно приведет к росту количества заявляемых страховых

событий. Сегодня, в условиях, когда полагается вызывать ГИБДД по мелким

убыткам, определенная часть страховых случаев остается латентными – чтобы

избежать потерь времени, многие граждане при незначительных ДТП просто

разъезжаются, не желая тратить время на ожидание ДПС и дальнейшее оформление в

страховой компании. Облегченная процедура переведет эти случаи в разряд

фактически заявляемых убытков. Общий рост числа страховых случаев, по моему

мнению, составит минимум 15 %, причем не только за счет ранее не заявляемых

мелких убытков, но и за счет активизации действий мошенников.

Средний

размер страховой выплаты, напротив, вопреки некоторым прогнозам, в связи с

переходом на систему прямого урегулирования не вырастет, поскольку для

избежания этого разработчиками предусмотрен соответствующий механизм. По

планируемому порядку взаимодействия, расчеты между страховщиками, скорее всего,

будут производиться по фиксированным нормам. А значит, ни один прямой страховщик

не будет заинтересован завышать выплату своему клиенту, распоряжаясь, по сути,

средствами страховщика-эмитента полиса виновника, а будет вынужден производить

оптимальную выплату, основанную на реальной калькуляции.

Прямое

урегулирование активизирует совместную работу страховщиков в области

предупреждения мошенничества. Они будут вести обмен информацией по выплатам,

производимым друг за друга, посредством единого программного обеспечения. Без

этого инструмента механизм работать просто не будет. Проводимый Российским

Союзом Автостраховщиков аудит состояния информационных систем показывает, что

страховщики уже сегодня имеют техническую возможность обмениваться необходимыми

данными. Более того, РСА в ближайшее время планирует пересмотреть перечень

параметров, подлежащих учету по договору ОСАГО в информационных системах

страховщиков.

В рамках

масштабного изменения нормативной базы ОСАГО предполагается затронуть и такую

давно обсуждаемую проблему, как изменение ряда региональных тарифных

коэффициентов. Статистика однозначно подтверждает необходимость пересмотра

значения коэффициента для населенных пунктов, имеющих Кт=0,5, а также части

населенных пунктов с Кт=1 и 1,3. В противном случае страховщики просто будут

вынуждены уйти с рынков этих регионов, поскольку продолжать их дотирование за

счет территорий с более высоким коэффициентом не представляется возможным.

Еще одна

правовая проблема прямого урегулирования связана с механизмом возможной

ликвидации компаний-страховщиков ОСАГО. После отзыва лицензий у ряда компаний

за последние 2 года, страховое сообщество отчетливо представляет себе, какие

последствия для участников прямого урегулирования может повлечь за собой уход

страховщиков с рынка. Именно по этой причине, при разработке концепции прямого

урегулирования, в техническое задание проекта была внесена такая задача, как

обеспечение исполнения обязательств. Взаиморасчеты при прямом урегулировании

будут производиться через клиринговый центр, у которого должны быть прописаны

механизмы финансовых гарантий, и если какой-либо страховщик не сможет

рассчитаться по своим договорам в определенный день, то средства будут

списываться с его депозита. Только таким способом можно защитить интересы

добросовестных компаний.

Для

возможного урегулирования разногласий и спорных ситуаций до введения прямого

урегулирования страховщики должны будут разработать и принять единые формы

документов, стандарты урегулирования. Вероятно, будет также создан специальный

орган (третейский суд), задачей которого станет рассмотрение спорных ситуаций и

принятие решений по таким случаям.

По поводу изменений в закон «Об

обязательном страховании гражданской ответственности владельцев транспортных

средств» существуют различные мнения, в том числе и такое.

Последние новации в законодательстве об

ОСАГО без изменения тарифов приведут к тому, что участники рынка ОСАГО

разделятся на три группы. В первую из них попадет пять-шесть страховщиков

федерального уровня, которые будут работать на рынке ОСАГО еще несколько лет,

компенсируя убытки по ОСАГО прибылью по иным видам страхования. Во вторую,

наиболее многочисленную группу попадут компании среднего уровня, которые в

течение полутора лет сами откажутся от лицензий на ОСАГО. В третью группу

попадут небольшие региональные компании, которые будут генерировать убытки по

ОСАГО в прогрессии. Остальные будут ухудшать качество обслуживания, задерживать

или вообще не выплачивать возмещения. Понятно, что клиенты чаще будут

жаловаться в ФССН на недобросовестные компании. Жалобы в ФССН от граждан будут

поступать чаще, еще и потому, что как только произойдет введение прямого и

упрощенного урегулирования, то увеличение количества обращений в страховые

компании будет неизбежным.

Но, если говорить об обязательном

страховании гражданской ответственности владельцев транспортных средств, то

федеральный закон, определяющий правовые, экономические и организационные

основы обязательного страхования гражданской ответственности владельцев

транспортных средств действует на территории России всего около четырех лет (с

01.01.04) года. Закон относительно «молодой» и требует серьезных и

значительных доработок.

Какие же процессы могут

существенно повлиять на страховой рынок в 2008 году? В первую очередь аналитики

указывают на тенденцию укрупнения страхового бизнеса.

В 2007 году по сравнению

с 2006-м значительно выросло количество сделок по созданию страховых групп (с 5

до 13). Продолжением этого процесса в 2008 году станет существенный рост

концентрации страхового бизнеса и удаление с рынка мелких страховых

организаций. Рост концентрации может составить за 5 лет почти 15 процентных

пунктов.

В перспективе, когда на

ведущих страховщиков будет приходиться не менее 80% от объема премии,

отечественный страховой рынок будет ближе к европейскому рынку страхования как

по своему размеру и качеству, так и по составу участников.

Президент "Столичной

страховой группы" Юрий Горбатов отмечает, что в числе первых двадцати

крупнейших страховых компаний пока еще больше страховщиков, которые не проданы,

поэтому следует ожидать новых сделок по приобретению компаний. "Но в

отношении покупки компаний и создания страховых групп конкуренцию западным

страховым компаниям могут составить отечественные страховщики. И вряд ли

массовые сделки по поглощению затронут средние региональные компании - это

перспектива отдалена на следующие два-три года", - говорит он.

Главной проблемой 2008

года эксперты называют вступление в силу поправок в закон об ОСАГО.

Прямое урегулирование,

"европейский протокол", увеличение лимита выплат по "жизни и

здоровью" являются однозначным плюсом для потребителя. Однако введение

подобных поправок без адекватного увеличения тарифов может привести к очень

плачевным последствиям для рынка - убыточность по ОСАГО будет запредельной.

При этом уже сегодня в

программе действуют некорректные коэффициенты и в первую очередь КТ

(коэффициент преимущественного территориального использования транспортного

средства, определяемого по месту регистрации собственника). Этот показатель

срочно нуждается в корректировке. В этих условиях компании, в чьих портфелях

ОСАГО занимает слишком большую долю, окажутся в крайне затруднительном

положении.

Бурный рост

автокредитования, увеличение автопарка физических и юридических лиц будут

продолжаться, по мнению аналитиков, и в следующем году. По прогнозам

"Ингосстраха", в 2007 году рынок автокаско вырастет на 53-55% и

составит около 120 млрд руб.

Тенденция наступающего

года, на которую указывают специалисты, - активное продвижение страховых

компаний в регионы.

Рынок Москвы и крупных

городов фактически пересыщен, поэтому страховщики уделяют особое внимание

развитию региональной составляющей своего бизнеса.

Этап массового открытия

филиалов крупнейшими компаниями близок к завершению, следующая задача -

повысить эффективность региональной сети и нарастить обороты. Все это в

совокупности с ростом практически всех остальных сегментов рынка даст прирост

официальных показателей рынка страхования в 2008 году на уровне около

20%".