Курсовая работа: Теория экономической неопределенности и риска и их оценка в экономике России

Курсовую работу выполнил: студент 1 курса ИМЭ Маркидонов Т.С.

Министерство общего и профессионального

образования Российской Федерации

Главное управление общего и

профессионального образования

Иркутский Государственный Университет

Институт Математики и Экономики

Иркутск 2000

Введение.

Риск присущ любой сфере человеческой деятельности, так

как связан с множеством условий и факторов, влияющих на положительный исход

принимаемых людьми решений. Любое наше действие, оказывающее влияние на

будущее, имеет неопределенный исход. Когда мы направляем деньги на свой счет,

мы не знаем, какова будет их покупательская способность в тот момент, когда нам

захочется ими воспользоваться. Неизвестна будущая стоимость акций, купленных

сегодня, неизвестна оплачиваемость специальности, которую желает получить

студент, обучающийся в ВУЗе. Итак, когда люди не уверены в будущем, говорят,

что они идут на риск. В повседневной жизни очень много факторов риска - риск

попасть в автокатастрофу, риск быть ограбленным или заболеть. Риск - это часть

жизни. И ни какая гениальность, никакие способности человека не могут устранить

его. Люди могут лишь частично защитить себя от последствий подобных событий

посредством уменьшения риска, например, путем его объединения в форме

страхования.

Как мы видим, понятие риска встречается чаще всего

тогда, когда речь идет о деньгах и благосостоянии человека. Поэтому с

возникновением и развитием капиталистических отношений появляются различные

теории и разделы риска. Так, финансовый риск стал родоначальником

самостоятельной дисциплины в экономической теории, именуемой риск-менеджментом.

В настоящее время в России чрезвычайно сложно найти

нужную литературу по современной экономике, в частности, по риску и

неопределенности. Это не удивительно, ведь с приходом советской власти риск был

объявлен буржуазным понятием. С идеологической точки зрения риск никак не

сочетался с провозглашенным плановым характером развития экономики.

Административно-командная система стремилась к уничтожению предпринимательства

вместе с неизбежным ее условием - риском. Определения риска не было даже в советских

энциклопедических словарях. Но мне все же не хотелось бы преждевременно критиковать

такие действия правительства, поскольку его последствия начали проявляться в полной

мере лишь после перестройки.

До конца 80-х годов российская экономика

характеризовалась достаточно стабильными темпами развития. Первыми признаками

проявления кризиса явились негативные процессы в инвестиционной сфере (снижение

ввода основных производственных фондов), результатом чего стало снижение

объемов произведенного национального дохода, промышленной и сельскохозяйственной

продукции. В конечном итоге, именно неправильная оценка финансовых рисков

привела к кризису 17 августа 1998 г.

Сегодня в нашей стране, с переживающей кризис переходной

экономикой, чрезвычайно важен правильный анализ рисков. Полезным было бы в

срочном порядке восполнять недостаток соответствующей экономической литературы,

т.е. срочно перевести на русский язык лучшие западные учебники по экономике и

предпринимательству. Однако следует учесть, что эти учебники рассчитаны на

западного читателя, который с детства живет в рыночной среде и которому не надо

объяснять, что такое рынок, что означают финансовые термины, как читать

финансовую прессу.

Таким образом, в сложившейся экономической ситуации, к

проблемам экономической неопределенности и риска следует подходить более

основательно.

1. Понятие неопределенности и риска

1.1 Понятие риска

Как отмечают Р.Хеберт и А.Линк, американские

исследователи исторического развития предпринимательских концепций, место риска

в теории предпринимательства - тема, по которой авторы как в прошлом, так и в

настоящем продемонстрировали мало склонности к согласию.[1]

Вместе с тем анализ риска и неопределенности в предпринимательстве стал

обязательным элементом и инструментом исследования.

Впервые понятие риска в качестве функциональной

характеристики предпринимательства было выдвинуто в XVII в. французским

экономистом шотландского происхождения Р.Кантильоном. Он рассматривал

предпринимателя как фигуру, принимающую решения и удовлетворяющую свои интересы

в условиях неопределенности.

Прибыли и потери предпринимателя есть следствия риска и

неопределенности, сопровождающим его решения. Сама прибыль или доход зависят от

разницы между вполне определенной закупочной ценой факторов производства или

товаров, и той неопределенной ценой, по которой их или результирующий продукт

можно будет продать.

Предприниматель постоянно улавливает движение цен

соответственно возможности прибыли и тем самым служит субъектом процесса

установления баланса между спросом и предложением на различных рынках.

Важно подчеркнуть, что предприниматель по Р.Кантильону -

это любой индивид, обладающий предвидением и желанием взять на себя риск,

устремленный в будущее, чьи действия характеризуются и надеждой получить доход,

и готовность к потерям.

В

целом же, по признанию авторитетных экономистов, работа Р.Кантильона впервые

вывела предпринимателя в центр рыночной системы, фактически стала началом

научного подхода к предпринимательской тематике, заложив целый ряд

фундаментальных основ для последующих теоретических исследований в этом

направлении.

Развитие концепции риска - важнейшего элемента

предпринимательской функции - прежде всего связано с исследованиями природы

дохода предпринимателя. Последователи Р.Кантильона в оценке риска как

существенной характеристики придерживались в принципе схожих взглядов, а

именно: предпринимательский доход или его часть в той или иной форме является

платой за риск и качественно отличается от дохода (прибыли) на авансированный

капитал и заработной платы.[2]

Представитель немецкой классической школы XIX в. Й. фон

Тюнен, пытаясь определить величину предпринимательского дохода или

"выигрыша", прямо связывал его появление с предпринимательским

риском. При этом исходной предпосылкой, считал Тюнен, является то

обстоятельство, что "... не существует такой страховой компании, которая

застрахует от любого вида риска, связанного с бизнесом. Всегда часть риска

должен брать на себя предприниматель".

Выявление дохода предпринимателя относительно теории

риска впервые, хотя и в неявной форме, вводит в экономический анализ

предпринимательской функции понятие вмененных потерь или прибылей в результате

неиспользования альтернативного курса действий (opportunity costs). По Тюнену,

ожидания предпринимателя отражают сознательный выбор в пользу неопределенной,

чреватой риском потерь, ситуации. В случае неблагоприятной для него ситуации он

может потерять все в отличие от служащего. Таким образом, в описанной немецким

экономистом ситуацией, выигрыш должен быть как минимум равен доходу служащего,

однако предприниматель рискует, и чем больше этот риск, тем больше должен быть

выигрыш по сравнению с возможными потерями, т.е. с минимальным доходом.

В общий доход предпринимателя также составной частью

входит, помимо вознаграждения за риск, и вознаграждение за предпринимательское

искусство. В основе этого дохода - деятельность предпринимателя как новатора. И

как новатор-изобретатель, предприниматель вознаграждается за эту функцию из

суммы экономического эффекта от применяемого им данного усовершенствования или

изобретения. Таким образом, соединив в лице предпринимателя исполнение функций

несения риска и реализации нововведений, Тюнен преодолел известную

односторонность взглядов основоположника теории предпринимательства

Р.Кантильона (только несение риска).[3]

Еще один представитель немецкой классической школы, Г.

фон Мангольдт, опубликовал в 1855 году работу "Действительное назначение

предпринимателя и истинная природа предпринимательской прибыли". В центр

своих теоретических исследований предпринимательства он поставил несение риска

как важнейшую ролевую функцию предпринимателя, однако, попытался более подробно

рассмотреть ее в производственной плоскости. "То, что само по себе

является неотделимым от понятия "предприниматель", заключается, с

одной стороны, во владении ... контролем за произведенной продукцией, а с

другой - в принятии на себя ответственности за любого рода возможные убытки.

Относительно теории риска Мангольдт разделил понятия "производства на

заказ" и "производство на рынок". В производстве на заказ

гарантирован доход, поскольку заранее ясен заказчик и определена цена, следовательно,

риск минимален или вообще отсутствует. В подобных ситуациях фактически

устраняется неопределенность, сопутствующая процессу между началом производства

и продажей конечного продукта. В производстве на рынок такая неопределенность

присутствует, так как продукт предназначен для продажи при неопределенном

спросе и неизвестной цене.

Относя деятельность предпринимателя к "производству

для рынка", Мангольдт первым ставит вопрос об оценке степени риска,

который несет предприниматель. Для его оценки он вводит в свое исследование

фактор времени. Чем больше отрезок времени, отделяющий начало производства

товара, и его продажей, тем больше неопределенность успеха, больше риск

возможных потерь для предпринимателя и соответственно больше ожидаемое

вознаграждение. Предприниматель берет на себя всю тяжесть решений, связанных с

преодолением возможных колебаний инвестиций и денежных поступлений во времени.

Отсюда, по Мангольдту, и практическое разрешение экономической функции несения

риска в ролевом назначении предпринимателя принимать решения в неопределенной

окружающей среде. При этом предприниматель Мангольдта остается в рамках

приспособления к обстоятельствам, т.е. пассивной либо активной реакции на

изменяющуюся не по его воли ситуацию. Но вместе с тем именно предприниматель

Мангольдта впервые получает временный горизонт своей деятельности, что заложило

основы для дальнейших разработок вопросов предпринимательского риска и

соответствующего предпринимательского дохода.[4]

Наиболее полное развитие фактор риска как важнейшая

составляющая предпринимательской функции получила у американского экономиста

Фрэнка Найта. Ф.Найт связывал появление предпринимательского дохода не с любым

видом риска. Более того, туманность и нечеткость предшествующих исследований

риска в предпринимательской функции он считал следствием отсутствия четкого

понимания существенных разных видов риска, не обязательно относимых к

предпринимателю.

Риск, по Ф.Найту, представляет собой объективную вероятность

того или иного события, и может быть выражен количественно, в частности, в виде

математически вероятностного распределения доходов. Чем больше вероятность

стандартного отклонения от ожидаемой величены при таком распределении, тем

меньше риск, и наоборот.

В то же время существует неопределенность, означающая,

что ожидаемый доход в принципе может быть получен, однако вероятность такого

события нельзя измерить или просчитать. К таким ситуациям Ф.Найт относил,

например, невозможность предсказать поведение или направленность

потребительского спроса.

Риск, измеренный вероятностным распределением, следует

относить к категории страхуемых заранее. Именно риск как таковой учитывается в

первоначальных инвестиционных решениях и превращается, по словам Ф.Найта, в

"постоянный элемент издержек" в виде страховки. В таком качестве риск

не может являться фактором неопределенности для предпринимателя и,

соответственно, служить причиной его прибыли или потерь.

1.2 Понятие

неопределенности

В дополнение к риску необходимо рассматривать

"настоящую" неопределенность, в которой проявляется

предпринимательская функция и формируется его доход. Именно нестрахуемая

неопределенность, не учитываемая в ожиданиях инвесторов-собственников капитала,

становится "средой" деятельности предпринимателя. Остаток дохода,

который получает предприниматель, формируется после удовлетворения всех

обязательств, в том числе и по страхованию риска. Размер же этого остатка

зависит частично и от предпринимательских способностей, и умения "пройти"

сквозь неопределенность, а также, и от характера сочетания случайных факторов с

окружающими экономическими условиями. В результате, "только тот риск ведет

к предпринимательской прибыли, который представляет собой уникальную

неопределенность, вытекающую из принятия конечной ответственности, что по своей

природе не может ни страховаться, ни капитализироваться, ни компенсироваться

жалованием".

Неопределенность относительно будущего - неотъемлемая

черта каждого дня, и только те индивидуумы, которые имеют с ней дело постоянно

в своих экономических ожиданиях, являются предпринимателями. Р.Кантильон

считал, что функция предпринимательства - действовать в неопределенности, в ней

находить источник удовлетворения своих материальных потребностей, и эта функция

легла в основу его концепции рыночной системы.

Именно такая трактовка предпринимателя обозначила

направление для исследователей, разделявших точку зрения Р.Кантильона на риск

как на важнейший аспект предпринимательской функции.

Мотивом личной ответственности за принятые решения в

условиях неопределенности отличаются и исследования Г.Шекла. Для него

характерно вообще отрицание состояние равновесия, вне которого только и может

существовать предприниматель, и нарушение которого является направлением его

деятельности. При этом в качестве важнейших функций он выделяет перенесение

неопределенности и принятие решений. Последнее осуществляется на интуитивном

или инстинктивном уровне с полной ответственностью за него. Неопределенность

также является "состоянием ума", чем-то субъективным, однако,

ограниченным возможностями как личными, так и окружающей среды.[5]

Исследования Ф.Найтом природы предпринимательского

дохода легли в основу современных точек зрения на риск и неопределенность. Его

результаты дают возможность оценить границы между традиционным управлением

корпорацией и предпринимательством.

Сущность и причины

неопределенности и риска

Экономическая деятельность реализуется в условиях

неоднозначности протекания реальных социально-экономических процессов,

многообразия возможных состояний и ситуаций реализации решения, в котором в

будущем может оказаться хозяйствующий субъект. Риск объективно составляет

неизбежный элемент принятия любого хозяйственного решения в силу того, что

неопределенность - неизбежная характеристика условий хозяйствования. В момент

принятия решения не всегда невозможно получить полные и точные знания об

отдаленной во времени среде реализации решения, обо всех действующих или

потенциально могущих проявиться внутренних и внешних факторах. Объективно

существует и неустранимая неопределенность, имеющая место при принятии решений,

приводящая к тому, что риск никогда не бывает нулевым. Следствием этого

является неуверенность в достижимости поставленной цели, и в результате реализации

выбранного решения намеченная цель в большей или меньшей степени не

достигается.

Источников неопределенности несколько, но, прежде всего

- это неполнота, недостаточность наших знаний об экономической сфере,

окружающем мире. С подобного рода неопределенностью человек столкнулся очень

давно, когда стал принимать осмысленные решения. Неосведомленность о законах

природы мешала производственной деятельности, не позволяла эффективно вести

хозяйство.

Другой источник неопределенности - это случайность, то,

что в сходных условиях происходит неодинаково, что заранее нельзя предугадать.

Спланировать каждый данный случай невозможно. Выход оборудования из строя и

внезапное изменение спроса на продукцию, неожиданный срыв поставки сырья - все

это проявление случайности.

Есть и третья причина неопределенности -

противодействие. Так, противодействие может проявляться в случае нарушения

договорных обязательств поставщиками, при неопределенности спроса на продукцию,

трудностях ее сбыта.

Вследствие этих причин и проводится различие между

риском и неопределенностью. Неопределенность означает недостаток информации о

вероятных будущих событиях, риск же означает ситуацию, в которой люди точно не

знают, что случится, но представляют вероятность каждого из возможных исходов.

В отличие от неопределенности, риск является измеримой величиной, его

количественной мерой может служить вероятность благоприятного или

неблагоприятного исхода.

Для понимания природы предпринимательского риска

фундаментальное значение имеет связь риска и прибыли. Адам Смит в

"Исследованиях о природе и причинах богатства народов" писал, что

достижение даже обычной нормы прибыли всегда связано с большим или меньшим

риском.[6]

Известно, что получение прибыли предпринимателю не гарантировано,

вознаграждением за затраченные им время, усилия и способности могут оказаться

как прибыль, так и убытки.

Предприниматель проявляет готовность идти на риск в

условиях неопределенности, поскольку наряду с риском потерь существует

возможность дополнительных доходов. Й. Шуймпетер в книге "Теория экономического

развития" пишет о том, что если риски не учитываются в хозяйственном

плане, тогда они становятся источником, с одной стороны, убытков, а с другой -

прибылей. Можно выбрать решения, содержащие меньше риска, но при этом меньше

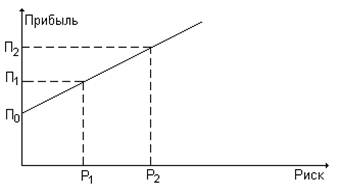

будет и получаемая прибыль. На рис.1 показана зависимость риска и прибыли.

Более высокий риск связан с вероятностного извлечения более высокого дохода.[7]

Рисунок 1

Из графика видно, что нулевой риск обеспечивает самый

низкий доход (0; П0), а при самом высоком риске Р = Р2. прибыль имеет наиболее

высокое значение П = П2 (П2 > П1> П0). Отсюда справедлива поговорка:

"кто не рискует, тот не пьет шампанского". Иными словами, для

получения экономической прибыли предприниматель должен осознанно пойти на

принятие рискового решения.[8]

Можно с уверенностью сказать: неопределенность и риск в

предпринимательской деятельности играют очень важную роль, заключая в себе

противоречие между планируемым и действительным, то есть источник развития

предпринимательской ъдеятельности. Внешняя среда включает в себя объективные экономические

и социально-политические условия, в рамках которых фирма осуществляет свою

деятельность, и к динамике которых она вынуждена приспосабливаться.

Неопределенность ситуации предопределяется тем, что она зависит от множества

переменных, контрагентов и лиц, поведение которых не всегда можно предсказать с

приемлемой точностью. Сказывается также и отсутствие четкости в определении

целей, критериев и показателей их оценки (сдвиги в общественных потребностях и

потребительском спросе, появление технических и технологических новшеств,

изменение конъюнктуры рынка, непредсказуемые природные явления).

Отношение к риску у людей можно разделить на три группы:

предпочтение риска, антипатия к риску и нейтралитет к риску. Оценка риска и

выбор решения во многом зависят от человека, его принимающего. Одна и та же

рискованная ситуация характеризуется разными предпринимателями неодинаково,

поскольку риск воспринимается сугубо индивидуально. Немало зависит от того, что

возьмет верх - предчувствие успеха или неудачи. Предприниматели, имеющие

нейтралитет к риску, обычно консервативного типа, и избегают рискованных

решений, связанных с нововведениями.[9]

В принятии предпринимателем решения, связанного с

риском, важную роль играет его информированность, опыт, квалификация, деловые

качества. Предприниматель предрасположен к рискованным решениям в том случае,

если уверен в профессионализме исполнителей. Также готовность идти на риск в

немалой степени определяется воздействием результатов реализации предыдущих

решений, принятых в тех же условиях. Ошибки, допущенные ранее, в аналогичной

ситуации, диктуют выбор более осторожной стратегии. Принципиальное решение о

принятии рискового проекта зависит для предпринимателя, принимающего это

решение, от его предпочтений между ожидаемой доходностью (рентабельностью)

вкладываемых в этот проект средств и их надежностью, которая в свою очередь

понимается как вероятность получения доходов с наименьшей степенью риска.

Указанные предпочтения предпринимателя обычно отражаются

в так называемой карте его предпочтений между ожидаемой коммерческой

эффективностью вложенных средств, то есть доходностью, рентабельностью и их

риском. Эта карта предполагает также учет нескольких уровней полезности для

предпринимателя.

Кривые на карте предпочтений имеют положительный наклон,

так как из сопоставляемых критериев один - позитивный, а другой - негативный.

Изображенные на рисунке кривые носят название "кривых равных

предпочтений" или "кривых безразличия", так как каждая из них

отражает своими точками равные предпочитаемые для предпринимателя условия

эффективности и рискованности решения.

Приемлемых уровней удовлетворенности (полезности) может

быть несколько. На приведенном рисунке их три, из них наиболее низкий из всех

приемлемых уровень F1 наиболее высокий — F3 .Уровень F1 ниже, чем уровень F2

так как при одной и той же ожидаемой доходности решения в первом случае (для

F1) величина риска R3 больше, чем риск R1 во втором случае (для F3). Сочетание

же ожидаемой рентабельности решения и его рискованности, отвечающее одной из

точек кривой равных предпочтений для уровня F3, оказывается тогда за счет более

высокой ожидаемой доходности вложений в данное решение (хотя и при большем

риске) боле привлекательным для предпринимателя, соответствует более высокому

уровню полезности для него. Карта предпочтений предпринимателя должна быть

построена для него либо им самим, либо с помощью частных экспертов на основе

обработки данных анализа решений, которые принимались ранее.[10]

2. Виды рисков

2.1 Классификация

рисков

К настоящему времени в экономической теории еще не

разработано общепринятой классификации рисков. Это связано с тем, что на

практике существует очень большое число различных проявлений риска, причем, в

силу традиции один и тот же вид риска может обозначаться разными терминами.

Кроме того, зачастую оказывается весьма сложным четко разграничивать отдельные

виды риска.

В общем случае риски классифицируются по масштабу своего

проявления. При открытой рыночной системе иерархическая граница между макро-,

мезо-, и микроуровнями уничтожается благодаря общности и связанности интересов

продавцов и покупателей на рынках товаров и услуг. В условиях современной российской

экономики, благодаря ее специфике, границы между различными уровнями пока

довольно четкие.[11]

Для макроуровня характерен страновой риск – возможность

изменения текущих и будущих экономических, социально-политических и

фискально-монетарных условий внешней системы и ее составляющих, в той или иной

степени, в которой они могут повлиять на способность государства, отдельных

отраслей и фирм отвечать по взятым на себя обязательствам перед иностранными

кредиторами. Экономический риск на макроуровне подразделяется на

внешнеэкономические и внутреэкономические, предсказуемые и непредсказуемые

риски в рамках целевой установки достижения общеэкономического развития системы

и темпов роста ее ВВП. Фискально-монетарный риск представляет собой риски,

связанные с государственным регулированием экономики и включает в себя

изменения в проводимой налоговой и денежно-кредитной политике государства, а

также факторы стимулирования деловой активности отраслей и фирм и т.д.

К социально-политическим рискам относятся изменения в

политической ситуации, действующем законодательстве, социальная напряженность в

обществе, экологические риски и т.д.

На мезоуровне проявляются риски, имеющую отраслевую

природу – промышленный, аграрный риски и риск сферы обслуживания. Промышленный

(отраслевой) риск на мезоуровне связан с изменениями в экономическом состоянии

отрасли как индивидуально, так и во взаимосвязи с другими отраслями, ее способностью

функционировать и развиваться. К факторам отраслевого риска относятся стадия

жизненного цикла отрасли, количество и качество ресурсов, степень конкуренции и

концентрации производства, налоговый режим и др.

На микроуровне проявляются предпринимательские риски,

связанные с хозяйственной деятельностью конкретной фирмы. Предпринимательский

риск на уровне фирмы принято подразделять на два вида: финансовый и

коммерческий. Коммерческий риск – это вероятность неполучения определенного

результата в результате осуществления мероприятий по использованию всего

организационно-технического, производственного и научного потенциала фирмы.

Коммерческий риск включает в себя маркетинговый и деловой риски. Факторами

маркетингового риска является конкурентоспособность продукции фирмы в целом, ценовая

и ассортиментная политика, правовые аспекты и т.д. Деловой риск определяется

такими факторами, как организационно-технический потенциал предприятия,

эффективность производственной и инновационной деятельности, устойчивость

финансового положения, эффективность системы управления, сложность выпускаемой

продукции и др.[12]

Следует учитывать, что риски на различных уровнях

экономики находятся в сложной взаимосвязи, и изменения в одном из них могут

вызвать изменения в других.

По сфере возникновения предпринимательские риски можно

подразделить на внешние и внутренние. Источником возникновения внешних рисков

является внешняя среда по отношению к предпринимательской фирме.

Предприниматель не может оказывать на них влияние, он может только предвидеть и

учитывать их в своей деятельности.

С точки зрения длительности во времени

предпринимательские риски можно разделить на кратковременные и постоянные. К

группе кратковременных относятся те риски, которые угрожают предпринимателю в

течение конечно известного отрезка времени, например, транспортный риск, когда

убытки могут возникнуть во время перевозки груза, или риск неплатежа по

конкретной сделке. К постоянным рискам относятся те, которые непрерывно

угрожают предпринимательской деятельности в данном географическом районе или в

определенной отрасли экономики, например, риск неплатежа в стране с

несовершенной правовой системой или риск разрушений зданий в районе с

повышенной сейсмической опасностью.[13]

Риски также делятся еще на две большие группы –

статистические (катастрофические) и динамические. Статистический

(катастрофический) риск – это вероятность необратимых потерь вследствие нанесения

непоправимого ущерба субъекту экономики, вызванного непредвиденными изменениями

многочисленных факторов внешней и внутренней среды.

Динамический риск связан с возникновением непредвиденных

изменений стоимости рассматриваемого объекта под действием факторов внешней

среды, а также, в результате неадекватных управленческих решений, фактической

реализации стратегии, которая отличается от той, которая соответствует заранее

оцененному максимальному значению критерия эффективности.

Отличие динамических рисков от статистических

заключается в том, что последние могут проявиться, как правило, только

однократно на протяжении срока инвестирования. Их действие означает прекращение

инвестиционного проекта или финансовой операции, тогда как динамические риски

могут реализовываться неоднократно за время реализации проекта, не приводя при

этом к его прекращению.[14]

Поскольку основная задача предпринимателя – рисковать

расчетливо, не переходя ту грань, за которой возможно банкротство фирмы,

следует выделять допустимый, критический и катастрофический риски. Допустимый

риск – это угроза полной потери прибыли от реализации того или иного проекта

или от предпринимательской деятельности в целом. В данном случае потери

возможны, но их размер меньше ожидаемой предпринимательской прибыли. Таким

образом, данный вид предпринимательской деятельности или конкретная сделка,

несмотря на вероятность риска, сохраняют свою экономическую целесообразность.

Следующая степень риска, более опасная в сравнении с

допустимым, это критический риск. Этот риск связан с опасностью потерь в

размере произведенных затрат на осуществление данного вида предпринимательской

деятельности или отдельной сделки. При этом критический риск первой степени

связан с угрозой получения нулевого дохода, но при возмещении произведенных

предпринимателем материальных затрат. Критический риск второй степени связан с

возможностью потерь в размере полных издержек в результате осуществления данной

предпринимательской деятельности, то есть вероятны потери намеченной выручки и

предпринимателю приходится возмещать затраты за свой счет.

Под катастрофическим понимается риск, который

характеризуется опасностью, угрозой потерь в размере, равном или превышающем

все имущественное состояние предпринимателя. Катастрофический риск, как

правило, приводит к банкротству предпринимательской фирмы, так как в данном

случае возможна потеря не только всех вложенных предпринимателем в определенный

вид деятельности или в конкретную сделку средств, но и его имущества. Это

характерно для ситуации, когда предпринимательская фирма получала внешние займы

под ожидаемую прибыль. При возникновении катастрофического риска предпринимателю

приходится возвращать кредиты из личных средств.[15]

Все предпринимательские риски можно также разделить на

две большие группы в соответствии с возможностью страхования: страхуемые и

нестрахуемые. Предприниматель может частично переложить риск на другие субъекты

экономики, в частности обезопасить себя, осуществив определенные затраты в виде

страховых взносов. Таким образом, некоторые виды риска, такие, как риск гибели

имущества, риск возникновения пожара, аварий и др., предприниматель может

застраховать.

Риск страховой – вероятное событие или совокупность

событий, на случай наступления которых проводится страхование. В зависимости от

источника опасности страховые риски подразделяются на две группы:

риски,

связанные с проявлением стихийных сил природы (погодные условия, землетрясения,

наводнения и др.);

риски,

связанные с целенаправленными действиями человека.[16]

Политический риск

Политический риск – это возможность возникновения

убытков или сокращения размеров прибыли, являющихся следствием государственной

политики. Таким образом, политический риск связан с возможными изменениями в

курсе правительства, переменами в приоритетных направлениях его деятельности.

Политические риски можно подразделить на четыре группы:

риск национализации и экспроприации без адекватной

компенсации;

риск трансферта, связанный с возможными ограничениями на

конвертирование местной валюты;

риск разрыва контракта из-за действий властей страны, в

которой находится компания-контрагент;

риск военных действий и гражданских беспорядков.

Риск национализации на практике толкуется

предпринимателями очень широко – от экспроприации до принудительного выкупа

властями имущества компании, или просто ограничения доступа инвесторов к управлению

активами. При определении риска национализации сложность состоит в том, что в

любой стране власти никогда не рекламируют возможность экспроприации или

национализации. Как следствие, ни в одном документе юридически точно не

определяется, чем, например, отличается национализация от конфискации.[17]

Риск трансферта связан с переводами местной валюты в

иностранную. Примером может служить ситуация, когда предприятие работает

рентабельно, получая прибыль в национальной валюте, но не в состоянии перевести

ее в валюту инвестора, чтобы рассчитаться за кредит. Причин может быть

множество — например, принудительно длинная очередь на конвертацию.

Риск разрыва контракта предусматривает ситуации, когда

не помогают ни предусмотренные в договоре штрафные санкции, ни арбитраж:

контракт разрывается по не зависящим от партнера причинам, например, в связи с

изменением национального законодательства.

Последний из группы политических рисков – это риск

военных действий и гражданских беспорядков, в результате которых

предпринимательские фирмы могут понести большие потери и даже обанкротиться.

Политический риск условно можно также подразделить на

страновой, региональный, международный. Под страновым политическим риском

следует понимать нестабильность внутриполитической обстановки страны,

оказывающей влияние на результаты деятельности предпринимательских фирм, в

связи с чем возрастает риск ухудшения финансового состояния фирм, вплоть до их

банкротства. Особенно это сказывается на предприятиях различных форм малого

бизнеса, поскольку напряженность политической ситуации в стране приводит к

нарушению хозяйственных связей, что наиболее ощутимо отражается на деятельности

небольших предприятий, ставит их на грань банкротства вследствие

необеспеченности сырьем, материалами, оборудованием.

Под региональным политическим риском следует понимать

нестабильность политической обстановки в определенном регионе, которая влияет

на результаты деятельности предпринимательских фирм; в частности, это может

быть вероятность потерь из-за военных действий в данном регионе, а также

вмешательства в предпринимательскую деятельность региональных органов

управления.

Учет международного политического риска важен для

предпринимательской деятельности как для фирм, имеющих выход на международный

рынок, так и для фирм, имеющих зарубежных партнеров.

Поскольку на политические риски предприниматель не может

оказывать непосредственного влияния, так как их возникновение не зависит от

результатов его деятельности, политический риск следует относить к группе

внешних рисков.[18]

Производственный риск

Производственный риск связан с производством продукции,

товаров и услуг; с осуществлением любых видов производственной деятельности, в

процессе которой предприниматели сталкиваются с проблемами неадекватного

использования сырья, роста себестоимости, увеличения потерь рабочего времени, использования

новых методов производства. К основным причинам производственного риска

относятся:

снижение намеченных объемов производства и реализации

продукции вследствие снижения производительности труда, простоя оборудования,

потерь рабочего времени, отсутствия необходимого количества исходных

материалов, повышенного процента брака производимой продукции;

снижение цен, по которым планировалось реализовывать

продукцию или услугу, в связи с ее недостаточным качеством, неблагоприятным

изменением рыночной конъюнктуры, падением спроса;

увеличение расхода материальных затрат в результате

перерасхода материалов, сырья, топлива, энергии, а так же за счет увеличения

транспортных расходов, торговых издержек, накладных и других побочных расходов;

рост фонда оплаты труда за счет превышения намеченной

численности либо за счет выплат более высокого, чем запланировано, уровня

заработной платы отдельным сотрудникам;

увеличение налоговых платежей и других отчислений в

результате изменения ставки налогов в неблагоприятную для предпринимательской

фирмы сторону и их отчислений в процессе деятельности;

низкая дисциплина поставок, перебои с топливом и электроэнергией;

физический и моральный износ оборудования отечественных

предприятий.[19]

Финансовый риск

Под финансовым понимается риск, возникающий при

осуществлении финансового предпринимательства или финансовых сделок, исходя из

того, что в финансовом предпринимательстве в роли товара выступают либо валюта,

либо ценные бумаги, либо денежные средства.

Финансовые риски делятся на три группы: рыночный,

кредитный инвестиционный риски.

Рыночный

риск – возможность отрицательного изменения стоимости активов в результате

колебаний процентных ставок, курсов валют, цен акций, облигаций и товаров.

Разновидностями рыночного риска являются, в частности, валютный и процентный

риски.

Хотя валютный и процентный риски имеют общую

экономическую природу с другими формами рыночного риска, они в ряде

классификаций рассматриваются обособленно от рыночного риска в связи с их

особой важностью для всех хозяйствующих субъектов, особенно, для банковских

структур. В этом случае, валютный риск определяется как вероятность

отрицательного изменения стоимости активов в связи с изменением курса одной

иностранной валюты по отношению к другой, в том числе национальной валюты, при

проведении кредитных и внешнеэкономических операций, а также при инвестировании

средств за рубежом. Помимо чисто экономической составляющей, понятие валютного

риска объединяет в себе также и риски другой природы – трансляционный риск

(риск перевода) и операционный валютный риск.

Соответственно, процентный риск – это вероятность

отрицательного изменения стоимости активов в результате изменения процентных

ставок. Примером процентного риска может служить риск реинвестирования средств

при неустойчивых процентных ставках.

Кредитный риск – вероятность отрицательного изменения

стоимости активов в результате неспособности заемщиков исполнять свои

обязательства, в частности, по выплате процентов и основной суммы займа в

соответствии со сроками и условиями кредитного договора (к кредитному риску

относят также и риск объявления заемщиком дефолта).[20]

Инвестиционный вид риска связан со спецификой вложения

предпринимательской фирмой денежных средств в различные проекты. В

отечественной экономической литературе часто под инвестиционными подразумеваются

риски, связанные с вложением средств в ценные бумаги.

Виды инвестиционных рисков:

капитальный - общий риск на все инвестиционные вложения,

риск того, что инвестор не сможет высвободить инвестированные средства, не

понеся потери;

селективный - риск неправильного выбора объекта для

инвестирования в сравнении с другими вариантами, или инвестирования средств в

неподходящее время;

страновой - риск потерь в связи с вложением денежных

средств в предприятия, находящиеся под юрисдикцией страны с неустойчивым

социальным и экономическим положением;

инфляционный - риск того, что при высоком уровне

инфляции доходы, получаемые от инвестированных средств, обесцениваются (с точки

зрения реальной покупательной способности) быстрее, чем растут.[21]

Кроме того, существует еще ряд инвестиционных рисков,

которые являются специфическими не только для финансовой сферы:

риск ликвидности – а) возможность потерь, вызванных

невозможностью купить или продать актив в нужном количестве за достаточно

короткий период времени в силу ухудшения рыночной конъюнктуры; б) возможность

возникновения дефицита наличных средств или высоколиквидных активов для

выполнения обязательств перед контрагентами;

операционный риск – возможность непредвиденных потерь

вследствие технических ошибок при проведении операций, умышленных и

неумышленных действий персонала, аварийных ситуаций, сбоев аппаратуры, и т.д.;

риск события – возможность непредвиденных потерь

вследствие форс-мажорных обстоятельств, изменений законодательства, действий

государственных органов и т.д. (одним из наиболее частых проявлений риска

события являются юридический и налоговый риски).[22]

3. Расчет и оценка

риска

3.1 Расчет риска

Математическое ожидание ряда возможных исходов равно

сумме вероятностей каждого исхода, умноженных на его абсолютное значение. Это

понятие имеет многочисленное приложение в экономике, математической статистике,

теории игр и других науках.[23]

Пример. Вы купили бланк лотереи Спортлото "5 из

36" за 10 рублей. Приз за 5 угаданных номеров – 5000 рублей, за 4 – 1000

рублей, за 3 – 200 рублей.

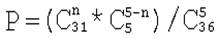

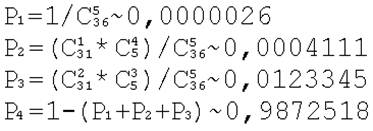

Расчитаем вероятность каждого из событий. Согласно

теории вероятности, вероятность угадать n (от 0 до 5) номеров из 36 можно

выразить формулой:

[Рисунок 3]

Расчитаем вероятность угадываения 5-и, 4-х и 3-х

номеров.

[Рисунок 4]

Итак, вычисляем математическое ожидание выигрыша:

P1*5000+P2*1000+P3*200=2,9813080

т.е. всего 3 рубля, тогда как цена билета была 10

рублей. Выходит, математическое ожидание выигрыша не только в 3 раза меньше,

чем первоначальная цена, но и риск проигрыша почти равен 99%! Будете ли вы

играть после таких расчетов в подобные игры?

3.2 Оценка риска в

России на примере кризиса 17 августа 1998 г.

Кризис российской банковской системы был во многом

предопределен внешними обстоятельствами, которые банки могли предвидеть, но не

предотвратить. К таким объективным причинам относятся: фактическое банкротство

государства, обесценение рубля и коллапс финансовых рынков. В то же время

тяжесть последствий кризиса определялась также и внутренними слабостями самой

банковской системы, главными из которых стали ошибки руководства при выборе

стратегии развития, низкая обеспеченность собственным капиталом, а также

неадекватная оценка и учет рисков. Цена этих ошибок оказалась очень высокой: по

оценкам экспертов Центра развития, масштабы потерь российских банков за вторую

половину 1998 г. составили 50-60% капитала банковской системы.[24]

Анализ предыстории кризиса показывает: российские банки

пали жертвой собственной самоуверенности. Размеры принятых ими обязательств по

срочным контрактам выходили далеко за рамки собственного капитала, а их

руководство не было готово к одновременному проявлению сразу нескольких видов

риска. Российская банковская система оказалась в сетях тройной зависимости: от

рынка государственных ценных бумаг, обязательств форвардным контрактам на

поставку валюты и обязательств по кредитам от зарубежных банков. Это резко

повышало подверженность рыночным рискам, в первую очередь, процентному и

валютному.[25]

На протяжении довольно длительного времени подавляющее

большинство банков и инвестиционных компаний было склонно не считать финансовые

риски серьезной угрозой собственному благополучию. Нужно признать, что на это

были определенные основания. Приток капитала в 1996-97 г.г. вызвал бурный

подъем финансовых рынков и обеспечил получение сверхприбылей его участникам.

Неиссякаемым источником дохода и процветания для большинства российских банков

стала прибыль от операций с государственными ценными бумагами, которые, в

соответствии с мировой практикой, рассматривались как безкризисные, несмотря на

огромный разрыв доходности по сравнению с долговыми обязательствами западных

стран.

Высокая доходность финансовых спекуляций, не

сопоставимая с рентабельностью реального производства, заставила банки

наращивать свои вложения в ценные бумаги. Российские банки активно приобретали

не только рублевые, но и валютные облигации Правительства: по некоторым

подсчетам им принадлежало до 10% еврооблигаций и более 40% валютных облигаций

Минфонда. Как структура активов, так и структура доходов российских банков

отражали все возрастающую зависимость банковского сектора от рынка

государственного долга. Согласно оценкам экспертов Центра развития, в 1996 г.

доходы по государственным ценным бумагам составляли до 40% совокупных доходов

банков, а в 1997 г. - до 30%.

Все это вместе с надеждами на скорую стабилизацию

экономического положения в стране вызвало известную эйфорию у участников

финансового рынка. Они грезили о еще большем процветании, и в силу этого не

были готовы трезво оценить возможные опасности. Дефолт по внутреннему долгу

вплоть до момента его объявления не рассматривался как неминуемая угроза. В

целях финансирования дорогостоящих амбициозных проектов банки стали все чаще

привлекать крупные синдицированные кредиты на зарубежных рынках, не сознавая в

полной мере масштабов валютного риска.

Первым серьезным ударом по иллюзиям стал осенний кризис

1997 г., который привел к массовому выводу средств зарубежными инвесторами, и в

конечном итоге обеднил российский фондовый рынок. Падение цен акций, повышение

ставки рефинансирования, возобновившийся рост доходности ГКО и начавшееся

снижение кредитного рейтинга России заставила участников рынка обратить

серьезное внимание на рыночные и страновые риски. Однако драматизм заключается

в том, что ухудшение инвестиционного климата и общего состояния финансовой

системы происходило стремительнее, чем внедрение организационных,

методологических и технических нововведений для контроля за рисками на уровне

отдельных компаний. Так, совокупный объем срочных обязательств к середине лета

1998 г. превышал 100 млрд. долларов США![26]

В поисках ресурсов для дальнейшего развития банки стали

выходить на международные рынки капитала, привлеченные сравнительно невысокими

процентными ставками по внешним заимствованиям. К этому их подталкивала, с

одной стороны, гарантированная государством стабильность рубля, а с другой -

крайняя скудность внутренних сбережений в экономике. Основными способами

получения внешнего финансирования выступали синдицированные кредиты иностранных

банков под залог пакетов российских валютных облигаций или акций приватизированных

предприятий, а также выпуск собственных долговых бумаг. Привлеченные валютные

средства обычно вкладывались в более доходные в то время рублевые активы, что

также повышало уязвимость банков перед валютными рисками.

Банковский сектор России оказался прочно увязшим в

обязательствах перед иностранными контрагентами и кредиторами, возможность

исполнения которых напрямую зависела от стабильности курса рубля и положения на

рынке государственных облигаций. Осознавая масштабы валютного риска, банки стремились

всяческим способом добиться превышения валютных активов над валютными

обязательствами. По данным Центра развития, на 1 августа 1998 г. впервые за

последние несколько лет активы российской банковской системы в иностранной

валюте на 1 млрд. долларов США превысили пассивы. Тем не менее, этот процесс не

сопровождался сокращением общей суммы обязательств банков перед зарубежными

кредиторами, которые к 1 июля 1998 г. достигли 8 млрд. долларов, причем 75%

всей задолженности было сосредоточено в 20 крупнейших банках. Прирост валютных

активов был достигнут в основном за счет увеличения доли кредитов в иностранной

валюте в общем объеме кредитования предприятий и населения, что означало

перевод валютных рисков с банков на заемщиков. Неизбежным результатом такого

подхода стало увеличение кредитных рисков, что проявилось в массовом

невозвращении валютных кредитов после девальвации рубля.

По данным ассоциации российских банков, совокупные

убытки российских коммерческих банков по итогам 1998 г. составили 35 млрд. рублей.

С начала кризиса в августе 1998 г. совокупный капитал банков сократился на 40%.

Чистые активы снизились более чем на 100 млрд. рублей. Активы банков,

находящихся в критическом положении, выросли с 5% совокупных активов банковской

системы в докризисный период до 25% на февраль 1999 г. Только 60% банков

оказались способными продолжать операции после кризиса.[27]

После августовского кризиса в финансовой системе России

обострились взаимообусловленные проблемы нестабильности и неразвитости

банковской системы. После преодоления наиболее острых проявлений кризиса,

банковская система пребывает в состоянии поиска путей выживания. Перед лицом

опасности сжатия банковского сектора, который и так уже слишком мал, чтобы быть

эффективным, Центральный Банк предпочитает мириться с риском, присущем

существующей системе, из-за ее чувствительности к ужесточению регулирования

(например, повышению нормативов достаточности собственного капитала банка). В

условиях извечной дилеммы "стабильность - эффективность" Центральный

Банк склоняется в краткосрочном периоде после кризиса к первой из альтернатив

(во многом по соображениям социальной стабильности), однако в долгосрочном

периоде ему неизбежно придется сместить акцент на стимулирование эффективной

деятельности банковского сектора. Ответом регулирующего органа на уменьшение

стабильности системы неизбежно должно стать более жесткое регулирование

банковских рисков.[28]

Контуры обновленной банковской системы только начинают

прорисовываться, однако есть основания считать, что одним из ее стержневых

элементов станет обязательная практика контроля за рисками, основанного на

точных количественных оценках. Дальнейшая интеграция отечественных банков в

мировое финансовое сообщество невозможна без принятия международных стандартов

в сфере управления финансовыми рисками. В этом направлении действует и

Центральный Банк РФ, в частности, издав положение и приказ от 28 августа 1998

г. об организации службы внутреннего контроля в банках, в функции которой

входит обеспечение постоянной количественной оценке рисков и контроль за

своевременной идентификацией, оценкой и принятием мер по минимизации рисков

банковской деятельности.

Таким образом, точная количественная оценка рисков

становится не только насущной необходимостью, но и необходимым условием выхода

на международные рынки.

Кризис

17 августа 1998 г. сыграл и своего рода очистительную роль. Вместе с крупнейшим

банками рухнули и сложившиеся стереотипы, недооценивавшие влияние рисков и

необходимость научно обоснованного управления ими. В посткризисный период очень

важно заложить правильные основы для будущего роста, поэтому, задача развития

культуры риск-менеджмента в России становится сейчас определяющей.

Так, ответом на сложившуюся экономическую стало создание

в феврале 1999 г. российского отделения Международной ассоциации специалистов

по управлению рисками (GARP). Главная цель ассоциации - объединение

профессионалов риск-менеджмента, предоставление им единого информационного пространства

для общения. Другим событием стало открытие Риск-лаборатории, учрежденной

Российской экономической академией им. Г.В. Плеханова и компанией Algorithmics

Inc. - мировым лидером в области консалтинга, исследований и разработки

программных продуктов для оценки и управления рисками.[29]

Заключение

Важность значения теории экономической неопределенности

и риска в особенности важна для всех стран в условиях современной эпохи

развития информационных систем и компьютерных технологий. В доказательство

этому достаточно вспомнить, за что в 1996 году вручали Нобелевские премии в

области экономики. По материалам WWW-серверов СNN и Академии наук

Швеции, шесть Нобелевских лауреатов награждены 10 декабря 1996 года.

Нобелевские премии за вклад в развитие экономики присуждены профессору

Колумбийского университета США Вильяму Викри и профессору Кембриджского университета

Великобритании Джеймсу Миррлессу за проводимые независимо друг от друга

исследования в области теории принятия финансовых решений в условиях

неопределенности и неполной информации.

Также весьма популярным стал раздел изучения

информационных технологий – защита информации, т.е. одного из главных предметов

устранения неопределенности. Основы защиты информации от несанкцианированного

доступа к ней, кражи или ее модификации, а также современные методы ее

кодирования и чтения, начали преподаваться в прошлом году и в Российских вузах.

Список литературы

Алексашенко

С. «Банковский кризис: туман рассеивается?», журнал «Вопросы экономики», 1999,

№5. – с. 4-42

Гусейнов

Р.М., Горбачева Ю.Л. «История экономических учений» - М.: НГА, 2000. – 250 с.

Долан

Э. Дж., Линдсей Д. «Рынок. Микроэкономическая модель». –

С.-Пб.,

1992. – 496 с.

Дынкин

А.А. «Предпринимательство в конце XX века.» - М.: Наука,1992. – 312 с.

Лобанов

А., «Риск-менеджмент», журнал «Риск», № 4, 1999. – с. 43-52

Лобанов

А., «Риск-менеджмент» (продолжение), журнал «Риск»,

№

5, 1999. – с. 45-56

Первозванский

А.А., Первозванская Т.Н."Финансовый рынок: расчет и риск". - М.:

Инфра-М, 1994. – 192 с.

Райзберг

Б.А. «Курс экономики». – М.: Инфра-М, 1999. – 716 с.

Хизрич

Р., Питерс М. «Предприниматель и предпринимательство».

-

М.: Прогресс, 1992. – 157 с.

Шумпетер

Й. "Теория экономического развития"- М.: Прогресс,1982. – 455 с.

[1]

Дынкин А.А. «Предпринимательство в конце XX века.», с. 17

[2]

Дынкин А.А. «Предпринимательство в конце XX века.», с. 20

[3]

Дынкин А.А «Предпринимательство в конце XX века.», с. 21

[4]

Дынкин А.А. «Предпринимательство в конце XX века.», с. 23

[5]

Дынкин А.А. «Предпринимательство в конце XX века.», с. 27

[6]

Гусейнов Р.М., Горбачева Ю.Л. «История экономических учений», с. 24

[7]

Шумпетер Й. "Теория экономического развития"

[8]

Хизрич Р., Питерс М. «Экономический образ мышления»

[9]

Долан Эдвин Дж, Линдсей Дейвид. «Рынок. Микроэкономическая модель», с. 317

[10]

Хизрич Р., Питерс М. «Экономический образ мышления»

[11]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 45

[12]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 46

[13]

А.А. Первозванский, "Финансовый

рынок: расчет и риск".

[14]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 47

[15]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 46

[16]

Долан Эдвин Дж, Линдсей Дейвид. «Рынок. Микроэкономическая модель», с. 320

[17]

Райзберг Б.А. «Курс экономики»

[18]

Райзберг Б.А. «Курс экономики»

[19]

Райзберг Б.А. «Курс экономики»

[20]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 46

[21]

А.А. Первозванский "Финансовый рынок: расчет и риск"

[22]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 4, 1999, с. 45

23 Долан Эдвин Дж,

Линдсей Дейвид. «Рынок. Микроэкономическая модель»

[24]

С.Алексашенко. «Банковский кризис: туман рассеивается?», ж-л «Вопросы

экономики», 1999, №5.

[25]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 5, 1999, с.51

[26]

С.Алексашенко. «Банковский кризис: туман рассеивается?», ж-л «Вопросы

экономики», 1999, №5.

[27]

С.Алексашенко. «Банковский кризис: туман рассеивается?», ж-л «Вопросы

экономики», 1999, №5.

[28]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 5, 1999, с.53

[29]

Алексей Лобанов, «Риск-менеджмент», журнал «Риск», № 5, 1999, с.56