Курсовая работа: Управление банковскими рисками

Оглавление

Введение

1. Банковские

риски и управление ими в системе рыночной экономики России

1.1 Понятие

банковских рисков

1.2 Виды

банковских рисков

1.3

Управление банковскими рисками

1.3.1

Проблема управления рисками

1.3.2

Определение степени риска

1.4 Методы

управления банковским риском

1.4.1

Мониторинг банковского риска

1.4.2

Регулирование банковских рисков

1.5 Способы

управления банковскими рисками

2. Управление банковскими рисками в АКБ ОАО «Банк Москвы»

2.1 Краткая

характеристика АКБ ОАО «Банк Москвы»

2.2

Финансово-экономическое состояние АКБ ОАО «Банк Москвы» и величина кредитных

операций в его балансе

2.3 Система

управления банковскими рисками в АКБ ОАО

«Банк Москвы»

Заключение

Список

используемых источников

Введение

Актуальность

темы настоящего исследования определяется следующими теоретическими

положениями.

Концепция риска, как его

сосуществование, стара как мир. Риск всепроникающ, он является сложной,

неразрешимой, перманентной и неизбежной частью нашей жизни. Синонимом риску

является неуверенность, невозможность предсказать со 100%-й точностью,

произойдет ли событие или нет.

Для того чтобы выбрать наименее

рискованную или предлагающую наиболее привлекательное соотношение «риск -

выгода» альтернативу, мы должны быть в состоянии измерить или каким-то образом

численно определить риск. В банковской практике, в которой главным является

получение прибыли, встает вопрос о банковских рисках, т. е. о потерях, которые

могут возникнуть при совершении операции. Риск - это вероятность потери. Для

банка - потери денежной. А поскольку через банки проходят огромные суммы денег

и совершаются сотни тысяч операций, предотвращение потерь является серьезнейшей

задачей каждого банка.

Риск тем больше, чем больше для банка

возможность получить прибыль. Образуются риски в связи с движением экономики,

несовпадением сложившегося положения с тем, на которое рассчитывали, выдавая

кредит. Конечно, эти отклонения могут быть и положительными, обеспечивающими

получение прибыли в соответствии с договорами. Следовательно, риски и прибыли -

две стороны одного экономического явления: хорошо сложились условия - есть прибыль,

плохо - возникают убытки (т. е. реализовывалась возможность риска).

Таким образом, банки должны обращать

особое внимание на взвешенность экономических явлений при выдаче кредита и

страхование возможных потерь. Необходимо знать виды банковских рисков, методы

расчетов их, чтобы не допускать потерь, а также причины образования рисков и

методы управления ими.

Становление рыночной экономики, появление

новых форм собственности и связанных с ними коммерческих структур, зарождение и

бурное развитие денежного, фондового и валютного рынков, постоянно

усиливающаяся конкуренция в течение последних лет, снижение финансовой

устойчивости традиционных клиентов коренным образом изменили среду

функционирования коммерческих банков. Наиболее характерной ее чертой стала

неопределенность, неоднозначность ситуаций, требующих принятия банком решений

степени допустимости риска и защите от него.

Изменились и сами банки: расширился и

стал более рисковым спектр предлагаемых ими услуг, усложнилась их внутренняя

структура, появились аналитические подразделения. Однако, несмотря на

произошедшие перемены, в большинстве банков слабо разработаны системы

управления рисками, в том числе кредитными.

В отечественной литературе слабо

исследованы фундаментальные вопросы теории банковских рисков, отсутствуют

разработки целостных систем управления кредитным риском, условий использования

разнообразных инструментов оценки кредитоспособности клиента банка.

Острота назревших проблем и

недостаточность их исследования определили выбор темы и направления

исследования.

Целью настоящего исследования является

теоретическое рассмотрение сущности банковских рисков на примере ОАО АКБ «Банк

Москвы».

Для реализации поставленной цели был

сформулирован следующий круг задач:

1.

рассмотреть

банковские риски и системы управления ими в России;

2.

дать

понятие банковским рискам, определить их виды и подходы к классификации;

3.

рассмотреть

процесс управления банковскими рисками;

4.

выявить

основные проблемы управления банковским риском;

5.

сформулировать

систему управления банковскими рисками;

6.

дать

краткую характеристику объекта исследования – АКБ ОАО «Банк Москвы», определить

его финансово – экономическое состояние;

7.

проанализировать

систему управления рисками в АКБ ОАО «Банк Москвы».

Предметом исследования является изучение

содержания риска коммерческого банка и способов оценки и управления им. В

качестве объекта исследования был выбран Банк Москвы

Методологическую основу исследования составляют: системный анализ, факторный анализ сравнения,

финансовый анализ, экспертно-аналитический, изучения документов, нормативный

методы.

1. Банковские риски и управление ими в

системе рыночной экономики России

1.1 Понятие банковских рисков

Банковские

риски как объект исследования известен не только современному обществу. Их

значение в регулировании банковской деятельности исследователи отмечали еще в

XVIII и XIX вв. Известный русский профессор Н.Х. Бунге, впоследствии ставший

министром финансов России, в своем исследовании кредита и банков отмечал

«необходимость соизмерять премию застрахования (учетный процент) с величиной

риска.[1] Последнее обстоятельство

очень редко принимается в расчет, а между тем нет ничего справедливее, как

соизмерять премию застрахования с надежностью гарантии, и заставить каждый класс

лиц, пользующихся кредитом, нести издержки, соразмерные с величиной тех потерь,

которые могут быть при[i]чинены их

несостоятельностью.

В

современном обществе в условиях обострения конкурентной борьбы внимание к

банковским рискам увеличивается. Банки все чаще занимают агрессивную позицию по

отношению друг к другу, проводят все более рискованные операции и сделки.

Идеи

предупреждения и снижения рисков становятся все более востребованными как

банковской наукой, так и практикой. Без понятия «регулирование риска» не

обходится ни одна публикация, относящаяся к управлению банковской деятельности.

И это не случайно. Банковская деятельность относится к категории экономической

деятельности, где, безусловно, присутствует риск во взаимоотношениях между

субъектами. Вместе с тем это нисколько не означает, что риск свойствен

исключительно банковской деятельности. Неблагоприятные события могут возникнуть

при совершении самых различных экономических операций. Эти неблагоприятные

события, однако, не являются обязательным атрибутом самих экономических

отношений, в том числе банковского дела.

Банковский

риск — это не имманентно присущее банку свойство, не столько неизбежность

отрицательного хода событий, сколько деятельность, которая может привести к

достижению отрицательного результата[2].

Идеи

предупреждения и снижения рисков становятся все более востребованными как

банковской наукой, так и практикой. Без понятия «регулирование риска» не

обходится ни одна публикация, относящаяся к управлению банковской деятельности.

И это не случайно. Банковская деятельность относится к категории экономической

деятельности, где, безусловно, присутствует риск во взаимоотношениях между

субъектами. Вместе с тем это нисколько не означает, что риск свойствен

исключительно банковской деятельности. Неблагоприятные события могут возникнуть

при совершении самых различных экономических операций. Эти неблагоприятные

события, однако, не являются обязательным атрибутом самих экономических

отношений, в том числе банковского дела. Банковский риск — это не имманентно

присущее банку свойство, не столько неизбежность отрицательного хода событий,

сколько деятельность, которая может привести к достижению отрицательного

результата.

При

всей важности банковских рисков толкование их сущности до сих пор оказывается

дискуссионным. В целом ряде случаев их сущность подменяется причиной их

возникновения, т.е. все сводится к различного рода обстоятельствам, факторам,

которые приводят к потерям. Довольно часто сущность риска сводится к

неопределенности, которая проявляется в той или иной сделке.

1.2 Виды банковских рисков

Существует

множество вариантов классификации. Наиболее распространенная выглядит так:

-

Кредитные риски

-

Риски ликвидности

-

Рыночные риски

-

Операционные риски[3]

Специализация

банка на определенных видах услуг оказывает существенное влияние на его профиль

рисков. Например, банк, активно работающий на рынке кредитования предприятий

нефинансового сектора, на межбанковском рынке, на рынке потребительского

кредитования, будет подвержен в большей степени кредитным рискам, а банк,

вкладывающий значительные ресурсы в фондовый рынок, - рыночному риску.

Минимизировать риски с учетом воздействия внешней среды и специфики

деятельности банка должна система управления рисками, наличие которой является

обязательным условием успешной деятельности кредитной организации. Наличие

такой системы часто позволяет избегать значительных потерь.

Критерии

оценки степени риска могут быть как общими, так и специфичными для отдельных

видов риска.

Наиболее

разработаны в экономической литературе критерии оценки кредитного риска,

которые известны, как правила «си»: репутация заемщика, способность

заимствовать средства, способность заработать средства для погашения долга в

ходе текущей деятельности, капитал заемщика, обеспечение кредита, условия

кредитной операции, контроль (соответствие операции законодательной базе и

стандартам).

Можно

выделить критерии оценки и других видов риска:

-

процентный риск: влияние движения процента по активным и пассивным операциям на

финансовый результат деятельности банка, длительность окупаемости операции за

счет процентного дохода, степень чувствительности активов и пассивов к

изменению процентных ставок в данном периоде;

-

риск несбалансированной ликвидности: качество активов и пассивов, соответствие

структуры активов и пассивов по суммам, срокам, степени ликвидности и

востребованности[4].

Допустимый

размер рисков различного вида должен фиксироваться через стандарты (лимиты и

нормативные показатели), отражаемые в документе о политике банка на предстоящий

период. Эти стандарты определяются на основе бизнес-плана. К их числу можно

отнести:

·

долю

отдельных сегментов в портфеле активов банка, кредитном портфеле, торговом и

инвестиционных портфелях;

·

соотношение

кредитов и депозитов;

·

уровень

показателей качества кредитного портфеля;

·

долю

просроченных и пролонгированных ссуд;

·

долю

МБК в ресурсах банка;

·

уровень

показателей ликвидности баланса и достаточности капитальной базы;

·

стандартные

требования к заемщикам банка (по длительности участия в данной сфере бизнеса,

соответствию среднеотраслевым экономическим показателям, ликвидности баланса и

т.д.).[5]

Кредитный

риск - вероятность, что дебитор не сможет осуществить процентные платежи или

выплатить основную сумму кредита в соответствии с условиями, указанными в

кредитном соглашении - является неотъемлемой частью банковской деятельности.

Кредитный риск означает, что платежи могут быть задержаны или вообще не

выплачены, что, в свою очередь, может привести к проблемам в движении денежных

средств и неблагоприятно отразиться на ликвидности банка. В современной

российской экономике кредитный риск до сих пор остается основной причиной

банковских проблем.

Рыночный

риск связан с колебаниями цен на четырех важнейших экономических рынках: рынке

долговых бумаг, рынке акций, валютном и товарном, то есть рынках,

чувствительных к изменению процентных ставок. Рыночный риск - риск

возникновения у банка финансовых потерь (убытков) вследствие изменения рыночной

стоимости финансовых инструментов торгового портфеля, а также курсов

иностранных валют. Он относится к категории спекулятивного риска, состоящего в

том, что движение цен может привести к прибыли или убытку.

Для

управления рыночным риском банк формирует политику, где прописывает цели и

методы, направленные на защиту капитала от негативных воздействий

неблагоприятных изменений цен.

Операционные

риски - риски потерь, возникающие в результате ошибок во внутренних системах,

процессах, действиях персонала, либо внешних событий, таких как, например,

стихийные бедствия и т.д.[6] Операционный риск в той

или иной степени несут все банки, т.к. каждый из них может столкнуться с

ошибками и сбоями в работе информационных систем и персонала. Однако не во всех

банках есть подразделения по управлению рисками, и уж тем более не во всех

банках на сегодняшний день есть управления операционными рисками.

Сегодня

банкам предлагается множество видов страхования, ориентированных как раз на

защиту от операционных рисков - рисков потерь, вызванных неадекватными,

неэффективными или ошибочными процессами, действиями персонала или систем, а

также внешними факторами. Эта тема могла бы стать основой для активизации

сотрудничества между страховщиками и банкирами, однако роль страхования в

управлении операционными рисками до сих пор до конца не выяснена.

1.3 Управление банковскими рисками

1.3.1 Проблема управления рисками

Не

менее сложная методологическая проблема - управление рисками как на макро-, так

и на микроуровне. На уровне банковской системы основными механизмами

регулирования банковских рисков являются: минимальный размер капитала для вновь

создаваемых банков; требования к составу и нормативы достаточности капитала;

стандарты организации и деятельности служб внутреннего контроля и управления

рисками; требования к раскрытию информации о финансовом состоянии и общем риске

банка; нормативные требования к методикам количественной оценки риска и т.д. На

уровне коммерческих банков в дополнение к внешним используются внутренние

механизмы управления рисками, к которым относятся внутренние модели оценки и

методы управления рисками (лимитирование, хеджирование, внутренний контроль и др.)

Система

управления банковскими рисками — это совокупность приемов (способов и методов)

работы персонала банка, позволяющих обеспечить положительный финансовый

результат при наличии неопределенности в условиях деятельности, прогнозировать

наступление рискового события и принимать меры к исключению или снижению его

отрицательных последствий.

Эта

система управления может быть описана на основе разных критериев. Исходя из

видов банковских рисков, в этой системе можно выделить блоки управления

кредитным риском, риском несбалансированной ликвидности, процентным,

операционным, потери доходности, а также комплексные блоки, связанные с

рисками, возникающими в процессе отдельных направлений деятельности кредитной

организации. При другой системе классификации рисков в качестве самостоятельных

блоков выделяются подсистемы управления индивидуальными (частными) рисками и

блок управления совокупными рисками. К первому блоку относятся управление

риском кредитной сделки и других видов операций банка, ко второму — управление

рисками различных портфелей банка — кредитного, торгового, инвестиционного,

привлеченных ресурсов и т.д.[7]

Выбор

стратегии работы банка осуществляется на основе изучения рынка банковских услуг

и отдельных его сегментов. К числу наиболее рисковых стратегий относятся, как

известно, стратегия лидера и стратегия, связанная с продажей новых услуг на

новом рынке. Рисковость этих стратегий сглаживается, если банк на других

сегментах рынка продолжает работать со старой клиентурой, предлагая ей

отработанный пакет услуг. Относительно рискована и стратегия работы с

VIP-клиентами, предполагающая индивидуализацию услуг.

Система

отслеживания рисков включает способы выявления (идентификации) риска, приемы

оценки риска, механизм мониторинга риска.

Механизм

защиты банка от риска складывается из текущего регулирования риска и методов

его минимизации. При этом под текущим регулированием риска понимается

отслеживание критических показателей и принятие на этой основе оперативных

решений по операциям банка.

Наконец,

в аспекте организации процесса управления рисками рассматриваемая система

предполагает выделение следующих элементов управления:

·

субъекты

управления;

·

идентификация

риска;

·

оценка

степени риска;

·

мониторинг

риска.[8]

Все

элементы этого описания системы управления банковскими рисками, представляют

собой различное сочетание приемов, способов и методов работы персонала банка.

Остановимся подробнее на отдельных элементах данного построения системы.

Субъекты

управления банковскими рисками зависят от размеров и структуры банка. Но общим

для всех банков является то, что к их числу можно отнести:

·

руководство

банка, отвечающее за стратегию и тактику банка, направленные на рост прибыли

при допустимом уровне рисков;

·

комитеты,

принимающие решения о степени определенных видов фундаментальных рисков, которые

может принять на себя банк;

·

подразделение

банка, занимающееся планированием его деятельности;

·

функциональные

подразделения, отвечающие за коммерческие риски, связанные с направлениями

деятельности этих подразделений;

·

аналитические

подразделения, предоставляющие информацию для принятия решений по банковским

рискам;

·

службы

внутреннего аудита и контроля, способствующие минимизации операционных рисков и

выявлению критических показателей, сигнализирующих о возможности возникновения

рисковой ситуации;

·

юридический

отдел, контролирующий правовые риски.

1.3.2 Определение степени риска

Идентификация

риска заключается в выявлении областей (зон) риска. Последние специфичны для

различных видов риска[9].

Идентификация

риска предполагает не только выявление зон риска, но также практических выгод и

возможных негативных последствий для банка, связанных с этими зонами.

Для

идентификации риска, как и других элементов системы управления им, большое

значение имеет хорошая информационная база, складывающаяся из сбора и обработки

соответствующей информации. Дело в том, что отсутствие соответствующей

информации — важный фактор любого риска.

Для

оценки степени риска используется качественный и количественный анализ.

Качественный

анализ — это анализ источников и потенциальных зон риска, определяемых его

факторами. Поэтому качественный анализ опирается на четкое выделение факторов,

перечень которых специфичен для каждого вида банковского риска. В последующих

разделах этим факторам уделяется большое внимание. Модель качественного анализа

показывается на примере анализа кредитного портфеля банка.

Количественный

анализ риска преследует цель численно определить, т.е. формализовать степень

риска. В количественном анализе можно выделить условно несколько блоков:

·

выбор

критериев оценки степени риска;

·

определение

допустимого для банка уровня отдельных видов риска;

·

определение

фактической степени риска на основе отдельных методов;

·

оценка

возможности увеличения или снижения риска в дальнейшем.

Оценка

фактической степени риска банка может основываться на двух приемах — оценка

уровня показателей риска и классификации активов по группам риска. В основе

классификации показателей риска могут лежать сфера риска и вид показателя. В

зависимости от сферы риска, которая связана с объектом его оценки, выделяются

методы оценки совокупного (портфельного) риска банка, индивидуального риска

(связанного с конкретным продуктом, услугой, операцией, контрагентом),

комплексного риска (связанного с определенным направлением деятельности банка).

В

качестве показателей оценки степени риска могут использоваться:

·

коэффициенты;

·

прогнозируемый

размер потерь;

·

показатели

сегментации портфелей банка (портфель активов, кредитный, депозитных ресурсов,

инвестиционный, торговый портфели и т.д.).[10]

Наиболее

распространен коэффициентный способ оценки степени риска.

Прогнозирование

размера потерь может основываться на имитационном моделировании, методе дюрации

и т.д.; рассматривается в разделе, посвященном процентному риску. Показатели

сегментации свойственны анализу качества портфелей банка.

Банковская

практика знает несколько форм классификации активов по группам риска:

·

номерная

система;

·

балльная

система — с использованием метода взвешивания (группа риска х значимость показателя);

·

система

скорринга;

·

смешанные

формы.[11]

1.4 Методы управления банковским риском

1.4.1 Мониторинг банковского риска

Мониторинг

риска — это процесс регулярного анализа показателей риска применительно к его

видам и принятия решений, направленных на минимизацию риска при сохранении

необходимого уровня прибыльности.

Процесс

мониторинга риска включает в себя: распределение обязанностей по мониторингу

риска, определение системы контрольных показателей (основных и дополнительных),

методы регулирования риска.

Обязанности

по мониторингу рисков распределяются между функциональными подразделениями

банка, его специализированными комитетами, подразделениями внутреннего

контроля, аудита и анализа, казначейством или другим сводным управлением банка,

его менеджерами. При этом функциональные подразделения банка отвечают за

управление коммерческими рисками, а комитеты и сводные подразделения —

фундаментальными рисками.

Круг

контрольных показателей включает финансовые коэффициенты, лимиты по операциям,

структуре портфеля активов и пассивов, их сегментов, стандарты для контрагентов

банка (например, для заемщиков, эмитентов ценных бумаг, банков-партнеров).

1.4.2 Регулирование банковских рисков

Регулирование

представляет собой совокупность методов, направленных на защиту банка от риска.

Эти методы условно можно разделить на четыре группы:

·

методы

предотвращения рисков;

·

методы

перевода рисков;

·

методы

распределения рисков;

·

методы

поглощения рисков.

К

методам регулирования риска можно отнести:

·

создание

резервов на покрытие убытков в соответствии с видами операций банка, порядок

использования этих резервов;

·

порядок

покрытия потерь собственным капиталом банка;

·

определение

шкалы различных типов маржи (процентной, залоговой и т.д.), основанной на

степени риска;

·

контроль

за качеством кредитного портфеля;

·

отслеживание

критических показателей в разрезе видов риска;

·

диверсификация

операций с учетом факторов риска;

·

операции

с производными финансовыми инструментами;

·

мотивацию

бизнес-подразделений и персонала, связанного с рисковыми операциями банка;

·

ценообразование

(процентные ставки, комиссии) с учетом риска;

·

установление

лимитов на рисковые операции;

·

продажа

активов;

·

хеджирование

индивидуальных рисков.[12]

1.5 Способы управления банковскими

рисками

Мировой

и отечественный опыт коммерческих кредитных организаций позволяет

сформулировать принципы построения внутрибанковской системы управления рисками:

·

комплексность,

т.е. единая структура системы управления для всех видов риска;

·

дифференцированность,

т.е. специфика содержания отдельных элементов системы применительно к типам

банковских рисков;

·

единство

информационной базы;

·

координация

управления различными видами рисков.

Для

построения эффективной системы управления банковскими рисками необходимо:

-

с учетом вышеуказанных принципов построения системы управления сформулировать

во внутрибанковских документах стратегию и задачи управления;

-

установить принципы определения, оценки и диагностики риска в качестве основы

при постановке приоритетных стратегий и задач и обеспечить сбалансированную

защиту интересов всех лиц, имеющих отношение к банку;

-

использовать данные принципы в качестве базы для создания важнейших процедур

управленческого контроля, в том числе при создании схемы организационной

структуры, подготовке документов о делегировании полномочий, а также

технических заданий;

-

определить процедуры обеспечения ответственности, самооценки и оценки

результатов деятельности в соответствии с принципами управления риском и

системы контроля, использовать данные процедуры в качестве факторов

совершенствования процесса управления;

-

ориентируясь на вышеупомянутые принципы и процедуры, следует разработать

механизм мониторинга и обратной связи в целях обеспечения высокого качества

процедур, оценки и проверки их соблюдения.

Имея

возможность управлять риском, можно или предотвратить угрозу наступления

негативных событий, или быть готовым к ним. Автоматизированные системы

управления риском дают такую возможность.

Преимущества,

которые можно получить, управляя рисками:

Системы

управления рисками позволяют увидеть "слабые места" в бизнес-процессах

компании, те что приводят к потерям. Зная их, можно построить работу так, чтобы

издержки снизились, а прибыль стала выше. Например, система управления

операционным риском показывает, в каком подразделении или по какому направлению

бизнеса был зафиксирован ущерб или ожидается его повышение, а значит можно

принять меры к тому, чтобы в будущем потери были уменьшены.

Ни

для кого не секрет, что для определения стратегических и тактических целей

организации необходимо планирование. Управление рисками позволяет не только

строить более точные планы развития компании и планы работы, но и претворять

эти планы в жизнь. Подчас в больших

компаниях руководители, видя отчеты подчиненных сотрудников или подразделений,

не имеют возможности получить цельную картину происходящего и понять, из каких

частей складывается эта картина. Системы управления рисками показывают в

динамике изменение основных показателей функционирования бизнеса, а также

позволяют быстро и наглядно показать, из чего складываются эти данные. Все это

повышает удобство, качество и оперативность работы.

Результативное

и эффективное управление доступно только тем менеджерам, которые держат под

контролем происходящее во вверенных им организациях или подразделениях. Такой

контроль невозможен без использования автоматизированных систем,

предоставляющих информацию о работе подчиненных подразделений и сотрудников,

особенно в компаниях с большим количеством офисов, распределенных по обширной

территории.

Сегодня,

особенно в период кризиса, все больше внимания уделяется стабильности и

надежности работы компании, контролю за рисками и расходами. Все большее число

российских компаний обращаются к зарубежному опыту управления рисками и

прогнозирования убытков. Активно обсуждаются стандарты Базель II, изучается

статистическое моделирование и другие прогрессивные методы управления.

Применение всех этих новшеств на практике невозможно без грамотной методики их

использования. особенно с учетом российской специфики бизнеса, которая во

многом отличается от западной. Системы управления риском – это продуманная и

проверенная практикой методика использования современных методов.

Разработка

полноценной системы управления риском занимает годы, и при этом в итоге может

оказаться, что она изначально неверно построена, имеет неправильную структуру

или работает на неподходящей платформе. Поэтому, выбирая систему управления

риском, необходимо учитывать опыт использования этого программного продукта в

других компаниях аналогичного или большего масштаба, а также иметь возможность

посмотреть работу системы на практике. Хорошая система может стать полезным и

незаменимым инструментом для построения успешного бизнеса.

1.6

Внедрение системы управления рисками

Системы

управления рисками на уровне всего банка стали неотъемлемыми компонентами

современного бизнеса: они позволяют функции управления рисками развиться от

простого контроля отдельных позиций до фундаментального фактора повышения

стоимости финансового учреждения.

Планирование,

проектирование и внедрение таких систем является очень сложной и тонкой

задачей. Внедрение такой системы предполагает вовлечение в этот процесс

практически все направления и подразделения банка.

Тем

не менее, сложные моменты при внедрении таких систем, на которые следует

обратить особое внимание все равно остаются:

1.

Широкий круг финансовых инструментов, которые необходимо включить в систему.

Проблема заключается в том, что круг используемых финансовых инструментов

постоянно растет и изменяется. Решением проблемы будет использование

технологии, которая способна быстро реагировать на изменения и легко

регистрировать новые финансовые инструменты.

2.

Различие в технологиях используемых для хранения данных, бухгалтерского учета,

фронт-офиса, отчетности и т.д.; все системы внедрены в разное время, работают

на разных операционных системах, СУБД и платформах. Технология, используемая

для построения системы управления рисками, должна справляться с такими

различиями в технологиях и должна объединять все существующие источники данных

в единый согласованный и проверенный набор данных, который будет использоваться

в процессе анализа рисков. Необходимо достичь нужного уровня «стандартизации»

при остающемся уровне гибкости способном реагировать на будущие изменения.

3.

Необходимость консолидации информации на одном уровне предполагает, что все

подразделения, участвующие в процессе, должны управляться в интегрированном и

согласованном виде. Необходимо достичь правильного равновесия между

централизацией и децентрализацией. Технологии, используемые при построении

системы управления рисками, должны поддерживать требуемую консолидацию.

4.

Не существует отраслевых стандартов в области управления рисками. Каждое

финансовое учреждение утверждает собственные стандарты оценки рисков и

контроля. Всегда должна существовать возможность модернизации или изменения

существующей системы в разрезе технологий, методологий, финансовых

инструментов, параметров и организационной структуры.

5.

Владелец системы управления рисками и роль управляющего рисками. Для достижения

достаточной гибкости очень важно чтобы ERM система была организационно

обособлена и не совмещала в себе другие функции.[13]

Выбор

технологии управления рисками является очень важным и сложным этапом в процессе

постановки риск менеджмента в банке. Системы управления рисками на уровне всего

финансового учреждения стали неотъемлемой компонентой современного бизнеса: они

позволяют функции управления рисками развиться от простого контроля отдельных

позиций до фундаментального фактора повышения стоимости финансового учреждения.

2. Управление банковскими рисками в АКБ

ОАО «Банк Москвы»

2.1 Краткая характеристика АКБ ОАО «Банк

Москвы»

Банк

Москвы — один из крупнейших универсальных банков России, предоставляющий

диверсифицированный спектр финансовых услуг как для юридических, так и для

частных лиц. По состоянию на 30 июня 2009 года (по МСФО) активы Банка Москвы

составили 824 млрд рублей, кредитный портфель — 549,5 млрд рублей.[14]

Банк

Москвы входит в топ-5 крупнейших российских кредитных организаций по размеру

активов и капитала и в топ-3 по объему привлеченных средств населения.

Ключевым

акционером Банка с момента основания в 1995 году является Правительство Москвы.

Сегодня город владеет 48,11% акций Банка напрямую и 15,28% через ОАО «Столичная

страховая группа». [15]

В

настоящее время Банк Москвы обслуживает более 100 тыс. корпоративных и более 9

млн частных клиентов. Среди клиентов — юридических лиц — крупнейшие отраслевые

предприятия, предприятия среднего и малого бизнеса.

Банк

представлен практически во всех экономически значимых регионах страны и

насчитывает 394 обособленных подразделения, включая дополнительные офисы,

обменные пункты и операционные кассы. По состоянию на 1 ноября 2009 года в

регионах России работало 259 подразделений Банка. В Москве и Московской области

действует 135 офисов Банка. Кроме того, услуги населению оказываются в 471

почтово-банковском отделении столичного региона.

Организационная структура, представленная на рисунке 2.1, отражает

характерные для банка виды деятельности. В банке организованы 6 основных

управлений: депозитное, кредитное, валютное, учетно-операционное, а также управление планирования, управление

посреднических операций и 8 внутренних служб, обеспечивающих качественную

работу банку.

| Кредитный комитет |

|

Совет

банка |

|

|

|

|

|

|

|

|

Правление банка Правление банка

|

|

Служба

внутреннего контроля |

|

|

|

Управления

банка |

|

Служба

банка |

|

|

|

|

|

|

|

|

|

Управление

планирования и развития банковских операций |

Бухгалтерия |

|

|

|

Отдел организации

банковской деятельности и управления банковской ликвидностью;

Отдел

экономического анализа;

Отдел

маркетинга и связи с клиентурой

|

|

|

| Юридический

отдел |

|

|

|

|

|

|

|

|

|

|

|

Управление

депозитных операций |

Отдел

кадров |

|

|

|

Административно

– хозяйственный отдел |

|

|

|

Управление

кредитных операций |

|

|

|

|

|

Отдел

краткосрочного и долгосрочного кредитования;

Отдел

кредитования населения;

Отдел

лизинга;

|

Отдел

автоматизации |

|

|

|

|

|

|

Управление

посреднических и других операций |

|

| Служба

безопасности |

|

|

|

Отдел

гарантийных операций;

Отдел

банковских услуг;

Отдел

операций с ценными бумагами

|

|

|

|

|

|

|

Управление

учетно–операционное |

|

|

|

Операционный

отдел;

Отдел

кассовых операций;

Расчетный

отдел

|

|

|

|

Управление

валютных операций |

|

|

|

Отдел

валютных операций |

|

|

|

|

|

|

|

|

|

|

|

|

Рисунок 2.1. Организационная структура АКБ ОАО «Банк Москвы»

В сеть Банка также входят 5 дочерних банков, находящихся за пределами

России: ОАО «БМ Банк» (Украина), ОАО «Банк Москва-Минск» (Беларусь), Латвийский

Бизнесбанк (Латвия), Эстонский кредитный банк (Эстония) и АО «Банк Москвы» —

(Белград) (Сербия). Представительство Банка Москвы действует во

Франкфурте-на-Майне (Германия).

В

Банке Москвы действует собственный Процессинговый центр, обслуживающий

карточные программы Банка. Процессинговый центр сертифицирован Visa

International и MasterCard и располагает широкой сетью банкоматов (1,8 тыс.

штук).

Высокую

надежность Банка Москвы подтверждают рейтинги международных рейтинговых

агентств. Долгосрочный кредитный рейтинг Банка по версии Moody’s Investors

Service — Baa1, по данным Fitch Ratings — ВВВ[16].

2.2 Финансово-экономическое состояние АКБ

ОАО «Банк Москвы» и величина кредитных операций в его балансе

Активная работа Банка по всем

направлениям деятельности, постоянное взаимодействие со всеми категориями

клиентов, внедрение и развитие новых продуктов и услуг позволили Банку Москвы

по итогам 2008 года достичь значительных финансовых результатов и показать

высокую эффективность бизнеса.

Активы-нетто Банка Москвы увеличились за

год на 41,6% и превысили 5 трлн. рублей, при этом прирост активов более чем на

90% был обеспечен операциями кредитования – основным видом деятельности Банка.[17]

По итогам 2008 года Банк заработал

балансовую прибыль в размере 153,1 млрд. рублей, что на 35,7% превышает

результат 2006 года[18]. Чистая прибыль

составила 116,7 млрд. рублей, увеличившись по сравнению с прошлым годом на

32,8%. Рекордное значение прибыли Сбербанка России за отчетный год наглядно

показывает его устойчивость к кризисным явлениям на международных рынках.

Практически двукратный рост капитала в

2008 году был обеспечен как размером полученной прибыли, так и в значительной

степени проведенной в I

квартале эмиссией обыкновенных акций, в ходе которой в капитал Банка было

привлечено 230,2 млрд. рублей. По состоянию на 1 января 2009 года капитал Банка

составил 681,6 млрд. рублей, а его доля в совокупном капитале российского

банковского сектора составила 25,5% против 20,5% на начало 2007 года. Уровень

достаточности капитала в результате дополнительного выпуска акций увеличился с

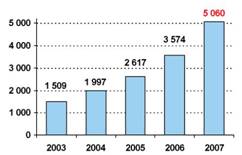

11,7 до 15,1% (рисунок 2.2).

Рисунок

2.2. Динамика активов-нетто и капитала Банка Москвы

за

2003-2007 гг.

На фоне существенного роста капитала и

объемов бизнеса показатели эффективности работы Банка Москвы несколько

снизились, но по-прежнему остаются на высоком уровне. Рентабельность активов (ROAA)

по итогам отчетного года составила 2,7% по сравнению с 2,9% в

2006 году. Рентабельность капитала (ROAE)

снизилась с начала года с 28,6 до 20,4%.

Достижению

высоких финансовых результатов во многом способствовала сложившаяся структура

работающих активов и привлеченных средств Банка.

Ключевым фактором роста бизнеса Банка

является развитие операций кредитования – на долю кредитов корпоративным и

частным клиентам в работающих активах приходится в совокупности около 87%.

Вложения в ценные бумаги осуществляются Банком в основном в целях поддержания

необходимого уровня ликвидности. По состоянию на 1 января 2009 года вложения в

ценные бумаги составляют лишь немногим более 11% работающих активов, что

снижает зависимость финансовых результатов Банка от изменения цен на фондовых

рынках.

Основным источником ресурсов Банка

Москвы традиционно являются средства частных клиентов, привлеченные во вклады –

их доля в привлеченных средствах превышает 62%. Средства корпоративных клиентов

составляют еще около 30% привлеченных средств. Таким образом, ресурсная база Банка

Москвы формируется практически целиком за счет внутренних источников. На

средства, привлеченные на международных финансовых рынках, приходится 3% всех

привлеченных средств (рисунок 2.3).

Рисунок 2.3. Структура работающих

активов и привлеченных средств Банка Москвы

Таким образом, возможности Банка Москвы по

увеличению работающих активов практически не зависят от конъюнктуры внешних

рынков.

За

9 месяцев 2009 года совокупный кредитный портфель Банка увеличился на 946,6

млрд. рублей и превысил 5 трлн. рублей. Прирост кредитного портфеля составил

23,1%. В сентябре 2009 года объем кредитного портфеля юридических лиц

увеличился на 53,8 млрд. рублей, что больше чем за август и июль текущего года.

Объем кредитов физическим лицам на 1 октября 2009 года составил около 1,25

трлн. рублей, прирост за 9 месяцев текущего года – 31,8% (прирост за 9 месяцев

2008 года – 24,9%).[19]

Вложения

в ценные бумаги за 9 месяцев сократились на 23,0 млрд. рублей и составили

490,1 млрд. рублей. Более 65% портфеля приходится на государственные ценные

бумаги и используется банком для регулирования ликвидности. По итогам 9 месяцев

банк получил положительный финансовый результат от операций с ценными бумагами

в объеме 16,1 млрд. рублей, в III квартале финансовый результат по портфелю ценных

бумаг, отраженный в отчете о прибылях и убытках, составил -0,3 млрд. рублей.

Ресурсная

база

Банка увеличилась за счет притока средств физических и юридических лиц.

За

9 месяцев 2009 года остатки средств на счетах физических лиц возросли на 346,6

млрд. рублей и превысили 3 трлн. рублей. Прирост средств на счетах физических

лиц за сентябрь составил 15,6 млрд. рублей, за август 41,6 млрд. рублей.

Замедление

притока средств физических лиц в сентябре было компенсировано увеличением

прироста средств юридических лиц (прирост за сентябрь составил 108,8 млрд.

рублей, за август 52,2 млрд. рублей). В целом за 9 месяцев текущего года

средства юридических лиц возросли на 457,5 млрд. рублей до 1785,3 млрд. рублей.

Прибыль до уплаты налогов

из прибыли увеличилась по сравнению с результатами 9 месяцев 2008 года на 31,1%

и составила 134,8 млрд. рублей. Прирост прибыли обусловлен увеличением доходов

от операций кредитования и комиссионных операций. Чистая прибыль Банка по

итогам 9 месяцев 2009 года составила 102,9 млрд. рублей - на 26,7% больше чем

за аналогичный период прошлого года. Отношение затрат к доходам (Cost/Income)

по сравнению с показателем за 2008 год улучшилось на 1,1 процентных пункта и

составило 45,0%.

Капитал Банка увеличился с

начала текущего года на 15,0% за счет полученной чистой прибыли и составил

783,5 млрд. рублей.

Банк Москвы - универсальный коммерческий

банк, удовлетворяющий потребности различных групп клиентов в широком спектре

качественных банковских услуг на всей территории России. Действуя в интересах

вкладчиков, клиентов и акционеров, Банк стремится эффективно инвестировать

привлеченные средства частных и корпоративных клиентов в реальный сектор экономики,

кредитует граждан, способствует устойчивому функционированию российской

банковской системы и сбережению вкладов населения.

Основные направления деятельности Банка:

·

кредитование

российских предприятий;

·

кредитование

частных клиентов;

·

вложение

в государственные ценные бумаги и облигации Банка России;

·

осуществление

операций на комиссионной основе.

Ключевым фактором роста бизнеса Банка

является развитие операций кредитования – на долю кредитов корпоративным и

частным клиентам в работающих активах приходится в совокупности около 87%.

Банк Москвы традиционно проводит

консервативную политику развития операций на рынке кредитования частных

клиентов. Банк не предоставляет кредитные ресурсы без анализа

платежеспособности потенциального клиента, несмотря на то, что его основные

конкуренты активно наращивали объемы необеспеченного потребительского

кредитования. Результатом этой политики стало сохранение качества кредитного

портфеля на высоком уровне при снижении доли Банка Москвы на рынке кредитования

физических лиц с 37,0 до 32,1%.

2.3 Система управления банковскими

рисками в АКБ ОАО «Банк

Москвы»

Система

управления банковскими рисками АКБ ОАО «Банк Москвы» включает в себя следующие

этапы:

-

идентификация риска, выявление его факторов;

-

оценка степени риска (измерение);

-

определение приемлемого уровня риска, непосредственное управление;

-

контроль уровня риска (текущий мониторинг, последующий контроль, формирование

отчетности), разработка мероприятий по его ограничению (снижению).

Основными

методами управления банковскими рисками, которые использует Банк, являются:

-

мониторинг – сбор и анализ информации, составление прогнозов развития в

отношении операций, заключающих в себе потенциальный риск;

-

регламентация операций – разработка процедур проведения операций;

-

диверсификация – взвешенное распределение активных и пассивных операций Банка

по источникам привлечения инструментам инвестиций с целью ограничения рисков

отдельных сегментов рынка;

-

лимитирование – установление предельно допустимых уровней рисков по

направлениям деятельности Банка, а также четкое распределение функций и

ответственности работников Банка;

-

обеспечение наличия капитала Банка, достаточного для покрытия возможных убытков

от деятельности Банка;

-

хеджирование – проведение компенсирующих риск операций;

-

принятие (признание) банковских рисков на приемлемом для Банка уровне.

Непосредственное

управление банковскими рисками в основном осуществляется на том уровне Банка и

в рамках того структурного подразделения (филиала) Банка, где риск возникает;

контроль банковских рисков – на высших уровнях управления (Общее собрание

акционеров Банка, Наблюдательный совет Банка, Правление Банка), а также с

помощью функций независимой проверки (внутренний и внешний аудит).

Высшим

коллегиальным исполнительным органом Банка, ответственным за реализацию

процесса риск-менеджмента в Банке, является Правление Банка.

Руководители

структурных подразделений (филиалов) Банка являются ответственными за

организацию и реализацию процесса управления банковскими рисками в подчиненных

им подразделениях (в рамках функциональных обязанностей, возложенных на них

приказами, распоряжениями, должностными инструкциями, доверенностями,

Политикой, Положением о соответствующем структурном подразделении (филиале)

Банка, иными локальными нормативными правовыми актами), а также за результаты

деятельности от принятия банковских рисков.

Для

реализации целей Политики высшие органы управления Банка, коллегиальные органы

и структурные подразделения Банка участвуют в системе управления рисками в

следующих направлениях:

1)

Собрание акционеров понимает потребность Банка в размере необходимого для его

деятельности капитала.

2)

Наблюдательный совет Банка понимает основные банковские риски, присущие

деятельности Банка, под которыми в целях Политики в соответствии с

рекомендациями Базельского комитета по банковскому надзору понимаются кредитный

риск, рыночный риск (в т.ч. процентный риск), операционный риск, риск

ликвидности; регулярно (но не реже одного раза в год) оценивает эффективность

реализации настоящей Политики; утверждает бизнес-план Банка; контролирует

деятельность отдела внутреннего аудита.

3)

Правление Банка рассматривает проект бизнес-план Банка, в котором учитывается

экономическое окружение Банка, его финансовое состояние и банковские риски,

которым подвергается либо может подвергнуться Банк при реализации данного

плана; понимает банковские риски, присущие деятельности Банка; определяет

приемлемые уровни банковского риска; предоставляет Наблюдательному совету

информацию относительно реализации бизнес-плана Банка.

4)

Отдел внутреннего аудита проводит независимый контроль функционирования системы

управления банковскими рисками, определяя соответствие действий и операций,

осуществляемых работниками Банка, требованиям действующего законодательства,

локальных нормативных правовых актов Банка, отчеты о чем представляет

Наблюдательному совету Банка и Правлению Банка; получает (при необходимости) от

структурных подразделений (филиалов) Банка на бумажном носителе и (или) в

электронном виде документы, отчетность, первичные документы, иную информацию,

необходимую для оценки эффективной реализации Политики и контроля системы

управления банковскими рисками; осуществляет (при необходимости) разработку и

реализацию мероприятий (в том числе, не предусмотренных Политикой) по повышению

эффективности системы управления банковскими рисками.

Реформирование

организационной структуры Банка (внедрение новых банковских продуктов)

осуществляется с учетом анализа банковских рисков, потенциально присущих новому

структурному подразделению (филиалу) Банка (новому банковскому продукту).

В

2008 году в Банке на постоянной основе осуществлялось выявление, оценка и

контроль уровня операционного, кредитного, рыночного рисков и риска

ликвидности.

Оценка

уровней рисков Банка в 2008 году, проведенная в соответствии с Политикой:

Риск

ликвидности

На

протяжении всего 2008 года банком выполнялись все обязательные нормативы

ликвидности, утвержденные ЦБ РФ, в связи, с чем уровень риска ликвидности

признается приемлемым.

Поддержанию

необходимого уровня ликвидности способствовал рост ресурсов банка, а также

высокий уровень ликвидных активов в структуре активов банка (из расчета

ликвидности).

Ресурсы

банка увеличились за 2008 год на 34,2 % (из расчета ликвидности).

По

состоянию на 01.01.09 показатель соотношения ликвидных и суммарных активов

банка (при установленном ЦБ РФ нормативе – не менее 20 %) составил 41,4%[20].

Кредитный

риск

На

протяжении 2008 года банком выполнялись все нормативы ограничения кредитного

риска, установленные ЦБ РФ. При выполнении всех обязательных нормативов

кредитного риска, утвержденных ЦБ РФ, уровень кредитного риска признается

приемлемым.

По

состоянию на 01.01.09 доля проблемной задолженности (просроченной и

пролонгированной) в общей кредитной задолженности клиентов и банков составила

0,7% при рекомендованном ЦБ РФ индикативном параметре не более 2,0%.

Страновой

риск

В

2008 году банк осуществляет размещение денежных средств в странах, входящих в

рейтинговые группы «А – D».

По

состоянию на 01.01.09 основную долю занимали средства, размещенные в странах

группы «А» - 74,0 % (в том числе, в Австрии – 29,6%, в Бельгии – 44,9 %).

Страны

группы «А» имеют наивысший уровень надежности, страновой риск отсутствует.

Валютный

риск

В

2008 году банк выполнял все установленные ЦБ РФ нормативы ограничения валютного

риска, в результате чего уровень валютного риска признается приемлемым согласно

Политике.

Процентный

риск

На

протяжении 2008 банк получал стабильный чистый процентный доход (разница между

процентными доходами и процентными расходами). В декабре 2008 года банк

заработал на 26,8% больше чистого процентного дохода, чем в январе 2008 года.

Поддержанию

стабильного уровня чистого процентного дохода способствовала высокая доля

активов и обязательств с фиксированной процентной ставкой.

По

состоянию на 01.01.09 доля активов с фиксированной процентной ставкой составила

94,2% в общем объеме активов, по которым банк получает процентный доход, доля

обязательств с фиксированной процентной ставкой составила 57,3% в общем объеме

обязательств, по которым банк несет процентный расход.

Операционный

риск

В

2008 году Банк заработал прибыль 3 959,6 млн. руб., что больше более чем в 2

раза, чем в предыдущем году[21]. При этом в 2008 году не

выявлено каких-либо существенных потерь (убытков) от воздействия фактов

операционного риска. Уровень операционного риска признается приемлемым.

Уровень

покрытия рисков банка

Показатели

уровня покрытия рисков в 2008 году значительно превышали установленные ЦБ РФ

нормативы:

-

достаточность основного капитала (норматив - не менее 4,0%) – 17,0% по

состоянию на 01.01.09;

-

достаточность нормативного капитала (норматив – не менее 8,0%) – 29,4 % по

состоянию на 01.01.09.

Нормативный

капитал банка вырос на 32,9% в 2008 году, что выше, чем рекомендованный ЦБ РФ

параметр на 2008 год (не менее 21,0%).

Уровень

рентабельности капитала составил 17,3%, что так же выше, чем рекомендованный ЦБ

РФ параметр на 2008 год (не менее 8,0%).[22]

Всесторонняя

оценка и контроль всех видов банковских рисков, и удержание уровня случайных

потерь в рамках установленного "риск-капитала" невозможно без

комплексной системы управления рисками на уровне всего банка. Необходимость

этого можно обусловить следующими факторами:

Возрастающая

изменчивость финансовых рынков;

Периодические

кризисы и потрясения;

Давление

регулирующих органов (тенденции Центрального Банка к Базельским стандартам).

Перечисленные

выше причины заставляют финансовые учреждения управлять рисками, но помимо

этого есть другие факторы, которые позволяют им стать более привлекательными

для клиентов, более эффективно работать на международном рынке, увеличить

доходы и, как результат, повысить стоимость компании и т.д.:

Оптимизация

ожидаемых прибылей и убытков;

Снижение

уровня случайных потерь;

Уменьшение

волатильности прибыли;

Повышение

кредитного рейтинга;

Оптимизация

премии за риск;

Повышение

финансовой устойчивости;

Совершенствование

механизмов управления и т.д.

Продолжающаяся

интеграция России в мировую финансово-экономическую систему способствует

повышению зависимости экономики нашей страны от негативных факторов и

процессов, происходящих за рубежом. Кризисные явления на мировом финансовом

рынке и связанные с ними проблемы снижения банковской ликвидности в 2007 - 2008

гг., а также повышение стоимости направляемых на кредитование ресурсов,

затронули российский финансовый рынок и поставили банки перед необходимостью

поиска не только способов привлечения достаточных объемов средств, но и

наиболее эффективного их размещения. При этом излишнее стремление банков

максимально увеличить свою долю на рынке кредитования за счет активного

предоставления недостаточно надежных или даже не в надлежащем объеме

резервируемых ссуд неизбежно приводит к росту уровня кредитного риска и

становится причиной уязвимости финансовых посредников от неблагоприятных

факторов внешней среды. Подобная ситуация становятся серьезным испытанием для

менеджмента банков, призванного обеспечить в том числе устойчивость кредитной

организации.

Именно

поэтому в условиях повышения зависимости хозяйствующих субъектов российской

экономики от банковского кредитного финансирования важной проблемой является

организация профессионального, отвечающего современным требованиям и

сбалансированного управления рисками банковского кредитования.

Несмотря

на достаточно развитую методологическую базу риск-менеджмента, проблема

кредитного риска продолжает оставаться наиболее острой для финансовых

посредников во всем мире. Неблагоприятные результаты деятельности крупных кредитных

организаций в ходе кризиса ипотечного кредитования в США выявили недостаточную

эффективность даже зарекомендовавших себя методов управления рисками вследствие

ненадлежащей организации их применения менеджментом.

В

российской практике подходы, применяемые риск-менеджментом некоторых кредитных

организаций, требуют серьезной модернизации. Проецирование нестабильности

мировых финансовых рынков на российскую экономику, диспропорции в банковском

секторе, недостатки в законодательстве, слабость менеджмента в стрессовых

ситуациях позволяют сделать вывод о необходимости рационального и эффективного

управления банковскими рисками и, прежде всего, кредитным.

Система

минимизации риска реализуется через конкретные мероприятия, осуществляемые на

уровне стратегического управления, уровне организационных подразделений или в

рамках взаимодействия ряда подразделений для контроля риска при той или иной

сложной операции.

Рассмотрим

несколько способов управлением риска деятельности банка, направленных на

минимизацию риска. К ним относятся :

1.

Предварительная

оценка возможных потерь с помощью прогнозных методов анализа имеющейся

статистической и динамической достоверности информации о деятельности самих

банков, их клиентов, контрагентов, посредников, конкурентов. Для этой цели в

банках должны создавать отделы, занимающиеся анализом уровня риска и

вырабатывать меры по управлению ими в системе маркетинга;

2.

Динамика

процентных ставок, которые при увеличении степени риска увеличиваются, и

наоборот, т.е. ставки по свободно обращающимся инструментам ниже ставок по

инструментам с ограниченной обратимостью; ставки по пассивным операциям и

операциям на межбанковском рынке обычно ниже ставок по активным операциям и

кредитным операциям с клиентурой; чем стабильнее заемщик, тем ниже процентная

ставка; долгосрочные меняются более плавно, чем краткосрочные; ставки по

кредитам с обеспечением и краткосрочным операциям ниже, чем ставки без

обеспечения и по краткосрочным операциям;

3.

Страхование

кредита как гарантию на случай неблагоприятных обстоятельств;

4.

Хеджирование

(страхование риска);

5.

Отказ

от предложений заемщика при слишком большом риске;

6.

Расчет

условий кредита, применяемый в основном в случаях небольших займов и личного

кредитования;

7.

Диверсификацию

риска, представляющую собой его рассредоточение. Она может проявляться в

различных видах:

а) предоставление

кредитов более мелкими суммами большему количеству клиентов при сохранении

общего объема кредитования;

б)

предоставление кредитов на консорциональной основе, когда для выдачи большой

суммы кредита объединяются несколько банков, образуя консорциум;

в)

привлечение депозитных вкладов, ценных бумаг более мелкими суммами от большего

числа вкладчиков;

г)

получение достаточного обеспечения по выданным кредитам. Важными условиями

реализации последнего требования являются наличие залогового права; умение

правильно анализировать и оценивать платежеспособность заемщиков; правильно

ориентироваться по оперативному взысканию долга; применение системы нормативов

по активным и пассивным операциям. Они устанавливаются Центральным банком и

обязательны для выполнения. [13, с.134]

Установление

лимитов. Установление лимитов относится к определению предельно

допустимого уровня риска, который руководство банка готово принять в соответствии

со своей стратегией. Эти лимиты обычно указываются во внутрибанковских

положениях, инструкциях и методиках.

После

того, как банк миновал начальную стадию своего существования, необходима

разработка стратегического плана, включающего разделы по всем важнейшим

направлениям деятельности банка. В свою очередь, стратегический план должен

претворяться через оперативный план по отдельным направлениям деятельности

банка и другие документы, реализующие функции стратегического и оперативного

управления. Данный набор документов составляет методическую основу деятельности

банковских работников, и они закладывают общую систему контроля и лимитов,

необходимых для осуществления конкретных операций.

Подобная

система хороша в том случае, когда она ориентирует работников на

запланированный руководством желаемый уровень риска. К примеру, если лимиты

очень жесткие и консервативные, руководители банков стремятся осуществлять

только те операции, риск осуществления которых минимален. Напротив, если лимиты

расплывчаты, а ограничения несущественны, банковские работники ориентированы на

более рискованные операции.

Таким

образом, разработка системы лимитов на операции банков, является одним из

важнейших методов управления рисками, ведущими к их снижению.

Выявление

и измерение риска. Крайне важной процедурой является количественное определение

уровня риска, допустимого для отдельных операций, направлений банковской

деятельности, организационных направлений, а также всего финансового учреждения

в целом. Важно при этом не ограничиваться измерением уже существующего риска,

но оценивать риски освоения новых рынков, операций и направлений банковской

деятельности. Данная задача тесно связана с маркетинговыми исследованиями.

Системы измерения риска должны определять три его компонента: размер,

длительности периода воздействия, вероятность наступления отрицательного события.

Охарактеризуем

процесс ценообразования на кредиты с учетом риска. Процесс выявления риска

предполагает установление кредитных рейтингов. Оценивая уровень риска по конкретному

кредиту, руководство банка должно быть способно установить процентную ставку,

другими словами, получить компенсацию за принятие риска. В плане заемщиков

(потребителей кредитов) – это индивидуальный подход к определению риска. Метод

определения риска в рамках кредитного портфеля можно усовершенствовать путем

присвоения рейтингов различным направлениям кредитования или отраслевой

принадлежности заемщиков (например, промышленность, торговля, недвижимость).

Все

виды рисков взаимосвязаны и оказывают влияние на деятельность банка. Изменение

одного вида риска вызывает изменения почти всех остальных видов. Естественно,

все это затрудняет выбор метода анализа уровня конкретного риска и принятия

решения по его оптимизации, ведет к углубленному анализу множества других

рисковых факторов.

Поэтому выбор конкретного метода их уровня, подбор оптимальных факторов

очень важны.

Заключение

Таким образом, в ходе проведенного

исследования все поставленные в начале работы задачи были решены и цель

достигнута.

В

2008 году российская банковская система вынуждена функционировать совершенно в

другой макроэкономической среде, чем она функционировала предыдущие восемь лет.

Впервые за многие годы происходит резкое сокращение темпов прироста денежной

массы, связанное, прежде всего, с сокращением притока капитала в условиях

неизменной политики стерилизации, а также связанное с политикой ЦБ и Минфина по

стабилизации инфляции. При сохранении ориентации на массированное развитие

сектора кредитования в этих условиях банки испытывают все большие трудности с

получением фондирования для своей деятельности. Кроме того, нестабильность на

глобальных финансовых рынках, а в последнее время и рост внешнеполитических

рисков, время от времени приводят к резкому сокращению притока, или даже оттоку

капитала из России, что сопровождается острыми кризисами ликвидности.

Проблема эффективности

банковского риск-менеджмента обусловлена возрастающим влиянием

денежно-кредитной политики государства на макроэкономические процессы. Особенно

это влияние возрастает в период крупных структурных изменений в экономике,

реализация которых давно объективно необходима в нашей стране. Без переноса

приоритетов развития в нашей экономике на высокотехнологичные отрасли, их

ускоренной модернизации и развития невозможно достижение нашей страной уровня

развитых стран. Об этой наиважнейшей задаче для современного этапа развития

России неоднократно упоминалось в Посланиях Президента РФ Федеральному

собранию.

Решение этой проблемы

потребует существенной концентрации ресурсов страны, ее интеллектуального и

технологического потенциала, а также активного участия банковской системы

страны. В этой связи объективно необходимо, чтобы денежно-кредитная политика

Банка России была оптимально нацелена на создание благоприятных условий для

эффективной модернизации экономики.

Проведенный

анализ уровней рисков Банка Москвы в 2008 году показал следующие результаты.

Риск

ликвидности. На протяжении всего 2008 года банком выполнялись все обязательные

нормативы ликвидности, утвержденные ЦБ РФ, в связи, с чем уровень риска

ликвидности признается приемлемым.

Поддержанию

необходимого уровня ликвидности способствовал рост ресурсов банка, а также

высокий уровень ликвидных активов в структуре активов банка (из расчета

ликвидности).

Ресурсы

банка увеличились за 2008 год на 34,2 % (из расчета ликвидности). По состоянию

на 01.01.09 показатель соотношения ликвидных и суммарных активов банка (при

установленном ЦБ РФ нормативе – не менее 20 %) составил 41,4%[23].

Кредитный

риск. На протяжении 2008 года банком выполнялись все нормативы ограничения

кредитного риска, установленные ЦБ РФ. При выполнении всех обязательных

нормативов кредитного риска, утвержденных ЦБ РФ, уровень кредитного риска

признается приемлемым.

По

состоянию на 01.01.09 доля проблемной задолженности (просроченной и

пролонгированной) в общей кредитной задолженности клиентов и банков составила

0,7% при рекомендованном ЦБ РФ индикативном параметре не более 2,0%.

Страновой

риск. В 2008 году банк осуществляет размещение денежных средств в странах,

входящих в рейтинговые группы «А – D».

По

состоянию на 01.01.09 основную долю занимали средства, размещенные в странах

группы «А» - 74,0 % (в том числе, в Австрии – 29,6%, в Бельгии – 44,9 %).

Страны группы «А» имеют наивысший уровень надежности, страновой риск

отсутствует.

Валютный

риск. В 2008 году банк выполнял все установленные ЦБ РФ нормативы ограничения

валютного риска, в результате чего уровень валютного риска признается

приемлемым согласно Политике.

Процентный

риск

На

протяжении 2008 банк получал стабильный чистый процентный доход (разница между процентными

доходами и процентными расходами). В декабре 2008 года банк заработал на 26,8%

больше чистого процентного дохода, чем в январе 2008 года.

Поддержанию

стабильного уровня чистого процентного дохода способствовала высокая доля

активов и обязательств с фиксированной процентной ставкой.

По

состоянию на 01.01.09 доля активов с фиксированной процентной ставкой составила

94,2% в общем объеме активов, по которым банк получает процентный доход, доля

обязательств с фиксированной процентной ставкой составила 57,3% в общем объеме

обязательств, по которым банк несет процентный расход.

Операционный

риск

В

2008 году Банк заработал прибыль 3 959,6 млн. руб., что больше более чем в 2

раза, чем в предыдущем году. При этом в 2008 году не выявлено каких-либо

существенных потерь (убытков) от воздействия фактов операционного риска.

Уровень операционного риска признается приемлемым.

Уровень

покрытия рисков банка

Показатели

уровня покрытия рисков в 2008 году значительно превышали установленные ЦБ РФ

нормативы:

-

достаточность основного капитала (норматив - не менее 4,0%) – 17,0% по

состоянию на 01.01.09;

-

достаточность нормативного капитала (норматив – не менее 8,0%) – 29,4 % по

состоянию на 01.01.09.

Нормативный

капитал банка вырос на 32,9% в 2008 году, что выше, чем рекомендованный ЦБ РФ

параметр на 2008 год (не менее 21,0%).

Уровень

рентабельности капитала составил 17,3%, что так же выше, чем рекомендованный ЦБ

РФ параметр на 2008 год (не менее 8,0%).

В настоящее время Россия

находится на пути вступления в глобальную финансовую систему, что потребует не

только от банковского менеджмента действовать по западным стандартам

корпоративного управления, но и от органов денежно-кредитного регулирования

соответствующих шагов, направленных на приведение в соответствие применяемых

инструментов денежно-кредитной политики современным условиям развития рыночной

экономики и финансовых рынков.

Список используемых источников

Нормативно-правовые

источники

1.

Федеральный

закон РФ «О банках и банковской деятельности» от 3 февраля 1996 г. № 17–ФЗ (с изменениями и дополнениями).

2.

Федеральный

закон РФ «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г. № 86-ФЗ (с изменениями и дополнениями).

Учебники,

монографии, брошюры

3.

Альгин

А.П. Риск и его роль в общественной жизни. - М.: Мысль, 2008.

4.

Банки

и банковские операции: Учебник для вузов / Под ред. Жукова Е.Ф. - М., 2008.

5.

Банки

и банковское дело: Учебник / Под ред. Балабанова И.Т. - СПб., 2008.

6.

Банковское

дело: Учебник. / Под ред. Жарковской Е.П. - М., 2007.

7.

Банковское

дело / Под ред. О.И. Лаврушина. - М., 2008.

8.

Банковское

дело: Учебник / Под ред. Г.Г. Коробовой. - М., 2009.

9.

Банковское

дело: Учебник / Под ред. Колесникова В.И. - М., 2006.

10.

Банковское

дело: Учебник / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. - М., 2008.

11.

Батракова

Л.Г. Экономический анализ деятельности коммерческого банка. - М., 2007.

12.

Бочаров

В.В.Финансовый менеджмент.- СПб.: Питер, 2007.

13.

Букато

В.И., Львов Ю.И. Банки и банковские операции в России. – М., 2006.

14.

Грабова.

П.Г., Петрова С.Н. Романова К.Г. и др. Риски в современном мире. – М.: Омега,

2008.

15.

Кабушкин

С.Н. Управление банковским кредитным риском: учеб. пособие. – Мн.: Новое

знание, 2007.

16.

Коттер

Р. Коммерческие банки. - М., 2007.

17.

Кредит

и обращение денег в сфере безналичного оборота / Под ред. Ц.М. Хайтиной. - Саратов,

2008.

18.

Лаврушин

О.И. Организация и планирование кредита. – М., 2009.

19.

Маркова

О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции. – М., 2006.

20.

Миловидов

Д.А. Современное банковское дело. - М., 2008.

21.

Молчанов

И.В. Коммерческий банк в современной России. - М., 2007.

22.

Общая

теория денег и кредита / Под ред. Жукова Е.Ф. - М., 2008.

23.

Ожегов

С.И. Толковый словарь русского языка. - М., 2008

24.

Основы

банковской деятельности (Банковское дело) / Под ред. Тагирбекова

К.Р. - М., 2008.

25.

Основы

банковского дела в Российской Федерации: Учеб. пособие / Под ред. Семенюта О.Г.

- Ростов н /Д., 2007.

26.

Семенюта

О.Г. Банковское дело и банковское законодательство. - М., 2008.

27.

Тасунян

И. Банковское дело и банковское законодательство. - М., 2009.

28.

Усоскин

В.М. Современный коммерческий банк. Управление и операции. - М., 2008

29.

Хохлов

Н.В. Управление риском. - М.: Феникс, 2007.

Периодические

издания

30.

Березина

М.П. Система расчетов и Центральный банк // Банковское дело. 2008. № 1. С.

15-19.

31.

Василешен

Э. Центробанк и коммерческие банки в новой кредитной системе // Российский

экономический журнал. 2008. № 12. С. 45–54.

32.

Горчаков

А.А., Половников В.А. Тенденции развития кредитного рынка России // Банковское

дело. 2007. № 3. С. 19-24.

33.

Егоров

А.Е. Проблемы деятельности коммерческих банков на современном этапе развития

экономики // Деньги и кредит. 2008. № 6. С. 4.

34.

Казьмин

А. И. Сбербанк России: надежность и динамизм // Деньги и кредит. 2008. № 6. С.

24-29.

35.

Минина

Т.Н. Электронные банковские услуги // Банковские услуги. 2007. № 7. С. 31-35.

36.

Неволина

Е.В. Об оценке кредитоспособности заемщиков // Деньги и кредит. 2008. № 10. С.

15-19.

37.

Обухов

Н.П. Кредитный рынок и денежная политика // Финансы. 2007 № 2.

38.

Петров

И. Банковский менеджмент: связь с кредитной политикой // Банковские технологии.

№ 6. 2008 С. 32-42.

39.

Чиненков

А.В. Банковские кредиты и способы обеспечения кредитных обязательств //

Бухгалтерия и банки. 2009. № 4.

40.

Ходжаева

И.В. Оценка кредитоспособности физических лиц с использованием деревьев решений

// Банковское дело. 2008. № 3. С. 32-36.

Электронные

ресурсы

41.

Сайт

Банка Москвы. Режим доступа – www.ru

[1] Основы банковского дела в Российской Федерации:

Учеб. пособие / Под ред. Семенюта О.Г. - Ростов н /Д., 2007. - С. 89

[2] Общая теория денег и кредита / Под ред. Жукова Е.Ф.

- М., 2008. – С. 76

[3] Общая теория денег и кредита / Под ред. Жукова Е.Ф.

- М., 2008. – С. 89

[4] Петров И. Банковский менеджмент: связь с

кредитной политикой // Банковские технологии. № 6. 2008 С. 32-42. – С. 33

[5] Там же – С. 34

[6] Молчанов И.В. Коммерческий банк в современной

России. - М., 2007. – С. 66

[7] Грабова. П.Г., Петрова С.Н. Романова К.Г. и др.

Риски в современном мире. – М.: Омега, 2008. – С.77

[8] Василешен Э. Центробанк и коммерческие банки в новой

кредитной системе // Российский экономический журнал. 2008. № 12. С. 45

[9] Егоров А.Е. Проблемы деятельности

коммерческих банков на современном этапе развития экономики // Деньги и кредит.

2008. № 6. С. 4.

[10] Егоров А.Е. Проблемы

деятельности коммерческих банков на современном этапе развития экономики //

Деньги и кредит. 2008. № 6. С. 4.

[11] Там же – С.5

[12] Кредит и обращение денег в сфере безналичного

оборота / Под ред. Ц.М. Хайтиной. - Саратов, 2008. – С.54

[13] Банковское дело: Учебник / Под ред. Г.Н.

Белоглазовой, Л.П. Кроливецкой. - М., 2008. – С.54

[14] Сайт Банка Москвы .Режим доступа – www.bm.ru

[15] Там же.

[16] Сайт Банка Москвы .Режим доступа – www.bm.ru

[17] Сайт Банка

Москвы .Режим доступа – www.bm.ru

[18] Здесь и далее

источник: Банк Москвы. Годовой отчет за 2008 г.

[19] Сайт Банка Москвы .Режим доступа – www.bm.ru

[20] Сайт Банка Москвы .Режим доступа – www.bm.ru

[21] Сайт Банка Москвы .Режим доступа – www.bm.ru

[22] Там же

[23] Сайт Банка Москвы .Режим доступа – www.bm.ru