Реферат: Оценка кредитоспособности заемщика юридического лица в ОАО "Международный банк Санкт-Петербурга"

УНИВЕРСИТЕТ НАТАЛЬИ НЕСТЕРОВОЙ

ФАКУЛЬТЕТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

Тема: Оценка кредитоспособности заёмщика –

юридического лица в ОАО «Международный банк Санкт-Петербурга»

Исполнитель:

______________________________________

(подпись)

Руководитель:

______________________________________

(подпись)

Заведующий кафедрой:_________________________________

(подпись)

Допустить к

защите__________________(______________________)

(подпись) (расшифровка подписи)

Декан факультета

Допустить к защите ________________________(Курбатова Т.Я.)

Москва 2007

УНИВЕРСИТЕТ НАТАЛЬИ НЕСТЕРОВОЙ

ФАКУЛЬТЕТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

УТВЕРЖДАЮ

Зав. Кафедрой____________________

(Ф.И.О.)

____________________

(Подпись, дата)

ЗАДАНИЕ

на выполнение выпускной

квалификационной работы

_________________________________________________________

(Кафедра)

Студенту

Поток,

группа________________________________________________

1. Тема работы

«Оценка кредитоспособности заёмщика – юридического лица в ОАО «Международный

банк Санкт-Петербурга»»

утвержденная приказом от

«______»____________________2007 г. №_________

2. Исходные данные к

работе__________________________________________

_____________________________________________________________________________________________________________________________________________________________________________________

3. Основные проблемы работы, подлежащие исследованию

(краткое содержание выпускной работы _______________________________________

____________________________________________________________________________________________________________________________________________________________________________________________________________

4. Перечень графического

материала__________________________________

____________________________________________________________________________________________________________________________________________________________________________________________________________

5. Дата выдачи

задания_______________________________________________

Руководитель_________________________________________________

(фамилия, имя,

отчество, ученая степень и звание)

____________________________________________________________

(место работы,

должность, подпись)

Задание принял к исполнению___________________________________

(подпись

студента)

СОДЕРЖАНИЕ

Введение.............................................................................................................. 4

1. Формы и методы оценки кредитоспособности юридического

лица-заемщика: теоретические аспекты........................................................................................ 6

1.1.Кредит и его роль в деятельности коммерческой организации.............. 6

1.2. Классификация основных видов кредитов и особенности

современных способов кредитования юридических лиц в коммерческом банке.............................. 13

1.3. Понятие и критерии платежеспособности и кредитоспособности

клиента-юридического лица. Сводная характеристика действующих методик оценки

кредитоспособности корпоративных клиентов............................................ 19

2. Базовые методы анализа кредитоспособности промышленных

предприятий в банке........................................................................................................................... 44

2.1. Краткая характеристика предприятия кредитора ОАО

«Международный банк Санкт-Петербурга»........................................................................................ 44

2.2. Действующие методики оценки кредитоспособности

юридических лиц в ОАО «Международный банк Санкт-Петербурга»................................................ 58

2.3. Сводная оценка финансового состояния промышленного

предприятия ОАО «Челябинский завод промышленных тракторов»....................................... 59

3. Основные пути и формы совершенствования методов и форм

банковского кредитования юридических лиц в Российской Федерации............................. 78

3.1. Пути развития банковского сектора в Российской Федерации

и диверсификация банковских кредитов и ссуд.......................................................................... 78

3.2. Перспективы деятельности малого предпринимательства в

России.... 88

3.3. Некоторые рекомендации по совершенствованию

социально-экономической и нормативно-правовой базы и практики банковского

кредитования юридических лиц-резидентов в РФ............................................................................................. 95

Заключение........................................................................................................ 99

Выводы и рекомендации................................................................................ 101

Литература...................................................................................................... 104

Приложения.................................................................................................... 106

Введение

Оценка кредитоспособности потенциальных заёмщиков является одной из

наиболее сложных и ответственных задач в деятельности коммерческого банка.

Эффективная организация процесса оценки кредитоспособности позволяет, во-первых,

снизить уровень кредитных рисков банка, а во-вторых, создать необходимые

условия для качественного обслуживания клиентов банка, предъявляющих спрос на

кредитные продукты. Актуальность данной задачи трудно переоценить, поскольку

увеличивающийся спрос на кредитные продукты со стороны предприятий различных

отраслей народного хозяйства и рост конкуренции на рынке банковских услуг,

вызванный экспансией на кредитный рынок России иностранных кредитных учреждений

требует от банков совершенствования механизмов оценки кредитоспособности с

целью повышения качества обслуживания клиентов и одновременно минимизации

кредитных рисков.

Объектом исследования является омский филиал ОАО «Международный банк

Санкт-Петербурга». Предметом – оценка кредитоспособности заёмщиков юридических

лиц, не являющихся кредитными организациями. За рамки предмета вынесен вопрос

оценки кредитоспособности заемщиков при осуществлении долгосрочных

инвестиционных проектов.

Цель работы – изучить и описать деятельность коммерческих банков по

оценки кредитоспособности потенциальных заёмщиков.

Задачи:

1. Раскрыть теоретические основы оценки кредитоспособности потенциальных

заёмщиков.

2. Описать наиболее распространённые методы оценки кредитоспособности.

3. Выявить проблемы оценки кредитоспособности заёмщиков и обозначить

пути их решения.

При решении вышеуказанных задач был применен системный подход к

рассмотрению предмета исследования, использованы методы функционального и

сравнительного анализа.

Уровень разработки данной темы в литературе можно оценить как высокий. В

работах В.В. Ковалёва, О.В. Ефимовой, А.Д. Шеремета и Г.В. Савицкой

отражены теоретические основы предмета исследования. В статьях, опубликованных

в журналах «Банковское дело» «Банковские технологии» и «Финансовый директор»,

рассматриваются вопросы практического характера. В сети Интернет на сайтах www.bankir.ru www.bankclub.ru

и www.cfin.ru

содержится текущая информация о новых тенденциях и подходах в оценке

кредитоспособности.

Работа состоит из введения, 3-х глав, заключения, выводов и рекомендаций,

списка литературы и приложений.

1.

Формы и методы оценки кредитоспособности юридического лица-заемщика:

теоретические аспекты

Важной составляющей финансового потока наряду с деньгами являются

вспомогательные финансовые инструменты – например кредиты – банковские и

коммерческие.

Коммерческие кредиты широко используются предприятиями, так как это не

только необходимо, но и выгодно. Однако внедрение в практику расчетов векселей

не устраняет потребности поиска реальных денежных ресурсов для коммерческих

предприятий.

Недостаток собственных финансовых средств на инвестиционные программы не

компенсируется привлечением средств со стороны. Доля кредитов банков в

структуре инвестиций в реальный секторе превышает 2,5 – 3%%. Хотя кредитование

для коммерческих банков остального мира традиционно является более

высокодоходным видом деятельности, чем расчётно-кассовое обслуживание,

большинство российских кредитных организаций предпочитает ограничивать свои

взаимоотношения с предприятиями менее прибыльными, но и менее рискованными

расчётными операциями, так как риски промышленных инвестиций чрезвычайно

велики. Относительно благополучной была ситуация лишь в экспортных отраслях и

финансово-промышленных группах. Однако обслуживавшие их так называемые

системные банки никогда не были инвесторами или кредиторами. Главной их целью

оставался контроль и перераспределение финансовых потоков сырьевых отраслей и

части предприятий ВПК.

Традиционные кредитные риски в нашей

стране дополняются рядом особенностей. В числе факторов риска при банковском

финансировании реального сектора остаются отсутствие эффективного механизма

реализации залогов, низкая рентабельность (в среднем 0,5 – 5%%), плохое

использование основных фондов, трудовых ресурсов. Уровень загрузки мощностей

составляет более 50% в секторе потребительских товаров и около50% в секторе

инвестиционных. Более половины производств вообще не прибегает к банковским

ссудам. Основным источником пополнения оборотных средств для предприятий и организаций

стали долги – кредиторская задолженность и банковские кредиты. На собственные

ресурсы приходилось около 2%. Банки «выталкивались» из обслуживания реального

сектора не только дефицитом средств у предприятий, но и ростом объёма

неплатежей, их «старением». Просрочка свыше трёх месяцев в кредиторской

задолженности составляет в последние годы около 50% от общей.

Главной особенностью пост кризисного развития банковской системы стал

неожиданно динамичный рост остатков средств на корреспондентских счетах

коммерческих банков.

В ходе реформ банковские структуры в связи с их функцией опосредования

движения денежных потоков получили преимущество перед структурами реального

сектора экономики. Если банки в ситуации гиперобесценивания финансовых активов

и денежных накоплений фактически освободились от прежних взаимных долговых

обязательств, то субъекты реального сектора потеряли, с одной стороны, денежные

ресурсы, имевшиеся на счетах в банках, ас другой, остались без основного

источника формирования оборотных средств – банковских кредитов. Дисбаланс

формирования доходов банковского реального секторов российской экономики,

взаимообусловленных процессов, определил не только тенденцию нарастающего

финансово-платёжного кризиса и ускоренного сокращения производства и

внутреннего рынка, но и бесперспективность развития самой банковской системы

без функционирования в реальном секторе экономики.

Курс на рестрикционную

кредитно-денежную политику фактически привёл в действие механизм порочного

круга, а именно: банки не имеют достаточной возможности и стимулов для

кредитования производства, вследствие чего положение субъектов реального

сектора становится всё более критическим и ведёт к углублению таких тенденций,

как рост доли невозвращённых кредитов в структуре банковских балансов,

ухудшение общей ликвидности, что ещё более снижает возможности коммерческих

банков инвестировать средства в промышленное производство. Какая бы модель

инвестирования экономики ни применялась (государственное инвестирование,

осуществляемое самими предприятиями или финансовыми посредниками) центральную

роль в его финансовом механизме играет банковская система. Это связано с тем,

что большая часть средств из перечисленных выше источников, прежде чем будет

инвестирована в экономику, попадет в банк, и лишь после того, как его

руководство примет решение, средства могут

Оказаться

инвестированными в конкретные предприятия. Таким образом, роль банков с точки

зрения инвестиционного процесса заключается не столько том, какую величину

своих сегодняшних активов они готовы перереструктурировать в долгосрочные

инвестиции, а насколько безопасным окажется аккумуляция средств их клиентов —

участников инвестиционного процесса, рассмотренных выше, и насколько эффективным

будет механизм последующего размещения этих средств.

Итак, в стране существует неплохой инвестиционный потенциал. Однако

средства, о которых говорилось выше, были в стране и раньше, и только за

последние годы в экономику могли прийти десятки миллиардов долларов в год, но

не пошли.

Основных причин две. Первая — отсутствие условий для развития эффективного

процесса инвестирования. Вторая — отсутствие минимально необходимого

количества эффективных собственников, в которых инвестор мог бы не только

поверить, как в будущее России, но и чьи проекты были бы достаточно реальными

к воплощению в жизнь. В качестве непременных условий успешного осуществления

инвестиционных проектов можно указать достаточно много совершенно разноплановых

положений.

Ситуация

в экономике, сложившаяся к настоящему времени делает особенно актуальным вопрос

об инвестициях. Признаки экономической стабилизации налицо. Падение ВВП и

промышленного производства в целом существенно замедлилось. Сохраняются низкие

темпы инфляции, укрепляются позиции национальной валюты. Однако продолжает

оставаться неблагоприятной ситуация в инвестиционной сфере. Следует

подчеркнуть, что это сокращение произошло на фоне низкой инфляции,

существенного снижение доходности государственных ценных бумаг. Сохранение

тенденций инвестиционного спада не позволяет пока говорить о достаточности

предпосылок перехода к устойчивому экономическому росту. Необходимо отметить,

что в ряде отраслей наблюдающийся рост и оживление основанный на использовании

имеющихся производственных мощностей, бывших хронически незагруженными на

протяжении последних нескольких лет. Устойчивый же и долговременный рост может

быть обеспечен только за счет введения новых мощностей и применения новых

технологий, а это, в свою очередь, обязательно предполагает рост инвестиций в

реальный сектор экономики.

Важную

роль в повышении инвестиционной активности и обеспечении экономического роста

призваны сыграть банки. Однако в настоящее время банки еще не стали

аккумулятором заметных инвестиционных ресурсов, ни их эффективным оператором.

Причины такого положения многообразны. Но, если говорить кратко, то

неустойчивость общеэкономической ситуации в полной мере проявляется и в

банковском секторе. Более того, ряд факторов, в целом благоприятных с точки

зрения макроэкономики, оказывает на развитие кредитных организаций довольно

противоречивое влияние. Так, существенное замедление темпов инфляции, падение

доходности государственных ценных бумаг, порой отрицательная доходность

валютного и фондового рынков приводят к ухудшению финансового положения кредитных

организаций. Распространенная логика, что в таких условиях свободные финансовые

ресурсы, а за ними и все банки устремятся в реальный сектор экономики, на

практике дает сбой. Инвестиций по-прежнему нет. И пока нет оснований считать,

что в ближайшее время они будут.

Во-первых,

остаются запредельно высокими риски вложений в промышленность. Особенно это

касается капиталоемких инвестиционных проектов. В настоящее время кредитование

промышленных предприятий, которое призвано, как правило, возместить временную

нехватку оборотных средств, носит краткосрочный характер и осуществляются или

под контрольные экспортные поставки, или под готовую ликвидную продукцию.

Степень риска долгосрочных капитальных вложений остается несовместимой с

потенциально возможной нормой прибыли от этих вложений.

Во-вторых,

падение доходности на финансовых рынках уменьшает инвестиционные возможности

банков, делает неустойчивым их финансовое положение. Банки, озабоченные

состоянием текущей ликвидности, вряд ли склонны к инвестиционным проектам.

Следует также отметить, что и при условии относительно благополучной

экономической конъюнктуры совокупные финансовые ресурсы значительной части

российских кредитных организаций недостаточны для обеспечения серьезных

капитальных вложений в промышленность, транспорт и связь.

В-третьих,

уход государства из инвестиционной сферы в целом, негативно сказывается на

инвестиционном климате. Это влияние проявляется как в подрыве доверия к

инвестиционному процессу со стороны частных инвесторов, так и в разрушении

механизма ''запуска'' инвестиций. Идея правительства и Минэкономики о том, что

каждый рубль государственных инвестиций способен привлечь 4 рубля

негосударственных средств, срабатывает, но с обратным знаком. [15] Хоминич И.П.

“Интеграция банковского и промышленного капитала в ходе структурной перестройки

экономики”, Финансы, №10, 2002 Каждый рубль недофинансирования со стороны

государства приводит к бегству из инвестиционной сферы нескольких рублей

средств потенциальных негосударственных инвесторов. Если государство не хочет

брать на себя инвестиционные риски и не находит для этого средств, то почему

сектор должен брать на себя такую инициативу и какие-либо обязательства.

В-четвертых,

большинство предприятий не готовы к приему инвестиций. Имеется в виду привлечение

инвестиций на принятых во всем мире условиях, когда инвестор требует

эффективного освоения средств, финансовой ''прозрачности'' предприятия,

передачи прав по распоряжению имуществом в рамках, адекватных объему выделенных

средств, и т.д. Немалая часть руководителей предприятий по-прежнему желает

привлечь финансовые ресурсы со стороны и не нести за это экономической

ответственности.

С

учетом сказанного очевидно, что причины недостаточности участия банков в

инвестиционной деятельности - отнюдь не просто в нежелании банков смещать

акценты в своей работе. Если будут созданы возможности для нормального

извлечения прибыли в реальном секторе экономики, деньги действительно туда

пойдут и банки не будут препятствовать этому процессу. Конечно, одномоментно устранить

все перечисленные причины невозможно. Но принятие сбалансированного комплекса

первоочередных мер было бы достаточно для запуска механизма инвестиций.

Реализация

таких мер должна вестись по трем направлениям.

Первым

направлением должна стать активизация роли государства в обеспечении

инвестиционного процесса. Это не означает примитивного увеличения доли

государственных расходов на инвестиции, хотя объемы таких расходов надо

увеличивать. Прежде всего, имеется в виду развитие механизма государственных

гарантий, а также повышение координирующей доли государства в создании

организационных и институциональных предпосылок инвестиционной деятельности.

Вторым

направлением деятельности должно стать непосредственно создание этих

организационных и институциональных предпосылок в сферах банковской и

инвестиционной деятельности.

Третье

направление заключается в адекватном законодательном закреплении условий,

благоприятствующих инвестициям

В

развитии перечисленных направлений необходимо:

Задействовать

инвестиционные ресурсы государственного сектора экономики и естественных

монополий, обратив их на нужды федеральной инвестиционной программы.

Осуществить

переориентацию кредитной политики Сбербанка с преимущественного вложения своих

активов в государственные ценные бумаги на кредитование инвестиционной сферы.

Вероятно, целесообразно рассмотреть вопрос о выдаче Сбербанком межбанковских

кредитов специально отобранными государством банкам, связанных с кредитованием

эффективных инвестиционных проектов.

Перейти

к практике долгосрочных целевых инвестиционных вкладов под гарантии государства

с возможным выпуском валютного займа для реконструкции народного хозяйства.

Осуществить

страховой заем, ориентированный на страхование и перестрахование инвестиционных

и предпринимательских проектов.

Пересмотреть

нормы обязательного резервирования по вкладам населения с относительно длинным

сроком хранения в увязке с объемом выданных инвестиционных кредитов, что

позволит сделать инвестиционные кредиты более дешевыми для предприятий.

Развивать

институты коллективного финансирования (для населения) и проектного

финансирования (для юридических лиц), позволяющие аккумулировать ресурсы и

снижать инвестиционные риски.

Установить

повышенные нормативы привлечения сбережений населения для банков, участвующих в

финансировании федеральных программ под частичные гарантии правительства.

Предусмотреть

в Налоговом кодексе освобождение банков и других кредитных организаций от

уплаты налогов на прибыль, получаемую от предоставления долгосрочных кредитов

(на 3 года и более ) для реализации операций финансового лизинга.

Сохранить

в Налоговом кодексе норму, предусматривающую включение в затраты предприятий

расходов, связанных со страхованием ОПФ, что будет способствовать снижению

инвестиционных рисков.

Упорядочить

процесс слияний, поглощений и банкротств кредитных организаций, направив его на

формирование такой структуры банковской системы, которая бы отвечала

требованиям оживления инвестиций и экономического роста.

Законодательно

установить и отработать процедуру отбора банков, призванных осуществить крупные

инвестиционные проекты с участием государства. Возможно, следует вернуться к

вопросу о придании им специального статуса (инвестиционные банки, банки

развития).

Банки

должны найти свое место в инвестиционном процессе, что будет залогом

экономического роста в стране. Основой взаимодействия промышленных предприятий

и банков должна служить реализация законченного инвестиционного цикла; их

взаимодействие позволяет увеличить эффективность и масштабность инвестиционных

процессов, расширить направления инвестиционных процессов.

Другим основным видом кредита, принципиально отличного от коммерческого,

является банковский кредит.

Банковские кредиты классифицируются по срокам возврата, назначению,

уровню риска и др. Рассмотрим наиболее распространенные виды кредитов,

предоставляемых банками коммерческим предприятиям.

Контокоррентный кредит предусматривает закрытие расчетного счета и открытие

контокоррентного счета, сочетающего свойства расчетного и ссудного счетов. Это

производится в случаях, когда у предприятия возникает потребность в укрупненных

средствах, а между платежами и поступлениями средств имеются разрывы. В

контокоррентном счете дебетовое сальдо означает выдачу кредита клиенту банка,

кредитовое - наличие у него собственных средств на счете. Несмотря на то что

банки предоставляют кредиты по контокорренту только платежеспособным и наиболее

ответственным клиентам, этот вид банковского кредита является одним из наиболее

рискованных. В случае малейшего ухудшения финансового положения заемщика банк

вводит в режим кредитования более жесткие условия: ограничивает сумму кредита,

повышает плату за кредит и др.

Ограниченным вариантом контокоррента является овердрафт. Под овердрафтом

понимается краткосрочный банковский кредит в целях покрытия временного

недостатка средств на счете клиента без установления предельной суммы и заключения

дополнительных кредитных договоров.

Имеются следующие виды овердрафта:

- краткосрочный - предоставляется предприятию по разовому разрешению на

один или несколько дней, по истечении которых на кредит требуется новое

разрешение учреждения банка;

- продленный - предоставляется на срок от нескольких недель до нескольких

месяцев на основании документально подтвержденной доверенности с партнерами

предприятия о переносе срока платежа по договору;

- сезонный - выдается в случае возникновения значительного разрыва между

платежами и поступлениями средств из-за специфических условий производственного

или сбытового процесса.

Овердрафт предоставляется только надежным клиентам. По каждому из применяемых

видов овердрафта банк устанавливает лимиты кредитования в соответствии с

ожидаемой расчетной потребностью заемщика. В российской практике овердрафт

оформляется на ссудном счете, в западной - на расчетном счете.

Целевой кредит предоставляется под осуществление конкретной сделки

(приобретение какого-либо сырья, проведение торгово-посреднической сделки,

приобретение ценных бумаг и др.). Целевой кредит от банка может быть выдан

предприятию независимо от наличия у него расчетного счета в учреждении банка.

Для получения кредита заемщик предоставляет технико-экономическое обоснование и

гарантии погашения кредита.

Проектный кредит предоставляется банкам под осуществление инвестиционных

проектов на основе детального анализа бизнес-планов инвестиционных проектов и

под надежное обеспечение.

Ипотечный кредит предоставляется под залог недвижимости.

Наиболее удобной формой кредитования для коммерческих предприятий

является кредитная линия. Она позволяет получать средства в пределах

определенного лимита и срока действия договора и не требует точного определения

будущих поступлений наличных средств и потребностей в кредитных ресурсах.

Рамочная кредитная линия открывается банком для оплаты поставок продукции в

пределах основного крупного договора.

Револьверная кредитная линия представляет собой цепочку продлеваемых в

пределах определенного периода краткосрочных кредитных операций.

Долгосрочные кредиты связаны преимущественно с приобретением оборудования и

осуществлением инвестиционных проектов. Для таких кредитов характерны большие

риски, сложные условия обслуживания и возврата долга. В настоящее время в

России они практически не применяются.

Одной из наиболее важных проблем кредитования предприятий является

определение процентной ставки. Ставка по кредиту должна быть такой, чтобы

заемщик и банк получали прибыль и компенсировали риски. Чем выше уровень

конкуренции на рынке банковских кредитов, тем ниже ставка процента.

Для получения кредита на приемлемых условиях важное значение имеет

предоставление банку надежных гарантий обслуживания и возврата долга. Наиболее

распространенным способом возврата кредита является залог имущества. Предметом

залога под крупные кредиты служит недвижимость, принадлежащая заемщику. При

оформлении краткосрочных кредитов банки принимают под залог готовую продукцию,

полуфабрикаты, валютные счета и др. Различают залог имущества и заклад

имущества. При залоге заемщик остается собственником имущества, если на него не

будет обращено взыскание по кредиту за неуплату. При закладе имущество

передается в собственность банка, и при погашении кредита заемщик выкупает его.

Предметом заклада могут быть драгоценные металлы, произведения искусства,

автомобили и другие ценности. В качестве гарантий возврата кредита могут

выступать также поручительства третьих лиц. Должник и гарант в случае

неисполнения обязательств отвечают перед кредитором как солидарные должники.

Гарантами могут быть другие банки и крупные фирмы.

Решение локальной задачи оценки кредитоспособности клиента не может быть

эффективным в отрыве от кредитной политики банка.

Кредитная политика коммерческого банка представляет собой систему

денежно-кредитных мероприятий, проводимых банком для достижения определенных

финансовых результатов[1].

На первом этапе реализации кредитной политики происходит оценка

макроэкономической ситуации в стране в целом, а также региона, к которому

принадлежит потенциальных заемщик. Данная работа происходит вне поля

деятельности непосредственного кредитного подразделения и относится больше к

работе аналитических и маркетинговых служб банка, но присутствие этих

необходимых элементов анализа делает процесс кредитования осмысленным и

подготовленным.

Исходя из проведенных исследований, руководство банка принимает

меморандум кредитной политики на конкретный период. В этом документе

излагаются[2]:

1.Основные направления кредитной работы банка на предстоящий период,

конкретные показатели кредитной деятельности (нормативы и лимиты), обеспечивающие

необходимый уровень рентабельности и защищенности от кредитных рисков,

например:

·

соотношения

кредитов и депозитов;

·

соотношения

собственного капитала и активов;

·

лимиты сегментов

портфеля активов банка в целом;

·

лимиты сегментов

кредитного портфеля (лимиты на кредитование предприятий одной отрасли, одной

формы собственности, одного вида кредитования и т.д.). Обычно размер лимита

включает не более 25 % от величины общего кредитного портфеля. Увеличение

определенного сегмента сверх лимита возможно при наличии способов защиты от

этого повышенного кредитного риска;

·

клиентские

лимиты:

а) для акционеров (пайщиков);

б) для старых, с определенной историей взаимоотношений,

клиентов;

в) для новых клиентов;

·

географические

лимиты кредитования (требуются для банков, имеющих иногородние филиалы с разным

уровнем подготовленности персонала к проведению качественной кредитной работы,

а также для монобанков, но желающих проводить активные операции в определенных

регионах);

·

требования по

проведению работы с обеспечением (виды залогов, стандарты оформления, маржа в

оценке и т.д.);

·

требования по

документальному оформлению и сопровождению кредитов;

·

планируемый

уровень кредитной маржи и механизмы принятия решения об его изменении.

2. Утверждается Положение о порядке выдачи кредитов, где отражается:

·

организация

кредитного процесса;

·

перечень

требуемых документов от заемщика и стандарты подготовки проектов кредитных

договоров;

·

правила

проведения оценки обеспечения.

Только после принятия этих документов, регламентирующих кредитный

процесс, можно говорить о внутренней готовности банка к работе по кредитованию.

Кредитная политика коммерческого банка основывается на реальных

экономических предпосылках и источниках кредитного потенциала. В этой связи необходимо

рассмотреть основные факторы, воздействующие на эффективность политики банка в

части формирования средств кредитного потенциала.

Кредитная политика банка включает в себя следующие элементы:

·

определение

целей, исходя из которых, формируется кредитный портфель банка (виды, сроки,

размеры и качество обеспечения);

·

описание

полномочий подразделений банка в процессе выдачи, ведения и погашения кредита;

·

перечень

необходимых документов;

·

основные правила

приема, оценки и реализации кредитного обеспечения;

·

лимитирование

операций по кредитованию;

·

политику

установления процентных ставок по кредитам;

·

методики оценки

кредитных заявок;

·

характеристику

диагностики проблемных кредитов, их анализа и путей выхода из возникающих

трудностей.

Под методом кредитования обычно подразумевается совокупность приемов, с

помощью которых осуществляется выдача и погашение кредита. Таких методов три:

кредитование по остатку; кредитование по обороту; кредитная линия.

Кредитование проводится в несколько этапов: подготовительный;

рассмотрение кредитного проекта; оформление кредитной документации; этап

использования кредита и последующего контроля в процессе кредитования.

Кредитная политика коммерческого банка — это комплекс мероприятий банка,

цель которых — повышение доходности кредитных операций и снижение кредитного

риска.

Как правило, конкретные методы и этапы оценки кредитоспособности находят

отражение в Положении банка об установлении кредитного лимита. Данный документ

должен содержать:

1. Состав общих требований к клиенту: организационно-правовая форма,

сфера деятельности, место регистрации, территория фактического осуществления

бизнеса и пр.

2. Перечень документов, испрашиваемых у потенциального заёмщика с целью

оценки его кредитоспособности.

3. Требования к финансовому состоянию заёмщика с необходимой, в

зависимости от целей и задач кредитной политики, а так же степени допустимого

риска, детализацией данного понятия.

4. Порядок рассмотрения кредитной заявки.

5. Требования к обеспечению кредита.

6. Порядок взаимодействия служб банка при установлении лимита

кредитования.

7. Сроки проведения оценки кредитоспособности и вынесения решения о

целесообразности предоставления кредита.

Кредитование является наиболее распространенным инструментом платного

размещения банковских ресурсов. Дихотомия активных операций банка, в том числе

и кредитования, заключается в поиске оптимального соотношения риска и

доходности. В этой связи одним из важнейших направлений работы коммерческого

банка является оценка кредитоспособности потенциальных заёмщиков.

Прежде всего, в уточнении нуждается сам термин «кредитоспособность».

Распространено отождествление кредитоспособности с платёжеспособностью.

Последняя состоит в возможности организации полностью и в установленный

срок погасить свои долговые обязательства. Однако, по нашему мнению, понятие

кредитоспособности является более сложным и требует более тщательной

формулировки. С одной стороны, платёжеспособность является более широким

понятием по отношению к кредитоспособности. С другой стороны – они обладают

разной экономической и правовой природой. Рассмотрим вышеобозначенные различия.

Рассматривая правовую сторону вопроса необходим необходимо выделять способность

организации к совершению кредитной сделки. Для подтверждения правоспособности

заёмщика в банк должны быть представлены следующие документы:

·

нотариально

удостоверенную копию устава, зарегистрированного в установленном

законодательством порядке;

·

нотариально

удостоверенный пакет учредительных документов, если законодательством

предусмотрено его составление;

·

нотариально заверенную

карточку образцов подписей должностных лиц, имеющих право распоряжаться счетом,

и оттиска печати;

·

нотариально

удостоверенную копию свидетельства о регистрации;

·

разрешение на

осуществление предпринимательской деятельности с указанием срока функционирования

(для предпринимателей, осуществляющих свою деятельность без образования

юридического лица);

·

разрешение

(лицензию) на занятие отдельными видами деятельности;

·

копии документов,

подтверждающих полномочия должностных лиц на заключение соответствующих

договоров с кредитной организацией.

Анализ данных документов не является чистой формальностью, поскольку в

случае наличия в уставе заёмщика оговорок ограничивающих права руководящих

органов на вступления в кредитные отношения, в соответствии со ст. 174 ГК РФ и

постановления пленума ВАС № 9 от 14.05.1998[3],

кредитный договор может быть признан недействительным.

С экономической точки зрения – различия состоят в источниках погашения.

Если при определении платёжеспособности необходимо учитывать нормальный

характер функционирования хозяйствующего субъекта, то для оценки

кредитоспособности нужно учитывать ситуацию, при которой заёмщик окажется не в

состоянии в полном объёме и в срок погасить свою задолженность. В этой связи

предмет оценки следует расширить и включить в него: во-первых, оценку

заложенного имущества, в случае, если обеспечением возвратности кредита был

залог; во-вторых, оценку финансового состояния гарантов или поручителей, при

наличии гарантий или поручительств третьих лиц; в-третьих, общее имущественное

состояние организации в свете её возможного банкротства.

На наш взгляд, наиболее комплексно понятие кредитоспособность раскрыто в

следующем определении: «…кредитоспособность представляет собой оценку банком

заёмщика с точки зрения возможности и целесообразности предоставления ему

кредита и определяет вероятность своевременного возврата основной суммы долга и

выплаты процентов по ним в будущем»[4].

В дальнейшем мы будем придерживаться именно этого определения.

Рассмотрим основные цели и задачи оценки кредитоспособности хозяйствующего

субъекта.

Ключевыми целями анализа кредитоспособности являются:

1. Определение способности и готовности заемщика вернуть запрашиваемую

ссуду в соответствии с условиями кредитного договора.

2. Оценка риска, связанного с кредитованием данной организации.

3. Определение размера кредита, который может быть предоставлен, и

условий его предоставления.

Основными задачами оценки кредитоспособности являются:

1. Формирование общей характеристики потенциального заёмщика. На данном этапе должна быть

подтверждена правоспособность заёмщика и лиц, выступающих от его имени, на

вступление в кредитные отношения с банком, а также получена информация о

кредитной истории организации, о собственниках и руководителях предприятия.

2. Проведение экономического анализа организации.

Данная задача является наиболее трудоёмкой и ответственной, поскольку

требует создания прогноза будущего финансового состояния заёмщика. Решение

данной задачи проходит несколько этапов:

1. Оценка достаточности, достоверности и полноты источников информации.

Более подробно этот аспект работы банка освещён в пункте 2 настоящей главы.

2. Анализ имущественного состояния организации.

3. Анализ ликвидности и платёжеспособности.

4. Анализ финансовой устойчивости.

5. Анализ деловой активности.

6. Анализ рентабельности.

7. Анализ качественных показателей.

На практике возможна корректировка данного плана, как в сторону

уменьшения, так и увеличения количества этапов или их последовательности.

3. Оценка качества обеспечения кредита.

Вопрос обеспеченности кредита является чрезвычайно сложным. При оценке

обеспечения необходимо так же рассматривать правовую и экономическую

составляющие. Наиболее существенными являются вопросы подтверждения

залогодателем прав на заложенное имущество и прав на вступления в залоговые

правоотношения, а так же вопрос ликвидности и сохранности имущества. В случае

надлежащего правового оформления залога необходимо уточнить:

- определена ли рыночная стоимость предметов залога на момент оценки

риска;

- оформлена ли юридическая документация таким образом, что время,

необходимое для реализации залога, не превышает 150 дней со дня, когда

реализация залоговых прав становится необходимой;

- достаточность рыночной стоимости предметов залога для компенсации банку

основной суммы долга по ссуде, процентов в соответствии с договором и издержек,

связанных с реализацией залоговых прав.

Для определения достаточности обеспечения ссуды рыночная стоимость

предметов залога сравнивается с суммой обеспечения, необходимой для

предоставления кредита и рассчитанной по формуле:

Формула №

1

(1)

К x П x Д

Ок = К + ---------- + Из, где

365 x 100%

Ок - сумма обеспечения, необходимая для выдачи кредита;

К - сумма кредита;

П - процентная ставка, определенная при выдаче кредита;

Д - срок действия кредита (в днях);

Из - сумма издержек, связанных с реализацией залоговых прав (исходя из

практики и вида обеспечения).

В случае наличия сомнений в качестве залога существует практика личного

поручительства руководителей и собственников заёмщика.

Для эффективного проведения оценки кредитоспособности предприятия

необходимо, в первую очередь, создать информационную базу анализа. В целях определения

категории качества ссуды, при формировании резервов на возможные потери по

ссудам, в положении ЦБ 254-П от 26.03.04[5]

изложен примерный перечень информации для анализа финансового положения

заёмщика:

1. Данные официальной отчетности (официальные документы).

Для заемщика - юридического лица (за исключением кредитных организаций):

·

годовая

бухгалтерская отчетность в полном объеме, составленная на основании образцов

форм.

·

публикуемая

отчетность за три последних завершенных финансовых года: форма N 1

"Бухгалтерский баланс"; форма N 2 "Отчет о прибылях и

убытках" на последнюю отчетную дату.

2. Информация, которую целесообразно принимать во внимание в случае ее

доступности:

2.1. отчетность, составленная в соответствии с Международными стандартами

финансовой отчетности;

2.2. управленческая отчетность и иная управленческая информация;

2.3. бюджет либо бизнес-план на текущий финансовый год;

2.4. ежеквартальный отчет эмитента ценных бумаг о существенных фактах

(событиях и действиях), затрагивающих финансово-хозяйственную деятельность

эмитента.

2.5. Данные о движении денежных средств;

2.6. Данные о просроченной дебиторской и кредиторской задолженности,

непогашенных в срок кредитах и займах, о просроченных собственных векселях

заемщика;

2.7. Справка о наличии в составе дебиторской задолженности, а также в

составе долгосрочных и краткосрочных финансовых вложений задолженности и

вложений в доли (акции) юридических лиц, которые находятся в стадии ликвидации

или в отношении которых возбуждено дело о банкротстве на последнюю отчетную

дату;

2.8. Справки об открытых расчетных (текущих) счетах в кредитных

организациях, выданные или подтвержденные налоговым органом, либо выписки с

банковских счетов об остатках денежных средств на счетах в иных кредитных

организациях, выданные и подтвержденные кредитными организациями;

2.9. Справки об отсутствии у заемщика картотеки неоплаченных расчетных

документов по всем открытым расчетным (текущим) счетам, выданные обслуживающими

эти счета кредитными организациями, а также справки из налоговых органов об

отсутствии задолженности перед бюджетом всех уровней и внебюджетными фондами;

2.10. Сведения о существенных событиях, затрагивающих

финансово-хозяйственную деятельность заемщика, произошедших за период с

последней отчетной даты до даты анализа финансового положения заемщика (о

фактах, повлекших разовое существенное увеличение или уменьшение стоимости

активов; о фактах, повлекших разовое существенное увеличение чистых убытков; о

фактах разовых сделок, размер которых либо стоимость имущества по которым

составляет существенную долю в активах заемщика на дату осуществления сделки)

(степень существенности событий определяется во внутренних документах кредитной

организации);

2.11. Иные доступные сведения, в том числе:

·

страновой риск,

·

общее состояние

отрасли, к которой относится заемщик,

·

конкурентное

положение заемщика в отрасли,

·

деловая репутация

заемщика и руководства организации-заемщика (единоличного исполнительного

органа, членов коллегиального исполнительного органа, членов совета

директоров),

·

качество

управления организацией-заемщиком,

·

краткосрочные и

долгосрочные планы и перспективы развития заемщика,

·

степень

зависимости от аффилированных лиц и самостоятельность в принятии решений,

·

принадлежность

заемщика к финансовым группам и холдингам,

·

существенная

зависимость от одного или нескольких поставщиков и (или) заказчиков,

·

меры,

предпринимаемые заемщиком для улучшения своего финансового положения,

·

вовлеченность

заемщика в судебные разбирательства,

·

информация о

различных аспектах в деятельности заемщика (сфера бизнеса, отраслевые

особенности, специализация на видах продукции или услуг и иные аспекты),

·

степень

зависимости от государственных дотаций,

·

значимость

заемщика в масштабах региона,

·

зависимость

деятельности заемщика от роста цен при покупке товаров и услуг и от падения цен

при продаже товаров и услуг,

·

согласованность

позиций акционеров (участников) юридического лица - заемщика, имеющих право

владения пятью и более процентами голосующих акций (долей) организации, по

основным вопросам деятельности заемщика, в том числе финансовым и

производственным,

·

вероятность

открытия в ближайшем будущем или фактическое начало процедуры банкротства и

(или) ликвидации заемщика,

·

информация о

выполнении заемщиком обязательств по другим договорам и перед другими

кредиторами, включая задолженность перед резидентами и нерезидентами по

полученным кредитам (займам, депозитам), а также обязательства по

предоставленным поручительствам и (или) гарантиям в пользу резидентов и

нерезидентов, по платежам в бюджеты всех уровней.

3. Сравнительные данные (в динамике) по предприятиям, работающим

в сопоставимых условиях (тот же профиль деятельности, те же размеры),

содержащие сведения о :

·

финансовой устойчивости

(состоятельности);

·

ликвидности

(платежеспособности), в том числе о движении денежных средств;

·

прибыльности

(рентабельности);

·

деловой

активности и перспективах развития соответствующего сегмента рынка.

На наш взгляд, данный перечень является практически исчерпывающим.

Очевидно, что количество предоставляемых для анализа данных зависит от размера

запрашиваемого кредита и индивидуальных особенностей конкретного заёмщика, в

числе которых можно выделить:

1. Кредитную историю.

2. Отрасль хозяйства, в которой функционирует данное предприятие. Чем

выше отраслевой риск или чем выше волатильность внешних условий

функционирования предприятий отрасли, тем больший объём информации

требуется для анализа.

3. Структура организации бизнеса заёмщика. Использование сложных схем

движения денежных средств и управления внутри группы требует консолидации

отчётности и другой информации, поскольку при определении кредитоспособности

первоочередную роль играет экономическое содержание хозяйствующих процессов, а

не правовая форма их выражения.

Основной проблемой, встающей перед банками при оценке кредитоспособности

в части информационного обеспечения, является полнота и достоверность

предоставляемой информации. Во-первых, применение холдинговых схем организации

бизнеса делает бесполезным анализ отчётности отдельных компаний, входящих в

холдинг. Консолидированную отчётность по стандартам МСФО составляет очень

небольшая доля российских предприятий, которые, как правило, в российских

банках не кредитуются. В этой связи в целях консолидации бухгалтерской

отчётности следует руководствоваться приказом министерства финансов № 112 от

30.12.1996, в соответствии с которым при объединении бухгалтерской отчетности

головной организации и дочерних обществ в сводный бухгалтерский баланс не

включаются:

1. Финансовые вложения головной организации в уставные капиталы дочерних

обществ и соответственно уставные капиталы дочерних обществ в части,

принадлежащей головной организации;

2. Показатели, отражающие дебиторскую и кредиторскую задолженность между

головной организацией и дочерними обществами, а также между дочерними

обществами;

3. Прибыль и убытки от операций между головной организацией и дочерними

обществами, а также между дочерними обществами;

4. Дивиденды, выплачиваемые дочерними обществами головной организации,

либо другим дочерним обществам той же головной организации, а также головной

организацией своим дочерним обществам. В сводной бухгалтерской отчетности

отражаются лишь дивиденды, подлежащие выплате организациям и лицам, не входящим

в группу;

5. Части активов и пассивов дочерних обществ, не относящихся к

деятельности Группы, когда головная организация имеет пятьдесят и ниже

процентов голосующих акций акционерного общества или уставного капитала в

обществе с ограниченной ответственностью. Доля активов и пассивов дочернего

общества в этом случае для включения в сводную бухгалтерскую отчетность

определяется исходя из доли голосующих акций дочернего общества, принадлежащих

головной организации, в их общем количестве или доли участия головной

организации в уставном капитале дочернего общества.

При консолидации отчётов о прибылях и убытках из консолидированного

отчёта необходимо исключить:

1. Выручку от реализации продукции

(товаров, работ, услуг) между головной организацией и дочерними обществами, а

также между дочерними обществами одной головной организации и затраты,

приходящиеся на эту реализацию;

2. Дивиденды, выплачиваемые

дочерними обществами головной организации, либо другим дочерним обществам той

же головной организации, а также головной организацией своим дочерним

обществам. В сводном отчете о прибылях и убытках отражаются лишь дивиденды,

подлежащие выплате организациям и лицам, не входящим в Группу;

3. Любые иные доходы и расходы,

возникающие в результате операций между головной организацией и дочерними

обществами, а также между дочерними обществами одной головной организации;

4. Финансовый результат

деятельности дочерних обществ в части доходов и расходов, не относящихся к

деятельности Группы, когда головная организация имеет пятьдесят и ниже

процентов голосующих акций в акционерном обществе или пятьдесят и ниже

процентов уставного капитала в обществе с ограниченной ответственностью. В этом

случае финансовый результат деятельности дочернего общества в части доходов и

расходов для включения в сводный отчет о прибылях и убытках определяется исходя

из доли голосующих акций дочернего общества, принадлежащей головной

организации, в их общем количестве или доли участия головной организации в

уставном капитале дочернего общества.

Во-вторых, целый ряд значимых показателей, таких как состав реальных

собственников компании, качество корпоративного управления, вовлечённость в

судебные разбирательства, степень зависимости от аффилированных лиц и пр.

оценить достаточно сложно и затратно.

Несомненно, важнейшим источником информации для анализа

кредитоспособности предприятия-заёмщика является бухгалтерская отчётность.

Однако перед проведением непосредственного анализа отчётности необходимо учесть

целый ряд существенных нюансов, пренебрежение которыми способно исказить

реальную картину финансового состояния организации.

Баланс не отражает точную стоимость предприятия на день оценки.

Бухгалтерские стандарты используют в качестве основы при оценке активов и

пассивов первоначальную стоимость - стоимость в ценах приобретения, которая,

несмотря на регулярные амортизационные отчисления, не соответствует стоимости

активов и пассивов на день оценки (амортизация и методы списания стоимости

являются лишь неточным и искусственным приблизительным отражением

действительного процесса старения актива).

Для определения реальной стоимости некоторых статей баланса необходима

перспективная оценка. Примером служит дебиторская задолженность, оцененная и

очищенная с точки зрения возвратности; запасы, стоимость которых должна быть

основана на их продажности; и необоротные активы, реальная стоимость которых

должна базироваться на сроке годности, длительности эксплуатации.

Общепринятой практикой при оценке долгосрочных внеоборотных активов

является постепенное снижение их стоимости (списание). С другой стороны,

возрастание стоимости активов почти никогда не принимается во внимание. Этот

аспект особенно важен для фирм, большую долю собственности которых составляют

активы с возрастающей стоимостью, например, коммерческая недвижимость или

земля. Однако действительный срок службы актива редко связан с его

амортизацией (к еще большему упрощению и разрыву между реальным сроком

эксплуатации актива и начислением амортизации может привести применение метода

ускоренной амортизации).

Стоимость ценных бумаг фирмы (акций, облигаций) базируется на ожидаемых в

будущем налично-денежных потоках и доходах от владения бумагами или от их

продажи. Необходимо учитывать как возможный потенциал роста данных активов, так

и их ликвидность. Для крупных банков, активно размещающих денежные средства на

рынке ценных бумаг гораздо проще оценить «реальную» стоимость ценной бумаги.

Ещё одним существенным аспектом проблемы информационного обеспечения

является необходимость оценки использования заёмщиков схем по оптимизации

налогообложения, поскольку в случае активного применения данных схем возникает

риск ухудшения финансового состояния организации вследствие действия налоговых

органов.

Проблема выбора системы показателей для оценки способности заёмщика

исполнить свои обязательства является наиболее актуальной и сложной на нынешнем

этапе развития банковской системы России.

Рассмотрим основные методы, применяемые как в российской, так и международной

практике, решения обозначенной проблемы.

Система комплексного финансового анализа[6] - наиболее распространённая в

российских банках методика оценки кредитоспособности.

Первым этапом анализа является выявление «больных» статей финансовой

отчётности.

Информация о недостатках в работе коммерческой организации, как правило,

присутствует в бухгалтерской отчетности в явном или завуалированном виде.

Первый случай имеет место, когда в отчетности есть "больные" статьи,

которые условно можно подразделить на две группы:

·

Свидетельствующие

о крайне неудовлетворительной работе организации в отчетном периоде и

сложившемся в результате этого плохом финансовом положении.

·

Свидетельствующие

об определенных недостатках в работе коммерческой организации.

К первой группе относятся:

"Непокрытые убытки прошлых лет" (ф.№1), "Непокрытый убыток

отчетного года" (ф. №1), "Кредиты и займы, не погашенные в срок"

(ф. №5), "Кредиторская задолженность просроченная" (ф. №5),

"Векселя выданные просроченные" (ф.№5). Эти статьи показывают крайне

неудовлетворительную работу коммерческой организации в отчетном периоде и

сложившееся в результате этого плохое финансовое положение. Причины образования

отрицательной разницы между доходами и расходами по укрупненной номенклатуре

статей можно проследить по форме №2 (результат от реализации, результат от

прочей реализации, результат от внереализационных операций). Более детально

причины убыточной работы анализируются в ходе внутреннего анализа по данным

бухгалтерского учета. Так, элементом статьи "Расчеты с кредиторами за

товары и услуги" является задолженность поставщикам по не оплаченным в

срок расчетным документам. Наличие такой просроченной задолженности

свидетельствует о серьезных финансовых затруднениях у коммерческой организации.

Ко второй группе принято относить данные, приводимые во втором разделе

формы №5: "Дебиторская задолженность просроченная", "Векселя

полученные просроченные" и "Дебиторская задолженность, списанная на

финансовые результаты". Значимость сумм по этим статьям в отношении

финансовой устойчивости предприятия зависит от их удельного веса в валюте

баланса и говорит о наличии проблем с клиентами.

Следующим этапом является оценка имущественного положения организации,

информация о котором представлена в бухгалтерском балансе предприятия.

Согласно действующим нормативным документам баланс в настоящее время

составляется в оценке нетто. Итог баланса дает ориентировочную оценку суммы

средств, находящихся в распоряжении предприятия. Эта оценка является учетной и

ни в коем случае не отражает реальной суммы денежных средств, которую можно

выручить за имущество, например в случае ликвидации коммерческой организации.

Текущая стоимость активов предприятия определяется рыночной конъюнктурой и

может отклоняться в любую сторону от учетной.

Вертикальный анализ баланса.

Расчет и анализ динамики финансовых ресурсов, находящихся в распоряжении

предприятия, в общей сумме и в разрезе основных групп позволяют сделать лишь

самые общие выводы о его имущественном положении. (13) Следующей аналитической

процедурой является вертикальный анализ: иное представление отчетной формы, в

частности баланса, в виде относительных показателей. Такое представление

позволяет увидеть удельный вес каждой статьи баланса в общем итоге.

Обязательный элемент анализа - динамические ряды этих величин, посредством

которых можно отслеживать и прогнозировать структурные изменения в составе

активов и источников их покрытия.

Можно выделить две основные черты вертикального анализа:

- переход к относительным показателям позволяет проводить

межхозяйственные сравнения коммерческих организаций, различающихся по величине

используемых ресурсов и другим показателям объема;

- относительные показатели сглаживают негативное влияние инфляционных

процессов, которые могут существенно искажать абсолютные показатели финансовой

отчетности и тем самым затруднять их сопоставление в динамике.

Горизонтальный анализ баланса.

Горизонтальный анализ баланса заключается в построении одной или

нескольких аналитических таблиц, в которых абсолютные балансовые показатели

дополняются относительными темпами роста (снижения). Степень агрегирования

показателей определяет аналитик. Как правило, берут базисные темпы роста за ряд

лет (смежных периодов), что позволяет не только анализировать изменение

отдельных балансовых статей, но и прогнозировать их значения.

Горизонтальный и вертикальный анализ взаимно дополняют один другого. Наиболее

значимым для банка является анализ финансового положения предприятия-заёмщика.

Финансовое состояние организации можно оценивать с точки зрения

краткосрочной и долгосрочной перспективы[7].

В первом случае критерий оценки - ликвидность и платежеспособность

предприятия, т.е. способность своевременно и в полном объеме произвести расчеты

по краткосрочным обязательствам. Примеры подобных операций - расчеты с

работниками по оплате труда, с поставщиками за полученные товарно-материальные

ценности и оказанные услуги, с банком по ссудам и т.п.

Оценка стабильности деятельности предприятия в долгосрочной перспективе

связана с общей финансовой структурой организации, степенью ее зависимости от

внешних кредиторов и инвесторов, условиями, на которых привлечены и

обслуживаются внешние источники средств.

Существуют различные методики анализа финансового состояния. В нашей

стране по опыту экономически развитых стран все большее распространение

получает методика, основанная на расчете и использовании в

пространственно-временном анализе системы коэффициентов. Показатели могут быть

рассчитаны непосредственно по данным бухгалтерской отчетности. Однако удобнее

преобразовать баланс путем агрегирования статей и их перегруппировки: в активе

- по степени убывания ликвидности активов, в пассиве - по степени возрастания

сроков погашения обязательств. Такой подход более удобен как в вычислительном

плане, так и с позиции понимания логики расчета.

Оценка ликвидности.

Под ликвидностью какого-либо актива следует понимать способность его

трансформироваться в денежные средства, а степень ликвидности определяется

продолжительностью временного периода, в течение которого эта трансформация

может быть осуществлена. Чем короче период, тем выше ликвидность данного вида

активов.

Говоря о ликвидности коммерческой организации, имеют в виду наличие у нее

оборотных средств в размере, теоретически достаточном для погашения

краткосрочных обязательств хотя бы и с нарушением сроков погашения,

предусмотренных контрактами. Количественно ликвидность характеризуется

специальными относительными показателями - коэффициентами ликвидности.

Платежеспособность означает наличие у коммерческой организации денежных

средств и их эквивалентов, достаточных для расчетов по кредиторской

задолженности, требующей немедленного положения. Таким образом, основными

признаками платежеспособности являются:

- наличие в достаточном объеме средств на расчетном счете;

- отсутствие просроченной кредиторской задолженности.

Ликвидность и платежеспособность не тождественны друг другу. Коэффициенты

ликвидности могут характеризовать финансовое положение как удовлетворительное,

однако по существу эта оценка может быть ошибочной, если в текущих активах

значительный удельный вес приходится на неликвиды и просроченную дебиторскую

задолженность.

Для погашения текущих обязательств могут использоваться разнообразные

виды активов, различающихся оборачиваемостью, т.е. временем, необходимым для

превращения их в денежную наличность. Поэтому в зависимости о того, какие виды

оборотных активов принимаются во внимание, ликвидность оценивается при помощи

различных коэффициентов. Общая идея такой оценки заключается в сопоставлении

текущих обязательств и активов, используемых для их погашения. К текущим

относятся активы (обязательства) с временем обращения (сроком погашения) до

одного года. С позиции мобильности текущие (оборотные) активы могут быть

разделены на три группы.

Первая группа:

·

Денежные средства

·

Краткосрочные

финансовые вложения

Вторая группа:

·

Готовая продукция

·

Товары

отгруженные

·

Дебиторская

задолженность, платежи по которой ожидаются в течение 12 месяцев

Третья группа:

·

Дебиторская

задолженность, платежи по которой ожидаются через 12 месяцев

·

Производственные

запасы

·

Незавершенное

производство

·

Расходы будущих

периодов

Исходя из описанной классификации текущих активов можно

рассчитать коэффициенты ликвидности (в формулах использованы идентификаторы

показателей приведенные в приложении):

·

коэффициент

текущей ликвидности: КЛТ = ТА/КП

·

коэффициент

быстрой ликвидности: КЛБ = (ДС+ДБ)/КП

·

коэффициент абсолютной

ликвидности: КЛА = ДС/КП

Коэффициент текущей ликвидности дает общую оценку ликвидности

коммерческой организации, показывая, в какой мере текущие кредиторские

обязательства обеспечиваются материальными оборотными средствами. Его

экономическая интерпретация очевидна: сколько рублей финансовых ресурсов,

вложенных в оборотные активы, приходится на 1 рубль текущих пассивов. Значение

коэффициента в среднем зависит от отраслевой принадлежности предприятия. В

экономически развитых странах считается нормальным, когда КЛТ варьирует около

2. Данное значение ни в коем случае не является нормативным, это аналитическая

средняя. Во многих отраслях значение коэффициента текущей ликвидности может

существенно отклоняться в любую сторону. Рост показателя в динамике рассматривается

как положительная характеристика финансово-хозяйственной деятельности. Вместе с

тем слишком большое его значение (например, по сравнению со среднеотраслевым)

нежелательно, т.к. может свидетельствовать о неэффективном использовании

ресурсов, выражающемся в замедлении оборачиваемости средств, вложенных в

производственные запасы, неоправданном росте дебиторской задолженности, и т.п.

Коэффициент быстрой ликвидности исчисляется по более узкому кругу

оборотных активов, когда из расчета исключается наименее ликвидная их часть -

материально-производственные запасы. Это вызвано тем, что трансформация этих

активов в денежные средства может быть продолжительной во времени, а денежные

средства в сопоставимых ценах, вырученные в случае вынужденной реализации

производственных запасов, часто существенно ниже затрат по их приобретению.

Наиболее жестким критерием платежеспособности является коэффициент

абсолютной ликвидности, показывающий, какая часть краткосрочных заемных

обязательств может быть погашена немедленно. Какие-либо более или менее

обоснованные ориентиры о нормативном значении этого коэффициента отсутствуют,

т.к. управление денежными средствами, в частности определение оптимально

остатка средств на счете и в кассе, особенно в условиях становления полнокровных

рыночных отношений, вряд ли поддается стандартизации. Тем не менее можно

считать, что значение КЛА должно варьировать в пределах от 0,03 до 0,08.

Помимо описанных в учетно-аналитической практике экономически развитых

стран используются и другие показатели. Среди них: функционирующий капитал (ФК)

и маневренность функционирующего капитала (МК), рассчитываемые по формулам:

ФК = ТА - КП

МК = ДС/ФК

Показатель ФК исчисляется в абсолютных единицах измерения (тыс. руб.) и

служит ориентировочной оценкой оборотных средств, остающихся свободными после

погашения краткосрочных обязательств, тех средств, с которыми можно

"работать". Этот показатель не имеет каких-либо ограничений, оценивая

его аналитики руководствуются правилом: чем больше, тем лучше.

По показателю МК можно судить, какая часть функционирующего капитала

представляет собой абсолютно ликвидные активы, т.е. может быть использована для

любых целей. Рост этого показателя в динамике при прочих равных условиях

характеризует изменение финансового состояния с положительной стороны.

Оценка финансовой устойчивости.

Количественно финансовая устойчивость может оцениваться в двух

плоскостях:

1. Структуры источников средств.

2. Расходов, связанных с обслуживанием внешних источников.

Соответственно выделяют две группы показателей, называемые условно

коэффициентами капитализации и коэффициентами покрытия.

В группе коэффициентов капитализации выделяют, прежде всего, соотношение

собственных и заемных средств. Этот показатель дает лишь общую оценку

финансовой устойчивости. Поэтому в мировой практике разработан ряд других

показателей.

Коэффициент концентрации собственного капитала показывает, какова доля

владельцев предприятия в общей сумме средств, вложенных в коммерческую

организацию. Чем выше значение этого коэффициента, тем более финансово

устойчива, стабильна и независима от внешних кредитов коммерческая организация.

Коэффициент финансовой зависимости - обратный коэффициенту концентрации

собственного капитала. Рост этого показателя в динамике означает увеличение

доли заемных средств в финансировании предприятия.

Коэффициент маневренности собственного капитала показывает, какая его

часть используется для финансирования текущей деятельности, т.е. вложена в

оборотные средства, а какая часть капитализирована. Значение этого показателя

может ощутимо варьировать в зависимости от отраслевой принадлежности

предприятия.

Коэффициент структуры долгосрочных вложений показывает, какая часть

внеоборотных активов профинансирована за счет долгосрочных заемных средств. При

этом предполагается, что долгосрочные пассивы как источник средств используются

в полном объеме для финансирования работ по расширению материально-технической

базы предприятия. В реальной жизни это условие может и не выполняться.

Коэффициент долгосрочного привлечения заемных средств характеризует долю

долгосрочных кредитов и займов, привлеченных для финансирования деятельности

предприятия на ряду с собственными средствами, в общем капитале организации,

под которым понимается общая величина долгосрочных источников средств. Рост

этого показателя в динамике является, в определенном смысле, негативной

тенденцией, означая, что предприятия все сильнее и сильнее зависит от внешних

инвесторов.

Коэффициент структуры заемного капитала позволяет установить долю долгосрочных

пассивов в общей сумме заемных средств. Этот показатель может значительно

колебаться в зависимости от состояния кредиторской задолженности, порядка

кредитования текущей производственной деятельности и т.п.

Коэффициент соотношения собственного и заемного капитала дает наиболее

общую оценку финансовой устойчивости организации. Он показывает, сколько

заемных средств приходится на каждый рубль собственных средств, вложенных в

активы предприятия. Рост этого показателя свидетельствует об усилении зависимости

предприятия от заемного капитала, т.е. о некотором снижении финансовой

устойчивости, и наоборот.

Единых критериев для значений этих показателей не существует. Они зависят

от многих факторов: отраслевой принадлежности компании, принципов кредитования,

сложившейся структуры источников средств, оборачиваемости оборотных средств,

репутации организации и др. Поэтому приемлемость значений этих коэффициентов,

оценка их динамики и направлений изменения могут быть установлены только в

результате пространственно-временных сопоставлений по группам родственных

коммерческих организаций. Можно сформулировать лишь одно правило, которое

"работает" для организаций всех типов: владельцы предприятия

(акционеры, инвесторы и другие лица, сделавшие взнос в уставный фонд) предпочитают

разумный рост в динамике доли заемных средств; напротив, кредиторы (поставщики

сырья и материалов, банки, предоставляющие краткосрочные ссуды, и другие

контрагенты) отдают предпочтение коммерческим организациям с высокой долей

собственного капитала, с большей финансовой автономностью.

Коэффициенты капитализации, характеризующие структуру долгосрочных

пассивов, логично дополняются показателями второй группы, называемыми

коэффициентами покрытия и позволяющими сделать оценку того, в состоянии ли

компания поддерживать сложившуюся структуру источников средств. Привлечение

заемных средств связано с бременем постоянных финансовых расходов, которые

должны ,по крайней мере, покрываться текущим доходом.

Допустимые значения каждого коэффициента целесообразно определять на

уровне банка, в зависимости от целей и задач кредитной политики, допустимого

уровня кредитного риска, который готов принять банк и индивидуальных

особенностей бизнеса приоритетных для банка клиентов.

Однако, несмотря на хорошую методологическую разработку, данная

методика, имеет два серьёзных недостатка:

1. Описанная выше проблема информационной базы анализа.

2. Проблема качества средне и долгосрочных прогнозов кредитоспособности

только предприятия на основании официальной отчётности.

В этой связи в последнее время получают распространения западные методы

оценки кредитоспособности заёмщика, основанные на формальных моделях и

использованием как количественных, так и качественных характеристик.

Модель Альтмана[8] - основана на применении

мульти-дискриминантного анализа для прогнозирования вероятности банкротства

фирмы.

1. Применительно к данной стране и к интервалу времени формируется набор

отдельных финансовых показателей предприятия, которые на основании

предварительного анализа имеют наибольшую относимость к свойству банкротства.

Пусть таких показателей N.

2. В N-мерном пространстве, образованном выделенными показателями,

проводится гиперплоскость, которая наилучшим образом отделяет успешные

предприятия от предприятий-банкротов, на основании данных исследованной

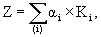

статистики. Уравнение этой гиперплоскости имеет вид. Формула № 2

(3)

(3)

где: Ki - функции показателей бухгалтерской

отчетности, ai - полученные в результате анализа

веса.

3. Осуществляя параллельный перенос плоскости (1), можно наблюдать, как

перераспределяется число успешных и неуспешных предприятий, попадающих в ту

или иную подобласть, отсеченную данной плоскостью. Соответственно, можно

установить пороговые нормативы Z1 и Z2: когда Z < Z1,

риск банкротства предприятия высок, когда Z > Z2 - риск

банкротства низок, Z1 < Z < Z2 - состояние

предприятия не определимо. Отмеченный подход, разработанный в 1968 г.

Эдвардом Альтманом, был применен им самим в том же году применительно к

экономике США. В результате появился индекс кредитоспособности (index of

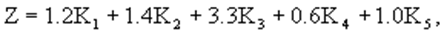

creditworthiness) Формула № 3

(3)

(3)

где:

К1 = собственный оборотный капитал/сумма активов;

К2 = нераспределенная прибыль/сумма активов;

К3 = прибыль до уплаты процентов/сумма активов;

К4 = рыночная стоимость собственного капитала/заемный капитал;

К5 = объем продаж/сумма активов.

Интервальная оценка Альтмана: при Z<1.81 – высокая вероятность

банкротства, при Z>2.67 – низкая вероятность банкротства.

Позже данная модель была доработана для анализа непубличных компаний. В

модель расчёта были внесены следующие изменения.

. (4)

. (4)

К4 - балансовая стоимость собственного капитала в отношении

к заемному капиталу. При Z<1.23 Альтман диагностирует высокую вероятность банкротства.

Основным преимуществом данной технологии оценки финансового состояния

предприятия является её высокая прогностическая способность. Очевидно,

для анализа российских предприятий необходима разработка отличной системы

показателей и весов, однако данное обстоятельство не исключает саму возможность

эффективного применения фундаментальных положений модели Альтмана с целью

анализа кредитоспособности российских предприятий.

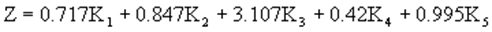

Модель Фулмера. В основе данного подхода лежит схожая, с моделью Альтмана, методология.

В американской деловой практике данная модель даёт точность прогноза в 98% для

периода в один год и 81% для двух лет.

H = 5.528 V1 + 0.212 V2 + 0.073 V3

+ 1.270 V4 - 0.120 V5 + 2.335 V6 + 0.575 V7

+ 1.083 V8

+ 0.894 V9 - 6.075 (5)

где:

V1 -

нераспределённая прибыль/активы

V2 -

выручка/активы

V3 -

доналоговая прибыль/активы

V4 -

денежный поток/кредиты и займы

V5 -

кредиты и займы/активы

V6 -

текущие пассивы/активы

V7 - log (материальные активы)

V8 -

оборотный капитал/кредиты и займы

V9 - log (прибыль до уплаты налогов и

процентов/проценты к уплате).

Наступление неплатёжеспособности неизбежно при Н ‹ 0

Однако, так же как и модель Альтмана данная методика неадаптирована для

российских условий, поэтому её применение на практике возможно лишь в качестве

дополнительного инструмента оценки кредитоспособности предприятия.

Рейтинговый метод. Оценка кредитоспособности заёмщика может быть сведена к

единому показателю - рейтинг заёмщика. Преимущество рейтингового метода

заключается в возможности учитывать качественные неформализованные показатели,

что позволяет строить всеобъемлющие рейтинги.

Методика рейтинговой оценки кредитоспособности включает[9]:

- разработку системы оценочных показателей кредитоспособности;

- определение критериальных границ оценочных показателей;

- ранжирование оценочных показателей.

К настоящему времени разработано значительное количество методик оценки

кредитоспособности заемщика. Они отличаются по числу показателей, используемых

для оценки кредитоспособности, подхода к определению критериальных границ

оценочных показателей, оценкой значимости каждого из отобранных показателей,

методикой подсчета суммарной кредитоспособности. Выбор конкретной структуры

показателей, формирующих кредитный рейтинг, зависит главным образом от

кредитной политики банка.

2.

Базовые методы анализа кредитоспособности промышленных предприятий в банке

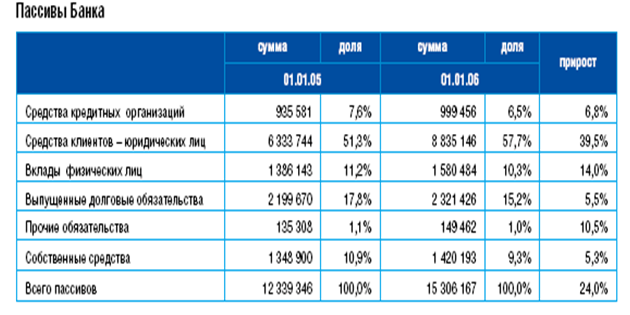

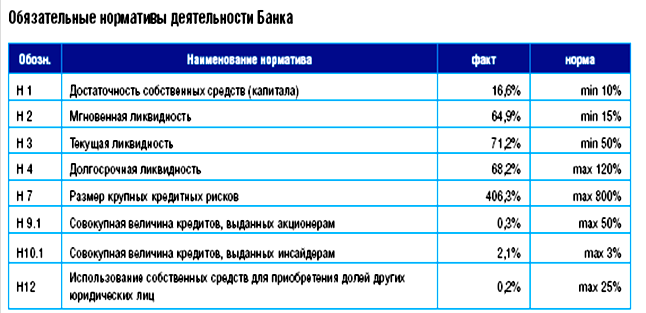

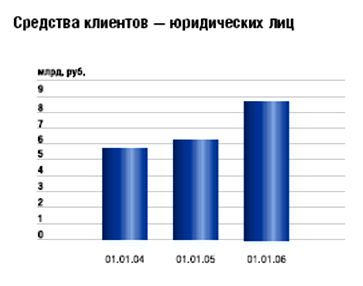

Международный банк Санкт-Петербурга работает на финансовом рынке более 17

лет. Банк оказывает весь спектр услуг по обслуживанию корпоративных и частных

клиентов. Ключевым направлением деятельности банка является работа с

корпоративными клиентами. Банк поступательно развивает розничный бизнес, наращивает