Дипломная работа: Недоимки по налогам

Содержание

Введение

1. Теоретические аспекты

характеристики процесса возникновения недоимки по налогам и сборам

1.1 Теоретическое

содержание понятия «недоимка по налогам и сборам»

1.2 Основные методы

взыскания недоимки по налогам и сборам

1.3 Порядок списания

безнадежной недоимки по налогам и сборам

2. Анализ эффективности

работы по снижению недоимок на примере Рязанской области

2.1 Основные направления

деятельности УФНС по Рязанской области

2.2 Организация налогового

контроля на территории Рязанской области

2.3 Анализ работы по

взысканию недоимок на примере УФНС по Рязанской области

3. Основные направления по совершенствованию работы по взысканию

недоимок

3.1 Обоснование необходимости совершенствования налогового

контроля в деятельности УФНС Рязанской области

3.2 Основные мероприятия по совершенствованию организации налогового

контроля в деятельности УФНС Рязанской области

Заключение

Список использованных источников

Приложения

Введение

Актуальность данной темы обусловлена

тем, что в условиях масштабного реформирования современной России значение

контрольной деятельности неизбежно повышается.

Безусловно, эффективность контроля

напрямую зависит от степени независимости контролирующих органов, так как лишь

реальная самостоятельность позволяет им указать на недостатки и отступления от

закона в полном объеме и оперативно.

О необходимости повысить эффективность

работы органов контроля и надзора постоянно говорят ученые, политики, граждане.

Не обошел вниманием эту важную проблему и В.В. Путин.

В одном из выступлений он, в частности,

сказал, что чиновники от имени государства продолжают выполнять множество не

заказанных и не нужных налогоплательщику функций – разрешительных,

лицензионных, надзорных.

Исходя из всего вышесказанного, целью

данной работы является необходимость охарактеризовать организацию работы по

взысканию недоимок по налогам и сборам.

Данная цель предполагает решение

следующих задач:

1)

Осветить теоретические аспекты характеристики процесса

возникновения недоимки по налогам и сборам

2)

Описать механизм организации работы по взысканию недоимок по

налогам и сборам на примере ФНС Рязанской области.

3)

Предложить мероприятия по улучшению работы в рамках улучшения организации

работы по взысканию недоимок по налогам и сборам на примере ФНС Рязанской

области.

Анализируя состояние разработанности

данной проблемы необходимо отметить, что по вопросам улучшения организации

налогового контроля, наблюдается рост публицистических материалов

специализированных журналах, таких как «Налоги», «Консультант и практик».

Тем не менее, ощущается значительный

дефицит публикаций системного, обобщающего плана.

Объектом исследования является налоговый контроль в России

Предмет исследования: организация работы по взысканию недоимок по налогам и сборам в

Российской Федерации.

Методы исследования: теоретический анализ литературы, опыта работы по данной теме,

беседы, опрос, анализ законодательной базы исследования, анализ документации

ИФНС.

Практическая значимость: материалы данной дипломной работы могут быть использованы в практической

деятельности ИФНС.

Структура работы: Дипломный проект состоит из введения, трех глав, заключения,

списка литературы.

Во введении обоснована актуальность

выбранной темы, указаны цель и задачи, объект и предмет, избранные методы

исследования, обозначена новизна, практическая ценность полученных результатов,

дана оценка изученности темы, характеризованы основные источники информации.

Основная часть работы состоит из трех глав.

В первой главе – теоретической отражены

вопросы сущности и содержания понятия «недоимка по налогам и сборам», выделены

основные методы взыскания недоимок по налогам и сборам, определен порядок

списания безнадежной задолженности.

Во второй главе – практической отражены

основные тенденции и направления работы по взысканию недоимок по налогам и

сборам в практике работы налоговых органов Российской Федерации.

В третьей главе выделены основные

рекомендации для совершенствования организации работы по взысканию недоимок по

налогам и сборам в Российской Федерации.

В заключении содержаться основные выводы

этого дипломного проекта.

Теоретической и методологической основой

исследования явились труды российских социологов и ученых, исследующих проблемы

по изучаемой теме.

В ходе работы над темой использовался

анализ правовых документов и научных публикаций.

Список литературы содержит 50

источников, включая законодательные акты и используемую в процессе исследования

литературу.

1. Теоретические

аспекты характеристики процесса возникновения недоимки по налогам и сборам

1.1 Теоретическое содержание понятия

«недоимка по налогам и сборам»

Обязанность по уплате налога (сбора)

представляет собой главную конституционную обязанность лиц, выступающих в

налоговых правоотношениях в качестве налогоплательщиков или плательщиков

сборов. Особое значение указанной фискальной обязанности подтверждается ее

прямым закреплением в Конституции РФ. В ст. 57 Конституции, в частности,

говорится: «Каждый обязан платить законно установленные налоги и сборы» [1].

Юридический анализ указанного

конституционного положения позволяет сделать следующий вывод о содержании

рассматриваемой обязанности.

Содержание обязанности по уплате налогов и

сборов заключается в наличии у налогоплательщик (плательщика сбора) правовой

обязанности уплатить законно установленный, правильно исчисленный, в

определенном размер с соблюдением установленного порядка и срока, налог или сбор

[17, с. 133].

При этом следует помнить, что не всякий

налог, установленный и введенный на той или иной территории по выраженной в

соответствующем акте воле государства или территориально-административного

образования (например, субъекта Российской Федерации или муниципалитета),

порождает возникновение у указанных в нем в качестве налогоплательщиков лиц

обязанность уплатить такой налог.

Важнейшим критерием здесь выступает

законность установления такого нового налога или сбора. Еще в 1997 году, в

одно: из своих постановлений, официально разъясняя содержание ст. 57 Конституции

РФ, Конституционный суд Российской Федерации отметил, что «налог или сбор может

считаться законно установленным только в том случае, если законом зафиксированы

существенные элементы налогового обязательства, то есть установить налог можно

только путем прямого перечисления в законе о налоге существенных элементов

налогового обязательства» [1].

Как известно из теории права,

правотворческая деятельность всегда должна быть законной в двух аспектах:

а) по ее порядку, процессу;

б) по ее результату – измененной или вновь

установленной юридической норме [4, с. 197].

Касательно правотворческой деятельности в

сфере регулирования налоговых отношений, в корреспонденции с приведенной

правовой позицией Конституционного суда РФ, указанное правило означает, что нормативные

правовые акты о налогах и сборах должны:

а) приниматься и вводиться в действие

надлежащим лицом (законодателем, правотворцем) в должной правовой процедуре;

б) внешне соответствовать существующему

публичному правопорядку в сфере налогообложения, не вступать в правовую

конфронтацию (коллизию) с уже действующими нормами, а внутренне (по своему

содержанию и структуре) отвечать предъявляемым к таким актам требованиям

совершенства юридической техники.

Поэтому конституционный принцип уплаты

только законно установленных налогов развивается в п. 1 ст. 17

Налогового кодекса РФ.

В указанном пункте перечислены элементы

налогообложения, при определении которых в совокупности налог может считаться

установленным законодателем.

Указанные положения ст. 17 НК РФ соответствуют

основным принципам налогового права – принципу законности и определенности

налогового обязательства. Названные принципы, в частности, нашли свое

закрепление и в положениях п. 6 ст. 3 НК РФ, в соответствии с

которыми «при установлении налогов должны быть определены все элементы

налогообложения», а также в положении п. 5 ст. 3 НК РФ, согласно

которым «ни на кого не может быть возложена обязанность уплачивать налоги и

сборы, а также иные взносы и платежи, обладающие установленными Налоговым

кодексом РФ признаками налогов и сборов, не предусмотренные Налоговым кодексом

РФ либо установленные в ином порядке, чем это определено Налоговым кодексом

РФ».

Налог считается установленным только при

наличии юридического факта определенности налоговой обязанности, то есть когда

в совокупности определены налогоплательщики и следующие обязательные элементы

налогообложения:

1) объект налогообложения;

2) налоговая база;

3) налоговый период;

4) налоговая ставка;

5) порядок исчисления налога;

6) порядок и сроки уплаты налога.

При установлении сборов в качестве

обязательных элементов должны быть определены: плательщики сборов; объект

обложения; облагаемая сбором база и ставка сбора.

Перечисленные элементы налогообложения

именуют, как правило, существенными или обязательными. Вместе с тем существуют

и дополнительные (или факультативные) элементы юридического состава налога.

Так, в необходимых случаях при установлении налога в акте законодательства о

налогах и сборах могут также предусматриваться налоговые льготы и основания для

их использования налогоплательщиком.

Таким образом, если законодатель не

установил или не определил, хотя бы один из перечисленных обязательных

элементов налогообложения, налог не должен считаться установленным и

обязанности по его уплате не возникает [17, c135].

Следует

заметить, что предусмотренные в ст. 17 НК РФ элементы налогообложения в

теории налогового права именуют также «элементами юридического состава налога»,

что представляется нам юридически и экономически более уместным.

Вместе

с тем в литературе можно встретить и другие термины, обозначающие это понятие,

например – «элементы Закона о налоге», «структура налога», «элементы налога» и

даже «анатомия налога».

При

этом некоторые авторы выделяют более широкий круг подобных элементов

налогообложения. В частности, к ним дополнительно относят также такие элементы,

как объект налога, масштаб налога, единица налогообложения, отчетный период,

порядок зачета и возврата излишне взысканных или излишне уплаченных сумм

налога, порядок принудительного взыскания недоимки и пени, ответственность за

неуплату налога, налогооблагающий субъект [14, с. 42].

Налоговая

обязанность по уплате конкретного налога или сбора устанавливается актом

законодательства о налогах и сборах, содержащим налогово-правовые нормы, регулирующие

порядок взимания данного налога. Исполнение такой обязанности обеспечивается

силой государственного принуждения, осуществляемого налоговыми органами, а в

необходимых случаях и органами МВД. За неисполнение рассматриваемой обязанности

налогоплательщик несет ответственность – вплоть до уголовной.

С учетом системообразующего характера и

значения обязанности налогоплательщиков или плательщиков сборов участвовать в

расходах государства отдельные авторы кратко именуют обязанность по уплате

налога (сбора) общим термином «налоговая обязанность». Это узкий подход к

определению объема понятия «налоговая обязанность налогоплательщика или

плательщика сбора».

Поэтому, с целью избежать путаницы,

следует помнить, что рассматриваемая обязанность является главной, конституционной,

но не единственной налоговой обязанностью налогоплательщиков и плательщиков

сборов.

Иные обязанности указанных лиц,

предусмотренные, в частности, нормами ст. 23 НК РФ [3], также являются

налоговыми по своей сути, так как проистекают из налоговых правоотношений и

установлены действующим налоговым законодательством [3].

К таким обязанностям относятся, например,

обязанность встать на учет в налоговых органах, если такое требование

содержится в НК РФ [3]; обязанность вести в установленном порядке учет своих

доходов (расходов) и объектов налогообложения, если такая обязанность

предусмотрена законодательством о налогах и сборах; обязанность представлять в

налоговый орган по месту учета в установленном порядке налоговые декларации по

тем налогам, которые они обязаны уплачивать, ее такая обязанность предусмотрена

законодательством о налог и сборах, а также бухгалтерскую отчетность в

соответствии с Федеральным законом «О бухгалтерском учете».

Безусловно, эти обязанности носят по

отношению к основной конституционной обязанности налогоплательщиков

плательщиков сборов – обязанности по уплате налогов (сборе производный и

обеспечительный характер.

Таким

образом, понятие «налоговая обязанность налогоплательщика или плательщика

сбора» включает в себя как обязанность по уплате налогов (сборов), так и иные

обязанности этих участников налоговых правоотношений, установленные налоговым

законодательством [43, с. 225].

Сроки уплаты

налогов и сборов устанавливаются применительно к каждому налогу и сбору [43, с. 225].

Сроки уплаты налогов и сборов определяются календарной датой или истечением

периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а

также указанием на событие, которое должно наступить или произойти, либо

действие, которое должно быть совершено [43, с. 225].

Однако срок

уплаты налога необходимо отличать от срока уплаты авансового платежа. Авансовый

налоговый платеж – это способ уплаты налога, при котором суммы, причитающиеся

внесению в бюджет, уплачиваются до наступления срока платежа по налогу.

Налогоплательщик

должен самостоятельно уплатить налог в срок, но вправе исполнить обязанность по

уплате налога досрочно. В случае неуплаты или не полной уплаты налога в

установленный срок, невнесенная сумма считается недоимкой, подлежащей взысканию

в установленном законодательством порядке.

НК РФ

закреплено понятие недоимки как суммы налога или сбора, не уплаченной в

установленный законодательством о налогах и сборах срок [3].

Весь ход исторического развития института принудительного

взыскания налоговой недоимки, пени и налоговых санкций, подобно процессу

развития национальных налоговых систем в целом, можно разделить на три этапа

[42, с. 220].

На первом этапе у государственных образований не было

органов, не только осуществляющих принудительное изъятие недоимок и штрафных

санкций, но и сам сбор этих повинностей с плательщиков [42, с. 220].

Взимание налогов было отдано под круговую поруку общине или городу. Союз

круговой поруки, с одной стороны, гарантировал государству уплату требуемой

суммы, а с другой, позволял общественному союзу использовать данный механизм

для защиты от административного вмешательства в свои внутренние дела, что имело

большое значение в условиях отсутствия законных гарантий.

Данный механизм собирания налогов и взыскания задолженности

оказался не слишком эффективным. На территории современной Европы «многие

городские грамоты тех времён свидетельствуют о снисходительном отношении к

выполнению налоговых обязательств, иначе говоря, на нарушения налоговой

дисциплины смотрели сквозь пальцы» [14, с. 34]

Второй этап характеризуется тем, что создаются

государственные учреждения, которые берут на себя часть функций общественных

образований.

Теперь каждый налогоплательщик отвечает за взнос налога

лично. Вместе с тем, функцию непосредственного взимания налога и взыскания

задолженности государство отдаёт на откуп частным предпринимателям, которые

сразу вносят в казну всю сумму налога, взыскивая её в последующем с носителей

этого самого налога с подобающими процентами. По мнению И.Х. Озерова подобная

система сбора налогов и взыскания недоимок обусловлена бессилием государства,

ибо своими органами оно ещё не может дотянуться до налогоплательщика [14, с. 35]

Описанная «откупная» система сбора налогов и взыскания

недоимок не могла обходиться без чрезмерных вымогательств и притеснений, ибо

само государство было не в состоянии в достаточной мере контролировать

деятельность откупщиков. К примеру, во Франции был период, когда ежедневно

налагались аресты на имущество, и оно распродавалось потому, что не имеющие

хлеба люди не покупали положенного количества соли [14, с. 35].

В Византии, если земельный участок не обрабатывался по

причине внезапной смерти владельца или его бегства от сборщика налогов, то

налоговую недоимку была обязана возмещать вся община. В принудительном порядке

администрация передавала этот участок соседям или родственникам его хозяина,

которые получали право на использование земли с целью получения дохода. Тех,

кто не в состоянии был платить налоги, подвергали телесному наказанию и привязывали

за руки к видимым издалека большим деревьям. Когда же за свободного крестьянина

авансовый платёж вносил иной, более состоятельный господин, то вещная

зависимость быстро превращалась в личную.

Собственность крестьянина соразмерно его задолженности переходила

в руки кредитора, а сам крестьянин превращался из свободного в подданного этого

господина [42, с. 221].

Во времена средневековых крестовых походов одним из способов

борьбы с лицами, не желавшими платить предназначенный для организации этих

миссий специальный налог, являлось отлучение от церкви и лишение сана

взбунтовавшихся священников [42, с. 221].

Говоря о недостатках системы откупа, Н.И. Тургенев

замечал, что «откупщик не на что более не смотрит, как только бы выручить

должную сумму денег, не заботясь о том, может ли человек, отдающий ему

последнее сегодня, быть в состоянии платить налог в последствии. Если

правительство собирает доход от налогов посредством своих чиновников, то оно

для собственных своих выгод должно поступать с неисправными плательщиками

гораздо человеколюбивее, нежели откупщики, зная, что если подданный разорится

от налога сегодня, то завтра он ничего ему не заплатит» [Цит. по 4, с. 221].

Аналогичные рассуждения встречаются и в трудах видного

французского экономиста Ж.‑Б. Сея, полагавшего, что интересы

откупщика – скорее в разорении, чем в благосостоянии.

Видимо по этим причинам сама по себе принадлежность к касте

лиц, занимавшихся сбором налогов или взысканием недоимок и налоговых санкций, в

те далёкие времена вместе с материальными выгодами неминуемо сулила всенародное

презрение и зачастую была сопряжена с опасностью для жизни. Ярким

свидетельством тому служит сохранившаяся до наших дней хроника правления короля

Теодориха, которая датирована историками 604 годом н. э. и приписывается

некому Фредегару.

Повествуя об одном из могущественных людей Франкского

государства – мажордоме Бертоальде, ставшем в силу ряду причин заклятым врагом

королевы Брунгильды, автор указал: «Дабы Бертоальд быстрее нашёл свою смерть,

его послали в края и города с поручением… взыскивать налоги» [4, с. 221].

Третий этап развития налоговой системы сопряжён с появлением

специальных органов и чиновничьего аппарата, занимающихся не только оценкой

(расчётом), но и взиманием налогов, взысканием недоимок и штрафных санкций.

Так, в Германии с 1421 года при королевском суде было создано бюро налогового

прокуратора, которое можно считать предшественником нынешней федеральной

прокуратуры. Налоговый прокуратор вёл многочисленные процессы против тех

представителей частей империи, которые оказывались налоговыми должниками.

Во Франции, Пруссии и некоторых иных государствах «Старого

света» вопросы взыскания недоимок, процентов и штрафов входили в компетенцию

Министерства финансов, а также находящихся в его подчинении департаментов и

управлений.

Принудительные средства состояли в умножении должной суммы

несколькими процентами, в продаже домашней посуды или скота, в тюремном

заключении или в том, что к неисправному плательщику ставили военный постой.

Если через 10 дней подати так и не были заплачены, тогда у неисправного

плательщика всё находящееся в доме было продаваемо с публичных торгов.

Таким образом, в заключение можно сделать ряд наиболее

существенных выводов.

Если иное не предусмотрено налоговым законодательством, следуя конституционной

норме о том, что «каждый обязан платить законно установленные налоги и сборы»,

налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога.

НК РФ [3]

закреплено понятие недоимки как суммы налога или сбора, не уплаченной в установленный

законодательством о налогах и сборах срок.

1.2 Основные

методы взыскания недоимки по налогам и сборам

В случае

нарушения срока уплаты налога с налогоплательщика подлежат взысканию пени.

Пеней

признается денежная сумма, которую налогоплательщик, плательщик сборов или

налоговый агент должны выплатить в случае уплаты причитающихся сумм налогов или

сборов, в том числе налогов или сборов, уплачиваемых в связи с перемещением

товаров через таможенную границу Российской Федерации, в более поздние по

сравнению с установленными законодательством о налогах и сборах сроки [31, с. 178].

В

соответствии с НК РФ [3] уплата пени является одним из способов обеспечения

обязанности по уплате налогов и сборов. Обеспечительная функция пени состоит в

том, что с одной стороны, обязанность уплачивать пени (следовательно, нести

дополнительные расходы) стимулирует должника к надлежащему исполнению

возложенного на него обязательства, с другой стороны, уплата пени позволяет

государству компенсировать в определенной степени те убытки, которые могут быть

им понесены в результате нарушения сроков уплаты налогов или сборов.

Однако

следует учитывать, что обязанность по уплате налога у налогоплательщика, за

которого расчет налоговой базы и налога производится налоговым органом, возникает

только в день получения налогового уведомления [31, с. 178].

Следовательно,

если по вине налогового органа или организаций почтовой связи заказное письмо с

налоговым уведомлением не было доставлено налогоплательщику до срока платежа,

то вплоть до дня получения данного или повторного уведомления налогоплательщику

не может начисляться пени. В данном случае налогоплательщик не может быть

привлечен к ответственности за неуплату или неполную уплату сумм налога [42, с. 167].

Сумма

соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога

или сбора и независимо от применения других мер обеспечения исполнения обязанности

по уплате налога или сбора.

Пеня

начисляется за каждый календарный день просрочки исполнения обязанности по

уплате налога или сбора, начиная со следующего за установленным

законодательством о налогах и сборах дня уплаты налога или сбора [42, с. 167].

Не

начисляются пени на сумму недоимки, которую налогоплательщик не мог погасить в

силу того, что по решению налогового органа или суда были приостановлены

операции налогоплательщика в банке или наложен арест на имущество

налогоплательщика [3].

Подача

заявления о предоставлении отсрочки (рассрочки), налогового кредита или

инвестиционного налогового кредита не приостанавливает начисления пеней на

сумму налога, подлежащую уплате.

В случае

предоставления отсрочки или рассрочки уплаты налога или сбора обязанность по

выплате пени возникает при условии нарушения должником новых сроков исполнения

налогового обязательства. При этом, если решение о предоставлении отсрочки

(рассрочки) принято после наступления установленного законом срока уплаты

налога или сбора, пени начисляются за период со дня наступления установленного срока

уплаты налога (сбора) до дня принятия решения о предоставлении отсрочки или

рассрочки.

Обязанность

по уплате пени Налоговый кодекс [3] возлагает на строго определенных в нем лиц

– налогоплательщика, плательщика сборов и налогового агента. Иные лица

субъектами указанной обязанности быть не могут.

Пеня за

каждый день просрочки определяется в процентах от неуплаченной суммы налога или

сбора. Процентная ставка пени принимается равной 1/300 действующей в это время

(в момент просрочки) ставки рефинансирования Центрального Банка Российской

Федерации за каждый день просрочки. В настоящее время отменены действовавшие

ранее ограничения при начислении пени – в отношении размера ставки пени и в

отношении суммы пени.

Таким образом,

начисление пени производится по ставке 1/300 ставки рефинансирования

Центрального Банка РФ без ограничений, то есть сумма пени может превышать сумму

недоимки [42, с. 167].

Пени

уплачиваются одновременно с уплатой сумм налога и сбора или после уплаты таких

сумм в полном объеме. Пени могут быть взысканы принудительно за счет денежных средств

налогоплательщика на счетах в банке, а также за счет иного имущества

налогоплательщика.

Принудительное взыскание пеней с организаций производится в бесспорном

порядке, а с физических лиц – в судебном порядке [42, с. 167].

В случае

неуплаты или неполной уплаты налога в установленный срок обязанность по уплате

налога исполняется принудительно путем обращения взыскания на денежные средства

налогоплательщика или налогового агента на счетах в банках [42, с. 167].

В

соответствии с НК РФ [3] осуществлять бесспорное взыскание налога могут только

налоговые и таможенные органы. Порядок бесспорного взыскания налога

распространяется только на организаций (как на налогоплательщиков, так и на

налоговых агентов.

Взыскание

производится по следующим видам платежей:

– налога;

– сбора;

– пени

за несвоевременную уплату налога и сбора [3].

Взыскание

налога производится по решению налогового органа путем направления в банк, в

котором открыты счета налогоплательщика или налогового агента, инкассового

поручения (распоряжения) на списание и перечисление в соответствующие бюджеты

(внебюджетные фонды) необходимых денежных средств со счетов налогоплательщика

или налогового агента [42, с. 167].

В случае если

налогоплательщик нарушил срок уплаты налога, то налоговый орган должен

составить следующие документы:

1) направить

налогоплательщику требование об уплате налога, сбора и соответствующей суммы

пени;

В требовании

об уплате налога указывается срок его исполнения.

2) принять

решение о взыскании налога, сбора и соответствующей суммы пени, которое является

основанием для бесспорного взыскания;

Решение о

взыскании принимается не позднее 60 дней после истечения срока исполнения

требования об уплате налога. В случае принятия решения после указанного срока,

оно считается недействительным и исполнению не подлежит [42, с. 168].

Решение о

взыскании должно быть доведено до сведения налогоплательщика в срок не позднее

5 дней после его вынесения [42, с. 168].

3) по

истечении срока исполнения требования об уплате налога, сбора составить на

основании решения инкассовое поручение на списание денежных средств и направить

его в банк.

При нарушении

установленной процедуры налоговые органы лишаются права на бесспорное

взыскание.

Инкассовое

поручение подлежит исполнению банком в очередности, установленной гражданским

законодательством.

Инкассовое

поручение налогового органа на перечисление налога должно содержать указание на

те счета налогоплательщика или налогового агента, с которых должно быть

произведено перечисление налога, и сумму, подлежащую перечислению.

Взыскание

налога (сбора, пени) осуществляется с рублевых расчетных (текущих) и валютных

счетов организации.

Не

производится взимание со ссудных, бюджетных и депозитных счетов (если не истек

срок действия депозитного договора). Для того, чтобы взыскать налог за счет

средств, находящихся на депозитном счете, налоговый орган вправе дать банку

поручение на перечисление по истечении срока действия депозитного договора

денежных средств на расчетный счет, если к этому времени не будет исполнено

направленное в этот банк поручение налогового органа на перечисление налога

[42, с. 170].

После

получения банком указанного поручения банк не должен продлевать срок действия

депозитного договора. При поступлении денежных

средств с

депозитного счета на расчетный счет, они подлежат перечислению в порядке

очереди, установленной гражданским законодательством.

Взыскание

налога с валютных счетов налогоплательщика или налогового агента производится

по курсу ЦБ РФ на дату продажи валюты.

Поскольку

курс на дату продажи может не совпадать с курсом на дату выставления

инкассового поручения и даже на дату списания суммы налога со счета, может

возникнуть переплата или недоплата налога или сбора, а также пени. В случае

недоплаты производится дополнительное взыскание, в случае переплаты сумма

излишне взысканного налога подлежит зачету или возврату. Возврат суммы излишне

взысканного налога, а также начисление процентов производится в валюте РФ.

При взыскании

средств, находящихся на валютных счетах, руководитель (его заместитель)

налогового органа одновременно с инкассовым поручением направляет поручение

банку на продажу не позднее следующего дня валюты налогоплательщика или

налогового агента [4, с. 222].

Инкассовое

поручение налогового органа на перечисление налога исполняется банком не

позднее одного операционного дня, следующего за днем получения им указанного

поручения, если взыскание налога производится с рублевых счетов, и не позднее

двух операционных дней, если взыскание налога производится с валютных счетов

[4, с. 222].

При взыскании

налога налоговым органом может быть применено приостановление операций по

счетам налогоплательщика или налогового агента в банках.

При

недостаточности или отсутствии денежных средств на счетах налогоплательщика или

налогового агента в день получения банком поручения налогового органа на

перечисление налога поручение исполняется по мере поступления денежных средств

на эти счета не позднее одного операционного дня со дня, следующего за днем

каждого такого поступления на рублевые счета, и не позднее двух операционных

дней со дня, следующего за днем каждого такого поступления на валютные счета

[4, с. 222].

При

недостаточности или отсутствии денежных средств на счетах налогоплательщика или

налогового агента или отсутствии информации о счетах налогоплательщика и

налогового агента налоговый орган вправе взыскать налог за счет иного имущества

налогоплательщика или налогового.

Взыскание на

имущество должника – юридического лица при отсутствии денежных средств на счете

в банке также производится в бесспорном порядке.

Документом,

на основании которого производится обращение взыскания на имущество, будет

являться отозванное из банка инкассовое поручение налогового органа с отметкой

банка о его полном или частичном неисполнении [4, с. 222].

Налоговый

орган вправе обратить взыскание налога за счет имущества, в том числе за счет

наличных денежных средств налогоплательщика-организации, налогового

агента-организации в пределах сумм, указанных в требовании об уплате налога, и

с учетом сумм, в отношении которых произведено взыскание.

Взыскание

налога, сбора и пени за счет имущества возможно только после применения

взыскания за счет денежных средств, находящихся на счетах в банках.

Взыскание

налога за счет имущества налогоплательщика – организации или налогового

агента-организации производится по решению руководителя (его заместителя)

налогового органа путем направления в течение трех дней с момента вынесения

такого решения соответствующего постановления судебному приставу-исполнителю

для исполнения в порядке, предусмотренном Федеральным законом «Об исполнительном

производстве» [4, с. 223].

Постановление

о взыскании налога за счет имущества налогоплательщика-организации или

налогового агента-организации должно содержать:

– фамилию,

имя, отчество должностного лица и наименование налогового органа, выдавшего

указанное постановление;

– дату

принятия и номер решения руководителя (его заместителя) налогового органа о

взыскании налога за счет имущества налогоплательщика или налогового агента;

–

наименование и адрес налогоплательщика-организации или налогового

агента-организации, на чье имущество обращается взыскание;

–

резолютивную часть решения руководителя (его заместителя) налогового органа о

взыскании налога за счет имущества налогоплательщика-организации или налогового

агента-организации;

– дату

вступления в силу решения руководителя (его заместителя) налогового органа о

взыскании налога за счет имущества налогоплательщика – организации или

налогового агента-организации;

– дату выдачи

указанного постановления.

Постановление

о взыскании налога подписывается руководителем налогового органа (его

заместителем) и заверяется гербовой печатью налогового органа.

Исполнительные

действия должны быть совершены, и требования, содержащиеся в постановлении,

исполнены судебным приставом- исполнителем в двухмесячный срок со дня

поступления к нему указанного постановления.

Взыскание

налога за счет имущества налогоплательщика – организации или налогового

агента-организации производится последовательно в отношении:

– наличных

денежных средств;

– имущества,

не участвующего непосредственно в производстве продукции (товаров), в частности

ценных бумаг, валютных ценностей, непроизводственных помещений, легкового

автотранспорта, предметов дизайна служебных помещений;

– готовой

продукции (товаров), а также иных материальных ценностей, не участвующих и

(или) не предназначенных для непосредственного участия в производстве;

– сырья

и материалов, предназначенных для непосредственного участия в производстве, а

также станков, оборудования, зданий, сооружений и других основных средств;

– имущества,

переданного по договору во владение, в пользование или распоряжение другим

лицам без перехода к ним права собственности на это имущество, если для

обеспечения исполнения обязанности по уплате налога такие договоры расторгнуты

или признаны недействительными в установленном порядке;

– другого

имущества [4, с. 224].

В случае

взыскания налога за счет имущества налогоплательщика – организации или

налогового агента-организации обязанность по уплате налога считается

исполненной с момента реализации имущества налогоплательщика-организации или

налогового агента-организации и погашения задолженности

налогоплательщика-организации или налогового агента-организации за счет

вырученных сумм.

В случае

полного взыскания суммы задолженности пред бюджетом с организации-должника

судебный пристав-исполнитель выносит постановление об окончании исполнительного

производства.

В случае

изменения суммы задолженности организации налоговый орган информирует об этом

службу судебных приставов с приложением расшифровки уточненной суммы

задолженности и иных подтверждающих документов.

В случае

отсутствия у организации имущества или доходов, на которые может быть обращено

взыскание, и если принятые судебным приставом-исполнителем все предусмотренные

законом меры по розыску имущества или доходов должника оказались

безрезультатными, постановление налогового органа возвращается взыскателю [4,

с. 224].

Если

налогоплательщик – физическое лицо или налоговый агент – физическое лицо в

установленный срок не исполнил обязанности по уплате налога, то налоговый орган

(таможенный орган) вправе обратиться в суд с иском о взыскании налога за счет

имущества, в том числе денежных средств на счетах в банке и наличных денежных

средств, данного налогоплательщика или налогового агента в пределах сумм,

указанных в требовании об уплате налога.

Исковое

заявление о взыскании налога за счет имущества налогоплательщика – физического

лица или налогового агента – физического лица подается в арбитражный суд (в

отношении имущества физического лица, зарегистрированного в качестве

индивидуального предпринимателя) или в суд общей юрисдикции (в отношении

имущества физического лица, не имеющего статуса индивидуального

предпринимателя).

Налоговый

орган может подать исковое заявление о взыскании налога за счет имущества

налогоплательщика – физического лица или налогового агента – физического лица в

соответствующий суд в течение шести месяцев после истечения срока исполнения

требования об уплате налога.

К исковому

заявлению может прилагаться ходатайство налогового органа (таможенного органа)

о наложении ареста на имущество ответчика в порядке обеспечения искового

требования.

Взыскание

налога за счет имущества производится последовательно в отношении:

– денежных

средств на счетах в банке;

– наличных

денежных средств;

– имущества,

не участвующего непосредственно в производстве продукции (товаров), в частности

ценных бумаг, валютных ценностей, непроизводственных помещений, легкового

автотранспорта, предметов дизайна служебных помещений;

– готовой

продукции (товаров), а также иных материальных ценностей, не участвующих и

(или) не предназначенных для непосредственного участия в производстве;

– сырья

и материалов, предназначенных для непосредственного участия в производстве, а

также станков, оборудования, зданий, сооружений и других основных средств;

– имущества,

переданного по договору во владение, в пользование или распоряжение другим

лицам без перехода к ним права собственности на это имущество, если для

обеспечения исполнения обязанности по уплате налога такие договоры расторгнуты

или признаны недействительными в установленном порядке;

– другого

имущества, за исключением предназначенного для повседневного личного

пользования физическим лицом или членами его семьи, определяемого в

соответствии с законодательством Российской Федерации [4, с. 225].

Обязанность

по уплате налога считается исполненной с момента реализации имущества и

погашения задолженности за счет вырученных сумм.

С момента

наложения ареста на имущество и до перечисления вырученных сумм в

соответствующие бюджеты (внебюджетные фонды) пени за несвоевременное

перечисление налогов не начисляются.

Во многих

случаях образование недоимки и несвоевременное перечисление платежей в бюджет

вызвано отвлечением средств в дебиторскую задолженность, образовавшуюся по

расчетам за отгруженную продукцию (выполненные работы и услуги) [4, с. 225].

В связи с

этим к налогоплательщикам могут применяться меры бесспорного взыскания недоимки

по платежам в бюджет в виде обращения взыскания на суммы, причитающиеся

недоимщику от его дебиторов.

Для этого организация,

независимо от форм собственности, ведет учет просроченной дебиторской

задолженности и ежеквартально составляет справку о перечне предприятий –

дебиторов с указанием суммы дебиторской задолженности, в том числе

просроченной.

Организация –

недоимщик представляет в налоговый орган:

1. Перечень

предприятий – дебиторов ежеквартально в качестве приложения к балансу. При

необходимости, по требованию налоговых органов, могут устанавливаться иные

сроки представления этих данных.

2. Заявление

предприятия – недоимщика на взыскание платежей в бюджет с дебитора (дебиторов)

на сумму недоимки, но не превышающую сумму просроченной дебиторской

задолженности, за подписью руководителя и главного бухгалтера.

3. Акт

выверки суммы просроченной дебиторской задолженности, подписанный

руководителями и главными бухгалтерами предприятия – недоимщика и предприятия –

дебитора, или другой заменяющий акт документ, подтверждающий сумму просроченной

дебиторской задолженности [4, с. 226].

Предприятие –

недоимщик в обязательном порядке не позднее следующего рабочего дня после

представления заявления в налоговые органы направляет уведомление предприятию –

дебитору об обращении на него взыскания по погашению недоимки по платежам в

бюджет в счет просроченной дебиторской задолженности с указанием суммы и вида

просроченной дебиторской задолженности.

Налоговые

органы на основании заявления предприятия – недоимщика выписывают инкассовое

поручение на бесспорное взыскание сумм по платежам в бюджет, причитающихся

недоимщику от его дебитора (дебиторов) в размере, не превышающем суммы недоимки

по платежам в бюджет, начисленных штрафных санкций и пени за несвоевременные

платежи в бюджет недоимщика.

Все

экземпляры инкассового поручения налоговый орган предприятия недоимщика

предоставляет в налоговый орган по месту нахождения предприятия – дебитора,

который передает их в учреждение банка.

В случае

отказа предприятия – недоимщика представить в налоговый орган заявление на

взыскание платежей в бюджет с дебитора (дебиторов) налоговый орган вправе, по

собственному усмотрению, установить наличие дебиторской задолженности на

предприятии – недоимщике и произвести списание средств с дебитора – недоимщика

в бесспорном порядке [4, с. 226].

Банк,

получивший такое инкассовое поручение, регистрирует его в день получения в

специальный журнал, где указываются: номер и дата инкассового поручения, дата

его поступления, сумма, наименование налогового органа, который выставил этот

документ.

Эта запись

визируется главным бухгалтером банка или его заместителем. Банк не позднее чем

на следующий рабочий день после поступления инкассового поручения обязан

списать его сумму при наличии средств с расчетного (текущего) счета предприятия

– дебитора. Ответственность банка за правомерность такого списания снимается, и

все спорные вопросы решаются в установленном законодательством Российской

Федерации порядке между предприятием – дебитором и налоговым органом,

выписавшим инкассовое поручение.

При

отсутствии средств на расчетном счете предприятия – дебитора инкассовое

поручение приходуется в картотеку №9929 «Документы, не оплаченные в срок» и

оплата производится в первоочередном порядке не позднее следующего рабочего дня

после поступления средств на расчетный счет предприятия – дебитора.

В случае

неисполнения (задержки исполнения) по вине банка или кредитного учреждения

инкассового поручения налогового органа на бесспорное взыскание в бюджет сумм,

причитающихся недоимщику, выставленного на счет его дебитора, к этому

учреждению применяются санкции в соответствии с действующим законодательством

[4, с. 226].

Не позднее

десяти дней по истечении каждого срока уплаты по налогам с граждан, по которым

лицевые счета ведутся в налоговых органах, составляются списки недоимщиков.

Списки

составляются в двух экземплярах на основании соответствующих выборок из лицевых

счетов плательщиков. Один экземпляр списков передается соответствующему отделу,

который докладывает руководителю налоговой инспекции о состоянии недоимки и

принятых мерах для ее ликвидации. Второй экземпляр списков остается в делах по

учету.

Списки

недоимщиков составляются отдельно по каждому виду налогов.

По истечении

года на основании документальной проверки определяются точные суммы недоимки на

1 января и составляется общий список недоимщиков, в котором суммы недоимки по

каждому виду налогов показываются отдельно.

1.3

Порядок списания безнадежной недоимки по налогам и сборам

Пунктом 1 постановления Правительства

Российской Федерации №100 от 12.02.2001 установлены основания по признанию

безнадежными к взысканию и списанию недоимки и задолженности по пеням по

федеральным налогам и сборам, а также задолженности по страховым взносам в

государственные социальные внебюджетные фонды, числящуюся за организациями по

состоянию на 1 января 2001 г., начисленным пеням и штрафами

К ним отнесены:

а) ликвидация организации в соответствии с

законодательством Российской Федерации;

б) признание банкротом индивидуального

предпринимателя в соответствии с Федеральным законом «О несостоятельности

(банкротстве)» – в части задолженности, не погашенной по причине недостаточности

имущества должника;

в) смерть или объявление судом умершим

физического лица – по всем налогам и сборам, а в части поимущественных налогов –

в размере, превышающем стоимость его наследственного имущества, либо в случае

перехода наследства к государству.

Согласно пункту 1 статьи 59 Налогового

кодекса Российской Федерации [3] недоимка, числящаяся за отдельными

налогоплательщиками, плательщиками сборов и налоговыми агентами, взыскание

которой оказалось невозможным в силу причин экономического, социального или

юридического характера, признается безнадежной и списывается в порядке,

установленном:

– по федеральным налогам и

сборам – Правительством Российской Федерации;

– по региональным и местным

налогам и сборам – соответственно исполнительными органами субъектов Российской

Федерации и местного самоуправления.

Обязанность по уплате налога (сбора)

прекращается при наступлении хотя бы одного из ниже указанных юридических

фактов:

1) уплаты налога (сбора)

налогоплательщиком или плательщиком сбора;

2) смерти налогоплательщика или

признания его умершим в порядке, установленном гражданским законодательством;

3) ликвидации

организации-налогоплательщика после проведения ликвидационной комиссией всех

расчетов с бюджетами (внебюджетными фондами);

4) наступления иных обстоятельств, с

которыми законодательство связывает прекращение обязанности по уплате данного

налога и сбора (п. 3 ст. 44 НК РФ).

Кратко рассмотрим указанные основания

прекращения обязанности по уплате налога (сбора).

Уплата налога (сбора) представляет собой

своевременное и в полном объеме исполнение налогоплательщиком (плательщиком

сбора) своей налоговой обязанности путем перечисления исчисленной в

установленном порядке суммы налога в соответствующий бюджет.

По общему правилу в случае смерти

налогоплательщика, являющегося физическим лицом, или признания такого лица

умершим его налоговая обязанность прекращается. Однако существует исключение из

данного общего правила: задолженность по поимущественным налогам умершего лица

либо лица, признанного умершим, погашается в пределах стоимости наследственного

имущества.

Ликвидация организации также является

одним из оснований прекращения фискальных обязанностей ликвидируемого

юридического лица. Указанные обязанности прекращаются после проведения

ликвидационной комиссией всех расчетов с бюджетами (внебюджетными фондами) за

счет оставшихся денежных средств, в том числе полученных от реализации ее

имущества. Кроме этого в ст. 49 НК РФ указано, что при неполном погашении

задолженности за счет имущества самой организации остающаяся задолженность

должна быть погашена учредителями (участниками) этой организации.

К числу иных обстоятельств (юридических

фактов), с наступлением которых законодательство связывает прекращение

обязанности по уплате налога и сбора, в частности, относятся:

а) удержание суммы налога (сбора)

налоговым агентом (правовой порядок осуществления такого удержания предусмотрен

в ст. 24 НК РФ);

б) уплата налога за налогоплательщика

поручителем (ст. 74 НК РФ);

в) взыскание налога (сбора) налоговым

органом в бесспорном порядке денежных средств со счета налогоплательщика в

банке при наличии достаточных денежных средств на счете (ст. 46 НК РФ);

г) погашение налоговой обязанности

посредством обращения налоговым органом (в отношении налогоплательщиков – организаций

или налогового агента – организации) или судом (в отношении физического лица)

взыскания на имущество налогоплательщика (ст. 47 и ст. 48 РФ);

д) исполнение обязанности по уплате

налогов (сборов) реорганизованного юридического лица его правопреемником (ст. 50

НК РФ);

е) исполнение обязанности по уплате

налогов и сборов за физическое лицо, признанное судом безвестно отсутствующим,

лицом, уполномоченным органом опеки и попечительства управлять имуществом

налогоплательщика (ст. 51 НК РФ);

ж) списание безнадежных долгов по

налогам и сборам (ст. 59 НКРФ);

з) погашение налоговой обязанности по

заявлению налогоплательщика и по решению налогового органа (в спорных случаях –

по решению суда) путем зачета соответствующей суммы по другому излишне

уплаченному или излишне взысканному налогу (п. 5 ст. 78, ст. 79

НК РФ).

2. Анализ

эффективности работы по снижению недоимок на примере Рязанской области

2.1 Основные направления деятельности налоговых органов на

территории Рязанской области

УФСН

России по Рязанской области включает в себя 23 отдела (см. таблица 2.1).

Таблица

2.1. Структура Управления ФНС России по Рязанской области

| Руководитель

УФНС России по Рязанской области |

12. Отдел

контрольной работы. |

| 1. Общий

отдел |

13. Отдел

урегулирования задолженности и обеспечения процедуры банкротства. |

| 2.

Финансовый отдел. |

14. Отдел

ресурсных, имущественных и прочих налогов. |

| 3.

Хозяйственный отдел. |

15. Отдел

косвенных налогов. |

| 4. Отдел

кадров. |

16. Отдела

налогообложения прибыли (дохода) |

| 5. Отдел

собственной безопасности. |

17. Отдел

налогообложения доходов физических лиц. |

| 6.

Юридический отдел. |

18. Отдел

контроля применения ККТ, производства и оборота алкогольной и табачной

продукции. |

| 7. Отдел

обработки данных и информатизации. |

19. Отдел

контроля налоговых органов. |

| 8. Отдел

учета налоговых поступлений и отчетности. |

20 Отдел

комплексного развития налоговых органов. |

| 9. Отдел

анализа и прогнозирования налоговых поступлений. |

21. Отдел

информационной безопасности. |

| 10. Отдел

регистрации учета налогоплательщиков. |

22. Отдел

налогового аудита. |

| 11. Отдел

работы с налогоплательщиками и СМИ |

23. Отдел

ЕСН. |

Функции основных подразделений:

Руководитель УФНС России по Рязанской области:

1. Организует и осуществляет общее руководство и контроль за

деятельностью Управления.

2. Координирует работу налоговых органов края по контролю за

соблюдением налогового законодательства.

3. Организует проведение экономического анализа поступлений и

задолженности по налогам и сборам, планирование и разработку прогнозных оценок

поступления налогов и сборов в федеральный и консолидированный бюджеты.

4. Обеспечивает проведение государственной политики по

направлениям сферы ответственности налоговых органов.

5. Координирует работу по взаимодействию со структурами

государственной власти края.

6. Контролирует в рамках своей компетенции правильность применения

мер ответственности, предусмотренных законодательством о налогах и сборах,

законодательством об административных правонарушениях, а также трудовым

законодательством и законодательством о государственной службе.

7. Непосредственно координирует и контролирует деятельность:

– отдела кадров;

– отдела собственной безопасности;

– отдела информационной безопасности;

– общего отдела;

– отдела урегулирования задолженности и обеспечения процедуры

банкротства;

– отдела контроля налоговых органов;

– отдела налогового аудита.

Финансовый отдел осуществляет выполнение следующих основных

функций:

– выполнение функций распорядителя и получателя средств

федерального бюджета, определенных Бюджетным кодексом Российской Федерации;

– учет исполнения смет доходов и расходов на содержание

Управления за счет средств федерального бюджета и внебюджетных средств;

– разработка мероприятий, направленных на повышение

эффективности использования средств федерального бюджета и внебюджетных средств;

– организация и проведение работ по бухгалтерскому учету

имущества, обязательств, финансовых и хозяйственных операций Управления;

– организация проведения инвентаризации денежных средств,

расчетов и материальных ценностей;

– организация работы по учету поступлений денежных средств,

полученных от продажи спецмарок организациям-производителям табачной и

алкогольной продукции, и своевременному перечислению этих средств на счета ФНС

России;

– организация и реализация финансового контроля за

исполнением средств федерального бюджета и внебюджетных нижестоящих

территориальных налоговых органов.

Юридический отдел

Основные функции:

– правовое обеспечение проводимой налоговыми органами работы

оп контролю и надзору за соблюдением законодательства о налогах и сборах;

– представление интересов Управления в судебных органах;

– методическое руководство постановкой правовой работы и

организацией правовой службы в системе налоговых органов.

Отдел обработки данных и информатизации

Основные функции:

– обеспечение единой политики, проводимой ФНС России, в

области информатизации налоговых органов и системы телекоммуникаций;

– обеспечение функций единого заказчика по закупке средств

вычислительной техники, системного программного обеспечения, средств связи,

созданию локальных и корпоративных вычислительных сетей;

– внедрение и сопровождение ведомственных прикладных

программ;

– администрирование баз данных Управления;

– обеспечение работоспособности аппаратной части, системного

и прикладного программного обеспечения общего применения, локальных

вычислительных сетей Управления и нижестоящих налоговых органов, в том числе с

привлечением в установленном порядке сторонних организаций;

– администрирование сетевых ресурсов и обеспечение резервного

копирования баз данных и программных средств;

– эксплуатация регламентных задач электронной обработки

данных, приема и передачи информационных массивов;

– организация обучения работников Управления и налоговых

органов местного уровня для работы в условиях применения информационных систем

и средств связи.

Отдел учета налоговых поступлений и отчетности

Основные функции:

– организация оперативно-бухгалтерского учёта налогов, сборов

и других обязательных платежей;

– формирование налоговой и статистической отчётности;

– контроль за правильным и единообразным применением на

территории Рязанской области законодательных и других нормативных актов,

регламентирующих порядок ведения оперативно – бухгалтерского учета, налогов,

сборов, пошлин и других обязательных платежей в налоговых инспекциях и

составления налоговой статистической отчетности

Отдел анализа и прогнозирования налоговых поступлений

Основные функции:

– организационно-методическое обеспечение работы

территориальных налоговых органов края по вопросам своевременного и полного

поступления налогов и сборов, выполнения заданий по мобилизации налоговых

платежей и других доходов в бюджетную систему;

– осуществление прогнозных оценок налогооблагаемой базы и

поступлений платежей в зависимости от состояния экономики и её отраслей по

видам налогов и в разрезе территориальных налоговых органов;

– проведение анализа развития экономики края, городов и

районов, хода мобилизации налоговых и других поступлений в бюджеты всех

уровней, выполнения бюджетных назначений территориальными налоговыми органами;

– обеспечение взаимодействия Управления с подразделениями

Федеральной налоговой службы Российской Федерации, по обсчету объемов налоговых

и других платежей в федеральный и территориальный бюджеты и их выполнению.

Отдел регистрации и учета налогоплательщиков

Основные функции:

1. Проводит непосредственно и организует в ИФНС края согласно приказам,

инструкциям и методическим указаниям:

– контроль за соблюдением законодательства о регистрации,

учете налогоплательщиков, постановке на учет и снятии с учета, за правильностью

присвоения идентификационных номеров налогоплательщикам и признаков к ним;

– учет сведений о счетах, открытых налогоплательщикам в кредитных

учреждениях;

– учет сведений о зарегистрированных (перерегистрированных) или

ликвидированных (реорганизованных) организациях;

– учет сведений о зарегистрированных физических лицах,

осуществляющих предпринимательскую деятельность без образования юридического

лица или прекративших свою деятельность в качестве индивидуальных

предпринимателей;

– учет сведений, представляемых органами, выдающими лицензии,

свидетельства или иные подобные документы и т.д.

2. Организует и контролирует работу территориальных налоговых

органов по формированию и ведению информационных ресурсов по регистрации, учету

налогоплательщиков.

3. Обеспечивает анализ на полноту и достоверность включенных в

региональный раздел Единого государственного реестра юридических лиц (ЕГРЮЛ)

сведений.

4. Обеспечивает анализ на полноту и достоверность включенных в

региональный раздел Единого государственного реестра индивидуальных

предпринимателей (ЕГРИП) сведений.

Отдел контрольной работы

Основные функции:

– контроль за правильным и единообразным применением на

территории Рязанской области нормативных правовых актов и документов,

регламентирующих проведение налогового контроля;

– организация контроля за осуществлением валютных операций

резидентами и нерезидентами, не являющимися кредитными организациями,

проводимого территориальными инспекциями;

– анализ информации из внешних источников и направление

предложений в территориальные инспекции о проведении мероприятий налогового

контроля в отношении «проблемных» налогоплательщиков;

– определение основных направлений контрольной работы

территориальных инспекций;

– анализ эффективности контрольных мероприятий, проводимых

территориальными инспекциями в рамках основных направлений контрольной работы;

– организация деятельности территориальных инспекций по

контролю за соблюдением крупнейшими и основными налогоплательщиками

законодательства о налогах и сборах. Обеспечение выполнения заданий ФНС России по

повышению эффективности налогового контроля указанных категорий плательщиков

налогов и сборов;

– организация работы территориальных инспекций в сфере

финансово – кредитных отношений, консультирования по вопросам особенностей

налогообложения финансово-кредитных организаций;

– обеспечение информационного взаимодействия с организациями

и ведомствами, обязанными представлять в налоговые органы информацию,

необходимую для налогового контроля;

– выявление форм и способов уклонения от налогообложения при

анализе материалов налоговых проверок, в том числе схем, используемых

финансово-кредитными организациями;

– организация и осуществление взаимодействия с

правоохранительными, контролирующими органами и другими ведомствами по предмету

деятельности отдела;

– заключение межведомственных соглашений (договоров) по

вопросам представления информации, необходимой для проведения налогового

контроля;

– координация работы территориальных инспекций по организации

встречных проверок по заданиям налоговых органов других регионов, а также по вопросам

международного сотрудничества;

– рассмотрение жалоб и писем юридических и физических лиц на

действия должностных лиц территориальных инспекций в пределах компетенции

отдела.

Отдел урегулирования задолженности и обеспечения процедуры

банкротства

Основные функции:

– организация работы по принудительного взыскания недоимки

юридических и физических лиц;

– организация контроля за исполнением условий прохождения

реструктуризации кредиторской задолженности в соответствии с постановлениями

Правительства Российской Федерации и постановлениями местных органов власти;

– организация контроля за своевременностью отмены решений о

реструктуризации кредиторской задолженности организаций и принятия мер

принудительного взыскания задолженности, включая инициирование процедуры

банкротства;

– обеспечение методического руководства по вопросам проведения

зачетов или возвратов излишне уплаченных или излишне взысканных сумм налогов,

сборов, пени;

– обеспечение методического руководства по вопросам порядка и

условий предоставления отсрочки или рассрочки по уплате налога и сбора;

– участие в реализации прав и исполнении обязанностей в деле о

банкротстве и в процедурах банкротства, установленных законодательством о

несостоятельности (банкротстве);

– подготовка документов для представления в деле о банкротстве и

процедурах банкротства требований об уплате обязательных платежей в бюджет и

государственные внебюджетные фонды и требований Российской Федерации по

денежным обязательствам;

– проведение анализа финансового состояния организаций-должников

по налогам и взносам в государственные внебюджетные фонды, оценка их

платежеспособности;

– участие в установленном порядке в подготовке экспертных

заключений о наличии признаков фиктивного или преднамеренного банкротства

организаций.

Отдел налогообложения прибыли, Отдел ЕСН, Отдел

налогообложения доходов физических лиц, Отдел косвенных налогов.

Основные функции:

1. Обеспечение единого методологического подхода по правильности

исчисления, полноте и своевременности внесения соответствующих налогов;

2. Организация контроля правильности применения территориальными

налоговыми органами края налогового законодательства по соответствующим

налогам;

3. Осуществление организационно – методического руководства территориальными

налоговыми органами по предмету деятельности отделов.

Отдел ресурсных, имущественных и прочих налогов

Основные функции:

1. Реализация политики и стратегии Федеральной налоговой службы в

области управления по ресурсным, имущественным и прочим налогам в Управлении и территориальных

налоговых органах края;

2. Контроль за соблюдением законодательства Российской Федерации о

налогах и сборах, за правильностью исчисления, полнотой и своевременностью

внесения в соответствующий бюджет земельного налога с физических и юридических

лиц, налога на имущество с физических и юридических лиц, налога с имущества,

переходящего в порядке наследования или дарения, государственной пошлине,

учету, оценке и реализации имущества, перешедшего по праву наследования к

государству, по проведению ревизий бланков строгой отчетности по формам №10, №24,

проведению ревизий работы сельских Советов по приему налоговых платежей, налога

на рекламу, целевого сбора на содержание милиции, благоустройство территории и

другие цели, транспортного налога, налога на добычу полезных ископаемых,

водного налога, сбора за право пользования объектами животного мира, сбора за

право пользования водными биологическими объектами, платежей за пользование

недрами, платы за негативное воздействие на окружающую среду, платежей за

пользование лесным фондом, налога с владельцев транспортных средств, налога на

пользователей автомобильными дорогами, платежей за пользование водными

объектами, налога на игорный бизнес, налога с продаж.

Отдел контроля применения ККТ, производства и оборота алкогольной

и табачной продукции

Основные функции:

– осуществление специальных, исполнительных, надзорных и

разрешительных функций в сфере производства и оборота этилового спирта,

спиртосодержащей, алкогольной и табачной продукции в пределах полномочий,

предоставленных законодательством РФ;

– проведение в установленном порядке экспертизу документов,

предоставленных заявителями для получения лицензии в сфере производства и

оборота этилового спирта, спиртосодержащей и алкогольной продукции, а также для

выдачи организациям разрешений на учреждение акцизных складов;

– организует обследование предприятий и организаций для

определения соответствия требованиям, предъявляемым к производству и обороту

этилового спирта, спиртосодержащей и алкогольной и табачной продукции и главе

22 «Акцизы» НК РФ;

– организация рейдовой работы в нижестоящих налоговых органах

по вопросам;

– выявления налогоплательщиков, уклоняющихся от постановки на

учёт;

– наличия установленных документов, разрешающих занятие деятельностью;

– соблюдение установленной маркировки алкогольной и табачной

продукции;

– взаимодействие с правоохранительными и контролирующими

органами по предмету деятельности отдела. Организация работы по контролю

исполнения законодательства о применении ККМ на территории Рязанской области.

Отдел контроля работы налоговых органов

Основные функции:

– планирование проверок нижестоящих налоговых органов;

– организация и проведение проверок нижестоящих налоговых

органов;

– оформление результатов контрольно-ревизионной работы;

– контроль исполнения нижестоящими налоговыми органами

решений, принятых по результатам ревизии;

– оказание практической помощи нижестоящим налоговым органам

по предмету деятельности отдела;

– разработка мероприятий по результатам контрольно-ревизионной

работы, направленных на совершенствование деятельности нижестоящих налоговых

органов.

Отдел комплексного развития налоговых органов

Основные функции:

– участие в организации обучения и переподготовки

специалистов налоговых органов края по программам, связанным с модернизацией

налоговых органов;

– осуществление сбора и обобщения информации, необходимой для

анализа процессов развития и планирования работ по модернизации налоговых

органов края, разработка предложений по вопросам совершенствования налогового

администрирования;

– разработка системы критериев оценки эффективности

деятельности инспекций МНС России по Рязанской области, включая оценку

эффективности работы в системе электронной обработки данных (ЭОД);

– разработка мероприятий, направленных на повышение

эффективности деятельности инспекций МНС России и структурных подразделений

Управления МНС России и контроль за их реализацией;

– мониторинг соответствия организационной структуры, функций

структурных подразделений Управления МНС России и подведомственных ему

инспекций МНС России потребностям налогового администрирования. Разработка на

основе мониторинга предложений по совершенствованию организационной структуры.

Наиболее важным направлением

деятельности УФНС по Рязанской области деятельности налоговых органов в последние

несколько лет стала работа по легализации налоговой базы, включающая в себя

целый комплекс организационных мероприятий, проводимых с участием налогоплательщиков.

С 2006 года вопросы легализации

налоговой базы рассматриваются на специально созданных комиссиях в УФНС России

по Рязанской области и во всех межрайонных инспекциях области.

В 2008 году работа комиссий

продолжена в рамках обеспечения комплексного подхода к налогоплательщикам,

относящихся к так называемым «группам риска» (убыточные и низкорентабельные,

заявляющие высокий удельный вес вычетов по НДС, выплачивающих низкую заработную

плату).

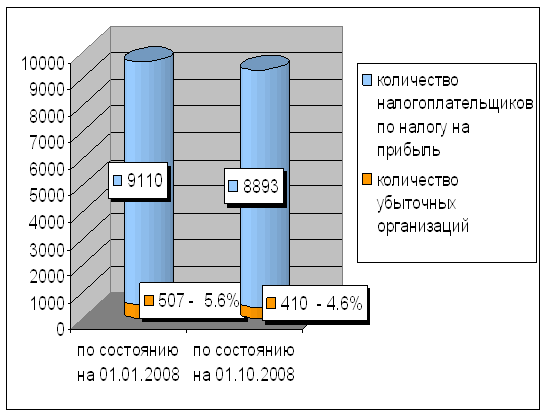

Одним из важнейших

направлений работы налоговых органов в 2008 году продолжала оставаться работа с

убыточными организациями. Результатом работы явилось уменьшение их количества

на 97 организаций и снижение суммы убытка. Количество убыточных организаций

снизилось с 507 по состоянию на 1 января 2008 года до 410 на 1 октября 2008

года.

Согласно налоговой

отчетности, общее количество плательщиков налога на прибыль, состоящих на учете

в налоговых органах области, по состоянию на 1 января 2008 года составляло 9110

организация, в том числе убыточные организации – 507 или 5,6%, по состоянию на

1 октября 2008 года количество плательщиков составило 8893 организации, в том

числе убыточные – 410 или 4,6% (см. приложение А).

По результатам работы

комиссий по легализации объектов налогообложения с убыточными организациями,

проведенной за 2008 год, заслушаны 1408 организаций, из них 202 налогоплательщика

представили уточненные декларации и уменьшили убытки за прошлые налоговые

периоды на сумму 162 млн. руб., в том числе полностью сняли убытки 63

организации и показали сумму прибыли 11,0 млн. руб., поступило дополнительно

налога на прибыль в бюджет 0,7 млн. рублей.

Из числа

налогоплательщиков, заявивших убыток за 2007 год и первое полугодие 2008 года,

перестали заявлять убытки 218 организации или 15,5% из заслушанных на

комиссиях.

Из них 156

налогоплательщиков заявили прибыль за 9 месяцев 2008 года в сумме 129,4 млн.

руб. Основная причина уточнения налоговых обязательств – необоснованное

завышение расходов, не отражение отдельных видов доходов.

В 2008 году акцент в работе

комиссий по легализации теневой заработной платы был сделан на легализацию

налоговой базы плательщика в целом и ориентирован на работодателей, которые

выплачивали в 2007 году заработную плату работникам ниже среднего уровня по

соответствующему виду экономической деятельности (ВЭД), включая контроль за

деятельностью убыточных организаций.

Проведя отбор налогоплательщиков,

было установлено, что в 2007 году 3159 работодателей области (это организации и

индивидуальные предприниматели), выплачивали заработную плату своим работникам

ниже среднего уровня по основному виду экономической деятельности.

В целом налогоплательщики с риском сокрытия

заработной платы по видам экономической деятельности распределились следующим

образом:

– розничная торговля – 41%

– оптовая торговля – 13,4%

– обрабатывающие производства – 12,1%

– строительство – 9,8%

– операции с недвижимым имуществом, аренда и

предоставление услуг – 9,1%

– транспорт и связь – 4,3%.

За 2008 год проведено 872 заседания

комиссий, на которых заслушано 3132 налогоплательщика, что составляет 99,1% от

общего количества налогоплательщиков, выплачивающих заработную плату ниже

среднего уровня по видам экономической деятельности.

В настоящее время одна из задач

комиссий – это поиск путей и возможностей легализации объектов налогообложения.

В 2008 году взяты на контроль 629 индивидуальных

предпринимателей, имеющих на учете более двух единиц ККТ и не представляющих отчетность

за 2007 год за наемных работников, из которых в 2008 году были проверены 393 индивидуальных

предпринимателя – работодателя, относящихся к указанной категории

налогоплательщиков по вопросам соблюдения законодательства по применению ККТ и

установлению фактов наличия наемных работников (продавцов, кассиров).

В результате проведенной работы 165

индивидуальных предпринимателей представили декларации и расчеты по страховым

взносам на обязательное пенсионное страхование.

Сумма легализованной заработной платы составила

более 28 млн. рублей, в том числе более 2 млн. рублей за 2007 год.

Эффективность

работы комиссий за 2008 год по легализации налоговой базы по ЕСН и страховым

взносам на обязательное пенсионное страхование (удельный вес повысивших

заработную плату в общем количестве отобранных налогоплательщиков) составила

96,8%, т.е. 3058 налогоплательщиков увеличили налоговую базу за счет повышения заработной

платы до среднего уровня по отрасли.

В рамках работы по

легализации «теневой» заработной платы проводятся различные мероприятия

информационного характера и разъяснительная работа:

– материалы по данному вопросу

публикуются в региональных и местных средствах массовой информации;

– Управлением выпущено 4 тыс.

листовок, разъясняющих социальную ответственность работодателей за искажение

реальной оплаты труда работников и соответственно налоговой базы по единому

социальному налогу, страховым взносам на обязательное пенсионное страхование и

налога на доходы физических лиц;

– на официальном

Интернет-сайте Управления размещается информация о результатах работы налоговых

органов области по легализации налоговой базы.

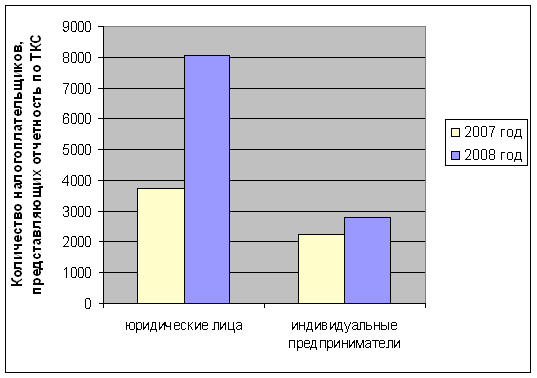

В 2008 году налоговые органы Рязанской области продолжили работу

по привлечению налогоплательщиков к представлению бухгалтерской и налоговой

отчетности в электронном виде по телекоммуникационным каналам связи.

В результате проведения большой информационно-разъяснительной работы

количество налогоплательщиков – юридических лиц, представляющих отчетность по

телекоммуникационным каналам связи, увеличилось в 2008 году по сравнению с 2007

годом с 26,7% до 51%, налогоплательщиков – индивидуальных предпринимателей – с 9,5% до 46%

соответственно (см. Приложение Б).

По состоянию на 01.01.2009 г. из 15 956

налогоплательщиков – организаций, ведущих финансово-хозяйственную деятельность

и представивших налоговые декларации (расчеты) и бухгалтерскую отчетность, по

телекоммуникационным каналам связи представили 8 066 налогоплательщиков

или 51%, при плановом задании ФНС России в размере 38%.

Из 6028 налогоплательщиков – индивидуальных предпринимателей,

представивших налоговые декларации, по ТКС представили 2799 налогоплательщиков

или 46%, при плановом задании в размере 23%.

Через средства массовой информации Управлением в 2008 году

акцентировалось внимание налогоплательщиков на преимуществах представления

налогоплательщиками отчётности в электронном виде по телекоммуникационным

каналам связи; проводилась информационная кампания по легализации «теневой»

заработной платы; продолжилось информирование налогоплательщиков о действующих

нормах налогового законодательства.

В марте был организован круглый стол с участием редакторов

рязанских СМИ на тему: «Информирование налогоплательщиков через средства

массовой информации».

В мае месяце

в Управлении ФНС России по Рязанской области совместно с Управлением

Федеральной службы судебных приставов проведена пресс-конференция по вопросам

уплаты транспортного налога и использования устройств самообслуживания по

приему налоговых платежей от физических лиц.

В целях повышения эффективности

организации работы с налогоплательщиками в налоговых инспекциях Рязанской

области функционируют 4 операционных зала, оборудованных в соответствии с

установленными требованиями (на световом информационном табло транслируется

бегущая строка, размещаются компьютеры со справочно-правовыми системами и

программными продуктами, организуются пункты приема налоговой и бухгалтерской

отчетности).

Таким образом, анализируя объем работы

УФНС по Рязанской области необходимо сделать ряд следующих выводов.

УФНС России по Рязанской области в

рамках анализируемого периода провело ряд мероприятий, которые касались работы

с налогоплательщиками – физическими лицами, а также была охвачена деятельность

юридических лиц.

В рамках деятельности УФНС по Рязанской

области можно выделять ряд направлений:

– информационное;

– разъяснительное;

– контролирующее.

Основные показатели деятельности УФНС

России по Рязанской области в целом отражают положительную динамику работы в