Дипломная работа: Учет и аудит валютных операций в Республике Казахстан

Содержание

Введение

1.

Организационно-производственная характеристика предприятия TOO

«TS Market»

1.1

Общая

характеристика предприятия ТОО «TS

Market»

1.2

Организация

и форма ведения бухгалтерского учета на предприятии

1.3

Экономическое состояние предприятия

2.

Теоретические аспекты учета валютных операций

2.1

Законодательная база учетно-аналитических служб предприятия

2.2

Методы и способы учета валютных отношений

2.3

Особенности организации бухгалтерского учета валютных операций на предприятии

3.

Организация, методика и технология аудита валютных операций

3.1

Цели и задачи аудита валютных операций

3.2

Оценка системы внутреннего контроля

3.3

Программа аудита и аналитические процедуры

3.4

Системное изучение и выполнение аудиторских процедур (сбор и оценка аудиторских

доказательств)

3.5

Составление аудиторского заключения о представлении информации, недостатка СВК

и разработка рекомендаций

Заключение

Список

использованных источников

Приложения

Введение

Важнейшей

целью развития нашей страны является экономический рост. Происходящие в

Республике Казахстан коренные политические и социально-экономические

преобразования внесли существенные изменения в учетную систему.

Бухгалтерский

учет, сложившийся в условиях централизованного управления и жесткого

планирования, оказался неприемлемым в рыночной экономике. Процессы реализации

программ приватизации, преобразования государственных предприятий, создание

соответствующей экономической и правовой инфраструктуры в целях успешного

функционирования новых хозяйствующих субъектов, выход на финансовые рынки,

привлечение иностранных инвестиций и другие изменения потребовали

реформирования учета.

Регулирование

учета представляет собой определенную деятельность по внесению упорядоченности

и организованности в учетную систему. Основными нормативными документами,

регулирующими бухгалтерский учет, являются Указ Президента Республики Казахстан

"О бухгалтерском учете" № 2732 от 26 декабря 1995г., а также Указ

"О государственной программе развития и совершенствования бухгалтерского

учета и аудита" в Республике Казахстан от 28 января 1998г. №3838/8-96, МСФО

Они

устанавливают единые правовые, методологические основы учета и отчётности для

всех хозяйствующих субъектов и физических лиц, занимающихся предпринимательской

деятельностью на территории Республики Казахстан. Действующая система

бухгалтерского учета соответствует международным бухгалтерским стандартам.

Данные

учета используются для оперативного руководства работой хозяйствующих субъектов

и их структурных подразделений, для составления государственной финансовой

отчетности, экономических прогнозов и текущих планов, для изменения и

исследования закономерностей развития экономики страны.

Бухгалтерский

учет играет важную роль в правильности определения налогов, сборов, отчислений,

направленных на формирование бюджета республики, пенсионного и других фондов.

Новая

система бухгалтерского учета принятая в Республике Казахстан, позволяет сделать

предприятие более открытым и предпочтительным для внутренних и внешних

инвесторов, что положительно скажется в конечном итоге на общем подъеме всей

экономики Республики Казахстан.

Для

того, чтобы правильно охарактеризовать сущность и значение учета валютных операций,

прежде всего необходимо исходить от хозяйственных связей и расчетных отношений

предприятия.

Предприятие,

осуществляя хозяйственно - финансовую деятельность, вступают во взаимоотношения

с другими юридическими лицами, в том числе с членами трудового коллектива. Эти

взаимоотношения основаны на денежных расчетах в процессе заготовления

материалов, производства и реализации продукции (работ, услуг). У предприятия возникают

обязательства перед поставщиками за полученные товарно-материальные ценности,

выполненные работы, оказанные услуги; перед государственным бюджетом по

налоговым и неналоговым платежам; перед учредителями (участниками) по

формированию уставного капитала и распределению доходов, и другое.

Денежные

расчеты осуществляются организацией либо наличными деньгами, либо в виде

безналичных платежей.

Внешнеторговая

деятельность казахстанских предприятий связана с расчетами в иностранной валюте

и регулируется валютным законодательством, соблюдение которого является

необходимым условием для правового обеспечения ведения бухгалтерского учета

валютных операций.

Закон

РК «О валютном регулировании и валютном контроле» от 13 июня 2005 г регулирующий

принципы обращения иностранной валюты в стране, дал определение валютных

ценностей, классифицировал валютные операции, установил порядок приобретения и

использования, а также оценки иностранных валют в виде котировки их курса по

отношению к казахстанской единице.

Цель

данной работы изучить особенности учета и аудита валютных операций в

соответствии с новыми международными стандартами финансовой отчетности.

Задачи

исследования:

-

изучение и подбор материалов по изучаемой тематике;

-

анализ организационно-производственной характеристики предприятия TOO

«TS Market»;

-

дать общую характеристику предприятия ТОО «TS

Market»;

-

организация и форма ведения бухгалтерского учета на предприятии;

-

проанализировать экономическое состояние предприятия;

-

рассмотреть теоретические аспекты учета валютных операций;

-

охарактеризовать законодательную базу учетно-аналитических служб предприятия;

-

изучить методы и способы учета валютных отношений;

-

проанализировать особенности организации бухгалтерского учета валютных операций

на предприятии;

-

дать определение организации, методике и технологии аудита валютных операций;

-

изучить цели и задачи аудита валютных операций;

-

дать оценку системе внутреннего контроля;

-

раскрыть программу аудита и аналитические процедуры;

-

системное изучение и выполнение аудиторских процедур (сбор и оценка аудиторских

доказательств) ;

-

составление аудиторского заключения о представлении информации, недостатка СВК

и разработка рекомендаций.

Объект

исследования ТОО «TS

Market», основным видом

деятельности которого является извлечение чистого дохода, а

также удовлетворение общественных потребностей в товарах, работах и услугах.

Предметом

исследования являют аналитические данные в области учета и аудита валютных

операций.

1.

Организационно-производственная характеристика предприятия TOO

«TS Market»

1.1

Общая характеристика предприятия ТОО «TS

Market»

Изучаемое

предприятие Товарищество с ограниченной ответственностью «TS

Market»

(ТОО

«TS Market»)

является самостоятельным юридическим лицом и зарегистрировано Департаментом

Юстиции Акмолинской области 31 декабря 2003 года за № 12984-1945-ТОО.

Товарищество

создано и действует на основании Гражданского Кодекса Республики Казахстан,

Закона Республики Казахстан “О товариществах с ограниченной и полной

ответственностью”, устава и учетной политики.

ТОО

«TS Market»отвечает

по всем своим обязательствам всем принадлежащим ему имуществом. Учредитель

товарищества не отвечает по его обязательствам и несет риск убытков, связанных

с деятельностью товарищества в пределах стоимости внесенного им вклада.

Учредителем товарищества являются физическое лицо – гражданин РК.

Уставной

капитал в размере 30 000 000 тенге представляет собой вклад в уставный капитал

а также оборотных средств в виде безналичных денежных средств на расчетном

счете ТОО

«TS

Market».

Товарищество

имеет самостоятельный баланс, расчетный и валютный счет, круглую печать со

своим наименованием.

Основной

целью деятельности предприятия является извлечение чистого дохода, а также

удовлетворение общественных потребностей в товарах, работах и услугах.

Основными

видами деятельности являются:

коммерческо-посредническая

деятельность;

торгово-закупочная

деятельность;

оптовая

и розничная торговля широким ассортиментом товаров;

выпуск

и производство товаров народного потребления.

Рассматриваемое

нами предприятие выполняет следующие основные функции:

закупка

материалов;

хранение;

производство

готовой продукции;

сбыт;

доставка.

Управлением

предприятия в целом занимается директор. В его ведении находятся вопросы

стратегического характера.

Заместитель

директора подчиняется непосредственно директору и фактически управляет

деятельностью компании на оперативном уровне. Он контролирует деятельность всех

отделов. Также в его компетенции вопросы движения финансовых потоков.

Центральная

проблема организации предприятием заключается в производстве готовой продукции,

а точнее в грамотном управлении в целях получения наибольшей прибыли.

В

виду небольшого размера рассматриваемого предприятия закупка и продажа

находится в одних руках. Т.е. эти вопросы рассматриваются заместителем

директора, в компетенцию которого входят вопросы закупки товарно-материальных

ценностей, и сбыта готовой продукции под общим руководством директора фирмы.

Преимущество этой формы состоит в том, что заместитель директора владеет сферой

сбыта и информацией о спросе, что дает ему быстро реагировать на изменения на

рынке. На предприятии не используется разделения в соответствии с группами

товаров, степени обслуживания, величине покупателей и т.д.

Закупки

и сбыт подразумевают следующие функции: поиск поставщиков, выбор наиболее

выгодных поставщиков, поддержание постоянных связей, транспортировка, возврат

товара, слежение за товарными запасами на складе, поиск покупателей, рекламная

политика, сбор заказов, отгрузка, доставка и др.

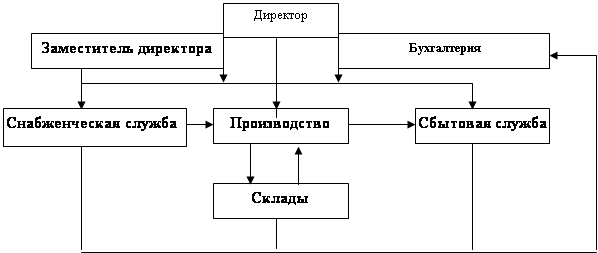

Организационная

структура ТОО «TS

Market»

представлена на рисунке 1.

Рисунок

1 Организационноая структура ТОО

«TS

Market»

1.2

Организация и форма ведения бухгалтерского учета на предприятии

Бухгалтерия

непосредственно занята учетом всей хозяйственной деятельности предприятия. В

отдел бухгалтерии входит экономист, который занимается просчетом смет и

управлением производственного процесса.

ТОО

«TS Market» осуществляет закуп зерновых культур для производства продукции

(муки, фасовка круп и т.д.). К числу клиентов относятся такие компании как: ТОО

“Кэми”, ТОО “Мука-Казахстан”, ТОО “Цесна-Мак”, ТОО “Ак-бидай” и другие.

ТОО

«TS

Market» является монополистом в своей сфере деятельности однако существуют

мелкие конкуренты, это в основном клиенты фирмы. Эти компании занимаются

скупкой готовой продукции с последующей ее перепродажей.

Бухгалтерская

служба (бухгалтерия) в ТОО «TS Market» рганизована в

соответствии с «Положением об организации бухгалтерской службы» и требований

стандарта бухгалтерского учета 24 “Организация бухгалтерского учета на

предприятии”. Ее задачей является обеспечение формирования полной и достоверной

информации о производственно-хозяйственных процессах и финансовых результатах

деятельности ТОО «TS Market», необходимой для управления предприятием.

Бухгалтерская

служба в ТОО «TS Market» организована в соответствии «Учетной политикой» и ее

задачей является обеспечение формирования полной и достоверной информации о

производственно хозяйственных процессах и финансовых результатах деятельности

ТОО «TS Market», необходимой для управления предприятием. Информация в

бухгалтерию поступает в первичных документах и отчетах снабжения, производства,

складов и отдела сбыта и отражает движение готовой продукции.

Ответственность

за организацию бухгалтерского учета субъекта, соблюдение законодательства при

выполнении хозяйственных операций несет руководитель.

Общее

руководство бухгалтерским учетом и отчетностью осуществляет главный бухгалтер.

Главный бухгалтер полностью отвечает за состояние дел организационного

характера: организацию учета, своевременность отчетности, анализ динамики

дебиторской и кредиторской задолженности, финансовых показателей и другие. По

функциональной части он непосредственно занимается ведением главной книги,

составлением бухгалтерского баланса и финансовой отчетности, ответственен за

взаимоотношения с бюджетом, ведет учет внеоборотных активов и капитала предприятия,

а также доводит до подчиненных инструкции и указания управленческого характера.

Персонал

бухгалтерии должен хорошо знать всю систему учета и отчетности для того, чтобы

уметь быстро и безошибочно ориентироваться в хозяйственной обстановке, понимать

рыночную ситуацию и ее тенденции. Они должны строго соблюдать положения,

инструкции и другие нормативные акты, регламентирующие деятельность

предприятия, организацию бухгалтерского и налогового учета. Бухгалтер по

производству – расчет калькуляции себестоимости на продукцию, составление

калькуляции себестоимости; Экономист-бухгалтер – анализ затрат

производственно-экономического состояния, составление статистических отчетов;

Кассир – оформление первичных документов, составление отчета кассира; Бухгалтер

материальной группы – выполнение работы по учету движения ТМЗ, оформление

поступления и расходования материалов, составление ежемесячных отчетов по

материалам. Организация и учет инвентаризации ТМЗ.

Бухгалтер

по заработанной плате – учет рабочего времени и расчет заработанной платы,

отчисления и удержания из заработанной платы, составление ведомости удержаний,

свода начислений. Ведение расчетов с бюджетом в соответствии с налоговым

законодательством за соответствующий период. При освобождении главного бухгалтера

от должности производится сдача дел вновь назначенному главному бухгалтеру в

процессе которой проводится проверка состояния бухгалтерского учета и

достоверности отчетных данных с составлением соответствующего акта,

утверждаемого руководителем субъекта. ТОО «TS Market» ведет бухгалтерский учет

активов, собственного капитала и обязательств, осуществляемых им хозяйственных

операций способом двойной записи в соответствии с ТПС БУ, с 01.01.2008 года ТОО

«TS Market» переходит на международные стандарты финансовой отчетности.

В

ТОО «TS Market» учетная политика разработана в соответствии с

международными стандартами учета, казахстанскими СБУ .

Согласно

стандартам КБУ, «Учетная политика и ее раскрытие», учетная политика – это

представляет принципы, методы, основы, условия, правила и практику, принятые

учредителями ТОО «TS Market» для ведения бухгалтерского учета и составления

отчетности исходя из потребности предприятия и особенности его деятельности.

Ответственность за организацию бухгалтерского чета возлагается на руководителя.

Бухгалтерский учет осуществляется главным бухгалтером.

Учетная

политика разработана на основании:

-

Закона РК «О бухгалтерском учете и финансовой отчетности»;

-

Казахстанских стандартов бухгалтерского учета;

-

Методических рекомендаций к СБУ;

-

Международные стандарты МСФО;

-

Типового плана счетов бухгалтерского учета.

В

учетной политике ТОО «TS Market» раскрыты следующие области учета:

Общая

характеристика предприятия,

Общие

положения учетной политики предприятия.

Учетная

политика в области учета затрат.

Расходы

признаются в бухгалтерском учете методом начислений и отражаются в финансовой

отчетности в счетах раздела 8 Типового плана счетов согласно Казахстанским

стандартам бухгалтерского учета (КСБУ) и 70 подраздела согласно Международным стандартам

финансовой отчетности (МСФО).

1.3

Экономическое состояние предприятия

В

Обществе применяется прямолинейный метод расчета износа основных средств.

Приобретение основных средств в 2007 году осуществлялось за счет собственных

средств. Ограничения прав собственности по основным средствам нет. Основных

средств, находящихся в залоге в качестве обеспечения обязательств нет.

Движение

основных средств за 2008 год выглядит следующим образом:

Таблица

1 - Движение основных средств

|

|

Земля |

Здания,

Сооружения

|

Машины и оборудование |

Транспортные средства |

Прочие

основные средства

|

Всего |

|

|

| 1. Первоначальная стоимость: |

|

| Сальдо на 01.01.2008г. |

|

|

788 |

|

2472 |

3261 |

|

| Приобретено |

|

|

1158 |

|

1214 |

2372 |

|

| Безвозмездно полученные активы |

|

|

|

|

|

|

|

| Дополнительные вложения |

|

|

|

|

|

|

|

| Перегруппировка |

|

|

|

|

|

|

|

| Переведено из состава материалов |

|

|

|

|

|

|

|

| Прочие поступления |

|

|

|

|

|

|

|

| Итого поступило |

|

|

1158 |

|

1214 |

2372 |

|

| Обесценение активов |

|

|

|

|

|

|

|

| Реализовано |

|

|

|

|

|

|

|

| Перегруппировка |

|

|

|

|

|

|

|

| Переведено в активы, предназначенные для продажи |

|

|

|

|

|

|

|

| Прочие выбытия |

|

|

|

|

|

22 |

|

| Итого выбыло |

|

|

|

|

|

|

|

| Сальдо на 31.12.2008г. |

|

|

1947 |

|

3686 |

5611 |

|

| 2. Амортизация: |

|

|

| Сальдо на 01.01.2008г. |

|

|

259 |

|

519 |

778 |

|

| Амортизация, начисленная в течение отчетного периода |

|

|

514 |

|

442 |

956 |

|

| Изменение начисленной амортизации в результате перегруппировки

активов |

|

|

|

|

|

|

|

| Итого начислено амортизации |

|

|

773 |

|

961 |

1734 |

|

| Накопленная амортизация выбывших активов |

|

|

|

|

|

|

|

| Изменение начисленной амортизации в результате

перегруппировки активов |

|

|

|

|

|

|

|

| Итого уменьшение амортизации |

|

|

|

|

|

|

|

| Сальдо на 31.12.2007г. |

|

|

773 |

|

961 |

1734 |

|

| 3. Остаточная стоимость: |

|

|

| Сальдо на 01.01.2008г. |

|

|

529 |

|

1953 |

2482 |

|

| Сальдо на 31.12.2008г. |

|

|

1173 |

|

2704 |

3877 |

|

По

оценкам руководства Общества основные средства в финансовой отчетности за 2008

год представлены по справедливой стоимости.

Краткосрочная

дебиторская задолженность (за вычетом резервов на возможные потери)

представлена следующими задолженностями:

Таблица

2 - Краткосрочная дебиторская задолженность

| Наименование |

Сальдо на 31.12.08 г. |

Сальдо на 01.01.08 г. |

| Счета к получению |

1 432 |

120 046 |

| Итого Счета к получению: |

1 432 |

120 046 |

| Комиссионные к получению за управление ПИФами |

57 |

443 |

| Итого Комиссионные к получению за управление ПИФами |

57 |

443 |

| Прочие краткосрочные задолженности |

1 |

606 |

| Итого Краткосрочная дебиторская задолженность |

1 |

606 |

| Всего краткосрочная кредиторская задолженность |

1 490 |

121 095 |

Таблица

2 - Дебиторская задолженность включает задолженность следующих организаций и

физических лиц:

| Наименование кредитора |

Сальдо на 31.12.08г. |

Сальдо на 01.01.08 г. |

| АО «Алматыи Инвест Менеджемент» |

21 |

0 |

| АО «RBNT Securities» |

46 |

22 |

| АО «Зерде» |

9 |

0 |

| ИП «Крылов» |

200 |

0 |

| ГЦТ «Алматытелеком» |

0 |

91 |

| АО «Сентрас Секьюритис» |

50 |

0 |

| ТОО «Инфотехсервис» |

0 |

90 |

| ИП «Керимбеков» |

0 |

129 |

| Раптаев Т.К. |

0 |

6 553 |

| ТОО «Интер пресс» |

0 |

30 |

| Comfort Building |

0 |

99 000 |

| АО «Тас Алемы» |

0 |

14 000 |

| ООО «Сбондс ру» |

101 |

0 |

| ТОО «Маркетинг Медиа Технолоджес» |

473 |

0 |

| ТОО «Р Сомм» |

511 |

0 |

| Прочие |

79 |

80 |

| Всего |

1 490 |

121 095 |

Финансовые

инструменты, оцениваемые по справедливой стоимости, изменения

которой отражаются в составе прибыли или убытка за период представлены

следующим образом:

Таблица

3 - Ценные бумаги, имеющиеся в наличии для продажи

|

|

Сальдо на 31.12.08 г. |

Сальдо на 01.01.08 г. |

| Долговые инструменты – котируемые |

| Облигации АО «Альянс банк» |

0 |

26 391 |

| Долевые инструменты – котируемые |

| JCFC Sistema GDR RegS |

0 |

12 883 |

| Простые акции АО «Банк ЦентрКредит» |

6 889 |

0 |

| Итого Ценные бумаги, имеющиеся в наличии для продажи |

6 889 |

39 274 |

В

течение отчетного периода за счет налогового эффекта от применения временных

разниц, возникших между бухгалтерским и налоговым учетом, у Общества на конец

отчетного периода сложилось отсроченное налоговое требование в сумме 366

тыс.тенге.

Информация

об отсроченных налоговых требованиях и отсроченных налоговых обязательствах

представлена следующим образом:

Таблица

4 - Отсроченное налоговое требование и отсроченное налоговое обязательство

| Наименование показателей |

На 31.12.2008 г. |

На 01.01.2008г. |

| Отсроченные налоговые активы (ОНА) всего, в том числе: |

396 |

151 |

| По остаточной стоимости основных средств и НМА |

35 |

2 |

| По начисленным резервам отпускных работников |

156 |

0 |

| Начисленные расходы по аудиторским услугам |

205 |

0 |

| Начисленные налоги |

0 |

149 |

| Отсроченные налоговые обязательства (ОНО) всего, в том

числе: |

30 |

221 |

| По начисленным налогам, в пределах уплаченных сумм |

30 |

0 |

| По начисленным резервам отпускных работников |

0 |

221 |

| Чистое отсроченное налоговое обязательство (ОНО - ОНА) |

- 366 |

70 |

Таблица

5 - Прочие активы

| Наименование статей |

Сальдо на 31.12.08г. |

Сальдо на 01.01.08 г. |

| Прочие активы (сырье и материалы) |

1 087 |

406 |

| Итого: |

1 087 |

406 |

Таблица

6 - Требования к бюджету по налогам и другим обязательным платежам

| Наименование налога |

Сальдо на 31.12.08г. |

Сальдо на 01.01.08 г. |

| - авансовые платежи по корпоративному подоходному налогу |

110 |

20 |

| - по индивидуальному подоходному налогу |

59 |

0 |

| - обязательные пенсионные взносы |

1 |

0 |

| - отчисление на социальное страхование |

38 |

0 |

| - социальный налог |

91 |

0 |

| - по НДС |

4 |

0 |

| - прочие налоги и обязательные платежи |

2 |

0 |

| Итого Требования к бюджету по налогам и другим

обязательным платежам |

305 |

20 |

Денежные

средства и их эквиваленты, представленные в балансе Общества по состоянию на

31.12.08 года, в достаточной мере отражают их справедливую стоимость.

Изменения

по данной статье баланса за отчетный период выглядят следующим образом:

Таблица

7 - Денежные средства и остатки по счетам в банках и их эквиваленты

|

|

Сальдо на 31.12.2008 г. |

Сальдо на 31.12.2008 г. |

| Денежные средства на специальных счетах в банке |

0 |

0 |

| - банк - кастодиан |

0 |

13 430 |

| Деньги на валютных счетах внутри страны |

0 |

0 |

| - валютный счет в |

35 |

1530 |

| Деньги на расчетном счете |

0 |

0 |

| - расчетный счет в |

12 994 |

4 257 |

| Наличность в кассе в национальной валюте |

199 |

137 |

| Всего |

13 228 |

19 354 |

Обязательства

по торговой и прочей кредиторской задолженности учитываются Обществом по

первоначальной стоимости, которая является справедливой стоимостью суммы,

которая должна быть уплачена в будущем за полученные услуги, независимо от

того, были ли выставлены поставщиками счета Обществу.

Информация

о краткосрочной кредиторской задолженности представлена следующим образом:

Таблица

8 - Краткосрочная кредиторская задолженность

| Наименование |

Сальдо на 31.12.08 г. |

Сальдо на 01.01.08 г. |

| Счета к оплате |

963 |

160 |

| Задолженность перед поставщиками и подрядчиками |

963 |

160 |

| Начисленные расходы по расчетам с персоналом |

267 |

787 |

| Начисленные резервы отпускных работникам |

520 |

|

| Итого Начисленные расходы по расчетам с персоналом |

787 |

787 |

| Прочая кредиторская задолженность |

410 |

143 000 |

| Итого Прочая кредиторская задолженность |

410 |

143 000 |

| Всего |

2 160 |

143 947 |

Таблица

9 - Кредиторская задолженность включает задолженность следующих организаций и

физических лиц:

| Наименование кредитора |

Сальдо на 31.12.08 г. |

Сальдо на 01.01.08 г. |

| ТОО "Marketing Media Technologies" |

945 |

0 |

| Кар-Тел ТОО |

13 |

0 |

| ИПИФ "Навигатор Акции" |

375 |

0 |

| ГЦТ «Алматытелеком» |

0 |

89 |

| ООЮЛ «Ассоциация финансистов казахстана» |

0 |

56 |

| «Тас Алемы» |

0 |

44 000 |

| Comfort Building |

0 |

99 000 |

| Айжанова Г. |

0 |

42 |

| ОПИФ "Навигатор облигации и ден. рынок" |

35 |

0 |

| Сотрудники |

267 |

0 |

| Прочие |

525 |

760 |

| Всего |

2 160 |

143 947 |

Таблица

10 - Обязательство перед бюджетом по налогам и другим обязательным платежам в

бюджет

| Наименование налогов |

Сальдо на 31.12.08 г. |

Сальдо на 01.01.08 г. |

| Индивидуальный подоходный налог |

0 |

375 |

| Обязательства по перечислению обязательных пенсионных

взносов |

10 |

620 |

| Социальный налог |

0 |

120 |

| Налог на имущество |

26 |

2 |

| Расчеты по фонду социального страхования |

6 |

5 |

| Итого: |

42 |

1 122 |

Таблица

11 - Доходы (убытки) от переоценки иностранной валюты

| Доходы |

За отчетный период |

За предыдущий период |

| Доходы (убытки) от переоценки иностранной валюты |

- 1553 |

-513 |

| Итого: |

- 1553 |

-513 |

Информация

о прочих доходах по состоянию на 31.12.2008г. представлена следующим образом:

Таблица

12 - Прочие доходы

| Доходы |

За отчетный период |

За предыдущий период |

| Доходы по прочим операциям с другими организациями и физическими

лицами |

1 069 |

0 |

В

отчетном периоде Общество как управляющая компания осуществляла деятельность по

управлению активами следующих закрытых паевых фондов рискового инвестирования:

Таблица13-

Активы, принятые в управление

|

|

ИПИФ «Навигатор-Акции» |

ЗПИФРИ «Дельта-инвест» |

ОПИФ «Навигатор-Облигации и денежный рынок» |

ЗПИФРИ «Дельта-1» |

| Активы |

|

|

|

|

|

|

|

|

|

|

| Деньги на счетах в банках |

12 459 |

1 695 |

49 504 |

22 802 |

| Ценные бумаги, в том числе: |

76 042 |

|

26 573 |

|

| негосударственные ценные бумаги эмитентов Республики Казахстан |

76 042 |

|

26 573 |

|

| Инвестиции в капитал юридических лиц, не являющихся

акционерными обществами |

|

|

|

|

| Депозитарные расписки |

25 509 |

|

4 520 |

|

| Дебиторская задолженность |

|

|

|

|

| Прочие финансовые активы, в том числе: |

|

255 371 |

|

151 371 |

| земельные участки |

|

97 569 |

|

|

| незавершенное строительство |

|

157 802 |

|

151 371 |

| Итого активы паевого инвестиционного фонда |

114 010 |

257 066 |

80 597 |

174 173 |

|

|

|

|

|

|

| Обязательства |

|

|

|

|

| Кредиторская задолженность |

|

|

|

|

| Прочие обязательства |

-300 |

63 |

-8 |

36 |

| Итого обязательства паевого инвестиционного фонда |

-300 |

63 |

-8 |

36 |

|

|

|

|

|

|

| Итого чистые активы инвестиционного фонда |

114 310 |

257 003 |

80 605 |

174 173 |

|

|

|

|

|

|

| Нераспределенная чистая инвестиционная прибыль |

|

|

|

|

| Количество ценных бумаг находящихся в обращении |

1 023 |

44 |

675 |

32 |

| Расчетная стоимость пая (для паевого инвестиционного

фонда) |

112 |

5 817 |

120 |

5 366 |

Казахстанское

налоговое законодательство и практика находятся в процессе непрерывного

развития и являются объектами различных интерпретаций и частых изменений,

которые могут иметь ретроспективное действие. Кроме того, интерпретация

отдельных операций Общества для налоговых целей налоговыми органами могут не

совпадать с интерпретацией тех же операций руководством Общества. В результате

этого такие операции могут быть оспорены налоговыми органами и Обществу могут

быть выставлены дополнительные налоги, штрафы и пени. Налоговые периоды, в

течение которых могут быть ретроспективно проведены налоговые проверки,

составляют 5 лет.

Общество

соблюдает различные законы и положения Республики Казахстан по охране

окружающей среды. Общество создано по законам Республики Казахстан и

осуществляет свою деятельность исключительно на территории Республики

Казахстан. Законодательство и соответствующие нормативные документы,

регулирующие и влияющие на экономическую ситуацию в Республике Казахстан,

подвержены частым изменениям, и соответственно этому, действия и операции

Общества могут подвергаться риску в случае ухудшения политической или

экономической ситуации в Республике Казахстан.

2.

Теоретические аспекты учета валютных операций

2.1

Законодательная база учетно-аналитических служб предприятия

Интегрирование

Казахстана в мировую экономику требует включения норм или отдельных документов

международных общественных организаций в казахстанское право и придания им статуса

нормативных правовых актов РК.

В

связи с этим в Закон РК «О бухгалтерском учете и финансовой отчетности» от 28

февраля 2007 года № 234 была введена статья 16, из которой следует, что МСФО

должны стать составной частью национального законодательства РК, а определенные

статьей 2 закона субъекты предпринимательства обязаны составлять финансовую

отчетность в соответствии с этими стандартами.

Основными

документами реформированной национальной системы бухгалтерского учета и

отчетности в РК по состоянию на 1 января 2008 года считаются:

¾

Закон

РК «О бухгалтерском учете и финансовой отчетности» от 28 февраля 2007 года №

234 (далее – Закон РК «О бухгалтерском учете и финансовой отчетности»).

¾

Национальные

стандарты финансовой отчетности НСФО № 1 и НСФО № 2, утвержденные и

зарегистрированные в установленном порядке.

¾

Приказ

МФ РК «Об утверждении Правил ведения бухгалтерского учета» от 22 июня 2007 года

№ 221.

¾

Приказ

МФ РК «Об утверждении Типового плана счетов бухгалтерского учета» от 23 мая

2007 года № 185.

¾

Приказ

МФ РК «Об утверждении форм регистров бухгалтерского учета» от 21 июня 2007 года

№ 215.

¾

Приказ

МФ РК «Об утверждении форм первичных учетных документов» от 21 июня 2007 года №

216.

¾

Международные

стандарты финансовой отчетности и интерпретации к ним:

¾

Международные

стандарты бухгалтерского учета (МСБУ - IAS);

¾

Международные

стандарты финансовой отчетности (МСФО - IFRS);

¾

Интерпретации

ПКИ (SIC и IFRIC).

¾

Концепции

по подготовке и составлению финансовой отчетности по НСФО и МСФО.

¾

Организационно-распорядительные

корпоративные документы субъекта, в т. ч. учетная политика, инструкции,

указания, руководства, приказы, положения и т. п., касающиеся формирования и

применения системы учета и отчетности в конкретной деятельности, разработанные

и утвержденные в установленном порядке.

При

этом указанные документы следует воспринимать как две группы, имеющие различный

юридический статус: статус нормативных правовых актов и статус рекомендаций,

что является причиной возникновения серьезных проблем в практике внедрения МСФО

и МСА в РК.

До

установленных сроков перехода на МСФО организации осуществляли составление

финансовой отчетности в соответствии с казахстанскими стандартами

бухгалтерского учета (КСБУ), утвержденными уполномоченным государственным

органом. Однако, в соответствии с Законом «О бухгалтерском учете» предприятия,

которые ранее использовали КСБУ, с 1 января 2006 г. должны перейти на

составление финансовой отчетности в соответствии с МСФО (акционерные общества

должны были перейти к использованию МСФО с 1 января 2005 года).

Закон

«О бухгалтерском учете и финансовой отчетности» в новой редакции принят 28 февраля

2007 года, согласно этому закон крупные компании должны применять МСФО. Международные

стандарты финансовой отчетности выпускаются Советом по Международным стандартам

финансовой отчетности (СМСФО), независимым органом, устанавливающим стандарты

бухгалтерского учета, который находится в Лондоне (Великобритания). В апреле

2001 г. СМСФО заявил о том, что его стандарты бухгалтерского учета будут называться

«Международными стандартами финансовой отчетности» (МСФО). Тогда же в апреле

2001 г. СМСФО объявил, что примет все Международные стандарты бухгалтерского

учета (МСБУ), выпущенные Комитетом по Международным стандартам финансовой

отчетности (КМСФО).

Для

простоты термин МСФО будет означать в настоящем отчете и МСФО и МСБУ. Международные

стандарты аудита – это стандарты, выпускаемые Советом по Международным

стандартам аудита и гарантии достоверности Международной федерации бухгалтеров

(МФБ). Казахстан был одной из первых стран СНГ, которая объявила о введении в

действие стандартов бухгалтерского учета и финансовой отчетности, с самого

начала (с 1995 г.) взяв курс на разработку Национальных стандартов

бухгалтерского учета и финансовой отчетности «на базе» Международных стандартов

финансовой отчетности, первые из которых были приняты в 1996 г.

Кроме

того, Казахстан одним из первых в СНГ принял Закон «Об аудиторской

деятельности», который ввел понятие стандартов аудита. В результате, Казахстан

имеет более современные бухгалтерский учет и аудит, чем большинство остальных

стран СНГ.

Закон

РК N 57 «О валютном регулировании и валютном контроле», от 13 июня 2005 года не

содержит деления валютных операций на текущие и связанные с движением капитала.

Перед законодателями стояла задача модернизации валютного регулирования таким

образом, чтобы обеспечить эффективность валютного законодательства.

Целью

принятия Закона о валютном регулировании и валютном контроле является -

обеспечение реализации единой государственной валютной политики, а также

устойчивости валюты РК и стабильности внутреннего валютного рынка РК как

факторов прогрессивного развития национальной экономики и международного

экономического сотрудничества.

Для

целей настоящего закона используются следующие основные понятия:

Валюта

- денежные единицы, принятые государствами как законное платежное средство, или

официальные стандарты стоимости в наличной и безналичной формах, в виде

банкнот, казначейских билетов и монет, в том числе из драгоценных металлов

(включая изъятые или изымаемые из обращения, но подлежащие обмену на

находящиеся в обращении денежные знаки), а также средства на счетах, в том

числе в международных денежных или расчетных единицах;

Валютные

операции:

¾

операции,

связанные с переходом права собственности и иных прав на валютные ценности, а

также использование валютных ценностей в качестве средства платежа;

¾

ввоз,

пересылка и перевод в Республику Казахстан, а также вывоз, пересылка и перевод

из Республики Казахстан валютных ценностей, национальной валюты, ценных бумаг и

платежных документов, номинал которых выражен в национальной валюте, не имеющих

номинала ценных бумаг, выпущенных резидентами;

Валютные

ценности:

¾

иностранная

валюта;

¾

ценные

бумаги и платежные документы, номинал которых выражен в иностранной валюте;

¾

не

имеющие номинала ценные бумаги, выпущенные нерезидентами;

¾

аффинированное

золото в слитках;

¾

национальная

валюта, ценные бумаги и платежные документы, номинал которых выражен в

национальной валюте, в случае совершения с ними операций между резидентами и

нерезидентами, а также между нерезидентами;

¾

не

имеющие номинала ценные бумаги, выпущенные резидентами, в случае совершения с

ними операций между резидентами и нерезидентами, а также между нерезидентами;

Валютный

договор - соглашение, учредительные документы, включая изменения и дополнения к

ним, а также иные документы, на основании и (или) во исполнение которых

осуществляются валютные операции;

Иностранная

валюта - валюта иностранного государства, а также международные денежные или

расчетные единицы;

Иностранные

банки - банки и иные финансовые институты, созданные за пределами Республики

Казахстан и имеющие право на осуществление банковских операций по

законодательству государств, в которых они зарегистрированы;

Коммерческие

кредиты - отсрочка платежа по экспорту или предварительная оплата (авансовый

платеж) по импорту, осуществляемая непосредственно между поставщиками

(продавцами) и получателями (покупателями) товаров (работ, услуг);

Национальная

валюта - валюта Республики Казахстан;

Нерезиденты

- физические лица, юридические лица, их филиалы и представительства.

Обменные

пункты - специально оборудованные места проведения обменных операций с

иностранной валютой;

Паспорт

сделки - документ установленной формы, в котором отражаются сведения о

внешнеэкономической сделке, необходимые для обеспечения учета и отчетности по

валютным операциям;

Прямые

инвестиции - вложения денег, ценных бумаг, вещей, имущественных прав, включая

права на результаты интеллектуальной творческой деятельности, и иного имущества

в оплату акций (вкладов участников) юридического лица, в результате которых

лицу, осуществляющему такие вложения, будут принадлежать десять и более

процентов голосующих акций (десять и более процентов голосов от общего

количества голосов участников) данного юридического лица;

Резиденты:

¾

граждане

Республики Казахстан, в том числе временно находящиеся за границей или

находящиеся на государственной службе Республики Казахстан за ее пределами, за

исключением граждан Республики Казахстан, имеющих документ на право постоянного

проживания в иностранном государстве, выданный в соответствии с

законодательством этого государства;

¾

иностранцы

и лица без гражданства, имеющие документ на право постоянного проживания в

Республике Казахстан;

¾

все

юридические лица, созданные в соответствии с законодательством Республики

Казахстан, с местонахождением на территории Республики Казахстан, а также их

филиалы и представительства с местонахождением в Республике Казахстан и за ее

пределами;

¾

дипломатические,

торговые и иные официальные представительства Республики Казахстан, находящиеся

за пределами Республики Казахстан;

Уполномоченные

банки - созданные в Республике Казахстан банки и организации, имеющие право на

проведение отдельных видов банковских операций, осуществляющие валютные

операции, в том числе по поручениям клиентов.

Уполномоченные

организации - юридические лица, созданные в соответствии с законодательством

Республики Казахстан, исключительным видом деятельности которых является

организация обменных операций с иностранной валютой;

Финансовые

займы:

¾

займы,

предоставляемые в денежной форме (за исключением коммерческих кредитов);

¾

вклады

(депозиты) в банках, внесенные их дочерними организациями, созданными за

рубежом в целях привлечения средств на международных рынках капитала;

¾

деньги,

передаваемые в обеспечение исполнения обязательств должника;

¾

финансирование

третьими лицами приобретения товаров (работ, услуг) и иных сделок, а также

исполнение третьими лицами обязательств должника перед кредитором, в результате

которых возникает обязанность лица, за которого исполнено обязательство, по

возврату денег и иного имущества с вознаграждением или без такового лицу,

предоставившему такое финансирование и (или) осуществившему такое исполнение;

Экспорт

(импорт) - реализация товаров, выполнение работ, оказание услуг резидентом

нерезиденту (нерезидентом резиденту).

Компания

может вести деятельность, связанную с иностранной валютой, двумя способами. Она

может совершать сделки в иностранной валюте или осуществлять зарубежную

деятельность. Наряду с этим в своей финансовой отчетности организация может

представлять данные в иностранной валюте. Основные вопросы заключаются в том,

какой обменный курс (курсы) использовать и каким образом отражать в финансовой

отчетности последствия изменений обменных курсов. IAS 21 «влияние изменений валютных

курсов» отвечает на вопросы о порядке отражения в финансовой отчетности

организации операций в иностранной валюте и зарубежной деятельности.

Порядок

отражения операций в иностранной валюте и зарубежной деятельности в финансовой отчетности

организации, а также пересчета показателей финансовой отчетности в валюту

представления установлен в IAS 21 «Влияние изменений валютных курсов».

Данный

стандарт применяется в отношении следующих операций:

—

при учете операций и остатков в иностранной валюте;

—

при пересчете результатов и финансовых показателей зарубежной деятельности,

включенных в финансовую отчетность организации методами консолидации,

пропорциональной консолидации или учета по долевому участию;

—

при пересчете результатов и финансовых показателей организации в валюту

представления.

Однако

из этого правила существует ряд исключений:

—

в отношении производных финансовых инструментов, которые подпадают под действие

IAS 39 «Финансовые инструменты — признание и оценка». В частности, IAS 21 не

применяется к учету хеджирования статей в иностранной валюте, в том числе

хеджирования чистых инвестиций в зарубежную деятельность;

—

в отношении представления в отчете о движении денежных средств тех денежных

потоков, которые возникают в результате операций в иностранной валюте или

пересчета денежных потоков от зарубежной деятельности.

Данный

вопрос регламентируется IAS 7 «Отчеты о движении денежных средств» и будет

рассмотрен позже. Сейчас же отметим, что подход, определенный в стандарте,

аналогичен подходу, изложенному в IAS 21, с той лишь разницей, что IAS 7

определяет порядок пересчета денежных потоков, а IAS 21 — порядок пересчета

доходов и расходов и балансовых статей.

2.2

Методы и способы учета валютных отношений

Одним

из центральных понятий, связанных с учетом операций в иностранной валюте и

влияний изменений валютных курсов, является функциональная валюта. От ее выбора

зависит дальнейший порядок отражения в отчетности операций и пересчета в валюту

представления отчетности (если таковой осуществляется). Функциональная валюта

определяется в IAS 21 как валюта, используемая в основной экономической среде,

в которой организация осуществляет свою деятельность.

Однако

не следует думать, что выбор функциональной валюты является произвольным. Далее

в стандарте уточняется, что основной экономической средой, в которой

осуществляет свою деятельность организация, как правило, является та среда, в

которой она генерирует и расходует основную часть своих денежных средств. Как

видно, данное определение носит во многом рамочный характер, то есть

предполагает использование профессионального суждения руководства организации

при идентификации функциональной валюты, что является характерной особенностью

определения в МСФО многих базовых терминов и категорий. Также необходимо

отметить, что далеко не всегда экономическая среда будет совпадать с

национальной экономикой страны, в которой организация зарегистрирована или

ведет свою деятельность. Соответственно далеко не всегда функциональной валютой

будет национальная валюта страны, то есть для казахстанского банка

функциональной валютой может быть не только казахстанский тенге, но и доллар

США, например.

Каким

же образом руководству компании следует определять свою функциональную валюту?

IAS

21 устанавливает, что при определении своей функциональной валюты организация

принимает во внимание следующие факторы:

1)

валюту, которая оказывает основное влияние на продажные цены товаров и услуг

(такой валютой часто является та, в которой выражаются продажные цены товаров и

услуг и производятся расчеты по ним);

2)

валюту страны, конкурентные силы и конкурентные правила которой в основном

определяют формирование цен на товары и услуги, производимые организацией;

3)

валюту, которая оказывает основное влияние на трудовые, материальные и другие

затраты, связанные с поставкой товаров или услуг (такой валютой часто является валюта,

в которой выражаются и погашаются такие затраты).

Наиболее

четкими и, следовательно, простыми для применения являются первый и третий

критерии.

Например,

если банк в качестве источников финансирования своей деятельности имеет в

основном тенговые вклады и его основной деятельностью является кредитование

казахстанских предприятий на внутреннем рынке (тоже в тенге), то функциональной

валютой будет казахстанский тенге. Если же банк в основном ориентирован на

кредитование компаний, осуществляющих экспортно-импортные операции, то

функциональная валюта будет уже иной — в зависимости от того, кредитование в

какой валюте преобладает.

Если

на основе перечисленных признаков установить функциональную валюту кредитной

организации затруднительно, то в стандарте указан ряд дополнительных факторов,

которые также могут служить признаками функциональной валюты организации:

—

она является валютой, в которой выражаются средства, генерируемые в процессе

финансовой деятельности (то есть эмиссии долговых и долевых инструментов);

—

она является валютой, в которой организация обычно оставляет у себя поступления

от операционной деятельности.

Когда

вышеперечисленные индикаторы носят неоднозначный характер, а функциональная валюта

не очевидна, руководство организации, исходя из собственного опыта, определяет

такую функциональную валюту, которая наиболее точно представляет экономические

эффекты основообразующих операций, событий и условий. В рамках такого подхода

руководство организации отдает приоритет основным индикаторам, а уже затем

рассматривает прочие, призванные обеспечить дополнительные косвенные

свидетельства того, какая валюта должна быть выбрана в качестве функциональной валюты

организации.

При

выборе функциональной валюты количественным показателем того, насколько

правильно был сделан выбор, может служить сумма курсовых разниц по операциям в

иностранной валюте, так как функциональная валюта организации отражает те

основообразующие операции, события и условия, которые имеют к ней отношение.

В

соответствии с вышеизложенным IAS 21 устанавливает, что, будучи определенной,

функциональная валюта не подлежит замене на другую валюту, кроме случаев, когда

имеют место изменения в упомянутых выше операциях, событиях и условиях.

Например, когда основная деятельность банка с кредитования внутренних операций

(функциональная валюта — рубль) меняется на кредитование экспортно-импортных

операций (функциональная валюта определяется на основании наибольшего объема операций

по кредитованию).

Существует

еще ряд факторов, принимаемых во внимание при определении функциональной валюты

зарубежной деятельности и отождествлении функциональной валюты с той, которую

использует отчитывающаяся организация (в данном контексте отчитывающейся

организацией является организация, которая осуществляет зарубежную деятельность

через свою дочернюю организацию, филиал, ассоциированную организацию или

совместную деятельность).

Здесь

прежде всего необходимо остановиться на самом понятии «зарубежная

деятельность». В соответствии с п. 8 IAS 21 под ней подразумевается

деятельность организации, являющейся дочерней, ассоциированной, совместной

организацией или филиалом отчитывающейся компании, базирующаяся или осуществляемая

в стране или в валюте, отличными от страны или валюты отчитывающейся компании.

Таким образом, следует иметь в виду, что, во-первых, организация,

осуществляющая зарубежную деятельность, необязательно находится в иной стране,

нежели отчитывающаяся компания, и, во-вторых, организация, расположенная в

другой стране, хотя и занимается зарубежной деятельностью, может иметь ту же

функциональную валюту, что и отчитывающаяся компания.

Теперь

рассмотрим факторы, которые необходимо принимать во внимание при определении

функциональной валюты зарубежной деятельности. Стандарт устанавливает четыре

таких индикатора:

1)

осуществляется ли такая зарубежная деятельность как продолжение деятельности

отчитывающейся организации или как деятельность, обладающая значительной степенью

автономности.

Примером

первого случая является ситуация, в которой организация, осуществляющая

зарубежную деятельность, только продает товары, получаемые по импорту от

отчитывающейся организации, и переводит ей выручку.

Примером

второго случая является ситуация, в которой осуществляющая зарубежную

деятельность организация аккумулирует денежные средства и другие денежные статьи,

несет расходы, генерирует доход и производит заимствования преимущественно в

своей местной валюте;

2)

составляют ли операции с отчитывающейся организацией значительную или не-

значительную долю в деятельности организации, осуществляющей операции за

рубежом;

3)

оказывают ли поступающие от зарубежной деятельности потоки денежных средств

прямое воздействие на денежные потоки отчитывающейся организации и могут ли они

без задержки переводиться на ее счета;

4)

достаточны ли генерируемые организацией, осуществляющей зарубежную

деятельность, потоки денежных средств для обслуживания существующих и, как

правило, ожидаемых долговых обязательств, без предоставления денежных средств

со стороны отчитывающейся организации.

Например,

дочерняя кредитная организация банка, фактически осуществляющая функции агента

(ведение переговоров, заключение соглашений), но финансируемая материнской

компанией (как в части операционных расходов, так и при предоставлении

кредитов), будет рассматриваться как продолжение деятельности отчитывающейся

организации, то есть ее функциональной валютой будет валюта материнской

компании. В том случае, если деятельность дочерней организации зависит от

материнской компании лишь организационно (определение стратегии и тактики

развития, политики кредитования и т.п.), а в финансовом отношении она самостоятельна,

то есть имеет собственные источники финансирования, ведет переговоры с

потенциальными клиентами и заключает кредитные соглашения от собственного имени

и в своих интересах, то тогда функциональная валюта будет определяться

руководством дочерней организации на основании общих критериев, изложенных в

IAS 21.

Хотя

IAS 21 непосредственно не касается учета в условиях гиперинфляции, тем не менее

определение функциональной валюты может повлиять на необходимость применения

IAS 29 «Финансовая отчетность в условиях гиперинфляции».

Например,

если кредитная организация осуществляет свою деятельность в стране, экономика

которой является гиперинфляционной, и выбирает в качестве функциональной валюты

национальную, то в таком случае финансовая отчетность организации подлежит

пересчету в соответствии с IAS 29.

Данная

процедура осуществляется следующим образом:

¾

суммы

баланса, не выраженные в единицах измерения, действующих на отчетную дату,

корректируются с применением к ним общего индекса цен;

¾

денежные

статьи не пересматриваются, потому что они уже выражены в денежных единицах,

действующих на отчетную дату. Денежными статьями являются деньги и статьи,

подлежащие получению или выплате деньгами;

¾

активы

и обязательства, связанные по договору с изменениями цен, такие как индексные

облигации и кредиты, корректируются в соответствии с договором для того, чтобы

установить сумму, не погашенную на отчетную дату. Эти статьи учитываются по

скорректированной сумме в пересчитанном балансе;

¾

все

остальные активы и обязательства являются неденежными. Некоторые неденежные

статьи учитываются по суммам, действительным на отчетную дату, таким как

возможная чистая цена и рыночная стоимость, поэтому они не корректируются. Все

остальные неденежные активы и обязательства пересчитываются;

все

статьи в отчете о прибыли и убытках были выражены в единицах измерения,

действительных на отчетную дату. Таким образом, все суммы должны

пересчитываться путем применения к ним изменения в общем индексе цен,

произошедшего с даты, когда статья дохода или расходов была первоначально

записана в финансовую отчетность.

Данные

процедуры являются достаточно трудоемкими, поэтому организации было бы проще в

такой ситуации в качестве функциональной валюты выбрать валюту страны,

экономика которой не является гиперинфляционной. Однако стандарт устанавливает,

что организация не может избежать предусмотренного IAS 29 пересчета, например

приняв в качестве своей функциональной валюты другую валюту, нежели та, которая

должна определяться в соответствии с IAS 29 (например, функциональную валюту

своей материнской организации).

Этот

факт необходимо учитывать при применении МСФО впервые, так как IFRS 1 «Принятие

международных стандартов финансовой отчетности впервые» устанавливает, что учетная

политика, которую организация использует в ее начальном балансе по МСФО, может

отличаться от учетной политики, которую она использовала на ту же дату в

соответствии с применявшимися ею ранее национальными правилами учета. Соответствующие

корректировки возникают вследствие событий и операций, имевших место до момента

перехода на МСФО. Поэтому организация обязана признать эти корректировки

непосредственно в нераспределенной прибыли (или, если это целесообразно, в иной

категории капитала) на момент перехода на МСФО. Иными словами, при составлении отчетности

по международным стандартам впервые организация должна применять все требования

МСФО не только к отчетному, но и к прошлым периодам, то есть ретроспективно.

Данное требование призвано обеспечить подготовку первого комплекта финансовой отчетности

по МСФО так, как если бы международные стандарты применялись организацией

всегда. Таким образом, если функциональной валютой банка является казахстанский

тенге, то во вступительном балансе необходимо сделать инфляционные

корректировки по неденежным статьям вплоть до 31 декабря 2001 года (либо до 31

декабря 2002 года — IAS 29 относит определение даты, с которой экономика

перестает быть гиперинфляционной, к области профессионального суждения

бухгалтера).

Для

корректного учета влияния изменений валютных курсов все статьи баланса

необходимо разделить на денежные и неденежные. Стандарт определяет денежные

статьи как имеющиеся единицы валюты, активы и обязательства к получению или

выплате в фиксированных или определимых суммах единиц валюты.

Главной

характеристикой денежной статьи является право на получение (или обязательство

по предоставлению) фиксированного или определимого количества единиц валюты.

Примерами этого являются: пенсии и другие пособия работникам, подлежащие

выплате наличными деньгами; обязательства, подлежащие погашению в денежной

форме; денежные дивиденды, признанные в качестве обязательства.

Аналогичным

образом контракт на получение (или предоставление) нефиксированного количества

собственных долевых инструментов организации или нефиксированной суммы активов,

по условиям которого подлежащая получению (или предоставлению) справедливая

стоимость равняется фиксированному или определимому количеству единиц валюты,

представляет собой денежную статью.

И,

наоборот, основной отличительной чертой неденежной статьи является отсутствие

права на получение (или обязательства по предоставлению) фиксированного или

определимого количества единиц валюты.

Примерами

этого являются:

¾

предоплата

товаров и услуг (например, арендная плата, выплаченная авансом);

¾

деловая

репутация, нематериальные активы;

¾

запасы;

¾

основные

средства;

¾

обязательства,

подлежащие урегулированию путем предоставления неденежного актива.

Таким

образом, не вся дебиторская и кредиторская задолженность подпадает под

определение денежной статьи, несмотря на тот факт, что вся она имеет денежное

выражение.

Отражение

в функциональной валюте операций в иностранной валюте

Прежде

всего дадим определение иностранной валюты и валютной операции. В соответствии

с п. 8 IAS 21 иностранная валюта — это валюта, отличная от функциональной валюты

организации. То есть если казахстанский банк определил в качестве своей

функциональной валюты доллар США или евро, то казахстанский тенге будет

рассматриваться как иностранная валюта.

Валютная

операция — это операция, деноминированная в иностранной валюте или требующая

расчета в ней, включая операции, возникающие, когда организация:

—

покупает или продает товары или услуги, цены которых указаны в иностранной валюте;

—

одалживает или занимает средства, когда суммы к погашению или к получению

указываются в иностранной валюте;

—

каким-либо другим образом приобретает или реализует активы, принимает на себя

или погашает обязательства, выраженные в иностранной валюте.

При

первичном признании в функциональной валюте операция в иностранной валюте

должна учитываться путем применения к сумме в иностранной валюте текущего валютного

курса между функциональной валютой и иностранной валютой на дату осуществления операции.

Для

целей IAS 21 под валютным курсом понимается коэффициент обмена одной валюты на

другую. Текущий валютный курс представляет собой обменный курс для немедленных

расчетов. Однако стандарт не устанавливает, какой именно валютный курс должен

использоваться в расчетах.

В

соответствии с казахстанскими стандартами бухгалтерского учета для пересчета

операций в иностранной валюте используется официальный курс Национального банка

РК на дату совершения операции. Однако такой подход будет не совсем корректным

для целей МСФО, так как данный курс не может быть использован для немедленных

расчетов. Таким образом, более корректным является применение курса спот валютной

биржи, то есть именно того курса, по которому может быть приобретена валюта для

урегулирования обязательств.

В

то же время, исходя из принципа существенности и соответствия затрат и выгод,

если эти курсы отличаются незначительно, то при трансформации отчетности из

КСБУ в МСФО данный пересчет можно и не делать, поскольку внесенные изменения не

повлияют на достоверность отчетности, а представление более точной информации

не будет оправдано с точки зрения затрат на ее подготовку.

Датой

операции является дата, на которую впервые констатируется соответствие данной операции

критериям признания, предусмотренным МСФО. Часто, исходя из практических

соображений, используется обменный курс, который приблизительно равен фактическому

курсу на день совершения операции, например средний курс за неделю или за месяц

может использоваться для всех операций в иностранной валюте, осуществленных в

этот период. Однако в случае значительных колебаний обменных курсов

использование среднего курса за период представляется нецелесообразным.

При

определении того, насколько приемлемым будет использование среднего курса за

период, необходимо принять во внимание следующие факторы:

-

собственно существенность колебаний обменного курса и долю валютных операций в

общем объеме. Если по оценкам руководства банка применение среднего курса может

привести к искажению существенного показателя более чем на один процент, то его

использование ставится под сомнение;

-

характер и объемы операций.

Если

кредитная организация осуществляет большое количество относительно некрупных

(или сопоставимых по суммам) операций, то применение среднего курса оправдано.

Если же в течение периода осуществлено несколько значительных по суммам сделок,

то средний курс может быть неприемлемым, так как он может существенно

отличаться от курсов на конкретные даты совершения операций;

соотношение

затрат и выгод — насколько оправданным будет пересчет операций по фактическим

курсам на каждую дату в сравнении с использованием среднего курса за период.

Данный фактор зависит от того, каким образом составляется отчетность. Если

ведется параллельный учет, то необходимость его использования отпадает, так как

все операции в иностранной валюте уже будут отражены по фактическим обменным

курсам. Если же осуществляется трансформация отчетности, то необходимо

проанализировать последствия применения среднего обменного курса.

Все

вышесказанное касалось первоначального признания элементов финансовой отчетности,

номинированных в иностранной валюте. Каков же порядок их дальнейшего учета? В соответствии

с п. 23 IAS 21 на каждую отчетную дату:

—

денежные статьи в иностранной валюте подлежат пересчету с использованием

конечного курса;

—

неденежные статьи в иностранной валюте, учтенные по исторической стоимости,

подлежат пересчету по обменному курсу на дату осуществления операции;

—

неденежные статьи в иностранной валюте, оцененные по справедливой стоимости,

подлежат пересчету по обменным курсам, действовавшим на дату определения

справедливой стоимости.

Под

конечным курсом для целей IAS 21 понимается текущий валютный курс на отчетную

дату.

При

этом следует иметь в виду, что балансовая стоимость статьи определяется с учетом

положений других применимых стандартов.

Например,

основные средства могут оцениваться по справедливой стоимости или исторической

стоимости в соответствии с IAS 16 «Основные средства». Вне зависимости от того,

определялась ли балансовая стоимость на основе исторической стоимости или на

основе справедливой стоимости, если эта стоимость определена в иностранной валюте,

она подлежит последующему пересчету в функциональную валюту в соответствии с

IAS 21.

Балансовая

стоимость некоторых статей определяется путем сопоставления двух или более

величин. Например, балансовая стоимость запасов представляет собой наименьшую

величину из себестоимости и возможной чистой стоимости продаж в соответствии с

IAS 2 «Запасы».

Аналогичным

образом, согласно IAS 36 «Обесценение активов», балансовая стоимость актива, в

отношении которого выявлены признаки обесценения, представляет собой наименьшую

величину из его балансовой стоимости до принятия в расчет возможных убытков от

обесценения и его возмещаемой суммы.

Когда

такой актив является неденежным активом и оценивается в иностранной валюте, его

балансовая стоимость определяется путем сопоставления себестоимости либо

балансовой стоимости, пересчитанной по обменному курсу на дату определения этой

величины (то есть по курсу на дату операции со статьей, оцененной по

исторической стоимости), и возможной чистой стоимости продаж либо возмещаемой

суммы, пересчитанной по обменному курсу на дату определения этой величины

(например, по конечному курсу на отчетную дату).

Результат

такого сопоставления может выразиться в том, что убыток от обесценения будет

признан в функциональной валюте, но не будет признан в иностранной валюте, или

наоборот.

При

наличии нескольких обменных курсов используется тот из них, по которому могли

бы производиться расчеты по денежным потокам данной операции или сальдо по

счету, если бы эти денежные потоки возникли на дату оценки.

Если

временно отсутствует возможность обмена между двумя валютами, в качестве

обменного курса используется первый последующий курс, по которому может быть

совершен обмен. Выбор в стандарте именно последующего курса основан на том, что

урегулирование обязательств (получение дебиторской задолженности) будет

происходить в следующем отчетном периоде. Следовательно, данный курс более

достоверно отражает финансовое положение банка на текущий момент (отчетную

дату).

Курсовые

разницы, возникающие при расчете по денежным статьям или при пересчете денежных

статей по курсам, отличающимся от курсов, по которым они пересчитывались при

первоначальном признании в течение отчетного периода или в предыдущей

финансовой отчетности, подлежат признанию в прибыли или убытке в том периоде, в

котором они возникают, кроме случая, когда речь идет о денежной статье,

составляющей долю чистой инвестиции отчитывающейся организации в зарубежную

деятельность (данная ситуация будет рассмотрена ниже).

Когда

денежные статьи возникают в связи с операцией в иностранной валюте и происходит

изменение в обменном курсе в период между датой операции и датой расчетов,

появляется курсовая разница. Когда операция и расчет по ней осуществляются в

течение одного и того же учетного периода, то курсовая разница признается в

этом периоде. Однако когда расчет по операции производится в периоде, следующем

за периодом ее осуществления, курсовая разница, признаваемая в каждом

промежуточном периоде вплоть до даты расчета, определяется изменением обменных

курсов в течение каждого периода.

Когда

прибыль или убыток по неденежной статье признается непосредственно в капитале,

любой валютный компонент такой прибыли или такого убытка подлежит признанию

непосредственно в капитале.

Наоборот,

когда прибыль или убыток по неденежной статье признаны в прибыли или убытке,

любой валютный компонент этой прибыли или этого убытка подлежит при- знанию в

качестве прибыли или убытка.

Другие

стандарты требуют признания некоторых прибылей и убытков непосредственно в

капитале.

Так,

согласно IAS 16 некоторые прибыли и убытки, возникающие в результате переоценки

основных средств, в обязательном порядке подлежат признанию непосредственно в

капитале. Когда такой актив учитывается в иностранной валюте, то переоцененная

стоимость подлежит пересчету по курсу, действующему на дату определения этой

стоимости, в результате чего возникает курсовая разница, которая тоже

признается в капитале.

Чистая

инвестиция в зарубежную деятельность — это величина доли отчитывающейся

организации в чистых активах этой деятельности. Компания может иметь денежную

статью, подлежащую получению от зарубежной деятельности или выплате ей. Статья,

расчет по которой в обозримом будущем не предполагается, является по существу

частью чистой инвестиции организации в эту зарубежную деятельность, то есть по

своей экономической сути не является денежной статьей. Такие денежные статьи

могут включать долгосрочную дебиторскую задолженность или ссуды. Они не

включают в себя дебиторскую или кредиторскую задолженность, связанную с

основной деятельностью.

Курсовые

разницы, возникающие по денежной статье, составляющей долю чистой инвестиции

отчитывающейся организации в зарубежную деятельность, подлежат признанию в

прибыли или убытке в отдельной финансовой отчетности отчитывающейся организации

либо индивидуальной финансовой отчетности зарубежной деятельности — в

зависимости от конкретной ситуации. В финансовой отчетности, которая охватывает

зарубежную деятельность и отчитывающуюся компанию (например, в

консолидированной финансовой отчетности, когда зарубежная деятельность

осуществляется дочерней организацией), такие курсовые разницы должны

первоначально признаваться в отдельном компоненте капитала, а также в прибыли

или убытке по выбытии чистой инвестиции.

Когда

денежная статья составляет долю чистой инвестиции отчитывающейся организации в

зарубежную деятельность и деноминирована в функциональной валюте отчитывающейся

организации, в индивидуальной финансовой отчетности организации, осуществляющей

зарубежную деятельность, возникает курсовая разница.

Аналогичным

образом, если такая статья деноминирована в функциональной валюте организации,

осуществляющей зарубежную деятельность, то курсовая разница возникает в

отдельной финансовой отчетности отчитывающейся организации. Такие курсовые

разницы переклассифицируются в отдельный компонент капитала в финансовой отчетности,

охватывающей и зарубежную деятельность, и отчитывающуюся организацию (то есть

финансовой отчетности, в которой зарубежная деятельность консолидирована,

пропорционально консолидирована или отражена с использованием метода учета по

долевому участию).

Однако

денежная статья, составляющая долю чистой инвестиции отчитывающейся организации

в зарубежную деятельность, может быть деноминирована в валюте, отличной от

функциональной валюты отчитывающейся организации или зарубежной деятельности.

Курсовые разницы, возникающие при пересчете денежной статьи в функциональную валюту

отчитывающейся организации и зарубежной деятельности, не переклассифицируются в

отдельный компонент капитала в финансовой отчетности, охватывающей зарубежную

деятельность и отчитывающуюся организацию (то есть они по-прежнему признаются в

прибыли или убытке).

Если

организация ведет бухгалтерский учет и записи в валюте, отличающейся от ее

функциональной валюты, то на время составления этой организацией своей

финансовой отчетности все суммы пересчитываются в эту функциональную валюту в

порядке, описанном выше. В результате получаются те же суммы в функциональной валюте,

которые получились бы при первоначальном учете этих статей в функциональной валюте.

Например,

денежные статьи пересчитываются в функциональную валюту по конечному курсу, а

неденежные статьи, учтенные по исторической стоимости, пересчитываются по курсу

на дату осуществления операции, которая завершилась их признанием.

Таким

образом, если отчетность по МСФО составляется путем трансформации, в

казахстанской отчетности необходимо уделять особое внимание корректности

классификации возникающих при этом курсовых разниц как с точки зрения отнесения

их в состав капитала или в отчет о прибыли и убытках, так и с точки зрения

отражения в соответствующем периоде (в качестве текущих доходов или расходов или

в качестве корректировки вступительного сальдо нераспределенной прибыли).

Как

было отмечено выше, функциональная валюта организации отражает основообразующие

операции, события и условия, касающиеся данной организации. Соответственно

после определения функциональной валюты она может быть заменена другой валютой

только в том случае, если произошло изменение в таких основообразующих операциях,

событиях и условиях.

Например,

смена валюты, влияющая главным образом на продажные цены товаров и услуг, может

привести к смене функциональной валюты организации.

Последствия

смены функциональной валюты отражаются в учете на перспективной основе.

Иными

словами, организация производит пересчет всех статей в новую функциональную

валюту по курсу, существующему на дату смены валюты. Полученные в результате

пересчета неденежных статей суммы отражаются в учете по их исторической

стоимости.

Несмотря

на тот факт, что отражение операций должно производиться в функциональной валюте,

МСФО разрешают представлять финансовую отчетность организации в любой валюте.

Такая валюта называется валютой представления отчетности (или просто валютой

представления).

Если

валюта представления отличается от функциональной валюты организации, она

производит пересчет своих результатов и финансовых показателей в валюту

представления. Например, когда в состав группы входят отдельные организации,

использующие разные функциональные валюты, результаты и финансовые показатели

каждой из этих организаций выражаются в общей для всех валюте, что позволяет

представить консолидированную финансовую отчетность.

Результаты

и финансовые показатели организации, чья функциональная валюта не является валютой

гиперинфляционной экономики, подлежат пересчету в другую валюту представления с

использованием следующих процедур:

—

активы и обязательства по каждому представленному балансу (то есть включая

сравнительные данные) подлежат пересчету по конечному курсу на дату этого

баланса;

—

доход и расходы по каждому отчету о прибыли и убытках (то есть включая