Дипломная работа: Управление денежными потоками на предприятии

Введение

В современных условиях хозяйствования многие предприятия

поставлены в условия самостоятельного выбора стратегии и тактики своего

развития. Самофинансирование предприятием своей деятельности стало первоочередной

задачей.

В условиях конкуренции и нестабильной внешней среды

необходимо оперативно реагировать на отклонения от нормальной деятельности

предприятия. Управление денежными потоками является тем инструментом, при

помощи которого можно достичь желаемого результата деятельности предприятия –

получения прибыли. Этими обстоятельствами обусловлен выбор темы исследования.

Цель дипломной работы – в ходе анализа

производственно-хозяйственной деятельности исследуемого предприятия разработать

рекомендации по улучшению механизма управления денежными потоками.

Объект исследования – процесс движения денежных средств на

ОАО «Химволокно». Предмет исследования – механизм управления денежными

потоками на предприятии.

В дипломной работе для выполнения поставленной цели

необходимо решить следующие задачи:

рассмотреть теоретические подходы к понятию и сущности

денежных потоков;

проанализировать основные методы управления денежными

потоками;

определить основные показатели, используемые при управлении

денежными потоками;

на основе анализа показателей разработать рекомендации по

улучшению механизма управления денежными потоками предприятия.

Практическая значимость дипломного исследования заключается

в разработке конкретных мероприятий по совершенствованию управления денежными

потоками на предприятии.

Дипломная работа состоит из введения, трех основных частей,

заключения, списка используемой литературы и приложений.

В первой части рассматриваются теоретические вопросы,

касающиеся понятия и сущности денежных потоков предприятия, управления

денежными потоками на предприятии, роль и значение денежных средств в

деятельности предприятия в целом и как наиболее ликвидной части оборотных

средств.

Во второй части рассматриваются основные методы управления

денежными потоками, методы оценки оборачиваемости денежных средств, анализа

движения потоков денежных средств, методы расчета основных показателей движения

денежных средств.

В третьей, практической части на примере исследуемого

предприятия производится оценка состояния и движения денежных потоков на

предприятии, разрабатываются мероприятия по совершенствованию управления

денежными потоками.

В дипломной работе использованы отечественные и зарубежные

разработки и методики в области управления денежными средствами, источники

периодической печати, а также первичные бухгалтерские документы за ряд

периодов.

1.

Теоретические и методические

аспекты управления денежными потоками

1.1 Теоретическое представление категории «денежные потоки»

В любой момент времени фирма может рассматриваться как

совокупность капиталов, поступающих из различных источников: от инвесторов,

кредиторов, а также доходов, полученных в результате деятельности фирмы. Эти

средства направляются на различные цели: приобретение основных средств,

создание товарных запасов, формирование дебиторской задолженности и другие.

Взятый на определенный момент общий капитал фирмы стабилен,

затем через какое-то время он изменяется. Движение капитала на предприятии

происходит постоянно. Конкуренция между предприятиями требует постоянного

приспособления к изменяющимся условиям; технологические усовершенствования,

обуславливающие значительные капиталовложения, инфляция, изменение процентных

ставок, налоговое законодательство, – все это оказывает большое влияние на

движение капитала предприятия. Поэтому необходимо эффективно управлять

движением капитала в рамках предприятия.

Денежные средства – это наиболее ликвидная категория

активов, которая обеспечивает предприятию наибольшую степень ликвидности, а

следовательно, и свободы выбора действий [1, с. 332].

С движения денежных средств начинается и им заканчивается

производственно-коммерческий цикл. Деятельность предприятия, направленная на

получение прибыли, требует, чтобы денежные средства переводились в различные

активы, которые обращаются в дебиторскую задолженность в процессе реализации

продукции. Результаты деятельности считаются достигнутыми, когда процесс

инкассирования приносит поток денежных средств, на основе которого начинается

новый цикл, обеспечивающий получение прибыли.

Аналитики в области финансовой отчетности сделали вывод,

что сложность системы бухгалтерского учета скрывает потоки денежных средств и

увеличивает их отличие от отчетного значения чистого дохода (прибыли). Они

подчеркивают, что именно денежные средства должны использоваться для выплаты

ссуд, дивидендов, расширения используемых производственных мощностей. Все

сказанное подтверждает растущее значение такой категории, как «денежные потоки».

В отечественных и зарубежных источниках эта категория

трактуется по-разному. Так, по мнению американского ученого Л.А. Бернстайна

[1, с. 333] «сам по себе не имеющий соответствующего толкования термин «потоки

денежных средств» (в его буквальном понимании) лишен смысла». Компания может

испытывать приток денежных средств (то есть денежные поступления), и она может

испытывать отток денежных средств (то есть денежные выплаты). Более того, эти

денежные притоки и оттоки могут относиться к различным видам деятельности –

производственной, финансовой или инвестиционной. Можно определить различие

между притоками и оттоками денежных средств для каждого из этих видов

деятельности, а также для всех видов деятельности предприятия в совокупности.

Эти различия лучше всего отнести к чистым притокам или чистым оттокам денежных

средств. Таким образом, чистый приток денежных средств будет соответствовать

увеличению остатков денежных средств за данный период, тогда как чистый отток

будет связан с уменьшением остатков денежных средств в течение отчетного

периода. Большинство же авторов, когда ссылаются на денежные потоки,

подразумевают денежные средства, образовавшиеся в результате хозяйственной

деятельности.

Другой американский ученый Дж.К. Ван Хорн считает [2, с. 180],

что «движение денежных средств фирмы представляет собой непрерывный процесс».

Активы фирмы представляют собой чистое использование денежных средств, а

пассивы – чистые источники. Объем денежных средств колеблется во времени в

зависимости от объема продаж, инкассации дебиторской задолженности, капитальных

расходов и финансирования.

В Германии ученые трактуют эту категорию как «Cash-Flow» (поток

наличности) [21, с. 471]. По их мнению, Cash-Flow равен

сумме годового избытка, амортизационных отчислений и взносов в пенсионный фонд.

Часто из Cash-Flow вычитают запланированные выплаты дивидендов, чтобы перейти

от возможных объемов внутреннего финансирования к фактическим. Амортизационные

отчисления и взносы в пенсионный фонд сокращают возможности внутреннего

финансирования, хотя они происходят без соответствующего оттока денежных

средств. В действительности эти средства находятся в распоряжении предприятия и

могут быть использованы для финансирования. Следовательно, Cash-Flow может во

много раз превосходить годовой избыток. Cash-Flow отражает

фактические объемы внутреннего финансирования. С помощью Cash-Flow

предприятие может определить свою сегодняшнюю и будущую потребность в капитале.

В России категория «денежные потоки» приобретает важное

значение. Об этом говорит то, что с 2008 г. в состав бухгалтерской

отчетности была введена дополнительная форма №4 «Отчет о движении денежных

средств», которая поясняет изменения, произошедшие с денежными средствами. Она

предоставляет пользователям финансовой отчетности базу для оценки способности

предприятия привлекать и использовать денежные средства.

Российские ученые понимают под потоком денежных средств разность

между всеми полученными и выплаченными предприятием денежными средствами за

определенный период времени; они сопоставляют его с прибылью [20, с. 24].

Прибыль выступает как показатель эффективности работы предприятия и источник

его жизнедеятельности. Рост прибыли создает финансовую основу для

самофинансирования деятельности предприятия, для осуществления расширенного

воспроизводства и удовлетворения социальных и материальных потребностей. За

счет прибыли выполняются обязательства предприятия перед бюджетом, банками и

другими организациями.

Различие между суммой полученной прибыли и величиной

денежных средств заключается в следующем:

прибыль отражает учетные денежные и неденежные доходы в

течение определенного периода, что не совпадает с реальным поступлением

денежных средств;

при расчете прибыли расходы на производство продукции

признаются после ее реализации, а не в момент их оплаты;

денежный поток отражает движение денежных средств, которые

не учитываются при расчете прибыли: амортизацию, капитальные расходы, налоги,

штрафы, долговые выплаты и чистую сумму долга, заемные и авансированные

средства.

Необходимо уяснить природу денежных потоков. На схеме (см.

Приложение 1) представлена диаграмма движения денежных потоков внутри

предприятия.

В центре диаграммы находятся денежные средства, которые являются

конечной формой ликвидных активов. Почти все решения об инвестициях в активы

требуют вложения денежных средств. Поэтому руководство сосредотачивает свое

внимание скорее на денежных средствах, чем на других ликвидных активах.

Кредиторы рассматривают совокупность других активов, например дебиторской

задолженности и производственных запасов, как часть ликвидных активов, которые

обычно обращаются в денежные средства в течение относительно короткого

промежутка времени.

Кредиторская задолженность показана как непосредственный

источник денежных средств, а на самом деле она представляет собой временную

отсрочку денежных выплат за приобретенные товары и услуги.

Наличие денежных средств не дает никакой прибыли, а во время

роста уровня цен деньги постепенно утрачивают покупательную способность.

Однако, несмотря на данные обстоятельства, наличие этих наиболее ликвидных

активов обеспечивает максимальное снижение риска.

Диаграмма поясняет взаимосвязь между рентабельностью,

доходом и потоком денежных средств. Единственным реальным источником средств,

получаемых в результате хозяйственной деятельности, является реализация, при

которой полученная чистая прибыль увеличивает поступление ликвидных средств в

форме денежных средств и дебиторской задолженности.

Доход, который является разницей между объемом продаж и

себестоимостью реализованной продукцией, может по-разному влиять на потоки

денежных средств. Например, расходы, обусловленные эксплуатацией зданий и

оборудования, обычно не связаны с использованием денежных средств, а

прибавление сумм амортизации к чистому доходу дает только приблизительный

показатель потоков денежных средств. Общая сумма поступлений денежных средств

зависит от способности руководства предприятия привлекать ресурсы.

Таким образом, в процессе функционирования любого

предприятия присутствует движение денежных средств, то есть денежные потоки;

существуют различные подходы к определению категории «денежные потоки»; в

России в условиях инфляции и кризиса неплатежей управление денежными потоками

является наиболее актуальной задачей в управлении финансами.

1.2 Финансовый рынок и его значение в управлении денежными

потоками на современном этапе

Роль финансового рынка в экономике России становится

очевидной и существенной: государственный долг, продолжающийся процесс

приватизации, накопление капитала банками и промышленными предприятиями,

индивидуальные сбережения населения – буквально все «замкнуто» на финансовом

рынке.

Это говорит о том, что функционируя по существу в новой

структуре экономики, российские предприятия-производители перешли к более

широкому использованию рыночных методов регулирования своей деловой активности.

Имеющиеся трудности в бюджетной, денежно-кредитной и платежно-расчетной сферах

оказывают влияние на состояние и организацию финансов предприятий отраслей

хозяйства.

Любому предприятию для расширения производства и увеличения

прибыли нужны финансовые ресурсы. Их формирование и использование

осуществляется на двух уровнях: в масштабах страны и на каждом предприятии.

Величина и структура источников формирования финансовых ресурсов в масштабах

страны определяют возможности роста доходов бюджета государства. Размер

финансовых ресурсов, формируемых на уровне предприятия, определяет возможности

осуществления необходимых капитальных вложений, увеличения оборотных средств,

выполнения финансовых обязательств, обеспечения потребностей социального

характера. Такие финансовые ресурсы формируются за счет собственных средств –

валовой доход (прибыль) и амортизация.

Большую роль в формировании финансовых ресурсов играет

финансовый рынок.

Финансовый рынок – это сложный механизм функционирования

денежных ресурсов, приносящих доход, зависящий от спроса и предложения,

платежеспособности продавцов и покупателей [17, с. 42].

Финансовый рынок состоит из относительно самостоятельных

рынков платежных средств. Наиболее значительным является рынок государственного

капитала (денежный рынок), а также рынок ссудных капиталов. Все большую роль

играет рынок ценных бумаг.

Рынок государственного капитала находится под контролем

Банка России, который является опорной конструкцией инфраструктуры финансового

рынка.

Стремительный рост ставки рефинансирования объективно

свидетельствует о «раскручивании» инфляционных процессов в стране и углубляет

кризис государственных финансов. Все это сказывается и на деятельности

предприятий. Для многих из них сегодня не доступны привлеченные (заемные)

средства, поэтому приходится обходиться собственными ресурсами. Финансовые

ресурсы уходят из сферы производства в сферу посреднических операций.

На уровне предприятия необходимо умело управлять движением

финансовых ресурсов и финансовых отношений, которые возникают между

хозяйствующими субъектами. Необходимо выработать цели управления финансами и

осуществлять воздействие на них с помощью рычагов финансового механизма. В

самом общем виде решение должно обеспечить наиболее эффективный поток

финансовых ресурсов между предприятием и финансовым рынком, который является

главным источником внешнего финансирования предприятия в условиях рынка.

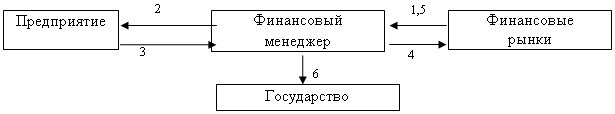

Схематично это можно выразить на рис. 1.

Рис. 1 Движение финансовых ресурсов между предприятием

и финансовым рынком

Где: 1 – денежные средства, полученные на финансовых рынках

(посредством продажи акций, облигаций, заключения кредитных договоров);

2 – инвестированные денежные средства;

3 – денежные средства, полученные в результате

финансово-хозяйственной деятельности предприятия;

4 – денежные средства, возвращенные субъектам финансового

рынка в качестве платы за капитал (в форме процентов и дивидендов);

5 – денежные средства, реинвестированные в предприятие;

6 – налоговые платежи.

Приведенная схема отражает два важных положения: большую

зависимость финансовых решений предприятия от внешней среды – прежде всего

финансовых рынков и рычагов государственного регулирования (которое направлено

также и на финансовые рынки); значение показателя денежных средств, который

является одним из центральных в финансовом управлении.

Таким образом, финансовый рынок позволяет предприятию

правильно организовать управление финансовыми потоками в целях наиболее

эффективного использования капитала и получения максимальной прибыли.

Увеличение масштабов накопления денежного капитала в

современных условиях обусловило развитие рынка ссудных капиталов.

Ссудный капитал – это денежные средства, отданные в ссуду

за определенный процент при условии возвратности. Формой движения ссудного

капитала является кредит [11, с. 5].

Основными источниками ссудного капитала служат денежные

капиталы (денежные средства), высвобождаемые в процессе воспроизводства: амортизационный

фонд предприятий, прибыль, денежные доходы и сбережения всех слоев населения,

денежные накопления государства и другие.

Рынок ссудных капиталов способствует росту производства и

товарооборота, движению капиталов внутри страны, трансформации денежных

сбережений в капиталовложений. Экономическая роль рынка ссудных капиталов

заключается в его способности объединять мелкие, разрозненные денежные

средства.

Предприятию нужны финансовые ресурсы для расширения

производства и получения прибыли, они нужны государству для выполнения своих

экономических функций. Однако, как показывает практика, эта потребность растет

быстрее финансовых возможностей предприятий и государства – прибыль, с одной

стороны, и доходы для государства (преимущественно налоги), – с другой,

оказываются недостаточными для обеспечения всех необходимых расходов. Так

образуются дефициты финансов предприятий.

Эта проблема может быть решена за счет населения, которое

постепенно расходует свои текущие доходы, постоянно имея текущий остаток временно

свободных средств. Именно на эти средства предъявляют растущий спрос

государство и предприятия как на источник финансирования своей деятельности. Спрос

и предложение на свободные денежные ресурсы населения порождает особый

финансовый рынок, на котором происходит движение денежных ресурсов от их

владельцев к тем, кто их будет использовать. Такие взаимоотношения

осуществляются на рынке ценных бумаг.

Рынок ценных бумаг – это часть финансового рынка, на

котором осуществляется купля-продажа ценных бумаг. Задачей рынка ценных бумаг

является обеспечение более полного и быстрого перелива денежных потоков в

инвестиции по цене, устраивающей покупателя и продавца [6, с. 150].

Таким образом, и государство и предприятия могут «купить»

денежные средства населения на финансовом рынке, выпустив в обращение ценные

бумаги.

Чтобы привлечь максимальное количество лиц к покупке ценных

бумаг, необходимо создать систему уменьшения риска и хорошо разработать

программу стратегических действий для достижения поставленных целей.

Денежный поток является неотъемлемой частью финансового

рынка. Любое предприятие может вложить свободные денежные средства в ценные

бумаги, купив их на рынке ценных бумаг, который является частью финансового

рынка. Таким образом, произойдет отток денежных средств, получая доходы по

ценным бумагам, предприятие получает денежные средства – приток. Очевиден

денежный поток (в смысле своего определения приведенного выше).

Что касается другого элемента финансового рынка – рынка

ссудных капиталов, то здесь также присутствует денежный поток. Любое

предприятие для пополнения своих оборотных средств может взять кредит в

финансово-кредитном учреждении (приток денежных средств), возвращая кредит,

денежные средства уходят с предприятия и тем самым происходит их отток.

Любое движение денежных средств так или иначе касается

финансового рынка.

1.3 Принципы управления денежными потоками

Существование фирмы на рынке нереально без управления

денежными потоками. Поэтому важно в совершенстве овладеть приемами управления

денежным оборотом и финансовыми ресурсами фирмы.

Для эффективного управления финансовыми потоками большую

роль играет определение оптимального размера оборотного капитала, так как

денежные средства входят в его состав. С одной стороны, недостаток наличных

средств может привести фирму к банкротству, и чем быстрее темпы ее развития,

тем больше риск остаться без денег. С другой стороны, чрезмерное накопление

денежных средств не является показателем благополучия, так как предприятие

теряет прибыль, которую могло бы получить в результате инвестирования этих

денег. Это приводит к «омертвлению» капитала и снижает эффективность его

использования.

Одним из методов контроля за состоянием денежной наличности

является управление соотношением балансового значения денежной наличности в

величине оборотного капитала. Определяют коэффициент (процент) наличных средств

от оборотного капитала делением суммы наличных денежных средств на сумму

оборотных средств.

Рассматривая соотношение наличности денег в оборотном

капитале, нужно знать, что изменение пропорции не обязательно характеризует

изменение наличности, так как могут изменяться товарно-материальные запасы,

которые являются частью оборотного капитала.

Возможен другой подход к определению количества наличности,

необходимой для предприятия. Это оценка баланса наличности в сравнении с

объемом реализации.

Высокое значение показателя говорит об эффективном

использовании наличности и позволяет увеличивать объем продаж без изменения оборотного

капитала, сокращая издержки обращения, увеличивая прибыль.

Существует несколько вариантов ускорения получения

наличности: ускорение процесса выставления счетов покупателям и заказчикам;

личная деятельность менеджера по получению платежей; концентрация банковских

операций (средства накапливают в местных банках и переводят на специальный

счет, где они аккумулируются); получение наличности со счетов, на которых они

лежат без использования.

Если предприятие испытывает недостаток наличности, а

платежи необходимо производить, и для текущей потребности необходимо

определенное наличие денег, то можно платежи отсрочить, или использовать

векселя. Отсрочить платежи наличностью можно, используя расчеты с поставщиками

чеками.

С позиции теории инвестирования денежные средства

представляют собой один из частных случаев инвестирования в товароматериальные

ценности. Поэтому к ним применимы общие требования:

необходим базовый запас денежных средств для выполнения

текущих расчетов;

необходимы определенные денежные средства для покрытия

непредвиденных расходов;

целесообразно иметь определенную величину свободных

денежных средств для обеспечения возможного или прогнозируемого расширения

деятельности.

Таким образом, к денежным средствам могут быть применены

модели, разработанные в теории управления запасами и позволяющие оптимизировать

величину денежных средств.

В западной практике наибольшее распространение получили

модели Баумола и Миллера-Орра. Прямое применение этих моделей в отечественной

практике пока затруднено ввиду инфляции и т.п.

Модель Баумола предполагает, что предприятие начинает

работать, имея максимальный для него уровень денежных средств, и затем

постепенно расходует их. Все поступающие средства от реализации товаров и услуг

вкладываются в краткосрочные ценные бумаги. Как только запас денежных средств

истощается, то есть становится равным нулю или достигает некоторого заданного

уровня безопасности, предприятие продает часть ценных бумаг и тем самым

пополняет запас денежных средств до првоначальной величины. Таким образом,

динамика остатка средств на расчетном счете представляет собой «пилообразный»

график (рис. 2).

Остаток

средств

Остаток

средств

на расчетном Q

счете

Q/2

Q/2

Рис. 2 График изменения остатка средств на расчетном

счете (модель Баумола)

Таким образом, средний запас денежных средств составляет Q/2, а общее

количество сделок по конвертации ценных бумаг в денежные средства (К) равно:

K = V:Q

(3)

Общие расходы (ОР) по реализации такой политики управления

денежными средствами составляют:

OP = C*K + R*Q/2 (4)

Первое слагаемое в этой формуле представляет собой прямые

расходы, второе – упущенная выгода от хранения средств на расчетном счете

вместо того, чтобы инвестировать их в ценные бумаги.

Модель Баумола проста и в достаточной степени приемлема для

предприятий, денежные расходы которых стабильны и прогнозируемы. В

действительности такое встречается редко. Остаток средств на расчетном счете

изменяется случайным образом, причем возможны значительные колебания.

Модель Миллера-Орра отвечает на вопрос: как предприятию

следует управлять денежным запасом, если невозможно предсказать каждодневный

отток и приток денежных средств. При построении модели используется процесс

Бернулли – стохастический процесс, в котором поступление и расходование денег

от периода к периоду являются независимыми случайными событиями.

Остаток средств на счете хаотически меняется до тех пор,

пока не достигает верхнего предела. Как только это происходит, предприятие

начинает покупать ценные бумаги с целью вернуть запас денежных средств к

некоторому нормальному уровню (точке возврата). Если запас денежных средств

достигает нижнего предела, то предприятие продает свои ценные бумаги и

пополняет запас денежных средств до нормального уровня.

При решении вопроса о размахе вариации (разность между

верхним и нижним пределами), рекомендуется придерживаться следующей политики:

если ежедневная изменчивость денежных потоков велика, или затраты, связанные с

покупкой и продажей ценных бумаг, велики, то предприятию следует увеличить

размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации,

если есть возможность получения дохода благодаря высокой процентной ставке по

ценным бумагам.

Реализация модели осуществляется в несколько этапов:

устанавливается минимальная величина денежных средств на

расчетном счете;

по статистическим данным определяется вариация ежедневного

поступления средств на расчетный счет;

определяются расходы по хранению средств на расчетном счете

и расходы по трансформации денежных средств в ценные бумаги;

рассчитывают размах вариации остатка денежных средств на

расчетном счете; рассчитывают верхнюю границу денежных средств на расчетном

счете при превышении которой необходимо часть денежных средств конвертировать в

краткосрочные ценные бумаги;

определяют точку возврата – величину остатка денежных

средств на расчетном счете, к которой необходимо вернуться в случае, если

фактический остаток средств на расчетном счете выходит за границы интервала [верхняя

граница; нижняя граница].

С помощью модели Миллера-Орра можно определить политику

управления средствами на расчетном счете.

Таким образом, принципы и методы управления денежными

потоками должны быть адаптированы и внедрены в российских условиях; в западной

практике распространены модели Баумола и Миллера-Орра, разработанные в начале

60-х годов, которые могут быть применены для российских предприятий с большими

оговорками; учитывая опыт западных ученых, необходимо разработать комплексные

методики управления денежными потоками.

2. Организация управления денежными потоками

2.1 Методика расчета времени

обращения денежных средств

Для обеспечения финансовой независимости предприятие должно

иметь достаточное количество собственного капитала. Для этого необходимо, чтобы

предприятие работало прибыльно. Для обеспечения этой цели важное значение имеет

эффективное управление притоком и оттоком денежных средств, оперативное

реагирование на отклонения от заданного курса деятельности.

Управление денежными потоками является одним из важнейших

направлений деятельности финансового менеджера и включает в себя:

расчет времени обращения денежных средств (финансовый

цикл);

анализ денежного потока;

прогнозирование денежного потока.

Ключевым моментом управления ликвидностью бизнеса является

цикл денежного потока (финансовый цикл).

Финансовый цикл представляет собой время, в течение

которого денежные средства отвлечены из оборота [7, с. 284].

Другими словами, финансовый цикл включает в себя:

инвестирование денежных средств в сырье, материалы,

полуфабрикаты и комплектующие изделия и другие активы для производства

продукции;

реализация продукции, оказание услуг и выполнение работ;

получение выручки от реализации продукции, оказания услуг,

выполнения работ.

В силу того порядка, в котором проходят эти виды

деятельности, ликвидность компании находится под непосредственным влиянием

временных различий в проведении операций с деньгами для каждого вида

деятельности.

Расходование денег, реализация продукции и поступление

денег не совпадают во времени, в результате возникает потребность либо в

большем объеме денежного потока, либо в использовании других источников средств

(капитала и займов) для поддержания ликвидности.

Важным моментом в управлении денежными потоками является

определение продолжительности финансового цикла, заключенного в интервале

времени с момента приобретения производственных ресурсов до момента поступления

денежных средств за реализованный товар.

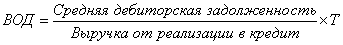

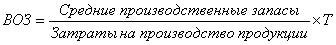

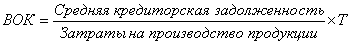

Продолжительность финансового цикла (ПФЦ) в днях оборота

рассчитывается по формуле:

ПФЦ = ПОЦ – ВОК = ВОЗ + ВОД – ВОК, (5)

Где: ПОЦ – продолжительность операционного цикла;

ВОК – время обращения кредиторской задолженности;

ВОЗ – время обращения производственных запасов;

ВОД – время обращения дебиторской задолженности;

Т – длина периода, по которому рассчитываются средние

показатели.

Расчет можно выполнять двумя способами:

1. по всем данным о дебиторской и кредиторской

задолженности;

2. по данным о дебиторской и кредиторской

задолженности, непосредственно относящейся к производственному процессу.

На основе формулы (5) в дальнейшем можно оценить характер

кредитной политики предприятия, эквивалентность дебиторской и кредиторской

задолженности, специфическую для конкретного предприятия продолжительность

операционного цикла и его влияние на величину оборотного капитала предприятия в

целом, период отвлечения из хозяйственного оборота денежных средств.

Таким образом, центральным моментом в расчете времени

обращения денежных средств является продолжительность финансового цикла (ПФЦ).

Финансовый цикл – интервал времени с момента приобретения

производственных ресурсов до момента поступления денежных средств за

реализованный товар.

Расчет ПФЦ позволяет указать пути ускорения оборачиваемости

денежных средств путем оценивания влияния показателей, используемых при

определении ПФЦ.

2.2 Анализ движения потоков

денежных средств

Одним из главных условий нормальной деятельности

предприятия является обеспеченность денежными средствами, оценить которую

позволяет анализ денежных потоков.

Основная задача анализа денежных потоков заключается в

выявлении причин недостатка (избытка) денежных средств, определении источников

их поступлений и направлений использования.

Цель анализа – выделить, по возможности, все операции,

затрагивающие движение денежных средств.

При анализе потоки денежных средств рассматриваются по трем

видам деятельности: основная, инвестиционная и финансовая. Такое деление

позволяет определить, каков удельный вес доходов, полученных от каждой из видов

деятельности. Подобный анализ помогает оценить перспективы деятельности

предприятия.

Основная деятельность – это деятельность предприятия,

приносящая ему основные доходы, а также прочие виды деятельности, не связанные

с инвестициями и финансами [10, с. 40]. Ниже приведены основные

направления притока и оттока денежных средств (табл. 1).

Таблица 1 Основные направления притока и оттока денежных

средств по основной деятельности

| ПРИТОК |

ОТТОК |

|

1. Выручка от реализации продукции, работ,

услуг.

2. Получение авансов от покупателей и

заказчиков.

3. Прочие поступления (возврат сумм от

поставщиков; сумм, выданных подотчетным лицам).

|

1. Платежи по счетам поставщиков и подрядчиков.

2. Выплата заработной платы.

3. Отчисления в соцстрах и внебюджетные фонды.

4. Расчеты с бюджетом по налогам.

5. Уплата процентов по кредиту.

6. Авансы выданные

|

Поскольку основная деятельность является главным источником

прибыли, она должна являться основным источником денежных средств.

Инвестиционная деятельность связана с реализацией и

приобретением имущества долгосрочного использования [5, с. 98].

Сведения о движении денежных средств, связанных с

инвестиционной деятельностью отражают расходы на приобретение ресурсов, которые

создадут в будущем приток денежных средств и получение прибыли (см. табл. 2).

Таблица 2. Основные направления притока и оттока денежных

средств по инвестиционной деятельности

| ПРИТОК |

ОТТОК |

|

1. Выручка от реализации активов долгосрочного

использования.

2. Дивиденды и проценты от долгосрочных

финансовых вложений

3. Возврат других финансовых вложений

|

1. Приобретение имущества долгосрочного

использования (основные средства, нематериальные активы).

2. Капитальные вложения

3. Долгосрочные финансовые вложения

|

Инвестиционная деятельность в целом приводит к временному

оттоку денежных средств.

Финансовая деятельность – это деятельность, результатом

которой являются изменения в размере и составе собственного капитала и заемных

средств предприятия [5, с. 108].

Считается, что предприятие осуществляет финансовую

деятельность, если оно получает ресурсы от акционеров (эмиссия акций),

возвращает ресурсы акционерам (выплата дивидендов), берет ссуды у кредиторов и

выплачивает суммы, полученные в качестве ссуды. Информация о движении денежных

средств, связанных с финансовой деятельностью позволяет прогнозировать будущий

объем денежных средств, на который будут иметь права поставщики капитала

предприятия. Направления оттока и притока денежных средств по финансовой

деятельности представлены в таблице 3.

Таблица 3. Основные направления притока и оттока денежных

средств по финансовой деятельности

| ПРИТОК |

ОТТОК |

|

Полученные ссуды и займы

Эмиссия акций, облигаций

Получение дивидендов по акциям и процентов по

облигациям

|

1. Возврат ранее полученных кредитов

2. Выплата дивидендов по акциям и

процентов по облигациям

3. Погашение облигаций

|

Финансовая деятельность призвана увеличивать денежные

средства в распоряжении предприятия для финансового обеспечения основной и

инвестиционной деятельности.

По каждому направлению деятельности нужно подвести итоги.

Плохо, когда по текущей деятельности будет преобладать отток денежных средств.

Это говорит о том, что полученных денежных средств недостаточно для того, чтобы

обеспечить текущие платежи предприятия. В этом случае недостаток денежных

средств для текущих расчетов будет покрыт заемными ресурсами. Если к тому же

наблюдается отток денежных средств по инвестиционной деятельности, то снижается

финансовая независимость предприятия.

Одним из условий финансового благополучия предприятия

является приток денежных средств. Однако чрезмерная величина денежных средств

говорит о том, что реально предприятие терпит убытки, связанные с обесценением

денег, а также с упущенной возможностью их выгодного размещения. Это говорит о том,

что необходимо управлять движением денежных потоков, а для этого на первом

этапе анализируется доля денежных средств в составе текущих обязательств, то

есть определяется коэффициент абсолютной ликвидности.

Этот коэффициент показывает, какая часть текущей

задолженности может быть погашена на дату составления баланса. Если фактическое

значение коэффициента будет меньше 0,2–0,3, то это свидетельствует о дефиците

денежных средств на предприятии. В этих условиях текущая платежеспособность

будет полностью зависеть от надежности дебиторов.

Если в ходе анализа выяснится, что сумма денежных средств в

составе текущих обязательств уменьшается, а текущие обязательства

увеличиваются, то это негативная тенденция.

На втором этапе производится оценка достаточности денежных

средств. Для этого определяют длительность периода их оборота.

Средние остатки денежных средств рассчитываются по средней

хронологической. Для расчета берутся данные о величине остатков на начало и

конец периода по счетам денежных средств. Для исчисления среднего оборота

следует использовать кредитовый оборот по счету 51 за анализируемый период. По

счету 51 необходимо очистить кредитовый оборот от внутренних оборотов.

Основным документом для анализа движения денежных потоков

является «Отчет о движении денежных средств». Для определения потоков денежных

средств используется прямой и косвенный метод. Разница между ними состоит в

различной последовательности процедур определения величины потока денежных

средств.

Прямой метод основывается на исчислении притока (выручка от

реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата

счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.)

денежных средств, то есть исходным элементом является выручка. Анализ денежных

средств прямым методом дает возможность оценить ликвидность предприятия,

поскольку детально раскрывает движение денежных средств на его счетах и

позволяет делать оперативные выводы относительно достаточности средств для

платежей по текущим обязательствам, для инвестиционной деятельности и

дополнительных затрат.

Этому методу присущ серьезный недостаток, – он не

раскрывает взаимосвязи полученного финансового результата и изменения денежных

средств на счетах предприятия, поэтому применяется косвенный метод анализа, позволяющий

объяснить причину расхождения между прибылью и денежными средствами. Косвенный

метод основан на анализе статей баланса и отчета о финансовых результатах, на

учете операций, связанных с движением денежных средств, и последовательной

корректировке чистой прибыли, то есть исходным элементом является прибыль.

Косвенный метод позволяет показать взаимосвязь между

разными видами деятельности предприятия, устанавливает взаимосвязь между чистой

прибылью и изменениями в активах предприятия за отчетный период. Его суть

состоит в преобразовании величины чистой прибыли в величину денежных средств.

При этом исходят из того, что имеются отдельные виды расходов и доходов,

которые уменьшают (увеличивают) прибыль, не затрагивая величину денежных

средств. В процессе анализа на сумму указанных расходов (доходов) производят

корректировку чистой прибыли так, чтобы статьи расходов, не связанные с оттоком

средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на

величину чистой прибыли.

Не вызывают оттока денежных средств хозяйственные операции,

связанные с начислением амортизации основных средств, нематериальных активов,

которые уменьшают величину финансового результата. В данном случае уменьшение

прибыли не сопровождается сокращением денежных средств (для получения реальной

величины денежных средств сумма начисленного износа должна быть добавлена к

чистой прибыли). При анализе взаимосвязи полученного финансового результата и

изменения денежных средств следует учитывать возможность получения доходов,

отражаемых в учете ранее реального получения денежных средств (например, при

учете реализованной продукции по моменту ее отгрузки).

Для целей анализа привлекается информация бухгалтерского

баланса, форма №2 «Отчет о прибылях и убытках», а также данные главной книги. С

ее помощью отдельно определяется движение денежных средств в рамках текущей,

инвестиционной и финансовой деятельности. Совокупный результат, характеризующий

состояние денежных средств на предприятии, складывается из суммы результатов

движения средств по каждому виду деятельности. Анализ начинают с оценки

изменений в отдельных статьях активов предприятия и их источников.

Затем делают корректировки к данным различных счетов,

влияющих на размер прибыли. Это влияние может быть разнонаправленным. В основе корректировки

лежит балансовое уравнение, связывающее начальное и конечное сальдо, а также

дебетовый и кредитовый обороты.

Анализ движения денежных потоков, дает возможность сделать

более обоснованные выводы о том:

В каком объеме и из каких источников были получены

поступившие денежные средства, каковы направления их использования.

Достаточно ли собственных средств предприятия для

инвестиционной деятельности.

В состоянии ли предприятие расплатиться по своим текущим

обязательствам. Достаточно ли полученной прибыли для обслуживания текущей

деятельности. В чем объясняются расхождения величины полученной прибыли и

наличия денежных средств. Все это обусловливает значение такого анализа и

целесообразность его проведения для целей оперативного и стратегического финансового

планирования деятельности предприятия.

2.3

Прогнозирование денежного потока

Прогнозирование в финансовом менеджменте – это предвидение

определенного события, разработка на перспективу изменений финансового

состояния объекта в целом и его различных частей [17, с. 338].

Особенностью прогнозирования является альтернативность в

построении финансовых показателей и параметров, определяющая вариантность

развития финансового состояния предприятия на основе наметившихся тенденций.

Работа над прогнозом способствует более глубокому изучению всех сторон

производства, что позволяет более успешно решать возникающие вопросы.

Прогнозирование может осуществляться как на основе

экстраполяции прошлого в будущее с учетом экспертной оценки тенденции

изменения, так и прямого предвидения изменений. Прогноз потока денежных средств

– это отчет, в котором отражаются все поступления и расходования денежных

средств в процессе ожидаемых сделок (операций) за определенный период [13, с. 40].

Прогнозирование потока денежных средств позволяет

предвидеть дефицит или излишек средств еще до их возникновения и дает

возможность за определенное время скорректировать поведение фирмы.

В экономической литературе можно встретить утверждение, что

«прогноз» потока денежных средств правильнее называть «бюджет». Однако, по

мнению ряда экономистов, подобное утверждение ошибочно [12, с. 41]. Они

считают, что прогноз и бюджет это разные, не схожие между собой понятия.

В течение года могут возникать непредвиденные

обстоятельства, требующие немедленного изменения плановых показателей, которые

отвечали бы текущим обстоятельствам. Полученные новые цифры нельзя называть «бюджетом».

Правильнее их называть – «прогнозы», которых может быть столько, сколько

потребуется в зависимости от обстоятельств.

Таким образом, для экономистов, придерживающихся этой точки

зрения прогноз потока денежных средств – отчет, в котором отражаются все

поступления и расходования денежных средств в процессе ожидаемых сделок

(операций) за определенный период, а бюджет – оценочные результаты

скоординированного плана менеджмента или стратегии бизнеса на будущий период. По

мнению ряда других экономистов, поскольку большинство показателей достаточно

трудно спрогнозировать с большой точностью, нередко прогнозирование денежного

потока сводится к построению бюджетов денежных средств [2, с. 188; 7, с. 291].

Бюджет денежных средств – прогноз потоков наличных средств,

вызванных инкассацией и выплатами [2, с. 188].

Он разрабатывается на основе планирования будущих наличных

поступлений и выплат предприятия за различные промежутки времени и показывает

момент и объем ожидаемых поступлений и выплат денежных средств за отчетный

период.

Бюджет представляет выраженную в стоимостных показателях

программу действий в области производства, закупок сырья или товаров,

реализации произведенной продукции и т.д. В программе действий должна быть

обеспечена временная и функциональная координация (согласование) отдельных

мероприятий.

Бюджет денежных средств можно составить практически на

любой период. Краткосрочные прогнозы, как правило, делаются на месяц, вероятно

потому, что при их формировании принимаются во внимание сезонные колебания

потоков наличности. Когда денежные потоки предсказуемы, но крайне изменчивы,

может понадобиться разработка бюджета на более короткие периоды с целью

определения максимальной потребности в денежных средствах. По той же причине

при относительно слабых денежных потоках может быть оправдано составление

бюджетов на квартал или даже более длительный промежуток времени.

Чем более отдален период, на который составляется прогноз,

тем менее точным становится предсказание. Расходы на подготовку ежемесячного

бюджета денежных средств обычно оправданы только для прогнозов, касающихся

ближайшего будущего. Бюджет полезен лишь на столько, на сколько мы полагаемся

на точность прогноза при его составлении.

Бюджет денежных средств состоит обычно из четырех основных

разделов:

раздел поступлений, который включает остаток денежных

средств на начало периода, поступления денежных средств от клиентов и другие

статьи поступления денежных средств;

раздел расходов денежных средств, отражающий все виды

оттоков денежных средств на предстоящий период;

раздел избытка или дефицита денежных средств – разница

между поступлением и расходованием денежных средств;

финансовый раздел, в котором подробно представлены статьи

заемных средств и погашение задолженности на предстоящий период.

Бюджет позволяет:

получить представление о совокупной потребности в денежных

средствах;

принимать решения о рациональном использовании ресурсов;

анализировать значительные отклонения по статьям бюджета и

оценивать их влияние на финансовые показатели предприятия;

определять потребность в объемах и сроках привлечения

заемных средств;

пронаблюдать за изменением величины денежного потока,

который всегда должен находиться на уровне, достаточном для погашения

обязательств по мере необходимости.

Вследствие этого можно контролировать приток и отток денежных

средств, обращая особое внимание на правильность отражения точного времени их

появления и их взаимосвязь с планируемой производственной, инвестиционной и

финансовой деятельностью.

Рассмотрев различные подходы к прогнозированию денежного

потока, автор исходит из точки зрения, что прогнозирование сводится к

построению бюджета денежных средств. Прогнозирование поможет выявить тенденции

развития в целом всего предприятия, а также отдельных показателей его

функционирования. С помощью прогнозных данных предприятие сможет реагировать

заранее на предстоящие изменения своего состояния, а не реагировать оперативно,

когда в случае неблагоприятных тенденций развития приходится уже не избегать

убытков (потерь), а стараться их уменьшить.

Так как на ОАО «Химволокно» не занимаются

прогнозированием денежного потока, а только работают с отчетностью, то

разработаем бюджет по фактическим данным, которые уже позволят составить

прогноз. Прогноз в нашем случае основывается на выявлении будущих значений

показателей (на основе формы 4). Имея фактические значения показателей, в

табличном процессоре Excel 97 спрогнозируем значения показателей на период упреждения.

С точки зрения статистических методов обработки такой

информации метод прогноза получил название «трендовый метод». Уравнение

линейного тренда имеет вид:

Yt =

ao + a1* t (11)

где ao и a1 – параметры уравнения; t – обозначение времени.

Для вычисления параметров функции на основе требований

метода наименьших квадратов составляется система нормальных уравнений:

n*ao + a1*S t = SY ao*S t + a1*S t2 = S t*Y

Для решения системы уравнений обычно применяется способ

определителей, позволяющий получать более точные результаты за счет сведения к

минимуму ошибки из-за округлений в расчетах параметров.

Применительно к анализируемым данным для определения ao и a1 составляется матрица расчетных показателей. Рассмотрим на

примере строки «Поступления за период».

Таблица 4 Расчет значений выровненного ряда методом

наименьших квадратов

| Период |

Поступления, Y |

t |

Y*t

|

t2

|

Yt

|

| 1 кв 2009 |

9422694 |

-3 |

-28268082 |

9 |

9648575.2 |

| 2 кв 2009 |

12541163 |

-1 |

-12541163 |

1 |

12010362.9 |

| 3 кв 2009 |

13989844 |

+1 |

13989844 |

1 |

14372150.6 |

| 4 кв 2009 |

16812426 |

+3 |

50437278 |

9 |

16733938.3 |

| Итого |

52765027 |

0 |

23617877 |

20 |

|

ao =SY/n = 13191256.75 a1 = S(t*Y)/St2 = 1180893.85

Таким образом, прогнозирование помогает увидеть, что

произойдет в будущем с денежной наличностью; нужно ли изымать средства в первые

месяцы или необходимо их поднакопить, что необходимо сделать во втором

квартале. Важно и то, может ли предприятие пользоваться кредитами банка и займами

других предприятий. Бюджет наличности поможет нам оценить реален ли срок

возврата кредитов и займов.

В условиях перехода к рыночным отношениям контроль за

движением денежных средств приобретает решающее значение, так как от этого

зависит выживаемость предприятия, поэтому необходимо заниматься

прогнозированием денежного потока, составлять и разрабатывать бюджеты денежных

средств. Все это позволит пронаблюдать за величиной денежного потока, выявить

нехватку или излишек средств еще до их возникновения и даст возможность

скорректировать предпринимаемые действия.

3.

Разработка и обоснование решений по эффективному управлению денежными потоками ОАО «Курскхимволокно»

3.1

Производственно-экономическая характеристика ОАО «Химволокно»

Исследуемое предприятие – Открытое Акционерное Общество «Химволокно».

ОАО «Химволокно» является коммерческой организацией, юридическим лицом,

ведет самостоятельную бухгалтерию, находится на самостоятельном балансе и имеет

собственный расчетный счет. Предприятие может от своего имени приобретать и

осуществлять имущественные и личные неимущественные права, нести обязанности,

быть истцом и ответчиком в суде, открывать банковские счета в рублях и

иностранной валюте. Прибыль, оставшаяся у предприятия после уплаты налогов и

иных платежей в бюджет поступает в полное его распоряжение и используется

акционерным обществом самостоятельно.

Учредителем Общества является комитет по управлению

имуществом Курской области. В соответствии с программой реструктуризации ОАО «Химволокно»

в 2008 г. общество выступило в качестве учредителя дочернего предприятия –

ЗАО «Капрон».

Основной целью создания общества являются: получение

прибыли путем производства и реализации химических волокон, оптовой и розничной

торговли, сдачи в аренду объектов недвижимости и имущества.

Уставный капитал ЗАО «Капрон» составляет 180.5 млн. рублей.

Количество размещенных акций 180515 штук, номинальной стоимостью одной акции

1000 рублей.

Уставный капитал ОАО «Химволокно» 49.4 млн. рублей

сформирован за счет стоимости 493559 обыкновенных именных акций (номиналом

100000 рублей).

Не полностью оплаченных размещенных акций у общества нет.

Уставный капитал оплачен полностью.

Акционерами общества являются: Комитет по имуществу,

которому принадлежит 9,5% акций, трудовой коллектив (3% акций) и 77,5% всех

акций ОАО «Химволокно» принадлежит сторонним юридическим лицам.

Основными видами деятельности ОАО «Химволокно»

являются: производство и реализация продукции производственно-технического

назначения, товаров народного потребления, сельскохозяйственной продукции; торгово-закупочная

деятельность; внешнеэкономическая деятельность.

ОАО «Химволокно» – одно из крупнейших в России

производителей синтетических волокон и нитей для текстильной, трикотажной,

ковровой, полиграфической, шинной, резинотехнической, рыбной промышленности и др.

Предприятие выпускает полиамидные текстильные и технические нити, волокна и

кордную ткань, и единственное в России производит сегодня полиэфирные и

полипропиленовые волокна и нити, мононити, различные смолы и клеи-расплавы.

Кроме того предприятие выпускает широкий ассортимент

товаров народного потребления, в том числе: утепленный линолеум, игло-пробивное

ковровое покрытие, нити для ручного вязания, чулочно-носочные изделия,

рыболовную леску, тросы, шнуры, шетино-щеточные и пластмассовые изделия, жидкость

охлаждающую «Тосол – А 40 м», различные нетканые материалы.

Предприятие имеет в своем составе два основных производства

«Лавсан» и «Капрон» и семнадцать вспомогательных цехов; выпускает три вида

синтетических волокон и нитей: полиэфирные (лавсан), поликапроамидные (капрон)

и полиолефиновые (полипропилен), а также различные виды синтетических смол

(полиэфирных и полиамидных).

Производимая продукция отправляется на предприятия легкой

промышленности России, Белоруссии, Украины и в другие регионы (табл. 1).

Таблица 1 – География рынка сбыта продукции

| Регионы |

Показатели сбыта, % |

|

|

2007 г |

2008 г |

2009 г |

| Центральный |

16,2 |

14,5 |

18,3 |

| Центрально-Черноземный |

43,7 |

39,9 |

41,0 |

| Уральский |

4,4 |

6,2 |

5,9 |

|

Страны СНГ:

Белоруссия

|

4,1 |

4,3 |

5,0 |

| Казахстан |

3,5 |

3,9 |

3,2 |

| Молдавия |

3,4 |

2,5 |

2,7 |

| Украина |

2,7 |

1,4 |

1,9 |

На территории России расположен ряд предприятий по

производству химических волокон и нитей. Предприятия отрасли сосредоточены в

пяти экономических районах, при этом в Европейской части России находится 60%

мощностей, а остальные 40% размещены в Сибири. По производственным мощностям

несомненный лидер «Балаковские химволокна», более половины мощностей которого

приходится на вискозное волокно. Второе место занимает «Сибволокно». На третьем

месте ОАО «Химволокно», которое специализируется в последнее время на

выпуске капроновых нитей и волокон.

За три последних года, только в 2008 году в отрасли отмечен

рост производства по синтетическим нитям, капроновой кордной ткани, капроновому

волокну и т.д.

Это связано с тем, что в третьем квартале 2008 года из-за

роста курса доллара сократились поставки этих видов волокон и нитей с Украины и

Белоруссии.

В целом по отрасли структура производства химических

волокон и нитей периодически изменяется. Несмотря на то, что доля текстильных

кордных и технических пленочных нитей в общем выпуске химических волокон и

нитей увеличилась, производство их в натуральном выражении сократилось.

По синтетическим волокнам и нитям в целом по отрасли – спад

производства. За последнее время все производственные мощности предприятия

использовались менее чем на 100%.

Недоиспользование среднегодовой производственной мощности

объясняется финансовыми трудностями в приобретении сырья, энергоносителей,

сбыта продукции на внутреннем рынке из-за низкой платежеспособности предприятий-потребителей.

Несмотря на тяжелую ситуацию в экономике ОАО «Химволокно»

в 2008 году работало стабильнее, чем в предыдущие годы. В 2007 году впервые

были получены убытки по основной деятельности. Анализ работы предприятия за

2008 год показывает ухудшение его работы.

За период 2007–2009 гг. предприятием получены убытки,

которые сложились за счет убытков от реализации, превышения операционных

расходов над доходами, отвлечения средств на содержание социально-культурной и

жилищно-коммунальной сферы, экономические санкции и др. Кроме того имеют место

убытки прошлых лет. Всего убытки за 2008 год вместе с убытками прошлых лет

составили 320449 тыс. рублей.

Таблица 2. Основные показатели производственно-финансовой

деятельности ОАО «Химволокно»

| Наименование |

2007 |

2008 |

2009 |

Темп роста 2009 в% к 2007 |

| Товарная продукция собственного производства,

млн. руб. |

1300000 |

109214 |

124943 |

-3,89 |

|

Выручка от реализации,

в т.ч.

по оплате

по отгрузке

|

104211

128775

|

81736

110100

|

119791

141491

|

14,95

9,87

|

| Себестоимость реализации, тыс. руб. |

168554 |

160115 |

176070 |

4,46 |

|

Прибыль (+), убытки (–), тыс. руб.

в т.ч. от реализации;

отвлечение средств на содержание

жилищно-бытовой, социально-культурной сферы и пр.;

экономические санкции

|

-81347

-40836

3884

14184

|

-144807

-50900

36746

53689

|

-114591

-35542

43502

33653

|

40,86

-12,96

1120,03

137,26

|

| Стоимость основных производственных фондов,

тыс. руб. |

468238 |

492569 |

602147 |

28,60 |

| Незавершенное строительство |

604320 |

620542 |

604956 |

0,11 |

|

Величина производственных запасов и

незавершенного производства

в т.ч. стоимость готовой продукции

|

53021

24663

|

36023

13290

|

34282

11358

|

-35,34

-53,95

|

| Инвестиции в основной капитал |

24810 |

20581 |

3113 |

-87,45 |

|

Среднесписочная численность работников

в т.ч. ППП

|

5187

4631

|

4584

3929

|

4355

3739

|

-16,04

-19,26

|

Таблица 3 – Динамика средств предприятия в тысячах рублей

| Имущество |

На 01.01.77 |

На 01.01.08 |

На 01.01.09 |

|

Всего имущество

в т.ч. собственные средства

из них собственные оборотные средства (млн.

руб.) (–) нехватка

|

1500,4

1262,0

-71,5

|

1547,7

1261,3

-219,6

|

1778,6

1250,8

-353,8

|

|

2. Заемные средства

из них:

долгосрочные займы;

краткосрочные займы;

кредиторская задолженность

|

165,2

1,7

3,9

159,5

|

286,4

1,7

1,2

283,5

|

527,9

1,7

1,1

525,2

|

В динамике наблюдается уменьшение оборотных средств и

возрастание кредиторской задолженности. Значительный рост задолженности

обусловлен обязательствами по договору долгосрочной аренды основных фондов ЗАО «Капрон».

Таким образом, у предприятия не хватает собственных средств

на формирование в полной мере даже внеоборотных активов, не говоря уже за

оборотные активы, которые полностью сформированы за счет заемных средств,

причем практически за счет только одной кредиторской задолженности.

Динамика формирования оборотных средств и кредиторской задолженности

имеет негативную тенденцию. Рост кредиторской задолженности (в основном

поставщикам, в бюджет и внебюджетные фонды) объясняется убыточной работой

предприятия и отсутствием средств для своевременной оплаты поставок сырья и

ресурсов, уплаты налогов.

3.2 Оценка состояния денежных потоков ОАО «Химволокно»

В данной главе автор попытается дать комплексную оценку

состояния денежных потоков на объекте исследования и разработать рекомендации

по улучшению управления денежными потоками. Для этого рассматриваются основные

показатели движения денежных средств.

Во-первых, необходимо оценить общее состояние денежных

средств и проанализировать основные пути их поступления и расходования в

исследуемой организации.

Для того, чтобы раскрыть реальное движение денежных средств

на ОАО «Химволокно», оценить синхронность поступлений и платежей, а также

увязать величину полученного финансового результата с состоянием денежных

средств, выделим и проанализируем все направления поступления денежных средств,

а также их расходования.

Общее движение денежных средств представлено в Приложении

3. Представим на графике изменение денежных средств по наиболее важным для

анализа статьям за период 2007–2009 гг. (рис. 5).

Данные Приложения 3 дают общее представление о движении

денежных средств по годам в разрезе кварталов. Можно сказать, что остатки на

конец квартала денежных средств в кассе нестабильны и изменяются на протяжении

рассматриваемого периода. Возможно, это обусловлено тем, что предприятия должны

согласовывать с банком, в котором находится его расчетный счет, размер

кассового лимита, то есть максимально возможные суммы денежных средств

находящейся в кассе. К тому же хранить наличные деньги в кассе весьма опасно,

да и так как Центральный рынок – предприятие торговли, то выручку оно сдает

(инкассирует) в банк.

Что касается денежных средств на расчетном счете, то для

детального анализа их расходования необходимо просмотреть банковские выписки за

соответствующие периоды. О динамике остатков средств на расчетном счете можно

сказать, что она вполне соответствует профилю предприятия. Для денежных средств

на прочих (специальных) счетах в банке характерна тенденция в сторону их

уменьшения.

Большое внимание следует уделить динамике изменения кредиторской

и дебиторской задолженности.

Желательно, чтобы кредиторская задолженность была немного

выше дебиторской. Это обусловлено тем, что дебиторская задолженность – это

деньги временно отвлеченные из оборота, а кредиторская – денежные средства,

вовлеченные в оборот. Также нежелательно сильное превышение кредиторской

задолженности над дебиторской, потому что в случае требования кредиторов

(особенно по краткосрочной задолженности) вернуть долг, предприятие может быть

поставлено в зависимость от финансового состояния дебиторов.

Как видно из рис. 6, кредиторская задолженность

превышает дебиторскую. В целом, это неплохо, однако, в третьем квартале 2007 г.,

1 квартале 2008 г., 4 квартале 2009 г. кредиторская задолженность

превышала дебиторскую примерно в 2 раза. Это негативная тенденция. По состоянию

на 1 квартал 2009 г. это соотношение было в размере 1,56 раза. При этом

денежных средств у предприятия было всего около 9% от суммы кредиторской

задолженности. Это говорит о том, что только 55% суммы кредиторской задолженности

могло быть погашено за счет денежных средств и дебиторской задолженности,

причем лишь 9% за счет денежных средств. Такое положение дел позволяет сделать

следующие выводы:

соотношение кредиторской и дебиторской задолженности не

вполне удовлетворяет требованиям финансовой независимости предприятия;

колебания суммы денежных средств в кассе и на расчетном

счете говорят о нестабильности в получении и особенно расходовании денежных

средств;

положение дел можно изменить, проанализировав все (или

основные) каналы поступления и направления использования денежных средств, взяв

за основу форму №4 «Отчет о движении денежных средств» годовой и квартальной

отчетности.

Отчет о движении денежных средств – одна из основных форм

финансовой отчетности, в которой суммируется информация о поступлении и выбытии

денежных средств предприятия. Отчет поясняет изменения, произошедшие с одним из

компонентов финансовой отчетности – денежными средствами – от одной даты

балансового отчета до другой, то есть дает возможность пользователям

проанализировать текущие потоки денежных средств, оценить их будущие

поступления, оценить способность предприятия погасить свою задолженность и

выплатить дивиденды, проанализировать необходимость привлечения дополнительных

финансовых ресурсов. Его большим достоинством является то, что он в простой и

аналитической форме позволяет выявить факторы, повлиявшие на изменение денежных

потоков за отчетный период. Проведем анализ основных источников притока и

оттока денежных средств (см. табл. 5).

Таблица 5 Анализ источников притока и оттока денежных

средств

| Показатели |

2007 |

2008 |

2009 |

| Остаток денежных средств на начало года |

- |

17025 |

12821 |

| Поступило денежных средств всего, в том числе: |

41729922 |

62790282 |

62182246 |

| выручка от реализации продукции |

25052210 |

33855254 |

35720503 |

| выручка от реализации основных средств |

4867 |

442766 |

- |

| бюджетные ассигнования |

55700 |

22944 |

- |

| проценты по финансовым вложениям |

8399 |

32314 |

- |

| прочие поступления |

16606746 |

28337104 |

26461743 |

| Направлено денежных средств всего, в том числе |

41387389 |

62792150 |

61904433 |

| на оплату товаров |

20333721 |

23394023 |

23500467 |

| на оплату труда |

1163026 |

2898278 |

3239590 |

| отчисления на социальные нужды |

- |

1326156 |

1306675 |

| на выдачу подотчетных сумм |

- |

1693212 |

1069786 |

| на оплату машин и транспортных средств |

93726 |

421863 |

168473 |

| на финансовые вложения |

- |

595000 |

- |

| на расчеты с бюджетом |

3014834 |

5605738 |

5576500 |

| сдано в банк из кассы |

16585537 |

25762616 |

26544393 |

| прочие выплаты |

196537 |

1095264 |

498549 |

| Остаток денежных средств на конец периода |

340603 |

15257 |

290634 |

Таким образом, по данным анализа можно сделать следующие

выводы:

За период существования МУП «Центральный рынок» (с апреля

2007 г.) в целом за каждый год преобладал приток денежных средств над

оттоком.

Доля поступлений от реализации продукции, оказания услуг

составляла соответственно 60,0%, 53,9% и 57,4% за 2007–2009 гг. Для

поддержания такой тенденции нужно стремиться быстрее превращать дебиторскую

задолженность, (которая по годам равна в процентах от выручки от реализации

соответственно 10,8%, 9,6%, 9,1%) в денежные средства. Видно, что доля

дебиторской задолженности в выручке снижается, хотя для многих организаций и

предприятий тенденция обратная.

Денежные средства направляются в основном на оплату

товаров. Доля таких расходов составляет по годам 49,1%, 37,3%, 37,9%. Если к

этим расходам прибавить расходы на оплату труда (получится 51,9%, 41,9%, 43,1%),

то выручки от реализации продукции вполне хватит, чтобы их произвести. Это

говорит о нормальной работе организации.

Негативным моментом является недостаточность финансовых

вложений предприятия. Эти вложения (в ценные бумаги, срочные депозиты) могли бы

приносить доход. Однако, несмотря на преобладание в целом за период притока

денежных средств над оттоком, в некоторые периоды у предприятия не хватало

средств, чтобы рассчитаться с кредиторами. Об этом говорят данные о

коэффициенте абсолютной ликвидности, которые автор будет анализировать далее.

3.3

Анализ основных показателей движения денежных потоков

Важным моментом в анализе денежных потоков является

определение продолжительности финансового цикла (ПФЦ) (времени обращения

денежных средств). Сокращение ПФЦ рассматривается как положительная тенденция,

то есть чем меньше ПФЦ, тем денежные средства меньше находятся «замороженными»

в различных активах, что способствует ускорению их оборачиваемости и тем самым

возможности получения дополнительного дохода. На основе формулы расчета ПФЦ

(см. (6)) определим ПФЦ за ряд периодов на МУП «Центральный рынок» (см.

Приложение Г).

Полученные данные дают представление о ПФЦ, которая

увеличивается в первом квартале каждого рассматриваемого года. Увеличение ПФЦ в

1 квартале 2007–2009 гг. было обусловлено увеличением времени обращения

дебиторской задолженности соответственно на 8.11, 14 и 3.42 дня. Это говорит о

том, что произошло замедление оборачиваемости дебиторской задолженности по

сравнению с другими периодами, что вызвало, в свою очередь, увеличение доли

просроченной и сомнительной дебиторской задолженности, ухудшения ее качества. В

дальнейшем ПФЦ снижалась, и как показывают данные, колебалась в диапазоне от

0.88 до 2.7 дня, то есть имеет примерно одинаковый интервал времени. На это

влияет снижение времени обращения запасов. Чем меньше время обращения запасов,

тем меньше срок их хранения, то есть они не накапливаются и не происходит их

затоваривание. Это говорит о том, что на Центральном рынке за счет такого

состояния запасов не происходит оттока денежных средств, а значит денежные

средства не отвлечены из оборота и могут быть использованы на другие цели.

Сокращение ПФЦ было обусловлено также замедлением времени

обращения кредиторской задолженности, то есть за счет временно привлеченных

средств, которые являются вполне приемлемым источником финансирования в отличии

от дорогостоящих кредитов банка. В 1 квартале 2009 г. также наблюдается

тенденция к сокращению ПФЦ, что говорит о том, что работники Центрального рынка

следят за системой управления финансами и за счет ускорения оборачиваемости

извлекают дополнительную прибыль. Поэтому и в будущем необходимо придерживаться

такой позиции и внимательно следить за компонентами ПФЦ, которые дадут

возможность принимать необходимые меры к ликвидации причин вызвавших сбои, и,

если будет необходимость, то позволят Центральному рынку сформировать кредитную

политику.

Одним из условий финансового благополучия организации

является приток денежных средств. Организация должна иметь достаточное

количество денежных средств для того, чтобы вовремя рассчитаться со своими

кредиторами, выплатить заработную плату, в конечном итоге, чтобы поддерживать

некий оптимальный уровень ликвидности. Однако, чрезмерная величина денежных

средств говорит о том, что реально организация терпит убытки, связанные с

инфляцией и обесцениванием денег, а также с упущенной возможностью их выгодного

размещения. Поэтому для оценки состояния денежных потоков МУП «Центральный

рынок» была проанализирована доля денежных средств в составе текущих

обязательств, то есть рассчитан коэффициент абсолютной ликвидности (см.

Приложение Д).

Нормальное значение коэффициента абсолютной ликвидности

колеблется в пределах 0,2–0,3. Такое значение коэффициента абсолютной

ликвидности означает, что 20–30% краткосрочных обязательств может быть погашено

предприятием сразу за счет денежных средств и ликвидных ценных бумаг. Из

таблицы Д.1 видно, что значения коэффициента абсолютной ликвидности колебались

в пределах 3–57%. Это говорит о нестабильном финансовом положении предприятия.

С одной стороны значения коэффициента абсолютной

ликвидности за 5 периодов не достигали нормального значения, значит предприятию

для погашения краткосрочных обязательств было недостаточно денежных средств и

приходилось надеяться на финансовое положение дебиторов и на свои активы,

которые могли бы пойти на погашение долгов при неполучении денег от дебиторов.

С другой стороны, за 4 периода значения коэффициента

абсолютной ликвидности были выше нормативных. Это говорит о нахождении слишком

больших денежных средств у предприятия, хотя эти средства могли бы быть пущены

в оборот и приносить определенный доход. Только лишь в трех периодах значение

коэффициента абсолютной ликвидности соответствовало нормальному.

Таким образом, предприятию необходимо контролировать

движение денежных средств, особенно в виде кредиторской задолженности.

Фактически в конце 2008 г. и начале 2009 г. значение коэффициента

абсолютной ликвидности было в пределах 3–8%. Это значит, что растет риск

неуплаты долгов и ликвидность предприятия может быть снижена.

Произведем оценку достаточности денежных средств на МУП «Центральный

рынок». Для этого рассчитаем длительность периода их оборота. С этой целью

используется формула (11). Длительность периода составляет 30 дней, так как

рассчитываются значение показателя за месяц. Для расчета были привлечены

внутренние учетные данные о величине остатков на начало и конец периода по

счетам денежных средств. Для исчисления величины среднего оборота был

использован кредитовый оборот по счету 51.

Таблица 6. Чистая прибыль и размер денежных средств по

текущей деятельности

| Показатель |

1 кв 2007 |

2 кв 2007 |

3 кв 2007 |

4 кв 2007 |

1 кв 2008 |

2 кв 2008 |

3 кв 2008 |

4 кв 2008 |

| Чистая прибыль |

729957 |

757072 |

1864078 |

2596138 |

726084 |

1085008 |

1744580 |

1931192 |

| Денежные средства |

1080638 |

1278252 |

1843502 |

2644336 |

1003717 |

1573901 |

2173618 |

2492227 |

| ЧП в% от ДС |

67,5 |

59,2 |

101,1 |

98,2 |

72,3 |

68,9 |

80,3 |

77,5 |

Хотя по данным финансовой отчетности (форма №2) исследуемая

организация получила чистую прибыль в размерах представленных в таблице 6,

однако, реально она располагала поквартально денежными средствами в размерах,

приведенных в той же таблице. Именно косвенный метод позволяет сделать такое

сравнение.

Из таблицы видно, что в основном организация имела реально

денежных средств больше, чем показатель чистой прибыли. Причины этого заключаются

в следующем: значительные суммы износа (в среднем 28% от суммы чистой прибыли в

2007 г. и 16,7% в 2008 г.) уменьшили чистую прибыль, но не повлияли

на движение денежных средств, так как реально деньги за эти активы были

выплачены ранее при их покупке, а суммы износа списывались на уменьшение

прибыли; так как для расчета финансовых результатов применяется метод

реализации продукции по методу отгрузки, то величина дебиторской задолженности

является частью прибыли, однако реально деньги поступят позже, что приведет к

увеличению реального притока денежных средств.

Операции на пассивных счетах имеют обратный механизм

воздействия на движение денежных средств. Если остаток по счетам обязательств

увеличивается, то по ним было заплачено меньше, чем показано в расходах и сумма

увеличения должна быть прибавлена к чистой прибыли. Если остаток уменьшается,

то по счетам обязательств было заплачено больше и сумма уменьшения должна

исключаться из чистой прибыли.

С помощью косвенного метода руководство предприятия может

контролировать свою текущую платежеспособность, принимать оперативные решения

по стабилизации и оценить возможность осуществления дополнительных инвестиций.

Таким образом, в этом разделе были проанализированы

основные показатели движения денежных потоков, которые в следующем разделе

будут обобщены для того, чтобы дать комплексную оценку состояния денежных

потоков и разработать основные мероприятия для повышения эффективности

управления денежными потоками.

3.4

Обоснование решений по эффективному управлению денежными потоками

Оценив и проанализировав состояние денежных потоков МУП «Центральный

рынок», необходимо разработать и обосновать решения по эффективному их

использованию.

В ходе анализа было выяснено, что в организации нет

устойчивого состояния, то есть временами преобладает то дефицит денежных

средств, то временно свободные денежные средства. Поэтому для того, чтобы была

хотя бы относительная стабильность, а не резкие перепады, попытаемся

разработать комплекс мероприятий по эффективному использованию денежных

средств.

Основные показатели состояния денежных средств,