Контрольная работа: Процентные доходы банка и его клиентов

Решение практического задания к билету № 4

Клиент в конце каждого года вкладывает 5 тыс. руб. в банк,

выплачивающий сложные проценты по процентной ставке 14% годовых.

Определите сумму, которая будет на счете клиента через 8 лет,

и величину процентного дохода клиента.

Решение.

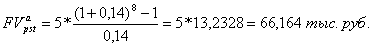

Для определения будущей стоимости

постоянной ренты постнумерандо, воспользуемся следующей формулой:

Где А – член ренты;

– коэффициент наращенной ренты

(аннуитета); его значения табулированы для различных значений процентной ставки

и сроков ренты.

– коэффициент наращенной ренты

(аннуитета); его значения табулированы для различных значений процентной ставки

и сроков ренты.

Из приведенной формулы при А = 5 тыс.

руб., r = 0,14 и n = 8, получаем:

Сумма взносов за 8 лет будет равна 5

* 8 = 40 тыс. руб. Следовательно, величина процентного дохода клиента составит

66,164 – 40 = 26,164 тыс. руб.

Решение практического задания к билету № 5

Средний срок оборачиваемости средств в расчетах с

покупателями 16 дней. Ставка за кредит составляет 25%. Продавцом представлены

счета-фактуры на сумму 300 тыс. руб.

1. Объясните механизм проведения факторинговых операций.

2. Определите ставку и сумму платы за факторинг.

Решение.

Ставка за факторинг составит:

25% * 16 дней / 360 дней = 1,1%.

Сумма платы за факторинг составит:

300 000 * 1,1% / 100% =

3 300 руб.

Решение практического задания к билету № 10

Банк рассматривает возможность покупки сегодня на фондовом

рынке пакета ценных бумаг с трехгодовым периодом обращения. Владение этим

пакетом ценных бумаг позволило бы получать в начале каждого года в течение 3

лет доходы в размере 500 тыс. руб. Процентная ставка составляет 15%.

Определите стоимость пакета ценных бумаг, которую должен

уплатить банк сегодня.

Решение.

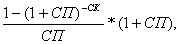

Речь идет об определении аннуитета пренумерандо, который

рассчитывается по формуле:

ПС = БСсп *

где БСсп – будущая (наращенная) стоимость денег,

рассчитанная по сложным процентам,

ПС – первоначальная стоимость денег,

СП – ставка процентов (обычно годовая),

СК – срок кредитования, срок коммерческой сделки в годовой размерности.

Аннуитет пренумерандо определит сегодняшнюю стоимость будущих

поступлений по ценным бумагам.

ПС = БСсп *

Таким образом, за покупку пакета ценных бумаг для получения

аннуитетных притоков в размере 500 тыс. руб. в начале каждого из трех годов

необходимо выплатить 1 313 тыс. руб.

Решение практического задания к билету № 1

Банк выдал кредит предприятию в размере 1 млн. руб. на 4 года

под 20% годовых. В кредитном договоре указано, что через каждый год процентная

ставка увеличивается на 2%.

1. Определите доход банка от проведения кредитной операции,

если используется формула сложных процентов.

2. Как называется кредит с плавающей процентной ставкой?

Решение.

Формула сложных процентов:

БСсп = ПС * (1+СП)СК,

где БСсп – будущая (наращенная) стоимость денег,

рассчитанная по сложным процентам,

ПС – первоначальная стоимость денег,

СП – ставка процентов (обычно годовая),

СК – срок кредитования, срок коммерческой сделки в годовой

размерности.

БСсп=1 млн. руб. ´ (1,20 ´1,22´ 1,24 ´ 1,26) = 2,287 млн. руб.

Значит доход банка составит 1,287 млн. руб. (2,287 – 1).

Решение практического задания к билету № 9

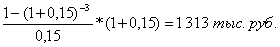

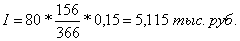

12 марта предоставлена ссуда в размере 80 тыс. руб. с

погашением 15 августа того же года под простую процентную ставку 15% годовых.

Рассчитайте различными возможными способами величину

начисленных процентов, если год високосный.

Решение.

В зависимости от того, чему берется

равной продолжительность года (квартала, месяца), получают 2 варианта

процентов:

1. точные проценты, определяемые,

исходя из точного числа дней в году (365 или 366), в месяце (от 28 до 31).

2. обыкновенные проценты,

определяемые, исходя из приближенного числа дней в году и месяце

(соответственно 360, 30).

Величина уплачиваемых за пользование

ссудой процентов зависит от числа дней, которое берется в расчет. Определяем

точное число дней – 156 дней. Приближенное число дней равно: 18 дней марта

(30-12) + 120 дней (по 30 дней 4-х месяцев: апрель, май, июнь, июль) + 15 дней

августа = 153 дня.

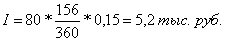

1. В расчет принимаются точные

проценты и точное число дней ссуды:

где I – процентный доход,

P – исходный капитал,

t – продолжительность финансовой

операции в днях,

T – количество дней в году,

r – процентная ставка.

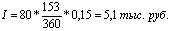

2. В расчет принимаются обыкновенные

проценты и точное число дней:

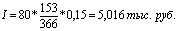

3. В расчет принимаются обыкновенные

проценты и приближенное число дней:

4. В расчет принимаются точные проценты и приближенное число

дней:

Решение практического задания к билету № 13

Вексель на сумму 30 тыс. руб., выданный 14 мая и сроком

погашения 20 ноября этого же года, был учтен в банке 10 октября по учетной ставке

16% годовых. На номинальную стоимость векселя предусматривалось начисление

простых процентов по процентной ставке 12% годовых, исходя из точных процентов

и точного числа дней. Год високосный.

Найдите сумму, полученную векселедержателем.

Решение.

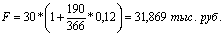

Поскольку на 30 тыс. руб. будут

начислены простые проценты за 190 дней, то вначале по формуле наращения

простыми процентами находим сумму, которая должна быть выплачена предъявителю

векселя при его погашении:

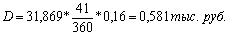

Так как вексель был учтен за 41 день

до срока погашения, то дисконт равен:

Соответственно владелец векселя получит

сумму:

Р = 31,869 – 0,581 = 31,288 тыс. руб.

Решение практического задания к билету № 15

Товар, цена которого 15 тыс. руб. продается в кредит под 12%

годовых, причем погасительные платежи основной суммы долга осуществляются раз в

полгода и соответственно равны: 5 000, 3 500, 3 000, 2 000,

1 500 руб.

Составьте план погашения кредита, если простые проценты за

пользование кредитом начисляются на оставшуюся часть долга. Результаты

представить в следующей таблице:

План погашения кредита

| Номер полугодия |

Остаток основного долга на начало полугодия, руб. |

Полугодовая сумма основного долга, руб. |

Процентный платеж, руб. |

Величина полугодового погасительного платежа, руб. |

| 1 |

|

|

|

|

| 2 |

|

|

|

|

| 3 |

|

|

|

|

| 4 |

|

|

|

|

| 5 |

|

|

|

|

| Сумма |

|

|

|

|

Решение.

За первые полгода величина начисленных

процентов составит:

I1 = 15 000 * 0,5 * 0,12 = 900 руб.

После выплаты 5 000 руб.,

останется долг в размере:

15 000 – 5 000 =

10 000 руб.,

поэтому за следующие полгода будут

начислены проценты:

I2 = 10 000 * 0,5 * 0,12 = 600 руб.

После выплаты 3 500 руб., останется

долг в размере:

10 000 – 3 5000 = 6 500 руб.,

поэтому за следующие полгода будут

начислены проценты:

I3 = 6 500 * 0,5 * 0,12 = 390 руб.

После выплаты 3 000 руб.,

останется долг в размере:

6 500 – 3 000 =3 500 руб.,

поэтому за следующие полгода будут

начислены проценты:

I4 = 3 500 * 0,5 * 0,12 = 210 руб.

После выплаты 2 000 руб.,

останется долг в размере:

3 500 – 2 000 = 1 500

руб.,

поэтому за следующие полгода будут

начислены проценты:

I5 = 1 500 * 0,5 * 0,12 = 90 руб.

План погашения кредита

| Номер полугодия |

Остаток основного долга на начало полугодия, руб. |

Полугодовая сумма основного долга, руб. |

Процентный платеж, руб. |

Величина полугодового погасительного платежа, руб. |

| 1 |

15 000 |

5 000 |

900 |

5 900 |

| 2 |

10 000 |

3 500 |

600 |

4 100 |

| 3 |

6 500 |

3 000 |

390 |

3 390 |

| 4 |

3 500 |

2 000 |

210 |

2 210 |

| 5 |

1500 |

1 500 |

90 |

1 590 |

| Сумма |

|

15 000 |

2 190 |

17 190 |

Решение практического задания к билету № 14

На сумму 100 тыс. руб. в течение 3-х кварталов начислялись

простые проценты по следующим процентным ставкам: в первом квартале – 20%

годовых, во втором – 25% годовых, в третьем – 30% годовых. Среднемесячные темпы

инфляции за кварталы оказались равными соответственно 3%, 1,5% и 2%.

Определите наращенную сумму с учетом инфляции и реальную

доходность ссудного капитала в виде годовой процентной ставки.

Решение.

В условиях инфляции происходит

обесценение денег, уменьшение их покупательной способности, поэтому при

определении процентного дохода не так важна его номинальная величина, как

реальная. Имеется ввиду следующее: если за время t была получена наращенная сума F, а индекс цен составил величину Ip(t), то эта сумма с учетом ее обесценения составит

Так вот из этой суммы и надо исходить

при нахождении реального процентного дохода.

Определим вначале наращенную сумму

без учета инфляции (0,25 – это квартал, 4-ая часть года):

F = 100 * (1+0,25*0,2 + 0,25*0,25 +

0,25*0,3) = 118,75 тыс. руб.

Индекс инфляции за три квартала (0,75

года) составит величину:

Ip(0,75) = (1 + 0,03)3 * (1 +

0,015)3 * (1 + 0,02)3 = 1,2126.

Теперь можно найти наращенную сумму с

учетом инфляции:

Реальный процентный доход владельца

счета равен

97,93 – 100 = –2,07 тыс. руб.

97,93 – 100 = –2,07 тыс. руб.

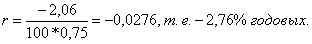

Таким образом, реальная доходность от

помещения денег в рост составит:

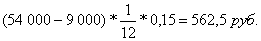

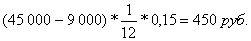

Решение практического задания к билету № 12

Заемщик получил кредит на сумму 54 тыс. руб. под простую

процентную ставку 15% годовых. Долг с процентами погашается ежемесячными

платежами в течение полугода, и процентные платежи за пользование кредитом

рассчитываются каждый раз на оставшуюся часть долга. Сам же основной долг

выплачивается равными суммами.

Определите процентный доход кредитора.

Решение.

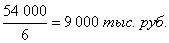

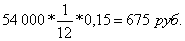

Каждый месяц выплачивается часть

основного долга, равная  За

первый месяц начисляются проценты в размере:

За

первый месяц начисляются проценты в размере:  За второй месяц проценты

начисляются на остаток долга –

За второй месяц проценты

начисляются на остаток долга –

За третий месяц:  и т.д. Процентные платежи

образуют арифметическую прогрессию с разностью 112,5 руб. Следовательно, общая

величина процентного платежа:

и т.д. Процентные платежи

образуют арифметическую прогрессию с разностью 112,5 руб. Следовательно, общая

величина процентного платежа:

I = 675 + 562,5 + 450 + 337,5 + 225 +

112,5 = 2 362,5 руб.

Решение практического задания к билету № 2

Инвестор положил на металлический счет в банке 110 кг золота в лигатуре марки ЗЛА-3. Проба золота 999,5. Через месяц после вклада стоимость одной

тройской унции золота по цене международного рынка, исчисленная по утреннему

«золотому» фиксингу в Лондоне, возросла на 12 долл. США. Курс долл. США к рублю

по котировке ЦБ РФ возрос за этот период на 0,7 руб.

Рассчитайте доход в рублях владельца металлического счета в

банке, с учетом точности округления результатов.

Решение.

Одна тройская унция составляет 31,1034807 г. Результаты определяются с точностью до 0,001 доли тройской унции с применением правила

округления.

Количество тройских унций составит:

110 000 / 31,1034807 = 3

536,582.

Величина дохода владельца

металлического счета составит:

3 536,582 * 0,9995 *12 *0,7 =

29 692,44 руб.

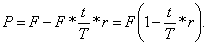

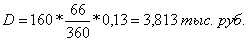

Решение практического задания к билету № 3

В коммерческий банк был предъявлен для учета вексель от

торгового предприятия на сумму 160 тыс. руб. со сроком погашения 10.07.2008 г.

Вексель предъявлен 05.05.2008 г. Учетная ставка банка – 13%.

1.

В чем заключается

для банка операция дисконтирования векселей?

2.

Определите

дисконт (учетный процент).

3.

Определите

дисконтированную величину векселя.

Решение.

Банк, досрочно учитывающий вексель,

удерживает в свою пользу определенный процент, называемый дисконтом или учетным

процентом. Количественно, дисконт D представляет собой проценты, начисленные за время t от дня дисконтирования до дня

погашения векселя на сумму F,

подлежащую к уплате в конце срока. Если объявленная банком ставка

дисконтирования равна r

(учетная ставка), то

Векселедержатель получит

дисконтированную величину векселя P:

Банк учитывает вексель за 66 дней до

его срока погашения. Дисконт или учетный процент будет равен:

Предъявитель векселя получит сумму:

160 – 3,813 = 156,187 тыс. руб.

Решение практического задания к билету № 30

Банком России 14.03.2009 г. был предоставлен ломбардный

кредит коммерческому банку сроком на 10 календарных дней под 10% годовых в

размере 720 млн. руб. Дата погашения кредита 24.03.2009 г. Фактически кредит

был погашен 27.03.2009 г. Пеня составляет 0,3% за каждый день просроченного

платежа.

Рассчитайте сумму пеней и наращенную

сумму долга.

Решение.

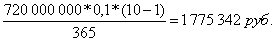

Сумма процентов за пользование

кредитом:

Сумма пеней за просроченную

задолженность по кредиту:

720 000 000 * 0,3% * 3 = 6 480

000 руб.

Сумма пеней за просроченные проценты:

1 775 342 * 0,3% * 3 = 12 978

руб.

Наращенная сумма:

720 000 000 + 1 775

342 + 6 480 000 + 15 978 = 728 271 320 руб.

Решение практического задания к билету № 18

Сберегательный счет был открыт 10 марта; на него положена

сумма 8 тыс. руб. Затем 14 апреля на счет поступили 4 тыс. руб. Потом 25 июня

со счета было снято 3 тыс. руб., а 4 сентября – 2 тыс. руб. Счет закрыт 20

декабря. Все операции осуществлялись в течение високосного года. Процентная

ставка по счету равна 12%.

Определите сумму, полученную владельцем счета, используя

понятия процентного числа и дивизора. При расчете используйте обыкновенные

проценты с точным числом дней.

Решение.

В банках при обслуживании текущих

счетов для начисления процентов часто используют такие величины, как процентное

число  и дивизор

и дивизор  (ставка выражена в

процентах). В этом случае

(ставка выражена в

процентах). В этом случае

Обычно сумма на счете часто меняется

в результате поступлений или изъятия денежных сумм. Для того чтобы найти общую

величину начисленных процентов за некоторый срок, вначале определяют процентные

числа за каждый период времени, когда сумма на счете не менялась. Затем все

процентные числа складываются и полученное значение делится на дивизор.

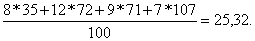

Вначале определяем суммы, которые

последовательно фиксировались на счете:

8 тыс. руб., 12 (8+4) тыс. руб., 9

(12-3) тыс. руб., 7 (9-2) тыс. руб. Затем находим сроки хранения этих сумм. Они

соответственно равны: 35, 72, 71 и 107 дней. Сумма процентных чисел составит:

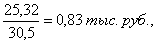

Дивизор в данном случае равен  Следовательно, общая

величина начисленных процентов составит:

Следовательно, общая

величина начисленных процентов составит:  а владелец счета получит 7

+ 0,83 = 7,83 тыс. руб.

а владелец счета получит 7

+ 0,83 = 7,83 тыс. руб.

Решение практического задания к билету № 28

ООО «Эльф» решило взять кредит на сумму 1 000 000

руб. на 6 месяцев. ЗАО «Роскредбанк» предлагает кредит с ежемесячным погашением

равными долями при ставке 15% годовых. ЗАО «Инвестбанк» предлагает кредит с

разовым погашением по окончании срока кредита, ставка за пользование кредитом

14,5% годовых.

Определите, какой кредит обойдется ООО «Эльф» дороже?

Решение.

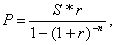

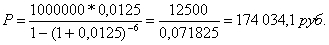

Размер разового погашения кредита

(ежемесячного аннуитетного платежа) в ЗАО «Роскредбанк»:

где S – сумма кредита;

r – месячная процентная ставка;

n – количество полных процентных

периодов, оставшихся до возврата.

Месячная процентная ставка составит:

0,15/12 = 0,0125.

Полная сумма выплат за кредит

составит:

174 034,1 * 6 =

1 044 204,6 руб.

Стоимость кредита равна:

1 044 204,6 – 1 000 000 = 44 204,6 руб.

Размер выплат при погашении кредита в

ЗАО «Инвестбанк» составит:

S = PV *

(1 + r * n/12),

где S –

наращенная сумма;

PV – сумма выданного кредита;

r – процентная ставка;

n – срок ссуды, в месяцах.

S = 1 000 000 * (1 + 0,145 *

6/12) = 1 072 500 руб.

Стоимость кредита равна: 1 072 500 –

1 000 000 = 72 500 руб.

Вывод: Кредит ЗАО «Инвестбанк»

дороже.

Решение практического задания к билету № 29

Форфейтор купил у клиента партию из 4-х векселей, каждый из

которых имеет номинал 75 тыс. долл. Платеж по векселям производится 2 раза в

год, т.е. через каждые 180 дней. При этом форфейтор предоставляет клиенту 3

льготных дня для расчета. Учетная ставка по векселям 10% годовых.

Рассчитайте величину дисконта и сумму платежа форфетора

клиенту за векселя, приобретаемые у него, используя формулу дисконта.

Решение.

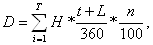

Величина дисконта определяется по

формуле:

где D – величина дисконта, долл.;

H – номинал векселя, долл.;

t – срок векселя, т.е. число дней, оставшееся

до наступления срока платежа по данному векселю;

L – число льготных дней;

n – учетная ставка, %;

360 – число дней в финансовом году.

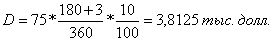

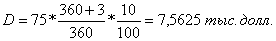

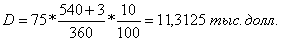

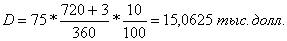

Тогда, для первого платежа:

Для второго платежа:

Для третьего платежа:

Для четвертого платежа:

Общая сумма дисконта составит:

3,8125 + 7,5625 + 11,3125 + 15,0625 =

37,75 тыс. долл.

Сумма платежа форфетора клиенту

составит:

4 * 75 – 37,75 = 262,25 тыс. долл.

Решение практического задания к билету № 6

ОАО «Лерик» представило ЗАО «Росбанк» заявление об открытии

расчетного счета. В ЗАО «Росбанк» открыто 82 счета акционерным обществам

открытого типа.

1.

В каком порядке

регистрируются открываемые в коммерческих банках расчетные лицевые счета

клиентов?

2.

Перечислите

реквизиты лицевого счета.

3.

Присвойте номер

лицевому расчетному счету.

4.

Рассчитайте

защитный ключ в номере лицевого счета клиента, если БИК ЗАО «Росбанк» –

044525415.

Решение.

В лицевом счете 20 разрядов: с 1 по3 – балансовый счет

первого порядка; с 1 по 5 – балансовый счет 2-го порядка; с 6 по 8 – код

валюты; 9 – защитный ключ; с 10 по 13 – номер филиала; с 14 по 20 – порядковый

номер лицевого счета. Иногда 14 разряд отводится под признак счета, например 1

– транзитный счет.

Номер лицевого расчетного счета – 40702810К00000000083.

В расчете ключа будет участвовать число 415 из БИК и кодовое

обозначение номера лицевого счета, но вместо К проставляем цифру 0. Вес позиции

или коэффициенты определяются жестко заданной последовательностью цифр:

71371371371371371371371.

Для расчета ключа получаем сумму произведений цифры позиции

на вес позиции:

41540702810000000000083

71371371371371371371371

4*7+1*1+5*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+8*7+3*1=185.

5*3=15,т.е. контрольный ключ – 5, т.е. номер лицевого счета

клиента будет 40702810500000000083.

Проверка правильности записи защитного ключа лицевого счета

проводится в следующем порядке: получаем сумму произведений цифр

41540702810500000000083 на используемый ранее вес позиций

71371371371371371371371:

4*7+1*1+5*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+5*3+8*7+3*1=200.

Равенство 0 правого (младшего) разряда результата говорит о

правильности записи защитного ключа.

Решение практического задания к билету № 7

По расчетному счету ОАО «Юникс» в ЗАО «Торесбанк» за период с

01.11.2008 г. по 31.12.2008 г. совершены следующие операции:

Лицевой счет № 40702810800000000017

| Дата проводки |

Вид операции |

БИК |

Счет корреспондент |

Дебет |

Кредит |

| 08.11.2008 |

01 |

044525347 |

40802810800061000001 |

|

10 000-00 |

| 24.11.2008 |

08 |

044583286 |

30101810600000000286 |

50 000-00 |

|

| 03.12.2008 |

02 |

044525347 |

40701810000000000008 |

33 000-00 |

|

| 07.12.2008 |

06 |

044517116 |

30101810300000000116 |

20 000-00 |

|

| 15.12.2008 |

03 |

044525347 |

20202810400000001001 |

11 000-00 |

|

| 21.12.2008 |

09 |

044525347 |

47427810500000000005 |

8 000-00 |

|

| 27.12.2008 |

01 |

044583286 |

30101810600000000286 |

|

13 000-00 |

1.

Определите

характер приведенного лицевого счета клиента по его номеру.

2.

Расшифруйте

записи в лицевом счете ОАО «Юникс».

3.

Какие документы

прилагаются к выписке по счету клиента ОАО «Юникс»?

4.

Определите остаток

на счете ОАО «Юникс», если сальдо на 01.11.2008 г. составляло 183 000 руб.

Решение.

Это лицевой расчетный счет коммерческой организации не

находящейся в государственной и федеральной собственности.

08.11.2008 г. – по платежному поручению на расчетный счет ОАО

«Юникс» поступило от индивидуального предпринимателя (расчетный счет ИП открыт

в этом же банке).

24.11.2008 г. – перечислена сумма аккредитива (покрытого) за

счет средств плательщика (ОАО «Юникс» в исполняющий банк (первый экземпляр

аккредитива).

Внебалансовый учет этой операции:

Д 90907 «Выставленные аккредитивы»

К 99999 «Счет для корреспонденции с активными счетами при

двойной записи».

03.12.2008 г. – по платежному требованию списано с расчетного

счета ОАО «Юникс» на счет финансовой негосударственной организации (расчетный

счет этой организации открыт в этом же банке).

07.12.2008 г. – по инкассовому поручению списаны средства со

счета клиента.

15.12.2008 г. – оплачен наличными предъявленный денежный чек.

21.12.2008 г. – по мемориальному ордеру (если клиент

предоставил заявление о безакцептном списании сумм кредита и процентов по нему,

а иначе – списание происходит на основании п/п клиента) уплачены начисленные

проценты по кредиту без нарушения сроков.

27.12.2008 г. – по платежному поручению зачислены средства на

счет клиента.

К выписке из лицевого расчетного счета клиента ОАО «Спектр»

прилагаются копии: платежного поручения, аккредитива, платежного требования,

инкассового поручения, денежного чека, мемориального ордера, платежного

поручения.

Остаток на расчетном счете ОАО «Юникс» равен:

183 000+10 000+13 000-(50 000-33 000-20 000-11 000-8 000)=84

000 руб.

Решение практического задания к билету № 11

По расчетному счету ОАО «Альфа» в ЗАО «Промбанк»» за период с

13.12.2008 г. совершены следующие операции:

Лицевой счет № 40702810800000467008

| № операции |

Номер документа |

Содержание операции |

Сумма, руб. |

|

|

|

Остаток на расчетном счете на 23.04.2008 |

80 000 |

| 1. |

№ 134 |

Выданы наличные деньги на заработную плату |

38 150 |

| 2. |

№13 |

Оплачена банковская комиссия за кассовое обслуживание |

360 |

| 3. |

№ 108 |

Перечислен налог на доходы физических лиц |

13 077 |

| 4. |

№ 9 |

Согласно заявлению клиента открыт покрытый аккредитив |

17 000 |

| 5. |

№ 241 |

Зачислены денежные средства за поставленные товары от ОАО

«Спектр» (счет открыт в данном банке) |

166 320 |

| 6. |

№ 30 |

Перечислены средства на погашение кредита по кредитному

договору № 35 |

123 000 |

1.

Отразите

операции, указанные в лицевом счете ОАО «Альфа» и определите остаток по счету

на 14.12.2008 г.

2.

Какие документы

прилагаются к выписке из лицевого счета клиента ОАО «Альфа»?

Решение.

1. Выдача наличных денег организациям с их банковских счетов

осуществляется по денежным чекам.

Д 40702 «Счета негосударственных коммерческих организаций»

К 20202 «Касса кредитных операций»

2. Списание комиссии со счета клиента осуществляется по

мемориальному ордеру, в сумме, отраженной в договоре на открытие банковского

счета:

Д 40702 «Счета негосударственных коммерческих организаций»

К 70601 «Другие доходы».

3. По платежному поручению клиента списываются денежные средства:

Д 40702 «Счета негосударственных коммерческих организаций»

К 60301 «Расчеты с бюджетом по налогам».

или

К 30102 «Корреспондентские счета кредитных организаций в

Банке России»

4. Перечислена сумма покрытого аккредитива в исполняющий банк

(первый экземпляр аккредитива):

Д 40702 «Счета негосударственных коммерческих организаций»

К 30102 «Корреспондентские счета кредитных организаций в

Банке России».

Внебалансовый учет выставленного аккредитива:

Д 90907 «Выставленные аккредитивы»

К 99999 «Счета для корреспонденции с активными счетами при

двойной записи».

5. На основании платежного поручения ОАО «Спектр» зачисляются

средства:

Д 40702 «Счета негосударственных коммерческих организаций» –

ОАО «Спектр»

К 40702 «Счета негосударственных коммерческих организаций»– ОАО

«Альфа».

6. Снятие суммы в счет погашения кредита со счета

осуществляется на основании п/п клиента или заявления на безакцептное списание

сумм основного долга и процентов по кредиту (мемориальный ордер) или срочного

обязательства – документа установленной формы, дающего право банку в случае

несвоевременного возврата кредита и процентов по нему списать со счета заемщика

сумму кредита, а также проценты за пользование кредитом и сумму неустойки.

Д 40702 «Счета негосударственных коммерческих организаций»

К 45203 «Кредиты, предоставленные негосударственным

коммерческим организациям на срок до 30 дней».

Остаток средств на счете – 54 733 руб.

К выписке из лицевого счета прилагаются копии следующих

документов: чека, мемориального ордера, платежного поручения, аккредитива,

платежного поручения на поступление денег на счет ОАО «Альфа», платежного

поручения или мемориального ордера или срочного обязательства.

Решение практического задания к билету № 8

Среднемесячный доход (чистый доход) заемщика за 6 месяцев

составляет 18 000 руб. Срок кредитования 1 год. Процентная ставка по

кредиту в рублях 19% годовых.

Определите максимальный размер кредита на неотложные нужды в

рублях.

Решение.

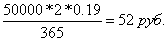

Определение платежеспособности Заемщика (Р):

Р = Дч x К x Т,

где Дч – среднемесячный доход (чистый) за 6 месяцев за

вычетом всех обязательных платежей,

К

– коэффициент в зависимости от величины Дч:

К = 0,7 при Дч до 45 000 руб. (включительно) или

валютного эквивалента этой суммы.

К = 0,8 при Дч свыше 45 000 руб. или валютного эквиваленте

этой суммы.

Т –

срок кредитования ( в месяцах).

Решение практического задания к билету № 20

По кредитному договору погашение кредита осуществляется

дифференцированным методом Минимальный размер ежемесячного платежа по кредиту

составляет 10 000 руб.; процентная ставка – 18% годовых; неустойка – в размере

удвоенной процентной ставки. Оплата производится не позднее последнего дня

месяца. Последний платеж произведен 10 января; остаток задолженности по кредиту

с 11 января – 100 000 руб.; просроченной задолженности на эту дату нет.

Следующий платеж клиент вносит 15 марта в сумме 20 000 руб.

1. Какие операции должен отразить работник кредитного отдела

в распоряжении для бухгалтерии в феврале и марте?

2. Как распределяется сумма, внесенная заемщиком 15 марта?

Решение.

28 февраля:

1) отнести на счет просроченных ссуд 10 тыс. руб. – плановый

платеж за февраль. Остаток срочной задолженности с 28 февраля – 90 тыс. руб.

2) начислить проценты за период с 11 января по 28 февраля и

отнести их на счет просроченных процентов:

Формула расчета процентов за пользование кредитом:

П

Е % = --------- x Оз x С,

365 дн.

где П – годовая процентная ставка;

Оз – остаток задолженности по кредиту;

С – количество дней пользования кредитом.

18%

----------- x 100 000 x 48 дн. = 2 368 руб.

365 дн.

15 марта:

1) рассчитать размер неустойки за период с 28 февраля по 15

марта (не включая эту дату) за несвоевременную уплату процентов:

Формула расчета неустойки за просрочку платежа и процентов:

2П

Е неус. = ------------ х Епр.пл (Е пр.%) x С,

365 дн.

где Е пр.пл. – сумма просроченного платежа;

Е пр.% – сумма просроченных процентов;

2П – двойная действующая процентная ставка по кредитному

договору;

С – количество просроченных дней.

18% x 2

------------ x 2 368 руб. x 15 дн. = 35 руб.;

365 дн.

2) рассчитать размер неустойки за период с 28 февраля по 15

марта за несвоевременное внесение платежа по кредиту:

18% x 2

------------ x 10 000 x 15 дн. = 150 руб.;

365 дн.

3) начислить срочные проценты за период с 1 марта по 15

марта:

18%

--------- x 90 000 x 15 дн. = 666 руб.;

365 дн.

Внесенную Заемщиком 15 марта сумму кредитный инспектор

направляет:

- на уплату неустойки – 185 руб. (35 руб. + 150 руб.);

- на уплату просроченных процентов – 2 368 руб.;

- на погашение просроченной задолженности по ссуде – 10 000

руб.;

- на уплату срочных процентов – 666 руб.;

- на погашение срочной задолженности по ссуде – 6 781 руб.

(20 000 – 185 – 2 368 – 666 –10 000).

Оставшуюся часть планового платежа за март в размере 3 219

руб. (10 000 руб. – 6 781 руб.) вместе с процентами за период с 16 марта

по дату внесения платежа Заемщик должен погасить до конца месяца.

Решение практического задания к билету № 16

Остаток денежных средств на счете клиента в банке 270 тыс.

руб. В банк поступили документы на оплату клиентом сделки на сумму 315 тыс.

руб. Процент за овердрафт составляет 10,5% годовых. Поступление денег на счет

клиента происходит через 10 дней после оплаты указанной сделки.

1. Рассчитайте сумму овердрафта и процентный платеж по нему.

2. Отразите данные операции в учете.

Решение.

Сумма овердрафта равна:

315 – 270 = 45 тыс. руб.

Процентный платеж по овердрафту

составит:

45 *10,5% * 10 дн. / 100% / 365 дн. =

129 руб. 45 коп.

Д 99998 «Счет для корреспонденции с пассивными счетами при

двойной записи»

К 91317 «Неиспользованные лимиты по предоставлению средств в

виде «овердрафт» и под «лимит задолженности» – 45 тыс. руб.

Д 45201 «Кредит, предоставленный при недостатке средств на

расчетном (текущем) счете («овердрафт»)

К 40702 «Счета негосударственных коммерческих организаций» –

45 тыс. руб.

Д 91317 «Неиспользованные лимиты по предоставлению средств в

виде «овердрафт» и под «лимит задолженности»

К 99998«Счет для корреспонденции с пассивными счетами при

двойной записи» – 45 тыс. руб.

Д 47427 «Требования по получению процентов»

К 70601 «Доходы» – 129 руб. 45 коп.

Решение практического задания к билету № 19

По заявлениям клиентов АКБ «Русобанк» 26.05.2008 г. выдал

чеки для расчетов по основной деятельности за товары и услуги с поставщиками:

трикотажной фабрике два чека по 100 000 руб., фотоателье №1 – один чек на сумму

100 000 руб.

1.

Объясните, в

каких случаях применяются расчеты за товары и услуги чеками.

2.

Отразите данные

операции в учете с указанием сумм по балансовым и внебалансовым счетам.

3.

Укажите сроки

действия чеков.

Решение.

Чеки используются как физическими, так и юридическими лицами,

являются платежными средствами и могут применяться при расчетах во всех

случаях, предусмотренных законодательством. Порядок и условия использования

чеков в платежном обороте регулируются частью второй ГК РФ. Чеки кредитной

организации не применяются для расчетов через подразделения расчетной сети

Банка России. Чек является разновидностью кредитных денег, эмитируемых в оборот

самими кредитными организациями. Для получения чеков предприятие предоставляет

в банк заявление за подписью уполномоченных лиц и с оттиском печати. Вместе с

чеками банк обязан выдать клиенту идентификационную карточку.

Депонирование денежных средств предприятий для расчетов

чеками:

Д 40702 «Счета негосударственных коммерческих организаций» –

трикотажная фабрика

К 40903 «Расчетные чеки» – 200 000 руб.

Д 40702 «Счета негосударственных коммерческих организаций» –

фотоателье № 1

К 40903 «Расчетные чеки» – 100 000 руб.

Расход чеков: списание с внебалансового учета бланков

расчетных чеков:

Д 99999 «Счета для корреспонденции с активными счетами при

двойной записи»

К 91207 «Бланки строгой отчетности» – 3 руб.

Чекодатель не вправе отозвать чек до истечения установленного

срока для его предъявления к оплате – в течение 10 дней, не считая дня выписки.

Решение практического задания к билету № 21

банк кредитный депозитный доход

В ЗАО «Зенитбанк» поступила комиссия от клиентов, расчетные

счета которых открыты в данном банке на 4 800 руб. за расчетно-кассовое

обслуживание. Одновременно от ОАО «Возрождение» поступила комиссия за

предоставленную ему банковскую гарантию. Сумма комиссии – 15 000 руб. Расчетный

счет ОАО «Возрождение» открыт в другом коммерческом банке.

1.

Охарактеризуйте

порядок учета и оформления комиссий.

2.

Составьте

бухгалтерские проводки, отражающие данные операции.

Решение.

Списание комиссий с расчетного счета клиентов осуществляется

мемориальным ордером на основании договоров между банком и клиентами, например,

за получение банковской гарантии должник (принципал) обязан уплатить гаранту

комиссионное вознаграждение. Сумма комиссионных за выдачу банковской гарантии

не облагается НДС.

С расчетного счета клиентов списаны суммы комиссионных:

Д 40702 «Счета негосударственных коммерческих организаций»

К 70601 «Доходы» – 4 800 руб.

Списание с внебалансового учета выданных гарантий по кредиту:

Д 91315 «Выданные гарантии и поручительства».

К 99998 «Счета для корреспонденции с пассивными счетами при

двойной записи»

Поступление на корсчет банка суммы комиссии:

Д 30102 «Корреспондентские счета кредитных организаций в

Банке России

К 70601 «Доходы» – 15 000 руб.

Решение практического задания к билету № 22

Кондитерская фабрика (остаток на расчетном счете – 29 000

руб.) 25.04.2008 г. передала в отделение банка платежные поручения на

перечисление средств поставщикам:

Сахарорафинадному заводу за сырье. Дата платежного поручения

15.04.2008 г - 28 500 руб.

Картонажной фабрике по счету № 18, за тару, подготовленную к

вывозу со склада. Дата платежного поручения 01.04.2008 г. - 8 000 руб.

1.

Как поступит банк

с поручениями? Сколько дней действительно поручение?

2.

В каких случаях

банк принимает к исполнению поручения при отсутствии средств на расчетном

счете?

3.

Составьте

бухгалтерские проводки.

4.

Укажите

назначение отдельных экземпляров платежного поручения.

Решение.

Поручение на перечисление средств сахарорафинадному заводу

банк исполнит, а поручение, составленное 01.04.2008 не имеет юридической силы и

не может быть исполнено, т.к. платежные поручения действительны 10 календарных

дней, не считая дня выписки.

При отсутствии средств на расчетном счете клиента банк обязан

принять правильно заполненное платежное поручение и поместить его в картотеку №

2 «Расчетные документы, не оплаченные в срок». Эта операция оформляется

проводкой:

Д 90902 «Расчетные документы, не оплаченные в срок»

К 99999 «Счет для корреспонденции с активными счетами при

двойной записи.

Перечисление средств сахарорафинадному заводу со счета клиента

оформляется проводкой:

Д 40502 «Счета коммерческих организаций, находящейся в

федеральной собственности»

К 30102 «Корреспондентские счета кредитных организаций в

Банке России» – 28 500 руб.

Решение практического задания к билету № 24

13 января 2007 г. ОАО «МетроБанк», рассмотрев документы,

предоставленные ООО «Алтын», принял решение о выдаче кредита в сумме

300 000 руб., по ставке простых процентов 25% годовых на срок 12 месяцев.

Проценты по кредиту уплачиваются в конце срока кредитования. В качестве

обеспечения кредита были предоставлены акции «Ростелеком» на сумму 50 000

руб. Обеспечение отнесено к II категории качества. Предлагаемая залоговая

стоимость банка – 30 000 руб. В случае неисполнения или ненадлежащего исполнения

ООО «Алтын» своих обязанностей по возврату кредита и уплате процентов за

пользование кредитом, он уплачивает банку пеню в размере 0,2% от суммы

задолженности за каждый день такого неисполнения или ненадлежащего исполнения. Первоначально

ссуда была отнесена к 1 категории качества.

По истечении срока сумма основного долга и проценты по

кредиту не были уплачены. Задолженность была погашена 12 февраля 2008 г.

1. Определите размер расчетного резерва на возможные потери

по ссудам.

2. Рассчитайте доходность банка по выданному кредиту.

3. Рассчитайте минимальный размер резерва на возможные потери

по ссудам с учетом обеспечения на 14 января 2008 г.

Решение.

Первоначально ссуда (кредит) была отнесена к I категории качества. В соответствии с

Положением ЦБ РФ № 254-П «О порядке формирования кредитными организациями

резервов на возможные потери по ссудам, по ссудной и приравненной к ней

задолженности» размер расчетного резерва на возможные потери по ссудам в

процентах от суммы основного долга по ссуде составит 0%. Сумма долга на 13

января 2008 г. рассчитывается по формуле простых процентов:

S = PV *

(1 + i * n/365),

где S –

наращенная сумма;

PV – сумма выданного кредита;

i – процентная ставка;

n – срок ссуды, в днях.

S = 300 000 * (1+ 0,25 * 364/365) = 374 794,52 руб.

Сумма процентов к уплате на 12 февраля 2008 г. рассчитывается по формуле:

I = S – PV,

где S –

наращенная сумма;

PV – сумма выданного кредита.

I= 374 794,52 – 300 000 = 74 794,52 руб.

Пеня за просроченную сумму основного долга составит:

300 000*0,002*30 = 18 000 руб.

Пеня за просроченные проценты составит:

74 794,52*0,002*30 = 4 500 руб.

Общая сумма пеней составит: 18 000 + 4 500 = 22 500 руб.

Итого, доходность банка по выданному кредиту составит:

74 794,52 + 22 500 = 97 294,52 руб.

В связи с наличием просроченной задолженности по сумме

основного долга и процентам по кредиту, категория качества ссуды, выданной

клиенту – ООО «Алтын», 16 января 2008 г. была понижена и ссуда отнесена к III категории (в соответствии с п.3.7.

Положения ЦБ РФ № 254-П обслуживание долга по ссуде не может быть признано

хорошим, если имеется единичный случай просроченных платежей по основному долгу

и (или) процентам до 180 календарных дней).

Соответственно, в связи с изменением категории качества

ссуды, расчетный резерв на возможные потери по ссудам составит:

Расчетный резерв = 300 000 * 0,21 = 63 000 руб.

При наличии обеспечения минимальный размер резерва

определяется по следующей формуле:

ki * Обi

Р = РР * (1 - ------------),

Ср

где Р – минимальный размер резерва. Резерв, формируемый

кредитной организацией, не может быть меньше минимального размера резерва;

РР – размер расчетного резерва;

ki – коэффициент (индекс) категории качества обеспечения. Для

обеспечения I категории качества ki (k1) принимается равным единице (1,0). Для

обеспечения II категории качества ki (k2) принимается равным 0,5.

Обi – стоимость обеспечения соответствующей категории

качества (за вычетом дополнительных расходов кредитной организации, связанных с

реализацией обеспечения);

Ср – величина основного долга по ссуде.

Если ki * Обi >= Ср, то Р принимается равным нулю (0).

P= 63 000*(1-(0,5 * 30 000)/300 000) = 59 850 руб.

Резерв на возможные потери по ссудам должен быть доначислен в

размере 59 850 руб.

Решение практического задания к билету № 23

Кредит сроком на 1 месяц на рынке межбанковских кредитов

стоит 5% годовых в рублях, а валюте − 3% годовых. Рубль обесценивается на

5% в месяц.

Определите, что выгоднее: рублевый кредит в размере 1 млн.

руб. под 5% годовых или долларовый кредит в размере 1 млн. руб. по курсу 26

руб. за доллар под 3% годовых в валюте.

Решение.

Если взять на месяц кредит в рублях, то через месяц плата за

кредит составит:

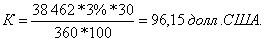

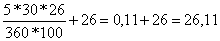

Если взять кредит в валюте на месяц в размере

С = 1 000 000 / 26 = 38 462 долл. США, то через месяц

необходимо вернуть:

Суммы возврата:

в рублях 4 166,7 + 1 000 000 = 1 004 166,7 руб.;

в долларах 96,15 + 38 462 = 38 558,15 дол.

Через месяц курс рубля к доллару составит:

руб. за долл.

руб. за долл.

Следовательно, рублевая сумма составит:

38 558,15 ´ 26,11 = 1 006 753,3 руб.

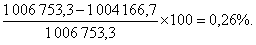

Проигрыш от долларового кредита

Решение практического задания к билету № 27

В соответствии с договором поставок расчеты между Мытищинским

машзаводом и Волжским автомобильным заводом осуществляются по аккредитивной

форме. Машзавод (покупатель) 20.03. 2008 г. обратился в Мытищинское отделение Сбербанка с заявлением на открытие за счет собственных денежных средств

покрытого аккредитива в сумме 1 500 000 руб. сроком на 15 дней. Расчеты будут

совершаться без акцепта покупателя. Мытищинское отделение Сбербанка в тот же

день направил в ЗАО «Волжбанк» уведомление об открытии аккредитива.

1.

Охарактеризуйте

аккредитивную форму расчетов (покрытого аккредитива), укажите ее преимущества,

недостатки.

2.

Установите срок

аккредитива в банке поставщика и в банке плательщика.

3.

Отразите данные

операции с покрытым аккредитивом в банке-эмитенте и в исполняющем банке.

Решение.

Аккредитив представляет собой условное денежное

обязательство, принимаемое банком – эмитентом по поручению плательщика

произвести платежи в пользу получателя средств при предъявлении последним

документов, соответствующим условиям аккредитива или предоставить полномочия

другому банку – исполняющему произвести такие платежи.

Покрытый аккредитив – аккредитив, по условиям которого

банк-эмитент предоставляет в распоряжение исполняющего банка денежные средства

в сумме открываемого аккредитива (сумму покрытия) на весь срок аккредитива для

использования в качестве выплат по аккредитиву.

Достоинством аккредитивной формы расчетов является то, что

применение ее предоставляет сторонам наибольшие гарантии взаимного исполнения

обязательств: плательщику – получение товаров, услуг, поставщику – получение

оплаты. Дополнительной гарантией для плательщика может являться условие оплаты

с акцептом уполномоченного лица.

Недостатки: для плательщика: средства отвлекаются из оборота

на весь срок его действия; поставщик в силу обстоятельств может отказаться от

его использования в полной сумме или частично; это самая дорогая форма

расчетов, она имеет весьма трудоемкий документооборот в обоих банках. Для

поставщика: определенные недостатки эта форма расчетов таит, например, при

использовании отзывного аккредитива.

Аккредитивы применяются в товарных операциях, как правило, в

междугородних и международных расчетах.

Срок действия аккредитива: 03.04. 2008.

В банке-эмитенте перевод покрытия в исполняющий банк (первый

экземпляр аккредитива) оформляется проводкой:

Д 40502 Расчетные счет Мытищинского машзавода

К 30102 «Корреспондентские счета КО в Банке России» – 1 500

000 руб.

Одновременно внебалансовый учет выставленного аккредитива

(мемориальный ордер):

Д 90907 «Выставленные аккредитивы»

К 99999 «счет для корреспонденции с активными счетами при

двойной записи» – 1 500 000 руб.

В исполняющем банке открытие покрытого аккредитива при

поступлении денежных средств и документов из банка-эмитента оформляется

проводка:

Д 30102 «Корреспондентские счета КО в Банке России»

К 40901 «Аккредитивы к оплате» – 1 500 000 руб.

Использование покрытого аккредитива и зачисление денежных

средств на счет Волжского автомобильного завода при выполнении им условий

аккредитива (на основании первого экземпляра реестра счетов) оформляется

проводкой:

Д 40901 «Аккредитивы к оплате»

К 40502 Расчетный счет Волжского автомобильного завода –

1 500 000 руб.

В банке-эмитенте списание с внебалансового учета покрытого

аккредитива на основании полученных документов из исполняющего банка об

использовании покрытого аккредитива (третий экземпляр реестра счетов) делается

проводка:

Д 99999 «счет для корреспонденции с активными счетами при

двойной записи

К 90907 «Выставленные аккредитивы» » – 1 500 000 руб.

Решение практического задания к билету № 17

На основе показателей (тыс. руб.), приведенных ниже,

постройте баланс банка.

1.

Средства

акционеров – 120 000.

2.

Прибыль к

распределению за отчетный год – 30 812.

3.

Денежные средства

– 72 709.

4.

Обязательные

резервы – 9 302.

5.

Средства

кредитных организаций в ЦБ РФ – 230 801.

6.

Ссудная и

приравненная к ней задолженность – 989 601.

7.

Средства в

кредитных организациях – 54 908.

8.

Прочие

обязательства –193 341.

9.

Фонды и прибыль,

оставленная в распоряжении –17 976 .

10.

Вклады физических

лиц –26 090.

11.

Средства кредитных

организаций – 27 749.

12.

Требования по

получению процентов – 714.

13.

Резервы на

возможные потери – 1 704.

14.

Прочие активы –

279.

15.

Выпущенные

долговые обязательства – 101 753.

16.

Основные

средства, нематериальные активы и материальные запасы – 11 372.

17.

Расходы будущих

периодов и предстоящие выплаты, влияющие на собственные средства – 5 263.

18.

Средства клиентов

(некредитных организаций) – 850 800.

19.

Обязательства по

уплате процентов – 4 724.

Баланс представить в следующей форме:

| Активы |

|

Пассивы |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Источники собственных средств |

|

|

|

|

|

|

|

|

|

|

|

| Всего активов |

|

Всего пассивов |

|

Решение.

| Активы |

|

Пассивы |

|

| Денежные средства |

72 709 |

Средства кредитных организаций |

27 749 |

| Средства кредитных организаций в ЦБ РФ |

230 801 |

Средства клиентов (некредитных организаций) |

850 800 |

| Обязательные резервы |

9 302 |

Вклады физических лиц |

26 090 |

| Средства в кредитных организациях |

54 908 |

Выпущенные долговые обязательства |

101 753 |

| Ссудная и приравненная к ней задолженность |

989 601 |

Обязательства по уплате процентов |

4 724 |

| Основные средства, нематериальные активы и материальные

запасы |

11 372 |

Прочие обязательства |

193 341 |

| Требования по получению процентов |

714 |

Резервы на возможные потери |

1 704 |

| Прочие активы |

279 |

Источники собственных средств |

|

|

|

Средства акционеров |

120 000 |

|

|

|

Расходы будущих периодов и предстоящие выплаты, влияющие

на собственные средства |

5 263

(при подсчете всего пассивов эту цифру нужно вычитать)

|

|

|

|

Фонды и прибыль, оставленная в распоряжении |

17 976 |

|

|

|

Прибыль к распределению за отчетный год |

30 812 |

| Всего активов |

1 369 686 |

Всего пассивов |

1 369 686 |

Решение практического задания к билету № 26

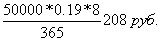

15 января физическому лицу

предоставлен овердрафт по банковской карте в размере 50 тыс. руб. Процентная

ставка за пользование овердрафтом – 19% годовых. Проценты погашаются в конце

месяца. Пеня за несвоевременное погашение процентов – в размере 2-ной

процентной ставки. Кредит отнесен к 1-ой категории качества. 25 января клиент

оплатил банковской картой покупку на сумму 40 тыс. руб. 10 февраля на карточный

счет клиента поступили денежные средства в размере 45 тыс. руб.

Какие операции должен отразить

кредитный инспектор отдела пластиковых карт в январе и феврале?

Решение.

15 января Учтен на внебалансовом

учете предоставленный овердрафт:

Д 9998 К 91309 – 50 тыс. руб.

25 января Отражен факт оплаты покупки

клиентом:

Оплата

Предоставление кредита:

Д 45509 К 40817 – 40 тыс.

Списание средств с банковской карты:

Д 40817 К 40702 – 40 тыс. руб.

Списание с внебаланса предоставленной

суммы овердрафта:

Д 91309 К 99998 – 40 тыс. руб.

31 января Начислены проценты за

пользование овердрафтом:

Д 47427 К 47501 – 416 руб.

Списание начисленных процентов на

счет просроченных процентов:

Д 45915 К 47427 – 416 руб.

2 февраля На основании решения,

принятого кредитным комитетом кредит отнесен ко второй категории качества.

Доначисление процентов за 2 дня:

Д 45915 К 47501 – 52 руб.

Списание просроченных процентов с

баланса:

Д 47501 К 45915 – 468 руб.

Отнесение просроченных процентов на

внебаланс, в связи с изменением категории качества кредита:

Д 91604 К 99999 – 468 руб.

Создание резерва в связи с изменением

категории качества кредита в размере 1%:

Д 70209 К 45515 – 500 руб.

10 февраля Поступление денежных

средств на карточный счет клиента посредством банкомата:

Д 20208 К 40717 – 45 тыс. руб.

Доначисление процентов:

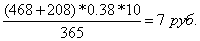

Д 91604 К 99999 – 208 руб.

Пеня за просроченные проценты:

Списание резерва на возможные потери

на счет доходов банка:

Д 45515 К 70107 – 500 руб.

Предоставление овердрафта:

Д 99998 К 91309 – 40 тыс. руб.

Списание со счета банковской карты

пеней:

Д 40817 К 70106 – 7 руб.

Списание со счета банковской карты

начисленных процентов:

Д 40817 К 70101 – 676 руб.

Списание начисленных процентов с

внебаланса:

Д 99999 К 91604 – 676 руб.

Погашение кредита с карточного счета:

Д 40817 к 45509 – 40 тыс. руб.

28 февраля Доначислить проценты за

февраль и списать их со счета банковской карты.

Решение практического задания к билету № 25

3 января 2009 г. ООО «Цезарь» представило в ЗАО КБ

«Инвестбанк» расчет на установление предприятию лимита остатка кассы и

оформление разрешения на расходование наличных денег из выручки:

Налично-денежная выручка за последние:

3 месяца* (фактическая)***84 800 тыс. руб.

Среднедневная выручка**1 346 тыс. руб.

Среднечасовая выручка** 168 тыс. руб.

Выплачено наличными деньгами за последние три месяца (кроме

расходов на заработную плату и выплаты социального характера)

(фактически)*** 670 тыс. руб.

Среднедневной расход** 11 тыс. руб.

Сроки сдачи выручки: ежедневно, на следующий день, 1 раз в

_____ дней, при образовании сверхлимитного остатка (нужное подчеркнуть)

Часы работы предприятия с 9.00 до 18.00, перерыв с 14.00 до

15.00

Время сдачи выручки: в объединенную кассу при предприятии, инкассаторам,

в кассу банка, на почту (нужное подчеркнуть) 17 час. 30 мин.

Испрашиваемая сумма лимита 170 тыс. руб.

(сто семьдесят тысяч рублей)______

(сумма прописью)

Просим разрешить расходование выручки на неотложные нужды в

размере 5 тыс. руб.______

Руководитель предприятия _________________ Сидоркин А.В.

подпись

Главный бухгалтер ________________ Копытова К.Н.

подпись

* В случае резких изменений в объеме выручки или расхода

приводятся данные за последний месяц.

** Сумма выручки (расхода), деленная на число рабочих дней

(часов) предприятия.

*** Вновь организуемые предприятия показывают ожидаемую сумму

выручки (расхода).

В периоде с 01 октября по 31 декабря прошедшего года 63

рабочих дня.

По состоянию на 03 января 2009 года в картотеке неоплаченных

в срок расчетных документов ООО «Цезарь» находились неоплаченные инкассовые

поручения налогового органа на общую сумму 25 тыс. руб.

Согласно внутреннему регламенту деятельности ЗАО КБ

«Инвестбанк» под суммой денежных средств, необходимой для нормальной работы

клиента с утра следующего рабочего дня, понимается размер среднечасовой

выручки.

Проверьте правильность составления расчета и подготовьте

предложения об установлении ООО «Цезарь» размера лимита остатка кассы и

расходования наличных денег из выручки.

Решение.

Проверяем правильность расчета среднедневной выручки:

84 800 / 63 = 1 346 тыс. руб.

Проверяем правильность расчета среднечасовой выручки:

1 346 тыс. руб. / 8 часов = 168,25 тыс. руб.

Расчет на установление предприятию лимита остатка кассы и

оформление разрешения на расходование наличных денег из выручки, поступающей в

его кассу на 2009 год, представленный ООО «Цезарь», арифметических ошибок не

содержит.

На основании требований п.2.5 Положения ЦБ РФ от 05.01.1998

г. № 14-П «О правилах организации наличного денежного обращения на территории

Российской Федерации» лимит остатка в кассе следует установить в размере

среднечасовой потребности в денежных средствах − 168 тыс. руб. На

основании требований п.2.7 Положения ЦБ РФ от 05.01.1998 № 14-П «О правилах

организации наличного денежного обращения на территории Российской Федерации» в

связи с наличием неоплаченных инкассовых поручений налогового органа на общую

сумму 25 тыс. руб. лимит расходования наличных денег на хозяйственные нужды из

выручки следует установить в размере 0 руб.