Курсовая работа: Производственно-хозяйственная и финансовая деятельность предприятия ФГУП "ВМЗ"

Введение

Выдвижение на первый план

финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов

– характерная для всех стран тенденция.

Профессиональное

управление финансами неизбежно требует глубокого анализа, позволяющего более

точно оценить неопределенности ситуации с помощью современных количественных

методов исследования. В связи с этим существенно возрастает приоритетность и

роль финансового анализа, то есть комплексного системного изучения финансового

состояния предприятия и факторов его формирования с целью оценки степени

финансовых рисков и прогнозирование уровня доходности капитала. Финансовое состояние – важнейшая

характеристика экономической деятельности предприятия. Она определяет

конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой

степени гарантированы экономические интересы самого предприятия и его партнёров

в финансовом и производственном отношении. Однако одного умения реально

оценивать финансовое состояние недостаточно для успешного функционирования

предприятия и достижения им поставленной цели.

Производственно-хозяйственная и финансовая

деятельность предприятия и его подразделений характеризуется определённой

системой взаимосвязанных показателей. Поэтому изменение отдельных показателей

изменяет и конечные технико-экономические и финансовые показатели деятельности

предприятия. Таким образом, исследование отдельных сторон деятельности

предприятия базируется на анализе системы показателей в их динамике. При этом

анализ является инструментом не только планирования и управления, но и

диагностики и контроля деятельности предприятия.

Анализ и диагностика финансово-хозяйственной

деятельности предприятия предполагает всестороннее изучение технического уровня

производства, качества и конкурентоспособности выпускаемой продукции, обеспеченности

производства материальными, трудовыми и финансовыми ресурсами и эффективности их

использования. Они основаны на системном подходе, комплексном учёте

разнообразных факторов, качественном подборе достоверной информации и являются

важной функцией управления.

Результаты

такого анализа нужны, прежде всего, собственникам, а также кредиторам,

инвесторам, поставщикам, менеджерам и налоговым службам. В данной работе проводится

финансовый анализ предприятия именно с точки зрения собственников предприятия,

то есть для внутреннего использования и оперативного управления финансами.

Во второй части данной курсовой работы будет

произведен анализ затрат на производство и реализацию продукции на ФГУП «ВМЗ». Анализ затрат на

производство и себестоимости продукции является актуальной задачей для

промышленных предприятий.

Анализ себестоимости продукции, работ и услуг

позволяет выяснить тенденции изменения данного показателя, выполнение плана по

его уровню, влияние факторов на его прирост, резервы, а также дать оценку

работы предприятия по использованию возможностей снижения себестоимости продукции.

Целью данной курсовой работы является получение

практических навыков анализа финансового состояния предприятия и анализа затрат

на производство и реализацию продукции на предприятия, а также формирование

аналитического, творческого мышления путём освоения методических основ и

приобретения практических навыков анализа и диагностики финансово-хозяйственной

деятельности.

Объектом

исследования в данной курсовой работе является ФГУП «Воронежский механический

завод», находящийся в ведении Российского авиационно-космического агентства и

является одним из производителей авиационной и космической техники. Биография

завода насчитывает 73 – летнюю историю, в ходе которой складывалось и

развивалось предприятие в системе оборонной промышленности России.

Местонахождение ФГУП «ВМЗ»: Россия, Г. Воронеж, ул. Ворошилова, 22.

Целями

деятельности предприятия являются производство продукции по следующим

основным направлениям: ТНП, Сторонняя продукция, АВИА, ЖРД и НГО.

1 Анализ финансового состояния ФГУП ВМЗ

В процессе

деятельности предприятия величина его активов и их структура постоянно

изменяются. Наиболее общее представление об имевших место изменениях в

структуре средств и их источников, а также динамике этих изменений можно

получить с помощью вертикального и горизонтального анализа отчётности, главным

образом бухгалтерского баланса (форма №1).

Анализ имущественного

положения предприятия произведём по укрупненному аналитическому балансу,

предварительно построенному на основе данных бухгалтерского баланса за два года.

Результаты анализа имущества сведём в таблицу 1.

Таблица 1. – Аналитический

баланс имущества ФГУП ВМЗ

| № |

Наименование статей

актива |

На начало года |

На конец года |

Изменение |

Темп роста, % |

| тыс. руб. |

% к итогу |

тыс. руб. |

% к итогу |

тыс. руб. |

по структуре |

|

I

|

Внеоборотные активы

|

|

|

|

|

|

|

|

| 1 |

Основные средства |

371 402 |

26,1 |

434 540 |

28,4 |

63138 |

2,2 |

117 |

| 2 |

Нематериальные активы |

6 536 |

0,5 |

0 |

0 |

-6 536 |

-0,5 |

0 |

| 3 |

Незавершенное

строительство |

136 538 |

9,6 |

140 253 |

9,2 |

+3 715 |

-0,4 |

102,7 |

| 4 |

Доходные вложения в

материальные ценности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 5 |

Долгосрочные финансовые

вложения |

31 883 |

2,2 |

31 837 |

2,1 |

-46 |

-0,2 |

99,9 |

|

Итого по разделу I:

|

546 359

|

38,4

|

606 630

|

39,6

|

60 271

|

1,2

|

111

|

|

II

|

Оборотные активы

|

|

|

|

|

|

|

|

| 1 |

Запасы |

693 110 |

48,8 |

720 013 |

47 |

+26 903 |

-1,8 |

103,9 |

| 2 |

Дебиторская задолженность

(платежи после 12 месяцев) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 3 |

Дебиторская задолженность

(платежи до 12 месяцев) |

122 084 |

8,6 |

156 270 |

10,2 |

+34 186 |

1,6 |

128 |

| 4 |

Краткосрочные

финансовые вложения |

10 250 |

0,7 |

8 814 |

0,6 |

-1 436 |

-0,1 |

86 |

| 5 |

Денежные средства |

8 450 |

0,6 |

2 681 |

0,2 |

-5 769 |

-0,4 |

31,7 |

| 6 |

НДС по приобретенным ценностям |

41 518 |

2,9 |

38 017 |

2,5 |

-3 501 |

-0,4 |

91,6 |

|

Итого по разделу II:

|

875 412

|

61,6

|

925 795

|

60,4

|

+50 383

|

-1,2

|

105,8

|

|

Валюта баланса:

|

1 421 771

|

100

|

1 532 425

|

100

|

+110 654

|

100

|

107,8

|

Из таблицы 1

видно, что по состоянию на 1 января 2004 года стоимость внеоборотных активов

равна 546 359 тыс. р., а на 1 января 2005 года их величина достигла уровня

606 630 тыс. р., что составляет 39,6% в стоимости всех активов

предприятия. Это на 11% выше, чем стоимость активов на начало отчётного периода

(на 1.01.2004 г.). При этом удельный вес внеоборотных активов в общих

активах предприятия за 2004 год возрос на 1,2%. Поэтому можно заключить, что на

ФГУП ВМЗ доля средств, вложенных в производство, за последний год снизилась,

фондоёмкость предприятия повысилась, что свидетельствует о капитализации

прибыли. Такие изменения могут быть вызваны освоением новой продукции,

созданием новых производств, обновлением оборудования, созданием или

приобретением нематериальных активов. В целях выявления основных причин

изменений в структуре внеоборотных активов рассмотрим более подробно их составляющие.

В 2004 году

величина основных средств увеличилась на 63 138 тыс. р., т.е. на 17%.

Такое изменение вызвано, в первую очередь приобретением нового оборудования и

вводом в эксплуатацию объектов незавершенного строительства. Можно также предположить

проведение переоценки стоимости имущества без изменения физического состава и

увеличение остаточной стоимости производственного оборудования в результате

применения неравномерных методов начисления амортизации. Однако отрицательная

динамика добавочного капитала свидетельствует об отсутствии мероприятий по

переоценке.

Анализ

показывает, что на 1 января 2005 года произошло увеличение средств, вложенных в

незавершенное строительство, со 136 538 до 140 253 тыс. р., т.е. на 3 715

тыс. р. Такое увеличение обусловлено возрастающими затратами предприятия на

создание новых производственных фондов, что свидетельствует о нацеленности

руководства на внедрение передовых методов производства, а также о создании

новых производств.

Необходимо

отметить также незначительное уменьшение долгосрочных финансовых вложений в

2004 году на 0,1% по сравнению с предыдущим годом, а также уменьшение их доли в

структуре активов. Из этого можно сделать вывод о тенденции развития

собственного производства, а не инвестировании в другие предприятия.

Анализ

показывает, что оборотные активы предприятия на 01.01.2005 г. увеличились

на 50 383 тыс. р. (на 5,8%) и составили 925 795 тыс. р., их удельный

вес в активах снизился и составляет 60,4%. Из этого можно заключить, что на

ФГУП ВМЗ снижается оборачиваемость активов. Рассмотрим детально изменения

основных элементов оборотных активов.

За анализируемый

период наблюдаются следующие изменения стоимости производственных запасов

предприятия:

·

за

2004 год произошло увеличение стоимости на 26 903 тыс. р. (9,3%), и одновременное

снижение удельного веса в активах – с 48,8% до 47%.

Рост стоимости

запасов вызван главным образом увеличением основных материалов, незавершенного

производства и расходов будущих периодов. Это свидетельствует о росте стоимости

материалов, вызванном инфляционными изменениями, неритмичности их поставок,

диспропорциях в сроках изготовления продукции. Уменьшение доли запасов в 2004

году говорит о замедлении темпов роста производства. Это предположение

подкрепляется данными об уменьшение суммы налога на добавленную стоимость по

приобретенным ценностям.

Удельный вес

краткосрочной дебиторской задолженности на 1.01.2005 года в активах увеличился

на 1,6% и составляет 10,2%. Это свидетельствует об увеличении доли отгруженной,

но не оплаченной продукции в структуре реализованной продукции. Данное

предположение подтверждает динамика денежных средств предприятия: их сумма на конец

года составили 31,7% суммы на начало года.

В отношении

краткосрочных финансовых вложений следует отметить снижение их доли в активах

на 0,1%, т.е. на 1 436 тыс. р. (уменьшение на 14% по сравнению с началом

года). Это изменение подтверждает предположение о нацеленности ФГУП ВМЗ на

развитие собственного производства.

Для

установления степени финансовой устойчивости предприятия необходимо провести

анализ его имущественного положения с точки зрения подверженности риску. Анализ

проводится с использованием аналитической таблицы 2.

Таблица 2. –

Анализ активов предприятия по степени риска

| Степень риска |

Группы активов |

Доля в общем объёме, % |

Изменение |

| на начало года |

на конец года |

| Минимальная |

Денежные средства;

краткосрочные финансовые вложения |

0,96 |

0,56 |

-0,4 |

| Малая |

Дебиторская задолженность

реальная по взысканию; производственные запасы (исключая залежалые); готовая

продукция и продукция, пользующаяся спросом; долгосрочные финансовые вложения |

50,18 |

51,87 |

1,69 |

| Средняя |

Затраты в незавершенном

производстве; расходы будущих периодов; налог на добавленную стоимость по

приобретенным ценностям |

17,78 |

17,21 |

-0,57 |

| Высокая |

Дебиторская

задолженность сомнительная к получению; готовая продукция и товары, не

пользующиеся спросом; залежалые запасы, неликвиды; нематериальные активы;

основные средства; незавершенное строительство; прочие внеоборотные активы |

31,08 |

30,36 |

-0,72 |

| Итого: |

100 |

100 |

- |

Анализ таблицы

2 показывает, что в структуре активов большую часть активов занимают с малой

степенью риска, причем их величина за изучаемый период неуклонно растёт. Сопоставив

полученные результаты с анализом наличия и динамики активов, можно утверждать,

что данный рост произошёл главным образом за счёт увеличения производственных

запасов и реальной к взысканию дебиторской задолженности.

Активы,

имеющие высокую степень риска, занимают около ⅓ от всего имущества

предприятия: их удельный вес колеблется от 31,08% на начало 2004 года до 30,36%

на начало 2005 года. Анализ динамики данной категории активов указывает на

тенденцию к их уменьшению, вызванному выбытием нематериальных активов и

уменьшением доли залежалых запасов.

Активы с минимальной

степенью риска занимают ничтожно малую долю в активах ФГУП ВМЗ. Это свидетельствует

об уменьшении количества денежных средств и краткосрочных финансовых вложений.

Активы со средней

степенью риска за изучаемый период имеют тенденцию к уменьшению, вызванному главным

образом снижением объёмов производства.

За

анализируемый период доля высокорисковых активов снизилась, но по-прежнему

имеет значительный удельный вес. Снизилась и доля активов со средней степенью

риска. При этом активы с малой степенью риска имеют тенденцию к росту. Таким

образом, можно заключить, что состояние активов ФГУП ВМЗ с точки зрения риска

является удовлетворительным.

В

соответствии с действующим российским законодательством предприятия могут

формировать свои активы как за счёт собственных, так и за счёт привлеченных

источников. В целях уяснения происходящих на предприятии процессов формирования

имущества, определения эффективности его финансовой политики и степени

финансовой устойчивости предприятия необходим анализ источников формирования

активов, т.е. анализ пассивов. Его проведение также необходимо для установления

обязательств фирмы, т. к. все пассивы по своей экономической сущности

являются обязательствами: перед учредителями, перед контрагентами, перед

заемщиками и кредитными организациями, перед персоналом и т.д. Анализ динамики наличия, состава

и структуры источников имущества ФГУП ВМЗ проводится в аналитической таблице 3.

Таблица 3. –

Анализ наличия, состава, структуры источников средств

| № |

Наименование статей

актива |

На начало года |

На конец года |

Изменение |

Темп роста, % |

| тыс. руб. |

% к итогу |

тыс. руб. |

% к итогу |

тыс. руб. |

по структуре |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Собственные средства

|

|

|

|

|

|

|

|

| 1 |

Уставной капитал |

667 |

0,05 |

667 |

0,04 |

0 |

0 |

100 |

| 2 |

Добавочный капитал |

592 606 |

41,68 |

586 798 |

38,29 |

-5 808 |

-3,39 |

99,02 |

| 3 |

Целевые финансирование

и поступления |

91 544 |

6,44 |

129 869 |

8,47 |

+38 325 |

2,04 |

141,87 |

| 4 |

Непокрытый убыток

прошлых лет |

168 685 |

11,86 |

189 360 |

12,36 |

+20 675 |

0,49 |

112,26 |

| 5 |

Непокрытый убыток отчетного

года |

51 685 |

3,64 |

20 675 |

1,35 |

-31 010 |

-2,29 |

- |

| 6 |

Нераспределенная прибыль

прошлого года |

х |

х |

х |

х |

х |

х |

х |

| 7 |

Нераспределенная прибыль

отчетного года |

х |

х |

х |

х |

х |

х |

х |

|

Итого по разделу III:

|

516 132

|

36,3

|

527 974

|

34,5

|

+11 842

|

-1,85

|

102,3

|

|

Заемные средства

|

|

|

|

|

|

|

|

| 1 |

Долгосрочные кредиты и

займы |

762 |

0,05 |

520 |

0,03 |

-242 |

-0,02 |

68,24 |

| 2 |

Прочие долгосрочные

обязательства |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 3 |

Краткосрочные кредиты и

займы |

196 300 |

13,8 |

245 650 |

16 |

+49 350 |

2,22 |

125,1 |

| 4 |

Кредиторская задолженность |

708 577 |

49,8 |

758 281 |

49,5 |

49 704 |

-0,36 |

107 |

| 5 |

Задолженность перед

участниками по выплате доходов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 6 |

Доходы будущих периодов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 7 |

Резервы предстоящих

расходов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Итого по разделам IV–V:

|

905 639

|

63,7

|

1 004 451

|

65,6

|

+98 812

|

1,85

|

110,9

|

|

Валюта баланса

|

1 421 771

|

100

|

1 532 425

|

100

|

+110 654

|

100

|

107,8

|

Из таблицы 3

видно, что в 2004 году величина пассивов возросла на 110 654 тыс. р., т.е.

на 7,8% по сравнению с предыдущим. Рассмотрим изменения пассивов ФГУП ВМЗ

поэлементно в разрезе их принадлежности.

На протяжении

исследуемого периода величина уставного капитала оставалась на одном уровне –

667 тыс. р. Это является основанием для предварительного вывода о превышении

стоимости чистых активов над стоимостью уставного капитала, т. к. в

противном случае величина последнего должна была быть пересмотрена [3].

В отношении

добавочного капитала необходимо отметить отрицательную динамику. За 2004 год

добавочный капитал уменьшился ещё на 5 808 тыс. р. (0,98%) и составил 38,29%

общей стоимости источников формирования имущества предприятия. Подобные

изменения добавочного капитала можно объяснить следующими причинами:

ü погашением снижения

стоимости основных производственных фондов в результате их переоценки. Однако

при сопоставлении результатов анализа активов выявлена тенденция роста их

стоимости, вследствие чего данное предположение безосновательно;

ü погашением убытка,

связанного с безвозмездной передачей активов другим организациям и физическим

лицам. Подобные факты могли иметь место, т. к. на конец 2004 года выявлено

выбытие нематериальных активов на сумму 6 536 тыс. р.;

ü погашением убытка,

выявленного по результатам работы предприятия за отчётный период.

На ФГУП ВМЗ

создание резервного капитала учредительными документами не предусмотрено, и

поэтому данного источника формирования средств у предприятия нет.

Следует

отметить, что за анализируемый период величина средств целевого финансирования возросла

в абсолютном выражении на 45 123 тыс. р., в относительном – 53,24%. При

этом их доля в пассивах на 1.01.2004 года достигла 8,47%. Данное положение

свидетельствует о приросте поступлений на предприятие средств целевого назначения

из государственных фондов и сторонних организаций.

Непокрытый

убыток предприятия по итогам 2004 года – 20 675 тыс. р., в 2004 году темп

прироста данного показателя составил 12,26%.

Как уже

отмечалось, основным источником приращения активов предприятия в течение отчётного

периода по-прежнему остаются заёмные средства. За 2004 год их величина возросла

на 98 812 тыс. р. и на 1.01.2005 г. составляют 65,55% стоимости всех

пассивов.

Наибольший

удельный вес в стоимости заемных средств занимает кредиторская задолженность –

от 49,8% на 1 января 2004 года до 49,5% на 1 января 2005 года. За 2004 год увеличение

кредиторской задолженности составило 49 704 тыс. р., при этом увеличение заёмных

средств и банковских кредитов составило 49 350 тыс. р., т.е. для погашения

требований кредиторов были задействованы заёмные средства. В данном периоде общее

привлечение краткосрочных пассивов составило 99 054 тыс. р.

Анализ

обеспеченности запасов и затрат источниками средств предполагает определение трёх

показателей обеспеченности:

П1

– излишек (+), недостаток (–) собственных оборотных средств;

П2

– излишек (+), недостаток (–) собственных и долгосрочных источников;

П3

– излишек (+), недостаток (–) общей величины источников.

Данные

показатели трансформируются в трех факторную модель вида М = (П1; П2;

П3), в которой при положительной величине показателю дается значение

«1», при отрицательной величине – «0».

На практике

модель дает четыре типа финансовой устойчивости:

М = (1; 1; 1)

– абсолютная финансовая устойчивость;

М = (0; 1; 1)

– нормальная финансовая устойчивость;

М = (0; 0; 1)

– неустойчивое финансовое состояние при возможном восстановлении платежеспособности;

М = (0; 0; 0)

– критическое финансовое состояние.

Анализ

обеспеченности запасов и затрат источниками средств проведём в аналитической

таблице 4.

Таблица 4. –

Анализ обеспеченности запасов источниками средств

| Наименование показателя |

Методика расчёта |

На начало года |

На конец года |

Изменение |

| 1. Собственный капитал

(СК) |

Итог раздела III +

строки (640+650) баланса |

516 132 |

527 974 |

11 842 |

| 2. Внеоборотные активы

(ВА) |

Итог раздела I баланса |

546 359 |

606 630 |

60 271 |

| 3. Собственный оборотный

капитал (СОС) |

СК – ВА |

-30 227 |

-78 656 |

-48 429 |

| 4. Долгосрочные кредиты

и займы (ДК) |

Итог раздела IV баланса |

762 |

520 |

-242 |

| 5. Собственный

оборотный и долгосрочный заемный капитал |

СОС + ДК |

-29 465 |

-78 136 |

-48 671 |

| 6. Краткосрочные кредиты

и займы (КК) |

Итог раздела V баланса

за минусом строк (640+650) |

904 877 |

1 003 931 |

99 054 |

| 7. Общая величина источников

средств для формирования запасов |

СОС + ДК + + КК |

875 412 |

925 795 |

50 383 |

|

8. Общая величина запасов

(Зобщ)

|

Строки (210+220) баланса |

734 628 |

758 030 |

23 402 |

|

9. Излишек (недостаток)

собственного оборотного капитала (П1)

|

СОС – Зобщ

|

-764 855 |

-836 686 |

-71 831 |

|

10. Излишек

(недостаток) собственного оборотного и долгосрочного заемного капитала (П2)

|

СОС + ДК – – Зобщ

|

-764 093 |

-836 166 |

-72 073 |

|

11. Излишек

(недостаток) общей величины источников средств (П3)

|

СОС + ДК + + КК – Зобщ

|

+140 784 |

+167 765 |

+26 981 |

| 12. Тип финансовой устойчивости |

М = (П1; П2;

П3)

|

(0,0,1) |

(0,0,1) |

Х |

Из таблицы 4 видно,

что в период 2003–2004 год ФГУП ВМЗ не располагало собственным оборотным

капиталом (СОС), что с позиции ликвидности предприятия является

неудовлетворительным. Однако с точки зрения перспектив развития подобная

ситуация должна вполне устраивать руководство, т. к. наличие обширной

материально-технической базы в удовлетворительном состоянии позволяет

наращивать объёмы заёмных средств, обеспечением которых она и будет. Иначе

говоря, ФГУП ВМЗ обладает высоким резервным заемным потенциалом.

Дальнейший

анализ показывает, что для покрытия внеоборотных активов недостаточно не только

собственных ресурсов и долгосрочных заёмных. Проще говоря, часть внеоборотных

активов обеспечивается краткосрочными привлеченными средствами, что в практике

промышленных предприятий недопустимо. Объяснением этого является тот факт, что

доля долгосрочных кредитов и займов у ФГУП ВМЗ ничтожно мала, что было отмечено

в предыдущей главе.

С учётом

краткосрочных заёмных пассивов затраты ФГУП ВМЗ покрываются полностью. При этом

излишек средств в течение исследуемого периода возрастает. Так, в 2004 году его

величина составила 26 981 тыс. р.

На основании

вышесказанного можно заключить, что финансовое состояние ФГУП ВМЗ является

неустойчивым при возможном восстановлении платежеспособности. Учитывая незначительный

размер долгосрочных привлеченных пассивов, высказанное предположение равносильно

приближению к полной финансовой устойчивости. Однако возможно иное развитие ситуации,

если кредиторы потребуют у предприятия возвратить средства в тот момент, когда

оно не сможет выплатить долг полностью.

Финансовая

устойчивость предприятия в долгосрочном плане характеризуется соотношением

собственных и заёмных средств. Однако этот показатель даёт лишь общую оценку

финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической

практике разработана система относительных показателей – финансовых коэффициентов.

Проанализируем

значения рассчитанных показателей. Коэффициент автономии (независимости)

характеризует долю собственных средств предприятия в общей сумме средств,

вложенных в имущество. Нижний предел данного показателя равен 0,5. Из таблицы

видно, что на 1.01.04 и на 1.01.05 коэффициент автономии равнялся

соответственно 0,363, 0,345. Дополняющим данный показатель является коэффициент

финансовой напряженности, отражающий удельный вес заёмных средств предприятия в

общей сумме средств, вложенных в имущество. При допустимом значении коэффициента

до 0,5 ФГУП ВМЗ в 2004 году достигла уровня 0,655, т.е. доля заёмных средств

составляет около ⅔ всех источников формирования средств предприятия. Это

свидетельствует о повышении зависимости производства от привлеченных средств и,

как сопутствующий этому итог, – о росте операционных расходов в виде выплаты

процентов по кредиту. Такое предположение подтверждает динамика показателя

«проценты к уплате» отчёта о прибылях и убытках: за 2004 год его величина

возросла с 27 545 тыс. р. до 37 186 тыс. р., т.е. на 35%.

Коэффициент финансовой

зависимости отражает, сколько заёмных средств привлекло предприятие на рубль

собственных средств. Учитывая, что на 1.01.2005 г. коэффициент финансовой

зависимости превзошёл максимально допустимое значение (оно равно 1) почти в 2

раза, очевидно, что финансовая устойчивость ФГУП ВМЗ продолжает снижаться, а

вероятность погашения всех текущих обязательств за счёт оборотных средств

уменьшается.

Коэффициент

самофинансирования даёт наиболее общую оценку финансовой устойчивости

предприятия. Его суть состоит в том, что он отражает, сколько рублей (копеек)

собственного капитала приходится на 1 рубль привлеченных источников средств.

Снижение данного показателя в динамике свидетельствует об усилении зависимости

предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении

финансовой устойчивости, и наоборот. На ФГУП ВМЗ как раз наблюдается описанная

динамика: за 2004 год значение коэффициента самофинансирования снизилось на

0,044. Иначе говоря, доля собственных средств, инвестированных в производство у

ФГУП ВМЗ неуклонно уменьшается, что снижает финансовую устойчивость предприятия.

Коэффициент

маневренности собственного капитала показывает, какая часть собственного

капитала используется для финансирования текущей деятельности, т.е. вложена в

оборотные средства, а какая часть капитализирована. Т.е. данный коэффициент характеризует

степень мобилизации использования собственного капитала. Рекомендуемое значение

коэффициента маневренности равно 0,5. Результаты деятельности ФГУП ВМЗ следующие:

коэффициент маневренности в 2003 году равен 0,149. Следовательно, для покрытия

оборотных средств ФГУП ВМЗ собственного капитала не имеет. Значения

коэффициента обеспеченности оборотных активов собственным оборотным капиталом,

который на 1.01.04 и на 1.01.05 соответственно равен 0,035 и 0,085, также

свидетельствуют о недостатке, точнее отсутствии, собственных оборотных средств.

Коэффициент

обеспеченности запасов собственным капиталом отражает долю производственных

запасов и затрат, финансируемых за счёт собственных средств. Динамика данного

показателя аналогична двум предыдущим и свидетельствует о тех же результатах

деятельности.

Коэффициент

реальных активов в имуществе предприятия характеризует производственный

потенциал предприятия, т.е. удельный вес материально-технической базы в

активах. При рекомендуемом значении не менее 0,5, за анализируемый период

данный коэффициент варьирует от 0,891 до 0,901, что подтверждает высказанное

предположение высоком резервном заёмном потенциале ФГУП ВМЗ.

Коэффициент

структуры долгосрочных вложений строится на предположении, что долгосрочные

ссуды и займы используются для финансирования основных средств и других

капитальных вложений. Этот коэффициент показывает, какая часть основных средств

и прочих внеоборотных активов профинансирована за счёт внешних источников.

Неоднократно упомянутая выше незначительная доля долгосрочных заёмных средств в

составе пассивов ФГУП ВМЗ обусловило тот факт, что значение данного

коэффициента близко к 0 в течение всего периода.

Коэффициент

долгосрочного привлечения заёмных средств показывает долю привлечения

долгосрочных кредитов и займов для финансирования активов наряду с собственным

капиталом. За анализируемый период значение данного коэффициента было близко к

0, т.е. финансирование деятельности предприятия осуществляется преимущественно

из двух источников: собственные средства и краткосрочный заёмный капитал.

Взаимодополняющим показателем коэффициента долгосрочного привлечения заёмных

средств является коэффициент финансовой независимости капитализированных источников,

отражающий удельный вес собственного капитала для финансирования активов наряду

с долгосрочными пассивами. В отечественной и зарубежной практике финансового

менеджмента утвердилось мнение, что величина данного показателя должна быть

достаточно высока. В.В. Ковалев указывает и его нижний предел – не менее

0,6. для ФГУП ВМЗ значение коэффициента финансовой независимости

капитализированных источников на конец анализируемого периода составляет 0,999

(99,9%), то есть можно утверждать о существенной независимости собственного

капитала от долгосрочных кредитов и займов.

Коэффициент

соотношения мобильных и иммобилизованных средств отражает сколько рублей

(копеек) внеоборотных активов приходится на 1 рубль оборотных средств. Рост

данного показателя свидетельствует о капитализации прибыли предприятия. В исследуемый

период со значением коэффициента соотношения мобильных и иммобилизованных

средств происходила следующая тенденция:

·

в

течение 2004 года наблюдалось снижение показателя на 0,0761.

На основе

значений приведенных выше показателей можно заключить о том, что финансовая

устойчивость ФГУП ВМЗ является неудовлетворительной, т. к. величина

собственных средств в общих активах снижается, собственные оборотные средства

отсутствуют, и как следствие возрастает зависимость предприятия от внешнего

заёмного капитала. Усугубляет положение нарастающая диспропорция оборотных и

внеоборотных активов в пользу последних.

Чистые активы

представляют собой часть активов предприятия, которая остается доступной к распределению

после расчётов со всеми кредиторами в случае ликвидации общества.

Показатель

чистых активов имеет исключительно важное значение в оценке финансового

состояния. В частности, согласно Гражданскому кодексу, если по окончании

второго и каждого последующего финансового года стоимость чистых активов

общества окажется меньше уставного капитала, общество обязано объявить и

зарегистрировать в установленном порядке уменьшение своего уставного капитала.

Если в результате такого снижения величина уставного капитала окажется ниже

установленного законодательством нижнего предела, общество подлежит ликвидации.

Рост чистых активов в динамике рассматривается как благоприятная текущая

тенденция.

Анализ чистых

активов ФГУП ВМЗ ведется в таблице 6.

Таблица 6. –

Анализ чистых активов ФГУП ВМЗ

| Наименование статей

баланса |

На начало года |

На начало года |

Изменение |

| 1. Нематериальные

активы |

6 536 |

0 |

-6 536 |

| 2. Основные средства |

371 402 |

434 540 |

63 138 |

| 3. Незавершенное

строительство |

136 538 |

140 253 |

3 715 |

| 4. Доходные вложения в

материальные ценности |

0 |

0 |

0 |

| 5. Долгосрочные и

краткосрочные финансовые вложения (без фактических затрат на выкупу

собственных акций у акционеров) |

42 133 |

40 651 |

-1 482 |

| 6. Прочие внеоборотные

активы (включая величину отложенных налоговых активов) |

0 |

0 |

0 |

| 7. Запасы |

693 110 |

720 013 |

26 903 |

| 8. НДС по приобретенным

ценностям |

41 518 |

38 017 |

-3 501 |

| 9. Дебиторская

задолженность (за исключением задолженности учредителей) по взносам в уставной

капитал |

122 084 |

156 270 |

+34 186 |

| 10. Денежные средства |

8 450 |

2 681 |

-5 769 |

| 11. Прочие оборотные

активы |

0 |

0 |

0 |

|

12. Итого активы,

принимаемые к расчёту

|

1 421 771

|

1 532 425

|

+110 654

|

| 13. Долгосрочные

обязательства по займам и кредитам |

762 |

520 |

-242 |

| 14. Прочие долгосрочные

обязательства (включая величину отложенных налоговых обязательств) |

0 |

0 |

0 |

| 15. Краткосрочные

обязательства по займам и кредитам |

196 300 |

245 650 |

+49 350 |

| 16. Кредиторская

задолженность |

708 577 |

758 281 |

+49 704 |

| 17. Задолженность

учредителям по выплате доходов |

0 |

0 |

0 |

| 18. Резервы предстоящих

расходов |

0 |

0 |

0 |

| 19. Прочие

краткосрочные обязательства |

0 |

0 |

0 |

|

20. Итого пассивы,

принимаемые к расчёту

|

905 639

|

1 004 451

|

+98 812

|

| 21. Чистые активы

(строка 12 – строка 20) |

516 132 |

527 974 |

+11 842 |

| 22. Уставной капитал |

667 |

667 |

0 |

| 23. Превышение (+),

снижение (–) чистых активов уставному капиталу (строка 21 – строка 22) |

+515 465 |

+527 307 |

+11 842 |

Из таблицы 6 видно,

что величина чистых активов в течение 2004 года уменьшилась на 56 834 тыс.

р., т.е. на 9,92% по сравнению с предшествующим периодом. За 2005 год чистые

активы достигли величины 527 307 тыс. р., что составляет 34,4% от

стоимости имущества ФГУП ВМЗ. Учитывая неизменную величину уставного капитала ФГУП

ВМЗ можно заключить, что такие изменения вызваны диспропорциями в динамике

роста активов и пассивов предприятия.

В финансовом

менеджменте и анализе финансово-хозяйственной деятельности предприятия под ликвидностью актива понимают

способность его трансформироваться в денежные средства, а степень ликвидности

определяется продолжительностью временного периода, в течение которого эта

трансформация может быть осуществлена. Чем короче период, тем выше ликвидность

данного вида активов. Говоря о ликвидности предприятия,

имеется в виду наличие у него оборотных средств в размере, теоретически

достаточном для погашения краткосрочных обязательств хотя бы и с нарушением

сроков погашения, предусмотренных контрактами.

Платежеспособность

предприятия означает возможность и способность своевременно и полностью

выполнять свои финансовые обязательства перед внутренними и внешними

партнерами, а также перед государством. Она показывает наличие у предприятия

денежных средств и их эквивалентов, достаточных для расчетов по кредиторской

задолженности, требующей немедленного погашения. Таким образом, основными

признаками платежеспособности являются:

·

наличие

в достаточном объёме средств на расчётном счете;

·

отсутствие

просроченной кредиторской задолженности.

Категории «ликвидность»

и «платежеспособность» не тождественны друг другу. Так, коэффициенты

ликвидности могут характеризовать финансовое положение как удовлетворительное,

однако по существу эта оценка может быть ошибочной, если в текущих активах

значительный удельный вес приходится на неликвиды и просроченную дебиторскую

задолженность.

Для

осуществления анализа ликвидности баланса его активы и пассивы классифицируются

по следующим признакам:

-

активы

баланса по степени убывания ликвидности;

-

пассивы

баланса по степени срочности оплаты обязательств.

Для

определения ликвидности баланса группы актива и пассива сравниваются между

собой.

Условия

абсолютной ликвидности следующие:

А1

≥ П1,

А2

≥ П2,

А3

≥ П3,

А4

£ П4.

Если любое из

неравенств имеет знак, противоположный отмеченному в оптимальном варианте, то

ликвидность баланса отличается от абсолютной.

Сравнение А1

с П1 и А1 + А2 с П2 позволяет

установить текущую ликвидность предприятия, что свидетельствует о его

платежеспособности на ближайшее время. Сравнение А3 с П3

выражает перспективную ликвидность, что является базой для прогноза

долгосрочной платежеспособности.

Анализ

ликвидности баланса проводится в аналитической таблице 7.

Таблица 7. –

Анализ ликвидности баланса ФГУП ВМЗ

| Актив |

На начало года |

На конец года |

Пассив |

На начало года |

На конец года |

Платежный излишек (+),

недостаток (–) |

| на начало года |

на конец года |

|

1. Наиболее ликвидные

активы (А1)

|

18 700 |

11 495 |

1. Наиболее срочные

обязательства (П1)

|

708 577 |

758 281 |

-689 877 |

-746 786 |

|

2. Быстро реализуемые

активы (А2)

|

122 084 |

156 270 |

2. Краткосрочные

обязательства (П2)

|

196 300 |

245 650 |

-74 216 |

-89 380 |

|

3. Медленно реализуемые

активы (А3)

|

734 628 |

758 030 |

3. Долгосрочные

обязательства (П3)

|

762 |

520 |

+733 866 |

+757 510 |

|

4. Труднореализуемые

активы (А4)

|

546 359 |

606 630 |

4. Постоянные пассивы

(П4)

|

516 132 |

527 974 |

-30 227 |

-78 656 |

| Баланс |

1 421 771 |

1 532 425 |

Баланс |

1 421 771 |

1 532 425 |

- |

- |

Из таблицы 7

следует, что в течение всего периода анализа текущая платежеспособность

предприятия низка, иначе говоря, ФГУП ВМЗ не в состоянии погасить текущие

обязательства в полном объёме за счёт денежных средств и их эквивалентов.

Подобное положение вызвано, во-первых, возрастанием непогашенной кредиторской

задолженности предприятии перед контрагентами и государством, во-вторых,

уменьшением величины денежных средств и высоколиквидных ценных бумаг. Поэтому

можно утверждать, что финансовое положение ФГУП ВМЗ ухудшилось в силу причин

взаимных неплатежей: с одной стороны – покупателей и заказчиков продукции предприятия,

приводящее к росту дебиторской задолженности, с другой стороны – самого завода,

что создало ситуацию, когда для покрытия задолженности по кредиту требуется

брать новый кредит.

Соотношение

быстрореализуемых активов и текущих обязательств, т.е. дебиторской

задолженности и краткосрочных обязательств указывает на тенденцию к росту вторых.

В течение 2004 года знак неравенства изменился на противоположный: краткосрочные

обязательства превысили быстро реализуемые активы на 74 216 тыс. р. На

1.01.2005 года данная сумма увеличилась на 15 164 тыс. р. и составила

89 380 тыс. р. такая тенденция свидетельствует о понижении ликвидности

предприятия и утрате им платежеспособности. Это положение обусловлено

неравномерными темпами роста составляющих А2 и П2.

Анализ

показателей А3 и П3, характеризующих соотношение суммы

производственных запасов с НДС и долгосрочных обязательств, свидетельствует о

благоприятной для предприятия ситуации: превышение показателя А3 над

П3 может служить основанием для вывода о возможном восстановлении

платежеспособности предприятия в долгосрочной перспективе. Однако подобное

заключение не совсем верно, в виду того, что желаемое соотношение достигнуто

прежде всего за счёт уменьшения доли долгосрочных кредитов и займов в общей их

сумме.

Сравнение

постоянных пассивов и трудно реализуемых активов показывает превышение активной

части над пассивами, что противоречит требованиям абсолютной ликвидности. В

результате для обеспечения производственной деятельности оборотными ресурсами

ФГУП ВМЗ вынуждено вновь прибегать к заёмным средствам, что снижает уровень его

ликвидности.

Проведенный

выше анализ базировался в первую очередь на сопоставлении абсолютных

стоимостных показателей, которые могут исказить реальную ситуацию на

предприятии. Для преодоления этого недостатка применяются наряду с абсолютными

показателями относительные – коэффициенты ликвидности. О степени

платежеспособности судят по соответствию показателей их нормативным значениям.

Анализ

платежеспособности предприятия проводят на основе аналитической таблицы 8.

Таблица 8. – Анализ

платежеспособности ФГУП ВМЗ

| Наименование показателя |

Методика расчёта |

Нормативное значение |

На начало года |

На конец года |

Изменение |

| 1. Коэффициент

абсолютной ликвидности |

|

0,15 – 0,2 |

0,021 |

0,011 |

-0,009 |

| 2. Коэффициент текущей

ликвидности |

|

2 – 2,5 |

0,967 |

0,922 |

-0,045 |

| 3. Коэффициент

критической ликвидности |

|

0,75 – 0,8 |

0,156 |

0,167 |

0,012 |

| 4. Коэффициент срочной

ликвидности [4] |

|

– |

0,363 |

0,35 |

-0,013 |

| 5. Коэффициент

ликвидности при мобилизации средств |

|

0,5 – 0,7 |

0,812 |

0,755 |

-0,057 |

| 6. Коэффициент

собственной платежеспособности |

|

>0,1 |

-0,033 |

-0,078 |

-0,045 |

| 7. Общий показатель

ликвидности [8] |

|

>1 |

0,372 |

0,36 |

-0,012 |

Коэффициент

абсолютной ликвидности является наиболее жестким критерием ликвидности

предприятия и показывает, какая часть краткосрочных заемных обязательств может

быть при необходимости погашена немедленно. Рекомендуемая нижняя граница

показателя, приводимая в западной литературе, – 0,2. Коэффициент абсолютной

ликвидности определяется отношением суммы денежных средств и высоколиквидных

краткосрочных финансовых вложений к краткосрочным пассивам. В 2004 году

коэффициент абсолютной ликвидности составил 0,01, уменьшившись по сравнению с

предыдущим годом на 0,009, т.е. на 47,62%. Следовательно, вероятность оплаты счётов

поставок и возврата кредитных ресурсов у ФГУП ВМЗ снижается. При этом также

необходимо отметить, что за три исследуемых года значение коэффициента абсолютной

ликвидности было намного ниже нормативного значения, что указывает на

недостаточное количество свободных денежных средств предприятия.

Коэффициент

текущей ликвидности даёт общую оценку ликвидности активов, показывая, сколько

рублей текущих активов приходится на один рубль текущих обязательств, т.е.

какую часть текущих обязательств можно погасить, мобилизовав все оборотные

средства. Нормальные ограничения для данного показателя: 2,0 – 2,5. Уровень

текущей ликвидности ФГУП ВМЗ в 2004 году равен 0,922. По этому значению можно отметить,

во-первых, несоответствие достигнутых показателей рекомендуемым литературой,

во-вторых, отрицательную тенденцию их снижения. Поэтому можно заключить, что финансовая

устойчивость предприятия снижается. Уменьшается вероятность погашения всех

текущих обязательств за счёт оборотных средств.

Коэффициент

критической ликвидности характеризует ожидаемую платежеспособность предприятия

на период, равный средней продолжительности одного оборота дебиторской

задолженности. В западной литературе приводится ориентировочное нижнее значение

показателя – 1, а в методике Сбербанка РФ ³ 0,8. За анализируемый

период значение данного показателя у ФГУП ВМЗ колеблется от 0,156 до 0,167.

Таким образом, коэффициент критической ликвидности предприятия не соответствует

нормативу, но имеет положительную тенденцию: повышается вероятность погашения

краткосрочных обязательств.

Коэффициент

срочной ликвидности показывает, на сколько высоколиквидные активы, дебиторская

задолженность и готовая продукция предприятия обеспечивают текущие его

обязательства. В отличие от показателя критической ликвидности, коэффициент

срочной ликвидности учитывает и запасы готовой продукции, которая при

необходимости легко может трансформироваться в дебиторскую задолженность. ФГУП

ВМЗ за анализируемый период достигло следующего значения данного коэффициента

0,350 в 2004 году. Существенное отличие показателя срочной ликвидности от

показателя критической ликвидности (почти в 2 раза) свидетельствует о

повышенных запасах нереализованной продукции на складах предприятия. В то же

время, значение коэффициента срочной ликвидности, меньшее 1, говорит о низкой

платежеспособности ФГУП ВМЗ.

Коэффициент

ликвидности при мобилизации средств отражает степень обеспечения текущих обязательств

стоимостью производственных запасов с НДС по приобретенным ценностям. Сущность

его заключается в том, какую часть обязательств предприятие покроет средствами,

полученными от реализации своих запасов. Рекомендуемое значение данного

показателя – от 0,5 до 0,7. Таким образом, стоимость запасов с НДС должна

составлять 50 – 70% от стоимости заёмных средств, платежи по которым наступают

в течение 12 месяцев. В случае ФГУП ВМЗ нормативное значение показателя

ликвидности при мобилизации средств превышено, однако можно выявить тенденцию к

его снижению. На начало 2004 года – 0,812, на начало 2005 года – 0,755. Т.е. в

случае наступления ситуации неплатежеспособности в 2005 году ФГУП ВМЗ за счёт

реализации запасов сможет погасить только 75,5% своих обязательств, что на 5,7%

меньше, чем годом ранее.

Коэффициент

собственной платежеспособности предприятия отражает степень покрытия текущих

обязательств собственными оборотными средствами. В виду отмеченного выше

отсутствия собственных оборотных средств у ФГУП ВМЗ, значения данного

показателя не имеют смысла.

Для

комплексной оценки ликвидности предприятия в целом следует использовать общий

показатель ликвидности. С помощью данного показателя осуществляется оценка

изменения финансовой ситуации в организации с точки зрения ликвидности. При

этом основным ограничением для коэффициента общей ликвидности является его

превышение единицы (>1). У ФГУП ВМЗ за исследуемый период данное значение не

превысило норматив и снизилось до 0,360 в 2004 году, т.е. общая

платежеспособность предприятия снижается, что выступает одним из оснований для

наступления ситуации несостоятельности (банкротства). В связи с этим необходимы

дополнительные расчёты для диагностики наступления кризисной ситуации в 2004

году.

2. Анализ затрат на производство и реализацию продукции

На результаты производственно-хозяйственной деятельности организации,

динамику выполнения планов производства оказывает влияние затраты на

производство и реализации, а так же эффективность их использования.

Основные задачи анализа использования затрат состоят в том, чтобы

наиболее точно оценить выполнение установленных заданий и выявить резервы их

снижения и экономного расходования, а так же увеличения производства продукции

и получение максимальной прибыли [7].

Финансово-хозяйственная деятельность предприятия в зависимости от

структуры затрат на производство и реализации продукции делится на материалоемкую,

фондоемкую, трудоемкую и энергоемкую.

Анализ затрат на производство проведем на основе:

·

Анализа общей суммы затрат на производство продукции;

·

Анализа затрат на рубль произведенной продукции;

·

Анализа себестоимости отдельных видов продукции;

·

Анализа накладных расходов;

·

Анализа общепроизводственных расходов;

·

Анализа общехозяйственных расходов;

·

Анализ динамики и выполнения плана себестоимости отдельных видов

продукции;

·

Анализа резервов снижения себестоимости

Себестоимость продукции – важнейший показатель

экономической эффективности ее производства, отражающий все стороны

хозяйственной деятельности и аккумулирующий результаты использования всех

производственных ресурсов. От его уровня зависят финансовые результаты деятельности

предприятия, темпы расширенного воспроизводства, финансовое состояние субъектов

хозяйствования.

Анализ себестоимости продукции, работ и услуг

позволяет выяснить тенденции изменения данного показателя, выполнение плана по

его уровню, влияние факторов на его прирост, резервы, а также дать оценку

работы предприятия по использованию возможностей снижения себестоимости продукции

[15].

Анализ себестоимости продукции обычно начинают с

изучения общей суммы затрат в целом по основным элементам (таблица 2.1).

Общая сумма затрат на производство продукции

может измениться из-за:

·

объема

производства

·

структуры

продукции

·

уровня

переменных затрат на единицу продукции

·

суммы

постоянных расходов

При изменении объема производства продукции

возрастают только переменные расходы (сдельная зарплата производственных

рабочих, прямые материальные затраты), постоянные расходы (амортизация,

арендная плата, повременная зарплата рабочих и административно-управленческого персонала)

остаются неизменными в краткосрочном периоде (при условии сохранения прежней

производственной мощности предприятия). [11]

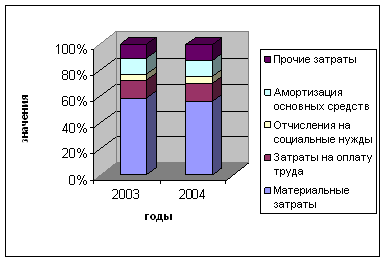

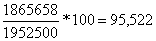

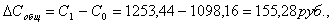

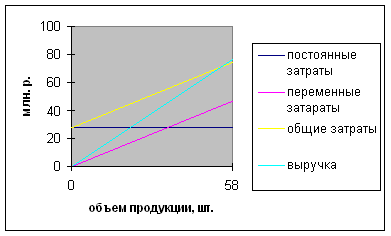

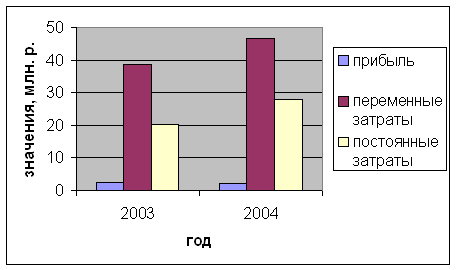

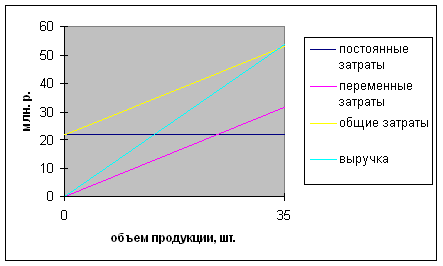

Анализ

динамики затрат на производство за 2003 год и 2004 год сведем в аналитическую

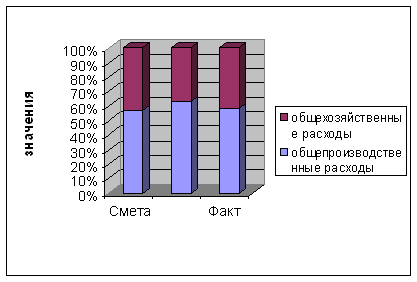

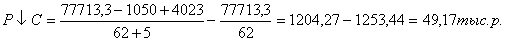

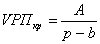

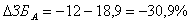

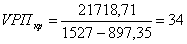

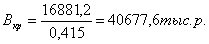

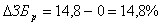

таблицу 2.1 и на ее основе построим диаграмму динамики затрат (рисунок 2.1).

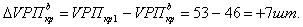

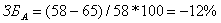

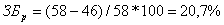

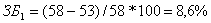

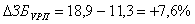

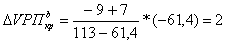

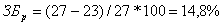

Рисунок 2.1 – Динамика затрат на производство по

элементам

Таблица 2.1 –

Анализ затрат на производство продукции

| Элементы затрат |

Предыдущий год |

Отчетный год |

Изменение (+,–) |

| тыс. р. |

в% к итогу |

тыс. р. |

в% к итогу |

тыс. р. |

темп роста, % |

по структуре |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Материальные затраты |

1098873 |

58,9 |

1190531 |

56,5 |

+91658 |

108,3 |

-2,4 |

|

В том числе:

сырье и материалы

|

402982,1 |

21,6 |

465676,6 |

22,1 |

+62694,5 |

115,6 |

+0,5 |

| покупные и

комплектующие |

595144,9 |

31,9 |

627925,9 |

29,8 |

+32781 |

105,5 |

-2,1 |

| топливо |

35447,5 |

1,9 |

29499,88 |

1,4 |

-5947,63 |

83,2 |

-0,5 |

| энергия |

22387,9 |

1,2 |

23178,47 |

1,1 |

+790,58 |

103,5 |

-0,1 |

| работы и услуги

производственного хар-ра, выполняемые сторонними организациями |

42910,13 |

2,3 |

44249,81 |

2,1 |

+1339,68 |

103,1 |

-0,2 |

| Затраты на оплату труда |

248132,5 |

13,3 |

292891,6 |

13,9 |

+44759,1 |

118, |

+0,6 |

| Отчисления на

социальные нужды |

87685,93 |

4,7 |

107463,8 |

5,1 |

+19777,91 |

122,6 |

+0,4 |

| Амортизация основных

средств |

231341,6 |

12,4 |

254963,2 |

12,1 |

+23621,6 |

110,2 |

-0,3 |

| Прочие затраты |

199625,4 |

10,7 |

261284,6 |

12,4 |

+61659,2 |

130,9 |

+1,7 |

| Полная себестоимость |

1865658 |

100 |

2107134 |

100 |

+241476 |

112,9 |

- |

Как видно из таблицы 2.1 затраты на производство

по сравнению с предыдущим годом увеличились на 241476 тыс. р. или на 12,9%. Это

произошло как из-за увеличения объема выпускаемой продукции, так и из-за

увеличения цен на сырье, материалы, комплектующие, повышения заработной платы.

Рассмотрим более подробно изменения в структуре

затрат. Материальные затраты увеличились на 91658 тыс. р. или на 8,3%, но в то

же время произошло их незначительное снижение в самой структуре затрат на 2,4%.

Чтобы сделать выводы необходимо проанализировать динамику составляющих материальных

затрат. Затраты на сырье и материалы увеличились на 62694,5 тыс. р. и произошло

небольшое увеличение их в структуре – на 0,5%. Затраты на покупные и

комплектующие увеличились на 5,5% или на 32781 тыс. р., но также произошло их

изменение в структуре, они снизились на 2,1%. Таким образом, можно сделать

вывод, что поставщики подняли слишком высоко цена на покупные и комплектующие и

поэтому руководству пришлось принять меры по снижению потребности в них. Так же

произошло незначительное снижение удельного веса затрат на топливо и энергию на

0,5% и 0,1% соответственно. За анализируемый период произошло увеличение затрат

на заработную плату и соответственно на отчисления на социальные нужды.

Заработная плата увеличилась на 18% или на 44759,1 тыс. р., а также увеличился

ее удельный вес в составе затрат на 0,6%. Это может свидетельствовать об

увеличении тарифных ставок, надбавок, премий, а также, возможно, об увеличении

рабочего персонала. Хотелось бы также отметить, что удельный вес зарплаты

увеличивается и в том случае, если сокращается доля комплектующих деталей, что

свидетельствует о снижении уровня кооперации и специализации предприятия, что в

свою очередь является негативной тенденцией. Произошло снижение удельного веса

амортизации с 12,4% до 12,1%, что может свидетельствовать о снижении

технического уровня предприятия, а это является отрицательным фактором. Таким

образом, рост затрат произошел по всем элементам, но также изменилась несколько

и их структура

Затраты на рубль произведенной продукции – очень

важный обобщающий показатель, характеризующий уровень издержкоемкости продукции

в целом по предприятию. Во-первых, он универсален, поскольку может наглядно рассчитываться

в любой отрасли производства, а во-вторых, наглядно показывает прямую связь

между себестоимостью и прибылью.

Исчисляется

данный показатель отношением общей суммы затрат на производство и реализацию

продукции к стоимости произведенной продукции в действующих ценах. Если его

уровень ниже единицы, производство продукции является рентабельным, при уровне

выше единицы – убыточным.

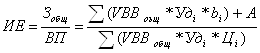

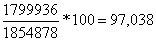

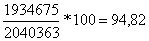

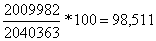

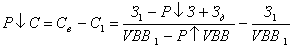

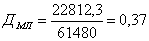

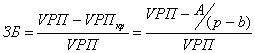

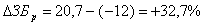

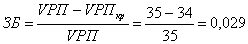

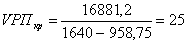

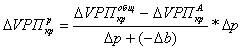

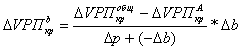

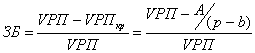

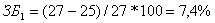

Установим факторы

изменения показателя затрат на рубль произведенной продукции (рисунок 2.2) для

чего используется следующая факторная модель:

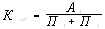

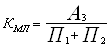

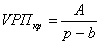

(2.1)

(2.1)

где ИЕ – издержкоемкость

продукции;

Зобщ – общая

сумма затрат на производство продукции;

ВП – стоимость валового

производства продукции;

V ВВ – объем производства

продукции;

bi – уровень переменных

расходов на единицу продукции;

А – сумма постоянных

расходов на весь выпуск продукции;

Ц – отпускная цена

продукции [15].

Влияние перечисленных

факторов на изменение затрат на рубль продукции рассчитывается способом цепной

подстановки.

Рисунок 2.2 –

Структурно-логическая модель факторного анализа затрат на рубль продукции [15]

Таблица 2.2 – расчет

влияния факторов на изменение суммы затрат на рубль произведенной продукции

| Затраты на рубль продукции |

Расчет |

Факторы |

| Объем производства |

Структура производства |

Уровень переменных затрат |

Сумма постоянных затрат |

Отпускные цены на продукцию |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

ИЕ0

|

|

t0

|

t0

|

t0

|

t0

|

t0

|

|

ИЕусл.1

|

|

t1

|

t0

|

t0

|

t0

|

t0

|

|

ИЕусл.2

|

|

t1

|

t1

|

t0

|

t0

|

t0

|

|

ИЕусл.3

|

|

t1

|

t1

|

t1

|

t0

|

t0

|

|

ИЕусл.4

|

|

t1

|

t1

|

t1

|

t1

|

t0

|

|

ИЕ1

|

|

t1

|

t1

|

t1

|

t1

|

t1

|

|

в том числе

|

+1,486 |

-2,218 |

+3,691 |

+4,759 |

-11,671 |

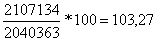

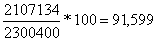

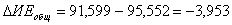

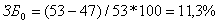

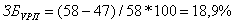

Аналитические

расчеты, приведенные в таблице 2.2, показывают, что размер затрат продукции

уменьшились за счет изменения следующих факторов:

·

изменение

объема производства 97,038–95,552=+1,486 коп.

·

изменение

структура производства 94,82–97,038=-2,218 коп.

·

уровня

переменных затрат 98,511–94,82= +3,691 коп.

·

размера

постоянных затрат 103,27–98,511=+4,759 коп.

·

изменение

цен на продукцию 91,599–103,27=-11,67 коп.

Рост уровня

постоянных и переменных затрат может быть обусловлен двумя факторами: с одной

стороны, повышением ресурсоемкости производства, а с другой – увеличением

стоимости потребленных ресурсов. Из таблице 2.2 также видно, что

издержкоемкость продукции высокая, это показатель приближается к единице, а

значит производство продукции является низко рентабельным. Но в 2004 году наблюдается

снижение издержкоемкости, а, следовательно, и повышение рентабельности

производства продукции.

Для более

глубокого изучения причин изменения себестоимости анализируют отчетные

калькуляции по отдельным изделиям, сравнивают фактический уровень затрат на

единицу продукции с плановым и данными прошлых периодов.

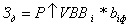

Влияние

факторов на изменение уровня себестоимости единицы продукции изучают с помощью

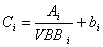

факторной модели:

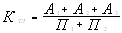

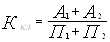

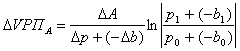

, (2.2)

, (2.2)

где Ci - себестоимость единицы i-го вида продукции;

Аi – сумма постоянных

затрат, отнесенная на i-ый вид продукции;

bi – сумма переменных

затрат на единицу i-го вида продукции;

VВПi – объем выпуска i-го вида продукции в

штуках.

Таблица 2.3 –

исходные данные для факторного анализа себестоимости куттера ВК125

| Показатель |

Значение показателя |

Изменение |

|

t1

|

t0

|

| Объем выпуска

продукции, шт. |

55 |

62 |

+7 |

| Сумма постоянных

затрат, тыс. р. |

20271,9 |

27828,08 |

+7556,18 |

| Сумма переменных затрат

на одно изделие, тыс. р. |

729,58 |

804,6 |

+75,02 |

| Себестоимость одного

изделия, тыс. р. |

1098,16 |

1253,44 |

+155,28 |

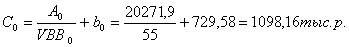

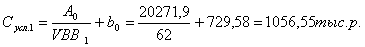

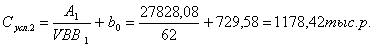

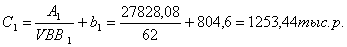

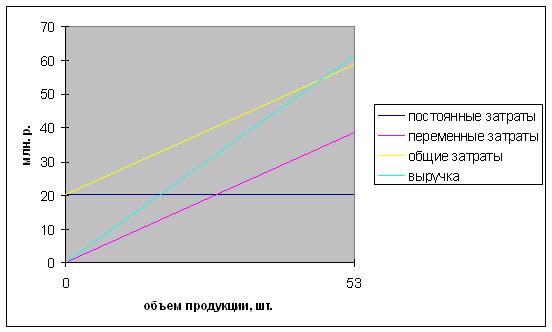

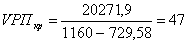

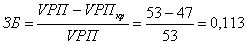

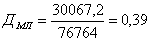

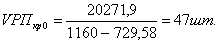

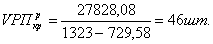

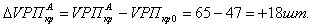

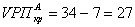

Используя

факторную модель (формула 2.2) и данные таблицы 2.3, произведем расчет влияния

факторов на изменение себестоимости куттера ВК125 методом цепной подстановки:

;

;

;

;

;

;

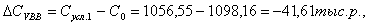

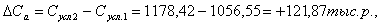

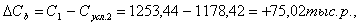

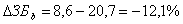

Общее

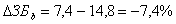

изменение себестоимости единицы продукции составляет:

в том числе

за счет:

·

объема

производства продукции

·

суммы

постоянных затрат

·

суммы

удельных переменных затрат

Проверку

осуществим с помощью балансовой увязки:

1253,44–1098,16=

-41,61+121,87+75,02

155,28=155,28

Таким

образом, себестоимость куттера ВК125 с 2003 года на 2004 год увеличилась на

155,28 тыс. р. Причем за счет увеличения объема производства на 7 шт.

себестоимость уменьшилась на 41,61 тыс. р., за счет увеличения суммы постоянных

затрат на 7556,18 тыс. р. она увеличилась на 121,87 тыс. р., а за счет

увеличения переменных затрат, себестоимость увеличилась на 75,02 тыс. р. Но

поскольку темпы изменения постоянных и переменных затрат выше, чем темпы

изменения объемов производства, то в целом произошло увеличение себестоимости

на 155,28 тыс. р.

После этого

необходимо более детально изучить себестоимость продукции по каждой статье

затрат и проанализируем динамику затрат за 2003 год и 2004 год (таблица 2.4).

Приведенные

данные показывают рост по всем статьям затрат и в особенности по материальным

затратам на 41,65

тыс. р., заработной

плате производственного персонала на 26,05 тыс. р. и рост общепроизводственных расходов на 81,77 тыс. р. Также можно

отметить, что наибольший удельный вес в структуре себестоимости занимают прямые

материальные затраты (55,51%) и общепроизводственные расходы (29,87%)

Таблица 2.4 –

Анализ затрат производства по калькуляционным статьям на Куттер ВК – 125

| Калькуляционные статьи

затрат |

Затраты на изделие,

тыс. р.

|

|

Структура затрат, % |

| 2003 год |

2004 год |

Изменение

(+,–)

|

2003 год |

2004 год |

Изменение |

|

|

|

(+,–) |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

| Сырье и материалы |

235,0 |

239,5 |

+4.5 |

21.40 |

19.11 |

-2.29 |

| Покупные комплектующие

изделия, полуфабрикаты и услуги кооп. предприятий. |

382,1 |

416,9 |

+34.8 |

34.79 |

33.26 |

-1.53 |

| Транспортно-заготовительные

расходы |

37,03 |

39,38 |

+2.35 |

3.37 |

3.14 |

-0.23 |

| Итого материальных

затрат |

654,13 |

695,78 |

+41.65 |

59.57 |

55.51 |

-4.06 |

| Расходы на оплату труда |

58,9 |

84,95 |

+26.05 |

5.41 |

6.78 |

+1.37 |

| Отчисление на

социальное страхование |

16,55 |

23,87 |

+7.32 |

1.51 |

1.90 |

+0.40 |

| Спецоснастка |

6,81 |

9,83 |

+3.02 |

0.62 |

0.78 |

+0.16 |

| Общепроизводственные расходы |

292,63 |

374,4 |

+81.77 |

26.65 |

29.87 |

+3.22 |

| Общезаводские расходы |

34,07 |

24,57 |

-9.5 |

3.10 |

1.96 |

-1.14 |

| Потери от брака |

5,32 |

6,07 |

+0.75 |

0.48 |

0.48 |

- |

| Прочие производственные

расходы |

21,05 |

24,02 |

+2.97 |

1.92 |

1.92 |

- |

| Внепроизводственные расходы |

8,72 |

9,95 |

+1.23 |

0.79 |

0.79 |

- |

| Полная себестоимость |

1098,16 |

1253,44 |

+155.28 |

100 |

100 |

- |

| Прибыль |

60,1 |

69,56 |

+9,46 |

- |

- |

- |

| Оптовая цена |

1160,0 |

1323,0 |

+163 |

- |

- |

- |

|

|

|

|

|

|

|

|

|

Проведем

также анализ еще по одному виду изделия: станции управления блоком превенторов

СУЗ. 21.060.

Таблица 2.5 –

Исходные данные для факторного анализа себестоимости станции управления

СУЗ.21.060.

| Показатель |

Значение показателя |

Изменение |

|

t1

|

t0

|

| Объем выпуска

продукции, шт. |

39 |

28 |

-11 |

| Сумма постоянных

затрат, тыс. р. |

21718,71 |

16881,2 |

– 4837,51 |

| Сумма переменных затрат

на одно изделие, тыс. р. |

897,35 |

958,75 |

+61,4 |

| Себестоимость одного

изделия, тыс. р. |

1454,24 |

1561,65 |

+107,41 |

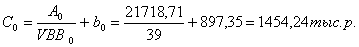

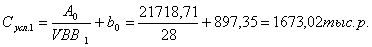

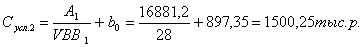

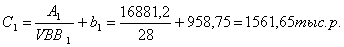

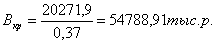

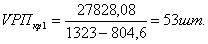

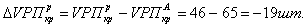

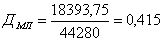

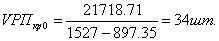

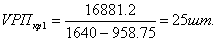

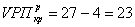

Используя

факторную модель (формула 2.2) и данные таблицы 2.5, произведем расчет влияния

факторов на изменение себестоимости станции управления СУЗ 21.060. методом

цепной подстановки:

;

;

;

;

;

;

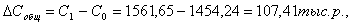

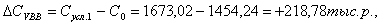

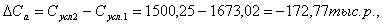

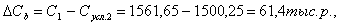

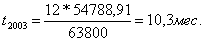

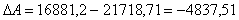

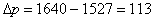

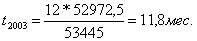

Общее

изменение себестоимости единицы продукции составляет:

в том числе

за счет:

·

объема

производства продукции

·

суммы

постоянных затрат

·

суммы

удельных переменных затрат

Проверку

осуществим с помощью балансовой увязки:

1561,95–1454,24=218,78–172,77+61,4

107,41=107,41

Таким образом

себестоимость станции управление блоком превенторов СУЗ 21.060. с 2003 года на

2004 год увеличилась на 107,41 тыс. р. Причем за счет уменьшения объема

производства на 11 шт. себестоимость увеличилась на 218,78 тыс. р., за счет

уменьшения суммы постоянных затрат на 4837,51 тыс. р. она уменьшилась на 172,77

тыс. р., а за счет увеличения переменных затрат на, себестоимость увеличилась

на 61,4 тыс. р. Но поскольку темпы изменения постоянных затрат ниже, чем темпы

изменения объемов производства и переменных затрат, то в целом произошло

увеличение себестоимости на 107,41 тыс. р.

После этого

необходимо более детально изучить себестоимость продукции по каждой статье

затрат и проанализируем динамику затрат за 2003 год и 2004 год (таблица 2.6).

Приведенные

данные показывают рост по всем статьям затрат и в особенности по материальным

затратам на 54,3

тыс. р. и

общепроизводственным расходам на 89,47 тыс. р., а также снижение внепроизводственных расходов

на 56,68

тыс. р.

Также наблюдаются изменения в структуре. Увеличился удельный вес сырья и

материалов (1,65%), транспортно-заготовительных расходов (0,02%), цеховых

расходов (3,81%) и общезаводских расходов (0,32%).

Таблица 2.6 –

Анализ затрат производства по калькуляционным статьям на станцию управления СУЗ

21.060.

| Калькуляционные статьи

затрат |

Затраты на изделие,

тыс. р. |

|

Структура затрат, % |

| 2003 год |

2004 год |

Изменение

(+,–)

|

2003 год |

2004 год |

Изменение |

|

|

|

(+,–) |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

| Сырье и материалы |

172.5 |

211.1 |

+38.6 |

11.86 |

13.52 |

+1.65 |

| Покупные комплектующие

изделия, полуфабрикаты и услуги кооп. предприятий. |

541.6 |

556.3 |

+14.7 |

37.24 |

35.62 |

-1.63 |

| Транспортно-заготовительные

расходы |

10.25 |

11.35 |

+1.1 |

0.70 |

0.73 |

+0.02 |

| Итого материальных

затрат |

724.45 |

778.75 |

+54.3 |

49.82 |

49.86 |

+0.04 |

| Расходы на оплату труда |

135 |

140.5 |

+5.5 |

9.28 |

9.00 |

-0.29 |

| Отчисление на

социальное страхование |

37.9 |

39.5 |

+1.6 |

2.61 |

2.53 |

-0.08 |

| Общепроизводственные расходы |

404.1 |

493.57 |

+89.47 |

27.79 |

31.60 |

+3.81 |

| Общезаводские расходы |

43.27 |

51.5 |

+8.23 |

2.98 |

3.30 |

+0.32 |

| Потери от брака |

6.85 |

7.27 |

+0.42 |

0.47 |

0.47 |

-0.01 |

| Прочие производственные

расходы |

27.73 |

30.01 |

+2.28 |

1.91 |

1.92 |

+0.01 |

| Внепроизводственные расходы |

77.23 |

20.55 |

-56.68 |

5.31 |

1.32 |

-4.00 |

| Полная себестоимость |

1454.24 |

1561.95 |

+107.71 |

100.00 |

100.00 |

- |

| Прибыль |

72,72 |

78,1 |

+5,38 |

- |

- |

- |

| Оптовая цена |

1527 |

1640 |

+113 |

- |

- |

- |

|

|

|

|

|

|

|

|

|

Важным этапом

внутрихозяйственного анализа является оценка соблюдения сметы по накладным

расходам – общепроизводственным и общехозяйственным. В состав первых включаются

расходы по содержанию и эксплуатации оборудования, являющиеся

условно-переменными. Остальная часть общепроизводственных расходов относится к

условно-постоянным. В связи с этим смета цеховых расходов в части затрат,

связанных с РСЭО, пересчитывается на фактический выпуск продукции [6].

Анализ

общезаводских и общецеховых расходов на промышленных предприятиях требует особого

внимания, которые весьма значительны из-за больших затрат на содержание цехов и

общезаводских обслуживающих подразделений.

В процессе

анализа соблюдения сметы затрат необходимо с помощью определенных методов и

процедур выявить отклонение накладных расходов от сметных значений и влияние на

это двух факторов – уровня затрат на отдельные изделия и объема продукции. При

этом надо также исследовать изменение этих расходов на рубль выпущенной продукции

[9].

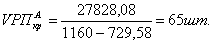

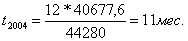

Данные

таблицы 2.7 показывают, что в результате несоблюдения сметы расходов на

обслуживание производства и управление себестоимость продукции увеличилась на 212066,6 тыс. р., в том

числе за счет повышения сметных значений по цеховым расходам – на 133388,7 тыс.

р. Устранение причин их перерасхода позволит снизить затраты на рубль продукции

на 6,2 коп.

В ходе

дальнейшего исследования необходимо выяснить причины перерасхода по

общепроизводственным и общехозяйственным расходам, для чего следует выявить

отклонения по каждой статье [9].

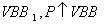

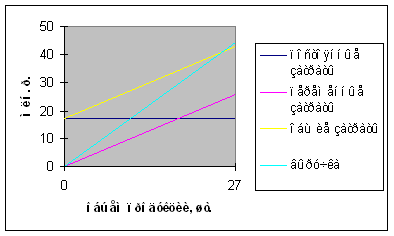

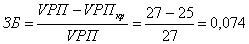

На основе

данных таблицы 2.7 построим диаграмму, показывающая отклонение

общехозяйственных а общепроизводственных расходов.

Таблица 2.7 –

Анализ накладных расходов

| Показатели |

По смете |

По смете в пересчете на

фактический выпуск |

Фактически |

Отклонение от сметы |

| Всего |

В том числе за счет

изменения |

| Уровня расходов на

отдельные изделия |

Объема продукции |

| Общепроизводственные

расходы |

302112,9 |

395406,3 |

435501,6 |

+133388,7 |

+40095,3 |

+93293,4 |

| Общехозяйственные

расходы |

232394,6 |

232394,6 |

311072,5 |

+78677,9 |

+78677,9 |

- |

| Итого накладных

расходов на обслуживание производства и управления |

534507,5 |

627800,9 |

746574,1 |

+212066,6 |

+118773,2 |

+93293,4 |

| Объем выпущенной

продукции в оптовых ценах |

2 565 636 |

2 762 324 |

2 762 324 |

+196688,0 |

- |

- |

| Накладные расходы на

рубль продукции, коп. |

20,8 |

22,7 |

27,03 |

+6,2 |

+4,3 |

+1,9 |

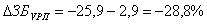

Рисунок 2.3 –

Общехозяйственные и общепроизводственные расходы

По данным

таблицы 2.8, наибольший удельный вес в структуре цеховых расходов занимают

затраты на содержание и эксплуатацию оборудования, зданий, сооружений,

инвентаря и их ремонт. Доля этих статей в общепроизводственных расходах – более

80%. Наибольшее превышение сметы на 104358,59 тыс. р. произошло за счет сверхплановых

затрат на содержание основных средств общепроизводственного назначения.

Значительно

увеличились расходы на содержание аппарата управления и прочего цехового

персонала, общий перерасход составил 16544,63 тыс. р. Кроме того, превышение

сметы произошло по затратам на охрану труда на 14849,43 тыс. р. Таким образом,

общий резерв снижения цеховых расходов составляет 138764,01 тыс. р.

На основании

таблицы 2.8 построим диаграмму отклонения общепроизводственных расходов по

статьям от плана (рисунок 2.4).

Таблица 2.8 –

Оценка соблюдения сметы и структуры общепроизводственных расходов

| Статья расходов |

По смете |

Фактически |

Отклонение (+,–) |

| сумма, тыс. р. |

уд. вес, % |

сумма, тыс. р. |

уд. вес, % |

сумма, тыс. р. |

уд. вес, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

| Содержание аппарата

управления цеха |

15709,87 |

5,2 |

21775,08 |

5 |

+6065,21 |

-0,2 |

| Содержание прочего

цехового персонала |

3021,13 |

1 |

13500,55 |

3,1 |

+10479,42 |

+2,1 |

| Содержание и

эксплуатация оборудования, зданий, сооружений и инвентаря |

179152,95 |

59,3 |

283511,54 |

65,1 |

+104358,59 |

+5,8 |

| Амортизация

оборудования, зданий, сооружений, инвентаря |

7552,82 |

2,5 |

2177,51 |

0.5 |

-5375,31 |

-2 |

| Ремонт оборудования,

зданий, сооружений и инвентаря |

67975,40 |

22,5 |

70986,76 |

16.3 |

+3011,36 |

-6,2 |

| Охрана труда |

28700,73 |

9,5 |

43550,16 |

10 |

+14849,43 |

+0,5 |

| Прочие расходы |

- |

- |

|

- |

- |

- |

| Итого |

302112,9 |

100 |

435501,6 |

100 |

+133388,7 |

- |

| Расходы, пересчитанные

на фактический выпуск |

395406,3 |

- |

435501,6 |

- |

+40095,3 |

- |

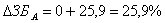

Рисунок 2.4 –

Диаграмма отклонения общепроизводственные расходов от плана

Необходимо

отметить, что в номенклатуре этих расходов отсутствуют статьи непроизводительных

затрат, связанных с потерями от простоев, недостачами и порчей материальных

ценностей в цехах, что снижает контрольные и аналитические возможности

информации об общепроизводственных расходах. Для углубленного анализа важно

провести оценку соблюдения сметы по местам возникновения этих расходов – цехам

основного производства. Также необходимо учитывать и то обстоятельство, что

цеховые расходы включают в себя и затраты подразделений вспомогательного