Курсовая работа: Амортизация основных средств

Содержание

Введение

1 Амортизация основных средств и

амортизационная политика предприятия

1.1 Износ основных средств: понятие,

признаки, виды (физический и моральный)

1.2 Особенности

амортизации основных производственных фондов, ее связи с износом

1.3 Процесс амортизации

основных фондов: норма амортизационных отчислений; сумма амортизации за год,

месяц, оборот; амортизационные отчисления в себестоимости продукции

1.4 Фонд амортизационных отчислений:

условия формирования и использования, процесс кругооборота

1.5 Ускоренная амортизация. Условия и

порядок ее использования

1.6 Основные методы

амортизационной политики предприятия. Способы расчета амортизационных

отчислений при данных методах, их преимущества и недостатки

1.7 Условия использования

показателей стоимости основных средств: первоначальная, восстановительная,

остаточная, ликвидационная

2. Расчетная часть

2.1. Производственные мощности

предприятия

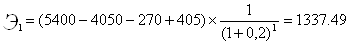

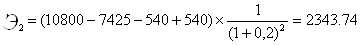

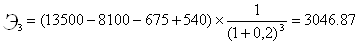

2.2 Инвестиционная

деятельность предприятия

2.3 Валовый

доход, издержки предприятия, прибыль

Заключение

Список литературы

Введение

Среди проблем, выдвинутых

практикой перехода к рыночной экономике, особую актуальность приобретает оценка

основных средств и их отражение в бухгалтерском балансе, а так же методы

начисления амортизации.

В современных условиях у

предприятия возрастает необходимость активнее использовать бухгалтерский учёт,

что бы контролировать и совершенствовать свою работу.

Учёт занимает одно из

главных мест в системе управления. Он отражает процессы производства и

распределения, характеризует финансовое состояние предприятия, служит основой

для планирования его деятельности.

Особое место в системе

бухгалтерского учёта занимают вопросы, связанные с состоянием основных фондов.

Это объясняется тем, что они в своей совокупности образуют

производственно-техническую базу и определяют производственную деятельность

предприятия.

Кругооборот основных

фондов включает 3 фазы: износ, амортизация и возмещение. Износ и амортизация

происходят в процессе производительного использования основных средств, а

возмещение – в результате их создания и восстановления. По мере использования

средства труда изнашиваются физически, ухудшаются их технические свойства.

Наступает так называемый физический износ, в результате чего средства труда

утрачивают способность участвовать в изготовлении продукции. Иными словами,

уменьшается их потребительная стоимость.

В условиях рыночных

отношений эффективность использования основных средств и производственных

мощностей перерастают в сложную экономическую проблему. Так, нарушение

экономических связей между производителями, структурная перестройка в

промышленности, и ряд других причин привели к резкому спаду натуральных объёмов

выпускаемой продукции практически во всех отраслях промышленности и, как

следствие, к снижению загрузки имеющихся основных средств и производственных

мощностей. Кроме того, в последние годы наметилась устойчивая тенденция к

увеличению изношенности производственного аппарата в связи с отсутствием или

недостаточным вводом новых мощностей, не компенсирующих выбывшие основные

средства.

Проблема повышения

эффективности использования основных фондов и производственных мощностей

предприятия занимает центральное место в период перехода России к рыночным

отношениям. Имея ясное представление о роли каждого элемента основных фондов в

производственном процессе, физическом и моральном их износе, факторах, влияющих

на использование основных фондов, можно выявить методы, направления, при помощи

которых повышается эффективность использования основных фондов и

производственных мощностей предприятия, обеспечивающая снижение издержек

производства и рост производительности труда.

Цель данной работы

включают в себя изучение видов износа основных средств производства,

особенностей амортизации, её методов, а также исследование процесса

кругооборота средств при создании фонда амортизационных отчислений.

Задачи: описание

документов, на основании которых предприятие определяет расчёт амортизационных

отчислений и формирует амортизационную политику. Проанализировать конкретных

методов амортизации и условий их применения, а также отыскание наиболее

оптимальных путей проведения амортизационной политики предприятия.

Учёт амортизации основных

средств является важной составной частью учёта основных средств. Поэтому знание

экономического содержания, назначения и способов начисления амортизации

необходимы как для работников бухгалтерии, руководителей предприятия, так и для

работников финансовых и экономических отделов предприятия.

1 Амортизация основных средств и

амортизационная политика предприятия

1.1 Износ основных средств: понятие, признаки, виды (физический и моральный)

Износ - это постепенная утрата основными средствами своей

потребительной стоимости. Различают моральный и физический износ[12].

Экономическая сущность износа

основных фондов заключается в постепенной утрате ими своей стоимости с

соответствующим перенесением этой стоимости на вновь созданный продукт.

Падение основных фондов (основного

капитала) в цене в течение определенного периода времени имеет две

принципиально отличные друг от друга причины. Они могут либо физически

изнашиваться ввиду использования, либо морально устаревать вне зависимости от

использования. В первом случае говорят о физическом износе основных фондов, во

втором - о моральном износе.

Физический износ - это утрата основными средствами своей потребительской

стоимости в результате изнашивания деталей, воздействия естественных природных

факторов и агрессивных сред. Физический износ может быть двух видов: продуктивный

и непродуктивный. Продуктивный физический износ - потеря стоимости в

процессе эксплуатации, непродуктивный износ характерен для

основных средств, находящихся на консервации вследствие естественных процессов

старения. [12]

Физическому (материальному) износу основные фонды

подвергаются как в процессе их использования, так и при бездействии. В

последнем случае физический износ основных фондов заключается в потере ими

свойств под влиянием окружающей среды (в частности, атмосферных условий), а также

в результате внутренних процессов, происходящих в строении материала, из

которого они изготовлены.

Устранимый физический износ предполагает, что затраты на

ремонт меньше, чем добавленная при этом стоимость. Неустранимый физический

износ рассчитывается, когда затраты на исправление дефекта превосходят

стоимость, которая при этом будет добавлена.

На размеры физического износа основных фондов в процессе их

эксплуатации влияют следующие факторы:

1) степень загрузки основных фондов

в производственном процессе;

2) качество основных фондов;

3) особенности технологического

процесса;

4) качество ухода за основными

фондами;

5) квалификация и отношение рабочих

к основным фондам.

Процент физического износа

оцениваемых основных фондов можно определить на основании «Единых норм

амортизационных отчислений на полное восстановление основных фондов в

Российской Федерации», утвержденных постановлением Совмина СССР 22 октября 1990

года №1072. Этот метод определения физического износа можно назвать нормативным

методом. При отклонении от нормальных условий эксплуатации объекта

(землетрясение, пожар, наводнение) используются поправочные коэффициенты,

определяемые экспертным путем.

Для характеристики физического

износа используют ряд показателей.

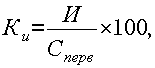

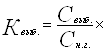

Коэффициент физического износа вычисляют по формуле:

(1)

(1)

где И – сумма износа, начисленная за весь

период эксплуатации;

Сперв – первоначальная (восстановительная) стоимость объекта

основных средств.

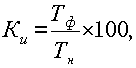

Для объектов, срок службы которых ниже нормативного,

коэффициент износа может быть рассчитан по формуле:

(2)

(2)

где Тф – фактический срок службы

данного объекта;

Тн – нормативный срок службы данного объекта.

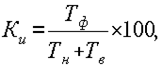

Для объектов, срок службы которых превысил нормативный,

коэффициент износа находят по формуле:

(3)

(3)

где Тф – фактический срок службы данного

объекта;

Тн – нормативный срок службы данного объекта;

Тв – возможный остаточный срок службы данного объекта сверх

фактически достигнутого.

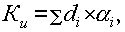

Коэффициент физического износа зданий и сооружений может быть

определен по формуле:

(4)

(4)

где di – удельный вес i-го

конструктивного элемента в стоимости объекта;

i –

процент износа i-го конструктивного элемента.

Второй вид износа определяют как моральный. Его сущность

заключается в том, что средства труда обесцениваются, утрачивают стоимость до

окончания срока физической службы.

Моральный износ выгоден обществу в целом, так как ведет к

снижению издержек производства, но не выгоден отдельным лицам, поместившим

капитал в основные средства с целью получения прибыли от сдачи их в аренду.

Моральный износ - это утрата стоимости вследствие снижения стоимости

воспроизводства аналогичных объектов основных средств, обусловленных

совершенствованием технологии и организации производственного процесса. Существует

два вида морального износа:

·

основные средства

обесцениваются, так как аналогичные основные средства производятся с меньшими

затратами и становятся дешевле;

·

в результате

научно-технического прогресса появляется более современное и более

производительное оборудование.

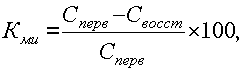

Относительная величина морального износа первого вида может

быть рассчитана по формуле:

(5)

(5)

где Сперв – первоначальная стоимость средств

труда;

Свосст – восстановительная стоимость средств труда.

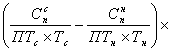

Моральный износ второго вида можно установить, определив

восстановительную стоимость по формуле:

=

= -

-

, (6)

, (6)

где  и

и  – соответственно первоначальная

стоимость старой и новой машины;

– соответственно первоначальная

стоимость старой и новой машины;

и

и  – соответственно годовая

производительность старой и новой машин

– соответственно годовая

производительность старой и новой машин

и

и  – соответственно срок полезного

использования старой и новой машины, лет;

– соответственно срок полезного

использования старой и новой машины, лет;

– оставшийся срок полезного

использования старой машины, лет.

– оставшийся срок полезного

использования старой машины, лет.

Моральный (функциональный) износ, как и физический, может

быть устраняемым и неустранимым. К устранимому функциональному износу

относят, например, восстановление встроенных шкафов, счетчиков водяных и

газовых, сантехнического оборудования. Критерием устранимости износа является

сравнение затрат на ремонт с величиной дополнительно полученной стоимости. Если

дополнительно полученная стоимость превышает затраты на восстановление, то

функциональный износ считается устранимым. К неустранимому моральному

износу относится уменьшение стоимости объекта из-за факторов, связанных с

качественными характеристиками. Причем может быть как излишек, так и недостаток

качественных характеристик. Величина неустранимого морального износа

определяется путем капитализации потерь.

Иногда отдельно выделяют так называемый экономический

(внешний) износ. Износ внешнего воздействия - это снижение стоимости

объекта вследствие негативного влияния внешней среды, экономических или

политических факторов. Причины внешнего износа - общий упадок района, в котором

находится объект, действия Правительства РФ или местной администрации в области

налогообложения, страхования и пр., изменения на рынках занятости, отдыха,

образования и т.д.

Если физический и в определенной степени моральный износ

можно устранить путем реконструкции или модернизации объекта, то износ внешнего

воздействия в большинстве случаев неустраним.

Способом измерения износа внешнего воздействия является

анализ спаренных продаж, когда на рынке продаются два сопоставимых объекта,

один из которых имеет признаки внешнего износа, другой - нет. Разница в ценах

позволит сделать вывод о величине износа внешнего воздействия. Другой

способ измерения износа внешнего воздействия состоит в сравнении доходов от

арендной платы двух объектов, один из которых не подвергается негативному

внешнему воздействию. Капитализация потерь дохода от сравнения этих двух

объектов будет характеризовать величину износа внешнего воздействия.

Капитализация осуществляется, как правило, с использованием валового

мультипликатора.

Весьма существенным в последние годы является моральный износ

основных фондов вследствие развития новых типов машин. Например, значительное

падение цен на компьютерное оборудование обусловлено постоянным ростом качества

новых моделей, и компьютер, купленный всего несколько лет назад, сегодня может

быть практически обесценен. В таких случаях говорят, что оборудование морально

устарело.

Процесс обновления основных фондов должен быть ориентирован

на ввод станков и оборудования, имеющего качественно (в 1,5-3 раза) лучшие

технико-экономические параметры по сравнению с выбывающим оборудованием.

Поскольку нельзя привести к сопоставимому виду разнородные

технико-экономические параметры различных видов станков и оборудования, то

необходим показатель в стоимостной форме. [12]

В большинстве случаев падение основных фондов в цене вызвано

сочетанием обоих факторов - физического и морального износа.

1.2 Особенности амортизации основных производственных фондов,

ее связь с износом

Амортизация основных фондов представляет собой процесс

возмещения в денежной форме стоимости основных фондов по мере их износа путем

перенесения этой стоимости на создаваемый продукт. Сумма износа основных

фондов, включаемая в стоимость готового продукта, выпущенного с их помощью,

называется амортизационными отчислениями. На практике оказывается невозможным точно

рассчитать периодическую амортизацию элементов основных фондов, так как не

существует методов, позволяющих определить какая часть здания, машины и т.п.

«использована» в этот период. Как правило, на практике применяется тот или иной

метод амортизации. Чаще всего используются следующие два метода:

1) Износ основных фондов может начисляться по времени их

использования.

2) Износ рассчитывается по объему выполненной работы.

Второй метод часто находит отношение к транспортным средствам

или горнодобывающему оборудованию.

Самый простой способ осуществления амортизационных отчислений

- это делать равномерные отчисления (списания), то есть проводить отчисления по

единой норме по отношению к первоначальной стоимости основных фондов на

протяжении всего периода их использования. Такой способ, называемый методом

линейной амортизации, предполагает, что объект функционирует с одинаковой

отдачей в течение всего периода эксплуатации. Стоит отметить, что в настоящее

время действуют утвержденные Правительством РФ нормы амортизационных

отчислений, которые дифференцированы по группам и видам основных средств.

Для применения метода линейной амортизации необходимо знать

балансовую (первоначальную или восстановительную) стоимость оборудования, срок

его службы, а также вероятную ликвидационную стоимость.

На практике суммы износа рассчитывают одним из двух способов:

1)

На предприятиях

малого бизнеса с незначительным количеством инвентарных объектов бухгалтерия

составляет ежемесячную ведомость начисления износа по объектам основных фондов,

числящимся на начало месяца, нормативный срок службы которых еще не истек.

Сумму износа определяют, умножая первоначальную стоимость объектов на месячные

нормы амортизации.

2)

Способ более

распространен, и суть его состоит в том, что месячный размер суммы износа,

начисленной в прошлом месяце, корректируют (увеличивают, уменьшают) по

установленным нормам в связи с изменениями (поступлением, выбытием) основных

фондов за прошлый месяц, а также в связи с истечением нормативных сроков службы

машин, оборудования и транспортных средств. Таким образом, к сумме износа,

начисленной в прошлом месяце, прибавляют сумму износа основных фондов, которые

вновь поступили на предприятие в прошлом месяце, и уменьшают ее на сумму износа

основных фондов, выбывших в прошлом месяце и нормативный срок службы которых

истек. В этом случае износ рассчитывают ежемесячно в разработочной таблице

журнально-ордерной формы счетоводства. [11]

Норма амортизационных отчислений (НА) представляет собой

установленный годовой процент возмещения (погашения) стоимости основных фондов:

НА = [(ФБ-ФЛ)/(ФБ*ТСЛ)]*100 (7)

Сумма амортизации по каждому объекту основных фондов может

быть рассчитана по формуле: А = ФБ*НА (8)

Стоит отметить, что в соответствии с постановлением

Правительства РФ «Об использовании механизма ускоренной амортизации и

переоценке основных фондов» предприятия всех организационно-правовых форм могут

применять механизм ускоренного исчисления амортизации (износа) активной части

основных средств при определенных условиях, причем годовая норма

амортизационных отчислений увеличивается не более чем в два раза. Ускоренная

амортизация в большом размере должна быть согласована с финансовыми органами

РФ. Решение о применении механизма ускоренной амортизации предприятием следует

довести до налоговой инспекции в месячный срок. Исключение составляют машины,

оборудование и транспортные средства сроком службы до трех лет, а также

автомобильный транспорт, износ которого начисляют по нормам, определяемым в

процентах от стоимости автомашины, отнесенной к 1000 км фактического пробега.

На эти объекты метод ускоренного расчета износа не распространяется.

Предприятия могут применять этот метод в отношении основных

средств, используемых для увеличения выпуска вычислительной техники, материалов

новых прогрессивных видов, приборов и оборудования, расширения экспорта

продукции в случаях, когда ими в массовом порядке заменяют изношенную и

морально устаревшую технику новой более производительной при согласовании этого

вопроса с Минэкономики России. Кроме того, малым предприятиям Постановлением

Совета Министров РСФСР «О мерах по поддержке и развитию малых предприятий в

РСФСР» от 18 июля 1991 г. №406 (п. 7) разрешено в первый год эксплуатации

списывать дополнительно в качестве амортизационных отчислении до 50%

первоначальной стоимости основных средств со сроком службы свыше трех лет, а

также проводить ускоренную амортизацию активной части производственных средств.

Если деятельность малого предприятия прекращается до истечения одного года, то

сумма дополнительно начисленного износа подлежит восстановлению за счет

увеличения балансовой прибыли предприятия. [8, 9]

Принимая также во внимание, что новые объекты основных

фондов, как правило, используются более эффективно, чем старые, могут

применяться нелинейные методы амортизации, предполагающие более высокую норму

отчислений в первые годы эксплуатации оборудования с последующим ее снижением.

Амортизация, исчисленная нелинейным способом, снижает

объявленную к налогообложению прибыль и соответственно размер уплачиваемого

налога в первые годы использования объекта, что в большей степени соответствует

принципу хозяйственной осмотрительности. При этом общая сумма налога, который

уплачивается в связи с данным объектом, не изменяется, но так как больший налог

уплачивается позже, улучшаются денежные потоки фирмы.

Чаще всего используются два нелинейных метода амортизации:

1)

метод «суммы

лет»; 2) метод «снижающегося остатка».

При использовании метода «снижающегося остатка» для каждого

года берется фиксированная норма амортизационных отчислений от остатка

стоимости объекта, то есть балансовой стоимости за вычетом общей суммы износа.

Чаще всего применяют метод «двойного снижающего остатка», где

норма амортизационных отчислений принимается равной удвоенной ставке отчислений

по сравнению с методом линейной амортизации.

Так как остаточная стоимость при использовании метода

снижающегося остатка никогда не будет равной нулю, обычно к концу экономической

жизни объекта списывают оставшуюся стоимость до нуля (или до ликвидационной

стоимости).

Как только остаточная стоимость какого-либо объекта основных

фондов доходит до нуля (до ликвидационной стоимости), он «исчезает» из баланса,

хотя еще может продолжать использоваться.

Экономически обоснованные нормы амортизационных отчислений

имеют очень большое значение. Они позволяют обеспечить как полное возмещение

стоимости выбывающих из эксплуатации основных фондов, так и установить

подлинную себестоимость продукции, составным элементом которой выступают

амортизационные отчисления.

С точки зрения коммерческого расчета одинаково плохо как

занижение норм амортизационных отчислений (так как это приведет к недостатку

ресурсов для воспроизводства основных фондов), так и их необоснованное

завышение, вызывающее искусственное удорожание продукции, а значит, снижение

рентабельности производства.

За счет амортизационных отчислений предприятия создают

амортизационный фонд, который предназначен обеспечивать полное восстановление

основных фондов.

Помимо полного восстановления изношенной части основных

фондов на предприятиях применяется система поддержания основных фондов в

рабочем состоянии, основанная на проведении обслуживания и ремонтов. Источником

финансирования расходов на техническое обслуживание, текущий и капитальный

ремонт является единый ремонтный фонд. Он образуется за счет специальных

отчислений, которые рассчитывают по установленным нормативам, а впоследствии

относят на себестоимость продукции.

Расчет норматива годовых затрат на техническое обслуживание и

ремонт основных фондов (Нр) производят по формуле:

Нр = (Зто+Зрем)/(Фб*Тсл), (9)

где Зто - затраты на

техобслуживание за срок службы; Зрем - затраты на ремонт (текущий, средний и

капитальный) за срок службы.

Общество, естественно,

заинтересовано в ускорении оборота основных фондов, так как чем меньше время

одного обращения (оборота), тем больше их совершают основные фонды с

соответствующим приростом продукции.

Как следует из кругооборота

стоимости основных средств, начисленные амортизационные отчисления через фонд

производственного развития используются на полное восстановление основных

фондов. Происходит оно в форме капитальных вложений, с помощью которых не

только завершается кругооборот авансированной ранее стоимости, но и

осуществляется дополнительное инвестирование средств в связи с расширением производства

и совершенствованием его материально-технической базы. Расширенное же

воспроизводство не может быть обеспечено только за счет амортизационных

отчислений; для этой цели привлекаются различные средства. [8,9]

1.3 Процесс амортизации основных фондов: норма

амортизационных отчислений; сумма амортизации за год, месяц, оборот;

амортизационные отчисления в себестоимости продукции

Под амортизацией понимается процесс перенесения стоимости

основных фондов на создаваемую продукцию. Осуществляется этот процесс путем

включения части стоимости основных фондов в себестоимость произведенной

продукции (работы). После реализации продукции предприятие получает эту сумму

средств, которую использует в дальнейшем для приобретения или строительства новых

основных фондов. Порядок начисления и использования амортизационных отчислений

в народном хозяйстве устанавливается правительством.

Различают сумму амортизации и норму амортизации. Сумма

амортизационных отчислений за определенный период времени ( год, квартал,

месяц) представляет собой денежную величину износа основных фондов. Сумма

амортизационных отчислений, накопленная к концу срока службы основных фондов,

должна быть достаточной для полного их восстановления (приобретения или

строительства).

[7,10]

Начисление амортизации по ближайшему полному месяцу. По

приобретенному 15 числа любого месяца или ранее объекту амортизации начисляется

полностью за этот месяц. По объекту, приобретенному позднее 15 числа любого

месяц, амортизация за этот месяц не начисляется.

Начисление амортизации по ближайшему полному году. По

приобретенному в первой половине финансового года объекту основных средств

начисляется полная сумма годовой амортизации. Если же объект был приобретен во

второй половин года, то за этот год амортизация по нему не начисляется. В

случае реализации объекта во второй половине финансового года амортизация по

нему начисляется полностью за год. Наоборот, если объект был реализован в

первой половине года, то амортизация по нему не начисляется.

Отражение 1 / 2 суммы годовых амортизационных отчислений по

всем основным средствам, приобретенным или реализованным на протяжении года. В

данном случае точный срок не играет роли. Как при приобретении, так и при

реализации объекта основных средств отражается половина годовой суммы

амортизационных отчислений.

Величина амортизационных отчислений определяется исходя из

норм амортизации. Норма амортизации - это установленный размер амортизационных

отчислений на полное восстановление за определенный период времени по конкретному

виду основных фондов, выраженный в процентах к их балансовой стоимости.

Норма амортизации дифференцирована по отдельным видам и

группам основных фондов. Для металлорежущего оборудования массой свыше 10т.

применяется коэффициент 0,8, а массой свыше 100т. - коэффициент 0,6. По станкам

металлорежущем с ручным управлением применяются коэффициенты: по станкам

классов точности Н,П - 1,3; по прецизионным станкам класса точности А, В, С -

2,0; по станкам металлорежущим с ЧПУ, в том числе обрабатывающим центрам,

автоматам и полуавтоматам без ЧПУ - 1,5. Основным показателем, предопределяющим

норму амортизации, является срок службы основных фондов. Он зависит от срока

физической долговечности основных фондов, от морального износа действующих

основных фондов, от наличия в народном хозяйстве возможности обеспечить замену

устаревшего оборудования. [10]

Норма амортизации определяется по формуле:

На = (Фп – Фл)/ (Тсл * Фп), (10)

где На - годовая норма амортизации, %; Фп - первоначальная

(балансовая) стоимость основных фондов, руб.; Фл - ликвидационная стоимость

основных фондов, руб.; Тсл - нормативный срок службы основных фондов, лет.

Амортизируются не только средства труда (основные фонды), но

и нематериальные активы. К ним относят: права пользования земельными участками,

природными ресурсами, патенты, лицензии, ноу-хау, программные продукты,

монопольные права и привилегии, торговые знаки, торговые марки и др.

Амортизация по нематериальным активам исчисляется ежемесячно по нормам,

установленным самим предприятием.

Имущество предприятий, подлежащее амортизации объединяется в

четыре категории:

Здания, сооружения и их структурные компоненты,

Легковой автотранспорт, легкий грузовой автотранспорт,

конторское оборудование и мебель, компьютерная техника, информационные системы

и системы обработки данных.

Технологическое, энергетическое, транспортное и иное

оборудование и материальные активы, не включенные в первую и вторую категории.

Нематериальные активы.

Годовые нормы амортизации составляют: для первой категории -

5%, для второй категории - 25%, для третьей категории - 15%, а для четвертой

категории амортизационные отчисления осуществляются равными долями в течении

срока существования соответствующих нематериальных активов. Если невозможно

определить срок использования нематериального актива, то срок амортизации

устанавливается в 10 лет.

В целях создания экономических условий для активного

обновления основных фондов и ускорения научно-технического прогресса признано

целесообразным применение ускоренной амортизации активной части (машин,

оборудования и транспортных средств), т.е. полное перенесение балансовой

стоимости этих фондов на создаваемую продукцию в более короткие сроки, чем это

предусмотрено в нормах амортизационных отчислений. Ускоренная амортизация может

производиться в отношении основных фондов, используемых для увеличения выпуска

средств вычислительной техники, новых прогрессивных видов материалов, приборов

и оборудования, расширение экспорта продукции.

В случае списания основных фондов до полного перенесения их

балансовой стоимости на себестоимость выпускаемой продукции недоначисленные

амортизационные отчисления возмещаются за счет прибыли, остающейся в

распоряжении предприятия. Эти денежные средства используются в таком же

порядке, как и амортизационные отчисления. [5]

Амортизационные отчисления являются одним из элементов

текущих издержек производства и подлежат включению в себестоимость продукции

(работ, услуг) на основании п. 9 Положения о составе затрат. Износ отражает

старение действующих фондов, а амортизация представляет собой накопление

денежных средств на замену основных фондов путем включения аммортизационных

отчислений в издержки производства (обращения) .

Действующими нормативными актами предусмотрено несколько

механизмов начисления амортизации на полное восстановление основных

производственных фондов: 1) по утвержденным нормам; 2) ускоренным методом; 3) с

применением понижающих коэффициентов; 4) индексированием амортизационных

исчислений.

Кроме того, начисление износа и амортизации в ряде случаев

производится по разному составу основных фондов. Так, в соответствии с

Положением о порядке начисления амортизационных отчислений по основным фондам в

народном хозяйстве износ основных фондов определяется и учитывается по всем

видам основных фондов за исключением некоторых предусмотренных.

Следовательно, износ и амортизация представляют

самостоятельные экономические категории, различные как по составу, так и по

величине. Тем не менее во многих нормативных актах между износом и амортизацией

не делается различий, что порождает возможность двойственного толкования нормы

и приводит к ошибкам при налогообложении.

НМА. Понятие нематериальных активов было введено Положением о

бухучете и отчетности в РФ от 20 марта 1992 г. №10, в котором впервые

раскрывалось понятие НМА как учетных объектов, а также устанавливались условия

и порядок их учета и списания.

Впоследствии, согласно Положению о составе затрат, износ по

нематериальным активам разрешено было включать в себестоимость продукции

(работ, услуг) , причем пункт о нематериальных активах Положения о составе

затрат почти дословно повторял то, что говорилось в Положении о бухгалтерском

учете и отчетности.

В дальнейшем, в связи с совершенствованием бухучета и

приближением его к “западным” стандартам, понятие НМА изменилось, и в настоящее

время, согласно п. 48 Положения о бухучете и отчетности в РФ от 26 декабря 1994

г. № 170, они представляют собой “права, используемые в течение длительного

периода (свыше одного года в хозяйственной деятельности и приносящие доход, …

Кроме того, к НМА относятся права пользования земельными участками, природными

ресурсами и организационные расходы”.Постановлением Правительства РФ от 1 июня

1995 г. “661, было изменено также и Положение о составе затрат. Подпункт,

рассматривающий амортизацию НМА: “2. В себестоимость продукции (работ, услуг)

включаются…ц) амортизация НМА, используемых в процессе осуществления уставной

деятельности, по нормам амортизационных отчислений, рассчитанным организацией,

исходя из первоначальной стоимости и срока их полезного использования (но не

более срока деятельности организации). По НМА, по которым невозможно определить

срок полезного использования, нормы амортизационных отчислений устанавливаются

в расчете на десять лет (но не более срока деятельности предприятия) ” . Как

видно из вышеуказанного подпункта, для включения в себестоимость продукции

износа по нематериальным активам необходимо выполнить ряд нормативных

требований. [10]

1.4 Фонд

амортизационных отчислений: условия формирования и использования, процесс

кругооборота

Амортизационные отчисления - денежное выражение амортизации

основных фондов, включаемой в себестоимость выпускаемой продукции с целью

инвестирования. Нормы амортизационных отчислений устанавливаются в процентах от

балансовой стоимости основных фондов. Амортизация начисляется ежемесячно, при

этом амортизацию по выбывшим объектам прекращают начислять, начиная с первого

числа следующего месяца, а по вновь вводимым начинают начислять с первого числа

следующего месяца. Начисление амортизации осуществляется на объекты основных

средств, находящиеся в ремонте, простое, незаконченные или не оформленные

актами приемки, но фактически находящиеся в эксплуатации. Накопление и

расходование амортизационных отчислений в бухгалтерском учете отдельно не отражаются.

амортизационных отчислений расходуются на финансирование капитальных вложений и

долгосрочные финансовые вложения. Амортизационные отчисления направляются на

полное и на частичное восстановление, т.е. на капитальный ремонт основных

фондов. Амортизационные отчисления на полное восстановление должны покрывать не

только физический, но и моральный износ основных фондов, поскольку технически

устаревшие объекты становятся экономически невыгодными для эксплуатации, хотя

физически они еще пригодны.

Механизм формирования и использования амортизационных

отчислений, будучи важным звеном общей системы воспроизводства основных фондов,

одновременно является инструментом реализации государственной структурной

политики в области производственных инвестиций. Достижение структурных сдвигов

осуществляется прежде всего через нормы амортизации. Начисленные

амортизационные отчисления через фонд производственного развития используются

на полное восстановление основных фондов. Происходит оно в форме капитальных вложений,

с помощью которых не только завершается кругооборот авансированной ранее

стоимости, но и осуществляется дополнительное инвестирование средств в связи с

расширением производства и совершенствованием его материально-технической базы.

Расширенное воспроизводство не может быть обеспечено только за счет

амортизационных отчислений, поскольку они предназначены главным образом на

простое воспроизводство. Поэтому в значительной части капитальные вложения

обеспечиваются из национального дохода, причем в капитальные затраты

реинвестируются прежде всего собственные финансовые ресурсы предприятия; сюда

направляется также акционерный и паевой капитал, мобилизуемый на финансовом

рынке, привлекаются кредитные ресурсы, а в особых случаях, специально

оговоренных в решениях правительства – бюджетные ассигнования и средства

внебюджетных фондов. В составе собственных финансовых ресурсов предприятия,

используемых на капитальные вложения, важное место занимает прибыль. В

последнее время наблюдается тенденция увеличения абсолютного размера и доли

прибыли в источниках финансирования капитальных вложений. Эту тенденцию

необходимо развивать, так как ее прогрессивность заключается в том, что

источники воспроизводства основных фондов непосредственно увязываются с

результатами производственной деятельности. В итоге усиливается материальная

заинтересованность предприятий в достижении лучших результатов производства,

так как именно от них зависит своевременность и полнота формирования финансовых

источников капитальных затрат. Наряду с прибылью для финансирования капитальных

вложений используются также средства, мобилизуемые в самом строительстве

(прибыль и экономия по строительно-монтажным работам, выполняемым хозяйственным

способом, мобилизация внутренних ресурсов и др.), доходы от реализации

выбывшего имущества, средства фондов социального развития и жилищного

строительства.

[1,3]

Оборотные средства предприятия представляют собой

экономическую категорию, в которой переплетается множество теоретических и

практических аспектов. Среди них весьма важным является вопрос о сущности,

значении и основах организации оборотных средств.

Оборотные фонды — это предметы труда и некоторые элементы

средств труда, которые обслуживают один производственный цикл, полностью в нем

потребляются и целиком переносят свою стоимость на изготовляемую продукцию.

К оборотным фондам относят предметы труда — сырье, материалы,

топливо и другие материальные ресурсы, находящиеся на предприятии с момента

поступления их от поставщика до момента получения из них (или при помощи их)

готовой продукции. Оборотными фондами считают также запасные части для ремонта

оборудования, малоценные (до установленной стоимости за единицу) и

быстроизнашивающиеся (служащие меньше одного года независимо от их стоимости)

инструменты, приспособления и инвентарь.

Оборотные фонды постоянно находятся в сфере производства

материальных ценностей и прямо или косвенно образуют вещественное содержание

готовой продукции. В состав оборотных фондов входят и невещественные элементы в

виде расходов будущих периодов.

В процессе производственной деятельности каждое предприятие

располагает фондами обращения, обслуживающими сферу обращения. К фондам

обращения относятся: готовая продукция на складах (в емкостях) предприятий в

процессе ожидания отгрузки, продукция отгруженная, но еще не доставленная

потребителям или не оплаченная ими, а также денежные средства предприятия,

находящиеся на его расчетном счете в банке, и средства в расчетах. [2,3]

Поскольку оборотные фонды полностью потребляются за один

производственный цикл, то их стоимость целиком входит в стоимость готовой

продукции, образуя вместе с амортизационными отчислениями старую (перенесенную)

стоимость, к которой в ходе производства присоединяется также вновь созданная

стоимость.

В процессе производства оборотные фонды (предметы труда)

превращаются в фонды обращения, т.е. в готовую продукцию, которая затем

принимает денежную форму. Преобладающая часть денежной выручки предприятия

вновь расходуется на покупку предметов труда и оплату труда работников, и процесс

повторяется.

В своем движении оборотные средства проходят последовательно

три стадии: денежную, производительную и товарную.

Кругооборот фондов предприятий начинается с авансирования

стоимости в денежной форме на приобретение сырья, материалов, топлива и других

средств производства — первая стадия кругооборота. В результате денежные

средства принимают форму производственных запасов, выражая переход из сферы

обращения в сферу производства. Стоимость при этом не расходуется, а

авансируется, так как после завершения кругооборота она возвращается.

Завершением первой стадии прерывается товарное обращение, но не кругооборот.

Кругооборот фондов предприятий может совершаться только при

наличии определенной авансированной стоимости в денежной форме. В теории и практике

эта стоимость приняла название оборотных средств.

Оборотные средства выступают, прежде всего, как стоимостная

категория: на практике они не являются материальными ценностями, ибо из них

нельзя производить готовую продукцию. Являясь стоимостью в денежной форме,

оборотные средства уже в процессе кругооборота принимают форму производственных

запасов, незавершенного производства, готовой продукции. Оборотные средства не

расходуются, не затрачиваются, не потребляются, а авансируются (отличительная

черта оборотных средств) с тем, чтобы возвратиться после одного кругооборота и

вступить в другой. Оборотные фонды непосредственно участвуют в создании новой

стоимости, а оборотные средства - косвенно, через оборотные фонды. В процессе

кругооборота оборотные средства воплощают свою стоимость в оборотных фондах и

поэтому посредством последних функционируют в процессе производства, участвуют

в формировании издержек производства.

Итак, оборотные средства - это авансируемая в денежной форме

стоимость, принимающая в процессе планомерного кругооборота средств форму

оборотных фондов и фондов обращения, необходимая для поддержания непрерывности

кругооборота и возвращающаяся в исходную форму после его завершения.

В отличие от основных средств, которые неоднократно участвуют

в процессе производства, оборотные средства функционируют только в одном

производственном цикле и полностью переносят свою стоимость на вновь

изготовленный продукт. [3]

Вторая стадия кругооборота совершается в процессе

производства, где рабочая сила осуществляет производительное потребление

средств производства, создавая новый продукт, несущий в себе перенесенную и

вновь созданную стоимость. Авансированная стоимость снова меняет свою форму —

из производительной она переходит в товарную.

Третья стадия кругооборота заключается в реализации

произведенной готовой продукции (работ, услуг) и получении денежных средств. На

этой стадии оборотные средства вновь переходят из сферы производства в сферу

обращения. Прерванное товарное обращение возобновляется, и стоимость из

товарной формы переходит в денежную. Разница между суммой денежных средств,

затраченных на изготовление и реализацию продукции (работ, услуг) и полученных

от реализации произведенной продукции (работ, услуг), составляет денежные

накопления предприятия.

Денежная форма, которую принимают оборотные средства на

третьей стадии их кругооборота, одновременно является и начальной стадией

оборота средств. Кругооборот оборотных средств происходит по схеме:

Д-Т...П...Т’-Д’ ,(11)

где Д - денежные средства, авансируемые хозяйствующим

субъектом; Т - средства производства; П - производство; Т’ - готовая продукция;

Д’ - денежные средства, полученные от продажи продукции и включающие в себя

реализованную прибыль.

Где точки (...) означают, что обращение средств прервано, но

процесс их кругооборота продолжается в сфере производства. Закончив один

кругооборот, оборотные средства вступают в новый, тем самым осуществляется их

непрерывный оборот. Именно постоянное движение оборотных средств является

основой бесперебойного процесса производства и обращения. Анализ кругооборота

фондов предприятий показывает, что авансируемая стоимость не только

последовательно принимает различные формы, но и постоянно в определенных

размерах пребывает в этих формах. Иными словами, авансируемая стоимость на

каждый данный момент кругооборота различными частями одновременно находится в

денежной, производительной, товарной формах. [7]

Кругооборот фондов предприятий может совершаться только при

наличии определенной авансированной стоимости в денежной форме. Вступая в

кругооборот, она уже не покидает его, последовательно меняя свои функциональные

формы. Указанная стоимость в денежной форме представляет собой оборотные

средства предприятия.

1.5 Ускоренная

амортизация: условия и порядок ее использования

Ускоренная амортизация - метод начисления амортизации, при

котором утвержденная в установленном порядке норма годовых амортизационных

отчислений увеличивается не более чем в 2 раза. Метод распространяется на

активную часть основных фондов, введенных в действие после 1 января 1991 г., а

тж. на основные средства, используемые для выпуска средств вычислительной

техники, новых прогрессивных видов материалов, приборов и оборудования,

расширения экспорта продукции в случаях, когда осуществляется массовая замена изношенной

и морально устаревшей техники новой, более производительной (по согласованию с

Минэкономики России и Минфином России). Метод не распространяется: на машины,

оборудование и транспортные средства, нормативный срок использования которых не

превышает трех лет; на отдельные виды оборудования самолетно-моторного парка,

нормативный срок службы которых определяется количеством часов работы самолетов

и вертолетов; на подвижной состав автомобильного транспорта, по которому

начисление амортизации на реновацию производится в процентах от стоимости

автомашины на 1000 км фактического пробега: на уникальную технику и

оборудование, предназначенные для использования только при определенных видах

испытаний и производства ограниченного количества видов конкретной продукции.

Стимулирующая роль амортизации существенно возрастает с

применением методов ускоренной амортизации основных фондов. В мировой практике

используются многочисленные методы ускоренной амортизации, как регрессивные,

так и прогрессивные. Основными из них являются три: метод твердо фиксированного

срока службы средств труда; метод уменьшающегося остатка при удвоенной норме,

или метод постоянного процента; и кумулятивный метод, или метод «суммы чисел». [2]

При первом методе фиксируется срок, в течение которого

стоимость основного капитала должна быть списана в амортизационный фонд. Если

срок установлен в 5 лет, то ежегодно на себестоимость продукции переносится 20%

стоимости капитала. Впервые этот метод был применен в США в 1940-1945 гг. с

целью стимулирования вложений частного капитала в военную промышленность. В

настоящее время этот метод в чистом виде применяется крайне редко.

Сущность метода уменьшающегося остатка, или постоянного

процента, заключается в том, что размер амортизации исчисляется по удвоенной

норме (по сравнению с равномерным методом) с остаточной стоимости основных

фондов.

Стоимость действующих средств труда списывается, главным

образом, в первые годы их функционирования, что позволяет немедленно

использовать решающую часть амортизации на новые капитальные вложения, на

обновление оборудования. Этот метод способствует не только ускорению

амортизации, но и концентрации ресурсов в первые годы эксплуатации введенных в

действие фондов. Вместе с тем этот метод не гарантирует полного списания стоимости

капитала. Ежегодный размер начисляемого износа снижается, и амортизация

растягивается на много лет.

Ускоренная амортизация - начисление износа основного

средства с применением к норме амортизационных отчислений повышающего

коэффициента. Ускоренная амортизация позволяет ускорить списание имущества на

себестоимость продукции, тем самым уменьшая налогооблагаемую базу налога на

прибыль организации. В практике разных стран этот метод рассматривается как

способ для скорейшего обновления основных фондов и как механизм снижения

инфляционных потерь. К преимуществам метода ускоренной амортизации можно

отнести быстрое возмещение значительной части затрат, выигрыш за счет фактора

времени. Однако политика ускоренной амортизации ведет к завышению себестоимости

и, следовательно, к завышению цены реализации произведенной продукции. В связи

с этим, практика применения ускоренной амортизации в России пока незначительна.

Более широко ускоренная амортизация до последнего времени применялась в

практике хозяйствования малых предприятий. [2]

1.6 Основные методы амортизационной политики предприятия. Способы

расчета амортизационных отчислений при данных методах, их преимущества и

недостатки

Амортизационная политика

предприятия - это управление амортизационными отчислениями, которые образуются

в процессе эксплуатации основных фондов (и нематериальных активов).

Амортизационную политику предприятия определяют из экономической стратегии,

состава основных фондов, методов оценки стоимости амортизирующих объектов,

уровня инфляции и др. Амортизируемым имуществом предприятия является

большинство видов основных средств (за исключением земли), а также

нематериальные активы. Основные средства принимаются на баланс предприятия по

их первоначальной стоимости, куда также входит стоимость транспортировки и

монтажных работ, после чего из них вычитается амортизация, т.е. получается

остаточная стоимость. Амортизационные отчисления (амортизационный фонд) - это

главная составляющая финансового обеспечения воспроизводства основных средств.

Характеристикой качества управления оборотом основного капитала выступают:

величина основных фондов

и ее динамика;

степень соответствия

величины амортизационного фонда стоимости основных средств;

оптимальность структуры;

своевременность замены;

эффективность использования;

другие коэффициенты

движения, состояния, структуры и пр.

Методы амортизационной

политики предприятия.Начисление амортизации может осуществляться только теми

способами, которые разрешены к применению. В настоящее время амортизация

объектов основных средств в России производится одним из следующих способов: линейным

способом; способом уменьшаемого остатка; способом списания стоимости по сумме чисел

лет срока полезного использования; способом списания стоимости пропорционально

объему продукции (работ); ускоренным методом амортизации (увеличение размера

отчислений по линейному способу). [4]

Применение одного из

способов по группе однородных объектов основных средств производится в течение

всего его срока полезного использования.

Линейный способ относится

к самым распространенным. Его используют примерно 70 % всех предприятий.

Популярность линейного способа обусловлена простотой применения. Суть его в

том, что каждый год амортизируется равная часть стоимости данного вида основных

средств.

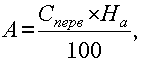

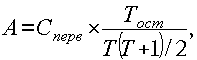

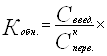

Ежегодную сумму амортизационных

отчислений рассчитывают следующим образом:

(12)

(12)

где А – ежегодная сумма

амортизационных отчислений; Сперв – первоначальная стоимость объекта; На -

норма амортизационных отчислений.

Линейный способ

целесообразно применять для тех видов основных средств, где время, а не

устаревание (моральный износ) является основным фактором, ограничивающим срок

службы.

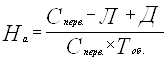

При способе уменьшаемого

остатка годовая сумма амортизационных отчислений определяется исходя из

остаточной стоимости объекта основных средств на начало отчетного года и нормы

амортизации, исчисленной на основании срока полезного использования этого

объекта:

(13)

(13)

где Сост – остаточная

стоимость объекта; к – коэффициент ускорения; На – норма амортизации для

данного объекта.

Следует отметить, что при

таком способе первоначальная стоимость никогда не будет списана. Например, если

имеется остаток денег. Несмотря на этот недостаток, способ позволяет списать

максимальную амортизационную стоимость в первые же годы работы актива. Таким

образом, предприятие имеет возможность наиболее эффективно возмещать затраты по

приобретению объекта основных средств. [4]

При способе списания

стоимости по сумме чисел лет срока полезного использования годовая сумма

амортизации определяется исходя из первоначальной стоимости объекта основных

средств и годового соотношения, где в числителе число лет, остающихся до конца

срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта:

(14)

(14)

где Сперв –

первоначальная стоимость объекта; Тост – количество лет, оставшихся до

окончания срока полезного использования; Т – срок полезного использования.

Этот способ эквивалентен

способу уменьшаемого остатка, но дает возможность списать всю стоимость объекта

без остатка. В течение отчетного года амортизационные отчисления по объектам

основных средств начисляются ежемесячно независимо от применяемого способа

начисления в размере 1/12 годовой суммы.

При способе списания стоимости

пропорционально объему продукции (работ) начисление амортизационных отчислений

производится на основе натурального показателя объема продукции (работ) в

отчетном периоде и соотношения первоначальной стоимости объекта основных

средств и предполагаемого объема продукции (работ) за весь срок полезного

использования объекта основных средств:

(15)

(15)

где А – сумма амортизации

на единицу продукции; С – первоначальная стоимость объекта основных средств; В

– предполагаемый объем производства продукции.

Данный метод применяется

там, где износ основных средств напрямую связан с частотой их использования. Чаще

всего метод списания стоимости пропорционально объему продукции используется

для расчета амортизации при добыче природного сырья. Способ расчета амортизации

пропорционально объему работы применяется преимущественно для автотранспорта.

Нормы амортизации установлены в процентах от первоначальной стоимости

транспортного средства на каждую 1000 км пробега. [6]

Ускоренный метод

амортизации. В целях создания финансовых условий для ускорения внедрения в

производство научно-технических достижений и повышения заинтересованности

предприятий в ускорении обновления и техническом развитии активной части

основных производственных фондов (машин, оборудования, транспортных средств)

предприятия имеют право применять метод ускоренной амортизации активной части

производственных основных фондов, введенных в действие после 1 янв. 1991 г. Ускоренная

амортизация является целевым методом более быстрого по сравнению с нормативными

сроками службы основных фондов, полного перенесения их балансовой стоимости на

издержки производства и обращения. Предприятия могут применять ускоренный метод

исчисления амортизации в отношении основных фондов, используемых для увеличения

выпуска средств вычислительной техники, новых прогрессивных видов материалов,

приборов и оборудования, расширения экспорта продукции в случаях, когда ими

осуществляется массовая замена изношенной и морально устаревшей техники новой

более производительной. При введении ускоренной амортизации предприятия

применяют равномерный (линейный) способ исчисления, при этом утвержденная в

установленном порядке (по соответствующему инвентарному объекту или их группе)

норма годовых амортизационных отчислений на полное восстановление

увеличивается, но не более чем в два раза. Ускоренная амортизация позволяет

ускорить процесс обновления основных средств на предприятии; накопить

достаточные средства для технического перевооружения и реконструкции

производства; уменьшить налог на прибыль; поддерживать основные средства на

высоком техническом уровне.

В налоговом учете организация

может применять один из двух способов амортизации основных средств:

-

линейный;

-

нелинейный.

Это установлено п. 1 ст. 259

Налогового кодекса РФ. Причем не обязательно использовать один и тот же метод

для всех основных средств. По некоторым объектам можно начислять амортизацию

линейным методом, а по другим – нелинейным. Это разрешают Методические

рекомендации по применению гл. 25 Налогового кодекса РФ, утвержденные Приказом

МНС России от 26.02.2002 г. № БГ‑3‑02/98.

Линейный метод (аналогичен линейному способу по ПБУ

6/01) представляет собой равномерное списание стоимости, ежемесячное начисление

одних и тех же сумм в процентах от первоначальной (восстановительной стоимости)

имущества. Сумма отчислений получается путем деления первоначальной стоимости

на срок полезного использования объекта в месяцах.

Нелинейный метод предполагает расчет амортизации

исходя из того же срока полезного использования, остаточной стоимости объекта и

коэффициента 2. При этом методе имущество будет амортизироваться быстрее. Здесь

сумма начислений все время меняется и ежемесячно пересчитывается. Когда

остаточная стоимость объекта при нелинейном методе составит 20 % от

первоначальной (восстановительной), организация обязана перейти на линейный

метод, поделить остаточную стоимость на оставшийся срок полезного использования

и начислять амортизацию равными долями.

При расчете применяемой

нормы амортизации в отношении отдельных категорий амортизируемых основных

средств допускается использование специальных коэффициентов. При этом необходимо

отметить, что выбранный организацией метод закрепляется в учетной политике для

целей налогообложения. И в соответствии с п. 3 ст. 259 Налогового кодекса РФ

единожды избранный метод по конкретному объекту основных средств не может быть

изменен в течение всего периода начисления амортизации по этому объекту.

Рассмотрим на примерах

применение методов начисления амортизации.

Чтобы рассчитать

ежемесячную сумму амортизационных отчислений линейным методом, необходимо

первоначальную стоимость объекта основных средств умножить на норму

амортизационных отчислений.

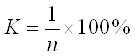

Норма амортизационных

отчислений в свою очередь рассчитывается по формуле:

, (16)

, (16)

где К – месячная

норма амортизации в процентах,

n – срок полезного использования

основного средства в месяцах.

Как уже было сказано, в

целях налогообложения амортизацию можно рассчитывать также нелинейным методом.

Для этого остаточная стоимость основного средства на начало месяца умножается

на норму его амортизации. А в первый месяц эксплуатации основного средства

амортизацию исчисляют от его первоначальной стоимости. Но, как уже отмечалось

выше, после того, как остаточная стоимость основного средства станет равна 20

процентам от его первоначальной стоимости, порядок расчета амортизации должен

измениться. В следующем месяце эта остаточная стоимость принимается за базовую

и от нее амортизация исчисляется уже равными долями (как при линейном методе).

Об этом сказано в п. 5 ст. 259 Налогового кодекса.

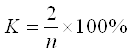

Месячная норма

амортизации рассчитывается по формуле:

, (17)

, (17)

Где К– норма амортизации

в процентах;

n – срок полезногоиспользования

основного средства в месяцах.

Налоговый кодекс

устанавливает ограничения на применение нелинейного метода в отношении зданий,

сооружений, передаточных устройств, входящих в восьмую – десятую

амортизационные группы.

Рассмотрев все методы

расчета амортизационных отчислений, используемых как в налоговом, так и в

бухгалтерском учете, следует отметить достоинства и недостатки того или иного

способа.

Достоинства линейного

метода начисления амортизации – это равномерность поступлений отчислений в

амортизационный фонд, стабильность и пропорциональность в отнесении на

себестоимость выпускаемой продукции, простота и высокая точность расчетов.

Способ начисления амортизации в зависимости от объема выпуска продукции или

работ представляет собой разновидность линейного метода и учитывает

специфические условия функционирования отдельных видов объектов основных

средств. Начисление износа в зависимости от объема выполненных работ

производится, главным образом, по подвижному составу автомобильного и

городского транспорта.

Наряду с положительными

моментами пропорциональные методы имеют и свои недостатки. Они не всегда

обеспечивают полный перенос стоимости основных средств на производимый продукт.

Образуется „недоамортизация“ основных средств, представляющая собой прямую

потерю стоимости, убыток. Равномерное начисление амортизации не обеспечивает

концентрацию ресурсов, необходимую для быстрой замены оборудования,

подверженного активному влиянию морального износа. [6]

Стимулирующая роль

амортизации существенно возрастает с применением методов ускоренной амортизации

основных средств. Наиболее оптимальными методами начисления амортизации в

условиях рынка являются ускоренные методы. Они позволяют в первые годы работы

списывать большие суммы в рамках амортизационных отчислений, что позволяет

уменьшить налогооблагаемую базу, а это, в свою очередь дает предприятию

возможность сэкономить определенную часть денежных средств. Последнее особенно

немаловажно для предприятий, только что начавших свою деятельность. Кроме того,

ускоренная амортизация позволяет наибыстрейшим путем восстанавливать средства,

потраченные на приобретение основных средств и приобретать новые, более

современные и высокопроизводительные основные средства. Этот факт особенно

важен в последнее время, когда научно-технический прогресс все быстрее

внедряется в нашу жизнь, принося новое оборудование и высокоэффективные

технологии.

В связи с тем, что методы

амортизационных отчислений, используемые в целях налогообложения, и методы,

предусмотренные в ПБУ 6/01 в целях бухгалтерского учета, отличаются друг от

друга, важное значение приобретает возможность выбора предприятием тех или иных

методов начисления амортизации в рамках методов, предусмотренных Налоговым

кодексом и Положением по бухгалтерскому учету „Учет основных средств“ ПБУ 6/01.

Очевидно, что в целях

оптимизации работы финансового департамента (бухгалтерии) предприятий, наиболее

приемлемыми становятся те методы амортизационных отчислений, которые будет

совпадать как в налоговом, так и в бухгалтерском учете. Это методы линейный и

уменьшаемого остатка (нелинейный).

1.7 Условия использования показателей стоимости основных

средств: первоначальная, восстановительная, остаточная, ликвидационная

Основные

средства переносят свою стоимость на готовый продукт постепенно в течение

длительного времени, охватывающего несколько производственно-технологических

циклов. Поэтому учет основных средств и отражение их в балансе организованы

таким образом, чтобы одновременно можно было показать сохранение ими

первоначальной вещной формы и постепенную потерю стоимости. Следует различать

первоначальную, остаточную, восстановительную стоимость основных средств.

Первоначальная

стоимость отражает фактические затраты на приобретение (создание) основных

средств. Первоначальная стоимость не изменяется. Исключением являются

достройка, коренная реконструкция или частичная ликвидация. [7]

Первоначальная

стоимость основных средств, поступивших за счет капитальных вложений

предприятий, включает затраты на возведение (сооружение) или приобретение

основных средств, включая расходы по доставке и установке, а также иные расходы

по доведению данного объекта до состояния готовности к эксплуатации по

назначению. Для отдельного объекта первоначальную стоимость определяют по

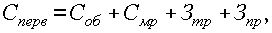

формуле:

(18)

(18)

где Соб –

стоимость приобретенного оборудования; Смр - стоимость монтажных работ; Зтр –

затраты на транспортировку; Зтр – прочие затраты.

Первоначальной

стоимостью основных средств, внесенных в счет вклада в уставный (складочный)

капитал организации, признается их денежная оценка, согласованная учредителями (участниками)

организации. Первоначальной стоимостью основных средств, полученных

организацией безвозмездно, признается их рыночная стоимость на дату

оприходования. Первоначальной стоимостью основных средств, приобретенных в обмен

на другое имущество, отличное от денежных средств, признается стоимость

обмениваемого имущества, по которой оно было отражено в бухгалтерском балансе. Со

временем стоимость воспроизводства основных средств изменяется и первоначальная

стоимость уже не отражает их действительную ценность.

Восстановительная

стоимость соответствует затратам на создание или приобретение аналогичных

основных средств в современных условиях. Для определения восстановительной

стоимости основных средств проводят их переоценку путем индексации или прямого

пересчета по документально подтвержденным рыночным ценам.

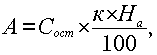

Постепенная

потеря стоимости основных средств отражается в оценке основных средств по

остаточной стоимости. Остаточная стоимость представляет собой первоначальную

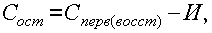

(восстановительную) стоимость, уменьшенную на величину износа:

(19)

(19)

где Сперв(восст)

– первоначальная (восстановительная) стоимость основных средств; И– износ

основных средств.

Оценка

основных средств по остаточной стоимости необходима для того, чтобы знать их

качественное состояние и для составления бухгалтерского баланса.

Поскольку

в течение года физический объем основных средств меняется (предприятие,

например, может приобрести несколько единиц нового оборудования и списать часть

действовавшего), первоначальная стоимость основных средств на конец года будет

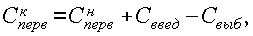

отличаться от первоначальной стоимости на начало года. Первоначальная стоимость

на конец года рассчитывается следующим образом:

(20)

(20)

где Спервн

– стоимость первоначальная на начало года; Сввед – стоимость введенных

в течение года основных средств; Свыб – стоимость выбывших в течение

года основных средств.

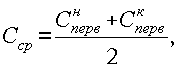

Так как

стоимость основных средств на начало и на конец года могут значительно

различаться между собой, в экономических расчетах используется показатель среднегодовой

стоимости. Определить среднегодовую стоимость основных средств можно различными

способами. [5]

При

упрощенном способе среднегодовую стоимость определяют как полусуммы остатков на

начало и конец периода:

(21)

(21)

где Спервн

– первоначальная стоимость основных средств на начало года; Спервк

– первона чальная стоимость на конец года. Но ввод - вывод основных средств в

течение года идет неравномерно, поэтому предложенный выше способ дает

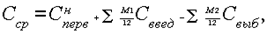

приблизительный результат. Для более точного определения среднегодовой

стоимости основных средств применяется формула, которая учитывает месяц ввода –

вывода:

(22)

(22)

и М2 –

число полных месяцев, соответственно, с момента ввода (выбытия) объекта (группы

объектов) основных средств; Сввед – стоимость введенных в течение года основных

средств; Свыб – стоимость выбывших в течение года основных средств.

Однако

самый точный способ определения среднегодовой стоимости основных средств – это

расчет по формуле средней хронологической:

(23)

(23)

где Сн –

стоимость основных средств на начало месяца; Ск – стоимость основных средств на

конец месяца.

Через

определенный период времени с момента покупки или создания основные средства

теряют часть своей стоимости. В экономике такое явление называется износом.

Ликвидационная

стоимость актива определяется как стоимостная оценка актива в момент его

утилизации (стоимость металлолома и драгоценных металлов, входящих в состав

оборудования и т.п.). Для основной части активов ликвидационная стоимость

принимается равной нулю. [10]

Основные

выводы по главе 1

1. Моральный износ выгоден обществу в

целом, так как ведет к снижению издержек производства, но не выгоден отдельным

лицам, поместившим капитал в основные средства с целью получения прибыли от

сдачи их в аренду. Устранимый физический износ предполагает, что затраты на

ремонт меньше, чем добавленная при этом стоимость. Неустранимый физический

износ рассчитывается, когда затраты на исправление дефекта превосходят

стоимость, которая при этом будет добавлена. В большинстве случаев падение

основных фондов в цене вызвано сочетанием обоих факторов - физического и

морального износа.

2. Как следует из кругооборота

стоимости основных средств, начисленные амортизационные отчисления через фонд

производственного развития используются на полное восстановление основных

фондов. Происходит оно в форме капитальных вложений, с помощью которых не

только завершается кругооборот авансированной ранее стоимости, но и

осуществляется дополнительное инвестирование средств в связи с расширением

производства и совершенствованием его материально-технической базы. Расширенное

же воспроизводство не может быть обеспечено только за счет амортизационных

отчислений; для этой цели привлекаются различные средства.

3. Начисление износа и амортизации в

ряде случаев производится по разному составу основных фондов. Так, в

соответствии с Положением о порядке начисления амортизационных отчислений по

основным фондам в народном хозяйстве износ основных фондов определяется и

учитывается по всем видам основных фондов за исключением некоторых

предусмотренных.

Следовательно, износ и амортизация представляют

самостоятельные экономические категории, различные как по составу, так и по

величине. Тем не менее во многих нормативных актах между износом и амортизацией

не делается различий, что порождает возможность двойственного толкования нормы

и приводит к ошибкам при налогообложении.

4. Кругооборот фондов предприятий может

совершаться только при наличии определенной авансированной стоимости в денежной

форме. Вступая в кругооборот, она уже не покидает его, последовательно меняя

свои функциональные формы. Указанная стоимость в денежной форме представляет

собой оборотные средства предприятия.

5.

Ускоренная амортизация позволяет ускорить списание имущества на себестоимость

продукции, тем самым уменьшая налогооблагаемую базу налога на прибыль

организации. В практике разных стран этот метод рассматривается как способ для

скорейшего обновления основных фондов и как механизм снижения инфляционных

потерь. К преимуществам метода ускоренной амортизации можно отнести быстрое

возмещение значительной части затрат, выигрыш за счет фактора времени. Однако

политика ускоренной амортизации ведет к завышению себестоимости и,

следовательно, к завышению цены реализации произведенной продукции. В связи с

этим, практика применения ускоренной амортизации в России пока незначительна.

Более широко ускоренная амортизация до последнего времени применялась в практике

хозяйствования малых предприятий.

6 .Наряду с положительными моментами

пропорциональные методы имеют и свои недостатки. Они не всегда обеспечивают

полный перенос стоимости основных средств на производимый продукт. Образуется

„недоамортизация“ основных средств, представляющая собой прямую потерю

стоимости, убыток. Равномерное начисление амортизации не обеспечивает

концентрацию ресурсов, необходимую для быстрой замены оборудования,

подверженного активному влиянию морального износа.

7.

Ликвидационная стоимость актива определяется как стоимостная оценка актива в

момент его утилизации (стоимость металлолома и драгоценных металлов, входящих в

состав оборудования и т.п.). Для основной части активов ликвидационная

стоимость принимается равной нулю.

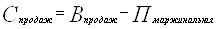

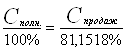

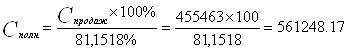

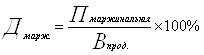

2. Расчетная часть

2.1 Производственные

мощности предприятия

По

данным таблицы 1 рассчитайте величину фондоотдачи, фондоемкости, коэффициент

интенсивного использования, выбытия и обновления основных фондов, а также их

среднегодовую стоимость и годовую оценку амортизационных отчислений различными

способами.

Таблица

1 – Данные для расчета

| Показатель |

Обозна-чение |

Единица измерения |

Значение |

| 1. Стоимость оборудования цеха |

|

тыс. руб. |

20250 |

| 2. Стоимость вновь введен-ного в

эксплуатацию оборудования с 1.03. |

|

тыс. руб. |

615,6 |

| 3. Стоимость выбывшего с 1.07.

оборудования |

|

тыс. руб. |

275,4 |

| 4. Срок службы действующе-го и

вновь введенного оборудования |

|

лет |

10 |

| 5. Объем выпуска продукции |

В

|

тонна |

1080 |

| 6. Цена одной тонны продукции |

Ц

|

тыс. руб. |

40,5 |

| 7. Производственная мощность |

М

|

тонна |

1350 |

Решение.

Первоначальная

стоимость на конец года рассчитывается по формуле:

, (24)

, (24)

где

-

стоимость первоначальная на начало года;

-

стоимость первоначальная на начало года;

- стоимость

введенных в течение года основных средств;

- стоимость

введенных в течение года основных средств;

- стоимость

выбывших в течение года основных средств.

- стоимость

выбывших в течение года основных средств.

= 20250+615,6 –

275,4 = 20590,2 (тыс. руб.)

= 20250+615,6 –

275,4 = 20590,2 (тыс. руб.)

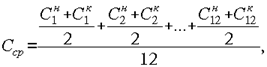

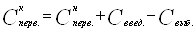

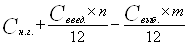

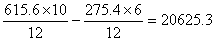

Самый

точный способ определения среднегодовой стоимости основных средств – это расчет

по формуле средней хронологической:

, (25)

, (25)

где

-

стоимость основных средств на начало года;

-

стоимость основных средств на начало года;

n - количество месяцев с момента ввода до конца года;

m - количество месяцев с момента выбытия до конца года.

20250+

20250+ (тыс.

руб.)

(тыс.

руб.)

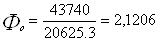

Фондоотдача

– это прямая величина, характеризующая уровень отдачи капитала. Ее величина

рассчитывается по формуле:

, (26)

, (26)

где

- годовой

выпуск продукции в стоимостном выражении;

- годовой

выпуск продукции в стоимостном выражении;

- среднегодовая

стоимость основных средств.

- среднегодовая

стоимость основных средств.

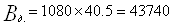

В

стоимостном выражении годовой выпуск продукции рассчитывается по формуле:

Вд.=В Ц , (27)

Ц , (27)

где

В - объем выпуска

продукции;

Ц - цена одной

тонны продукции.

(тыс. руб.),

(тыс. руб.),

Подставив

в формулу (3) полученное значение годового выпуска продукции, рассчитаем

величину фондоотдачи:

Полученное

значение говорит о том, что на одну тысячу рублей основных средств, приходится

1,89 тысяч рублей выпускаемой продукции.

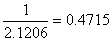

Фондоемкость

– это величина обратная показателю фондоотдачи. Ее определяют по формуле:

=

=  (28)

(28)

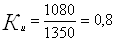

Коэффициент

интенсивного использования оборудования отражает уровень использования его

производительности и определяется по формуле:

, (29)

, (29)

где

-

производственная мощность.

-

производственная мощность.

Со

временем или в результате изменения технологии часть основных средств

списывается с баланса и, наоборот, вновь приобретенные основные средства

зачисляются на баланс предприятия.

О

том насколько быстро идет этот процесс можно судить по коэффициентам выбытия и

обновления основных средств.

Коэффициент

выбытия основных средств рассчитывается по формуле:

100% =

100% =

100% = 1,36% (30)

100% = 1,36% (30)

Коэффициент

обновления основных средств рассчитывается по формуле:

100% =

100% =  100% = 3% (31)

100% = 3% (31)

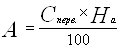

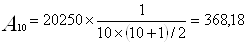

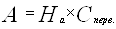

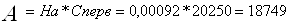

Амортизация

– это планомерный процесс переноса стоимости средств труда по мере их износа на

производимый с их помощью продукт. Амортизация является денежным выражением

физического и морального износа основных средств. Существует несколько способов

оценки амортизации объектов основных средств.

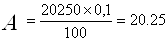

Линейный

способ – относится к наиболее распространенным. Суть его в том, что каждый год

амортизируется равная часть стоимости данного вида основных средств.

Ежегодную

сумму амортизационных отчислений рассчитывают по формуле:

, (32)

, (32)

где

- норма

амортизационных отчислений на полное восстановление;

- норма

амортизационных отчислений на полное восстановление;

-

первоначальная стоимость основных средств.

-

первоначальная стоимость основных средств.

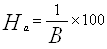

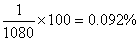

Норма

амортизационных отчислений на полное восстановление рассчитывается по формуле:

, (33)

, (33)

где

-

ликвидационная стоимость основных производственных средств (в нашем примере

равна нулю);

-

ликвидационная стоимость основных производственных средств (в нашем примере

равна нулю);

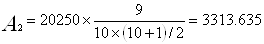

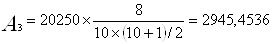

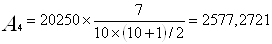

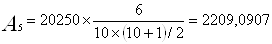

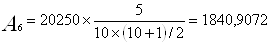

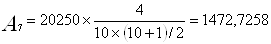

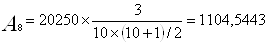

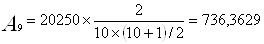

- стоимость