Курсовая работа: Методы снижения налога на прибыль организаций на примере ЗАО "Юничел"

Введение

В дипломной работе на тему «Методы

снижения налога на прибыль организаций, на примере ЗАО «Юничел», рассмотрен

порядок взимания налога на прибыль и методы его минимизации.

Налог на прибыль относится к

группе прямых и пропорциональных налогов. Он занимает среди доходных источников

бюджетов всех уровней второе место после косвенных налогов.

Налог на прибыль как прямой

налог должен выполнять свое основное функциональное предназначение –

обеспечивать стабильность инвестиционных процессов в сфере производства

продукции, а также законное наращивание капитала. Фискальная функция налога на

прибыль вторична.

Объектом обложения налога на

прибыль служит конечный стоимостной результат деятельности хозяйствующего

субъекта.

Формирование балансовой

прибыли предприятия – сложный процесс. Переход к рыночным отношениям в

экономике России ставит по-новому и расширяет возможности деятельности

предприятия, как основного ее звена.

Экономическая свобода, как

условие и следствие рыночных отношений, предъявляет более высокие требования к

уровню хозяйствования и экономической деятельности предприятия.

В расчете финансового

результата деятельности фирмы учитывается множество данных о прибылях и

убытках, фиксируемых в многочисленных бухгалтерских реквизитах, отражающих

специфику финансово – хозяйственных операций и особенности расчета этих сумм.

Порядок формирования состава затрат, относимых на издержки производства и

обращения, определяют также и объем налогооблагаемой прибыли.

Этот порядок

регламентируется специальными нормативно – правовыми актами.

Актуальность выбранной темы

заключается в том, что правильно выбранная налоговая политика любого

предприятия поможет на законных основаниях снизить налоговые платежи по налогу

на прибыль.

Предметом исследования

является налог на прибыль.

Объектом исследования

является ЗАО «Юничел».

Целью работы является

разработка мероприятий по оптимизации налога на прибыль ЗАО «Юничел».

Для достижения данной цели

необходимо решить следующие задачи:

– рассмотреть

нормативно – правовую базу в области налогообложения прибыли;

– исследовать методику

начисления и уплаты налога на прибыль;

– дать технику

экономическую характеристику предприятия;

– рассмотреть порядок

начисления налога на прибыль в ЗАО «Юничел»;

– рассмотреть

оптимальные варианты налоговой политики для хозяйствующего субъекта.

Практическая значимость

работы заключается в том, что применение разработанных рекомендаций позволит

предприятию уменьшить налоговую нагрузку.

1. Теоретические аспекты налога

на прибыль

В условиях

рыночных отношений, налоговая система является одним из важнейших экономических

регуляторов, основой финансово – кредитного механизма государственного

регулирования экономики.

Налоги, как и

вся налоговая система, являются мощным инструментом управления экономикой в

условиях рынка. От того, насколько правильно построена система налогообложения,

зависит эффективное функционирование всего народного хозяйства. В условиях

высоких налоговых ставок неправильны или недостаточный учет налогового фактора

может привести к весьма неблагоприятным последствиям или даже вызвать

банкротство предприятия. С другой стороны, правильное использование

предусмотренных законодательством льгот и скидок может обеспечить не только

сохранность полученных финансовых накоплений, но и возможности финансирования

расширения деятельности, новых инвестиций за счет экономии на налогах или даже

за счет возврата налоговых платежей из казны.

Применение

налогов является одним из экономических методов управления и обеспечения

взаимосвязи общегосударственных интересов с коммерческими интересами

предпринимателей и предприятий, независимо от ведомственной подчиненности, форм

собственности и организационно – правовой формы предприятия.

С помощью

налогов определяются взаимоотношения предпринимателей, предприятий всех форм

собственности с государственными и местными бюджетами, с банками, а также с

вышестоящими организациями.

При помощи

налогов регулируется внешнеэкономическая деятельность, включая привлечения

иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

С помощью

налогов государство получает в свое распоряжение ресурсы, необходимые для

выполнения своих общественных функций. За счет налогов финансируется также расходы

по социальному обеспечению, которые изменяют распределение доходов.

Система

налогового обложения определяет конечное распределение доходов между людьми.

В условиях

перехода от административно – директивных методов управления к экономическим

резко возрастает роль и значение налогов как регулятора рыночной экономики,

поощрения и развития приоритетных отраслей народного хозяйства, через налоги

государство может проводить энергичную политику в развитии наукоемких

производств и ликвидации убыточных предприятий.

Сегодня для

любого гражданина России не секрет, что экономика функционирует исключительно

по законам рынка.

В условиях

рыночных отношений центр экономической деятельности перемещается к основному

звену всей экономики – предприятию. Именно на этом уровне создается вся

необходимая обществу продукция, оказываются различные услуги.

На

предприятии сосредоточены наиболее квалифицированные кадры. Здесь решают

вопросы экономного расходования ресурсов, применения высокопроизводительной

техники, технологии и добиваются снижения до минимума издержек производства и

увеличение реализации продукции. Разрабатываются бизнес – планы, применяется

маркетинг, осуществляется эффективное управление – менеджмент.

Все это

требует глубоких экономических знаний. Ведь в условиях рыночной экономики

выживет лишь тот, кто наиболее грамотно и компетентно определит требования

рынка, создаст и организует производство продукций, пользующейся спросом,

обеспечит высоким доходом высококвалифицированных работников.

Каждое

предприятие отвечает за свою работу само, и само принимает решение о дальнейшем

развитии.

Рыночная

экономика определяет конкретные требования к системе управления предприятиями.

Необходимо более быстрое реагирование на изменение хозяйственной ситуации с

целью поддержания устойчивого финансового состояния и постоянного совершенствования

производство в соответствии с изменением конъюнктуры рынка.

Предприятие

самостоятельно планирует (на основе договоров, заключенных с потребителями и

поставщиками материальных ресурсов) свою деятельность и определяет перспективы

развития, исходя из спроса на производимую продукцию и необходимость

обеспечения производственного и социального развития.

Самостоятельно

планируемым показателем в числе других стала прибыль. Но нельзя полагать, что

планирование и формирование прибыли осталось лишь в сфере интересов только

предприятия. В этом заинтересованы и государство (бюджет), и коммерческие

банки, и инвестиционные структуры, и акционеры, и другие держатели ценных

бумаг.

В условиях

рыночной экономики любое государство широко использует налоговую политику в

качестве регулятора воздействия на негативные явления рынка.

Налоги, как и

вся налоговая система, являются мощным инструментом управления экономикой в

условиях рынка.

В современных

условиях для управления предприятием необходим багаж знаний во многих областях

экономики.

Наряду с

менеджментом, маркетингом, бухгалтерским учетом и некоторыми другими

направлениями основы налогообложения занимают одно из важнейших мест и являются

неотъемлемой частью деятельности любого предприятия.

В системе

налогов РФ одним из наиболее значимых является налог на прибыль.

Вопросы,

связанные с этим налогом, имеют большое значение для государства, так как он

является важной доходной статьей бюджета, так и для отдельных предприятий, так

как сумма его выплат обычна одна из самых крупных.

Налог на

прибыль – это один из самых существенных источников пополнения государственной

казны. В последние время возникает множество споров по поводу эффективности

применения этого налога.

В дипломной

работе рассматривается налог на прибыль организаций, его сущность и содержание,

формирование доходов и затрат для начисления налога на прибыль. И прежде чем

приступить к его более детальному изучению, нужно сначала понять, что же такое

прибыль предприятия и как она формируется.

Прибыль – это

основной источник финансовых ресурсов предприятия, связанный с получением

валового дохода. Она является важнейшей экономической категории и основной

целью деятельности любой коммерческой организации.

Как экономическая

категория, прибыль отражает чистый доход, созданный в сфере материального

производства, и выполняет ряд функций:

– Прибыль

характеризует экономический эффект, полученный в результате деятельности

предприятия. Получение прибыли на предприятии означает, что полученные доходы

превышают все расходы, связанные с его деятельностью.

– Прибыль

обладает стимулирующей функцией. Это связано с тем, что прибыль является

одновременно не только финансовым результатом, но и основным элементом

финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в получении

максимальной прибыли, так как это является основой для расширения

производственной деятельности, научно – технического и социального развития

предприятия, материального поощрения работников.

– Прибыль

является одним из важнейших источников формирования бюджетов разных уровней.

На рынке

предприятия выступают как обособленные товаропроизводители. Установив цену на

продукцию, они реализуют ее потребителю, получая при этом денежную выручку, но

это еще не означает получения прибыли. Для выявления финансового результата

необходимо сравнить выручку с затратами на производство и реализацию, которые

принимают форму себестоимости продукции.

Выручка от

реализации продукции (работ, услуг) за вычетом материальных затрат, т.е.

включающий в себя оплату труда и прибыль, есть ни что иное как валовой доход

предприятия.

Рассмотрим

связь между себестоимостью, валовым доходом и прибылью предприятия на следующем

рисунке.

|

|

Валовой доход |

| Материальные затраты |

Оплата труда |

Прибыль |

| Себестоимость |

Чистая прибыль |

Налог на прибыль |

| Выручка от реализации |

Рисунок 1 – Связь

между себестоимостью, валовым доходом и прибылью предприятия

Прибыль не

всегда бывает положительной. Она может быть отрицательной, и в этом случае это

– убытки.

Отрицательная

прибыль или убытки заставляют предприятие пересматривать всю свою экономическую

политику в целом и вносить корректировку или изменения для того, чтобы

достигнуть положительной прибыли.

Если это не

будет сделано, предприятие обычно признается не рентабельным, а затем и

банкротом.

На каждом

предприятии формируется четыре показателя прибыли, различающиеся по величине, экономическому

содержанию и функциональному назначению.

Базой всех

расчетов служит балансовая прибыль – основной финансовый показатель

производственно – хозяйственной деятельности предприятия. Для целей

налогообложения рассчитывается специальный показатель – валовая прибыль, а на

ее основе – прибыль, облагаемая налогом, и прибыль, не облагаемая налогом.

Остающаяся в

распоряжении предприятия после внесения налогов и других платежей в бюджет

часть балансовой прибыли называется чистой прибылью. Она характеризует конечный

финансовый результат деятельности предприятия.

Основными

составными элементами балансовой прибыли являются:

– прибыль

от реализации товарной продукции – определяется путем вычета из общей суммы

выручки от реализации продукции в действующих ценах (без НДС и акцизов) затрат

на производство и реализацию товарной продукции.

– прибыль

(или убыток) от реализации прочей продукции и услуг нетоварного характера –

определяется также, раздельно по всем видам деятельности, т.е. прибыль (или

убытки) подсобных сельских хозяйств, автохозяйств, лесозаготовительных и других

хозяйств, находящихся на балансе основного предприятия.

– прибыль

(или убытки) от реализации основных фондов и другого имущества – рассчитывается

как разность между выручкой от реализации этого имущества (за вычетом НДС,

акцизов) и остаточной стоимостью по балансу, скорректированной на коэффициент,

соответствующий индексу инфляции.

– прибыль

(или убытки) от внереализационных доходов и расходов – определяется разными

способами, в частности на основе опыта прошлых лет.

Балансовая

прибыль (Пб) может быть определена по формуле:

Пб = _+ Пр _

+ Пи_+ Пв.о,

где Пр _

прибыль (убыток) от реализации продукции, выполнения работ и оказания услуг;

Пи – прибыль

(убыток) от реализации имущества предприятия;

Пв.о – доходы

(убытки) от реализации внереализационных операций.

Основной

элемент балансовой прибыли составляет прибыль от реализации продукции,

выполнения работ или оказания услуг.

Прибыль от

реализации имущества – это финансовый результат, не связанный с основными

видами деятельности предприятия. Он отражает прибыль (убытки) по прочей

реализации, к которой относится продажа на сторону различных видов имущества,

числящегося на балансе предприятия.

Перечень

внереализационных прибылей (убытков) предприятия очень обширен.

Это доходы от

долгосрочных и краткосрочных финансовых вложений, доходы от сдачи имущества в

аренду, сальдо полученных и уплаченных штрафов, пени, неустоек и других видов

санкций, прибыль прошлых лет, выявленная в отчетном году, доходы от дооценки товаров,

положительные курсовые разницы по валютным счетам и операциям в иностранной

валюте, проценты, полученные по денежным средствам, числящимся на счетах

предприятия.

Можно

выделить следующие отличие валовой прибыли предприятия от балансовой прибыли:

- валовая прибыль

увеличивается для предприятий, осуществляющих прямой обмен или реализацию

продукции по ценам не выше себестоимости.

- при осуществлении прямого

обмена по основным средствам и иному имуществу или реализации этих видов

имущества по ценам не ниже их балансовой стоимости сумма сделки определяется по

рыночной стоимости имущества за вычетом балансовой стоимости реализованного или

выбывшего имущества.

- выручка в валюте

пересчитывается в рубли по курсу на день оформления таможенных документов для

налогообложения прибыли по этим операциям.

- налогообложению подлежат

денежные средства, получаемые безвозмездно от других предприятий при отсутствии

совместной деятельности.

- по имуществу, полученному

безвозмездно, его стоимость оценивается не ниже балансовой, по которой оно

числится у передающего предприятия.

- валовая прибыль учитывает

также уплаченные штрафы и пени (за исключением суммы штрафов и пеней,

перечисленных в бюджет и внебюджетные фонды).

Правильно

исчисленная валовая прибыль является базой для определения налогооблагаемой

прибыли.

Валовая

прибыль уменьшается на следующие виды доходов (прибыли):

- доход от долевого участия

в деятельности других предприятий;

- доход от сдачи в аренду и

других видов использования имущества, а также от посреднических операций и

сделок;

- доход юридических лиц по

государственным облигациям и другим государственным ценным бумагам, а также доходы

от оказания услуг по их размещению;

- суммы прибыли, по которым

установлены налоговые льготы.

После всех

перечисленных корректировок валовой прибыли остается налогооблагаемая прибыль,

с которой уплачивается налог на прибыль.

В

соответствии с законодательством валовая прибыль за вычетом всех налогов на

прибыль, полученная от различных форм хозяйственной деятельности, называется

чистая прибыль, которая остается в распоряжении предприятия, используется им

самостоятельно и направляется на дальнейшие развитие предпринимательской

деятельности.

Для повышения

эффективности производства очень важно, чтобы при распределении прибыли была

достигнута оптимальность в сумме отчислений.

Распределение

чистой прибыли позволяет расширять деятельность организации за счет собственных

более дешевых источников финансирования. При этом снижаются финансовые расходы

организации на привлечение дополнительных источников.

Объектом

распределения на любом предприятии является балансовая прибыль предприятия. Под

ее распределением понимается направление прибыли в бюджет и по статьям

использования на предприятии. Распределение прибыли регулируется законодательно

в той части, которая поступает в бюджеты различных уровней в виде налогов и

других обязательных платежей.

Глава 25

Налогового Кодекса Российской Федерации (далее – НК РФ) была введена

Федеральным законом 5 августа 2000 г. №117 – ФЗ.

Налог на

прибыль представляет собой форму изъятия части чистого дохода, созданного

производительным трудом, и поступает в федеральный бюджет и в бюджеты субъектов

РФ.

После

определения себестоимости и корректировки затрат для целей налогообложения

определяется прибыль, являющаяся объектом налогообложения.

Так как этот

налог относится к федеральным, то его законодательное и нормативное

регулирование осуществляется федеральными органами законодательной и

исполнительной власти. Но отдельные вопросы налога отнесены к компетенции

законодательных и исполнительных органов власти субъектов РФ.

Плательщиками

налога на прибыль организаций признаются:

– российские

организации;

– иностранные

организации, осуществляющие свою деятельность в РФ через постоянные

представительства и (или) получающие доходы от источников в РФ.

Организациями

признаются юридические лица, образованные в соответствии с законодательством

РФ, а также иностранные юридические лица, компании и другие корпоративные

образования, обладающие гражданской правоспособностью, созданные в соответствии

с законодательством иностранных государств, международные организации, их

филиалы и представительства, созданные на территории РФ.

Филиалы,

отделения и другие обособленные подразделения предприятий не являются

плательщиками налога на прибыль, они лишь исполняют обязанности головной

организации по уплате этого налога по месту своего нахождения.

Не являются

плательщиками налога на прибыль и организации, применяющие специальные

налоговые режимы:

– упрощенную

систему налогообложения, учета и отчетности;

– единый

налог на вмененный доход;

– единый

сельскохозяйственный налог.

Но они не

освобождаются от исполнения обязанностей налогового агента и уплаты налога.

Индивидуальные

предприниматели также не освобождаются от исполнения обязанностей налогового

агента и уплаты налога, не смотря на то, что не являются плательщиками налога

на прибыль.

Объектом

обложения налогом является валовая прибыль предприятия – это прибыль от

реализации продукции, товаров, работ, услуг, основных фондов (включая земельные

участки), другого имущества предприятия и доходов от внереализационных

операций, уменьшенных на сумму расходов по этим операциям.

Объект

налогообложения должен иметь стоимостную, количественную или физическую

характеристики; с ним законодательство о налогах и сборах связывает возникновение

обязанности по уплате налога.

Прибылью для

исчисления налога на прибыль признается полученный доход, уменьшенный на

величину произведенных расходов, определяемых в соответствии с главой 25НК РФ с

учетом особенностей ее определения для различных категорий налогоплательщиков.

Состав

объектов налогообложения по налогу на прибыль и порядок их определения

приведены в ст. 247 НК РФ, которые рассмотрены в таблице 1.

Таблица 1 –

Объекты обложения налогом на прибыль организаций

| № п/п |

Вид налогоплательщика |

Объект налогообложения |

Основание |

| 1 |

Российские организации |

Полученный доход,

уменьшенный на величину произведенных расходов, определяемых в соотв. с гл. 25

НК РФ |

пп. 1 ст. 247

НК РФ |

| 2 |

Иностранные

организации, осуществляющие деятельность в РФ через постоянные

представительства |

Полученный через

постоянные представительства доход, уменьшенный на величину произведенных

этими постоянными представительствами расходов, определяемых в соответствии с

главой 25 НК РФ |

пп. 2 ст. 247

НК РФ |

| 3 |

Иностранные

организации, за исключением осуществляющих деятельность в РФ через постоянные

представительства |

Доход, полученный от

источников в РФ. При этом доходы данных налогоплательщиков определяются в

соответствии со ст. 309 НК РФ |

пп. 3 ст. 247

НК РФ |

Налоговая

база представляет собой стоимостную, физическую или иную характеристику объекта

налогообложения. Налогоплательщики – организации исчисляют налоговую базу по

итогам каждого налогового периода на основе данных регистров бухгалтерского

учета и (или) на основе иных документально подтвержденных данных об объектах,

подлежащих налогообложению либо связанных с налогообложением.

Налоговой

базой для целей определения налога на прибыль организаций признается денежное

выражение прибыли, подлежащей налогообложению. Соответственно все доходы и

расходы налогоплательщика для целей исчисления налогооблагаемой прибыли

учитываются в денежной форме.

Ряд доходов и

расходов организации вообще не учитывается для целей налогообложения при

исчислении налоговой базы по налогу на прибыль.

Налоговая

база по прибыли, облагаемой поставке, отличной от ставки, указанной в п. 1

ст. 284 НК РФ (24%), определяется налогоплательщиком отдельно.

При

определении налоговой базы прибыль, подлежащая налогообложению, определяется

нарастающим итогом с начала налогового периода. Если в отчетном (налоговом)

периоде налогоплательщиком получен убыток, в данном отчетном (налоговом)

периоде налоговая база признается равной нулю.

Налоговый

период – это период времени, по окончании которого определяется налоговая база

и исчисляется подлежащая уплате сумма налога.

Для всех

налогоплательщиков налоговый период по налогу на прибыль организаций

устанавливается как календарный год. Из этого правила существует ряд

исключений.

Отчетными

периодами по налогу на прибыль признаются первый квартал, полугодия и девять

месяцев календарного года.

Налогоплательщики

обязаны представлять декларацию по налогу на прибыль в налоговые органы четыре

раза в год по окончании каждого квартала. Все данные в каждой декларации

указываются нарастающим итогом с начала года.

Налоговая

ставка представляет собой величину налоговых начислений на единицу измерения

налоговой базы и является одним из основных элементов налогообложения.

Существует

несколько налоговых ставок в зависимости от вида полученного дохода.

Налог на

прибыль распределяется между бюджетом РФ и бюджетами субъектов РФ в следующем

порядке:

-

в

федеральный бюджет исчисляется и направляется 6.5% налога на прибыль

организаций;

-

в

бюджет соответствующего субъекта РФ, на территории которого осуществляет свою

деятельность налогоплательщик, перечисляется 17.5% налога.

Применяются

следующие налоговые ставки для исчисления налога на прибыль:

– 15% – по

доходу в виде процентов по государственным и муниципальным ценным бумагам,

условиями выпуска и обращения которых предусмотрено получение дохода в виде

процентов, а также по доходам в виде процентов по облигациям с ипотечным

покрытием, эмитированным после 1 января 2007 года, и доходам учредителей

доверительного управления ипотечным покрытием, полученным на основании

приобретении ипотечных сертификатов участия, выданных управляющих ипотечным

покрытием после 1 января 2007 года.

– 9% – по

доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок

не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по

облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и

доходам учредителей доверительного управления ипотечным покрытием, полученным

на основании приобретения ипотечных сертификатов участия, выданных управляющим

ипотечным покрытием до 1 января 2007 года;

– 0% – по

доходу в виде процентов по государственным и муниципальным облигациям,

эмитированным до 20 января 1997 года включительно, а также по доходу в виде

процентов по облигациям государственного валютного облигационного займа 1999

года, эмитированным при осуществлении новации облигаций внутреннего

государственного валютного займа серии III, эмитированных в целях

обеспечения условий, необходимых для урегулирования внутреннего валютного долга

бывшего Союза ССР и внутреннего и внешнего валютного долга РФ.

Сумма налога

на прибыль определяется налогоплательщиками на основании бухгалтерского учета и

отчетности самостоятельно, в соответствии с законом.

По итогам

каждого отчетного (налогового) периода налогоплательщики исчисляют сумму

квартального авансового платежа исходя из ставки налога и фактически полученной

прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала

налогового периода до окончания первого квартала, полугодия, девяти месяцев и

одного года.

При этом

сумма квартальных авансовых платежей определяется с учетом ранее начисленных

сумм авансовых платежей.

В течение

отчетного периода (квартала) налогоплательщики уплачивают ежемесячные авансовые

платежи. Уплата ежемесячных авансовых платежей производится равными долями в

размере одной трети фактически уплаченного квартального авансового платежа за

квартал, предшествующий кварталу, в котором производится уплата ежемесячных

авансовых платежей.

Налогоплательщики

имеют право перейти на исчисление ежемесячных авансовых платежей исходя из

фактически полученной прибыли.

В этом случае

сумма авансовых платежей определяется налогоплательщиками исходя из ставки

налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с

начала налогового периода до окончания соответствующего месяца.

Сумма

авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее

начисленных сумм авансовых платежей.

Налогоплательщик

вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической

прибыли, уведомив об этом налоговый орган не позднее 31 декабря года,

предшествующего налоговому периоду, в котором происходит переход на эту систему

уплаты авансовых платежей.

О переходе на

ежемесячную уплату налога на прибыль в 2008 году необходимо уведомить налоговые

органы по месту своего нахождения не позднее 31 декабря 2007 года.

Система

уплаты авансовых платежей не может изменяться налогоплательщиком в течение

налогового периода.

Но некоторые

организации по-прежнему будут иметь право производить уплату только квартальных

авансовых платежей по итогам отчетного периода. К их числу относятся:

– организации,

у которых за предыдущие четыре квартала выручка от реализации, определяемая в

соответствии со ст. 249 НК РФ, не превышала в среднем 3 000 000

руб. за каждый квартал;

– бюджетные

учреждения;

– иностранные

организации, осуществляющие деятельность в РФ через постоянное

представительство;

– некоммерческие

организации, не имеющие дохода от реализации товаров (работ, услуг);

– участники

простых товариществ в отношении доходов, получаемых ими от участия в простых

товариществах;

– инвесторы

соглашений о разделе продукции части доходов, полученных от реализации

указанных соглашений;

– выгодоприобретатели

по договорам доверительного управления.

Если

налогоплательщиком является иностранная организация, получающая доходы от

источников в РФ, не связанная с постоянным представительством в РФ, то

обязанность по определению суммы налога, удержанию этой суммы из доходов

налогоплательщика и перечислению налога в бюджет возлагается на российскую

организацию или иностранную организацию, осуществляющую деятельность в РФ через

постоянное представительство (налоговых агентов), выплачивающих указанный доход

налогоплательщику.

Налоговый

агент определяет сумму налога по каждой выплате (перечислению) денежных средств

или иному получению дохода.

Российские

организации, выплачивающие налогоплательщикам доходы в виде дивидендов, а также

в виде процентов по государственным и муниципальным ценным бумагам, подлежащим

обложению налогом на прибыль, определяют сумму налога отдельно по каждому

такому налогоплательщику применительно к каждой выплате указанных доходов:

– если

источником доходов налогоплательщика является российская организация, то

обязанность удержать налог из доходов налогоплательщика и перечислить его в

бюджет возлагается на этот источник доходов. В этом случае налог в виде

авансовых платежей удерживается из доходов налогоплательщика при каждой выплате

таких доходов;

– если

по государственным и муниципальным ценным бумагам не представляется возможным

определить у источника доходов сумму дохода, подлежащего налогообложению, то

налогоплательщик – получатель дохода – самостоятельно осуществляет исчисление и

уплату налога в виде авансовых платежей с полученных доходов.

Информация о

видах ценных бумаг, к которым применяется такой порядок, доводится до

налогоплательщиков федеральным органом исполнительной власти, уполномоченным на

это Правительством РФ.

Глава 25 НК

РФ не предусматривает льгот по налогу на прибыль организаций.

Налогоплательщики

могут определять облагаемую прибыль одним из двух способов: по методу

начислений или по кассовому методу.

Но для многих

организаций свобода выбора не предусмотрена.

Метод

начисления: в этом случае доходы признаются в том отчетном (налоговом) периоде,

в котором они имели место независимо от фактического поступления денежных

средств, иного имущества (работ, услуг) и (или) имущественных прав (метод

начисления).

При

определении доходов по методу начисления в общем случае датой получения дохода

от реализации признается день отгрузки (передачи) товаров (работ, услуг,

имущественных прав).

Днем отгрузки

считается день реализации этих товаров (работ, услуг, имущественных прав)

независимо от фактического поступления денежных средств в их оплату.

При

реализации товаров (работ, услуг) по договору комиссии (агентскому договору)

налогоплательщиком – комитентом (принципалом) доходы в иностранной валюте

пересчитываются в рубли по официальному курсу Банка России на дату

предоставления отчета комиссионера (агента).

При

использовании метода начислений расходы, принимаемые для целей налогообложения,

признаются таковыми в том отчетном (налоговом) периоде, к которому они

относятся, независимо от времени фактической выплаты денежных средств и (или)

иной формы их оплаты. Это означает, что расходы признаются в том отчетном

(налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

При получении

доходов в течение нескольких отчетных (налоговых) периодов, когда связь между

доходами и расходами не может быть определена четко или определяется косвенным

путем, расходы распределяются налогоплательщиком самостоятельно, с учетом

принципа равномерности признания доходов и расходов.

Расходы

налогоплательщика, которые не могут быть отнесены на затраты по конкретному

виду деятельности, распределяются пропорционально доле соответствующего дохода

в общем объеме всех доходов налогоплательщика.

Кассовый

метод: организации имеют право на определение даты получения дохода

(осуществления расхода) по кассовому методу, если в среднем за предыдущие

четыре квартала сумма выручки от реализации товаров (работ, услуг) этих

организаций без учета налога на добавленную стоимость не превысила

2 000 000 руб. за каждый квартал.

При

использовании кассового метода датой получения дохода всегда признается день

поступления средств на счета в банках и (или) в кассу, поступления иного

имущества (работ, услуг) и (или) имущественных прав. При этом следует учесть

некоторые особенности определения даты оплаты, зависящие от способа расчетов за

реализованные товары (работы, услуги). Оплатой считается и поступление денежных

средств на счета в банке или в кассу комиссионера, поверенного либо агента

налогоплательщика, в случае если они принимают участие в расчетах.

Большинство налогоплательщиков

вынуждено определять налогооблагаемую прибыль по методу начисления. Но если

налогоплательщик, перешедший на определение доходов и расходов по кассовому

методу, в течение налогового периода превысил предельный размер суммы выручки

от реализации товаров (работ, услуг), то он обязан перейти на определение

доходов и расходов по методу начисления с начала налогового периода, в течение

которого было допущено такое превышение.

Учитывая, что

выбор того или иного метода определения налогооблагаемой прибыли является

элементом учетной политики для целей налогообложения, сделать его необходимо в

декабре года, предшествующего году применения соответствующего метода

определения налогооблагаемой прибыли.

Уплата налога

обычно производится по месту нахождения организации. Исключение из этого

порядка предусмотрено ст. 288 НК РФ для организаций, имеющих

территориально обособленные структурные подразделения.

Обязанность

по уплате налога считается выполненной с момента предъявления в банк поручения

на уплату налога при наличии денежного остатка на счете налогоплательщика.

Налог на

прибыль, подлежащий перечислению в бюджет по истечении налогового периода,

уплачивается не позднее срока, установленного ст. 289 НК РФ для подачи

налоговых деклараций за соответствующий налоговый период.

Квартальные

авансовые платежи уплачиваются не позднее срока, установленного для подачи

налоговых деклараций за соответствующий отчетный период.

Налогоплательщики,

исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли,

уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за

отчетным периодом.

Суммы

ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового)

периода, засчитываются при уплате квартальных авансовых платежей. Квартальные платежи

засчитываются в счет уплаты налога по итогам налогового периода.

Все

налогоплательщики независимо от наличия у них обязанности по уплате налога на

прибыль и (или) авансовых платежей по нему, а также независимо от особенностей

исчисления и уплаты этого налога должны по истечении каждого отчетного и

налогового периода представлять в налоговые органы по месту своего нахождения и

месту нахождения каждого обособленного подразделения соответствующие налоговые

декларации.

Налоговые

агенты обязаны по истечении каждого отчетного (налогового) периода, в котором

они производили выплаты налогоплательщику, представлять в налоговые органы по

месту своего нахождения налоговые расчеты.

Установлены

две формы налоговой декларации – полная и упрощенная, которые отличаются

количеством содержащихся в них листов. Налоговые декларации упрощенной формы

представляются по итогам отчетного периода (первого квартала, полугодия и

девяти месяцев). По итогам года (по окончании налогового периода)

представляется полная форма декларации. В порядке исключения некоммерческие

организации, у которых не возникает обязательств по уплате налога, представляют

налоговую декларацию упрощенной формы по истечении налогового периода.

И

налогоплательщики, и налоговые агенты представляют налоговые декларации

(налоговые расчеты) не позднее 28 дней со дня окончания соответствующего

отчетного периода.

Налогоплательщики,

исчисляющие суммы ежемесячных авансовых платежей по фактически полученной

прибыли, представляют налоговые декларации не позднее 28-го числа каждого

месяца.

По итогам

налогового периода налоговые декларации представляются налогоплательщиками и

налоговыми агентами не позднее 28 марта года, следующего за истекшим налоговым

периодом.

Налоговая

декларация может быть отправлена по почте. Если налоговая декларация сдана на

почту до 24 часов последнего дня срока, она будет считаться поданной вовремя.

Следовательно,

по итогам первой главы можно отметить следующее.

Прибыль

занимает одно из важнейших мест в общей системе стоимостных инструментов рыночной

экономики.

Она

обеспечивает экономическую устойчивость фирмы, гарантирует полноту ее

финансовой независимости. В условиях рынка прибыль предопределяет решение что,

как и в каких размерах производить. Поэтому у каждого производителя товаров и

услуг интересует вопрос: при каких условиях можно получить максимальную

прибыль.

Основной

источник доходов фирмы – выручка от реализации продукции, а именно та ее часть,

которая остается за вычетом материальных, трудовых и денежных затрат на

производство и реализацию продукции.

Поэтому

важная задача каждого хозяйствующего субъекта – получить больше прибыли при

наименьших затратах путем соблюдения строгого режима экономии и расходования

средств и наиболее эффективного их использования.

В системе

налогов РФ одним из наиболее значимых является налог на прибыль, который

является самым существенным источником государственной казны.

Налог на

прибыль в системе российского налогообложения относится к категории прямых

налогов и занимает в общем объеме доходов бюджета различных уровней второе

место – после налога на добавленную стоимость.

Это

федеральный налог с едиными требованиями на всей территории РФ.

Прямым он

является по тому, что его окончательная сумма целиком и полностью зависит от

конечного финансового результата хозяйственной деятельности предприятий и

организаций.

Налог на

прибыль организаций является таким налогом, с помощью которого государство

может наиболее эффективно воздействовать на развитие экономики. Он влияет на

инвестиционные потоки и процесс наращивания капитала.

Вопросы,

связанные с этим налогом, имеют большое значение как для государства, так как

он является важной доходной статьей бюджета, так и для отдельных предприятий,

так как сумма его выплат обычно одна из самых крупных. Налог на прибыль можно

оптимизировать за счет создания резервов.

Организация,

принявшая решение о создании резерва на ремонт ОС, должна на начало налогового

периода сформировать смету на текущие капитальные ремонты исходя из графика их

проведения. Полученная по смете сумма сравнивается с фактическими затратами на

осуществление таких видов ремонта за предыдущие три года, деленная на три.

Меньшая из сравниваемых сумм представляет собой предельный размер отчислений в

резерв предстоящих расходов на текущие и недорогие виды капитального ремонта.

Если у

налогоплательщика имеются ОС, по которым необходим особо сложный, требующий

больших финансовых затрат капитальный ремонт, то он определяет сумму

дополнительных отчислений в резерв исходя из общей суммы ремонта по такому

объекту ОС, поделенной на количество лет, между которыми происходят указанные

виды ремонта. Полученная сумма увеличивает предельный размер отчислений,

которые налогоплательщик определил по «недорогим» видам ремонта.

Общая сумма

равномерно включается налогоплательщиком в состав расходов текущего отчетного

(налогового) периода, иначе говоря, если у налогоплательщика отчетным периодом

по налогу на прибыль является месяц, то ежемесячно в составе расходов будет

учитываться 1/12, если отчетным периодом является квартал-то 1/4.

Отчисления в

резерв предстоящих расходов на ремонт ОС списываются на расходы на последнее

число соответствующего отчетного (налогового) периода.

По окончании

налогового периода налогоплательщик в обязательном порядке сравнивает

фактически осуществленные затраты на текущие и капитальные ремонты с величиной

соответствующей части резерва (учет расходов на особо сложные виды и дорогие

виды ремонтов ведется раздельно).

В случае,

когда фактические расходы на особые виды ремонта не превысили сумму отчислений

в резерв, данная часть резерва не восстанавливается (если по установленному

графику такие работы еще не завершены).

Иначе дело

обстоит с той частью резерва, которая предназначена для «обычных» ремонтов.

Сумма

превышения величины резерва, сформированного под расходы на текущие и недорогие

виды ремонта, над фактическими расходами на данные виды ремонта в текущем

налоговом периоде подлежит восстановлению, т.е. включается в состав

внереализационных доходов по итогам налогового периода (п. 2 ст. 324

и п. 7 ст. 250 НК РФ).

Если

созданного резерва не хватило, чтобы покрыть все фактические расходы

организации на такие виды ремонта, то сумма превышения фактических сумм над

суммой резерва включается в состав прочих расходов (п. 2 ст. 324 НК

РФ).

Пример – Предположим,

у организации «А» сумма фактически осуществленных расходов на ремонт за

предыдущие три года составила 1 800 000 руб. Средняя величина фактически

осуществленных расходов на ремонт за три предыдущих года составит: 1 800 000

руб. / 3 = 600 000 руб.

Организация в

2007 г. принимает решение о создании резерва расходов на ремонт ОС.

Согласно графику проведения ремонтов и сметы предполагаемый объем ремонтных

работ в 2007 г. составляет 800 000 руб.

При сравнении

предполагаемого объема по смете и средней величины фактически осуществленных

расходов организацией на ремонт за предыдущие три года выбираем меньшую из

сумм, т.е. 600 000 руб. Следовательно, отчисления в резерв организация будет

исчислять исходя из предельной суммы 600 000 руб.

В этом же

налоговом периоде организация предполагает осуществить капитальный ремонт особо

сложного ОС. Согласно технической документации данное оборудование подлежит

ремонту 1 раз в пять лет. Сметная стоимость такого ремонта – 12 000 000 руб.

Следовательно, отчисления в течение 2007 г. составят 2 400 000 руб.

Таким

образом, в 2007 г. налогоплательщик вправе создать резерв в размере 3 000

000 руб. (600 000 руб. + 2 400 000 руб.).

Организация «А»

осуществляет расчеты с бюджетом по прибыли ежемесячно. Следовательно, на

последнее число месяца бухгалтер будет включать в расходы текущего периода

сумму, равную 1/12 от общей суммы, – 250 000 руб.

Предположим,

что на конец 2007 г. расходы на ремонт в организации «А» на текущие виды

ремонта составили 820 000 руб.

Сумма резерва

по дорогостоящему ремонту не восстанавливается (250 000 руб.). В отношении

резерва на «обычные виды ремонта» у организации «А» произошло превышение

реальных сумм над резервными суммами, следовательно, разница между фактически

осуществленными и зарезервированными суммами относится в состав прочих

расходов.

Исходя из

изложенного, порядок формирования резерва на ремонт ОС четко прописан только

для налогового учета (ст. 324 НК РФ). Для бухгалтерского учета четких

правил не предусмотрено. Поэтому в учетной политике организации в целях бухгалтерского

учета, по мнению автора, стоит указать те же принципы, которые действуют в

налоговом учете.

Но, прежде

чем утвердить учетную политику, организация должна определиться, выгодно ли ей

создавать такой резерв? Ведь если организация его сформировала, то в течение

года все расходы на ремонт ОС придется списывать лишь за счет резерва (п. 2

ст. 324 НК РФ). Теперь допустим, что ремонт обошелся дороже, в таком

случае разницу между истраченной суммой и резервом нельзя исключить из

налогооблагаемой прибыли в текущем периоде. Сделать это можно лишь в конце года

– 31 декабря.

Таким

образом, если организация планирует проводить дорогостоящий ремонт в начале

года, то резерв лучше не создавать, а списывать ремонтные затраты «по факту».

Если же ремонт предполагается провести ближе к концу года, то резерв выгоден.

Если на 31 декабря отчетного года часть резерва осталась неиспользованной, то в

налоговом учете ее надо включить во внереализационные доходы. С другой стороны,

это выгодно с точки зрения увеличения расходной части в течение налогового

периода (года) и оптимизации авансовых платежей по прибыли.

Понятие

гарантийного срока эксплуатации товара (работы, услуги) дано в п. 6 ст. 5

Закона РФ от 07.02.1992 №2300–1 «О защите прав потребителей» (далее – Закон №2300–1).

Это устанавливаемый изготовителем (исполнителем) период, в течение которого в

случае обнаружения в товаре (работе) недостатка изготовитель (исполнитель),

продавец, уполномоченная организация или уполномоченный индивидуальный

предприниматель, импортер обязаны удовлетворить требования потребителя,

установленные статьями 18 и 29 настоящего закона.

Гарантийный

ремонт и обслуживание являются одной из предлагаемых законодательством мер по

устранению обнаруженных покупателем недостатков товара (работы, услуги) и возвращения

ему качества, объявленного изготовителем (исполнителем) в момент передачи

покупателю, если иной момент определения соответствия товара (работы, услуги)

этим требованиям договором не предусмотрен.

Определить

точно, когда и сколько товаров (работ, услуг) из общего объема реализации

потребуют гарантийного ремонта или обслуживания, нереально. Возможны лишь

приблизительные расчеты на основе статистических данных и оценочных

характеристик специалистов. Поэтому организации, предоставляющие гарантийные обязательства

по своей продукции, в целях равномерного включения затрат по устранению

недостатков в себестоимость создают резервный фонд, о котором и пойдет речь

ниже.

Создавать или не создавать резервный фонд?

Прежде чем

ответить на этот вопрос, обратимся к законодательству. В налоговом учете о том,

что принятие данного решения является исключительно правом, а не обязанностью

организации, говорится в п. 1 ст. 267 НК РФ (вправе создавать

резервы), а в бухгалтерском – в п. 72 Положения по ведению бухгалтерского

учета (может создавать резервы).

Однако

существует еще ПБУ 8/01, нормы которого делают возможность этого выбора в

бухгалтерском учете не столь очевидной. Дело в том, что согласно п. 3 ПБУ

8/01 выданные организацией гарантийные обязательства в отношении проданных ею в

отчетном периоде товаров, продукции, выполненных работ, оказанных услуг

относятся к условным фактам хозяйственной деятельности, которые влекут условные

обязательства (п. 4 ПБУ 8/01). Под этим термином следует понимать такое

последствие условного факта, которое в будущем с очень высокой или высокой

степенью вероятности может привести к уменьшению экономических выгод

организации. Другими словами, вероятность того, что в партии реализованной

продукции (произведенных работ, услуг) окажется некоторое количество

бракованных изделий (некачественных работ, услуг), устранение которых потребует

дополнительных затрат, накладывает на организацию условное обязательство.

Данный момент требует отражения в бухгалтерской отчетности, чтобы

финансово-хозяйственные показатели организации не были искажены.

С этой целью

п. 8 ПБУ 8/01 обязывает организацию по существующим на отчетную дату

условным обязательствам создавать резерв при соблюдении их одновременного

соответствия следующим условиям:

– если

имеется очень высокая или высокая вероятность того, что будущие события

приведут к уменьшению экономических выгод организации;

– величина

обязательства, порождаемого условным фактом, может быть обоснованно оценена.

Таким

образом, предприятию, взявшему на себя обязанность по устранению недостатков

своей продукции (работ, услуг) в течение гарантийного срока их использования,

создавать резерв на гарантийный ремонт и обслуживание необходимо.

Но всегда ли

это удобно и выгодно для организаций? Для тех из них, фактические расходы по

гарантийному ремонту и обслуживанию которых незначительные, формирование

резерва будет лишней обузой для бухгалтера. Кроме того, отказ по этой причине

от создания резерва в налоговом учете влечет ведение двойного учета и появление

постоянных разниц (п. 4 ПБУ 18/02), что, в свою очередь, ведет к

образованию постоянного налогового обязательства. На эту величину предприятие

должно будет корректировать сумму налога на прибыль, рассчитываемую исходя из

бухгалтерской прибыли (убытка), и тем самым определять текущий налог на прибыль

(п. 20, 21 ПБУ 18/02). Если резерв все же будет создан, то получить

какой-либо значимый эффект от оптимизации налоговых платежей по прибыли в этом

случае вряд ли удастся.

Выходом в

данной ситуации может стать применение понятия существенности последствий

условного факта в бухгалтерском учете (п. 5 ПБУ 8/01). Согласно п. 1

Указаний об объеме форм бухгалтерской отчетности существенной признается сумма,

отношение которой к общему итогу соответствующих данных за отчетный год

составляет не менее пяти процентов. Следовательно, если расходы на гарантийный

ремонт и обслуживание не превышают этого значения в общей массе расходов,

организация имеет право не создавать резерв в бухгалтерском учете. Кроме того,

согласно п. 2 ПБУ 8/01 оно может не применяться субъектами малого

предпринимательства.

В противном

случае логичным будет формирование резерва одновременно и в бухгалтерском, и в

налоговом учете.

Расчет величины резерва на гарантийный ремонт и обслуживание

Поскольку

определенных алгоритма и критериев формирования резерва в бухгалтерском учете

нет, организация должна самостоятельно разработать и закрепить в учетной

политике порядок расчета норм резервных отчислений на гарантийный ремонт и

обслуживание исходя из конкретных ситуаций и специфики деятельности фирмы.

Например,

наиболее оптимальным может быть вариант, когда сумма резерва определяется

согласно планируемым накануне отчетного года расходам на гарантийный ремонт.

Данная величина рассчитывается на основании ведомостей учета затрат на ремонт и

гарантийное обслуживание, ведомостей учета отгрузки и реализации продукции,

актов инвентаризации резерва, а также мнения специалистов о технических

характеристиках данного вида продукции, предполагаемом проценте брака и т.п.

Налоговый

учет предъявляет к формированию резерва на гарантийный ремонт более жесткие

требования. В частности, п. 3 ст. 267 НК РФ устанавливает предельный

размер резерва, определяемый как доля фактически осуществленных

налогоплательщиком расходов по гарантийному ремонту и обслуживанию в объеме

выручки от реализации указанных товаров (работ) за предыдущие три года,

умноженная на сумму выручки от реализации указанных товаров (работ) за отчетный

(налоговый) период.

Если

налогоплательщик менее трех лет реализует товары (работы) с условием проведения

гарантийного ремонта и обслуживания, то для расчета предельного размера

создаваемого резерва учитывается объем выручки от реализации указанных товаров

(работ) за фактический период такой реализации. Если с момента создания

организации прошло менее трех лет, то она, по мнению Минфина, не располагает

необходимой информацией для определения норматива отчислений в резерв

предстоящих расходов, так как отсутствуют данные о расходах на ремонт за

последние три года. Поэтому расходы на ремонт, произведенные таким

налогоплательщиком, рассматриваются как прочие и признаются для целей

налогообложения в том отчетном (налоговом) периоде, в котором они были

осуществлены, в размере фактических затрат.

Налогоплательщик,

ранее не осуществлявший реализацию товаров (работ) с условием гарантийного

ремонта и обслуживания, вправе создавать резерв по гарантийному ремонту и

обслуживанию товаров (работ) в размере, не превышающем ожидаемых расходов на

указанные затраты. По истечении налогового периода он должен скорректировать

размер созданного резерва исходя из доли фактически осуществленных расходов по

гарантийному ремонту и обслуживанию в объеме выручки от реализации указанных

товаров (работ) за истекший период.

Обратите

внимание: резерв создается только в отношении тех товаров (работ), по которым в

соответствии с условиями заключенного договора с покупателем предусмотрены

обслуживание и ремонт в течение гарантийного срока.

Некоторые специалисты

полагают, что предельный коэффициент отчислений в резерв нужно рассчитывать для

каждого вида выпускаемой продукции или вида работ, реализуемых с условиями

гарантийного ремонта и обслуживания, поскольку отсутствие этого деления

приводит к искажению налоговой базы. При этом в учетной политике для целей

налогообложения в качестве предельной нормы они советуют зафиксировать

наибольший из рассчитанных коэффициентов.

Следует иметь

в виду, что данную точку зрения налоговые органы не разделяют, считая, что

коэффициент отчислений в резерв должен быть единым. С ними согласны и судьи. В

пункте 3 ст. 267 НК РФ сказано, что размер создаваемого резерва не может

превышать предельного размера: Это означает, что налогоплательщик вправе

создавать резерв и в меньшем размере по сравнению с тем, который получился по

результатам расчета. При этом такую возможность целесообразно отразить в

учетной политике организации.

В целях

избежания расхождений бухгалтерского и налогового учета рекомендуем создавать

резерв на гарантийный ремонт и гарантийное обслуживание в порядке,

установленном для налогового учета.

2. Налогообложение на

Челябинской обувной фабрике

Летопись, на

сегодняшний день одного из крупнейших предприятий легкой промышленности России,

начинается с 1932 года.

Тогда в

районе тракторного завода появилась сапожно-пошивочная мастерская №4.

Располагалась мастерская в помещении барачного типа, небольшой штат в

шестнадцать человек за рабочий день успевал стачать лишь шесть пар сапог,

мизерная мощность ручного производства едва ли могла удовлетворять потребности

тяжелой промышленности города. А задача перед мастерской стояла глобальная: «обуть

трудовые кадры поднимающихся заводов гигантов».

В сороковые

годы обувать предстояло армию. Мастерская вырастает в фабрику. В городе во

время войны обувное производство разворачивается уже на базе трех фабрик. Из

Харькова эвакуировали фабрику модельной обуви, штат и оборудование которой

поделили на два филиала.

В 1960 году

все три фабрики сливаются в единую челябинскую фабрику. Сливаются в единое

целое и производственные мощности, и опыт квалифицированных кадров. Численность

рабочих, ИТР и служащих, составила 881 человек, фабрика в 1960 году выпускала

уже 900 тыс. пар в год. Ассортимент был представлен обувью и ручного

производства, и конвейерной сборки. Модельные туфли, от начала до конца

собранные опытнейшими мастерами сапожного дела из качественных материалов были

зачислены в разряд остродефицитных товаров. Огромный спрос не могло

удовлетворить трудоемкое производство. Очередь на каждую пару была расписана

задолго до того, как обувь поступала в продажу. Обувь стала конкурентоспособной

не только на внутреннем рынке, но и вполне могла соответствовать стандартам

международной торговли.

Старожилы

вспоминают, как партия обуви, пошитая на экспорт с лейблами и этикетками на

английском языке, была принята покупателем за импортную продукцию и, не

достигнув места назначения, молниеносно разошлась с прилавков.

Показатель

качества неминуемо должен был дополниться показателем количества. В 1968 году

было сдано в эксплуатацию новое здание фабрики, мощность производственных

площадей которой оценивалась 5.014 млн. пар обуви в год. Цифры как будто

завораживали правительство. Погоня за созданием крупных промышленных и

хозяйственных комплексов не миновала и судьбу фабрики.

В 1968 году

произошло новое структурное преобразование, было организовано Челябинское

производственное объединение, соединившее специализированные обувные предприятия

в городах Челябинске, Магнитогорске, Троицке, Златоусте, Кыштыме.

Производственная

мощность объединения по подсчетам специалистов оценивалась в 17 млн. пар в год.

Цифра весьма солидная, для региона численность населения, которого составляла

3,5 миллиона человек. Проблему сбыта удалось решить за счет выхода на рынки

других регионов и создания целой сети фирменных магазинов в 15 городах России.

На базе

объединения начинают действовать вспомогательные структуры

научно-исследовательский институт, Дом моделей обуви, открывшийся в 1977 году.

Подобных моделирующих центров по всей стране было всего 4. В Москве,

Ленинграде, Челябинске Ростове-на-Дону.

В 1981 году

предприятие было награждено орденом Трудового Красного знамени за достигнутые

успехи. Все успехи предприятия прошли через судьбы личностей и трудовых

династий. Личный успех и успех фабрики понятия неразделимые. Были примеры в

истории коллектива, когда карьера талантливых руководителей достигла масштабов

страны. Пример тому судьба Биргонова А.А., которому приходилось занимать

посты и заместителя министра легкой промышленности СССР, и министра легкой

промышленности РСФСР.

В 1992 году

на основании Постановления Верховного Совета РСФСР и Постановления Президиума

Верховного Совета, произведено разукрупнение Челябинского арендного

промышленно-торгового обувного объединения (такое название носило на тот момент

объединение после различного рода реорганизаций и переименований). Из его

состава выведены Златоустовская, Троицкая, Кыштымская обувные фабрики.

С 16 сентября

1992 года объединение переименовано в обувную фирму «Юничел». В 1992 году

подписан договор о приватизации предприятия и создании на его основе

акционерного общества закрытого типа.

В 1993 году

преобразование состоялось, с конвейера на рынок выходит новая продукция марки «Юничел».

Период

истории фабрики по 1999 год не был безоблачным, нет, не потому, что предприятие

сдавало свои позиции, виной тому конъюнктурные особенности рынка и череда

экономических кризисов.

Но

предприятие сумело миновать тяжелые времена и встать прочно на ноги благодаря

трудовому потенциалу фабрики.

Сегодня

обувная фирма «Юничел» – это сильное предприятие с твердыми позициями на рынке,

вкладывающее деньги не только в свое производство, но и реконструкцию

предприятий обувной отрасли за пределами региона.

Структура

органов управления эмитента представлена в приложении А:

-

Общее

собрание – высший орган управления,

-

Совет

директоров – в промежутках между общими собраниями является высшим органом

управления Общества,

-

Генеральный

директор – единоличный исполнительный орган Общества, осуществляющий

руководство всей текущей деятельностью Общества.

Компетенция

общего собрания акционеров (участников) эмитента в соответствии с его уставом

(учредительными документами):

-

внесение

изменений и дополнений в Устав Общества или утверждение устава Общества в новой

редакции,

-

реорганизация

Общества,

-

ликвидация

Общества, назначение ликвидационной комиссии и утверждение промежуточного и

окончательного балансов,

-

определение

количественного состава Совета директоров Общества, избрание его членов,

-

досрочное

прекращение полномочий членов Совета директоров,

-

определение

предельного размера объявленных акций,

-

уменьшение

уставного капитала Общества,

-

образование

единоличного исполнительного органа Общества,

-

досрочное

прекращение полномочий единоличного исполнительного органа,

-

избрание

членов ревизионной комиссии,

-

досрочное

прекращение полномочий членов ревизионной комиссии,

-

утверждение

аудитора общества,

-

утверждение

годовых отчетов, бухгалтерских балансов, счета прибылей и убытков Общества,

распределение его прибылей и убытков,

-

утверждение

положений о Совете директоров и ревизионной комиссии,

-

порядок

ведения общего собрания,

-

образование

счетной комиссии,

-

дробление

и консолидация акций,

-

заключение

сделок в случаях предусмотренных статьей 83 закона об акционерных обществах,

-

заключение

крупных сделок, связанных с приобретением и отчуждением Обществом имущества,

стоимость которого превышает 50% балансовой стоимости активов на дату принятия

решения о такой сделке, а также сделок в которых имеется заинтересованность.

Компетенция

совета директоров (наблюдательного совета) эмитента в соответствии с его

уставом (учредительными документами):

-

определение

приоритетных направлений деятельности Общества,

-

созыв

годового и внеочередного общих собраний акционеров Общества,

-

утверждение

повестки дня общего собрания общества,

-

определения

даты составления списка акционеров, имеющих право на участие в Общем собрании,

получении дивидендов и другие вопросы, связанные с подготовкой и проведением

общего собрания,

-

увеличение

уставного капитала Общества и утверждение итогов размещения дополнительных

акций,

-

определение

условий проведения закрытой подписки на акции и ценные бумаги конвертируемые в

акции,

-

размещение

Обществом облигаций и иных ценных бумаг,

-

определение

рыночной стоимости имущества включая стоимость акций Общества,

-

приобретение

размещенных Обществом акций,

-

заключение

договора с генеральным директором, установление размеров выплачиваемых

вознаграждений и компенсаций,

-

рекомендации

по размеру выплачиваемых членам ревизионной комиссии Общества вознаграждений и

компенсаций и определение размера оплаты услуг аудитора.

Компетенция

единоличного и коллегиального исполнительных органов эмитента в соответствии с

его уставом (учредительными документами):

Генеральный

директор – единоличный исполнительный орган Общества, осуществляющий

руководство всей текущей деятельностью Общества, за исключением вопросов

отнесенных к компетенции Общего собрания акционеров и Совета директоров.

Генеральный директор избирается Общим собранием акционеров Совета директоров

В этом году на «Юничеле» установили новый поток по производству

кроссовой обуви и сапожек для отдыха после катания на лыжах. Cейчас обувь выпускается

на одиннадцати потоках, в том числе на «Юничел – Оренбург», которое вошло в

состав обувного холдинга в 2001 году, производится девичья обувь, а на «Юничел

– Злато» – в составе «Юничел» с 2002 года – школьная обувь для мальчиков. За

одну смену с каждого потока сходит 850 пар новой обуви!

Торговый дом «Обувь» – собственная торговая сеть фирмы «Юничел» насчитывает

в России более 160 магазинов. А это значит, сотни тысяч россиян в различных

точках нашей страны могут купить обувь челябинской фирмы «Юничел».

«Юничел» оснащена новейшим технологическим оборудованием для

изготовления обуви по современным стандартам. Фабрика имеет собственный центр

моделирования обуви, оснащенный современной техникой и программными средствами,

что позволяет в год разрабатывать до 700 моделей. Фирменная сеть «Юничел»

насчитывает 160 розничных магазинов по всей России.

Высокая конкуренция на обувном рынке России подтолкнула

руководство фабрики «Юничел» к автоматизации работы предприятия и введению

технологии штрихкодирования для учета и контроля движения готовой продукции. В

рамках проекта предполагалось решить следующие задачи:

-

обеспечить

возможность планирования производства с учетом моделей и размеров обуви;

-

увеличить

скорость отбора заказа на складе;

-

упростить

идентификацию товара при складских операциях;

-

устранить

потери товара, пересортицу, ошибки в работе персонала;

-

получить

новые аналитические возможности, позволяющие контролировать оборачиваемость

товаров, рентабельность направлений деятельности, эффективность работы

торгового и складского персонала.

В результате проведенного тендера партнером по внедрению стала

компания «Автоматизация бизнеса», имеющая в штате необходимое количество

компетентных сотрудников, в частности, высококвалифицированного руководителя проектов.

Специалисты «Автоматизации бизнеса» уже имели успешный опыт крупных внедрений

программных продуктов «1С».

После анализа систем автоматизации, представленных на рынке, была

выбрана типовая конфигурация «1С: Управление торговлей 8.0» на современной платформе

«1С: Предприятие 8.0».

Главными аргументами в пользу этого решения стали: гибкость

платформы, высокая масштабируемость, возможность интеграции с торговым

оборудованием и различными системами учета, проработанные интерфейсные

механизмы, наличие системы прав доступа.

В результате проекта создана единая информационная база,

включающая в себя торговый блок и блок управления складом.

Автоматизировано 80 рабочих мест. К работе в системе приступили

менеджеры, операторы склада, кладовщики, программисты и системный

администратор.

На складах «Юничела» автоматизированы практически все операции:

-

контроль

движения продукции с момента выпуска до продажи;

-

возможность

оформления заказа оптового покупателя в режиме online (с помощью терминала

сбора данных);

-

планирование

загрузки автотранспорта (система подсказывает, как лучше распределить груз);

-

возможность

получения информации об остатках в режиме online;

Автоматизация склада и учета продукции позволили значительно

сократить все складские операции, свести к минимуму возможные ошибки

операторов, ускорить поступление информации для анализа деятельности

предприятия.

Технологии «Юничел» объединяют качество отечественного сырья и

надежность оборудования известных зарубежных фирм.

В настоящее время фирменная сеть магазинов «Юничел» насчитывает

160 розничных магазинов.

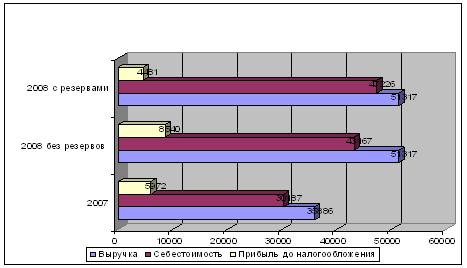

По данным

отчета о прибылях и убытках проведем анализ финансовых результатов, которые

представим в таблице 2.

Таблица 2 – Отчет

о прибылях и убытках (извлечения)

| Наименование |

Абсолютные значения,

тыс. руб. |

Темпы роста, % |

| 2005 г. |

2006

г.

|

2007

г.

|

2006 к 2005 |

2007 к 2006 |

| Выручка от продажи

товаров |

17874 |

25958 |

35886 |

45,2 |

38,2 |

| Себестоимость проданных

товаров |

15287 |

22244 |

30187 |

45,5 |

35,7 |

| Валовая прибыль |

2587 |

3714 |

5699 |

43,6 |

53,4 |

| Прибыль от обычной

деятельности |

332 |

327 |

273 |

-1,5 |

-16,5 |

| Прибыль до

налогообложения |

2919 |

4041 |

5972 |

38,4 |

47,8 |

| Налог на прибыль |

701 |

970 |

1433 |

38,4 |

47,8 |

| Чистая прибыль |

2218 |

3071 |

4539 |

38,4 |

47,8 |

Предприятие в

2007 г. получило прибыль в размере 4539 тыс. руб., что выше полученной

чистой прибыли 2006 г. на 47,8% (4539/ 970 * 100% – 100%), это

положительно характеризует эффективность финансово-хозяйственной деятельности

«Юничел».

Руководство

«Юничел» заинтересовано в снижении налогового бремени.

Чтобы

оптимизировать налог на прибыль можно включить в состав расходов:

- Резерв по сомнительным

долгам,

- Резерв на гарантийный

ремонт,

- Резерв на ремонт основных

средств,

- Резерв на предстоящую

оплату отпусков,

- Резерв предстоящих

расходов на выплату ежегодных вознаграждений за выслугу лет

С целью

оптимизации налога на прибыль необходимо в учетной политике отразить создание

различных резервов.

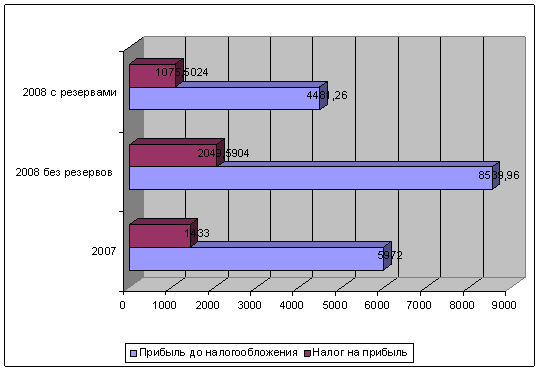

Рассчитаем,

каким образом это отразится на сумме налога на прибыль.

Резерв на

ремонт основных средств

«Юничел» в 2005, 2006 и 2007 гг. на обычный ремонт своих

основных средств израсходовало соответственно 1060 000, 820 000 и 980 000 руб.

Итого – 2860 000 руб.

На 2008 г. «Юничел» запланировало текущие ремонтные работы

стоимостью 1000 000 руб.

Кроме того, «Юничел» необходимо провести дорогостоящий капитальный

ремонт оборудования на сумму 3000 000 руб. не позднее 2009 г.

Средний размер расходов на обычный ремонт основных средств за

последние три года в «Юничел» составил 953 333 руб. (2860 000 руб.: 3 года).

Так как эта величина меньше запланированного показателя (1000 000

руб.), то предельный размер резерва на обычный ремонт не может превышать 953

333 руб.

«Юничел» учитывает в учетной налоговой политике, что сумма резерва

на обычный ремонт в 2008 г. должна составить 950 000 руб.

Ежегодно в резерв на сложный ремонт «Юничел» будет отчислять 1500

000 руб. (3000 000 руб.: 2 года).

Таким образом, общая сумма резерва на ремонт основных средств,

который можно создать в 2008 г., равна 2450 000 руб. (950 000 + 1500 000).

Эту сумму следует равномерно включать в состав налоговых расходов

каждого отчетного периода.

«Юничел» уплачивает ежемесячные авансовые платежи по налогу на прибыль

исходя из фактически полученной прибыли.

Таким образом, «Юничел» необходимо ежемесячно отчислять в резерв

204 167 руб. (2450 000 руб.: 12 мес.).

В результате за год по налогу на прибыль платежи уменьшатся в

«Юничел» на 588 000 руб.

2 450 000 * 24% = 588 000 руб.

Резерв на

предстоящую оплату отпусков

О том, что

организация вправе (а не обязана) создавать резерв на выплату отпусков,

говорится в п. 72 Положения по ведению бухгалтерского учета *(1). Однако

нормативно алгоритм и критерии его формирования в бухгалтерском учете не

установлены. Поэтому решение о создании резерва на оплату отпусков и порядок

зачисления в него средств организация должна отразить в учетной политике. Размер

резерва она также определяет самостоятельно. Как правило, величина его

рассчитывается исходя из предполагаемых (плановых) расходов на выплату

отпускных за год. В течение года бухгалтер ежемесячно начисляет резерв из

расчета 1/12 его годовой суммы.

В бухгалтерском

учете делаются следующие записи:

– при

начислении резерва на оплату отпусков работникам: Дебет 20, 23, 25, 26, 44

Кредит 96;

– при

начислении отпусков работникам за счет созданного резерва: Дебет 96 Кредит 70,

69.

В случае

превышения фактической суммы расходов на выплату отпусков над суммой созданного

резерва они могут быть сразу списаны на счета затрат: Дебет 20, 23, 25, 26, 44

Кредит 70, 69 либо учтены на счете 97 «Расходы будущих периодов» с последующим

списанием в дебет счета 96 «Резервы предстоящих расходов», что позволит

обеспечить равномерное включение расходов на отпуска в затраты организации:

Дебет 97 Кредит 70, 69.

По окончании

года расходы, произведенные сверх допустимого резерва, также списываются на

счета затрат. Если на конец года резерв использован не полностью,

законодательство позволяет организации право:

– перенести

остаток на следующий год;

– 31

декабря на сумму остатка сделать проводку методом «красное сторно»: Дебет 20,

23, 25, 26, 44 Кредит 96.

Этот выбор

рекомендуем закрепить в приказе об учетной политике.

Кроме того,

напоминаем, что в соответствии с п. 27 ПБУ 4/99 *(2) данные о наличии

резерва на начало и конец отчетного периода, а также о движении его средств в

течение отчетного периода необходимо указать в пояснительной записке к

бухгалтерскому балансу и отчету о прибылях и убытках. Остаток резерва на

выплату отпусков, переходящий на следующий год, отражается в бухгалтерском

балансе на конец года отдельной статьей.

Решение о

создании «отпускного» резерва нужно закрепить в учетной политике, учитывая

следующие положения:

- принятый способ

резервирования;

- предельную сумму

отчислений в резерв;

- ежемесячный процент

отчислений в резерв.

Итак, первое,

что нужно сделать, – определиться со способом резервирования, то есть с тем,

как рассчитать общий объем резерва.

Для этого

составляют специальный расчет (смету).

В ней

отражают:

- предполагаемую годовую

сумму расходов на оплату труда (без отпускных);

- предполагаемую годовую

сумму расходов на оплату отпусков;

- сумму единого социального

налога с отпускных;

- расчет размера

ежемесячных отчислений в «отпускной» резерв.

Специальной

унифицированной формы для такой сметы не предусмотрено, поэтому ее можно составить

в произвольной форме.

Главное,

чтобы в ней присутствовали обязательные для любого первичного документа

реквизиты.

Налоговый

кодекс не ограничивает сумму отчислений в резерв на оплату отпусков.

Однако

увеличивать такой резерв не стоит.

Всегда

следует помнить об экономической обоснованности и документальном подтверждении

расходов. Каждая сумма расчета должна быть оправдана. В целом можно говорить о

двух основных способах расчета предполагаемых расходов на

оплату труда и расходов на отпуск:

– Исходя

из расходов 2007 года.

В этом случае

нужно учесть:

а)

затраты

на оплату труда прошлого года, включая ЕСН;

б)

затраты

на оплату отпускных прошлого года, включая ЕСН;

в)

индексацию

затрат, если в 2008 году предполагается повышение окладов (тарифных ставок).

– Исходя

из предполагаемых затрат на каждого сотрудника на 2008 год. Этот метод

базируется на первичных документах:

а)

штатном

расписании;

б)

графике

отпусков;

в)

положении

об оплате труда;

г)

положении

о премировании;

д)

предполагаемом

увеличении численности сотрудников, если, например, создается новое структурное

подразделение;

е)

сведениях

об уменьшении численности сотрудников.

Пожалуй,

более точным будет второй способ расчета.

В расчет

суммы резерва в налоговом учете входит ЕСН.

Однако, по

мнению чиновников, при формировании резерва не учитываются расходы в виде

пенсионных и «травматических» взносов.

Произведем