Курсовая работа: Оценка внутреннего состояния экономической деятельности ООО "Интегро-Трейдинг"

Содержание

Введение

1. Экономическая система ООО «Интегро – Трейдинг»

1.1

История завода

1.2

Общая характеристика завода ООО «Интегро-Трейдинг»

1.3

Организационная структура управления ООО «Интегро-Трейдинг»

1.4

Основные производственные фонды ООО «Интегро-Трейдинг»

2. Анализ системы менеджмента ООО «Интегро – Трейдинг»

2.1 Структура управления ООО «Интегро-Трейдинг»

2.2 Анализ структуры и динамики трудовых ресурсов

2.3 Стратегия управления персоналом

3.

Маркетинговое исследование ООО «Интегро – Трейдинг»

3.1 Маркетинговое управление ООО «Интегро – Трейдинг»

3.2 SWOT - анализ деревообрабатывающего завода ООО «Интегро-Трейдинг»

3.3 Сегментация рынка

4.

Организация бухгалтерского учёта в ООО «Интегро – Трейдинг»

4.1 Законодательная база регулирования бухгалтерского учета

завода

4.2 Организационное формирование учетной политики ООО

«Интегро-Трейдинг»

4.3 Анализ движения денежных средств завода

5.

Налогообложение в ООО «Интегро – Трейдинг»

6.

Статистический анализ результатов ООО «Интегро – Трейдинг»

7.

Экономический анализ финансовых показателей ООО «Интегро –

Трейдинг»

7.1 Методические основы оценки финансового состояния

7.2 Анализ объёмов производства и реализации продукции

7.3 Анализ себестоимости продукции

7.4 Экономический анализ финансовых показателей экономической

деятельности ООО «Интегро-Трейдинг»

8.

Управление финансами ООО «Интегро – Трейдинг»

9.

Страхование в ООО «Интегро-Трейдинг»

10.

Рекомендации по улучшению экономической и финансовой

деятельности ООО «Интегро-Трейдинг»

Заключение

Литература

Приложения

Введение

трудовой ресурс

управление персонал

Переход общества от системы плановой экономики и вступление в

рыночные отношения коренным образом изменили условия функционирования

предприятий. Организации, для того чтобы выжить, должны проявить инициативу,

предприимчивость и бережливость с тем, чтобы повысить эффективность своей

деятельности. В противном случае они могут оказаться на грани банкротства.

В рыночных условиях залогом выживаемости и основой стабильного

положения организации служит его финансовое состояние. Она отражает такое

состояние финансовых ресурсов, при котором организация, свободно маневрируя

денежными средствами, способно путём эффективного их использования обеспечить

бесперебойный процесс производства и реализации продукции, а также затраты по

его расширению и обновлению.

Определение границ финансового состояния предприятий

относится к числу наиболее важных экономических проблем в условиях перехода к

рынку, поскольку недостаточная финансовая устойчивость может привести к

отсутствию у предприятий средств для развития производства, их

платёжеспособности и, в конечном счёте, к банкротству, а «избыточная»

устойчивость будет препятствовать развитию, отягощая затраты организации

излишними запасами и резервами.

Для управления финансовым состоянием организации необходимо

предварительно провести экономический анализ его финансовой деятельности.

Финансовое состояние представляет собой совокупность показателей, отражающих

наличие, размещение и использование финансовых ресурсов.

Эффективная финансовая деятельность – это важнейшая

характеристика экономической деятельности организации во внешней среде. Оно

определяет конкурентоспособность организации, его потенциал в деловом

сотрудничестве, оценивает, в какой степени гарантированы экономические интересы

самого организации и его партнеров по финансовым и другим отношениям.

Экономический анализ (с его подчас довольно сложными и трудоёмкими

расчётами) оправдывает себя, в конечном счёте потому что он приносит обществу

реальную пользу. Полезность экономического анализа заключается главным образом

в изыскании резервов и упущенных возможностей на всех участках планирования и

руководства организацией. Изыскание внутренних резервов приобретает в настоящее

время огромное значение.

Выявление резервов в процессе экономического анализа

происходит путём критической оценки принятых планов, сравнительного изучения

выполнения планов различными подразделениями организации, однородными

организациями данной системы, родственными организациями различных систем путём

изучения и использования передового опыта внутри страны и за рубежом.

Цель экономического анализа состоит не только и не столько в

том, чтобы установить и оценить финансовое положение организации, но также и в

том, чтобы постоянно проводить работу, направленную на его улучшение.

Экономический анализ финансового положения показывает, по каким конкретным

направлениям надо вести эту работу. В соответствии с этим результаты анализа

дают ответ на вопрос, каковы важнейшие способы улучшения финансового положения организации

в конкретный период его деятельности.

Цель данной работы заключается в том, чтобы произвести оценку

внутреннего состояния экономической деятельности ООО «Интегро-Трейдинг»,

выявить слабые стороны деятельности предприятия и разработать мероприятия по

улучшению хозяйственной деятельности.

Для реализации поставленной цели необходимо решить следующие

задачи:

§ Изучить экономические процессы и финансовую деятельность

организации ООО «Интегро-Трейдинг»;

§ Произвести расчеты экономических показателей и обработать

информацию по выявлению недостатков в хозяйственной деятельности организации;

§ Оценить влияние факторов на экономические и финансовые

результаты, и разработать предложения по стабилизации хозяйственной деятельности

ООО «Интегро-Трейдинг».

Объектом исследования является анализ экономических и

финансовых результатов ООО «Интегро-Трейдинг».

Предметом исследования является финансово-хозяйственная

деятельность ООО «Интегро – Трейдинг».

При написании данной работы была использована специальная

литература, которая способствовала раскрытию теоретической и практической части

материала.

1.

Экономическая система ООО «Интегро – Трейдинг»

1.1 История

завода

Деревообрабатывающий

завод ЭДОК «Динамо» был государственным предприятием и создан в 1965 году,

который производил следующие виды продукции: лыжи взрослые, лыжи подростковые, лыжи

детские, лыжи охотничьи, лыжи спортивные(профессиональные),спортивные клюшки,

клюшки для профессионального спорта. Объем выпуска перечисленной продукции до

14000 изделий общего выпуска перечисленных изделий в месяц. Общая численность

работающих на заводе достигала 800 человек. Производственная структура

состояла:

1. Основные

производственные цеха (переработки шпона, обработки шпона, клейки и обработки

фанеры, цех по производству лыж и цех по производству клюшек).

2. Обслуживающие

цеха (склады, санитарно-гигиенические).

3. Вспомогательные

цеха (автомобильный гараж, ремонтные цеха, котельная, которая работала на

жидком топливе и на отходах производства, пункт общественного питания,

помещения для подсобного хозяйства, общежитие).

В 1996 году после

приватизации государственных организаций (предприятий), завод был

приватизирован и на его базе было создано ОАО «Витрус» деревообрабатывающее

предприятие по выпуску пластиковых лыж, оно профункционировало до 1999 года, акционерное

общество было признано нерентабельным и на базе завода было создано другое

открытое акционерное общество «Деревообрабатывающий завод Динамо», в 2002 году

завод так же признан нерентабельным и в 2002 году на базе завода был создан

завод «Интегро-Трейдинг».

Вывод: Завод,

находящийся в государственной собственности вел эффективную

хозяйственно-экономическую деятельность в течение 31 года. Переход завода в

частную собственность не приносит владельцам и совладельцам завода того же

эффекта в управлении хозяйственно- экономической деятельностью.

1.2 Общая характеристика завода ООО «Интегро-Трейдинг»

ООО «Интегро – Трейдинг» является деревообрабатывающей заводом,

который расположен по адресу: Нижегородская область, Семёновский район, пос.

Сухобезводное, ул. Школьная, д.61.

Целью образования завода является получение прибыли путём

обработки древесины и реализации продуктов деревообработки на внутреннем рынке

страны. Главными покупателями продукции ООО «Интегро – Трейдинг» являются

строительные организации г. Нижнего Новгорода.

Основным видом деятельности на сегодняшний момент является

обработка древесины и производство изделий из дерева: производство клееной

фанеры, производство фанерных плит, производство древесных и стружечных плит.

Производственная

структура включает в себя:

1. Основные

производственные цеха.

В цехе переработки

шпона (ЦПС) производится лущение.

В цехе обработки

шпона (ЦОШ) шпон подвергается сушке, сортируется. Здесь же производится

прирубка, ребросклеивание.

В цехе клейки и

обработки фанеры (ЦК и ОФ) набираются пакеты шпона, затем прессование шпона,

починка, а также фрезерование фанеры и другие операции.

2. Обслуживающие

цеха (склады, санитарно-гигиенические и др.) – служат для обеспечения

соответствующих нужд производства в основных и вспомогательных цехах.

3. Вспомогательные

цеха (обеспечивают основное производство транспортом, паром, инструментом,

технической оснасткой, водозабор технической воды и т.д.)

Вспомогательные и

обслуживающие хозяйства предназначены для обеспечения надёжности основного

производства.

ООО «Интегро-Трейдинг» имеет:

- автомобильные, железнодорожные подъездные пути,

относительно близко расположен аэропорт (Н. Новгород);

- необходимые энергетические ресурсы;

- квалификационные инженерные и рабочие кадры

деревообработки.

Все сделки, договора, расчёты завод осуществляет в

соответствии с Гражданским кодексом РФ и иными нормативными правовыми актами,

действующими на территории РФ.

В ООО «Интегро-Трейдинг» создаются и функционируют локальные

нормативные акты, такие как приказы, положения, распоряжения, договоры и

прочие. Юридический статус организации: Общество с ограниченной

ответственностью «Интегро – Трейдинг», зарегистрированное в Семеновской налоговой

инспекции под ИНН 5228000991.

Вывод: Деревообрабатывающий завод ООО «Интегро-Трейдинг» создан

для обработки древесины, реализации произведённой продукции и извлечения

прибыли.

1.3 Организационная структура управления ООО «Интегро -

Трейдинг»

ООО «Интегро –

Трейдинг» присуща функциональная структура управления (о чём свидетельствуют

взаимосвязи между отдельными подразделениями), в которой организация

разделяется по специальным видам работы, далее по каждому из них формируется

иерархия служб, которая пронизывает организацию сверху вниз. Всю полноту власти

берёт на себя директор организации, возглавляющий коллектив (см. приложение №

1). Ему при разработке конкретных вопросов и подготовке соответствующих

решений, планов помогает специальный аппарат, состоящий из функциональных

подразделений. За конечный результат работы в целом отвечает директор, задача

которого состоит в том, чтобы все функциональные службы вносили свой вклад в

его достижения.

Преимуществами

данной структуры являются:

-

гибкость (обеспечивает достаточные возможности

реструктуризации линейных подразделений по мере роста организации, изменения

технологии, отделения родственных производств),

-

оперативность

управления,

-

стимулирование деловой и профессиональной специализации,

задания перерабатываются более детально,

-

каждый отдел имеет свои определенные задачи и обязанности,

-

уменьшает дублирование усилий и потребление материальных

ресурсов в функциональных областях.

Недостатками

являются:

-

руководитель не может быть универсальным специалистом и

учитывать все стороны деятельности сложного объекта,

-

отделы могут быть более заинтересованы в реализации целей и

задач своих подразделений, чем в общих целях всей организации,

-

увеличивается число конфликтов между функциональными

областями,

-

возникают сложности по контролю, если цепь команд от

руководителя до исполнителя слишком длинная,

-

требует значительных затрат на содержание.

Вывод: Сложившаяся

организационная структура управления в ООО «Интегро – Трейдинг» является

наиболее приемлемой для данного завода. Каждый отдел и работник имеет свои

задачи, цели, которые ему необходимо реализовать. Главной задачей является

контроль их исполнения с максимальным эффектом и с наименьшими затратами. В

целом, можно сказать, что организационная структура ООО «Интегро - Трейдинг»

функционирует как некая система, направленная на достижение поставленных целей

и задач.

1.4 Основные

производственные фонды ООО «Интегро - Трейдинг»

Основные фонды –

это совокупность производственных, материально-вещественных ценностей, которые

действуют в процессе производства. Производные фонды участвуют в

производственном процессе, к ним относятся основные фонды.

Рассмотрим

структуру основных производственных фондов в ООО «Интегро-Трейдинг».

Таблица 1

Структура основных

производственных фондов ООО «Интегро - Трейдинг» за 2009 год

| Структура основных производственных фондов |

% |

Тыс. руб. |

| Промышленно производственные фонды – всего |

100 |

22234 |

|

В том числе

Здания

|

27 |

6070 |

| Сооружения |

36 |

7900 |

| Передаточные устройства |

|

|

| Машины и оборудование – всего |

37 |

8264 |

|

Из них

Силовые машины и оборудование

|

5 |

1182 |

| Рабочие машины и оборудование |

27 |

5980 |

| Измерительные и регулирующие приборы |

|

- |

| Вычислительная техника |

1 |

298 |

| Транспортные средства |

4 |

784 |

| Прочие основные фонды |

|

- |

Данные таблицы показывают,

что в структуре основных фондов наибольший удельный вес пассивной части ОПФ

занимают сооружения – 36%. Доля активной части основных средств в 2009 году

составила 37%, из них наибольший удельный вес в общей структуре ОПФ составляют

рабочие машины и оборудование. Это связано со спецификой производства ООО «Интегро

- Трейдинг». Эффективность использования основных средств, чем выше, тем больше

доля активной части. В данном случае активная часть ОПФ на 1 % выше пассивной

части.

Таблица 2

Анализ основных

производственных фондов ООО «Интегро - Трейдинг» за 2007 – 2009 гг.

| ОПФ |

Стоимость и удельный вес ОПФ по годам |

| 2007 |

2008 |

2009 |

| Руб. |

% |

Руб. |

% |

Руб. |

% |

| Промышленно производственные фонды – всего |

19020 |

100 |

17770 |

100 |

22234 |

100 |

|

В том числе

Здания

|

6070 |

32 |

6070 |

34 |

6070 |

27 |

| Сооружения |

6500 |

34 |

6500 |

36 |

7900 |

36 |

| Передаточные устройства |

|

|

|

|

|

|

| Машины и оборудование – всего |

6450 |

34 |

5200 |

30 |

8264 |

37 |

| Среднесписочная численность работников, чел., в т.ч.: |

197 |

х |

165 |

х |

151 |

х |

| - ППП |

133 |

х |

110 |

х |

100 |

х |

| ОПФ на одного работающего, тыс. руб./чел. |

96 |

х |

107 |

х |

147 |

х |

| ОПФ на одного рабочего, тыс. руб./чел. |

143 |

х |

162 |

х |

222 |

х |

По итогам

приведённой таблицы можно сделать вывод о повышении показателей стоимости ОПФ

на 1 работающего/рабочего в течение 2007-2009 гг. В 2007 г. этот показатель составлял 96/143 тыс. руб./чел. соответственно, в 2008 г возрос на 11/19 тыс. руб./чел., а в 2009 году возрос на 40/60 тыс. руб./чел. соответственно,

что гораздо выше аналогичного показателя за 2008 и 2007 гг. Это говорит о том,

что за последний год произошло снижение численности персонала в 0,9 раза, хотя

ОПФ почти не обновлялись и практически остались на прежнем уровне в сравнении с

2007-2008 гг. Рост (ППФ) составил 4464 тыс. руб.(22234-17770) за 2009 г., для такой динамики численности персонала кажется значительным.

Вывод: В общей

структуре наибольшую долю занимают машины и оборудование, но оборудование и

силовые машины нуждаются в замене или приобретении нового, так же есть

необходимость в приобретении дополнительной вычислительной технике. Для

снижения бракованной продукции необходимы измерительные и регулирующие приборы,

которые отсутствуют. По анализу ОПФ, данная динамика говорит о восстановлении

нормальной работы организации, с более или менее эффективным использованием

основных производственных фондов. На предприятии используется линейный метод

начисления амортизации основных средств, без каких-либо ускоренных

коэффициентов. Ремонтный фонд не создан.

2.

Анализ системы менеджмента ООО «Интегро – Трейдинг»

2.1 Структура

управления ООО «Интегро-Трейдинг»

Под структурой

управления организацией понимается упорядоченная совокупность взаимосвязанных

элементов, находящихся между собой в устойчивых отношениях, обеспечивающих их

функционирование и развитие как единого целого. Элементами структуры являются

отдельные работники, службы и другие звенья аппарата управления, а отношения

между ними поддерживаются благодаря связям.

В рамках структуры

управления протекает управленческий процесс (движение информации и принятие

управленческих решений), между участниками которого распределены задачи и

функции управления, а следовательно – права и ответственность за их выполнение.

(24, с. 301).

Согласно

представленной организационной структуре управления (см. приложение №1) было

выяснено, что управление на предприятии ООО «Интегро - Трейдинг» имеет иерархический

тип структуры (линейно - функциональная организация управления). Основу данной

структуры составляет «шахтный» принцип построения и специализация

управленческого процесса по функциональным подсистемам организации. Например,

работа службы, управляющей производством, характеризуется показателями

выполнения графика выпуска продукции, затрат ресурсов, производительности

труда, использования оборудования и площадей; работа служб по ремонту

оборудования оценивают показателями времени простоев и затрат на проведение

ремонтных работ и т.д. Соответственно строится система материального поощрения,

ориентированная, прежде всего на достижение высоких показателей каждой службы.

При этом конечный результат в целом является второстепенным, т.к. все службы в

той или иной мере работают на его получение.

Согласно

представленной схемы, во главе организации стоит директор. Главное в его

деятельности – это работа с людьми не только непосредственно подчиненными ему,

но и со всеми теми, кто прямо или косвенно связан с функционированием

управляемого объекта как внутри организации, так и за его пределами. Директор

ООО «Интегро - Трейдинг» значительную часть своего времени и усилий затрачивает

на разработку концепции, стратегии и политики организации и его ключевых сфер,

а также на работу с людьми, работающими на предприятии и за ё пределами, с

которыми поддерживаются контакты.

Главные

задачи управления:

1.

Определение миссии и общей цели развития организации;

2.

Установление стратегических целей и направлений развития организации;

3.

Разработка и проведение политики в области маркетинга,

научных исследований, нововведений и производства продукции и услуг;

4.

Проведение

определенной инвестиционной политики;

5.

Формирование

организационной структуры управления;

6.

Основные решения по труду и социальным вопросам;

7.

Управление системами, обеспечивающими координацию и контроль

за деятельностью составных частей организации.

Было выяснено, что

недостатками данной структуры управления на предприятии ООО «Интегро -

Трейдинг» являются: в первую очередь - утрата гибкости во взаимоотношениях работников

аппарата управления из-за применения на предприятии формальных правил и

процедур, что в конечном итоге приводит к затруднениям передачи информации, что

не может не сказаться на скорости и своевременности принятия управленческих

решений; во-вторых - необходимость согласования действий разных функциональных

служб резко увеличивает объём работы руководителя организации и его

заместителей, т.е. высшего эшелона управления.

Выводы: В целом

внутренняя среда организации стабильна и не создает никаких барьеров в

достижении целей организации: организационная структура включает в себя все

необходимые отделы для успешной деятельности; на фирме освоены передовые

технологии; высокая инженерно-техническая и организационная культура;

квалифицированный управленческий персонал.

2.2 Анализ

структуры и динамики трудовых ресурсов

При проведении

анализа состава и структуры трудовых ресурсов необходимо знать, что работники организации

подразделяются в учёте и анализе на:

-

промышленно-производственный персонал;

- непромышленный

персонал.

К первой группе

относятся работники, непосредственно участвующие в производственном процессе,

или обслуживающие его. Ко второй группе относят всех остальных работников, не

занятых в производственном процессе.

Рабочие по

характеру участия в производственном процессе подразделяются на основных,

непосредственно участвующих в производстве, и вспомогательных, занятых во

вспомогательных производствах и всеми видами обслуживания. (20, с. 391).

Проследить

структуру и динамику численности работающих на предприятии можно на основании

данных, приведенных в таблице.

Таблица 3

Структура и

динамика численности работающих в ООО «Интегро - Трейдинг» за 2007 – 2009 года

| Показатели |

2007 г |

2008 г |

2009 г |

| Среднесписочная численность работников, чел., в т.ч.: |

197 |

165 |

151 |

| - основные производственные работники |

133 |

110 |

100 |

| - инженерно-технический персонал |

55 |

46 |

42 |

| - руководящий состав |

9 |

9 |

9 |

| Структура работающих на предприятии, % |

100 |

100 |

100 |

| - основные производственные работники |

67 |

66 |

66 |

| - инженерно-технический персонал |

28 |

28 |

28 |

| - руководящий состав |

5 |

6 |

6 |

| Абсолютное изменение численности работников к предыдущему

году, в т.ч. |

10 |

-32 |

-14 |

| - основные производственные работники |

10 |

-23 |

-10 |

| - инженерно-технический персонал |

0 |

-9 |

-4 |

| - руководящий состав |

1 |

0 |

0 |

По результатам

приведённой таблицы можно сделать следующие выводы:

с 2008г. произошло

снижение численности работников почти по всем показателям. Снижение численности

персонала произошло из-за снижения производства, в связи с потерей сбыта, а так

же неуплаты заработной платы, последствия экономического кризиса. Руководство

ООО «Интегро-Трейдинг» приняло такое решение для снижения затрат предприятия и

создание квалифицированного «ядра» коллектива. В структуре работающих на

предприятии изменений не произошло. В настоящее время ИТР и руководящий

персонал вполне справляется с предлагаемым объёмом работы, что свидетельствует

о попытки выхода организации из кризиса 2007-2008 годов и становления на новую

волну производства и работы в целом.

Вывод: Для более

эффективной производственной деятельности организации, руководство приняло

решение о сокращении численности работников, чтобы выйти из кризисного

состояния ООО «Интегро-Трейдинг».

2.3 Стратегия

управления персоналом

Стратегия управления

персоналом на ООО «Интегро - Трейдинг» отражает сочетание экономических целей организации,

потребностей и интересов работников (достойная оплата труда, удовлетворительные

условия труда, возможности развития и реализации способностей работников и

т.п.). В настоящее время разрабатываются условия для обеспечения баланса между

экономической и социальной эффективностью использования трудовых ресурсов. Уже

разработана на предприятии система оплаты труда, которая не ограничена минимальными

и максимальными размерами и зависит от результатов работы коллектива в целом и

каждого работника в частности. Для отдельных работников и групп работников

установлены градации качества для того, чтобы работники могли увидеть, чего они

могут достигнуть в своей работе, тем самым, поощряя их к достижению

необходимого качества. Оплата труда работников происходит в полном соответствии

с их трудовым вкладам в конечные результаты труда коллектива, в том числе по

повышению качества выпускаемой продукции.

Оплата труда не

ограничивается рамками заработанных коллективом средств. Контрактные оклады

руководителям и специалистам в течение года пересматриваются, т.е. могут быть

увеличены или уменьшены. Контрактной системой предусматривается вознаграждения

за производственно-хозяйственные результаты работы на основании действующих

положений.

На охрану труда и

создание более благоприятных условий труда ООО «Интегро - Трейдинг» в 2010 г. планируется

направить 1250 тыс. руб.

Существует на

предприятии и план оздоровления коллектива, работникам оказывается материальная

помощь и прочие выплаты социального характера.

В настоящее время

в разработке ООО «Интегро - Трейдинг» коллективный договор, в котором

отражаются повышение эффективности производства, и направление использования

прибыли, принципы трудового коллектива и обеспечение занятости, организации

труда и заработной платы, социально-экономические гарантии, условия работы,

охрана и безопасность труда, организация отдыха работников.

Планируются

денежные средства на медицинское обслуживание работников при здравпункте: на

содержание медицинского персонала, приобретение медикаментов.

Проявляя заботу о

здоровье своих работников, организация осуществляет страхование от несчастных

случаев на производстве и профессиональных заболеваний, реализует программу

добровольного медицинского страхования. В целях предоставления работнику

возможности сформировать пенсионный капитал действует Программа

негосударственного пенсионного обеспечения.

Администрация

совместно с комиссией по социальному страхованию решают вопросы о расходовании средств

социального страхования. Комиссия осуществляет контроль за правильным

начислением и своевременной выплатой пособий. Спорных вопросов по обеспечению

пособий между работниками и администрацией организации не было.

Структурным

подразделениям при экономии бюджета предоставляется возможность использовать

часть средств на фонд оплаты труда, что повышает материальную

заинтересованность работников в успешном выполнении плановых заданий.

Удовлетворенность

персонала повышается также за счёт создания здоровой рабочей атмосферы в

коллективе, организации технически оснащенных рабочих мест, участия в

управлении изменениями в деятельности организации. Примером высокой

удовлетворенности условиями работы может служить минимальный уровень

травматизма и заболеваний на предприятии, низкий показатель производственных

жалоб.

При оценке и

прогнозировании организации в этой области большое внимание уделяется точности

и четкости в действиях администрации, повышается эффективность сбора и обмена

информацией, учитывается быстрота ответов на запросы и жалобы, поступающих от

сотрудников, обязательно проводится оценка результатов обучения работников.

Финансовой службы

в анализируемой организации является бухгалтерия, во главе с главным

бухгалтером, именно там происходит расчёт обязательных отчислений, расчёт

совокупных доходов, расчёт налогов и их перечисление, с распоряжения

руководства бухгалтерия направляет финансовые потоки на необходимые цели.

Вывод: В ООО

«Интегро-Трейдинг» разработана система оплаты труда для мотивации

заинтересованности труда и стимулирующие выплаты, отлажена система поощрений и

взысканий. Кроме того, существуют выплаты социального характера, работает

программа негосударственного пенсионного обеспечения.

3.

Маркетинговое исследование ООО «Интегро – Трейдинг»

3.1 Маркетинговое

управление ООО «Интегро-Трейдинг»

ООО «Интегро –

Трейдинг» может строить своё управление исходя из разных концепций –

финансовой, просчитывая самые наиболее оптимальные сферы расходов и инвестиций;

конкурентной, вытесняя любыми способами конкурента с рынка; товарной, улучшая

качественные показатели своей продукции. Однако в настоящее время наибольший

эффект в управлении дает маркетинговая концепция, ориентированная на выяснение

и удовлетворение запросов потребителей определенного целевого рынка. (2,

с.111).

В ООО

«Интегро-Трейдинг» создан отдел маркетинга в лице двух человек (см. приложение

1). Перед ними стоит задача в разработке плана по изучению рынка, конкурентов и

продвижения товара на данный рынок.

К основным

стратегическим вопросам развития организации относятся определенные направления

и структуры деятельности, обоснование путей роста реализации продукции, а также

выбор базовой стратегии развития. Подготовка вариантов решений этих задач

основана на изучении рынков, конкуренции, внутренних возможностей организации.

(12, с. 225).

На предприятии в

настоящий момент разработаны две основные стратегии, которые определяют способы

достижения конкурентного преимущества на выбранном рынке:

·

Стратегия лидерства по затратам – заключается в стремлении к

возможному снижению всех видов затрат и продавать товар по средней рыночной

цене, тем самым получать большую прибыль;

·

Стратегия дифференцирования – предложение рынку продуктов,

отличающихся от конкурирующих изделий по важным с точки зрения потребительским свойствам.

Сотрудниками отдела маркетинга проведены специальные маркетинговые

исследования по предлагаемой продукции, их результаты свидетельствуют о том,

что спрос на выпускаемые виды фанерной продукции существует.

Проводимая правительством политика в области помощи

пострадавшим в пожарах и обеспечение жильём граждан показывает, что в ближайшее

десятилетие спрос будет возрастать. Потенциальными потребителями являются:

• государственные учреждения; • частные строительные организации;

• погорельцы (в виду жаркого лета в Нижегородской области

выгорело много деревень).

Выводы: В ООО

«Интегро-Трейдинг» разработаны стратегии, которые направлены на достижение

конкурентного преимущества на выбранном рынке Нижегородской области.

3.2 SWOT - анализ

деревообрабатывающего завода ООО «Интегро-Трейдинг»

Целью SWOT - анализа является эффективное использование

ресурсов, оптимизации действий компании по использованию внешних факторов. Для

того чтобы успешно выживать в долгосрочной перспективе организация должна знать

свои сильные и слабые стороны, уметь прогнозировать то, какие трудности могут

возникнуть на ее пути в будущем и то, какие новые возможности могут открываться

для нее. Проведем анализ макро и микро среды ООО «Интегро-Трейдинг». Таблица 4

|

СИЛЬНЫЕ СТОРОНЫ

- Наличие квалифицированного персонала

- Удобное месторасположение завода, близость к транспортным

магистралям

- Наличие поставщиков и потребителей

- Наличие всех коммуникаций

- Наличие новых производственных поточных линий

|

СЛАБЫЕ СТОРОНЫ

- Наличие старого оборудования

- Дебиторская задолженность

- Высокие цены на продукцию

- Слабая маркетинговая политика

- Наличие сильных конкурентов

- Кредиторская задолженность

- Отсутствие государственной поддержки

|

|

ВОЗМОЖНОСТИ

- Высокий спрос на фанерную продукцию

- Применение новых технологий по выпуску фанеры

- Выпуск качественной продукции

- Выход на другие рынки сбыта

- Разработка и выпуск новых видов продукции

- Проведение ценовой политики закупок сырья

- Привлечение инвесторов

|

УГРОЗЫ

- Снижение денежной составляющей в расчетах поставщикам

- Снижение общей платежеспособности завода

- Неустойчивое финансовое положение

- Рентабельность завода низкая

- Угроза банкротства

|

Выводы: При всех минусах данного анализа, у завода есть

возможность по усовершенствованию хозяйственно – экономической деятельности:

высокий спрос на продукцию, выход на другие рынки сбыта за счет повышения

качества продукции и снижение цен, разработка новых видов продукции,

привлечение инвесторов и получение государственной поддержки.

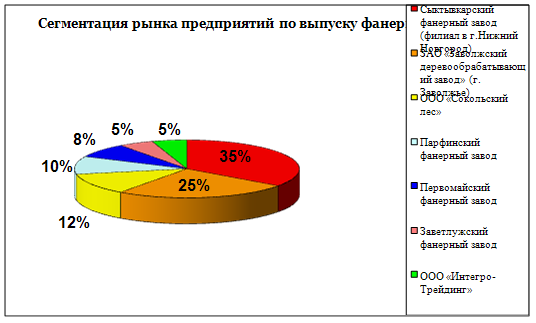

3.3 Сегментация рынка

Сегментация рынка позволяет обнаружить не занятые другими

предприятиями сегмента и уйти от прямой конкуренции. Цель анализа – выявление

ниши, разработка и в последующее сосредоточение на ней, в борьбе с

конкурентами. Для выявления процентной доли для завода ООО «Интегро-Трейдинг»,

который участвует на рынке Нижегородской области, перечислим всех потенциальных

конкурентов.

Таблица 5

Заводы и предприятия по изготовлению фанеры

| Название

завода (предприятия) |

Сегментация в

% |

|

Сыктывкарский

фанерный завод (филиал в

г.Нижний

Новгород)

|

35 |

| ЗАО «Заволжский деревообрабатывающий завод» (г. Заволжье) |

25 |

| ООО

«Сокольский лес» |

12 |

| Парфинский

фанерный завод |

10 |

| Первомайский

фанерный завод |

8 |

| Заветлужский

фанерный завод |

5 |

| ИТОГО |

95 |

| ООО

«Интегро-Трейдинг» |

5 |

Большую долю на рынке по выпуску фанеры составляют Сыктывкарский

фанерный завод (филиал в г.Нижний Новгород) 35% и ЗАО «Заволжский

деревообрабатывающий завод» (г. Заволжье) 25%. Доля ООО «Интегро-Трейдинг» на

рынке, составляет всего 5 %.

Рисунок № 2

Организациям выявлена потенциальная потребность рынков на

период до 2015 г. Маркетинговые исследования, проведенные по рынку фанерной

продукции, свидетельствуют о том, что рынок — олигополистический и при

существующем уровне цен качественных параметрах продукции ООО «Интегро -

Трейдинг» мог бы попасть в первую сотню ведущих предприятий в России по

производству фанерной продукции.

В качестве вывода, можно отметить, что продукция деревообрабатывающего

завода ООО «Интегро-Трейдинг» востребована на рынке деревообрабатывающей

промышленности, это подтверждают исследования, проведённые отделом маркетинга.

Выводы: Заводы, находящиеся на рынке Нижегородской области,

составляют

95 %, оставшаяся свободная ниша для ООО «Интегро-Трейдинг»

составила 5%, что подтверждает рекомендации по выходу на другие рынки за

пределы Нижегородской области, или расширения своей занимаемой ниши. Если завод

ООО «Интегро-Трейдинг» останется в прежнем сегменте, есть угроза вымещения

конкурентами из ниши.

4.

Организация бухгалтерского учёта в ООО «Интегро – Трейдинг»

4.1

Законодательная база регулирования бухгалтерского учета завода

Согласно

действующей учётной политике ООО «Интегро - Трейдинг» №94 от 30.12.2008 бухгалтерский учёт на предприятии ведётся на основании следующих нормативных

документов:

1.

Федеральный закон «О бухгалтерском учёте» от 21.11.96 г. №129-ФЗ;

2.

Положение по бухгалтерскому учёту «Учёт основных средств» ПБУ

6/01 (утвержденный приказом Минфина РФ от 30 марта 2001 г. №26Н);

3.

Приказ Минфина РФ от 6 мая 1999 г. №32Н «Об утверждении Положения по бухгалтерскому учёту «Доходы организации» ПБУ 9/99 (с изм. и доп. от 30.12.99 г.,30.03.01)

4.

Приказ Минфина РФ от 6 мая 1999 г. №33Н «Об утверждении Положения по бухгалтерскому учёту «Расходы организации» ПБУ 10/99;

5.

Приказ Минфина РФ от 9.12.98 г. №60Н «Об утверждении Положения по бухгалтерскому учету «Учётная политика организации» ПБУ 1/98;

6.

Приказ Минфина РФ от 29.07.98 г. №34Н «Об утверждении Положения по ведению бухгалтерского учёта и бухгалтерской отчётности в РФ»;

7.

Положение по бухгалтерскому учёту «Учёт нематериальных

активов» ПБУ 14/2000 (утв. Приказом Минфина РФ от 16 октября 2000 г. №91н);

8.

Приказ Минфина РФ от 10.01.2000 г. №2н «Об утверждении Положения по бухгалтерскому учёту «Учёт активов и обязательств, стоимость которых

выражена в иностранной валюте» ПБУ 3/2000»;

9.

Приказ Минфина РФ от 06.07.1999 г. №43н «Об утверждении положения по бухгалтерскому учёту «Бухгалтерская отчётность организации» ПБУ 4/99»;

10.

Положение по бухгалтерскому учёту «Учёт

материально-производственных запасов» ПБУ 5/01 (утв. Приказом Минфина РФ от 9 июня 2001 г. №44Н).

Выводы: Основными

задачами бухгалтерского учёта являются: формирование полной и достоверной

информации о деятельности организации, и её имущественном положении,

обеспечение контроля за использованием материальных, трудовых и финансовых

ресурсов в соответствии с утвержденными нормами, нормативами и сметами,

своевременное предупреждение негативных явлений в хозяйственно-финансовой

деятельности, выявление и мобилизация внутрихозяйственных резервов.

4.2 Организационное

формирование учетной политики ООО «Интегро-Трейдинг»

Бухгалтерский учёт

на предприятии ведётся по журнально-ордерной форме учёта с применением

компьютерной техники. Учёт имущества, обязательств и хозяйственных

операций ведётся

способом двойной записи в соответствии с рабочим планом счетов бухгалтерского

учёта. Основанием для записей в регистрах бухгалтерского учёта являются

первичные документы, фиксирующие факт совершения хозяйственной операции, а

также расчёты бухгалтерии.

Бухгалтерский учёт

осуществляется бухгалтерской службой. Состав бухгалтерии насчитывает 5

бухгалтеров: главный бухгалтер, заместитель главного бухгалтера, бухгалтер по

начислению заработной платы, бухгалтер по материальным ценностям, бухгалтер по

кассовым операциям. Работа каждого построена на взаимопонимании,

ответственности, умение довести начатое дело до конца, правильно и своевременно

выполнить все необходимые расчёты, заполнить необходимую документацию,

отчётность, предоставить отчётность в налоговые органы. По полученным данным

работы оценить деятельность организации, выяснить его финансовую устойчивость,

вовремя предоставить все сведенья руководству организации для принятия

соответствующих мер по выявленным отрицательным фактам работы.

Из технического

сопровождения в распоряжении работников бухгалтерии ООО «Интегро – Трейдинг»

имеются следующие программные продукты: «1:С – организация», «Налогоплательщик

– ЮЛ», «Документы ПУ-5», «Клиент – Банк», «Бизнес – Пак» и офисные программы

корпорации Microsoft.

Для своевременного

получения финансового результата работы организации разработана схема сдачи

материальных отчётов, табелей учёта рабочего времени, ведомостей по начислению

заработной платы. В целях обеспечения достоверной информации производится

инвентаризация.

Начисление

заработной платы производится на основании табелей рабочего времени и нарядов. Исходя

из расценок на сдельную оплату труда и объёма выполненных работ производиться

начисление заработной платы рабочим основного производства. Административно –

управленческому персоналу заработная плата начисляется, исходя из количества

отработанного времени и оклада по занимаемой должности. От фонда труда

работников ежемесячно производятся отчисления на социальные нужды, в Пенсионный

Фонд, в Фонд медицинского и социального страхования.

При исчислении

налога на доходы физических лиц применяются стандартные налоговые вычеты,

основанием для их применения служат личное заявление сотрудника и копии

документов, подтверждающих право на вычет (копии свидетельств о рождении детей

в возрасте до 18 лет и справка из учебного заведения, если ребёнок старше 18 до

23 лет).

Платёжные

поручения на уплату налогов готовят в программе «Бизнес-Пак», с 1 января 2010 года при заполнении платёжных поручений нужно предельно внимательно

заполнять поле кода бюджетной классификации, так как эти коды изменились и

администрирование взносов, уплачиваемых на пенсионное страхование перешло от

налоговой инспекции к управлению пенсионного фонда.

В 2011 году

увеличатся размеры взносов на социальное страхование (пенсионное страхование) и

ООО «Интегро - Трейдинг» будет обязано уплачивать взносы на обязательное

медицинское страхование, до этого времени наше общество не уплачивало эти

взносы, так как упрощённая система налогообложения не предполагает уплаты

данного взноса.

Денежное обращение

представляет собой движение денег в наличной и безналичной формах,

обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в

экономической системе.

Денежный оборот –

время, за которое деньги в полном объёме возвращаются к владельцу, выпустившему

их в обращение. (14, с. 211).

Денежный оборот на

предприятии ООО «Интегро - Трейдинг» представляет:

1.

Оборот, непосредственно отражающий процесс производства и

реализации товаров. Сюда относят платежи при реализации товаров и услуг.

2.

Оборот, возникающий при денежных расчётах нетоварного

характера – это непосредственно плата за труд; платежи, обусловленные

формированием, распределением, перераспределением производственного дохода;

платежи, связанные с осуществлением кредитования банками; прочие платежи

нетоварного характера.

Организация ООО

«Интегро - Трейдинг» в последнее время ведёт финансовые расчёты по безналичной

форме. Это денежные расчёты, которые производятся непосредственно без использования

наличных денег, т.е. путём перечисления денег по банковским счетам.

Безналичный оборот

очень удобен, как пояснило руководство, т.к. пропадает необходимость перемещать

значительные объёмы наличности: уменьшаются затраты, связанные с её хранением,

транспортировкой, передачей (выдачей).

Организация ООО

«Интегро - Трейдинг» имеет открытые счета в банках: Сбербанк России Борского

отделения и Семёновском филиале «Нижегородпромстройбанка».

В Сбербанке России

Борского отделения организациям ООО «Интегро - Трейдинг» открыты следующие

счета: счёт на выдачу и погашение кредита, счёт на осуществление денежных

расчётов с покупателями и заказчиками, счёт на выдачу заработной платы

работникам организации по пластиковым картам.

В Семёновском

филиале «Нижегородпромстройбанка» открыты два счёта: счёт на выдачу и погашение

кредита, и счёт на осуществление расчётов с покупателями и заказчиками.

Осуществление

безналичных расчётов осуществляется при использовании платёжных поручений – это

расчетный документ, содержащий поручение плательщика своему коммерческому банку

о перечислении денег со своего расчётного счета на счёт покупателя; и платёжных

требований – поручений – это требование поставщика к получателю оплатить

стоимость поставленных товаров, выполненных работ на основании направленных в

банк плательщика расчётных и отгрузочных документов, а также поручение

плательщика о списании средств со счета.

Преимуществом

данных форм расчётов – относительная быстрота документооборота, возможность у

плательщика предварительно проверить качество оплачиваемых товаров и услуг (17,

с. 287).

Выдача заработной

платы и других выплат работникам осуществляется с помощью пластиковых карт. При

наступлении даты выдачи заработной платы работники организации ООО «Интегро -

Трейдинг» могут снять денежные средства на предприятии, т.к. установлен

банкомат на территории общества, а также в банкоматах, расположенных в

отделениях Сбербанка России и на территории поселка в торговом центре «Континент».

Выводы: Ведение бухгалтерского учёта в анализируемой

организации строго основано на нормах действующего законодательства.

4.3 Анализ движения денежных средств завода

Анализ движения

денежных средств характеризует изменения в финансовой деятельности организации,

а так же отражает данные по продолжающей деятельности (9, с. 25).

Произведём анализ

движения денежных средств предприятия ООО «Интегро - Трейдинг» на основе отчёта

о движении денежных средств:

Таблица 6

Анализ движения

денежных средств ООО «Интегро - Трейдинг»

| Наименование |

За отчётный период 2009 год |

За предыдущий период 2008 год |

Отклонение |

| 1 |

2 |

3 |

4 |

| Остаток денежных средств на начало отчётного периода |

8 |

67 |

(59) |

| Движение денежных средств по текущей деятельности |

103161 |

5507 |

97654 |

| Прочие доходы |

31978 |

20698 |

11280 |

| Денежные средства, всего направленные: |

(136483) |

(26447) |

(110036) |

| на оплату приобретенных товаров, работ, услуг, сырья и иных

оборотных активов |

(31035) |

(6584) |

(24451) |

| на оплату труда |

(53852) |

(10976) |

(42876) |

| на расчёты по налогам и сборам |

(25877) |

(6465) |

(19412) |

| прочие расходы |

(25719) |

(2422) |

(23297) |

| Чистые денежные средства от текущей деятельности |

(1336) |

(175) |

(1161) |

| Поступления от займов и кредитов, предоставленных другими

организациями |

30500 |

0 |

30500 |

| Погашение займов и кредитов |

(29000) |

0 |

(29000) |

| Чистые денежные средства от финансовой деятельности |

164 |

(175) |

339 |

| Чистое увеличение (уменьшение) денежных средств и их

эквивалентов |

(73) |

183 |

(256) |

| Остаток денежных средств на конец отчётного периода |

91 |

8 |

83 |

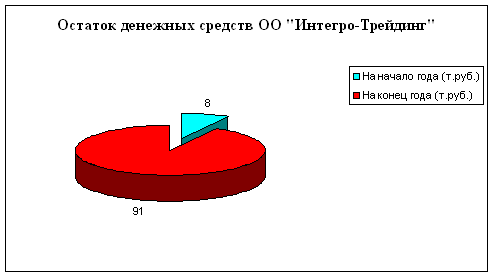

На основании полученных данных можно сделать вывод, что организация

за отчётный период воспользовалась кредитными средствами, полученных на платной

и возвратной основе в размере 30500 тыс. руб., в отличие от прошлого года.

Также из таблицы мы видим, что на конец отчётного периода ООО «Интегро-Трейдинг»

имеет остаток денежных средств в сумме 91 тыс. руб., что в десять раз больше,

чем по состоянию на начало года. Хотелось бы отметить, что остаток денежных

средств на конец года увеличился на 83 тыс. руб. это можно наглядно проследить

из представленной диаграммы.

Рис. 3 Диаграмма структуры

остатка денежных средств ООО «Интегро-Трейдинг»

Вывод: В 2009 году

анализ движения денежных средств показывает, что в денежном выражении

организация получила доходы в пять раз больше, чем в предыдущем году

((103161+31978)/(5507+20698)), это является положительным моментом.

Соответственно и денежные расходы в отчётном году тоже увеличились по сравнению

с 2008 годом в пять раз (136483/26447). Если сравнивать остаток денежных

средств на начало и конец отчётного 2009 года, то мы отметим рост с 8 тыс. руб.

в начале года до 91 тыс. руб. в конце года.

5. Налогообложение в ООО

«Интегро – Трейдинг»

В материальном

смысле налог – это сумма денег, подлежащая передаче налогоплательщиком

государству в установленных размерах, в обусловленные сроки и в определенном

порядке.

Как экономическая

категория – это денежное отношение, опосредующее одностороннее движение

стоимости от плательщика к государству в установленных размерах, в

обусловленные сроки и в определенном порядке. (11, с. 26).

Объектом

налогообложения для организации ООО «Интегро - Трейдинг» выступает Семеновская

налоговая инспекция МРИ ФНС России №8 по Нижегородской области.

Субъектом

налогообложения выступает организация ООО «Интегро - Трейдинг» - это лицо, на

котором лежит юридическая обязанность уплатить налог за счёт собственных

средств.

Рассматриваемое

организация находится на упрощённой системе налогообложения «Доходы» и на

сегодняшний день ООО «Интегро - Трейдинг» уплачивает следующие виды налогов:

1.

Единый налог на доходы (6%). Налоговая база определяется

путём суммирования всех доходов полученных организациям за отчётный период.

Далее эта сумма умножается на 6% и уменьшается на сумму взносов, уплаченных в

Пенсионный Фонд РФ, но не более 50% суммы налога.

2.

Налог на доходы физических лиц – налогооблагаемая база по

налогу включает в себя доход, полученный налогоплательщиком на предприятии ООО

«Интегро - Трейдинг», за минусом предусмотренных законом вычетов. Ставка налога

-13%. (11, с. 511).

3.

Взносы в Пенсионный Фонд РФ. 14% от суммы фонда оплаты труда,

перечисляется ежемесячно на страховую и накопительную часть пенсии сотрудников.

4.

Страховые взносы в фонд социального страхования. 2,5 % от

суммы фонда оплаты труда перечисляется ежемесячно на страхование от

профзаболеваний и на травматизм.

По данным

бухгалтерского баланса организация имеет задолженность по налогам и сборам.

Представим имеющиеся данные в виде таблицы:

Таблица 7

Анализ

задолженности ООО «Интегро - Трейдинг» по налогам и сборам

| Наименование показателя |

На начало 2009 года |

На конец 2009 года |

Отклонение |

Темп роста |

| Задолженность перед государственными внебюджетными фондами |

666 |

8159 |

7493 |

12,25 |

| Задолженность по налогам и сборам перед бюджетом |

1058 |

444 |

- 614 |

0,41 |

| Итого |

1724 |

8603 |

6879 |

12,66 |

Анализируя

полученную таблицу можно сделать вывод, что организация увеличило задолженность

перед государственными внебюджетными фондами более чем в 12 раз, а по налогам и сборам задолженность к концу анализируемого года сократилась более, чем в 2 раза. Это говорит о том, что организация имеет возможности погасить существующую

задолженность.

Вывод: По

проведённому анализу задолженности по налогам и сборам, можно сделать вывод о

том, что анализируемая организация за истекший 2009 год резко увеличила свою

задолженность, что является отрицательной тенденцией. Так же есть нарушение по

применению упрощенной системе налогообложения. Значит данные в налоговые органы

даются уменьшенные, 52 работающих получают заработную плату в «конвертах». Руководству

организации следует реструктурировать долги в согласовании с бюджетом и

внебюджетными фондами, изыскать возможности для скорейшего погашения задолженности,

а так же перейти на общую систему налогообложения.

6. Статистический

анализ результатов финансовой деятельности ООО «Интегро – Трейдинг»

Основные

показатели, отражающие финансовое положение организации, представлены в

балансе. Баланс характеризует финансовое положение организации на определенную

дату и отражает ресурсы организации в единой денежной оценке по их составу и направлениям

использования. (22, с. 196).

В ООО «Интегро -

Трейдинг» статистической информацией занимается бухгалтерия (см. приложение 1)

в лице одного сотрудника, который на протяжении всей своей работы получает и

обрабатывает статистические данные и делает соответствующие выводы.

Работа

статиста начинается со сбора и регистрации полученной информации по

предприятию. В данном случае рассмотрим сбор информации о финансовом состоянии организации.

Вся информация обрабатывается с помощью соответствующих методик. В основном это

метод обобщения собранных и обработанных данных (определение показателей

однородности путём исчисления абсолютных, относительных и средних величин;

изучение взаимосвязей и закономерностей изменения обобщающих данных).

Бухгалтерский баланс служит индикатором для

оценки финансового состояния организации. Рассмотрим форму №1 организации за

2009 год (см. приложение 5). Для анализа данных баланса составим агрегированный

баланс организации (см. приложение 2).

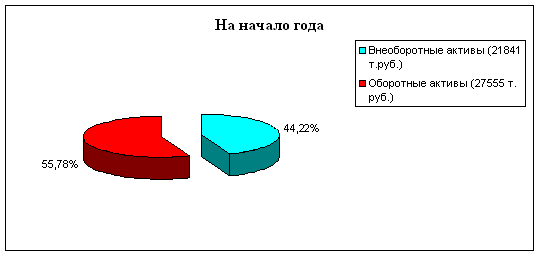

Проанализировав

агрегированный баланс организации в динамике за 2009 год можно сделать вывод,

что стоимость имущества за отчётный период увеличилось на 18692 тыс. руб., или

на 27,45%, что объясняется большим ростом краткосрочной дебиторской

задолженности на 11672 тыс. руб. или на 5,28%. Это неблагоприятный факт для организации,

т.к. эти денежные средства не находятся в производственном обороте.

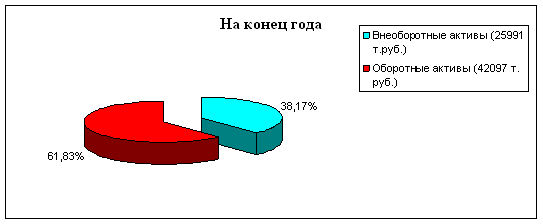

Что касается

совокупных активов данного организации, то очевиден опережающий рост оборотных

(текущих) активов организации по сравнению с внеоборотными (постоянными).

Текущие активы организации на конец года составили 42097 тыс. руб. или 61,83%

стоимости имущества, а стоимость постоянных активов составили 25991 тыс. руб.

или 38,17% стоимости имущества. Это также обусловлено небольшим увеличением

краткосрочной дебиторской задолженности, а именно на 5,28%. Это неблагоприятно

для организации, так как дебиторская задолженность – это средства отвлечённые

из его оборота.

Относительно

внеоборотных активов можно отметить, что, несмотря на положительную динамику их

роста в течение года, их удельный вес в структуре имущества уменьшился на 6,04%

(на 14542 тыс. руб.). Это обусловлено тем, что организация мало внимания

уделяет вложению денег в основные средства.

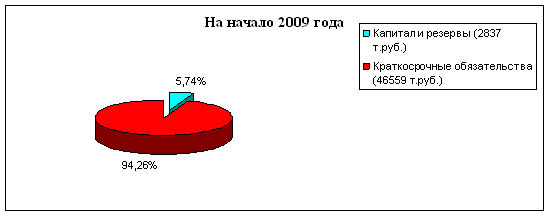

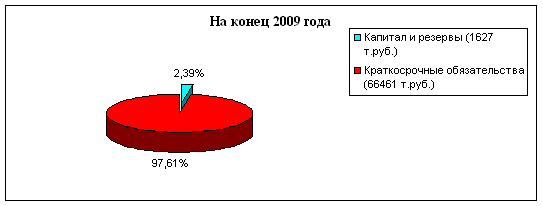

Пассивная часть

баланса характеризуется преобладающим удельным весом краткосрочных обязательств

на конец года 97,61%, доля которых в течение года увеличилась на 3,35%.

Доля собственных

средств организации в течение года фактически не изменилась, организация

по-прежнему имеет отрицательные показатели величины нераспределенной прибыли. Следует

отметить, что величина нераспределенной прибыли на конец года только

увеличилась на 80,72%, это говорит о том, что организация не получает прибыль и

не сокращает величину убытка за истекший 2009 год.

Резкий рост

кредиторской задолженности на предприятии можно объяснить «отголосками

финансового кризиса 2008 года», т.к. организация никак не может выйти на докризисные

обороты, существуют задержки в платежах по своим обязательствам. Это означает,

что организация не в состоянии в срок оплатить счета по приобретенным

материалам, материальным ценностям и др., т.е. расплатиться с поставщиками.

Также хотелось бы

обратить внимание, что на конец года завод увеличил сумму задолженности перед

персоналом по выплате заработной платы в размере 3394 тыс. руб. Данный факт не

характеризует ООО «Интегро – Трейдинг» с наилучшей стороны, оно рискует

остаться без квалифицированных специалистов.

Для более

наглядного рассмотрения изменения структуры баланса предложим несколько

диаграмм.

Рис.4 Диаграмма

структуры активов ООО «Интегро-Трейдинг»

Из диаграммы

структура активов организации видно, что за отчётный год оборотные активы

увеличились на 14542 тыс. руб. или на 6,04%.

Из диаграммы

структуры пассивов можно сделать выводы, что организация как на начало, так и

наконец отчётного периода имеет отрицательный показатель собственных

источников, а преобладающую роль в данном случае играет краткосрочная

кредиторская задолженность. Здесь следует заметить, что отрицательная величина

собственных средств со временем только растет.

Рис.5 Диаграмма

структуры краткосрочных обязательств ООО «Интегро-Трейдинг»

Рассмотрим

подробно расшифровку краткосрочных обязательств организации, и выясним, какие

показатели имеют наибольший удельный вес в данной структуре.

Таблица 8

Анализ краткосрочных

обязательств ООО «Интегро - Трейдинг»

| Наименование |

Абсолютные величины,

тыс. руб.

|

Относительные величины, % |

| на начало года |

на конец года |

откло-нения, +/- |

на начало года |

на конец года |

Откло-нения, +/- |

| Займы и кредиты |

- |

- |

- |

- |

- |

- |

| Кредиторская задолженность |

12027 |

31236 |

19209 |

100 |

100 |

х |

| в том числе: |

|

|

|

|

|

|

| поставщики и подрядчики |

7732 |

17347 |

9615 |

64,3 |

55,5 |

-8,8 |

| задолженность перед персоналом организации |

1698 |

5092 |

3394 |

14,1 |

16,3 |

+2,2 |

| задолженность перед государственными внебюджетными фондами |

666 |

8159 |

7493 |

5,5 |

26,1 |

+20,6 |

| задолженность по налогам и сборам |

1058 |

444 |

-614 |

8,8 |

1,4 |

-7,4 |

| прочие кредиторы |

873 |

194 |

-679 |

7,3 |

0,7 |

-6,6 |

| Итого |

12027 |

31236 |

19209 |

100 |

100 |

х |

Из таблицы 6 видим, что на начало года преобладающую роль в

структуре краткосрочных обязательств имела кредиторская задолженность 100%. На

конец года картина существенно не изменилась – наибольший удельный вес

по-прежнему занимает кредиторская задолженность. Наибольшую долю в кредиторской

задолженности имеет статья задолженность перед поставщиками и подрядчиками

64,3% и 55,5% на начало и конец 2009 года соответственно. Существенно возросла

задолженность перед государственными внебюджетными фондами на 7493 тыс. руб.

(8159 тыс. руб. – 666 тыс. руб.), фактически в 12 раз. Это очень отрицательная динамика, так как из-за несвоевременной уплаты страховых взносов организация

несёт убытки в плане уплаты пени и штрафов.

Вывод: Руководству завода целесообразно регулярно отслеживать

и своевременно принимать решения о погашении возникшей задолженности перед

страховыми фондами и бюджетом, а также поставщиками материальных ресурсов и

персоналом организации.

7. Экономический анализ

финансовых показателей деятельности ООО «Интегро – Трейдинг»

7.1 Методические основы оценки результатов экономической

деятельности ООО «Интегро-Трейдинг»

Анализ и оценка

структуры баланса организации проводятся на основе следующих показателей:

1. Коэффициента

текущей ликвидности – характеризует общую обеспеченность организации оборотными

средствами для ведения хозяйственной деятельности и своевременного погашения

срочных обязательств организации.

Определяется как

отношение стоимости находящихся в наличии у организации оборотных средств в

виде производственных запасов, готовой продукции, денежных средств, дебиторских

задолженностей и прочих оборотных активов к наиболее срочным обязательствам организации

в виде краткосрочных кредитов банков, краткосрочных займов и различных

кредиторских задолженностей.

2. Коэффициента

обеспечения собственными средствами – характеризует наличие собственных

оборотных средств у организации, необходимых для его финансовой устойчивости.

Определяется как

отношение разности между объемами источников собственных средств и фактической

стоимостью основных средств и прочих внеоборотных активов к фактической стоимости

находящихся в наличии у организации оборотных средств в виде производственных

запасов, незавершенного производства, готовой продукции, денежных средств,

дебиторских задолженностей и прочих оборотных активов.

3. Коэффициента

восстановления (утраты) платежеспособности – характеризует наличие реальной

возможности у организации восстановить (либо утратить) свою платежеспособность

в течении определенного периода.

Определяется как

отношение расчетного коэффициента текущей ликвидности к его установленному

значению (К=2). Расчетный коэффициент текущей ликвидности определяется как

сумма фактического значения текущей ликвидности на конец отчетного периода и

изменения значения этого коэффициента между концом и началом отчетного периода

в пересчете на установленный период восстановления (утраты) платежеспособности.

Основанием для

признания структуры баланса организации неудовлетворительной, а организации –

неплатежеспособным наступает при условии, когда величина рассматриваемых

коэффициентов оказывается ниже их нормативных значений:

Коэффициент

текущей ликвидности на конец отчетного периода имеет значение менее 2;

Коэффициент

обеспеченности собственными средствами на конец отчетного периода имеет

значение менее 0,1. (8, с. 326).

Оценка

имущественного положения и структуры капитала организации

Финансовое

состояние организации в значительной степени зависит от целесообразности и

правильности вложения финансовых ресурсов в активы. В процессе функционирования

организации величина активов и их структура претерпевают постоянные изменения.

Характеристику о качественных изменениях в структуре средств и их источников

можно получить с помощью вертикального и горизонтального анализа отчетности.

(9, с.171).

Вертикальный

анализ показывает структуру средств организации и их источников. Как правило,

показатели структуры рассчитываются в процентах к валюте баланса. Относительные

показатели в определенной степени сглаживают негативное влияние инфляционных

процессов, которые существенно затрудняют сопоставление абсолютных показателей

в динамике.

Горизонтальный

анализ отчетности заключается в построении одной или нескольких аналитических

таблиц, в которых абсолютные показатели дополняются относительными темпами

роста (снижения). (17, с.189).

На практике

нередко объединяют горизонтальный и вертикальный анализ. На этой стадии анализа

формируется представление о деятельности организации, выявляются изменения в

составе его имущества и источниках, устанавливаются взаимосвязи различных

показателей. С этой целью определяют соотношения отдельных статей актива и

пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают

суммы отклонений в структуре основных статей баланса по сравнению с

предшествующим периодом.

Общая сумма

изменения валюты баланса расчленяется на составляющие, что позволяет сделать

предварительные выводы о характере сдвигов в составе активов, источниках их

формирования и их взаимной обусловленности. Так, в процессе анализа изменения в

составе долгосрочных (внеоборотных) и текущих (оборотных) средств рассматриваются

во взаимосвязи с изменениями в обязательствах организации. (17, с.191).

После общей

характеристики имущественного положения и структуры капитала следующим шагом в

анализе является исследование абсолютных показателей, отражающих сущность

финансовой устойчивости организации. Смысл этой работы – проверить, какие

источники средств, и в каком объеме используются для покрытия активов. (6, с.

115).

В настоящее время

не существует жестко детерминированной зависимости между отдельными видами

активов и соответствующими источниками их покрытия. Тем не менее, в целях

анализа можно сделать определенные допущения. Так условно можно считать, что

долгосрочные заемные средства как источник средств используются для покрытия

внеоборотных средств. Поскольку за счет собственного капитала формируются как

внеоборотные, так оборотные средства, то разница между суммой собственного

капитала и долгосрочных заемных средств и стоимостью недвижимого имущества

будет представлять собой величину собственных оборотных средств.

Собственные

оборотные средства = Собственный капитал + Долгосрочные обязательства -

Внеоборотные активы (недвижимое имущество) [1]

Этот же показатель

может быть рассчитан также по формуле

Собственные

оборотные средства = Текущие активы – Краткосрочные обязательства [2]

Собственные

оборотные средства используются для покрытия материально-производственных

запасов. Запасы, кроме того, могут формироваться также за счет краткосрочных

кредитов и займов, а также кредиторской задолженности по товарным операциям.

Таким образом,

общая сумма источников формирования материально-производственных запасов будет

определяться по формуле

Источники

формирования запасов = Собственные оборотные средства + Краткосрочные кредиты

банков и займы + Расчеты с кредиторами по товарным операциям [3]

В зависимости от

соотношения величин показателей материально-производственных запасов,

собственных оборотных средств и источников формирования запасов можно с

определенной степенью условности выделить следующие типы финансовой

устойчивости.

Абсолютная

финансовая устойчивость

Материально-производственные

запасы < Собственные оборотные средства [4 ]

Данное соотношение

показывает, что все запасы полностью покрываются собственными оборотными

средствами, т.е. организация не зависит от внешних кредиторов.

Нормальная

финансовая устойчивость

Собственные

оборотные средства < Материально-производственные запасы < Источники

формирования запасов [5]

Приведенное

соотношение соответствует положению, когда успешно функционирующее организация

использует для покрытия запасов различные «нормальные» источники средств –

собственные и привлеченные.

Неустойчивое

финансовое положение

Материально-производственные

запасы > Источники формирования запасов [6]

Данное соотношение

соответствует положению, когда организация для покрытия части своих запасов

вынуждено привлекать дополнительные источники покрытия, не являющиеся в

известном смысле «Нормальными», т.е. обоснованными.

Критическое

финансовое положение

Характеризуется

ситуацией, когда в дополнение к предыдущему неравенству организация имеет

кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и

дебиторскую задолженность. Данная ситуация означает, что организация не может

вовремя расплатиться со своими кредиторами. (10, с.87).

Анализ движения

денежных средств

Финансовое

благополучие организации во многом зависит от притока денежных средств,

обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого

запаса денежных средств указывает на финансовые затруднения. Избыток денежных

средств свидетельствует о том, что организация терпит убытки, связанные,

во-первых, с инфляцией и обесцениванием денег и, во-вторых, с упущенной

возможностью из выгодного размещения и получения дополнительного дохода. В этой

связи возникает необходимость проведения анализа движения денежных средств на

предприятии. (4, с.361).

Анализ движения

денежных средств может осуществляться двумя методами: прямым и косвенным.

При прямом методе

поступления денежных средств от покупателей и заказчиков отражаются в суммах,

реально поступивших в кассу, на расчетный, валютный и иные счета в банках.

Денежные средства, выплаченные поставщикам, подрядчикам, персоналу организации

из кассы, а также перечисленные с расчетного и иных счетов в банках, отражаются

в суммах, реально оплаченных наличными деньгами и путем денежных перечислений.

(5, с.143).

В настоящее время

в годовую бухгалтерскую отчетность входит форма №4 «Отчет о движении денежных

средств», показатели которой рассчитываются прямым методом.

С помощью

содержащейся в ней информации можно проанализировать мощность финансовых

потоков организации (основные суммы поступлений денежных средств и платежей),

оценить структуру поступлений (определить, какую долю в них составляют выручка

от реализации продукции, полученные авансы, суммы, поступившие в виде кредитов,

и др.), а также структуру платежей по основным их видам. (17, с. 188).

Движение денежных

средств рассматривается по основным видам деятельности: текущей,

инвестиционной, финансовой.

Приток денежных

средств в рамках текущей деятельности связан в первую очередь с получением

выручки от реализации продукции, выполнения работ и оказания услуг, а также

авансов от покупателей и заказчиков; отток – с уплатой по счетам поставщиков и

прочих контрагентов, выплатой заработной платы работникам, производственными

отчислениями в фонды социального страхования и обеспечения, расчетами с

бюджетом по причитающимся к уплате налогам. С текущей деятельностью организации

связана также выплата (получение) процентов по кредитам.

Движение денежных

средств в разрезе инвестиционной деятельности связано с приобретением

(реализацией) имущества долгосрочного пользования. В первую очередь это

касается поступления (выбытия) основных средств и нематериальных активов.

Финансовая

деятельность предприятий связана в основном с притоком средств вследствие

получения долгосрочных и среднесрочных кредитов и займов, эмиссии акций, а

также с их оттоком в виде погашения задолженности по полученным ранее кредитам,

выплаты дивидендов и финансовых вложений. (16, с.125).

Рассмотренный

метод позволяет судить о ликвидности организации, детально раскрывая движение

средств на счетах, но не показывает взаимосвязи полученного финансового

результата и изменения величины денежных средств. Поэтому применяется косвенный

метод анализа, позволяющий объяснить причину расхождений между прибылью и,

например, сокращением денежных средств за период. (17, с.190).

Анализ финансового

положения

Финансовое

положение организации характеризуется двумя группами показателей:

а) показатели

ликвидности;

б) показатели

финансовой устойчивости.

Показатели

ликвидности

Показатели

ликвидности позволяют определить способность организации оплатить свои

краткосрочные обязательства, реализуя свои текущие активы.

Организация может

быть ликвидным в большей или меньшей степени, поскольку в состав текущих

активов входят разнородные оборотные средства, среди которых имеются как легко

реализуемые, так и труднореализуемые для погашения внешней задолженности.

Анализ ликвидности

является одним из первостепенных задач большинства финансовых аналитиков. В

ходе этого анализа выясняется, будет ли фирма в состоянии погасить в срок свои

обязательства? Будет ли компания испытывать трудности при выполнении этого

обязательства? Полный анализ ликвидности требует составления бюджета денежных

средств, тем не менее, основанный на соотнесении величины денежных и других

текущих активов (оборотных средств) с краткосрочными пассивами (текущими

обязательствами) анализ коэффициентов дает быстрый и удобный способ оценки

ликвидности.

В практике проведения

финансового анализа используются следующие показатели:

Коэффициент

текущей ликвидности – отражает, достаточно

ли у организации средств, которые могут быть использованы им для погашения

своих краткосрочных обязательств в течении предстоящего года.

К текущей

ликвидности = текущие активы / краткосрочные обязательства [7]

Текущие активы

включают обычно денежные средства, дебиторскую задолженность и

товаро-материальные запасы. Краткосрочные обязательства состоят из счетов к

оплате, краткосрочных векселей к оплате, текущей части долгосрочных пассивов,

сделанных начислений (налоги, заработная плата).

Согласно

стандартам считается, что этот коэффициент должен находиться в пределах между 1

и 2 (иногда 3).

Если компания

сталкивается с финансовыми затруднениями, она начинает платить по своим

обязательствам более медленно, пытаясь получить банковские кредиты. Если

краткосрочные пассивы растут быстрее, чем текущие активы, то коэффициент

текущей ликвидности будет снижаться, что может вызвать обоснованную тревогу.

Поскольку этот коэффициент показывает, в какой мере краткосрочные пассивы

покрываются активами, которые можно обратить в денежные средства в течение

определенного периода, примерно совпадающего со сроками погашения этих

пассивов, его используют как один из основных показателей платежеспособности.

Коэффициент

быстрой ликвидности – определяется, как

отношение ликвидной части оборотных средств (т.е. без учета

материально-производственных запасов) к текущим обязательствам. Подсчет этого

показателя вызван тем, что ликвидность отдельных категорий оборотных средств

далеко не одинакова, и если, например, денежные средства могут служить

непосредственным источником выплаты текущих обязательств, то запасы могут быть

использованы для этой цели лишь после их реализации, что предполагает не только

наличие покупателя, но и наличие у покупателя денежных средств. Рекомендуемое

значение данного показателя – не ниже 1.

К быстрой

ликвидности = Ликвидные активы / краткосрочные обязательства [8]

Наиболее

ликвидными статьями оборотных средств являются средства, которыми располагает организация

на счетах в банке и в кассе, а также в виде ценных бумаг. Отношение денежных

средств к краткосрочным обязательствам называется коэффициентом абсолютной

ликвидности. Это наиболее жесткий критерий платежеспособности, показывающий,

какая часть краткосрочных обязательств может быть погашена немедленно.

К абсолютной

ликвидности = (денежные средства + краткосрочные финансовые вложения) /

краткосрочные обязательства. [9]

Считается, что

значение этого коэффициента не должно опускаться ниже 0,2.

Показатели

финансовой устойчивости

Ухудшение

финансового состояния организации сопровождается «проеданием» собственного

капитала и неизбежным «залезанием в долги». Тем самым падает финансовая

устойчивость, т.е. финансовая независимость организации.

Финансовая

устойчивость характеризуется соотношением собственных и заемных средств. Однако

этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в

мировой и отечественной практике разработана система показателей,

характеризующих состояние и структуру активов организации, и обеспеченность их

источниками покрытия (пассивами).

Показатели

ликвидности и финансовой устойчивости взаимодополняют друг друга и в

совокупности дают представление о благополучии финансового состояния организации:

если у организации обнаруживаются плохие показатели ликвидности, но финансовая

устойчивость им не потеряна, то у организации есть шансы выйти из

затруднительного положения.

Но если

неудовлетворительны и показатели ликвидности и показатели финансовой

устойчивости, то такое организация – вероятный кандидат в банкроты. Преодолеть

финансовую неустойчивость весьма непросто: нужно время и инвестиции.

Основные

показатели финансовой устойчивости организации:

1.

Коэффициент автономии –

показывает насколько организация независимо от заемного капитала.

К автономии =

Собственный капитал / общая сумма капитала [10]

Чем больше у организации

собственных средств, тем легче ему справиться с неурядицами экономики. Для

коэффициента автономии желательно, чтобы он превышал по своей величине 50%. В

этом случае его кредиторы чувствуют себя спокойно, сознавая, что весь заемный

капитал может быть компенсирован собственностью организации.

Производными от