Научная работа: Учет расчетов с персоналом по оплате труда

Кафедра бухгалтерского

учета и аудита

Научная

работа

На тему:

"Учет

расчетов с персоналом по оплате труда"

Москва 2010г.

Оглавление

Введение

ГЛАВА 1. Сущность, основы организации и задачи учета

расчетов по оплате труда

1.1 Экономическая сущность, задачи

учета расчетов по оплате труда

1.2 Нормативно–правовое регулирование учета

расчетов по оплате труда

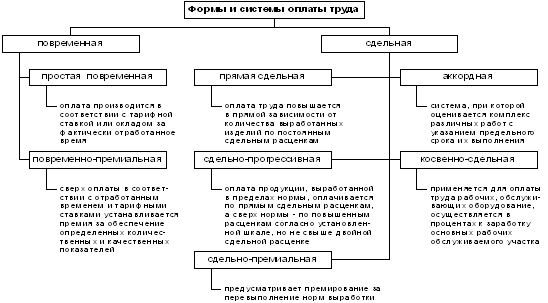

1.3 Формы и системы оплаты труда

ГЛАВА 2. Синтетический и аналитический учет оплаты труда

2.1 Особенности синтетического и

аналитического учета оплаты труда

2.2 Депонирование сумм на оплату труда

2.3 Учет удержаний из заработной

платы

2.4 Примеры синтетического и

аналитического учета

ГЛАВА 3. Документальное оформление учета расчетов по оплате труда

3.1 Документы по учету личного

состава

3.2 Документы по учету

использования рабочего времени

3.3 Порядок оформления расчетов с

персоналом по заработной плате

Заключение

Список используемой литературы

Приложения

Введение

Центральное место в

хозяйственной деятельности любой организации занимают труд и его результаты, а

заработная плата является основным источником дохода рабочих и служащих.

Вопросы оплаты труда в

настоящее время решаются непосредственно организацией, их регулирование обычно

осуществляется в коллективном договоре или в другом равносильном

законодательном акте. Таким образом, заработная плата представляет собой один

из основных факторов социально-экономической жизни каждой страны коллектива,

человека.

Многие авторы посвящают

свои труды теме "Учет оплаты труда и расчеты с персоналом предприятия"

так как, они понимают, что высокий уровень заработной платы может оказать

благотворное влияние на экономику в целом, обеспечивая высокий спрос на товары

и услуги. Они также уверены, что высокая заработная плата стимулирует усилия

руководителей предприятий эффективно использовать рабочую силу, модернизировать

производства.

Актуальность темы научной

работы объясняется тем, что в настоящее время понятие "заработная плата"

наполнилось новым содержанием и охватывает все виды заработков (а также

различных видов премий, доплат, надбавок и социальных льгот), начисленных в

денежных и натуральных формах (независимо от источников финансирования),

включая денежные суммы, начисленные работникам в соответствии с

законодательством за не проработанное время (ежегодный отпуск, праздничные

дни). Работа в условиях рыночных отношений позволяет работникам получать

дополнительные доходы в виде дивидендов, процентов, когда они являются

акционерами или участниками хозяйственных обществ, имеющими свою долю и голос в

управлении организацией. Учет труда и заработной платы должен обеспечивать

оперативный контроль за количество и качеством труда, этому способствует

применение унифицированных форм первичных документов.

Материал научной работы

изложен на базе Федерального Закона "о бухгалтерском учете", нового

Плана счетов, а также с учетом трудового законодательства: оформление трудовых

отношений с работником, особенности применения труда в некоторых категорий

работников, гарантии и компенсации, связанных с трудовой деятельностью, представление

очередных, дополнительных и учетных отпусков.

Главной целью научной

работы является раскрытие порядка учета операций по оплате труда и связанных с

ней расчетов.

В соответствии с

поставленной целью определяется задачи:

1)

ознакомиться с

экономической сущностью учета расчетов с персоналом по оплате труда;

2)

рассмотреть

нормативные акты по учету заработной платы, которые лежат в основе организации

и ведения бухгалтерского учета хозяйственной деятельности предприятий;

3)

изучить порядок

организации заработной платы, формы и системы оплаты труда;

4)

описать

синтетический и аналитический учет расчетов с персоналом по оплате труда;

5)

рассмотреть

документальное оформление учета личного состава и использования рабочего

времени;

Предметом исследования

являются учетно-аналитические процессы, связанные с учетом, анализом труда и

расчетов с персоналом по оплате труда.

ГЛАВА 1.

Сущность, основы организации и задачи учета расчетов по оплате труда

Важным участком

бухгалтерского учета на производственных предприятиях является учет расчетов с

персоналом по оплате труда.

Учет труда и заработной

платы – один из наиболее трудоемких и ответственных участков работы бухгалтера.

Он представляет собой упорядоченную систему сбора, наблюдения, измерения,

регистрации, обработки и получения информации о труде работников предприятия и

его оплате путем сплошного, непрерывного и документального учета. На основании

этой информации осуществляется контроль за использованием рабочего времени,

соблюдением соотношения между ростом производительности труда и заработной

платы, за уровнем соответствующих затрат.

Под оплатой труда

понимается система отношений, связанных с обеспечением установления и

осуществления работодателем выплат работникам за их труд в соответствии с

законами, иными нормативными правовыми актами, коллективными и трудовыми

договорами. В свою очередь заработная плата – это вознаграждение за труд в зависимости

от квалификации работника, сложности, количества, качества и условий выполняемой

работы, а также выплаты компенсационного и стимулирующего характера. Таким

образом, понятие "оплата труда" значительно шире, чем понятие "заработная

плата", и отличается от последнего тем, что предусматривает не только

систему расчета заработной платы, но и используемые режимы рабочего времени,

используемые нормы труда, сроки выплат заработной платы и т.д.

Без хорошо налаженного

учета нельзя контролировать численность персонала организации, использование

рабочего времени, правильное начисление сумм оплаты труда и удержаний, а также

расчетов с бюджетом и внебюджетными фондами. Поэтому перед учетом труда и

расчетов с персоналом стоят задачи:

Ø учет личного состава работников и

использования ими рабочего времени;

Ø правильное начисление сумм оплаты

труда и удержаний из причитающихся работникам сумм и перечисление их по

назначению;

Ø контроль и учет расчетов с бюджетом и

внебюджетными фондами;

Ø своевременное и правильное осуществление

всех расчетов с персоналом организации по оплате труда;

Ø точное начисление заработной платы

каждому работающему в соответствии с количеством и качеством затраченного им

труда;

Ø правильное распределение начисленной

заработной платы, т.е. отнесение ее на объекты затрат в соответствии с местом и

характером работы;

Ø контроль за расходованием фонда

оплаты труда, соблюдением установленных штатов и должностных окладов;

Ø составление статистической отчетности

по труду и заработной плате.

Трудовые ресурсы

(персонал) предприятия –

это все работники, занятые на постоянной, сезонной и временной (более одного

дня) работе. Достаточная обеспеченность предприятия нужными трудовыми

ресурсами, их рациональное использование имеют большое значение для увеличения

объема реализации услуг, прибыли и ряда других экономических показателей, а

также для повышения эффективности хозяйственной деятельности предприятия.

Всесторонний анализ трудовых ресурсов предприятия является залогом выявления

скрытых хозяйственных резервов. Поэтому основными задачами анализа трудовых

ресурсов являются:

Ø

анализ

численности, состава, структуры и уровня квалификации персонала;

Ø

изучение форм и

причин движения персонала;

Ø

оценка

обеспеченности предприятия персоналом требуемой квалификации, оценка будущих

потребностей в персонале;

Ø

анализ

достигнутого уровня производительности труда на предприятии;

Ø

определение

факторов и резервов роста производительности труда;

Ø

исследование

эффективности применяемых на предприятии форм и систем оплаты труда;

Ø

оценка

эффективности использования средств, направляемых на оплату труда;

Ø

определение

соотношения темпов роста производительности труда и заработной платы.

Источниками информации

для анализа являются бизнес-план предприятия (производственный и организационный

план), план по труду, статистическая отчетность, данные табельного учета и

отдела кадров.

Труд является категорией не

только экономической, но и политической, так как занятость населения, уровень

его профессиональной подготовки и эффективность труда в жизни государства в

целом и регионов в частности играют очень важную роль в развитии общества. В

связи с этим особое внимание государство уделяет правовым основам организации и

оплаты труда. Существует большое количество законодательных актов и иных

документов по вопросам труда и заработной платы.

Главный основополагающий

законодательный документ нашей страны – Конституция Российской Федерации –

имеет в своем составе статьи, полностью и вполне определенно посвященные труду

в стране. Статья 34 определяет, что каждый имеет право на свободное

использование своих способностей и имущества для предпринимательской и иной не

запрещенной законом деятельности. При этом не допускается экономическая

деятельность, направленная на монополизацию и недобросовестную конкуренцию. Это

есть констатация права на труд в любой разрешенной законом форме.

Статья 37 утверждает, что

труд свободен. Каждый имеет право свободно распоряжаться своими трудовыми

навыками и умениями, выбирать род деятельности или профессию. При этом

принудительный труд запрещен. Каждый имеет право на труд в условиях, отвечающих

требованиям безопасности и гигиены, на вознаграждение за труд без какой бы то ни

было дискриминации и не ниже установленного федеральным законом минимального

размера оплаты труда, а также на защиту от безработицы. Конституцией в той же

статье признается и право на индивидуальные и коллективные трудовые споры с

использованием установленных федеральных законом способов их разрешения,

включая право на забастовку.

Каждый имеет право на

отдых. Работающему по трудовому договору гарантируются установленные

федеральным законом продолжительность рабочего времени, выходные и праздничные

дни, оплачиваемый ежегодный отпуск.

Статья 39 определяет виды

социальной защиты граждан Российской Федерации: каждому гарантируется

социальное обеспечение по возрасту, в случае болезни, инвалидности, потери

кормильца, для воспитания детей и в иных случаях, установленных законом.

Государственные пенсии и социальные пособия устанавливаются законом. Поощряются

добровольное социальное страхование, создание дополнительных форм социального

обеспечения и благотворительность.

Основным сводом

законодательных установлений по вопросам организации и оплаты труда является

Трудовой Кодекс Российской Федерации (ТК РФ), принятый Государственной Думой 21

декабря 2001 года. Статья 1 ТК РФ формулирует цели и задачи трудового

законодательства: "Целями трудового законодательства являются установление

государственных гарантий трудовых прав и свобод граждан, создание благоприятных

условий труда, защита прав и интересов работников и работодателей. Основными

задачами трудового законодательства являются создании необходимых правовых

условий для достижения оптимального согласования интересов сторон трудовых

отношений, интересов государства, а также правовое регулирование трудовых

отношений и иных непосредственно связанных с ними отношений по:

- организации труда и

управлению трудом;

- трудоустройству у

данного работодателя;

- профессиональной

подготовке, переподготовке и повышению квалификации работников непосредственно

у данного работодателя;

- социальному

партнерству, ведению коллективных переговоров, заключению коллективных

договоров и соглашений;

- участию работников и

профессиональных союзов в установлении условий труда и применении трудового

законодательства в предусмотренных законом случаях;

- материальной

ответственности работодателей и работников в сфере труда;

- надзору и контролю (в

том числе профсоюзному контролю) за соблюдением трудового законодательства

(включая законодательство об охране труда);

- разрешению трудовых

споров".

Трудовой кодекс призван

устанавливать уровень условий труда и всемирную охрану трудовых прав

работников. Сразу отметим, что нарушение любой статьи ТК является серьезным

противозаконным действием и карается в административном и уголовном порядке,

поэтому выполнение установленных в его статьях правил является обязательным для

всех руководителей и работников в РФ независимо от форм собственности и вида

деятельности. ТК РФ построен по принципу последовательности глав, где каждая

статья содержит определенный набор статей, соответствующих тому вопросу,

который указан в названии данной главы. Это очень полезно, так как помогает

руководителям предприятий и бухгалтерам находить законодательные объяснения

своих установок при работе с коллективом.

Трудовой кодекс

регулирует права и обязанности работников, порядок заключения трудового

договора, рабочее время, время отдыха, порядок оплаты труда. Кодекс определяет

также нормы труда, гарантии и компенсации. В нем отдельно выделена глава о

трудовой дисциплине, охране труда и т.д.

Одним Трудовым кодексом

РФ законодательство нашей страны не ограничивается – в дополнение и расширение

к ТК РФ существует целый перечень документов, касающихся организации и оплаты

труда. По характеру их можно разделить на правовые и экономические. К числу

правовых можно отнести те статьи Гражданского кодекса Российской Федерации,

которые также касаются труда. Вообще Гражданский кодекс характеризует все виды

возникающих отношений между гражданами, гражданами и обществом и предприятиями

и гражданами. Трудовые отношения, как таковые, он не затрагивает. Но некоторые

статьи главы ГК напрямую касаются отношений по договорам гражданско-правового

характера как в юридической, так и в экономической части (есть статьи

Гражданского кодекса, которые так и называются – "оплата работ" или "цена

работ" (ст. 735, 746, 781 и т.д.). В них производится законодательное

определение этих понятий, что позволяет затем использовать их при оформлении

договоров подряда.

Налоговый кодекс

Российской Федерации (часть вторая гл. 23, 24, статья 255 главы 25) регулирует

взаимоотношения предприятия с налоговыми органами: порядок расчетов и уплаты

налогов, ставки налогов, а также права и обязанности налогоплательщиков и

налоговых органов.

При организации учета

труда и его оплаты используются также следующие законодательные и нормативные

документы:

- Федеральный Закон

"О бухгалтерском учете" от 21 ноября 1996 г. № 129-ФЗ.

- План счетов

бухгалтерского учета финансово-хозяйственной деятельности организаций и

Инструкция по его применению, утвержденный Приказом Минфина РФ от 31.10.2000 №

94н (в редакции от 07 мая 2003 г.);

- Положение по ведению

бухгалтерского учета и бухгалтерской отчетности в РФ, утверждено приказом

Минфина России от 29 июля 1998 г. № 34н (в редакции от 24.03.2000 г. с

изменениями от 23.08.2000 г.);

- Постановление

Правительства РФ от 11.04.2003 г. № 213 "Положение об особенностях порядка

исчисления средней заработной платы" (с изменениями от 18.11.2003 г.);

- Федеральный закон "О

государственных пособиях гражданам, имеющих детей" от 19.05.1995 г. №

81-ФЗ (в редакции от 22.12.2005 г.);

- "Перечень видов

заработной платы и иного дохода, из которых производится удержания алиментов на

несовершеннолетних детей", утвержденный постановлением Правительства РФ от

18 июля 1996 г. № 841 (в редакции от 06 февраля 2004 г.);

- Постановление

Госкомстата РФ от 05.01.2004 г. № 1 "Об утверждении унифицированных форм

первичной документации по учету труда и его оплаты";

- "Положение о

порядке обеспечения пособиями по государственному социальному страхованию",

утвержденное постановлением Президиума ВЦСПС от 12.11.1984 г. № 13-6 (в

редакции от 15.04.1992 г., с изменениями от 02.03.2006 г.) и многое другое.

Как разъяснение ко многим

законам издаются дополнительные инструкции и комментарии, позволяющие

руководителям и работникам бухгалтерии правильно применять тот или иной закон

или положение. При этом нужно следить за появлением новых законодательных

актов, в том числе и по труду. Они регулярно публикуются в Собрании

законодательства Российской Федерации и официальном органе печати Правительства

РФ "Российской газете". Их появление легко заметить и тем, кто выписывает

периодические бухгалтерские журналы – "Главный бухгалтер", "Консультант

бухгалтера", "Нормативные акты" и др. В них при издании того или

иного нового документа печатаются не только тексты этих документов, но и

сравнительные комментарии, позволяющие работникам быстрее разобраться в смысле

документа. Необходимо отметить, что работать с документами, определяющие

правовые или экономические нормы, нужно внимательно и профессионально.

В организациях в целях

регулирования взаимоотношений между работодателем и работниками трудовой

деятельности коллектива, оплаты труда и материального поощрения, работающих на

основе законодательных актов разрабатывают и принимают внутренние нормативные

документы. К важнейшим из них относятся: коллективный договор, трудовой договор

(контракт), положение о системе оплаты труда, положение о премировании,

положение о вознаграждении по итогам работы за год, положение о вознаграждении

за выслугу лет, штатное расписание и должностные инструкции.

Формы, системы и размер

оплаты труда работников предприятий, премии, надбавки, а также другие виды

доходов устанавливаются предприятием самостоятельно. Вопросы оплаты труда

регулируются с помощью договоров.

Существуют две основные

формы оплаты труда:

повременная, сдельная, аккордная.(см. рис.1)

Повременной является

такая форма заработной платы, при которой заработная плата зависит от количества затраченного времени

(фактически отработанного) с учетом квалификации работника и условий труда.

При повременной оплате

работникам устанавливаются нормированные задания. Для выполнения отдельных

функций и объемов работ могут быть установлены нормы обслуживания или нормы

численности работников.

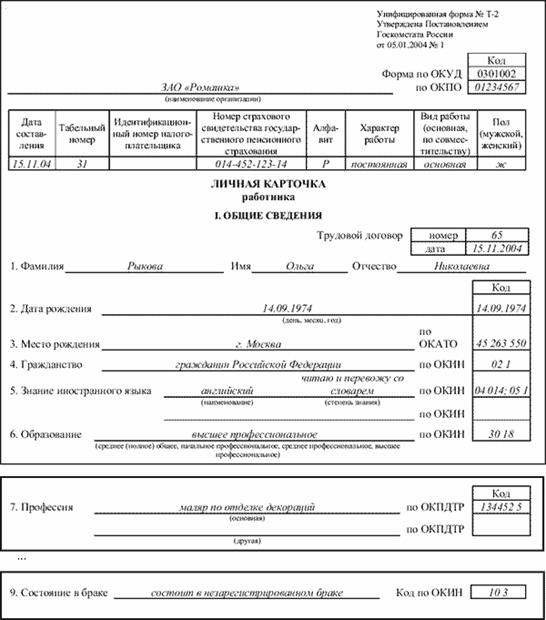

На основании личной

карточки работника (форма № Т-2), в которой указывается размер тарифной ставки

или оклада, размер надбавки к зарплате (в процентах или сумме), а также данных

первичных документов по учету фактически отработанного времени (формы № Т-12) "Табель

учета рабочего времени и расчета оплаты труда" и формы № Т-13 "Табель

учета рабочего времени" производится начисление заработной платы:

в "Расчетно-платежной

ведомости" (форма № Т-49);

в "Расчетной

ведомости" (форма № Т-51);

в "Платежной

ведомости" (форма № Т-53).

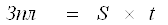

Для расчета заработка при

повременной оплате труда достаточно знать количество фактически отработанного

времени и тарифную ставку. Поэтому табель учета использования рабочего времени

является основным документом для начисления заработной платы. Заработок работника определяют

умножением часовой или дневной тарифной ставки его разряда на количество

отработанных им часов или дней:

,

,

где S – часовая (дневная) тарифная ставка; t –

фактически отработанное время.

Пример.

Работнику установлена часовая тарифная ставка 25 руб.

В соответствии с табелем учета использования рабочего времени за отчетный месяц

отработано 160 часов. Норма рабочего времени в отчетном месяце составляет 168

часов, но часовая тарифная ставка распространяется только на отработанное

количество часов.

Расчет заработной платы: 25 руб. х 160 час. = 4000

руб.

Заработок других

категорий работников определяют следующим образом: если работники отработали

все рабочие дни месяца, то в оплату им ставят установленные оклады;

Пример.

Бухгалтеру на предприятии был установлен оклад в

размере 5000 руб., в соответствии с табелем учета использования рабочего

времени отчетный месяц отработан полностью, таким образом начисленная

заработная плата составляет 5000 руб. если же они отработали неполное число

рабочих дней, то заработок определяют делением установленной ставки на

календарное количество дней и умножением полученного числа на количество

фактически отработанных дней.

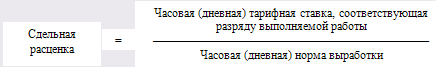

Сдельная – форма

заработной платы, при

которой заработок зависит от количества произведенных единиц продукции с учетом

их качества, сложности и условий труда. При сдельной оплате труда расценки

определяются исходя из установленных разрядов работы, тарифных ставок (окладов)

и норм выработки (норм времени).

Сдельная расценка

определяется путем деления часовой (дневной) тарифной ставки, соответствующей

разряду выполняемой работы, на часовую (дневную) норму выработки.

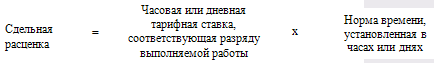

Сдельная расценка может

быть определена также путем умножения часовой или дневной тарифной ставки,

соответствующей разряду выполняемой работы, на установленную норму времени в

часах или днях.

Формы оплаты труда в свою

очередь тоже подразделяются. Различают простую повременную систему оплаты труда

и повременно-премиальную:

простая повременная –

оплата производится за определенное количество отработанного времени независимо

от количества выполненных работ;

повременно-премиальная –

оплата не только отработанного времени по тарифу, но и премии за качество

работы.

Рисунок 1

Под премированием

понимается выплата работникам денежных сумм сверх основного заработка в целях

поощрения достигнутых успехов в работе и стимулирования дальнейшего их

возрастания. Премиальная система оплаты труда предполагает выплату премии

определенному кругу лиц на основании заранее установленных конкретных

показателей и условий премирования, обусловленных положениями о премировании.

Премии, выплачиваемые в рамках оплаты труда, носят, как правило, регулярный характер,

выплачиваются в соответствии с Положением о премировании и относятся на

себестоимость продукции.

Такие премии начисляются

рабочим-повременщикам как за личные, так и за коллективные показатели

результатов работы цехов и предприятия. Размер премии устанавливается по

предприятию или цеху, а сумма рассчитывается исходя из фактического

повременного заработка с включением ее в себестоимость продукции.

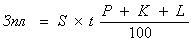

При

повременно-премиальной системе заработная плата работника (Зпл) может быть

определена по следующей формуле:

,

,

где S – часовая (дневная)

тарифная ставка; t – фактически отработанное время; P – размер премии в

процентах к тарифной ставке за выполнение установленных показателей и условий премирования;

К – размер премии за каждый процент перевыполнения установленных показателей и

условий премирования, %; L – процент перевыполнения установленных показателей и

условий премирования.

Пример.

Продавец с месячным

окладом 3000 руб. в соответствии с табелем учета использования рабочего времени

из 20 рабочих дней отработал 17 дней. Положением о премировании предусмотрена

выплата ежемесячной премии в размере 25% от оклада.

Расчет заработной платы:

3000 руб. : 20 дней х 17

дней = 2550 руб. (повременная оплата труда);

2550 руб. х 25 : 100 =

637 руб. 50 коп. (премия);

2550 руб. + 637 руб. 50

коп. = 3187 руб. 50 коп. (повременно-премиальная оплата труда).

Прямая сдельная – это

оплата труда, при которой заработная плата рабочих повышается в прямой зависимости

от количества выработанных ими изделий и выполненных работ исходя из твердых

сдельных расценок, установленных с учетом необходимой квалификации.

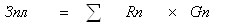

При прямой индивидуальной

сдельной системе заработной платы заработок рабочему (Зпл) может быть определен

по следующей формуле:

,

,

где Rn – расценка на n-й

вид продукции или работы; Gn – количество обработанных изделий n-го вида.

При прямой коллективной

сдельной системе заработок рабочих может быть определен с использованием

коллективной сдельной расценки и общего объема произведенной продукции

(выполненной работы) бригады в целом.

Пример 1.

Работнику-сдельщику

установлена часовая тарифная ставка 30 руб. Норма выработки – 3 изделия в час.

Расценка за единицу продукции – 10 руб. (30 руб. : 3 изд.). Работник в

соответствии с документом о выработке изготовил за месяц 480 изделий.

Расчет заработной платы: 30

руб. : 3 изд. x 480 изд. = 4800 руб.

Пример 2.

Бригада, состоящая из

трех человек, выполнила в соответствии с договором объем работ по наряду. На

выполнение задания было затрачено 360 часов. Сумма оплаты за выполненный объем

работ составила 16000 руб.

Члены бригады имеют

различные часовые тарифные ставки, соответствующие уровню квалификации, и каждым

отработано неодинаковое количество часов:

Таблица 1

| Ф.И.О. |

Часовая

тарифная ставка (руб.) |

Отработано

(час.) |

| Мискин А.А. |

60 |

100 |

| Кружкин Б.Б. |

50 |

120 |

| Ложкин В.В. |

40 |

140 |

Расчет заработной платы:

1. Определим тарифный

заработок членов бригады:

Мискин А.А. 60 x 100 =

6000 руб.

Кружкин Б.Б. 50 x 120 =

6000 руб.

Ложкин В.В. 40 x 140 =

5600 руб.

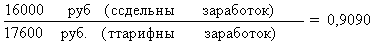

Общая сумма тарифного

заработка членов бригады составила – 17600 руб.

2. Определим коэффициент

распределения фактического заработка:

3. Определяем фактический

заработок членов бригады:

| Ф.И.О. |

Зарплата

по тарифу (руб.) |

Коэффициент

распределения |

Фактический

заработок (руб.) |

| Мискин

А.А. |

6000 |

0,9090 |

5454,50 |

| Кружкин

Б.Б. |

6000 |

0,9090 |

5454,50 |

| Ложкин

В.В. |

5600 |

0,9090 |

5091,00 |

| Итого |

17600 |

|

16000 |

Сдельно-премиальная

оплата труда предусматривает премирование за перевыполнение норм выработки и

конкретные показатели их производственной деятельности (отсутствие брака,

рекламации и т.п.). При исчислении оплаты труда в соответствии с премиальной

системой, принятой на предприятии, все премии, предусмотренные Положением о

премировании, будут являться составной частью фактического заработка работника.

Размер премии, как правило, устанавливается в процентном отношении к заработной

плате.

Заработок рабочего или

бригады рабочих при сдельно-премиальной системе может быть определен по

следующей формуле :

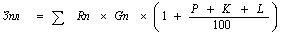

,

,

где Rn – расценка на n-й

вид продукции или работы; Gn – количество обработанных изделий n-го вида; P –

размер премии в процентах к тарифной ставке за выполнение установленных

показателей и условий премирования; К – размер премии за каждый процент

перевыполнения установленных показателей и условий премирования, %; L – процент

перевыполнения установленных показателей и условий премирования.

Пример.

Рабочий-сдельщик выполнил

норму выработки на 110%. Заработная плата по сдельным расценкам составила 4000

руб. В соответствии с Положением о премировании за перевыполнение нормы

выработки работнику выплачивается премия в размере 10% от суммы заработка. Расчет

заработной платы:

4000 руб. x 10 : 100 =

400 руб. (премия);

4000 руб. + 400 руб. =

4400 руб. (начислено с учетом премии).

Заработная плата

работникам моложе восемнадцати лет при сокращенной продолжительности ежедневной

работы выплачивается в таком же размере, как работникам соответствующих

категорий при полной продолжительности ежедневной работы.

Сдельно-прогрессивная

система оплаты труда предусматривает оплату выработанной продукции в пределах

установленных норм по прямым (неизменным) расценкам, а изделия сверх нормы

оплачиваются по повышенным расценкам согласно установленной шкале (по

прогрессивно нарастающим расценкам), но не свыше двойной сдельной расценки.

Как сдельная, так и

премиальная оплата труда может осуществляться индивидуально и коллективно,

когда в процессе работы необходимы совмещение профессий и взаимосвязь исполнителей.

Бестарифная система

оплаты труда. В коллективном договоре может быть установлена бестарифная оплата

труда. Бестарифный (распределительный) вариант выступает в противоположность

тарифному варианту организации оплаты труда.

Бестарифная система оплаты

труда ставит заработок работника в полную зависимость от конечных результатов

работы коллектива и представляет собой его долю в заработанном всем коллективом

фонде оплаты труда. При этой системе не устанавливается твердого оклада или

тарифной ставки, а, как правило, эта доля определяется на основе присвоенного

работнику коэффициента, который определяет уровень его трудового участия.

Применяется два варианта

бестарифной системы оплаты труда.

Первый вариант основан на

применении двух коэффициентов – коэффициента квалификационного уровня и

коэффициента трудового участия.

Коэффициент

квалификационного уровня (ККУ) отражает уровень сложности труда, выполняемого

работником, его принадлежность к той или иной квалификационно-должностной

группе. Например, неквалифицированным работникам устанавливается коэффициент

1,0; специалистам III категории и квалифицированным рабочим – 1,5 и т.д.

Коэффициент трудового

участия (КТУ) – это показатель личного вклада работника в общие результаты

труда, представляющий собой обобщенную количественную оценку трудового вклада

каждого члена бригады в зависимости от индивидуальной производительности труда

и качества работы. Шкала с конкретными размерами КТУ устанавливается

руководителем производственного подразделения по согласованию с комитетом

профсоюза.

Второй вариант

бестарифной системы использует один сводный коэффициент распределения вместо

двух. При его расчете учитываются как факторы квалификационного уровня

работника, так и факторы результативности его работы и отношения к труду.

Показатели, учитываемые

при определении КТУ, могут увеличивать или уменьшать фактический заработок

работника. Так, показателями, повышающими размер КТУ, могут быть: участие в

выполнении более сложных и ответственных работ, перевыполнение установленного производственного

задания, экономия материальных ресурсов, совмещение профессий, увеличение зон

обслуживания и подмена отсутствующего рабочего, помощь в работе другим членам

бригады, соблюдение трудовой и производственной дисциплины и т.п. К

показателям, понижающим значение КТУ, относятся: нарушения трудовой дисциплины,

несоблюдение техники безопасности, невыполнение указаний мастера, бригадира,

перерасход материальных ресурсов и т.д.

Расчет заработной платы

производится следующим образом. Коллективный заработок делится на сумму

коэффициентов всех работников. Таким образом определяется "стоимость"

единицы значения коэффициента. Затем эта базовая величина умножается на

коэффициент (коэффициенты, если применяется первый вариант) каждого работника.

При этом учитывается количество отработанного времени.

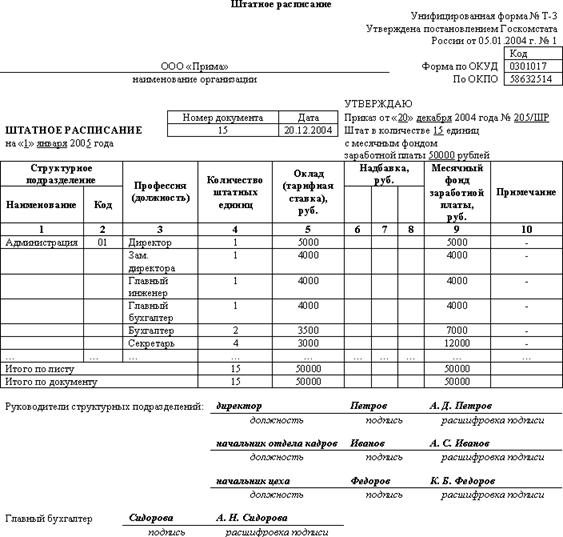

Индивидуальная заработная

плата конкретного работника (q) равна:

где  – фонд оплаты труда

коллектива, распределяемый между работниками;

– фонд оплаты труда

коллектива, распределяемый между работниками;  –

коэффициент квалификационного уровня, присвоенный работнику трудовым

коллективом, баллы, доли, единицы;

–

коэффициент квалификационного уровня, присвоенный работнику трудовым

коллективом, баллы, доли, единицы;  –

коэффициент трудового участия в текущих результатах работы конкретного

работника (q); t q – количество рабочего времени, отработанного работником (q);

m – число работников, участвующих в распределении оплаты труда.

–

коэффициент трудового участия в текущих результатах работы конкретного

работника (q); t q – количество рабочего времени, отработанного работником (q);

m – число работников, участвующих в распределении оплаты труда.

К полученной величине

расчетного заработка прибавляются индивидуальные доплаты, носящие

компенсационный характер.

Применение бестарифной

системы целесообразно лишь в тех случаях, когда есть реальная возможность

учесть в общих результатах труда вклад каждого работника. При этом необходима

ответственность и добросовестное отношение к труду каждого члена коллектива.

Поэтому бестарифная система, как правило, применяется на малых предприятиях, в

обществах с ограниченной ответственностью и других подобных организациях.

Пример. Бригаде из трех

человек установлен фонд заработной платы в размере 12000 руб. Коэффициент

трудового участия составляет:

| Ф.И.О. |

Коэффициент

трудового участия |

Расчет

заработной платы |

| Мискин

А.А. |

1,5 |

12000

: 3,0 х 1,5 = 6 000 |

| Кружкин

Б.Б. |

1,3 |

12000

: 3,0 х 1,3 = 5 200 |

| Ложкин

В.В. |

1,2 |

12000

: 3,0 х 1,2 = 4800 |

| Итого |

3,0 |

12 000 |

В практической

деятельности организаций, применяющих бестарифную систему оплаты труда, часто

возникают вопросы, особенно при применении гарантийных статей Трудового кодекса

РФ (оплата труда при изготовлении продукции, оказавшейся браком не по вине

работника, оплата времени простоя), поскольку размер гарантийных выплат

увязывается со ставкой (окладом). В силу этого применяются смешанные системы,

сочетающие в себе элементы тарифной и бестарифной систем оплаты труда.

К числу бестарифных

следует отнести и контрактную систему оплаты, когда работодатель, нанимая

работника, договаривается с ним о конкретной сумме оплаты за определенную

работу.

Смешанные системы оплаты

труда. Помимо тарифных и бестарифных систем в качестве новых форм можно

выделить смешанные системы, а в их числе – прежде всего комиссионную форму

оплаты труда и так называемый дилерский механизм. Смешанными эти системы

называют по той причине, что они имеют признаки одновременно тарифных и

бестарифных форм оплаты труда.

Комиссионная форма

предполагает оплату действий работника по заключению какой-либо сделки

(договора) от лица предприятия в комиссионных процентах от суммарного размера

этой сделки. Такой метод применяется, например, для работников подразделений

сбыта, внешнеэкономической службы, рекламных агентов и т.п.

Система оплаты труда, базирующаяся

на комиссионной основе, это форма оплаты труда по конечному результату. Размер

зарплаты устанавливается в виде фиксированного процента от дохода, получаемого

предприятием от реализации продукции (работ, услуг). Оплата труда, связанная с

результатами деятельности работника, имеет ряд разновидностей.

Комиссионные могут

устанавливаться в виде фиксированного процента:

от дохода, полученного от

реализации продукции, произведенной работником;

от суммы реализованного

работником объема продукции;

от количества

реализованного работником определенного вида продукции;

от суммы платежей,

перечисленных клиентами за оказанные работником услуги по ремонту,

техническому, консультационному и другим видам обслуживания и т.п.

Пример.

По трудовому договору

труд работника оплачивается в размере 15% от дохода, полученного от

реализованной им продукции.

Доход от реализации

продукции за месяц составил 15000 руб.

Сумма начисленной

заработной платы: 15000 х 15% = 2250 руб.

Пример.

Заработок работника,

занимающегося продажей алкогольной продукции, составляет 4% от реализованного

объема. В течение месяца работником реализовано продукции на сумму 100000 руб.

Размер его заработка за

месяц составит: 100 000 руб. х 4% = 4000 руб.

При аккордной форме

оплаты труда заработная плата работников определяется не за отдельную операцию,

а за весь объем работ (аккордное задание). В большинстве своем такая система

оплаты труда применяется при оплате труда работников строительных и прочих

бригад, когда общая сумма вознаграждения определяется исходя из оценки

аккордного задания, а конкретные суммы заработка каждого работника исходя из

количества и качества затраченного труда.

ГЛАВА 2.

Синтетический и аналитический учет оплаты труда

Учет затрат на оплату

труда рабочих и служащих ведется на синтетическом счете 70 "Расчеты с

персоналом по оплате труда". По кредиту этого счета отражают начисления, а

по дебету — удержания и выплаты заработной платы, пособий и доходов. Сальдо

этого счета, как правило, кредитовое и показывает задолженность предприятия по

заработной плате и другим видам выплат. Этот счет является пассивным (см.

таблица 2).

Таблица 2. Схема счета 70

"Расчеты с персоналом по оплате труда"

| Дебет |

Кредит |

|

|

Сальдо начальное — задолженность

организации по заработной плате работникам на начало периода |

| Оборот — удержания из начисленной

заработной платы и доходов, выдача причитающихся сумм работникам и

невыплаченные в срок суммы оплаты труда и доходов |

Оборот — начисленные суммы заработной платы

и иные выплаты работникам организации |

|

|

Сальдо конечное — задолженность организации

по заработной плате работникам на конец периода |

Начисление оплаты труда

по операциям, связанным с заготовлением и приобретением материальных ресурсов и

осуществлением капитальных вложений, в бухгалтерском учете отражается:

| Дебет |

Кредит |

|

10 "Материалы";

15 "Заготовление и приобретение

материальных ценностей";

08 "Вложения во внеоборотные активы".

|

70 "Расчеты с персоналом по оплате

труда" |

Начисление оплаты труда

по производственным операциям отражают:

| Дебет |

Кредит |

|

20 "Основное производство"

(оплата труда рабочих основного производства);

23 "Вспомогательные производства"

(оплата труда рабочих вспомогательных производств);

25 "Общепроизводственные расходы"

(оплата труда цехового персонала и рабочих, занятых обслуживанием

производственных машин и оборудования);

26 "Общехозяйственные расходы"

(оплата труда административно-управленческого персонала);

|

70 "Расчеты с персоналом по оплате

труда" |

Начисление оплаты труда

работникам, связанным с реализацией продукции, в бухгалтерском учете отражается

записью:

| Дебет |

Кредит |

| 44 "Расходы на продажу" |

70 "Расчеты с персоналом по оплате

труда" |

Начисление пособия по

временной нетрудоспособности в бухгалтерском учете отражается:

| Дебет |

Кредит |

|

20 "Основное производство",

23 "Вспомогательные производства"

и др. за первые два дня нетрудоспособности за счет организации;

69-1 "Расчеты по социальному

страхованию" — за остальные дни нетрудоспособности за счет органов

социального страхования.

|

70 "Расчеты с персоналом по оплате

труда" |

На сезонных предприятиях

отпуска работникам предоставляются в течение года неравномерно. В связи с этим

(для более правильного определения себестоимости продукции) суммы,

выплачиваемые работникам за отпуска, относят на издержки производства в течение

года равномерными долями, независимо от того, в каком месяце они будут

выплачиваться. Тем самым создается резерв для оплаты отпусков работникам. На

резервируемую оплату отпусков в бухгалтерском учете дебетуют те же счета

затрат, на которых отражена начисленная им оплата труда, и кредитуют счет 96 "Резерв

предстоящих расходов".

По мере ухода рабочих в

отпуск фактически начисленные им суммы отпускных списывают за счет созданного

резерва. При этом в бухгалтерском учете делают следующую запись:

| Дебет |

Кредит |

| 96 "Резервы предстоящих расходов" |

70 "Расчеты с персоналом по оплате

труда" |

На производственных

предприятиях возможна ситуация, когда работникам заработную плату выдают не в

денежной, а в натуральной форме. В этом случае на такие операции в

бухгалтерском учете составляют следующие записи:

| дебет |

кредит |

| Начисление оплаты труда: |

|

20 "Основное производство",

23 "Вспомогательные производства",

25 "Общепроизводственные расходы",

26 "Общехозяйственные расходы" и

др.,

|

70 "Расчеты с персоналом по оплате

труда". |

| Выдача заработной платы в натуральной форме

по ценам реализации, включая НДС и акцизный налог: |

| 70 "Расчеты с персоналом по оплате

труда" |

90 "Продажи",

91 "Прочие доходы и расходы"

|

| Списание фактической себестоимости

материалов, готовой продукции и товаров: |

|

90 "Продажи",

91 "Прочие доходы и расходы"

|

10 "Материалы",

43 "Готовая продукция"

41 "Товары".

|

Из начисленных сумм

оплаты труда в бухгалтерии производят различные удержания. Эти операции в

бухгалтерском учете отражают по дебету счета 70 "Расчеты с персоналом по

оплате труда" и кредиту счетов:

| Дебет |

Кредит |

| 70 "Расчеты с персоналом по оплате

труда" |

68 "Расчеты по налогам и сборам"

— на сумму налога с физических лиц;

28 "Брак в производстве" — на

сумму удержаний с виновников брака;

73 "Расчеты с персоналом по прочим

операциям" — на сумму удержаний по возмещению материального ущерба;

76 "Расчеты с разными дебиторами и

кредиторами" — на суммы удержаний по исполнительным листам и за товары,

приобретенные в кредит.

|

Выдачу заработной платы и

пособий в бухгалтерском учете отражают следующей записью:

| дебет счета 70 |

кредит счета 50 |

| "Расчеты с персоналом по оплате труда" |

"Касса" |

Не выданные в срок суммы

оплаты труда по истечении трех дней депонируются и сдаются в банк на расчетный

счет. На эти операции в бухгалтерском учете делают следующие записи:

1) депонирование

сумм оплаты труда:

Д 70 К 76;

2) сдача

депонированной суммы оплаты труда на расчетный счет в банке:

Д 51 К50.

Учет расчетов с

депонентами ведут в книге учета депонированной заработной платы, открываемой на

год. Для каждого депонента в ней отводят отдельную строку, в которой указывают

табельный номер депонента, его фамилию и инициалы, депонированную сумму и

отметки о ее выдаче. Суммы, оставшиеся на конец года невыплаченными, переносят

в новую книгу, открываемую также на год.

Последующая выдача

депонированной заработной платы в бухгалтерском учете отражается следующей

записью: Д 76 К 50.

Аналитический учет

расчетов с рабочими и служащими по оплате труда ведется в лицевых счетах,

расчетных книжках, расчетно-платежных ведомостях, машинограммах и т. д.

Денежные суммы на оплату

труда работникам организации должны быть выданы в течение трех рабочих дней,

включая день получения наличных средств в банке. В случае если в течение

указанного срока по каким-либо причинам деньги не были выданы работнику,

кассир, в платежной ведомости против фамилии таких лиц ставит штамп или делает

отметку от руки "Депонировано". В дальнейшем на основании платежной

ведомости кассир заполняет реестр невыданной заработной платы (форма N РТ-11),

утвержденный Письмом Минфина России от 24 июля 1992 г. N 59 "О рекомендациях

по применению учетных регистров бухгалтерского учета на предприятиях", в

который заносятся следующие данные:

-табельный номер

работника, не получившего в установленные сроки заработной платы;

-его фамилия, имя и

отчество;

-размер депонированной суммы.

После заполнения

указанных форм кассир в платежной ведомости указывает фактически выплаченные и

депонированные суммы и составляет расходный кассовый ордер на выплаченную

заработную плату. Затем соответствующая хозяйственная операция заносится в

кассовую книгу.

На депонированную сумму

составляется объявление на взнос наличными, и неполученные денежные средства

сдаются в обслуживающее отделение банка. На сданную сумму в обязательном

порядке составляется расходный кассовый ордер.

Для учета депонированных

денежных средств предусмотрен счет 76 "Расчеты с разными дебиторами и

кредиторами", субсчет 76-4 "Расчеты по депонированным суммам".

Депонированные суммы

отражаются по дебету субсчета 76-4 в корреспонденции со счетом 70 "Расчеты

с персоналом по оплате труда". Кредитовый остаток по данному счету

указывает на наличие задолженности организации работнику по депоненту.

Вырезка из архива №6

В январе 2007 г. сумма

оплаты труда за декабрь 2006 г., подлежащая выдаче работникам организации,

составила 48 000 руб. Оплата труда выплачивается 10-го числа следующего месяца.

Наличные на получение денежных средств получены кассиром организации 11 января.

Таким образом, оплата труда выплачивалась с 11 по 13 января. До 14 января

фактически было выплачено 42 000 руб. Сумма депонированной оплаты труда,

составившая 6000 руб., 14 января должна быть сдана в банк для зачисления на

расчетный счет.

Из начисленной работникам

организации заработной платы, оплаты труда по трудовым соглашениям, договорам

подряда и по совместительству производят различные удержания, которые можно

разделить на две группы: обязательные и удержания по инициативе организации. Обязательными

удержаниями являются:

·

налог на доходы;

·

начисления

единого социального налога;

·

начисления по

исполнительным листам и надписям нотариальных контор в пользу юридических и

физических лиц.

По инициативе организации

через бухгалтерию из заработной платы работников могут быть проведены следующие

удержания:

·

долг за

работником;

·

ранее выданные

плановый аванс и выплаты, сделанные в межрасчетный период;

·

в погашение

задолженности по подотчетным суммам;

·

квартплата (по

спискам, представленным жилищно-коммунальной организацией);

·

за содержание

ребенка в ведомственных дошкольных учреждениях;

·

за ущерб,

нанесенный производству;

·

за порчу,

недостачу или утерю материальных ценностей;

·

за брак; денежные

начеты;

·

за товары,

купленные в кредит;

·

подписная плата

за периодические издания;

·

членские

профсоюзные взносы;

·

перечисления

сторонним организациям и в кассу взаимопомощи;

·

перечисления в

филиалы Сберегательного банка Российской федерации.

Порядок удержания

алиментов определен Семейным кодексом Российской Федерации (СК РФ), вступившим в

силу в марте 1995 г., и Временной инструкцией о порядке удержания алиментов.

В соответствии с СК РФ

алименты выплачивают на основании:

·

решения суда по

исполнительному листу (при отсутствии соглашения об уплате алиментов);

·

заявления

плательщика алиментов, если он изъявил добровольное желание платить алименты

(без решения суда или указанного ранее соглашения) и подал заявление об уплате

алиментов в бухгалтерию по месту своей работы.

Поступившие в бухгалтерию

организации исполнительные листы или заявления плательщика регистрируют в

специальном журнале или карточке и хранят как бланки строгой отчетности. О

поступлении исполнительных документов бухгалтерия сообщает судебному

исполнителю и взыскателю.

Исполнительный лист — это

документ, выданный судом, в котором определены причина, порядок и размер

удержаний, который исчисляется из заработной платы и иных видов доходов

должника, причитающихся к выплате ему из сумм, оставшихся после удержания

подоходного налога.

Алименты взыскиваются в

следующих размерах: на одного ребенка — 1/4, на двух детей — 1/3, на трех детей

и более — 50 % заработка (дохода), но не менее суммы, установленной действующим

законодательством. Суд может уменьшить или увеличить сумму, подлежащую

взысканию в уплату алиментов. Однако эта сумма не может превышать 70 %

заработной платы работника за вычетом суммы налога на доходы физических лиц.

Взыскание алиментов

проводится со всех видов дохода и дополнительного вознаграждения как по

основной, так и по совмещаемой работе, с дивидендов, пособий по

государственному социальному страхованию, сумм, выплачиваемых в возмещение

ущерба в связи с утратой трудоспособности вследствие увечья или Иного

повреждения здоровья.

Алименты не взыскивают с

сумм материальной помощи, единовременных премий, компенсационных выплат за

работу во вредных и экстремальных условиях и иных выплат, не носящих

постоянного характера. Удержание алиментов производится после вычетов всех

налогов. Удержанные суммы алиментов бухгалтерия обязана в течение трех дней со

дня выплаты заработной платы выдать взыскателю лично из кассы, перевести по

почте акцептованным платежным поручением (с отнесением расходов по переводу на

взыскателя) или перечислить на счет взыскателя по вкладам в отделение

Сберегательного банка Российской Федерации на основании письменного заявления

заявителя. Начисление алиментов отображается в учете следующей корреспонденцией

счетов:

Д 70 К 76 "Расчеты с

разными дебиторами и кредиторами", субсчет "Расчеты по алиментам".

Выдачу или перечисление

взыскателю оформляют бухгалтерской записью:

Д 76 субсчет "Расчеты

по алиментам"; К 50,51.

Удержания из оплаты труда

могут проводиться и по выданным авансам в счет заработной платы за отчетный

месяц. При этом размер авансов не должен превышать 50 % предполагаемого размера

заработной платы. Сумма выданных авансов фиксируется в платежной ведомости и

расходном кассовом ордере. На выданные работникам авансы составляют проводку: Д

70 К 50.

Кроме того, из заработной

платы рабочих и служащих проводят удержания по их заявлению: органам

страхования, за коммунальные услуги, родительские взносы, в Сберегательный банк

Российской Федерации, погашение ссуды на строительство. В учете эти удержания

отображают следующей корреспонденцией счетов: Д 70 К 73,76.

Возможно удержание из

заработной платы работников перерасходов подотчетных сумм, возмещение

материального ущерба (согласно решению суда или приказа администрации) и др.

Такие операции фиксируются записями: Д 70 К71,73.

Выдача заработной платы

по итогам расчетного периода проводится по следующей корреспонденции счетов: Д

70 К50,51.

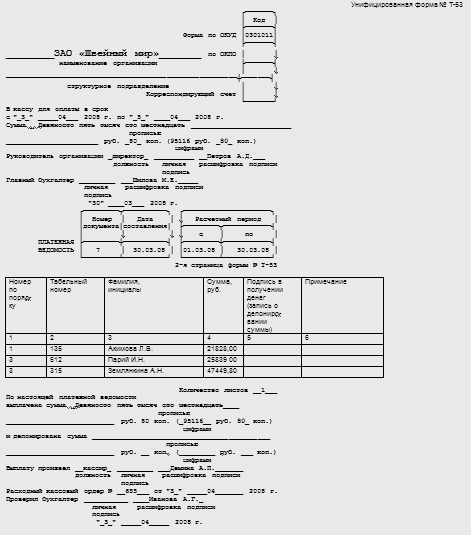

Рассмотрим порядок

отражения на счетах бухгалтерского учета сумм начисленной оплаты труда

сотрудников, взяв для примера швейное предприятие ЗАО "Швейный мир".

В итоге будут составлены учетные документы по унифицированным формам (см.

приложения 5-7).

В январе 2008 г.

работникам организации начислена оплата труда.

Акимова Л.В. - является

работником швейного цеха.

Парий И.Н. - распиловщик.

Землянкина А.Н. -

менеджер отдела продаж.

Акимовой Л.В. начисления

по заработной плате производятся по сдельной системе начисления. Т.е. за фактическое количество сшитых и оверлоченных

комплектов в соответствии с установленными расценками и ее профессиональным

коэффициентом.

Парий И.Н. - является

работником распиловки, начисления по заработной плате у него производятся

аналогичным образом.

У менеджера Землянкиной

А.Н. - существует должностной оклад в соответствии со штатным расписанием и

равный 12 000 руб., плюс процент за выполнении плана равный 20%

Оплата труда работников

составляет:

Акимова Л. В - 25000 руб.

Парий И.Н. - 30000 руб.

Землянкина А.Н. - 55000

руб.

Работникам основного

производства - 55 000 руб.; администрации организации - 55 000 руб.

Работники организации

имеют детей: Акимова Л. В - одного ребенка;

На основании распоряжения

руководителя с доходов Парий И.Н. производятся ежемесячные удержания за

причиненный организации материальный ущерб в размере 300 руб.

В январе с Землянкиной А.Н.

удержана своевременно не возвращенная сумма, выданная под отчет, в размере 460

руб.

Оплата труда работникам

организации производится из кассы организации.

Синтетический и

аналитический учет ведется следующим образом.

Аналитический учет

Таблица №2.1 Начисляется

оплата труда по направлениям затрат

| Фамилия, имя,

отчество работника |

Направление затрат

(руб) |

| основное производство |

общепроизводственные

расходы |

общехозяйственные

расходы |

| Акимова Л.В. |

25 000,00 |

|

|

| Парий И.Н. |

30 000,00 |

|

|

| Землянкина А.Н. |

|

|

55 000,00 |

| ИТОГО |

55 000,00 |

|

55 000,00 |

2. Начисляется единый

социальный налог, зачисляемый в государственные внебюджетные фонды - Пенсионный

фонд Российской Федерации (ПФР), Фонд социального страхования Российской

Федерации (ФСС) и фонды обязательного медицинского страхования (ФОМС) -

Федеральный и территориальные:

Таблица №2.2 Начисления

по Единому социальному налогу:

| Направление затрат |

Государственные

внебюджетные фонды (руб) |

| ПФР (20%) |

ФСС (2,9%) |

ФОМС (3,1%) |

| ФФОМС (1,1%) |

ТФОМС (2%) |

| Основное производство |

11 000,00 |

1 595,00 |

605,00 |

1 100,00 |

| Общепроизводственные

расходы |

|

|

|

|

| Общехозяйственные

расходы |

11 000,00 |

1 595,00 |

605,00 |

1 100,00 |

| ИТОГО |

22 000,00 |

3 190,00 |

1 210,00 |

2 200,00 |

Таблица №2.3 Производятся

удержания с доходов работников

| Фамилия, имя,

отчество работника |

Удержано (руб) |

| налог на доходы

физических лиц |

алименты |

за материальный ущерб |

невозвращенные

подотчетные суммы |

| Акимова Л.В. |

3172,00 |

- |

|

|

| Парий И.Н. |

3861,00 |

- |

300,00 |

|

| Землянкина А.Н. |

7090, 20 |

- |

|

460,00 |

| ИТОГО |

14123, 20 |

- |

300,00 |

460,00 |

Налог на доходы

физических лиц на начало года рассчитывается следующим образом:

Акимова Л.В. - 3172 руб.

[(25000 руб. - 1000 руб) x 13%] ;

Парий И.Н. - 3861 руб.

[(30000 руб. - 300 руб) x 13%] ;

Землянкина А.Н. - 7090,20

руб. [(55000 руб. - 460 руб) x 13%] ;

Таблица №2.4 Составляется

расчетная ведомость за январь 2008 г. (извлечение: см. приложение 6))

| Фамилия, имя,

отчество работника |

Начислено (руб) |

Удержано (руб) |

К выдаче (руб) |

| налог на доходы

физических лиц |

алименты |

за материальный ущерб |

невозвращенные

подотчетные суммы |

всего |

| Акимова Л.В. |

25 000,00 |

3172,00 |

|

|

|

3172,00 |

21828,00 |

| Парий И.Н. |

30 000,00 |

3861,00 |

|

300,00 |

|

4161,00 |

25839,00 |

| Землянкина А.Н. |

55 000,00 |

7090, 20 |

|

|

460,00 |

7550, 20 |

47449,80 |

| ИТОГО |

110 000,00 |

14123, 20 |

|

300,00 |

460,00 |

14779, 20 |

95 116,80 |

Таблица №2.5

Выплачивается оплата труда:

| Фамилия, имя,

отчество работника |

Сумма (руб) |

Роспись |

| Акимова Л.В. |

21828,00 |

|

| Парий И.Н. |

25839,00 |

|

| Землянкина А.Н. |

47449,80 |

|

| ИТОГО |

95 116,80 |

|

Таблица №2.6 Отражение

операций по оплате труда на счетах синтетического учета

| Основное

производство: Акимова Л.В. и Парий И.Н. |

| Содержание

хозяйственной операции |

Дебет |

Кредит |

Сумма |

| Начисление оплаты

труда |

20 |

70 |

55000-00 |

| Начислен ЕСН с заработной

платы |

20 |

69-1/2/3 |

19580-00 |

| Перечислен ЕСН |

69-1/2/3 |

51 |

19580-00 |

| Удержано из

заработной платы: НДФЛ |

70 |

68/1 |

6929-00 |

| Причиненный

материальный ущерб |

70 |

73/2 |

300-00 |

| Перечислен НДФЛ |

68/1 |

51 |

6929-00 |

|

Выдана заработная

плата:

Акимова Л.В.

Парий И.Н.

|

70

70

70

|

50(51)

50(51)

50(51)

|

48162-00

21880-00

26282-00

|

| Администрация

организации: Землянкина А.М. |

| Начисление оплаты

труда |

26 |

70 |

55000-00 |

| Начислен ЕСН с

заработной платы |

20 |

69-1/2/3 |

19580-00 |

| Перечислен ЕСН |

69-1/2/3 |

51 |

19580-00 |

| Удержано из

заработной платы:НДФЛ |

70 |

68/1 |

7090-20 |

| Не возвращенные

своевременно подотчетные суммы |

70 |

94 |

460-00 |

| Перечислен НДФЛ |

68/1 |

51 |

7090-20 |

| Выдана заработная

плата. |

70 |

50(51) |

56142-00 |

Таким образом происходит

синтетический и аналитический учет расчетов с персоналом по оплате труда.

ГЛАВА 3.Документальное оформление учета

расчетов по оплате труда

Учетом личного состава

предприятия занимается отдел кадров, а на предприятиях среднего и малого

бизнеса специальный работник, назначенный руководителем предприятия, либо эти

функции возлагаются на бухгалтера. Для учета личного состава используют

унифицированные формы первичных учетных документов, утвержденные постановлением

Госкомстата РФ от 5.01.04г. № 1(11).

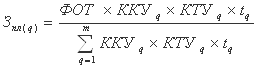

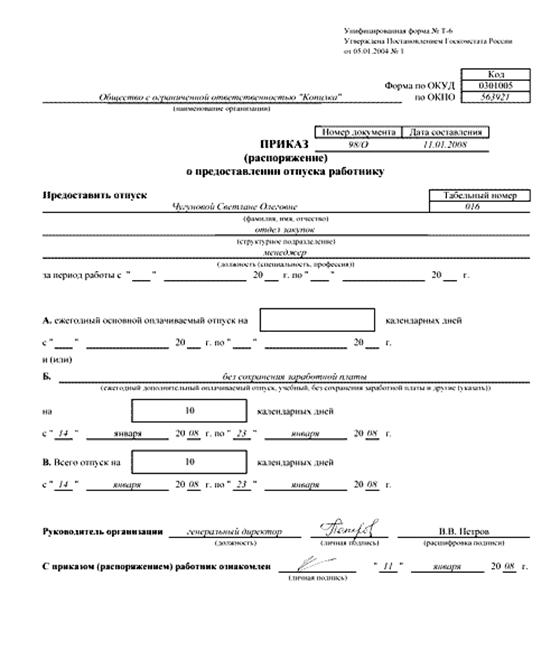

Приказ (распоряжение) о

приеме работника на работу (форма №Т-1) и приказ (распоряжение) о приеме

работников на работу (форма №Т-1а) применяются для оформления и учета, принимаемых на работу по

трудовому договору. Составляются лицом, ответственным за прием, на всех лиц,

принимаемых на работу в организацию. В приказах указываются наименование

структурного подразделения, профессия (должность), испытательный срок, а также

условия приема на работу и характер предстоящей работы (по совместительству, в

порядке перевода из другой организации, для замещения временно отсутствующего

работника, для выполнения определенной работы). Подписанный руководителем

организации или уполномоченным на это лицом приказ объявляют работнику под

расписку. На основании приказа в трудовую книжку вносится запись о приеме на

работу, заполняется личная карточка, а в бухгалтерии открывается лицевой счет

работника.

Так, например, принятие

на должность программиста Ларикова Александра Дмитриевича в ООО "Риелтор"

оформляется также согласно типовой форме №Т-1 (см. приложение 1).

Личная карточка (форма

№Т-2) и личная карточка государственного служащего (форма №Т-2ГС) заполняются на лиц, принятых на

работу на основании приказа о приеме на работу, трудовой книжки, паспорта, военного

билета, документа об окончании учебного заведения, страхового свидетельства

государственного пенсионного страхования, свидетельства о постановке на учет в

налоговом органе и других документов, предусмотренных законодательством, а

также сведений, сообщенных о себе работником. Личная карточка государственного

служащего (форма №Т-2ГС (МС) применяется для учета лиц, замещающих

государственные должности государственной службы. Пример заполнения личной

карточки приведен в приложении (см. приложение 8).

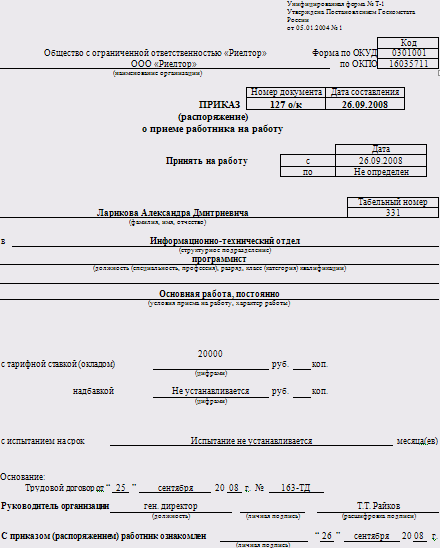

Штатное расписание (форма

№Т-3) применяется для

оформления структуры, штатного состава и штатной численности организации.

Штатное расписание содержит перечень структурных подразделений, должностей,

сведения о количестве штатных единиц, должностных окладах, надбавках и месячном

фонде заработной платы. Утверждается приказом (распоряжением) руководителя

организации или уполномоченного им лица (см. приложение 2 на примере ООО "Прима"(сокращенный

вариант))

Учетная карточка

научного, научно-педагогического работника (форма №Т-4) применяется в научных,

научно-исследовательских, научно-производственных, образовательных и других

учреждениях и организациях, осуществляющих деятельность в сфере образования,

науки и технологии, для учета научных работников. Заполняется на основании

соответствующих документов, а также сведений, сообщенных о себе работником. На

каждого научного работника ведется также личная карточка (форма №Т-2).

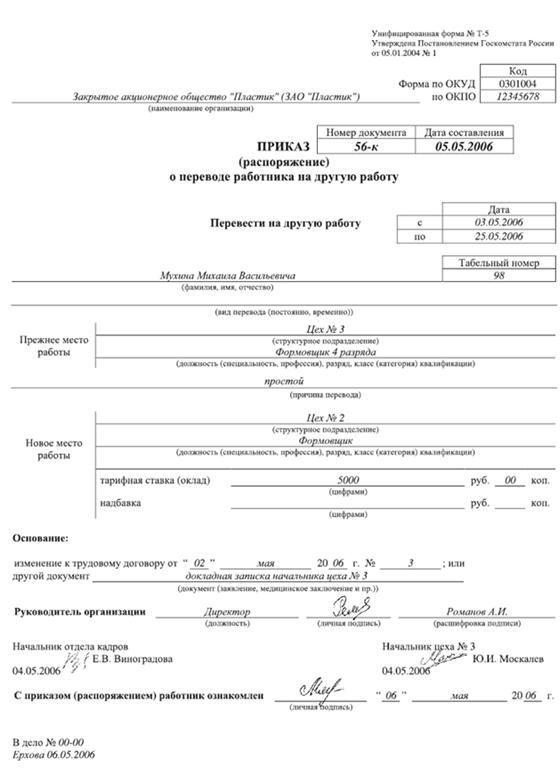

Приказ (распоряжение) о

переводе работника на другую работу (форма №Т-5) и приказ (распоряжение) о

переводе работников на другую работу (форма №Т-5а) используются для оформления и учета

перевода работников на другую работу в организации. Заполняются работником

кадровой службы с учетом письменного согласия работника, подписываются

руководителем организации или уполномоченным им лицом, объявляются работнику

под расписку. На основании данного приказа делаются отметки в личной карточке,

лицевом счете, вносится запись в трудовую книжку. Пример заполнения формы №Т-5

приведен в приложении (см. приложение 9).

Приказ (распоряжение) о

предоставлении отпуска работнику (форма №Т-6) и приказ (распоряжение) о

предоставлении отпуска работникам (форма №Т-6а) применяется для оформления и учета отпусков,

предоставляемых работникам в соответствии с законодательством, коллективным

договором, нормативными актами организации, трудовым договором. Составляются

работником кадровой службы или уполномоченным лицом, подписываются

руководителем организации или уполномоченным им лицом, объявляются работнику

под расписку. На основании приказа делаются отметки в личной карточке, лицевом

счете и производится расчет заработной платы, причитающейся за отпуск, по форме

№Т-60 "Записка-расчет о предоставлении отпуска работнику". Например:

требуется оформить предоставление отпуска сотруднице ООО "Копилка" с

14 по 23 января 2008г (см. приложении 3.)

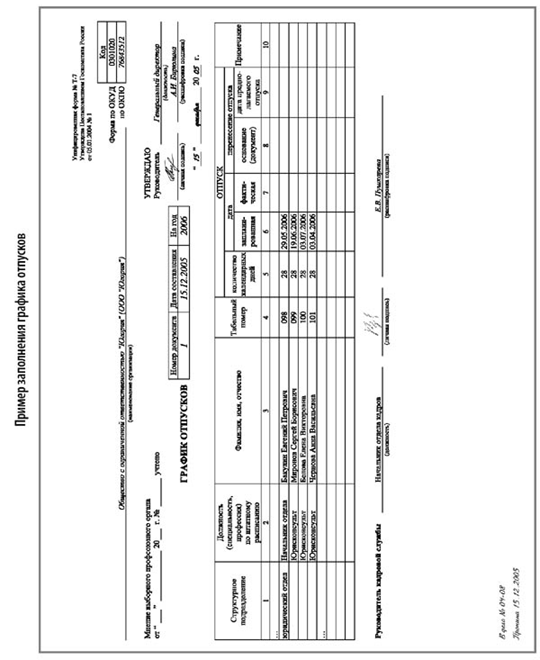

График отпусков (форма

№Т-7) предназначен для

отражения сведений о времени распределения ежегодных оплачиваемых отпусков

работникам всех структурных подразделений организации на календарный год по месяцам.

График отпусков - сводный график. При его составлении учитываются действующее

законодательство, специфика деятельности организации и пожелания работника.

График отпусков подписывается руководителем кадровой службы, согласовывается с

выборным профсоюзным органом и утверждается руководителем организации или

уполномоченным им лицом. При переносе отпуска на другое время с согласия

работника и руководителя структурного подразделения в график отпусков вносятся

соответствующие изменения. (см. пример в приложении 10)

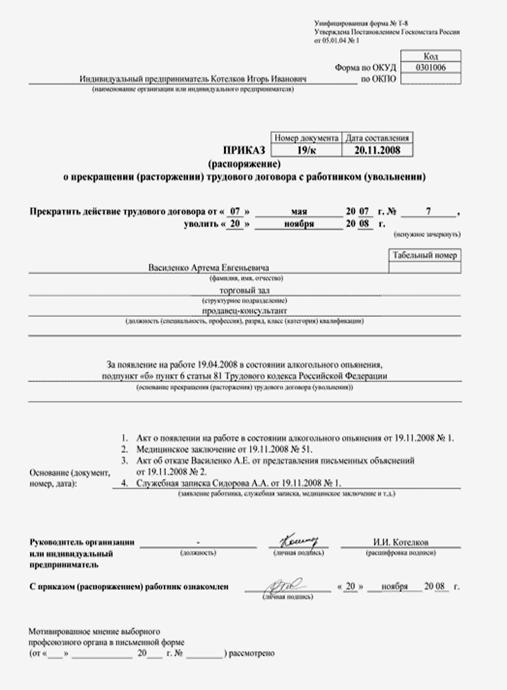

Приказ (распоряжение) о

прекращении (расторжении) трудового договора с работником (увольнении) (форма

№Т-8) и приказ (распоряжение) трудового договора с работниками (увольнении)

(форма №Т-8а) применяется

для оформления и учета увольнения работников. Заполняются работником кадровой

службы, подписываются руководителем организации или уполномоченным им лицом,

объявляются работникам под расписку.

Пример: на основании акта

о появлении на работе в состоянии алкогольного опьянения от 19.11.2008г №1,

медицинского заключения от 19.11.2008г №51 и служебной записки Сидорова А.А. от

19.11.2008г №1 составить приказ о прекращении трудового договора с Василенко

Артемом Евгеньевичем за появление на работе 19.04.2008г в состоянии

алкогольного опьянения. (см. приложение 4).

На основании приказа

делается запись в личной карточке, лицевом счете, трудовой книжке, производится

расчет с работником по форме №Т-61 "Записка-расчет при прекращении

(расторжении) трудового договора с работником (увольнении)".

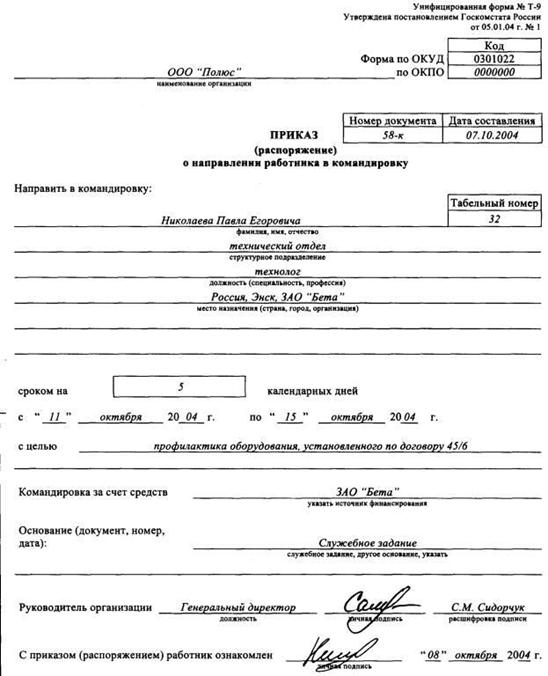

Приказ (распоряжение) о

направлении работника в командировку (форма №Т-9) и приказ (распоряжение) о

направлении работника в командировку (форма №Т-9а) применяются для оформления и учета

направлений работников в командировки. Заполняются работником кадровой службы,

подписываются руководителем организации или уполномоченным им лицом. В приказе

о направлении в командировку указываются фамилии и инициалы, структурное

подразделение, профессии (должности) командируемых, а также цели, время и место

командировок. При необходимости указываются источники оплаты сумм

командировочных расходов, другие условия направления в командировку. (пример в

приложении 11)

Командировочное

удостоверение (форма №Т-10) является документом, удостоверяющим время пребывания работника в

служебной командировке. Выписывается в одном экземпляре работником кадровой

службы на основании приказа (распоряжения) о направлении в командировку. В

каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые

заверяются подписью ответственного должностного лица и печатью. После

возвращения из командировки в организацию работником составляется авансовый

отчет с приложением документов, подтверждающих произведенные расходы.

3.2

Документы по учету использования рабочего времени

Табель учета рабочего

времени и расчета оплаты труда (ф. №Т-12) и табель учета рабочего времени (ф.

№Т-13) применяют для осуществления табельного учета, контроля трудовой

дисциплины и составления статистической отчетности по труду. Форма №Т-12

предназначена для учета использования рабочего времени и расчета заработной

платы, а форма № Т-13-только для учета использования рабочего времени (см.

приложение 5).

Форма №Т-13 применяется в

условиях автоматизированной обработки данных. Бланки табеля с частично заполненными

реквизитами могут быть созданы с помощью средств вычислительной техники. В этом

случае форма табеля изменяется в соответствии с принятой технологией обработки

данных. Табельный учет охватывает всех работников организации. Каждому из них

присваивается определенный табельный номер, который указывается во всех

документах по учету труда и заработной платы. Сущность табельного учета

заключается в ежедневной регистрации явки работников на работу, с работы, всех

случаев опозданий и неявок с указанием их причин, а также часов простоя и часов

сверхурочной работы. Табели составляются в одном экземпляре уполномоченным на

это лицом, подписываются руководителем структурного подразделения и кадровой

службы и передаются в бухгалтерию. Для упрощения табельного учета можно

ограничиться лишь регистрацией в нем отклонений от нормальной продолжительности

рабочего дня. Отметку о неявках или опозданиях делают в табеле на основании

соответствующих документов-справок о вызове в военкомат, суд, листов о

временной нетрудоспособности и др., которые работники сдают табельщикам; время

простоев устанавливают по листкам о простое, а часы сверхурочной работы - по

спискам мастеров. Учет выработки в организациях осуществляют мастера, бригадиры

и другие работники, на которых возложены эти обязанности. Для учета выработки

применяют различные формы первичных документов (наряды на сдельную работу,

ведомости учета выполненных работ и др.). Учет выработки, а вместе с тем и

выбор той или иной формы первичного документа зависят от многих причин: характера

производства, особенностей технологии производства, организации и оплаты труда,

системы контроля и качества продукции, обеспеченности производства мерной

тарой, весами, счетчиками и другими измерительными приборами. Оформленные

первичные документы по учету отработанного времени передаются бухгалтеру.

Данные о начисленной

оплате труда, удержаниях, вычетах и выплатах, о состоянии расчетов по

заработной плате отражаются в формах № Т-49 "Расчетно-платежная ведомость"

, № Т-53 "Платежная ведомость" и № Т-54 "Лицевой счет".

Форма № Т-54-а "Лицевой счет" в отличие от формы № Т-54 содержит

только справочные данные и принимается там, где расчеты по оплате труда ведутся

с помощью вычислительных машин. Получаемые расчетные листки в виде машинограммы

по расчету заработной платы за каждый месяц вкладываются в лицевой счет

работника.

Для обобщения данных по

каждому работнику, цеху, отделу и организации в целом о начисленной оплате

труда, проведенных удержаниях, вычетах и выплатах, состоянии расчетов по

заработной плате бухгалтерией ведутся следующие учетные регистры. Лицевой счет

(форма № Т-54) представляет собой регистр аналитического учета и ведется на

каждого работника организации. В нем показывают расчеты по оплате труда и

другим начислениям в пользу работника. По окончании каждого месяца в лицевом

счете приводят данные о начисленных суммах по видам оплат, об удержаниях и

вычетах, о сумме к выплате или задолженность работника перед организацией.

Лицевой счет открывается на один год. На основании данных лицевых счетов

заполняется расчетная или расчетно-платежная ведомость, исчисляется средний

заработок.

Расчетная ведомость

(форма № Т-51) отображает расчеты по оплате труда с персоналом цеха, отдела или

организации в целом. Форма расчетной ведомости представляет собой журнал,

состоящий из основных и вкладных листов. На основных листах по каждому

работнику записывается фамилия, инициалы, приводятся справочные данные (профессия,

должность, оклад и т.д.), показывается число дней (рабочих, выходных и

праздничных), суммы начисленной заработной платы из фонда оплаты труда и других

источников, пособий по временной нетрудоспособности, общих начислений и

удержаний, а также сумма к выплате или задолженность работника. На вкладных

листах приводятся данные об отработанном времени, о начислениях, удержаниях,

сумма к выплате или задолженность за последующие месяцы. На основании расчетной

ведомости заполняют платежную ведомость и формируют сводные данные о фонде

заработной платы в целом по организации (см. приложение 6).

Платежную ведомость

(форма № Т-53) используют для выплаты заработной платы. В ней указывают

табельные номера, фамилию, инициалы работников и суммы к получению, а по

окончании платежного периода — суммы выданной и депонированной заработной платы

(см. приложение 7).

На средних и мелких

предприятиях рекомендуется применять форму № Т-49 "Расчетно-платежная

ведомость", в которой отображаются начисления и выплаты заработной платы.

По начислению и удержанию приводятся сведения за текущий месяц и с начала года,

что исключает необходимость ведения на работников лицевых счетов.

Заключение

В научной работе описана

методика ведения бухгалтерского учета операций по заработной плате; приведены

счета, с помощью которых ведется учет, а также перечислена документация,

используемая при учете. Рассмотрен учет конкретных операций, изучены

существующие и действующие формы и системы оплаты труда. В работе определены

состав и структура фонда оплаты труда. В итоге, рассмотрев в работе основные

аспекты бухгалтерского финансового учета расчетов с персоналом по оплате труда,

можно сделать следующие выводы.

Оплата труда - это

выраженная в денежной форме доля труда сотрудника, вложенного им при создании

продукции предприятия. Эта доля выплачивается сотруднику, и он единолично

распоряжается этими средствами.

Учет расчетов по оплате

труда – наиболее сложный и трудоемкий участок бухгалтерии, организация которого

требует обеспечить правильное и своевременное начисление заработной платы и выдачу

ее в установленные сроки, который представляет собой упорядоченную систему

сбора, наблюдения, измерения, регистрации, обработки и получения информации о

труде работников предприятия и его оплате путем сплошного, непрерывного и

документального учета.

Заработная плата всех

сотрудников предприятия в сумме дает показатель ФЗП (фонда заработной платы),

который занимает немалую долю в расходах предприятия. В зависимости от

отраслевой принадлежности, индивидуальных особенностей деятельности предприятия

и политики руководства в области выплат сотрудникам доля расходов на ФЗП может

колебаться от нескольких процентов до половины общей суммы затрат предприятия.

Это немалая величина, поэтому анализ этой статьи расходов предприятия так

важен.

Различают две основные

формы оплаты труда: повременную, при которой заработная плата сотрудника

зависит от количества отработанного времени, сдельную, при которой заработок

зависит от количества произведенной продукции. Кроме того, на разных

предприятиях могут применяться различные их комбинации и разновидности. Существует

также бестарифная система оплаты труда ставит заработок работника в полную

зависимость от конечных результатов работы коллектива и представляет собой его долю

в заработанном всем коллективом фонде оплаты труда. Применяется два варианта

бестарифной системы оплаты труда. Первый вариант основан на применении

коэффициента квалификационного уровня и коэффициента трудового участия.

Коэффициент

квалификационного уровня (ККУ) отражает уровень сложности труда, выполняемого

работником, его принадлежность к той или иной квалификационно-должностной

группе. Коэффициент трудового участия (КТУ) – это показатель личного вклада

работника в общие результаты труда, представляющий собой обобщенную

количественную оценку трудового вклада каждого члена бригады в зависимости от

индивидуальной производительности труда и качества работы.

Второй вариант

бестарифной системы использует один сводный коэффициент распределения вместо

двух.

Как и для полных затрат,

в полном объеме ФЗП предприятия можно выделить ее постоянную составляющую,

которую можно отождествить с заработной платой сотрудников, работающих

повременно, и переменную часть, зависящую от выработки рабочих-сдельщиков.

Соотношение переменной и постоянной частей на предприятии может сильно

варьировать, и так же, как в случае, когда речь шла о переменных и постоянных

затратах на производство, их отношение всегда меньше единицы, поскольку на

любом предприятии часть сотрудников (по крайней мере, административный и

обслуживающий персонал) работает с повременными условиями оплаты труда.

На основании личной

карточки работника (форма № Т-2), в которой указывается размер тарифной ставки

или оклада, размер надбавки к зарплате (в процентах или сумме), а также данных

первичных документов по учету фактически отработанного времени (формы № Т-12) "Табель

учета рабочего времени и расчета оплаты труда" и формы № Т-13 "Табель

учета рабочего времени" производится начисление заработной платы: в "Расчетно-платежной

ведомости" (форма № Т-49) или в "Расчетной ведомости" (форма №

Т-51) и "Платежной ведомости" (форма № Т-53).

Учет затрат на оплату

труда рабочих и служащих ведется на синтетическом счете 70 "Расчеты с

персоналом по оплате труда". Сальдо этого счета показывает задолженность

предприятия по заработной плате и другим видам выплат.