Учебное пособие: Управление оборотным капиталом

Федеральное агентство по образованию

Сибирский государственный аэрокосмический университет

имени академика М.Ф. Решетнева

Управление оборотным капиталом

Учебное пособие

В.А. Кузнецова

Красноярск 2005

Учебное пособие посвящено одному из разделов курса "Финансовый

менеджмент" - управлению оборотным капиталом, а именно, проблемам финансирования

и управления денежными активами, дебиторской задолженностью, товарно-материальными

запасами. Особое внимание уделено анализу оборотного капитала и корректности использования

для этих целей бухгалтерской отчетности.

Пособие предназначено для студентов, обучающихся по специальностям

"Финансы и кредит", "Бухучет, анализ и аудит", но может быть

рекомендовано и студентам других экономических специальностей.

Оглавление

Введение

Глава 1. Политика управления оборотным капиталом

1.1 Постоянные и временные текущие активы

1.2 Оптимальный уровень текущих активов

1.3 Финансирование текущих активов

Глава 2. Анализ оборотного капитала

2.1 Чистый оборотный капитал как показатель ликвидности

2.2 Коэффициент текущей

ликвидности как измеритель ликвидности

2.3 Анализ чистого коммерческого цикла

2.4 Показатели ликвидности, основанные на денежных активах

2.5 Анализ операционной активности

2.6 Другие показатели краткосрочной ликвидности

Глава 3. Управление денежными активами

3.1 Минимальный остаток денежных средств

3.2 Максимальный остаток денежных средств

3.3 Оптимальный остаток денежных средств

3.4 Прогноз потребности в денежных средствах

Глава 4. Управление дебиторской

задолженностью

4.1 Влияние дебиторской задолженности на показатели

рентабельности и ликвидности

4.2 Оптимальный уровень дебиторской задолженности

4.3 Кредитная политика

4.4 Принятие решения по предоставлению коммерческого

кредита

4.5 Политика инкассации

Глава 5. Управление запасами

5.1 Факторы, влияющие на управление запасами

5.2 Оптимальный уровень запасов

5.3 Оценка эффективности инвестиций в запасы

5.4 Методы управления запасами

Глава 6. Краткосрочные источники финансирования

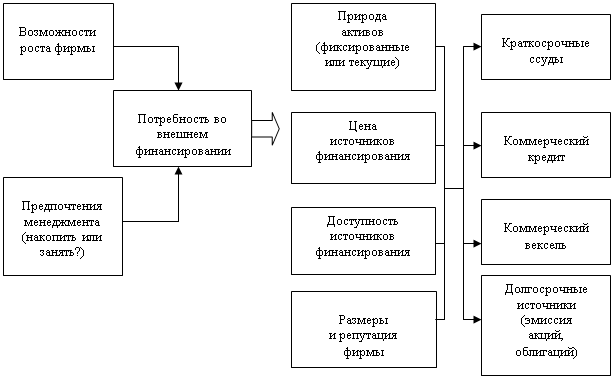

6.1 Внешние источники финансирования

6.2 Способы краткосрочного финансирования

Заключение

Библиографический список

Введение

Управлению оборотным капиталом в курсе "Финансовый менеджмент"

отводится особое внимание в силу его существенного отличия от других сфер финансовой

деятельности предприятия.

Многие понятия, связанные с управлением оборотным капиталом,

пришли в российскую практику вместе с дисциплиной "Финансовый менеджмент",

поэтому оправдано существование различных толкований этих понятий, возникших при

переводе в основном из англоязычной учебной литературы.

Можно выделить две концепции толкования термина оборотного капитала

- валовой и чистый оборотный капитал. Понятие валового оборотного капитала

охватывает величину текущих, или краткосрочных, активов. Под чистым оборотным

капиталом понимают превышение текущих активов над текущими обязательствами.

В международной практике чистый оборотный капитал принято называть работающим

капиталом.

Под управлением оборотным капиталом понимают финансирование

и управление текущими активами фирмы.

Текущие активы - это такие активы, которые предприятие

ожидает превратить в деньги в течение года. В их состав, как правило, входят денежные

средства (в любой форме), запасы (они превращаются в деньги в результате продаж)

и дебиторская задолженность (превращается в деньги, когда покупатели оплачивают

свои счета). Текущие активы, в отличие от фиксированных (внеоборотных) активов,

являются ликвидными, так как могут быть конвертированы в деньги в течение короткого

временного периода. Текущие пассивы - это долговые обязательства, которые

фирма планирует погасить в течение года. Термин "текущие" используется

в смысле краткосрочности.

Текущие активы отличаются от фиксированных активов:

слишком разнородным составом;

коротким сроком использования;

преобладающими краткосрочными источниками финансирования.

Управление оборотным капиталом - прямая обязанность финансовых

служб, причем это непрерывный процесс, требующий ежедневного контроля.

Управление оборотным капиталом, которому посвящено данное пособие,

важно по нескольким причинам. Во-первых, текущие активы типичной производственной

компании составляют более половины всех активов, а в торговых фирмах - и того больше.

Во-вторых, в результате чрезмерного уровня текущих активов может существенно снизиться

один из важнейших показателей эффективности работы предприятия - рентабельность

инвестиций. В то же время фирмы со слишком малым уровнем текущих активов могут быть

подвержены трудностям в поддержании равномерной и бесперебойной работы.

Наконец, для предприятий малого бизнеса текущие обязательства

являются главным источником внешнего финансирования, поскольку у них нет доступа

к рынкам долгосрочного капитала. Более крупные компании на этапе бурного роста также

удовлетворяют свои потребности в финансировании, прибегая к краткосрочным обязательствам.

По этим причинам финансовые службы посвящают значительную часть

своего времени управлению оборотным капиталом.

Задача управления оборотным капиталом заключается в поиске оптимального

уровня текущих активов и адекватного ему финансирования. При этом целесообразно

принимать во внимание ряд аспектов: обслуживающую роль текущих активов, их стоимость

и ликвидность.

Статьи, входящие в текущие активы, поддерживают бизнес, перекрывая

временной промежуток между понесением фирмой расходов и получением денежных средств

от клиентов за проданную им продукцию. Таким образом, текущие активы обеспечивают

производственную и коммерческую функции бизнеса. Обслуживание бизнеса требует соответствующего

финансирования текущих активов за счет собственных средств, краткосрочных или долгосрочных

обязательств. Это значит, что обслуживающую функцию оборотного капитала можно

рассматривать как последовательное развитие денежных активов через другие формы

текущих активов и обязательств обратно в денежные активы, как это показано ниже:

Цикл оборотного капитала

Деньги

Деньги

Запасы, труд

Незавершенное производство

Запасы готовой продукции

Дебиторская задолженность

Деньги

Деятельность фирмы является успешной, если денежные активы в

конце цикла превышают вложения в начале цикла. Величина превышения есть не что иное,

как чистый денежный поток от операционной деятельности фирмы.

Проблема стоимости текущих активов обусловлена затратами,

связанными с инвестициями в них, которые обеспечиваются за счет внутренних или внешних

источников. Известно, что источники не бывают бесплатными.

Суть проблемы ликвидности заключается в том, что фирма

всегда должна быть наготове, чтобы удовлетворить свои обязательства по мере их возникновения.

С этой точки зрения внимание концентрируется на денежных активах и потребности в

предвидении требуемых денежных остатков, чтобы потенциальный дефицит был спрогнозирован

до того, как фирма попадет в затруднительное положение.

Решение перечисленных проблем находится под влиянием компромисса

между риском и доходностью:

доходность изменяется обратно пропорционально ликвидности: рост

ликвидности обычно происходит за счет доходности;

доходность изменяется вместе с риском: если мы ожидаем бо́льшую

доходность, то должны принять на себя и больший риск.

В данном учебном пособии достаточно подробно рассмотрены все

стороны управления оборотным капиталом: анализ, финансирование и управление текущими

активами. Даны примеры решения типовых задач, предложены задания для самоподготовки.

Глава 1. Политика управления оборотным капиталом

Политика управления оборотным капиталом - это политика фирмы

относительно уровня ее текущих активов и того, как они должны быть профинансированы.

Например, фирме требуется принять решение о том, на какую сумму надо иметь денежные

активы, какой поддерживать уровень запасов и сколько вкладывать средств в дебиторскую

задолженность. Фирма также должна решить, какие источники привлечь для финансирования

текущих активов: краткосрочные или долгосрочные или предусмотреть их сочетание.

Все вместе - уровень текущих активов и источники их финансирования - формирует политику

управления оборотным капиталом.

На политику управления оборотным капиталом влияют многие факторы,

в том числе изменчивость текущих активов, которая, в свою очередь, оказывается под

воздействием отраслевой принадлежности и сезонности производства. Так, фирмы, оказывающие

услуги, и производственные предприятия нуждаются, как правило, в разных уровнях

текущих активов. А сезонные предприятия, работающие только летом, нуждаются в ином

объеме оборотного капитала по сравнению с предприятиями, производящими товары круглый

год.

Влияние факторов на политику управления оборотным капиталом можно

проиллюстрировать на примере производственной фирмы, выпускающей продукцию равномерно

в течение года. Однако ее продажи сезонные: в одни периоды она продает товаров больше,

в другие - меньше.

Если уровень производства равномерный, а уровень продаж неравномерный,

то запасы готовой продукции увеличиваются, когда производство превышает продажи.

Но когда продажи превышают производство, эти запасы уменьшаются.

Другие элементы текущих активов также могут меняться в течение

года. Дебиторская задолженность, например, растет, когда продажи в кредит превышают

платежи покупателей, и снижается, когда платежи превышают новые продажи в кредит.

Деньги появляются при инкассации продаж и убывают, когда сама фирма гасит свои долги.

Таким образом, текущие активы изменяются во времени.

1.1 Постоянные и временные текущие активы

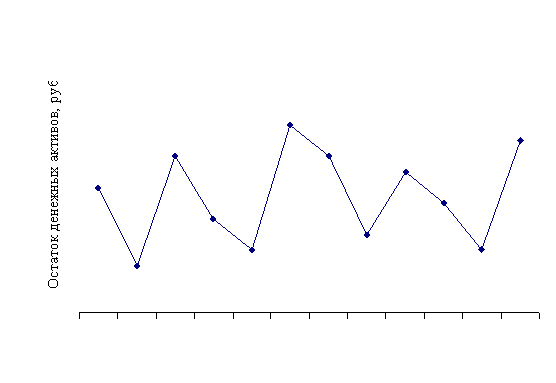

Подвергаясь колебаниям, уровень текущих активов тем не менее

редко достигает нуля, поскольку фирма почти всегда имеет некоторую сумму денежных

средств, запасов и долгов клиентов. Таким образом, величина текущих активов изменяется

во времени, но редко падает ниже некоторого минимального уровня, остающегося относительно

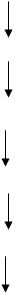

постоянным (рис.1.1).

Рис.1.1 Изменение текущих активов фирмы в течение одного года

На политику управления оборотным капиталом оказывают влияние

три вида активов:

1) временная часть текущих активов, представляющая такой уровень

запасов, дебиторской задолженности и денег, который сезонно изменяется;

2) постоянная часть текущих активов - уровень запасов, денег,

дебиторской задолженности, который остается неизменным;

3) фиксированные активы - это земля, здания, сооружения, оборудование

и другое имущество, которое не может быть продано или заменено в течение длительного

периода.

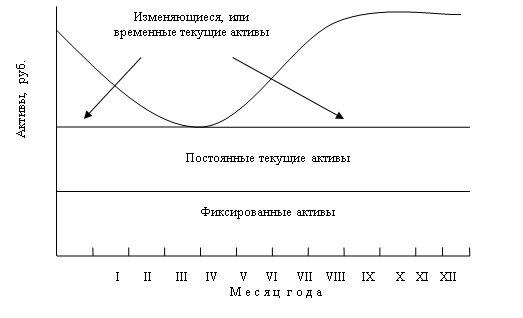

Постоянные текущие активы имеют тенденцию к наращиванию.

Деньги фирмы увеличиваются с ростом бизнеса, дебиторская задолженность растет с

ростом количества покупателей, запасы растут, когда открываются новые возможности.

Как меняется величина текущих активов в течение нескольких лет, показано на рис.1.2.

Следовательно, перед бизнесом стоят две задачи: сдерживать рост

текущих активов, которые изменяются в течение операционного цикла,

и управлять постоянными текущими активами, которые растут благодаря

долгосрочному росту бизнеса во времени.

Рис.1.2 Изменение текущих активов фирмы в течение нескольких

лет

1.2 Оптимальный уровень текущих активов

Кредиторы меньше рискуют, когда компании-контрагенты имеют большое

превышение текущих активов над текущими пассивами. Однако владельцы таких компаний

не могут быть солидарны с ними, потому что текущие активы, как правило, не дают

им большой отдачи. Деньги компании обычно держат в коммерческих банках на текущих

счетах, по которым не выплачиваются проценты. Дебиторская задолженность также не

приносит доходов, так как это деньги, которых компания еще не имеет, потому что

покупатели еще не оплатили свои счета. Запасы не принесут прибыли до тех пор, пока

не будут проданы. Будучи ликвидными, эти активы имеют преимущества, но держать их

не очень рентабельно.

В то же время фиксированные активы способны обеспечивать существенный

доход. Основные средства компания использует, чтобы превратить сырье в продукт,

который можно продать с прибылью. Долгосрочные инвестиции обычно приносят доход

больший, чем текущие активы. Фиксированные активы могут быть рентабельными, но они,

как правило, не являются ликвидными. Кредиторы не соглашаются принимать фиксированные

активы в качестве залога за краткосрочные займы. Обусловлено это тем, что им придется

потратить много времени и средств, чтобы продать заложенные фиксированные активы,

если фирма-заемщик откажется платить по долгам. В результате кредиторы предпочитают,

чтобы фирмы использовали ликвидные активы в качестве обеспечения займов.

В связи с этим в своей политике управления оборотным капиталом

фирмы сталкиваются с необходимостью выбора. С одной стороны, они могут предпочесть

ликвидность, позволив себе иметь большие суммы текущих активов на случай, если скоро

понадобятся деньги. С другой стороны, они могут выбрать рентабельность, позволив

себе иметь низкий уровень текущих активов и осуществлять инвестиции в первую очередь

в высокодоходные фиксированные активы.

Однако на практике фирмы не выбирают, какую из сторон предпочесть.

Более того, их менеджеры предпочитают баланс между ликвидностью и рентабельностью,

что отражает желание иметь и прибыль, и ликвидные активы.

Поиск баланса между ликвидностью и рентабельностью выступает

в качестве главного критерия для финансового менеджера, исследующего оптимальный

уровень текущих активов. И тот уровень, который менеджеры окончательно определяют,

есть в действительности результат их усилий, направленных на поддержание оптимального

уровня каждого компонента текущих активов. Другими словами, оптимальный уровень

текущих активов обеспечивается оптимальными уровнями денег, запасов и дебиторской

задолженности. Каждым компонентом управляют отдельно, а общий результат приводит

к оптимальному уровню текущих активов в целом.

Рассмотрим, каким образом достигается оптимальный уровень каждого

компонента текущих активов.

Деньги: менеджеры стараются держать достаточное количество

денежных активов, чтобы осуществлять ежедневные операции и в то же время вкладывать

свободные суммы в ценные бумаги.

Запасы: менеджеры ищут уровень, который позволит сократить

величину потерянных продаж из-за отсутствия запасов и в то же время снизить затраты

по содержанию этих запасов.

Дебиторская задолженность: фирма старается увеличить продажи,

но держит под контролем сомнительную задолженность и затраты на их инкассацию, проводя

здоровую кредитную политику.

Установив политику, обеспечивающую оптимальный уровень текущих

активов, финансовый менеджер должен уделить внимание другой стороне оборотного капитала

- финансированию текущих активов, т.е. управлению текущими пассивами.

1.3 Финансирование текущих активов

И переменная, и постоянная части текущих активов должны быть

профинансированы. Задача, стоящая перед финансовыми менеджерами, - это поиск источников

финансирования, будь то краткосрочные или долгосрочные займы, вклады собственников

или их различные комбинации.

Выбор фирмой источников финансирования текущих активов зависит

от желания менеджеров иметь прибыль, не подвергая фирму рискам.

Краткосрочное долговое финансирование обычно менее затратное,

чем долгосрочное, и всегда менее затратное, чем финансирование собственным капиталом.

Однако краткосрочные займы более рискованны, так как у фирмы может быть недостаточно

денег, чтобы погасить долги (согласно изменениям денежного потока). Или могут вырасти

процентные ставки, что повлечет за собой рост стоимости краткосрочных источников

как возобновляемых займов. Долгосрочные займы и собственный капитал менее рискованны,

так как платежи по ним откладываются (в случае собственного капитала - навсегда),

а процентная ставка фиксируется на длительный период.

Баланс между риском и стоимостью финансовых альтернатив зависит

от фирмы, ее финансовых менеджеров и их предпочтений в выборе источников финансирования.

Различают три подхода к финансированию текущих активов, в свою

очередь определяющих источники финансирования: агрессивный, консервативный и умеренный.

Фирма, применяющая агрессивный подход, для финансирования

текущих активов использует преимущественно краткосрочные источники, увеличивает

риск из-за наличия риска процентных ставок (их изменения), но увеличивает и потенциальную

доходность из-за низкозатратного финансирования.

Фирма, которая применяет консервативный подход, избегает

краткосрочного финансирования, чтобы снизить риск, но и сокращает потенциал по максимизации

своей стоимости, ибо долгосрочные кредиты и собственный капитал имеют высокую цену

привлечения.

Умеренный подход призван сбалансировать интересы риска

и доходности.

Рассмотрим эти подходы более подробно.

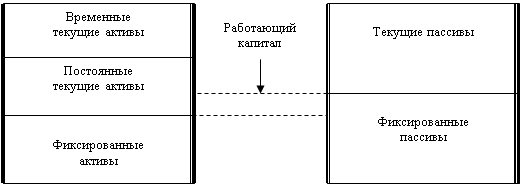

Агрессивный подход вовлекает использование краткосрочных

долгов, чтобы профинансировать временные текущие активы, часть или весь объем постоянных

текущих активов и даже некоторые фиксированные активы (рис.1.3).

Рис.1.3 Агрессивный подход к финансированию текущих активов

Если сравнить текущие активы и текущие пассивы, то будет видно,

что все временные текущие активы и большая часть постоянных текущих активов финансируются

за счет краткосрочных источников. В результате фирма имеет незначительную величину

чистого оборотного, или работающего капитала. В зависимости от природы бизнеса эта

незначительная сумма работающего капитала может быть рискованной: нет "воздушной

подушки" (буфера) между стоимостью ликвидных активов и суммой долгов, которые

надо выплатить в краткосрочном периоде (со сроком погашения менее года).

Фирма может быть более агрессивной, чем показано на рис.1.3 Если

она финансирует все текущие активы текущими обязательствами, т.е. ее текущие активы

равны текущим пассивам, работающий капитал фирмы равен нулю и "подушки"

нет вовсе. Менеджеры могут пойти дальше, финансируя часть своих долгосрочных активов

(здания, оборудование) краткосрочными источниками и тем самым формируя отрицательный

работающий капитал. Это очень рискованно (например, могут неожиданно вырасти процентные

ставки по краткосрочным ссудам).

Однако менеджеров привлекает агрессивное финансирование, обеспечивающее

возможность использовать относительно большие суммы краткосрочных долгов для финансирования

текущих активов. Обычно их соблазняют более низкие процентные ставки. Менеджеры

будут принимать риск, если ожидаемая рентабельность достаточно высока, что оправдывает

этот риск.

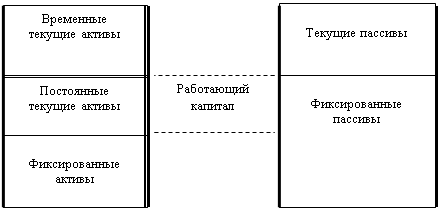

Консервативный подход заключается в использовании долгосрочных заемных средств

и собственного капитала для финансирования всех долгосрочных активов, постоянной

части текущих активов и некоторой величины временных текущих активов.

Рис.1.4 Консервативный подход к финансированию текущих активов

При таком подходе фирма имеет большую сумму чистого оборотного,

или работающего капитала, что также означает низкий риск, поскольку она имеет достаточно

активов, которые могут быть проданы для удовлетворения краткосрочных долгов (рис.1.4).

Финансовый менеджер, применяющий ультраконсервативный

подход, смог бы использовать собственный капитал на финансирование всех активов

и не подвергать себя долгам. Используя только собственный капитал, фирма смогла

бы иметь максимально возможную величину работающего капитала, так как она не имела

бы долгов.

Консервативный подход имеет и обратную сторону: долгосрочное

финансирование обычно более затратное, чем краткосрочное. Таким образом, полагаясь

на долгосрочные источники, текущие активы приходится финансировать за счет средств,

которые могли бы быть размещены для более эффективного использования.

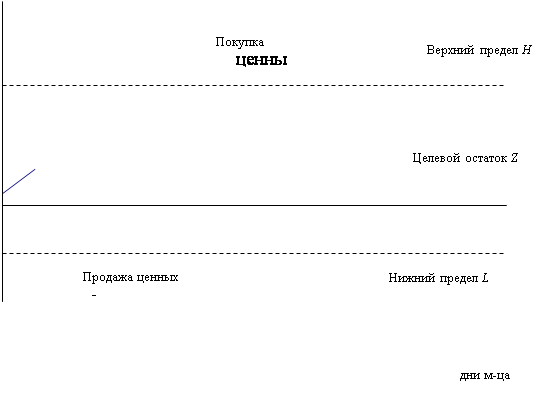

Умеренный подход к финансированию (рис.1.5). Концепция

бухгалтерского учета, известная как принцип соответствия, устанавливает, что стоимость

актива признается в течение всего времени, когда актив обеспечивает выручку или

прибыль для бизнеса. Эта концепция может быть применена для определения умеренной

позиции, находящейся между агрессивным и консервативным подходами.

Согласно принципу соответствия, временные текущие активы, которые

учитываются в балансе в коротком периоде, могут финансироваться краткосрочными долгами,

т.е. текущими пассивами. Постоянная часть текущих активов и фиксированные активы,

отражаемые в балансе в течение длительного времени, финансируются долгосрочными

источниками.

Рис.1.5 Умеренный подход к финансированию текущих активов

Если сравнить текущие активы и текущие пассивы, то можно увидеть,

что фирма согласовала свои временные текущие активы с текущими пассивами. Она также

согласовала постоянную часть текущих активов и фиксированные активы с долгосрочными

источниками финансирования. Эта политика дает фирме среднюю величину чистого оборотного,

или работающего капитала. Такой подход характеризуется умеренной степенью риска,

сбалансированного умеренной величиной ожидаемой доходности.

Каким образом каждый подход к финансовой политике влияет на риск

и потенциальную доходность фирмы, позволяет выявить коэффициентный анализ. Сравним

выбранные финансовые коэффициенты для трех фирм, которые различаются только способом

финансирования текущих

активов (табл.1.1). Фирма А применяет агрессивный подход, фирма

С - консервативный, а фирма М - умеренный.

Фирма А, применяющая агрессивный подход финансирования текущих

активов, имеет самую большую чистую прибыль, самую маленькую величину работающего

капитала и самый низкий коэффициент текущей ликвидности, но самую высокую рентабельность

собственного капитала. Это согласуется с концепцией взаимосвязи риска и доходности

(чем больший риск принимает на себя фирма, тем больший доход она ожидает получить),

однако при этом нет гарантии, что чистая прибыль всегда будет положительной.

Фирма С, следующая в своей деятельности консервативной политике,

имеет самую низкую чистую прибыль, самую большую величину работающего капитала и

самый высокий коэффициент текущей ликвидности, но низкую рентабельность собственного

капитала. Это отражает ее относительно низкий риск и самую низкую потенциальную

доходность.

Таблица 1.1

Основные характеристики

подходов к финансированию текущих активов

| Показатели, млн руб. |

Фирма А |

Фирма С |

Фирма М |

|

Активы:

временные текущие

постоянные текущие

фиксированные

|

200

400

600

|

200

400

600

|

200

400

600

|

| Итого |

1 200 |

1 200 |

1 200 |

|

Пассивы:

текущие пассивы

долгосрочные займы

собственный капитал

|

300

300

600

|

100

500

600

|

200

400

600

|

| Итого |

1 200 |

1 200 |

1 200 |

| Чистая прибыль за год |

126 |

114 |

120 |

| Работающий капитал |

300 |

500 |

400 |

|

Расчетные показатели:

коэффициент текущей ликвидности

рентабельность собственного капитала,

%

|

2,0

21

|

6,0

19

|

3,0

20

|

Фирма М следует умеренной политике. Ее временные текущие активы

соответствуют текущим пассивам. Эта позиция находится между агрессивной и консервативной.

В реальности каждая фирма должна найти свой баланс финансовых

источников и свою политику управления оборотным капиталом, основанную на стратегии

развития и отраслевых особенностях.

Задания для самоподготовки

Контрольные вопросы

1. Что представляет собой оборотный капитал?

2. Насколько важна для фирмы проблема управления оборотным

капиталом?

3. Как компромисс между риском и доходностью влияет на

политику управления оборотным капиталом?

4. Что представляет собой агрессивный подход?

5. Что представляет собой консервативный подход?

6. Что представляет собой умеренный подход?

7. Какие задачи призвана решать политика управления оборотным

капиталом?

8. Почему величина текущих активов изменяется во времени?

9. Постоянные и временные текущие активы.

10. Объясните суть проблемы "ликвидность против рентабельности"

в контексте управления оборотным капиталом.

Задачи

Задача 1. На основании баланса фирмы определите:

а) какова величина текущих активов;

б) какова величина краткосрочных обязательств;

в) чему равен чистый оборотный, или работающий капитал;

г) какой процент текущих активов финансируется краткосрочными

обязательствами;

д) какую политику финансирования текущих активов проводит фирма

- агрессивную или консервативную, если половину текущих активов можно отнести к

изменяющимся.

Баланс фирмы на конец года, млн руб.:

| Деньги |

30 |

Задолженность перед поставщиками |

100 |

| Дебиторская задолженность |

15 |

Краткосрочная ссуда |

60 |

| Запасы |

130 |

Долгосрочные обязательства |

90 |

| Фиксированные активы |

500 |

Собственный капитал |

425 |

| Итого: |

675 |

Итого: |

675 |

Задача 2. Используя следующую информацию, покажите графически,

как в течение года изменялись фиксированные активы, изменяющаяся и неизменяющаяся

части текущих активов, тыс. руб.:

| Статьи баланса |

1/01 |

1/04 |

1/07 |

1/10 |

31/12 |

| Всего активов |

580 |

480 |

280 |

400 |

580 |

| В т. ч. фиксированные активы |

100 |

100 |

100 |

100 |

100 |

Задача 3. Фиксированные активы компании составляют 80

млн руб., текущие активы - 150 млн руб., в том числе изменяющаяся часть равна 100

млн руб. Если компания следует умеренной политике, то какую часть активов она финансирует

краткосрочными источниками, а какую - долгосрочными?

Задача 4. На основании нижеприведенной информации (в тыс.

руб.) определите, какая фирма более ликвидна и почему:

| Статьи баланса |

Фирма А |

Фирма Б |

| Деньги |

1 000 |

80 |

| Дебиторская задолженность |

400 |

880 |

| Фиксированные активы |

1 500 |

1 620 |

| Итого: |

2 900 |

2 580 |

| Кредиторская задолженность |

900 |

600 |

| Долгосрочные долги |

800 |

1 100 |

| Собственный капитал |

1 200 |

880 |

| Итого: |

2 900 |

2 580 |

Контрольные тесты

1. Управление оборотным капиталом направлено на управление

и финансирование:

а) денежных активов и запасов;

б) текущих активов и текущих пассивов;

в) текущих активов;

г) дебиторской и кредиторской задолженностей.

2. Финансовые службы компаний большую часть времени посвящают:

а) стратегическому планированию;

б) управлению оборотным капиталом;

в) планированию капитальных вложений.

3. Причиной того, что предприятия испытывают недостаток

текущих активов, является:

а) снижение темпов роста продаж;

б) быстрый рост продаж;

в) рост потребностей в краткосрочных источниках финансирования.

4. Под постоянными текущими активами понимают:

а) то же, что и фиксированные активы;

б) запасы;

в) постоянно поддерживаемый минимальный уровень текущих активов;

г) неликвидные активы.

5. Идеальными источниками финансирования постоянных текущих

активов считаются:

а) долгосрочные источники;

б) краткосрочные источники;

в) заемный капитал;

г) внутренние источники финансирования.

6. Долгосрочные источники являются идеальными для финансирования:

а) только фиксированных активов;

б) фиксированных и временных текущих активов;

в) фиксированных и постоянных текущих активов;

г) постоянных и временных текущих активов.

7. Является ли признаком хорошего финансового состояния

предприятия отрицательная величина работающего капитала?

а) да;

б) нет.

8. Агрессивные, ориентированные на риск фирмы, вероятно,

будут стремиться:

а) к долгосрочным займам и поддерживать низкие уровни ликвидных

активов;

б) к краткосрочным займам и поддерживать низкие уровни ликвидных

активов;

в) к долгосрочным займам и поддерживать высокие уровни ликвидных

активов;

г) к краткосрочным займам и поддерживать высокие уровни ликвидных

активов.

9. Консервативная политика управления оборотным капиталом

характеризуется стремлением:

а) к долгосрочным займам и поддержанию низкого уровня ликвидных

активов;

б) к краткосрочным займам и поддержанию низкого уровня ликвидных

активов;

в) к долгосрочным займам и поддержанию высокого уровня ликвидных

активов;

г) к краткосрочным займам и поддержанию высокого уровня ликвидных

активов.

Глава 2. Анализ оборотного капитала

Чистый оборотный, или работающий капитал - это широко используемый

измеритель краткосрочной ликвидности. Если текущие пассивы превышают текущие активы,

то возникает дефицит работающего капитала, если текущие активы превышают текущие

пассивы, то имеет место избыток работающего капитала (положительное сальдо).

Работающий капитал важен в качестве меры ликвидных активов, обеспечивающих

безопасность для кредиторов. Он также важен в измерении ликвидного резерва, способного

удовлетворять непредвиденные расходы, и неопределенностей относительно денежных

потоков фирмы. Важность, придаваемая кредиторами, инвесторами и другими пользователями

работающему капиталу как показателю ликвидности и платежеспособности, стимулирует

несколько вольное толкование компаниями таких понятий, как текущие активы и текущие

пассивы. В этой связи анализ работающего капитала начинают с оценки статей, включаемых

в него.

Текущие активы - это деньги и другие активы, которые могут

стать деньгами или будут проданы или израсходованы в течение нормального операционного

цикла компании или в течение одного года, если операционный цикл короче, чем год.

Способность активов превращаться в деньги в течение года является признаком для

их классификации. Наиболее релевантная классификация имеет отношение к операционному

циклу. Операционный цикл образует временной период от приобретения материалов и

услуг для операционной деятельности до окончательной денежной реализации продукции

(услуг). Этот период может быть существенно расширен в отраслях, требующих большого

времени на содержание запасов (табачная, лесная, винная отрасли), или для продаж

в рассрочку. В том случае, если длительность операционного цикла трудно определить,

применяется однолетнее правило. Кратко рассмотрим традиционные категории текущих

активов.

Деньги - это окончательный вид текущих активов, поскольку

большинство текущих обязательств оплачивается в денежной форме. Деньги, намеченные

для специальных целей (например, для плана расширения), не должны рассматриваться

как текущие активы. Компенсационные остатки под банковские кредитные соглашения

в большинстве случаев также не должны считаться деньгами, имеющимися в распоряжении

предприятия.

Денежные эквиваленты - временные инвестиции свободных

денежных средств, которые часто имеют место в целях получения прибыли. Эти инвестиции

должны быть краткосрочными и качественными, чтобы была гарантирована их продажа

без потерь.

Рыночные ценные бумаги - долговые и долевые ценные бумаги,

которые фирма приобретает в форме инвестиций. Они классифицируются как текущие активы,

если фирма намерена продать их в ближайшее время или если они включают в себя долговые

бумаги, подлежащие погашению в следующем отчетном периоде.

Дебиторская задолженность, очищенная от просроченных счетов,

относится к текущим активам. Исключением является та задолженность, которая представляет

собой начисления от продаж на условиях, отличающихся от обычных, а также со сроком

погашения более года. Дебиторская задолженность от обычных продаж, как правило,

включается в операционный цикл компании. Аналитику следует быть осторожным в оценке

и обосновании дебиторской задолженности. Это особенно важно, когда продажи осуществлены

на условиях консигнации или подлежат возврату на льготных условиях. Дебиторская

задолженность дочерних компаний или работников относится к текущим активам лишь

в том случае, если может быть взыскана в обычном течении бизнеса и в течение одного

года или операционного цикла.

Запасы относятся к текущим активам, если не превышают

требований и норм текущих продаж или производства. Сверхнормативные запасы не могут

рассматриваться как текущие активы и поэтому должны быть дистанциированны от типичных

запасов. Вариации на практике значительны, поэтому требуется их тщательное изучение.

Особого внимания в анализе заслуживает оценка запасов. К примеру, оценка методом

LIFO может приуменьшить величину

работающего капитала.

Расходы будущих периодов также являются текущими активами.

Но не потому, что они могут быть конвертированы в деньги, а потому, что они отражают

оплату услуг и товаров вперед, в противном случае потребовались бы текущие выплаты.

Некоторые автотранспортные компании включают в текущие активы

шины своих грузовиков. Они объясняют эту практику тем, что шины изнашиваются в течение

нормального операционного цикла.

Способность компании превращать активы в деньги не является единственным

определяющим фактором их классификации как текущих. Зачастую эту классификацию регулируют

намерения менеджмента и нормальная промышленная практика. Однако не всегда достаточно

и намерения. Например, стоимость фиксированных активов, предназначенных для продажи,

включается в текущие активы, только в том случае, если компания имеет договорное

обязательство от покупателя приобрести эти активы по оговоренной цене в течение

года или операционного цикла.

Попытки менеджмента расширить толкование текущих активов усиливают

понимание того, что анализ не может быть основан исключительно

на финансовых отчетах. Более того, необходимо проявлять осторожность

в использовании коэффициентов и других аналитических измерителей, чтобы сделать

собственные суждения. Попытки менеджмента расширить правила, чтобы представить ситуацию

в лучшем виде, чем она есть на деле, служат предупреждением о том, что у аналитика

возникает дополнительный риск.

Текущие пассивы - это обязательства, которые должны быть

удовлетворены либо с помощью использования текущих активов, либо путем создания

других краткосрочных обязательств в относительно короткий промежуток времени, как

правило, в один год. Текущие пассивы включают счета к оплате, коммерческие бумаги

к оплате, краткосрочные банковские ссуды, задолженность перед бюджетом, начисленные,

но не оплаченные расходы и часть долгосрочных долгов, которые необходимо погасить

в текущем периоде.

Как и в случае с текущими активами, нельзя предполагать, что

текущие пассивы всегда четко классифицированы.

К примеру, известен случай, когда некая зарубежная компания исключила

текущие платежи по долгосрочным обязательствам из текущих пассивов и включила их

в долгосрочные. Такая корректировка имела результатом превышение текущих активов

над текущими пассивами на сумму в 21 млн дол. Однако если включить долги с текущими

сроками погашения в текущие пассивы, то образуется дефицит работающего капитала

в 207 млн дол. Таким образом компания дезинформировала своих кредиторов, искусственно

приукрасив ситуацию.

Аналитик должен оценить, все ли краткосрочные долги с разумно

высокой вероятностью окончательного погашения представлены как текущие пассивы.

Их исключение из текущих пассивов препятствует качественному анализу работающего

капитала.

2.1 Чистый оборотный капитал как показатель ликвидности

Чистый оборотный, или работающий капитал как показатель ликвидности

и краткосрочной финансовой прочности - это обычный аналитический инструмент. Кредиторы,

как правило, полагаются на разницу между текущими активами и текущими пассивами.

Кредитные договоры и облигационные соглашения часто содержат условия по поддержанию

минимального уровня работающего капитала.

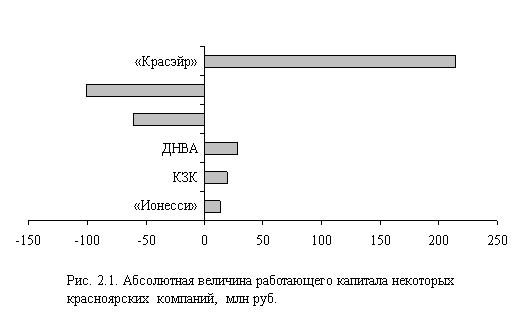

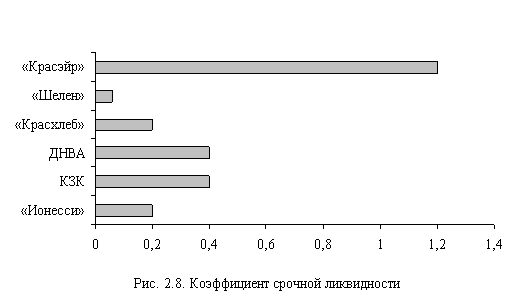

Данную главу учебного пособия сопровождает графический материал

(рис.2.1-2.8), иллюстрирующий эффективность управления оборотным капиталом известными

в Красноярске предприятиями, принадлежащими к разным отраслям: ОАО "Красноярские

авиалинии" (Красэйр), ОАО "Красноярский комбайновый завод" (КЗК),

ОАО "Дивногорский завод низковольтной аппаратуры" (ДНВА), ЗАО "Ионесси",

ОАО "Шелен", ОАО "Красноярский хлеб".

На рис.2.1 показана абсолютная величина работающего капитала

перечисленных компаний, которая может быть как положительной, так и отрицательной.

Финансовые аналитики оценивают величину работающего капитала

для рекомендаций по принятию инвестиционных решений.

Все публичные финансовые отчеты обязаны отделять текущие активы

от нетекущих и краткосрочные обязательства от долгосрочных в ответ на потребности

пользователей этих отчетов.

И хотя величина работающего капитала более релевантна решениям

пользователей, чем другие финансовые показатели, такие, как продажи или общая величина

активов, сама по себе она имеет ограничения для целей прямого сравнения и оценки

адекватности работающего капитала.

Рассмотрим это на следующем примере (в условных стоимостных единицах):

|

|

Компания А |

Компания В |

| Текущие активы |

300,0 |

1200,0 |

| Текущие пассивы |

100,0 |

1000,0 |

| Работающий капитал |

200,0 |

200,0 |

Обе компании имеют одинаковый по величине работающий капитал.

Однако даже быстрое сравнение отношения текущих активов к текущим пассивам указывает,

что положение компании А предпочтительнее.

2.2 Коэффициент текущей ликвидности как измеритель ликвидности

Анализ приведенного выше примера позволяет говорить о необходимости

изучения относительной величины работающего капитала.

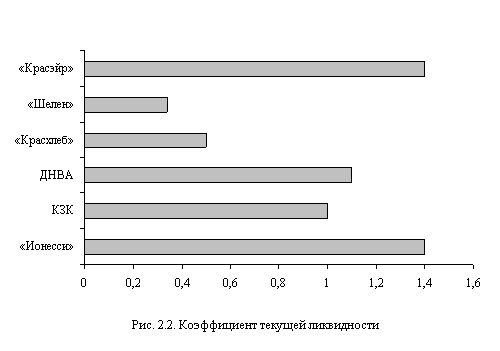

Традиционным относительным показателем считается коэффициент

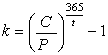

текущей ликвидности, который рассчитывается по формуле

,

,

где ТА - текущие активы; ТП - текущие пассивы.

Для компании А коэффициент равен 3, для компании В - 1,2, что

выявляет их различные финансовые позиции.

Способность коэффициента дифференцировать компании привела к

тому, что он стал широко использоваться для оценки их краткосрочной ликвидности

(рис.2.2).

Причина широкого использования коэффициента текущей ликвидности

заключается в его способности измерять:

покрытие текущих обязательств. Чем выше значение коэффициента,

тем больше уверенность, что текущие пассивы будут оплачены;

своеобразный "буфер" для убытков. Чем больше

"буфер", тем ниже риск. Коэффициент текущей ликвидности показывает предел

безопасности, имеющийся в наличии для покрытия обесцененных неденежных текущих активов,

когда последние в конечном счете реализуются;

резерв ликвидных фондов. Коэффициент уместен как измеритель безопасности

от неопределенности и случайностей в денежных потоках компании. Неопределенности

и потрясения, такие, как забастовки и экстраординарные убытки, могут временно и

неожиданно ухудшить денежные потоки.

Несмотря на то, что коэффициент является уместным и полезным

показателем ликвидности и краткосрочной платежеспособности, использовать его нужно

с определенными ограничениями, которые следует осознавать.

Первым шагом в критической оценке коэффициента как инструмента

анализа ликвидности и краткосрочной платежеспособности является исследование числителя

и знаменателя. Если мы определяем ликвидность как способность обеспечить денежные

платежи адекватными денежными поступлениями, то следует задать вопрос: охватывает

ли коэффициент текущей ликвидности это важное понятие? Иными словами, предсказывает

ли он будущие поступления и платежи, измеряет ли адекватность входящих потоков выходящими

потоками?

Отрицательный ответ на оба вопроса очевиден. Коэффициент текущей

ликвидности - это статический измеритель способности удовлетворять текущие обязательства

на дату составления баланса. Текущий источник денежных средств не имеет ни логического,

ни причинного отношения к будущим входящим потокам денег. В то же время будущие

входящие потоки являются наилучшим индикатором ликвидности. Эти потоки зависят от

факторов, исключенных из коэффициента, в том числе от продаж, денежных расходов

и доходов, изменений в условиях бизнеса. Чтобы прояснить эти ограничения, необходимо

исследовать более детально элементы текущих активов.

Сначала рассмотрим каждый элемент числителя, входящий в текущие

активы, и его связь с анализом ликвидности.

Деньги и денежные эквиваленты. Деньги в хорошо управляемой

компании - это изначально предусмотренный резерв, создаваемый в целях защиты от

краткосрочной денежной несбалансированности. К примеру, продажи, снижающиеся более

быстрыми темпами, чем денежные выплаты за поставки материалов, требуют наличия излишка

денег. Но деньги являются активами, не приносящими дохода, а денежные эквиваленты

- это обычно низкодоходные ценные бумаги, и поэтому вложения компаний в эти активы

не слишком велики. Более того, компании полагаются на заменители денег в форме открытой

кредитной линии, не входящей в расчет коэффициента текущей ликвидности.

Рыночные ценные бумаги. Излишек денежных средств в виде

страхового резерва часто используется в форме инвестиций в ценные бумаги с рентабельностью,

превышающей рентабельность денежных эквивалентов. Имеет смысл рассматривать такие

инвестиции как доступные для погашения краткосрочных обязательств. Поскольку инвестиции

в ценные бумаги учитываются по цене приобретения, большинство проблем по определению

их рыночной стоимости отпадает. Однако следует признать, что чем более отдалена

дата составления баланса от даты приобретения ценных бумаг, тем больше вероятность

незафиксированных изменений в их рыночной стоимости.

Дебиторская задолженность. Главный определяющий фактор

дебиторской задолженности - это продажи. Связь дебиторской задолженности и продаж

устанавливается с помощью кредитной политики и методов инкассации. Изменения в дебиторской

задолженности корреспондируются с изменениями в продажах, хотя не обязательно прямо

пропорционально.

Анализ дебиторской задолженности как источника денег должен признать

периодическую возобновляемость этого актива, его возобновляемую природу. За инкассацией

одного счета следует новый кредит в форме отсрочки платежа. Соответственно уровень

дебиторской задолженности не является измерителем будущих входящих потоков денег.

Запасы. Главным определяющим фактором запасов, как и дебиторской

задолженности, являются продажи или ожидаемые продажи, а не уровень текущих пассивов.

Поскольку продажи есть функция спроса и предложения, методы управления запасами

поддерживают пропорциональный прирост запасов. Более того, продажи инициируют превращение

запасов в деньги. Будущие входящие денежные потоки от продаж запасов зависят от

рентабельности продаж. Однако коэффициент текущей ликвидности не признает ни уровня,

ни рентабельности продаж, являющихся факторами будущих денежных поступлений.

Заранее оплаченные расходы. Предоплата - это расходы,

которые принесут пользу в будущем. Их величина в общей сумме текущих активов обычно

невелика. Однако надо быть осведомленным о тенденции компаний со слабой финансовой

позицией включать в авансированные расходы расходы будущих периодов и другие статьи

сомнительной ликвидности. Следует исключать такие статьи из расчета работающего

капитала и коэффициента текущей ликвидности.

При анализе ликвидности также критически следует оценивать текущие

обязательства. Они представляют собой источник финансирования и в первую очередь

зависят от продаж, а способность компании удовлетворить их, когда наступит срок,

измеряется оборотным капиталом. Например, закупки, увеличивающие счета к оплате,

есть функция от продаж, следовательно, кредиторская задолженность перед поставщиками

изменяется вместе с продажами. До тех пор, пока продажи остаются неизменными или

растут, платежи по текущим обязательствам выплачиваются. В этом смысле элементы

коэффициента текущей ликвидности влияют, но не существенно, на будущие денежные

потоки. Следует также помнить, что в текущие обязательства, входящие в расчет коэффициента

текущей ликвидности, не включают ожидаемые денежные платежи (к примеру, обязательства

под подрядное строительство, лизинг).

На основании вышеизложенного можно сделать по крайней мере три

вывода:

1. Ликвидность в большей мере связана с прогнозом денежных потоков

и в меньшей степени - с уровнем денег и денежных эквивалентов.

2. Не существует прямой связи между работающим капиталом, рассчитанным

через балансовые остатки текущих активов и текущих пассивов, и подходящей моделью

будущего денежного потока.

3. Политика управления дебиторской задолженностью и запасами

в первую очередь направлена на эффективное использование активов и только во вторую

очередь - на ликвидность.

Эти выводы - не в пользу коэффициента текущей ликвидности как

аналитического инструмента. Тогда возникает вопрос, почему же он так широко используется?

Причинами могут быть его "понимаемость", простота в расчетах и доступность

информации для расчетов. Использование коэффициента объясняется также предпочтением

его кредиторами (особенно банкирами) при изучении кредитоспособности заемщика. С

помощью этого коэффициента кредиторы оценивают возможность заемщика рассчитываться

по обязательствам в том случае, когда денежные поступления на его счета задерживаются.

Однако такой экстремальный анализ не всегда полезен для оценки ликвидности.

Уместными представляются две другие точки зрения. Первая: анализ

краткосрочной ликвидности и платежеспособности должен признавать относительное преимущество

проектов денежных потоков и прогнозных финансовых отчетов перед коэффициентом текущей

ликвидности. Однако этот анализ требует информации (в том числе оценку спроса на

продукцию), которой нет в финансовых отчетах. Вторая точка зрения: если бы в анализе

использовался коэффициент текущей ликвидности как статический измеритель способности

текущих активов обеспечивать текущие обязательства, то следовало бы признать, что

это другая концепция ликвидности, отличная от описанной выше. В нашем контексте

ликвидность - это способность и скорость превращения текущих активов в деньги, а

также степень сокращения текущих активов в результате их конвертации.

Конечно, нельзя отказываться от коэффициента текущей ликвидности

как аналитического инструмента. Но важно понимать его релевантное применение. Рассмотренные

ограничения коэффициента текущей ликвидности указывают на некоторый аналитический

процесс корректировки, который зачастую неосуществим. Поэтому коэффициент текущей

ликвидности требует ограниченного его использования, например, для измерения способности

текущих активов погашать соответствующие текущие обязательства. В то же время превышение

текущих активов, если таковое имеется, можно рассматривать как ликвидный излишек,

доступный для удовлетворения дисбаланса в денежных потоках.

Таким образом, чтобы результаты анализа были адекватны реальной

ситуации, следует оценить и измерить:

качество текущих активов и текущих пассивов, входящих в расчет

коэффициента;

скорость оборачиваемости текущих активов и текущих пассивов,

т.е. временной период, необходимый для превращения дебиторской задолженности и запасов

в деньги, которые затем используются для оплаты текущих долгов.

Наряду с абсолютными и относительными показателями в анализе

оборотного капитала следует использовать методы сравнения, в частности, трендовый

и вертикальный анализ. При проведении трендового анализа компоненты оборотного

капитала и коэффициента текущей ликвидности превращаются в индексы и затем исследуются

во времени. Вертикальный анализ представляет собой исследование составных

элементов (композиции) текущих активов во времени.

Эти сравнительные временные анализы вместе с внутриотраслевыми

тенденциями позволяют выявить полезную для аналитика информацию.

Изменения величины коэффициента текущей ликвидности должны интерпретироваться

с осторожностью, так как они вовсе не подразумевают изменения в ликвидности или

в операционной деятельности. Так, в периоды спада производства компания может продолжать

платить по текущим долгам, пока запасы и дебиторская задолженность обеспечивают

увеличение текущих активов. И наоборот, в благоприятный для компании период увеличение

задолженности перед бюджетом может понизить коэффициент текущей ликвидности. Часто

сопутствующее управленческому успеху развитие компании может потребовать роста текущих

активов и текущих пассивов. Но такой "принудительный" успех влечет за

собой уменьшение коэффициента текущей ликвидности, что можно проиллюстрировать следующим

примером.

Расширяющейся компании потребовалось двойное увеличение текущих

активов и четвертное увеличение текущих пассивов при неизменной величине работающего

капитала. Это привело к снижению коэффициента текущей ликвидности в два раза:

| Показатели |

Первый год |

Второй год |

| Текущие активы, млн руб. |

300 |

600 |

| Текущие пассивы, млн руб. |

100 |

400 |

| Работающий капитал, млн руб. |

200 |

200 |

| Коэффициент текущей ликвидности |

3 |

1,5 |

Похожее влияние на коэффициент текущей ликвидности может оказать

и инфляция, так как она способствует увеличению остатков текущих активов и текущих

обязательств.

К методам сравнения относят также эмпирический анализ,

который в данном случае использует следующее правило: коэффициент текущей ликвидности

должен быть больше или равен двум. Коэффициент ниже нормативного значения свидетельствует

об увеличении риска ликвидности. Одно время в мировой практике был принят норматив,

равный 2,5. Изменение нормативного значения коэффициента (2,0 вместо 2,5) означало

понижение уровня консерватизма кредиторов, особенно банкиров. Хотя на это мог оказать

влияние и более совершенный учет, позволяющий банкирам и кредиторам снизить требования

к нормативу до приемлемого уровня.

Нормативное значение коэффициента, равное двум, предполагает,

что имеются 2 рубля текущих активов, на которые может рассчитывать каждый рубль

текущих обязательств, или альтернативно, что стоимость текущих активов может снизиться

на 50 % (например, при их ликвидации, реализации) и все же оставаться достаточной,

чтобы покрыть текущие обязательства. Коэффициент текущей ликвидности, намного превышающий

норматив, несмотря на то, что позволяет полностью покрыть текущие

обязательства, свидетельствует о неэффективном использовании ресурсов и низком уровне

рентабельности активов компании.

Оценка коэффициента текущей ликвидности с помощью эмпирического

правила вызывает сомнение по двум причинам:

1. В оценке коэффициента более важны качество текущих активов

и композиция (состав) текущих пассивов. Например, две компании с идентичными коэффициентами

текущей ликвидности могут представлять неодинаковый риск из-за различий в качественном

составе работающего капитала и источников его финансирования.

2. Потребности в работающем капитале изменяются вместе с отраслевыми

условиями и в зависимости от длительности чистого коммерческого цикла.

Аналитику следует быть осведомленным и о так называемом

"менеджменте" коэффициента текущей ликвидности, также известном как

"украшение витрин". Так, в закрытом периоде (между обязательными годовыми

отчетами) руководство фирмы время от времени может настаивать на инкассации дебиторской

задолженности, стимулировании авансовых платежей, сокращении запасов ниже нормального

уровня, задержке типичных для фирмы закупок для погашения текущих обязательств.

В результате увеличивается коэффициент текущей ликвидности. Проиллюстрируем

это на следующем примере.

Компания увеличивает коэффициент текущей ликвидности за счет

более раннего, чем обычно, погашения кредиторской задолженности на 50 тыс. руб.:

|

|

До выплат |

После выплат |

| Текущие активы, тыс. руб. |

200 |

150 |

| Текущие пассивы, тыс. руб. |

100 |

50 |

| Работающий капитал, тыс. руб. |

100 |

100 |

| Коэффициент текущей ликвидности |

2 |

3 |

Следовательно, аналитик не должен ограничивать свой анализ показателями,

рассчитанными на основе годовых балансовых отчетов. Его следует расширить промежуточными

измерениями коэффициента текущей ликвидности. Промежуточный анализ делает более

трудным для менеджмента "приукрашивание витрин" и позволяет аналитику

оценивать сезонное влияние на коэффициент.

2.3 Анализ чистого коммерческого цикла

Потребности компании в работающем капитале находятся под влиянием

инвестиций в запасы, а также отношений между отсрочкой платежа от поставщиков и

кредитными условиями, предоставляемыми покупателям. Перечисленные определения составляют

понятие "чистого" коммерческого цикла. Расчет его приведен в следующем

примере.

| Финансовая информация на конец года (в млн руб.): |

|

| Продажи за год |

360 |

| Дебиторская задолженность |

40 |

|

Запасы*

|

50 |

|

Кредиторская коммерческая задолженность**

|

20 |

| Себестоимость реализованной продукции (в т. ч. амортизация - 30) |

320 |

* Запасы на начало года - 100 млн руб.

** Предполагается, что эти счета относятся к закупкам, включенным в

себестоимость реализованной продукции.

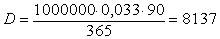

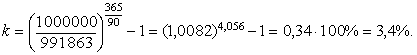

Рассчитаем величину ежедневных закупок. Для этого к запасам на

начало года прибавим себестоимость реализованной за год продукции и отнимем запасы

на конец года. Из полученной суммы вычтем величину амортизации, включенную в себестоимость

реализованной продукции:

50 + 320 - 100 = 270 млн руб.

270 - 30 = 240 млн руб.

Это значит, что в течение года было совершено закупок на сумму

240 млн руб.

Ежедневные закупки составили в среднем 240: 365 = 0,66 млн руб.

Период погашения кредиторской задолженности Ткр составляет

30 дней:

Ткр = 20 млн руб.: 0,66 млн руб.

Период погашения дебиторской задолженности Тинк составляет

41 день:

Тинк = 40 млн руб.: 360 млн руб. · 365дн.

Период оборота запасов Тзап составляет 51 день:

Тзап = 50 млн руб.: 360 млн руб. · 365 дн.

Чистый коммерческий цикл равен 41 + 51 - 30 = 62 дня.

Перечисленные выше показатели более подробно рассмотрены далее

(см. п.2.5 данной главы).

Все расчеты проведены корректно, на согласующейся основе. А именно:

дебиторская задолженность, учтенная как продажи, разделена на дневные продажи; запасы,

учтенные в себестоимости реализованной продукции, разделены на дневную себестоимость

реализованной продукции; кредиторская задолженность, учтенная как закупки, разделена

на ежедневные закупки.

Анализ показывает, что компания имеет 41-дневные продажи, связанные

в дебиторской задолженности, поддерживает на 51 день товарных запасов и получает

от поставщиков отсрочку платежа в 30 дней. Чем длиннее чистый коммерческий цикл,

тем больше потребность в работающем капитале. Сокращение периода инкассации или

периода оборота запасов понижает эти потребности. Увеличение периода погашения кредиторской

задолженности как кредита от поставщиков понижает потребности в работающем капитале.

Потребности в работающем капитале определяются отраслевыми условиями

и практикой. Сравнения, использующие отраслевые коэффициенты

ликвидности, и расчет потребности в работающем капитале, включающий

"чистый" коммерческий цикл, полезны при анализе адекватности работающего

капитала.

Кроме этого, анализ ликвидности текущих активов должен включать

обзор динамики продаж. Поскольку продажи необходимы, чтобы запасы превратить

в дебиторскую задолженность, а дебиторскую задолженность - в деньги, рост продаж

подразумевает превращение запасов в более ликвидные активы. Снижение продаж приостанавливает

этот процесс.

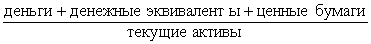

2.4 Показатели ликвидности, основанные на денежных активах

Деньги и денежные эквиваленты - наиболее ликвидные текущие активы.

Рассмотрим коэффициенты, основанные на этих активах.

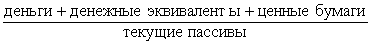

1. Доля денежных активов, измеряемая соотношением

.

.

Чем выше этот коэффициент, тем более ликвидны текущие активы.

Коэффициент имеет минимальный риск потери стоимости в случае реализации данных активов

и почти не требует времени для конвертации в деньги. Однако надо признавать возможные

ограничения на эти денежные активы. Например, кредиторы иногда требуют, чтобы заемщики

поддерживали компенсационные остатки на своих банковских счетах. Аналитик должен

оценивать влияние этих остатков на кредитоспособность компании, ее кредитные возможности,

на отношения с банком. Следует помнить, что компенсационные остатки не снимаются

со счетов. Необходимо также признать дополнительные факторы, имеющие отношение к

оценке этого коэффициента. Один из них связан с эффективным управлением, сокращающим

требуемый уровень денежных активов. Другой - с открытой кредитной линией, которая

является эффективным заменителем денежных средств.

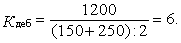

2. Коэффициент абсолютной ликвидности, измеряемый соотношением

.

.

Коэффициент используется для измерения величины денежных активов,

доступной для погашения текущих обязательств. Это жесткий тест, игнорирующий возобновляемую

природу текущих активов и текущих пассивов. Однако его важность как абсолютной формы

ликвидности не может недооцениваться.

Мировой опыт банкротств дает множество примеров неплатежеспособности

компаний со значительными размерами активов (как текущих, так и фиксированных),

неспособных при этом оплачивать свои долги и эффективно функционировать.

2.5 Анализ операционной активности

Анализ ликвидности сопровождается анализом деловой активности,

которую характеризуют показатели оборачиваемости дебиторской задолженности, запасов

и кредиторской задолженности.

Дебиторская задолженность как измеритель ликвидности.

Для многих компаний, продающих товары в кредит, дебиторская задолженность

является важной частью оборотного капитала. В оценке ликвидности, кроме качества

оборотного капитала и коэффициента текущей ликвидности, необходимо также измерять

качество и ликвидность дебиторской задолженности. И качество, и ликвидность дебиторской

задолженности находятся под влиянием уровня ее оборачиваемости. Качество определяется

вероятностью инкассации без потерь. Опыт показывает, что чем дольше дебиторская

задолженность просрочена, тем ниже вероятность ее инкассации. Оборачиваемость -

это индикатор возраста дебиторской задолженности, особенно полезный при сравнении

с ожидаемым показателем оборачиваемости, который рассчитывается на основании установленных

фирмой кредитных условий. Ликвидность дебиторской задолженности означает скорость

ее конвертации в деньги. Оборачиваемость дебиторской задолженности есть мера этой

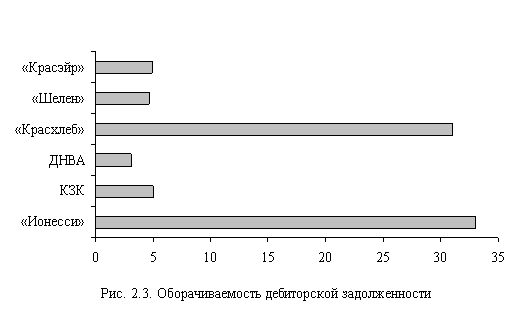

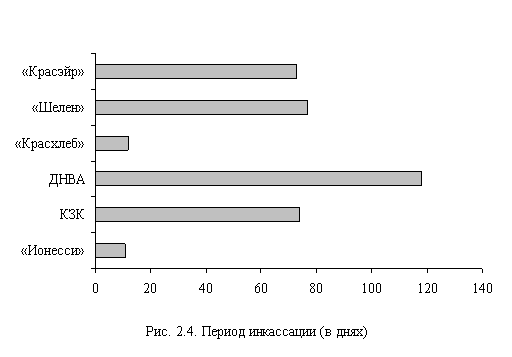

скорости. Рис.2.3 иллюстрирует скорость оборота дебиторской задолженности известных

красноярских компаний.

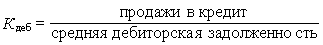

Оборачиваемость дебиторской задолженности Кдеб рассчитывается

по формуле

.

.

Самый простой способ расчета средней дебиторской задолженности

- сложить счета к получению на начало и конец отчетного периода и разделить сумму

на два. Более точная оценка получается, если использовать месячную или квартальную

информацию. Чем больше колебания в продажах, тем более вероятно искажение коэффициента.

В расчет коэффициента оборачиваемости следует включать только

продажи в кредит, так как продажи по предоплате или оплате в момент отгрузки товара

не создают дебиторской задолженности. Но поскольку финансовые документы редко раскрывают

продажи, показывая раздельно продажи в кредит и за деньги, этот коэффициент часто

рассчитывают на основе общей величины продаж, предполагая, что продажи без отсрочки

платежа незначительны. Если же они значительны, то коэффициент становится неточным

и менее полезным. Однако, если доля продаж без отсрочки платежа в общих продажах

относительно стабильна, ежегодные сравнения изменений оборачиваемости дебиторской

задолженности более уместны. Коэффициент оборачиваемости дебиторской задолженности

показывает, как часто в среднем дебиторская задолженность возобновляется, т.е. получена

и инкассирована в течение года.

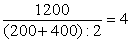

Пример расчета. Имеется следующая информация по компании:

годовые продажи (все в кредит) составили 1 200 тыс. руб., дебиторская задолженность

в начале года - 150 тыс. руб., в конце года - 250 тыс. руб. Тогда

Это значит, что средняя дебиторская задолженность погашалась

в течение года 6 раз.

Период погашения дебиторской задолженности.

Измеряя скорость инкассации, коэффициент оборачиваемости дебиторской

задолженности является полезным для анализа, но его нельзя напрямую сравнить с периодом

отсрочки платежа, который компания предоставляет своим покупателям. Поэтому анализируют

и другой показатель - период погашения дебиторской задолженности, иначе называемый

периодом инкассации. Он рассчитывается превращением коэффициента оборачиваемости

в дни продаж, связанных в дебиторской задолженности. Период инкассации измеряет

количество дней, которые в среднем требуются клиентам для погашения задолженности.

Сколько времени необходимо красноярским компаниям для инкассации их дебиторской

задолженности, показано на рис.2.4.

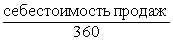

Период инкассации Тинк рассчитывается

по формуле

Тинк =  ,

,

где 360 - приблизительное количество дней в году. Для более точного

расчета следует использовать точное число дней в году (365 или 366).

Используя информацию предыдущего примера, рассчитаем период инкассации:

Тинк = 360: 6 = 60 дн.

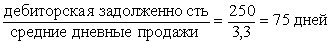

Альтернативный расчет, известный как дневные продажи в дебиторской

задолженности, представляет собой деление дебиторской задолженности, возникшей

на конец анализируемого периода, на средние ежедневные продажи: дебиторская задолженность:

.

.

Этот показатель отличается от периода инкассации, расчет которого

приведен выше. При определении периода инкассации используется средняя дебиторская

задолженность, в то время как в последнем, альтернативном расчете используется дебиторская

задолженность на конец анализируемого периода.

Основываясь на информации примера, получим следующий результат

альтернативного расчета:

средние дневные продажи = 1 200: 360 = 3,3 тыс. руб.;

.

.

Коэффициент оборачиваемости дебиторской задолженности и период

инкассации сравнивают со средними значениями по отрасли или сроком предоставления

анализируемой компанией коммерческого кредита. Когда период инкассации сравнивается

с условиями продаж, предоставляемыми компанией, можно оценить уровень оплаты счетов

клиентами во времени (какое время клиенты затрачивают на оплату). Например, если

компания предоставляет обычную отсрочку платежа в 40 дней, то средний период инкассации

в 75 дней свидетельствует о следующих возможных проблемах:

о слабых усилиях компании по инкассации;

задержках покупателями платежей;

финансовых затруднениях покупателей.

Решение первой проблемы требует корректировки управленческих

действий, в то время как две другие лежат в плоскости качества и ликвидности дебиторской

задолженности. Поэтому следует выявить, насколько типична (презентативна) дебиторская

задолженность. Другими словами, характеризует ли дебиторская задолженность коммерческую

деятельность компании.

Например, дебиторская задолженность может быть скрыта в финансово

зависимой дочерней фирме. Также возможно, что средние величины не являются типичной

дебиторской задолженностью, которую они представляют. Так, инкассационный период

в 75 дней может иметь место не потому, что все клиенты пользуются такой отсрочкой

платежа, а скорее из-за нарушений платежной дисциплины одним или двумя крупными

клиентами.

Прекрасным инструментом анализа экстремального периода инкассации

является возрастной анализ дебиторской задолженности, перечисленной в последовательности

повышения срока ее погашения (по количеству дней). Он позволяет выявить, насколько

сконцентрирована или разбросана дебиторская задолженность:

|

Сумма

дебиторской задолженности,

тыс. руб.

|

Текущая

задолженность

|

Задолженность по длительности просрочки |

| до 30 дней |

от 31 до 60 дней |

от 61 до 90 дней |

свыше 90 дней |

|

|

|

|

|

|

Возрастной анализ приводит к более точным выводам относительно

качества и ликвидности дебиторской задолженности. Он влияет на принятие управленческих

решений в области кредитной политики фирмы. Однако информация для выполнения возрастного

анализа часто недоступна для внешних аналитиков. Поэтому о качестве дебиторской

задолженности они могут судить по кредитному рейтингу, поступающему от агентств,

которые имеют доступ к соответствующей информации.

Заслуживают внимания и некоторые другие особенности дебиторской

задолженности. В частности, требует тщательного изучения дебиторская задолженность

в форме векселей. Особенно в том случае, когда они являются средством для расширения

платежного периода непогашенных открытых счетов.

Аналитику также надо владеть информацией о торговой политике

фирмы с точки зрения оценки инкассационного периода. Так, фирма может согласиться

с вялыми платежами клиентов, которые способствуют валовой доходности бизнеса в целом.

В таком случае прибыль от продаж компенсирует продолжительное использование клиентами

денежных средств фирмы. Данное обстоятельство может повлиять на анализ качества

дебиторской задолженности, но не ее ликвидности. Фирма может также предоставить

более либеральный коммерческий кредит в случаях, когда:

1) выпускается новый товар,

2) увеличиваются объемы продаж с целью полной загрузки производственных

мощностей;

3) превалируют специальные конкурентные условия.

Таким образом, при оценке периода инкассации надо анализировать

отношения между дебиторской задолженностью, продажами и прибылью.

Заслуживает внимания также трендовый анализ дебиторской задолженности.

Тенденция периода инкассации во времени - важная оценка качества и ликвидности дебиторской

задолженности.

Другая тенденция, за которой надо следить, - это связь между

резервом на покрытие сомнительной дебиторской задолженности и ее валовой величиной:

.

.

Рост данного коэффициента во времени означает снижение взыскиваемости

дебиторской задолженности. И наоборот, снижение коэффициента означает улучшение

взыскиваемости или потребность в переоценке резерва на покрытие сомнительной дебиторской

задолженности.

Таким образом, показатели ликвидности дебиторской задолженности

важны для анализа работающего капитала. Они также важны и для анализа эффективности

использования активов в целом.

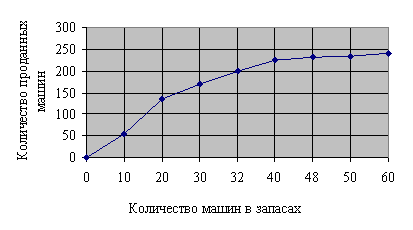

Показатели оборачиваемости запасов.

Запасы составляют существенную долю текущих активов компании.

Причины этого зачастую не связаны с необходимостью компании поддерживать соответствующие

ликвидные фонды, так как их редко хранят в форме запасов.

Запасы представляют собой инвестиции, сделанные с целью получения

дохода. Этот доход обеспечивается ожидаемой прибылью в результате продажи товаров

и услуг клиентам. Большинству компаний требуется поддерживать определенный уровень

запасов. Если запасы недостаточны, продажи падают ниже допустимого уровня. И наоборот,

при чрезмерных запасах компания подвергается дополнительным издержкам на их хранение

и страхование, а сами запасы - моральному и физическому износу.

Чрезмерные запасы связывают денежные средства, которые могли

бы быть использованы компанией более рентабельно в другом месте. Из-за риска их

содержания и из-за того, что им требуется значительно больше времени (по сравнению

с дебиторской задолженностью) для конвертации в деньги, запасы рассматриваются как

менее ликвидные текущие активы. Однако не во всех случаях, так как некоторые товары

и сырье могут быть проданы без особых усилий, расходов и потерь. Зато пока еще модные

товары, специальные комплектующие детали или скоропортящиеся предметы могут быстро

потерять свою стоимость, если не будут проданы вовремя (в нормативные сроки).

Анализ краткосрочной ликвидности и оборотного капитала должен

включать оценку качества и ликвидности запасов. Для этих целей пользуются такими

показателями, как коэффициент оборачиваемости и период оборота запасов.

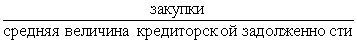

Оборачиваемость запасов.

Коэффициентом оборачиваемости запасов Кзап

измеряют среднюю скорость движения запасов компании:

Кзап =  .

.

Числитель формулы в большей степени соответствует показателю,

характеризующему использование запасов, так как в себестоимость продукции включены

материальные затраты.

Иногда в расчет коэффициента оборачиваемости запасов включают

не себестоимость реализованной продукции, а объем продаж, что делает этот коэффициент

менее точным, так как объем продаж помимо себестоимости включает валовую прибыль.

Самым точным расчет будет тогда, когда в числитель будут включены

только материальные затраты. Но такая статья для внешнего аналитика недоступна,

поэтому ее заменяют себестоимостью реализованной продукции, величину которой можно

найти в отчете о прибылях и убытках.

В случаях, когда недоступной оказывается и информация о себестоимости

продаж, для расчета используется показатель объема продаж, позволяющий рассчитать

модифицированный коэффициент оборачиваемости запасов. Модифицированный коэффициент

можно применять для сравнительного трендового анализа, особенно если он используется

постоянно, а изменения в валовой прибыли незначительны.

Средняя величина запасов рассчитывается сложением величины запасов

на начало и на конец анализируемого периода и делением полученной суммы на два.

Средняя расчетная величина может быть уточнена расчетом средних квартальных или

средних месячных значений запасов.

При оценке уровня запасов на определенную дату (например, на

конец года) рассчитывают коэффициент оборачиваемости запасов, используя в знаменателе

остатки запасов на эту дату. Аналитик также должен исследовать состав запасов и

сделать необходимые корректировки (например, от LIFO к FIFO).

На оборачиваемость запасов влияет не только эффективность управления

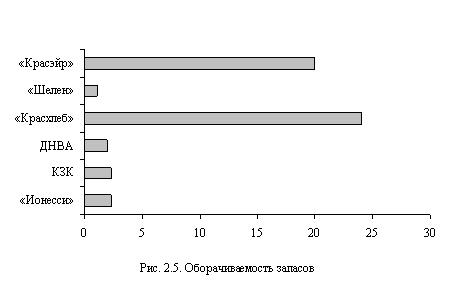

ими, но и отраслевые особенности бизнеса (рис.2.5).

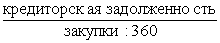

Другой показатель оборачиваемости, полезный для оценки закупочной и производственной

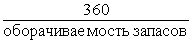

политики - период оборота запасов Тзап (рис.2.6):

Тзап =  .

.

Этот коэффициент показывает количество дней, которые потребовались

компании для реализации средней величины запасов в анализируемом году (рис.2.6).

Альтернативный расчет периода оборота запасов проводится по формуле

Т'зап =  .

.

Здесь показатель отражает количество дней, требуемых для продажи

запасов, учитываемых в балансе на конец года. Знаменатель коэффициента рассчитывается

делением годовой себестоимости продаж на продолжительность года в днях:

.

.

Покажем все расчеты показателей оборачиваемости запасов на примере.

Дана следующая информация (в тыс. руб.):

| Продажи за год - |

1800 |

| Себестоимость продаж - |

1200 |

| Запасы на начало года - |

200 |

| Запасы на конец года - |

400 |

Коэффициент оборачиваемости запасов

Кзап =  .

.

Период оборота запасов

Тзап = 360: 4 = 90 дней.

Для альтернативного расчета коэффициента оборачиваемости необходимо

определить себестоимость среднедневных продаж:

1200: 360 = 3,3 тыс. руб.

Период оборота запасов, рассчитанный альтернативным методом,

составляет 120 дней (400: 3,3).

Коэффициенты оборачиваемости представляют собой измерители как

качества, так и ликвидности запасов. Показатель качества запасов характеризует способность

компании использовать и продавать запасы. Когда предполагается продажа запасов для

погашения долга, то предметом анализа становится стоимость возмещения запасов. В

нормальном течении бизнеса запасы обычно продаются с прибылью. Поэтому важной является

величина стандартной валовой прибыли, так как денежные средства от реализации запасов,

доступные для погашения текущих обязательств, включают и себестоимость запасов и

прибыль.

При анализе запасов с точки зрения их продаж следует скорректировать

доходы на величину издержек по продаже запасов. Но в то же время надо признать,

что функционирующая компания не использует запасы для погашения текущих пассивов,

поскольку серьезное снижение их нормального уровня может привести к сокращению объемов

продаж.

Когда оборачиваемость запасов снижается и становится меньше отраслевой

нормы, это свидетельствует о замедленном движении запасов вследствие морального

износа, низкого спроса или непродаваемости. В данных условиях возникает вопрос о

возможностях компании покрыть затраты на содержание этих запасов.

В дальнейшем анализе следует выявить, из-за чего происходит снижение

оборачиваемости запасов: из-за их наращивания в ожидании роста продаж, контрактных

обязательств, увеличения цен, прекращения работы, недостатка сырья или других уважительных

причин. Также аналитик должен быть осведомлен о методах управления запасами (например,

о системе just-in-time), стимулируют ли они содержание низких уровней запасов за

счет интеграции в единую систему оформления заказов, производства, продаж и распределения.

Эффективное управление запасами увеличивает их оборачиваемость.

Качество анализа оборачиваемости запасов можно повысить, рассчитав

коэффициенты оборачиваемости по каждой группе запасов, т.е. по сырью и материалам,

незавершенному производству и готовой продукции. Коэффициенты оборачиваемости по

группам запасов дают более точные выводы относительно качества запасов в целом.

Не следует забывать, что оборачиваемость запасов есть совокупность коэффициентов

оборачиваемости разных групп запасов. Одна проблема, препятствующая анализу коэффициентов

оборачиваемости запасов по группам, - это отсутствие необходимой информации. Однако

ее можно найти в бухгалтерском балансе.

Оборачиваемость запасов - это также критерий ликвидности, так

как характеризует скорость их превращения (конвертации) в денежные активы.

Полезным показателем ликвидности запасов является конвертационный

период, или операционный цикл. Этот показатель сочетает период инкассации

дебиторской задолженности и времени, необходимого для продажи запасов, чтобы получить

временной интервал конвертации запасов в деньги.

Для определения конвертационного периода используем результаты

расчетов двух ранее рассмотренных независимых примеров:

| Период оборота запасов |

90 дней |

| Период инкассации |

60 дней |

| Операционный цикл |

150 дней |

Следовательно, фирме потребовалось 150 дней (90 + 60), чтобы

продать запасы в кредит и затем инкассировать возникшую дебиторскую задолженность.

Длительность операционного цикла красноярских компаний показана

на рис.2.7.

При анализе коэффициентов оборачиваемости следует учитывать влияние

альтернативных методов бухгалтерского учета на оценку элементов, входящих в расчет